Уменьшение штрафа за несвоевременную сдачу отчета СЗВ-М в ПФР

В мае в отчетности за апрель введен новый отчет в ПФР — СЗВ-М (сведения о застрахованных лицах). Отчетность должна быть сдана до 10.05 по электронному каналу связи. В этот день отчет сформировали, но не смогли отправить, т. к.

отчет не загружался. Его отправили 11.05 утром. О факте сдачи сообщили в УПФР, но нас предупредили, что на предприятие будет наложен штраф в размере 500 руб. на человека за несвоевременную сдачу.

Как можно избежать штрафа или хотя бы его уменьшить?

В настоящее время законодательством не предусмотрена возможность уменьшения штрафа в ПФР при наличии смягчающих обстоятельств. Вместе с тем обжаловать размер штрафа можно в судебном порядке, ссылаясь на смягчающие обстоятельства:

- нарушение совершено впервые;

- технические проблемы;

- признание вины и устранение нарушения и др.

Подготовлено по материалам Системы Юрист

Если отчет СЗВ-М подать позже срока или же привести в нем неполные либо недостоверные сведения, то страхователя оштрафуют. Размер штрафа – 500 руб. Его рассчитают исходя из количества сотрудников, заявленных в форме СЗВ-М. За каждого сотрудника, не включенного в отчет, штраф тоже начислят.

Это следует из положений части 4 статьи 17 Закона от 1 апреля 1996 г. № 27-ФЗ».

КС РФ: cтрахователям нужно вернуть возможность снижать штрафы с учетом смягчающих обстоятельств

Документ: постановление КС РФ от 19.01.16 № 2-П

Последствия: снизить штраф теперь можно через суд

Назначение штрафа за нарушение законодательства о страховых взносах без учета смягчающих и отягчающих обстоятельств противоречит Конституции РФ. Ведь это не позволяет учесть характер и степень вины нарушителя, указал Конституционный суд (постановление от 19.01.16 № 2-П).

С 1 января 2015 года фонды потеряли право учитывать такие обстоятельства при определении размера штрафа для страхователя. Федеральным законом от 28.06.14 № 188-ФЗ был изменен подпункт 4 пункта 6 статьи 39 и исключена статья 44Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ).

Конституционный суд предписал законодателям внести в Закон № 212-ФЗ новые поправки, позволяющие дифференцировать наказание для нарушителей. А до тех пор страхователи могут снизить штраф в судебном порядке».

Как обжаловать решение территориального отделения фонда о привлечении к ответственности

Решение территориального отделения внебюджетного фонда о привлечении к ответственности можно обжаловать как в вышестоящем отделении фонда, так и в суде. Причем обратиться в суд и в вышестоящее отделение фонда можно одновременно (ч. 2 ст. 54 Закона от 24 июля 2009 г. № 212-ФЗ).

Обжалование в вышестоящем отделении фонда

Наименование вышестоящего органа, куда можно подать жалобу, и его местонахождение вы увидите в самом решении. Решение вступает в силу по истечении 10 дней с того момента, когда представитель организации получил его лично. Но подать жалобу можно и после этого срока.

Главное, не позже трех месяцев с момента, когда страхователь (т. е. ваша организация) узнал о том, что его права нарушены. Как правило, это происходит уже по факту получения решения. Об этом сказано в частях 11, 12 статьи 39, части 2 статьи 55 Закона от 24 июля 2009 г.

№ 212-ФЗ.

Жалобу в вышестоящее отделение фонда составьте письменно. В ней укажите:

- какой фонд проводил проверку;

- сведения о заявителе, то есть о вашей организации;

- причину жалобы;

- аргументы для обоснования возражений;

- требования к вышестоящему отделению фонда.

Такой порядок, в частности, предусмотрен пунктом 55 Административного регламента, утвержденного приказом Минтруда России от 18 сентября 2013 г. № 467н.

Отправить жалобу можно по почте, в электронном виде (в т. ч. через портал госуслуг) или лично отвезти в отделение фонда. Фонд рассмотрит ее в течение месяца. После чего примет одно из следующих решений:

- оставит жалобу без удовлетворения;

- отменит решение нижестоящего отделения полностью или частично;

- изменит решение нижестоящего отделения или вынесет новое решение.

О принятом решении вышестоящее отделение фонда должно сообщить в письменной форме в течение трех дней со дня его принятия.

Такой порядок изложен в части 1 статьи 55 и частях 2–4 статьи 56 Закона от 24 июля 2009 г. № 212-ФЗ.

Обжалование в суде

Если вы хотите обжаловать решение в судебном порядке, то подайте исковое заявление в арбитражный суд по местонахождению отделения фонда, с решением которого вы не согласны (ст. 35 АПК РФ).

Исковое заявление можно подать в электронном виде. При этом руководствуйтесь порядком, прописанным в постановлении Пленума ВАС РФ от 8 ноября 2013 г. № 80.

Обжаловать решение фонда в суде можно в течение трех месяцев со дня, когда страхователь узнал о том, что его права были нарушены (ч. 4 ст. 198 АПК РФ).

Суд рассмотрит заявление в течение трех месяцев с момента его подачи (ч. 1 ст. 200 АПК РФ). В итоге вынесет одно из двух решений:

- признает решение отделения фонда незаконным и обяжет его принять иное решение;

- откажет страхователю в удовлетворении его требований полностью или частично.

Копию решения арбитражного суда направят и заявителю, и в фонд, который принял спорное решение. Сделать это судьи должны в пятидневный срок после того, как примут решение.

Такой порядок предусмотрен статьей 201 Арбитражного процессуального кодекса РФ».

При наличии смягчающих обстоятельств только суд вправе снизить штраф по страховым взносам

С 2015 года обстоятельства, смягчающие и отягчающие ответственность по страховым взносам, были убраны из Федерального закона от 24.07.09 № 212-ФЗ (далее — Закон № 212-ФЗ).

Фонды больше не обязаны выявлять и учитывать эти факторы. То есть вправе штрафовать работодателей по максимуму. Один плюс — фонды не вправе применять отягчающие ответственность обстоятельства.

То есть не могут увеличить штраф еще в два раза.

Конституционный суд РФ признал эти поправки незаконными (постановление от 19.01.16 № 2-П). Они не соответствуют сразу нескольким статьям Конституции РФ. Так как теперь невозможно дифференцировать наказание с учетом характера нарушения, степени вины нарушителя и иных существенных факторов.

Судьи обязали законодателей внести изменения в Закон № 212-ФЗ (подробнее читайте во врезке ниже). А пока этого не будет сделано, рекомендовали организациям добиваться снижения штрафов в судебном порядке. Посмотрим, на какие обстоятельства лучше ссылаться, чтобы суд снизил штраф по страховым взносам.

Целесообразно указывать в судебном иске как можно больше смягчающих обстоятельств

Не каждое обстоятельство, на которое ссылается организация или предприниматель, суд считает смягчающим ответственность. Многое зависит от вида и тяжести совершенного нарушения, сферы деятельности нарушителя, частоты повторения ошибок и других факторов (подробнее читайте во врезке ниже).

Какие обстоятельства суды признают смягчающими по налоговым нарушениям

До 2015 года нормы о смягчающих и отягчающих обстоятельствах были изложены практически одинаково и в Налоговом кодексе, и в Законе № 212-ФЗ. Перечень этих обстоятельств является открытым. Поэтому обстоятельства, которые суды учитывают по налоговым нарушениям, подходят и в случае со штрафами по страховым взносам.

Подробнее о наиболее эффективных аргументах для уменьшения штрафа по налогам читайте в статье «ТОП-10 обстоятельств, ссылаясь на которые компании снижают налоговые штрафы» // РНК, 2014, № 21

Но чем больше смягчающих обстоятельств укажет компания, тем выше шансы, что суд снизит штраф по страховым взносам. Обычно суды учитывают именно совокупность факторов и не выделяют какое-то конкретное из них.

Организация признала вину и устранила негативные последствия нарушения

Речь идет, например, о добровольной уплате страховых взносов, которые были доначислены из-за допущенной ошибки. В итоге бюджет фонда не пострадал.

Большинство судов считают, что устранение виновником последствий нарушения — это повод снизить штраф по страховым взносам (постановления Семнадцатого арбитражного апелляционного суда от 04.02.16 № 17АП-17028/2015-АК и от 26.01.

16 № 17АП-16203/2015-АК, Восемнадцатого арбитражного апелляционного суда от 23.07.14 № А47-8161/2013). Особенно если организация совершила ошибку случайно. То есть не имела на это предварительного умысла (постановления Седьмого арбитражного апелляционного суда от 18.12.

15 № 07АП-2146/2015 и Третьего арбитражного апелляционного суда от 29.05.15 № А33-26385/2014).

Сумма штрафа несоразмерна тяжести совершенного нарушения

Штраф за опоздание со сдачей отчетности по страховым взносам установлен в процентах от суммы начисленных взносов (п. 1 ст. 46 Закона № 212-ФЗ и ч. 3 ст. 17 Федерального закона от 01.04.96 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»).

Если у организации много работников или большой фонд оплаты труда, штраф бывает очень значительным. Даже если просрочка составила всего несколько дней.

Суды учитывают это обстоятельство и снижают штрафы по страховым взносам. Нередко в десятки (постановления ФАС Западно-Сибирского от 27.05.14 № А27-9085/2013 и от 30.04.

14 № А27-9084/2013, Северо-Западного от 19.07.11 № А56-56291/2010 округов) и даже сотни раз (постановления ФАС Московского округа от 25.10.

13 № А40-150018/12-107-651 и Седьмого арбитражного апелляционного суда от 30.05.11 № 07АП-4010/11).

Другой пример несоразмерно высокого штрафа. Фонд в рамках выездной проверки затребовал у компании большое количество документов за несколько лет. Организация не успела их подготовить или передала только часть. В итоге — штраф из расчета 200 руб. за каждый непредставленный документ (ст. 48 Закона № 212-ФЗ). Это может составить очень значительную сумму.

Есть пример, когда штраф за это нарушение превысил 520 000 руб. Но суд посчитал его завышенным и уменьшил штраф в 1000 раз до 520 руб. 83 коп. (постановление Семнадцатого арбитражного апелляционного суда от 05.03.13 № 17АП-1492/2013-АК, оставлено в силе постановлением ФАС Уральского округа от 10.06.13 № Ф09-5040/13).

Приведенный пример, скорее, исключение из правил. Обычно арбитры уменьшают штрафы по страховым взносам не так значительно.

Чаще всего в несколько раз, что тоже хорошо (постановления Арбитражного суда Северо-Западного округа от 23.12.14 № Ф07-9641/2014, Четвертого арбитражного апелляционного суда от 24.04.

15 № 04АП-695/2015 и Седьмого арбитражного апелляционного суда от 16.09.14 № А27-9261/2014).

Незначительность просрочки

Суд уменьшил штраф за непредставление документов в 1000 раз, с 520 830 руб. до 520 руб. 83 коп.

Суды снижают штраф по страховым взносам, если организация опоздала со сдачей отчетности всего на несколько дней. Особенно если компания объяснила, почему она не могла сдать отчет вовремя. К таким причинам относится болезнь главного бухгалтера, поломка компьютера или технический сбой.

Но арбитры по-разному определяют срок, который считается незначительным. Можно смело просить суд о снижении штрафа, если организация представила отчетность позже на 1—5 дней.

Большинство судов признают такую просрочку незначительной и уменьшают сумму штрафа (постановления ФАС Поволжского от 07.04.14 № А55-14578/2013, от 02.07.13 № А65-24225/2012 и от 25.06.13 № А65-24223/2012, Северо-Западного от 25.01.

12 № А56-23739/2011 округов, Третьего арбитражного апелляционного суда от 02.02.16 № А33-11337/2015).

Некоторые суды считают незначительным опоздание на более длительные сроки:

— на 7 дней (постановление ФАС Поволжского округа от 11.03.14 № А72-8169/2013);

— на 18 дней (постановление ФАС Западно-Сибирского округа от 21.07.14 № А27-19172/2013).

В другом споре суд указал, что просрочка на 11 дней является существенной. То есть ее нельзя признать обстоятельством, смягчающим ответственность.

Но из-за наличия других смягчающих факторов судьи все равно уменьшили штраф (постановление Седьмого арбитражного апелляционного суда от 28.01.14 № А27-9084/2013).

К аналогичным выводам арбитры пришли при просрочке даже на 41 день и тоже снизили сумму штрафа (постановление Седьмого арбитражного апелляционного суда от 28.11.13 № А27-9350/2013).

Неисправность компьютера и другие технические проблемы

Если организация оспаривает штраф за несвоевременную сдачу отчетности по взносам в электронном виде, суды расценивают как смягчающее обстоятельство различные технические сбои. Так, судьи уменьшили сумму штрафа:

Суды считают, что устранение виновником последствий нарушения — это повод снизить штраф

— из-за неисправности компьютера, на котором установлена бухгалтерская программа (постановления Семнадцатого арбитражного апелляционного суда от 30.10.12 № 17АП-11315/2012-АК и 17АП-11319/2012-АК);

— поломки сервера (постановление ФАС Московского округа от 28.11.13 № Ф05-14808/2013);

— технических проблем, возникших из-за перехода на новое программное обеспечение (постановление Восьмого арбитражного апелляционного суда от 20.12.12 № А75-5900/2012);

— отсутствия в бухгалтерской программе функций по формированию и передаче отчетности в фонды (постановление Арбитражного суда Московского округа от 04.12.15 № Ф05-16620/2015);

— технического сбоя при передаче отчетности по телекоммуникационным каналам связи (постановления Арбитражного суда Московского округа от 28.04.15 № Ф05-4594/2015, ФАС Московского округа от 31.10.

12 № А41-16210/12 и Седьмого арбитражного апелляционного суда от 18.12.15 № 07АП-2146/2015).

Хотя в другом деле суд отклонил это обстоятельство и отказался снизить штраф (постановление Восьмого арбитражного апелляционного суда от 21.03.13 № А46-29981/2012).

Болезнь бухгалтера или его временное отсутствие по другой уважительной причине

Суды по-разному относятся к этому обстоятельству. Есть примеры решений, в которых арбитры признали болезнь бухгалтера обстоятельством, смягчающим ответственность.

Но судьи уменьшили штраф по страховым взносам не из-за наличия только этого фактора. Они приняли во внимание и другие уважительные причины, на которые сослались организации.

Например, незначительность просрочки или отсутствие умысла (постановления ФАС Западно-Сибирского от 30.04.14 № А27-9084/2013и Московского от 13.02.14 № Ф05-526/2014 округов, Седьмого арбитражного апелляционного суда от 13.02.

14 № А27-9085/2013 и Восьмого арбитражного апелляционного суда от 20.12.12 № А75-5900/2012).

В других делах суды прямо указали, что болезнь бухгалтера не освобождает компанию от обязанности своевременно сдавать отчетность в фонды. То есть не является обстоятельством, смягчающим ответственность (постановления Седьмого арбитражного апелляционного суда от 23.07.12 № А45-12624/2012 и Тринадцатого арбитражного апелляционного суда от 26.10.11 № А21-3236/2011).

Чтобы снизить штраф из-за болезни бухгалтера, нужно доказать, что другие работники также не могли вовремя сдать отчетность

Но чтобы все-таки снизить штраф из-за болезни бухгалтера, нужно доказать, что другие работники организации также не могли своевременно представить отчетность. Например, генеральный или финансовый директор, экономист (в зависимости от штатного расписания компании). Но и это не является залогом успеха.

Предприниматели вправе дополнительно ссылаться на смягчающие обстоятельства личного характера

Все перечисленные выше смягчающие обстоятельства подходят и предпринимателям. Но им есть смысл приводить в судебном иске еще и те факторы, которые характерны только для физических лиц. Суды учитывают их и снижают штрафы по страховым взносам. К обстоятельствам, смягчающим ответственность гражданина, относятся:

— тяжелое материальное положение предпринимателя (постановления Семнадцатого арбитражного апелляционного суда от 04.02.16 № 17АП-17028/2015-АК, Первого арбитражного апелляционного суда от 18.03.14 № А39-4943/2013 и от 21.05.12 № А11-11900/2011, Седьмого арбитражного апелляционного суда от 16.10.13 № А27-6274/2013 и Четвертого арбитражного апелляционного суда от 25.01.12 № А78-7478/2011);

— наличие на иждивении несовершеннолетних детей или других членов семьи, в том числе супруги или престарелых родителей (постановления ФАС Уральского округа от 16.03.12 № Ф09-1200/12 и от 06.10.

11 № Ф09-5905/11, Семнадцатого арбитражного апелляционного суда от 26.01.16 № 17АП-16203/2015-АК, Второго арбитражного апелляционного суда от 24.07.13 № А28-2928/2013 и Первого арбитражного апелляционного суда от 21.05.

12 № А11-11900/2011);

— пенсионный возраст предпринимателя (постановления Первого арбитражного апелляционного суда от 11.12.12 № А79-9189/2012 и Шестнадцатого арбитражного апелляционного суда от 01.02.11 № А61-1819/2010);

— наличие у предпринимателя инвалидности (постановления Четырнадцатого арбитражного апелляционного суда от 24.05.12 № А66-1338/2012 и Девятнадцатого арбитражного апелляционного суда от 25.11.11 № А14-6763/2011);

— длительная болезнь предпринимателя в период, когда он обязан был представить отчетность во внебюджетные фонды (постановление Девятнадцатого арбитражного апелляционного суда от 25.11.11 № А14-6763/2011);

— наличие у предпринимателя непогашенного кредита (постановление Второго арбитражного апелляционного суда от 19.04.11 № А28-11234/2010)».

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Попробуйте бесплатно

Источник: https://www.law.ru/question/46105-umenshenie-shtrafa

Мы получили штраф по сдачи отчетности СЗВ-М -опоздали на 1 день по срокам… Думали, что все направили — а в итоге, вышло так -..

Мы получили штраф по сдачи отчетности СЗВ-М -опоздали на 1 день по срокам… Думали, что все направили — а в итоге, вышло так — что теперь нужно платить огромный штраф. Слышали, что можно оспорить подобные штрафы. Подскажите — как написать правильно исковое заявление в Арбитражный суд по СЗВ-М на ПФР? Заранее огромное спасибо!

Ответ на вопрос:

Чтобы снизить размер штрафа, напишите исковое заявление в арбитражный суд по местонахождению отделения ПФР.

Оспорить штраф в суде позволяет статья 18 Закона № 27-ФЗ.

Когда направить. Подайте иск не позднее трех месяцев со дня, когда получите решение ПФР о штрафе (ч. 4 ст. 198 АПК РФ).

Что просить. В исковом заявлении требуйте отменить признать решение ПФР недействительным. Велика вероятность, что арбитры максимально снизят размер штрафа.

Если попросите лишь уменьшить штраф, суд снизит размер штрафа ровно настолько, на сколько вы просите. Так поступил Арбитражный суд Оренбургской области (решение от 09.09.2016 № А47-6249/2016).

Компания попросила снизить штраф в размере 43 000 руб. вдвое. Суд удовлетворил ее просьбу и снизил штраф до 21 500 руб.

Как долго ждать решения. Суд рассмотрит заявление в течение трех месяцев с момента его подачи (ч. 1 ст. 200 АПК РФ). В итоге вынесет одно из двух решений:

— признает решение отделения фонда незаконным и обяжет его принять иное решение;

— откажет компании в удовлетворении ее требований полностью или частично.

Копию решения арбитражный суд направит и компании, и фонду в пятидневный срок со дня принятия решения (ст. 201 АПК РФ).

Суды снизили штраф в 100 раз и более

Компания сдала СЗВ-М на один день позже установленного срока. У нее не было данных об ИНН одного сотрудника. За опоздание фонд назначил штраф 19 000 руб. Компания не согласилась и обратилась в суд. При вынесении решения судьи учли:

— формальный характер нарушения;

— принцип соразмерности наказания и нарушения (постановление Конституционного суда РФ от 15.07.99 № 11-П).

В результате арбитры снизили штраф с 19 000 до 190 руб. (решение Арбитражного суда Свердловской области от 12.09.2016 № А60-33366/2016).

В другом случае, когда компания сдала СЗВ-М на один день позже срока, суд снизил штраф в 128 раз со 128 000 до 1000 руб. (решение Арбитражного суда Свердловской области 26.09.2016 № А60-36919/2016).

Суд снизил штраф в 13 раз

Источник: https://www.kdelo.ru/qa/182267-my-poluchili-shtraf-po-sdachi-otchetnosti-szv-m—opozdali-na-1-den-po-srokam-dumali-m4-2018

Как избежать штрафа по СЗВ-М

Чтобы понять, как избежать штрафа по СЗВ-М, необходимо разобраться в вопросе более подробно. Чтобы снизить или оспорить штраф по СЗВ-М, нужно быть уверенным в своем знании нюансов, связанных с оформлением и подачей данной отчетности. Итак, что такое СЗВ-М?

ПФ РФ выпустил постановление, в соответствии с которым каждый работодатель, у которого за конкретный отчетный период имелись договоры с наемными сотрудниками, должен представлять отчетность об этих застрахованных лицах, выполненную по установленной законодательством форме. Это и есть форма СЗВ-М.

Она включает все необходимые сведения о сотрудниках, которые застрахованы, и сдается ежемесячно (о чем свидетельствует заглавная буква «М» в конце аббревиатуры). Данное постановление действует с апреля прошлого года.

В эту форму отчетности попадают данные о каждом застрахованном лице, даже если сотрудник проработал в компании всего 2 дня.

Заполняется отчетность бухгалтером или иным уполномоченным лицом. Решает этот вопрос руководитель компании. В качестве ответственного лица по заполнению документации может выступить специалист аутсорсинговой компании, который в данный момент несет ответственность за отчетность и бухгалтерию. Сдача отчетности о каждом застрахованном лице регламентирована п. 2.2 ст. 11 № 27-ФЗ.

Чтобы избежать штрафов, необходимо внимательно отнестись не только к содержанию отчетности, но и к срокам ее сдачи, которые регламентированы вышеуказанной статьей. Необходимо подавать отчетность до 15 числа каждого месяца, который следует за месяцем, фигурирующим в отчетности.

Итак, если необходимо отчитаться за март, сдать документацию необходимо до 15 апреля. Исключение составляют случаи, когда последний день срока (15 число) попадает на выходной или праздничный день – в данном случае срок отодвигается еще на 1 или 2 числа (до следующего рабочего дня).

- Отчетность необходимо сдавать в отделение ПФР, которое территориально находится по месту регистрации компании. Это важно, если место регистрации и функционирования бизнеса не совпадают.

- Если сотрудники компании в данный момент ушли в неоплачиваемый отпуск, отчет все равно должен быть оформлен, поскольку трудовые договоры в этот отчетный период продолжают существовать.

- Если директор – единственный сотрудник, который является застрахованным лицом, но не заключал трудового договора, ему лучше всего связаться с представителем фонда и заранее обговорить данный нюанс. Специалисты расходятся здесь во мнениях. Одни считают, что отчетность необходима, поскольку директор – застрахованное лицо; другие, напротив, считают, что в данном документе нет необходимости.

- Как сдавать СЗВ-М в случае, если нет начислений? Отчет СЗВ-М не связан с начислениями. Основной его ориентир – наличие трудового договора либо ГПХ. Даже если сотрудник находится в декретном отпуске или проработал в вашей компании всего один день, он должен быть включен в договор.

- Отчетность можно сдать в бумажном виде, лишь если в ней указаны 25 человек и менее. Желательно продублировать всю информацию на флешке. Если же сотрудников более 25, файл сдается в электронном виде, с электронной подписью. Чтобы выполнить данную процедуру, нужно договориться с ПФР о включении вашей компании в участники электронного документооборота.

Если в компании нет сотрудников, кроме директора, с которым не заключен трудовой договор, следует уточнить информацию о необходимости подачи отчета СЗВ-М в своем ПФ РФ.

В связи с тем, что существует множество правил по оформлению отчетности, есть множество придирок в отношении данной документации.

Существовали прецеденты, когда ПФ РФ выставлял миллионные штрафы владельцам организаций за неточности и ошибки в отношении сдачи СЗВ-М.

Чтобы определить, является ли такое поведение объективным, необходимо изучить ситуации, в которых штраф может быть выставлен обоснованно. Стоит отметить, что выставление штрафа также регламентировано ст. 17 № 27-ФЗ.

Существует две ситуации, когда штраф можно будет считать обоснованным: в том случае, если отчет сдали не вовремя или в той ситуации, когда его неверно оформили (не всех сотрудников включили в список). В первом случае берется во внимание просрочка сдачи документа даже на один день.

Сотрудники ПФР будут насчитывать штраф следующим образом: число всех сотрудников умножается на сумму, указанную в законе (500 рублей). Если в списке было 100 сотрудников и сдачу отчетности просрочили, штраф составит 50 000 рублей. Во втором случае, если о каких-то сотрудниках забыли указать в отчете, количество этих сотрудников также умножается на 500.

Итоговая сумма оплачивается владельцем организации в качестве штрафа.

Процедура обнаружения ошибки, как и ситуации, когда подается возражение в отношении начисления штрафа, не так проста, как кажется. Главное значение имеют сроки, в которые можно подать обжалование и запросить отмену или уменьшение штрафа.

Общий срок проверки, который отводится на осмотр отчетности, запрос пояснений и ответы со стороны организации, составляет три месяца. Если вы решили оспорить выставленный штраф, необходимо внимательно изучить причину наложенных санкций.

Ее можно найти в акте, который предоставили ревизоры. Бывают случаи, что обоснования штрафа просто отсутствуют. Не все компании обращают на это внимание, поскольку в некоторых случаях проще оплатить штраф.

Всегда обращайте внимание на наличие пояснений, и если они не обнаружены – сообщайте об этом в письменном возражении.

Если говорить о субъективной оценке ПФР вашей отчетности, то риск, как правило, возрастает в том случае, если вы отправляете документацию в электронном виде. Во-первых, это говорит о том, что ваша компания современная, а специалисты, которые оформляют отчетность, следят за тенденциями и стараются организовать работу эффективно.

В таких компаниях, как правило, больше прибыли и меньше желания оспаривать небольшие штрафы. Будьте внимательны! Если штраф небольшой, на него не всегда обращают пристальное внимание владельцы компаний и бухгалтеры. На это может быть расчет. Кроме того, если речь идет об электронной документации цена вопроса возрастает до 12 500 рублей.

А эта сумма более внушительна.

Если вас обвиняют в несвоевременной отправке электронного отчета, значит, необходимо действовать по следующему алгоритму:

- Убедиться, что вы отправили отчет вовремя (в противном случае ваши возражения не будут приняты).

- Просмотр протоколов спецоператора.

- Просмотр квитанции о приеме документации в ПФР.

Если файлы были отправлены корректно, значит, проблема находится на стороне ПФР (не смогли принять файлы, произошел сбой). Именно это необходимо написать в вашем возражении, приложив xml-файлы.

Если ваше возражение не будет принято, имеет смысл обратиться в суд, который, как правило, находится на стороне страхователя (если речь идет о необоснованном предъявлении штрафа).

А чтобы не возникало подобных прецедентов, желательно отправить отчетность заранее. В этом случае у вас будет время на исправление ошибок.

Источник: https://zhazhda.biz/base/kak-izbezhat-shtrafa-po-szv-m

Штрафы за несвоевременную сдачу СЗВ-М в 2018 году

Главная > Налоговое право > Штрафы за несвоевременную сдачу СЗВ-М в 2018 году

В 2016 году у страхователей появилось новая обязанность — необходимость отчитываться по форме СЗВ-М. Как известно, каждый новый отчёт вызывает у налогоплательщиков немало вопросов. Отчётность по форме СВЗ-М исключением не стала. Для чего нужен этот отчёт?

Что такое СЗВ-М?

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать,

как решить именно Вашу проблему — звоните по телефонам:

8 (495) 997-38-00 — Москва

8 (812) 309-51-95 — Санкт-Петербург

8 (800) 333-45-16 (доб. 604) — Россия (общий)

или если Вам так удобнее, воспользуйтесь формой онлайн-консультанта!

Все консультации у юристов бесплатны.

Форма СЗВ-М была введена органами ПФР для ежемесячного мониторинга данных о работающих пенсионерах в связи с тем, что Правительством было принято решение официально приостановить индексацию пенсионерам, продолжающим трудовую деятельность. Это решение было принято в рамках антикризисных мер с целью экономии средств госбюджета. Был установлен новый порядок выплаты страховой пенсии и фиксированной части к ней работающим пенсионерам.

Согласно поправкам, в период работы пенсионера суммы страховой пенсии и её фиксированной выплаты выплачиваются без учёта индексации. После прекращения пенсионером работы запрет на индексацию данных сумм отменяется.

Для того, чтобы специалисты Пенсионного фонда могли отследить заработную плату работающих пенсионеров и был введён специальный обязательный отчёт по форме СЗВ-М.

Ответственность за предоставление сведений о занятости работающих пенсионеров была возложена на работодателя.

Но пенсионер имеет право после увольнения подать заявление о прекращении им работы самостоятельно, чтобы ускорить процесс индексации пенсии.

Кто обязан предоставлять отчёт СЗВ-М?

Отчётность СЗВ-М должны сдавать ежемесячно организации и их обособленные подразделения, а также ИП за всех сотрудников, работающих по гражданско-трудовому и трудовому договору и получающих доходы, которые облагаются страховыми взносами в ПФР. Сроки предоставления данной отчётности устанавливаются действующим законодательством. Согласно закону, форма СЗВ-М должна быть предоставлена до 15-го числа следующего за отчётным месяца.

Сдача нового отчёта осуществляется по стандартной процедуре. Отчёт может быть передан в ПФР в бумажном виде (лично представителем юридического лица или ИП либо отправлен по почте), а также по телекоммуникационным каналам с помощью электронного документооборота (посредством сервисов для сдачи электронной отчётности).

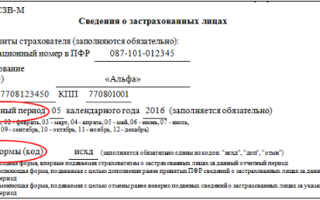

Форма отчёта СЗВ-М

Форма отчёта СЗВ-М содержит минимум информации, имеет чёткую структуру и содержит четыре раздела. Заполнение каждого раздела является обязательным. В первом разделе необходимо указать реквизиты страхователя: название организации, ИНН, КПП, регистрационный номер. Второй раздел содержит информация об отчётном периоде. В третьем разделе необходимо выбрать тип отчётной формы:

- исходная форма — при подаче отчёта за отчётный период;

- дополняющая форма — при отправке дополнений к уже отправленному в ПФР отчёте;

- отменяющая форма — при необходимости отменить данные в уже отправленном в ПФР отчёте.

В четвёртом разделе указывается информация о застрахованных лицах: ФИО, СНИЛС, ИНН.

Размер штрафов при несвоевременной сдаче отчётности СЗВ-М

Если страхователь опоздал со сдачей отчёта по форме СЗВ-М в ПФР или не сдал его совсем, то он будет привлечён к ответственности Пенсионным Фондом согласно 17 статье Закона от 01.04.1996 г No 27-ФЗ. Этой статьёй предусмотрен штраф в размере 500 рублей за несдачу СЗВ-М за каждого сотрудника, на которого не предоставлены индивидуальные сведения.

Рассмотрим размер штрафа на примере:

В ООО «Ромашка» работают 525 сотрудников. Бухгалтер ООО «Ромашка» предоставила отчёт СЗВ-М за май позже установленного срока. Пенсионный фонд оштрафовал ООО «Ромашка» на 262 500 рублей (525 сотрудников * 500 рублей штраф за каждого) за несдачу СЗВ-М в срок. Сумма внушительная. И чем больше сотрудников в компании, тем выше сумма штрафа.

Штраф за недостоверные или неполные сведения в отчёте СЗВ-М

Сотрудники Пенсионного фонда разъясняют, что если отчётность СВЗ-М предоставлена вовремя, но не указаны несколько сотрудников, штраф компания заплатит не за всех застрахованных лиц, а только за количество неуказанных сотрудников или сотрудников, данные которых были указаны ошибочно. За какие ошибки штраф не накладывается:

- в графе ИНН отчёта вместо действующего ИНН физ.лица указаны нули;

- в номере СНИЛС вместо пробела поставлен дефис;

- данные сотрудника написаны латинскими буквами (ФИО);

- в двойной фамилии сотрудника вокруг дефиса стоят пробелы;

- в конце имени, отчества или фамилии сотрудника стоит дефис.

За какие ошибки накладывается штраф:

- в отчёте указан неверный ИНН организации;

- данные сотрудника не заполнены;

- не указаны имя и фамилия сотрудника;

- СНИЛС сотрудника указан неверно или не указан совсем;

- указан неверный код отчётного периода;

- отчёт подписан чужой ЭЦП.

Рассмотрим на примере:

В ООО «Ромашка» 48 сотрудников. В середине месяца были уволены три сотрудника. При заполнении отчёта СВЗ-М бухгалтер не указал этих сотрудников, а при заполнении графы работающего сотрудника не указал номер СНИЛС. Тогда размер штрафа составит 2 000 рублей (3 не указанных сотрудника, 1 сотрудник с неверными данными * 500 рублей за каждого).

Как избежать штрафа за несвоевременное предоставление отчёта СЗВ-М?

Согласно Закону No 27-ФЗ обстоятельства, которые смягчают ответственность за несвоевременную сдачу отчёта СВЗ-М, не предусмотрены.

Но страхователь может попытаться снизить размер штрафа, написав исковое заявление в арбитражный суд по месту нахождения вашего отделения ПФР, наложившего штраф.

Как показывает судебная практика, некоторым компаниям удаётся снизить размер наложенного штрафа или добиться его отмены путём применения следующих аргументов:

- нарушение совершено впервые;

- незначительный срок задержки предоставления отчёта;

- бюджет не пострадал;

- технический сбой в работе компьютера.

Новый штраф в 2018 году

С 1 января 2018 года согласно закону No 250-ФЗ от 03.07.2016 г. предусмотрен штраф за неправильный формат предоставления сведений о сотрудниках по форме СЗВ-М в размере 1 000 рублей.

Страхователь будет оштрафован на указанную сумму в том случае, если вместо электронного сдаст бумажный отчёт.

Здесь необходимо напомнить, что компания обязана предоставить отчёт в электронном формате в том случае, если количество сотрудников в отчётном месяце выше 24-х человек. Если сотрудников меньше — страхователь может предоставить отчёт в бумажном виде.

Взыскание штрафа за СЗВ-М

Если форма СВЗ-М не предоставлена в срок, то специалисты ПФР направят вам требование об оплате штрафа за несданный отчёт по форме СЗВ-М. Этот штраф необходимо оплатить в течение 10 календарных дней.

В 2016 году в случае неуплаты штрафа в указанный срок, специалисты ПФР имели право взыскать данную сумму со счёта плательщика. С 2018 года подразделения ПФР не вправе списывать штрафы напрямую с банковских счетов неплательщика.

Любые штрафы ПФР должен взыскивать в судебном порядке.

Если сведения в отчёте СЗВ-М предоставлены ошибочно, то в течение трёх месяцев специалисты ПФР, найдя ошибки или неточности, направят требование о предоставлении уточнённых сведений. Это можно сделать путём предоставления дополняющей и/или отменяющей формы СЗВ-М. Это требование необходимо исполнить в течение пяти дней.

Куда платить штраф

Для оплаты штрафа необходимо указать в квитанции специальный «код бюджетной классификации»(КБК). Это цепочка чисел, представляющая собой особый шифр, на основании которого можно отследить на каких основаниях в бюджет поступила та или иная сумма. В 2018 году при оплате штрафа за несвоевременное предоставление СЗВ-М необходимо будет указать КБК 392 1 16 20010 06 6000 140.

Итоги

В заключение добавим, что штраф за отчёт СЗВ-М в компаниях с большой численностью сотрудников может составлять значительную сумму.

Поэтому к заполнению данной формы стоит подходить внимательно и во избежание споров и штрафов со стороны Пенсионного Фонда лучше сдавать отчётность заранее.

В этом случае будет больше шансов, что отчёты будут приняты без проблем. А в случае возникновения ошибок будет время их исправить.

Внимание!

В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует — напишите вопрос в форме ниже:

Источник: https://pravovik.guru/nalogovoe-pravo/shtrafy-za-nesvoevremennuyu-sdachu-szv-m-v-2017-godu.html