Декларация по НДС за 3 квартал 2018 года: актуальная форма и образец заполнения

Все плательщики и налоговые агенты по НДС 25 октября должны представить декларацию.

Помимо того что бланк объемный и сложный к заполнению, инспекторы теперь могут аннулировать ваш отчет и вы об этом узнаете, только когда придет штраф.

Мы подготовили подробные инструкции, для того чтобы инспекторы приняли вашу декларация по НДС за 3 квартал 2018 года, форма и образец заполнения доступны для скачивания в статье.

Сейчас практически не найти организацию, которая хотя бы раз не сдавала декларацию по налогу на добавленную стоимость.

Необходимость отчитаться возникает даже у налогоплательщиков на упрощенке и ЕНВД, если они оформили своим покупателям счет-фактуру с выделенной суммой НДС или ввезли иностранные товары на территорию России.

О том по какой форме сдавать декларацию по НДС за 3 квартал 2018 года и как ее заполнить, расскажем далее.

Декларация по НДС за 3 квартал 2018: бланк

Декларация НДС за 3 квартал 2018 года нужно сдавать на бланке, который установила ФНС приказом от 26.12.16 № ММВ-7-3/696@. Форма содержит титульный лист и 12 разделов с приложениями.

Декларация по НДС за 3 квартал должна быть представлена в инспекцию по месту вашего учета не позже 25 октября 2018 года.

Направьте форму с помощью одной из специальных программ через интернет. Сдать бумажную форму плательщикам НДС нельзя. Даже если раньше вы сдавали декларацию на бумаге, сейчас инспекторы ее не примут (п. 5 ст. 174 НК РФ).

У электронного представления отчета есть только одна сложность: нужно проверять актуальность ключей подписи и формат документа. Поэтому перед тем как отправить декларацию по НДС за 3 квартал 2018 года, последнее обновление форматов уже должно быть установлено в вашей программе.

Декларация по НДС за 3 квартал 2018 года: пример заполнения

Заполнение декларации НДС за 3 квартал 2018

Декларация по НДС за 3 квартал 2018 года содержит в себе 12 разделов, но компании в обязательном порядке заполняют только титульный лист и раздел 1, где указывается налог к уплате или возмещению.

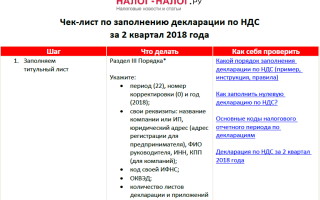

Остальные разделы нужно заполнить только тем компаниям, у которых были определенные операции. Наша таблица поможет разобраться, что в декларации нужно заполнить вашей компании.

| Раздел декларации | Кто заполняет | к заполнению отчета |

| Титульный лист | Все организации | Проверьте номер корректировки, налоговый период и отчетный год. Выше мы писали, что налоговая в случае ошибки может потребовать уточнить, верно ли вы заполнили декларацию. |

| 1 | Все организации | Основные строки, которые проверяет инспекция — 040 и 050. Как снизить вероятность камералки по налогу на добавленную стоимость, смотрите выше.Будьте внимательны при заполнении КБК. Обычно он заполняется в программе автоматически, но в случае ошибки при последующей уплате налога деньги попадут не на те реквизиты. Это грозит начислением пени и штрафом. |

| 2 | Налоговые агенты по НДС | Во втором разделе вам нужно заполнить данные в разрезе каждого агента. Как правило ими выступают иностранные организации.Поставьте прочерки, если нет каких-либо данных. Например, ИНН.Сумма налога к уплате в бюджет за налогового агента укажите в строке 060. |

| 3 | Компании, совершавшие операции, облагаемые по ставкам 10% и 18% | Раздел 3 нужно заполнить, если компании совершали операции с товарами и услугами по ставке 10 и 18 процентов.Общую сумму рассчитанного налога с учетом авансов (строка 070) и восстановленного налога (строка 090) отразите в строке 118. Напоминаем, в строке 010 она больше не указывается.Приложение I к разделу 3 нужно заполнять на каждый объект недвижимого имущества отдельно. |

| 4 | Компании, отгрузившие товары на экспорт, обоснованность применения которой подтверждена документами | Раздел заполняют те организации, которые подтвердили право применять ставку 0 процентов. |

| 5 | Организации, проводившие операции, облагаемые по ставке 0 % | В разделе отразите вычеты, которые фактически были во 2 квартале. Например, компания могла собрать все документы для подтверждения нулевой ставки в предыдущем квартале, но выполнила все условия только в текущем. |

| 6 | Организации, проводившие операции, облагаемые по ставке 0 %, обоснованность применения которой не документально подтверждена | Заполните 6 раздел, если у компании не получилось подтвердить право на ставку 0 процентов. Представить документу нужно в течение 180 дней. |

| 7 | Организации, у которых в отчетном периоде были:- операции, освобождаемые и не признаваемые объектом налогообложения НДС от налогообложения;- операции по реализации товаров, работ, услуг за пределами России;- авансы в счет предстоящих поставок товаров длительного производственного цикла (постановлению Правительства РФ от 28.07.2006 № 468) | Заполните раздел на основании данных о тех операциях, которые не облагаются налогом на добавленную стоимость. |

| 8 | Организации, заявляющие налоговые вычеты | Данные из книги покупок. Здесь надо показать сумму вычетов по налогу. Чтобы не вызвать лишнее внимание налоговиков, если при окончательном расчете у вас получился налог к возмещению, не заполняйте его. Укажите вычеты в следующих кварталах, когда будет реализация. |

| 9 | Плательщики НДС, у которых возникает обязанность по исчислению налога на добавленную стоимость | Данные из книги продаж. Проверьте расчет налога. Будьте аккуратны: для проверки разделов 8 и 9 декларации ФНС использует программу АСК НДС-2. |

| 10 | Посредники, в том числе комиссионеры, агенты, застройщики, экспедиторы, которые получали счета-фактуры в интересах другого лица | Укажите в разделе данные по полученным счетам-фактурам. |

| 11 | Посредники, в том числе комиссионеры, агенты, застройщики, экспедиторы, которые выставляли счета-фактуры в интересах другого лица | Укажите в разделе данные по выставленным счетам-фактурам. |

| 12 | Организации, которые освобождены от уплаты НДС, выставившие в отчетном периоде счета-фактуры с выделенной суммой налога | Раздел используется компаниями на спецрежимах. Его также заполняют общережимники при выставлении счета-фактуры по необлагаемым операциям. |

Опасные моменты в декларации НДС за 3 квартал 2018

Большинство компаний формируют декларации не вручную, а с помощью бухгалтерских программ. Это значительно сокращает работу ответственного за отчеты сотрудника.

Однако заполнение декларации НДС 3 квартал 2018 нужно проверять, потому что самые частые ошибки, которые инспекторы находят в декларации, возникают из-за программного сбоя. Мы подскажем вам, на что обратить внимание.

Первое, на что смотрят инспекторы при получении налоговой декларации по НДС за 3 квартал 2018 года — титульный лист. От его заполнения зависит, будут ли отчет проверять дальше. Ниже реквизиты, на которые стоит обратить внимание.

| Реквизит | Как следует заполнять |

| ИНН/ КПП | Номер ИНН и КПП вы можете узнать из своей выписки ЕГРЮЛ, их выдают при регистрации компании в налоговой |

| Номер корректировки | Если сдаете первичный отчет за 3 квартал, то укажите «0». Все остальные цифры по порядку в этом поле указываются только в случае представления уточненки |

| Налоговый период | У 3 квартала код налогового периода 23. Их устанавливает ФНС отдельными приказами |

| Отчетный год | Укажите 2018, если сдаете первичный отчет за 3 квартал. При ошибке в указании отчетного года проверяющие могут подумать, что вы подготовили уточненную декларацию за прошлые периоды |

| Код налогового органа | У каждой инспекции есть свой четырехзначный код. Первые 2 цифры обозначают регион, а остальные — номер налоговой. Узнайте, какой код у ИФНС, где вы стоите на учете: на сайте ФНС |

| Наименование налогоплательщика | Запишите полное наименование вашей компании, как значится в регистрационных документах |

| Код ОКВЭД | У налогоплательщика может быть несколько видов экономической деятельности. Однако на титульном листе декларации отражается основной ОКВЭД, он же указан основным в выписке из ЕГРЮЛ |

| Номер контактного телефона | Укажите действующий номер, он может быть как городским, так и личным номером директора или бухгалтера. Инспекторы стали часто звонить в компании, чтобы уточнить вопросы по декларации |

Раздел 1 заполняют плательщики НДС, в котором отражают сумму к уплате или возмещению из бюджета. Раздел 2 заполняется налоговыми агентами по НДС, которые должны перечислить налог в бюджет за своего контрагента.

В разделе 1 декларации НДС 3 квартал 2018 обратите особое внимание на строки:

- 020 — код бюджетной классификации, на который поступят ваши перечисленные деньги. Если ошибиться в данном реквизите, придется писать уточняющее письмо, чтобы инспекторы перенесли средства на верный код и налог посчитали уплаченным;

- 040 — сумма налога к уплате в бюджет. Расчет для проверки суммы приведен в бланке декларации. Это та сумма, которую нужно перечислить в бюджет равными долями в течение трех следующих месяцев,

- 050 — сумма налога, которую организация может возместить из бюджета. При этом налоговики обязательно проведут камеральную проверку. Этого можно избежать, если учесть рассчитанную сумму для возмещения в следующем отчетном периоде, когда у налогоплательщика появится налог к уплате.

В декларации по НДС за 3 квартал 2018 раздел 2 заполняют налоговые агенты:

- 010, 030 — у контрагента, например у иностранной организации, может не оказаться ИНН и КПП. В таком случае поставьте прочерки;

- 020 — укажите полное наименование продавца. В декларации будет столько разделов 2, за скольких продавцов агент заполняет отчет;

- 040 — в коде бюджетной классификации нельзя допускать ошибок. В противном случае вам придется писать уточняющие письма в ИФНС;

- 060 — в строке укажите сумму НДС, которую перечисляете в бюджет в качестве налогового агента;

- 070 — код операции, за которую уплачивается НДС, можно узнать из Приложения №1 к Порядку заполнения декларации.

ФНС усиливает борьбу с однодневками и даже придумала и ввела новую процедуру — . Если такое случится с контрагентом, ваша компания потеряет вычеты НДС.

Поэтому прежде чем заключить сделку, проверьте добросовестность своего потенциального контрагента. Это можно разными способами, например, воспользоваться специальным сервисом

и узнать:

- находится ли контрагент в процедуре банкротства или ликвидации;

- приносит ли его деятельность прибыль;

- исполняет ли он обязательства перед другими компаниями и госорганами;

- добросовестно ли ведет деятельность.

Источник: https://www.gazeta-unp.ru/articles/52265-deklaratsiya-po-nds-za-3-kvartal-2018-goda-forma-obrazets-zapolneniya

Новая налоговая декларация по НДС 2018: заполнение, бланк и пример

Плательщики НДС, а также налоговые агенты — это те категории организаций (ИП), которым вменена обязанность сдавать декларацию (ст. 143 НК РФ). несвоевременно

Практически всегда декларация по НДС направляется в электронном виде. Заметьте, что на способ отправки не влияет даже численность работников. Только в исключительных случаях у отчитывающегося лица примут бумажную декларацию (п. 5 ст. 174 НК РФ).

Отчетные месяцы по налогу — апрель, июль, октябрь, январь. Заполненную декларацию нужно отправлять в указанные месяцы до 25-го числа включительно.

У плательщиков НДС есть привилегия — они могут не платить всю сумму сразу, а вправе ее разбить на три части.

Отправить каждую из трех частей НДС нужно успеть до 25-го числа (п. 1 ст. 174 НК РФ). Если за I квартал 2018 года НДС равен 9 660 рублей, отчитывающаяся компания должна оформить три платежки:

- до 25.04.2018 — на 3 220 рублей;

- до 25.05.2018 — на 3 220 рублей;

- до 25.06.2018 — на 3 220 рублей.

Имейте в виду, что 25-го числа также можно отправить деньги.

Можно ли заплатить НДС одной суммой? Да, так сделать можно, но в таком случае налог в ФНС должен уйти в первый из трех допустимых месяцев.

Порядок заполнения декларации по НДС и актуальную форму можно узнать из Приказа ФНС России от 29.10.2014 № ММВ-7-3/558.

Как проверить декларацию

Для проверки декларации нужно руководствоваться контрольными соотношениями (письмо ФНС РФ от 06.04.2017 № СД-4-3/6467@).

Также показатели в декларации можно сравнить с оборотами по счетам 68, 19, 76АВ, 76ВА.

Декларация по НДС — изменения

Начиная с отчетности за I квартал 2017 года заполнение налоговой декларации по НДС займет чуть больше времени. Объяснение этому простое — для бланка декларации предусмотрены новые строки. Декларация по НДС 2017-2018 также включает 12 разделов.

Заполнение декларации по НДС чаще всего начинается с раздела 3. В этом разделе появились новые строки, о которых расскажем ниже.

Изменения появились также в разделах 4, 6, 7, 8 и 9. Так, в разделе 8 теперь можно внести необходимое количество строк под номером 150. То есть номер ГТД теперь получится внести для каждого товара.

Бланк декларации по НДС (excel)

Штрафы за несвоевременную сдачу декларации по НДС

Стандартный штраф за нарушение сроков сдачи декларации по НДС составляет 5 процентов от начисленного налога за каждый полный или неполный месяц со дня, установленного для ее представления. Штраф не может быть больше 30 процентов от суммы налога и не может быть меньше 1 000 рублей (ст. 119 НК РФ).

Образец заполнения

Разберем заполнение декларации на примере. ООО «Лес» работает на ОСНО. Основная деятельность — продажа промышленного оборудования с НДС. Бухгалтер Ивушкина О. Т. составила декларацию за II квартал.

За период апрель – июнь 2017 года в организации были куплены материальные ценности и продано электрооборудование:

- Приобретен калькулятор на сумму 1 300 рублей. НДС входит в указанную сумму и равен 198,31 рубля (счет-фактура № 5 от 03.06.2017).

- Продано электрооборудование на сумму 44 756 рублей. НДС входит в указанную сумму и равен 6 827,19 рубля (счет-фактура № 476 от 13.05.2017).

- Поступил счет-фактура № 52 от 19.02.2017 на сумму 7 300 рублей. НДС входит в указанную сумму и равен 1 113,56 рубля. Шкаф по накладной № 52 от 19.02.2017 был принят к учету 19.02.2017. Так как вычет по НДС законодатель разрешает применить в течение трех лет после оприходования ТМЦ, бухгалтер ООО «Лес» правомерно отразил НДС по февральскому счету-фактуре во II квартале (пп. 1.1 п. 1 ст. 172 НК РФ).

Титульный лист и раздел 1 — обязательные составляющие налоговой декларации. Другие разделы заполняются при необходимости, если есть данные. В примере с ООО «Лес» бухгалтер Ивушкина О. Т., помимо титульного листа и раздела 1, также внесла данные в разделы 3, 8 и 9.

Образец заполнения декларации по НДС

В Контур.Экстерне заполнить декларацию по НДС и сдать её в электронном виде — очень просто!

Дарим 3 месяца, чтобы вы смогли попробовать сервис!

Попробовать

Отправка декларации по НДС

Источник: https://www.kontur-extern.ru/info/nalogovaya-deklaraciya-po-nds

Заполнение декларации по НДС за 3 квартал 2017 года

27 августа 2017 Отчетность

Налоговыми агентами, а также плательщиками НДС называют те категории предприятий и предпринимателей, которые обязаны подавать соответствующие декларации в указанный законодательством срок.

В отношении налога на добавленную стоимость декларацию следует заполнять ежеквартально, в 2017 году следует применять новый бланк, который можно скачать бесплатно в excel ниже, также предлагаем скачать образец заполнения декларация по НДС за 3 квартал 2017 году.

Сами документы почти во всех случаях заполняются в электронной форме. Даже численность работников не влияет на то, какой способ отправки документации можно выбрать. Бумажные декларации по НДС принимаются лишь в исключительных обстоятельствах.

Об общих правилах при подаче

В статье 174 Налогового Кодекса написано, что подача бумаг должна осуществляться, когда закончится так называемый отчётный период. Максимальный срок до 25 числа в месяце, который следует за этим отчётным периодом (для НДС это квартал), то есть декларация в отношении добавленного налога сдается четырежды за год.

Если дата сдачи выпадает на выходные, то она просто переносится на следующий день, когда все выходят на работу.

Документация представляется только в том отделении, где налогоплательщика поставили на учёт.

Согласно стандартной пошаговой инструкции, в бланке налоговой декларации по НДС отображения требует следующая информация:

- Объекты системы налогообложения.

- Описание затрат и доходов за период отчётности.

- Источники, из которых поступали денежные средства.

- База, используемая при начислении налогов.

- Льготы, связанные с перечислениями налогов.

- Взнос, в общей итоговой сумме.

- Другие разновидности данных, влияющих на сборы.

В печатной форме документ предприятия могли подавать до конца 2013 года.

Порядок изменён, начиная с 1 января в 2014 году. Теперь обязательным стало использование современных технологий, вне зависимости от количества сотрудников.

Электронные формы используются и для оформления приложений.

Кто обязан сдавать декларацию по НДС

Согласно закону, не все категории граждан наделены обязанностью по оформлению данного документа.

Перечислим тех, для кого требование по сдаче заполненного образца налоговой декларации по добавленному налогу остаётся актуальным, обязательным при любых обстоятельствах:

- ИП с ОСНО.

- ООО с ОСНО.

- ИП с применением УСН и ЕНВД. Особенно это важно для тех, кто ввозит продукцию из-за границы, работает с использованием формы простого товарищества, выставляет потребителем счета-фактуры, где и пишут об НДС.

Предприниматели и организации освобождаются от уплаты НДС при выполнении следующих условий:

- ИП и УСН.

- ИП, ЕНВД.

- ИП, ЕСХН.

- ИП, ПСН.

- ИП и ООО на УСН. Но их освобождают, только если на протяжении последних двух месяцев была получена прибыль, не превышающая двух миллионов рублей. Тогда начисление НДС не проводится, но важно заранее сообщить об этом налоговой службе.

Есть так называемая упрощённая форма декларации, единая для всех. Использование такого бланка допустимо, если предпринимательская деятельность не ведёт к каким-либо изменениям на банковских счетах. Или при отсутствующих объектах, входящих в систему налогообложения.

Заполнение упрощённых вариантов бланка декларации предполагает использование бумажных носителей. На эти случаи требование относительно применения электронных форм отчетов по НДС не действует.

Как заполнить декларацию по НДС за 3 квартал 2017 года

Структура бланка отчета

При изучении любой пошаговой инструкции станет ясно, что всего в документе 12 разделов.

Далее опишем краткое содержание каждого из них.

Структура формы налоговой декларации по налогу на добавленную стоимость:

- Титульные листы заполняются каждым из налогоплательщиков.

- Для всех создавался и первый раздел. Он нужен даже тем, кто в стандартных условиях освобождается от самого налога, но при этом выставляет счёт-фактуры с соответствующими данными. Такие предприниматели и заполняют только титульный лист вместе с 1 разделом.

- Налоговые агенты должны обратить особое внимание на раздел 2.

- В разделах декларации 3-6 описывается только определённый тип операций. Если они совершались на протяжении периода отчётности – соответствующая информация вносится.

- Ряд операция описывается 7 разделом отчета по НДС. Это касается сделок, не попадающих под налогообложение. Обычно имеется в виду реализация товаров и услуг за пределами российской территории. Или сделки, когда получается аванс за действия, осуществляемые лишь в будущем. Если на подготовку уходит минимум 6 месяцев.

- В разделе 8 бланка налоговой декларации конкретизируются налоговые вычеты, связанные с предыдущими периодами по отчётности.

- 9 раздел – место, где легко найти информацию относительно книги продаж, других сопутствующих документов.

- Если определённые данные вносятся в журнал учёта счетов-фактур – то они переводятся и в декларацию, в 10, 11 разделы. Для сферы посредничества это особенно актуально.

- 12 раздел тоже для тех, кто налог не платит, но оформлением счетов-фактур занимается.

Образцы заполнения разделов

Как заполнить раздел 1 декларации по НДС:

Здесь подсчитывается сумма налога, общая.

- ОКТМО вписываем в строку бланка, для обозначения которой используют код 010.

- КБК по НДС ставят в строке 020. Это актуально для товаров и услуг, которые реализуются только на территории РФ.

- Общая сумма взноса по НДС – вопрос, которому посвящена строка 030.

- 040 и 050 – строки бланка декларации, где ставится результат по разделам 3-6. Здесь допускается постановка прочерков, если налоговая база не применяется.

Остались только номера строк, начиная с 040, и заканчивая 050. Их оформление актуально, если стоит код 227 в строке с местом нахождения учёта. Иначе допустимо проставление прочерков.

Образец заполнения раздел 1 за 3 квартал 2017 года:

Раздел 3: особенности заполнения

В данном разделе бланка декларации рассчитывают сам налоговый взнос, с использованием ставок до 18 и 10 процентов, соответственно. Обязательным требованием становится указание налоговых вычетов, если они актуальны.

Если осуществляются сделки по реализации товаров и услуг, попадающие под НДС, то их описание приводится в строках с номерами 010-040. Столбцы 3 и 5 также должны быть использованы полностью.

Функционирование объекта в качестве имущественного комплекса отображается в строке 050.

Если для самого предприятия проводятся строительно-монтажные работы – об этом обязательно пишут в строке с номером 060. Но информация нужна, только если соответствующие проекты выполнялись за тот или иной период отчётности.

Данные относительно налоговой базы ставятся в строчке 070. Форма декларации по НДС должна включать сведения не только относительно предоплат, но и последующие операции, связанные с тем или иным расчётом. В соответствующем поле пишут о размере налога, который берётся с аванса.

080 – номер строки, где указывают суммы, составляющие базу, и использующиеся при расчёте самого размера налога.

Обязательно указываются все операции, сопровождаемые расчётом в связи с оплатой предоставляемых товаров, услуг.

Максимально подробную информацию относительно начислений по НДС включают в строки декларации, обозначаемые номерами 090-110. Особенно, если в текущем периоде требуется восстановление.

- Сумме к восстановлению посвящён номер 090.

- 100 – обозначение взноса в случае, когда уже была принята сумма к вычету по продукции и услугам, в дальнейшем идущим на экспорт.

- 110 – номер строки бланка отчета с описанием операций, предполагавших исчисление налогового вычета в связи с основными средствами, нематериальными активами или правами. В дальнейшем данные объекты обычно становятся частью вклада в уставной капитал, принадлежащий сторонним организациям.

120 строка посвящается итоговой сумме по налогу, в целом. Сюда входит взнос по сделкам реализации любых товаров и услуг, а так же часть, подлежащая восстановлению.

Образец заполнения раздела 3 за 3 квартал 2017 года:

Разделы 4-9

Они заполняются только при проведении операций, к которым применяется нулевая налоговая ставка. 7 Раздел декларации посвящается сделкам, вообще не попадающим под НДС. Есть и другой случай, когда используется данная часть – перечисление предоплаты за товары с услугами, относящимися к списку, утверждённому отдельно Правительством РФ.

Об остальных разделах уже писалось ранее.

Образцы заполнения 8 и 9 раздела можно посмотреть в заполненном примере декларации, скачать который можно ниже бесплатно.

Особенности налогового вычета по разделу 3

Эта информация идёт в строках налоговой декларации, начиная с номера 150. Главное – указывать только вычеты, которые действительно относятся к тому или иному налоговому вычету. Не обойтись без подробного изучения сведений, представленных в последних строках книг покупок. Показатели должны совпадать с тем, что там написано.

Отдельно учитываются товары, ввозимые на территорию РФ, либо вывозимые за её пределы. Не стоит забывать указывать сумму НДС, которая была начислена фактически.

О заключительной части

Заключительная часть в декларации заполняется обычно экспедиторами, застройщиками и посредниками. Или вообще любыми предприятиями, которые работают в интересах других. Данная часть оформляется всегда при наличии агентских договоров или комиссионных соглашений, использовании транспортной экспедиции, исполнении обязанностей по осуществлению застройки.

Бланк и заполненный образец

Источник: https://buhs0.ru/zapolnenie-deklaracii-po-nds-za-3-kvartal-2017-goda/

Форма декларации по НДС за 3 квартал в 2018 году — бланк, скачать

Лайк 0 43

Отчетность по НДС требует от налогоплательщика особой внимательности и точно понимания правил заполнения всех без исключения строк.

В случае неверно указанных кодов либо же нарушения правил сдачи налогоплательщик привлекается к административной ответственности со всеми вытекающими юридическими последствиями.

Что нужно знать

Форма декларации по НДС за 3 квартал включает в себя несколько разделов, которые обязательны к заполнению:

- титульный лист;

- размет НДС, который подлежит перечислению в бюджет.

Одновременно с этим нужно помнить, что отчетная документация с упрощенным вариантом формирования может быть предоставлены в таких ситуациях, как:

- ведения в конкретном периоде операций, которые не подлежат налогообложению;

- занятость осуществляется за пределами России;

- имеются производственные операции продолжительного периода – если до конечного результата исполнения работ нужно до полугода;

- использование налогоплательщиком спецрежимов, в частности ЕСХН, ЕНВД, ПСН, УСН;

- во время выставления счета-фактуры с выделенным размером налога, имеется факт освобождения.

В случае наличия указанных ситуаций по льготным разновидностям коммерческой занятости, факты должны быть указаны в 7 разделе.

Сроки сдачи

Согласно с налоговым законодательством вся отчетность должна быть сдана по ТКС-каналам. Во время заполнения декларации, нужно контролировать внесенные поправки Минфином в электронный вариант формы.

На формирование отчетности налогоплательщику либо же налоговому агенту предоставляет 25 дней по завершению квартала.

К сведению — бумажная форма документа может быть сдана только теми предпринимателями, которые освобождены от сдачи взносов по налогам либо вовсе не признаются плательщиками.

Как правильно заполнить бланк

Рассматриваемая отчетность должна соответствовать Инструкции Минфина, которая утверждена Приказом ФНС от октября 2014 года. Рассмотрим порядок заполнения подробней. Бланк декларации по НДС можно скачать здесь.

Титульный лист

Правила заполнения стандартные для всех разновидностей отчетности и заключается в следующем:

- ИНН и КПП должны быть указаны в верхней части страницы;

- отчетный период обязательно указывается кодовым обозначением, установленный для налоговой отчетности;

- наименование предпринимателя должно полностью соответствовать наименованию, которое указано в учредительных документах (к примеру, ИП Григорьев А.О.);

- код ОКВЭД должен быть указан на титульном листе в четком соответствии со статическим кодом;

- обязательно указывается актуальный номер телефона плательщика НДС и НДФЛ в частности, а также число сформированных листов декларации.

Обязательно в конце листа нужно поставит персональную подпись и дату заполнения.

Раздел 1

1 раздел должен быть заполнен бухгалтером компании. В нем нужно уведомить о размерах, которые подлежат перечислению по итогам бухгалтерского и налогового учета.

Итак:

| По строке 020 | Возникает необходимость указать код бюджетной классификации (в сокращении КБК) по конкретному типу налогообложения |

| По строке 030 | Нужно указывать сведения только в том случае, если счет-фактура формируется льготником, который освобожден от уплаты НДС |

| По строкам 040 и 050 | Нужно обязательно указать суммы, которые были получены по расчету рассматриваемого налога. В случае положительного расчета, размер НДС должен быть указан по строке 040, в противном случае по 050, из-за чего он подлежит возмещению |

Правильно составленный 1 раздел снижает вероятность допущения ошибок в дальнейшем.

Раздел 2

Раздел формируется налоговыми агентами по каждой отдельно взятой компании, по отношению к которой имеется соответствующий статус.

Для каждого отдельно взятого контрагента должен быть сформирован лист 2 раздела, где нужно указывать:

- полное наименование;

- ИНН;

- КБК и код операции.

В случае перепродажи либо ведения торговых операций с иностранными партнерами, возникает необходимость заполнить строки 080 – 100 рассматриваемого раздела.

https://www.youtube.com/watch?v=IC7ThmPtDug

В данном случае речь идет об указании объема отгрузки и сумм, которые поступили в качестве предоплаты.

Конечный размер должен быть продублирован по 060 строке, беря во внимание суммы, указанные в строках 080 – 090 согласно с НК РФ.

Раздел 3

Данный раздел является основным, по которому плательщики налогов осуществляют исчисление налогов оп установленным нормами налогового законодательства ставкам.

Алгоритм и последовательность заключается в следующем:

| По строкам 010-040 | Нужно указать сумму прибыли от продаж, которая подлежит налогообложению по установленным ставкам. Сумма должна соответствовать той, которая указана по счету 90.1. При разъяснениях нужно будет дать объяснения сотрудникам ФНС |

| Строка 050 | Подлежит заполнению в случае продажи компании, как единый комплекс активных учетов |

| По строке 060 | Подлежит заполнению производственными и строительными компаниями. В данном случае нужно указать затраты, которые напрямую связаны приобретением строительных материалов и работ в частности |

| По строке 070 | Нужно обязательно указывать суммы всех без исключения финансовых зачислений |

Помимо этого нужно помнить о том, что в строках:

| 105 – 109 | Указываются сведения относительно поправок размера НДС в течении подотчетного периода. К примеру, по причине использования установленной пониженной ставки |

| 110 | Отображается суммарный размер НДС |

| 120 – 190 | Указывается вычет подлежащий перечислению |

| 130 | Подлежит формированию таким же образом что и 070 строка |

| 140 | Полностью должна соответствовать полю 060 |

| 150 – 160 | Отображаются суммы, которые были уплачены на пункте таможенного контроля (при наличии внешней торговли) |

| 170 | Указывается размер налога на добавленную стоимость, который подлежал ранее перечислениям по зачисленным авансам |

| 180 | Подлежит заполнению непосредственно по налоговым агентам и отображает размер НДС, дублированный в строке 060 |

Следует обращать внимание на то, что указанные правила формирования третьего раздела являются основными. Подробней можно изучить порядок в Приказе ФНС от октября 2014 года.

Другие

Разделы подлежат формированию только в том случае и теми категориями налогоплательщиков, которые по своей предпринимательской деятельности применяют нулевую ставку по налогу на добавленную стоимость.

Разница между разделами может заключаться только в некоторых немаловажных особенностях:

| 4 раздел | Должен быть сформирован налогоплательщиками, которые могут документальным образом подтвердить правомерность применения нулевой ставки. Помимо этого обязательно отображается код хозяйственной операции, размеры полученной прибыли и сумма налогового вычета |

| 6 раздел | Формируется в случае, если на период передачи рассматриваемой декларации непосредственный налогоплательщик по каким-либо причинам не смог скомпоновать необходимые документы, подтверждающие льготы |

| 5 раздел | Формируется “нулевиками”, которые ранее уже заявляли о вычете по документации |

Необходимо обращать внимание на то, что при имеющихся нескольких оснований по использованию пятого раздела, нужно сформировать каждый отчетный период по факту заявленных вычетов.

Размер штрафа за несвоевременную сдачу документа

При неуплате положенных взносов в ФСС, ФНС и в ПФР размер штрафа составляет 5% от суммы перечислений.

При этом штраф не может превышать 30% от полного размера перечислений, но не меньше 1 тысячи рублей.

При наличии весомых оснований, налогоплательщик может рассчитывать на снижение штрафных санкций.

При несвоевременной сдаче отчетности компания может быть привлечена к административной ответственности в виде:

- предупреждения либо штрафа на должностное лицо в размере 500 рублей;

- при просрочке в подаче отчетности и перечисления средств в период от 10 дней, есть большая вероятность блокировки открытого расчетного счета.

Штрафы небольшие, но все же могут вызвать неудобства для предпринимателей.

Видео: на что обратить внимание

В завершении можно сказать — формирование отчетности требует четкого соблюдения разработанных правил.

В случае их игнорирования есть вероятность допущения ошибок со всеми вытекающими юридическими последствиями.

Источник: https://zanalogami.ru/forma-deklaracii-po-nds-za-3-kvartal/

На что обратить внимание при заполнении декларации по НДС за 3 квартал 2017

При заполнении декларации по НДС всегда есть важные моменты, на которые необходимо обратить внимание. В противном случае, ИФНС запросит пояснения и будет проводить дополнительную проверку, запрашивать документы, в том числе счета-фактуры, договоры, первичные документы.

Сроки и форма декларации

Декларацию по НДС за 3 квартал 2017 года необходимо подать не позднее 25 октября 2017 года.

Отчитаться надо по форме, утвержденной Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме».

Декларация состоит из 12 разделов, однако в большинстве случаев заполняются не все разделы. В разделах отсутствующие показания оформляются прочерками.

Важно обязательно заполнить следующие разделы:

— титульный лист;

— раздел 8;

— раздел 9;

— раздел 3

— раздел 1.

Раздел 1 обычно заполняют последним.

В некоторых случаях требуется заполнять дополнительные разделы.

Так, если вы выступаете в качестве налогового агента при заключении договоров с иностранными компаниями, не имеющими представительства, или же при аренде государственного имущества, необходимо заполнить раздел 2 как налоговый агент.

Раздел 7 заполняют, если в 3 квартале были не облагаемые операции. Например, с 2017 года не подлежат налогообложению операции по реализации услуг, оказываемых в рамках арбитража.

Показатели, не совпадающие с прошлым годом

В конце прошлого года были внесены изменения в форму декларации. Изменения внесены Приказом ФНС России от 20.12.2016 N ММВ-7-3/696@ «О внесении изменений и дополнений в приложения к приказу Федеральной налоговой службы от 29 октября 2014 года N ММВ-7-3/558@».

Основные изменения в декларации по НДС связаны с разделом 3. Их несколько:

1. Общая сумма исчисленного налога компании заполняется в строке 118 раздела 3.

2. В декларации по НДС в разделе 3 теперь есть строка 125. Она предназначена для того, чтобы отражать НДС, предъявленный подрядчики при капитальном строительстве.

2. В разделе 3 появились строки для отражения налоговой базы и суммы НДС для компаний, связанных с таможенной зоной в Калининградской области.

3. В приложении 1 к разделу 3 изменена терминология. Вместо «Объект недвижимости» теперь используется понятие «Объект основных средств». И больше нет реквизита «Адрес местонахождения объекта». В этом же приложении больше не требуется вносить адрес объекта недвижимости, по которому восстанавливают налог в течение 10 лет.

Изменилось и продолжение к разделу 8 декларации по НДС. Там больше нет ограничения в 1000 знаков при внесении номеров таможенных деклараций.

В продолжении к разделу 8 по строке 150 данные вносятся по всем таможенным декларациям.

Раздел 10 претерпел изменения терминологии. Вместо «Сведения о посреднической деятельности, указываемые комиссионером (агентом), экспедитором, застройщиком» подраздел называется «Сведения из счетов-фактур, полученных от продавцов».

Изменения, внесенные в декларацию

Раздел

Изменения

Раздел 3

Добавлены строки 041, 042, 125

Раздел 8

В строке 150 содержатся поля с указанием таможенных деклараций из одного счета-фактуры

Приложение 1 к порядку заполнения декларации

Изменились коды операций

Примеры новых и измененных кодов

1010811

Реализация товаров, местом реализации которых не признается территория Российской Федерации

Статья 147 Кодекса, пункт 3 Протокола

1010823

Реализация имущества и (или) имущественных прав должников, признанных в соответствии с законодательством Российской Федерации несостоятельными (банкротами)

Статья 146 Кодекса, пункт 2, подпункт 15

1010821

Реализация работ (услуг), местом реализации которых не признается территория Российской Федерации

Пункт 29 Протокола

1010235

Реализация услуг по перевозке пассажиров городским пассажирским транспортом общего пользования (за исключением такси, в том числе маршрутного, а также услуг по перевозке пассажиров железнодорожным транспортом в пригородном сообщении)

Статья 149 Кодекса, пункт 2, подпункт 7

1010243

Реализация долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов, за исключением базисного актива производных финансовых инструментов, подлежащего налогообложению налогом на добавленную стоимость

Статья 149 Кодекса, пункт 2, подпункт 12

Сумма налога, подлежащая уплате в бюджет

Очень важно при заполнении декларации правильно определить сумму налога, уплачиваемую в бюджет.

Сумма налога отражается в разделе 1 декларации.

Данные в разделе 1 отражаются по итогам каждого квартала и берутся из книги продаж и книги покупок.

Сумма налога, которую вам следует уплатить в бюджет, представляет собой разницу между общей суммой НДС, исчисленной по итогам налогового периода, и суммой налоговых вычетов.

Доля вычетов по НДС от суммы начисленного с налоговой базы налога не должна превышать 88,5% за период 12 месяцев.

Но еще лучше ориентироваться на региональный показатель. Мы сделали справочник по всем регионам с безопасной долей вычетов НДС.

В случае, если доля НДС превышает это значение, то это налоговики могут заинтересоваться налогоплательщиком.

В судах много дел про необоснованное применение вычетов по НДС.

Например, из недавнего — Постановление Шестнадцатого арбитражного апелляционного суда от 06.03.2017 N 16АП-3774/2016 по делу N А15-2703/2016. Там компании сняли вычеты по операциям, не носящим реального характера.

В итоге надо доплатить более 5 млн НДС и штрафы с пенями.

Сумма налога, по которой применяется ставка 0%

Сумма налога, по которой применяется ставка 0%, указывается в разделе 4 декларации.

Очень важно правильно заполнить строчку 030 раздела 4.

Сумма налога подлежит отражению по строке 120, если сумма величин по строкам 030 и 040 превышает сумму величин по строкам 050 и 080, и исчисляется как сумма величин по строкам 030 и 040, уменьшенная на сумму величин по строкам 050 и 080.

Сумма налога подлежит отражению по строке 130, если сумма величин по строкам 030 и 040 меньше суммы величин по строкам 050 и 080, и исчисляется как сумма величин по строкам 050 и 080, уменьшенная на сумму величин по строкам 030 и 040.

По строке 050 отражается сумма налога, исчисленная к возмещению из бюджета за налоговый период, подлежащая в установленном порядке зачету или возврату из бюджета

Пояснения к декларации по НДС

Источник: https://cornaudit.ru/publikatsii/zhurnal-klerk/na-chto-obratit-vnimanie-pri-zapolnenii-deklaratsii-po-nds-za-3-kvartal-2017

Декларация по ндс 2017 раздел 3 строка 030

- Реализация по истечении установленного срока товаров, в отношении которых при таможенном декларировании был исчислен налог в соответствии со ст.

151 НК РФ (строки 041 — 042)

- Реализация предприятия как имущественного комплекса (строка 050)

- Выполнение строительно-монтажных работ для собственного потребления (строка 060)

- Сумма налога с предоплаты (строка 070)

- Суммы налога, подлежащие восстановлению (строки 080-100)

- Корректировка реализации (строки 105-109)

- Уплата налога, исчисленного при таможенном декларировании (строки 110-115)

- Общая сумма налога (строка 118)

- Налоговые вычеты (строки 120-185)

- Общая сумма налога к вычету (строка 190)

- Сумма налога к уплате / возмещению (строки 200-210)

- Приложение 1 к разделу 3 декларации.

Как заполняется строка 030 раздела 3 декларации по ндс

Если же вам все-таки понадобится скачать бланк декларации по НДС 2017-2018 годов отдельно, это можно сделать на нашем сайте.

Скачать бланк декларации по НДС Итоги При необходимости вы можете скачать бланк декларации по НДС, размещенный в этой статье, однако более целесообразно при заполнении декларации использовать программные продукты, содержащие не только актуальный бланк декларации, но и встроенные системы проверки и отправки декларации в ИФНС.

Верно заполнить декларацию за 3-й квартал 2017 года вам поможет наш чек-лист.

Онлайн журнал для бухгалтера

НК РФ:

- Финансовая помощь, пополнение фондов специального назначения, а также увеличение доходов в счет будущей реализации товара (работы, услуги).

- Процент (скидка) по полученным в качестве оплаты реализованных товаров (работ, услуг) векселям и облигациям.

- Проценты по товарному кредиту, превышающие размер ставки рефинансирования ЦБ РФ.

- Страховые выплаты по договорам страхования на случай неисполнения договорных обязательств, если предусматривается последующая поставка товаров (работ, услуг), реализация которых признается объектом налогообложения, попадающего под ст. 146 НК РФ.

Следует заметить, что здесь не учитывается реализация, не облагаемая НДС и облагаемая НДС по ставке 0% (п. 1 ст. 164 НК РФ), а также экспортные операции (п. 2 ст. 162 НК РФ). 2.

Образец заполнения и бланк налоговой декларации по ндс — 2017-2018

4 декларации за квартал, в котором собраны документы.

4 в свою декларацию.

ВниманиеРаздел 4 содержит четыре блока строк 010 — 050. В одном блоке суммарно отражаются операции, относящиеся к одному коду из разд. III Приложения 1 к Порядку заполнения декларации. Если надо отразить операции более чем по четырем кодам, заполните дополнительный лист разд.

Задайте вопрос, например:как составить и сдать уточненный расчет 6-ндфл?

154

ВажноНК РФ). При реализации имущества, которое подлежит учету с НДС (ст. 170 НК РФ), налоговая база рассчитывается как разница между продажной стоимостью купленного имущества (с учетом НДС) и расходами на его закупку. Эту разницу проставляем в столбце 3 строки 030 декларации по НДС.

А в столбец 5 этой же строки попадает расчетная сумма НДС. 5. Продажа сельхозпродукции (п. 4 ст. 154 НК РФ). Имеется в виду реализация такой продукции, если она приобретена у физических лиц, не состоящих на учете в качестве налогоплательщиков НДС.

Такая продукция должна соответствовать перечню, определенному Правительством РФ в постановлении от 16.05.2001 № 383.

Калькулятор енвд бесплатно

Расчет суммы налога по операциям при реализации товаров (работ, услуг), обоснованность применения налоговой ставки 0 процентов по которым документально не подтверждена

- Раздел 7. Операции, не подлежащие налогообложению (освобождаемые от налогообложения); операции, не признаваемые объектом налогообложения

- Раздел 8.

Сведения из книги покупок об операциях, отражаемых за истекший налоговый период

Образцы заполнения декларации ндс

Таким образом, ООО «Цемент-Экспорт» нужно: — начислить НДС со стоимости экспортированных в I квартале товаров в сумме 1 800 000 руб. (10 000 000 руб. x 18%); — принять к вычету НДС, относящийся к данной операции, в сумме 900 000 руб. По этим операциям сумма НДС к уплате равна 900 000 руб.

(1 800 000 руб. — 900 000 руб.). С учетом начисленного в первоначальной декларации налога к уплате (250 000 руб.) общая сумма налога к уплате за I квартал 2016 г. составит 1 150 000 руб. (250 000 руб. + 900 000 руб.).

Авансовый расчет по налогу на имущество за 3 квартал 2017 года

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Печать декларации, выгрузка в файл

- Составление декларации по косвенным налогам за январь 2017 года

- Заполнение декларации

- Проверка заполнения декларации

- Отправка декларации в налоговый орган

- Печать декларации, выгрузка в файл

- Описание форм отчетности по налогу на добавленную стоимость

- Декларация по налогу на добавленную стоимость

- Декларация по НДС начиная с отчета за I квартал 2017 года

- Кто и куда обязан подавать декларацию по НДС

- Сроки представления декларации по НДС

- Порядок представления декларации по НДС

- Форма и состав декларации по НДС

- Какие разделы декларации по НДС надо заполнять

- Титульный лист

- Раздел 1.

- Декларация по НДС начиная с отчета за I квартал 2017 года

Источник: https://agnbotulinum.com/deklaratsiya-po-nds-2017-razdel-3-stroka-030/