Блог бухгалтера-практика и юриста-аналитика

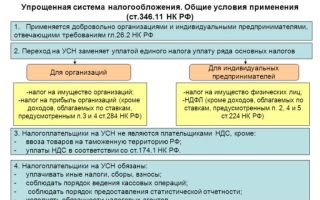

По идее законодателей, упрощенная система налогообложения является альтернативой общей системе налогообложения для малых предприятий и призвана облегчить функционирование этих организаций путем снижения налогового бремени.

С точки зрения налоговой нагрузки использование УСН однозначно выгодно организациям: вместо налога на прибыль, НДС, налога на имущество уплачивается один налог на доход, ставки которого довольно привлекательны.

А насколько упрощен учет фактов хозяйственной деятельности организаций с точки зрения расчета налога? Здесь все не так однозначно.

Если в качестве объекта налогообложения выбраны доходы, расчет налога действительно прост: берем все приходы в кассу и на расчетный счет, умножаем на процент, далее вычитаем разрешенное законодателями (страховые взносы и оплаты больничных листов за счет работодателя). При этом помним, что мы должны вести книгу учета доходов.

При объекте налогообложения “доходы” сам процесс ведения книги учета доходов также не составляет сложностей: последовательно заносим в книгу все приходы на основании выписки по расчетному счету и Z-отчетов ККМ. Правда, надо еще не забыть про доходы, возникшие в результате погашения задолженности иным (не денежным) способом.

Если же организация выбрала в качестве объекта налогообложения “доходы за вычетом расходов”, то так легко “отделаться” не удастся. Это только в теории систему налогообложения, о которой идет речь, можно назвать “упрощенной”. По факту же она (как минимум, при объекте налогообложения “доходы минус расходы”) еще какая “усложненная”.

Казалось бы, все “по оплате” — и доходы, и расходы, что может быть проще? Ан нет! Если с доходами все более-менее понятно, то для затрат существует ряд условий (в Налоговом кодексе эти условия названы “особенностями”), которые необходимо выполнить, чтобы оплаченное было включено в расходы.

В частности, выплаты, являющиеся авансами и предоплатами, не включаются в состав расходов, так как “Расходами налогоплательщика признаются затраты после их фактической оплаты (п.2 ст.346.17)”, оплатой же товаров (работ, услуг) признается прекращение обязательства налогоплательщика-покупателя перед продавцом.

Но и это еще не все “особенности”.

Например, для включения в состав расходов стоимости реализованных товаров, кроме их оплаты, необходимо, чтобы они были реализованы; стоимость приобретенных внеоборотных активов — основных средств и нематериальных активов включается в расходы не аналогично бухгалтерскому учету (который, кстати, в части внеоборотных активов необходимо было вести и до вступления в силу нового закона о бухгалтерском учете, вменившего в обязанность организациям-УСНщикам ведение бухгалтерского учета в полном объеме) — через амортизацию равными долями в течение срока полезного использования, а в особом порядке — в течение одного или нескольких налоговых периодов в зависимости от срока полезного использования.

Также не следует забывать про экономическую обоснованность и документальное подтверждение затрат (куда ж без этого!) (далее речь пойдет именно об экономически обоснованных и документально подтвержденных затратах).

Получается, на момент оплаты бухгалтер должен знать, производится предоплата или погашение задолженности. Если произведена предоплата, то расход не фиксируется, но эту предоплату надо где-то как-то учесть, чтобы в будущем списать ее в расход. Если же погашена задолженность, бухгалтер должен проанализировать, за что возникла задолженность.

Если задолженность возникла не за товары или внеоборотные активы, то расход может быть признан в момент оплаты.

Если же погашается ранее возникшая задолженность за товары, необходимо знать реализованы ли они, а если — за внеоборотные активы, необходимо дождаться ввода их в эксплуатацию, высчитать равные доли, подлежащие списанию в оставшиеся отчетные периоды налогового периода, и не забыть включать их в расходы.

На момент поступления документов от поставщика/подрядчика необходимо провести “анализ” на предмет наличия предоплаты. Если имеется предоплата, то необходимо списать ее в расход (в пределах суммы по документу поставщика/подрядчика), при условии, что получены не товары или внеоборотные активы.

Очень, себе такой, “простенький” учет.

Если честно, я плохо себе представляю, как (в каких регистрах/гроссбухах и пр.) можно вести этот учет, если не вести (простите за тавтологию) бухгалтерский учет.

Не говоря уже о том, что для выплаты дивидендов (ну не могу я себе представить ситуацию, чтобы коммерческая организация не выплачивала дивиденды, для чего же тогда она создавалась?) бухгалтерский учет должен обеспечить возможность формирования отчета о прибылях и убытках (для определения размера чистой прибыли, которая может быть направлена на выплату дивидендов) и бухгалтерского баланса (для определения размера чистых активов, который необходимо контролировать при выплате дивидендов). Поэтому все эти разгоревшиеся в конце 2012 — начале 2013 года споры о “задушении” организаций на УСН обязательным ведением бухгалтерского учета с 1 января 2013 года — это профанация чистой воды (подробнее я уже писала в статье Много шума из ничего, или Так ли уж страшен бухучет для “упрощенцев”?).

Когда же в организации ведется бухгалтерский учет, то хочется себя проверить путем соотнесения прибыли по бухгалтерскому учету с налогооблагаемой базой, т.е. с применением простейших арифметических действий — сложения и вычитания.

https://www.youtube.com/watch?v=quqC-9S5bac

Ниже представлена разработанная мною проверочная таблица.

Необходимые пояснения:

1) НДС учитывается в стоимости материалов, товаров, работ, услуг (без выделения на счет 19). Обособленному учету на счете 19 подлежит только НДС, который по какой-то причине не может быть включен в затраты (например, по причине отсутствия необходимых документов — счетов-фактур).

2) Сложение и вычитание отрицательных чисел производится по правилам арифметики, т.е.

если в качестве арифметического действия указан “плюс”, а полученное значение отрицательное, то действие должно быть выполнено как “Х + (-Y) = Х — Y”; соответственно, если в качестве арифметического действия указан “минус”, а полученное значение отрицательное, то действие должно быть выполнено как “X — (-Y) = X + Y”.

3) Период — отчетный (налоговый) период, за который производится подсчет авансового платежа или самого налога (т.е. 1-й квартал, полугодие, 9 месяцев, год).

4) Чтобы не путаться, ВСЕГДА из сальдо на НАЧАЛО периода ВЫЧИТАЕТСЯ сальдо на КОНЕЦ периода

Итак, для арифметического контроля правильности учета нам потребуется:

— оборотно-сальдовая ведомость за период (по субсчетам) (обозначена — “ОСВ”);

— анализы по счетам (в терминологии 1С, или любой другой отчет, из которого видны сводные проводки по конкретному счету во всеми корреспонденциями, т.е. “самолетик”): 02, 10, 20, 23, 25, 26, 44 (“анализ счета N”);

— оборотно-сальдовые ведомости по счетам (развернутые по всей аналитике): 20, 23, 25, 26, 44, 91, 97 (“ОСВ по счету N”);

-справки бухгалтера.

| Арифметическое действие (“плюс” — сложение, “минус” — вычитание) | Показатель | Как получить значение | Источник исходных данных |

| Прибыль (+)/убыток (-) по бухгалтерскому учету | сальдо по счету 99 на конец периода | ОСВ | |

| плюс | изменение незавершенного производства за период | сальдо на начало периода по Д20 минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности поставщикам за период | сальдо на начало периода по К60 “Расчеты с поставщиками/ подрядчиками” минус сальдо на конец периода | ОСВ |

| плюс | изменение задолженности покупателей/заказчиков за отгруженные товары/выполненные работы/оказанные услуги за период | сальдо на начало периода по Д62 “Расчеты с покупателями/заказчиками в части пост-оплат” минус сальдо на конец периода | ОСВ |

| минус | изменение незачтенных предоплат покупателей/заказчиков за период | сальдо на начало периода по К62 “Авансы и предоплаты, полученные от покупателей/заказчиков” минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности перед бюджетом в части НДФЛ | сальдо на начало периода по К68 “НДФЛ” минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности по страховым взносам за период | сальдо на начало периода по К69 минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности по заработной плате за период | сальдо на начало периода по К70 минус сальдо на конец периода | ОСВ |

| минус | изменение задолженности подотчетным лицам за период | сальдо на начало периода по К71 минус сальдо на конец периода | ОСВ |

| минус | изменения резервов предстоящих расходов за период | сальдо на начало периода по К96 минус сальдо на конец периода | ОСВ |

| плюс | изменения расходов будущих периодов | сальдо на начало периода по Д97 минус сальдо на конец периода | ОСВ |

| плюс | начисленная амортизация по ОС и НМА | сумма проводок Д20,26,44 К02 за период | анализ счета 02 |

| минус | стоимость поступивших материалов | Д10 К60,71за период | анализ счета 10 |

| плюс | стоимость материалов, списанных на общехоз.нужды и в производство | Д20,25,26,44 К10 | анализ счета 10 |

| плюс | расходы, не подтвержденные необходимыми документами, но отнесенные на счета затрат, а также расходы, которые не могут быть учтены при налогообложении в соответствии с главой 26.2 | можно завести в качестве статьи затрат “Не учитываемые при н/о” или фиксировать подобные расходы в отдельном регистре | ОСВ по счетам затрат (20-26, 44, 91) |

| минус | изменение задолженности сотрудникам по прочим операциям за период (без учета выданных сотрудникам займов) | сальдо на начало периода по К73 минус сальдо на конец периода | ОСВ по счету 73 (со субсчетам) |

| плюс | изменение задолженности сотрудников по процентам по выданным займам | сальдо на начало периода по К73 “Расчеты по предоставленным займам” (в части процентов) минус сальдо на конец периода | ОСВ по счету 73 «Расчеты по предоставленным займам» |

| плюс | изменение задолженности контрагентов/сотрудников по процентам по выданным займам | сальдо на начало периода по К76 “Проценты по выданным займам” минус сальдо на конец периода | ОСВ по счету 76 (по субсчетам) |

| плюс | расходы, произведенные за счет чистой прибыли | сумма проводок Д91 К любой в части соответствующих расходов | ОСВ по счету 91 |

| минус | стоимость ОС и НМА, подлежащая включению в расходы в текущем налоговом (отчетном) периоде | справка-расчет | справка бухгалтера |

| минус | расходы будущих периодов (по БУ), подлежащие включению в затраты текущего периода | Д97 за период | справка бухгалтера |

| минус | оценочные значения, сформированные в текущем налоговом периоде | справка-расчет по формированию оценочных значений | справка бухгалтера |

Возможно, в представленной проверочной таблице представлены не все возможные корректировки, однако предложенный метод проверки испробован на двух организациях на протяжении нескольких кварталов.

Буду благодарна читателям блога за корректировки и дополнения к таблице.

Источник: http://buhcase.ru/tak-li-prosta-zhizn-uproshhencev-arifmeticheskij-kontrol-nalogooblagaemyx-doxodov-pri-usn.html

Что делать, если компания рискует «слететь» с «упрощенки» (Тимин Е.)

Дата размещения статьи: 17.12.2014

Как удержать выручку в пределах лимита.Чем поможет задержка с регистрацией увеличения доли юрлиц.Как грамотно рассчитать численность персонала.В плане нагрузки на бизнес упрощенная система налогообложения намного привлекательнее общей.

Именно поэтому законодатели и предусмотрели для пользователей данного спецрежима ряд жестких ограничений, призванных отделить мух от котлет. В смысле малый бизнес — от крупного и среднего. Чтобы «упрощенкой» мог пользоваться только первый.

Насколько критерии такого деления обоснованны, разговор отдельный, но факт остается фактом: ст. ст. 346.12 и 346.13 НК РФ задают «упрощенцу» определенные рамки работы, при выходе за которые он лишается права на УСН.

К примеру, это лимиты по выручке, остаточной стоимости основных средств, штатной численности персонала и составу учредителей.Естественно, компании, которые изначально понимают, что не смогут в своей деятельности соответствовать требованиям НК РФ для «упрощенцев», и не стремятся применять данный спецрежим.

Но бывает, что под угрозой «слета» с «упрощенки» оказываются и те организации, которые изначально соответствовали всем требованиям и рассчитывали, что в течение года превышение лимитов не произойдет. Таким компаниям приходится искать способы искусственного удержания своих показателей в заданных законом рамках.

Пять способов и получить деньги, и удержаться в пределах лимита выручки

Чаще всего встречается ситуация, когда компании грозит превышение лимита выручки. Напомним, что в 2014 г. с учетом коэффициента-дефлятора 1,067 (Приказ Минэкономразвития России от 07.11.2013 N 652) этот лимит составляет 64,02 млн руб. (п. 4 ст. 346.13 НК РФ).

Основная идея налогового планирования в данном случае состоит в том, чтобы полученные компанией доходы (временно или на постоянной основе) не учитывались в базе единого налога при УСН.Конечно, самый очевидный вариант добиться этого — попросить покупателей до нового года не перечислять денежные средства компании и не погашать свою задолженность каким-то иным способом.

Ведь выручка на УСН определяется кассовым методом (п. 1 ст. 346.17 НК РФ).Однако с финансовой точки зрения такой вариант почти всегда неприемлем.

За счет каких средств будет работать компания, если добровольно откажется от поступления денег, пусть даже временно? Налоговое планирование не должно угрожать финансовому благополучию бизнеса, поэтому здесь стоит поискать другие варианты. В зависимости от конкретных обстоятельств они могут быть следующими.

Способ 1: замена выручки займом

Учитывая, что заемные денежные средства не признаются доходом «упрощенца» (пп. 1 п. 1.1 ст. 346.15 и пп. 10 п. 1 ст. 251 НК РФ), их получение не приводит к превышению лимита. Следовательно, часть денег от покупателей компания может временно, до наступления нового налогового периода, получать в виде займов.

То есть после отгрузки товаров у покупателя возникает и висит до конца года обязательство по оплате данной поставки. А у поставщика-«упрощенца» — обязательство по возврату займа. В следующем налоговом периоде эта взаимная задолженность тем или иным способом зачтется.

В целом этот метод знаком многим компаниям и на общем режиме налогообложения. Они таким образом избегают уплаты НДС с части выручки или полученной предоплаты. По общему режиму знакомы и претензии налоговиков к такому методу оптимизации.

Инспекторы время от времени с переменным успехом пытаются в суде доказать притворный характер договора займа и цель участников сделки — получить необоснованную налоговую выгоду. Как показывает практика, шансы на это растут, если есть недочеты в оформлении документов, менялось назначение платежа с оплаты товара на перечисление займа и т.

п. (см., например, Постановление Федерального арбитражного суда Уральского округа от 29.03.2012 N Ф09-1074/12).Кроме того, факторы риска: взаимозависимость, зачет долгов без реального перечисления денег, осуществление подобных операций только после достижения граничных значений выручки, отсутствие деловой цели привлечения займа.

Еще одним недостатком замены выручки займом является необходимость договариваться с покупателями и подписывать с ними новые договоры. Это предполагает крайне доверительный характер отношений или прямую взаимозависимость контрагентов. Что не всегда возможно и почти всегда нежелательно.

Впрочем, существуют разновидности заемного способа, которые лишены части этих недостатков.Примечание. Чтобы остаточная стоимость ОС не превысила 100 млн руб., неиспользуемые активы «упрощенцы» переводят в товары.

Способ 2: замена выручки кредитом

Это модификация описанного выше способа 1. Однако в данном случае денежные средства поступают не от покупателя в виде займов, а от кредитного учреждения, которое выступает в данных операциях неким финансовым посредником.Как показывает практика, банки готовы помогать «упрощенцам» остаться на спецрежиме по следующей схеме.

Банк дает компании кредит в размере 70 — 80% от суммы задолженности покупателя и принимает право требования «дебиторки» в залог в обеспечение возврата кредита. В отличие от факторинга, когда клиент уступает фактору (как правило, банку) право требования по цессии и признает налогооблагаемый доход от такой уступки, залог обязательства уступкой не является.

Следовательно, полученное от банка финансирование не облагается единым налогом.Еще один вариант той же схемы, когда респектабельный покупатель выступает поручителем по банковскому кредиту поставщика. То есть вместо оплаты товара, работы, услуги покупатель дает банку гарантию на ту же сумму. А банк перечисляет ее поставщику в виде кредита.

Данный способ безопаснее в плане налоговых претензий, так как нет прямого взаимодействия между поставщиком и покупателем по замене выручки чем-то иным и он допускает наличие не таких уж близких отношений между контрагентами, однако имеет свои недостатки.Прежде всего, это наличие посредника, который, естественно, работает не бесплатно.

Услуги кредитного учреждения «упрощенцу» придется оплатить из собственного кармана, что «съест» часть налоговой экономии. Кроме того, оперативно получить помощь банка, как правило, не удается. Кредитные организации очень тщательно подходят к проверке ликвидности залогов и солидности поручителей.

В итоге получение финансирования может затянуться на несколько месяцев.

Способ 3: модификация торговых цепочек

Идея данного способа в том, чтобы вместо включения в налоговую базу компании на УСН всей выручки от реализации включать в расчет лимита лишь торговую наценку или иную прибыль. То есть перестроить схему работы с контрагентами таким образом, чтобы очистить денежные поступления на счета компании от излишнего.

На практике это достигается заменой роли компании в торговой цепочке с продавца товара на посредника — комиссионера или агента. В целом такой посредник занимается тем же самым, что и обычный оптовый торговец: сначала ищет поставщика товара, затем — его покупателя. А торговую наценку оставляет себе.

Только в данном случае эта наценка будет называться комиссионным или агентским вознаграждением и только она и будет являться выручкой компании на УСН (п. 1 ст. 346.15 и п. 1 ст. 249 НК РФ). То есть, помимо отсрочки момента, когда лимит по выручке будет превышен, в данном случае «упрощенец» (особенно с базой «доходы») еще и серьезно экономит на едином налоге.

Иногда на практике компании опасаются заключать агентские договоры со своими поставщиками и покупателями при одновременном наличии с теми же контрагентами договоров купли-продажи или поставки. Это может вызвать обоснованные подозрения при проверке.В этом случае той же цели такие «упрощенцы» добиваются формально, никак не участвуя в торговых операциях.

Они сводят своих контрагентов напрямую, получая доход от осуществления операций, вспомогательных по отношению к поставке товара. Например, консультирование и обучение покупателя. Предпродажное техническое обслуживание и пусконаладка.

Но здесь уже возникают риски коммерческого характера: возможно, «упрощенцу» и удастся таким способом удержаться на спецрежиме, однако у его контрагентов, пообщавшихся напрямую, может возникнуть обоснованный вопрос о целесообразности посредника. Поэтому на практике такие отношения вряд ли возможны между тремя полностью независимыми компаниями.

Способ 4: простое товарищество

Избежать многих минусов способа 3 «упрощенцу» позволит такой инструмент, как его участие в договоре простого товарищества (гл. 55 ГК РФ). Само по себе товарищество не является юридическим лицом (п. 1 ст. 1041 ГК РФ и ст. 19 НК РФ), для его создания необходимо лишь подписать договор и внести имущество или нематериальные ценности в совместную деятельность.

Однако стоит учесть, что для участников простого товарищества — «упрощенцев» доступна лишь налоговая база с объектом «доходы минус расходы» (п. 3 ст. 346.14 НК РФ).Заключить договор простого товарищества «упрощенец» может как со своим поставщиком (совместная деятельность по реализации товара), так и с любой дружественной или сторонней компанией и предпринимателем.

В рамках такого договора может вестись любая деятельность, например торговля, услуги, производство, строительство.Идея данного способа состоит в том, что участники простого товарищества признают в своих доходах не всю выручку от реализации, полученную в рамках совместной деятельности, а только чистый доход, приходящийся на их долю (п. 3 ст. 278 НК РФ).

При этом именно часть прибыли, причитающаяся каждому из товарищей, не должна превышать установленный лимит.Плюс здесь еще и в том, что ст. 278 НК РФ не определено, по каким именно правилам необходимо рассчитывать прибыль товарищества. Варианта тут, по сути, два: по правилам налогового или бухгалтерского учета. Оба варианта выгодны «упрощенцу», так как ни гл.

25 Налогового кодекса, ни ПБУ не ограничивают состав расходов компании, в отличие от п. 1 ст. 346.16 НК РФ, действующего в отношении «упрощенцев». Следовательно, в рамках совместной деятельности «упрощенцу» удастся учесть те расходы, которые невозможно учесть при самостоятельном ведении дел.

Еще один огромный плюс участия в простом товариществе обусловлен кассовым методом, который используется УСН для признания дохода. Это позволяет товарищу-«упрощенцу» не платить единый налог до тех пор, пока прибыль не будет фактически перечислена товарищем, ведущим дела (а им может быть и сам «упрощенец»), на счет спецрежимника.

При этом участники вполне могут на какое-то время оставить прибыль в обороте до принятия решения о ее распределении. Такой вариант — далеко не то же самое, что попросить покупателей временно не платить деньги. Деньги у товарищества в обороте есть, просто они пока еще не распределены. А раз так, у товарища, применяющего УСН, выручки нет.

Таким образом, даже через двух товарищей на УСН (а ведь их может быть сколь угодно много) можно вести крупный бизнес с многомиллиардными оборотами.Примечание. «Упрощенец» — участник простого товарищества не платит единый налог до тех пор, пока прибыль ему не перечислит товарищ, ведущий дела.

https://www.youtube.com/watch?v=IC7ThmPtDug

Минусом подобного способа стоит признать серьезное усложнение документооборота и учета. Кроме того, возникают налоговые риски переквалификации, если реально в деятельности товарищества принимают участие далеко не все товарищи.

Способ 5: дробление бизнеса

Источник: http://lexandbusiness.ru/view-article.php?id=4782

Ответы на самые актуальные вопросы по кадровому учету

← все новости

28.08.2017

Абзац третий части 4 статьи 70 ТК РФ запрещает установление испытания для беременных женщин и женщин, имеющих детей в возрасте до полутора лет. Если с таким работником было установлено испытание, то расторжение трудового договора с ним по результатам испытания не допускается. На это указал Московский городской суд в апелляционном определении от 24 июня 2016 года № 33-24701/2016.

Кроме того, увольнение беременных женщин по инициативе работодателя запрещено, кроме единственного исключения – ликвидации организации либо прекращения деятельности индивидуального предпринимателя (ч. 1 ст. 261 ТК РФ). Этот запрет не зависит от того, был ли поставлен работодатель в известность о беременности или нет.

Мы занимаемся розничной торговлей, в том числе пивом и табачными изделиями. У нас работают иностранные работники. Сколько их может быть, чтобы не нарушать закон?

В некоторых видах деятельности организация может использовать ограниченное число иностранных сотрудников (ст. 18.1 Федерального закона от 25 июля 2002 г. № 115-ФЗ).

Такие ограничения установлены постановлением Правительства Российской Федерации от 8 декабря 2016 года № 1315 в процентах от общей численности работников, используемых хозяйствующими субъектами по видам деятельности, предусмотренным Общероссийским классификатором видов экономической деятельности (ОКВЭД 2) ОК 029-2014 (КДЕС Ред. 2):

- выращивание овощей (код 01.13.1) – 50%. Распространяется на хозяйствующие субъекты, осуществляющие деятельность на территории Российской Федерации, за исключением Краснодарского края, Ставропольского края и Хабаровского края, Астраханской, Волгоградской, Воронежской, Липецкой, Московской, Ростовской и Саратовской областей;

- розничная торговля алкогольными напитками, включая пиво, в специализированных магазинах (код 47.25.1), – 15%;

- розничная торговля табачными изделиями в специализированных магазинах (код 47.26) – 15%;

- деятельность прочего сухопутного транспорта (код 49.3) – 30% (в 2016 г. – 40%);

- деятельность автомобильного грузового транспорта (код 49.41) – 30% (в 2016 г. – 35%);

- прочая деятельность в области спорта (код 93.19) – 25%.

Запрещено использовать труд иностранных работников в розничной торговле лекарственными средствами в специализированных магазинах (код 47.73), розничной торговле в нестационарных торговых объектах и на рынках (код 47.8), прочей розничной торговле вне магазинов, палаток, рынков (код 47.99).

Положением об отпусках (минимальная продолжительность частей очередного ежегодного оплачиваемого отпуска) установлено, что каждая его часть не может быть менее семи календарных дней. Законно ли это?

Нет, это не соответствует ТК РФ. Ежегодный оплачиваемый отпуск может быть разделен на части. Делить отпуска на части можно только по соглашению сторон (ч. 1 ст. 125 ТК РФ).

Работодатель не вправе самостоятельно решить вопрос не только о разделении ежегодного оплачиваемого отпуска на части, но и о продолжительности этих частей. При этом хотя бы одна из частей отпуска должна быть не меньше 14 календарных дней. В большинстве компаний отпуск делят пополам.

Однако можно делить и по-другому: одна часть обязательно 14 дней, а оставшиеся дни можно брать и более мелкими частями, если работник и работодатель достигнут соглашения по этому вопросу. Бывает, что оставшуюся часть отпуска работодатели стремятся предоставить только по выходным дням (по субботам и воскресеньям).

Некоторые работники против этого не возражают, поскольку выходные дни, приходящиеся на отпуск, оплачиваются. В этом случае нужно иметь в виду, что в 28 дней основного отпуска входят 20 рабочих дней и восемь выходных дней (то есть четыре полные недели).

Оставшиеся у работника дни отпуска должны включать как рабочие дни, так и выходные. Например, сотруднику положен отпуск 28 календарных дней. 14 дней он отгулял сразу. Из оставшихся дней в обязательном порядке четыре дня отпуска должны приходиться на выходные дни, а десять дней – на рабочие.

Как достигается соглашение о делении отпуска на части? Чаще всего от работников собирают пожелания к графику отпусков, а затем утвержденный график (с отпусками, разделенными на части) доводят до работников под подпись.

Тем не менее, двустороннее соглашение о разделении отпуска на части должно быть достигнуто до утверждения графика отпусков. Чтобы все сделать правильно, работник должен обратиться к работодателю в форме письменного заявления.

Положительная резолюция руководителя на заявлении работника позволит внести в график отпусков не полный отпуск, а его части.

К нам в бухгалтерию обратился сотрудник с просьбой предоставить ему социальный вычет по добровольному страхованию жизни. Взносы за страхование он платит сам, кроме того, сейчас уже середина года, поэтому пришлось ему отказать и отправить в налоговую инспекцию, когда закончится год. Правильно ли я поступила?

Нет, вы поступили неправильно.

С 1 января этого года Федеральным законом от 30 ноября 2016 года № 403-ФЗ «О внесении изменений в статью 219 части второй Налогового кодекса Российской Федерации» установлено, что социальный вычет по добровольному страхованию жизни можно получить у работодателя, причем в течение налогового периода.

Этот вычет предоставляется в сумме взносов, которые уплачивались по договорам, начиная с 1 января 2015 года, в том числе заключенным до указанной даты.

Согласно статье 219 НК РФ в редакции до вступления в силу этого закона, этот вычет налогоплательщик мог получить по окончании налогового периода в налоговой инспекции на основании налоговой декларации или у работодателя, но при условии, что он удерживал взносы из зарплаты работника и перечислял их за него в страховую компанию. То есть вычет у работодателя получить было невозможно, если договор страхования жизни заключался без его участия. И заявить льготу в большинстве случаев можно было только по окончании года. Теперь работнику нужно обратиться в компанию с письменным заявлением, а до этого получить в налоговой инспекции уведомление о праве на данный вычет, предоставив туда документы, подтверждающие понесенные затраты.

Как выгоднее платить за свое обучение, чтобы не потерять на налоговых вычетах? Возмещаются ли проценты по кредиту, взятому на обучение?

Право на получение социального налогового вычета по расходам на свое обучение в образовательных учреждениях дано налогоплательщику подпунктом 2 пункта 1 статьи 219 НК РФ.

Размер вычета ограничен суммой в 120 000 рублей, и эта сумма ограничивает расходы на четыре вида социальных вычетов, предусмотренных статьей 219 НК РФ.

Кроме вычета на обучение, это еще вычеты по расходам на благотворительные цели, вычеты «на лечение» и на медикаменты, вычеты, связанные с уплатой пенсионных взносов по договорам негосударственного пенсионного обеспечения, по договорам добровольного пенсионного страхования или добровольного страхования жизни.

Вычет по расходам на обучение предоставляется по доходам того налогового периода, в котором налогоплательщик фактически понес соответствующие расходы. Если этот вычет не использован полностью в одном налоговом периоде, то на следующий налоговый период остаток вычета не переносится.

Это значит, что тем, кто получает платные образовательные услуги, выгоднее не оплачивать их вперед, то есть за весь период обучения сразу, а вносить плату постепенно. Возврат налога возможен в течение трех лет со дня уплаты.

Если вы взяли кредит на оплату своего обучения, то имейте в виду, что в состав социального вычета не включается сумма процентов, уплаченных банку по кредиту, полученному на оплату обучения.

Кроме этого, в налоговом периоде, когда вы оплачивали свое обучение, вы должны получать доходы, облагаемые НДФЛ по ставке 13 процентов. Если их не было, вычет не предоставят, поскольку нет уплаченного налога, который разрешено уменьшить.

Работодатель обязан обеспечивать работников на определенных работах смывающими или обезвреживающими средствами. Где взять нормы выдачи? Влияет ли на количество средств то, что работник, которому они положены, работает на полставки?

Вы правы, выдавая работникам смывающие или обезвреживающие средства, важно их выдавать не больше и не меньше положенного. Выдавать работникам, чья работа связана с загрязнениями, смывающие и (или) обезвреживающие средства, а также контролировать правильность их применения и хранить обязан работодатель.

В этих целях применяются Типовые нормы бесплатной выдачи работникам смывающих и (или) обезвреживающих средств (утв. приказом Минздравсоцразвития России от 17 декабря 2010 г. № 1122н) и Стандарт безопасности труда «Обеспечение работников смывающими и (или) обезвреживающими средствами».

Стандартом установлено, что эти средства предоставляются работникам в соответствии с Типовыми нормами.

Ответственность за порядок выдачи, организацию контроля правильности применения работниками, а также за хранение смывающих и (или) обезвреживающих средств возлагается на работодателя.

Работодатель не вправе уменьшать нормы выдачи работникам смывающих и (или) обезвреживающих средств, установленные Типовыми нормами.

Нормы выдачи средств рассчитаны исходя из полной занятости работника. Значит, если работник принят на 0,5 ставки, то ему положены к выдаче смывающие и (или) обезвреживающие средства в объеме 50 процентов от указанных в типовых нормах, то есть выдавать их следует один раз в два месяца.

А при совмещении работником должностей и выполнения работ, для которых Типовыми нормами предусмотрен один и тот же вид смывающих и (или) обезвреживающих средств, следует выдавать работнику не двойную норму, а наибольшую из двух установленных по разным должностям.

На это указал Минтруд России в письме от 29 сентября 2016 года № 15-2/ООГ-3452.

Месячная зарплата работника не может быть меньше МРОТ. Подскажите, нужно ли при сравнении зарплаты и МРОТ учитывать коэффициенты и надбавки, или берется только оклад?

Заработная плата работника за месяц при полной отработке нормы рабочего времени и выполнении норм труда не может быть ниже МРОТ (ст. 133 ТК РФ). При таком сравнении в расчет берется заработная плата с учетом всех надбавок и увеличивающих коэффициентов. На это указали судьи в определении Верховного суда РФ от 19 сентября 2016 года № 51-КГ16-10.

Доплата до МРОТ производится в случаях, когда зарплата работника оказалась меньше этого уровня.

Не следует путать понятия «зарплата» и «оклад»: в зарплату входят и оклад, и доплаты, и надбавки, и районные коэффициенты, действующие в районах Крайнего Севера и приравненных к ним местностях.

По мнению судей, МРОТ применяется не для повышения оклада, а для обеспечения минимального допустимого уровня месячного дохода работника. То есть отдельные составляющие заработной платы могут быть меньше федерального МРОТ.

Если работодатель не оформлял мотивированный отказ от регионального минимального уровня заработной платы, то при установлении зарплаты работникам следует ориентироваться на региональный МРОТ. Заметим, что закон о региональном МРОТ может отдельно предусматривать, входят ли в установленный минимум компенсационные или стимулирующие выплаты.

Наша организация работает на УСН «доходы минус расходы». Одному из работников оплатили лечение. В налоговой сказали, что с работника нужно удержать НДФЛ. Несправедливо получается: если бы мы работали на ОСН, то никакого налога бы не было. А если мы на УСН, то работник страдать должен?

К сожалению, это так. Как сказано в пункте 10 статьи 217 кодекса, суммы, уплаченные работодателями на лечение своих работников и членов их семей в медучреждениях, которые имеют лицензии, освобождаются от НДФЛ.

Но при условии, что эти суммы перечисляются за счет собственных средств работодателя, оставшихся после уплаты налога на прибыль, и у работника имеются документы, подтверждающие расходы на лечение.

Это правило можно применять, например, если организация оформляет оплату расходов на лечение как материальную помощь сотруднику.

Но, по мнению Минфина, которое он выразил в письме от 30 декабря 2015 года № 03-11-06/2/77838, на «упрощенцев» эта норма не распространяется. Объясняется это тем, что плательщики УСН-налога не уплачивают налог на прибыль (п. 2 ст. 346.11 НК РФ).

А так как организации, применяющие УСН, по отношению к своим работникам являются налоговыми агентами, то, оплачивая лечение своих работников, они должны удержать с этих сумм НДФЛ (п. 5 ст. 346.11 НК РФ). Однако в данном случае можно немного сократить сумму налога, если применить другую норму Налогового кодекса – пункт 28 статьи 217.

Согласно этой норме, освобождаются от НДФЛ суммы материальной помощи, которую работодатель оказывает своим работникам, в размере до 4000 рублей за календарный год.

К не облагаемой НДФЛ сумме можно отнести и сумму в пределах 4000 рублей в виде стоимости лекарственных препаратов для медицинского применения, назначенных лечащим врачом и возмещенных работодателем своим работникам. На это указал и Минфин: с сумм, оплаченных работодателем-«упрощенцем» за лечение и медицинское обслуживание своих работников, превышающих 4000 рублей, следует удержать НДФЛ.

Новая компания. Работников еще нет, а есть только генеральный директор (единственный учредитель), который набирает штат. Зарплату он не получал. Нужно ли сдавать на него сведения в Пенсионный фонд по форме СЗВ-М?

Да, нужно. Ежемесячный отчет по форме СЗВ-М сдают все организации и индивидуальные предприниматели – страхователи в отношении работающих у них граждан – застрахованных лиц (п. 2.2 ст. 11 Федерального закона от 1 апреля 1996 г. № 27-ФЗ).

Под работающими гражданами понимаются лица, указанные в статье 7 Федерального закона от 15 декабря 2001 года № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации», – лица, на которых распространяется обязательное пенсионное страхование.

В частности, обязательное пенсионное страхование распространяется на граждан Российской Федерации, работающих по трудовому договору, в том числе руководителей организаций, являющихся единственными участниками (учредителями), членами организаций, собственниками их имущества.

Также и на работающих по гражданско-правовому договору, предметом которого являются выполнение работ и оказание услуг, на выплаты по которым, согласно статье 420 Налогового кодекса, начисляются страховые взносы на обязательное пенсионное страхование.

Вместе с тем есть определение объекта обложения страховыми взносами для плательщиков страховых взносов.

Это выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц, в частности, в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ст. 420 НК РФ). Заметим, что понятие «трудовые отношения» шире, чем понятие «трудовой договор».

Признаки трудовых отношений определены в статье 15 ТК РФ. Трудовые отношения – отношения, основанные на соглашении между работником и работодателем:

- о личном выполнении работником за плату трудовой функции (работы по должности в соответствии со штатным расписанием, профессии, специальности с указанием квалификации, конкретного вида поручаемой работнику работы);

- о работе в интересах, под управлением и контролем работодателя;

- о подчинении работника правилам внутреннего трудового распорядка;

- при обеспечении работодателем условий труда, предусмотренных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права, коллективным договором, соглашениями, локальными нормативными актами, трудовым договором.

Согласно статье 16 ТК РФ, трудовые отношения между работником и работодателем возникают на основании фактического допущения работника к работе с ведома или по поручению работодателя или его уполномоченного на это представителя в случае, когда трудовой договор не был надлежащим образом оформлен.

Чиновники указали, что если физические лица состоят с организацией в трудовых отношениях, то такие лица в соответствии с нормами Закона № 167-ФЗ относятся к работающим лицам.

Например, это имеет место в случае, когда единственный учредитель своим решением возлагает на себя функции исполнительного органа без заключения трудового договора в письменной форме, осуществляет эти функции, получает заработную плату в соответствии со штатным расписанием, подчиняется правилам внутреннего трудового распорядка.

Другими словами, в этом случае единственный учредитель, являющийся руководителем хозяйствующего субъекта, в полной мере относится к работающим лицам.

Источник: www.buhgalteria.ru/article/n159078

Больше информации вы найдете в Системе Кадры

Источник: http://kgermak.ru/news.php?id=446

Какие налоги и взносы платит ИП на УСН 6% без сотрудников в 2018 году? Схема расчета налогов + пара примеров

Добрый день, уважаемые ИП!

В этой небольшой статье рассмотрим вопрос о том, сколько платит налогов и взносов ИП на УСН 6% без сотрудников в 2018 году. Стоит отметить, что подавляющее большинство начинающих предпринимателей выбирают УСН 6% . Более правильно говорить, конечно, УСН “доходы”, ну да ладно.

Будем говорить на языке, понятному новичку, а не многоопытному бухгалтеру, который ловко жонглирует непонятными для новичков терминами =)

Итак, начнем

Любой ИП на УСН 6% без работников совершает два основных платежа в казну любимого государства:

1. Платит налог по УСН, который зависит от дохода

2. Страховые взносы “за себя” на:

- Обязательное пенсионное страхование;

- Обязательное медицинское страхование;

Начнем с первого пункта.

1. Налог по УСН

Думаю, что здесь все понятно. ИП на УСН “доходы” платит 6% от всего своего дохода.

Первый важный момент:

Подчеркну, что именно ОТ ВСЕГО дохода, а не от чистой выручки. Каждый год я получаю по несколько десятков комментариев от новичков, которые пытаются убедить меня, что налог по УСН “доходы” нужно считать от чистой выручки.

Конечно-же, это совсем не так.

Если вы будете считать 6% от чистой выручки, то рано или поздно получите письмо из налоговой инспекции, которая вежливо поинтересуется как именно Вы считаете доходы… и почему, собственно говоря, занижаете налоги?

Чтобы было понятно, приведу пример:

Например, некий ИП на УСН “Доходы” заработал “грязными” 2 000 000 рублей. Это означает, что налог по УСН составит:

2 000 000 * 6% = 120 000 рублей.

Второй важный момент

Многие регионы России могут устанавливать СВОИ ставки по УСН от 1 % до 6% .

- Например, в Крыму начиная с 2017 года ИП на УСН “доходы” платит 4% налога от дохода.

- А в 2016 году было еще меньше ставка по Крыму = 3%

Подробнее прочитать можно здесь: https://dmitry-robionek.ru/zakon/krym-stavki-usn-2017.html

Третий важный момент

Из налога по УСН можно делать налоговый вычет страховых взносов.

Это отдельная и большая тема, которая с трудом поддается пониманию для большинства начинающих ИП. Несмотря на кажущуюся простоту этого налогового вычета, есть масса нюансов, которые мучают любого ИП из года в год. Даже опытные ИП часто теряются и делают ошибки.

Поэтому, советую прочитать статью про налоговые вычеты для ИП на УСН 6% на примере 2017 года:

В этой статья я на нескольких примерах показываю как правильно посчитать налоговый вычет страховых взносов “за себя” из налога по УСН в 2017 году (понятно, что в 2018 году аналогичный принцип).

Если Вы разберетесь с этим вопросом, то сразу поймете, почему большинство ИП выбирают после открытия ИП именно систему налогообложения «УСН “доходы”.

Это выгодно, если совсем кратко. Особенно для тех ИП, которые не имеют большую расходную часть.

Но все-таки, я призываю не слепо верить всем статьям в Интернете, которые уверяют, что УСН – это лучший выбор для начинающего ИП. Это совсем не так, иначе не было бы миллионов ИП, которые работают на ЕНВД, ПСН, а самые отчаянные работают на ОСН =)

Для каждого случая нужно выбирать ту систему налогообложения, которая будет ВЫГОДНА ДЛЯ ВАС.

Кстати, я недавно запустил калькулятор для расчета налога по УСН для ИП на УСН 6%. Можете посмотреть видеоинструкцию, а затем проверить его в работе.

2. Страховые взносы на обязательное медицинское и пенсионное страхование

Каждый ИП обязан платить страховые взносы “за себя” вне зависимости от того, есть у него доход или нет. Ведется деятельность или не ведется. Все это неважно, так как фиксированные взносы “за себя” придется платить в любом случае.

Например, в 2017 году платежи по фиксированным взносам ИП “за себя” следующие:

- Взносы “за себя” на пенсионное страхование: (7500*26%*12)=23400 рублей

- Взносы “за себя” на медицинское страхование: (7500*5,1%*12)= 4590 рублей

- Итого за 2017 год = 27 990 рублей

Эти взносы напрямую зависят от размера МРОТ (Минимального Размера Труда). Следующее повышение МРОТ произойдет 1 июля 2017 года с 7500 до 7800 рублей.

Но начиная с 2018 года, размер взносов ИП «за себя» больше НЕ зависит от размера МРОТ. Я писал об этом важном событии отдельную статью (см. ссылку чуть ниже).

Сколько будем платить взносов «за себя»?

Обновление: появился законопроект, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

- Взносы в ПФР за себя (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): 5840 рублей

- Итого за 2018 год = 32385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

https://www.youtube.com/c/DmitryRobionek

3. Самый важный момент! Размер фиксированных платежей зависит от дохода ИП!

Здесь возможны два варианта:

Вариант №1: годовой доход МЕНЬШЕ, чем 300 000 рублей

В этом случае ИП заплатит в ПФР и ФФОМС только следующие фиксированные суммы:

Обновление: появился законопроект, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

- Взносы в ПФР за себя (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС за себя (на медицинское страхование): 5840 рублей

- Итого за 2018 год = 32385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода

То есть, если Ваш годовой доход меньше, чем 300 000 рублей в год, то:

Вариант №2: годовой доход БОЛЬШЕ, чем 300 000 рублей

Соответственно, придется заплатить еще 1% от суммы, которая превысит 300000 рублей.

Например, наш ИП на УСН 6% получил доход в размере 2 000 000 рублей в 2018 году.

- Значит, такой ИП должен заплатить фиксированные взносы (см. суммы выше)

- И еще он должен заплатить 1% от суммы, превышающей 300 000 рублей годового дохода: 1% * ( 2 000 000 – 300 000) = 17 000 рублей.

- Платит налог по УСН (но помнит про налоговый вычет!)

4. Максимальный размер взноса на обязательное пенсионное страхование

Понятно, что если доход у ИП большой, то 1% от дохода, превышающего 300 000 рублей в год становится все больше и больше, что вызывает у ИП понятные опасения…

К счастью, есть ограничение “сверху” по взносам на обязательное пенсионное страхование.

И оно считается по следующей формуле:

Обновление: появился законопроект Правительства РФ, согласно которому предложено страховые взносы ИП отвязать от МРОТ с 1 января 2018 года. Соответственно, расчеты получаются следующими:

8 * 26545 = 212 360 рублей

Итог

Уважаемые ИП, понятно, что это общая схема на 2018 год, в которой может быть много нюансов, о которые так часто спотыкаются начинающие ИП…

У меня на блоге есть отдельная рубрика для “упрощенцев”, в которой я рассматриваю частые проблемы и вопросы, с которыми часто сталкиваются читатели.

https://dmitry-robionek.ru/category/usn

P.S. Кстати говоря, я сам использую УСН и сам каждый год решаю самые разные проблемы по этой системе налогообложения.

Не забудьте подписаться на новые статьи для ИП!

И Вы будете первыми узнавать о новых законах и важных изменениях:

Подписаться на новости по емайл

С уважением, Дмитрий Робионек

Другие изменения для ИП:

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2018 году. Эта книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2018 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2018 год

- И многое другое!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2018 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2018 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2018 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

«ИП На УСН 6% БЕЗ Дохода и Сотрудников: Какие Налоги и Страховые Взносы Нужно платить в 2018 году?»

Электронная книга для ИП на УСН 6% без сотрудников, у которых НЕТ дохода в 2018 году. Написана на основе многочисленных вопросов от ИП, которые имеют нулевой доход, и не знают как, куда и сколько платить налогов и страховых взносов.

Источник: https://dmitry-robionek.ru/nalogi-i-vznosy-ip-bez-rabotnikov-2018