Порядок списания имеющийся дебиторской задолженности

Территориальным фондом обязательного медицинского страхования по результатам проверки деятельности медицинской организации выставлено требование о восстановлении средств, использованных не по целевому назначению (капитальный ремонт, не входящий в структуру тарифного соглашения на оплату медицинской помощи по ОМС).

На основании требования за медицинской организацией числится дебиторская задолженность. По результатам технической экспертизы, проведенной медицинской организацией ремонт оборудования был признан текущим (т.е. входящий в структуру тарифного соглашения на оплату медицинской помощи по ОМС).

Как правильно в бухгалтерском учете списать имеющуюся дебиторскую задолженность?

На основании решения суда, об отказе взыскании задолженности, учреждение может признать её безнадежной к взысканию и списать с балансового учета.

Безнадежную дебиторскую задолженность списывают в учете по решению комиссии учреждения по поступлению и выбытию активов.

О том, как списать с забаланса, сказано в пункте 339 Инструкции к Единому плану счетов № 157н.

Нереальную к взысканию дебиторскую задолженность спишите с баланса такими проводками.

Основание – Бухгалтерская справка (ф. 0504833).

| № | Содержание операции | Дебет счета | Кредит счета |

| Задолженность по расходам: | |||

| 1 | Списана с баланса задолженность, которую взыскать нереально | КРБ.1.401.20.273 | КРБ.1.206.XX.660 |

В данном случае на счет 04 «Задолженность неплатежеспособных дебиторов» списанную с баланса дебиторскую задолженность не отражайте, так как комиссия признает ее безнадежной по решению суда, и возобновлять процедуру взыскания не придется.

Порядок списания дебиторской задолженности установлен пунктами 78, 80, 82, 84, 86 Инструкции № 162н, Методическими указаниями, утвержденными приказом Минфина России от 30 марта 2015 № 52н, и разъяснен в письмах Минфина России от 1 сентября 2016 № 02-07-10/51234, от 11 февраля 2016 № 02-07-10/7306.

Обоснование

Как списать безнадежную дебиторскую задолженность

Контролируйте расчеты с контрагентами и бюджетом. Вам задолжали – примите меры, чтобы успеть взыскать долг. Если не успели, спишите безнадежную задолженность в бухучете и признайте для налогов. В рекомендации расскажем, когда возникает дебиторка, когда ее списывать и как оформить это в бухучете и налогах.

Когда списать задолженность

Если в учете давно числится дебиторская задолженность – примите меры к ее списанию с баланса. Для этого соберите комиссию по поступлению и выбытию активов.

Она проанализирует ситуацию, если есть основания полагать, что долг взыскать невозможно, признает его безнадежным. Общие требования, как признать дебиторку безнадежной для взыскания в бюджет, установило Правительство РФ постановлением от 6 мая 2016 № 393.

ГРБС берут их за основу и утверждают свои порядки для подведомственных казенных учреждений. В них прописывают:

основания, чтобы признать дебиторку безнадежной;

перечень документов, которые надо оформить. Вам понадобятся выписки из отчетности по балансовым и забалансовым счетам, решение о признании задолженности безнадежной.

Бюджетные и автономные учреждения разрабатывают порядок, как списывать безнадежную дебиторку, самостоятельно. За основу берут те же документы, что и в общих требованиях для взыскания в бюджет (письмо Минфина России от 14 июля 2017 № 02-08-10/45171).

Когда в бухучете нужно списать дебиторскую задолженность

В бухучете дебиторскую задолженность списывают с балансового учета или с забаланса. Есть случаи, когда после списания с баланса дебиторку не нужно ставить за баланс.

Дебиторку списывайте сразу – ту, у которой есть подтверждающие документы, что она безнадежная. Если выявили несколько безнадежных долгов – списывайте их отдельно по каждому обязательству или дебитору (п.

340 Инструкции к Единому плану счетов № 157н).

Когда списать с баланса

С балансового учета дебиторку спишите, когда комиссия учреждения по поступлению и выбытию активов примет такое решение. Списали дебиторку с баланса, поставьте за баланс – на счет 04 «Задолженность неплатежеспособных дебиторов».

Исключение – задолженность за балансом не учитывайте, если комиссия признает ее безнадежной по документам, и возобновлять процедуру взыскания не придется. Например, когда есть подтверждающие документы, что должник ликвидирован или умер.

Когда списать с забаланса

Решение списать долг с забаланса также принимает комиссия по поступлению и выбытию активов. Для этого задолженность признают безнадежной к взысканию по одному из оснований:

есть документы, которые подтверждают ликвидацию или смерть дебитора;

истек срок, когда можно возобновить процедуру взыскания по законодательству РФ;

другие случаи, которые установлены законодательством.

К другим случаям, например, относится такой: налоговым законодательством или Бюджетным кодексом установлено, что администраторы доходов определяют порядок и случаи, когда задолженность по платежам в бюджет признают безнадежной и списывают с учета (ч. 4 ст. 47.2 Бюджетного кодекса РФ). Общие требования, как признать задолженность безнадежной, установило Правительство постановлением от 6 мая 2016 № 393.

Также спишите задолженность с забалансового учета, если контрагент с вами рассчитался. Сделайте это, когда он внес деньги или погасил долг другим способом, который не противоречит действующему законодательству. В этом случае сначала восстановите задолженность на балансовом учете. Как это сделать, см. проводки для казенных, бюджетных и автономных учреждений.

Об этом сказано в пункте 339 Инструкции к Единому плану счетов № 157н и разъяснено в письме Минфина России от 11 февраля 2016 № 02-07-10/7306.

В учете казенных учреждений:

У казенных учреждений есть случаи, когда они согласовывают свое решение списать задолженность. Рассмотрим подробнее.

Дебиторку по счету 303.00 «Расчеты по платежам в бюджеты» списывают по распорядительному акту органа госвласти, должностного лица или другого уполномоченного органа. Об этом прямо сказано в пункте 120 Инструкции № 162н. Распорядительный акт – это судебное постановление. А для задолженности по налогам, которую признали безнадежной по закону, достаточно приказа руководителя.

По остальным счетам решение списать задолженность согласовывайте с ГАДБ. Это связано с тем, что все доходы казенного учреждения зачисляют в бюджет (п. 3 ст. 161 Бюджетного кодекса РФ).

Подтверждает этот подход часть 4 статьи 298 Гражданского кодекса РФ, где сказано, что казенное учреждение не вправе распоряжаться имуществом без согласия собственника.

Причем дебиторская задолженность – тоже имущество учреждения, когда она возникает, происходит отвлечение денег из хозяйственного оборота. Например, если учреждение перечисляет аванс (ст. 128 ГК РФ).

Кроме того, согласовывать решение списать долги нужно и для того, чтобы главный администратор своевременно отражал в учете операции с доходами, которые зачислят в бюджет. Такой вывод следует из пункта 339 Инструкции к Единому плану счетов № 157н и писем Минфина России от 18 февраля 2014 № 02-06-10/6776, от 18 декабря 2012 № 02-04-10/5225.

Совет: признали задолженность безнадежной по Закону от 2 октября 2007 № 229-ФЗ, решение списать согласуйте с вышестоящей организацией. В этом случае оно носит уведомительный характер.

Учреждение пишет в адрес вышестоящего учреждения письмо. Уведомляет о том, что списывает задолженность с балансового или забалансового учета. В письме указывает основание – решение суда признать должника банкротом. К уведомлению прикладывает копии документов, на основании которых списывает задолженность.

Какими документами оформить

Решили списать дебиторку – подготовьте пакет документов в таком порядке.

Факт того, что у вас возникла просрочка по дебиторской задолженности, подтвердите документами. Их перечень пропишите в отдельном положении. Это могут быть:

выписка из отчетности;

справка о мерах, которые приняли, чтобы взыскать долг;

документы о том, что должника больше нет: ликвидирован или умер и т. д.

Чтобы зафиксировать размер просроченной дебиторки, проведите инвентаризацию. Для этого руководитель издает приказ. Комиссия проверяет документы и отражает долг в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089). К описи приложите документы, которые подтверждают дебиторскую задолженность, например:

договор, в котором указан срок, когда контрагент гасит свои обязательства;

товарные накладные;

акты выполненных работ или оказанных услуг;

акты инвентаризации дебиторской задолженности на конец отчетного или налогового периода.

Затем руководитель издает приказ списать дебиторскую задолженность. Основание – акт инвентаризации и служебная записка. По этому приказу бухгалтер спишет дебиторскую задолженность с балансового учета.

Такой порядок следует из части 1 статьи 9 Закона от 6 декабря 2011 № 402-ФЗ, пункта 7 Инструкции к Единому плану счетов № 157н, писем Минфина России от 8 апреля 2013 № 03-03-06/1/11347, от 29 мая 2012 № 02-06-10/1902 и УФНС России по г. Москве от 13 апреля 2011 № 16-15/035618.1.

Как списать в бухучете

Когда нужно переводить дебиторскую задолженность на счет 209.30

Задолженность со счетов 206.00, 208.00 переведите на счет 209.30 «Расчеты по компенсации затрат», если это:

предварительные оплаты, когда контракт или договор расторгли, контрагент деньги не вернул, и вы ведете претензионную работу;

подотчетные деньги, за которые сотрудник не отчитался, а вы не удержали у него из зарплаты;

отпускные, когда сотрудник уволился, а дни отпуска не отработал;

лишние выплаты.

Такой вывод следует из пункта 220 Инструкции к Единому плану счетов № 157н, письма Минфина России от 9 ноября 2016 № 02-06-10/65506 и пункта 4.2 Методических рекомендаций, доведенных письмом Минфина России от 19 декабря 2014 № 02-07-07/66918.

Как списать задолженность

Как списать с баланса безнадежную дебиторскую задолженность

Сумму спишите на финансовый результат текущего года. Учтите, что списать долг из-за того, что контрагент неплатежеспособен, – это не аннулировать задолженность. С баланса она попадает на забалансовый счет 04 «Задолженность неплатежеспособных дебиторов» и определенное время числится там.

Аналитический учет по забалансовому счету 04 ведите в карточке учета средств и расчетов (ф. 0504051):

по видам поступлений и выплат, по которым учитывали задолженность дебиторов на балансе учреждения;

по должникам – указывайте их полное наименование и другие реквизиты, которые нужны, чтобы идентифицировать дебитора, когда будете взыскивать задолженность.

Задолженность контрагент так и не погасил, а срок требовать возврата истек, спишите задолженность и с забаланса. Такие правила предусмотрены пунктами 339, 340 Инструкции к Единому плану счетов № 157н, пунктом 120 Инструкции № 162н

Порядок, как сделать проводки, чтобы списать с балансового учета задолженность неплатежеспособных дебиторов, зависит от типа учреждения.

В учете казенных учреждений:

Нереальную к взысканию дебиторскую задолженность спишите с баланса такими проводками.

Основание – Бухгалтерская справка (ф. 0504833).

| № | Содержание операции | Дебет счета | Кредит счета |

| Задолженность по доходам: | |||

| 1. | Списана с баланса и одновременно принята на забаланс задолженность по доходам, которую взыскать нереально | КДБ.1.401.10.173 | КДБ.1.205.XX.660 |

| Увеличение забалансового счета 04 | |||

| 2. | Списана с баланса и одновременно принята на забаланс задолженность по кредитам, займам, ссудам, которую взыскать нереально | КДБ (КИФ).1.401.10.173 | КДБ (КИФ).1.207.XX.640 |

| Увеличение забалансового счета 04 | |||

| Задолженность по расходам: | |||

| 3. | Списана с баланса и одновременно принята на забаланс задолженность по выданным авансам, которую взыскать нереально | КРБ.1.401.20.273 | КРБ.1.206.XX.660 |

| Увеличение забалансового счета 04 | |||

| 4. | Списана с баланса и одновременно принята на забаланс задолженность подотчетников, которую взыскать нереально | КРБ.1.401.20.273 | КРБ.1.208.XX.660 |

| Увеличение забалансового счета 04 |

Такой порядок установлен пунктами 78, 80, 82, 84, 86 Инструкции № 162н, Методическими указаниями, утвержденными приказом Минфина России от 30 марта 2015 № 52н, и разъяснен в письмах Минфина России от 1 сентября 2016 № 02-07-10/51234, от 11 февраля 2016 № 02-07-10/7306.

Источник: https://www.budgetnik.ru/qa/2352371-poryadok-spisaniya-imeyushchiysya-debitorskoy-zadoljennosti

Нужно ли списанную кредиторскую задолженность учитывать на забалансовом счете

Другими словами, просроченной признается кредиторская (дебиторская) задолженность, не погашенная в сроки, установленные договором (контрактом), законами, иными нормативными актами, возникшая при расчетах с:- поставщиками и подрядчиками (исполнителями) за поступившие материальные ценности, выполненные работы (оказанные услуги);- сторонними организациями и физическими лицами авансовыми платежами по договорам;- арендодателями за арендуемое имущество;- работниками по начисленным, но невыплаченным суммам заработной платы и иных причитающихся выплат;- бюджетами бюджетной системы Российской Федерации по уплате налогов, сборов и других платежей;- государственными внебюджетными фондами по всем видам платежей;- иными кредиторами по причитающимся им платежам.По общему правилу течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права (ст.

Списание дебиторской задолженности на забалансовый счет

Учетной политикой организации могут регламентироваться дополнительные особенности аналитического учета, например, обособленный учет различных видов задолженностей: по основаниям возникновения, по дате возникновения и т.п.

Вывод В соответствии с нормативными актами по бухгалтерскому учету учет на забалансовом счете 007 подразумевает: А) наличие должника; Б) наличие задолженности; В) наличие потенциальной возможности взыскания задолженности. Согласно ст.

419 ГК РФ ликвидацией юридического лица обязательство прекращается, кроме случаев, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо (по требованиям о возмещении вреда, причиненного жизни или здоровью, и др.).

Т.к.

Что переносится на забалансовый счет 007?

- перед государственными внебюджетными фондами по уплате взносов, пеней и штрафов;

- перед участником, владеющим более чем 50% уставного капитала организации (за исключением задолженности по уплате процентов по займам);

- перед организацией, в уставном капитале которой доля участия вашей организации составляет более чем 50% (за исключением задолженности по уплате процентов по займам);

- перед любым участником вашей организации, если в документе, подтверждающем прощение долга, сказано, что это сделано для увеличения чистых активов вашей фирмы;

- перед участниками организации по невостребованным дивидендам.

Бухгалтерский учет В бухгалтерском учете списанная кредиторская задолженность включается в состав прочих доходов организации и отражается на счете 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы».

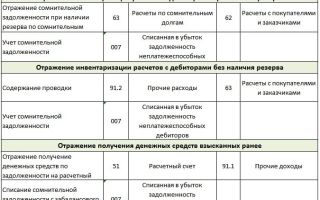

Учет списанной дебиторской и кредиторской задолженности на забалансовых счетах

Для учета подобного вида активов предназначены забалансовые счета. Их учет определен Планом счетов бухучета и инструкцией к нему, утвержденными приказом Минфина от 31.10.2000 № 94н.

Списание дебиторской и кредиторской задолженности

Источник: http://civilist-audit.ru/nuzhno-li-spisannuyu-kreditorskuyu-zadolzhennost-uchityvat-na-zabalansovom-schete/

Проводки при списании дебиторской задолженности

Отражение безнадежной задолженности в учете

Как списать недоимку контрагентов и переплату по налогам

Ликвидация дебиторки в налоговом учете

Отражение просроченной, невостребованной недоимки

Отражение безнадежной задолженности в учете

В компании за годы работы скапливаются долги. Дебиторка становится нереальной для получения, если:

- истек срок исковой давности;

- появилась запись в реестре юрлиц о ликвидации дебитора;

- должника признали банкротом;

- есть постановление судебных приставов (п. 2 ст. 266 НК РФ).

Если все усилия, направленные на ликвидацию долгов дебиторов, не увенчались успехом, фирма принимает решение о списании дебиторской задолженности.

Провести списание безнадежной дебиторской задолженности проводками— это значит исказить не только бухучет (далее — БУ), но и налогообложение. Ведь при признании долга безнадежным бухгалтерией одновременно делаются проводки и списание дебиторской задолженности в налоговом учете (далее — НУ).

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Рассмотрим бухгалтерские проводки по списанию дебиторской задолженности на примере счетов 60, 62 и отражение переплаты по налогам.

Списание дебиторской задолженности и проводки по счету 60 проводятся после предоплаты поставщику, если он в дальнейшем не исполнил обязанности по отгрузке ТМЦ (работам, услугам) и не вернул предоплату. Необходимость списания дебиторской задолженности и проводки по счету 62 в общем случае образуются после отгрузки покупателю при недобросовестном его отношении к исполнению обязательств по оплате.

Счет списания дебиторской задолженности зависит от применения в БУ резерва по сомнительным долгам.

При отсутствии резерва дебиторка (далее — ДЗ) отражается в прочих расходах: Дт 91.2 Кт 60 (62).

Проводки по списанию просроченной дебиторской задолженности за счет резерва следующие:

- Дт 91.2 Кт 63 — сформирован резерв по сомнительным долгам (это происходит раньше, чем списание).

- Дт 63 Кт 60 (62) — списана дебиторка за счет резерва. Если долг больше резерва, то превышение относится на прочие расходы аналогично списанию без резерва (п. 11 ПБУ № 10/99).

Как списать недоимку контрагентов и переплату по налогам

При отражении долгов по счету 91.2 одновременно происходит списание дебиторской задолженности на забалансовый счет: Дт 007, по каждому контрагенту отдельно.

Списанная дебиторская задолженность на забалансовом счете учитывается в течение 5 лет, в это время изыскиваются возможности по взысканию недоимки.

По завершении 5-летнего срока можно провести окончательное списание дебиторской задолженности с забалансового счета 007 записью: Кт 007.

В активе баланса (стр. 1230) отражается переплата по налогам и сборам, ее следует регулярно подтверждать актом совместной сверки с ФНС. Если фирма не обращалась за возвратом переплаты в течение 3 лет, излишнюю сумму вернуть будет трудно.

По мнению финансистов, переплата по налогам не является ДЗ, ее нельзя признать безнадежной и отразить на внереализационных расходах (письмо Минфина России от 08.08.2011 № 03-03-06/1/457). Чтобы провести в БУ списание дебиторской задолженности по налогам, проводки будут следующие (п. 14 ПБУ 22/2010): Дт 91.2 Кт 68.

Ликвидация дебиторки в налоговом учете

При признании долга безнадежным начинают списание дебиторской задолженности в налоговом учете. К этому процессу необходимо отнестись ответственно, так как затрагивается налоговая база.

Какими проводками списать дебиторскую задолженность в НУ? Отражаются суммы как внереализационные расходы (подп. 2 п. 2 ст. 265 НК РФ). Для этого проводится операция не для БУ, а для налогового учета. Записи делаются такие же, как в БУ: Дт 91.2 Кт 60 (62) или через резерв сомнительных долгов (при его создании для налоговых целей).

В НУ списание дебиторской задолженности с истекшим сроком и проводки в БУ выполняются одновременно в периоде, когда этот срок истек.

В НУ списать просроченную дебиторскую задолженность без признания ее безнадежной невозможно (письмо Минфина России от 28.01.2013 № 03-03-06-1-38).

Отражение просроченной, невостребованной недоимки

Долг перед контрагентом считается просроченным, если:

- деньги кредитору не выплачены в срок, оговоренный в договоре;

- предоплата была получена, но контрагент не получил предмет договора в установленные сроки.

В этом случае кредиторка числится на балансе (стр. 1230). Когда сделать проводки и на какой счет списать эту задолженность? Это делается, когда вероятность требований контрагента по погашению просроченной недоимки пропадает, истекает срок исковой давности и она становится безнадежной к взысканию.

В БУ списание просроченной кредиторской задолженности (недоимки) оформляется записями: Дт 60 (62, 76) Кт 91.1.

Все долги предприятия, как ДЗ, так и кредиторская задолженность (далее — КЗ), отражаются в балансе на активно-пассивных счетах, их сальдо нельзя сворачивать. При наличии одновременно ДЗ и КЗ по одному плательщику, перед списанием следует провести взаимозачет.

После отнесения КЗ на внереализационные доходы, фирма имеет право больше с ней не работать. То есть забалансовый учет, как по ДЗ, по КЗ вести не надо. Расшифровку списанной КЗ компания показывает в пояснениях к балансу.

***

Провести в БУ и НУ корректное списание безнадежной задолженности важно для компании, так как допущенные ошибки приведут к искажению налога на прибыль и недостоверной информации в БУ. Важно своевременно сделать проводки и списать дебиторскую задолженность за баланс и продолжать работу в целях ее ликвидации.

Источник: https://nsovetnik.ru/buhgalterskij-uchet/provodki-pri-spisanii-debitorskoj-zadolzhennosti/

Списание дебиторской задолженности с забалансового счета

Нормативы действующих правовых положений определяют, что списание дебиторской задолженности в автономном учреждении и аналогичные действия бюджетных организаций проходят по сходному алгоритму.

Разберемся с причинами подобной операции и выясним порядок корректного отражения рассматриваемой процедуры в бухгалтерии этих структур.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 . Это быстро и !

Базовые знания

Списание дебиторской задолженности в частных и бюджетных организациях происходит по одному принципу

Начнем с изучения вопроса, как списать задолженность дебиторскую задолженность в бюджетном учреждении.

В этой ситуации уполномоченное на такие действия лицо руководствуется установленным законодательством порядком, о котором поговорим ниже.

Отметим, «дебиторка» в таких структурах образуется после переплаты вознаграждения персоналу и подотчетным лицам, расчетов с покупателями и поставщиками, выдачи предприятием ссуды.

Однако Гражданский и Бюджетный Кодекс четко определяет причины, когда списание этих средств становится правомерной процедурой. Здесь уместно документально подтвердить статус безнадежно просроченной недоимки.

Как правило, подобной операции предшествует проведение инвентаризации по приказу директора компании.

Чтобы провести такую операцию, требуется фиксация допустимых законодательством оснований подобных действий

Соответственно, основаниями для списания «дебиторки», помимо истечения сроков давности взыскания, становится смерть или ликвидация контрагента, обстоятельства непреодолимой силы и постановление уполномоченного в таких вопросах органа.

Таким образом, решение суда о невозможности взыскания средств с должника – повод для списания «зависшей» суммы. Второй вариант такого исхода – окончание исполнительного производства в отношении неплательщика.

Чтобы разобраться с деталями этих вопросов, рассмотрим подробный алгоритм вероятных действий работников бухгалтерии бюджетных структур.

Кроме того, здесь уместно остановиться и на изучении законодательной базы, опускающей эти действия. Ведь нарушение указанных положений становится причиной появления проблем с органами контроля деятельности таких предприятий

Ключевые принципы

Частым поводом для списания «дебиторки» становится истечение сроков исковой давности

Рассмотрим предпосылки, которые побуждают руководителей бюджетных организаций инициировать процедуру списания долгов дебиторов.

Начнем с распространенной ситуации – истечения срока исковой давности.

Отметим, здесь уместно руководствоваться общим принципом – указанный период составляет 36 месяцев со дня нарушения контрагентом условий договора.

Однако тут требуется учитывать и вероятность продления этого времени при признании обязательств ответчиком. Если планируется списание из-за ликвидации партнера, тут целесообразно подкрепить позицию, посетив портал ФНС.

Фискальная служба отвечает на подобные запросы, предоставляя выписку из ЕГРЮЛ. Здесь же удастся уточнить и другие нюансы, связанные с функционированием партнерской структуры, которая задолжала средства.

Порядок

Перейдем к обсуждению проведения рассматриваемой процедуры. Получив законные основания на подобные действия, директор структуры подписывает приказ на проведение аудита финансов предприятия специальной комиссией.

Условия и порядок хода проверки тут регламентируется Приказами Министерства Финансов 24-н и 75-н. Кроме того, здесь учитываются положения ГК И БК, ФЗ №94 и №198, внешние и внутренние инструкции.

Чтобы списать просроченные долги дебиторов, работникам бюджетного учреждения требуется получение приказа, который выдается по итогам финансового аудита специальной комиссией

Члены группы проводят ревизию, результатом которой становится акт, подтверждающий обнаружение безнадежно просроченной недоимки. На основании полученной бумаги руководитель учреждения подписывает приказ о списании таких средств. Следующим шагом тут становится списание дебиторской задолженности в казенном учреждении, проводки по которому рассмотрим ниже.

Учитывайте, указанный факт нуждается в подкреплении первичной документацией. Здесь пригодятся соглашения, подписанные обеими сторонами, акты о выполнении обязательств кредитором, платежные поручения и другие финансовые доказательства накопления просроченных выплат. Кроме того, ключевыми бумагами тут становится корреспонденция с неплательщиком.

Правила ведения учетной политики

Списывая просроченную недоимку, бухгалтер отражает эти средства в забалансовой ведомости

Изучим подробности рассматриваемой операции в плоскости бухгалтерского учета. Помните, грамотное отражение происходящих событий гарантирует отсутствие путаницы в дальнейшем.

По указанной причине экономистам целесообразно изучить инструкции по проведению операции и подкреплять действия, опираясь на приведенную выше законодательную базу.

Согласно приложению к Инструкции 25-н, проводки списания дебиторской задолженности в бюджетном учреждении предполагают использование счета 401 01 173.

Однако эта рекомендация касается лишь безнадежно просроченных платежей. В ситуации, когда по обязательству вышли сроки давности взыскания, финансисты говорят о целесообразности записи по позиции 401 01 273.

Учитывайте, в первом случае средства приходуют в доходы, а во втором – в расходы.

Отметим, пример такой записи уместно рассматривать в следующей форме:

| Процедура | Проводка дебет | Запись кредит | Размер средств |

| Списание недоимки | 401 01 273 | 206 19 560 | 50 000,00 |

| Закрытие счета на конец периода | 401 03 000 | 401 01 273 | 50 000,00 |

| Учтение долга дебитора | 04 | 50 000,00 |

Окончание отчетного года в таких ситуациях тоже отражается проводкой в бухгалтерской книге

Обратите внимание! Последняя запись в приведенной таблице становится обязательным требованием. В этой ситуации экономисты ведут учет списанной суммы на забалансовом счете 04 на протяжении пяти лет со дня проведения процедуры.

Этот момент учтен законодателями для обстоятельств, когда неплательщик погашает финансовые обязательства, признанные кредитором безнадежным долгом.

Учитывайте, ситуации с возвратом таких средств единичны, но требования законодательства в этом случае логичны.

Подобные действия способствуют устранению ошибок при заполнении бухгалтерской книги, если экономическое состояние неплательщика выравнивается, и тот погашает просроченные выплаты.

Второй вариант, когда вероятно списание дебиторской задолженности с 04 забалансового счета предусматривает возобновление ранее закрытого исполнительного производства.

Нюансы записи

Структура забалансовых счетов в бухгалтерии

Разберемся с деталями проводок, которые ведутся по счету 04. Общая схема работы тут построена по сходным принципам с ведением бухгалтерии в частных компаниях.

Соответственно, поступления на забалансовую ведомость ведутся по дебетовому счету, а строка по кредиту остается пустой.

Однако при возврате долга дебитором полученную сумму требуется внести в баланс предприятия, списав размер поступления со счета 04. Отметим, такая операция отражается уже в кредите бухгалтерии.

Кроме того, в обоих случаях счета не корреспондируют. Однако правовые предписания требуют корректного и точного отражения полученной суммы в забалансовой ведомости до момента, пока дебитор не погасит задолженность, либо не истечет установленный законом срок на ведение указанной записи.

При списании долга из забалансового счета запись не корреспондируют

Учитывайте, записи по счету в таких обстоятельствах ведутся в разрезе видов недоимки и должников.

Тут целесообразно перенести подробную информацию, которая ранее указывалась в бухгалтерской книге.

Стандартные проводки для подобных ситуаций описывает Приказ №174-н, изданный Министерством Финансов.

В случае восстановления суммы в балансе организации ответственный сотрудник предприятия делает проводку Д-0209 000 00 К-040 110 073.

Кроме того здесь требуется и списание средств из забалансовой ведомости, которые ранее отражались по счету 04. Как видите, рассматриваемая процедура нуждается в ответственности и внимательности работника финансового подразделения.

Заключение

Таким образом, поводом для избавления бюджетной организации от просроченных обязательств дебиторов становится четкий перечень законодательно установленных случаев. Нарушения в этой области чреваты административной ответственностью, поэтому экономистам таких компаний целесообразно изучить законодательную базу, чтобы исключить вероятность негативных последствий.

Вторым обязательным требованием здесь считается отражение уже списанной с баланса суммы в забалансовом счете. Правда, подобные правила действуют и для частных компаний, работающих в России.

Учитывайте, закон требует от кредитора действий по взысканию накопленных дебиторских обязательств. Таким образом, даже после списания средств с бухгалтерской книги, уместно периодически проверять платежеспособность должника, чтобы не упустить шанс на возврат материального ущерба. Этот момент считается еще одной причиной для ведения забалансового счета.

Источник: https://lichnyjcredit.ru/dolgi/debit-kredit/spisanie-dz-byudzhetnoe-uchrezhdenie.html

Списание дебиторской задолженности в организации с истекшим сроком исковой давности: порядок действий

Каждая компания должна при оформлении взаимоотношений с партнерами осторожно составлять договора с ними, чтобы избегать в будущем сложностей с невыполнением обязательств.

Однако, даже работая с проверенными контрагентами, образуется дебиторская задолженность.

Поэтому может возникнуть ситуация, что по прошествии какого-то времени нужно выполнять списание дебиторской задолженности с истекшим сроком исковой давности.

Для чего необходимо списывать дебиторской задолженность

Дебиторская задолженность входит в перечень имущества, какое в ближайшее время станет источником появления на предприятии денег. Но при задержках перечислений от дебиторов долг может принимать статус безнадежного, то есть невозможного к получению.

Существующий порядок ведения бухучета устанавливает, что отражение на балансе предприятия просроченной задолженности с истекшим временем исковой давности искажает данные отчетности.

Ведь на самом деле никаких благ для предприятия этот актив уже не принесет. Значит для соблюдения принципа достоверности, организация должна отслеживать сроки существующих долгов дебиторов и вовремя выявлять просроченные или невозможные к получению.

бухпроффи

Внимание! Снятие дебиторской задолженности с учета указано в Положении по ведению бухучета. При этом используются специальные процедуры, которые нужно соблюдать, так как инспекторы ИФНС очень внимательно проверяют эти моменты.

Не все долги дебиторов можно убрать из состава имущества компании. Законодательство устанавливает определенные критерии для подобных ситуаций. Прежде всего по долгу должно завершиться время исковой давности. Снять дебиторку можно, если она получит статус невозможной к получению. Например, должник был ликвидирован и снят с учета в форме юрлица.

В какие сроки это можно провести списание

Чтобы признать дебиторскую задолженность просроченной с завершившимся исковым периодом согласно ГК РФ нужно, чтобы прошло три года. Именно этот промежуток времени отводится кредитору для того, чтобы он принял все доступные меры по получению долга.

Обязательно нужно определиться, с какого момента надо начинать исчисление периода в три года. Закреплено, что если в договоре определен период погашения обязательства, то промежуток исковой давности надо рассчитывать со следующего после него дня.

Когда же, точных дат осуществления выплат в оформленном договоре не предусмотрено, то исковая давность начинает определяться с момента объявления кредитором своих требований должнику.

Нужно помнить также о таком моменте, как прерывание периода исковой давности. Если должник перечислит частично сумму долга, либо проценты по нему, либо составит и подпишет с организацией акт сверки, то исчисление периода исковой давности переносится на следующий день после одного из перечисленных событий.

Таким образом, прерывание данного периода может происходить множество раз. Однако на уровне законов закреплен срок предельной исковой давности, какой равняется 10 лет.

Согласно ему прерывание исковой задолженности возможно, пока с момента появления обязательства не прошло 10 лет, после этого дебиторка в любом случае будет признана с истекшим срокам и ее необходимо будет снимать с баланса организации.

бухпроффи

Внимание! Кроме этого, не стоит забывать, что снятие дебиторской задолженности надо проводить в том отчетном периоде, когда завершился срок исковой давности.

Исключение ее из состава имущества по времени проведения или издания приказа на списание будет считаться неправильным.

Желательно, чтобы все эти даты совпадали, поэтому нужно вести постоянное наблюдение за данной информацией.

Порядок списания просроченной дебиторской задолженности в бухгалтерском учете

Шаг 1. Проведение инвентаризации задолженности

Ведение бухучета требует, чтобы указанные сведения были достоверными. Это, в свою очередь, достигается путем периодического проведения инвентаризации. Помимо этого, выполнить эту процедуру необходимо также будет и при издании распоряжения руководителя.

При проведении инвентаризации дебиторки ее проверяют по заключенным договорам и в разрезе оснований.

Предварительно рекомендуется произвести сверку со всеми дебиторами. Однако, с другой стороны, необходимо помнить, что подписание должником акта автоматически обнуляет отсчитываемый срок, и его нужно считать заново.

Каждая сумма анализируется на предмет сомнительности. В этот же момент можно принять решение, формировать ли резерв для обеспечения имеющихся сомнительных и просроченных долгов.

Шаг 2. Оформление акта инвентаризации

Результаты проведенной процедуры оформляются в виде акта. Для него существует стандартная форма ИНВ-17, но его применение не является строго обязательным. Компания может разработать собственную форму бланка для личных нужд.

Однако такой документ должен включать в себя перечень обязательных показателей. В акте ответственное лицо отражает всю проверенную задолженность, а не только с завершившимся сроком давности.

В нем нужно отразить:

- Наименование компании-дебитора;

- Аналитический счет учета;

- Общий размер возникшего долга;

- Размер долга, по какому завершилось время исковой давности.

бухпроффи

Внимание! Комиссия, которая выполняла инвентаризацию, должна оформить акт в двух копиях. При этом одна отправляется в бухгалтерию, а вторая остается на руках у членов комиссии.

Шаг 3. Подготовка бухгалтерской справки

Ответственному лицу за работу с дебиторами необходимо проанализировать результаты инвентаризации, и на долг с окончившимся сроком подачи исков оформить бухгалтерскую справку о списании кредиторской задолженности.

В этот документ нужно занести:

- Название субъекта бизнеса, с каким выявлен долг;

- В какое время и по какой причине он возник;

- Размер долговых обязательств;

- Дата, когда закончился период исковой давности;

- Действие по задолженности (списание).

Скачать образец бухгалтерской справки

Акт и бухгалтерская справка передаются директору организации для принятия решения по задолженности.

Шаг 4. Подтверждение даты и суммы списания

Для того, чтобы перед контролирующими органами подтвердить дату и сумму возникшей задолженности, недостаточно просто акта.

Необходимо подготовить копии первичных документов:

- Заключенный договор на покупку (оказание услуг);

- Акт выполненных работ;

- Товарная накладная;

- Акт приема-передачи;

- Платежные документы;

- Подписанные акты сверки и т. д.

Шаг 5. Составление приказа на списание задолженности

Для указанного документа нет какой-либо специальной формы. Как правило, для составления приказа о списании задолженности ответственное лицо применяет фирменный бланк компании.

В тексте необходимо отразить следующие моменты:

- Основания для принятия решения о списании (ст. 196 ГК РФ, созданные акт инвентаризации, бухсправка);

- Решение списать задолженность с указанием ее суммы;

- Указание ответственному лицу отметить это действие в налоговом и бухгалтерском учете;

- Назначить лицо, которое будет отвечать за соблюдение документа.

Образец приказа о списании задолженности

Приказ подписывает директор. На основании него бухгалтерия проводит списание.

Шаг 6. Отражение в бухучете

Отражение списания на бухсчетах имеет несколько нюансов. Основной — имелся ли или же нет резерв по сомнительным задолженностям.

| Дебет | Кредит | Операция |

| Резерв на долги в компании не был создан: | ||

| 91 | 60, 62, 76 | Списана дебиторская задолженность на расходы |

| Резерв по долгам был сформирован | ||

| 63 | 60, 62, 76 | Списана дебиторская задолженность в пределах сформированного резерва |

| 91 | 60, 62, 76 | Списана сумма задолженности, превышающей размер резерва |

| Независимо от способа списания, задолженность должна на протяжении дальнейших 5 лет находиться на забалансовом счете 007. Это связано с тем, что со временем состояние должника может улучшиться, и он погасит долг. | ||

| 007 | – | Отражена на забалансовом счете снятая задолженность |

| 50, 51 | 60, 62, 76 | Получена оплата долга по ранее списанной задолженности |

| 60, 62, 76 | 91 | В доходы включена сумма долга, какой был ранее списан как просроченный |

| – | 007 | Списана с забалансового счета погашенная сумма долга |

Порядок списания просроченной дебиторской задолженности в налоговом учете

Процесс списания просроченной дебиторки отличается в зависимости от того, каким образом возникла эта задолженность.

Шаг 1. Покупатель перечислил аванс, но продукция не пришла

В такой ситуации сумму долга необходимо списать на прочие расходы. Не имеет значения, сформирован ли резерв для сомнительных долгов в компании, или нет. Такой позиции придерживается МинФин в своем письме.

Шаг 2. Продавец поставил товар, но не получил оплату

В такой ситуации может быть два варианта списания долга:

- Если резерв в компании не создавался, то производить списание долга необходимо на прочие расходы как сказано в НК РФ;

- Если резерв создавался, то при списании долга резерв уменьшается. При этом не нужно проверять, участвовала ли данная сумма в его изначальном создании. Уменьшение базы при определении налога на прибыль не производится.

3. Определение периода списания

Производить снятие задолженности необходимо в том же периоде, когда завершилось время исковой давности. В связи с этим рекомендуется регулярно производить инвентаризацию долгов, чтобы вовремя выявлять истекшую задолженность.

Иначе возникнет необходимость корректировать налоговые отчеты. Еще одна причина регулярной работы в этом направлении — чтобы данные бухучета и налогового в этой сфере совпадали.

4. Определить, что делать с НДС

При снятии задолженности, работа с НДС по ней зависит от способа ее образования:

- Если продавец поставил товар, но не дождался за него оплаты, то при списании такого долга ничего с НДС делать не нужно. Дело в том, что налог по данной отгрузке был уже начислен и уплачен, а производить его возмещение из бюджета нельзя.

- Если покупатель перечислил аванс, но не дождался товара, ситуация неоднозначная. Так, МинФин считает, что компания должна восстановить сумму НДС, которую ранее поставило на вычет, в период списания долга. Эту позицию ведомство выразило в своем письме. Однако НК содержит перечень случаев, когда необходимо производить восстановление, и списание задолженности в него не входит. Однако вполне возможно, что данную точку зрения придется доказывать через суд.

Основные ошибки при списании дебиторской задолженности

При проведении списания просроченной дебиторки по завершению времени исковой давности, могут быть совершены некоторые ошибки:

- При оформлении списания не были оформлены все необходимые бланки. Так, ответственное лицо должно оформить акт инвентаризации, бухгалтерскую справку, а также приказ на списание задолженности. Кроме этого, факт образования долга необходимо подтвердить оформленным соглашением, бухгалтерскими документами (актом выполненных работ, накладной, счет-фактурой и т. д.).

- Неправильно был рассчитан срок задолженности. Он начинает отсчитываться снова, если была проведена частичная оплата долга либо погашение процентов, подписан акт сверки, либо должник прислал письмо с просьбой отсрочить его погашение и т. д.

- Неверно произведен учет НДС по списанному долгу. В зависимости от того, кем является должник — поставщиком или покупателем, нужно либо оставить все как есть, либо произвести восстановление налога.

Источник: https://buhproffi.ru/buhuchet/spisanie-debitorskoj-zadolzhennosti.html

Проводки по списанию дебиторской задолженности в 2018 году — просроченной, с истекшим сроком давности, счет 62

Списание задолженности для бухгалтеров всегда будет актуальным. «Исчезнувшие» клиенты и неплательщики есть и будут всегда.

Но какими проводками отображать в 2018 году списание дебиторских долгов? Все плательщики налога на прибыль руководствуются данными бухучета при расчете суммы к уплате.

Но наличие долгов усложняет процесс четкого представления о реальном состоянии дел. Как оформить списываемую дебиторскую задолженность в 2018 году бухгалтерскими проводками?

Общие моменты

Задолженность по дебету и кредиту, в отношении которой завершился срок требования и иные долги, признанные безнадежными, подлежат списанию в неукоснительном порядке.

Для бухучета своевременное списывание задолженности позволяет обеспечить достоверность отчетности.

В налоговом учете необходимость списывания задолженности обусловлена потребность в правильном корректировании налоговой базы.

Достоверность данных оказывает непосредственное влияние на налог к уплате. На первый взгляд особых сложностей при списании задолженности возникать не должно.

Чего уж проще – определил, какие долги нужно списать и уменьшил на их сумму размер реального капитала.

Но простота только кажущаяся. На самом деле любое списание нужно правильно оформить, надлежащим образом отобразить в учете, документально обосновать.

Определения

Дебиторской задолженностью именуется часть оборотных средств организации. Эта сумма являет собой величину обязательств сторонних лиц в пользу предприятия.

Исходя из срока погашения, различают дебиторскую задолженность:

| Краткосрочную | Которая должна быть выплачена в течение двенадцати месяцев |

| Долгосрочную | Выплачиваемую позже, чем через один год |

Непогашенная в положенный срок задолженность именуется просроченной. В зависимости от причины просрочки долг может быть:

| Сомнительным | То есть задолженность не погашена в установленный срок и при этом не обеспечена гарантиями или залогом. Возможно, она будет погашена, но доподлинно это неизвестно |

| Безнадежной | Когда взыскать долг практически нереально |

Списание дебиторского долга означает, что он больше не будет отображаться в активах компании. Это позволит оценить реальное финансовое состояние и размер капитала.

Невозможный к истребованию долг подлежит списанию. Просроченная задолженность входит в актив баланса и поэтому сумма долгов включается в бухгалтерскую отчетность.

Распорядиться этими средствами организация не может и, следовательно, не сможет с их помощью получить экономическую выгоду.

За счет этого отчетность утрачивает свою достоверность. Наличие долгов по дебету имеет определенные негативные следствия.

Например, банк одобрил заявку на кредит, руководствуясь балансом организации. По мнению специалистов, долг может быть возвращен за счет дебиторской задолженности.

Но активы, прописанные в балансе, безнадежны и срок их давности давно истек. Если с выплатой займа возникнут проблемы, то банк может обвинить организацию в мошенничестве и умышленном искажении данных.

Обоснованно опасаясь невозможности исполнения обязательств контрагентом, в заключении договора с большой вероятностью будет отказано.

Почему она возникает

Основаниями для образования дебиторской задолженности могут становиться разные причины:

- выдача авансов партнерам;

- наличие неисполненных обязательств покупателей;

- долги филиалов и дочерних компаний;

- предоставление займов физическим лицам;

- неисполненные обязательства учредителей.

Дебиторская задолженность, по сути, это те долги, которые должны организации. Если осуществляется продажа продукции (услуг, работ) с оплатой по факту, то дебиторской задолженности не возникает.

Продукция реализуется, и оплата сразу поступает в кассу. Но такая схема более характерна для сферы розничной торговли.

Чаще сделки осуществляются по договору, когда одна сторона обязуется свершить определенное действие в обмен на оплату.

С момента исполнения обязательства исполнителя до времени получения оплаты сумма долга отображается в разделе долгов дебиторов.

Но порой выплата просрочивается или вообще не вносится. Так образуется дебиторская задолженность, отражаемая в общем составе активов.

Нормативная база

В соответствии с п.77 ПБУ, ратифицированного Приказом Минфина РФ № 34н от 29.07.1998, организации обязаны списывать своевременно дебиторскую задолженность, признанную неосуществимой к взысканию.

Кроме того к задолженности безнадежной относятся долги, какие взыскивать не получается в силу обстоятельств.

Например, взыскать долг при помощи исполнительного производства не получилось, поскольку у должника отсутствуют средства на погашение.

Или организация-дебитор признана банкротом, ликвидирована и утратила статус юрлица. Списание невыполнимой к взысканию задолженности выгодно и для кредитора при налогообложении.

«Дебиторка» учитывается при определении чистой прибыли организации и увеличивает итоговый показатель.

Бухгалтерские проводки списания дебиторской задолженности

Списывая долги, организация, обязана обосновать доподлинную невозможность возврата имеющейся задолженности.

Подтвердить истечение давностного срока можно:

| Документами, удостоверяющими отгрузку покупателю продукции | За какую плата так и не была получена |

| Платежной документацией | Указывающей на дату передачи аванса поставщику, который своих обязанностей не исполнил; |

| Актами сверки по расчетам и т. д | — |

По ст.203 ГК РФ продолжение периода давности прерывается в случае свершения должником каких-либо действий, удостоверяющих признание обязательства.

Это становится точкой для отсчета для нового давностного срока. Списывая «дебиторку», которую нереально взыскать, также требуется подготовить документы для обоснования:

- определение арбитража об окончании конкурсного производства и последующей ликвидации должника;

- выписку из ЕГРЮЛ об исключении из реестра должника;

- уведомление ликвидатора (или судебное решение) о неосуществимости удовлетворения требования по причине отсутствия имущества у ликвидируемого юрлица;

- акт судебного исполнителя о невозможности взыскания долга и т. п.

Не имея подтверждающей документации, организация не вправе приступить к списанию задолженности.

Причем указанные документы и первичная документация должны сохраняться не менее пяти лет с момента списания долга.

Как проводится подготовка

До того как начать списание долгов, нужно провести подготовку к процедуре. Списывать задолженности нужно не общей суммой, а «поименно».

Потому обязательным считается проведение инвентаризации с целью выявления долгов, подлежащих списанию. Осуществляется инвентаризационная проверка на основании приказа руководства.

Справка становится приложением к инвентаризационному акту. В ней досконально расписываются данные по каждому отдельному дебитору (название, контакты), объем долга, причина и период возникновения, имеющиеся подтверждения.

Итоги инвентаризации фиксируются актом. Причем прописывается, какая задолженность подтверждена дебиторами, а какая – нет, также определяются долги с истекшим давностным сроком.

На основании созданного акта готовится письменное обоснование списывания. Затем руководителем издается в произвольной форме приказ на списание долгов, бланк которого можно скачать здесь.

Только по завершении всех перечисленных процедур бухгалтер вправе приступить к списанию дебиторской задолженности.

Порядок отражения в учете

Списываемая задолженность в бухучете относится к расходам. Но порядок отнесения может отличаться в зависимости от характеристики долга.

Так, когда осуществляется списание дебиторской задолженности, проводки по 62 счету проводятся при списании долгов покупателей, а счет 60 используется для списания задолженности поставщиков и подрядчиков.

Безнадежные долги нужно учитывать за балансом в течение пяти лет. Вполне возможно, что финансовое положение должника изменится, и долг удастся вернуть.

Другое дело, когда списываются долги безвозвратные. Понятно, что взыскать что-либо с ликвидированного должника не удастся.

Значит, нет необходимости в учете таких сумм и можно сразу осуществлять окончательное списание.

Когда осуществляется списание на убытки дебиторской задолженности, проводки имеют огромное значение, поскольку от них зависит правильность учета.

Сомнительной

Долг, который не выплачен в полагающийся срок, считается просроченным. Когда вероятность погашения мала, есть основания полагать, что контрагент не сможет выполнить обязательство, то задолженность признается сомнительной.

Под сумму такого долга создается резерв, в который включаются все сомнительные долги. Сумма резерва в учете относится к операционным расходам.

Основой для создания резерва становится прибыль организации, для учета которой применяется счет 63.

Образование резерва отображается проводкой:

Дт61 Кт63

Процесс создания резерва должен регламентироваться учетной политикой, а сумма резерва не может превышать 10 % от прибыли в отчетном периоде.

В то же время создание резерва это право, а не обязанность. Важно! За счет резерва можно списать только тот долг, который участвовал в формировании.

Когда резерв по сомнительным долгам создавался, то проводки в бухучете имеют следующий вид:

| Дт63 Кт 62 (60, 76 …) | Долги списаны за счет резерва |

| Дт007 | Списанная задолженность учтена за балансом |

Если резерв не был создан, то списание осуществляется следующим образом:

| Дт91-1 Кт62 (60, 76 …) | Списание долгов на прочие расходы |

| Дт007 | Списанная задолженность учтена за балансом |

Невостребованной

Долги, которые являются невостребованными, но не безвозвратными, при списании продолжают учитывать за балансом. Для забалансового учета используется счет 007.

При списании этот счет дебетуется (Дт007). При ведении забалансовых счетов важно обеспечить детальную аналитику.

Это позволит правильно определить сумму долга и дату списания, а также идентифицировать контрагента и основание списания.

Если впоследствии сумма долга будет возвращена. Она включается в состав внереализационных доходов и делаются проводки:

| Дт51 Кт91-1 | Включение возвращенного долга во внереализационные доходы |

| Кт007 | Списание возвращенного долга с забалансового счета |

Примечательно! Возврат ранее списанного долга порождает вопросы по поводу налогового учета. Нужно ли начислять НДС при возврате списанной дебиторки?

Нет, поскольку уплата налога уже осуществлена при списании долга. Повторное начисление станет причиной двойного налогообложения. Оплатить придется только налог на прибыль.

Безнадежной

Долг, по которому срок исковой давности истек, или взыскать его не представляется возможным, считается безнадежным.

Такие долги списываются за счет резерва по дебету счета 63, кредитуемому со счетами учета расчетов с контрагентами (62, 60, 70, 71, 73, 76).

Отображение осуществляется на счете 91 субсчете 91-2. Списанная по истечении исковой давности задолженность учитывается на счете 007.

Примечательно, что списание безнадежной задолженности с истекшим сроком давности осуществляется независимо от того были ли попытки вернуть долг или нет.

С истекшим сроком давности (просроченной)

Просроченные долги по дебету списываются отдельно по каждому обязательству на основании итогов инвентаризации, обоснования в письменной форме и приказа руководства.

Задолженность относится к резерву по сомнительным долгам или к финансовым результатам коммерческой организации (увеличение расходов некоммерческой организации).

Видео: списание дебиторской задолженности

К сведению! Списание просроченного долга не аннулирует его. Задолженность продолжает учитываться на забалансовом счете в течение пяти лет.

Если она не погашается, то списание осуществляется за счет чистой прибыли организации. Проводки для списания просроченной дебиторской задолженности таковы:

| Дт91.2 Кт 60 (62, 70, 71 …) | Списание просроченной дебиторки |

| Дт007 | Учет списанного долга за балансом |

Примеры на ситуациях

Как пример, можно рассмотреть следующую ситуацию. ООО «Рассвет» повел инвентаризацию 1.03.2017. По итогам проверки был создан резерв по сомнительным долгам на сумму 50 000 рублей.

В августе была обнаружена неплатежеспособность покупателя ООО «Долина», поскольку дебитор был признан банкротом. Долг, признанный безнадежным, составил сумму в 70 000 рублей.

Бухгалтером были сделаны такие проводки:

| Дт91-2 Кт63 50 000 рублей | Создание резерва |

| Дт63 Кт62 50 000 рублей | Списание безнадежной задолженности ООО «Долина» |

| Дт91-2 Кт62 20 000 рублей | Списание части долга, непокрытой резервом |

Возникающие нюансы

При списании задолженности нужно учитывать и некоторые иные особенности. Например, наличие дебиторской задолженности по контрагенту не исключает присутствия долга по кредиту в отношении того же контрагента.

Если дебиторская задолженность не перекроется кредиторской, то оставшаяся часть может быть списана в расходы.

Кроме того отдельные нюансы возникают при списании дебиторской задолженности в госучреждениях и по причине ликвидации контрагента.

В бюджетном учреждении

Причины списания задолженности в государственных организациях аналогичны основаниям для коммерческих предприятий.

Особенность бухучета при списании дебиторской задолженности в бюджетных учреждениях в том, списанная дебиторка отражается за балансом на счете 04 (долги неплатежеспособных дебиторов).

Проводку по счету 04 осуществляют на основании соответствующего решения инвентаризационной комиссии.

Списанная сумма на счете 04 числится до тех пор, пока имеется возможность взыскания долга в бюджет (пять лет для отслеживания возможности возврата долга).

Если процедура взыскания долга возобновляется, то надлежащая сумма списывается со счета 04 и относится на соответствующий счет баланса.

Окончательно дебиторская задолженность списывается только при признании безнадежности долга по причине смерти должника, ликвидации юрлица и т. п.

В связи с ликвидацией должника

Ликвидация должника, являющегося юридическим лицом, фактически означает, что вернуть долг не получится.

То есть такой долг можно списать как безнадежный, если вернуть его не удалось в процессе конкурсного производства. Но ликвидация не всегда связана с банкротством.

К примеру, в течение года не сдавалась отчетность и не велись операции по расчетному счету. И вот здесь возникают некоторые особенности списания долга.

До 1.09.2014 исключение должника из ЕГРЮЛ не считалось ликвидацией. Потому данный факт не мог становиться основанием для дебиторской задолженности.

А вот после указанной даты исключенное из ЕГРЮЛ лицо приравнивается к ликвидированным. Соответственно, на этом основании можно провести списание безнадежной дебиторской задолженности.

В отношении ИП утрата статуса не имеет значения, поскольку предприниматель отвечает по обязательствам имуществом физлица.

Основанием для списания долга такого дебитора может стать признание банкротства или смерть должника.

В целом процесс списания дебиторской задолженности особой сложности не представляет.

Главное, что нужно запомнить – сомнительные долги списываются в расходы за счет созданного резерва и учитываются за балансом на протяжении пяти лет, а безнадежные долги относятся к расходам предприятия.

Источник: http://jurist-protect.ru/provodki-po-spisaniju-debitorskoj-zadolzhennosti/