Как перейти на УСН в 2018 году

Индивидуальные предприниматели имеют возможность выбрать одну из двух систем налогообложения – общую или упрощенную. Вторую систему выбирают гораздо чаще.

УСН является популярной не только из-за минимальной налоговой нагрузки, но и благодаря простой системе ведения учета. Так предприниматели, которые пользуются упрощёнкой, испытывают гораздо меньше сложностей с ведением собственного дела.

Существует две системы УСН:

- Доходы.

- Доходы минус расходы.

Различие состоит в величине налоговой базы, размере ставки и порядке расчета налогов. Но в любом случае, норма налогового обложения при упрощенной системе значительно меньше. Например, в 2018 году по системе «Доходы» ставка в регионах может быть снижена до 1% (изначально было 6%), а по системе «Доходы минус расходы» — до 5% (изначально было 15%).

Несмотря на то, что система считается одной из самых выгодных для индивидуальных предпринимателей, в некоторых случаях налогообложение по ЕНВД может оказаться выгоднее. Например, если предпринимательская деятельность приносит большие доходы, а доля уплачиваемого из них налога невелика — при ЕНВД предприниматель всегда уплачивает фиксированную сумму.

Но УСН нельзя назвать самой удобной и выгодной. Тем не менее, она все равно остается одним из самых «гибких» видов учета.

Благодаря ведению упрощенного учета, значительно облегчается положение индивидуальных предпринимателей как малого, так и среднего бизнеса. Если предприниматель хочет перейти на упрощенку, он должен соответствовать нескольким условиям:

- Доход за 9 месяцев работы того года, в котором будет произведён переход на единый налог, не должен превышать лимита в 15 миллионов рублей.

- На работе у индивидуального предпринимателя либо организации должно быть не более 100 человек.

- Доходы не могут превышать цифру в 120 миллионов рублей по текущей стоимости активов.

Кроме того, на упрощенку могут перейти организации, доля других организаций в которых не превышает 25%.

- ИП, у которых есть филиалы или представительства. При этом организации могут использовать УСН, так как они обязаны зарегистрировать имеющийся филиал.

- Финансовые учреждения, к примеру, банки или МФО.

- Негосударственные пенсионные фонды.

- Владельцы ломбардов.

- ИП, которые занимаются изготовлением товаров, подпадающих под акциз.

- Нотариусы или юристы, практикующие частную практику.

- ИП либо компании, у которых количество работников превышает 100 человек.

- ИП или компании, доход которых превышает 120 миллионов рублей.

- Индивидуальные предприниматели, чей доход более 90 млн. рублей.

Один налоговый период равен календарному году. Срок сдачи деклараций — первый квартал, полгода и девять месяцев, соответственно.

Перейти на УСН могут как новоиспечённые представители малого и среднего предпринимательства, так и те, кто уже работает на других либо на общей системе налогообложения.

Для перехода нужно в течение 30 дней уведомить налоговый орган. Следует написать заявление, где указывают, какую систему УСН предприниматель планирует использовать.

Размер налога, подлежащего уплате, напрямую зависит от выбранной системы.

Также переход на УСН возможен и с другой системы налогообложения. Для этого необходимо подать уведомление в ИФНС не позднее конца декабря. Например, те, кто планирует переход в 2019 году, должны подать уведомление до 31 декабря 2018 года.

Подача заявления о смене системы налогообложения

В заявлении необходимо сообщить следующие факты:

- Размер доходов организации за последние 9 месяцев.

- Количество работников.

- Остаточную стоимость основных средств.

Таким же образом происходит уведомление налогового органа о смене системы УСН (например, с системы «Доходы» на систему «Доходы минус расходы»).

С ОСНО на УСН

Процесс перехода с одной системы на другую кажется трудоёмким, но и он возможен в случае соблюдения всех необходимых условий (размер дохода, численность сотрудников, стоимость основных средств).

Кроме того, при УСН не уплачивается налог на добавленную стоимость, поэтому необходимо произвести его восстановление.

Таким образом, необходимо восстановить налог с товаров, которые еще не использовались в деятельности компании, например, с тех, что лежат на складе.

В случае, если организация пользуется двумя системами налогообложения, либо при покупке товара НДС не был взят к вычету, восстанавливать его не нужно.

Для перехода с ОСНО на УСН необходимо заполнить уведомление, указав выбранную систему — «Доходы» или «Доходы минус расходы». Затем заполненное уведомление необходимо направить в налоговую службу.

После предприниматель может начать работать на УСН с 1 января. Если остаются какие-либо сомнения и требуется подтверждение о переходе, необходимо составить письменный запрос в налоговую службу о подтверждение получения уведомления.

Соблюдение лимитов

Существует несколько способов, благодаря которым можно «вписаться» в лимиты, предназначенные для УСН. Суть их заключается в том, чтобы выручку максимально приблизить к пределам.

- Отсрочка платежей. Предприниматель предоставляет клиентам длительную отсрочку по платежам, тем самым перенося сроки оплаты. Таким образом, при расчёте лимита данный доход не будет учитываться. Способ не имеет рисков, но для него следует заключить с клиентом соглашение, где будут прописаны сроки оплаты.

- Отсрочка взаимозачёта. Идеально подходит в случае, если у предпринимателя и его поставщиков есть взаимные задолженности. Необходимо договориться о взаимозачете. Таким образом, из доходов можно будет исключить просроченную дебиторскую задолженность. Способ является не таким безопасным, как предыдущий. Налоговые инспекторы, в случае проверки, сразу поймут в чем дело, изучив подписанные акты сверки.

Рекомендуем другие статьи по теме

Источник: https://znaybiz.ru/nalogi/spec-rezhimy/usn/usloviya-perehoda.html

Изменение системы налогообложения

В момент регистрации ООО или ИП существует необходимость по выбору системы налогообложения.

Согласно Налоговому кодексу наиболее распространенные системы это Общая система налогообложения (в сокращенном виде ОСН) и Упрощенная система налогообложения (в сокращенном виде УСН), которая подразделяется на 2 вида:

- 6%, это процент налога с доходов фирмы (без учета расходов)

- 15%, это процент налога с разницы доходы минус расходы.

Для того чтобы использовать УСН, в момент регистрации юридического лица необходимо уведомить об этом регистрирующий налоговый орган, подав по форме уведомление об использовании УСН. В данном уведомлении необходимо указать какую процентную ставку вы выбираете.

Как только вас зарегистрировали и у вас приняли такое уведомление вы автоматически начинаете использовать упрощенную систему налогообложения и сменить ее на другую процентную ставку или на ОСН вы сможете только с начала следующего календарного года.

Ведение бухгалтерского учета ИП и ООО Стоимость: 6 000 — 12 000 руб. (все включено)

|

Смена системы налогообложения в добровольном порядке

Как же изменить систему налогообложения?

Изменить систему налогообложения можно только с начала календарного года, но подать Уведомление о применении УСН по форме КНД 1150001 или в произвольной форме необходимо не позднее 31 декабря.

Если вы хотите в добровольном порядке перейти с УСН на ОСН, то вам также необходимо уведомить свой территориальный налоговый орган об этом переходе, подав форму № 26.2-3 Уведомление об отказе от применения упрощенной системы налогообложения.

Смена системы налогообложения в обязательном порядке

Для того чтобы использовать Упрощенную систему налогообложения необходимо соблюдение определенных требований, главные из них:

- численность сотрудников не должна превышать 100 человек за год;

- доходы по итогам девяти месяцев того года, в котором организация подает уведомление о переходе не должны превышать 45 млн. руб.;

- остаточная стоимость основных средств не должна превышать 100 млн. руб.

Если при использовании УСН у вас нарушается хотя бы одно из условий, вы автоматически должны перейти на иную систему налогообложения, а именно на ОСН.

В случае утраты права на применение УСН в отчетном периоде, вы должны уведомить территориальную налоговую инспекцию о переходе на иной режим налогообложения, путем подачи в течение 15 календарных дней по истечении того квартала, в котором он утратил данное право, «Сообщение об утрате права на применение упрощенной системы налогообложения» по форме № 26.2-2.

Источник: https://www.buxprofi.ru/information/izmenenie-sistemy-nalogooblozhenija

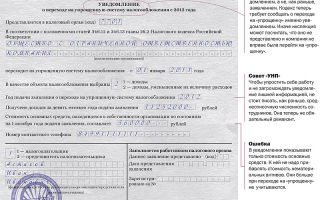

Как уведомить о переходе на УСН с 2018 года

Форма уведомления о переходе на УСН утверждена Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829@ (Форма 26.2-1), ее и следует применять в 2017 году

Сегодня рассмотрим условия перехода на УСН в 2018 году, в какие сроки и какие документы нужно представить для этого в Налоговую инспекцию?

Когда можно перейти с общего режима на УСН в 2018 году?

Компании и ИП, работающие на общей системе налогообложения, могут начать применять упрощенку только с начала нового календарного года. Если компания или коммерсант только открыли свое дело, то на упрощенку можно перейти с момента создания ООО или ИП.

Согласно действующему законодательству подать уведомление о переходе на УСН нужно до 31 декабря года, предшествующего году перехода. В 2017 году 31 декабря — воскресенье, а следующий рабочий день уже 9 января 2018 года. Именно до этого срока нужно уведомить налоговиков о переходе.

Подать уведомление о переходе на УСН необходимо в период с 1 октября 2017 года по 9 января 2018 года (п. 1 ст. 346.13 НК РФ).

Вновь созданным компаниям и ИП дается 30 календарных дней с момента постановки на учет для подачи уведомления о применении упрощенки.

Как уведомить ИФНС о переходе на УСН?

Применение упрощенного налогового режима производится в уведомительном порядке. Уведомление подается в налоговую инспекцию по месту постановки на налоговый учет компании или по месту прописки ИП.

Форма уведомления о переходе на УСН утверждена Приказом ФНС РФ от 02.11.2012 № ММВ-7-3/829@ (Форма 26.2-1), ее и следует применять в 2017 году.

Обязательно обозначьте в форме выбранный вами объект налогообложения УСН: «доходы» либо «доходы минус расходы».

Кроме уведомления никакие иные документы подавать не нужно. Однако для права применять упрощенку налогоплательщик обязан отвечать ряду условий, о них поговорим позже. Если ИП или компания не соответствует хотя бы одному критерию — в принудительном порядке налоговиками производится перевод на ОСН.

Подать уведомление о переходе на УСН можно тремя способами:

- лично посетить налоговый орган, это может сделать и представитель ООО или ИП по доверенности (подается два экземпляра, один из которых налоговики оставят у себя, а на втором поставят отметку о получении);

- переслать по почте заказным письмом с описью вложения (нужен один экземпляр, при этом если письмо отправляется с уведомлением, то подтверждением его получения станет возвращенное вам уведомление о вручении. Кроме того, отправляя платное (не простое) письмо, Почта России выдаст чек об оплате, который тоже может выступать гарантом отправки уведомления в налоговый орган);

- в электронном формате по ТКС при наличии ЭЦП. Описание электронного формата формы 26.2-1 в виде XML-файла, передаваемого по ТКС, содержится в приложении 1 к приказу ФНС РФ от 16.11.2012 №ММВ-7-6/878@.

Подписать уведомление о переходе может как сам руководитель компании или предприниматель, так и его представитель. Представителем может выступать любой уполномоченный сотрудник, но делать это он может только по доверенности.

Подавая документ через представителя, в соответствующую ячейку в форме уведомления нужно поставить цифру «2». При этом в клетки под полем нужно вписать полное ФИО представителя и название документа, подтверждающего его право выступать от лица компании (ИП).

Доверенность и ее копия прилагаются к форме уведомления. Копию налоговики оставят у себя.

Если все условия для перехода на упрощенный режим соблюдены и уведомление передано вовремя, то компания или ИП автоматически считаются перешедшими на УСН. Налоговики не направляют подтверждение о переходе.

Условия применения УСН в 2018 году

Для того чтобы перейти на упрощенку с 2018 года, уже работающим на общем налоговом режиме компаниям нужно соблюсти лимит доходов организации за 9 месяцев 2017 года. Лимит составляет не более 112,5 млн. рублей (п. 2 ст. 346.12 НК РФ). Для ИП ограничение по доходам не предусмотрено (письмо Минфина РФ от 01.03.2013 №03-11-09/6114).

Обратите внимание, программа учета на УСН поможет быстро сориентироваться в нюансах применения этого налогового режима и следить за лимитом полученных доходов.

В целом для права применять упрощенный налоговый режим в 2018 году нужно отвечать ряду критериев:

- среднесписочная численность сотрудников — не более 100 человек;

- доходы в налоговом периоде — не более 150 млн. рублей;

- остаточная стоимость основных средств в налоговом периоде — не более 150 млн. рублей.

Превысив хотя бы один из критериев, налогоплательщик утрачивает право на спецрежим и обязан в течение 15 дней по окончании квартала превышения направить налоговикам форму 26.2-2 (утверждена приказом ФНС РФ от 02.

11.2012 №ММВ-7-3/829@), в противном случае не избежать штрафных санкций. Вновь перейти на упрощенку при соблюдении всех условий можно только через год после утраты права на ее применение (п. 7 ст. 346.13 НК РФ).

Скачать бланк уведомления о переходе на УСН

Скачать бланк уведомления о переходе на УСН

Источник: https://www.BuhSoft.ru/article/877-kak-uvedomit-o-perehode-na-usn-s-2018-goda

Объект налогообложения при УСНО: менять или не менять

Упрощенная система налогообложения является уникальным налоговым режимом с точки зрения выбора объекта налогообложения: его можно не просто выбирать, а еще и менять каждый налоговый период.

О том, на что обратить внимание при выборе объекта налогообложения, а также о том, как его изменить, читайте в предложенном материале.

К тому же, имея данные финансово-хозяйственной деятельности за девять месяцев 2016 года, налогоплательщик может принять решение о необходимости изменения объекта налогообложения, и у него еще есть время подать соответствующее уведомление в налоговый орган.

Право выбора

Глава 26.2 НК РФ регулирует применение УСНО. Согласно ст. 346.14 НК РФ возможны два объекта налогообложения:

- доходы;

- доходы, уменьшенные на величину расходов.

При этом выбор объекта налогообложения осуществляется самим налогоплательщиком.

И данное право ничем не ограничено для подавляющего большинства «упрощенцев»: только налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Никаких других ограничений для выбора объекта налогообложения гл. 26.2 не установлено.

Сделанный вывод подтверждает и высшая судебная инстанция. Переходя в добровольном порядке к упрощенной системе налогообложения, налогоплательщики по общему правилу сами выбирают для себя объект налогообложения (п. 1 ст. 346.11 и п. 2 ст. 346.14 НК РФ).

Таким образом, они самостоятельно решают, когда и каким образом им выгоднее распорядиться принадлежащим им правом, в том числе с учетом налоговых последствий своих действий (размера налоговой ставки, особенностей ведения налогового учета и последствий перехода на иную систему налогообложения) (Определение КС РФ от 22.01.2014 № 62‑О).

Кроме права выбора, у «упрощенцев» есть право изменить объект налогообложения по своему желанию, но по правилам, установленным гл. 26.2 НК РФ:

- объект налогообложения может изменяться ежегодно;

- объект налогообложения может быть изменен только с начала налогового периода, в течение налогового периода налогоплательщик не может менять объект налогообложения;

- налогоплательщик обязан уведомить о своем решении налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения.

Таким образом, при принятии решения о применении УСНО налогоплательщик должен сделать выбор объекта налогообложения, который указывается в уведомлении о переходе на данный спецрежим. Но действующее налоговое законодательство не настаивает на том, чтобы «упрощенцы» применяли только первоначально выбранный объект налогообложения, сегодня его можно менять ежегодно.

Источник: https://taxpravo.ru/analitika/statya-384823-obyekt_nalogooblojeniya_pri_usno_menyat_ili_ne_menyat

Упрощенка: смена объекта налогообложения

Выбор объекта налогообложения

При применении упрощенной системы налогообложения можно выбрать один из двух объектов – «доходы» или «доходы минус расходы». Такую возможность предусматривает статья 346.14 Налогового кодекса РФ.

Исключение сделано лишь для налогоплательщиков, которые являются участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом. У них выбора нет – в качестве объекта налогообложения они могут применять только «доходы минус расходы» ( п. 3 ст. 346.14 Налогового кодекса РФ).

Остальные налогоплательщики вправе не только выбрать объект налогообложения, но и ежегодно менять его. И если субъект упрощенной системы налогообложения принял решение изменить объект налогообложения с 2014 года, то он должен был уведомить об этом налоговый орган не позднее 31 декабря 2013 года по форме № 26.2-6, утвержденной приказом ФНС России от 2 ноября 2012 г. № ММВ-7-3/829@.

Уведомить налоговый орган о смене объекта можно было и в электронном формате в порядке, установленном приказом ФНС России от 16 ноября 2012 г. № ММВ-7-6/878@.

Признание расходов при смене объекта

К сожалению, правила определения налоговой базы при смене объекта «доходы» на «доходы минус расходы» прописаны в Налоговом кодексе РФ лишь в общих чертах:

- расходы, относящиеся к налоговым периодам, в которых применялся объект «доходы», при исчислении налоговой базы не учитываются ( п. 4 ст. 346.17 Налогового кодекса РФ);

- остаточная стоимость основных средств, приобретенных в период применения «упрощенки» с объектом «доходы», на дату такого перехода не определяется ( абз. 2 п. 2.1 ст. 346.25 Налогового кодекса РФ).

Разъяснения на тему, как применять эти нормы на практике, можно найти в письмах Минфина России.

Списание МПЗ

В момент смены объекта налогообложения у субъекта «упрощенки» на учете могут находиться материалы, товары, а также иные материально-производственные запасы.

При объекте «доходы минус расходы» в силу пункта 2 статьи 346.17 Налогового кодекса РФ материальные затраты учитываются при одновременном выполнении двух условий: оприходования ценностей и погашения задолженности за них перед поставщиком.

Следовательно, стоимость материалов, приобретенных (оприходованных) турфирмой при применении объекта «доходы», может быть учтена после перехода на объект «доходы минус расходы», если материалы оплачены после смены объекта налогообложения. Такие разъяснения привел Минфин России в письме от 7 декабря 2009 г. № 03-11-06/2/257.

Источник: https://www.pnalog.ru/material/uproschenka-smena-obyekt-nalogooblojeniya-usn

Как настоящим и будущим упрощенцам сменить объект | Журнал «Главная книга» | № 19 за 2013 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 сентября 2013 г.

Содержание журнала № 19 за 2013 г.

СИТУАЦИЯ 1. Вы сдали уведомление о переходе с 2014 г. на УСНО, а позже, но еще в 2013 г., захотели изменить указанный в нем объект

Для перехода с 2014 г. на упрощенку нужно не позднее 31 декабря сдать в свою инспекцию специальное уведомление по форме № 26.2-1п. 1 ст. 346.13 НК РФ; приложение № 1 к Приказу ФНС № ММВ-7-3/829@, вписав в него, помимо прочего, и выбранный объект налогообложения.

Чтобы разобраться в тонкостях смены объекта при УСНО в некоторых ситуациях, нужно быть настоящим асом

Иногда уже после сдачи такого уведомления, но еще до 1 января выясняется, что указанный объект не подходит организации (ИП). Например, вы выбрали объект «доходы».

А в конце года руководство решило, что в 2014 г. будет приобретена дорогостоящая недвижимость. И теперь получается, что выгоднее платить «упрощенный» налог с разницы между доходами и расходами.

Но в НК не написано, можно ли изменить объект в этом случае.

Раньше как раз для такой ситуации в Кодексе было отдельное правило: чтобы изменить объект еще до начала применения УСНО, нужно было сдать в инспекцию специальное уведомление об изменении объекта. Но с 1 октября прошлого года этой нормы в НК больше нет.

Однако нет там и запрета на изменение объекта, указанного в уведомлении о переходе на упрощенку, до начала ее применения. То есть получается, что изменить объект можно, только какого-то определенного порядка для этого не установлено.

Это подтверждают и в Минфине.

КОСОЛАПОВ Александр ИльичНачальник отдела специальных налоговых режимов Департамента налоговой и таможенно-тарифной политики Минфина России

Вам не нужно применять положение НК о том, что объект налогообложения может быть изменен с начала очередного года, если налогоплательщик подаст уведомление об этом по форме № 26.2-6 в налоговый орган до 31 декабря предшествующего годап. 2 ст. 346.14 НК РФ. На вашу ситуацию оно не распространяется, ведь вы пока еще не являетесь применяющим упрощенку налогоплательщиком.

КОСОЛАПОВ Александр Ильич

Минфин России

То есть если вы отправите уведомление об изменении объекта по форме № 26.2-6приложение № 6 к Приказу ФНС № ММВ-7-3/829@, то инспекция может расценить его как недействительное. Поэтому нужно подать новое уведомление по форме № 26.2-1 о переходе на УСНО с письмом об отзыве первоначального.

Этим способом могут воспользоваться и вновь созданные организации (зарегистрированные ИП). Они, напомним, вправе сразу работать на УСНО, если сдадут уведомление об этомформа № 26.2-1 (приложение № 1 к Приказу ФНС № ММВ-7-3/829@) в течение 30 календарных дней с даты постановки на учет в налоговой инспекциип. 2 ст. 346.13 НК РФ.

Так что если вскоре после постановки на налоговый учет они сдали уведомление, указав один объект, а до истечения 30 дней решили, что им больше подходит другой, то можно подать уведомление заново.

СИТУАЦИЯ 2. Вы начали применять УСНО в середине 2013 г. и хотите с 01.01.2014 изменить объект

Никаких препятствий нет. Для вас текущим налоговым периодом по «упрощенному» налогу считается промежуток с середины этого года до его концап. 2 ст. 55 НК РФ, а следующим налоговым периодом будет 2014 г. Поэтому смело сдавайте уведомление по форме № 26.2-6 об изменении объекта со следующего года.

Применять УСНО не с начала года могутп. 2 ст. 346.13 НК РФ:

- вновь созданные организации (зарегистрированные ИП) — с даты постановки на налоговый учет;

- организации и ИП, переставшие быть плательщиками ЕНВД, — с начала месяца, в котором прекращена их обязанность по уплате ЕНВД.

Есть только одно исключение. Если организация или ИП зарегистрированы в декабре и сдали уведомление о переходе на УСНО, то налоговый период для них — время с момента госрегистрации до окончания следующего годап. 2 ст. 55 НК РФ.

Поэтому при желании изменить указанный в уведомлении о переходе на УСНО объект им нужно в течение 30 календарных дней с момента постановки на налоговый учет сдать новое уведомление о переходе на УСНО по форме № 26.

2-1 с письмом об аннулировании старого.

СИТУАЦИЯ 3. Вы уже работаете на УСНО, подали уведомление об изменении объекта с 2014 г., а потом передумали его менять

Это ваше право, поскольку смена объекта — дело добровольное. Единственное условие — окончательно определиться с выбором и сообщить о нем инспекции не позднее 30 декабря.

В этот срок отправьте в инспекцию письмо об аннулировании поданного уведомления об изменении объекта. Сдавать новое уведомление — об изменении того объекта, который вы указали в ранее поданном уведомлении, — не нужно. Ведь вы еще не начали работать с ним и в следующем году продолжите применять прежний объект, то есть менять вам нечего.

СИТУАЦИЯ 4. Вы хотите изменить объект, но сдали уведомление по форме № 26.2-6 с опозданием

Вряд ли у вас получится отделаться только штрафом в 200 руб. за нарушение срока сдачи уведомленияп. 1 ст. 126 НК РФ и спокойно работать с нужным объектом. Ведь в НК сказано, что изменить объект можно, только если сдать уведомление в определенный срокп. 2 ст. 346.14 НК РФ.

Поэтому инспекция, скорее всего, будет считать, что вы обязаны оставаться на прежнем объекте. Однако отвечать отказом на ваше просроченное уведомление налоговики не станут, так как вообще не обязаны на него реагировать.

Просто при первой же камеральной проверке они потребуют пересчитать налог в соответствии с прежним объектомп. 3 ст. 88 НК РФ. А если вы этого не сделаете, пересчитают и при необходимости доначислят его самип. 5 ст. 88 НК РФ.

Тогда останется только попробовать доказать в суде, что нарушение срока подачи уведомления не лишает права изменить объект, а у налоговой инспекции нет права отказывать в смене объекта. Но очевидно, что вовремя сдать уведомление значительно проще, чем судиться. Так что не опаздывайте.

***

Неверным может оказаться не только выбор объекта, но и само решение перейти на упрощенку. Что делать, если вы (организация или ИП) сдали уведомление о переходе на УСНО с 2014 г., а вскоре передумали и решили применять ОСНО либо ЕНВД?

Отказаться от упрощенки можно, но важно сделать это правильно и вовремя. Тем более что позиция Минфина по этому вопросу в последнее время изменилась.

Источник: https://GlavKniga.ru/elver/2013/19/1215-nastojaschim_buduschim_uproschentsam_smeniti_objekt.html

Смена налогового режима с ОСНО на УСН — порядок перехода

Чем отличается ОСНО от УСН

Кто может перейти на УСН

Уведомление о переходе на УСН

Объекты и база налогообложения при УСН

Отчетность при УСН

Как происходит смена налогового режима с ОСНО на УСН

Как учитываются и списываются основные средства

Порядок перехода с УСН на ОСНО

Чем отличается ОСНО от УСН

Отличия общей системы налогообложения (ОСНО) от упрощенной (УСН) состоят в следующем:

- Применять ОСНО может любая организация, при регистрации она присваивается по умолчанию. Чтобы работать на УСН, нужно соответствовать требованиям ст. 346.11–346.13 НК РФ.

- Отчетность и количество налогов у этих систем отличаются. При ОСНО уплачиваются все виды налогов, а «упрощенцы» в отличие от «общережимников» не совершают взносов по налогам на прибыль, на имущество и НДС. Индивидуальные предприниматели дополнительно освобождаются от НДФЛ.

- При ОСНО объектом налогообложения (ОН) является прибыль, при УСН — доходы либо доходы за вычетом расходов.

- Ставка налога на прибыль для «общережимников» установлена в размере 20%, при этом для отдельных видов доходов могут быть приняты другие ставки. Например, для доходов от ГЦБ субъектов РФ определена ставка 15% (подп. 1 п. 4 ст. 284 НК РФ).

Если «упрощенец» выбрал ОН в виде доходов, то последние облагаются налогом в размере 6%, если доходы минус расходы — 15%. Субъекты РФ могут понизить эти ставки.

Определиться, какая схема уплаты налогов больше подходит конкретному субъекту, поможет статья ОСНО или УСН — что выгоднее.

Кто может перейти на УСН

В ст. 346.12 НК РФ указываются условия смены налогового режима на упрощенный и перечисляются виды деятельности, при которых нельзя рассчитывать на это ни в каких случаях:

- Чтобы у организации (или ИП) появилось право стать «упрощенцем», она за 9 месяцев должна заработать не более 112,5 млн руб., в ее штате должно работать до 100 человек, а остаточная стоимость основных средств (ОС) не должна превышать 150 млн руб.

- «Упрощенцами» не могут стать:

- банки;

- страховые компании;

- ломбарды;

- инвестиционные фонды;

- частные нотариусы и адвокаты;

- организаторы азартных игр;

- МФО и т. д.

Применять упрощенку не могут ИП и предприятия, своевременно не уведомившие ФНС о переходе на эту систему.

Уведомление о переходе на УСН

Смена налогового режима с ОСНО на УСН начинается с отправки уведомления в ФНС (п. 1 ст. 346.1 НК РФ). При этом надо учитывать следующее:

- Это делается в любой день в течение года, вплоть до 31 декабря, перед годом, когда организация перейдет на упрощенку.

- Уведомление заполняется по форме 26.2-1, в которой указывается ОН, доход за 9 месяцев, остаточная стоимость ОС на 1 октября.

- Уведомление может быть отправлено в электронной форме.

Упрощенцами могут стать новые организации и ИП, если они подадут уведомление в течение 30 дней после внесения соответствующих записей в ЕГРЮЛ и ЕГРИП. Подробнее о порядке уведомления налоговиков о смене системы налогообложения — в статье Заявление о применении УСН при регистрации ООО (нюансы).

Объекты и база налогообложения при УСН

Как отмечалось выше, ОН упрощенцев являются доходы либо доходы за вычетом расходов. Это прямо указано в ст. 346.14 НК РФ.

Желаемый объект налогоплательщик определяет сам, в т. ч. и в случае изменения имеющегося на другой с начала налогового периода, т. е. нового года. У участников договора простого товарищества и доверительного управления такого права нет, они могут использовать только «доходы минус расходы».

Указанные объекты в денежном выражении составляют налоговую базу.

Что считается доходом упрощенца:

- выручка от реализации товаров или услуг, имущественных прав;

- внереализационные доходы (сдача имущества в аренду, курсовая разница, передача исключительных прав и другие, указанные в ст. 250 НК РФ).

Расходами при УСН признаются (ст. 346.16 НК РФ):

- покупка, строительство и ремонт ОС;

- приобретение исключительных прав;

- проведение научных исследований и разработок, патентование;

- внесение арендных платежей;

- выплата заработной платы, командировочных, пособий по беременности и родам;

- совершение взносов в фонды обязательного страхования;

- выплата процентов по кредитам;

- содержание служебного транспорта и т. д.

Доходы и расходы признаются на дату фактического поступления/перечисления денежных средств.

Если доходы или расходы были получены/произведены в иностранной валюте, то при выведении баланса они учитываются в рублях, рассчитанных по курсу ЦБ РФ в дату совершения этих операций.

Отчетность при УСН

«Упрощенцы» отчитываются ежеквартально и по окончании налогового периода (1 года).

Ежегодно они должны подавать в ФНС налоговую декларацию. Ст. 346.23 НК РФ установлены сроки ее подачи:

- для организаций — до 31 марта нового года;

- ИП — до 30 апреля.

Если фирма или ИП перестали работать на УСН по своему желанию, то декларацию они подают до 25-го числа следующего месяца после смены режима налогообложения.

Если организация или ИП перешли на другой режим принудительно, то декларация подается до 25-го числа месяца после квартала, когда это произошло.

Кроме декларации в годовую отчетность упрощенца входят:

- баланс и отчет о прибылях и убытках;

- справка о среднесписочной численности работников;

- справки о начисленной зарплате (2-НДФЛ);

- ведомости по взносам в ФСС, ПФР и т. д.

Как происходит смена налогового режима с ОСНО на УСН

Итак, первое, что должен сделать налогоплательщик для перехода с ОСНО на УСН, — это подать уведомление в ФНС по месту нахождения организации или адресу регистрации ИП до 31 декабря года, предшествующего году начала применения УСН.

К уведомлению прикладываются отчет о прибылях и убытках, баланс, список работников.

Поскольку «упрощенцы» заменяют налог на прибыль, на имущество и НДС единым налогом, возникает необходимость в формировании переходного периода.

Следующие правила касаются предприятий, применявших при определении налоговой базы (далее — НБ) налога на прибыль метод начислений (ст. 346.25 НК РФ):

- В НБ на дату перехода на новый режим включаются авансовые платежи, полученные до перехода, если встречное исполнение производилось после перехода.

- В НБ «упрощенца» не учитываются доходы или расходы, уже учтенные по налогу на прибыль.

- Расходы, понесенные до перехода на УСН, используются при расчете НБ «доходы минус расходы», но в зависимости от момента их оплаты (до или после перехода) признаются соответственно либо на момент осуществления, либо на момент оплаты.

- Для целей УСН учитываются неучтенные доходы по долговым обязательствам, заключенным еще на ОСНО (письмо Минфина России от 11.07.2014 № 03-03-06/1/33868).

Источник: https://rusjurist.ru/nalogi/obwaya_sistema_nalogooblozheniya_osno/smena_nalogovogo_rezhima_s_osno_na_usn_poryadok_perehoda/

С выгодой меняем объект налогообложения при усн в 2018 году

УСН приобретает все большую популярность у владельцев предприятий, среднесписочная численность которых не достигает количества 100 человек. Крупным предприятиям УСН применять законом не разрешено. Предприниматели предпочитают УСН за простоту и надежность.

Привлекательность системы заключается в удобстве быстрого подсчета экономических показателей в налоговом и бухгалтерском учете. УСН позволяет гибко реагировать на изменения рынка, меняя объект налогообложения в зависимости от ситуации в деловом мире и внутри самого бизнеса, тем самым регулировать налоговую нагрузку.

Применить УСН вправе не все организации. Законом установлено ограничение, например, для негосударственных пенсионных фондов. Не смогут применить УСН и ломбарды, бюджетные организации, банки, страховые компании и другие категории предприятия.

Кроме профиля, принадлежности к государственным органам и численности штата предприятия, ограничением к применению УСН станет доля участия более 25% в уставном капитале предприятия других юрлиц, а также размер остаточной стоимости основных средств более 150 миллионов рублей.

Если все эти условия не применимы к предприятию, оно может работать по УСН, уведомив заранее налоговую инспекцию, в которой организация стоит на учете. Перейти на УСН может и уже работающее предприятие, для этого требуется не превышение дохода предприятия в 112,5 миллионов рублей за период с января по сентябрь.

Если доход предприятия не достиг указанной цифры, компания вправе подать в налоговую инспекцию уведомление о переходе на УСН. Сделать это стоит не позднее 30 декабря, чтобы с 1 января будущего года работать на упрощенке.

Уведомление налоговой является обязательным условием, невыполнение которого лишает организации права работать по УСН.

Виды налогообложения при УСН

При переходе на УСН предприятие выбирает один из двух видов налогообложения:

- УСН доходы;

- УСН доходы минус расходы.

Варианты отличаются налоговой базой, порядком начисления налогов и налоговой ставкой. Существенное отличие – это объект налогообложения.

Вариант первый. Объект – доход. В первом случае, как объект, выделяется доход предприятия. Выбирая этот вариант, владелец предприятия суммирует доходы, полученные за выделенный период и умножают полученный результат на ставку налога, выраженную в процентном соотношении.

Стандартная ставка составляет шесть процентов, но в некоторых регионах применяется пониженная ставка налога. Ставка налога регулируется уполномоченными государственными региональными органами. Ставка определяется по нескольким факторам и применима предприятием исключительно на территории региона.

Спорным вопросом остается налог на продажу имущества, принадлежащего собственнику предприятия на УСН «Доходы»: вправе ли предприниматель декларировать продажу принадлежащего ему имущества как физическое лицо? Ведь в этом случае собственник избежит уплаты налога или существенно его снизит.

Налоговики внимательно отслеживают такие моменты, потому что имущество могло быть использовано предпринимателем для получения прибыли. То есть, если предприниматель на транспортном средстве развозил товары или сдавал в аренду принадлежащие ему объекты недвижимости, то продажа такого имущества может быть причислена к доходу от ведения бизнеса.

Такой доход налоговики считают доходом, полученным в результате ведения предпринимательской деятельности. При продаже имущества, которое было задействовано для ведения бизнеса на УСН «Доходы», предприниматель обязан уплатит 6 процентов в бюджет в виде налога.

Как доказать, что продаваемое имущество не участвовало в предпринимательской деятельности УСН (объект налогообложения – доходы)? С 2018 года в законе не появилось нововведений, связанных с этим вопросом.

Предпринимателю надлежит предъявить, например, доказательство продажи недвижимости или земельного участка лишь единожды, то есть продажи не были многократными, а денежные средства не поступали на расчетный счет предприятия.

Доказав отсутствие системы, предприниматель докажет, что имеет право на имущественный вычет, как физическое лицо.

Вариант второй. Объект – доход минус расход. Во втором случае объектом выделяется доход, уменьшенный на расходы, то есть разница между доходом и расходом предприятия. Эта дельта умножается на 15 процентов.

Государство и в этом случае предоставляет регионам право понижать ставку налога в зависимости от категории предприятия, работающего по УСН.

Стоит отметить, что принять к учёту можно большинство затрат, связанных c ведением предпринимательской деятельности: закупка товаров и материалов, выплата заработной платы и необходимых налогов и взносов c нее, арендная плата и т.д.

Важным отличием УCН «доходы минус расходы» от УCН «доходы» является обязанность подтверждения произведённых расходов первичными документами.

Какой вариант выбрать для применения на предприятии? Для того, чтобы определить, какой объект наиболее предпочтителен для предприятия, рассмотрим на примере формулы.

Эта формула позволяет рассчитать, какие расходы «приравнивают» суммы налогов каждого варианта.

Формула имеет вид:

СД*6%=(СД-СР)*15%,

где: СД – сумма доходов предприятия; СР – сумма расходов предприятия. Согласно этой формуле, суммы налогов к уплате при разных объектах налогообложения будут равными при расходах в пределах 60% от суммы доходов. После этой отметки, при росте расходов, будет уменьшаться налог по второму варианту.

Таким образом, при равных суммах доходов, вариант 2 «Доход минус расход» представляется более выгодным. Однако, коррективы в данное утверждение может внести ограниченный список категорий расходов, признанных к вычету, а также порядок реализации приобретённых товаров.

Дело в том, что стоимость закупленной для перепродажи продукции, может быть принята к вычету только при условии наличия у предприятия документации, подтверждающей реализацию этой продукции со склада. То есть, пока закупленная продукция находится на складе предприятия, ее стоимость предприниматель не вправе принять к вычету, как расход.

Документооборот при оформлении расходов, принятых к учету, обязан быть безупречно оформлен. Ошибка, неправильно оформленный бланк, опечатка, техническая ошибка, отсутствие печати или нужной подписи – все это станет причиной отказа инспектора признать расход к вычету, и формула потеряет свою актуальность.

Если предприниматель уверен в возможности предоставить инспектору оформленную по всем правилам документацию, подтверждающую легальность расходов, и эти расходы составляют 60 и больше процентов от дохода предприятия, выгодно использовать вариант с УСН «Доход минус расход». В противном случае стоит оставить свой выбор на первом варианте.

Прежде чем выбрать, какой вариант более экономически обоснован, следует предпринять такой шаг, как рассчитать сумму налога к уплате при смене объекта налогообложения предпринимателем.

Как сменить объект налогообложения при УСН в 2018 году

Предприятию, работающему на УСН, смена объекта налогообложения, в 2018 году оформленная по всем правилам, естественно при экономической обоснованности процедуры, может принести положительные результаты. Особенности УСН позволяют владельцу совершать такой вариант оптимизации, как менять объект УСН, если того требует экономическая ситуация на рынке.

Смена объекта налогообложения на УСН в 2018 году вправе быть осуществлена в виде подачи уведомления в инспекцию предпринимателем ежегодно до 30 декабря. Руководитель предприятия, предварительно уведомив инспекцию своего района, о том, какой объект налогообложения он определил для налогообложения с 1 января будущего года, вправе поменять объект налогообложения при УСН.

2018 год не принес никаких изменений в законодательстве по регламенту процедуры «смена налогообложения при УСН»: сначала предприниматель отправляет в налоговую уведомление, затем вносит соответствующие изменения в учетную политику компании, указывая, какой объект он будет использовать для налогообложения.

Заявление о смене объекта налогообложения по УСН в 2018 году в инспекцию руководитель предприятия на УСН составляет по утвержденной форме или в произвольном виде и отправляет его в налоговые органы в электронном виде. Важно не опоздать до 30 декабря, чтобы в будущем году воспользоваться результатами совершенных изменений с 1 января.

Примечательно, что сменить объект налогообложения УСН в 2018 году не удастся в течение налогового периода, замену можно провести только с начала нового года.

Ответа на уведомление на изменение объекта налогообложения при УСН в 2018 году, как и раньше, налоговая инспекция предоставлять не обязана. Предпринимателю не стоит ожидать какого-либо ответа от инспекторов, подтверждающего разрешение перейти на выбранную систему налогообложения.

Смена объекта налогообложения при УСН в 2018 году

Поменять налоговую базу при УСН достаточно просто: послать уведомление, успеть до 30 декабря этого года, начать с 1 января будущего года новые исчисления налогов.

Важно помнить, что при работе предприятия на УСН «Доходы», законом предусмотрена возможность уменьшения налога, рассчитанного по ставке 6 процентов, на сумму страховых взносов. При использовании труда наемных сотрудников предприятие сможет снизить налог (в некоторых случаях до 50 процентов).

А вот при УСН «Доходы минус расходы» такие затраты включаются в статью расходов, а после подтверждения они попадают к учету. Предварительные расчеты экономической выгоды при уплате налога по той или иной системе налогообложения дадут предпринимателю ответ о необходимости смены объекта налогообложения на будущий год.

При расчетах надлежит учесть и тот факт, что при переходе с одного варианта налогообложения на другой, предпринимателю предстоит рассчитаться по долгам по предыдущему периоду, в котором он работал по другому варианту.

Так, например, при переходе с УСН «Доходы» на УСН «Доходы минус расходы» предприниматель не вправе учесть затраты на оплату труда и уплату соответствующих взносов с предыдущего периода, а вот продукцию и материалы учесть в расходах допускается. Основные средства тоже допустимо учесть в новом периоде, как расходы.

Все нюансы учета доходов и расходов, имеющих место в предыдущем до смены объекта периоде, следует изучить до принятия решения о смене вида налогообложения, так как они оказывают иногда существенное влияние на конечный результат.

Заключение

При ведении бизнеса на УСН налогоплательщик вправе выбрать объект налогообложения в виде доходов или разницы между полученным доходом и подтвержденными расходами.

Каждый из вариантов предполагает особенности налогового учета и обладает «плюсами» и «минусами» для предпринимателей.

Предприниматель принимает самостоятельное решение о выборе объекта налогообложения в зависимости от экономической обоснованности каждого варианта.

Уполномоченные региональные органы вправе уменьшить налоговые ставки на выбранные предпринимателями объекты. Недопустима смена объекта налогообложения ранее начала налогового периода, то есть начала года. Уведомление в налоговую инспекцию о смене объекта налогообложения сдается руководителем не позднее декабря предшествующего года.

Допускается подача уведомления в налоговую в любой форме.

При заключении долгосрочных контрактов следует ли предпринимателю опасаться, что контрагент может подать заявление в антимонопольный комитет на внесение в список недобросовестных поставщиков предпринимателя, сменившего объект налогообложения без согласования с другой стороной договора? Дополнительных согласований с контрагентами проводить владелец бизнеса на УСН не обязан, так как смена объекта налогообложения никак не отражается на финансово-хозяйственной деятельности контрагента. Если поменять режим УСН, вероятность проверки не возрастет сама по себе, без дополнительных на это причин. Для привлечения к предприятию внимания со стороны инспекторов, предприниматель должен допустить серьезную ошибку в отчетах, предоставляемых в инспекцию.

При условии ведения легального бизнеса и соблюдении всех норм законодательства предприниматель не рискует стать объектом внеплановой камеральной проверки.

Источник: https://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/ocenite_stoit_li_vam_menjat_obekt_nalogooblozhenija_po_usn/71-1-0-2123

Усн без заявления о переходе на усн. случай из практики

Вопрос – можно ли применять УСН (упрощённую систему налогообложения), не подавая заявление о переходе на УСН?

Казалось бы, ответ очевидный – НЕТ. Так думал и я, пока не занялся этим случаем.

Предприниматель с момента регистрации подавал налоговые декларации по УСН и уплачивал налог по УСН. При этом заявление о переходе на УСН в ИФНС не подавал (ни при своей регистрации в качестве ИП, ни в последующем).

По результатам выездной налоговой проверки ИФНС доначислила предпринимателю налоги по общей системе налогообложения (со штрафами и пенями).

Предприниматель обратился в суд с заявлением об оспаривании решения ИФНС, принятого по итогам выездной проверки.

Для обоснования применения УСН, в суд было представлено заявление о переходе на УСН (копия).

Но ИФНС обратилась с заявлением о возбуждении уголовного дела по ст. 327 Уголовного кодекса (о подделке этого самого заявления о переходе на УСН).

Поскольку имелись серьёзнейшие сомнения в достоверности заявления, его подлинник в суд не предоставлялся (чтобы исключить возможность проведения экспертизы заявления).

Пришлось менять тактику.

Сделали ставку на то, что предприниматель подавал декларации и уплачивал налог по УСН, при этом ИФНС не принимала решений о привлечении к ответственности по итогам камеральных проверок деклараций по УСН и не заявляла об излишней уплате налога по УСН.

Обоснование такое – УСН применяется добровольно и в уведомительном порядке. Предприниматель совершил действия, свидетельствующие о применении УСН – подал декларации и уплатил налоги. Поэтому ИФНС не могла не знать о намерении предпринимателя применять УСН.

В суде первой инстанции в удовлетворении требований предпринимателя было отказано.

В апелляции решение было оставлено без изменения.

Суды первой и апелляционной инстанции предпочли формальный подход:

нет оригинала заявления о переходе на УСН = нет УСН.

А вот в кассации жалобу предпринимателя удовлетворили и признали решение ИФНС недействительным. Суд посчитал, что ИФНС может быть уведомлена о применении УСН «конклюдентными» действиями налогоплательщика (подачей декларации и уплатой налога по УСН).

Если интересно, можете посмотреть в Картотеке арбитражных дел судебные акты, принятые по делу. № дела – А56-52104/2011.

А вывод такой – безнадёжных ситуаций не бывает. И даже самая глупая ошибка (такая, как уплата УСН в отсутствие заявления) может быть исправлена. При некотором везении.

Ещё это дело даёт повод порассуждать о различных способах толкования и применения нормы – формальном (строго в соответствии с буквальным её содержанием) и «творческом» (в комплексе с другими нормами, фактами и – не исключено – в противоречии с буквальным содержанием нормы).

Но об этом – как-нибудь в другой раз.

P.S. Федеральный закон от 25.06.2012 № 94-ФЗ включил в перечень лиц, не имеющих права применять УСН, организации и предпринимателей, не уведомивших налоговый орган о переходе на УСН в установленные сроки (пп. 19 п. 3 ст. 346.12 Налогового кодекса).

С учётом данных изменений, повторять описанный опыт не рекомендуется.

Источник: https://zakon.ru/Blogs/usn_bez_zayavleniya_o_perehode_na_usn_sluchaj_iz_praktiki/7473

Об изменении объекта налогообложения по УСН, если уведомление о переходе на УСН подано в налоговый орган, но принято решение об изменении первоначально выбранного объекта налогообложения

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

От 16 января 2015 г. N 03-11-06/2/813

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросам, связанным с порядком применения упрощенной системы налогообложения, и на основании информации, изложенной в письме, сообщает следующее.

Пунктом 1 статьи 346.14 Налогового кодекса Российской Федерации (далее — Кодекс) предусмотрено, что объектами налогообложения по упрощенной системе налогообложения признаются доходы или доходы, уменьшенные на величину расходов.

Согласно пункту 2 статьи 346.14 Кодекса налогоплательщик самостоятельно выбирает объект налогообложения, если он не является участником договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом.

Объект налогообложения налогоплательщик может изменять ежегодно.

Объект налогообложения может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предполагает изменить объект налогообложения.

Уведомление об изменении объекта налогообложения по упрощенной системе налогообложения может быть составлено налогоплательщиком в произвольной форме. Форма N 26.

2-6 «Уведомление об изменении объекта налогообложения», утвержденная приказом ФНС России от 2 ноября 2012 года N ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения», является рекомендованной для применения.

Таким образом, если налогоплательщик направил в налоговый орган уведомление об изменении объекта налогообложения в установленный пунктом 2 статьи 346.14 Кодекса срок, то он вправе применять выбранный объект налогообложения с начала года, следующего за годом направления указанного уведомления.

Следовательно, объект налогообложения может быть изменен в вышеуказанном порядке только организациями и индивидуальными предпринимателями, перешедшими на упрощенную систему налогообложения и применяющими ее в соответствии с положениями, установленными главой 26.2 Кодекса.

Одновременно следует отметить, что в соответствии со статьей 346.11 Кодекса переход на упрощенную систему налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном главой 26.2 Кодекса.

Порядок и условия начала и прекращения применения упрощенной системы налогообложения установлены положениями статьи 346.13 Кодекса.

В соответствии с пунктом 1 статьи 346.

13 Кодекса организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на упрощенную систему налогообложения. В уведомлении указывается выбранный объект налогообложения.

При этом положениями главы 26.2 Кодекса не установлено ограничений в части возможности изменения объекта налогообложения по упрощенной системе налогообложения, указанного в соответствующем уведомлении о переходе на данную систему налогообложения, направленном организацией или индивидуальным предпринимателем в налоговый орган в порядке, установленном статьей 346.13 Кодекса.

Учитывая изложенное, если уведомление о переходе на упрощенную систему налогообложения подано в налоговый орган, но принято решение об изменении первоначально выбранного объекта налогообложения, то допустимо уточнение такого уведомления, но не позднее 31 декабря календарного года, в котором было подано данное уведомление.

Таким образом, организация или индивидуальный предприниматель могут подать в налоговый орган новое уведомление о переходе на упрощенную систему налогообложения по форме N 26.

2-1 «Уведомление о переходе на упрощенную систему налогообложения», утвержденной приказом ФНС России от 2 ноября 2012 г.

N ММВ-7-3/829@ «Об утверждении форм документов для применения упрощенной системы налогообложения», указав в нем иной объект налогообложения и приложив письмо о том, что ранее поданное уведомление аннулируется.

Одновременно сообщаем, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом.

Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Об изменении объекта налогообложения по УСН, если уведомление о переходе на УСН подано в налоговый орган, но принято решение об изменении первоначально выбранного объекта налогообложения

Источник: https://economic24.ru/ob-izmenenii-obekta-nalogooblozheniya-po-usn-esli-uvedomlenie-o-perexode-na-usn-podano-v-nalogovyj-organ-no-prinyato-reshenie-ob-izmenenii-pervonachalno-vybrannogo-obekta-nalogooblozheniya/