Порядок регистрации онлайн-кассы в ФНС — Все о финансах

8 (800) 350-23-69 доб. 360

C 1 января 2018 года вступили в силу поправки к ФЗ-54, согласно которым обязательно нужно подать заявление на регистрацию онлайн-кассы в налоговую инспекцию.

Масса предпринимателей, до этого беззаботно работавших без применения ККТ, теперь озадачены по поводу очередей или сложностей при постановке на учет техники.

Поверьте, это не так сложно, и мы докажем это, уложив в несколько абзацев пошаговую инструкцию регистрации онлайн-кассы в налоговой инспекции.

Подробности изменений в порядке пользования ККТ

Обязательным посредником в цепочке передачи данных между предпринимателем и налоговой стали операторы фискальных данных (ОФД), ранее выбиравшиеся опционально. Правда, существуют исключения из этого правила, но в частном порядке лучше сразу после покупки кассы подключиться к одному из авторизированных ФНС операторов.

В точности узнать об изменениях в порядке регистрации ККТ можно из ст. 4 п. 2 в измененом законе ФЗ-54, редакция от 15 июля 2016 года.

Вчитывась в изменения, можно заметить, что порядок подачи стал проще: заявление можно отправить в традиционной форме на бумаге или подать онлайн, зарегистрировавшись один раз в личном кабинете на сайте ФНС РФ и используя тот же логин и пароль для всех операций. Здесь же потребуется применение электронной подписи для защиты всех высылаемых через интернет документов.

5 шагов на пути к регистрации онлайн кассы

Купив ККТ и решив, кто будет вашим оператором, вы можете самостоятельно осуществить регистрацию онлайн кассы в ФНС. Как вы решили это сделать? Онлайн или по старому пути, подав заявление на бумаге? Если лично, это потребует прохождения пяти шагов:

- Заключить договор с ЦТО и подготовить документы на подачу;

- Подать пакет документов в налоговую по месту регистрации предприятия;

- Дождаться визита инспектора для осмотра и фискализации кассового аппарата;

- Получить карту регистрации ККМ;

- Новое требование – заключить договор на обслуживание с ОФД.

Подача заявления онлайн требует придерживаться примерно того же сценария, с тем отличием, что вы можете сделать все не за несколько дней и походов, а в один день, пользуясь лишь своим компьютером.

Ведь все вышеперечисленные заявления и документы можно отправить онлайн, а для фискализации кассы использовать одну из официальных утилит – например, ККТ АТОЛ предоставляет таковую для своих аппаратов.

Как зарегистрировать ККТ через личный кабинет на сайте налоговой?

Сайт для налогоплательщиков РФ работает из любого уголка страны 24 часа в сутки. Зарегистрировавшись на нем, вы должны будете сразу определиться с ОФД для регистрации онлайн кассы в ИФНС. Для этого на главной странице нужно открыть раздел «Учет контрольно-кассовой техники» и нажать на ссылку для самостоятельного заполнения, как на картинке:

Это обязательный перечень, неважно, заполняете вы его онлайн или на бумаге:

- Адрес, по которому установлена и применяется онлайн касса;

- Название учреждения;

- Ее номер, присвоенный при производстве;

- Как точно называется модель;

- Какой номер стоит отдельно на фискальном накопителе.

Также следует уточнить для себя порядок применения ККТ, для каких расчетов она используется. Все это нужно будет перечислить в форме заявления. После того, как вы введете № фискального регистратора, будет произведена быстрая проверка, и вы перейдете дальше к включению кассы в Госреестр. При ошибке в номере, вам сообщат об этом, и переход не будет совершен.

Примечание. На сайте будет предложено выбрать деятельность предприятия. Если в предложенном списке она отсутствует, оставьте поле пустым и воспользуйтесь выпадающим списком.

Номер ИНН должен заполниться автоматически.

У вас возникли юридические проблемы?

Нужен совет профессионального юриста?

Когда вы закончите заполнять форму, нажмите на кнопку «Отправить», информация сразу направится в налоговый орган на проверку. Вы можете отслеживать статус заявления здесь:

Как только вашей технике будет присвоен регистрационный номер, вы вправе работать дальше на ней в обслуживании клиентов.

Как применять утилиту для регистрации ККТ

Утилита нужна для фискализации кассы после того, как она будет зарегистрирована. Данные о ней уже хранятся на портале ФНС, так что вы можете просто открыть информацию о конкретном аппарате и параллельно запустить утилиту от производителя (например, для касс АТОЛ утилита предоставляется в процессе продажи).

Определение кассы, подключенной по USB или Bluetooth, производится автоматически. После чего нужно нажать кнопку «Зарегистрировать».

Внимание! Проверьте, совпадают ли параметры даты и времени в аппарате с серверными. Лучше уточнить по серверу Google.

Вам будет предложено заполнить информацию по ККТ, как на сайте налоговой. Наиболее верный способ избежать ошибки при заполнении – копипаст: скопируйте и вставьте с сайта в поля утилиты. Пройдя все этапы и проверяя информацию, можно нажать на кнопку «Выполнить» и завершить процесс регистрации. Вам будет предоставлен примерно такой отчет:

Продублируйте завершение регистрации в личном кабинете на сайте ИФНС. Сделайте это в течение первых суток после регистрации в утилите. Проверьте и подпишите электронной подписью, после чего нажмите кнопку подтверждения. Карточка о кассе будет добавлена в ваш личный профиль на сайте nalog,ru.

Внимание! Если в процессе эксплуатации ККТ будет заменен фискальный накопитель, изменения нужно будет внести в эту карточку на сайте. Все изменения скрепляются усиленной электронной подписью.

Получив карточку о регистрации, вы уже фактически можете законно работать с кассой, только ничего не получится. Потому что исходя из поправок к закону, все данные с нее должны поступать в налоговую через оператора, и нужно заключить договор с выбранным оператором фискальных данных.

Не думайте, что жизнь усложняется! Сделать это можно, зайдя в онлайн-кабинет выбраного ОФД, открыв вкладку кассы и выбрав «Подключить ККТ». Вам будет предложено вновь заполнить несколько важных полей с информацией о кассе, вроде этого:

Потом, когда вы нажмете «Сохранить», регистрация совершится автоматически, и данные с чеков будут передаваться ОФД.

Можно попробовать «по старинке»

Если владелец кассы по каким-то причинам не может или не хочет регистрировать ее онлайн, всегда можно обратиться в отделение налоговой по месту регистрации, предоставив заполненный бланк КНД-1110061.

Обратите внимание, это обновленный бланк, ведь в старом КНД-1110021 не было достаточно полей для указания информации о ККТ. Заполняйте только новый бланк!

Собираясь в отделение ИФНС по месту регистрации, подготовьте заранее необходимые документы. Это позволит избежать повторных визитов, с собой возьмите:

- Паспорт ККТ и его копию;

- Паспорт фискального регистратора;

- Документ, который свидетельствует о ваших полномочиях как владельца ИП или как ответственного лица на предприятии;

- Паспорт, удостоверяющий вашу личность.

Вообще по закону документы об удостоверении должности на предприятии не обязательны. Но лучше предъявить их во избежание долгих разговоров в налоговой.

Ведь система контроля регистрируемой кассовой техники действует, особенно ощутимы проверки в реальности.

Вот почему большинство ИП и вообще владельцев ККТ предпочитает регистрировать их онлайн: это лучший способ избежать «личностного» фактора при проверке документов.

Как долго длится постановка на учет?

Срок регистрации кассы в ИФНС по новому закону составляет всего 5 рабочих дней с момента подачи заявления. Это уточнение можно найти в подпунктах 7 и 11 статьи 4.2 №54-ФЗ в новой редакции. То есть, с того момента, как у вас приняли документы онлайн или лично, должно пройти не более пяти рабочих дней, и касса будет зарегистрирована.

Выводы

Учитывая рост количества регистрируемых предприятий и онлайн-касс в России, хорошо, что прогресс позволяет нам ставить ККТ на учет в формате онлайн.

Иначе, длина очередей в налоговых органах только увеличивалась бы, вызывая недовольство у предпринимателей. Поэтому в регистрации касс онлайн нет ничего сложного, нужно только посетить сайт nalog.

ru, найти ссылку на главной странице и во всем следовать инструкциям. А главное, предоставлять только достоверные сведения из паспорта на онлайн-кассу.

Прочтите также: Онлайн-кассы с 2018 года новый закон в вопросах и ответах

© 2018, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Источник: https://vseofinansah.ru/kak-zarabotat/svoe-delo/registratsiya-onlajn-kassy-v-nalogovoj

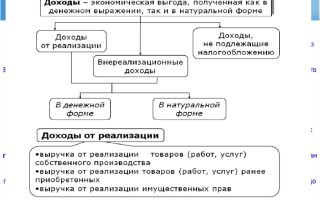

Как перейти на новый порядок применения ККТ

| Кажется, что до вступления в силу 54-ФЗ еще масса времени, но это не так. Добровольный переход предприятий торговли на новые правила применения контрольно-кассовой техники уже начался. Уже с 1 февраля 2017 года — чуть больше, чем через полгода — предприниматели не смогут больше регистрировать кассы по старым правилам. К июлю 2017 года все предприятия торговли, применяющие ККТ, будут обязаны передавать фискальные данные на серверы ОФД. | ПолезноПодробности 54-ФЗВебинар 54-ФЗКак работает ОФД |

Осталось не так много времени, чтобы подготовиться и начать работу по новым правилам. Рассмотрим последовательность действий, которая поможет плавно и без спешки перейти на новые правила применения контрольно-кассовой техники.

Снимите с регистрации ККТ

- Подайте в ФНС заявление на снятие ККТ с учета и приложите к нему стандартный пакет документов.

- Через 5 дней ваша касса будет снята с регистрации.

- Заберите документы из ФНС.

- Теперь можно модернизировать старую кассу или приобретать новую.

Если у вас одна касса, то вам нужно делать все параллельно: подать документы на снятие ККТ с учета и тут же её модернизировать или сначала зарегистрировать новую кассу, а потом снимать с учета старую.

Купите новую кассу или модернизируйте старую

По требованиям 54-ФЗ касса должна:

Большинство современных моделей ККТ не так дорого модернизировать. Но некоторые образцы проще заменить на новые. Кассу рекомендовано обновлять раз в 7 лет, и если ваша касса устарела, то новые правила — это отличный повод заменить ККТ. Если ваша старая касса не соответствует новым требованиям и производитель не анонсировал продажу комплектов доработки — придется покупать новую.

Современные кассы упрощают товароучёт и предотвращают мошенничество кассиров.

Зарегистрируйте кассу в ФНС

После того как разберетесь с выбором кассы, нужно выбрать оператора фискальных данных (ОФД) и заключить с ним договор. Список аккредитованных ОФД скоро будет доступен на сайте ФНС — nalog.ru.

После заключения договора, можно приступать к регистрации ККТ в налоговой. Вы можете сделать это двумя способами: классическим или новым.

Классический способ регистрации ККТ, по правилам утвержденным в вашем регионе, занимает больше времени. Вам нужно прийти в налоговую с вашей кассой и встроенным в нее фискальным накопителем, отстоять очередь и подать заявление. После подписания документов вы получите регистрационный номер ККТ.

Новый способ регистрации ККТ позволяет сэкономить время:

- На сайте nalog.ru авторизуйтесь в личном кабинете.

- ФНС проводит проверку серийных номеров фискального накопителя и ККТ на их наличие в реестрах. Если все хорошо — присваивает ККТ регистрационный номер.

- Выполняется регистрация кассы с вводом регистрационного номера в ФН. Фискальный накопитель отправляет в налоговую отчет о регистрации. Как только ФНС зарегистрирует этот отчет, в вашем личном кабинете появится карточка регистрации ККТ.

После авторизации отправьте электронное заявление на регистрацию ККТ. Для этого понадобится личная квалифицированная электронная подпись. Получить её можно в аккредитованном удостоверяющем центре.

Схема регистрации ККТ через личный кабинет налогоплательщика на сайте ФНС

Переход на новый порядок с минимальными затратами

Пять простых советов, которые помогут перейти на работу по новым правилам без спешки и расходов.

Используйте переходный период

Переходный период для 54-ФЗ — уже идет. До 1 февраля 2017 года вы можете добровольно перейти на новый порядок применения ККТ. Если вы начнете заниматься вопросом перехода на новый порядок уже сейчас, то сэкономите время и деньги.

Если вспомните о 54-ФЗ только в январе 2017 года, то велик шанс, что вы переплатите за дефицитное оборудование или вам придется приостановить работу магазина.

Ведь за торговлю на устаревшем оборудовании предусмотрен штраф от 10 000 рублей в зависимости от объема выручки.

Составьте график замены ЭКЛЗ

Если вы сейчас просто замените ЭКЛЗ, то вы потеряете деньги. Сумма зависит от срока, который не доработает лента.

Плановый срок замены ЭКЛЗ — 13 месяцев. Предположим, что в январе 2017 года вы замените ЭКЛЗ, то она прослужит не 13, а всего 6 месяцев. Вы потеряете около 3000 рублей — ровно половину стоимости электронной контрольной ленты защищенной.

Если вы понимаете, что вам скоро менять ЭКЛЗ — посчитайте, возможно, дешевле заменить ленту на фискальный накопитель уже сейчас. Учтите, что установку ФН можно провести только в контрольно-кассовую технику, которая соответствует новым правилам.

Проведите интернет в магазин заранее

Продумайте как вы проведете стабильное интернет-соединение в магазин. Мобильные операторы уже работают над специальными тарифами для передачи данных в ОФД. Изучите предложения в вашем городе самостоятельно или прислушайтесь к рекомендациям ЦТО.

Согласуйте с поставщиком учетной системы установку необходимых обновлений

Если у вас есть товароучётная система, нужно уточнить у производителя — совместима ли она с новыми ККТ. Уточните сроки, стоимость доработки и время, когда мастер будет обновлять систему.

Заключите новый договор с ЦТО

По новым правилам договор с ЦТО перестал быть обязанностью, а стал правом.

Однако, не спешите отказываться от сотрудничества с Центром технического обслуживания. Поддержание инфраструктуры для работы кассы с ОФД — задача, которая требует технических компетенций. Неполадки с роутером, сетью или отсутствие связи с ОФД оборачиваются штрафами. Договор с ЦТО в этом случае — возможность оперативно решить любую проблему.

Если вы стремитесь максимально сократить издержки в текущий момент, то вы можете отказаться от услуг ЦТО. Если же для вас важнее возможность планировать и избегать неожиданных трат, то присмотритесь к тому, что теперь предлагает ваше ЦТО.

Подписывайтесь на наши группы и Фейсбуке, чтобы не пропускать новые статьи.

Новые материалы про 54-ФЗ

| Подробности реформы 54-ФЗ | Бесплатный вебинар 54-ФЗ | Как работает ОФД |

Источник: https://dreamkas.ru/blog/podgotovka-54-fz/

Регистрация кассового аппарата в налоговой для ИП (ККТ) в 2018 году — на УСН, цена, онлайн, самостоятельно

Кассовый аппарат используется в коммерческой деятельности не всех организаций и предпринимателей.

Но в соответствии с законодательством в определенных случаях такая техника необходима, причем недостаточно только приобрести и установить аппарат. Его использование необходимо легализовать и зарегистрировать в налоговом органе.

В данном материале рассмотрим порядок регистрации кассового аппарата в налоговой для ИП (ККТ) в 2018 году, для чего нужна данная процедура, какими нормативными актами регулируется.

Что нужно знать

В этом разделе разберемся в основных определениях, законодательном регулировании учета кассовых аппаратов в налоговой, а также в ключевых целях, для чего нужно проводить процедуру регистрации кассового аппарата, как выполняется регистрация кассового аппарата в налоговой для ИП на УСН и для прочих.

Необходимые термины

| Бланк строгой отчетности (БСО) | Документ о принятии наличных денежных средств от покупателя за реализованные товары. Такие документы подлежат строгой отчетности и заверению главным бухгалтером |

| Контрольно-кассовый терминал (ККТ) | Оборудование для проведения продаж товаров и услуг, данные и отчетность с которого в автоматическом режиме отправляются в налоговую инспекцию |

| Фискальная техника | Оборудование, предназначенное для фиксации реализации товаров и услуг за наличные денежные средства или оплаченные банковским картами. После проведения операции покупатель получает фискальный чек, при этом второй экземпляр чека обязательно остается у продавца |

С какой целью производится процедура

Начиная с 2018 года, законодательно была закреплена необходимость перехода всех хозяйствующих субъектов на онлайн-кассы, поскольку была внедрена новая система взаимодействия с налоговой службой.

Процедура регистрации новых моделей кассовых аппаратов осуществляется с целью обеспечения максимальной прозрачности деятельности коммерческих организаций и предпринимателей, а также для оперативного предоставления данных по осуществленным продажам в налоговую инспекцию.

Прежде чем покупать и регистрировать в налоговой контрольно-кассовое оборудование, необходимо удостовериться, что оно вам действительно нужно.

Использование фискальных аппаратов прописано в ФЗ № 54-ФЗ от 2003 года с поправками и корректировками.

Рассмотрим исключения из правил, когда субъекты хозяйствования могут не обзаводиться кассовым оборудованием.

К ним относятся такие организации и физлица-предприниматели:

| Работающие на ЕНВД и на патентной системе | Но по запросу покупателя они должны предоставить документ, служащий подтверждением принятия денежных средств. Таким документом может быть квитанция или товарный чек |

| Предоставляющие услуги гражданам | Вместо кассового чека покупателями выдается документ строгой отчетности, к примеру, билет, абонемент, квитанция |

| Функционирующие на любой системе налогообложения | И в силу определенных видов деятельности не имеющие возможности применять кассовое оборудование |

Все остальные субъекты хозяйствования должны использовать в своей работе кассовые аппараты, а с 2018 года обязательно их зарегистрировать на сайте налоговой службы для осуществления полного контроля.

На данный момент во всех устройствах предусмотрена возможность подсоединения к сети интернет, то есть в них встроен Ethernet-порт, GPRS- или WiFi-приемник сигнала. Некоторые модели подключаются через USB-порт.

Правовое регулирование

Правила и процедура использования фискального кассового оборудования прописана в ФЗ № 54-ФЗ от 2003 года с поправками.

В соответствии с последней редакцией закона от 15 июля 2016 года, ключевым отличием новых кассовых аппаратов от текущих является тот факт, что с 2018 года устройства должны иметь функции сохранения и передачи данных после совершения каждой реализации.

Также такие аппараты имеют опцию отправки фискальных чеков покупателям в режиме онлайн. Основные изменения:

| Фискальные чеки должны содержать ставку НДС | И четко прописанную номенклатуру продукции |

| По запросу покупателя | Продавец обязан отправить ему чек в электронной форме |

| Для использования допускаются только усовершенствованные модели аппаратов | С опцией отправки информации и отчетности в налоговую службу через оператора фискальных данных |

Как осуществляется регистрация кассового аппарата в налоговой для ИП самостоятельно

Если при вашем виде деятельности в соответствии с законом обязательно должен использоваться кассовый аппарат, тогда первым делом вам нужно подобрать подходящую модель.

Это делается для того, чтобы регистрация устройства в налоговой была осуществлена без трудностей и проблем.

Ведь не все аппараты можно применять в предпринимательской деятельности, выбирать необходимо из госреестра, представленного на сайте налоговой службы.

Разберемся пошагово, как проходит регистрация кассового аппарата в налоговой для ИП онлайн.

Сроки, в которые нужно перейти на онлайн-кассы

Закон касательно онлайн-касс вступил в действие в 2016 году, с 1 февраля 2018 года стала невозможна постановка на учет кассового оборудования старого образца.

Обязательное использование новых кассовых аппаратов было введено с 1 июля 2018 года, поэтому на данный момент все предприниматели и организации должны пользоваться устройствами нового образца и регистрировать их в налоговой в соответствии с новыми правилами, о которых мы поговорим далее.

Коммерческие субъекты имели возможность работать в прежнем режиме до июля 2018 года.

С июля требовалось осуществить модернизацию кассового устройства, то есть заменить ЭКЛЗ на фискальное оборудование и выполнить обязательной процесс госрегистрации техники в налоговой.

Видео: регистрация ККМ

За применение техники старого образца к предпринимателям применяются штрафы, поэтому необходимо своевременно зарегистрировать аппараты и использовать только одобренные для этих целей устройства.

Пошаговая инструкция

Процесс регистрации ККТ с июля 2018 года осуществляется через интернет на сайте налоговой службы. Причем пользователю нет нужды являться лично, необходимо лишь выполнить онлайн-фискализацию при помощи электронной подписи.

Рассмотрим детальный пошаговый алгоритм действий для того, чтобы легально применять ККМ:

| Приобрести кассовый аппарат | Из перечня одобренных устройств на сайте налоговой |

| Оформить соглашение на сервисное обслуживание техники | С ответственной организацией |

| На официальном портале налоговой службы сформировать личный кабинет | И направить заявление на фискализацию, заверенное электронной уникальной подписью |

| Сотрудники перешлют вам в ответ уникальный код | После этого плательщик налога обязуется ввести в кассовое устройство сведения относительно фискализации |

| Постановка на учет в налоговой службе | Осуществляется для частных предпринимателей по адресу проживания, а для организаций – по адресу регистрации. В случае отдельного филиала или подразделения регистрировать оборудование необходимо по адресу фактического расположения |

При нелегальном использовании кассовой техники вам могут грозить штрафы, именно поэтому важно ответственно отнестись к процедуре регистрации устройств в налоговой.

Пошаговая инструкция для регистрации на сайте:

| Создание личного кабинета и авторизация на сайте | Для этого необходимо скачать программу для создания электронной подписи, которая стоит примерно 2-3 тыс. рублей за год использования |

| Регистрация на сайте налоговой | Допускается как самим налогоплательщиком, так и представителем с доверенностью, которое имеет авторизационные данные |

| Затем нужно оформить заявку на регистрацию онлайн-кассы | В разделе «Мои кассы» нужно выбрать вкладку «зарегистрировать ККТ». Внимательно заполняйте все поля заявки и следите за тем, чтобы не было ошибок и некорректных данных. В заявку необходимо внести такие сведения:

|

| Подписание посредством проставления | Электронной подписи и отправка на проверку |

| Формирование отчета о регистрации устройства | Куда вносится регистрационный код аппарата, полное название собственника кассового устройства. Готовый отчет можно передать в распечатанной форме или отправить через личный кабинет или оператора ОФД |

| После предоставления отчета в налоговую | Присвоенный код кассового аппарата остается фиксированным и не изменяется в течение всего периода его применения |

| Отчетность о проведенной процедуре | Регистрации предоставляется в налоговую инспекцию на следующие сутки после получения регистрационного кода онлайн-кассы |

| Налоговая служба проводит проверку предоставленных данных | И присваивает карточку регистрации аппарата. Только после выдачи данной карточки можно легально использовать кассовое оборудование |

Документальное оформление

После приобретения модели кассового аппарата вам необходимо оформить соглашение на сервисное обслуживание с ответственной организацией.

Большинство продавцов имеют сервисные центры, где на аппарат должны наклеить бирку сервисного обслуживания. Без такого договора не допускается ставить на учет кассовое оборудование.

Документация, которую нужно предоставить в налоговую при регистрации ККТ:

После проведения регистрации ККМ сотрудники налоговой службы выдают документы через 3 рабочих дня. После получения документации на руки можно начинать эксплуатацию аппарата.

Сколько это стоит (цена)

Приобретение и переоснащение ККТ проводится за счет предпринимателей. Часто проще не приобретать новый аппарат, о модернизировать старый, что обойдется примерно в 6-15 тыс. рублей.

Кассовое оборудование также требует расходов на сервисное обслуживание. При этом можно платить как за регулярный сервис, так и обращаться только в случае поломок, это делается на усмотрение предпринимателей.

Фиксированной ценой, которую нужно платить всем, является стоимость услуг ОФД в размере 3000 рублей в год за один аппарат. Также за соединение с интернетом нужно оплачивать 500 рублей в год.

Отметим, что данная сумма менее, чем хозяйствующие субъекты платили в прежние годы.

Ежегодно нужно заменять фискальный накопитель, который стоит около 6 тыс. рублей.

Организации, функционирующие на ЕНВД, УСН или патентной системе могут проводить замену накопителя раз в три года.

Теперь вы ознакомлены с тем, каким образом оборудовать ваш магазин или точку продаж кассовым оборудованием и как его правильно зарегистрировать.

К процессу регистрации в налоговой службе необходимо подойти максимально ответственно, чтобы использовать оборудование легально.

Источник: https://jurist-protect.ru/registracija-kassovogo-apparata-v-nalogovoj-dlja-ip/

Регистрация ККМ в налоговой 2017: пошаговая инструкция | Документы для учёта, скачать бланк заявления

Перед тем как приобретать и ставить на учет в налоговой инспекции контрольно-кассовую машину, нужно понять, действительно ли вам необходим этот аппарат.

Применение фискальной техники регламентировано Федеральным законом «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» № 54-ФЗ, который был принят еще в мае 2003 года.

Согласно закону юридические лица и индивидуальные предприниматели, применяющие расчеты наличными средствами или с помощью банковских карт, должны обзавестись ККМ. Однако из этого правила есть и исключения, которые нужно учитывать.

Исключения:

- Юридические и физические лица (ИП), применяющие единый налог на вмененный доход (ЕНВД), и предприниматели на патенте могут обойтись без использования ККМ. Однако по требованию клиента они обязаны выдавать документ, подтверждающий прием наличных денежных средств. Им может выступать квитанция или товарный чек.

- Юридические и физические лица, которые оказывают услуги населению, вправе не использовать ККМ. Вместо кассового чека они обязаны выдавать клиентам соответствующий документ на бланке строгой отчетности (БСО). Ими являются билеты, абонементы, квитанции и др. Порядок работы с БСО прописан в постановлении Правительства № 359 от 6 мая 2008 года.

- Юридические и физические лица, применяющие любую систему налогообложения и при этом не имеющие возможности применять ККМ в определенных видах деятельности (см. таблицу).

Всем остальным без применения ККМ в работе не обойтись.

Пункт 3 ст. 2 Закона № 54-ФЗ освобождает от обязанности использовать кассовый аппарат в следующих видах деятельности:

Без кассы можно обойтись предпринимателям и организациям, находящимся в труднодоступных местах. Их перечень утверждается властями регионов.

Итак, ваш вид деятельности не подходит ни под одно из исключений, указанных в законе, и без приобретения контрольно-кассовой машины в работе не обойтись. На этом этапе вам важно выбрать правильную модель ККМ для того, чтобы регистрация кассового аппарата для ИП или юридического лица (для ООО) прошла без проблем.

Далеко не каждый кассовый аппарат можно использовать при ведении бизнеса.

Подходящие модели должны упоминаться в Государственном реестре, который ведет Федеральная налоговая служба. С ним можно ознакомиться на официальном сайте ведомства.

Далеко не каждый кассовый аппарат можно использовать при ведении бизнеса.

Подходящие модели должны упоминаться в Государственном реестре, который ведет Федеральная налоговая служба.

В этом весьма объемном документе есть два раздела. Первый включает в себя сведения о моделях контрольно-кассовой техники, применяемых организациями и индивидуальными предпринимателями. Второй ориентирован на кредитные организации и сформирован на основе данных Центрального банка России.

Если вы не собираетесь основать банк, открыть микрокредитную организацию, кредитный кооператив или ломбард, то ваш раздел – первый. Скачиваем документ с сайта налоговой, внимательно изучаем модели ККМ, указанные в нем. Внимание: реестр обновляется каждый год!

Далее можно поступить двумя способами:

- Купить новый ККМ. Сделать это в магазине компьютерных товаров у вас не получится. Торговлю фискальной техникой ведут организации, утвержденные Государственной экспертной комиссией по ККМ. Эти же компании занимаются обязательным техническим обслуживанием кассовых аппаратов. Отправляемся в такую фирму и выбираем модель, которая вам понравилась. При этом обязательно учитываем еще один важный момент. Модели ККМ печатают в чеках разный набор реквизитов, поэтому выбираем тот, который подходит под ваш вид деятельности. Сведения о том, что печатает конкретный кассовый аппарат в чеке, содержатся в Госреестре налоговой службы.

- Приобрести подержанный ККМ. Он обойдется дешевле, но при выборе учитываем не только реквизиты, но и еще ряд нюансов. Возраст аппарата не должен превышать 7 лет, он должен быть снят с учета в налоговой инспекции предыдущим владельцем и обязательно иметь новый блок фискальной памяти – ЭКЛЗ (электронная контрольная лента защищенная).

Каким вариантом воспользоваться – решаете только вы, закон не запрещает пользоваться б/у аппаратом. ККМ «с пробегом» продаются в тех же компаниях, что и новые.

После того как вы определились с моделью и приобрели ее, вам нужно заключить со специализированной компанией договор на техническое обслуживание аппарата. Срок действия такого документа составляет, как правило, год.

Продавцы ККМ почти всегда располагают центрами технического обслуживания (ЦТО) Специалисты центра должны наклеить на кассу голографическую наклейку «Сервисное обслуживание» и выдать второй экземпляр договора о нем.

Важно: без этого документа поставить аппарат на учет в налоговой не получится.

Легализуем аппарат

Приобрести ККМ и заключить договор на сервисное обслуживание со специализированной компанией – это только половина дела. Применять на этом этапе ККМ еще нельзя.

Следующий важный шаг – поставить фискальную машину на учет в налоговую. Использование ККМ без регистрации грозит серьезными штрафами.

Здесь важно знать следующее. Индивидуальные предприниматели регистрируют технику в налоговой инспекции по месту жительства, юридические лица (ООО, ЗАО и прочие) – по адресу регистрации. Если юрлицо планирует использовать ККМ не в главном офисе, то нужно создать филиал.

Регистрация кассового аппарата обособленного подразделения происходит по месту фактического нахождения. Теперь вы знаете, в какую ИФНС нужно обращаться.

Теперь поговорим о самом порядке регистрации.

Весь процесс состоит из таких этапов: подача документов, осмотр, фискализация и регистрация.

Предприниматель должен знать, что в связи с Административным регламентом предоставления ФНС России государственной услуги по регистрации контрольно-кассовой техники, используемой организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации, регистрация и снятие с учета контрольно-кассовой техники бесплатны.

В налоговую инспекцию (в какую из них, мы уже разобрались) нужно предоставить следующие документы:

- заявление на регистрацию ККМ по форме, утвержденной ФНС (скачать бланк КНД-1110021);

- паспорт ККМ для регистрации. Его вам выдадут при покупке ККМ;

- договор о сервисном обслуживании с ЦТО.

Другие документы налоговики требовать попросту не имеют права. В том случае, если вы по каким-либо причинам не можете лично предоставить заявление и другие документы в налоговую, то их можно отправить почтой, через сайт налоговой инспекции или портал госуслуг.

Вы также можете поручить оформление своему представителю, но для этого потребуется нотариально заверенная доверенность. Услугу по регистрации ККМ в налоговой инспекции очень часто предоставляют продавцы соответствующей техники.

Что происходит дальше? Сотрудник ИФНС, принявший документы, передает их в отдел регистрации. Там их оценивают и в случае, если набор неполный или не соответствует правилам, вас об этом уведомят.

Если все в порядке, в назначенный день и час нужно будет привести аппарат на осмотр в инспекцию. Сотрудники проверят пломбу «Сервисное обслуживание», проведут фискализацию (загрузят в память ККМ необходимую информацию), тестирование и снова запломбируют.

Этот этап процедуры регистрации производится в присутствии вас или вашего представителя, сотрудника ЦТО и налогового инспектора.

Фискализация производится в присутствии вас или вашего представителя, сотрудника ЦТО и налогового инспектора.

Финалом действа станет акт по форме КМ №1 (о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков контрольно-кассовой машины) в двух экземплярах. Один останется у вас, а второй передадут в ЦТО, где вы обслуживаетесь.

В налоговой вам выдадут карточку регистрации ККМ – важный документ. В него в дальнейшем будут вноситься все данные или их изменения (адрес регистрации, владелец, снятие с учета, переведение в резерв).

В случае покупки б/у машины карточку ККМ вам должен передать прежний владелец. В некоторых ситуациях документ может быть поврежден, испорчен или утерян. В таком случае налоговый орган, проводивший регистрацию ККМ, обязан выдать дубликат карточки.

Это не влечет каких-либо штрафных санкций со стороны фискальных органов.

Обычно все документы на ККМ выдаются через 3 дня после проведения процедур. Но этот срок может быть и больше. Все зависит от загруженности сотрудников ИФНС. Получив бумаги на руки, можно запускать кассовый аппарат в работу.

Чем чревата «левая» касса?

Штраф за работу без кассового аппарата (пункт 2 ст. 14.5 КоАП РФ), а также за отсутствие голограммы или марки-пломбы составляет для индивидуальных предпринимателей (ИП) от 4000 до 6000 рублей, для организаций (ООО, ОАО, ЗАО и т.д.) – от 40000 до 60000 рублей.

Впрочем, за эти нарушения не всегда грозит штраф. В КоАП предусмотрена такая мера реагирования, как «предупреждение», поэтому в первый раз вас могут и простить.

Кроме самых популярных налоговики регулярно находят еще 12 видов нарушений использования кассового аппарата (см. таблицу).

Список нарушений законодательства при применении ККМ:

- Неприменение ККМ, отказ в выдаче документа.

- Неприменение ККМ.

- Неприменение ККМ в случае принятия платежей физических лиц.

- Невыдача документа строгой отчетности.

- Невыдача по требованию покупателя (клиента) документа, подтверждающего уплату плательщиком ЕНВД.

- Применение ККМ, которая не соответствует установленным требованиям либо используется с нарушением установленного законодательством РФ порядка и условий ее регистрации и применения.

- Использование ККМ с отсутствием или нечитаемыми реквизитами на кассовом чеке.

- Применение ККМ с отсутствием или нечитаемыми реквизитами на кассовом чеке, выдаваемом платежным терминалом.

- Работа ККМ с несоответствием времени на кассовом чеке реальному.

- Использование ККМ с отсутствующей маркой-пломбой.

- Применение ККМ без СВК «Государственный реестр» и (или) СВК «Сервисное обслуживание» и (или) идентификационного знака.

- Задействование ККМ в составе платежного терминала (ПТ) не по адресу регистрации ККМ, отсутствие ККМ в составе ПТ по адресу регистрации.

- Использование ККМ без технической поддержки поставщика или центра технического обслуживания (отсутствие действующего договора) либо при отсутствии паспорта ККМ.

- Применение ККМ в нефискальном режиме.

Немного о нововведениях

Налоговые органы не стоят на месте и не чураются использования высоких технологий. В 2014-2015 гг. на территории Москвы, Московской, Калужской областей и Республики Татарстан был проведен масштабный эксперимент. Предпринимателям предложили использовать онлайн-кассы – устройства с функцией передачи данных в налоговые органы через интернет.

Предпринимателям предложили использовать онлайн-кассы – устройства с функцией передачи данных в налоговые органы через интернет.

По заявлению инициаторов, такая схема должна упростить регистрацию ККМ, сократить количество налоговых проверок. Перерегистрация фискальной техники и ее техническое обслуживание, по мнению чиновников, станут лишними. В опыте поучаствовали крупные ритейлеры: «Азбука вкуса», «М.Видео», «Перекресток», «Метро Кэш энд Кэрри». Источник

Чиновники пришли к выводу, что эксперимент удался и с апреля 2016 года предприниматели могут добровольно перейти на онлайн-кассы. В Госдуму внесен законопроект, который обяжет использовать такие устройства всех бизнесменов уже в 2017 году. Хотя, примут ли депутаты такой закон, неизвестно.

Итак, теперь вы знаете, как оборудовать ваш офис или точку продаж кассовым аппаратом. Возможно, вы уже воспользовались этими знаниями. Не останавливайтесь – впереди еще много дел. Организовать сбыт и наладить бизнес-процессы – очень непростая, но интересная и посильная задача.

Источник: https://zhazhda.biz/base/registraciya-kkm

17:15 Новые правила регистрации ККТ вступили в силу

Новый административный регламент устанавливает порядок подачи и сроки рассмотрения заявления в ФНС. Также документ определяет основания для отказа в регистрации ККТ.

Министерство финансов РФ утвердило правила регистрации контрольно-кассовой техники. Приказ, подписанный ведомством, вступил в силу 7 октября. Документ устанавливает порядок подачи и сроки рассмотрения заявления, а также определяет основания для отказа в регистрации ККТ.

Государственную услугу по регистрации ККТ оказывает Федеральная налоговая служба России. С заявлением в ведомство могут обращаться организации и индивидуальные предприниматели, осуществляющие наличные денежные расчеты и расчеты с использованием платежных карт. Положения административного регламента не распространяются на кредитные организации.

Помимо заявления, необходимо предоставить в ФНС паспорт ККТ и договор о технической поддержке техники.

Налоговые органы обязаны рассмотреть заявление и зарегистрировать кассовый аппарат в пятидневный срок.

Регламент устанавливает, в каких случаях ФНС откажет заявителю в регистрации. Основаниями для отказа являются:

а) представление заявления и документов в ненадлежащий территориальный налоговый орган;

б) представление документов, оформленных в неустановленном порядке, при условии неустранения заявителем недостатков, выявленных территориальным налоговым органом при их рассмотрении;

в) представление неполного комплекта документов, необходимых для предоставления государственной услуги;

г) указание недостоверных сведений в заявлении;

д) предъявление для регистрации модели контрольно-кассовой техники, не включенной в Государственный реестр контрольно-кассовой техники или исключенной из Государственного реестра контрольно-кассовой техники;

е) истечение нормативного срока амортизации ранее применявшейся контрольно-кассовой техники, исключенной из Государственного реестра контрольно-кассовой техники;

ж) предъявление контрольно-кассовой техники, находящейся в розыске;

з) обнаружение неисправности контрольно-кассовой техники, отсутствие марки-пломбы, идентификационного знака, а также средств визуального контроля (знаков «Государственный реестр» и «Сервисное обслуживание»);

и) необеспечение доступа к контрольно-кассовой технике, в том числе необеспечение доступа к контрольно-кассовой технике в составе платежного терминала (банкомата);

к) неявка заявителя в согласованное с территориальным налоговым органом время к месту проведения осмотра контрольно-кассовой техники.

В связи с принятием нового административного регламента прежний приказ, определяющий порядок регистрации ККТ, утратил силу.

Напомним, что контрольно-кассовая техника, включенная в Государственный реестр, применяется в обязательном порядке при продаже товаров, выполнении работ или оказании услуг за наличный расчет или с использованием платежных карт. Это предусмотрено Федеральным законом от 22.05.2003 N 54-ФЗ.

Согласно ему, контрольно-кассовая техника должна быть зарегистрирована в налоговых органах по месту учета организации или индивидуального предпринимателя. Штрафы за нарушения в сфере применения ККТ прописаны, в частности, в статье 14.5 КоАП РФ.

Для граждан они составляют от 1,5 до 2 тысяч рублей, для должностных лиц — от 3 до 4 тысяч, для юридических лиц — от 30 до 40 тысяч рублей.

Источник: https://www.taxru.com/blog/2012-10-08-8569

Регистрация кассового аппарата в налоговой для ООО

Регистрация ООО | 11 Июл 2016 | 5065

Организации и Индивидуальные предприниматели, использующие в своей деятельности наличный расчет либо оплату банковскими картами, в обязательном порядке должны использовать кассовые аппараты.

Для законной эксплуатации, вся расчетно-кассовая техника, должна проходить регистрацию в налоговых органах. Если аппарат не оформлен в надлежащие сроки или вовсе отсутствует, на организацию могут быть наложены штрафы.

В законодательстве сказано, что именно налоговая служба, осуществляет контроль по использованию ККМ. Обязательно наличие фискальной памяти во всей кассовой технике. Она хранит все данные о кассовых операциях.

Существует реестр, со списком кассовых аппаратов, разрешенных к использованию на сайте налоговой. Каждый аппарат прикреплен к определенному виду обозначений, по виду применения. В этот список постоянно вносятся изменения, поэтому важно выбрать нужный вам аппарат, на основании актуальных сведений.

Государственный реестр ККТ

Государственный реестр ККТ (скачать в doc)

Регистрация кассового аппарата в налоговой инспекции

В законодательстве прописан порядок регистрации и список необходимых документов. Но периодически, организациям предъявляют дополнительные требования. Для того, чтобы документы были собраны в надлежащем виде, лучше обратиться в налоговые органы, чтобы уточнить все нюансы, а так же узнать график посещения.

Порядок оформления ООО и ИП – имеет различия, но пакет документов для них одинаковый.

В том случает, если фактический адрес использования ККТ юрлица не совпадает с юридическим, придется зарегистрировать обособленное подразделение (ссылка на статью «Как открыть обособленное подразделение в 2016 году»).

Если, вы планируете использовать ККТ в филиале, регистрировать ее необходимо в регионе нахождения филиала. Сотрудник, занимающийся регистрацией, должен иметь нотариально заверенную доверенность, подписанную руководителем организации и отмеченную печатью.

Аналогичным образом, даже если ККТ проходит регистрацию по месту нахождения, оформление происходит либо самим руководителем организации, либо лицом на которое должна быть выписана доверенность.

Необходимый пакет документов для регистрации кассового аппарата — ООО и ИП

Ниже приведем, максимально полный пакет документов, которые могут потребоваться в ИФНС.

Очень удобно, приобретать ККТ в Центрах технического обслуживания, поскольку в таком случае часть документов они обязаны предоставить сами.

При заключении договора с ЦТО, вам будут предоставлены следующие документы, с которыми в последствии вы сможете обратиться в налоговую службу для регистрации ККТ:

- Договор между организацией и ЦТО, гарантирующий техническое обслуживание вашей техники. (Вам предоставят 2экз. В налоговую потребуется предьявить оригинал);

- Паспорт Кассового аппарата и ЭКЛЗ (электронно-контрольная лента защищенная);

- Журнал КМ-4 и Журнал КМ-8 (Журнал ведется кассиром-операционистом, в нем фиксируются поломки и вызовы мастера для ремонта ККТ) Журналы необходимо прошить и пронумеровать, если они не пронумерованы;

- Марки-пломбы с доп. листом к паспорту;

- Сам кассовый аппарат ( его необходимо взять с собой, при постановке на регистрацию).

Кроме того, необходимо самостоятельно подготовить следующие документы:

- Свидетельство ОГРН, ЕГРН либо ИНН

- Приказ, составленный в вашем отделе кадров, о принятии на должности: главного бухгалтера, директора и кассира-операциониста.

- Заявление о регистрации кассового аппарата

- Печать организации

- Договор аренды помещения, как юридического, так и фактического положения организации

- Для ИП, дополнительно необходимо предоставить свидетельство о регистрации, как индивидуального предпринимателя.

- В случае, если ваша организация была открыта ранее, могут попросить предоставить справку об отсутствии задолженности. (Можно использовать последний баланс, который сдавался в ИНФС, с подписью вашего инспектора.)

После проверки собранного вами пакета документов, вас пригласят в Налоговую инспекцию для фиксализации ККТ. Этот процесс проходит в налоговой службе, с участием мастера из вашего центра технического обслуживания.

При этом посещении, необходимо иметь на руках заявление, с просьбой поставить вашу ККТ на учет, а так же техпасорт вашего аппарата и журнал КМ-8. Чтобы не получить отказ налоговой в регистрации ККТ, обязательна явка в назначенное время.

Регистрация подержанного кассового аппарата

По закону, разрешается использовать бывшую в употреблении кассовую технику. Приобрести ее можно в Центре технического обслуживания. Таким образом, можно значительно быстрее пройти регистрацию в налоговой службе.

Если же приобретать аппарат у третьих лиц, необходимо будет снять ККТ с учета, т.к. она была оформлена на другого владельца и только после этого, начать оформлять документы для налоговой.

Для снятия с учета кассовой техники, следует собрать следующий пакет документов:

- заявление по форме КНД 1110021;

- Кассовый аппарат;

- крайний Z-отчет;

- Сведения об отсутствии задолженности.

После снятия аппарата с учета, его следует отправить В ЦТО, приложив документы к нему.

Последующие действия аналогичны регистрации нового аппарата.

Приобретая ККТ в ЦТО, с вами также будет заключен договор о техническом обслуживании, и будет подготовлен пакет документов, упомянутый выше.

Сроки регистрации кассового аппарата в налоговой

После предварительного осмотра ККТ, инспектором, данные о кассовом аппарате вписываются в книгу учета, которая ведется в налоговой инспекции. В паспорт кассового аппарата, вносится отметка об успешной процедуре регистрации, после чего заявитель получает обратно весь пакет документов, а также талон учета, карточку регистрации техники и заверенный журнал кассира-операциониста.

При последовательном исполнении всех требований, процедура регистрации обычно занимает не более 5ти рабочих дней, хотя по факту может затянуться и на две недели.

Регистрация ККТ, в данный момент, осуществляется бесплатно.

Стоимость регистрации кассового аппарата для ООО

Некоторые организации, чтоб ускорить процесс пользуются услугами, по срочному оформлению ККТ. Такие компании зарегистрируют ваш кассовый аппарат за 1-2 рабочих дня. Ориентировочная стоимость 1500-2500 рублей.

Зависит от того, будет ли участвовать заказчик в процедуре регистрации, или сторонняя фирма самостоятельно будет обращаться в ИНФС.

В случае регистрации нескольких кассовых аппаратов, стоимость может быть опущена вполовину.

Может ли ООО не регистрировать кассовый аппарат?

Использовать незарегистрированную ККТ – нельзя. Но, существуют категории организация, которые могут отказаться от использования кассовых машин. ( Все организации получающие прибыль наличными деньгами, такие как интернет-магазины, или ООО и ИП занимающиеся розничными продажами в густонаселенных регионах, — обязаны регистрировать ККТ).

Если говорить о категориях, имеющих право не вести кассовый учет с использованием ККТ, то к ним можно отнести: запатентованные банки и предприятия. Чеки, они заменяют на бланки строгой отчетности.

Кроме того, ООО и ИП, занимающиеся продажей алкогольной продукции в отдаленных районах, в которых могут быть проблемы с электроэнергией, имеют право отказаться от использования ККМ, при условии отчетности по ЕНВД.

Фирмы, осуществляющие свою деятельность по упрощенке (упрощенный режим налогообложения), или организации которые были зарегистрированы до 2014 года, тоже могут отказаться от ККТ. Однако это возможно только при условии, что они предоставляют услуги населению, которые не связаны с розничной торговлей.

Следовательно, решать использовать ККТ или нет, могут не только налоговые органы, но и налогоплательщики, в случае если законно предусмотрен такой выбор.

Подытожим. Существуют две категории организаций, которые вправе отказаться от регистрации ККТ – это предприниматели , ведущие розничную торговлю в проблемных регионах и те, кто при оплате используют исключительно безналичный расчет.

Штрафы за отсутствие кассового аппарата

В случае использования незарегистрированной ККТ, на владельца предприятия и кассира будет наложен весьма ощутимый штраф. Организаторы рискуют быть оштрафованы на сумму от 30 до 40 тыс. руб., а кассиры от 3 до 4 тыс.руб.

Регистрация ККТ – это обязательная процедура, сопровождающаяся заключением договора с ЦТО, а так же последующей подачей пакета документов в налоговую службу.

Организации могут отказать в регистрации при использовании техники, не внесенной в госреестр или, если был предоставлен неполный пакет документов.

Источник: https://xn--80ajpfhbgomfh1b.xn--p1ai/blog/registraciya-ooo/registraciya-kassovogo-apparata-dlya-ooo/