Премии к праздничным и юбилейным датам: порядок выплаты и налогообложения (Тарасов В.)

Дата размещения статьи: 04.10.2015

В настоящее время многие учреждения стараются повысить материальное стимулирование и социальное обеспечение своих работников. Одним из таких способов является выплата премий к праздничным и юбилейным датам.

Однако, как показывает практика, такие выплаты вызывают множество вопросов по поводу оформления и обложения их налогами и страховыми взносами. Налоговые органы и суды отвечают на эти вопросы по-разному.

Итак, выплаты могут быть, например, за профессиональное мастерство, выполнение определенных производственных показателей, а также к профессиональному празднику, юбилею организации, самого работника или же к праздничным датам, установленным ст. 112 ТК РФ.

Поэтому их отражение в налоговом учете зависит от того, как оформлены эти выплаты, предусмотрены ли они в локальных нормативных актах, за счет каких источников выплачены. Но сначала напомним нормы трудового законодательства, предусматривающие те или иные выплаты в пользу работника.

Законодательство о выплатах в пользу работников

Правовые отношения по оплате труда регулируются трудовым законодательством. Напомним основные положения, касающиеся выплат в пользу работника.Заработной платой (оплатой труда работника) согласно ч. 1 ст.

129 ТК РФ является вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты). Из приведенной нормы видно, что в оплату труда работника могут входить не только связанные непосредственно с результатом трудовой деятельности работника выплаты, но и стимулирующие, и компенсационные, а также премии.При этом отметим, что содержание стимулирующих и компенсационных выплат трудовым законодательством не раскрыто. Перечень видов выплат стимулирующего характера в федеральных бюджетных, автономных, казенных учреждениях и Разъяснение о порядке установления таких выплат в указанных учреждениях утверждены Приказом Минздравсоцразвития России от 29.12.2007 N 818. Напомним, что к ним относятся выплаты:- за интенсивность и высокие результаты работы;- за качество выполняемых работ;- за стаж непрерывной работы, выслугу лет;- премиальные по итогам работы.В соответствии со ст. 135 ТК РФ система оплаты труда (включая размеры тарифных ставок, окладов (должностных окладов), доплат и надбавок компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, системы доплат и надбавок стимулирующего характера и системы премирования) устанавливается коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права. При этом локальный нормативный акт, предусматривающий стимулирующие выплаты, должен приниматься с учетом мнения представительного органа работников.Согласно ст. 144 ТК РФ системы оплаты труда (в том числе тарифные системы оплаты труда) работников государственных и муниципальных учреждений устанавливаются:- в федеральных государственных учреждениях — коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ;- в государственных учреждениях субъектов РФ — коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ;- в муниципальных учреждениях — коллективными договорами, соглашениями, локальными нормативными актами в соответствии с федеральными законами и иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ и нормативными правовыми актами органов местного самоуправления.Согласно положениям ст. 191 ТК РФ работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии). При этом другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине.Из анализа приведенных положений трудового законодательства премиальные выплаты можно разделить на два вида:- являющиеся составной частью заработной платы и определенные системой оплаты труда в учреждении поощрительные выплаты, выплачиваемые регулярно;- носящие разовый характер поощрения за определенные успехи в работе и не только.Соответственно, можно сказать, что премии являются элементом заработной платы, предназначенным для стимулирования работников к улучшению количественных и качественных показателей работы.

Документальное оформление

К вопросу документального оформления премирования следует подходить серьезно, прежде всего для решения вопроса налогообложения. При этом способы оформления зависят от вида премий: регулярные или разовые.Кроме того, для решения данного вопроса следует обратиться к НК РФ, а именно к ст.

252, согласно которой все расходы организации должны быть обоснованны, документально подтверждены и направлены на получение дохода. Поэтому для учета сумм премий в составе расходов на оплату труда в целях налогообложения прибыли необходимо иметь документы:- подтверждающие отношение выплат в виде премий к системе оплаты труда в учреждении.

Здесь имеется в виду, что выплаты должны быть установлены в трудовых договорах с работниками или трудовые договоры должны содержать ссылку на локальный нормативный акт, регулирующий обязанности работодателя в части оплаты и (или) стимулирования труда работников.

При этом, заключая трудовой договор, работодателю необходимо ознакомить работника (под роспись) с содержанием указанного локального нормативного акта;- подтверждающие достижение работниками конкретных показателей оценки труда (фактически отработанное время, количество созданных трудом материальных ценностей, суммы полученных с привлечением труда доходов и пр.);- первичные документы о начислении конкретных сумм выплат в пользу работников по действующей в учреждении системе оплаты труда, оформленные в соответствии с законодательством. Решение о выплате премии оформляется приказом (распоряжением) руководителя учреждения. А при оформлении премий, носящих разовый характер, следует применять унифицированные формы Т-11 (если премированию подлежит один работник) или Т-11а (при премировании нескольких работников). Отметим, что для выплаты премий, предусмотренных системой оплаты труда (например, положением о премировании работников, коллективным (трудовым) договором), издание приказов по унифицированным формам не является обязательным.Однако уточним, что НК РФ не устанавливает конкретного перечня подтверждающих документов для выплаты премии в целях отнесения к расходам на оплату труда. Соответственно, можно предположить, что выплата премии к праздничным и юбилейным датам может быть отнесена к оплате труда при условии ее отражения в трудовом (коллективном) договоре и издании соответствующего приказа руководителя.В качестве примера отражения порядка выплаты разовых премий в коллективном договоре или положении об оплате труда приведем фрагмент положения об оплате труда.

Положение об оплате труда

3.1. Премии выплачиваются к следующим праздничным датам, предусмотренным ст. 112 ТК РФ:- Новогодним каникулам;- Дню защитника Отечества (работникам мужского пола);- Международному женскому дню.Премии выплачиваются к юбилейным датам работников, достигших 30, 40, 50, 55 (для женщин), 60 (для мужчин) лет.Премии выплачиваются к профессиональным праздникам — 25 марта — День работника культуры России.Премии выплачиваются в связи с присуждением почетных званий, награждением государственными и ведомственными наградами, выходом на пенсию, а также другие единовременные (разовые) премии.Указанные виды премий могут выплачиваться при наличии экономии фонда оплаты труда, а также за счет средств, полученных от приносящей доход деятельности.3.2. Размер указанных премий определяется в твердой сумме или в процентах от оклада по представлению руководителя.3.3. Совокупный размер материального поощрения работников максимальными размерами не ограничивается и зависит только от финансового положения учреждения.Кроме того, работодатель в локальном нормативном акте может предусмотреть условие о том, что при наличии дисциплинарного взыскания премия не выплачивается в течение всего срока действия его взыскания. При этом уточним, что трудовое законодательство:- не содержит прямого указания о запрете выплат, в частности, премий работнику, имеющему дисциплинарное взыскание;- не устанавливает конкретных требований к содержанию локальных нормативных актов.Не начислить премию можно также в следующих случаях:- нарушения правил внутреннего трудового распорядка, техники безопасности, требований охраны труда;- неисполнения или ненадлежащего исполнения обязанностей, предусмотренных должностной инструкцией;- невыполнения приказов и распоряжений.Порядок обложения премий к праздничным и юбилейным датамналогами и страховыми взносами

Налог на прибыль

Источник: https://xn—-7sbbaj7auwnffhk.xn--p1ai/article/12501

Удержание НДФЛ с премии физических лиц: каков порядок исчисления и уплаты?

Одним из самых сложных вопросов бухгалтеров является принцип налогообложения премиальных средств. И, порой, приходится поломать голову, дабы понять как правильно распоряжаться казной.

Как произвести расчет премии? Как отразить в документах сумму премии? Когда работнику должна быть выплачена премия? На эти и другие вопросы мы постараемся ответить в нашей сегодняшней статье.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Подлежит ли премия налогу на доходы физических лиц?

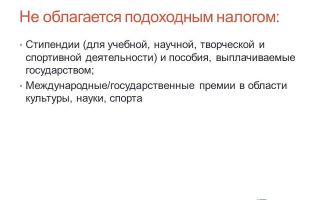

Выплаты премиального типа можно разделить на два вида: трудовую и нетрудовую, согласно ст. 191 и 129 ТК РФ, оба вида выплат приравниваются к оплате труда и облагаются налогом в размере 13%, как любой доход физического лица, но некоторое различие все же существует.

Статья 191 ТК РФ. Поощрения за труд

Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

Трудовая

Трудовыми премиями считаются выплаты, начисленные работнику за качественный труд, особые достижения, при выполнении непосредственных обязанностей, высокие профессиональные качества и т.д.

Налог с данного вида материального поощрения берется в тот день, когда проводится выплата, при этом не важно, выдается ли она наличными или перечисляется на банковский счет (ст.

226 НК РФ).

Исключение составляют только выплаты, которые входят в список, предусмотренный постановлением ПРФ №89 – это средства международного и всероссийского значения, выплаченные человеку за выдающиеся достижения.

Прочие виды

К нетрудовым начислениям можно отнести премии в честь юбилейных и праздничных дат, материальную помощь работнику, материальное вознаграждение в честь основания организации и т.д. Околотрудовая материальная поддержка работников, хоть и не относится к оплате труда, но подлежит налогообложению, как и любой доход физического лица.

Освобождаются от налогообложения только те виды внерабочих поощрений, размер которых составляет не более 4000 в год (ст. 217, п. 28 НК РФ). Но для того, чтобы не «стягивать» НДФЛ, выплату следует «привязать» к определенной дате или празднику, а также выплатить по договору о дарении (п. 2 ст. 574 НК РФ).

Статья 574 ГК РФ. Форма договора дарения

- Дарение, сопровождаемое передачей дара одаряемому, может быть совершено устно, за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи.

Передача дара осуществляется посредством его вручения, символической передачи (вручение ключей и т.п.) либо вручения правоустанавливающих документов. - Договор дарения движимого имущества должен быть совершен в письменной форме в случаях, когда: дарителем является юридическое лицо и стоимость дара превышает три тысячи рублей; Договор содержит обещание дарения в будущем.

В случаях, предусмотренных в настоящем пункте, договор дарения, совершенный устно, ничтожен.

- Договор дарения недвижимого имущества подлежит государственной регистрации.

Отражение премии в НДФЛ

При заполнении отчетных документов, следует учитывать виды премий, которые были выплачены работнику, период их начисления, а также некоторые нюансы, различают такие особенности премий:

- разовая выплата не может определяться понятием (оплата труда), поскольку такой вид не является систематическим и относится к нетрудовым поощрениям, в справке 2-НДФЛ он отражается отдельным кодом, как выплата осуществленная с прибыли организации или поступлений целевого характера.

В 6-НДФЛ следует прописывать отдельным блоком от зарплаты, при этом дата снятия налога должна совпадать с числом непосредственной выплаты премии или датироваться следующим днем после перечисления денег человеку, но не позднее (приказ ФНС РФ ММВ-7-11/450).

- В середине месяца – в справке 2 прописывается кодом, исходя от направления выплаты и ее отношению к оплате труда, в расчете 6 фиксируется аналогично разовой, то есть, с учетом даты выплаты.

- Месячная премия является систематическим платежом и фиксируется в трудовом соглашении в виде ежемесячной премиальной выплаты, поэтому ее относят к оплате труда и в 2-НДФЛ пишут под кодом, который соответствует выплатам с основных счетов, а не целевых.

Важно! В 6-НДФЛ ее не надо писать отдельным блоком (пишется вместе с зарплатой), датируется такая премия, как и зарплата – датой последнего рабочего дня месяца.

При вписывании зарплаты в расчет 6, датой выплаты зарплаты и вычисления налога считается последний день месяца, ведь согласно законодательству, с аванса налоги не вычисляются, то же правило применяется и к ежемесячной премии.

- В конце месяца – в отчетных документах отражается, в зависимости от направления выплаты, ведь такая премия может быть как ежемесячной (являться оплатой труда), так и одноразовой или периодической (за особые заслуги и т.д.), поэтому и в справке 2 записывается с кодом, соответствующим предназначению выплаченных денег.

В расчете 6, если премия, полученная в конце месяца, является ежемесячной и входит в оплату труда, записывается и отчисляется в профсоюзных организациях не позже последнего дня месяца (вместе с зарплатой).

А если данное поощрение не входит в уплату труда по трудовому договору, тогда порядок прописывается отдельным блоком, при этом фиксируется, если перечислять НДФЛ, когда удерживается выплата денег, тем же днем фиксируем отчисление налога и следующим днем (не позже) записываем дату перечисления налога в бюджет.

- Годовая и квартальная премия входит в отчет согласно нюансам, предусмотренных письмом ФНС от 24.01.2017 № БС-4-11/1139, здесь при заполнении 2-НДФЛ используетсятот же код, что и при ежемесячной премии.

Коды поощрений трудового типа

Несколько лет назад поощрения в отчетной справке 2 фиксировались под кодом 2000, как зарплата (в случаях, если данный вид премии фиксирован в трудовом контракте как систематический, то есть относящийся к оплате труда) или – под кодом 4800, которым обозначаются дополнительные или другие доходы физического лица.

Но на сегодняшний день о премии отчитываются, согласно требованиям приказа ФНС от 22.11.2016 № ММВ-7-11/633, которым для премий были предусмотрены отдельные коды.

Выплата работнику за особые трудовые заслуги, которая не может быть выплачена с дохода организации или целевых счетов прописывается кодом 2002, а разовые, юбилейные и другие виды премий фиксируются под кодом 2003.

Как правильно исчислять дату удержания НДФЛ?

Исчисление даты налога с премии прямо зависит от ее вида и принципа выплаты. Если данное поощрение является деньгами систематического характера, что указано в контракте по труду, то датой фактической выплаты и удержания налога на доходы физлиц будет считаться последний день месяца, а днем зачисления денег в бюджет государства будет фиксироваться последующий.

Когда удерживать НДФЛ с премии? Если премиальная выплата носит юбилейный, праздничный характер или выплачивается за определенные заслуги работника, тогда датами фактического получения и удержания налога будет считаться тот день, когда человеку на счет пришли деньги (для случаев перечисления премии на банковский счет).

Справка! Если финансовое награждение вручается наличкой, тогда днем фактического получения и удержания налога будет числиться то число, когда в банке бралась наличка, а датой зачисления в госбюджет надо фиксировать следующий день после того, как человек получил премиальные (в обоих случаях).

Годовые или квартальные поощрения, как уже описывалось выше, датируются по-другому: датой фактического получения надо писать последнее число месяца, в котором человек получил премиальные, датой вычета НДФЛ надо считать то число, которое указано в приказе о начислении премии, как дата выплаты, а днем зачисления в бюджет будет значиться последующее число.

Отражение премии

Раньше в справке 2-НДФЛ премии, полученные за особые достижения в трудовой деятельности в разделе три фиксировались под кодом 2000, как и зарплата, а поощрения в юбилейные и праздничные даты записывали кодом 4800.

Сегодня для выплат премиального характера используют два отдельных кода, то есть зарплата остается под кодом 2000, ее мы прописываем отдельно в строчках пункта 3, а премию обозначаем, как 2002, если она является поощрением за труд и пишем под номером 2003, если ее выдавали в честь праздника.

В пунктах 4 и 5 данной справки данные о доходах сумируются, то есть отдельно премия отражается только в пункте три.

6 НДФЛ

Расчет 6-НДФЛ все виды премий, кроме месячной, прописываются отдельным блоком. В случае если поощрение зафиксировано трудовым соглашением как регулярное, отображаем его таким способом:

- в разделе два расчета строку 100 записываем последним днем месяца, например тридцатым или тридцать первым числом, независимо от того, когда именно было выплачено поощрение;

- строка 110 должна совпадать с числом раздела 100;

- строка 120 отражается первым число следующего месяца, то есть следующим днем после начисления и удержания налога;

- в строке 130 пишем общую сумму, то есть зарплату и премию фиксируем общей суммой, не разделяя их;

- строчка 140 отображает размер удержанного налога, исчисляется он тоже от общей суммы, то есть 13% надо отнять от размера зарплаты за месяц и премии, взятых вместе.

Отражение премии в форме 6-НДФЛ:

Одноразовую или юбилейную премию в разделе 2 записываем по такому принципу (не зависимо от того, была она выплачена с зарплатой или отдельно):

- строка 100 должна отображать фактическую дату выплаты, то есть, если выплатили премию 15 августа, этим же числом фиксируем в строке;

- 110, как и в предыдущем случае совпадает с 100;

- в строке 120 пишем 16 августа, если в предыдущих строках стоит пятнадцатое число;

- записываем в строке 130 сумму премиальных (без зарплаты);

- В 140 – сумму удержанного налога (с премии).

Годовые и квартальные премии следует прописывать в такой последовательности:

- строка 100 – это финальный день месяца;

- 110 должен отображать дату, которая по приказу значится днем выплаты премиальных денег;

- 120 пишем следующим днем после того, который прописан в строке 110;

- в строке 130 фиксируем сумму полученной премии;

- в 140 – сумму налога, взятого с премии.

Справка! Следует запомнить, что пункт 1 расчета 6-НДФЛ заполняем одинаково для всех случаев, то есть в строке 010 пишем 13%, в 020 – общую сумму дохода за тот период, о котором отчитываемся, сюда входит и зарплата, и премии, в строку 040 надо внести данные об общей сумме НДФЛ за определенный период.

Статья 136 ТК РФ говорит о том, что работодатель обязан показывать работнику все начисления в расчетном листке, премия также должна быть записана в данный документ.

Форма листка разрабатывается и утверждается организацией с учетом всех видов выплат, под пунктом «начислено», где указываются названия выплат, должна быть строка «премия», в пятом столбце надо отразить ее сумму, в пункте 2 – объем НДФЛ, который был удержан.

Премия является очень сильным стимулом для каждого работника, но главное при выплате данного вознаграждения, правильно отображать его в документах, чтобы хорошее намерение порадовать и вознаградить работника, не привело к дополнительным растратам в виде штрафа для самого работодателя.

Источник: https://101million.com/buhuchet/raschety-s-personalom/premirovanie/oblozhenie-nalogom/podlezhit-li-ndfl.html

12.05.2017 | КонсультантТамбов

Политика конфиденциальности

ОБЩИЕ ПОЛОЖЕНИЯ

Настоящие Положение о политике конфиденциальности (далее — Положение) является официальным документом ООО «Консультант-Юрист», расположенного по адресу: г. Тамбов, ул. Н. Вирты, д.

2а (далее — «Компания»/ «Оператор»), и определяет порядок обработки и защиты информации о физических лицах (далее — Пользователи), пользующихся сервисами, информацией, услугами и продуктом СПС КонсультантПлюс, расположенного сайте www.constmb.ru.

Соблюдение конфиденциальности важно для Компании, ведь целью данной Политики конфиденциальности является обеспечение защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну, от несанкционированного доступа и разглашения.

Обработка персональных данных осуществляется нами на законной и справедливой основе, действуя разумно и добросовестно и на основе принципов:

- законности целей и способов обработки персональных данных;

- добросовестности;

- соответствия целей обработки персональных данных целям, заранее определенным и заявленным при сборе персональных данных, а также полномочиям Компании;

- соответствия объема и характера обрабатываемых персональных данных, способов обработки персональных данных целям обработки персональных данных.

Настоящая Политика Конфиденциальности регулирует любой вид обработки персональных данных и информации личного характера (любой информации, позволяющей установить личность, и любой иной информации, связанной с этим) о физических лицах, которые являются потребителями услуг Компании.

В рамках настоящей Политики под персональной информацией Пользователя понимаются:

Персональная информация, которую Пользователь предоставляет о себе самостоятельно при регистрации (создании учетной записи) или в процессе использования Сервисов, включая персональные данные Пользователя. Обязательная для предоставления Сервисов информация помечена специальным образом. Иная информация предоставляется Пользователем на его усмотрение.

Ниже приведены некоторые примеры типов персональных данных, которые Компания может собирать, и как мы можем использовать такую информацию.

- имя и фамилию,

- дату рождения;

- пол,

- семейное положение;

- почтовый адрес;

- номер телефона;

- адрес электронной почты.

СБОР И ОБРАБОТКА ПЕРСОНАЛЬНЫХ ДАННЫХ

Обработка персональных данных пользователей осуществляется с согласия субъекта персональных данных на обработку его персональных данных.

Под персональными данными понимается любая информация, относящаяся к прямо или косвенно определенному или определяемому физическому лицу (субъекту персональных данных) и которая может быть использована для идентификации определенного лица либо связи с ним.

Мы можем запросить у Вас персональные данные в любой момент, когда Вы связываетесь с Компанией разными способами, включая данные предоставляемые при регистрации на сайте, подписании на рассылку новостей и других взаимодействиях с сайтом.

Компания может использовать такие данные в соответствии с настоящей Политикой Конфиденциальности.

Она также может совмещать такую информацию с иной информацией для целей предоставления и улучшения своих продуктов, услуг, информационного наполнения (контента) и коммуникаций.

Пользователь, осуществляя регистрацию на сайте или подписываясь на рассылку, подтверждает, что указанные им при регистрации персональные данные достоверны и принадлежат лично ему, а также выражает согласие с условиями обработки персональных данных без каких-либо оговорок и ограничений.

Согласие Пользователя на обработку персональных данных действует бессрочно с момента осуществления регистрации, и не требует периодического подтверждения.

Обработка персональных данных Пользователя осуществляется без ограничения срока любым законным способом, в том числе в информационных системах персональных данных с использованием средств автоматизации или без использования таких средств. Обработка персональных данных Пользователей осуществляется в соответствии с Федеральным законом от 27.07.2006 N 152-ФЗ «О персональных данных» .

Какая цель обработки персональных данных

Целью обработки персональных данных является выполнение обязательств Оператора перед Пользователями в отношении использования Сайта и его сервисов.

Регистрация на Персональном информационном портале

Цель обработки персональных данных Пользователя при регистрации на Персональном правовом портале (далее – ППП) — предоставление доступа к персональному личному кабинету Пользователя, позволяющему получать информацию о новостях законодательства, подписываться на рассылку, задавать вопрос по Линии, а также предоставление доступа к иным материалам о продуктах семейства КонсультантПлюс

Подписка на рассылку

Цель обработки персональных данных при подписке Пользователя на рассылку правовой информации – предоставление возможности получения Пользователем новостей законодательства, расписания семинаров, новостей Компании, поздравлений с профессиональными, государственными праздниками и днем рождения и прочей информации….

ХРАНЕНИЕ И ИСПОЛЬЗОВАНИЕ ПЕРСОНАЛЬНОЙ ИНФОРМАЦИИ ПОЛЬЗОВАТЕЛЕЙ И ЕЕ ПЕРЕДАЧИ ТРЕТЬИМ ЛИЦАМ

Как мы используем вашу персональную информацию

Собираемые нами персональные данные позволяют направлять Вам уведомления о новых продуктах, специальных предложениях и различных событиях. Они также помогает нам улучшать наши услуги, контент и коммуникации.

https://www.youtube.com/watch?v=IC7ThmPtDug

Мы также можем использовать персональную информацию для внутренних целей, таких как: проведение аудита, анализ данных и различных исследований в целях улучшения продуктов и услуг Компании, а также взаимодействие с потребителями.

Если Вы принимаете участие в розыгрыше призов, конкурсе или похожем стимулирующем мероприятии, мы сохраняем за собой право использовать предоставляемые Вами персональные данные для управления такими программами.

Полученные Компанией персональные данные Пользователей могут быть использованы в маркетинговых целях, для приглашения на семинары, проведения опросов по качеству предоставления услуг, для сообщения вам о вашей победе в конкурсе и выигранных вами призах, поздравлении с днем рождения и иными праздниками.

Как аннулировать вашу информацию или внести в нее изменения?

Мы будем посылать вам электронные и текстовые сообщения только в том случае, если вы дадите нам на это свое согласие.

Вы можете в любое время попросить нас изменить или аннулировать ваши персональные данные в некоторых или во всех наших списках для рассылки.

Если Вы не желаете быть включенным в наш список рассылки, Вы можете в любое время отказаться от рассылки путём информирования нас по указанным контактам для обратной связи, а также внесения изменений в настройках вашего профиля на сайте.

При возникновении затруднений при изменении или аннулировании персональных данных, вы можете обратиться по телефону службы поддержки клиентов компании по телефону 8(4752) 45-45-55(Тамбов), или электронной почте office@consultant-urist.ru.

Кроме того, вы также сможете отказаться от подписки на электронные сообщения в один клик – просто перейдите по ссылке в конце письма.

Сайт хранит персональную информацию Пользователей в соответствии с внутренними регламентами конкретных сервисов.

В отношении персональной информации Пользователя сохраняется ее конфиденциальность, кроме случаев добровольного предоставления Пользователем информации о себе для общего доступа неограниченному кругу лиц. При использовании отдельных сервисов Пользователь соглашается с тем, что определенная часть его персональной информации становится общедоступной.

Сайт вправе передать персональную информацию Пользователя третьим лицам в следующих случаях:

- Пользователь выразил согласие на такие действия.

- Передача необходима для использования Пользователем определенного сервиса либо для исполнения определенного соглашения или договора с Пользователем.

- Передача предусмотрена российским или иным применимым законодательством в рамках установленной законодательством процедуры.

В некоторых случаях Компания может предоставлять определенную персональную информацию и данные стратегическим партнерам, которые работают с Компанией для предоставления продуктов и услуг, или тем из них, которые помогают Компании реализовывать продукты и услуги потребителям. Мы предоставляем третьим лицам минимальный объем персональных данных, необходимый только для оказания требуемой услуги или проведения необходимой транзакции.

Персональная информация будет предоставляться Компанией только в целях обеспечения потребителей продуктами и услугами, а также для улучшения этих продуктов и услуг, связанных с ними коммуникаций.

Для использования Ваших персональных данных для любой иной цели мы запросим Ваше Согласие на обработку Ваших персональных данных

Компания принимает необходимые организационные и технические меры для защиты персональной информации Пользователя от неправомерного или случайного доступа, уничтожения, изменения, блокирования, копирования, распространения, а также от иных неправомерных действий третьих лиц.

УНИЧТОЖЕНИЕ ПЕРСОНАЛЬНЫХ ДАННЫХ

Персональные данные пользователя уничтожаются при:

- самостоятельном удалении Пользователем данных со своей персональной страницы с использованием функциональной возможности «удалить аккаунт», доступной Пользователю при помощи настроек профиля;

- удалении Оператором информации, размещаемой Пользователем;

- при отзыве субъектом персональных данных согласия на обработку персональных данных.

Идентификационные файлы (сookies) и иные технологии

Веб-сайт, интерактивные услуги и приложения, сообщения электронной почты и любые иные коммуникации от лица Компании могут использовать идентификационные файлы cookies и иные технологии, такие как: пиксельные ярлыки (pixel tags), веб-маяки (web beacons).

Такие технологии помогают нам лучше понимать поведение пользователей, сообщают нам, какие разделы нашего сайта были посещены пользователями, и измеряют эффективность рекламы и сетевых поисков.

Мы рассматриваем информацию, собираемую файлами cookies и иными технологиями как информацию, не являющуюся персональной.

Как и в случае большинства веб-сайтов, мы собираем некоторую информацию автоматически и храним её в файлах статистики.

Такая информация включает в себя адрес Интернет-протокола (IP-адрес), тип и язык браузера, информацию о поставщике Интернет-услуг, страницы отсылки и выхода, сведения об операционной системе, отметку даты и времени, а также сведения о посещениях.

Мы используем такую информацию для понимания и анализа тенденций, администрирования сайта, изучения поведения пользователей на сайте и сбора демографической информации о нашем основном контингенте пользователей в целом. Компания может использовать такую информацию в своих маркетинговых целях.

Соблюдение вашей конфиденциальности на уровне компании

Для того чтобы убедиться, что Ваши персональные данные находятся в безопасности, мы доводим нормы соблюдения конфиденциальности и безопасности до работников Компании и строго следим за исполнением мер соблюдения конфиденциальности внутри Компании.

Если у вас возникнут вопросы в отношении Политики Конфиденциальности Компании или обработки данных Компанией, Вы можете связаться с нами по контактам для обратной связи.

Во всем остальном, что не отражено напрямую в Политике Конфиденциальности, Компания обязуется руководствоваться нормами и положениями Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных»

Посетитель сайта Компании, предоставляющий свои персональные данные и информацию, тем самым соглашается с положениями данной Политики Конфиденциальности.

Компания оставляет за собой право вносить любые изменения в Политику в любое время по своему усмотрению с целью дальнейшего совершенствования системы защиты от несанкционированного доступа к сообщаемым Пользователями персональным данным без согласия Пользователя. Когда мы вносим существенные изменения в Политику Конфиденциальности, на нашем сайте размещается соответствующее уведомление вместе с обновлённой версией Политики Конфиденциальности.

Источник: https://www.constmb.ru/2017/05/12/%D0%BF%D1%80%D0%B5%D0%BC%D0%B8%D1%8F-%D0%BA-%D1%8E%D0%B1%D0%B8%D0%BB%D0%B5%D1%8E-%D1%82%D1%80%D1%83%D0%B4%D0%BE%D0%B2%D0%BE%D0%B9-%D0%B4%D0%B5%D1%8F%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D0%BE%D1%81%D1%82/

Правила выплаты премий к юбилею

Правила выплаты премий к юбилею Премии к юбилейным датам, с одной стороны, не являются стимулирующими выплатами, но, с другой стороны, тот факт, что в учреждении ценят и поощряют сотрудников, влияет на его имидж. Надо ли на такие суммы начислять взносы и облагать их НДФЛ? Давайте разбираться.

Г.Э. Каспаров, эксперт по бюджетному учету

Основания для премирования

Трудовой кодекс РФ предусматривает несколько оснований для выплаты премий работникам.

Прежде всего это премирование в рамках принятой в учреждении системы оплаты труда.

Согласно части 1 статьи 129 Трудового кодекса РФ, премия в качестве стимулирующей выплаты входит в состав заработной платы сотрудника.

Кроме этого работодатель вправе в различных формах поощрять тех работников, которые добросовестно исполняют свои трудовые обязанности (ст.

191 Трудового кодекса РФ). По такому основанию, как правило, выплачиваются премии к праздникам, в том числе профессиональным (отраслевым), дням рождения (в частности, к юбилеям). Премии по случаю юбилея работников не увязываются напрямую с результатами их трудовой деятельности.

А если и увязываются, то чаще всего вызывают у ревизоров и иных проверяющих дополнительные вопросы.

Документальное оформление выплаты

Выплату разовых премий, в частности по случаю юбилея сотрудника, работодателю целесообразно предусмотреть во внутренних документах учреждения. А именно:

Кроме того, в указанных документах может быть установлен конкретный порядок определения размеров премий к юбилеям и их максимальные размеры.

Перечень премируемых работников определяет руководитель (иное уполномоченное им должностное лицо) путем издания письменного приказа (распоряжения). Основанием для его издания является представление.

Это, как правило, докладные или служебные записки уполномоченных должностных лиц учреждения (заместителей руководителя, начальников структурных подразделений и т. д.).

Приказ подписывается руководителем учреждения (или уполномоченным им должностным лицом). Затем он должен быть доведен до сведения премируемого работника (объявлен ему) под подпись.

Ндфл и взносы с премии

Премия работнику по случаю юбилея – это его доход. Поэтому с нее необходимо удержать налог на доходы физических лиц. Причем со всей начисленной суммы. К тому же данная выплата не поименована в статье 217Налогового кодекса РФ, содержащей перечень доходов, освобождаемых от обложения НДФЛ.

Теперь поговорим о страховых взносах. По общему правилу объектом обложения страховыми взносами признаются все выплаты и вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24 июля 2009 г. № 212-ФЗ; далее – Закон № 212-ФЗ).

Премия к юбилею – это разовая выплата. Она не связана с выполнением сотрудником его трудовых обязанностей. Однако ее выплата производится в рамках именно трудовых отношений (ст. 16 Трудового кодекса РФ). Следовательно, эта премия является частью оплаты труда работника.

Однако такие выплаты необходимо классифицировать исключительно как стимулирующие, связанные с оплатой труда. Они должны быть предусмотрены соответствующими локальными документами учреждения.

Отметим, что для целей определения базы для начисления страховых взносов не имеет правового значения тот факт, что премия выплачивается по случаю юбилея сотрудника.

Кроме того, в статье 9 Закона № 212-ФЗ премии не указаны в качестве сумм, не подлежащих обложению страховыми взносами.

Значит, в базу для начисления страховых взносов включаются выплаты работникам учреждения, имеющие характер поощрения за труд, в том числе премии по случаю юбилеев. К данному выводу пришел Президиум ВАС РФ в постановлении от 25 июня 2013 г. № 215/13.

Включение премии в средний заработок

В соответствии с пунктом 2 Положения об особенностях порядка начисления средней заработной платы, утвержденного постановлением Правительства РФ от 24 декабря 2007 г.

№ 922, при определении средней заработной платы (например, для расчета отпускных или командировочных) учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у данного работодателя.

При этом выплаты социального характера и иные выплаты, не относящиеся к оплате труда, в частности материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха, в расчет не принимаются (п. 3 Положения № 922). Московский городской суд в апелляционном определении от 8 июля 2013 г.

№ 11-13403/13 указал, что премия по случаю юбилея сотрудника учреждения также не должна включаться в расчет среднего заработка.

А вот в силу пункта 2 статьи 14 Федерального закона от 29 декабря 2006 г.

№ 255-ФЗ в средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС России в соответствии с Законом № 212-ФЗ.

К тому же «юбилейные» премии признаются объектом обложения страховыми взносами и учитываются при расчете среднего заработка, исходя из которого начисляется, в частности, пособие по временной нетрудоспособности.

Источник: https://www.budgetnik.ru/art/4085-pravila-vyplaty-premiy-k-yubileyu

Уменьшают ли премии налог на прибыль

Например, в качестве обоснованности выплаты премии и ее направленности на получение доходов можно указать, что премия к праздничным датам не выплачивается сотрудникам, у которых имеются дисциплинарные проступки.

Поэтому выплата такой премии направлена на повышение заинтересованности сотрудников в результатах производственной деятельности.

Аналогичное условие выплаты премии при решении спора в суде явилось достаточным аргументом для правомерного отнесения таких выплат к расходам на оплату труда (см., например, постановление ФАС Московского округа от 24 февраля 2010 г. № КА-А40/702-10).

Так же можно обосновать и экономическую направленность премий, выплачиваемых некурящим сотрудникам. Отказ от курения снижает потери рабочего времени. Поэтому выплаты некурящим сотрудникам являются стимулирующими.

Учет премий при расчете налога на прибыль

Порядок отражения разовых премий в бухучете зависит от того, из каких источников их выплачивают:

- за счет расходов по обычным видам деятельности;

- за счет прочих расходов.

Бухучет выплат В бухучете разовые премии работникам, начисленные за трудовые показатели, относятся к расходам по обычным видам деятельности (п. 5 и 7 ПБУ 10/99). Начисление таких премий отразите следующим образом: ДЕБЕТ 20 (23, 25, 26, 28, 29, 44) КРЕДИТ 70 – начислена премия за счет расходов по обычным видам деятельности.

Исключение – премии, выплачиваемые сотрудникам, занятым в производстве продукции, выполнении работ или оказании услуг (например, премии производственным рабочим). Они относятся к прямым расходам.

Пример ООО «Альфа» применяет общую систему налогообложения (метод начисления). Взносы на обязательное пенсионное (социальное, медицинское) страхование организация уплачивает в общем порядке.

Взносы на страхование от несчастных случаев и профзаболеваний рассчитывают по тарифу 0,2 процента.

Эти взносы организация учитывает при расчете налога на прибыль в месяце начисления. ООО «Альфа» заключило с менеджером Кондратьевым А. С.

срочный трудовой договор на время выполнения определенной работы (проекта). Срок трудового договора – со 2 февраля по 31 марта 2015 года. Трудовым договором предусмотрена выплата единовременной премии за успешное окончание проекта.

Об учете премий в целях налогообложения прибыли (дохода)

ВниманиеПри кассовом методе премии можно учесть в составе расходов в момент их выплаты сотруднику (подп. 1 п. 3 ст. 273 НК РФ). Обычно премию организация выплачивает в месяце, следующем за месяцем ее начисления.

ВажноПоэтому в учете возникают вычитаемые временные разницы (п. 11 ПБУ 18/02).

Они приводят к образованию отложенного налогового актива (п.

14 ПБУ 18/02).

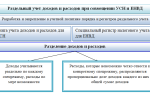

Учет премий при спецрежимах Организации, которые платят единый налог с разницы между своими доходами и расходами, могут учесть разовые премии в расходах при одновременном соблюдении двух условий:

- премии предусмотрены трудовым (коллективным) договором (подп. 6 п. 1 и п. 2 ст. 346.16, абз. 1 ст. 255 НК РФ);

- премии выплачены за трудовые показатели (подп. 6 п. 1 и п. 2 ст. 346.16, п. 2 ст. 255 НК РФ).

Суммы разовых премий сотрудникам, начисленных за трудовые показатели, включите в расходы в момент их выплаты (п. 2 ст.

Премии: налогообложение и оформление

НК РФ);

- не являются стимулирующими выплатами, связанными с трудовыми показателями, поэтому не могут быть учтены в расходах в составе оплаты труда (подп. 6 п. 1 и п. 2 ст. 346.16, п. 2 ст. 255 НК РФ).

Такой подход подтверждают и контролирующие ведомства. При этом точно так же, как и в случае с расчетом налога на прибыль, эту точку зрения можно попытаться оспорить в суде.

Если организация платит ЕНВД начисление и выплата разовых премий никак не повлияют на расчет единого налога. Это связано с тем, что ЕНВД рассчитывают исходя из вмененного дохода (п. 1, 2 ст. 346.29 НК РФ). Общая система + ЕНВД.

Если премия начислена сотруднику, который одновременно занят в деятельности организации, облагаемой единым налогом на вмененный доход, и в деятельности организации на общей системе налогообложения, то сумму премии нужно распределить.

«праздничные» премии могут уменьшать прибыль

1 ст.

Как платить налоги с премий

А любая премия работнику, с точки зрения чиновников, укладывается в эти рамки. Причем с ними согласны и судьи. Как сказано в постановлении Президиума ВАС РФ от 25 июня 2013 г.

№ 215/13, разовые премии к

Новому году связаны с трудовыми обязанностями и имеют стимулирующий характер. Значит, эти выплаты вполне укладываются в рамки трудовых отношений.

И потому на них нужно начислять страховые взносы. Налоговый учет премий Разовые премии уменьшают налоговую базу по налогу на прибыль при одновременном соблюдении двух следующих условий:

- премии предусмотрены трудовым договором (абз. 1 ст. 255 и п. 21 ст.

Непроизводственные разовые премии (к юбилею, празднику и т. д.) в бухучете относите к прочим расходам (п. 11 ПБУ 10/99). Их начисление отразите так: ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 70 – начислена премия за счет прочих расходов.

НДФЛ с премий Вне зависимости от системы налогообложения которую применяет организация, со всей суммы премии нужно удержать НДФЛ (подп. 6 и 10 п. 1 ст. 208 НК РФ). При этом ответ на вопрос в каком месяце суммы разовых премий нужно включить в налоговую базу по НДФЛ, зависит от того, является премия производственной или нет.

Непроизводственные разовые премии (например, к юбилею, празднику) не являются частью зарплаты и, следовательно, не относятся к расходам на оплату труда. Поэтому их сумму включите в налоговую базу по НДФЛ того месяца, в котором они выплачены (подп.

1 п. 1 ст. 223 НК РФ).

Распространенные ошибки при учете При учете премий для расчета налога на прибыль работодатели допускают следующие основные ошибки:

- Назначение премий без наличия нормативного документа, регламентирующего порядок выплат. Работодатель вправе уменьшать налоговую базу только на те виды премий, порядок выплаты которых зафиксирован внутренними актами.

Например, премия, выплаченная за выслугу лет, может быть учтена при расчете налога лишь в том случае, если этот вид выплат предусмотрен внутренним порядком.

- Выплата работникам за достижения, не связанные с трудовой деятельностью. Работодатель не может учесть в расчете налога расходы на премии, выплаченные, к примеру, в связи с юбилеем сотрудника, получением ним статуса многодетного отца/матери, т.п.

Источник: журнал «Главбух» Разовые (единовременные) премии выплачивают не за определенный период, а при наступлении конкретного события (успешное окончание проекта, юбилей и т. п.). Организация может предусмотреть выплату разовых премий в своих внутренних документах:

- трудовом договоре (абз. 5 ч. 2 ст. 57 ТК РФ);

- коллективном договоре (ч. 2 ст. 135 ТК РФ);

- отдельном локальном документе организации (Положении об оплате труда, Положении о премировании и др.) (ч. 2 ст. 135, ст. 8 ТК РФ).

В этом случае разовая премия может являться составной частью системы оплаты труда. Соответственно, разовые премии за производственные результаты можно будет учесть при расчете среднего заработка.

И если такие премии предусмотрены коллективным или трудовыми договорами, их можно учесть в составе расходов при расчете налога на прибыль.

Правомерность такой позиции подтверждена в постановлении ФАС Восточно-Сибирского округа от 24 июня 2014 г. №

А33-16111/2013. Кроме того, если непроизводственные премии изначально предусмотрены трудовым (коллективным) договором, то, значит, возможность их получения потенциальный сотрудник учитывает при оценке целесообразности работы в той или иной организации. Поэтому такие стимулирующие выплаты могут способствовать привлечению в организацию необходимых специалистов.

А значит, данные расходы являются экономически обоснованными. На это указал ФАС Московского округа в постановлении от 17 июня 2009 г. № КА-А40/4234-09. Определением ВАС РФ от 23 октября 2009 г. № ВАС-13115/09 было отказано в передаче указанного дела для рассмотрения Президиумом ВАС РФ.

Источник: https://1privilege.ru/umenshayut-li-premii-nalog-na-pribyl/

Виды премий работникам: обзор для руководителя

Премии, которыми начальство поощряет работников за хороший труд, могут иметь разные виды. Выбор их зависит только от кадровой и мотивационной политики компании и ее руководства. Как правило, премирование – это великолепный способ простимулировать эффективность сотрудника и побудить его работать как можно лучше. Давайте разбираться, какие же есть типы вознаграждений.

Условия премирования сотрудников

Выплата дополнительной суммы денег назначается, когда надо поощрить работника за то, что он трудился больше необходимого. Вознаграждение работает как мотиватор (стимул к труду) в том виде, что позволяет сотруднику почувствовать личную заинтересованность в том, чтобы всегда оставаться на высоком уровне.

В странах с рыночной экономикой ответственность за назначение разного рода премий ложится на плечи работодателей. Они имеют возможность воздействовать на подчиненных, выбирая, в какой форме, с какой периодичностью, в каком количестве необходимо поощрение.

Важно, прежде всего, понять круг интересов специалиста и его потребности, потому что только так можно подобрать адекватную его нуждам и желаниям форму награды. К примеру, можно усилить готовность сотрудника расти в мастерстве и профессионализме, увеличивая ему зарплату за рост квалификации или получение высшего образования.

Если же подчиненный нуждается в жилье, то работодатель может предоставить ему и его семье квартиру от предприятия или помочь с ее покупкой.

Причины, по которым сотрудники получают дополнительные выплаты, должны быть тщательно продуманы, иначе есть риск их превращения в антистимулы, которые не будут гарантировать повышения качества работы.

Например, врачи, которые получают деньги за наибольший объем принятых пациентов, могут начать заботиться не о том, чтобы эффективно лечить людей, а о том, чтобы принять в своем кабинете как можно больше народу.

Чтобы избежать подобных ситуаций, используются разные виды премий и разные комбинации стимулов. Грамотные системы показателей эффективности включают не один, а несколько поводов (как правило, два или три), выстроенных иерархически.

Зачастую выбирается главный и несколько дополнительных к нему.

Кроме того, можно включать в систему мотивации сотрудников показатели, которые будут корректировать неоднозначный основной предлог (такой, как количество пациентов у врачей) и тем самым защищать его от превращения в антистимул.

Есть и иной способ создать иерархию мотиваторов для работников. Основания могут выступать в виде условий поощрения.

Это такие характеристики выполненной работы (по количеству и качеству), соблюдая которые подчиненный получает определенное количество денег. Условия могут быть основными и дополнительными (обязательными и необязательными).

Если человек выполнил только обязательные условия (но выполнил их все), то он получает 60-70 % премии. Чем больше и лучше он работал, тем ближе эта цифра будет к 100 %.

Существует еще более гибкий способ установки стимулов. Это сложное и четкое деление показателей на главный, основные и дополнительные. Самый важный, который оказывает наибольшее влияние на работу компании, становится главным свидетельством эффективности и определяет будущую премию на 50 % или более.

Менее важные, но все же значимые характеристики деятельности становятся основными признаками результативности. Они могут увеличивать изначальное вознаграждение на 15-40 %. К ним можно отнести повышение производительности работы сотрудника, экономию ресурсов компании и другие виды характеристик.

Наконец, дополнительные коэффициенты формулируются отдельно для каждой группы специалистов (по профессиям). Если работники достигают нужных показателей, то их сумма увеличивается на 10 %.

Для бухгалтеров таким дополнительным знаком может быть предоставление отчетности в указанные сроки, для экономистов – тщательность составления планов и обоснованность расчетов, для продавца – внимание к чистоте на рабочем месте.

Главное в системе мотивации и поощрения – донести ее до персонала в доступной и понятной форме. Чем сложнее уяснить, за что тебе дадут дополнительные деньги, тем меньше хочется их зарабатывать.

Но реальное побуждение включает не только общие показатели труда. Как правило, их оказывается недостаточно, и руководство вместе с кадровиками вырабатывают систему мотиваторов и премий, адаптированных для их фирмы.

В числе таких нестандартных параметров, за которые люди получают свои деньги, могут быть:

- Создание более качественного продукта (увеличение количества изделий высшей категории или сорта, уменьшение брака, отработка качества для снижения возвратов, учет жалоб и претензий потребителей для улучшения товара).

- Повышение производительности труда (больший объем выполненной работы, перевыполнение планов, более высокие нормы производства продукции, которая выходит с предприятия, превышение рабочих показателей, опережение плана или меньшие трудовые и финансовые затраты на деятельность).

Источник: https://practicum-group.com/blogs/stati/vidy-premij-rabotnikam/