Один раз — и полный отказ

Банк России разрешил банкам полностью разрывать договорные отношения с клиентом, если хотя бы по одному из его счетов были попытки провести сомнительные операции.

До сих пор из-за неоднозначной формулировки антиотмывочного закона банки позволяли себе прекращать отношения с клиентом лишь в части счетов, по которым были проведены сомнительные операции.

Теперь же банкиры смогут полностью прекратить общение с подозрительным контрагентом, заручившись разъяснениями регулятора.

Пояснения ЦБ о применении положений антиотмывочного закона были опубликованы в «Вестнике Банка России» в четверг. Они стали ответом на частный запрос банка.

Кредитная организация интересовалась, можно ли прекратить отношения с клиентом по договорам, в отношении которых сомнительные операции не проводились, если «подозрительные» операции были выявлены по другим его счетам.

В своем ответе регулятор фактически разрешил банкам полностью разрывать отношения с клиентами, с которыми был расторгнут договор по одному из счетов из-за нарушений антиотмывочного закона (115-ФЗ).

До сих пор возможность полного разрыва отношений с клиентом, замеченным в нарушении антиотмывочного законодательства, не была определена.

Согласно закону, банк может прекратить отношения с клиентом по счету, в отношении которого в течение календарного года было принято два и более решения об отказе в выполнении распоряжения из-за нарушений 115-ФЗ. «Нормы закона 115-ФЗ сформулированы так, что допускают двоякое толкование.

Из них неясно, банк вправе расторгнуть лишь договор счета, по которому было допущено нарушение, или прекратить дальнейшее сотрудничество в целом»,— отмечает управляющий партнер адвокатского бюро «Дмитрий Матвеев и партнеры» Дмитрий Матвеев.

«ЦБ совершенно правильно выбрал расширительное толкование, поскольку при регулярном совершении сомнительных сделок возникает вопрос о добросовестности самого клиента»,— поясняет Дмитрий Матвеев.

«Если клиент совершает сомнительные операции по одному из счетов, то для нас он автоматически становится сомнительным клиентом»,— добавляет заместитель руководителя службы финансового мониторинга клиентских операций ВТБ 24 Игорь Венгеров.

Однако ясности в том, можно ли полностью отказать в обслуживании такому клиенту, у банков не было.

В отсутствие разъяснений по данному вопросу банки занимали осторожную позицию. Когда отказывают в проведении операции, банк ожидает, что клиент поймет и учтет претензии банка либо уйдет по собственной инициативе, но так случается не всегда, отмечает Игорь Венгеров.

«Не желающие добровольно уходить из банка сомнительные клиенты могли доставить массу проблем,— рассказывает начальник юридического управления СДМ-банка Александр Голубев.— У нас был такой проблемный клиент с кредитом в банке.

И как бы нам ни хотелось с ним расстаться, мы не рискнули расторгать кредитный договор: в суде он бы мог взыскать с нас ущерб, полученный из-за досрочного погашения кредита, а также заявить об ущербе, нанесенном его деловой репутации».

Заручившись разъяснениями ЦБ, банки смогут избавиться от подозрительных клиентов. «Разъяснения ЦБ касаются любых счетов, и теперь при расторжении одного договора мы автоматом можем расторгать остальные»,— отмечает управляющий директор организационно-правовой дирекции Нордеа-банка Константин Каричев.

При этом нивелировать риски судебных разбирательств банки намерены, указав в договорах, что основанием для их досрочного прекращения является нарушение клиентом 115-ФЗ.

Теперь, когда ЦБ четко высказал позицию, это условие договора будет проще обосновать клиенту и тем самым избежать оттока хороших клиентов, который мог бы возникнуть при внесении изменений во все договоры, указывают участники рынка.

«Банки вправе внести подобные поправки и в новые, и в действующие договоры,— соглашается партнер адвокатского бюро “Плешаков, Ушкалов и партнеры” Вячеслав Ушкалов.— Думаю, что клиентов, которые откажутся от новых условий, будут единицы».

Вероника ГОРЯЧЕВА

Источник: http://www.banki.ru/news/bankpress/?id=8999646

Сомнительные и подозрительные операции — что это?

Обновлено 01.02.1018.

В последнее время в различных новостях часто встречаются такие термины, как «сомнительные и подозрительные операции», «антиотмывочный закон», «противодействие легализации и отмыванию доходов, полученных преступным путём», «финансирование терроризма» и т.д.

Кто-то может подумать, что его это не касается, поскольку никаких подозрительных операций он не совершал и совершать не планирует. Хотелось бы уточнить: а какие конкретно операции являются сомнительными, где список действий, которые нельзя совершать?

Ответ на этот вопрос прост: такого списка просто не существует, есть только некий набор рекомендаций и общих критериев. Причём подозрительными операциями могут оказаться и совсем безобидные транзакции, например, покупка лекарств в аптеке или приобретение экипировки для активного отдыха.

Также могут вызвать подозрение ваши поведенческие характеристики, круг общения (правда, не совсем понятно, как банк будет это отслеживать, неужели по социальным сетям?).

Ещё, оказывается, есть список территорий с повышенной террористической активностью, где любые операции также попадают под пристальный контроль:

Бороться с «легализацией денежных средств, полученных преступным путём, и финансированием терроризма», конечно, необходимо, но за пределы здравого смысла выходить тоже не стоит.

Очень неприятно остаться с заблокированной картой и отключенным интернет-банком, например, на курорте в Тунисе, Египте или Турции за покупку средства от простуды и за выложенную в соцсеть фотографию с каким-нибудь местным жителем.

Прежде всего, нужно понимать, что застраховаться от блокировки карты или отключения от ДБО невозможно, можно только сократить вероятность наступления этих событий. И всё благодаря закону 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Чтобы понять всю суть данного законопроекта, достаточно прочитать всего несколько статей.

Статья 7, пункт 1.1

Банк обязан запрашивать у вас сведения о происхождении средств. Причём не указывается, что является достаточным обоснованием, а что нет.

Статья 7, пункт 14

Клиенты обязаны предоставлять всю необходимую банкам информацию.

Статья 7, пункты 11 и 12

Банк может отказать в проведении операции, сославшись на правила внутреннего контроля.

https://www.youtube.com/watch?v=IC7ThmPtDug

Обратите внимание, что согласно 115-ФЗ в случае отказа в операции гражданско-правовая ответственность для банка не наступает. А вот в ст. 845 Гражданского Кодекса РФ говорится, что банк не вправе определять и контролировать использование денежных средств клиента:

Ещё в ГК РФ есть замечательная статья 3, которая утверждает, что нормы гражданского права, принятые в Федеральных законах не должны противоречить Кодексу:

Помимо права банка отказать в проведении операции, сославшись на правила внутреннего контроля, в 115-ФЗ есть отдельный список операций, которые подлежат обязательному контролю.

Подобные «сомнительные» операции перечислены в статье «Операции с денежными средствами или иным имуществом, подлежащие обязательному контролю».

Некоторые из пунктов действительно требуют особого контроля, например, проведение операций, где одним из субъектов является лицо, причастное к террористической деятельности. Однако в этот перечень попали и вполне обычные операции, которые совершают физические лица в повседневной жизни:

1 Любые операции, сумма которых превышает 600000 рублей:

2 Внесение на счёт юридического лица наличных денежных средств:

3 Покупка или продажа наличной иностранной валюты:

4 Обычный обмен банкнот также попадает в список операций, подлежащих обязательному контролю:

5 Любой выигрыш в лотерее или на тотализаторе:

6 Сделка с любым недвижимым имуществом на сумму больше 3 млн рублей (непонятно, зачем нужен данный пункт, если в 1 пункте говорится, что любые операции больше 600000 рублей попадают под обязательный контроль):

Стоит отметить, что количество сообщений в Финмониторинг от банков о наличии подозрительных операций за год увеличилось в 2 раза:

Действительно ли подозрительные операции участились, или просто в когорту подобных операций добавились ранее неподозрительные операции благодаря более тщательному мониторингу?

Помимо «подозрительных операций», есть ещё термин «сомнительные операции». О том, что конкретно понимает Банк России под этим термином, можно узнать из письма от 4 сентября 2013 г. N 172-Т «О приоритетных мерах при осуществлении банковского надзора»:

«Сомнительные операции — это операции, осуществляемые клиентами кредитных организаций, имеющие необычный характер и признаки отсутствия явного экономического смысла и очевидных законных целей, которые могут проводиться для вывода капитала из страны, финансирования «серого» импорта, перевода денежных средств из безналичной в наличную форму и последующего ухода от налогообложения, а также для финансовой поддержки коррупции и других противозаконных целей».

Более или менее чёткий классификатор признаков, указывающий на «необычный характер» сделки можно посмотреть в приложении к Положению Банка России от 2 марта 2012 года N 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Перечень довольно большой, предлагаю каждому ознакомиться с ним самостоятельно, чтобы проникнуться всей сутью термина «сомнительные операции». Вот лишь некоторые интересные пункты из признаков, указывающих на необычность операций (которые могут послужить отказом в проведении операции или стать поводом для отключения от дистанционного банковского обслуживания):

1 Запутанный характер сделки, не имеющий экономического смысла (правда, непонятно, как определить степень запутанности и экономической осмысленности):

2 Излишняя озабоченность клиента вопросами конфиденциальности в отношении осуществляемой операции:

3 Пренебрежение клиентом более выгодными условиями получения услуг (тарифы комиссионного вознаграждения, ставки по срочным вкладам (депозитам) и вкладам (депозитам) до востребования):

4 Необоснованная поспешность в проведении операции:

5 Несоответствие операций, совершаемых клиентом, общепринятой рыночной практике совершения операций (что конкретно имеется в виду — непонятно):

6 Операции станут сомнительными, если вы долго не предоставляете подтверждающие документы по ним, или если банк просто не сможет проверить предоставленную информацию:

7 Если вы откажетесь от операции, которая вызывает подозрение у банка, и захотите закрыть счёт, то это тоже вызовет подозрение:

8 Обналичивание возвращенных на счет денежных средств:

9 Сомнительной является операция, совершенная через ДБО, если банк заподозрил, что её совершают третьи лица (даже близкие родственники):

10 Очень забавный пункт с кодом 1199 «Иные признаки»:

11 Значительное увеличение суммы на счете с последующим переводом в другую кредитную организацию:

«Неожиданное» 🙂

12 Регулярные зачисления на счёт переводами с использованием электронных средств платежа с последующей обналичкой (сюда относятся всякие Qiwi-кошельки, Элекснеты, Яндекс Деньги и пр.):

13 Регулярные зачисления крупных сумм денежных средств от третьих лиц с последующим снятием или переводом:

14 Разбить крупную сумму операции (больше 600000 рублей) на более мелкие суммы в течение маленького промежутка времени не получится, т.к. для анализа «сомнительности» учитывается общая сумма всех операций за определенный промежуток времени:

15 Безналичное зачисление со своих счетов и последующее снятие также выглядит сомнительным:

16 Регулярные покупки с помощью банковской карты в сети интернет также подпадают под «сомнительные операции», причём на любые суммы:

17 Сомнительными операциями являются покупки лекарств, средств связи и продуктов длительного хранения:

В общем, как видите, практически любого клиента можно заподозрить в совершении «сомнительных операций». Нет чётких критериев, «регулярность» или «необычность» операций определяется самим банком.

Стоит отметить, что банки сами-то не очень заинтересованы отказывать клиентам в проведении операций, ведь так можно вообще всех распугать. Однако банки вынуждены следовать рекомендациям ЦБ РФ в плане выполнения 115-ФЗ, ведь несоблюдение этого закона довольно часто становится основанием отзыва лицензии у кредитной организации:

В последнее время на различных порталах появилось много отзывов клиентов, которым заблокировали карту, или отключили от ДБО, сославшись на «антиотмывочный» ФЗ-115.

Причём, судя по описаниям ситуаций, при которых произошли подобные отключения, отказывают в проведении различных операций, в основном, невыгодным банку клиентам (это сугубо моё личное мнение).

Вот список операций, за злоупотребление которыми банк может отключить вас от ДБО, отказать в проведении операции и запросить дополнительные документы:

1 Частые обналичивания в банкоматах.

Я имею в виду не то, что наличные — это, в принципе, плохо, с точки зрения «антиотмывочного закона». Просто любое снятие средств с карты даже в собственных банкоматах для банка стоит дополнительных денег, которые выплачиваются платежной системе (небесплатна для банка даже ваша операция запроса баланса по карте).

А уж если банк позволяет своим клиентам снимать деньги бесплатно в чужих банкоматах, он несёт довольно существенные дополнительные потери (банкам-партнёрам платится соответствующая комиссия).

2 Частые банковские переводы.

Банки, которые предлагают бесплатные банковские переводы, теряют на этом деньги. Банк России обрабатывает безналичные переводы совсем не бесплатно:

Причём плата за перевод фиксированная, поэтому большое количество переводов на небольшие суммы банку очень невыгодно.

3 Частое использование бесплатного сервиса C2C.

Речь идёт о банках, которые позволяют бесплатно пополнять свои дебетовые карточки с карт других банков.

Бесплатно «стягивать» деньги можно на карты «Европлана», «Ренессанс Кредита», «Русского ипотечного банка», «Рокетбанка», «Кукурузу», «Тинькофф Блэк».

Данная операция бесплатна для вас, но не для банка. Вот, например, сколько возьмет НСПК «Мир» за сервис card2card:

Теперь посчитайте, во сколько вы обходитесь банку, если просто используете выданную карту (довольно часто это бесплатно, хотя производство карты банку стоит денег) просто для удобного пополнения с помощью бесплатного сервиса С2С и последующего бесплатного межбанка в другие кредитные организации или снятия в банкоматах.

Формально вы ничего не нарушаете, вы следуете тарифам и условиям, которые составил сам банк. Заставить вас совершать реальные покупки по карте никто не может.

Тут банку на помощь и приходит 115 ФЗ: банк начинает запрашивать у вас документы, отключает от ДБО, отклоняет операции. Найти повод очень легко.

В итоге вы вынуждены перестать пользоваться услугами данного банка, а кредитная организация, мягко говоря, не сильно и переживает по этому поводу.

Повторюсь, это всего лишь моё мнение, с которым любой может не согласиться и поспорить. Однако, как мне кажется, лучше всё-таки иметь в виду данный список «невыгодных банку операций» и не сильно нагружать ими какую-либо одну кредитную организацию.

— Заведите себе несколько карточек, откройте счета в нескольких банках, которые предлагают бесплатный межбанк и сервис бесплатного пополнения С2С.

— Откройте расходно-пополняемые депозиты в этих банках.

— Хотя бы иногда совершайте реальные покупки по «нужным» вам картам.

— Старайтесь не делать банковских переводов на крупные суммы.

— Не снимайте наличность сразу, дайте деньгам немного «отлежаться» в банке, например, на расходно-пополняемом вкладе.

Пускай вы немного потеряете в потенциальном процентном доходе (по сравнению с ситуацией, если бы вы сразу переправили деньги из транзитного банка в нужное место), зато сэкономите нервы, избежав спора с банком по поводу экономического смысла вашей операции и происхождения ваших денег. Не мелочитесь, дайте банку тоже немного на вас заработать 🙂

— Не забывайте правильно заполнять платёжные поручения. В графе «Назначение платежа» креатив лучше не использовать, чтобы не привлекать лишнего внимания. Если вы переводите деньги юридическому лицу, то постарайтесь описать данную процедуру максимально подробно (№ договора, дата, наименование услуги и т.д.)

UPD: 01.02.2018

Источник: http://hranidengi.ru/somnitelnye-i-podozritelnye-operatsii/

Подозрительные операции клиентов с точки зрения банков

Финансирование терроризма и легализация преступных доходов – международные проблемы. Россия участвует в их предотвращении и ликвидации наряду с другими странами.

При этом изобретательность криминальных элементов вынуждает как иностранные, так и российские госслужбы постоянно совершенствовать систему контроля финансовых операций, которые проводятся через банки.

Для этого российский законодатель в лице:

- Госдумы – несколько раз в год обновляет главный антиотмывочный закон с момента его принятия в 2001 году;

- Центробанка – регулярно вводит все новые признаки подозрительности операций;

- Росфинмониторинга – ведет перечень нечистоплотных граждан и организаций, заподозренных в экстремистской деятельности или терроризме. Россиян в нем уже больше 8 тысяч плюс почти полсотни отечественных организаций.

В результате данных мер банкам на сегодняшний день позволено самостоятельно выбирать, кого обслуживать, а кому отказывать в проведении операций. Причем требований со стороны законодателей уже настолько много, что банки не всегда успевают их выполнять и берут инициативу в свои руки.

Отклоняются операции даже формально чистых клиентов

Банк может отказать клиенту в операции, даже если он не значится в черном списке.

Связано это с тем, что процедура включения подозрительного клиента в список неблагонадежных для банков утомительна.

Поэтому, чтобы не обременять себя подобными хлопотами, кредитные учреждения предпочитают отказывать клиенту в осуществлении операции, не сообщая о нем в Росфинмониторинг.

Причины отказа не раскрываются. Банки объясняют это тем, что подобное информирование является прямым нарушением Федерального закона от 07.08.2001 № 115-ФЗ. Однако с 30 марта 2018 года законодатель это табу ликвидировал, и теперь банки должны сообщать клиентам причины отказа в операции.

В результате клиент, хотя и не значится в черном списке, получить банковскую услугу не может.

Выяснить, в чем дело, можно только опытным путем. Единственное, что остается, ‒ это попытаться открыть счет в другом банке. Если и там последует отказ, то лицо действительно оказалось в черном списке.

И здесь подстерегает другая опасность: процедуру реабилитации клиенту придется проходить в каждом отказавшем ему в открытии счета банке.

Решить эту проблему могло бы взаимодействие ЦБ и Росфинмониторинга, но пока законодательно такой порядок не урегулирован.

Вскрыта новая схема вывода средств со счетов компаний

Банкиры рассказывают, что в последние месяцы стали чаще встречаться случаи, когда компании переводят средства со своих счетов или списывают их под видом «компенсаций при увольнении сотрудников по соглашению сторон».

Возросшая частота таких списаний и их величины вызывают подозрение банков: таким образом компании, по всей видимости, прикрывают обналичивание и вывод средств. Организации расплачиваются за это уплатой максимум 13 процентов в виде подоходного налога с указанных сумм.

Банкиры предупреждают, что такие операции могут быть квалифицированы по антиотмывочному закону как сомнительные и быть заблокированы (в противном случае претензии к самому банку могут предъявить Центробанк и налоговая служба).

Пока активных действий банков в этом отношении не много, но они набирают обороты.

Так, 16 мая 2018 года Генпрокуратура сообщила, что вскрыла одну их таких схем. В ней участовали трое: двое граждан и один судебный пристав. Они направляли в банк поддельные документы комиссий по трудовым спорам.

В них содержались требования о взыскании со счетов коммерческих организаций зарплаты в пользу неких лиц, которые работниками данных компаний не являлись.

В результате гособвинение добилось для всех троих участников преступной группы лишения свободы на сроки от 4 до 10 лет, плюс возмещения причиненного компаниям ущерба.

Таким образом, рвение банков по выявлению сомнителных операций не только создает проблемы для организаций, но и помогает им в возмещении причиненного такими операциями ущерба.

СТАТЬЯ Чапис Е.С.

Редактора журнала «Время Бухгалтера»

Источник: http://www.v2b.ru/articles/podozritelnye-operatsii-klientov-s-tochki-zreniya-bankov/

Заблокировать расчетный счет теперь может не только налоговая, но и банк, если сочтет вашу деятельность подозрительной — Бухгалтерские услуги

Рассказывает Светлана Шевелева , директор и учредитель бухгалтерской компании Контакт

Одному нашему клиенту банк внезапно заблокировал расчетный счет в связи с тем, что он ведет подозрительную деятельность по 115-ФЗ (так называемый закон по отмыванию и терроризму). Директор и мы испытали шок: ведь клиент с нами уже три года, налоги уплачивает как положено, и ведет реальную деятельность.

Причинами блокировки счета стали неритмичный характер деятельности (продажи есть не всегда, а когда удаётся выиграть тендер) и низкая налоговая нагрузка (фирма торгует льготными товарами и имеет пониженную ставку НДС, и наценка на товары невысокая при большом обороте, опять же в силу специфики рынка).

На заблокированном счете зависли большие средства, предназначенные для уплаты поставщикам, но директор этими деньгами воспользоваться не могла. Она попыталась открыть расчетный счет в двух других банках, в которых ей тут же отказали, по причине того, что это юр лицо внесено в черный список.

Паника у директора нарастала, но она не собиралась сдаваться и дошла до руководства своего банка, предоставила в банк большой многостраничный документ, в котором описывались характер сделок, структура затрат, уплаченные налоги и многое другое.

В итоге банк пошел на встречу и расчетный счет разблокировали! Но в течение 10 дней, пока счет был закрыт, нервы у директора были на пределе – были просрочены платежи поставщикам, не уплачены вовремя налоги и вообще сам бизнес был под угрозой.

За последний год наблюдаем картину, что всё больше предпринимателей имеет проблемы с блокировкой счетов по 115-ФЗ (так называемый закон по отмыванию и терроризму).

Связано это с тем, что банки, боясь отзыва лицензии, (а за 2015-2017 годы 268 банков лишились лицензий) перестраховываются, и если по формальным критериям клиент подозрительный, то разбираться они не будут, а будут отказывать в открытии счета или еще хуже блокировать действующие счета.

Еще много неприятных изменений происходит в последнее время в отношении малого бизнеса:

• Бухгалтерские компании обязали стучать на своих клиентов в финансовую разведку по всё тому же 115-ФЗ.

Благо, что мы знаем про бизнес своего клиента больше чем банки и понимаем, что террористов среди клиентов у нас нет. Поэтому, как нам кажется, поводов стучать нет.

Но непонятно какие поправки завтра внесут в этот закон и о чем нас заставят докладывать под угрозой закрытия уже нашего бизнеса.

• Ввели абсурдные поправки в закон об онлайн-кассах и теперь чеки нужно пробивать на каждый чих, например, даже если ваш сотрудник покупает товары по корпоративной карте.

И даже непонятно, зачем это государству – как оно собирается контролировать эту кашу-малашу , когда на одну транзакцию пробивается несколько онлайн-чеков., никак между собой не связанных.

Напрашивается вывод, что просто будет больше поводов штрафовать за неприменение онлайн-касс . Ну и конечно кто-то неплохо заработает на продаже и поддержке онлайн-касс.

• Разрывы в АСК-НДС всё чаще взыскивают с реальных предпринимателей, мотивируя это тем, что не проверил контрагента – сам дурак. Поставщик твой НДС не заплатил, на требования не отвечает и на допрос не явился.

А вот ты ответил на запросы, и в налоговую по вызову пришел как честный гражданин, и бизнес у тебя действующий, поэтому взыщем мы этот НДС с твоего расчетного счета, там деньги есть.

Всё, разрыв по НДС закрыт, налоговый орган работает эффективно.

На фоне всего происходящего уже не смешно, а грустно слышать о том, что государство делает всё для поддержки малого бизнеса. Поэтому я не смотрю новостные каналы и не читаю новости официальных источников. Потому что реальность она совсем другая.

У меня своя новостная лента – мне гораздо интереснее наблюдать за жизнью наших клиентов, которые, несмотря на закручивающиеся гайки, не ноют, а продолжают делать свой бизнес.

Они подписывают многомиллионные контракты прямо из роддома, создают выездные офисы в Таиланде, разрабатывают мобильные приложения для иностранных заказчиков, шьют крутую дизайнерскую одежду, изобретают и патентуют станки.

Такие примеры реально вдохновляют и заставляют делать качественный бухгалтерский сервис, современный и удобный для предпринимателя, потому что они его заслужили ))

Источник: http://kontakt72.com/stati/zablokirovat-raschetnyj-schet-teper-mozhet-ne-tolko-nalogovaya-no-i-bank-esli-sochtet-vashu-deyatelnost-podozritelnoj/

Блокировка счета по ФЗ 115 — чем грозит, последствия и что делать

Некоторые предприниматели сталкиваются в своей деятельности с блокировкой счёта. И нередко она происходит на основании ФЗ 115. Только не все бизнесмены знают, что является причинами такого действия со стороны банка.

В данном правовом акте говорится о легализации средств, которые были получены незаконно. И если хотя бы раз счёт юридического лица был «заморожен» по подозрению в таких махинациях, то он заносится в чёрный список всех банков.

Однако, есть меры предосторожности соблюдая которые, можно избежать блокировки. О них мы сегодня и поговорим. А также вы узнаете, что делать, если ваш счёт уже постигла неприятная участь.

Блокировка счета по 115 ФЗ

В один прекрасный день бизнесмен может обнаружить, что его счёт заблокирован. Что делать в этом случае, можно ли получить свои деньги и как вести расчёты с контрагентами?

По 115 ФЗ, кредитная организация вправе заморозить любой счёт, если у неё будут подозрения, что вы занимаетесь отмыванием денег, то есть пытаетесь провести операции, которые делают незаконно полученные средства легальными.

Из закона следует, что проводится блокировка по инициативе банка. В любом из них есть служба финансового мониторинга, которая пристально следит за операциями по счетам всех клиентов. Чаще всего под заморозку счёта попадают ИП и малый бизнес. Именно их деятельность подразумевает частое снятие, внесение налички, что и вызывает подозрения банков.

Правда, в кредитных организациях работают тоже люди, которые могут ошибаться. И нередко счета блокируют без оснований на то. К примеру, вы законопослушный гражданин, ведущий «правильный» бизнес и никоим образом не связаны с преступными блокировками. В таком случае поможет претензия на незаконную блокировку банком вашего счёта.

Однако, последствия заморозки даже при составлении подобного документа будут неутешительными. Вам придётся доказать, что операции по счёту носят законный характер.

Для этого потребуется предоставить все бумаги, подтверждающие этот факт. В них должны отразиться все суммы, которые проходили по вашему счёту до блокировки.

Лишь после тщательного изучения предоставленных документов банки принимают решение о разморозке счёта клиента.

Причины блокировки по 115 ФЗ

Давайте более подробно остановимся на причинах блокировки счёта. Законодательство даёт такое право банкам при наличии следующих поводов:

- если один из контрагентов является террористом (их база находится в любом банке. И даже, если вы не знали, с кем имели дело, то блокировки точно не избежать);

- при проведении операций на сумму свыше 600 000 рублей (именно такой предел вызывает подозрения у Росфинмониторинга. Неважно, снимаете вы деньги, вносите или кому-то переводите);

- стороны сделки проводят операции по поручению лиц, находящихся в розыске;

- у банка появились подозрения, что документы, переданные вами для подтверждения законности проводимой по счёту операции, являются настоящими;

- ФНС заинтересовалась вашим счётом и передала поручение банку заморозить счёт (налоговая также отслеживает операции по счетам банковских клиентов);

- если большое число денежных переводов осуществляется от организации в пользу физических лиц.

Как узнать, заблокирован ли счёт и на какой срок

Если ваш счёт банк заблокирует, вы об этом узнаете в ближайшее время. Никаких операций по нему осуществить вы не сможете. Невозможно внести деньги, снять их или отправить даже на собственную карту. В личном кабинете будет доступна только опция просмотра баланса. Согласитесь, перспектива не из приятных.

О блокировке счёта вы сможете узнать из уст банковского сотрудника. Для этого нужно отправиться в отделение и составить заявление на сообщение причин заморозки. Специалист сделает запрос в соответствующую службу банка, а затем предоставит вам письменное уведомление. Правда, некоторые банки пренебрегают данным действием и клиентам не сообщают о причинах.

Лучше с этим не тянуть, так как ваш бизнес в этом случае может потерять прибыль, к тому же придётся искать альтернативные пути расчётов с контрагентами и государственными инстанциями, помимо банковского счёта.

Нередко самое «трезвое» решение в такое ситуации — закрытие счёта. Иногда банки слишком долго рассматривают документы, что пагубно сказывается на бизнесе, особенно, если сумма на счету крупная. При разрыве договора с банком вы получите доступ к собственным средствам.

Как избежать блокировки счёта

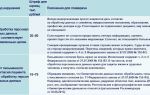

Соблюдая некоторые правила, вы сможете избежать заморозки счёта. При любой банковской операции нужно быть крайне осторожным, а разобраться в их тонкостях вам поможет наша таблица.

| Что «не любят» банки | Советы |

| У компании несколько счетов, по каждому из которых ведутся разные операции (например, по одному оплачиваются налоги, а по-другому осуществляются расчёты с контрагентами) | По возможности, используйте один счёт для ведения всех операций в вашей деятельности или сократите их число до минимально возможных |

| «Массовый» юридический адрес (существуют конторы, которые за плату регистрируют на одном адресе большое число разных компаний) | Уважающей себя компании лучше иметь индивидуальный юридический адрес, который будет подтверждён документально |

| Возраст директора до 22 лет либо старше 60-ти | Банки больше доверяют директорам в возрасте от 35 до 55 |

| Учредитель компании является одновременно учредителем ещё нескольких фирм | В этом случае знайте, что вы всегда будете под подозрением у банков |

| Назначение платежа сформулировано неясно | В любой платёжке указывайте чёткие реквизиты договоров или прочие основания для перевода средств |

| Руководитель не выходит на связь с банком | Если вы меняете номер телефона, обязательно проинформируйте об этом банк |

| Налог к оплате слишком низкий | Узнайте среднюю сумму налогов к уплате по нагрузке в отрасли. Тот, который уплачиваете вы, не должен быть ниже |

| В штате компании только генеральный директор | Лучше иметь небольшой штат из наёмных работников, должностные обязанности которых чётко делегированы |

Что делать при блокировке счёта

Многие бизнесмены считают, что при блокировке одного счёта, не составит труда открыть другой счет и продолжать деятельность. Однако, они ошибаются. Даже при обращении в другую кредитную организацию вам могут отказать в открытии нового счёта.

При блокировке счёта вам понадобится выполнить следующие действия, чтобы получить доступ к своим деньгам максимально быстро:

- узнайте причину заморозки (банк предоставит вам письменный ответ, на основе которого нужно действовать дальше);

- подготовьте пакет документов, обосновывающий операции по счёту (например, бумаги, подтверждающие крупную покупку для целей бизнеса);

- если счёт заблокирован по решению суда, то вам нужно составить апелляцию (суд рассмотрит ситуацию и, если не найдёт причин для заморозки, то ваш счёт быстро станет доступным);

- при возможности обратитесь в юридические компании, оказывающие консультации. Ситуации бывают разные, а опытные специалисты подскажут, как разобраться быстрее;

- закрыть счёт, если банк долго тянет и не идёт вам навстречу (если вы действительно выполняли операции в рамках закона).

Банки, которые редко блокируют расчетные счета ИП и ООО

Ниже представлен список банков с самыми выгодными условиями в России.

| Банк | Стоимость открытия в рублях | Стоимость ведения в рублях (каждый месяц) |

| Модульбанк | от 0 | |

| Точка | от 0 | |

| Тинькофф | 0 (первые 3 месяца, далее — от 490) | |

| Сбербанк | от 0 на тарифе «Легкий старт» | |

| Эксперт Банк | от 0 на тарифе «Экономный» | |

| УБРиР | от 400 на тарифе «Эконом» | |

| Локо Банк | от 0 на тарифе «Старт» | |

| Веста Банк | от 0 на тарифе «Стартап» | |

| Восточный | от 495 на тарифе «Твой старт» |

(2

Источник: https://rko-bank.ru/stati/blokirovka-scheta-po-fz-115.html

Банки массово блокируют счета предпринимателей. Что происходит?

Новые правила угрожают практически любому бизнесу, который работает с наличкой — от сферы услуг до туристической отрасли, замечает Порошин из «Деловой России».

Например, курьерская фирма, которая работает с интернет-магазинами и принимает деньги от покупателей, будет получать больше 30% налички от оборота в день, и первые два года компания будет под «прицелом» банка, говорит управляющий партнер юридической компании «Зарцын, Янковский и партнеры» Людмила Харитонова. Налоговая нагрузка такой компании будет минимальной — курьерские фирмы чаще всего работают по агентским договорам и платят налоги только со своего вознаграждения, а не с полной суммы, проходящей по счету.

Предпринимателю нужно различать счет юридического лица и свой личный. Если он переведет деньги, полученные от контрагента, на личный счет или карту, а затем снимет их в ближайшем банкомате — банк расценит это действие как подозрительную операцию, обращает внимание руководитель службы финмониторинга МДМ-банка Алексей Бородачев.

Банк не сразу заблокирует счет, но, обнаружив один из подозрительных признаков, начинает проверку предпринимателя, отмечает собеседник Inc. в одном из крупных российских банков (попросил об анонимности).

Клиента приглашают в отделение на беседу, запрашивая у него документацию по операции.

До выяснения обстоятельств блокируется только удаленный доступ к расчетному счету — условия предоставления этой услуги прописываются в договоре, его нужно внимательно читать при открытии счета.

В июне в черном списке ЦБ находилось около 200 тыс. клиентов, к сентябрю их число выросло до 500 тыс.

Предприниматели из этого списка столкнутся с трудностями при открытии расчетного счета в любом российском банке, считает генеральный директор Billion Business Consult Анастасия Пронина.

Банк обязан уведомить о признаках незаконных операций Центробанк и Росфинмониторинг, а они вносят компанию в список сомнительных клиентов. С июня 2017 года регуляторы обмениваются этой базой клиентов со всеми банками.

Даже если компания попала в «черный список», это не значит, что на бизнесе можно ставить крест. У банка есть право самостоятельно принимать решение по поводу клиентов из «черного» списка, отмечает Тимофеев из «Точки».

Эти списки носят рекомендательный характер, и банки более пристально оценивают таких клиентов, а не с ходу отказывают им в обслуживании, говорит он.

Если вас приглашают на беседу и запрашивают документы по вашему бизнесу, важно доказать банку свою благонадежность.

Банкам проще проявить бдительность, чем разбираться в каждом конкретном случае, отмечает первый заместитель председателя ЦБ с 2002 по 2004 год Олег Вьюгин.

Центробанк давно ужесточает требования, вытекающие из закона 115-ФЗ, постепенно закрывая все возможные лазейки, говорит Вьюгин.

Нарушение 115-ФЗ является одной из основных причин отзыва лицензий у банков — в 2016 году из-за несоответствия требованиям этого закона ЦБ отозвал 30% лицензий.

Предпринимателям остается пристально проверять контрагентов (например через сайт ФНС). За перевод денег сомнительным партнерам банк может заблокировать предпринимателю счет. Как отмечает специалист «Тинькофф-банка», к ним относятся:

фирмы, которые находятся в местах массовой регистрации;

компании, директор которых возглавляет несколько фирм одновременно;

контрагенты, в отношении которых заведено множество арбитражных дел, исков от контрагентов за неисполнение обязательств, открыты исполнительные листы за неуплату налогов.

Источник: https://incrussia.ru/understand/banki-massovo-blokiruyut-scheta-predprinimatelej-chto-proishodit/

Каждый рубль под контролем

Фото: Виктор Бартенев/Интерпресс

За 2017 год российские банки заблокировали, по данным общественной организации «Деловая Россия», порядка 700 тыс. счетов клиентов. Ранее, по данным руководителя Центра финансово-кредитной поддержки «Деловой России» Алексея Порошина, происходили только единичные случаи приостановки операций.

Резкий рост «блокировочной» активности банков связан с тем, что они получили от ЦБ директиву о том, как следует применять «антиотмывочный» 115-ФЗ. РБК Петербург выяснил у представителей петербургских банков и филиалов, как они определяют подозрительные счета.

По их словам, исчерпывающего набора критериев не существует — операция на любую сумму, если она вызовет у банка вопросы, может привести к блокировке.

Секретные методы

По закону, финансовые организации обязаны анализировать легитимность операций, сумма которых превышает 600 тыс. руб., однако банки далеко не всегда ограничиваются формальным следованием 115-ФЗ, рассказали корреспонденту РБК Петербург. Проведенные по счету операции на небольшие суммы, если банк считает их подозрительными, тоже блокируются.

На просьбу редакции рассказать об основаниях для блокировки счетов физических лиц банки, как федеральные, так и региональные, не ответили. Большинство пресс-центров ограничились формулировкой: «наш банк действует строго в рамках закона, полностью выполняя его требования».

Как пояснил РБК Петербург один из банковских топ-менеджеров, финансисты не считают правильным знакомить граждан с методами распознавания подозрительных операций, чтобы не сообщать полезную для потенциальных злоумышленников информацию. «Вы хотите, чтобы мы (банкиры — ред.) рассказали СМИ, на чем ловим мошенников? Мне кажется, это не очень хорошая идея», — иронизирует собеседник РБК Петербург.

Справка

Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 7 августа 2001 года № 115-ФЗ — основа российского законодательства по противодействию отмыванию денежных средств. Закон прописывает для финансовых организаций процедуры контроля за доходами, сделками, денежными операциями их клиентов.

Например, согласно 115-му ФЗ, причиной блокировки счета физлица может стать проведенная им операция на сумму, превышающую 600 тыс. руб.

«Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 тыс.

рублей либо равна сумме в иностранной валюте, эквивалентной 600 тыс. рублей, или превышает ее…», говорится в тексте закона.

Ужесточение регулирования в сфере банковского обслуживания началось с 2016 года, когда банки получили дополнительные методические рекомендации, а заодно и права. Например, право отказывать в проведении операций и открытии счетов.

Помимо этого, финансовые организации вправе требовать документальные подтверждения от бенефициарных владельцев счетов и проверять всю информацию по подозрительным транзакциям.

В частности, объяснений потребуют, если предприниматель получил непрофильный платеж на расчетный счет либо потратил деньги нецелевым для своего бизнеса способом.

Неполная прозрачность

Хотя в законе определена минимальная сумма транзакции, которая дает повод для блокировки счета, на практике банки могут сделать это и по менее веским основаниям, рассказал РБК Петербург собеседник в одном из федеральных госбанков.

«Одному из наших клиентов заблокировали счет после того, как на него поступило всего несколько сотен тысяч рублей — меньше пороговых шестисот.

Это было компенсацией от строительной компании за срыв сроков сдачи дома в эксплуатацию.

Тем не менее, с точки зрения робота, платеж был аномальным, выбивался из ряда привычных поступлений на счет данного физлица», — объясняет собеседник РБК причины блокировки.

Хотя в законе определена минимальная сумма транзакции, которая дает повод для блокировки счета, на практике банки могут сделать это и по менее веским основаниям.

Вам и вашей маме

По мнению руководителя Центра финансово-кредитной поддержки «Деловой России» Алексея Порошина, принимая решение о блокировке счета, банки в первую очередь сопоставляют сумму транзакции и возможный уровень доходов клиента. «Если вам пришел перевод от мамы на сумму больше 600 тыс. руб.

, то ваш счет обязательно «блокнут» до выяснения всех обстоятельств перевода — это уже общепринятая практика, которой не один год. Но ваш счет могут заблокировать даже если мама пришлет вам меньше этой пороговой суммы. При этом какой размер перевода заслуживает реакции — решает сам банк. И, кстати, объяснять «природу» денег придется не только вам, но и вашей маме.

Банк не разблокирует счет, пока не поймет, насколько честно ваша мама эти деньги заработала», — пояснил Порошин.

По его словам, подобная работа ведется банками в рамках общегосударственной задачи проконтролировать все денежные средства, так или иначе присутствующие в экономике. «Задача государства — сделать каждый рубль прозрачным и понятным», — говорит Порошин.

В колл-центрах крупнейших российских банков РБК Петербург пояснили, что операции по счету могут быть приостановлены, если у банка возникнут сомнения в легальности и обоснованности поступления или отправки средств со счета.

При этом нет никаких гарантий, что счет не будет заблокирован даже при условии идеальной добропорядочности клиента. «Если банк квалифицирует операцию по вашему счету как подозрительную, он приостановит по нему операции.

Критерии для приостановки у каждого банка свои. Предотвратить приостановку операций, к сожалению, невозможно, нет смысла идти и заранее предупреждать банк, что сосед перечислит вам через неделю 100 тыс. руб.

в счет долга», — сообщили в колл-центре Сбербанка.

После приостановки операций клиенту будет направлен перечень документов, которые необходимо предоставить в банк для подтверждения легальности операции. Срок рассмотрения пакета документов — до 5 дней.

Операции по счету могут быть приостановлены, если у банка возникнут сомнения в легальности и обоснованности поступления или отправки средств со счета. При этом нет гарантий, что счет не будет заблокирован даже при условии идеальной добропорядочности клиента.

Няни вне опасности

Впрочем, физлица с небольшими оборотами по счету пока находятся вне опасности, сообщил один из топ-менеджеров Банка «Санкт-Петербург». «Условно говоря, ежемесячное перечисление 20 тыс. руб. на счет няни не вызовет у банка подозрений.

Да, в основном это «серая» зона, потому что далеко не каждая няня декларирует свои доходы, однако выяснять добросовестность нянь как налогоплательщиков — не задача банка. Другое дело, если ежемесячно вам поступает по 200-300 тыс. руб., пусть и из разных источников. Робот складывает эти платежи, и может квалифицировать ваши операции как подозрительные.

Тогда включается человеческий фактор, счет в большинстве случаев блокируется, получателю делается запрос об источниках происхождения полученных средств», — говорит собеседник РБК Петербург.

Подозрения у банка могут возникнуть при попытке перечислить средств за границу, добавляет топ-менеджер Банка «Санкт-Петербург»: «Условно говоря, если вы захотите оплатить учебу ребенка за границей, банк не пропустит ни одного вашего доллара или евро без договоров обучения и аренды жилья. При этом в Европе зачастую никаких традиционных для нас договоров не подписывают — все происходит дистанционно в электронном виде, что зачастую шокирует российские банки».

Группа риска

Однако большая часть блокировок приходится на корпоративный сектор.

Как писал ранее РБК со ссылкой на аналитиков Модульбанка, 70% компаний, у которых заблокировали счета в 2017 году, не доплатили НДФЛ с зарплат, премий, гонораров фрилансерам и других платежей физлицам; 55% заблокированных компаний аномально быстро (за несколько часов или даже минут) выводили деньги со счетов, никогда не задерживая их; 50% работали с неблагонадежными контрагентами. Примерно 45% предпринимателей находились в «красной зоне» по налогам — платили их в размерах, несопоставимых с масштабом и видом бизнеса; 38% попали в так называемые черные списки — имелась информация от Федеральной службы по финансовому мониторингу о том, что у этих клиентов уже возникали проблемы при обслуживании в банках. 35% платили НДС в недостаточных объемах.

В общей сложности в Модульбанке, специализирующемся на работе с малым бизнесом, в 2017 году заблокировали по 115-ФЗ около 10% счетов (всего у банка более 90 тыс. клиентов).

Аналитики банка утверждают, что у 100% заблокированных компаний были нарушения по двум и более критериям прозрачности бизнеса.

«Типичный клиент, которому был заблокирован счет, — это компания, которая не ведет реальный бизнес, не платит налогов, не совершает платежей, сопутствующих ведению бизнеса», — пишут эксперты.

Федеральные и региональные петербургские банки запрос просьбу РБК Петербург прокомментировать конкретные причины блокировки счетов юрлиц оставили без ответа.

70% компаний, у которых заблокировали счета в 2017 году, не доплатили НДФЛ с зарплат, премий, гонораров фрилансерам и других платежей физлицам; 55% заблокированных аномально быстро выводили деньги со счетов; 50% работали с неблагонадежными контрагентами.

Внешние стимулы

Что касается прогнозов на ближайшее будущее, то по мнению экспертов и участников рынка, в 2018 года масштабы блокировок не снизятся. «Курс государства на борьбу с теневым сектором заявляется на каждом шагу. Федеральная налоговая служба проводит большую работу, смотрит все проводки, все операции по счетам компания вплоть до 40-го колена», — объясняет Порошин.

Кроме того, по его словам, конъюнктура, сложившаяся сейчас на банковском рынке, не создает стимулов смягчать требования к прозрачности операций клиентов. «В 2017 году рынок покинули больше 150 банков. Оставшиеся банки получили клиентов тех, кто ушел с рынка, поэтому сейчас прирост новых клиентов с лихвой компенсирует потери от блокировок.

На текущий момент банкам гораздо выгоднее просто блокировать счет, чем пытаться доказывать ЦБ, что тот или иной клиент не мошенник.

Как только рынок придет в равновесие, и банки начнут реально терять клиентов и терять свой бизнес из-за того, что клиентский портфель начнет падать, тогда они забьют тревогу и будут уже более лояльно смотреть на бизнес клиентов», — резюмирует Порошин.

Источник: https://www.rbc.ru/spb_sz/11/01/2018/5a5744e99a7947571ac814a6

Слишком подозрительно. Зачем банки блокируют счета предпринимателей. Фото | Финансы и инвестиции

В любых сомнительных ситуациях банки перестраховываются. Они предпочитают заблокировать расчетный счет организации или индивидуального предпринимателя до выяснения обстоятельств.

В отдельных случаях «под раздачу» могут попасть предприниматели, которые не имеют никого отношения к преступным схемам.

Существует как минимум четыре критерия, по которым операции добросовестного клиента могут признать сомнительными.

Слишком маленькие налоги

В настоящее время минимальный размер налогов, которые должен платить в бюджет предприниматель по мнению банков, составляет не менее 0,9% от общего оборота. Если по каким-то причинам, не связанным с уклонением от уплаты налогов (например, плохие финансовые результаты), объем налоговых платежей окажется меньше указанного порога, банк может заблокировать клиенту расчетный счет.

При использовании нескольких счетов, открытых в разных банках, проблема может возникнуть и у предпринимателя, формально не попадающего в группу риска.

Если организация оплачивает налоговые платежи с одного счета, то банки, в которых открыты и активно используются другие счета, их просто не видят. Это может повлечь блокировку.

Проблему можно решить, если предоставить банку информацию об уплате налоговых платежей с других счетов организации.

Снятие миллионов наличными

Попытки снять со счета крупные суммы денег напрямую или через счета индивидуальных предпринимателей вероятнее всего закончатся блокировкой счетов. Речь идет о схемах формата «организация переводит 5 млн рублей на счет индивидуального предпринимателя, на следующий день он снимает всю сумму наличными».

Результат предсказуем: блокировка как счетов организации, так и индивидуальных предпринимателей. Дальше последует долгий разбор полетов со стороны банка: запрос документов и информации; выяснение, какими экономическими целями обусловлена подобная схема.

Чтобы избежать такого сценария, можно рекомендовать индивидуальному предпринимателю снимать деньги частями, хотя бы по 1-2 млн рублей. При этом нужно быть готовым дать пояснения о характере работы и причинах снятия наличных.

Отсутствие сотрудников

Если в штате организации с большими оборотами нет сотрудников, кроме генерального директора, то это дает основания предполагать фиктивный характер работы. Аналогичный подход банки применяют и к индивидуальным предпринимателям.

Ситуация, при которой ИП справляется один, кажется нормальной — на то он и индивидуальный предприниматель. Но это характерно для микробизнеса.

Если же через счета ИП проходят десятки миллионов рублей за какие-то товары, работы или услуги и ему для осуществления такой деятельности не требуется наемные сотрудники, то это вполне резонно вызывает вопросы со стороны банков и контролирующих органов.

В подобной ситуации счет могут заблокировать и запросить необходимые пояснения и документы.

Для разблокировки счета руководителю потребуется дать подробные пояснения о своей деятельности: чем занимается, есть ли офис, кто является клиентом, как построена работа и так далее.

Если объяснение звучит правдоподобно, то предпринимателя, вероятно, оставят в покое. Если нет — последует блокировка счета.

Запись в ЕГРЮЛ

Запись о недостоверности сведений в единый реестр ЕГРЮЛ вносится по многим причинам. Например, если налоговики обнаружат несовпадение фактического и юридического адреса компании. Или если адрес содержит неточности: к примеру, в документах указан номер дома, но не прописан номер офиса.

Подобная запись предполагает возможное исключение юридического лица из ЕГРЮЛ и запрет на любые регистрационные действия для учредителей и руководителя компании. Налоговый орган может направить сведения о недостоверности в банк, который вправе приостановить операции или расторгнуть договор.

Спасет ли другой банк

В сложившихся условиях самый действенный метод борьбы — это открытие счета в другом банке. Как правило, банк, заблокировавший операции по закону №115, отказывает клиенту в дальнейшем обслуживании. Правда, перевести деньги с замороженного счета на практике оказывается сложно: узнав о блокировке, другие банки могут отказать проблемному клиенту.

Виной тому положение Банка России от 20 июля 2016 года № 550-П. Оно регламентирует порядок обобщения информации об организациях, осуществляющих сомнительные операции. Попадание в такой черный список в большинстве случаев влечет автоматическую блокировку счетов организации, открытых во всех банках, а также невозможность открыть новый счет.

Ситуация тупиковая: банк заблокировал счет и предлагает отправить остатки денежных средств на счет организации, открытый в любом другом банке, а открыть новый счет не представляется возможным.

Иногда в такой ситуации спасает открытие счета в небольшом банке за пределами первой сотни.

Такие банки даже научились строить на этом бизнес: в отдельных структурах специально ослабили контроль, чтобы привлечь «проблемных» клиентов.

Проблема может возникнуть, даже если организация или ИП не успели попасть в черный список.

В 2018 году сама формулировка «перевод собственных денежных средств в связи с закрытием счета» может привести к мгновенной блокировке денег, поступивших на счет в другом банке.

Подобная формулировка дает новому банку информацию о том, что деньги переводятся не добровольно, а вследствие блокировки по закону №115.

Источник: http://www.forbes.ru/finansy-i-investicii/363531-slishkom-podozritelno-zachem-banki-blokiruyut-scheta-predprinimateley