Бухгалтерский учет в бюджетных учреждениях

Бухгалтерский учет в бюджетных учреждениях: как правильно вести, чем отличается от коммерческого учета, как правильно формировать отчетность. Из данного материала вы узнаете все нюансы работы с бюджетными поступлениями, правила отражения операций в проводках и особенности сдачи отчетов.

Бухгалтерский учет в коммерческих и государственных организациях имеет общую основу, общие принципы и законодательную базу. Но есть и различия: бухгалтерский учет в бюджетных учреждениях отличается методами, которые используются при формировании счетов и проводок. Работа с государственными деньгами – ключевой фактор, порождающий различия в методике.

Бухгалтерский учет в государственных учреждениях основан на работе с бюджетной сферой b имеет дополнительные нормативно-правовые акты (не применимые к коммерческим организациям) и требования к отчетности. В бюджетной сфере ведется тотальный контроль за всеми операциями. Это необходимо учитывать при организации отчетности.

Организация бухгалтерского учета в бюджетных организациях

Не каждое некоммерческое учреждение можно назвать бюджетным, в законе выделено порядка 30 разных форм некоммерческих учреждений.

Точно также не каждое государственное или муниципальное учреждение является бюджетным – существуют автономные, казенные и, собственно, бюджетные организации (Закон № 7-ФЗ «О некоммерческих организациях»).

Разница проявляется в нюансах — методы работы, задачи, способы финансирования и т.д. В данном материале речь пойдет строго о бюджетных компаниях.

Госпредприятия имеют различия, которые выражаются в методах работы с поступающими от государства и собственными средствами.

В частности, казенные предприятия не могут распоряжаться полученной от коммерческой деятельности (в разрешенных по закону объемах и формах) прибылью в своих целях, они обязаны отдавать их в счет дохода государства.

Это не касается других форм. Бухгалтерский учет в казённых учреждениях должен учитывать этот фактор.

При работе с документами и бухгалтерией следует понимать, чем бюджетники отличаются от прочих форм организации государственного предприятия.

Бюджетное учреждение (бюджетная государственная организация) – это некоммерческая организация, созданная РФ или ее субъектом для оказания услуг (обслуживания) населения. Основная сфера работы — образование, медицина, культура и досуг и т.д.

Такое предприятие на государственные деньги оказывает услуги или производит работы по заказу государственных органов. Источником средств могут быть различные субъекты РФ.

Основная задача бухгалтерского учета в бюджете – точное отражение передвижений и расходования полученных от государства денег.

Важно!

Бюджетное учреждение по закону может вести коммерческую деятельность, доход от которой используется на собственные нужды. Однако основной источник финансирования – государственные и муниципальные субсидии. Коммерческая составляющая строго контролируется и не может превышать определенный процент от общего дохода.

Учреждение причисляется к бюджетной форме на основании решения уполномоченного органа, а также на основании учредительной документации, где указана форма организации.

Бюджетный учет – единая государственная упорядоченная система сбора, обработки (регистрации) и обобщения информации о состоянии финансовых и нефинансовых активов РФ и ее субъектов.

Термин «бюджетный учет» часто применяется в отношении бюджетных учреждений, но это не совсем верно. Согласно закону бюджетный учет ведут казенные госучреждения, а вот остальные занимаются бухгалтерским учетом.

Эти понятия не следует смешивать, так как существует различие в методах работы.

План счетов бухгалтерского учета бюджетных учреждений

План счетов (ПС) – полный перечень используемых при работе с бухгалтерской отчетностью в бюджетной организации счетов.

Перечисленные счета используются для учёта бюджетных и внебюджетных источников финансирования. ПС для государственной компании существенно отличается от аналогичного в коммерческих организациях, на это следует обратить особое внимание.

Правила работы с отчетностью в бюджете описаны в официальном документе: едином Плане счетов бухгалтерского учета бюджетных учреждений №174н и Инструкции к нему.

Инструкции по бухгалтерскому учету в бюджетных учреждениях, прописанные в данном приказе, позволяют унифицировать работу всех учреждений и сделать процесс учета государственных денег максимально прозрачным.

Особенности формирования плана счетов бюджетного учреждения

Номер каждого счета в рамках ПС состоит из двадцати шести разрядов и формируется по следующей схеме: 1-17 – классификатор поступления (и выбытия) денежных средств, 18 – вид деятельности организации, 19-21 – код синтетического счета ПС, 22-23 – код аналитического счета ПС, 24-26 — код классификации операций сектора государственного управления (вид поступления).

В номер счета ПС включен код классификации, который позволяет проводить мониторинг передвижения государственных денег.

План счетов бухгалтерского учета содержит порядка двух тысяч доступных счетов, однако на практике бухгалтеры пользуются далеко не всеми.

Для текущей деятельности предприятие разрабатывает собственный ПС, в который входят только те счета, которые необходимы в процессе работы.

В работе учреждения активно используются счета, входящие в следующие группы:

- Нефинансовые активы. Основные средства учреждения, его нефинансовые активы. План счетов бухгалтерского учета бюджета, в отличие от ПС коммерческих организаций, содержит отдельный счет для вложений в материальные запасы.

- Финансовые активы. Операции с депозитами, акциями, ценными бумагами и т.д. Здесь же – работа с дебиторскими задолженностями.

- Обязательства. Расчет со сторонними поставщиками и подрядчиками, операции по работе с кредиторами.

- Финансовый результат. Информация о финансовых итогах деятельности учреждения: доходы-расходы, годовые итоги и т.д.

- Санкционирование расходов. Учет государственных вливаний и обязательств.

Обращаем ваше внимание, что закон разрешает органам государственной власти и другим уполномоченным органам введение дополнительных разрядов в код аналитического счета ПС в случаях, когда это необходимо внутренним пользователям для работы.

Счета в плане счетов бухгалтерского учета бывают двух видов: активные (учет движения активов предприятия) и пассивные (учет источников формирования и движения средств предприятия).

Важно!

Приказ Минфина России от 16 ноября 2016 № 209н вносит ряд дополнений к Приказу №174н, в частности, расширяет количество счетов. Последние изменения следует учитывать при ведении бухгалтерского учета в бюджетном учреждении.

Проводки в бухгалтерском учете бюджетного учреждения

Проводки в бухгалтерском учете бюджетного учреждения составляются на основании правил, представленных в инструкции к единому плану счетов. При составлении проводок необходимо руководствоваться общими правилами бухучета, применяемыми для всех типов организаций. Смотрите таблицы типичных проводок в бюджетном учреждении:

Важно!

Проводки в бухгалтерском учете бюджета должны учитывать главный нюанс: в одной проводке нельзя использовать счета с различными источниками финансирования. В частности, недопустимо смешивать деньги, поступившие от государства и средства от собственной коммерческой деятельности. Данные счета принадлежат к двум различным сметам.

Нормативные документы и стандарты бухгалтерского учета в 2018

Бухгалтерский учет в бюджете строго контролируется законодательством.

Основные положения и требования к бухучету содержатся в Федеральном законе №402-ФЗ «О бухгалтерском учете». Этот документ формирует правовую основу, на которую должен опираться бухгалтер при работе со счетами.

При ведении учета нужно ориентироваться на Федеральные стандарты бухучета. В 2018 году было введено 5 стандартов. C 2019 будут действовать еще 5 новых Федеральных стандартов. Подробнее про них читайте на портале.

Единый план счетов для госучреждений описан в Инструкции 157н, а именно для бюджетных учреждений в Инструкции 174н.

Также бухгалтерский учет в бюджете должен принимать во внимание прочие нормативно-правовые акты, уточнения, письма и инструкции, выпускаемые государственными и муниципальными органами, уполномоченными работать с бюджетными средствами.

Авторизируйтесь с помощью социальных сетей и получите расширенный доступ к сайту: вы сможете скачивать все необходимые вам формы и образцы в любое время!

Требования к ведению бухгалтерского учета в бюджетных учреждениях

В своей работе бухгалтер должен опираться на общие принципы и задачи бухгалтерского учета и учитывать особенности бюджетной сферы.

К ним относятся необходимость вести контроль за точным исполнением утвержденного бюджета, проведение мероприятий по поиску дополнительных доходов, а также необходимость учитывать отраслевые особенности.

Бухгалтерский учет в бюджетных учреждениях имеет более сложную систему методов и более высокий уровень контроля точности.

Общие правила ведения бухучета должны учитывать следующие принципы: законность, правильность, осмотрительность, достоверность, независимость, постоянство, доступность, уместность, сопоставимость, превосходство формы над содержанием, своевременность, денежные измерители (ФЗ № 402). Помимо этого, бухучет в бюджете должен учитывать принципы и правила работы с бюджетными деньгами.

Задачи бухгалтерского учета в бюджете:

- Формирование и предоставление контролирующим органам полных и достоверных данных о состоянии активов и движении средств на предприятии (как государственных средств, так и полученных от коммерческой деятельности);

- Своевременное предоставление необходимой (и точной) информации о ходе выполнения плана по доходам и расходам бюджетных средств;

- Своевременное предоставление необходимой (и точной) информации о ходе исполнения сметы расходов, участвующих в исполнении государственного бюджета.

Основные требования к бухгалтерскому учету в бюджетных учреждениях:

- Учет должен вестись только в национальной валюте (рублях);

- Учет ведется постоянно с момента регистрации предприятия;

- Содержание аналитического отчета должно соответствовать оборотам и остаткам по счетам синтетического учета;

- Каждая хозяйственная и инвентаризационная операция должна подлежать обязательной регистрации.

Под учет попадают все хозяйственные операции, имущественные объекты и обязательства компании.

В бухгалтерском учете в бюджетных учреждениях важна своевременность: все операции должны вовремя быть зарегистрированы и отражены.

Отчетность за бухгалтерский учет

Бухгалтерская отчетность в бюджете ведется строго на основании Плана счетов, о котором говорилось выше – все требования к отчетности прописаны в соответствующей инструкции.

Действует общепринятый принцип двойной записи для всех совершенных операций предприятия: каждое изменение состояния средств, находящихся на балансе учреждения, должно быть отражено, минимум, в двух разных счетах.

Все операции отражаются только по факту их совершения (метод начисления), ценности и находящиеся на балансе активы учитываются отдельно.

Что касается сроков, то тут нет существенных отличий от обычного порядка бухучета.

Периодичность отчетности в бухгалтерском учете в учреждениях:

- 1 раз в квартал (1 апреля, 1 июля и 1 октября отчетного года);

- Годовая отчетность (1 января года, следующего за отчетным).

Отчетным считается период с 1 января по 31 декабря включительно. Отчетной датой (дата, на которую составляется бухгалтерская отчетность) считается последний календарный день отчетного периода. Исключение составляют случаи, когда проводится реорганизация или ликвидация учреждения, а также случаи, когда бюджетное учреждение проходит процесс преобразования в казенное.

В бухгалтерском учете в бюджете отчетность заполняется исключительно в рублях с учетом копеек до двух знаков после запятой (использование других валют недопустимо согласно принципам работы с государственными деньгами).

Документы должны быть подписаны руководителем и главным бухгалтером, а в некоторых случаях, руководителем финансово-экономической службы бюджетного учреждения (если таковая имеется на предприятии).

Эти же лица несут ответственность перед государством.

Бухгалтерская отчетность бюджетного учреждения:

Не нашли ответ на свой вопрос?

Задайте его экспертам «Системы Госфинансы»

Структура баланса

Бухгалтерский баланс бюджетного учреждения – отчет о состоянии средств предприятия, который отражает его активы и обязательства. Составляется на основании нормативно-правовых актов, применимых к конкретному типу учреждения. Основная задача баланса бюджетного учреждения в том, чтобы показать движение бюджетных средств, обеспечить контроль за их расходованием.

Скачать ф. 0503730 Баланс

В балансе бюджетного учреждения реализуется принцип двусторонности: хозяйственные средства отражаются по вещественному составу и размещению (актив) и источникам формирования, целевому назначению (пассив).

В бухгалтерском учете в бюджете баланс имеет особую структуру. К активу относятся внеоборотные активы (средства для долгосрочного использования) + оборотные (средства, предназначенные для использования в ходе уставной хозяйственной деятельности) + затраты. К пассиву – собственный капитал + обязательства + доходы.

Важно!

Поскольку бюджетные организации собственных средств не имеют, они покрывают все расходы за счет государственных ассигнаций и поступления специальных средств. Движение этих средств отражается в отчетности.

Источник: https://www.budgetnik.ru/art/102729-buhgalterskiy-uchet-v-byudjetnyh-uchrejdeniyah

Особенности учета и налогообложения в бюджетных учреждениях

Юлчибаева К. Г. Особенности учета и налогообложения в бюджетных учреждениях [Текст] // Экономическая наука и практика: материалы IV Междунар. науч. конф. (г. Чита, апрель 2016 г.). — Чита: Издательство Молодой ученый, 2016. — С. 81-84. — URL https://moluch.ru/conf/econ/archive/173/10179/ (дата обращения: 12.09.2018).

В данной статье раскрывается вопрос значимость и сущности бюджетного учреждения в современном мире. Также раскрывается вопрос особенности налогообложения в сфере деятельности бюджетного учреждения.

Ключевые слова: бюджет, налог, деятельность, учет, экономика

Актуальность заявленной темы основывается на том факте, что бюджетные организации, то есть организации, зависящие от бюджета находящиеся под ведомством государственных органов были, есть и будут.

Бухгалтерский учетпо своей сути представляет формирование документированной систематизированной информации об объектах, предусмотренных Федеральным законом от 6 декабря 2011 г. № 402-ФЗ «О бухгалтерском учете», в соответствии с требованиями, установленными этим законом, и составление на ее основе бухгалтерской (финансовой) отчетности (п. 2 ст. 1 Закона № 402-ФЗ).

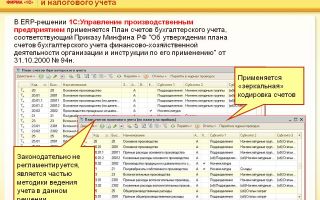

Бюджетные организации ведут бухгалтерский учет на основании Единого плана счетов бухгалтерского учета для государственных (муниципальных) учреждений и Инструкции по его применению, утвержденным Приказом Минфина России от 1 декабря 2010 г. № 157н.

Данный документ устанавливает основные принципы учета имущества и обязательств бюджетных организаций.

При этом бюджетники отражают все хозяйственные операции в бухгалтерском учете в соответствии с Планом счетов бухгалтерского учета бюджетных учреждений и Инструкции по его применению, утвержденным Приказом Минфина России 16 декабря 2010 г. № 174н.

Правила ведения учета в учреждениях зависят от их статуса. Они устанавливаются исходя из правовых положений данных учреждений (в соответствии с Федеральным законом от 8 мая 2010 г. № 83-ФЗ). Учреждения подразделяются на три типа [1]:

казенные;

бюджетные;

автономные.

Отметим, что порядок финансирования зависит от типа учреждения. Эти учреждения могут финансироваться по двум схемам.

Первая — финансирование за счет средств соответствующего бюджета бюджетной системы РФ (применима к казенным учреждениям как к получателям бюджетных средств). Здесь предусмотрена сметная система финансирования.

Вторая — финансирование путем предоставления субсидий на выполнение государственных и муниципальных заданий (распространяется на бюджетные и автономные учреждения).

Порядок распоряжения имуществом зависит от вида имущества и типа того учреждения, которое его учитывает. За казенными, бюджетными и автономными учреждениями имущество закрепляется на праве оперативного управления. Они владеют и пользуются активами в соответствии с целями своей деятельности, назначением этого имущества в установленных законом пределах.

Все учреждения должны вести бухгалтерский учет на основании нормативных документов. Порядок применения нормативных актов также зависит от типа учреждения [3].

Принципы бухгалтерского учета учреждениями, финансовыми органами и органами, осуществляющими кассовое обслуживание, определены Инструкцией по применению Единого плана счетов.

Бухгалтерский учет ведется методом двойной записи.

Счета учета должны быть включены в рабочий план счетов субъекта учета и взаимосвязаны. Рабочий план счетов разрабатывается и утверждается на основании соответствующего Плана счетов и Инструкции по его применению. Об этом сказано в пункте 21 Инструкции по применению Единого плана счетов.

Рабочий план счетов утверждается в составе учетной политики учреждения (как отдельное приложение) или его можно закрепить отдельным внутренним нормативным актом (приказом руководителя). Хозяйственная операция на счетах учета отражается строго на основании первичных учетных документов.

При ведении бюджетного учета применяют метод начисления (результаты операций признаются по факту их совершения).

Дополнительно отметим, что автономные учреждения применяют План счетов бухгалтерского учета, соответствующий типу данного учреждения. На основании общих норм утверждается рабочий план счетов бухгалтерского учета. Каждый счет Плана счетов имеет 26 знаков. Аналитические коды в номере счета рабочего плана счетов отражают в специальном порядке. А именно:

в разрядах 1–17 — аналитический код по классификационному признаку поступлений и выбытий;

в разряде 18 — код вида финансового обеспечения (деятельности);

в разрядах 19–23 — синтетический код счета Единого плана счетов;

в разрядах 24–26 — аналитический код вида поступлений, выбытий объекта учета (коды КОСГУ).

Код вида финансового обеспечения (деятельности) в разряде 18 аналитического счета может принимать значения от 1 до 9.

Государственные (муниципальные) учреждения, финансовые органы соответствующих бюджетов и органы, осуществляющие их кассовое обслуживание, используют следующие значения:

1 — деятельность, которая ведется за счет средств соответствующего бюджета бюджетной системы РФ (бюджетная деятельность);

2 — приносящая доход деятельность (собственные доходы учреждения);

3 — средства во временном распоряжении;

4 — субсидии на выполнение государственного (муниципального) задания;

5 — субсидии на иные цели;

6 — бюджетные инвестиции;

7 — средства по обязательному медицинскому страхованию.

Финансовые органы отражают операции, проведенные в рамках кассового обслуживания бюджетных и автономных учреждений и иных некоммерческих организаций, которые не являются участниками бюджетного процесса.

Для этого применяют такие коды [2]:

8 — средства некоммерческих организаций на лицевых счетах в части операций с собственными средствами учреждения (организации), со средствами во временном распоряжении и с субсидией на выполнение государственного (муниципального) задания, учитываемых на лицевом счете учреждения (организации);

9 — средства некоммерческих организаций на отдельных лицевых счетах в части операций с субсидиями на иные цели и бюджетными инвестициями, учитываемых на отдельном лицевом счете.

Использование бюджетной классификации при отображении хозяйственных операций учреждений позволяет организовать аналитический учет.

Данные бухгалтерского учета о видах имущества, обязательств и хозяйственных операций по определенным экономическим признакам обобщаются на синтетических счетах (разряды 19–23 номера счета).

По существу учреждения работают с девятью знаками бюджетного счета, а 17 знаков — это бюджетная классификация, которая будет повторяться в однородных операциях.

Единый план счетов состоит из пяти разделов, которые сгруппированы по экономическому содержанию.

В первом разделе — «Нефинансовые активы» — представлены счета для учета основных средств, нематериальных и непроизведенных активов, амортизации, материальных запасов, вложений в нефинансовые активы, нефинансовых активов в пути и нефинансовых активов имущества казны.

Во втором разделе — «Финансовые активы» — сосредоточены счета для учета денежных средств учреждения, средств на счетах бюджетов (органа казначейства), финансовых вложений, расчетов, а также вложений в финансовые активы.

В третьем разделе — «Обязательства» — представлены счета для учета расчетов с кредиторами, по принятым обязательствам, прочих расчетов с кредиторами, внутренних расчетов по поступлениям и по выбытиям из бюджета.

В четвертом разделе — «Финансовый результат» — представлены счета для учета доходов и расходов, доходов и расходов будущих периодов и отражения финансового результата прошлых периодов.

В пятом — «Санкционирование расходов бюджетов» — сосредоточены счета для отражения информации о лимитах полученных и переданных бюджетных обязательств, а также о бюджетных ассигнованиях, суммах утвержденных сметой доходов и расходов по приносящей доход деятельности (планом финансово-хозяйственной деятельности учреждения), о принятых обязательствах (денежных обязательствах).

На забалансовых счетах учитываются:

ценности, не закрепленные за учреждением на праве оперативного управления (арендованные основные средства, нефинансовые активы и т. п.);

материальные ценности, которые учитываются вне балансовых счетов;

расчеты;

обязательства, ожидающие исполнения, а также дополнительные аналитические данные о проведенных операциях, необходимые для раскрытия сведений об исполнении бюджета в бюджетной отчетности.

Рабочий план счетов отражается в учетной политики.

Под учетной политикой учреждения для целей бухгалтерского учета понимается принятая им совокупность способов ведения бухгалтерского учета: первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов финансово-хозяйственной деятельности. Кроме способов ведения бухгалтерского учета следует определить (в тех случаях, когда это допускается Налоговым кодексом РФ) способы исчисления налоговой базы и расчета каждого конкретного налога.

В учетной политике учреждения для целей бухгалтерского учета утверждаются (п. 6 Инструкции № 157н):

рабочий план счетов бухгалтерского учета, содержащий применяемые счета бухгалтерского учета для ведения синтетического и аналитического учетов;

методы оценки отдельных видов имущества и обязательств;

порядок проведения инвентаризации имущества и обязательств;

правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов в соответствии с утвержденным графиком документооборота для отражения в бухгалтерском учете;

формы первичных (сводных) учетных документов, применяемых для оформления хозяйственных операций, по которым законодательством РФ не установлены обязательные для их оформления формы документов. При этом утвержденные учреждением формы документов должны содержать обязательные реквизиты первичного учетного документа, предусмотренные абзацем 2 пункта 7 Инструкции № 157н;

порядок организации и обеспечения (осуществления) учреждением внутреннего финансового контроля;

иные решения, необходимые для организации и ведения бухгалтерского учета.

Учреждение формирует учетную политику исходя из особенностей своей структуры, отраслевых и иных особенностей деятельности и выполняемых им полномочий. В учетной политике следует отражать только те способы (методы) ведения учета (бухгалтерского или налогового), в отношении которых законодательство предоставляет учреждению право выбора или оно самостоятельно в их определении.

Проблемным аспектом формирования бухгалтерского учета в бюджетной организации является нехватка специалистов данной сфера деятельности, так как деятельность носит узкую направленность, решение данной проблемы видится в повышении уровня значимости в сфере формирования специалистов бухгалтерского учета. В целом же обобщая материал, несмотря на специфику учета в бюджетной организации, учет базируется на тех же принципах и нормах, что и учет коммерческой организации.

Литература:

- Петракова И. Л. Особенности бюджетного учета / И. Л. Петракова // http://www. glavbukh.ru /rubrika /19#ixzz3tkh2YJj3

- Качкова О.Е Квалификация фактов хозяйственной жизни в бухгалтерском учете / О. Е. Качкова// Бухгалтерский учёт и налогообложение в бюджетных организациях. — № 10. — 2015. -32с.

- Кришталева Т. И. Административная ответственность за нарушение правил ведения бухгалтерского учета / Т. И. Кришталева // Бухгалтерский учёт и налогообложение в бюджетных организациях. — № 10. — 2015–21с.

Основные термины (генерируются автоматически): бухгалтерский учет, учреждение, рабочий план счетов, единый план счетов, счет, кассовое обслуживание, обязательство, учетная политика, учетная политика учреждения, актив.

бухгалтерский учет, учреждение, рабочий план счетов, единый план счетов, счет, кассовое обслуживание, обязательство, учетная политика, учетная политика учреждения, актив.

Ключевые слова: государственные (муниципальные) учреждения, бюджетный учет, бюджетная отчетность, бюджетная классификация, план счетов бюджетного учета. Всем известно, что максимально эффективное управление любым предприятием…

Учетной политикой утверждается: — рабочий план счетов бухгалтерского учета

Основные термины (генерируются автоматически): бухгалтерский учет, учетная политика

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по…

По принципу типового Плана счетов бухгалтерского учета (утвержден приказом Минфина России от 31.10.2000 № 94н) малые предприятия могут составить свой рабочий план счетов, который в отличие от типового, может содержать только те счета…

Бухгалтерский учет ведется штатным бухгалтером. 2) Рабочий план счетов.

В соответствии с пунктом 25 Положения N 34н, организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций в рублях и копейках.

Учет принятых учреждением обязательств ведется на счетах: — 0 502 01 000 «Принятые обязательства»

обязательств и закрепить данное решение в учетной политике. Таблица 1.

учетная политика, товар, операция, иностранная валюта, бухгалтерский учет, рабочий план счетов, счет, иностранный покупатель, налоговая база, внешнеэкономическая деятельность.

Предприятия и организации ведут бухгалтерский учет в соответствии с Планом счетов бухгалтерского учета активов, капитала, обязательств и хозяйственных операций предприятий и организаций, утвержденных приказом Приказ Минфина РФ от 31 октября 2000 г…

Бухгалтерский учет является неотъемлемой и очень значимой частью в страховом бизнесе. С 2016 г. Банк России планирует перевести страховщиков на ведение учета по новому плану счетов, аналогичному банковскому.

Источник: https://moluch.ru/conf/econ/archive/173/10179/

Налоги в учреждениях: учет, исчисление и оплата

Обязательства по уплате налогов, предусматривающие внесение денежных средств в бюджеты бюджетной системы РФ, относятся к фактам хозяйственной жизни, в связи с чем указанные обязательства должны быть отражены в бухгалтерском учете. В какой момент налоговое обязательство принимается к учету?

Как отразить в учете операции по начислению и уплате налогов в учреждениях? Учитываются ли расходы на уплату налогов в целях исчисления налога на прибыль? На эти и другие вопросы найдете ответы в данной статье.

За счет каких средств уплачиваются налоги?

Согласно п. 11, 33 Положения № 640 затраты на уплату налогов, в качестве объекта обложения которыми признается имущество учреждения, включаются в объем субсидии, предоставленной автономному учреждению на выполнение государственного задания. В данном случае речь идет о налоге на имущество организаций, земельном, транспортном налогах.

Величина затрат на уплату налогов, включаемых при расчете субсидии на госзадание, корректируется с учетом коэффициента платной деятельности.

Таким образом, расходы на уплату налога на имущество, земельного и транспортного налогов могут полностью или частично покрываться субсидией на выполнение государственного задания. Если налоговые затраты финансируются средствами субсидии не в полном объеме, то недостающую разницу автономное учреждение покрывает за счет доходов, полученных от приносящей доход деятельности.

Что касается налога на прибыль и НДС, отметим следующее. Поскольку объектом обложения этими налогами являются доходы (прибыль) от осуществления платной деятельности, а не имущество, за счет таких доходов указанные налоги и уплачиваются.

Какие КБК применяются для уплаты налогов?

В соответствии с Указаниями о порядке применения бюджетной классификации РФ, утвержденными Приказом Минфина РФ от 01.07.2013 № 65н, расходы автономного учреждения на уплату:

- налога на имущество организаций и земельного налога (в том числе в период строительства объектов капитального строительства) отражаются по виду расходов 851 «Уплата налога на имущество организаций и земельного налога»;

- транспортного налога – по виду расходов 852 «Уплата прочих налогов и сборов».

Указанные коды видов расходов применяются в увязке со статьей 290 «Прочие расходы» КОСГУ.

Операции налогоплательщиков – государственных (муниципальных) автономных учреждений по НДС и налогу на прибыль организаций отражаются по статье 130 «Доходы от оказания платных услуг (работ)» или 180 «Прочие доходы» КОСГУ в соответствии с решением учреждения, принятым в рамках учетной политики.

Каков порядок отражения налогов в бухгалтерском учете?

В соответствии с вышеизложенным при начислении налогов в бюджетном учете учреждение либо увеличивает расходную часть (в отношении налога на имущество, земельного и транспортного налогов), либо уменьшает доходную часть (в отношении налога на прибыль и НДС).

Согласно инструкциям № 157н, 183н для отражения сумм налогов в бюджетном учете применяются следующие счета:

- 0 303 03 000 «Расчеты по налогу на прибыль организаций»;

- 0 303 04 000 «Расчеты по налогу на добавленную стоимость»;

- 0 303 05 000 «Расчеты по прочим платежам в бюджет» (применяется для отражения транспортного налога);

- 0 303 12 000 «Расчеты по налогу на имущество организаций»;

- 0 303 13 000 «Расчеты по земельному налогу».

В целях отражения в бухгалтерском учете автономного учреждения операций по начислению и уплате налогов используется следующая корреспонденция счетов:

| Начисление сумм налогов на основании бухгалтерских справок (ф. 0504833) с приложением расчетов, деклараций, иных документов, подтверждающих суммы принятых налоговых обязательств: | |||

| – налог на прибыль | 2 401 10 1302 401 10 180 | 2 303 03 000 | 159, 179 |

| – НДС | 2 401 10 130 2 401 10 1802 401 20 200* | 2 303 04 000 | 159, 179 |

| – иных налогов | 0 401 20 2000 109 00 200 | 0 303 05 000 0 303 12 0000 303 13 000 | 159 |

| Уплата налогов | 2 303 03 000 2 303 04 000 0 303 05 000 0 303 12 0000 303 13 000 | 0 201 11 0000 201 21 000 | 161, 78 |

* В части НДС по безвозмездным передачам.

При отражении операций по начислению налогов многие задаются вопросом, как определить момент возникновения налогового обязательства.

Необходимым условием признания обязательства является установление его стоимостной величины. Величина налогового обязательства рассчитывается по факту завершения финансового года и формирования налогооблагаемой базы на отчетную дату.

В соответствии со ст. 9 Закона о бухучете и п. 7 Инструкции № 157н основанием для отражения в бухгалтерском учете информации об активах и обязательствах, а также операций с ними являются первичные учетные документы.

Первичный учетный документ для признания налогового обязательства по итогам года – налоговая декларация.

При этом в рамках формирования учетной политики учреждение вправе выбрать и иной документ для признания налоговых обязательств.

Срок представления налоговых деклараций, как правило, устанавливается не в отчетном году, а в следующем (например, по налогу на имущество организаций декларация должна быть представлена не позднее 30 марта года, следующего за истекшим налоговым периодом, по земельному налогу – не позднее 1 февраля года, следующего за истекшим налоговым периодом).

Таким образом, сумма налога может быть рассчитана как в конце года, так и в следующем году при составлении налоговых деклараций.

Прямых указаний на то, как определять момент признания в бухгалтерском учете налогового обязательства по завершении финансового года в случае, когда установление стоимостного значения обязательства возникает в году, следующем за отчетным, не содержат ни Закон о бухучете, ни Инструкция № 157н.

Согласно разъяснениям, приведенным в Письме Минфина РФ от 26.12.

2016 № 02‑07‑10/77857, при определении периода, в котором будут отражены налоговые обязательства и признаны расходы по ним, необходимо принимать во внимание общий принцип равномерного и пропорционального формирования доходов и расходов, при котором доходы и связанные с ними расходы признаются в том отчетном периоде, в котором они возникают исходя из условий фактов хозяйственной жизни. Если учреждение в ходе своей деятельности оказывает платные услуги, по которым принимаются к учету доходы, то расходы, связанные с получением таких доходов (в том числе расходы по налоговым обязательствам), следует включать в период, в котором отражены доходы (за которые рассчитываются налоговые обязательства).

Вместе с тем Минфин отмечает: учреждение вправе установить в учетной политике и иной порядок признания налоговых обязательств.

Другими словами, если учреждение в соответствии с утвержденной учетной политикой начислит обязательство по налогам в конце отчетного года, несмотря на то, что налоговая декларация будет подана в следующем году, это не будет противоречить действующему законодательству РФ о бухгалтерском учете.

Таким образом, налоговое обязательство может быть принято в бухгалтерском учете либо в периоде, в котором оно рассчитано (в году, следующем за отчетным), либо в периоде, по которому оно рассчитано (в отчетном периоде).

Конкретный порядок признания этих обязательств устанавливается в рамках формирования учетной политики учреждения.

Хотя в указанном письме рассмотрена ситуация в отношении получателей бюджетных средств, по нашему мнению, аналогичный подход может быть применен и при признании налоговых обязательств автономными учреждениями.

В более раннем Письме Минфина РФ от 08.11.2013 № 02‑06‑010/47818 так подробно порядок признания налоговых обязательств не рассматривается.

В нем сообщается, что принятие обязательства по оплате (перечислению) налога (в частности, земельного), в том числе в сумме авансовых платежей по налогу, возникает с даты начисления указанных платежей.

Операции по начислению сумм налога отражаются на основании бухгалтерской справки с приложением расчетов, деклараций, иных документов, подтверждающих суммы принятых обязательств.

Данный вывод не увязывает факт признания налогового обязательства с конкретным финансовым годом (налоговым периодом).

А потому, учитывая эти разъяснения Минфина, бухгалтер может составить расчет налога и оформить бухгалтерскую справку как по завершении отчетного года, так и в следующем году до истечения срока ее предоставления, и на основании указанных документов признать налоговое обязательство в учете.

Далее рассмотрим порядок отражения налоговых обязательств в бухгалтерском учете.

Величина налога на имущество, рассчитанного за 2016 год, составила 120 000 руб. Затраты автономного учреждения на уплату налога полностью покрываются за счет средств субсидии, предоставленной на выполнение государственного задания.

Согласно установленной учетной политике признание расходов на уплату налогов по итогам года осуществляется в конце отчетного года на основании оформленной бухгалтерской справки с приложением расчета.

Расходы на уплату налога не включаются в себестоимость услуг.

В бухгалтерском учете налогов в учреждениях отразятся следующие проводки:

| Начислен налог на имущество | 000000000000008514 401 20 290 | 000000000000008514 303 12 000 | 120 000 |

| Уплачен налог в бюджет | 000000000000008514 303 12 000 | 000000000000000004 201 11 000 | 120 000 |

| – | Увеличениезабалансового счета 18(КВР 851, код 290 КОСГУ) |

Автономное учреждение сдает помещение в аренду. Арендная плата составила 50 000 руб. (в том числе НДС (18 %) – 7 627 руб.). Налог на прибыль с доходов от арендной платы составил 8 475 руб.

Цифры приведены условно, прочие расходы и вычеты, уменьшающие налогооблагаемую базу, не учитываются.

Согласно учетной политике АУ суммы налогов отражаются по статье 180 КОСГУ.

В соответствии с положениями Инструкции № 183н и разъяснениями, приведенными в Письме Минфина РФ от 01.07.2016 № 02‑06‑10/38856, операции отразятся бухгалтерском учете налогов в учреждениях следующим образом:

| Начислен доход от аренды | 000000000000001202 205 21 000 | 000000000000001202 401 10 120 | 50 000 |

| Поступила арендная плата на лицевой счет | 000000000000000002 201 11 000 | 000000000000001202 205 21 000 | 50 000 |

| Увеличениезабалансового счета 17(код 120 КОСГУ) | – | ||

| Начислен НДС | 000000000000001202 401 10 120 | 000000000000001802 303 04 000 | 7 627 |

| Начислен налог на прибыль | 000000000000001202 401 10 120 | 000000000000001802 303 03 000 | 8 475 |

| Уплачен НДС в бюджет | 000000000000001802 303 04 000 | 000000000000000002 201 11 000 | 7 627 |

| – | Уменьшениезабалансового счета 17(код 180 КОСГУ) | ||

| Уплачен налог на прибыль в бюджет | 000000000000001802 303 03 000 | 000000000000000002 201 11 000 | 8 475 |

| – | Уменьшениезабалансового счета 17(код 180 КОСГУ) |

Учитываются ли имущественные налоги в целях налогообложения?

Расходы на уплату налогов могут быть учтены при исчислении налога на прибыль в составе прочих расходов на основании пп. 1 п. 1 ст. 264, ст. 252 НК РФ при условии, что такие расходы экономически оправданны, документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода. Вместе с тем необходимо учитывать следующее.

Согласно пп. 14 п. 1 ст. 251 НК РФ на автономные учреждения – получателей средств целевого финансирования в виде субсидий возложена обязанность по ведению раздельного учета доходов (расходов), полученных (произведенных) в рамках целевого финансирования.

Положениями п. 1 ст. 272 НК РФ установлено, что расходы налогоплательщика, которые не могут быть непосредственно отнесены на затраты по конкретному виду деятельности, распределяются пропорционально доле соответствующего дохода в суммарном объеме всех доходов налогоплательщика.

В силу положений вышеназванных статей НК РФ расходы, произведенные автономными учреждениями за счет средств целевого финансирования, не учитываются при формировании базы по налогу на прибыль и не подлежат распределению в пропорции согласно п. 1 ст. 272 НК РФ.

Как уже было отмечено, величина субсидии на выполнение государственного задания, предоставляемой автономному учреждению из бюджета, рассчитывается на основании нормативных затрат на оказание государственных услуг, нормативных затрат, связанных с выполнением работ, с учетом затрат на содержание недвижимого имущества и особо ценного движимого имущества, закрепленного за учреждением или приобретенного им за счет средств, выделенных ему учредителем на приобретение такого имущества, в том числе земельных участков (за исключением имущества, сданного в аренду или переданного в безвозмездное пользование), затрат на уплату налогов, в качестве объекта обложения которыми признается имущество учреждения (п. 11, 33 Положения № 640). При этом значения нормативных затрат на оказание государственной услуги (выполнение работы) подлежат утверждению (п. 14, 15 и 32 Положения № 640).

Таким образом, к расходам, не учитываемым автономными учреждениями при определении базы по налогу на прибыль, относятся фактически осуществленные расходы (в том числе на уплату земельного, транспортного налогов, налога на имущество), рассчитанные исходя из нормативов, которые должны покрываться за счет средств целевого финансирования в виде субсидий.

Расходы, произведенные сверх нормативных затрат, при условии, что данные расходы относятся и к деятельности, приносящей доход, и к уставной бюджетной деятельности, при их соответствии критериям ст. 252 НК РФ подлежат распределению согласно п. 1 ст. 272 НК РФ. Такой вывод сделан в письмах Минфина РФ от 08.12.2016 № 03‑03‑06/3/73328, от 30.12.2016 № 03‑03‑06/3/79616, от 03.11.

2016 № 03‑03‑06/3/64622.

Стоит отметить, что ранее специалисты финансового ведомства придерживались иной точки зрения: учреждения – получатели субсидий вправе учитывать только те расходы (в том числе расходы на уплату налогов), которые непосредственно связаны с ведением предпринимательской деятельности. При этом пропорционального деления налогов между уставной бюджетной и предпринимательской деятельностью гл. 25 НК РФ не предусмотрено (письма Минфина РФ от 04.02.2015 № 03‑03‑06/4/4305, от 30.04.2015 № 03‑03‑06/4/25397).

* * *

Обобщая вышеизложенный материал, выделим основные моменты:

1) затраты на уплату налога на имущество, земельного и транспортного налогов (имущественных налогов) учитываются при определении объема субсидии на выполнение государственного задания. НДС и налог на прибыль уплачиваются только за счет доходов, полученных от платной деятельности;

2) при отражении в бухгалтерском учете суммы имущественных налогов относятся на увеличение расходов, а суммы НДС и налога на прибыль – на уменьшение доходов;

3) исходя из положений учетной политики налоговое обязательство может быть принято в бухгалтерском учете как в периоде, в котором оно рассчитано (в году, следующем за отчетным), так и в периоде, по которому оно рассчитано (в отчетном периоде);

4) в целях исчисления налога на прибыль расходы на уплату имущественных налогов, покрываемые за счет средств субсидии, не учитываются.

Расходы, произведенные сверх нормативных затрат, распределяются между уставной деятельностью и деятельностью, приносящей доход.

Часть этих расходов, которая приходится на платную деятельность, может быть учтена при определении налогооблагаемой базы в составе прочих расходов.

Л. Ларцева, эксперт журнала

«Автономные учреждения: бухгалтерский учет и налогообложение», март, 2017

Источник: https://www.audar-press.ru/nalogi-v-uchrezhdeniyah

Бухучет в бюджетных организациях. 1. Организация и порядок ведения бюджетного учета

1 раздел- Нефинансовые активы— ОС (010100000), непроизводственные активы(010200000), амортизация(01040000010, НМА(010300000), материальные запасы(010500000), капитальные вложения.

2 раздел -Финансовые активы— Денежные средства всех видов, денежные документы, финансовые вложения, все виды дебиторской задолженности, включая бюджетную (ден ср-ва учреждений- 020100000, расч по выдан авансам- 020600000, расч с подотчетн лицами-020800000, расч по недостачам- 020900000, расч с проч дебиторами-021000000).

3 раздел- Обязательства— Кредиторская задолженность учреждений всех видов по оплате труда, поставщики, подрядчики(расч с поставщ и подрядч-030200000, расч по платеж бюдж- 030300000, расч с депонентами-030400000, расч по удержан из ЗПЛ-030403000).

4 раздел- Финансовый результат –Объединены сч , предназначенные для отражения положительных либо отрицательных разниц между доходами и расходами учреждений: результат деятельности за текущий год, предыдущих лет, доходов будущих периодов, результат по кассовому исполнению бюджета и др. (финанс. Результат учреждений- 040100000).

5 раздел-Санкционирование расходов бюджета— Лимит получения и передачи бюджетных обязательств, а также бюджетных ассигнований. Учет на счетах этого раздела ведут распорядители бюджетных средств и органы казначейства ( лимиты бюдж обязат- 050100000, принятые бюдж обязат текущ года- 050200000, бюдж ассигнования-050300000).

Забалансовые счета— счета для учета обеспечения исполнения обязательств гос. и муниципальн. гарантий, арендованных ОС, невыясненных поступлений в бюджет и др.

На счетах этой группы в стоимостной оценке учитывается наличие и движение ценностей, не принадлежащих учреждению (арендованные ОС – сч 01, мат ценности, принятые на ответственное хранение- сч 02).

Данные таких счетов не учитываются при подготовке бухгалтерского баланса.

Записи в журналы операций осуществляются по мере совершения операций, но не позднее следующего дня после получения первичного учетного документа, как на основании отдельных документов, так и на основании группы однородных документов.

Журналы операций подписываются главным бухгалтером и бухгалтером, составившим журнал операций.По истечении месяца данные оборотов по счетам из журналов операций записываются в Главную книгу.Одним из важнейших регистров бюджетного учета является Главная книга, форма 0504072.В Главной книге обобщаются данные всех учетных регистров бюджетного учреждения.

N 25н «ОБ УТВЕРЖДЕНИИ ИНСТРУКЦИИ ПО БЮДЖЕТНОМУ УЧЕТУ» Под нефинансовыми активами в бюджетном учете понимаются все средства бюджетного учреждения (кроме денежных средств, финансовых вложений и т. п.

), имеющие материально-вещественную форму, в том числе: -Счет 010100000 «Основные средства»-Счет 010201000 «Нематериальные активы»-Счет 010300000 «Непроизведенные активы»,Учет объектов непроизведенных активов ведется на следующих счетах Плана счетов бюджетного учета:010301000 «Земля»;010302000 «Ресурсы недр»;010303000 «Прочие непроизведенные активы».

-Счет 010500000 «Материальные запасы»Учет материальных запасов ведется на следующих счетах Плана счетов бюджетного учета:010501000 «Медикаменты и перевязочные средства»;010502000 «Продукты питания»;010503000 «Горюче-смазочные материалы»;010504000 «Строительные материалы»;010505000 «Мягкий инвентарь»;010506000 «Прочие материальные запасы»;010507000 «Готовая продукция» При формировании положений Инструкции по бюджетному учету порядок отражения в учете бюджетных учреждений имущества, отнесенного к нефинансовым активам, претерпел серьезные изменения, в результате которых были решены проблемы, существовавшие в предыдущей системе бухгалтерского учета в бюджетных учреждениях. Также была осуществлена некоторая унификация правил ведения бюджетного учета в соответствии с общими принципами организации бухгалтерского учета в РФ. Структура отражаемых в бюджетном учете финансовых активов и обязательств включает счета бюджетного учета как для отражения операций по методу начисления в бюджетных учреждениях, так и по кассовому обслуживанию исполнения бюджета в соответствующих органах исполнительной власти и федерального казначейства. В части организации бюджетного учета в бюджетных учреждениях следует отметить, что, несмотря на то, что основным методом исполнения бюджета является казначейский (при котором учреждению не открываются собственные счета в банках, а все их расчеты осуществляются органами федерального казначейства через открытые в них данным учреждениям лицевые счета), в практике бюджетных учреждений ограниченно применяется и кассовый метод исполнения бюджетов (т. е. с использованием собственных счетов учреждений в банковских организациях).

К объектам основных средств бюджетных организаций относятся материальные объекты, используемые в процессе деятельности учреждения при выполнении работ или оказании услуг, либо для управленческих нужд учреждения, независимо от стоимости объектов ОС со сроком полезного использования более 12 месяцев.

Основные средства принимаются к бухгалтерскому учету по их первоначальной стоимости.

Первоначальной стоимостью основных средств признается сумма фактических вложений учреждения в приобретение, сооружение и изготовление объектов основных средств с учетом сумм налога на добавленную стоимость, предъявленных учреждению поставщиками и подрядчиками (кроме их приобретения, сооружения и изготовления в рамках деятельности, приносящей доход, облагаемой НДС).Единицей бюджетного учета основных средств является инвентарный объект. Инвентарным объектом основных средств является объект со всеми приспособлениями и принадлежностями, или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно-сочлененных предметов, представляющих собой единое целое, и предназначенный для выполнения определенной работы.

Каждому объекту, кроме объектов стоимостью до 1000 рублей включительно, а также библиотечного фонда, драгоценностей и ювелирных изделий независимо от стоимости, независимо от того, находится ли он в эксплуатации, в запасе или на консервации, присваивается уникальный инвентарный порядковый номер.

Инвентарный номер, присвоенный объекту основных средств, сохраняется за ним на весь период его нахождения в данном учреждении.

Инвентарные номера списанных с бюджетного учета объектов основных средств не присваиваются вновь принятым к бюджетному учету объектам.

Группировка основных средств осуществляется в соответствии с классификацией, установленной Общероссийским классификатором основных фондов (далее — ОКОФ) на следующих счетах Плана счетов бюджетного учета:

010101000 «Жилые помещения»;010102000 «Нежилые помещения»;010103000 «Сооружения»;010104000 «Машины и оборудование»;010105000 «Транспортные средства»;010106000 «Производственный и хозяйственный инвентарь»;010107000 «Библиотечный фонд»;010108000 «Драгоценности и ювелирные изделия»;010109000 «Прочие основные средства».

Источник: http://topuch.ru/1-organizaciya-i-poryadok-vedeniya-byudjetnogo-ucheta/index.html