Декларация по УСН за 2017 год: скачать бланк

В 2018 году нужно сдать декларацию по УСН за 2017 год. Скачайте бланк для заполнения декларации в удобном формате. Бланк декларации подойдет организациям и ИП. Также прокомментируем изменения в форме декларации и расскажем, как заполнять бланк бесплатн.

Когда сдавать декларацию по УСН за 2017 год

Декларацию по упрощенке за 2017 год должны сдать все компании и ИП, которые выбрали этот спецрежим. Сроки сдачи декларации по УСН для ИП и ООО разные. Юридические лица должны отчитаться не позднее 31 марта следующего года. Для ИП срок удлиненный – не позднее 30 апреля следующего года.

В 2018 году 31 марта – это нерабочая суббота. Потому срок для юридических лиц смещается на 2 апреля 2018 года.

30 апреля 2018 года – понедельник. Однако по производственному календарю он стал выходным днем (перенос выходного с 28 апреля на 30 апреля). Поэтому для деклараций по УСН для ИП за 2017 год срок сдачи – 3 мая 2018 года. Обобщим сроки в таблице:

Таблица сроков сдачи деклараций по УСН в 2018 году

| ИП | Организации |

| 3 мая 2018 года – за 2017 год | 2 апреля 2018 года – за 2017 год |

Также см. “Срок сдачи декларации по УСН за 2017 год“.

Скачайте необходимый бланк

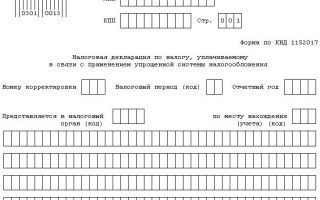

Бланк «упрощенной» налоговой декларации 2017 (форма по КНД 1152017) утвержден Приказом ФНС России от 26.02.2016 № ММВ-7-3/99. Форму декларации можно найти в Приложении №1 к Приказу.

Перечень листов и разделов, которые упрощенец должен представить в составе своей налоговой декларации, зависит от выбранного объекта налогообложения:

| Объект налогообложения | Листы и разделы декларации по УСН |

| «Доходы» | Титульный лист |

| Раздел 1.1 | |

| Раздел 2.1.1 | |

| Раздел 2.1.2 (если по виду деятельности уплачивается торговый сбор) | |

| Раздел 3 (если получены целевые средства, указанные в п. 1 и п. 2 ст. 251 НК РФ). | |

| «Доходы минус расходы» | Титульный лист |

| Раздел 1.2 | |

| Раздел 3 (если получены целевые средства, указанные в п. 1 и п. 2 ст. 251 НК РФ). |

Указанные листы и разделы (кроме разделов 2.1.2 и 3) представляются, даже если упрощенец подает бланк нулевой декларации по УСН 2017.

Утверждалась ли новая форма декларации по УСН? Нет. Декларацию по УСН за 2017 год в 2018 году нужно заполнять и сдавать в ИФНС на «старом» бланке. Никакой новой формы не разрабатывалось и не утверждалось.

Поэтому для заполнения единственно возможный и верный вариант – это бланк декларации, утвержденный Приказом ФНС России от 26.02.2016 № ММВ-7-3/99. Скачивайте эту форму и сдавайте в 2018 году в установленные сроки.

На нашем сайте вы можете бесплатно скачать необходимые формы:

Способ сдачи декларации по УСН за 2017 год

Налоговую декларацию по единому налогу при УСН за 2-2017 год можно сдать в ИФНС как на обычном бумажном бланке (например, через представителя или по почте), так и в электронном виде по телекоммуникационным каналам связи (ТКС).

В компаниях на УСН среднесписочная численность сотрудников не превышает 100 человек. Поэтому они могут сдавать декларации по УСН в электронном виде только по своей инициативе. Требовать от таких организаций передачи декларации по единому налогу в электронном виде налоговые инспекции не вправе.

Как заполнять бланки декларации по УСН

Для наших читателей мы подготовили подробные инструкции по заполнению бланков деклараций по УСН за 2017 год:

Источник: https://buhguru.com/usn/deklaraciya-po-usn-2017-blank-skachat.html

Декларация ИП УСН 2017-2018 года: бесплатный шаблон и бланк | КУБ

Декларация ИП УСН – форма налоговой декларации, применяемая для отчетности индивидуальными предпринимателями, использующими упрощенную систему налогообложения.

Документ отражает данные о полученных ИП доходах за год и подается в налоговые органы в срок до 30 апреля года, следующего за отчетным.

Если ИП не вел деятельность в течение года, ему необходимо сдавать так называемую «нулевую декларацию».

Какие требования предъявляются к декларации ИП на УСН?

В форме налоговой декларации по УСН по форме «Доходы» – 6 частей. Сдаются в налоговую инспекцию титульный лист, а также разделы 1.1 и 2.1.1. Те, кто оплачивает торговый сбор, сдают раздел 2.1.2, получатели благотворительной помощи и прочего финансирования — раздел 3. ИП, которые используют формат УСН «Доходы минус расходы», должны заполнять разделы декларации 1.2 и 2.2.

При заполнении декларации необходимо:

- проставлять все суммы в рублях с математическим округлением;

- указывать авансовые платежи в сумме начисления;

- указывать страховые взносы по фактическому размеру внесенных платежей;

- проставлять прочерки во все незаполненные ячейки;

- проставлять номера всех страниц;

- проставить даты и подписи на всех страницах, на первой странице – печать (при наличии);

- скрепить страницы документа скрепкой, но не прошивать и не использовать степлер.

Декларация передается в налоговые органы лично либо по Почте России, электронно.

Как заполнить налоговую декларацию индивидуального предпринимателя на УСН?

- Титульный лист. Проставляются ИНН налогоплательщика, номер страницы «001», порядковый номер сдачи декларации, налоговый период («34» при подаче декларации за год», «50» при закрытии ИП), год, за который подается декларация, код налоговой инспекции, место учета («120»), ФИО предпринимателя, код по ОКВЭД, контактный номер телефона, количество страниц в декларации и приложении. При необходимости заполняются данные представителя ИП, который подает декларацию. Все оставшиеся пустыми ячейки, кроме полей, заполняемых представителями налоговой инспекции, заполняются прочерками.

- Раздел 1.1. Проставляются ИНН налогоплательщика, номер страницы «002», код ОКТМО (строка 110, если код менялся в течение отчетного периода, заполняются соответствующими данными строки 030, 060, 090), данные о торговом сборе (при наличии).

Раздел 2.1.1. Проставляются ИНН налогоплательщика, номер страницы «003», процентная ставка (строки 120-123), информация о сотрудниках («1» – есть сотрудники, «2» – нет сотрудников) (строка 102), данные из книги учета доходов (строки 110-113), сумма налога (строки 130-133), сумма всех страховых взносов в страховые фонды нарастающим итогом (строки 140-143).

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 дней

БЕСПЛАТНЫЙ

ДОСТУП

Нормативно-правовая база

- Налоговый кодекс РФ.

- Приказ ФНС России от 26.02.2016 N ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме».

Образец декларации ИП на УСН 2017-2018 года: скачать онлайн бесплатный шаблон

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 дней

БЕСПЛАТНЫЙ

ДОСТУП

узнайте больше про куб сейчас

Автоматизация

выставления счета

Автозаполнение реквизитов покупателя по ИНН

Автопроверка правильности реквизитов банка по БИКу

Правильно настроенные формулы, в том числе по расчету НДС и Итого счета

Автоматическое формирование суммы прописью по итоговым цифрам суммы счета

Выгоды

Подготовка счета за 20 секунд

Отсутствие ошибок в счетах

Меньше времени на выставление счетов, и больше на бизнес

Увеличение скорости оплаты счетов

Автоматизация

отправки счета

Автоматическое прикрепление вашего логотипа в счет

Автоматическое прикрепление скана вашей подписи в счет

Автоматическое прикрепление в счет скана печати вашей компании

Отправка счета на e-mail покупателя

Выгоды

Отправка счета в 2 клика

Красивые и профессиональные счета

Можно выставлять счета с компьютера, планшета, смартфона

Не нужно распечатывать счет, ставить подпись, печать и сканировать перед отправкой

почему куб удобнее

Удобное выставление счетов онлайн

Моментальная отправка счетов на e-mail вашему покупателю

Контроль задолженности по каждому покупателю

Управленческая отчетность

Упорядоченное хранение всех ваших документов

Скидка 20% на бухгалтерское обслуживание от вашего бухгалтера

Передумали заморачиваться со скачкой шаблонов документов онлайн?

С сервисом КУБ вы можете сэкономить 29 минут на выставление документов без единой ошибки, и это далеко не всё. Получите КУБ — онлайн сервис по автоматизации выставления счетов и других документов.

Начать использовать КУБ прямо сейчас

14 дней

БЕСПЛАТНЫЙ

ДОСТУП

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

(5

Источник: https://kub-24.ru/nalogovaya-deklaratsiya-dlya-individualnogo-predprinimatelya-na-uproshhennoj-sisteme-nalogooblozheniya-deklaratsiya-ip-usn-2017-2018-goda/

Декларация по УСН за 2017 год: бланк, образец, порядок заполнения

О своих полученных доходах и произведенных расходах упрощенцы сообщают в налоговую инспекцию посредством заполнения специальной декларации. Именно об этом документе расскажем в статье, объясним нюансы расчета показателей на примере декларации по УСН за 2017 год.

Отчетные сроки и форма декларации

Сдают декларацию по УСН как частные предприниматели, так и юридические лица. Делать это нужно всего лишь раз в год. Сроки сдачи декларации по УСН за 2017 год:

- ИП должны подать декларацию до 3 мая (срок сдвигается из-за праздничных дней)

- компании должны отчитаться перед ИФНС до 2 апреля (срок сдвигается из-за выходных дней).

Декларация по УСН включает титульный лист и шесть разделов. Но каждая компания заполняет свой набор разделов. Компании и ИП с объектом «доходы» заполняют все листы декларации, кроме 1.2, 2.1.2, 2.2. Раздел 3 заполняется при наличии соответствующих данных.

Объект «доходы минус расходы» обязует отчитывающееся лицо заполнить титульный лист, разделы 1.2, 2.2 и 3 (если есть целевое финансирование).

Как заполнить декларацию, подробно поясняет Приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@. Форма декларации по УСН за 2017 год также утверждена указанным приказом.

Декларация по УСН — скачать бланк

Отчетность в ФНС в срок и без ошибок!

Дарим доступ на 3 месяца в Контур.Экстерн!

Попробовать

В каком виде сдается декларация по усн

Декларация по УСН сдается на бумаге или электронно.

Самый простой и надежный способ сдать декларацию — отправить ее электронно. Но в таком случае ваша фирма должна быть подключена к документообороту с контролирующими органами.

Если нет договора со спецоператором, можно отправить документ почтой.

И еще один способ, которым чаще всего пользуются ИП, — это личное посещение инспектора. Налоговая декларация по УСН сдается в кабинет по приему отчетности. В знак подтверждения приема декларации по УСН инспектор ставит отметку о ее принятии и дату.

Нулевая отчетность

Если упрощенцы не вели деятельность и не имели доходов в течение года, они должны сдать в налоговую инспекцию нулевую декларацию.

Штрафы за непредставление декларации

За непредставление отчетности предусмотрены штрафные санкции. Штраф за нарушение сроков или непредставление декларации составляет 1 000 рублей (ст. 119 НК РФ).

Также нарушение сроков подачи декларации или ее непредставление может повлечь штраф в размере 300–500 рублей на должностное лицо организации (ст. 15.5 КоАП РФ).

Пример заполнения декларации по УСН

Образец заполнения декларации УСН за 2017 год

ООО «Детали» под руководством директора Виталия Михайловича Лещина в 2017 году заработало:

в I квартале — 25 000 рублей;

во II квартале — 18 000 рублей, т. е. за полугодие суммарный доход составит 43 000 (25 000 + 18 000);

в III квартале — 68 000 рублей, т. е. за 9 месяцев доход составил 111 000 (25 000 + 18 000 + 68 000);

в IV квартале — 78 000 рублей, т. е. за год ООО «Детали» заработало 189 000 (25 000 + 18 000 + 68 000 + 78 000).

Данные по взносам:

- За I квартал начислено 2 100 рублей.

- За II квартал — 2 100 рублей (нарастающим итогом 4 200 рублей).

- В III квартале начислено 1 400 рублей (нарастающим итогом 5 600 рублей).

- И в последнем квартале года начислено взносов на сумму 2 500 рублей (итого за год 8 100 рублей).

Все доходы бухгалтер компании отразит в разделе 2.1.1 (именно этот раздел заполняет ООО «Детали», так как работает на УСН с объектом «доходы»). Тут же производится расчет налога. Указываются взносы.

Обратите внимание, что в декларации взносы указываются не в полной сумме — они не должны быть выше половины исчисленного налога. Так, в первом квартале налог равен 1 500 рублей, а уплачено взносов 2 100 рублей. Половина взносов составит 1 100 рублей, а половина налога — 750 рублей.

То есть налог можно уменьшить на взнос только в размере 750 рублей. Поэтому в строке 140 раздела 2.1.1 бухгалтер укажет 750.

На основании раздела 2.1.1 нужно заполнить раздел 1.1.

Строка 020: стр. 130 раздела 2.1.1 — стр. 140 раздела 2.1.1 = 1 500 — 750 = 750.

Строка 040: стр. 131 раздела 2.1.1 — стр. 141 раздела 2.1.1 = 2 580 — 1 290 = 1 290. Из полученной суммы нужно вычесть ранее начисленный авансовый платеж (стр. 020 раздела 1.1): 1 290 — 750 = 540.

По аналогии заполняются строки 070 и 100.

Источник: https://www.kontur-extern.ru/info/deklaraciya-po-usn

Налоговая декларация по УСН для ИП без работников

Ежегодный отчет в налоговую инспекцию – головная боль многих предпринимателей. Особенно ярко это ощущается, когда подходит дедлайн.

Заполнять декларацию не трудно, тем более, что скачать бесплатно бланк налоговой декларации для ИП на упрощенке за 2018 год, а также примеры заполнения для разных ситуаций можно в интернете.

Сдать декларацию тоже можно онлайн, но несколько вопросов остаются открытыми.

Декларация для ИП – куда и когда подавать

Перед тем, как приступать непосредственно к заполнению формы, нужно выяснить, сроки и все возможные пути подачи отчетности. Поскольку в этих вопросах есть некоторые нюансы, следует их внимательно рассмотреть.

Когда нужно подавать декларацию на упрощенке за 2018 год

Первый вопрос, который интересует налогоплательщиков: когда сдавать декларацию по УСН за 2018 для ИП. В налоговую декларацию вносятся данные состоянием на 01.01, но срок сдачи документа установлен законодательством до 30.04 следующего за отчетным года. Это значит, что отчитаться за 2018 год нужно успеть до 30.04.2019.

Что будет, если не успеть вовремя

Соблюдать сроки подачи декларации по упрощенке нужно обязательно, поскольку за опоздание предусмотрена система штрафов. Штрафные санкции зависят от сознательности налогоплательщика, а именно, внес ли он все платежи:

- если налогоплательщик просрочил декларацию, но налог предварительно оплатил, сумма штрафа составит 1000 руб.;

- если сумма налога не была внесена, будет работать такая формула начисления штрафов: помимо самого налога, согласно декларации, за каждый просроченный месяц нужно будет доплатить по 5% от суммы, но не меньше 1000 р. и не больше 30% в общей сложности.

Куда обращаться индивидуальному предпринимателю для сдачи отчетности

Подать декларацию и необходимые документы-приложения можно тремя путями:

- почтой;

- занести инспектору;

- онлайн.

Если планируется отправка документов по почте, делать это нужно ценным письмом с полным описанием вложения. Это снижает риск возникновения недоразумений по вине почтовой службы.

Второй вариант – занести лично в ИФНС. Главная сложность в этом случае – возможные очереди. График работы службы можно уточнить на сайте ФНС. Обязательно подготовить 2 копии декларации.

Самый простой и быстрый способ отчитаться за 2018 год по УСН для ИП – сделать это удаленно через интернет. Налоговая предоставляет свой специализированный рабочий сервис, который упрощает онлайн-подачу декларации. Для заполнения нужно оформить ЭЦП (цифровую подпись).

Что нужно знать о заполнении декларации

Бланк (форма) налоговой декларации по УСН «доходы» состоит из 6 частей, но сдавать нужно такие разделы: титульный лист, раздел 1.1, 2.1.1. Для плательщиков торгового сбора — 2.1.2, для получателей благотворительной помощи и другого финансирования — 3. Разделы 1.2 и 2.2 предназначены для внесения информации по системе «доходы минус расходы».

Общие правила:

- Все суммы проставляются в рублях, округляются математически.

- Авансовые платежи вносят в той сумме, в которой они были начислены, а не оплачивались.

- Взносы по страхованию заполняют в виде фактически уплаченной суммы.

- Если значение в какой-либо ячейке равно нулю, ставится прочерк «-«, если в строке больше ячеек, чем нужно для заполнения, во все оставшиеся клетки тоже проставляют прочерки.

- Страницы должны сдаваться пронумерованными.

- На каждом листе ставится дата и подпись. Даты на всех разделах должны быть идентичными.

- Если ИП имеет печать, она должна стоять на первой странице.

- Страницы нужно скрепить, но не сшивать или пробивать степлером, а при помощи канцелярской скрепки.

Образец заполнения для налогоплательщиков по УСН «доходы»

Заполнить декларацию можно сразу в электронном виде, а потом распечатать. При желании, бланк можно сначала загрузить, распечатать в пустом виде, а затем заполнять вручную черными чернилами, используя только печатные буквы. Подробная инструкция о том, как заполнить налоговую декларацию онлайн по УСН «доходы» рассматривается ниже.

Титульный лист

Алгоритм заполнения титульной страницы для ИП:

- Введите свой ИНН. Графа КПП не относится к ИП, это только для организаций, однако, согласно общим правилам заполнения, все пустые клетки нужно заполнить прочерками.

- В графу «Стр.» введите «001».

- Укажите, какой по порядку раз вы декларируетесь. Если это первичная подача, ставится «0—«.

- Внесите «34» для подачи отчетной декларации за предыдущий год и «50» при закрытии ИП в графу для налогового периода;

- Год вписывается тот, за который отчитываются, а не текущий.

- Код налоговой – для ИП вписывают код ИФНС по месту прописки. Налогоплательщики из Москвы могут посмотреть код своей налоговой здесь.

- Определяется место учета — трехзначный код, для индивидуальных предпринимателей — 120.

- Четыре пустые строки нужны для внесения своих фамилии, имени и отчества. Каждое слово вносят с новой строки. Оставшиеся пустые клетки и строку, по аналогии, заполняют прочерками.

- В соответствующие клетки вносится код по ОКВЭД.

- Следующие поля заполняют, если имело место преобразование предприятия (код действия и новый ИНН).

- Затем вносят контактный номер телефона, количество страниц самой декларации и количество листов, которые составляют приложения (копии документов).

- Потом страница делится на две половины. На левой стороне вписывают данные представителя налогоплательщика, если декларацию подает он. Если документ сдан лично налогоплательщиком, это указывается в первой ячейке при помощи кода «1».

- Правая половина заполняется налоговиками, ее оставляют пустой.

Раздел 2.1.1

Чтобы упростить себе задачу, лучше сначала внести данные в раздел под номером 2. Все разделы разбиты на строки и каждая имеет свой порядковый номер. Чтобы правильно формировать отчетность, придерживайтесь инструкций и подсказок. Так, для удобства и во избежание ошибок при заполнении декларации, в описании каждой строки указана формула расчета:

- ИНН вносится повторно, страница нумеруется 003.

- Начинать нужно с внесения вашей процентной ставки в строки 120-123

- Строка 102 предполагает указание, имеются ли у предпринимателя наемные сотрудники. «1» — если имеются, «2» — если нет.

- После этого вносят данные из книги учета доходов предприятия нарастающим итогом: за первый квартал, полугодие, 9 месяцев, годовой. Заполняют таким образом строки 110-113.

- Заполняют стр. 130-133 – сумма налога. Даны формулы для подсчета. Умножается доходная сумма на ставку налога. Сумму округляют.

- Отдельными строками (140-143) вносят нарастающим итогом сумму всех осуществленных за данный период страховых взносов в страховые фонды.

Раздел 1.1

Следующим пунктом для ИП по упрощенной системе налогообложения «доходы» идет заполнение первого раздела:

- Снова начинают с ИНН и нумерации страницы.

- Код ОКТМО вносится согласно регистрации ИП. Его нужно ввести 4 раза – состоянием на каждый из отчетных периодов. Но если место регистрации, а следовательно – и код ОКТМО у ИП не менялись, заполняется только строка 010 (первый раз), в остальных строках (030, 060, 090) проставляются «-«.

- Если индивидуальный предприниматель платит торговый сбор, он заполняет раздел 2.1.2 декларации и заполняет строки 020-050 за вычетом суммы торгового сбора.

- Если после вычета торгового сбора сумма получилась меньше, чем ноль, ее вносят в графу «сумма авансового платежа к уменьшению», но знак «-» не ставится.

- Таким образом заполняют данные за все кварталы отчетного года.

Нужна ли декларация при нулевом доходе

Если в течение года у предприятия не было никаких доходов, налоговая декларация все равно должна быть заполнена и сдана в срок.

Нулевая декларация (ее называют нулевкой) подается так же в случае недавней регистрации предприятия и в случае сезонности работы предпринимателя.

Чтобы не допустить ошибок, нужно внимательно изучить образец заполнения нулевого отчета в налоговую по УСН для ИП за 2018 год.

В двух словах инструкцию по заполнению можно описать так:

- Сначала скачать образец (пример заполнения) нулевой налоговой декларации по УСН «доходы» для ИП на упрощенке в 2018 году и чистый бланк-форму.

- Заполнение титульного листа нулевки не отличается от первой страницы обычной декларации по УСН, алгоритм есть выше.

- Нулевая декларация для ИП по УСН «доходы» — заполнение построчно. Эта таблица отображает, как заполнить нулевую налоговую декларацию по УСН «доходы» за 2018 год для ИП без работников (образец).

| 010 | Код ОКТМО | 102 | 2 | 110 | — | 150 | — |

| 020 | — | 110 | — | 111 | — | 151 | — |

| 030 | — | 111 | — | 112 | — | 152 | — |

| 040 | — | 112 | — | 113 | — | 153 | — |

| 050 | — | 113 | — | 130 | — | 160 | — |

| 060 | — | 120 | Ставка налога | 131 | — | 161 | — |

| 070 | — | 121 | Ставка налога | 132 | — | 162 | — |

| 080 | — | 122 | Ставка налога | 133 | — | 163 | — |

| 090 | — | 123 | Ставка налога | 140 | — | ||

| 100 | — | 130 | — | 141 | — | ||

| 110 | — | 131 | — | 142 | — | ||

| 132 | — | 143 | — | ||||

| 133 | — | ||||||

| 140 | — | ||||||

| 141 | — | ||||||

| 142 | — | ||||||

| 143 | — |

Если воспользоваться инструкциями и примерами, а также не опоздать со сроками ее подачи, никаких вопросов у налоговой возникнуть не должно. Ответственно подходите к сдаче ежегодной отчетности, чтобы избежать штрафов.

Источник: https://IP-vopros.ru/nalogi-i-platezhi/usn/nalogovaya-deklaratsiya-po-usn-dlya-ip-bez-rabotnikov

Налоговая декларация по УСН за 2017 год | Образец заполнения и новая форма

В 2018 году продолжает действовать та же самая форма декларации по УСН, по которой отчитывались в предыдущем году (штрих код титульного листа 0301 2017), что и в предыдущем году. В этой статье мы рассмотрим образец заполнения декларации по УСН за 2017 год (форма КНД 1152017).

Форма декларации

Бланк налоговой декларации по УСН, действующей в 2018 году, утверждён приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощённой системы налогообложения – это единственная налоговая отчётность, которую сдают плательщики упрощённого налога.

При этом, несмотря на разные объекты налогообложения (Доходы или Доходы минус расходы), годовая отчётность сдаётся одна и та же, только листы заполняются разные.

| — Титульный лист— Раздел 1.1— Раздел 2.1.1— Раздел 2.1.2, если налогоплательщик платит торговый сбор (пока только в Москве)— Раздел 3, если получены целевые средства, указанные в пунктах 1 и 2 статьи 251 НК РФ | — Титульный лист— Раздел 1.2— Раздел 2.2— Раздел 3, если получены целевые средства, указанные в пунктах 1 и 2 статьи 251 НК РФ |

Бланк налоговой декларации по УСН за 2017 год отличается от предыдущей формы другим штрих-кодом на титульном листе (0301 2017 вместо 0301 0013) и новыми полями для внесения данных по уплате торгового сбора.

Скачать бесплатно бланк для заполнения в формате pdf

Обратите внимание: если вы заполните декларацию для упрощённой системы налогообложения по недействующей форме, отчётность будет считаться не сданной! За такое нарушение налоговой инспекцией не только налагается штраф, но и может быть заблокирован расчётный счёт ИП или ООО.

Сроки сдачи отчётности

Отчитаться за деятельность на льготном режиме в 2018 году и уплатить налог по итогам года должны все упрощенцы в следующие сроки:

- организации – не позднее 31 марта 2018 года, но в этом году, в связи с попаданием этой даты на выходной день, крайний срок сдачи переносится на следующий рабочий день, т.е. на 2 апреля 2018 года;

- индивидуальные предприниматели — не позднее 30 апреля 2018 года.

Отчитаться в эти сроки надо и тем налогоплательщикам, которые не вели реальную деятельность, отчётность в этом случае будет нулевой.

|

Если в течение 2018 года организация или ИП добровольно прекращает деятельность на УСН, то кроме отчётности за 2017 год, надо сдать декларацию за отработанное время. Срок сдачи в этом случае – не позднее 25-го числа следующего месяца после прекращения деятельности.

При утере права на упрощённый режим из-за несоблюдения требований (превышена численность работников или лимит доходов, начато неразрешенное направление бизнеса, открыт филиал, в компании увеличилась доля участника-юридического лица и др.) сдать декларацию надо не позднее 25-го числа месяца, следующего за кварталом утраты права на УСН.

Общие правила заполнения

Порядок заполнения декларации установлен приложением № 3 к Приказу N ММВ-7-3/99@. Это обязательные требования, которым надо следовать, иначе в приёме отчёта откажут. Среди них:

- Текстовые поля бланка заполняются заглавными печатными символами;

- Все значения стоимостных показателей указываются в полных рублях по правилам округления;

- В каждом поле указывается только один показатель, кроме даты и ставки налога. Для указания даты используются по порядку три поля: день (два знакоместа), месяц (два знакоместа) и год (четыре знакоместа), разделенные знаком «.» Для показателя налоговой ставки используют два поля, разделенные знаком «.»;

- При ручном заполнении поля с отсутствующем показателем проставляется прочерк;

- Данные вносятся чернила чёрного, фиолетового или синего цвета;

- Не допускается исправление ошибок, помарок, зачеркиваний;

- Допускается только односторонняя печать документа;

- Страницы нельзя скреплять или сшивать;

- Страницы имеют сквозную нумерацию, начиная с титульного листа, нумеруются только заполненные страницы;

- Если используется компьютер, это облегчает заполнение отчётности, но надо учитывать, что допускается только шрифт Courier New высотой 16 — 18 пунктов. Числовые показатели в этом случае выравниваются по последнему правому знакоместу, прочерки в пустых ячейках необязательны.

Необходимые коды (налогового периода, места представления, форм реорганизации, способа представления, имущества, полученного в рамках целевого финансирования) указаны в тексте Приложения. Если в вашем случае коды не соответствуют нашему примеру заполнения, то их надо выбирать из первоисточника.

Пример заполнения декларации

Рассмотрим на примере, как формируется декларация ИП на УСН в 2018 году, который вёл деятельность без работников. Укажем данные для ИП без сотрудников в таблице в рублях нарастающим итогом, как того требует инструкция по заполнению. Надо рассчитать суммы по налогу, уплачиваемому в связи с применением УСН.

| Первый квартал | 159658 | 9579 | 9579 |

| Полугодие | 373783 | 22427 | 22427 |

| Девять месяцев | 595673 | 35740 | 26077 |

| Календарный год | 823154 | 49389 | 27990 |

Для ИП без работников есть возможность уменьшить рассчитанный авансовый платёж полностью на всю сумму взносов, чем предприниматель и воспользовался. Как видно из таблицы, за первый квартал и за полугодие авансовые платежи полностью были уменьшены на сумму уплаченных взносов.

По итогу девяти месяцев, т.е. в период с 1 по 25 октября, предприниматель заплатил еще 3650 рублей страховых взносов. Поскольку авансовый платёж оказался больше этой суммы, было доплачено 9663 рубля.

В декабре была доплачена оставшаяся часть фиксированных взносов в сумме 1913 рублей.

По результатам 2017 года надо доплатить ещё налог на сумму 11736 рублей, а дополнительный 1%-ный взнос с доходов свыше 300 000 рублей предприниматель решил заплатить в срок до 1 июля 2018 года.

Предприниматели, имеющие работников, а также организации на УСН Доходы тоже могут уменьшать рассчитанные авансовые платежи и сам налог на сумму взносов, уплаченных за ИП и за работников, но налоговый платёж при этом можно снизить только до 50%. Так, ИП из нашего примера, если бы у него были работники, не смог бы уменьшить полностью авансовые платежи за счет взносов, поэтому в декларации бы отражались другие цифры.

У плательщиков УСН Доходы минус расходы применение льготы в виде уменьшения самого рассчитанного налога не допускается. В этом варианте налогообложения все страховые взносы (за работников и индивидуального предпринимателя за себя) учитываются в расходах, т.е. уменьшают налоговую базу.

Ниже представлены бесплатные файлы, которые вы можете загрузить для ознакомления

Источник: https://www.regberry.ru/nalogooblozhenie/novaya-forma-nalogovoy-deklaracii-po-usn

Бланк декларации УСН за 2016-2017 года

Куда сдавать: ФНС

Способ сдачи: бумажно или электронно

Периодичность сдачи: 1 год

Штраф за несвоевременную сдачу: 1000 руб.

или 5% от суммы налоговых отчислений за месяц

Название документа: Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогооблажения (КНД 1152017)

Формат: .

pdf

Размер: 716 кб

Скачать Печать Предварительный просмотр В закладки

В ходе применение режима льгот для налогового обложения касательно упрощенки работодатель обязан в сроки, которые установлены законом, предоставлять декларацию по УСН.

На подобном режиме это единственный документ, на основании которого устанавливаются и выполняются авансовые выплаты в казну и часть налога за год, которая осталась.

м

C 10 десятого 2016 г. принята новая форма декларации УСН, которая действует и в настоящий момент. Скачать бланк декларации УСН можно ниже.

В соответствии с законом декларация «Упрощенка» отправляется в налоговую службу:

— до 31.03 следующего года за отчетным для работодателей — юридических лиц;

— до 30.04 — для ИП.

Крайний период предоставления декларации 2016 г. по УСН для ИП перенесен на 02.05, так как 30.04 — это выходной, а 01.05 — праздник.

Если бизнес закрывается, то бланк декларации УСН за 2017 год нужно заполнить и сдать до 25-го числа следующего месяца, после того, как предприятие будет закрыто.

Бланк декларации УСН за 2016 год заполняется в определенные законом сроки, которые такие же как и в предшествующие годы. Работодатели обязаны учитывать, что если компания за это время не работала, то все равно нужно выполнить сдачу этого документа с нулевыми сведениями.

Если последует нарушение сроков по сдачи указанного документа или он не будет сдан вообще, то к компании или ИП используются административные меры. Размер штрафа определяется тем, был ли выплачен налоговый платеж.

Если зафиксирована оплата налога, а декларация не прислана, то сумма штрафных санкций равняется тысяче рублей.

Если не произошло сдачи документа и перечисления налогового платежа, то размер штраф устанавливается в 5-процентной величине от суммы налогового платежа за каждый месяц, но не более тридцати процентов от совокупного размера налога.

Предварительный просмотр

Полноэкранный предварительный просмотр

Источник: http://blanki.biz/fns/blank-deklaracii-usn/

Декларация по УСН для ИП – заполняем бланк

Декларация по УСН ежегодно предоставляется ИП в налоговую инспекцию по месту регистрации плательщика.

Бланк декларации ИП за 2017 год по УСН и сведения о формате его предоставления в электронном виде утверждены приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected]

Отчет должен быть сдан до 30 апреля 2018 года. Однако в связи с тем, что последний день апреля в 2018 году оказался выходным, срок предоставления отчетности перенесен на 3 мая 2018 года.

Предприниматели, перешедшие на уплату УСН, но не ведшие деятельность, все равно предоставляют нулевую декларацию ИП за 2017 год по УСН в налоговую инспекцию.

Декларация состоит из титульного листа и трех разделов:

Порядок заполнения документа утвержден приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99.

Скачать бланк декларации ИП по УСН за 2017 год можно на нашем сайте.

Начисленный за 2017 год налог должен быть уплачен (сумма к уменьшению заявлена) до 30 апреля 2018 года.

ВНИМАНИЕ! Налогоплательщики ИП на УСН в 2018 году подают декларацию на том же бланке, что и юридические лица.

Особой формы отчетности для них не предусмотрено.

Как правильно заполнить поля декларации по УСН?

Если вы не знаете, как заполнять налоговую декларацию для ИП на УСН за 2017 год, то внимательно прочтите приказ ММВ-7-3/[email protected] Мы остановимся только на основных его моментах.

Декларация по УСН может заполняться как от руки, так и с помощью компьютерных средств на листах с односторонней печатью.

ИНН предпринимателя и порядковый номер страницы указываются в верхней части каждого листа.

Нумерация страниц декларации начинается с титульного листа, которому всегда присваивается номер 001. Следующие листы имеют сквозную последовательную нумерацию.

ИНН предпринимателя — это 12-значный идентификационный номер, указанный в свидетельстве о его постановке на налоговый учет по месту жительства. Строчка КПП заполняется прочерками.

При ручном заполнении отчета все записи делаются с первого левого поля, а при заполнении с помощью средств программного обеспечения — подбиваются под крайнее правое поле.

Текстовые поля заполняются заглавными печатными символами, а пустые перечеркиваются прямой линией, проведенной посередине поля. В каждой ячейке проставляется всего один символ.

Как заполнить титульный лист декларации?

Титульный лист — это обязательный атрибут каждой отчетной формы, предоставляемой налогоплательщиками. Здесь указываются данные о предпринимателе, налоговом периоде, за который подается отчетность, месте, обстоятельствах и способе предоставления декларации.

Следующее поле, которое необходимо заполнить, — это номер корректировки. В нем указывают порядковый номер подаваемого уточнения декларации.

Если отчет предоставляется впервые — в поле указывается «0—».

При заполнении поля «Налоговый период» в нем нужно указать одно из двух значений:

- 34 — форма сдается за отчетный период, т. е. год;

- 96 — отчетность предоставляется при прекращении деятельности.

В поле «Код отчетного периода» в нашем случае указывается: 2017.

В декларации должен быть указан код налоговой инспекции, в которую предоставляется отчетность.

Поскольку индивидуальные предприниматели сдают декларацию по УСН по месту своей регистрации (жительства), в поле «Код места нахождения» они всегда ставят код 120.

Фамилия, имя и отчество предпринимателя пишутся прописными буквами.

Код вида деятельности по ОКВЭД — это код основного вида деятельности, которую ведет предприниматель.

Далее указываются номер контактного телефона предпринимателя и число листов декларации, включая титульный лист.

В графе «Число подтверждающих документов» необходимо указать количество документов (их копий), которые приложены к декларации, в том числе количество доверенностей, выданных на право ее предоставления.

Подтверждение достоверности указанных в отчетности сведений

В этом разделе указываются сведения о лице, предоставляющем декларацию.

Если она сдается предпринимателем лично, то в поле проставляется 1, если форма предоставляется по доверенности, то 2.

В этом случае нужно полностью заполнить фамилию, имя и отчество представителя ИП либо наименование организации, которой доверена сдача отчетности.

Например, наименование аутсорсинговой компании, ведущей бухгалтерский и налоговый учет индивидуального предпринимателя и имеющей доверенность на право подачи отчетности от его имени.

При предоставлении декларации доверенным лицом в ней должны быть указаны данные полученной доверенности.

Достоверность указанных сведений подтверждается подписью ответственного лица, с указанием даты, когда был подписан документ.

Какую декларацию представляет налогоплательщик-ИП «доходы – расходы»?

Давайте теперь посмотрим, какую отчетность сдают ИП при УСН с объектом «доходы, уменьшенные на величину расходов».

Отчетность этой группы предпринимателей состоит из двух разделов:

- 2 — «Расчет авансовых платежей»;

- 2 — «Расчет налога на УСН».

Получатели целевых средств прикладывают раздел 3.

Заполнение декларации нужно начинать с расчета УСН.

В этом разделе поквартально показываются те доходы ИП, которые облагаются налогом по ст. 346.15 НК РФ, и расходы, принимаемые в состав затрат в соответствии со ст.

346.16 и 346.17 НК РФ.

По строчкам 240–243 отражается прибыль, полученная ИП за 3, 6, 9, 12 месяцев соответственно. Убыток, полученный за эти же периоды, показывается по строчкам 250–253.

В строчку 230 переносится убыток, полученный ИП в предыдущие годы.

В строчках 261–263 указывается установленная налоговая ставка. В 2017 году она была равна 15%, согласно п. 3 ст.

346.20 НК РФ.

По строчкам 270–273 отражаются данные об авансовых (налоговых) платежах за 3, 6, 9 и 12 месяцев соответственно.

По строке 280 отражается величина минимального налога, рассчитанного по ставке 1%.

Если в 2017 году ИП прекратил свою деятельность или потерял право на применение УСН, то в строчки 213, 223, 243, 273 переносятся данные за последний рабочий квартал.

В разделе 1.1 должны быть отражены авансовые платежи и суммы, подлежащие возврату из бюджета, а также сумма, которая будет принята на уменьшение налога в следующем году.

ОБРАТИТЕ ВНИМАНИЕ! Величина налога, начисленного за отчетный год, не может быть меньше минимального налога, который равен 1% от суммарного годового дохода ИП.

В разделе указываются коды ОКТМО, соответствующие месту регистрации индивидуального предпринимателя.

м

Все данные собираются поквартально, нарастающим итогом.

Скачать бланк декларации ИП на УСН-2018 «доходы – расходы» можно здесь.

Как подготовить отчет о доходах для ИП на УСН за 2017 год?

Рассмотрим, какую декларацию сдает ИП при УСН с объектом «доходы». Для такого ИП отчет состоит из титульного листа и разделов 1.1 и 2.1.1. Те, кто уплачивает торговый сбор, прилагают к декларации о доходах для ИП на УСН раздел 2.1.2, а получатели целевого финансирования — раздел 3.

Заполнение декларации начинается с раздела 2.1.1.

Предприниматели, делавшие в отчетном периоде выплаты в пользу работников, ставят в поле 102 цифру 1, все остальные — 2.

- выручку, отражаемую нарастающим итогом;

- ставку, установленную для УСН с объектом «доходы» (в 2017 году она была равна 6%);

- исчисленный налог.

ИП, перечислявшие за своих работников страховые выплаты согласно п. 3.1 ст. 346 НК РФ, отражают их в составе выплат, которые уменьшают размер налога.

- пособия по временной нетрудоспособности сотрудников;

- выплаты по договорам добровольного личного страхования за своих работников;

- взносы, перечисляемые на обязательное пенсионное страхование.

Все суммы учитываются только после того, как они будут фактически перечислены.

В разделе 1.1 показываются налоговые (авансовые) платежи за отчетный год.

По строчке 100 отражается налог, подлежащий уплате, а в строчке 110 — сумма, предъявляемая к возврату в случае получения убытков.

Как составить декларацию плательщику торгового сбора?

Как составить налоговую декларацию по УСН ИП — плательщику торгового сбора?

Просто! В этом случае к форме, которую должны представлять ИП с объектом «Доходы», прилагается раздел 2.1.2.

В нем отражаются только данные по той деятельности, в отношении которой уплачивается торговый сбор.

В декларации показываются полученные налогоплательщиком доходы, исчисленный налог или авансовый платеж, а также суммы страховых выплат, которые указаны в п. 3.1 ст. 346.21 НК РФ и относятся только к видам деятельности, облагаемой торговым сбором.

Если ИП ведет только деятельность, попадающую под налогообложение в соответствии с гл. 33 НК РФ, то показатели, указанные в разделе, повторяют данные раздела 2.1.1.

Во второй части данного раздела поквартально, нарастающим итогом отражаются уплаченные суммы торгового сбора.

В строчках с кодами 160–163 показываются суммы торгового сбора, которые могут уменьшить величину подлежащего уплате УСН. Они равны наименьшей из двух величин:

- размеру уплаченного торгового сбора;

- величине начисленного налога за минусом сумм уплаченных страховых сборов в соответствии с п. 3.1 ст. 346.21 НК РФ.

Скачать бланк налоговой декларации в 2018 году ИП на УСН «доходы» можно здесь.

Отчет о полученном целевом финансировании

Раздел 3 заполняют только предприниматели, которые получали в отчетном году средства целевого финансирования.

Тут нужно показать прочие средства, о которых говорится в пп. 1, 2 ст. 251 НК РФ, за исключением средств, которые были получены автономным учреждением в виде субсидий:

- суммы финансирования, полученные в прошлые годы, с неистекшим сроком использования;

- размер денежных и прочих средств, поступивших без определенного срока использования;

- величина средств целевого финансирования, которые были получены в отчетном году.

В разделе показываются:

- код вида поступления;

- день поступления финансирования;

- сумма поступлений;

- суммы, которые были использованы в отчетном году;

- даты использования;

- величина финансирования без определенного срока его использования;

- размер средств, не использованных либо использованных не по назначению.

Как и другие формы отчетности, декларация УСН, подвергается периодическим корректировкам, отражающим изменения в Налоговом кодексе РФ. В нашей статье мы рассмотрели основные нюансы заполнения декларации ИП по УСН за 2018 год.

Источник: https://2018-god.com/buhgalteru/deklaraciya-po-usn-dlya-ip-zapolnyaem-blank

Как выглядит новая форма декларации по УСН за 2018 год

Представители Налоговой службы опубликовали новую форму декларации, которая является теперь обязательной для всех налогоплательщиков, которые ведут свою деятельность на упрощенной системе.

Порядок оформления этого документа, а также формат, который предусматривается для подачи отчетности в электронной форме, прописан в соответствующем приказе Налоговой службы №ММВ-7-3/99@, который был опубликован 26 февраля 2018 года.

Основные нюансы

В первую очередь, предпринимателям, ведущим свою деятельность на упрощенной системе, нужно правильно понимать, как именно изменилось действующее законодательство и какие правила нужно учитывать в процессе оформления этой документации.

Что изменилось

В первую очередь, изменения затронули лимит прибыли, а также стоимость основных средств, в связи с чем воспользоваться упрощенной системой в 2018 уже могут только те частные предприниматели или компании, которые имеют не более 90 миллионов прибыли за последние девять месяцев.

Изменения затронули всех предпринимателей, работающих на упрощенной системе, вне зависимости от того, какой именно объект налогообложения ими используется – прибыль минус затраты или же чистый доход.

Для первых теперь предусматривается возможность списывать расходы, выделенные для проведения экзаменов по профессиональным стандартам, так как они стали обязательными для некоторых должностей современных компаний.

Для тех же предпринимателей, которые рассчитывают налог с полученной прибыли, предоставляется возможность сокращать сумму налогообложения на все виды страховых взносов, которые они перечисляют за себя, и в частности, это касается взносов по тарифу 1%, который начисляется каждым частным предпринимателем, прибыль которого за год составляет более 300000 рублей.

Помимо этого, было введено массу изменений в книгу учета, и в частности, теперь в ней присутствует новый раздел, куда записывается информация о торговом сборе, а заверять этот документ больше не обязательно. Также была принята и новая форма декларации по УСН, которая действует с 10 апреля 2018 года.

Общие требования к документу

В соответствии со статьей 346.

19 Налогового кодекса устанавливаются понятия отчетного и налогового периодов, и если последний представляет собой промежуток времени, за который осуществляется подведение итогов деятельности компании с целью начисления налогов, то отчетный период рассчитывается для того, чтобы установить точную сумму авансовых платежей. Таким образом, налоговый период составляет один календарный год, в то время как отчетность сдается каждый квартал.

В соответствии с положениями статьи 346.

17 Налогового кодекса прибыль признается на момент поступления в компанию или частному предпринимателю определенной суммы денежных средств, а также имущества или имущественных прав в виде оплаты.

При этом, если компания получает доход из бюджета, то в таком случае его не нужно признавать как прибыль сразу, и делается это на протяжении нескольких налоговых периодов.

Затраты (за исключением тех, которые выделяются для покупки товарной продукции с целью перепродажи), также признаются только тогда, когда они будут оплачиваться, в то время как сделка по закупке продукции относится к расходам исключительно после продажи всех товаров.

За всех сотрудников, которые работают в организации, руководству нужно будет начислять страховые взносы в различные внебюджетные фонды, и эти взносы должны в обязательном порядке отражаться в соответствующей декларации.

Главные правила и сроки

Сдавать отчетность за свою деятельность и перечислить сумму налога по годовому итогу нужно всем предпринимателям, которые ведут деятельность на упрощенной системе, и делать это юридическим лицам нужно до 31 марта 2018 года, в то время как частным предпринимателям предоставляется небольшая отсрочка, в связи с чем они могут перечислять нужную сумму и оформлять отчетность до 30 апреля следующего года.

Если же на протяжении года компания или предприниматель добровольно прекращают вести какую-либо деятельность на упрощенной системе, помимо отчетности, также сдается декларация за отработанное время, причем срок сдачи в этом случае – 25-е число того месяца, который идет следом за месяцем, в котором была прекращена деятельность.

Декларация же должна оформляться в соответствии со следующими правилами:

- заполнение всех текстовых полей бланка нужно осуществлять исключительно печатными заглавными символами;

- стоимостные показатели должны указываться в полных рублях в соответствии с правилами округления;

- каждое поле должно включать в себя только одно значение (если это не ставка налога или дата);

- в процессе ручного оформления декларации в полях, в которые нечего записывать, должен ставиться прочерк;

- не предусматривается возможность корректировки ошибок, зачеркиваний или помарок;

- предусматривается возможность только односторонней распечатки документов;

- закрепляется сшивать или объединять между собой страницы;

- на всех страницах должна присутствовать сквозная нумерация, которая начинается с титульного листа, причем нумеровать можно исключительно заполненные страницы.

Бланк новой формы декларации по УСН за 2018 год:

Образец новой формы декларации по УСН за 2018 год

Форма отчетности установлена действующим законодательством и не может корректироваться предпринимателями по своему желанию. При этом стоит отметить, что каждая система имеет собственный набор и перечень разделов, обязательных к заполнению, и те листы, которые относятся к другой системе, не должны включаться в итоговую документацию.

Построчная инструкция

При оформлении декларации по УСН сначала заполняется титульный лист, на котором указывается ИНН компании или предпринимателя, включающий в себя 10 или 12 символов соответственно. Так как в декларации указывается заранее 12 клеток, при составлении отчетности на компанию две пустые клетки нужно будет просто зачеркнуть.

Далее указывается код того периода, за который подается отчетность, а также заполняется поле «Номер года» соответствующим числом. После этого записывается соответствующий код подачи отчетности, который зависит от того, кто и на каких правах сдает данную документацию.

В следующую графу записывается полное наименование компании или же ФИО частного предпринимателя, а дальше ставится код деятельности, в соответствии с которым используется упрощенная система, и данный номер должен включать в себя как минимум четыре цифры.

Если раньше компания подвергалась преобразованию, то в таком случае в соответствующих пунктах нужно будет указать код проводимой операции, а также новые коды КПП и ИНН, которые были зарегистрированы после ее проведения.

В конечном итоге указывается общее количество листов самой декларации и приложений к ней, контактный номер плательщика, а также записывается лицо, которое подает декларацию, то есть непосредственно сам плательщик или же его уполномоченный представитель.

Раздел 1.1 Заполняется следующим образом:

- ИНН и КПП;

- строки 010, 030, 060 и 090 заполняются указанием ОКТМО;

- в сроке 020 указывается разница между значениями, которые указываются в строках 130 и 140;

- в строке 100 пишется рассчитанная сумма налогообложения, которую нужно будет перечислить в государственный бюджет по результатам года;

- строка 110 заполняется только в том случае, если в строке 100 указывается отрицательное число.

Раздел 2.1 Должен содержать в себе следующую информацию:

- ИНН и КПП;

- код, который соответствует деятельности предпринимателя – 1 или 2 для работодателя или лица, работающего самостоятельно, соответственно;

- в строках 110-113 указываются суммы полученной прибыли по результатам каждого отдельного квартала;

- в строках 120-123 указывается ставка налога, используемая плательщиком на протяжении данного периода;

- в строках 130-133 указывается сумма прибыли на используемую ставку, после чего сумма делится на 100;

- в строках 140-143 пишутся суммы, которые будут вычитываться из рассчитанной суммы налога.

Раздел 2.1.2 Должен заполняться аналогичной предыдущему информацией, но в соответствии с данными о начисленном торговом сборе. Как необходимо подавать

В первую очередь, декларацию можно передать уполномоченным органам самостоятельно, посетив отделение Налоговой службы, получив соответствующий талон в очереди и подав отчетность в бумажной или электронной форме, удостоверив свою личность. Также можно использовать аналогичный способ, но провести саму операцию через представителя, но в таком случае на него нужно будет оформить соответствующую доверенность и заверить ее у нотариуса.

Источник: http://buhuchetpro.ru/novaja-forma-deklaracii-po-usn-za-tekushhij-god/