Как подтвердить расходы без кассового чека

По общему правилу, для подтверждения расходов, необходимы документы, подтверждающие факт их оплаты.

Такими документами являются: квитанция к приходному кассовому ордеру, товарный чек, иной документ, содержащий сведения о приобретенных материальных ценностях, оказанных услугах или выполненных работах, с обязательным приложением кассового чека. Однако существуют исключения из этого правила.

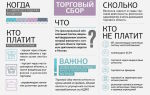

Подтвердить оплату без кассового чека можно в том случае, если товар приобретался у организации или индивидуального предпринимателя на ЕНВД

Так, согласно пункту 2.1 статьи 2 Закона №54-ФЗ, плательщики единого налога на вмененный доход, могут не применять кассовую технику при наличных расчетах.

Вместо кассового чека, плательщики вмененного налога, выдают по требованию покупателя документ, который и будет являться подтверждением оплаты. Таким документом могут являться: товарный чек, квитанция, иной документ, содержащий сведения об оплате.

Документ, выдаваемый в подтверждение оплаты, должен содержать следующие сведения:

- Наименование;

- Номер и дату выдачи;

- Наименование организации или предпринимателя;

- ИНН поставщика;

- Количество и наименование материальных ценностей, либо услуг;

- Сумму полученных в качестве оплаты наличных денег или сумму, внесенную платежной картой;

- Сведения о должностном лице, выдавшем документ: должность, ФИО, личная подпись.

Таким образом, если работник, отчитываясь по полученным подотчетным средствам, к авансовому отчету приложил документы без кассового чека, компания может учесть расходы, если товар приобретался у предпринимателя или организации на ЕНВД.

При этом, подтверждающие оплату документы должны быть оформлены в надлежащем порядке и содержать все необходимые сведения.

Минфин в своих письмах неоднократно указывал, что подтверждающим оплату документом может являться товарный чек, если содержит все указанные в Законе 54-ФЗ, сведения ( письма Минфина №03-03-06/4/2 от 19 января 2010 года, №03-01-15/10-499 от 11 ноября 2009 года и др.).

Кроме того, Управление ФНС по Краснодарскому краю в письме №12-2-12/0510 от 04 марта 2010 года разъясняет, что товарный чек является первичным документом, подтверждающим фактическую оплату приобретенных по договору купли-продажи товаров.

Минфин России в письме №03-11-06/2/69 от 18 мая 2012 года дал аналогичные разъяснения касательно применения товарных чеков.

Таким образом, если товары или услуги приобретались у организации или ИП, деятельность которых переведена на ЕНВД, товарного чека, или иного выданного в подтверждение оплаты документа, будет достаточно для принятия приобретенных товаров к учету, и включения в расходы связанных с их приобретением затрат. Разумеется, при условии полного соответствия этих документов вышеуказанным требованиям.

***

Обратите внимание!

Приобретая товары у плательщиков ЕНВД, вы не обязаны требовать от продавца предъявления документов, подтверждающих их право на данный спец.режим. Такого требования действующее законодательство не содержит, как и не обязывает плательщиков ЕНВД представлять покупателям документы, подтверждающие применение данной системы налогообложения.

Таким образом, для подтверждения расходов по документам, полученным от такого поставщика, без приложенного кассового чека, дополнительно прикладывать документы доказывающие факт применения поставщиком налоговой системы в виде ЕНВД, не требуется.

В каких еще случаях можно работать без кассового аппарата, читайте в нашем материале:

Бланки строгой отчетности — порядок применения

{module Article Suggestions}

Источник: https://paruscbp.ru/poleznaya-informaciya/kak-podtverdit-raskhody-bez-kassovogo-cheka.html

Что подтверждает кассовый чек?

Компания, которая хочет вычесть произведенные расходы из базы для исчисления налога на прибыль, обязана предоставить всю сопутствующую им документацию. Законодательство не предлагает пользователям исчерпывающего перечня бумаг, которые нужно предъявить представителям ФНС.

В НК РФ указано лишь, что все бланки оформляются по нормативам, сложившимся в деловом обороте конкретного государства. Нечеткость правовых норм приводит к возникновению неясности: одни бухгалтеры считают, что кассовый чек подтверждает понесенные затраты, и иных документов не требуется, другие полагают, что его недостаточно.

Найти ответ на этот вопрос помогает анализ сложившейся практики.

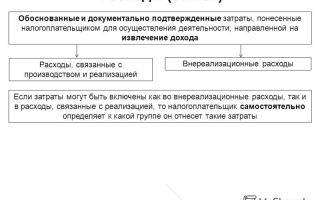

Ст. 252 НК РФ перечисляет два ключевых требования, которым должны соответствовать затраты организации, вычитаемые из базы по налогу на прибыль.

- Расходы должны быть оправданными с финансовой позиции восприятия. Их совершение должно способствовать росту прибыли юридического лица.

- Затраты должны иметь документальное подтверждение. Компания обязана сохранить «первичку», оформленную в соответствии с законодательством РФ или обычаями делового оборота другого государства, на территории которого она была выдана.

Законодатель обязывает компанию не просто доказать факт расхода, но и обосновать его целесообразность с точки зрения экономики. Кассовый чек – это свидетельство того, что покупатель дал деньги, а продавец взял их. Он никак не отражает целесообразность траты, ее направленность на рост прибыли организации.

Что такое первичная документация?

Нормативно-правовые акты, посвященные правилам бухгалтерского учета, обязывают юридические лица подтверждать все совершаемые сделки «первичкой». Относится ли к этой категории кассовый чек?

Согласно требованиям законодательства, компании, принимающие у граждан нал или расчет по пластиковым карточкам, обязаны устанавливать ККМ.

Отказаться от применения этой специализированной техники и заменить чеки на БСО могут лишь организации, работающие в ограниченном числе отраслей.

Фирмы, не попадающие в эту категорию, обязаны в момент приема денежных средств от покупателей (в наличной и безналичной форме) выдавать им кассовые чеки.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Законодательство определяет последние как первичные документы, подтверждающие, что между покупателем и продавцом произошел денежный расчет. Чеки обязательно печатаются на бумаге, а вся информация относительно совершенной операции, отраженная в них, сохраняется в памяти ККМ и может быть проверена налоговыми службами.

Согласно действующим «правилам игры» в чеке обязательно указывается следующий набор данных:

- название фирмы-продавца;

- ее ИНН;

- номер и серия ККМ, установленного в магазине;

- номер документа по порядку;

- дата и время совершения наличного расчета;

- полная стоимость приобретения;

- признак налогового режима.

Организации вправе вносить в бумагу дополнительные реквизиты. Во многих магазинах прописывается, какой конкретно товар и в каком количестве приобрел клиент. Крупные торговые сети используют свободное пространство или оборотную сторону документа для размещения информации о проводимых акциях и скидках.

В нормативно-правовых актах имеется одно противоречие: в разъяснениях ФНС, датированных 2013 годом, указывается, что кассовые чеки не считаются первичными документами. Получается дилемма: относить или не относить бумагу, отпечатанную на ККМ, к «первичке». Ответ кроется в содержимом документа: присутствуют ли на нем все реквизиты, нужные для подтверждения расхода.

«За» и «против»

Согласно положениям законодательства, с 2014 года отсутствуют единые требования к оформлению «первички». Унифицированной формы такой документации не существует, требования к ней определяет сотрудник организации, на которого возложено ведение бухгалтерского учета.

Нормативно-правовые акты не оговаривают формат первичной документации, но указывают, какие реквизиты должны в ней содержаться. Требования к информации, отраженной в кассовом чеке, определяются в постановлениях Правительства.

Если следовать логике законодательства, получается, что чек не предоставляет всех данных, которые должны иметься в «первичке».

Важно, что в нем нет названия должности и подписей ответственных лиц, подтверждающих факт совершения сделки.

Согласно разъяснениям налоговых служб, чек, выданный ККМ на бумаге, подтверждает, что физическое лицо совершило приобретение в коммерческой структуре, реализующей товары или услуги населению. В бумаге нигде не прописано, что человек трудится той или иной компании. Таким образом, принадлежность покупателя к конкретной организации выявляется лишь косвенно.

Нормативно-правовые акты требуют, чтобы расходы фирмы подтверждались бумагами, закрепляющими факт получения товара и перечисления денежных средств к продавцу. Кассовый чек относится ко второй категории документов.

Он является необходимой составляющей «первички», но его одного недостаточно. Должны быть предоставлены и другие бланки: товарный чек, квитанция, авансовый отчет и т.д.

В противном случае расход признан не будет, и на него не получится уменьшить налоговую базу.

Кассовый чек не содержит информации, позволяющей понять, к какой категории относится конкретная трата: рекламной, представительской или иной.

Если к бумаге не приложен авансовый отчет, работник не сможет подтвердить правомерность совершенной траты.

В этом случае деньги, которые он использовал для покупки, будут рассмотрены государственными органами как дополнительный доход сверх заработной платы, облагаемый НДФЛ.

Дополнительные проблемы возникнут у фирмы в том случае, если документ будет отпечатан ККМ, не зарегистрированной в налогом органе.

Анализ сложившейся судебной практики показывает, что арбитры во многих случаях склонны признавать кассовую бумагу недействительной.

Лишь некоторые судьи становятся на сторону покупателя и указывают, что он не обязан следить за состоянием ККМ продавца и правомерностью ее использования.

Как подтвердить расходы и избежать проблем с ФНС?

Позиция налоговиков ясна: кассовый чек подтверждает лишь использование ККМ и принятие денежных средств от человека. Он доказывает, что между покупателем и торговой точкой был заключен договор купли-продажи товаров или услуг.

Документ допустимо применять для подтверждения затрат без какой-либо иной «первички», если в нем присутствуют дополнительные реквизиты:

- наименование бланка;

- сумма совершенной операции;

- ее содержание;

- дата;

- подпись и фамилия ответственного лица.

У юридического лица не возникнет проблем с подтверждением расходов, если к чеку будет приложена товарная накладная. Важно проследить, чтобы в ней в качестве покупателя было указано название компании, а не ФИО ее представителя-работника. Если поставить фамилию физлица, налоговые органы не засчитают такой расход как подтвержденный.

Чтобы придать чеку «силу» в глазах ФНС, достаточно сопроводить его авансовым отчетом. В последнем содержатся все сведения, позволяющие определить направленность и экономическую целесообразность траты денежных средств.

Если вы хотите использовать кассовый чек без «сопровождения» для предоставления в налоговую, позаботьтесь о наличии в нем всех необходимых реквизитов. Сумма, наименование приобретенного товара, название и ИНН торговой точки содержатся в документе по определению. Нужно добавить в него еще несколько значимых реквизитов.

Первый – название. Зачастую оно отсутствует в типовой форме, следует позаботиться, чтобы его прописали. Не нужно «изобретать велосипед»: формулировки «кассовый чек» будет достаточно. Последний «штрих» — ФИО и «автограф» продавца. Большинство работников магазинов соглашаются подписать чек, правда, не всегда понимают, в чем заключается необходимость.

Если вы хотите избежать проблем с налоговой, позаботьтесь о том, чтобы подотчетные лица вашей компании сопровождали кассовые чеки товарными накладными или авансовыми отчетами или брали подписи у продавцов. Чек может применяться для подтверждения расходов лишь в случае, если на нем присутствуют все реквизиты, свойственные «первичке».

Подробнее об обязательных реквизитах кассового чека читайте в статье.

Источник: https://okbuh.ru/kassovyj-chek/chto-podtverzhdaet-kassovyj-chek

Мнение налогового консультанта: о реальности контроля в России за соответствием расходов доходам

В настоящее время большинство людей, вовлеченных в предпринимательскую, да и просто деловую жизнь страны, отчетливо видят недостатки российской экономики. Одним из способов ее улучшения является повышение контроля за доходами физических лиц. Это достигается, в т.ч., через введение контроля за соответствием расходов доходам граждан.

Одним из серьезных пороков государства является коррупция. По мнению многих главным инструментом противодействия коррупции в России является институт контроля за соответствием расходов физических лиц их доходам.

Причем обязательно в рамках налогового законодательства. Конечно, коррупцию нельзя свести исключительно к прямой денежной выгоде чиновника.

Но монетизация возможностей чиновника (на текущий момент) – основное проявление коррупции в России.

Сейчас у физических лиц нет проблем с тем, чтобы потратить на свои нужды любую сумму. Даже если такое физическое лицо не сможет подтвердить происхождение таких денег. Получается, что сейчас коррупцию нельзя выявить на этапе траты незаконно полученных чиновником денег.

Не смотря на то, что российские власти заявляют, что ими сделано очень много в целях противодействия коррупции, главное, по нашему мнению, не сделано. Любое физическое лицо по-прежнему может потратить произвольную сумму, почти независимо от того, насколько огромна разница между этой суммой и его официальными доходами, с которых он уплатил НДФЛ.

Именно поэтому согласно сторонним исследованиям и наблюдениям коррупция в России вовсе не снижается, а, наоборот, растет.

Декларирование доходов, которое было введено для государственных служащих, и размещение этой информации в сети Интернет само по себе мало к чему привело. Ну, покажет чиновник, что у него три машины. И что? Из данного факта нельзя практически сделать никаких выводов.

Но недавно введен и в настоящее время действует Федеральный закон от 03.12.2012 № 230-ФЗ «О контроле за соответствием расходов лиц, замещающих государственные должности, и иных лиц их доходам».

Революция? Нет. При ближайшем рассмотрении можно увидеть, что и этот введённый законодателем механизм не может быть эффективным, поскольку является лишь неудачным подобием того, о чем мы говорим.

Во-первых, данная мера введена только в отношении государственных служащих, их супругов и несовершеннолетних детей.

Контроль только части населения страны явно недостаточен. Контроль значительной, но все же части населения оставляет для вывода доходов-расходов государственных служащих неприемлемую по величине дыру. Дыру в виде оставшейся части населения страны, чьи расходы не контролируются.

Вот вам навскидку примеры, когда этот подход не работает:

– служащему достаточно расторгнуть брак, и, таким образом, вывести супруга (супругу) из поля зрения государства. Это несложно, когда семья сложившаяся, когда есть дети, а на кону достаток (фактической) семьи. Дальше можно жить прежней жизнью.

Нет никаких препятствий для бывшей жены пользоваться всеми «заработками» мужа;

– чиновнику достаточно сослаться на займ денег у другого лица, например, у соседа. Оттого и превышение расходов над доходами. Это весьма правдоподобное объяснение. Сосед же вне контроля.

А был ли займ реальным – как проверить? Формально расписки будут. Возврат займа, опять же, никто проверять не будет.

С другой стороны, можно и не разводиться. Бизнес или «нетрудовые» доходы можно юридически перевести на супругу (супруга). Недаром у нас часто жены больших чиновников финансово более успешны своих мужей. Единственная неприятность, что придется декларировать доходы жены.

Вводить поголовный контроль за расходами нужно не только потому, что его иначе легко обойти. Коррупция процветает не только среди госслужащих, но и рядом с ними, расходясь кругами по всей стране.

Коррупция распространена в большинстве окологосударственных компаний, особенно тех, которые работают в условиях естественной монополии. Это также госзакупки, госзаказы, тендеры, где идет освоение бюджетных средств.

Следовательно, надо контролировать расходы всех лиц, всех налогоплательщиков – физических лиц страны.

Во-вторых, госслужащий обязан представить информацию о своих расходах только в том случае, если общая сумма затрат за отчетный год по сделкам по приобретению земельных участков, иных объектов недвижимости, транспортных средств, ценных бумаг и т.п. превышает общих доход супругов за три последних года (пункт 1 статьи 3, пункт 1 статьи 4 Закона № 230-ФЗ).

Контроль весьма условный, так как:

– установленное правило позволяет безнаказанно тратить больше своих официальных доходов. Примерно раза в три.

Так, если ежегодно служащий тратит «по-крупному» только два с половиной размера официального годового дохода, то и декларировать расходы не надо; – под него не попадают «некрупные» расходы. А ведь деньги можно и не тратить, а просто копить.

И тогда отсутствует обязанность декларировать расходы. А иногда можно купить «крупную» покупку, попросив продавца не показывать цену, передав ему деньги через банковскую ячейку.

Ведь расходы продавца не контролируют… ; – выпадают из внимания поездки за границу, траты в ресторанах, покупка драгоценностей, оплата товаров и услуг в пользу третьих лиц, иные траты, которые можно было бы отследить, в частности, по оборотам с личных счетов, банковских карточек и т.д.;

– зависит во многом от самого служащего и не проводится постоянно. С позиции законодателя контроль за расходами осуществляется при наличии тому достаточных оснований (пункт 1 статьи 4 Закона № 230-ФЗ).

Возможности проверки расходов физического лица весьма ограничены, так как сродни обыску. Может найдут, а может нет.

Ответить на обвинения при случае не составит труда, если разница небольшая и/или если у чиновника есть соответствующая эрудиция.

В-третьих, полномочия по контролю за расходами переданы, в общем случае, отделу кадров (пункт 2 статьи 6 Закона № 230-ФЗ) или иному подразделению соответствующего органа (пункты 3-5 статьи 6 Закона № 230-ФЗ). Получается, что расходы чиновника контролируются, прежде всего, самим же органом, где такой чиновник работает. Кроме того, как правило, люди в отделе кадров не обладают необходимой компетенцией.

Источник: http://rusyaev.ru/o-kontrole-za-sootvetstviem-rashodov-dohodam/

Как ИП подтверждает свои доходы на УСН и ЕНВД – документы

Одним из условий занятия предпринимательской деятельности является получение дохода. И важным составляющим является обязанность ИП подтвердить свои доходы. Как это делается и с помощью какой документации, мы рассмотрим далее.

Необходимость подтверждения доходов на УСН

Представители малого и среднего бизнеса чаще всего в качестве налогового режима выбирают упрощенную систему (узнайте все виды налогов тут). Согласно ей налоговый и бухгалтерский учет ведется в упрощенной форме, можно выбрать облагаемый налогом объект, несколько налогов заменяются одним, а декларация сдается и заполняется один раз в год.

Особенность заключается только в том, что ИП сам для себя выбирает объект налогообложения, на котором он хочет работать. Это могут быть:

- Доходы (6%) – при нем, налог уплачивается с суммы доходов, любое снижение этой ставки не предусматривается и никакие льготы не предоставляются. Оплата происходит следующим образом: при расчете платежей за 1 квартал берутся соответствующие расходы за 1 квартал и т. д.

- Доходы минус расходы (15%). В данном случае могут устанавливаться региональные ставки, которые могут варьироваться.

РЕКЛАМА

При ее определении учитываются:

- доходы, которые получаются от реализации товаров, работ, услуг. Они могут быть как собственного производства, так и приобретенные;

- внереализационные доходы – учитываются при расчёте налога, но прямо не связаны с осуществлением предпринимательской деятельности (например, от безвозмездно полученного имущества, от сдачи имущества в аренду.)

Так, к документам, подтверждающим доходы ИП, относятся: Книга и первичные документы – договоры, счета, накладные, товарные чеки и т. д.

При учете, необходимо иметь в виду, что дата поступления денег на расчетный счет или в кассу будет считаться датой и периодом, в котором получен доход. Расходы необходимо подтверждать в случае применения второго варианта, указанного выше.

Всегда ли надо вести Книгу учета доходов и расходов

Это зависит от режима системы налогообложения, который вы выбрали. И если вы ИП, который находится на УСН, то, согласно приказу Минфина РФ №135н от 22 октября 2012 г., ваши полученные доходы и затраченные расходы отражаются в соответствующей Книге.

В ней ИП в порядке очередности на основе первичных документов (по дате, которая на них стоит) отражает позиционным способом (каждое действие с новой строчки) все хозяйственные операции, с которых будет уплачен налог за отчетный (налоговый) период, т. е.

ИП подтверждает свои доходы.

https://www.youtube.com/watch?v=IC7ThmPtDug

Порядок ведения Книги прост. Ее можно заполнять в бумажном или электронном виде с последующей распечаткой на бумажный носитель. Она должна быть пронумерована и прошнурована, заверения в налоговом органе не требует.

Если в процессе ведения книги вы обнаруживаете какие-либо ошибки, то в бумажном варианте их можно исправить новой строкой с указанием комментария «исправленному верить», а в электронном виде – просто неверную информацию можно удалить, записав правильную.

Существуют мнения о формальном характере ведения вышеуказанной книги, однако, таким он не покажется представителю налоговой инспекции при проверке.

Требуются ли выписки с расчетного счета для декларации

ИП, применяющий УСН должен каждый год, с целью начисления налогов, отчитываться о том, как прошел финансовый год. Для этого, в налоговую, где зарегистрирован индивидуальный предприниматель по месту своего жительства, в срок до 30 апреля года, который следует за отчетным, подается декларация по УСН.

Часто на практике возникает вопрос, неправильное решение которого может привести к санкциям, о необходимости подачи декларации, если ИП фактически не вел деятельность. В этом случае подается нулевая декларация УСН.

Если же вы решили закрыть свое ИП, то необходимо подать декларацию за отработанный год, который может быть и неполным.

При УСН доходом признается то, что фактически поступило в кассу и на расчетный счет (кассовый метод). Значит, и для заполнения декларации требуются выписки с расчетного счета.

Однако, согласно законодательству РФ, в налоговый орган сдается одна декларация (один документ без дополнений), в которой учитываются суммы, указанные в выписках из расчетного счета ИП.

Сами выписки предъявлять в контролирующий орган необходимо только при проверке.

Какова ответственность за некорректные данные в декларации

Выше мы рассмотрели, как ИП подтверждает свои доходы. Далее поговорим об ответственности, которую несет предприниматель за внесение ошибочных данных в декларацию УСН.

Здесь возможны варианты:

- Если плательщик сам обнаружил ошибку и срок подачи отчетности не истек, то он имеет право подать уточненную декларацию.

- Если плательщик сам обнаружил ошибку и срок подачи отчетности истек, то необходимо перед подачей уточненки доплатить необходимый налог и пеню.

- Если контролирующий орган обнаружил ошибку, то в ст. 120 НК РФ прописан денежный штраф. Он взыскивается за нарушение предусмотренного порядка ведения учета доходов и расходов. Это может быть отсутствие или ведение с ошибками документов первичного, бухгалтерского или налогового учета, а также отражение денежных средств неправильно или с нарушением сроков.

РЕКЛАМА

Источник: http://biznesogolik.ru/kak-podtverdit-doxody-ip-dlya-nalogovoj/

Как подтвердить оплату квартиры, чтобы получить имущественный вычет (письмо ФНС) (#5060)

Чтобы получить имущественный вычет при покупке квартиры нужно подтвердить факт ее оплаты. Если квартира куплена у фирмы (юридического лица), то оплату подтверждает платежка (при оплате по безналу) или чек кассовой техники или приходно-кассового ордера (при оплате наличными).

Если квартира куплена у человека (физического лица), то оплату подтверждает расписка, которую он должен выдать. Но что делать если этих документов нет? Как указывает налоговая служба достаточно того, что в договоре купли-продажи будет написано «все расчеты произведены полностью».

Подобная фраза в договоре подтверждает факт расчетов и оплаты квартиры покупателем.

Письмо Федеральной налоговой службы от 22 мая 2013 г. NЕД-4-3/9243@

«О документальном подтверждении уплаты денежных средств при предоставлении имущественного налогового вычета по налогу на доходы физических лиц»

Федеральная налоговая служба по вопросу получения имущественного налогового вычета по налогу на доходы физических лиц сообщает следующее.

В соответствии с подпунктом 1 пункта 1 статьи 220 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщик при определении размера налоговой базы по налогу на доходы физических лиц имеет право на получение имущественных налоговых вычетов в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб., а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих в целом 250 000 руб.

Вместо использования права на получение имущественного налогового вычета, предусмотренного данным подпунктом, налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов.

При расчетах между физическими лицами следует учесть, что в соответствии с положениями статьи 408 Гражданского кодекса Российской Федерации исполнение обязательств подтверждается распиской в получении исполнения.

Вместе с тем если в текст договора включено положение о том, что на момент подписания договора расчеты между сторонами произведены полностью, то исполнение обязательств, в том числе факт уплаты денежных средств по договору, также можно считать подтвержденным.

Источник: https://VashNal.ru/document/nalog-na-dohody-fizicheskih-lic/kak-podtverdit-oplatu-kvartiry-chtoby-poluchit

Нужно ли подтверждать полученные предпринимателем доходы

Традиционно учету расходов уделяется наивысшее внимание. Если допустить «погрешности» в оформлении первички или хуже – потерять ее, то можно ожидать, что при проверке налоговые инспекторы расходы снимут и доначислят налоги.

Но доходы точно никто не попросит убрать из учета, даже если никаких документов по ним нет. Поэтому подтверждению доходов внимание не уделяется. Вы можете мне возразить, заявив примерно следующее: плачу же я налоги с того, что на счет приходит!

Но достаточно ли этого? Или здесь тоже нужны «доказательства вашей невиновности»?

Документы для налогового учета

Налоговый кодекс для признания любых расходов ставит обязательные условия: они должны быть экономически обоснованными, направленными на получение доходов и документально подтвержденными. Для доходов условие документального подтверждения в НК прямо не указано.

Давайте предположим наиболее простую ситуацию – ИП работает на УСН «доходы» и ведет только налоговый учет доходов, с которых уплачивает единый налог.

Согласно ст.346.15 НК при расчете налога учитываются доходы от реализации и внереализационные доходы. Доход от реализации – это выручка от продажи товаров, выполнения работ, оказания услуг, от реализации имущественных прав.

На УСН действует кассовый метод, т.е. доходы признаются в день их поступления на расчетный счет, в кассу, в день получения иного имущества или имущественных прав, а также путем погашения задолженности покупателем другим способом.

ИП на УСН ведут налоговый учет в Книге учета доходов и расходов (ст.346.24 НК, приказ Минфина от 22.10.2012г. №135н). В день, когда доход получен (например, от покупателя пришли деньги на расчетный счет), делается запись в Книгу. При этом в графе 2 обязательно указывается дата и номер первичного документа, на основании которого отражается доход.

Понятия «первичный документ» налоговое законодательство не содержит, это термин бухгалтерского учета. Его содержание, также обязательные реквизиты первичных документов, приводятся в законе №402-ФЗ «О бухгалтерском учете».

Первичный документ свидетельствует, что хозяйственная операция совершена. На основании каких документов в Книге учета могут быть отражены полученные доходы? Например, для расчетного счета:

— выписка банка;

— платежное поручение лица, от которого пришел платеж;

— мемориальный одер банка.

Если ваша выручка приходит на расчетный счет, то первичные документы по полученным доходам у вас будут. Например, вы их распечатаете из интернет-банка.

При чем здесь «отмывание» денег

Однако важно не только иметь документы, подтверждающие приход денег, но и бумаги, подтверждающие их происхождение.

В последние годы государством уделяется большое внимание т.н. «отмыванию» денег. В самом общем смысле под этим термином понимается процесс подмены реальных нелегальных источников денежных средств фиктивными легальными.

Чтобы оставаться с точки зрения законодательства «белыми и пушистыми», вам необходимо иметь возможность подтвердить происхождение ваших доходов. Т.е. объяснить, в том числе и с помощью документов, что ваша деятельность ведется реально – продаются товары, выполняются работы, оказываются услуги.

Участие в незаконных схемах «отмывания» денег влечет уголовную ответственность по целому ряду статей (среди них — пособничество в уклонении от платы налогов, организация преступного сообщества, легализация денежных средств, лжепредпринимательство).

Какие документы, подтверждающие происхождение поступлений на ваш расчетный счет у вас могут быть:

— договор (особенно при длительных отношениях с заказчиком/покупателем)

— акт выполненных работ или оказанных услуг, подписанный обеими сторонами;

— отчеты о выполнении работ;

— выставленные счета, в которых указано, за что должна быть произведена оплата.

Разные виды договоров

В ответ на приведенный выше перечень, вы можете возразить и сказать, что вся эта бумажная волокита ни к чему. За день у вас может проходить несколько клиентов, и что – с каждым подписывать договор на нескольких страницах? Да и клиенты могут заказать у вас разовую услугу, и больше вы с ними не встретитесь.

В зависимости от ситуации у вас могут быть разные варианты оформления отношений. Сделки, которые должны оформляться нотариально, мы рассматривать не будем.

Сделки между юридическими лицами или между гражданами и юридическими лицами должны совершаться в простой письменной форме (п.1 ст.161 ГК). Причем не обязательно составлять и подписывать один документ (традиционный договор). Есть и альтернативный способ – путем обмена документами по почте или через интернет, факс, телеграф, телефон.

Договор может быть заключен и путем направления оферты одной стороной и принятия ее другой (ст.432 ГК). Если вы что-то продаете на сайте, то вашу публичную оферту вы можете разместить на нем, она и станет вашим договором.

Если существенные условия договора прописаны в счете на оплату, то он также может рассматриваться как оферта. Оплата по счету – это акцепт оферты. Получать оплату от покупателя/заказчика по небольшим разовым продажам товаров или оказанным услугам удобно именно путем выставления счета.

Заведите отдельную папку под выставленные вами счета и подшивайте их туда. При перечислении вам платы в платежном поручении заказчик/покупатель укажет номер счета, который он оплачивает.

А вот если вы длительное время работаете с одним заказчиком, осуществляете постоянные поставки товаров, цена договора существенна, то целесообразно оформить полноценный договор, чтобы:

— предусмотреть в тексте все условия работы

— указать ответственность сторон при невыполнении условий контакта.

Договор пригодится и на случай судебных разбирательств.

Если вам нужна консультация по бухгалтерскому и налоговому учету в интернет-бизнесе, пишите мне на странице . Узнайте, чем я еще могу помочь интернет-предпринимателям, загляните на страницу .

Источник: http://buh-v-seti.ru/raschetyi-dengami/nuzhno-li-podtverzhdat-dohodyi/