Учетная политика 2018 года что изменить из-за новых стандартов

На что нужно обратить внимание при настройке учетной политики в 2018 году, как ее актуализировать и какие изменения вступили в силу – разберемся со всеми вопросами по порядку.

Учетная политика для целей бухгалтерский учета

Все требования по составлению учетной политики для бухгалтерского учета можно найти в ПБУ 1/2008. Данное положение претерпело серьезные изменения еще 6 августа 2017 г. (Приказ Минфина РФ от 28.04.2017 № 69н). Изменения коснулись правил выбора способов учета, трактовке определения «несущественная информация» и отмены обязанности составления пояснительной записки. Начнем по порядку.

Выбор корректного способа учета

В обновленной редакции ПБУ 1/2008 более конкретно установлены правила для выбора способа учета: следовать, как и прежде, нужно федеральным стандартам бухучета, а если существуют альтернативные способы – организация вправе выбрать один из существующих.

Что же делать, если ни одного подходящего способа в федеральных стандартах нет? Ответ весьма логичен – разработать свой, новый способ, руководствуясь следующими документами: международные стандарты финансовой отчетности (МСФО), потом федеральные и отраслевые стандарты, а в самом крайнем случае — рекомендации в области бухучета. Данные положения содержатся в новом, специально созданном пункте 7.1 ПБУ 1/2008, потому как до этого данный перечень действий официально не был закреплен.

Когда же эти коррективы нужны? Во-первых, когда меняются сами стандарты законодательства РФ. Во-вторых, если вы разработали новый, более эффективный, повышающий качество предоставляемой информации способ ведения учета. И, конечно, если весьма сильно изменилась деятельность вашей организации. Как правило, любые планируемые изменения на грядущий год утверждаются в декабре.

Упрощенный способ ведения учета

Пояснения также предусмотрены и для организаций, применяющих УСН и сдающих упрощенную отчетность. К таковым относятся некоммерческие организации, субъекты малого предпринимательства (независимо от выбранной ими системы налогообложения) и участники проекта «Сколково».

Вышеперечисленные организации обязаны применять установленные федеральными стандартами способы учета и в случае, если таких несколько – выбрать один из существующих.

Опять же, как говорилось выше, если подходящего способа нет – можно разработать свой, более подходящий и более рациональный.

Хочется дополнительно упомянуть, что само по себе понятие «требование рациональности» тоже претерпело изменения! Ранее данный термин означал, что бухучет надо вести, ориентируясь на условия хозяйствования и величину организации. Сейчас же разработано дополнение, уточняющее, что требование рациональности помимо этого — еще и соотношение затрат на формирование информации и ее полезности (новая редакция п. 6 ПБУ 1/2008).

Дочерние компании

Допустим, «материнское» предприятие приняло стандарты бухгалтерского учета, в том числе и для всех дочерних структур – это значит, что дочерние структуры выбирают способ учета, опираясь именно на эти стандарты. В остальных случаях способы учета выбираются в независимости от того, каким конкретно способам следуют другие компании (новый пункт 5.1 ПБУ 1/2008).

Консолидированная отчетность

Пункт 7 ПБУ 1/2008 описывает правило, согласно которому организации, ведущие учет и составляющие отчетность в соответствии с МСФО, вправе учитывать помимо стандартов федеральных еще и стандарты МСФО.

Но вдобавок к этому, если какой-либо способ учета, установленный федеральным стандартом, противоречит требованиям МСФО, то его организация вправе не применять. Тем не менее компания должна разъяснить, почему данные способы не соответствуют друг другу, подробно их описав.

Несущественная информация

Теперь в ПБУ 1/2008 введено новое определение — несущественная информация. Что оно значит? Это информация, существование, отсутствие или способ отражения которой никак не влияет на экономические решения, теперь и называется «несущественной».

Организация сама устанавливает, что за информация является несущественной на основании ее величины и характера. Пункт 7.4 ПБУ 1/2008 содержит указания на случай, когда руководство федеральными стандартами или же создание новых стандартов ведет к появлению несущественной информации.

В такой ситуации бухгалтер сам выбирает способы учета, то есть без применения стандартов. И да, обращаем ваше внимание: данное правило подходит для всех организаций.

Пояснительную записку составлять больше не нужно

Пояснительная записка, согласно предыдущим редакциям ПБУ 1/2008, сдавалась в составе бухгалтерской отчетности и раскрывала способы ведения учета.Теперь данное понятие в ПБУ 1/2008 не применяется – все сведения об учетной политике, способах ведения учета содержатся в бухгалтерской отчетности.

Учетная политика для целей налогового учета

Для целей налогового учета все правила составления учетной политики закреплены и прописаны в НК РФ.

Перед тем, как перейти к нововведениям текущего года, давайте разберем изменения, вступившие в силу еще в 2017 г.:

- Появилась возможность выбора базы, на основании которой определяется максимально возможная сумма резерва по сомнительным долгам. При этом объем резерва по сомнительному долгу при наличии встречного обязательства не превышает суммы, большей, чем данное встречное обязательство.

- Больше не действует 10-летнее ограничение на перенос убытков на будущий период, но сумма не должна превышать 50% текущей налоговой базы (пп. 2, 2.1 ст. 283 НК РФ).

- Для периода с 2017 по 2020 гг. суммы налога распределяются по бюджетам в пропорции: 17% – в региональный, 3% – в федеральный (п. 1 ст. 284 НК РФ).

- Расширен список энергоэффективных объектов, в отношении которых возможно применение ускоренной амортизации (постановление Правительства РФ от 25.08.2017 № 1006).

- Вступил в действие новый классификатор ОКОФ (ОК 013-2014), что, в свою очередь, отразилось на отнесении основных средств, введенных в эксплуатацию после 2016 г., по амортизационным группам.

Если говорить о 2018 г. – гл. 25 НК РФ в очередной раз обновилась. При этом данные нововведения не требуют принятия решений о выборе способа учета – они преимущественно уточняют уже существующие правила, которые коснулись не всех налогоплательщиков и сводятся к следующему:

- Дополнен перечень доходов, которые не учитываются при определении налоговой базы, и поступлениями в виде (подп. 3.6 и 3.7 п. 1 ст. 251 НК РФ):

- выявленных при инвентаризации имущественных прав на результаты интеллектуальной деятельности;

- полученных как вклад в имущество юридического лица имущественных объектов или прав (имущественных либо неимущественных).

- Доходы некоммерческих организаций, осуществляющих финансовую поддержку капремонта многоквартирных домов, от временного размещения свободных денежных средств (подп. 38 п. 1 ст. 251 НК РФ) теперь не являются доходами, которые при определении налоговой базы не берутся в расчет.

- Услуги по предоставлению поручительств юридическими лицами, не являющимися банками, относятся к доходам, которые не учитываются при определении налоговой базы, но только в случае, если они являются безвозмездными (подп. 55 п. 1 ст. 251 НК РФ).

- В период с 2018 по 2022 гг. объектами водоснабжения и водоотведения, включенными в специальный перечень, теперь дополнен список объектов, в отношении которых возможно применение ускоренной амортизации (подп. 4 п. 2 ст. 259.3 НК РФ).

- Учет расходов на НИОКР претерпел некоторые изменения:

- На промежуток 2018–2021 гг. разрешается включать расходы по приобретению исключительных прав на новые разработки и прав на их использование в целях НИОКР (подп. 3.1 п. 2 ст. 262 НК РФ);

- Затраты на НИОКР, разрешенные к списанию на прочие расходы с коэффициентом 1,5 теперь могут с таким же условием включаться в стоимость созданных с исключительным правом на них амортизируемых нематериальных активов (п. 7 ст. 262 НК РФ).

- Средства, которые безвозмездно перечисляются в бюджет РФ по соглашению целевых взносов на электроэнергетику (подп. 48.9 п. 1 ст. 264 НК РФ), теперь включаются в состав прочих расходов, связанных с производством и реализацией.

Также с текущего года изменения коснулись организации, применяющие «правило 5 процентов». С 1 января 2018 г.

компаниям необходимо вести раздельный учет НДС по-новому – к вычету НДС заявить можно по покупкам, относящимся одновременно и к облагаемым, и к необлагаемым операциям в том случае, если доля расходов на необлагаемые операции составляет не более 5 % (п. 4 ст. 170 НК).

Помимо этого, организации не смогут принять к вычету входной НДС с покупок только необлагаемых операций независимо от доли расходов на эти сделки.

Теперь в НК РФ закреплено правило: если расходы по необлагаемой деятельности менее 5 %, то НДС по смешанным расходам можно полностью принимать к вычету (Федеральный закон от 27.11.17 № 335-ФЗ). Если траты относятся лишь к необлагаемой деятельности, то НДС надо учитывать в счет расходов компании (п. 4 ст. 170 НК).

Где настроить учетную политику в «1С:Бухгалтерии 8»

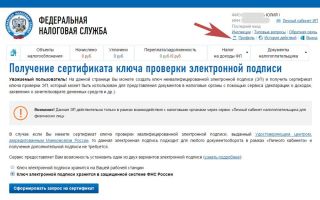

В «1С:Бухгалтерии 8» Настройки учетной политики для целей бухгалтерского учета можно выполнить в разделе «Главное» – «Учетная политика».

Для целей налогового учета учетную политику также нужно проверить в разделе «Главное» – «Налоги и отчеты».

Источник: https://buhguru.com/buhgalteria/uchet-politika-2018-prover-chtoby-ne-zabit.html

Изменения в учетной политике на 2018 год

Из-за очередных поправок в налоговом законодательстве необходимо внести изменения в учетную политику на 2018 год. Расскажем об обязательных пунктах политики, какие формулировки изменить и как актуализировать документ.

В этом году вступили в силу поправки в ПБУ 1/2008. В связи с этим учетную политику надо проверить на соответствие новым правилам. Расскажем, нужно ли вносить изменения в политику на 2018 год и какие корретировки нужны.

Новое в учетной политике на 2018 год

Способ учета в политике. В учетной политике необходимо прописать способы учета для операций, которые проводит организация. В этих целях надо руководствоваться федеральными стандартами (ч. 3 ст. 8 Федерального закона от 06.12.2011 № 402-ФЗ). Если же в них не установлен способ, закон требует разработать его по правилам, прописанным в стандартах.

ПБУ 1/2008 считается федеральным стандартом. Именно это положение описывает способ, которым компания должна выбрать метод учета (п. 7 ПБУ 1/2008). Новый алгоритм смотрите на схеме ниже.

Как выбрать способ для учетной политики на 2018 год

Хорошо, когда способ учета единственный. Если способов несколько или их нет, требуется провести дополнительную работу.

Способы учета в федеральном стандарте

Если в стандарте нет способа, надо разработать его. Если до поправок организация разрабатывала собственный метод, его нужно проверить по новому алгоритму. Если нарушена последовательность и выбран способ не из того документа, в учетной политике УСН на 2018 год надо прописать новый метод учета.

Можно разрабатывать собственные способы учета, даже если в стандартах есть правила. Это исключительный случай, когда из-за использования законного способа отчетность компании получится недостоверной (п. 7.3 ПБУ 1/2008). В этом случае компания прописывает свой способ учета, а также называет метод, вместо которого она применяет собственный.

Если в федеральном стандарте несколько способов на выбор, нужно оценить каждый по критериям – допущениям* и требованиям** (см. сноски под таблицей), которые перечислены в ПБУ 1/2008. Выбрать нужно тот, что соответствует всем этим критериям.

Можно не оценивать каждый способ по всем критериям, если метод учета компания будет использовать, чтобы формировать несущественную информацию. Несущественной считают информацию, от которой не зависят экономические решения пользователей отчетности. Критерии существенности нужно прописать в учетной политике.

Если компания решает, что способ учета нужен для несущественных операций, надо оценить его только исходя из рациональности. При оценке рациональности учитывают размер компании и условия, в которых она ведет бизнес (абз. 6 п. 6 ПБУ 1/2008).

* Допущения: имущественная обособленность, непрерывность деятельности, последовательность применения учетной политики, временная определенность фактов хозяйственной деятельности.

** Требования: полнота, своевременность, осмотрительность, приоритет содержания над формой, непротиворечивость, рациональность.

Как применять требование рациональности? Например, на сомнительную и просроченную дебиторскую задолженность нужно создавать резерв. Но сомнительный долг может быть небольшим по меркам самой компании. При этом расчет резерва – трудоемкая работа.

Бухгалтер применит критерии существенности к примерной сумме, которую нужно отразить в балансе при формировании резерва. А затем напишет руководителю докладную записку, что информация несущественная и траты на ее формирование нерациональны.

Директор примет решение, создавать резерв или нет.

Для крупных компаний есть особенность выбора способов. Если организация входит в холдинг, то может составлять политику независимо от других компаний группы. Но только при условии, что основная компания не издает собственные стандарты, которые обязаны применять все организации группы.

Компании, которые составляют и публикуют отчетность по МСФО, получили в этом году право упростить себе формирование политики и учет. Независимо от того, есть ли в федеральном стандарте один или несколько способов, можно пользоваться особым правилом. Если способы в федеральных стандартах противоречат МСФО, можно руководствоваться международными стандартами (абз. 2 п. 7 ПБУ 1/2008).

Новое правило избавляет крупные организации от двойной работы. В учетной политике на 2018 год нужно прописать, от какого способа отказалась компания и какому правилу в международном стандарте оно противоречит.

Читайте на эту тему:

Новый инвестиционный вычет в политике. С 1 января 2018 года компании смогут воспользоваться новым инвестиционным вычетом. Он позволяет уменьшить налог на прибыль на расходы по покупке или модернизации основных средств из 3-7 амортизационных групп. Поправки в Налоговый кодекс ввел Федеральный закон от 27.11.2017 № 335-ФЗ, который вступает в силу 1 января 2018 года.

В учетной политике 2018 нужно прописать, что компания будет пользоваться вычетом. Правила о том, как будете рассчитывать вычет, писать не нужно. Их утвердят региональные власти. Решение о вычете можно поменять в течение трех лет, если другой срок не установит регион.

Основные средства в учетной политике 2018

Правила работы с инвестиционным вычетом вводит новая статья 286.1 НК РФ, она будет действовать до 2027 года. Чтобы льгота заработала, ее должны ввести региональные власти. Они вправе устанавливать свои условия. Но есть общие правила для вычета.

Региональную часть налога на прибыль компания вправе уменьшить на 90% от расходов на покупку, доработку, модернизацию или техническое перевооружение активов.

У инвестиционного вычета есть предельная величина – это разница между налогом в региональный бюджет по обычной ставке и налогом по ставке 5 %. Последнюю ставку регионы вправе менять в большую сторону.

При этом, если компания пользуется вычетом, федеральную часть налога можно уменьшить на 10 % от расходов на активы. Эту часть налога на прибыль можно обнулить.

Вычет можно применять к активам 3-7 групп. Регионы могут устанавливать и другие ограничения по видам основных средств, а также категориям компаний, которые не вправе пользоваться инвестиционным вычетом. По кодексу это резиденты особых экономических зон, участники региональных инвестиционных проектов и др.

Применять вычет можно с периода, в котором компания начала использовать основное средство или изменила его первоначальную стоимость.

Вычет сверх предельного значения можно будет переносить на другие месяцы, кварталы и годы.

Инвестиционный вычет нужно применять ко всем активам, в отношении которых он установлен кодексом и региональными властями. При этом амортизировать такие основные средства компания уже не сможет.

Если компания решит продать актив раньше, чем пройдет срок полезного использования, потребуется доплатить налог с пенями. Тогда первоначальную стоимость основного средства компания учтет в расходах того периода, в котором продала актив (подп. 4 п.1 ст. 268 НК РФ).

Кроме того, к компаниям, которые используют инвестиционный вычет, будут и дополнительные требования на камеральных ревизиях. Инспекторы смогут запрашивать пояснения и документы по активам, к которым компания применила вычет.

Как написать учетную политику на 2018 год

По закону бухгалтер, когда составляет учетную политику, в первую очередь должен смотреть федеральные стандарты. Сейчас нет утвержденных документов с таким названием. Первый стандарт должен появиться к 2019 году.

С 19 июля 2017 года к федеральным стандартам приравняли ПБУ (Федеральный закон от 18.07.2017 № 160-ФЗ). Из них нужно выбирать способы учета (см. таблицу ниже).

Конечно, при условии, что для вашей операции способ установлен. Если нет, компания действует по алгоритму – смотрит МСФО, затем федеральные стандарты по аналогичным вопросам либо отраслевые стандарты.

Отраслевыми считаются стандарты ЦБ РФ. Для компаний таких стандартов нет.

Способы учета для учетной политики 2018: таблица сравнения

Формы для внутренней отчетности

Последний документ, в котором нужно искать способ учета, – рекомендации. Разъяснения по бухучету вправе давать негосударственные регуляторы – некоммерческие организации (ст. 21,23, 24 закона № 402-ФЗ). Сейчас к ним относится Бухгалтерский методологический центр (БМЦ).

Источник: https://trafixclub.pw/nalogi-i-posobiya/izmeneniya-v-uchetnoj-politike-na-2018-god

Какие изменения учесть в учетной политике для целей налогообложения 2018?

В налоговом законодательстве в 2017 году произошло немало изменений, поэтому нужно обновить учетную политику по налогам на 2018 год

Подходит к концу очередной календарный год, он же налоговый период для многих налогов, в том числе и налога на прибыль организации. А значит, пора позаботиться о формировании учетной политики для целей налогообложения на 2018 год.

В одних из прошлых материалов мы рассказали об изменениях, внесенных приказом Минфина РФ от 28.04.2017 №69 в Положение по бухгалтерскому учету ПБУ 1/2008. На основании этих изменений в учетную политику для целей бухучета требуется внести значимые корректировки.

Об этом подробнее читайте:

«Какие изменения нужно отразить в учетной политике 2018. Часть 1»

«Какие изменения нужно отразить в учетной политике 2018. Часть 2»

Однако и в налоговом законодательстве в 2017 году произошло немало изменений, поэтому учетная политика по налогам тоже должна быть обновлена. Какие нововведения необходимо учесть и отразить в учетной политике на 2018 год расскажем сегодня.

Изменения в законодательстве 2017, которые важны для формирования учетной политики 2018

Перечислим основные нововведения налогового законодательства в 2017 году, на которые нужно обратить внимание, формируя налоговую учетную политику на 2018 год.

- Теперь компании могут сами выбирать базу, от которой будет устанавливаться резерв по сомнительным долгам в максимально возможной суммовой величине (п. 4 ст. 266 НК РФ).

- Если имеют место взаимные обязательства, то резерв по сомнительному долгу не может превышать величину этого долгового обязательства (п. 1 ст. 266 НК РФ);

- Ограничение в 10 лет по переносу убытков прошлых лет на будущие периоды снято. Однако объем переноса не может быть больше 50% размера налоговой базы текущего налогового периода (пп. 2, 2.1 ст. 283 НК РФ).

- Изменились пропорции перечисления сумм начисленного налога в бюджеты. Теперь в федеральный бюджет перечисляется 3%, а в региональный — 17%. Такие установки даны для периода с 2017 по 2020 годы (п. 1 ст. 284 НК РФ).

- Вступил в силу новый классификатор ОКОФ (ОК 013-2014). Классификатор обязал иначе производить разбивку по амортизационным группам основных средств, ввод в эксплуатацию которых пришелся на периоды после 2016 года.

- Перечень объектов с высокой энергетической эффективностью постановлением Правительства РФ от 25.08.2017 №1006 был расширен. Для таких объектов допустимо применять ускоренную амортизацию.

Эти нововведения актуальны для тех налогоплательщиков, которые будут отражать их в своей учетной политике впервые в следующем году.

С помощью простого и удобного сервиса онлайн бухгалтерии Бухсофт вы сможете грамотно сформировать учетную политику организации на 2018 год!

Изменения в законодательстве, вступающие в силу с 2018 года

С 2018 года изменятся некоторые регламенты главы 25 НК РФ. Новшества, относящиеся к порядку налогообложения, не обязывают учреждения выбирать иной способ учета, они лишь уточняют уже действующие правила и касаются не всех налогоплательщиков. Однако не рассмотреть их нельзя:

- Перечень доходов, которые не учитываются в налоговой базе, был расширен поступлениями, выявленными в ходе инвентаризации имущественных прав на результаты интеллектуальной деятельности и полученными в виде вклада в имущество компании (подп. 3.6 и 3.7 п. 1 ст. 251 НК РФ).

- Из перечня доходов, не учитываемых при определении налоговой базы НКО, производящих финансовую поддержку проведения капитального ремонта жилищного фонда, исключены денежные средства, получаемые от размещения временно свободных средств (подп. 38 п. 1 ст. 251 НК РФ);

- В подп. 55 п. 1 ст. 251 НК РФ внесено уточнение, что услуги по предоставлению поручительства российскими компаниями, не являющимися банковскими учреждениями, должны включатся в доходы, не учитываемыми при определении налоговой базы, если были оказаны безвозмездно.

- В период с 2018 по 2022 годы к объектам водоснабжения и водоотведения из дополненного новыми положениями законодательства закрытого перечня, применяется ускоренная амортизация (подп. 4 п. 2 ст. 259.3 НК РФ);

- Претерпел некоторые изменения порядок учета затрат на НИОКР. В частности, в период с 2018 по 2021 годы их можно включить в издержки на приобретение исключительных прав на новые разработки (подп. 3.1 п. 2 ст. 262 НК РФ). Кроме того, расходы на НИОКР, для списания которых в прочие расходы применяется коэффициент 1,5, на таких же условиях с 2018 года можно учесть в стоимости амортизируемых НМА, созданных с исключительным правом на них (п. 7 ст. 262 НК РФ).

- Перечень прочих расходов был дополнен затратами, связанными с производством и реализацией, безвозмездно перечисляемыми в федеральный бюджет по договорам о целевых взносах на электроэнергетику (подп. 48.9 п. 1 ст. 264 НК РФ).

В следующем году важно обратить внимание на еще одно изменение, касающееся расчета базы по прибыльному налогу и исчисления налога на имущество. С 2018 года льготу на движимое имущество компании, принятое в учет после 2012 года, можно будет применять, если решение об установлении этой льготы было принято на региональном уровне (ст. 381.1 НК РФ).

Источник: https://www.BuhSoft.ru/article/883-kakie-izmeneniya-uchest-v-uchetnoy-politike-dlya-celey-nalogooblojeniya-2018

Изменения в учетной политике в 2018 году

Документа с утвержденным подобным названием в настоящее время нет, но под федеральным стандартом в настоящее время признается ПБУ 1/2008, то есть руководствоваться при выборе способа учета нужно данным положением.

Если в ПБУ для организации способ не предусмотрен, то обратиться следует к МСФО, а затем федеральным и отраслевым стандартам. В последнюю очередь обратиться можно к рекомендациям.

Если организации использовали в своей учетной политике рекомендации отраслевых министерств, то в 2018 году следует проверить не будут ли применяемые рекомендации противоречить способам учета по федеральным стандартам или МСФО;

- Новый инвестиционный вычет. Компании с началом 2018 года могут пользоваться новым инвестиционным вычетом. С помощью такого вычета можно уменьшить на расходы по приобретению и модернизации ОС налог на прибыль.

В этом случае организации не грозит штраф, так как за неправильное составление учетной политики или нарушение ее положений штрафы не предусмотрены.

Важно! Программа, в которой организация ведет учетную политику должна обновляться вместе с учетной политикой и в соответствии с ней.

Учетная политика на 2018 год для малых предприятий Обязанность по ведению бухучета есть у каждой организации, включая и малые предприятия.

Однако некоторые операции отражать можно различными способами. Выбрать какой способ наиболее подходит организации можно самостоятельно. Закрепить его нужно в учетной политике. Соответственно, этот документ также будет нужен.

Кроме того, для малых предприятий существует возможность вести упрощенный бухучет, но чтобы его применять – нужно зафиксировать это в учетной политике (Читайте также статью ⇒ Учетная политика ЕНВД: совмещение с ОСНО, УСН, ИП).

Изменения в учетной политике на 2018 год

Приказ Минфина РФ от 28.04.2017 № 69н). Изменения коснулись правил выбора способов учета, трактовке определения «несущественная информация» и отмены обязанности составления пояснительной записки. Начнем по порядку.

Выбор корректного способа учета В обновленной редакции ПБУ 1/2008 более конкретно установлены правила для выбора способа учета: следовать, как и прежде, нужно федеральным стандартам бухучета, а если существуют альтернативные способы – организация вправе выбрать один из существующих. Что же делать, если ни одного подходящего способа в федеральных стандартах нет? Ответ весьма логичен – разработать свой, новый способ, руководствуясь следующими документами: международные стандарты финансовой отчетности (МСФО), потом федеральные и отраслевые стандарты, а в самом крайнем случае — рекомендации в области бухучета.

Учетная политика организации на 2018

Внимание

В политике на 2018 нужно зафиксировать, то организация будет вычетом пользоваться, а сами правила, содержащие порядок расчета вычета прописывать не нужно.

Такие правила устанавливают региональные власти и их можно будет изменить в течение 3-х лет, если регион не предусмотрит иной срок.Что дополнить в учетную политику на 2018 год Основное изменение – это то, что в 2017 году были внесены изменения в закон о бухучете.

В связи с этими изменениями действующие 24 ПБУ теперь приравнены к федеральным стандартам ведения бухучета.

Нужно ли вносить изменения в учетную политику на 2018 год?

Однако она обязана учитывать нормы МСФО. Если фирма использует методы ФСБУ, которые не соответствует МСФО, она вправе перестать их применять. Метод заменяется способом, соответствующим международным стандартам. Утвержден порядок отступления от стандартных алгоритмов создания УП В ПБУ 1/2008 появились новые нормы.

Они касаются действий сотрудников при разработке методов ведения учета тогда, когда общие положения не применимы к ситуации. Нужно отметить, что это исключительные случаи. Приведем их перечень:

- Есть условия, которые мешают воссозданию подлинной картины о финансовом положении фирмы.

- Эти условия позволяет устранить иной метод учета.

- Этот альтернативный метод не образует других негативных условий.

В ПБУ в 2018 году появились требования о том, что в учете нужно раскрывать сведения об отступлении от стандартных правил.

Какие изменения произошли в учетной политике в 2018 году

Важно

Для бюджетных субъектов Ранее бюджетные организации пользовались инструкцией, утвержденной Приказом Минфина №157н от 1 декабря 2010 года. Однако сейчас эта инструкция была обновлена. Были изменены наименования ряда счетов. Появились новые счета бухучета. В 2018 году рабочий план счетов нужно дополнить счетом 206 61 «Расчеты по авансам».

Изменения в налоговом учете В 2018 году в список доходов, не учитываемых при определении базы по налогам, включены эти пункты:

- Поступления, обнаруженные после инвентаризации прав по итогам интеллектуальной деятельности.

- Вклады в основные формы ЮЛ (пункт 1 статьи 251 НК РФ).

Доходы НКО, выполняющих финансовую поддержку ремонта многоквартирных зданий, исключены от временного размещения активов.

Онлайн журнал для бухгалтера

- Учет трат на покупку ОС. Увеличился перечень объектов, в отношении которых может использоваться ускоренная амортизация.Актуально это в отношении предметов, которые начали эксплуатироваться после начала 2018 года. С 2018 года субъекты могут уменьшать налог на прибыль на инвестиционный вычет. При использовании такого вычета нужно подготовить все необходимые документы и пояснения.Они могут быть запрошены при проверке.

- Учет трат на НИОКР. В правила учета трат на НИОКР были внесены дополнения на основании ФЗ №166 от 18 июля 2017 года. Перечень расходов расширен новыми статьями. Также был уточнен порядок признания трат по НИОКР, установленный Правительственным Постановлением №988 от 24 января 2008 года.

Какие изменения учесть в учетной политике для целей налогообложения 2018?

Перед тем, как перейти к нововведениям текущего года, давайте разберем изменения, вступившие в силу еще в 2017 г.:

- Появилась возможность выбора базы, на основании которой определяется максимально возможная сумма резерва по сомнительным долгам. При этом объем резерва по сомнительному долгу при наличии встречного обязательства не превышает суммы, большей, чем данное встречное обязательство.

- Больше не действует 10-летнее ограничение на перенос убытков на будущий период, но сумма не должна превышать 50% текущей налоговой базы (пп. 2, 2.1 ст. 283 НК РФ).

- Для периода с 2017 по 2020 гг. суммы налога распределяются по бюджетам в пропорции: 17% – в региональный, 3% – в федеральный (п. 1 ст.

Нужно разъяснить порядок действий в том случае, если операция выполнена на одну дату, а подпись – на другую.

- Используемые формы первички, включая электронные виды.

Рассмотренные рекомендации актуальны для ЮЛ, которые используют ЭДО. Изменение методов ведения учета Рассмотрим основные произошедшие перемены. Соотношение УП разных компаний Утверждена норма о том, что фирма может самостоятельно выбирать метод осуществления учета.

При этом можно не ориентироваться на выбор других компаний. Однако из этого правила есть исключения. В частности, если материнский субъект утвердил определенные стандарты, дочерние фирмы должны опираться именно на них. Соответствующее правило дано в пункте 5.1 ПБУ 1/2008.

Как правило, любые планируемые изменения на грядущий год утверждаются в декабре. Упрощенный способ ведения учета Пояснения также предусмотрены и для организаций, применяющих УСН и сдающих упрощенную отчетность.

К таковым относятся некоммерческие организации, субъекты малого предпринимательства (независимо от выбранной ими системы налогообложения) и участники проекта «Сколково».

Вышеперечисленные организации обязаны применять установленные федеральными стандартами способы учета и в случае, если таких несколько – выбрать один из существующих. Опять же, как говорилось выше, если подходящего способа нет – можно разработать свой, более подходящий и более рациональный.

Хочется дополнительно упомянуть, что само по себе понятие «требование рациональности» тоже претерпело изменения! Ранее данный термин означал, что бухучет надо вести, ориентируясь на условия хозяйствования и величину организации.

НК РФ):

- выявленных при инвентаризации имущественных прав на результаты интеллектуальной деятельности;

- полученных как вклад в имущество юридического лица имущественных объектов или прав (имущественных либо неимущественных).

- Доходы некоммерческих организаций, осуществляющих финансовую поддержку капремонта многоквартирных домов, от временного размещения свободных денежных средств (подп. 38 п. 1 ст. 251 НК РФ) теперь не являются доходами, которые при определении налоговой базы не берутся в расчет.

- Услуги по предоставлению поручительств юридическими лицами, не являющимися банками, относятся к доходам, которые не учитываются при определении налоговой базы, но только в случае, если они являются безвозмездными (подп. 55 п. 1 ст. 251 НК РФ).

- В период с 2018 по 2022 гг.

Изменения в учетной политике в 2018 году для казенных учреждений

Вписывать нужно только те изменения, которые напрямую касаются того способа учета, который применяется в организации. Например, законодательством изменен способ начисления резервов. Если организация не создает резервов, то и новые правила по их созданию прописывать в учетной политике не потребуется.

Если организация не указала в политике о каких-либо изменениях в законодательстве, то страшного в этом ничего нет. В этом случае главное, чтобы правильно осуществлялся учет. К примеру, организация не отразила в учетной политике новый лимит по ОС, но учет ведет в соответствии с действующими изменениями.

Источник: http://advokat-na-donu.ru/izmeneniya-v-uchetnoj-politike-v-2018-godu/

Новое в бухгалтерском учете с 2018 года

С 2018 года для индивидуальных предпринимателей и организаций начинают действовать достаточно серьезные изменения в сфере ведения бухгалтерского и налогового учета. Чиновники разработали и утвердили ряд законопроектов, которые коснулись практически всех основных налогов, налоговой отчетности и положений по бухучету. Какие же изменения в работе ждут бухгалтеров в 2018 году?

Начиная с 1 января 2018 г. в Российской Федерации начинают действовать 5 новых стандартов бухгалтерского учета, принятые Министерством финансов РФ еще 31.12.2016:

- №256н «Концептуальные основы бухгалтерского учета и отчетности для организаций государственного сектора» – устанавливаются понятия и термины, которые используются в бухгалтерском учете и оформлении отчетности.

- №257н «Основные средства» (ОС) – определяется новая классификация и группировка объектов ОС, новые границы стоимости ОС и порядок расчета амортизации.

- №258н «Аренда» – вводится разделение аренды на операционную и финансовую (неоперационную).

- №259н «Обесценивание активов – определяются единые признаки обесценивания активов, их признание в бухучете и порядок отражения в отчетности.

- №260н «Предоставление бухгалтерской (финансовой) отчетности – устанавливаются требования к составу, срокам, правилам сдачи отчетов и определяются данные, обязательные для публичного предоставления.

Порядок разработки новых правил бухгалтерского учета установлен приказом Министерства финансов РФ №170н от 31.10.2017. Грядущие изменения будут касаться правил формирования учетной политики, принципов формирования отчетов по движению денежных средств, алгоритмов отражения в отчетности условных активов, условных обязательств и др.

Нововведения в налоговом учете

На сегодня уже утверждены поправки к налоговому законодательству, которые будет необходимо учитывать бухгалтерам в 2018 году. Нововведения коснулись следующих налоговых платежей:

- Налог на прибыль: расширен список доходов, которые разрешается не учитывать в процессе расчета данного налога, изменен порядок учета расходов на подготовку персонала и НИОКР, дополнен список организаций, которым разрешается пользоваться ставкой 0%.

- Налог на имущество организаций: изменен порядок применения льгот и определены правила применения кадастровой стоимости.

- НДС: дополнен список операций, которые освобождаются от уплаты НДС либо облагаются по ставке 0%, появится система tax free, ограничены права на вычет НДС и перечень необлагаемых операций.

- НДФЛ: расширен перечень необлагаемых выплат, изменен порядок уплаты сборов с выигрышей от азартных игр и по определенным рублевым облигациям организаций России.

- Страховые взносы: установлены лимиты для расчета взносов, определены виды деятельности, для которых возможно применение пониженных тарифов на упрощенной системе.

- Налог на землю: разработан порядок расчета сумм сбора в случае изменения категории земли.

- Транспортный налог: отменена часть повышающих коэффициентов, используемых для расчета суммы сбора для дорогих автомобилей.

Новые налоги

Новости налогового учета 2018 качаются не только стандартных, хорошо известных платежей, но и внедрения двух новых сборов:

- Налога на дополнительные доходы – пилотного проекта, который придет на замену налогу на добычу полезных ископаемых. На первом этапе он будет распространяться на деятельность компаний по добыче нефти.

- Курортного сбора – дополнительной платы, которую будут взимать с физических лиц (отдыхающих) санатории, дома отдыха, отели в 4 регионах РФ: Ставропольском и Краснодарском краях, на Алтае и в республике Крым. Он начнет действовать с 1 мая 2018 г.

Профессиональный стандарт

Среди новостей 2018 года для бухгалтеров – появление нового профессионального стандарта, разработанного Институтом профессиональных бухгалтеров (ИПБ). В нем прописаны требования, которые понадобятся на разных должностях. В их числе:

- уровень образования;

- опыт работы;

- профессиональные навыки;

- опыт;

- круг обязанностей и задач.

Кроме ведения бухучета и сдачи отчетности от бухгалтеров требуется:

- ведение отчетов о деятельности компаний с подразделениями;

- ведение и сдача консолидированной финансовой отчетности;

- оказание услуг в сфере бухучета;

- владение навыками работы в учетных программах;

- необходимость повышения квалификации.

Система штрафов

Одно из наиболее важных изменений для бухгалтеров в 2018 году – ужесточение штрафов за ошибки в ведении бухгалтерской и налоговой отчетности. При этом Министерством финансов выдвинута инициатива дифференцировать штрафы для бухгалтеров, которые числятся в коммерческих компаниях и бюджетных организациях.

Для последних предусмотрены большие суммы штрафов. К примеру, подача недостоверной бухгалтерской отчетности будет стоить главбуху коммерческой организации максимум 10 000 руб., тогда как для бюджетников максимальная сумма составляет 50 000 руб.

За налоговые правонарушения (например, неуплату страховых взносов) также планируется не только ужесточение штрафов, но и введение уголовной ответственности.

Дополнительно МинФином в сотрудничестве с ФНС разработаны правки для Налогового кодекса, которые позволят физическим и юридическим лицам оплачивать друг за друга штрафы.

До 2018 года была предусмотрена возможность оплачивать за сторонние организации (и физических лиц) распространялась только на налоговые платежи и страховые взносы.

Планируется, что данные изменения будут действовать, начиная со второго полугодия.

Видео о нововведениях:

Источник: http://2018god.net/novoe-v-buxgalterskom-uchete-s-2018-goda/

Все изменения в бухгалтерском и налоговом учете в 2018 году (таблица)

В НК РФ внесены изменения, которые вступили в силу с 1 января 2018 года. Некоторые законопроекты все еще на рассмотрении, но, вероятнее всего, они будут приняты в ближайшее время. Все поправки мы собрали в одной таблице.

При прочтении статьи учитывайте, что бухучет для малого бизнеса изменился. Подробности читайте в журнале «Упрощенка». Вести бухучет онлайн можно в нашей программе «Упрощенка 24/7». Акция: доступ в программу на год для бухгалтеров — бесплатно!

Вести бухучет онлайн

Изменения в бухгалтерском и налоговом учете в 2018 году

|

НДФЛ |

|||

|

Стало больше кодов доходов и вычетов, которые работодатели указывают в справках 2-НДФЛ. Например:

Как было. Для всех этих выплат нет отдельного кода |

С даты, как приказ вступит в силу |

Приказ ФНС России от 24.10.2017 № ММВ-7-11/820@ |

Приказ пока не вступил в силу. Поэтому если сейчас компенсируете отпуска уволенным работникам и выдаете справки 2-НДФЛ, то ставьте в них старый код — 4800 |

|

НДФЛ для иностранцев вырос. Аванс по НДФЛ, который платят иностранцы за патент, корректируется на коэффициент-дефлятор. Коэффициент будет выше, поэтому платеж в месяц составит минимум 2023,2 руб. (1200 руб. × 1,686). Сумма будет больше, если власти субъекта введут региональный коэффициент. Как было. Минимальный платеж в месяц — 1947,6 руб. (1200 руб. × 1,623) |

С 1 января 2018 года |

Приказ Минэкономразвития от 30.10.2017 № 579 |

На сумму аванса вы уменьшаете НДФЛ. Проверьте, правильные ли суммы заплатили мигранты. Налог уменьшайте только после того, как получите из ИФНС уведомление |

Как было. Сейчас налог надо рассчитать, если фирма выдала заем под низкий процент любому «физику», а не только взаимозависимому (п. 1 ст. 212 НК РФ) |

С 1 января 2018 года |

Федеральный закон от 27.11.2017 № 333-ФЗ |

Прежде чем дать заем в будущем году, определите, является ли заемщик зависимым. Например, зависимым является фирма и учредитель, который владеет долей более 25% в уставном капитале (п. 5 ст. 105.1 НК РФ) |

|

Зарплата и пособия |

|||

|

Федеральный МРОТ вырос до 9489 руб. Каждый год минималку будут повышать вместе с прожиточным минимумом. Эти два показателя с 2019 года уравняют. В связи с ростом минималки увеличатся пособия, которые вы считаете из МРОТ. Например, минимум по уходу за первым ребенком составит 3795,6 руб. (9489 руб. × 40%). Как было. Минималка составляет 7800 руб. |

С 1 января 2018 года |

Федеральный закон от 28.12.2017 № 421-ФЗ |

Увеличьте оклады работникам и обновите программу, чтобы без ошибок посчитать пособия |

|

Изменился период для расчета пособий. Считайте пособия исходя из выплат за 2016 и 2017 годы. За 2016 год в расчет берите доходы в пределах 718 000 руб., за 2017 год — в пределах 755 000 руб. Как было. В 2017 году расчетный период для пособий — 2015 и 2016 годы |

С 1 января 2018 года |

п. 3.2 ст. 14 Федерального закона от 29.12.2006 № 255-ФЗ |

|

|

Увеличился максимальный средний заработок для расчета пособий, так как выросли предельные базы по взносам за два последних года. Максимум равен 2017,81 руб. [(718 000 руб. + 755 000 руб.) : 730]. Как было. Максимальный дневной заработок составлял 1901,37 руб. [(670 000 руб. + 718 000 руб.) : 730] |

С 1 января 2018 года |

Пункт 3.2 статьи 14 Федерального закона от 29.12.2006 № 255-ФЗ |

Обновите зарплатную программу, чтобы она сравнивала пособия с новыми лимитами |

|

Вырасли максимальные пособия на детей, так как увеличится средний заработок. Новые максимумы:

Как было. Работницы в декрете получают не выше 266 191,80 руб. (1901,37 руб. × 140 дн.). Максимум пособия по уходу — 23 120,66 руб. (1901,37 руб. × 30,4 дн. × 40%) |

С 1 января 2018 года |

Пункты 3.2 и 3.3 статьи 14 Федерального закона от 29.12.2006 № 255-ФЗ |

|

|

Еще в 13 регионах фирмы не будут платить пособия. К пилотному проекту ФСС присоединятся Республика Саха (Якутия), Забайкальский край, Владимирская, Волгоградская, Воронежская, Ивановская, Кемеровская, Кировская, Костромская, Курская, Рязанская, Смоленская и Тверская области. Организация только соберет документы на пособия. Деньги работникам перечислит ФСС. Как было. В пилотном проекте 33 региона, в том числе 13 регионов подключились с 1 июля 2017 года |

С 1 июля 2018 года |

Постановление Правительства РФ от 22.12.2016 № 1427 |

Разработайте образцы заявлений на пособия, которые будут заполнять работники. Тогда сотрудники сами составят документ, а вы передадите заявления в фонд |

|

Выростут детские пособия, размеры которых зависят от коэффициента инфляции. Новые пособия с учетом коэффициента 1,025:

Как было. Пособие при рождении ребенка — 16 350,33 руб., за постановку на учет — 613,14 руб., по уходу — 6131,37 руб. |

С 1 февраля 2018 года |

Проект «Об утверждении размера индексации…» |

Повысьте пособия по уходу за вторым ребенком сотрудницам, которые вы платили из минималки |

|

Страховые взносы |

|||

|

С 2018 года выросла предельные базы по взносам:

Пенсионные взносы платите по ставке 22% с доходов в пределах лимита, 10% — сверх лимита. Социальные взносы — по 2,9% в пределах базы, с доходов выше лимита — не начисляйте. Если у вас льготный тариф, то с доходов сверх лимита не платите оба вида взносов. Как было. Лимиты в 2017 году: 876 000 руб. — для пенсионных взносов, 755 000 руб. — для социальных взносов |

С 1 января 2018 года |

Постановление Правительства РФ от 15.11.2017 № 1378 |

Вы заплатите больше взносов в 2018 году, поскольку увеличится предельная база |

|

Продлят до 2020 года тарифы по взносам в ИФНС. Взносы на травматизм также не изменятся. Как было. Общий тариф — 30%, из них:

В ФСС действуют 32 тарифа — от 0,2 до 8,5% в зависимости от класса профессионального риска |

С 1 января 2018 года |

Федеральный закон от 27.11.2017 № 361-ФЗ, законопроект «О тарифах на травматизм…» |

Взносы не вырастут, поэтому после Нового года проверьте, чтобы в бухгалтерской программе остались старые тарифы |

|

Право на пониженные тарифы вернули всем упрощенцам, которые имели такую льготу до 2017 года — то есть по старому закону о взносах. Наименование видов деятельности привели в соответствие с новым классификатором ОКВЭД2. Как было. В 2017 году ФНС лишила льгот турагентства, фитнес-клубы, так как по новому классификатору их вид бизнеса не попал в льготные |

С 1 января 2018 года, но распростра-няется на 2017 год |

Федеральный закон от 27.11.2017 № 335-ФЗ |

|

|

Личные взносы предпринимателей отвязали от минималки. Пенсионные взносы составили 26 545 руб., медицинские — 5840 руб. в год. Как было. ИП платят взносы за себя из МРОТ. Пенсионные — 23 400 руб. (7500 руб. × 26% × 12 мес.), медицинские — 4590 руб. (7500 руб. × 5,1% × 12 мес.) |

С 1 января 2018 года |

Федеральный закон от 27.11.2017 № 335-ФЗ |

Заплатите новые взносы только в следующем году. В этом году посчитайте взносы из МРОТ |

|

ФСС установил надбавки к тарифу на травматизм, если в организации были несчастные случаи. Тариф повысят, если в 2017 году в фирме был групповой несчастный случай, при котором погибли два человека и более. Как было. Фонд устанавливает надбавки, если показатели травматизма фирмы больше отраслевых |

С 22 декабря 2016 года. Но правило действует только с 2018 года |

Постановление Правительства РФ от 10.12.16 № 1341 |

|

|

Фонд не возместит деньги на спецодежду и иные средства защиты, если их сшили из импортных тканей. Как было. Фонд возмещает расходы на спецодежду, которую произвели в России, но ее могли изготовить из импортных тканей |

С 1 августа 2017 года. Но правило действует только с 2018 года |

Приказ Минтруда России от 29.04.2016 № 201н |

Если планируете возместить расходы в будущем году, обратитесь за финансированием до 1 августа 2018 года |

|

ИП продлили сроки оплату пенсионных взносов. Дополнительный взнос по тарифу 1% с доходов свыше 300 тыс. рублей предприниматели вправе заплатить не позднее 1 июля. Поправки распространяются на платежи за 2017 год. Как было. В 2017 году предприниматели платили взнос 1% не позднее 1 апреля |

С 1 января 2018 года |

Федеральный закон от 27.11.2017 № 335-ФЗ |

Заплатите взносы раньше, если хотите уменьшить на них налог за 2017 год |

|

Налог на имущество |

|||

Как было. В старом бланке реквизиты «М.П.» и «Код по ОКВЭД» были обязательными |

С 13 июня 2017 года. Но применяется с отчетности за 2017 год |

Приказ ФНС России от 31.03.2017 № ММВ-7-21/271@ |

Проверьте, есть ли имущество фирмы в кадастровом перечне. Подсказки по новой форме смотрите в журнале «Упрощенка», 2017, № 7, статья «Расчет по налогу на имущество: как заполнить новую форму» |

|

Земельный налог потребуется платить с новой кадастровой стоимости, даже если она изменилась в середине года. С 2018 года изменение кадастровой цены учитывают с даты, когда внесли запись в ЕГРН, но только если сменили вид разрешенного использования или категорию земли. Как было. Новую кадастровую стоимость учитывают только со следующего года (письмо ФНС России от 19.04.2017 № БС-4-21/7402@) |

С 1 января 2018 года |

Федеральный закон от 30.09.2017 № 286-ФЗ |

Налог считайте с учетом коэффициента пользования. Если запись о новой стоимости внесли до 15-го числа месяца, в расчет берите новую стоимость. Если после 15-го числа — учитывайте старую цену |

Как было. ИП должны подтвердить льготу. Вместе с заявлением они подают документы. Например, пенсионеры прикладывают копию пенсионного удостоверения |

С 1 января 2018 года |

Федеральный закон от 30.09.2017 № 286-ФЗ |

Источник: https://www.26-2.ru/art/351760-izmeneniya-v-buhgalterskom-i-nalogovom-uchete