Освобождение от НДС: как оспорить отказ

06 апреля 2017

Миссия выполнима: многие претензии налоговых органов предприниматели успешно снимают через суд

Налоговые органы весьма негативно относятся к предоставлению предпринимателям налоговых льгот. Особенно, когда речь заходит о льготах по НДС.

Лишаться дополнительного источника финансов бюджет не желает, и когда предприниматели заявляют своё законное право на льготы, их во многих случаях ожидает скрупулёзная проверка. Отказать в освобождении от уплаты НДС налоговики могут по разным причинам, вплоть до надуманных.

И в этом случае лучший вариант борьбы – оспорить отказ в судебном порядке. Арбитражную практику по вопросам отказов в освобождении от уплаты НДС рассмотрел эксперт по налогообложению Игорь Кармазин.

Главные условия освобождения от НДС

Согласно закону, организации и предприниматели имеют право на освобождение от исчисления и уплаты НДС, если за три месяца сумма выручки от реализации товаров (работ, услуг) без учёта налога не превысила два миллиона рублей (п. 1 ст. 145 Налогового кодекса РФ).

Для этого они должны представить в налоговую инспекцию письменное уведомление и документы, которые подтверждают право на такое освобождение. Указанные уведомление и документы представляются не позднее 20-го числа месяца, начиная с которого эти лица используют право на освобождение.

Иными словами, законом установлен уведомительный порядок реализации права на освобождение от исполнения обязанностей налогоплательщика НДС. Данное право полностью зависит исключительно от волеизъявления самого плательщика. Фискалы не могут воспрепятствовать этому праву, если плательщик не превышает законный лимит выручки.

При этом арбитражные суды сходятся во мнении, что освобождение направлено на снижение налогового бремени в отношении налогоплательщиков, имеющих незначительные обороты по реализации товаров, облагаемых НДС.

Главным и единственным условием для реализации права на применение освобождения является соответствие размера выручки предельному уровню. А возможность применения освобождения обусловлена совершением операций, которые в силу их небольшого объёма не имеют значения для целей взимания НДС.

При этом подача уведомления – простая формальность (постановление Арбитражного суда Западно-Сибирского округа от 13 октября 2016 года № А70-1467/2015). Поэтому нарушение порядка уведомления налоговиков об освобождении от уплаты НДС не препятствует такому освобождению. Само собой, если только плательщик не злоупотребляет данным правом.

Например, Арбитражный суд Западно-Сибирского округа в постановлении от 20 августа 2015 года № А75-5600/2014 рассмотрел ситуацию, при которой предприниматель злоупотребил своими правами.

Суд пояснил, что в общем случае организации и ИП получают право на освобождение от исполнения обязанностей плательщика НДС при соблюдении ряда обязательных условий.

К таким условиям относится подача уведомления (документов) в инспекцию и соответствие размера выручки налогоплательщика предельному уровню.

В рассматриваемом же случае предприниматель заявление о праве на применение освобождения от исчисления и уплаты НДС не подавал ни при проведении налоговой проверки, ни на стадии подачи жалобы в вышестоящий налоговый орган. Не представил он такое уведомление даже при рассмотрении дела в суде первой инстанции.

При таких обстоятельствах решение о доначислении налога было признано судом обоснованным.

Нарушение срока подачи уведомления об освобождении от НДС

Как мы уже говорили, в целях реализации права на освобождение от уплаты НДС, налоговиков следует уведомить не позднее 20-го числа месяца, начиная с которого вы собираетесь использовать право на освобождение.

Бывает, что плательщики не укладываются в этот срок и подают уведомление со значительным опозданием.

С точки зрения налоговиков, такое нарушение сроков может послужить вполне достаточным основанием для доначисления налога и отказе в льготе.

Просто потому, что в законе указан конкретный срок представления уведомления, нарушать который плательщики не имеют права. Но что касается арбитражных судов, то они не считают просрочку уведомления существенным нарушением.

Это признал пленум Высшего арбитражного суда РФ в постановлении № 33 от 30 мая 2014 года. Пленум пояснил, что плательщик лишь информирует налоговиков о своём намерении использовать право на освобождение. А последствия нарушения срока уведомления законом не определены. При этом в силу закона такое уведомление может быть произведено и после начала применения освобождения.

Поэтому лицам, которые фактически использовали право на освобождение от уплаты НДС, не может быть отказано в праве на такое освобождение только лишь по мотиву просрочки представления уведомления. То же самое справедливо и для случаев несвоевременного направления уведомления о продлении использования права на освобождение.

По сути, на то же самое пленум Высшего арбитражного суда РФ указал ещё в постановлении от 30 июля 2013 года № 57 «О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса РФ».

Здесь говорится, что право на налоговую льготу, которая не использовалась в предыдущих налоговых периодах, плательщик всё равно может реализовать.

Это возможно путём подачи уточнённой налоговой декларации, подачи заявления в рамках проведения выездной налоговой проверки, либо же подачи заявления в налоговый орган при уплате налога на основании налогового уведомления.

Уведомление по результатам контрольных мероприятий

О своей обязанности по соблюдению уведомительного порядка плательщики могут узнать уже в ходе налоговой проверки и по её результатам. То есть, когда налоговики уже обнаружили факт просрочки уведомления и привлекли плательщика к ответственности (доначислили налог).

Однако, как свидетельствует арбитражная практика, данное обстоятельство не лишает плательщиков прав на льготу по ст. 145 Налогового кодекса РФ.

В постановлении президиума Высшего арбитражного суда РФ от 24 сентября 2013 года N 3365/13 судьи рассмотрели спор о доначислении НДС в связи с неправомерным применением предпринимателем ЕНВД.

Суд установил, что в рамках выездной налоговой проверки предприниматель заявил о применении освобождения от уплаты НДС в соответствии со ст. 145 Налогового кодекса РФ. Одновременно он представил документы, указанные в п. 6 ст.

145 кодекса и подтверждающие право на такое освобождение.

Суд указал, что для случаев, когда о необходимости уплаты НДС предпринимателю становится известно по результатам проверок, проведённых инспекцией, порядок реализации права на освобождение от уплаты НДС законом не предусмотрен. Но в то же время отсутствие установленного порядка не означает, что указанное право не может быть реализовано предпринимателем. На основании этого решение о доначислении НДС было признано незаконным.

То, что подать уведомление об освобождении можно уже после проведения проверки, признал Арбитражный суд Поволжского округа в постановлении от 19 мая 2016 года № А72-8588/2015. Здесь плательщику отказали в льготе по мотиву непредставления им уведомления до момента окончания выездной налоговой проверки.

Суд пояснил, что порядок реализации права на освобождение от уплаты НДС для случаев, когда о необходимости уплаты НДС предпринимателю становится известно по результатам проверки, Налоговым кодексом РФ не предусмотрен.

Непредставление такого заявления в рамках проверки не должно лишать предпринимателя соответствующего права. Судом установлено, что все условия для реализации права на применение освобождения от уплаты НДС плательщиком были соблюдены.

В этой связи указанное право может быть реализовано предпринимателем до принятия вышестоящим налоговым органом решения по апелляционной жалобе.

Довод налогового органа о непредставлении с заявлением документов, указанных в п.3 и 6 статьи 145 Налогового кодекса РФ, также был отклонен судом.

Суд указал, что получение предпринимателем дохода свыше двух миллионов рублей за каждые три последовательных календарных месяца в ходе проверки не установлено.

Следовательно, заключил суд, решение инспекции о доначислении НДС следует считать незаконным.

Не препятствует получению льготы и установление в ходе проверки факта представления плательщиком деклараций по НДС. Это подтвердил, например, Арбитражный суд Северо-Западного округа в постановлении от 25 сентября 2015 года № А26-7604/2014.

Основанием для доначисления НДС здесь явилось заявление плательщиком налоговых вычетов по данному налогу. Доказательств того, что предприниматель не имел права на освобождение от исполнения обязанностей плательщика НДС, инспекцией представлено не было. Более того, представленные плательщиком документы подтверждали наличие у него права на такое освобождение.

Инспекция ссылалась на то, что до подачи в налоговый орган уведомлений ИП были поданы налоговые декларации по НДС. Также ИП было использовано право на применение налоговых вычетов.

Суд установил, что подача ИП деклараций по НДС была обусловлена исполнением им решения налогового органа.

В данном решении содержалось указание на неисполнение налогоплательщиком обязанности по представлению деклараций. При этом суд указал, что в ст.

145 Налогового кодекса РФ предусмотрен механизм восстановления сумм налога, принятых к вычету. В итоге суд пришел к выводу, что ИП имел право на применение льготы.

Непредставление уведомления об освобождении от НДС

В ряде случаев организации или ИП могут и вовсе не представлять уведомления в целях освобождения от исчисления и уплаты НДС. Например, когда они ошибочно применяют тот, или иной льготный спецрежим и не считают себя обязанными платить НДС.

В таких ситуациях положительный исход судебного спора судами также не исключается. В частности, это подтвердил Арбитражный суд Центрального округа в постановлении от 04 июля 2016 года № А36-1402/2015. Основанием для начисления НДС здесь послужило необоснованное применение предпринимателем системы налогообложения в виде ЕНВД.

Суд признал доначисление неправомерным. Судьи указали, что инспекция, установив неправильную квалификацию осуществляемой ИП деятельности, должна была разъяснить ему право на получение льготы. И проверить, соответствует ли ИП критериям, которые дают право на освобождение. Налоговики этого не сделали.

Между тем, суд установил, что сумма выручки ИП без учета НДС в спорных периодах не превышала предела, который установлен ст. 145 Налогового кодекса РФ. Соответственно, предприниматель имел бы право на освобождение от уплаты НДС, которое должно быть ему предоставлено.

На момент наступления срока для подтверждения права на освобождение от НДС предприниматель не считал себя плательщиком этого налога в связи с применением ЕНВД. В связи с этим он не воспользовался своим правом по подаче в налоговый орган соответствующего уведомления.

Таким образом, в схожих ситуациях плательщики могут предоставить уведомление об освобождении задним числом. Но своё право, скорее всего, придется отстаивать в суде.

Есть ли шанс оспорить отказ в освобождении от НДС

При представлении освобождения от НДС налоговики могут придраться к любой оплошности, допущенной плательщиком. Формальная причина для отказа в предоставлении льготы – тоже причина. И фискалы с успехом этим пользуются.

Но это не значит, что отказ налоговиков не может быть оспорен в судебном порядке. Более того, как показывает практика, суды зачастую встают на сторону плательщиков, признавая отказы налоговиков незаконным.

В любом случае, чтобы избежать длительных судебных тяжб с ФНС, рекомендуется соблюдать все формальности, прописанные в Налоговом кодексе РФ, и сдавать уведомление о применении льгот своевременно.

Источник: Buh.ru.

Источник: https://biz360.ru/materials/osvobozhdenie-ot-nds-kak-osporit-otkaz/

Освобождение от НДС

Кто имеет право на освобождение

Получить освобождение от НДС можно, если:

— с момента вашей регистрации уже прошло 3 месяца;

— ваша выручка (без учета НДС) за 3 предшествующих месяца не превысила 2 млн руб.;

— вы не реализуете подакцизные товары либо ведете раздельный учет операций по продаже подакцизных и неподакцизных товаров.

Имейте в виду, что такое освобождение не избавит вас от уплаты НДС:

— при ввозе товаров на территорию РФ;

— при исполнении обязанностей налогового агента по НДС (в случае аренды государственного или муниципального имущества, продажи товаров (работ, услуг) иностранным покупателям, не состоящим на учете в РФ).

НК РФ не дает ответа на вопрос, какую именно выручку от реализации товаров (работ, услуг) следует учитывать для целей получения права на освобождение.

Если читать НК РФ буквально, то получается, что учитываться должна абсолютно вся выручка.

Но некоторые управления ФНС позволяют не учитывать суммы, полученные от продажи товаров (работ, услуг), реализация которых не признается объектом налогообложения, а также в рамках деятельности, по которой вы платите ЕНВД.

А вот доходы от операций, не облагаемых НДС на основании ст. 149 НК РФ, по мнению налоговиков, при расчете выручки учитывать нужно. Вместе с тем некоторые суды эту точку зрения не разделяют.

Также не понятно, нужно ли включать в расчет выручки обороты по подакцизным продажам.

Ответы на спорные вопросы мы получили в Минфине России.

Из авторитетных источников

Вихляева Елена Николаевна, консультант отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России

«При расчете выручки за 3 предыдущих месяца надо учитывать всю выручку от реализации, за исключением авансов и выручки по товарам, приобретаемым налоговыми агентами, в том числе выручку:

— от реализации подакцизных товаров;

— от операций, не облагаемых НДС на основании ст. 149 НК РФ;

— от операций, не признаваемых объектом налогообложения по НДС на основании п. 2 ст. 146 НК РФ».

Итак, безопаснее рассчитывать общую сумму выручки способом, предложенным Минфином (то есть учитывать также выручку и от продажи подакцизных товаров, и от необлагаемых операций).

Получаем освобождение впервые

Для того чтобы, находясь на общем режиме, не платить НДС, нужно подать в ИФНС по месту учета следующие документы:

— уведомление об использовании права на освобождение по утвержденной форме;

— документы, подтверждающие соблюдение лимита выручки за 3 предыдущих месяца. Их перечень зависит от того, применяете ли вы общий режим или только переходите на него:

(если) вы находитесь на общем режиме, то представьте:

— выписку из бухгалтерского баланса организации (форма N 1) или из книги учета доходов и расходов и хозяйственных операций предпринимателя. Поскольку из баланса выручка не видна, то ИФНС часто запрашивает еще и выписку из отчета о прибылях и убытках (форма N 2). Чтобы лишний раз не общаться с налоговыми инспекторами, лучше приложить ее сразу;

— выписку из книги продаж;

— копии журналов полученных и выставленных счетов-фактур. Сами счета-фактуры не нужны;

(если) вы переходите на общий режим с УСНО или ЕСХН, то к уведомлению приложите выписку из вашей книги учета доходов и расходов.

Каких-либо требований к вышеперечисленным выпискам налоговое законодательство не содержит. Поэтому они могут быть представлены в налоговый орган в произвольной форме, но из них должна быть видна сумма выручки.

Из авторитетных источников

Вихляева Е.Н., Минфин России

«Налогоплательщиками, претендующими на освобождение от НДС на основании ст. 145 НК РФ, должны быть представлены выписки из балансов, книг учета доходов и расходов, книги продаж.

В качестве выписки может быть представлена и простая ксерокопия листов баланса (отчета о прибылях и убытках), книг учета доходов и расходов, книги продаж, если она заверена подписью и печатью налогоплательщика.

Специально впечатывать на таком документе название «Выписка», на мой взгляд, не обязательно».

Пример. Оформление выписки из книги продаж

Выписка из книги продаж

за IV квартал 2009 г.

Продавец: ООО «Волна»

ИНН/КПП: 7702111222/770201001

Источник: http://www.pnalog.ru/material/osvobogdenie-ot-nds-naloga

В каких случаях можно отказаться от освобождения по уплате ндс

- 1 Период отказа

- 2 Заявление об отказе

Право на отказ

По некоторым операциям, освобожденным от обложения НДС, организация может платить этот налог (т. е. отказаться от освобождения). Перечень таких операций установлен в пункте 3 статьи 149 Налогового кодекса РФ. К ним, например, относятся:

- безвозмездная передача товаров в рамках благотворительной деятельности (подп. 12 п. 3 ст. 149 НК РФ);

- передача в рекламных целях товаров (работ, услуг), расходы на приобретение (создание) которых не превышают 100 руб. за одну единицу (подп. 25 п. 3 ст. 149 НК РФ);

- реализация жилых домов (подп. 22 п. 3 ст. 149 НК РФ) и т. д.

Организация самостоятельно решает, использовать или не использовать освобождение по таким операциям. Если организация применяет освобождение, то НДС, предъявленный поставщиками товаров (работ, услуг), использованных при осуществлении таких операций, принять к вычету нельзя. Суммы входного налога включите в стоимость таких товаров (работ, услуг) (подп. 1 п. 2 ст. 170 НК РФ).

Внимание: освобождение отдельных операций от обложения НДС не всегда является льготой.

В обиходе освобождение от уплаты НДС по статье 149 Налогового кодекса РФ часто называют льготой. Однако между двумя этими понятиями есть существенная разница.

Налоговый кодекс определяет понятие «льгота» как преимущество, которое предоставляется отдельным категориям налогоплательщиков, по сравнению с другими налогоплательщиками (п. 1 ст. 56 НК РФ).

Как правило, использование льготы обусловлено принадлежностью плательщика к определенной отраслевой или социальной группе (например, медицинские или образовательные организации) либо его статусом (например, некоммерческая организация).

Некоторые положения статьи 149 Налогового кодекса РФ предусматривают освобождение от НДС без каких-либо ограничений.

Они устанавливают круг операций, которые не подлежат налогообложению просто по факту их совершения. Независимо от того, кто именно их совершает.

К ним относятся, например, услуги по предоставлению в пользование жилых помещений (подп. 10 п. 2 ст. 149 НК РФ). Льготными такие операции не являются.

В то же время ряд положений статьи 149 Налогового кодекса РФ, которые устанавливают освобождение от НДС для конкретных категорий плательщиков, носят характер налоговых льгот. К таким, например, относятся:

- столовые образовательных и медицинских организаций (подп. 5 п. 2 ст. 149 НК РФ);

- религиозные организации (подп. 1 п. 3 ст. 149 НК РФ);

- общественные организации инвалидов (подп. 2 п. 3 ст. 149 НК РФ) и т. д.

В чем практическая разница между льготой и освобождением от НДС? В частности, в процедуре проведения камеральной проверки налоговой декларации. Если организация применяет льготу, при проверке инспекция вправе затребовать у нее документы, подтверждающие право на льготу (п. 6 ст. 88 НК РФ). Если же организация пользуется освобождением, требовать у нее такие документы неправомерно.

Такой вывод изложен в пункте 14 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33. Аналогичные разъяснения содержатся в письме Минфина России от 3 декабря 2014 г. № 03-07-15/61906.

Иногда организации выгоднее не использовать освобождение по НДС. В таком случае откажитесь от него (приостановите использование). Такое право организациям предоставлено пунктом 5 статьи 149 Налогового кодекса РФ. Входной НДС по операциям, по которым организация отказалась от освобождения, при соблюдении прочих условий принимайте к вычету (подп. 1 п. 2 ст. 171 НК РФ).

Совет: организации выгодно отказаться от освобождения от НДС в следующих случаях:

- при экспорте (поскольку, используя освобождение, организация теряет право применять ставку 0%);

- при отказе покупателей заключать договора на поставку товаров (выполнение работ, оказание услуг), если в их стоимость не включен НДС;

- если отказ от освобождения от НДС приведет к увеличению прибыли организации (увеличение прибыли возможно, если у организации достаточно большие суммы входного налога и покупатель согласен приобрести товар по повышенной цене);

- если трудно вести раздельный учет по операциям, облагаемым НДС и освобожденным от налогообложения.

Отказаться от использования освобождения можно только в отношении всех операций, предусмотренных тем или иным подпунктом пункта 3 статьи 149 Налогового кодекса РФ. Причем отказ в рамках одного подпункта, в котором перечислено несколько операций, допускается только в отношении всех их сразу.

Например, подпунктом 22 пункта 3 статьи 149 Налогового кодекса РФ предусмотрено освобождение в отношении реализации жилых домов, жилых помещений, а также долей в них (т. е перечислены три операции).

Если организация решила отказаться от освобождения по этому основанию, то отказаться можно только в отношении сразу всех перечисленных операций (реализация жилых домов, жилых помещений, а также долей), а не в отношении какой-то одной (например, только по реализации жилых домов).

При этом по операциям, предусмотренным другими подпунктами пункта 3 статьи 149 Налогового кодекса РФ, от освобождения можно не отказываться (письмо ФНС России от 8 августа 2006 г. № ШТ-6-03/784).

Пример отказа от освобождения по одному основанию, но сохранение его по другому основанию

ООО «Альфа», занимаясь реализацией изделий народных художественных промыслов признанного художественного достоинства, имеет право на освобождение от обложения НДС в соответствии с подпунктом 6 пункта 3 статьи 149 Налогового кодекса РФ.

Кроме того, во время рекламных кампаний организация дарит подарки покупателям, приобретающим крупные партии товаров. Освобождение от обложения НДС операций по передаче в рекламных целях товаров (работ, услуг), расходы на приобретение или изготовление которых не превышают 100 руб. за единицу, предусмотрено подпунктом 25 пункта 3 статьи 149 Налогового кодекса РФ.

29 декабря 2015 года «Альфа» представила в свою налоговую инспекцию заявление с намерением приостановить на год действие освобождения по операциям, указанным в подпункте 6 пункта 3 статьи 149 Налогового кодекса РФ. Налоговым периодом по НДС является квартал (ст. 163 НК РФ).

Таким образом, организация имеет право приостановить действие освобождения по операциям, предусмотренным подпунктом 6 пункта 3 статьи 149 Налогового кодекса РФ, на период с 1 января по 31 декабря 2016 года.

В то же время при выполнении всех необходимых условий с 1 января по 31 декабря 2016 года сможет применять освобождение по операциям, связанным с передачей товаров (работ, услуг) в рекламных целях (подп. 25 п. 3 ст. 149 НК РФ).

Отказаться от освобождения в отношении каких-либо конкретных покупателей нельзя. Если организация отказалась от освобождения, НДС предъявляйте всем покупателям (абз. 2 п. 5 ст. 149 НК РФ).

Ситуация: нужно ли закреплять отказ от освобождения по уплате НДС в учетной политике для целей налогообложения?

Нет, не нужно. Налоговый кодекс такого требования не содержит.

Кроме того, отказаться от освобождения организация сможет только в том случае, если уведомит об этом налоговую инспекцию. Причем сделать это надо до начала налогового периода, с которого организация намерена отказаться от освобождения (п. 5 ст. 149 НК РФ). Поэтому отражать в учетной политике для целей налогообложения тот факт, что организация решила отказаться от освобождения, не нужно.

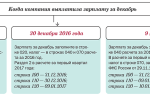

Период отказа

Отказаться от освобождения можно как минимум на год (абз. 3 п. 5 ст. 149 НК РФ). Например, если организация откажется от освобождения с I квартала 2016 года, то вновь начать его использование она сможет только с I квартала 2017 года.

После того как срок отказа от освобождения истечет, НДС по операциям, предусмотренным в пункте 3 статьи 149 Налогового кодекса РФ, не начисляйте и счета-фактуры покупателям не выставляйте (подп. 1 п. 3 ст. 169 НК РФ).

При этом придется восстановить входной НДС, принятый к вычету в период отказа от освобождения, по товарам (работам, услугам), которые будут использованы в операциях, освобожденных от налогообложения (т. е. после истечения срока отказа от освобождения) (п. 3 ст. 170 НК РФ).

О том, что организация возобновляет применение освобождения, следует известить налоговую инспекцию. Сделать это можно с помощью заявления в произвольной форме.

Подать такое заявление необходимо не позднее 1-го числа первого месяца квартала, начиная с которого организация снова будет применять освобождение по НДС.

Такие разъяснения содержатся в письме Минфина России от 7 августа 2014 г. № 03-07-РЗ/39083.

Ситуация: что будет, если организация прекратит использование освобождения по уплате НДС, предварительно не отказавшись от него? При реализации освобожденных от налога товаров (работ, услуг) организация будет выставлять счета-фактуры с выделенным НДС и передавать их покупателям.

https://www.youtube.com/watch?v=IMMtqL7Xm60

В отношении операций, по которым организация прекратила применять освобождение, она будет признана плательщиком НДС. Сумму налога, выделенную в счетах-фактурах при реализации товаров (работ, услуг) без освобождения, нужно перечислить в бюджет (подп. 2 п. 5 ст. 173 НК РФ).

При этом входной НДС по товарам (работам, услугам), которые были приобретены для данных операций, организация сможет принять к вычету на общих основаниях.

Если же ранее организация включила входной НДС в стоимость товаров (работ, услуг), ей следует скорректировать налоговую базу по налогу на прибыль и подать уточненную декларацию.

Такая позиция отражена в пункте 6 постановления Пленума ВАС РФ от 30 мая 2014 г. № 33. Несмотря на то что этот документ обязателен только для арбитражных судов (п. 2 ст. 13 Закона от 28 апреля 1995 г. № 1-ФКЗ, п. 1 ст. 3 Закона от 4 июня 2014 г.

№ 8-ФКЗ), им могут руководствоваться и налогоплательщики. Разъяснения контролирующих ведомств, в которых отражена другая точка зрения, на практике не применяются (письма Минфина России от 7 ноября 2013 г. № 03-01-13/01/47571 и ФНС России от 26 ноября 2013 г.

№ ГД-4-3/21097).

Заявление об отказе

Для отказа от освобождения подайте или отправьте в инспекцию заявление в произвольной форме (п. 5 ст. 149 НК РФ). В заявлении укажите:

- срок, в течение которого организация не будет использовать освобождение;

- операции, предусмотренные пунктом 3 статьи 149 Налогового кодекса РФ, в отношении которых не будет использоваться освобождение (абз. 2 п. 5 ст. 149 НК РФ).

Пример подачи заявления об отказе от освобождения по НДС

ООО «Альфа» безвозмездно передает товары в рамках благотворительной деятельности. Такие операции освобождены от обложения НДС (подп. 12 п. 3 ст. 149 НК РФ).

Другие операции, освобожденные от налогообложения, организация не осуществляет.

Поэтому, чтобы не вести раздельный учет операций для расчета НДС, с I квартала 2016 года организация решила отказаться от освобождения по данному виду деятельности. 1-е число первого месяца квартала (т. е.

1 января 2016 года) приходится на праздничный день. Поэтому заявление об отказе от освобождения было представлено в налоговую инспекцию 11 января 2016 года.

Совет: копии заявления об отказе от освобождения выдавайте всем покупателям, которые приобретают у вашей организации товары, упомянутые в пункте 3 статьи 149 Налогового кодекса РФ. Это избавит их от проблем с вычетом НДС. Иначе инспекторы могут не согласиться с тем, что покупатель принял к вычету налог по товарам, которые по умолчанию освобождены от НДС.

Заявление об отказе от освобождения подайте или отправьте по почте в налоговую инспекцию не позднее 1-го числа первого месяца квартала, с которого организация решила не пользоваться освобождением (п. 5 ст. 149 НК РФ).

Например, чтобы не применять освобождение со II квартала, заявление следует подать не позднее 1 апреля. Если этого не сделать, то во II квартале освобождение нужно будет применять. Отказаться от него организация сможет только со следующего квартала (т. е. с 1 июля).

В этом случае заявление должно быть представлено в налоговую инспекцию не позднее 1 июля.

Если 1-е число первого месяца квартала, с которого организация решила отказаться от освобождения, приходится на выходной день или праздник, заявление подайте в первый же рабочий день, следующий за выходным (праздником). Это следует из положений пункта 7 статьи 6.1 Налогового кодекса РФ и письма ФНС России от 26 августа 2010 г. № ШС-37-3/10064.

Ситуация: может ли организация отказаться от освобождения в середине квартала – непосредственно до того, как будут реализованы освобожденные от налога товары (работы, услуги)?

Нет, не может.

Заявление об отказе от освобождения нужно подать в налоговую инспекцию не позднее 1-го числа того налогового периода, с которого организация решила не пользоваться освобождением (п. 5 ст. 149 НК РФ). Налоговым периодом по НДС является квартал (ст. 163 НК РФ). Поэтому отказаться от освобождения в течение налогового периода нельзя.

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/nds/mozhno_li_otkazatsja_ot_lgoty_po_nds/1-1-0-31

Освобождение от уплаты ндс — срок, право, продление, условия в 2018 году

Возможность организациям и ИП на общей системе налогообложения предоставляется ст.145 НК РФ.

После получения освобождения от уплаты НДС компания не имеет обязанности по начислению налога и теряет право на его возмещение.

Что для этого нужно ↑

Плательщикам освобождение от уплаты НДС предоставляется, если они ведут общую систему налогообложения и начисляют налог.

При переходе со специального на общий режим необходимо выполнить условия предоставления льготы.

Кто имеет право

Право на освобождение может получить предприятие не ранее, чем через 3 месяца после регистрации.

Компания имеет право предъявить заявление, если:

- Выручка в течение 3-х месяцев составляет не более 2-х миллионов рублей. Сумма определяется без величины начисленного НДС.

- Отсутствует реализация подакцизных товаров и минерального сырья.

- При наличии подакцизной торговли плательщик осуществляет раздельный учет доходов и расходов в бухгалтерском и налоговом учете.

Существуют ограничения, при которых освобождение на уплату НДС не предоставляется.

Не получают возможность организации и ИП:

- Выступающие в качестве налогового агента при аренде государственного или муниципального имущества, проведении операций по покупке товаров у иностранных компаний.

- Производящие операции по импорту товаров на территорию РФ.

Весь период, в течение которого действует освобождение, налогоплательщик должен придерживаться требований, выдвигаемых НК РФ.

Законное основание

Налогоплательщик может применить освобождение от начисления НДС в течение 12 календарных месяцев с момента подачи уведомления.

Суть действия документа состоит в оповещении ИФНС о начале применения освобождения. Срок подачи уведомления – не позднее 20-го числа месяца, с начала которого плательщик не начисляет НДС.

В случае обнаружения инспекторами ИФНС расхождений НДС восстанавливается к уплате.

К числу несоответствий относят:

- несвоевременную подачу уведомления;

- отсутствие оправдательных документов;

- выявление оснований, не позволяющих применять освобождение.

При подсчете предельной даты подачи уведомления необходимо учитывать законное право налогоплательщика на передачу документов почтой. Датой получения считается 6-й день после отправки заказного письма.

На каких условиях

Налогоплательщик до перехода на новый режим – освобождение от уплаты НДС имел право на вычет по товарам, которые получены для ведения деятельности.

Частично материалы, товары и сырье были использованы в период обложения НДС. Вторая часть поступивших активов осела на складе в виде остатков.

Период восстановления НДС к уплате должен предшествовать месяцу подачи уведомления. Данный порядок касается также ранее сделанного вычета по основным средствам и нематериальным активам.

По ОС и НМА восстановлению подлежат суммы НДС, относящиеся к недоамортизированным суммам активом.

Специфика процесса ↑

Налогоплательщик, решивший применить освобождение, должен досконально изучить плюсы и минусы отсутствия начислений НДС.

Необходимо провести инвентаризацию остатков для определения восстановленной суммы к уплате либо вернуть остатки поставщику или передать другой организации на ответственное хранение с оприходованием на склад.

В противном случае сумма налога к уплате может быть приличной.

Для юридических лиц

Получить освобождение ООО может и при переходе со специального режима на общую систему. В отличие от ИП, юридические лица составляют баланс при любой форме налогообложения.

Для ИП

Предприниматели ведут учет в форме книги доходов и расходов. Применяется документ в различной форме и при ОСНО и в случае использования УСН.

Сложность касается только сумм, которые будут получены предпринимателем с доходов по товарам, отгруженным в облагаемом НДС периоде. По данным суммам налогоплательщику придется уплатить НДС в бюджет.

Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

Получение освобождения производится в заявительном порядке. Налогоплательщик не должен дожидаться согласия ИФНС на получение права вести операции без начисления НДС.

Документальное оформление

Сумма НДС входящего переда действия льготы добавляется к цене приобретения товара или услуги.

Применение льготы необходимо закрепить в учетной политике. Освобождение и продолжение режима оформляется уведомлением.

Какие сроки

Действие освобождения распространяется на 12 календарных месяцев, начало отсчета которых ведется с месяца подачи уведомления.

В случае нарушения правил предоставления – превышения выручки, торговлю подакцизными товарами плательщик должен уплатить налог в полном объеме.

Уплата сопровождается подачей декларации с начисленным НДС за весь период освобождения, а не только с момента нарушения условий.

Начисленный налог уплачивается в бюджет с суммой пени, рассчитанной самостоятельно. При подсчете пени можно использовать калькулятор, размещенный на сайте ИФНС.

Уплата налога должна производиться до подачи уточненной декларации во избежание начисления санкций в виде штрафов за неуплату налога.

В чем именно заключается освобождение

Налогоплательщики, которые применяют освобождение от НДС, не производят:

- выставление счетов-фактур на выручку и аванс (с 2018 года);

- начисление налога;

- уплату НДС, если только не являются налоговыми агентами.

- вычет по суммам НДС, начисленных поставщиками товаров или услуг.

Организации или ИП не осуществляют подачу декларацию с заполненными разделами расчета и указанием налогооблагаемой базы.

Представляется только титульный лист и раздел 1 с прочерками в строках по уплате или возмещении сумм.

Если в периоде освобождения налогоплательщиком были выставлены счета-фактуры, производится подача декларации с указанием налогооблагаемой базы и суммы налога к уплате.

Вычеты при этом не применяются. Налогоплательщик, ошибочно начисливший НДС, не теряет право на применение освобождения.

Уведомление об использовании права

Компании, начавшие применять освобождение от уплаты НДС, подают уведомление об использовании права в ИФНС.

Состав документа подтверждающего освобождение включает данные о налогоплательщике, его реквизитах – ИНН, адресе месторасположения, телефоне.

Указываются данные о выручке за предшествующие подаче заявления 12 и последние 3 месяца с разбивкой. В форме содержится список прилагаемых документов.

К извещению прилагаются:

| Вид юридического лица | Какие документы |

| Организация | Выписка из бухгалтерского баланса |

| Индивидуальный предприниматель | Выписку из книги доходов и расходов |

| Компании всех организационных форм | Выписку из книги продаж, журнала полученных и выданных счетов-фактур |

Все документы представляются в копиях, заверенных в общеустановленном порядке. Документы представляются в произвольной форме. Условием является возможность получения инспектором информации о полученной выручке.

Продление

Налогоплательщику освобождение от НДС предоставляется на срок 12 календарных месяцев. Меньший период льготы не предоставляется.

Прекратить применение освобождения можно только самостоятельно, восстановив налог к уплате за весь период. Дополнительно будет начисляться пени.

По окончании периода налогоплательщик принимает решение о прекращении применения льготы либо продления освобождения. В ИФНС подается уведомление по аналогии с первоначальным документом.

К уведомлению прилагаются документы в том же порядке, что и при первоначальном заявлении.

При отказе от продолжения использования льготы налогоплательщиком подается уведомление об отказе от применения режима. Произвести отказ в течение действия 12-ти месячного срока льготы невозможно.

Последствия в 2018 году ↑

Начиная с 2018 года, возможность не выставлять счета-фактуры появится и у «освобожденцев» в соответствии со ст.145 НК РФ. Данную возможность необходимо закрепить в учетной политике организации или ИП.

Несмотря на упрощения документооборота с 2018 года налогоплательщикам вменяется обязанность вести журналы регистрации счетов-фактур.

Обязанность касается входящих документов и распространяется на компании, применяющие специальные режимы – ЕНВД и УСНО.

Налогоплательщики, имеющие освобождение от уплаты НДС, не обязаны подавать декларацию в электронном виде. Имеется право представлять документ на бумажном носителе лично или пересылкой по почте.

Плюсы

Косвенный налог НДС имеет значительную величину в составе стоимости товара.

Налогоплательщики при отказе от уплаты НДС получают возможность:

- уменьшить продажную цену товара, стоимость работ или услуг;

- параллельно не снижать себестоимость в связи с включением НДС продавца в первоначальную стоимость покупки;

- исключить ведение раздельного учета при малых оборотах с наличием розничных и оптовых продаж.

Налогоплательщики уменьшают документооборот компании и упрощают учет при применении освобождения.

Недостатки

Получение освобождения от уплаты НДС имеет также свои минусы.

Налогоплательщик:

- может лишиться ряда контрактов по поставкам компаниям, начисляющим НДС;

- должен восстановить налог к уплате по остаткам;

- сумма восстановленного НДС не учитывается в расходах предприятия;

- при нарушении условий освобождения потребуется уплатить налог и пени.

В случае законного отказа от освобождения в связи с истечением периода действия налогоплательщик не будет иметь право применить вычет по остаткам в новом периоде.

Сумма НДС по товарам, приобретенным в период освобождения, включается в себестоимость товара при оприходовании на склад.

Вопросы ↑

Налогоплательщики, освобожденные от уплаты НДС или планирующие переход, часто имеют вопросы по уточнению правил ведения учета.

По данной теме имеется незначительное количество разъяснительных писем законодательства.

Освобождение при УСН

Налогоплательщики, применяющие УСН, не имеют обязанностей по начислению НДС. Отсутствует необходимость выставления счетов-фактур.

С 2018 года вменяется необходимость ведения журнала полученных счетов-фактур.

Отсутствие журнала будет рассматриваться ИФНС как неведение одного документа.

Нужно ли представлять декларацию?

Налогоплательщик при освобождении имеет обязательство по подаче декларации. Необходимо учитывать тот факт, что имеется возможность лишиться освобождения при превышении предела выручки и так далее.

Отсутствие декларации может увеличить санкции при прекращении действия льготы.

При восстановлении НДС к начисленному налогу и пени добавится сумма штрафов за уклонение от подачи декларации с начислениями.

Сумма штрафа по данным нарушениям составляет 5 % от начисленного налога. Величина штрафа не может превышать 30-ти %-й предел и быть менее 1 000 рублей.

Освобождение при ввозе оборудования (импорте)

Паспорт ввозимого документа должен содержать код ОКПО, совпадающий с номером в постановлении.

Как это частичное освобождение?

Налогоплательщики, производящие реализацию подакцизных товаров наряду с безакцизными отгрузками, имеют право на получения освобождения от НДС.

Используемое частичное освобождение можно реализовать только при условии ведения раздельного учета.

К частичному освобождению относится также изменение ставки 18 % на ставку в 10 % при ввозе медицинского оборудования, медикаментов и техники. Состав техники не относится к жизненно необходимому оборудованию.

Если субъект на ЕНВД?

При переходе на общий режим налогообложения после ЕНВД имеется сложность получения освобождения.

Уведомление об освобождении включает в составе приложения документы, ведение которых не производится. ИП на ЕНВД не ведет книгу доходов и расходов.

Доказать сумму выручки предыдущего периода не представляется возможным. В данном варианте получение освобождения возможно только после ведения деятельности на ОСНО в течение 3-х месяцев.

Возможно ли по медицинскому оборудованию

Законодательством предоставляется освобождение от уплаты НДС при реализации жизненно важного медицинского оборудования.

Видео: есть освобождение от уплаты НДС? Используйте это право в любой момент!

Освобождение от начисления и уплаты НДС применяется предприятиями, имеющими небольшую по величине выручку.

Применение льготы позволяет уменьшить налоговое бремя и увеличить доходность предприятия.

Для подтверждения права на освобождение необходимо уведомить ИФНС и представить оправдательные финансовые документы.

Источник: http://buhonline24.ru/nalogi/nds/osvobozhdenie-ot-uplaty-nds.html

Прекращение применения освобождения от уплаты ндс

Может ли организация (индивидуальный предприниматель) отказаться от применения освобождения от НДС (п. 4 ст. 145 НК РФ)?

Ограничения в праве на отказ от применения освобождения прямо предусмотрены в п. 4 ст. 145 НК РФ.

Официальной позиции нет.

Конституционный Суд РФ подтвердил конституционность такого ограничения. Есть судебный акт с аналогичным выводом.

Автор указывает, что досрочный возврат на общую систему обложения НДС по смыслу ст. 145 НК РФ возможен лишь при превышении лимита выручки или в случае начала реализации подакцизных товаров (п. 5 ст. 145 НК РФ).

Подробнее см. документы

Определение Конституционного Суда РФ от 05.02.2004 N 43-О “Об отказе в принятии к рассмотрению жалобы гражданина Таланкина Н.Г. на нарушение его конституционных прав положениями пункта 2 статьи 56 НК РФ”

Суд пришел к выводу о том, что ограничение права налогоплательщика отказаться от использования налоговой льготы (а именно отказ от использования освобождения до истечения 12 месяцев) не противоречит Конституции РФ. По мнению суда, законодатель, вводя налоговую льготу, вправе предусмотреть и особый порядок ее использования.

Постановление ФАС Волго-Вятского округа от 19.06.2009 по делу N А43-32604/2006-16-881

Суд подтвердил, что отказаться от освобождения до истечения 12 месяцев нельзя.

Статья: Анализ целесообразности получения издательствами освобождения от обязанностей плательщика НДС (Дмитриева О.В.) (“Бухгалтерский учет в издательстве и полиграфии”, 2007, N 7)

Автор указывает, что организации, которые воспользовались правом освобождения от обязанностей плательщика НДС, не могут самостоятельно от него отказаться в течение всего срока действия освобождения.

Должен ли налогоплательщик, применяющий освобождение по ст. 145 НК РФ и перешедший до истечения 12 месяцев на УСН от начала использования права на указанное освобождение, восстанавливать НДС и уплачивать его в бюджет (п. 4, абз. 1 п. 5 ст. 145 НК РФ)?

В соответствии с п. 4 ст. 145 НК РФ организации и индивидуальные предприниматели, направившие в налоговый орган уведомление об использовании права на освобождение (о продлении срока освобождения), не могут отказаться от этого освобождения до истечения 12 последовательных календарных месяцев (за исключением случаев, когда они утратили право на освобождение).

Согласно п. 5 ст. 145 НК РФ право на освобождение может быть утрачено, если в течение периода, в котором организации и индивидуальные предприниматели его используют:

– сумма выручки от реализации товаров (работ, услуг) без учета НДС за каждые три последовательных календарных месяца превысила 2 млн руб.;

– ими осуществлялась реализация подакцизных товаров и (или) подакцизного минерального сырья.

Возникает вопрос: должен ли налогоплательщик, применяющий освобождение от НДС и перешедший на УСН до истечения 12 месяцев, восстанавливать и уплачивать налог в бюджет? Является ли переход налогоплательщика утратой права на освобождение?

Согласно официальной позиции налогоплательщик при переходе на УСН до истечения 12 месяцев от начала использования освобождения от уплаты НДС не должен восстанавливать налог. Есть работы авторов, подтверждающие данную точку зрения.

Судебной практики нет.

Подробнее см. документы

Источник: http://narodirossii.ru/?p=12584

Процедура освобождения от НДС в 2018 году

Для того чтобы освободиться от налога, нужно изучить законодательную базу, иначе существует риск попасть под статью. Облагаются НДС практически все компании с дополнительной рыночной наценкой, то есть те, кто продает товар по высокой цене, нежели составляющая ее себестоимости. В данном случае налогооблагаемой базой становится разница между себестоимостью и реализацией товара.

В законодательстве указано, что оплачивает налог производитель. Но по факту, этот налог удерживается с простых покупателей, так как его стоимость закладывается в окончательную цену товара. Изначально предприятие подает декларацию, но затем оно возвращает сумму с покупателя.

Освободиться от уплаты налога может индивидуальный предприниматель и предприятие, выпускающее данную продукцию. При этом освобождение от уплаты является не обязанностью, а правом, и воспользоваться им могут практически все организации.

Благодаря этому компании смогут не оплачивать налог. Основным и единственным условием для этого становится отсутствие НДС в счетах-фактурах.

Оплачивать налог компании вправе в течение года. Освобождение вступает в силу после подачи документов.

Как только право реализуется, компания может не предоставлять налоговые декларации и не уплачивать налог в государственную казну.

Как только право наступило, не стоит забывать о том, что в счетах-фактурах проставляется пометка «Без НДС». В течение всего периода освобождения компании нужно подтверждать свои права.

Для освобождения от уплаты:

- за 3 месяца до предполагаемой даты подачи заявления выручка предприятия от продажи товаров не должна превышать 2 000 000 рублей;

- необходимо вести учет реализации товаров, в том числе подакцизных и неподакцизных.

Если компания осуществляет реализацию товара подакцизного и неподакцизного, то она вправе воспользоваться правом на освобождение. При этом неподакцизные автоматически не облагаются таким налогом.

Не редко бывает, когда учреждение соблюдает все вышеперечисленные условия, но не может освободиться от налога. Вправе освободиться от уплаты и организации, которые три месяца осуществляли торговлю только подакцизными товарами. К таковым стоит отнести:

- алкоголь;

- пиво;

- табак и табачные изделия;

- бензин

- легковые автомобили.

Все товары прописаны в статье 181 Налогового кодекса Российской Федерации.

Оформление и получение

Перед оформлением необходимо точно посчитать сумму оборота за трехмесячный период. Для этого складывается оборот от реализации (именно который облагается) без учета налога на добавленную стоимость. В расчет не включается продажа.

Для ИП

Данный вид налога считается косвенным, так как изымается из стоимости товара. Для освобождения индивидуального предпринимателя нужно:

- в отделении Федеральной налоговой службы подать заявление соответствующего образца;

- приложить пакет документов, в который входят выписки с бухгалтерского баланса, из книги продаж и книги учета дохода и расхода;

- получить решение по заявке.

Теперь индивидуальный предприниматель вправе не подавать налоговую декларацию. Если выше представленные документы отсутствуют, то предприниматель не вправе получить освобождение. При несвоевременной подаче документов также невозможно получить освобождение.

Подать документы можно лично или отправить их ценным письмом с уведомлением о получении. Недостатком освобождения становится отсутствие права сотрудничества с компаниями, которые начисляют НДС, а также большая бумажная волокита.

Для юридических лиц

Юридические лица также освобождаются от уплаты налога в аналогичном порядке. Изначально представитель организации или юридическое лицо приходит в налоговую организацию и подает заявление с приложением подтверждающих документов. В частности, счета-фактуры, учредительной документации и правоустанавливающей на обеспечение.

Далее на протяжении всего периода освобождения в квитанциях проставляют «Без НДС». Также они обязуются предоставить выписку с баланса, бухгалтерский баланс формы 2 и форму 1 для уточнения наличия суммы НДС.

Обязанности налогоплательщиков

Обязанностью налогоплательщиков становится сдача декларации до 20 числа месяца, следующего за отчетным годом. Если организация желает получить освобождение, то она должна отправить почтой заявление не позднее, чем за 6 дней до истечения срока подачи заявления, то есть до 14 числа. Помимо этого необходимо:

- уплачивать налог в установленные сроки;

- вставать на учет в налоговых органах;

- подавать декларацию в установленный период времени;

- вносить сведения о своей деятельности;

- предоставлять остальные необходимые документы;

- выполнять требования налоговой при обнаружении нарушений налогового законодательства;

- в течение 4 лет сохранять всю подтверждающую документацию касаемо расходов и доходов организации;

- иные обязательства, которые описаны в налоговом законопроекте.

Документы

Для освобождения от НДС нужно ежегодно предоставлять в налоговую документы, подтверждающие данный статус, а также написать заявление соответствующего образца. Таковыми становятся:

- выписка из книги продаж;

- копия получения и выставления счетов-фактур.

Предоставить документацию нужно не позднее 20-го числа месяца следующего года за освобожденным периодом.

Сроки

Освобождение действует на протяжении года. Отсчет периода начинается с месяца подачи заявления. При нарушении правил, например при превышении выручки, плательщик уплачивает полный налог. Уплата производится после подачи декларации и нарушения условий.

Налог оплачивается в государственный бюджет с учетом суммы пени. Рассчитывается он самостоятельно. Для корректности можно воспользоваться калькулятором, размещенным на сайте Федеральной налоговой службы nalog.ru.

Уплата платежа должна осуществляться до подачи декларации, иначе может быть начислен штраф за неуплату.

Особенности

Каждая из систем налогообложения имеет свои особенности при освобождении от НДС.

При УСН

В соответствии с главой 26.2 Налогового кодекса Российской Федерации налогоплательщик вправе воспользоваться освобождением, но только при соблюдении определенных условий при переводе на другую систему налогообложения.

Применение «упрощенки» позволяет организациям освободиться от уплаты налога на прибыль, на имущество и социального налога. Такие компании не признаются налогоплательщиками НДС.

Исключение – данный налог при ввозе товара на таможенную территорию России. Именно такое освобождение порождает не мало вопросов организациями, которые оплачивают налоги по системе ОСНО.

Наличие декларации

Наличие нулевой декларации также освобождает от уплаты налога на добавленную стоимость. Главное, чтобы в счетах-фактурах прописывалось «Без НДС». Но не многие компании работают по такой системе, поставляя товар. Поэтому, прежде чем получить освобождение, необходимо заранее подготовиться.

При импорте оборудования все компании, даже находящиеся на «упрощенке», должны уплатить налог на добавленную стоимость. Данное постановление уже активно действует на территории государства.

Частичное освобождение

Частичное освобождение применимо для организаций, которые ведут несколько видов работ. При этом они могут рассчитывать на освобождение от налога на один вид деятельности. Для этого они должны соблюдать все требования, которые указаны в действующем законопроекте, в том числе, предоставлять нулевую декларацию.

На ЕНВД

Компании и индивидуальные предприниматели, которые уплачивают единый налог, не являются налогоплательщиками НДС, в соответствии с главой 21 НК РФ. Исключение – НДС, подлежащий уплате в соответствии с НК при ввозе товара на таможню России.

Если компания работает по общей схеме, то от уплаты может освободиться лишь часть операций.

Медицинское оборудование

В соответствии с Налоговым кодексом, медицинское оборудование, описанное в Постановлении правительства Российской Федерации №1042 от 30 сентября 2015 года, не подлежит налогообложению.

Остальной же перечень вправе облагаться налогом на добавленную стоимость.

Использование и подтверждение

Компания, которая получила право на освобождение, должна подать уведомление в Федеральную налоговую службу. В уведомление входит наименование налогоплательщика, данные и реквизиты.

Там же указывается и выручка за квартал после подачи заявки на освобождение. К заявлению прикладывается выписка с бух. баланса для организаций и выписка из книги доходов для ИП. Для всех организационных форм нужно предоставить выписку из книги продаж.

Продление

Освобождение от уплаты налога предоставляется на период в 12 календарных месяцев. Меньший период получить невозможно. Прекратить предоставление можно самостоятельно, уплатив налог в полном объеме.

По окончании срока налогоплательщик может снова подать заявку или прекратить применение льготы. В налоговую службу подается аналогичный пакет документов. При отказе от применения подается уведомление об отказе.

Преимущества и недостатки

При отказе от уплаты налогоплательщик получает возможность:

- минимизировать стоимость товара или услуг;

- не снижать себестоимость;

- исключить раздельный учет при минимальных оборотах.

В последнем случае упрощается применением освобождения.

Из недостатков стоит выделить, что налогоплательщик:

- лишается контрактов с компаниями, осуществляющими начисление налога на добавленную стоимость;

- восстанавливает налог по остатку;

- сумма восстановления не учитывается в расходном балансе компании;

- при нарушении условий накладываются штрафные санкции.

При несвоевременной сдаче декларации в соответствии со статьей 119 Налогового кодекса взимается штраф в размере 1000 рублей. За отсутствие подачи заявления и подтверждающих документов на освобождение штрафа не предусмотрено.

Освобождение от уплаты НДС – право налогоплательщика, а не обязанность.

Как происходит ведение учета НДС при освобождении, можно узнать из данного видео.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/obshaya-sistema/nds/procedura-osvobozhdeniya.html