Расчет 02 на инвалидам по фсс

С бумажным вариантом 4-ФСС вы можете ознакомиться в статье «Порядок заполнения расчета по форме 4-ФСС — образец». Как проверить, правильно ли указана льгота 60 в 4-ФСС? Для лучшего восприятия пояснений о правильности указания льготы 60 в 4-ФСС перейдем к рассмотрению простого примера. Пример Бухгалтер формирует 4-ФСС по двум фирмам:

- общественная организация инвалидов «Правовая помощь» — относится к страхователям категории 2;

- ООО «Юрист Профи» — относится к страхователям категории 1, так как в штате организации имеются работники-инвалиды.

Тариф по взносам на травматизм в обеих организациях установлен в размере 0,2%. Скидки и надбавки к тарифу отсутствуют. По итогам 1-го квартала 2016 года организациями были произведены следующие выплаты работникам: Период Сумма выплат, руб. ООИ «Правовая помощь» ООО «Юрист Профи» Всего в т. ч.

Сотрудник-инвалид: страховые взносы

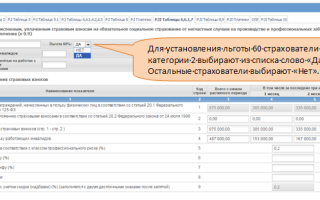

На нем показано, что страхователи категории 2, имеющие право снизить ставку тарифов на травматизм на 60% по всем облагаемым выплатам в пользу своих работников, при формировании 4-ФСС в учетной программе (к примеру, в 1С) над таблицей 6 просто ставят отметку «Установлена льгота 60%». При последующей выгрузке и отправке отчета в электронном виде учетная программа зафиксирует это условие в передаваемых данных. Для принимающей стороны (ФСС) поставленный флажок будет признаком того, что проверка правильности расчета взносов должна производиться с учетом льготы 60.

Если флажок над таблицей 6 поставят страхователи, отнесенные к категории 1, то проверочная программа автоматически выдаст ошибку, так как страхователь льготные взносы рассчитает и включит в состав строки 2 таблицы 7 только по выплатам в пользу инвалидов, а программа рассчитает взносы по льготе 60 по всем выплатам.

Расчет страховых взносов для сотрудников-инвалидов

Перечнем товаров, при производстве и (или) реализации которых для осуществлявших их плательщиков страховых взносов не применялись пониженные тарифы страховых взносов, утвержденным Постановлением Правительства РФ от 28.09.2009 № 762.

Правила применения пониженных тарифов для начисления страховых взносов на выплаты в пользу работников, являющихся инвалидами Закон № 212-ФЗ не устанавливал перечень документов, необходимых для подтверждения права применения организацией-страхователем пониженных тарифов страховых взносов по отношению к выплатам, производимым в пользу работников, являющихся инвалидами. В то же время, в п. 3.1.

Расчет страховых взносов в пфр, фсс, фомс с заработка инвалидов 2 и 3 группы

ВажноЗакона № 212-ФЗ) (п. 3.4. ч. 8 ст. 58 Закона № 212-ФЗ).Очевидно, что в указанном случае организации было не выгодно выделять выплаты, произведенные в пользу работников-инвалидов, и начислять на них страховые взносы по тарифу, установленному ч. 2 ст.

58 Закона № 212-ФЗ. В рассматриваемом случае организация применяла более низкие тарифы при начислении страховых взносов на выплаты в пользу всех работников, как являющихся, так и не являющихся инвалидами.

Другими словами, в случае, когда особый тариф, установленный для начисления страховых взносов на выплаты, производимые в пользу работников, являющихся инвалидами, не имел экономического смысла для организации-страхователя, то организация была вправе производить начисление страховых взносов на выплаты в пользу указанных работников в общем порядке.

Как правильно указать льготу 60 в форме 4-фсс?

Раздела 3 «Расчет соответствия условий на право применения пониженного тарифа для уплаты страховых взносов» формы РСВ-1 ПФР «Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации, страховым взносам на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам», утвержденной Приказом Минздравсоцразвития России от 15.03.2012 № 232н (далее — форма РСВ-1) необходимо было указать сведения из справки учреждения медико-социальной экспертизы, заключения ВТЭК: дату выдачи и дату окончания действия указанных документов.

Работник признан инвалидом: как начислить налоги и рассчитать пособие?

А это значит, что работодатели, оплачивающие труд своих работников по минималке, должны с 1 мая поднять им зарплаты.

< … Зарплата за апрель: не ошибитесь в дате перечисления НДФЛ из-за майских праздников В нынешнем году первая «порция» майских праздников будет длиться 4 дня (с 29 апреля по 2 мая включительно).

Если в вашей компании день выплаты зарплаты – 1-е или 2-е число, выдать апрельскую зарплату придется досрочно – 28 апреля.

Источник: http://plusbuh.ru/raschet-02-na-invalidam-po-fss/

Как правильно сделать 4-ФСС за 1 квартал 2014 года

Мы ВКонтакте: 1С новости, 1С в облаке, 1С отчетность

Пример

Организация ООО «Швейная фабрика Плюс» уплачивает страховые взносы в ФСС на обязательное страхование на случай временной нетрудоспособности и в связи с материнством по тарифу 2,9 процента, на страхование от несчастных случаев и профессиональных заболеваний – по тарифу 0,3 процента.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

За 1 квартал 2014 года сотрудникам организации произведено выплат на сумму 2 425 954,61 руб., расшифровка по видам начислений представлена на рис. 1.

Рис. 1

В организации работает инвалид III группы. В отношении выплат в пользу инвалида применяются пониженные тарифы страховых взносов в ФСС на обязательное страхование на случай временной нетрудоспособности и в связи с материнством – 2,4 %, взносы на страхование от несчастных случаев и профессиональных заболеваний начисляются в размере 60 процентов от установленного тарифа.

По страховым взносам на обязательное страхование на случай временной нетрудоспособности и в связи с материнством:

- начисления, не облагаемые страховыми взносами:в соответствии со ст. 9 Федерального закона № 212-ФЗ, составили 104 050,61 руб., в том числе:

- пособия по временной нетрудоспособности — 1 273,98 руб.;

- ежемесячное пособие по уходу за ребенком до 1,5 лет — 15 969,48 руб.;

- оплата больничных листов по временной нетрудоспособности в связи с производственной травмой — 6 867,09 руб.;

- сумма пособий по временной нетрудоспособности за первые 3 дня болезни, финансируемая работодателем — 1 910,97 руб.;

- пособие за счет ФСС при рождении ребенка — 13 741,99 руб.;

- компенсационные выплаты по уходу за ребенком до достижения им возраста 3 лет — 287,10 руб.;

- материальная помощь – 4 000 руб. (скидка к доходам в виде материальной помощи за налоговый период, не облагаемая страховыми взносами);

- начисления по работнику, работающему по договору ГПХ, — 60 000 руб.;

- начисления, превышающие предельную величину базы для начисления страховых взносов, составили 316 000 руб. (рис. 2);

- база для начисления страховых взносов в ФСС составила 2 005 904 руб. (2 425 954,61 руб. — 104 050,61 руб. — 316 000 руб.), в том числе:

- база для начисления взносов по работнику-инвалиду — 60 000 руб.;

- начислено страховых взносов в ФСС: 1 945 904 руб. * 2,9% + 60 000 руб. * 2,4% = 57 871,21 руб.;

Рис. 2

- расходы на цели обязательного социального страхования составили 30 985,45 руб. (рис. 3):

- пособия по временной нетрудоспособности – 1 273,98 руб.;

- пособие за счет ФСС при рождении ребенка — 13 741,99 руб.;

- ежемесячное пособие по уходу за ребенком до 1,5 лет — 15 969,48 руб.;

Рис. 3

- перечислено страховых взносов в ФСС всего: 14 969 руб., в том числе за последние три месяца:

- в январе (за декабрь 2013 года) — 5 576 руб.;

- в феврале (за январь) — 0,00 руб.;

- в марте (за февраль) — 9 393 руб.

По страховым взносам на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний:

- тариф страхового взноса на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2014 г. для организации установлен в размере 0,3 процента;

- не облагаются страховыми взносами ФСС НС выплаты в сумме 104 050,61 руб., в том числе:

- пособия по временной нетрудоспособности — 1 273,98 руб.;

- пособие за счет ФСС при рождении ребенка — 13 741,99 руб.;

- ежемесячное пособие по уходу за ребенком до 1,5 лет — 15 969,48 руб.;

- оплата больничных листов по временной нетрудоспособности в связи с производственной травмой — 6 867,09 руб.;

- сумма пособий по временной нетрудоспособности за первые 3 дня болезни, финансируемая работодателем — 1 910,97 руб.;

- компенсационные выплаты по уходу за ребенком до достижения им возраста 3 лет — 287,10 руб.;

- материальная помощь — 4 000 руб. (скидка к доходам в виде материальной помощи за налоговый период, не облагаемая страховыми взносами);

- начисления по работнику, работающему по договору ГПХ, — 60 000 руб.;

- база для начисления страховых взносов в ФСС НС составила 2 321 904 руб. (2 425 954,61 руб. — 104 050,61 руб.) (рис. 4), в том числе:

- база для начисления взносов по работнику-инвалиду — 60 000 руб.;

- начислено страховых взносов ФСС НС: 2 261 904 руб. * 0,3% + 60 000 руб. * 0,3% * 60% = 6 893,72 руб.;

Рис. 4

- расходы по страхованию от несчастных случаев и профессиональных заболеваний составили (травма): 6 867,09 руб.;

- перечислено страховых взносов ФСС НС, всего – 2 842,11 руб., в том числе за последние три месяца:

- в январе (за декабрь 2013 года) — 1 117,99 руб.;

- в феврале (за январь) — 1 724,12 руб.;

- в марте (за февраль) — 0,00 руб.

Выполняются следующие действия:

- Заполнение титульного листа.

- Заполнение раздела I.

- Заполнение раздела II.

- Проверка Расчета.

- Настройка состава Расчета.

- Печать Расчета.

- Выгрузка Расчета в электронном виде.

- Отправка Расчета на портал ФСС РФ.

В программе для составления Расчета по форме-4 ФСС предназначен регламентированный отчет 4-ФСС (меню Расчет зарплаты по организациям — Отчеты — Регламентированные отчеты).

Для составления Расчета необходимо в форме Регламентированная и финансовая отчетность в списке видов отчетов выделить строку с названием 4-ФСС, ввести команду для создания нового экземпляра отчета этого вида и в стартовой форме указать организацию и период, за который составляется Расчет (рис. 5).

Рис. 5

В результате на экран выводится форма нового экземпляра отчета для составления Расчета по форме-4 ФСС.

В шапке формы регламентированного отчета необходимо указать дату составления Расчета (дату подписания) в поле Дата подписи. По умолчанию считается, что составляетсяПервичный расчет, т.е. представляемый за отчетный период первый раз. Для автоматического заполнения Расчета по данным информационной базы нажмите на кнопкуЗаполнить (рис. 6).

Рис. 6

Расчет по форме-4 ФСС состоит из:

- Титульного листа;

- Раздела I «Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам»;

- Раздела II «Расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний и расходов на выплату страхового обеспечения».

Все разделы Расчета являются самостоятельными, поэтому порядок их заполнения значения не имеет.

Большинство показателей титульного листа Расчета (рис. 7) заполняются автоматически.

Рис. 7

Основные показатели, характеризующие страхователя (наименование, коды, регистрационный номер в ФСС РФ и др.), заполняются сразу же при создании отчета на основании данных справочника Организации (меню Предприятие — Организации — закладка Основные, закладка Коды и закладка Адреса и телефоны) (рис. 8).

Если ячейки с какими-либо сведениями о страхователе окажутся незаполненными и эти ячейки не доступны для заполнения вручную (не выделены желтым цветом), то это означает, что в информационную базу не введены соответствующие данные.

В этом случае нужно добавить необходимые сведения в справочник Организации, после чего обновить форму Расчета по кнопке Обновить в шапке формы отчета.

Рис. 8

Ячейки для значений ряда показателей на титульном листе выделены желтым цветом. Это означает, что значение в ячейке вводится вручную либо (если значение проставлено программой автоматически) может быть изменено вручную. В частности, вручную необходимо указать Шифр страхователя (его нужно заполнять выбором из списка, такой выбор в программе предлагается).

Реквизиты Отчетный период и Календарный год на титульном листе заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно Порядку заполнения Расчета по форме-4 ФСС. Для расчета за 1 квартал проставляется значение «03».

Заполнение показателей «Численность работников»

Согласно Порядку заполнения формы в поле Численность работников указывается:

- заполняемом организациями — среднесписочная численность работников, рассчитанная в установленном порядке;

- заполняемом индивидуальными предпринимателями, физическими лицами, не признаваемыми индивидуальными предпринимателями (в том числе адвокатами, нотариусами), производящими выплаты физическим лицам в рамках трудовых отношений, – численность застрахованных лиц, в отношении которых производились данные выплаты.

В ячейках, отведенных для заполнения показателя «из них: «женщин», «работающих инвалидов», «работающих, занятых на работах с вредными и (или) опасными производственными факторами» указывается численность работающих женщин и работающих инвалидов, а также работников, занятых на работах с вредными и (или) опасными производственными факторами у плательщика страховых взносов.

В программе в реквизите Численность работников автоматически указывается:

- для организаций (юридических лиц) — среднесписочная численность работников организации за отчетный период, для заполнения показателя используется алгоритм расчета среднесписочной численности, аналогичный алгоритму отчета Средняя численность сотрудников организаций (меню Кадровый учет — Средняя численность сотрудников) (рис. 9);

- для «организаций» физических лиц — количество физических лиц, для которых в программе зарегистрированы доходы, облагаемые страховыми взносами в ФСС.

Обратите внимание!

При подсчете среднесписочной численности не должны учитываться сотрудники, находящиеся в отпуске по беременности и родам, по уходу за ребенком, учебном неоплачиваемом отпуске.

Для этого в программе анализируются данные учета невыходов подсистемы кадрового учета.

Чтобы указанные периоды отсутствия исключались из подсчета, они должны быть зарегистрированы в информационной базе документами подсистемы кадрового учета: Неявки и болезни организаций, Отпуск по уходу за ребенком, Отпуска организаций.

Рис. 9

Показатели «из них: «женщин», «работающих инвалидов» — также заполняются автоматически, указывается количество работающих женщин, инвалидов, по которым в отчетном периоде имеются зарегистрированные в учете по страховым взносам доходы.

Обратите внимание!

Значение показателя «работающих, занятых на работах с вредными и (или) опасными производственными факторами» автоматически не рассчитывается. Если в организации имеются такие работники, то значение показателя вводится в ячейку отчета вручную.

При необходимости значения показателей «Численность работников» корректируются вручную.

Поля в разделе Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю заполняются также автоматически. Поле Ф.И.О. руководителя организации, индивидуального предпринимателя, физического лица, представителя страхователя заполняется согласно данным справочника Организации (менюПредприятие — Организации — закладка Ответственные лица) (рис. 10).

Рис. 10

Заполнение раздела I

В разделе I приводится расчет по начисленным, уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и произведенным расходам.

Раздел I включает следующие таблицы:

- Таблица 1 «Расчеты по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством»;

- Таблица 2 «Расходы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством»;

- Таблица 3 «Расчет базы для начисления страховых взносов»;

- Таблица 3.1 «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 3 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 4 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов — общественными организациями инвалидов, указанными в пункте 3 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 4.1 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 3 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 4.2 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 6 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 4.3 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 8 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 4.4 «Расчет соответствия условий на право применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 11 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 4.5 «Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками страховых взносов, указанными в пункте 14 части 1 статьи 58 Федерального закона от 24 июля 2009 г. № 212-ФЗ»;

- Таблица 5 «Расшифровка выплат, произведенных за счет средств, финансируемых из федерального бюджета».

Таблица 1

В таблице 1 (рис. 11) приводятся сведения о расчетах с фондом по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Для организации ООО «Швейная фабрика Плюс» по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством:

- задолженность за страхователем на начало расчетного периода (01.01.2014) составляет 5 575,67 руб.;

- за 1 квартал 2014 года:

- начислено страховых взносов в ФСС РФ, всего — 57 871,21 руб., в том числе за последние три месяца:

- за январь: 16 666,47 руб.;

- за февраль: 17 115,12 руб.;

- за март: 24 089,62 руб.

- расходы на цели обязательного социального страхования составили, всего — 30 985,45 руб., в том числе за последние три месяца:

- за январь: 19 065,15 руб.;

- за февраль: 5 323,16 руб.;

- за март: 6 597,14 руб.

- уплачено страховых взносов в ФСС РФ, всего — 14 969 руб., в том числе за последние три месяца:

- в январе (за декабрь 2013 года): 5 576 руб.;

- в феврале (за январь): 0,00 руб.;

- в марте (за февраль): 9 393 руб.

- задолженность за страхователем на 31.03.2014 составила 17 492,43 руб.

- начислено страховых взносов в ФСС РФ, всего — 57 871,21 руб., в том числе за последние три месяца:

Рис. 11

Источник: http://mcgrifon.ru/tutorial/articles/obnovlenie-otchetnosti-v-zup-2-5-79-za-1-kvartal-2014-goda/kak-pravilno-sdelat-4-fss-za-1-kvartal-2014-goda/?ELEMENT_ID=1141

За полугодие 2013 отчитываемся по новой форме-4 ФСС

Новая форма-4 ФСС претерпела некоторые изменения. Так, на титульном листе больше не будет проставляться код ОКВЭД. Также форму отчета дополнили специальной таблицей, в которой работодатели должны указывать сведения об аттестации рабочих мест – таблица 10.

Новая форма-4 ФСС утверждена приказом Минтруда от 19.03.2013 №107-н в середине июня. Минюст России зарегистрировал форму бланка 22 мая текущего года.

Крайний срок для сдачи отчетности в ФСС не изменился – бухгалтеры должны представить отчетность до 15 июля 2013 года.

Скачать новую форму-4 ФСС

Рассмотрим, какие изменения произошли в форме-4 ФСС, а также подробно расскажем о порядке заполнения новой формы.

Основные изменения в новой форме-4 ФСС

Сам бланк кардинальных изменений не претерпел. Как было сказано выше, произошло два важных изменения:

- На титульном листе код ОКВЭД не указывается. Сведения об основном виде деятельности теперь отражаются в I и II разделах.

- Второе изменение – включение в форму бланка новой таблицы 10, которая заполняется работодателями при наличии сведений. Если информация отсутствует, таблица не заполняется и не представляется в ФСС (п. 2 раздела I Порядка заполнения формы-4 ФСС).

Таблица 10 для включения сведений об аттестации рабочих мест

Помимо сведений об аттестации, в таблице отражаются сведения о прохождении работниками обязательных медицинских осмотров.

В первой строке таблицы «Аттестация рабочих мест по условиям труда» следует указать:

- общее количество рабочих мест;

- количество аттестованных рабочих мест;

- количество рабочих мест, с вредными или опасными условиями труда.

Во второй строке отражаются данные о прохождении медицинского осмотра работниками, работа которых связана с вредными и опасными условиями.

При этом, указываются сведения как о предварительных, так и периодических медосмотрах.

В соответствии с ч. 1 ст.

213 Трудового кодекса, предварительный медицинский осмотр работники должны проходить при устройстве на работу, в дальнейшем, работники обязаны проходить осмотры с определенной периодичностью.

Напомним, что Минздравсоцразвития утвержден порядок проведения аттестации (приказ №342-н от 26.04.2011). При этом, в соответствии с Приказом Минтруда России от 12ю12ю2012 №590н, с февраля 2013 года аттестация проводится по новым правилам и только в отношении тех рабочих мест, которые связаны с вредными или опасными условиями.

Ранее, все работодатели обязаны были аттестовать все рабочие места. Что это значит?

Приказ 590н вступил в силу в 26 февраля текущего года. А данные в новой форме-4 ФСС отражаются по состоянию на начало года, когда еще все работодатели обязаны были проводить аттестацию всех рабочих мест.

В случае, если в компании не проводилась аттестация и в таблице стоят прочерки, организацию могут оштрафовать на основании части 1 ст. 5.27 КоАП.

На титульном листе формы 4-ФСС ставить код ОКВЭД не нужно

В новом отчете по форме-4 ФСС ОКВЭД указывается в разделах I и II.

- В разделе I ставится коды основного вида деятельности теми работодателями, которые применяют пониженные тарифы страховых взносов, указанные в пунктах 8 и 11 статьи 58 Закона №212-ФЗ.

- В разделе II ОКВЭД указывают все работодатели, поскольку в данном разделе отражаются сведения о страховых взносах от несчастных случаев на производстве, которые являются обязательными для всех работодателей.

Основные изменения формы-4 ФСС мы рассмотрели. Их не много, однако они являются существенными для всех работодателей.

Перейдем к правилам заполнения новой формы-4 ФСС.

Основные правила заполнения формы-4 ФСС

Об изменениях, внесенных в форму-4 ФСС мы рассказали. Рассмотрим порядок заполнения ее заполнения.

В Расчете 4 ФСС начисленные и перечисленные суммы отражаются в копейках

Частью 7 статьи 15 Федерального закона №212 ФЗ установлен порядок, согласно которому страховые взносы в бюджет перечисляются в рублях. Суммы с копейками округляются до полного рубля по правилам округления.

Однако форму-4 ФСС по прежнему следует заполнять с копейками. При этом суммы пособий начисленных в первом полугодии 2013 года в новой форме тоже следует указывать в рублях и копейках.

Очевидно, что если суммы страховых взносов, начисленные в отчетном периоде, получаются с копейками, которые при перечислении в бюджет округляются до целого рубля, а в отчетной форме, представляемой в ФСС, все суммы указываются в рублях и копейках, расхождения неизбежны. Как поступить в этом случае бухгалтеру?

Важно запомнить!

Необходимо отслеживать суммы, перечисляемые в ФСС, таким образом, чтобы не возникла недоимка.

Если забываете или по какой-то причине невозможно все время отслеживать перечисляемые в ФСС суммы взносов, чтобы корректировать их при округлении в нужную сторону, можно поступить следующим образом – округляйте не по правилам округления, а всегда в большую сторону.

В этом случае, ни при каких обстоятельствах не возникнет недоимка, с которой неизбежно пришлось бы столкнуться, округляя суммы по арифметическим правилам. А в конце года, накопившуюся сумму переплаты можно будет зачесть.

Такой способ является наименее трудозатратным для бухгалтера и не обременительным для работодателя. Ведь округления осуществляются лишь до полного рубля, следовательно и сумма переплаты будет минимальной.

Напомним, что суммы начисленные в последнем месяце квартала, но перечисляемые в следующем квартале, в графах, предназначенных для отражения уплаченных сумм, не указываются.

Так, суммы страховых взносов, начисленных в июне, но перечисляемых в бюджет в июле, следует отразить в сумме платежей в отчете за 9 месяцев.

Больничные в отчете -4 ФСС отражаются с НДФЛ

Работники, сумму пособия по временной нетрудоспособности получают за вычетом НДФЛ, которым облагается данный вид пособия. Однако в расчетной ведомости следует отражать всю сумму больничного пособия с учетом НДФЛ, ведь какую сумму бухгалтер укажет в расчетной ведомости, такую сумму и должен возместить фонд.

Важно запомнить!

Суммы пособий по временной нетрудоспособности в форме-4 ФСС отражайте с учетом НДФЛ.

В форме-4 ФСС указывается вся сумма начисленных пособий по больничным листам, за исключением первых трех дней заболевания, поскольку пособие за этот период выплачивается из средств организации.

И так, если в вашей организации в отчетном периоде выплачивались пособия по временной нетрудоспособности, сумму, отраженную в строке «За счет средств Фонда социального страхования Российской Федерации» больничного листа, которая указывается с учетом налога (письмо ФСС РФ №14-13-09/05-74П от 20.01.2011 г.), перенесите в форму-4 ФСС, а именно в таблицы 1 и 2 раздела I.

Как учитывать лимит при начислении страховых взносов

Величина лимита, установленного на 2013 год, составляет 568 000 рублей. Данный лимит действует только в отношении страховых взносов, перечисляемых в фонд социального страхования. В отношении взносов по травматизму лимит не действует, страховые взносы от несчастных случаев начисляются на всю сумму доходов, начисляемых в пользу работников.

При заполнении новой формы-4 ФСС, в строке 1 таблицы 3 следует указать всю сумму начисленных работникам доходов, без учета лимита.

- То есть в строке 1 следует указывать всю начисленную работникам сумму, даже если имеются превышения установленного предела в 568 тысяч рублей.

- В строке 2 таблицы 3 следует отразить суммы, на которые не начисляются страховые взносы.

- В строке 3 отражаются суммы превышающие действующий лимит, то есть суммы свыше 568 тысяч рублей.

- В строке 4 указывается разница, между суммой, отраженной в строке 1 и суммами, отраженными в строках 2 и 3, на которую начисляются страховые взносы.

Напоминаем, что установленный лимит считается отдельно по каждому работнику. То есть, учитывается не сумма заработной платы по всей организации, а сумма дохода каждого работника.

Отчет в ФСС за первое полугодие 2013 года следует представить по новой форме до 15 июля текущего года.

Центр бухгалтерской практики «Парус»

21 июня 2013

наверх

{module Article Suggestions}

Источник: https://paruscbp.ru/poleznaya-informaciya/za-polugodie-otchityvaemsya-po-novoj-forme-4-fss.html

Как посчитать взносы инвалидам по фсс н с

Расчет страховых взносов. Пример расчета страховых взносов

.

Действующим законодательством установлены обязательные страховые платежи в различные фонды – пенсионный, социального и медицинского страхования. Это непреложная обязанность для всех компаний и предпринимателей.

Иными словами, взносы уплачивают все – и ИП без нанятого персонала, и ООО со и огромная корпорация с немалым штатом сотрудников. Кроме того, даже по каким-то причинам не функционирующие организации, т. е. не получающие доход, но не заявившие о прекращении своей деятельности в официальном порядке, также производят эти платежи.

Расчет сумм страховых взносов осуществляется в различных предприятиях по-разному, все зависит от многих причин: статуса предприятия, организационных особенностей и других условий.

Как считать страховые взносы, если у вас работают инвалиды

«Упрощенка», 2012, N 10Из этой статьи вы узнаете:

- Пропадет ли право на пониженный тариф страховых взносов по инвалидам, если доля льготируемого вида деятельности будет менее 70%.

- По какой ставке платить страховые взносы с выплат инвалидам, если с доходов других работников вы платите взносы по ставке 30%.

- Как начислять взносы тем «упрощенцам», которые занимаются льготными видами деятельности.

Если у вас «упрощенка» с объектом «доходы». Статья будет интересна всем «упрощенцам», имеющим в штате инвалидов.

Объект налогообложения значения не имеет.То, что с заработка работающих инвалидов страховые взносы можно исчислять по пониженным ставкам, известно многим. А вот тот факт, что ставка взносов в этом случае зависит от того, какой тариф работодатель применяет к выплатам других сотрудников, очевиден далеко не каждому.

Как правильно указать льготу 60 в форме 4-ФСС?

> > > Налог-налог 13 октября 2017 10807 Льгота 60 в форме 4-ФСС указывается только определенными категориями страхователей.

Что такое льгота 60? Кто вправе ее применять?

И как правильно указать эту льготу в 4-ФСС?

О подробностях читайте в нашей статье. Под «льготой 60» подразумевается право на уменьшение действующих тарифов по взносам на травматизм на 60% отдельными категориями страхователей. На основании этого списка их можно разделить на 2 категории и представить в виде наглядной схемы:

С действующими тарифами по «несчастным» взносам можно ознакомиться в справочном материале .

Расчет страховых взносов для сотрудников-инвалидов

Применение пониженных тарифов страховых взносов, если работник — инвалид.

Расчет страховых взносов в ПФР, ФСС, ФОМС с заработка инвалидов 2 и 3 группы

Важное 13 марта 2015 г. 12:54 ИА В организацию были приняты инвалиды 2 и 3 группы.

Как рассчитываются по ним в ПФР, ФСС, ФОМС РФ? Подлежит ли информация об инвалидах отражению в форме-4 ФСС?

Рассмотрев вопрос, мы пришли к следующему выводу: С 1 января 2015 года отменены пониженные тарифы страховых взносов для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы.

1 Федерального закона N 179-ФЗ.

Разбираемся с расчетом зарплаты и страховых взносов: правила расчета страховых взносов с выплат сотрудникам-инвалидам

Эта статья открывает серию публикаций, посвященных вопросам расчета заработной платы, страховых взносов и пособий.

В проекте примут участие штатные аналитики веб-сервиса для расчета зарплаты «» и другие авторитетные представители экспертного сообщества, сотрудничающие с «Эврикой».

Первая статья посвящена вопросам расчета страховых взносов с выплат сотрудникам-инвалидам. Автор статьи — Елена Воробьева, к.э.н.

, член Научно-экспертного совета Палаты налоговых консультантов Российской Федерации, автор книги «Заработная плата в 2012 году» и ряда других.

В соответствии с пунктом 3 части 1 Федерального закона от 24.07.09 № 212-ФЗ

(далее — Закон № 212-ФЗ) в течение переходного периода (2012 — 2014 гг.

Работник признан инвалидом: как начислить налоги и рассчитать пособие?

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

Источник: http://zakonavto.ru/kak-poschitat-vznosy-invalidam-po-fss-n-s-15528/