Приобретение основных средств при переходе с ОСН на УСН

Перед переходом с ОСН на УСН определите плановую потребность в приобретении основных средств и просчитайте выгодный момент их закупки.

Используйте пошаговые руководства:

Если организация планирует перейти с ОСН на УСН с объектом налогообложения «доходы», то ей выгодно приобрести и ввести основное средство в эксплуатацию как можно раньше, чтобы учесть при расчете налога на прибыль амортизационную премию и максимально возможную сумму амортизации (подп. 3 п. 2 ст. 253, п. 9 ст. 258 НК РФ).

Преимущества покупки основного средства на УСН состоят в том, что стоимость имущества налогоплательщик учитывает в расходах в течение одного налогового периода независимо от срока полезного использования актива (подп. 1 п. 3 ст. 346.16 НК РФ). Кроме того, НДС, перечисленный поставщику, можно также учесть в расходах (подп. 8 п. 1 ст. 346.16 НК РФ).

Преимущества приобретения основного средства на общем режиме с последующим переходом на упрощенку заключаются в следующем. В первую очередь организация сможет признать в расходах сумму амортизационной премии в размере:

- не более 30 процентов от первоначальной стоимости по основным средствам, входящим в третью–седьмую амортизационные группы;

- не более 10 процентов от первоначальной стоимости по любым основным средствам.

Также в затратах будет учтена сумма ежемесячной амортизации за несколько месяцев, предшествующих переходу.Об этом сказано в пункте 9 статьи 258 и пункте 1 статьи 256 Налогового кодекса РФ, письме Минфина России от 13.09.2006 № 03-11-04/2/192.

Чтобы организация могла учесть амортизационную премию в расходах, основное средство нужно оприходовать и ввести в эксплуатацию не позднее 30 ноября. Ведь амортизационную премию нужно учесть в расходах того отчетного (налогового) периода, в котором началась амортизация основного средства (абз. 2 п. 3 ст. 272 НК РФ).

Если же организация не успевает провести сделку в данные сроки, то ее выгоднее отложить до следующего года (до момента перехода на упрощенку). Иначе налогоплательщик не сможет воспользоваться выгодами ни общей системы налогообложения, ни упрощенки.

По объектам, приобретенным до перехода на упрощенку, установлен особый порядок учета.

Остаточную стоимость основных средств и нематериальных активов нужно включить в расходы при расчете единого налога в течение одного, трех или десяти лет.

Период, в течение которого стоимость будет включаться в состав расходов, следует определить в зависимости от срока полезного использования объекта. В первый год применения упрощенки организация может учесть в расходах остаточную стоимость актива, срок службы которого не превышает трех лет.

О других объектах такого сказать нельзя. Например, списание активов, используемых свыше 15 лет, растягивается на 10 лет (подп. 3 п. 3 ст. 346.16 НК РФ).

Кроме того, если организация приобретет имущество до перехода на упрощенку, она сможет зачесть НДС с полной суммы актива, а восстановить налог перед переходом нужно будет уже с остаточной стоимости по данным бухучета (п. 3 ст. 170 НК РФ). Получается, организация экономит сумму НДС, приходящуюся на сумму амортизации, учтенной в расходах (без учета амортизационной премии).

Сумму восстановленного НДС организация сможет учесть в расходах по налогу на прибыль (подп. 1 п. 1 ст. 264 НК РФ).Есть еще одно неявное преимущество оформления покупки объекта с большим сроком использования именно на общем режиме.

Если актив потом будет продан до истечения нормативных сроков, то организации придется восстановить списанные на упрощенке расходы и пересчитать их (п. 3 ст. 346.16 НК РФ).

В случае покупки объекта на упрощенке пересчитывать придется все расходы, а при покупке на общей системе налогообложения – расходы за вычетом амортизационной премии и уже учтенной амортизации.

Источник: https://fd.ru/articles/40123-rukovodstvuytes-ofitsialnoy-pozitsiey-po-poryadku-priznaniya-rashodov-na-priobretenie

Переход с УСН на ОСНО в середине года — как перейти, особенности, ОСНОвные средства в 2018 году

Одним из ключевых вопросов, который решается на стадии регистрации налогоплательщика является выбор подходящей системы налогообложения.

При этом закон позволяет использовать одновременно несколько налоговых режимов. Но чтобы изменить систему налогообложения заинтересованному лицу нужно подать соответствующее заявление в орган ФНС.

На этой почве возникает вопрос, можно ли перейти с УСН на ОСНО в середине года.

Общие сведения ↑

Основной функцией любой системы налогообложения является удержание налогов и сборов со всех субъектов хозяйственной деятельности. Обязанность по уплате налогов возникает со дня регистрации налогоплательщика.

Одним из таких режимов является УСН. Как показывает практика, упрощенная система налогообложения отлично подходит для малого и среднего бизнеса.

При этом акцент делается не только на оптимизации налогов, но, и на отсутствии у большинства предпринимателей специальных навыков, связанных с ведением бизнеса и организацией бухгалтерского учета.

Используя УСН, налогоплательщики не платят:

- Налог: на прибыль, с продаж, на имущество.

- НДС, НДФЛ.

- Транспортный сбор.

Обязанность по уплате НДС остается только за теми налогоплательщиками, которые осуществляют ввоз импортной продукции в Россию.

Что касается НДФЛ, то обязанность по его уплате остается за организациями, исполняющими функции налоговых агентов.

Также остается обязанность по уплате:

- водного, земельного налога;

- рекламного сбора.

При расчете суммы налога за основу расчетов берется налоговый период.

Чтобы определить окончательную сумму сбора, необходимо установить какой именно способ расчета использует предприятие:

| 6% | Объект налогообложения «Доход» |

| 15% | Налогооблагаемый объект «Прибыль минус издержки» |

Если начисленный сбор меньше размера минимального сбора, тогда налогоплательщик уплачивает минимальный налог. Его размер составляет 1% от суммы прибыли предприятия, но, без учета его расходов.

Стоит также сказать, что региональные органы государственной власти могут закреплять дифференцированные ставки налога.

Однако их величина не может быть выше тех размеров, что установлены Налоговым законодательством. Авансовые платежи вносятся до 25 числа месяца.

Для подачи отчетной документации установлены следующие сроки:

| Предприятия | До 31 марта |

| ИП | До 30 апреля |

Уведомление подается до 31 декабря. Если предприятие прошло первичную регистрацию, тогда ему дается 30 дней после постановки на налоговый учет.

В документе должны быть указаны следующие данные:

- наименование заявителя;

- дата постановки на учет;

- ОГРН (ОГРНИП);

- ИНН.

Также в уведомлении нужно отобразить данные, согласно с которыми налогоплательщик имеет право применять УСН. Еще одним условием является ссылка на объект налогообложения.

Затем документ подписывается налогоплательщиком и скрепляется печатью. Если нет претензий со стороны налоговой службы, то предприятие считается перешедшим на УСН.

Также не могут применять специальный режим предприятия, у которых:

| Общий годовой доход за 9 месяцев | Более 45 млн. руб. |

| Балансовая стоимость ОС | Более 100 млн. руб. |

| Общее количество рабочих за год | Более 100 чел. |

Теперь необходимо рассмотреть коротко вопрос о том, как перейти с УСН на ОСНО в 2018 году добровольно. В отличие от УСН организации, использующие ОСН, не освобождаются от уплаты вышеуказанных налогов.

Этот налоговый режим обычно применяют крупные налогоплательщики, обладающие мощной материальной базой и большим количеством обслуживающего персонала.

Организации, применяющие ОСН, обязаны вести полноценный бухгалтерский учет. Что касается перехода на общую систему налогообложения, то здесь работает принцип по умолчанию.

Если вновь созданное предприятие не заявило в месячный срок о применении специального налогового режима, то оно автоматически подпадает под ОСН.

Если налогоплательщик использовал УСН, то он имеет право перейти на другой налоговый режим. Переход осуществляется со следующего года, если заявитель сообщит о своем решении в орган ФНС до 15 января.

Для этого организации отводится 15 календарных дней с момента завершения отчетного периода. Как следствие со следующего квартала такой налогоплательщик считается перешедшим на ОСН.

Однако налогоплательщик должен представить доказательства его фактического исполнения. К ним относится:

- Документальное подтверждение того, что ведется финансово-хозяйственная деятельнос¬ть в рамках указанного соглашения.

- Ведение налогового и бухгалтерского учета.

Определения

УСН — упрощенная система налогообложения. Обычно переход на эту систему налогообложения происходит при первичной регистрации предприятия или с целью оптимизации налоговых отчислений.

Что касается ОСНО — это общая система налогообложения. Выбор этого налогового режима происходит в том случае, если организация является крупным налогоплательщиком или в ее штате содержится более 100 человек обслуживающего персонала.

Преимущества и недостатка режима

Чтобы лучше понимать преимущества конкретного налогового режима нужно рассмотреть по очереди обе системы налогообложения.

| Сильной стороной УСН считается | Сокращение количества уплачиваемых налогов Освобождение от обязанности сдавать бухгалтерскую отчетность Упрощенная налоговая отчетность Возможность выбора объекта налогообложенияНалоговым период считается календарный год |

| Недостатком налогового режима является | Ограничение по количеству видов деятельности Запрет на открытие филиалов и представительств Ограниченный список расходов, влияющих на уменьшение налоговой базы (ставка 15%) Отсутствие обязанности формировать счет-фактуру Обязанность по уплате минимального налога, даже при отсутствии прибыли (ставка 15%)Отсутствие возможности учитывать убытки прошлых лет при исчислении единого налога |

Четвертый пункт является недостатком в отношении контрагентов, которые не могут принять НДС к вычету.

| Что касается ОСН, то ее сильной стороной считается | Отсутствие ограничений по видам деятельности Расположение плательщиков НДС Отсутствие ограничений по объему доходов Отсутствие ограничений по численности рабочего персонала Отсутствие ограничений по количеству имущества, которое может быть на балансе предприятияПри наличии убытков не нужно платить налог на прибыль |

| К недостаткам налогового режима можно отнести | Большое количество налогов подлежащих уплате Необходимость сохранять первичную документацию на протяжении 4 лет Обязанность формировать полный бухгалтерский учет Повышенный интерес со стороны налоговой службыЕжеквартальная подача отчетной документации |

При этом чтобы обеспечить полноценный бухгалтерский учет организации необходимо иметь в своем штате высококвалифицированного бухгалтера.

В его обязанности будет входить:

- Учет доходов и расходов предприятия, в т. ч. участвующих в начислении налога на прибыль.

- Учет первичной документации по НДС.

- Формирование архива для камеральных проверок.

- Соблюдение кассовой дисциплины согласно нормативным актам Центробанка.

- Отображение НДС в счетах-фактурах для контрагентов

Нормативная база

Как перейти с УСН на ОСНО в середине года ↑

Переход с УСН доходы на общую систему налогообложения осуществляется со следующего календарного года, при условии письменного уведомления налоговой службы до 15 января.

Если налогоплательщик утратил право на применение УСН, то он должен в 15-дневный срок уведомить об этом фискальный орган.

После чего организация признается плательщиком налога на общих основаниях (см. подзаголовок «Общие сведения»).

Порядок процесса

Изначально нужно сказать, что переход на другой режим налогообложения происходит в добровольном порядке. Для этого необходимо обратиться в налоговую службу по месту регистрации налогоплательщика.

Если извещение направляется по почте, то датой его отправки считается число, указанное на оттиске почтового отделения.

Чтобы сформировать начальный баланс нужно произвести инвентаризацию имеющегося имущества и финансовых обязательств.

Видео: переход с ОСНО на УСН — правила, рекомендации, советы

Полученные данные станут основанием для выявления остатков по счетам бухгалтерского учета на начало отчетного периода.

Также нужно уведомить клиентов о переходе на ОСН. Так как после перехода организация становится плательщиком НДС.

Когда можно?

Перейти на ОСН можно со следующего календарного года, при условии, уведомления фискального органа.

Если переход осуществляется в связи с утратой права на использование УСН, то налогоплательщику отводится 15 дней с момента истечения налогового периода.

Плательщиком налога на общих основаниях организация становится со следующего квартала.

Ведение учета (проводки)

После перехода на ОСН в бухучете налогоплательщик должен продолжать начислять амортизацию по ОС, что были приобретены во время применения специального налогового режима.

Тогда как в налоговом учете они не подлежат амортизации. Чтобы отобразить постоянную разницу и налоговое обязательство, которое ей соответствует нужно сделать следующую проводку:

| Дт 99 Кт 68 субсчет «Расчеты по налогу…» | Постоянное налоговое обязательство |

Чтобы списать расходы на покупку ОС, что было оплачено во время использования УСН, но введено в эксплуатацию после перехода на ОСН, организации (объект налогообложения «Доходы») нужно оформить проводку следующим образом:

| Дт 60 Кт 51 | Предоплата за оборудование |

| Дт 08 Кт 60 | Затраты на покупку лесозаготовительного комплекса |

| Дт 19 Кт 60 | Входной НДС по приобретенному оборудованию |

В следующем календарном году, будучи на ОСН налогоплательщику необходимо осуществить следующую проводку:

| Дт 01 Кт 08 | Оборудование введено в эксплуатацию |

| Дт 68 Кт 19 | НДС по принятому на учет ОС предъявлен к вычету |

| Дт 20 Кт 02 | Начислена амортизация по оборудованию |

Особенности ↑

Далее, рассмотрим некоторые особенности перехода на ОСНО:

- Распределение ОС.

- Тонкости в работе с программой 1С.

- Распределение налога на прибыль.

Распределение основных средств

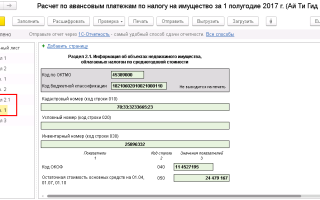

Нюансы работы в 1С

Используя программу 1С, налогоплательщики, перешедшие на ОСНО должны учитывать некоторые

особенности при определении состава доходов и расходов.

Так как эти показатели формируют налогооблагаемую базу по налогу на прибыль во время переходного периода. Программа делает включение издержек, что не были учтены при УСН, по инерции.

Поэтому если пользователь несогласен с этими показателями, то он должен внести коррективы в ручном режиме.

Как быть с налогом на прибыль

При переходе с УНС на ОСНО неоплаченную выручку необходимо включить в состав доходов предприятия (ст. 346.25 НК РФ).

Отображение должно произойти в первом месяце квартала, с которого начинается начисление налога на прибыль. К тому же не имеет значения, поступали деньги от реализации товаров на счет предприятия или нет.

Если говорить о полученных авансах, то они не влияют на исчисление налога. Другими словами, если аванс был получен на УСН, а отгрузка продукции произошла на ОСН, то реализация товаров не включается в состав доходов при расчете налога на прибыль.

https://www.youtube.com/watch?v=h4qHmohVTKM

Можно сказать, что дата оплаты не имеет значения. Если же после получения ценностей авансовый платеж будет возращен, тогда сумму аванса нельзя включать в состав издержек при исчислении налога на прибыль.

Что касается неоплаченного сырья или материалов, то их можно признать расходами компании при расчете налога. При этом неважно, какой именно объект налогообложения использовала организация на УСН.

Заканчивая обзор налогового права, следует выделить несколько моментов связанных с переходом организации на ОСНО.

[su_quote]

Основанием для изменения налогового режима является уведомление, которое подается налогоплательщиком по месту регистрации предприятия.

Переход на общую систему налогообложения посреди года допускается только в том случае, если организация утратила право на использование УСН.

Источник: http://buhonline24.ru/sistema-nalogooblozhenija/osno/perehod-s-usn-na-osno-v-seredine-goda.html

Вправе ли компания амортизировать ОС при переходе с УСН на общий режим?

Компания перешла с упрощенки на ОСН. Еще до возврата к общему режиму она приобрела основные средства, но не ввела их в эксплуатацию. При переходе с УСН компания начала амортизировать ОС. Налоговые инспекторы с этим не согласились. Они посчитали, что признать расходы вправе только налогоплательщики, которые при применении упрощенки выбрали объект «доходы минус расходы».

Компания решила оспорить решение контролеров в суде. Арбитры рассмотрели материалы дела и пришли к выводу, что пункт 2.1 статьи 346.

25 НК РФ устанавливает только порядок определения остаточной стоимости основных средств при переходе налогоплательщиков на УСН, а также при смене объекта налогообложения при применении УСН.

Однако эта норма не изменяет общий порядок определения расходов при применении УСН.

Пункт 3 статьи 346.16 НК РФ определяет, что к затратам на покупку ОС относится их первоначальная стоимость, механизм списания которой при упрощенке иной, чем при ОСН.

Также суд обратился к положению главы 26.2 НК РФ. Оно разрешает включить в расходы затраты на покупку ОС при упрощенной системе налогообложения. Из пункта 3 статьи 346.

16 НК РФ следует: если налогоплательщик применяет УСН с объектом «доходы минус расходы», он вправе учесть затраты на приобретение, сооружение и изготовление ОС. По мнению суда, пункт 2.1 статьи 346.

25 НК РФ указывает на невозможность определения на дату смены объекта налогообложения по УСН остаточной стоимости основного средства, которые были приобретены налогоплательщиками на УСН с объектом «доходы».

Если буквально толковать вышеуказанную норму, остаточную стоимость нельзя определить на дату замены объекта налогообложения. Однако из подпункта 3 пункта 3 статьи 346.

16 НК РФ следует, что налогоплательщик на упрощенке, который сменил объект налогообложения «доходы» на объект «доходы минус расходы», не может быть лишен права учесть в составе расходов затраты на приобретение ОС в течение 10 лет.

Арбитры заявили, что налоговики не учли сроки ввода в эксплуатацию объектов ОС. В период применения упрощенки с покупки этих объектов компания не получала доходов от их использования. А значит, указанное имущество при применении УСН, не вводилось в эксплуатацию.

Так как Налоговый кодекс не предусматривает порядка определения остаточной стоимости амортизируемого имущества, купленного во время применения УСН с объектом «доходы» при переходе на ОСН, судьи сделали следующий вывод. Спорную ситуацию следует истолковать в пользу налогоплательщика.

Так как он не может быть ущемлен в правах по сравнению с иными налогоплательщиками, которые при сходных обстоятельствах могут принять нормы об амортизации. В итоге арбитры встали на сторону компания и отменили решение налоговиков (постановление АС Восточно-Сибирского округа от 12.10.

2016 № Ф02-4779/2016).

Источник: http://www.NalogPlan.ru/article/4099-vprave-li-kompaniya-amortizirovat-os-pri-perehode-s-usn-na-obshchiy-rejim

Алгоритм действий при переходе организации с общего режима налогообложения на «упрощенку» (Вайтман Е.)

Дата размещения статьи: 17.01.2016

По каким правилам учитывать переходные доходы и расходы.

Что делать в учете с недоамортизированными ОС и НМА.

Как отражать НДС, восстановленный к уплате в бюджет.

Если организация соответствует определенным критериям, с нового года она вправе перейти с общего режима налогообложения на «упрощенку» (подробнее об этих критериях читайте во врезке ниже).

Для этого не позднее 31 декабря 2015 г. необходимо уведомить свою инспекцию о переходе на УСН (п. 1 ст. 346.13 НК РФ). Форма уведомления (форма N 26.2-1) утверждена Приказом ФНС России от 02.11.

2012 N ММВ-7-3/829@.

Для справки. Какие организации вправе применять «упрощенку»

На «упрощенку» может перейти любая российская компания, которая соответствует следующим требованиям (п. п. 2 и 3 ст. 346.12 НК РФ):

— средняя численность работников организации не превышает 100 человек;

— остаточная стоимость основных средств по данным бухгалтерского учета не превышает 100 млн руб. Учитываются только те основные средства, которые подлежат амортизации и признаются амортизируемым имуществом согласно гл. 25 НК РФ;

— доходы организации без учета НДС за 9 месяцев года, предшествующего переходу, не превысили 45 млн руб., проиндексированных на коэффициент-дефлятор. Этот коэффициент на 2015 г.

равен 1,147 (Приказ Минэкономразвития России от 29.10.2014 N 685). Значит, если компания планирует перейти на «упрощенку» с 2016 г., ее доходы за период с января по сентябрь 2015 г. должны составлять не более 51 615 000 руб.

(45 000 000 руб. x 1,147) без учета НДС;

— организация не имеет филиалов. До 1 января 2016 г. требуется, чтобы у нее не было еще и представительств;

— доля участия других юридических лиц в уставном капитале организации не превышает 25%;

— организация не занимается производством подакцизных товаров, добычей полезных ископаемых (кроме общераспространенных) или проведением азартных игр;

— она не является бюджетным или казенным учреждением, банком, страховщиком, микрофинансовой организацией, ломбардом, профессиональным участником рынка ценных бумаг, инвестиционным или негосударственным пенсионным фондом;

— компания не применяет ЕСХН;

— организация не является участником соглашения о разделе продукции.

Время еще есть. Но лучше не откладывать это на последний момент. Тем более что компании, которая переходит с общего режима на упрощенный, нужно выполнить еще ряд обязательных действий.

Восстановить к уплате в бюджет «входной» НДС по активам, которые куплены на общем режиме, но будут использоваться на «упрощенке»

Организации, применяющие «упрощенку», не являются плательщиками НДС (п. 2 ст. 346.11 НК РФ). Поэтому по товарам, работам и услугам, которые компания приобрела до перехода на УСН, но не использовала в текущей деятельности, необходимо восстановить НДС, ранее принятый к вычету (пп. 3 п. 2 и пп. 2 п. 3 ст. 170 НК РФ).

Налог восстанавливают в IV квартале года, предшествующего переходу на «упрощенку» (абз. 5 пп. 2 п. 3 ст. 170 НК РФ). То есть организация, переходящая на УСН с 2016 г., восстанавливает НДС в IV квартале 2015 г.

В этом же квартале нужно восстановить «входной» НДС по основным средствам и нематериальным активам, которые организация продолжит использовать на «упрощенке». Сумму восстанавливаемого налога по этим активам организация определяет по формуле (абз. 2 пп. 2 п. 3 ст. 170 НК РФ):

НДС к восстановлению = Сумма НДС, принятая к вычету при приобретении ОС или НМА x Остаточная стоимость ОС или НМА в бухучете на 31 декабря года, предшествующего переходу на УСН : Первоначальная стоимость ОС или НМА в бухучете.

В книге продаж за IV квартал года, предшествующего переходу на «упрощенку», организация регистрирует счета-фактуры, НДС по которым восстанавливает к уплате в бюджет (п. 14 Правил ведения книги продаж, применяемой при расчетах по НДС, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).

При расчете налога на прибыль сумму восстановленного НДС компания включает в прочие расходы (абз. 3 пп. 2 п. 3 ст. 170 НК РФ). Она не вправе увеличивать на эту сумму первоначальную стоимость товаров, материалов, основных средств или нематериальных активов.

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/15187

Учет основных средств при переходе на УСН

С 1 января 2017 года мы перешли с ОСНО на упрощенку (доходы минус расходы), у меня есть основные средства (оборудование и молоковозы), по которым еще начисляется амортизация. Как учесть амортизацию при упрощенке?

Смена налогового режима требует особого внимания к тем объектам, которые переходят из одной системы налогообложения в другую. Прежде всего это касается основных средств.

Длительный срок их службы при обычном режиме налогообложения предполагает постепенное списание стоимости через амортизацию. Однако при «упрощенке» амортизация в налоговом учете уже не начисляется.

[su_quote]

Там объекты списываются по частям на последнюю дату каждого отчетного периода.

Следовательно, для того чтобы выполнить все требования законодательства, бухгалтеру нужно правильно сформировать остаточную стоимость основного средства на 1 января 2017 года. А потом ее списать. Предлагаем вашему вниманию инструкцию о том, как это сделать.

1. Восстановите НДС с остаточной стоимости объектов

«Упрощенцы» не являются плательщиками НДС. Поэтому после перехода на УСН все имеющиеся на балансе основные средства вы будете использовать в деятельности, не облагаемой этим налогом. А значит, НДС, который ранее бы принят к вычету по имуществу, нужно восстановить в 4 квартале 2016 года (п. 3 ст. 170 НК РФ). Восстанавливая, действуйте так:

1) определите остаточную стоимость имущества по данным бухгалтерского учета;

2) вычислите сумму налога, которую нужно восстановить. Для этого остаточную стоимость умножьте на ставку НДС, по которой налог принимался к вычету, и разделите на 100;

3) восстановленную сумму НДС отразите в книге продаж, а в бухгалтерском учете спишите налог на счет 91 субсчет «Прочие расходы»;

4) восстановленный НДС включите в состав прочих расходов, учитываемых при определении базы по налогу на прибыль;

5) по итогам IV квартала перечислите восстановленный НДС в бюджет.

Отметим, НДС не нужно восстанавливать с имущества, которое в бухучете на момент перехода на УСН уже полностью самортизировано. И еще. НДС восстанавливают, только если раньше вы принимали его к вычету. А в ситуации, когда имущество было приобретено без НДС либо налог к вычету не принимался, восстанавливать ничего не нужно.

2. Рассчитайте остаточную стоимость основного средства

Перейдя на «упрощенку», вы продолжите вести бухгалтерский учет числящихся на балансе основных средств в том же порядке, как делали это и прежде. То есть вам нужно продолжать начислять амортизацию по нормам, установленным в бухучете.

А вот к налоговому учету при УСН объекты нужно принять по остаточной стоимости, рассчитанной в прежнем налоговом учете до перехода (п. 2.1 ст. 346.25 НК РФ). То есть из первоначальной стоимости объектов нужно вычесть сумму амортизации, начисленную согласно главе 25 НК РФ.

Возможна ситуация, когда имущество уже амортизируется, однако на момент перехода на УСН еще не оплачено полностью. Ведь метод начисления позволяет амортизировать неоплаченное имущество.

В то же время при упрощенной системе расходы на покупку имущества можно отразить в налоговом учете только в размере оплаченных сумм (подп. 4 п. 2 ст. 346.17 НК РФ).

В этом случае на 1 января 2017 года нужно принять к учету лишь оплаченную часть остаточной стоимости объекта.

3. Спишите остаточную стоимость на расходы при УСН

Итак, НДС восстановили, остаточную стоимость определили, осталось учесть ее в расходах. Сделать это можно будет в 2017 году. Как мы сказали, стоимость объектов, введенных в эксплуатацию до перехода на УСН, списывается в особом порядке (подп. 3 п. 3 ст. 346.16 НК РФ).

Период списания зависит от срока полезного использования имущества. Заметим, речь идет о сроке службы, который установлен при вводе объекта в эксплуатацию.

А не о том, который осталось «доработать», В зависимости от срока полезного использования основные средства делят на три группы.

Первая группа. В нее входят основные средства со сроком полезного использования от 1 года до 3 лет включительно. Остаточную стоимость таких объектов признают в расходах в течение первого календарного года применения УСН.

Вторая группа. К ней относятся основные средства со сроком полезного использования от 3 до 15 лет включительно. Остаточную стоимость этих объектов списывают в течение первых 3 лет применения УСН в такой последовательности: в первый календарный год применения УСН — 50% стоимости, во второй — 30%, а в третий — 20%.

Третья группа. К ней относятся основные средства со сроком полезного использования свыше 15 лет. Остаточную стоимость таких объектов равномерно относят на расходы в течение первых 10 лет применения УСН.

Для наглядности мы представили схему, как следует списывать остаточную стоимость после перехода на «упрощенку».

Схема. Порядок списания ОС, введенных в эксплуатацию до перехода на УСН

Отметим, что независимо от того, в какую группу входит основное средство, остаточную стоимость относят на расходы не за один раз, а равными долями поквартально в течение налогового периода. В разделе 1 Книги учета такие расходы отражают в последние дни отчетных (налоговых) периодов.

Пример списания остаточной стоимости ОС после перехода на УСН

ООО «Грация» 1 января 2017 года перешло на УСН с объектом доходы минус расходы. На балансе организации имеется машина для отделки полов, которая была приобретена, оплачена и введена в эксплуатацию в декабре 2015 года. Срок ее полезного использования — 5 лет. На дату перехода остаточная стоимость составила 48 000 руб. Отразим в расходах, учитываемых при УСН, остаточную стоимость машины.

Срок полезного использования машины — 5 лет. Объект оплачен, госрегистрации не требуется. Поэтому в январе 2017 года общество вправе принять к учету остаточную стоимость машины и сделать запись в разделе 2 Книги учета.

В первый год применения УСН оно может учесть 50% остаточной стоимости, во второй — 30%, а в третий — 20%. При этом расходы в течение налогового периода следует списывать равными долями в последние дни отчетного или налогового периода.

Таким образом, в расходах можно отразить:

1) 31 марта, 30 июня, 30 сентября и 31 декабря 2017 года — по 6000 руб. (48 000 руб. × 50% : 4 квартала);

2) 31 марта, 30 июня, 30 сентября и 31 декабря 2018 года — по 3600 руб. (48 000 руб. × 30% : 4 квартала);

3) 31 марта, 30 июня, 30 сентября и 31 декабря 2019 года — по 2400 руб. (48 000 руб. × 20% : 4 квартала).

Читая статью учитывайте, что изменились правила учета основных средств. Подробности читайте в журнале «Упрощенка»

Источник: https://www.26-2.ru/qa/250304-qqqqa-17-m5-19-05-2017-uchet-osnovnyh-sredstv-pri-perehode-na-usn

1С: Переход с УСН на ОСН (метод начисления)

В соответствии с п. 1 ст. 346.11 Налогового кодекса Российской Федерации упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется добровольно. Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган.

Но применять упрощенную систему налогообложения имеют право не все организации и индивидуальные предприниматели, а только те, которые соответствуют требованиям, определенным в п. 2 и п. 3 ст. 346.

12 НК РФ (величина доходов, вид деятельности, наличие филиалов и (или) представительств, средняя численность работников, остаточная стоимость основных средств и т.д.).

Если по итогам отчетного (налогового) периода доходы налогоплательщика превысили определенную Налоговым кодексом сумму и (или) допущено несоответствие требованиям, указанным в ст. 346.

12, такой налогоплательщик считается утратившим право на применение упрощенной системы налогообложения с начала того квартала, в котором допущено указанное превышение и (или) несоответствие указанным требованиям (п. 4 ст. 346.13 НК РФ). То есть переходит на иной режим налогообложения в принудительном порядке.

Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения регламентируются в ст. 346.25 НК РФ.

[su_quote]

В данной статье мы подробно на простом примере рассмотрим, как осуществить переход с упрощенной системы налогообложения с объектом налогообложения «доходы, уменьшенные на величину расходов» на общий режим налогообложения в программе 1С: Бухгалтерия 8 редакция 3.0.

Рассмотрим пример.

Организация «Рассвет» в 2014 году применяла упрощенную систему налогообложения с объектом налогообложения «доходы, уменьшенные на величину расходов».

С января 2015 года организация добровольно переходит на общий режим налогообложения – метод начисления и планирует применение ПБУ 18/02 «Расчет налога на прибыль организаций».

С 2014 года бухгалтерский и налоговый учет в организации ведется с помощью программы 1С: Бухгалтерия 8 редакция 3.0.

Первое, что необходимо сделать в программе, − это создать новую учетную политику на 2015 год. В новой учетной политике устанавливается общий режим налогообложения и настраивается закладка «Налог на прибыль».

Для нашего примера мы будем использовать следующие параметры: применение ПБУ 18/02 и линейный метод начисления амортизации. Если в бухгалтерском учете организации используются счета 20.

01, 23 и 25, то необходимо настроить методы определения прямых расходов производства в НУ.

Учетная политика организации за 2014 год и 2015 год приведена на Рис. 1.

Рис. 1

Далее необходимо на дату, предшествующую переходу на общий режим налогообложения (для нашего примера — 31.12.2014), ввести остатки по налогу на прибыль для всех счетов, по которым ведется налоговый учет.

Для определения бухгалтерских счетов, по которым требуется ввод остатков, можно воспользоваться стандартным бухгалтерским отчетом Оборотно-сальдовая ведомость, в настройках которого указать только один показатель — контроль.

Этот показатель отражает выполнение в программе на счетах бухгалтерского учета «формулы ПБУ 18/02»: БУ = НУ + ПР + ВР.

Если по счету на конец периода по показателю контроль есть сальдо, это значит, что указанная формула не выполняется и требуется ввод остатков (сумм НУ, сумм ПР и сумм ВР).

Оборотно-сальдовая ведомость для нашего примера приведена на Рис. 2.

Рис. 2

Таким образом, в нашем примере необходимо ввести остатки для налога на прибыль по основным средствам, товарам и задолженностям по расчетам с поставщиками и покупателями.

У организации есть один объект основных средств. Данный объект был приобретен, оплачен, принят к учету и введен в эксплуатацию при применении упрощенной системы налогообложения в декабре 2014 года. Соответственно, амортизация в бухгалтерском учете по данному объекту основных средств еще не начислялась.

На складе находится партия товара в количестве 100 единиц стоимостью 118 000 руб., в том числе НДС 18%. Товар в дальнейшем будет использоваться для деятельности, облагаемой НДС. Имеется полученный от поставщика счет-фактура.

Имеется кредиторская задолженность в сумме 23 600 руб. Организация в 2014 году приобрела услугу, но не оплатила.

Имеется дебиторская задолженность в сумме 50 000 руб. Покупатель не оплатил отгруженный товар.

Для ввода остатков по налогу на прибыль используется документ Ввод остатков (можно воспользоваться обработкой Помощник ввода остатков). В каждом таком документе необходимо с помощью кнопки «Режим ввода остатков» отключить флажок Ввод остатков по бухгалтерскому учету и вручную установить у документа необходимую дату.

Наиболее сложным является ввод остатков по основным средствам. В п. 3 ст. 346.

25 НК РФподробно расписано, как при переходе на общий режим налогообложения оцениваются в налоговом учете основные средства и нематериальные активы, которые были приняты к учету до применения упрощенной системы налогообложения (в период применения общего режима налогообложения), стоимость которых не полностью перенесена на расходы в период применения упрощенной системы налогообложения. Остаточная стоимость таких объектов определяется как остаточная стоимость на момент перехода на упрощенную систему налогообложения, уменьшенная на сумму расходов, признанных при применении упрощенной системы налогообложения.

В нашем случае ситуация проще. Расходы на приобретение данного объекта основных средств были полностью признаны во время применения упрощенной системы налогообложения (основное средство оплачено и принято к учету).

Следовательно, стоимость основного средства в целях налогообложения по налогу на прибыль составляет ноль рублей.

Поэтому при вводе остатков необходимо указать бухгалтерскую стоимость, налоговую стоимость в сумме ноль рублей и соответствующую постоянную разницу.

Несмотря на то что нам необходимо ввести в программу только сумму НУ и сумму ПР по счету 01.01 «Основные средства в организации», в документе Ввод остатков должны быть заполнены все обязательные реквизиты, так как кроме бухгалтерских проводок документ формирует записи в специальные регистры сведений.

Проводка документа Ввод остатков представлена на Рис. 3.

Рис. 3

Ввод остатков по товару (по счету 41.01 «Товары на складах») осуществляется аналогичным способом. Указывается соответствующая номенклатура, склад и партия.

[su_quote]

При упрощенной системе налогообложения с объектом налогообложения «доходы, уменьшенные на величину расходов» списание материально-производственных запасов в программе всегда осуществляется по методу ФИФО. Целесообразно оставить этот метод списания и при переходе на общий режим налогообложения.

Указывается количество товара и его стоимость в бухгалтерском и налоговом учете. Стоимость в налоговом учете совпадает со стоимостью в бухгалтерском учете.

Проводка соответствующего документа Ввод остатков представлена на Рис. 4.

Рис. 4

При вводе остатков по счету 60.01 «Расчеты с поставщиками и подрядчиками» указывается контрагент, договор с ним, документ расчетов и остаток по кредиту. Сумма в налоговом учете соответствует бухгалтерскому учету.

Проводка соответствующего документа Ввод остатков представлена на Рис. 5.

Рис. 5

Аналогично вводятся остатки по счету 62.01 «Расчеты с покупателями и заказчиками». Сумма в налоговом учете соответствует бухгалтерскому учету.

Проводка документа Ввод остатков представлена на Рис. 6.

Рис. 6

В соответствии с п. 6 ст. 346.

25 НК РФ суммы налога на добавленную стоимость, предъявленные налогоплательщику при приобретении им товаров (работ, услуг, имущественных прав), которые не были отнесены к расходам при применении упрощенной системы налогообложения, принимаются к вычету при переходе на общий режим налогообложения.

Для принятия НДС к вычету необходимо выполнение двух условий. Во-первых, наличие счета-фактуры поставщика. Во-вторых, товары (работы, услуги, имущественные права) должны быть предназначены для деятельности, облагаемой НДС. Суммы НДС принимаются к вычету в первом квартале после перехода на общий режим налогообложения.

Остаток товара в нашем примере полностью соответствует всем вышеперечисленным требованиям: сумма НДС по товару, предъявленная поставщиком, к расходам не отнесена, товар предназначен для продажи с НДС, счет-фактура поставщика в наличии имеется.

Все операции, связанные с переходом на общий режим налогообложения, мы будем осуществлять 1 января 2015 года − в первый день применения новой системы налогообложения.

Вначале нам необходимо выделить сумму НДС, предъявленную поставщиком, из стоимости товара. Для этого мы воспользуемся Бухгалтерской справкой (Операция, введенная вручную).

В дебете формируемой нами проводки выберем счет 19.03 «НДС по приобретенным материально-производственным запасам», в аналитике которого укажем контрагента (поставщика товара) и счет-фактуру полученный (документ поступления).

В кредите проводки выберем счет 41.01 «Товары на складах», в аналитике которого укажем номенклатуру (товар), партию (документ поступления) и склад (место хранения).

Укажем выделяемую из стоимости товара сумму НДС (по условиям нашего примера это 18 000 руб.).

Пример Бухгалтерской справки показан на Рис. 7

Рис. 7

Для принятия суммы НДС к вычету в бухгалтерском учете и для отражения этой операции в книге покупок нам будет удобно использовать документ Отражение НДС к вычету.

На закладке Главное выбирается контрагент (поставщик товара), договор с ним и документ расчетов (документ поступления). Для формирования записи в книгу покупок необходимо установить флажок Использовать как запись книги покупок.

Для формирования бухгалтерской проводки по вычету НДС необходимо установить флажок Формировать проводки.

Для ссылки на реквизиты полученного от поставщика в прошлом году счета-фактуры необходимо установить флажок Использовать документ расчетов как счет-фактуру.

На закладке Товары и услуги в табличной части указывается вид ценности − Товары, сумма, ставка НДС и сумма НДС. Указывается счет НДС по приобретенным ценностям − 19.03 и событие – Предъявлен НДС к вычету. Табличную часть можно заполнить автоматически с помощью кнопки «Заполнить» ->Заполнить по расчетному документу | Добавить из расчетного документа.

При проведении данный документ сформирует в бухгалтерском учете проводку по вычету суммы НДС (Дт 68.02 «Налог на добавленную стоимость » − Кт 19.03«НДС по приобретенным материально-производственным запасам») и сделает запись в книгу покупок (регистр накопления НДС Покупки).

Пример заполнения документа Отражение НДС к вычету и результат его проведения представлены на Рис. 8.

Рис. 8

В соответствии с пп. 1 п. 2 ст. 346.25 НК РФ признаются в составе доходов доходы в сумме выручки от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав) в период применения упрощенной системы налогообложения, оплата которых не произведена до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления.

В соответствии с пп. 2 п. 2 ст. 346.25 НК РФ признаются в составе расходов расходы на приобретение в период применения упрощенной системы налогообложения товаров (работ, услуг, имущественных прав), которые не были оплачены налогоплательщиком до даты перехода на исчисление налоговой базы по налогу на прибыль по методу начисления.

Указанные доходы и расходы признаются доходами (расходами) месяца перехода на общий режим налогообложения.

Начнем с доходов. Дебиторская задолженность в нашем примере полностью соответствует вышеназванному подпункту 1: организация реализовала покупателю товар, а покупатель еще не оплатил.

Для признания дохода воспользуемся Бухгалтерской справкой.

Добавим проводку. В кредите выберем счет 91.01 «Прочие доходы», в качестве аналитики которого укажем статью прочих доходов и расходов с видом статьи Прибыль (убыток) прошлых лет. Укажем сумму Кт в налоговом учете – 50 000 руб.

и соответствующую постоянную разницу – минус 50 000 руб.

Счет дебета никакого значения не имеет (мы по дебету никаких сумм не указываем), но для наглядности выберем дебиторскую задолженность, которая является основанием для признания дохода.

Пример Бухгалтерской справки представлен на Рис. 9.

Рис. 9

С расходами все аналогично. Кредиторская задолженность в нашем примере соответствует подпункту 2: организация приобрела услугу, но не могла признать расходы, так как не оплатила услугу поставщику.

Для признания расходов также воспользуемся Бухгалтерской справкой.

В дебете выберем счет 91.02 «Прочие расходы», в качестве аналитики можем указать ту же статью прочих доходов и расходов (как для доходов). Укажем сумму Дт в налоговом учете – 23 600 руб. и соответствующую постоянную разницу – минус 23 600 руб. В кредите для наглядности выберем кредиторскую задолженность, которая является основанием для признания расхода.

Пример Бухгалтерской справки представлен на Рис. 10.

Рис. 10

Посмотрим, что у нас получится при закрытии месяца январь.

Амортизация по объекту основных средств будет начислена только в бухгалтерском учете. Для учета по налогу на прибыль стоимость основного средства равна нулю, поэтому в налоговом учете никаких расходов нет, и будет признана соответствующая постоянная разница.

[su_quote]

Проводка регламентной операции Амортизация и износ основных средств за январь 2015 года представлена на Рис. 11.

Рис. 11

Программа отдельно обрабатывает постоянные разницы, учтенные в расходах и доходах.

Таким образом, в январе месяце в прочих расходах у нас признана постоянная разница – минус 23 600 руб. (см. Рис. 10), и признана постоянная разница в сумме амортизации – 1180 руб. (см. Рис. 11). Если эти разницы сложить, то в итоге получается минус 22 420 руб. (-23 600 + 1 180).

Постоянные разницы (ПР) со знаком минус, признанные в расходах, приводят к начислению постоянного налогового актива (ПНА).

ПНА = -ПР * СТнп = 22 420 руб. * 20% = 4 484 руб.

В прочих доходах в нашем примере признана постоянная разница — минус 50 000 руб. (см. Рис. 9).

Постоянные разницы (ПР) со знаком минус, признанные в доходах, приводят к начислению постоянного налогового обязательства (ПНО).

ПНО = -ПР * СТнп = 50 000 руб. * 20% = 10 000 руб.

Фрагмент проводок регламентной операции Расчет налога на прибыль за январь 2015 года представлен на Рис. 12.

Рис. 12

Проверим регламентированную отчетность.

Доходы, признанные при переходе с упрощенной системы налогообложения на общий режим налогообложения, отразятся в строке 101 Приложения 1 к Листу 02 Декларации по налогу на прибыль за I квартал 2015 года.

Расходы, признанные при переходе с упрощенной системы налогообложения на общий режим налогообложения, отразятся в строке 301 Приложения 2 к Листу 02.

Фрагмент Декларации по налогу на прибыль представлен на Рис. 13.

Рис. 13

Суммы НДС, принятые к вычету при переходе с упрощенной системы налогообложения на общий режим налогообложения, отразятся в строке 130 Декларации по НДС за I квартал 2015 года.

Фрагмент Декларации по НДС представлен на Рис. 14

Рис. 14

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС).

Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф .

Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

Источник: https://lk.usoft.ru/allfunction/function_1c/20150305

Переход с ОСНО на УСН. Порядок перехода ООО на УСН с ОСНО :

Многие предприниматели стремятся работать по упрощенной системе налогообложения, или УСН, — это часто существенно выгоднее, чем уплата налогов в рамках ОСНО. Однако столь же регулярно фирме может потребоваться переход, в свою очередь, от УСН к ОСНО. Каким образом осуществляются обе процедуры? Каковы их основные нюансы?

Переход с ОСНО на «упрощенку»: общие правила

Переход с ОСНО на УСН регулируется положениями статьи 346 НК РФ. В соответствии с данными законодательными нормами, организации и ИП, которые желают перейти на УСН, изначально осуществляя расчеты с государством в рамках общей системы налогообложения, вправе сделать это с начала следующего календарного года.

Для перехода на УСН фирмам нужно направить в территориальное представительство ФНС РФ соответствующее уведомление — до 31 декабря года, предшествующего изменению системы налогообложения, используемой предприятием. Переход с ОСНО на УСН может осуществить также ИП или юрлицо, которое только зарегистрировались в ФНС.

В этом случае соответствующий субъект предпринимательской деятельности должен успеть направить в ФНС уведомление об изменении системы налогообложения в течение 30 дней с момента внесения сведений о фирме в государственные реестры.

При условии, что данный документ будет передан налоговикам в указанный срок, фирма может начать фактически деятельность как плательщик УСН сразу же после регистрации в ФНС.

Переход с ОСНО на «упрощенку»: особенности определения налоговой базы

Переход с ОСНО на УСН характеризуется рядом примечательных нюансов. В частности, данная процедура имеет особенности, касающиеся исчисления размера налоговой базы. Эксперты выделяют следующие правила, которых фирмам следует придерживаться в процессе перехода с ОСНО на УСН.

Во-первых, денежные средства, которые были получены ИП или юрлицом до момента перехода на УСН в качестве оплаты по контрактам, должны быть включены в базу расчета налога по УСН, даже если выполнение обязательств по соответствующим договорам плательщик должен осуществить после того, как перейдет на УСН.

Во-вторых, в состав налоговой базы не должны включаться средства, которые получены фирмой после того, как она перешла на УСН, но только если в соответствии с нормами налогового учета, который применяется по методу начисления, данные суммы были внесены в состав доходов при определении базы по налогу на прибыль.

В-третьих, издержки фирмы, которые организация определяет по факту перехода на «упрощенку», могут быть признаны как официальные и принимаемые к вычету из базы — на дату осуществления таковых, если были оплачены до того, как компания сменила режим налогообложения, либо на дату перечисления денежных средств, если оно было произведено после начала работы предприятия по УСН.

В-четвертых, средства, которые уплачены по факту перехода на УСН в счет погашения расходов фирмы, не могут быть вычтены из базы, если соответствующие издержки до смены налогового режима учитывались при исчислении налога на прибыль.

Исчисление авансов при переходе на УСН

Важный аспект, характеризующий процедуру смены фирмой налогового режима на УСН — исчисление авансов. Рассмотрим его подробнее.

В рамках такой процедуры, как переход с ОСНО на УСН, авансы должны быть включены в структуру доходов по состоянию на 1 января года, в котором фирма работает по УСН. Кроме того, авансы, полученные до смены налогового режима и относящиеся к категории незакрытых, следует учитывать при исчислении максимальной величины выручки, которая дает фирме право работать по «упрощенке».

Восстановление НДС при переходе на УСН

Следующий нюанс, на который полезно обратить внимание компании — необходимость восстановления НДС при переходе на УСН. В связи с чем фирма может быть обязана осуществлять данную процедуру? Действительно, по завершении такой процедуры, как переход с ОСНО на УСН, НДС компанией уплачиваться не должен.

Однако есть сценарии, при которых налог на добавленную стоимость, который принят организацией к вычету, требуется восстановить и впоследствии уплатить государству. Данное обязательство налогоплательщик должен выполнить в следующих основных случаях.

Во-первых, по завершении такой процедуры, как переход с ОСНО на УСН, восстановление НДС требуется, если фирма использует те или иные товары, работы или сервисы при производстве изделий, которые, в свою очередь, не облагаются НДС. В частности те, которые включены в перечень, утвержденный статьей 149 НК РФ.

Во-вторых, если завершен переход с ОСНО на УСН, восстановление НДС требуется в случаях, когда фирма использует товары, работы или сервис в целях реализации за границей.

В-третьих, процедура, о которой идет речь, может осуществляться, если товары, работы либо сервисы куплены организацией, которая освобождена от внесения в бюджет НДС, работает по ЕНВД или также по УСН.

В-четвертых, по завершении такой процедуры, как переход с ОСНО на УСН, НДС восстанавливается, если товары, работы или сервисы задействуются в рамках операций, которые не признаются в качестве объектов налогообложения. В частности, перечень таковых зафиксирован в положениях статьи 146 НК РФ.

[su_quote]

В иных случаях восстанавливать НДС, как правило, нет необходимости. Однако это нужно делать, в частности, когда НДС по имуществу, включенному в уставный капитал, был принят к вычету. Восстановление соответствующего налога осуществляется в том квартале, когда торговые операции совершены, либо приобретенные ТМЦ задействуются в рамках хозяйственных операций.

Можно отметить, что суммы НДС, которые восстановлены фирмой, учитываются в структуре прочих издержек фирмы.

Списание ОС в расходы при «упрощенке» и ОСН: на что обратить внимание

Есть еще один нюанс рассматриваемой процедуры смены систем налогообложения. Он заключается в том, что амортизация при переходе с ОСНО на УСН применяется по особым принципам.

Дело в том, что она используется как стандартный механизм переноса основных средств в издержки при ОСН. Однако при УСН задействуется иной подход. Собственно, такой метод, как амортизация, при «упрощенке» может не применяться в принципе. При УСН основные средства списываются напрямую.

Однако может получиться так, что ОС фирма может начать использовать еще при ОСН, и посредством амортизации в расходы будет списана только их часть. Как в этом случае фирма, перейдя на УСН, будет учитывать в расходах оставшуюся стоимость основных средств?

После того как осуществлен переход с ОСНО на УСН, основные средства прежде всего следует подсчитать и определить их остаточную стоимость. При этом в расчет следует брать сведения именно налогового учета, а не бухгалтерского.

После этого остаточная стоимость ОС может быть отнесена на издержки, которые уменьшают сумму налога, уплачиваемого в бюджет при УСН — равными долями.

Их общее количество, а также иные нюансы списания стоимости будут определяться сроком эксплуатации основных средств.

Например, для объектов, которые подлежат эксплуатации в течение 3 лет, остаточная стоимость может быть списана в течение первого года работы фирмы при УСН.

В свою очередь, если объекты используются 3-15 лет, то в течение первого года работы при УСН остаточная стоимость может быть списана в издержки на 50%, во второй — на 30%, в третий — на 20%.

Если основное средство имеет срок эксплуатации 15 лет и более, то его остаточная стоимость списывается в издержки в течение 10 лет использования фирмой режима УСН — равными частями.

Особенности налогового учета при переходе с ОСНО на УСН в бухгалтерских программах

Каким образом учитываются в популярных бухгалтерских программах те или иные операции в рамках такой процедуры, как переход с ОСНО на УСН? «1С» 8.2, к примеру, в числе таких решений.

Спектр операций, которые могут фиксироваться посредством рассматриваемой программы — исключительно широкий. Поэтому изучим для примера те, что относятся к наиболее распространенным. Таковыми можно назвать, в частности, процедуру определения остатков издержек на приобретение основных средств, а также нематериальных активов.

Так, данный показатель с помощью программы «1С» определяется посредством сопоставления сведений по оборотно-сальдовым ведомостям, коррелирующим со счетами учета основных средств (либо НМА) в контексте объектов ОС, а также данных из Раздела 2 Книги учета доходов и расходов.

Следующая операция, которую необходимо учесть в рассматриваемой программе, — это принятие к вычету сумм НДС, коррелирующих с авансами от контрагентов. При этом в расчет берутся непогашенные авансы. Соответствующий вычет принимается на дату, которая предшествует началу работы фирмы в рамках УСН. Он должен быть подтвержден посредством документов, удостоверяющих возврат НДС контрагентам.

Еще одна значимая учетная операция, которую следует осуществить в программе «1С», — корректное закрытие транзакций за месяц. Особенно это касается тех, что непосредственно влияют на величину остаточной стоимости средств.

Как правило, данная работа предполагает исчисление амортизации по тем активам, что классифицируются как внеоборотные, списание расходов, относящихся к будущим периодам, а также пересчет стоимости остатков по материалам, что исчисляются исходя из их средней стоимости, подсчитать остатки по транспортным издержкам.

Восстановление НДС по тем правилам, что мы рассмотрели выше, — еще одна процедура, которую желательно учеть в регистрах программы «1С». То есть восстановление данного налога осуществляется в корреляции с теми активами, которые еще не списаны в расходы по сбору, уплачиваемому при ОСН — на дату, которая предшествует началу работу компании по УСН.

Следующая важная процедура в рамках работы с «1С» — фиксация остатков по движущимся расходам. Что она представляет собой? Данная процедура предполагает отражение в учете остатков по издержкам, которые допустимо признать по факту начала работы по УСН, а также по тем расходам, что еще не оплачены, однако признаны в целях исчисления налогооблагаемой базы.

Данные операции предстоит осуществлять пользователю в разных версиях «1С» — например, не только 8.2, но также, в частности, «1С» 8.3. Переход с ОСНО на УСН в данном контексте предполагает осуществление, в целом, стандартизованных операций с помощью соответствующего ПО.

Различия в версиях программы «1С» в данном случае могут иметь значение с точки зрения интерфейса, но никак не интерпретации норм права, установленных НК РФ — для фирмы главное прежде всего обеспечить соответствие бухгалтерского и налогового учета положениям законодательства, и только во вторую очередь акцентировать внимание на адаптации к данному учету интерфейсов той или иной программы.

Переход с «упрощенки» на УСН для хозяйственных обществ: основные нюансы

Рассмотрев то, каким образом осуществляется переход с ОСНО на УСН, изучим обратную процедуру — когда фирма на «упрощенке» начинает работать в рамках общей системы налогообложения.

При этом полезно будет изучить специфику данного явления применительно как раз таки к деятельности хозяйственных обществ. Дело в том, что необходимость в переходе на ОСН, как правило, испытывают именно ООО.

Предприниматели не так часто предпочитают менять систему налогообложения в пользу ОСН, либо становятся обязанными это делать.

Необходимость переходе с УСН на УСН возникает чаще всего, если:

- в силу специфики бизнеса работа по ОСН оправдана и выгодна;

- компания не удовлетворяет критериям работы по УСН — например, в части размера выручки или величины штата.

Как и в случае с такой процедурой, как переход ООО с ОСНО на УСН, хозяйственное общество должно уведомить ФНС РФ о смене режима налогообложения. Однако данный механизм может быть представлен в 2 разновидностях.

Если фирма переходит на ОСН добровольно — в силу того, что посчитает работу по соответствующей схеме более выгодной, то должна уведомить об этом ФНС до 15 января года, в котором планирует начать уплачивать налоги по ОСН.

Если компания вынуждена перейти на ОСН в силу специфики бизнеса, то должна направить соответствующее уведомление в налоговую службу в течение 15 дней по истечении отчетного периода, в котором она перестала соответствовать критериям УСН.

Переход с «упрощенки» на ОСН: исчисление налоговой базы

Рассматривая порядок перехода на УСН с ОСНО выше, мы отметили, что существует ряд нюансов исчисления налоговой базы при соответствующем сценарии. Аналогично есть особенности определения данного показателя и в случае с обратной процедуры — изменения налогового режима на ОСНО.

То, каким образом исчисляются доходы и расходы в рамках базы по ОСНО, зависит от того, какой метод расчета налога задействует фирма. Таковых 2 — кассовый и метод начисления.

В первом случае особых сложностей у фирмы с исчислением налоговой базы не возникнет, поскольку законодательно не установлено таких норм, которые бы предопределяли отдельный порядок фиксации выручки и издержек компании при переходе на ОСН.

В свою очередь, при методе начисления схема иная.

Так, в структуру доходов в период, когда фирма меняет режим налогообложения с УСН на ОСН, должна быть включена, в частности, дебиторская задолженность, сформировавшаяся при УСН.

Дело в том, что в период действия «упрощенки» метод начисления в общем случае не применяется — только кассовый, предполагающий формирование выручки вне зависимости от факта продажи товаров, работ или сервисов.

Поэтому если, к примеру, продукция была отгружена, но не оплачена, это не предполагало формирования доходов. В свою очередь, метод начисления предполагает формирование выручки после того, как товар отгружается. Таким образом, после перехода на ОСН с УСН стоимость тех товаров, что были реализованы, но не оплачены, следует включить в структуру доходов.

Переход с «упрощенки» на ОСН: нюансы исчисления НДС

Как известно, одним из критериев разграничения ОСН и других налоговых режимов является необходимость уплаты НДС. Рассмотрим то, каким образом регулирует исчисление (в рамках такой процедуры, как переход с ОСНО на УСН) НДС Налоговый Кодекс.

В соответствии с нормами НК РФ, плательщики УСН освобождены от уплаты НДС. В свою очередь, данное обязательство в полной мере актуально для фирм, работающих по общей системе налогообложения.

НДС в российской системе налогового права представлен 2 разновидностями — в виде исходящего, а также входящего налога. Как правило, особых сложностей с исчислением того и другого у фирм-плательщиков НДС не возникает.

Но есть один нюанс, на который им полезно обратить внимание, особенно если это те организации, которые переходят с УСН на ОСН.

Дело в том, что в тех случаях, когда по факту смены фирмой налогового режима на ее счет поступает оплата за товары, работы либо сервисы, которые поставлены в период УСН, то НДС на соответствующие транзакции начислять не требуется.

В свою очередь, все те сделки, что совершены после того как компания стала полноценным плательщиком НДС, облагаются данным сбором по ставкам, установленным в законодательстве.

Данное правило определяется экспертами исходя из интерпретации положений пункта 2 статьи 346.25 НК РФ.

Резюме

Итак, мы рассмотрели то, как регулирует переход с ОСНО на УСН Налоговый Кодекс РФ, ключевые нюансы данной процедуры, а также противоположной — когда фирма на «упрощенке» начинает работу по общему режиму налогообложения.

В целом смена фирмой одной схемы уплаты сборов на другую осуществляется в рамках стандартных, в достаточной мере детально регламентируемых процедур. Документы для перехода с ОСНО на УСН предоставляются в ФНС в минимальном количестве.

По сути дела, все сводится к своевременному направлению в налоговую службу уведомления, которое составляется по установленной форме.

[su_quote]

Вместе с тем стоит иметь в виду, что при переходе с ОСНО на УСН проверка ФНС РФ сведений, предоставляемых организацией, осуществляется, как правило, весьма детально. Поэтому соответствующее уведомление должно составляться корректно, чтобы впоследствии у налоговиков не возникло вопросов по поводу применения фирмой новой системы налогообложения.

Источник: https://BusinessMan.ru/new-perexod-s-osno-na-usn-poryadok-perexoda-ooo-na-usn-s-osno.html