Изменения для ИП в 2015 году: налоги, страховые взносы в ПФР и ФСС

Следует сказать о том, что алгоритм расчета страховых взносов ИП «за себя» в 2015 году по-прежнему будет зависеть от дохода ИП и от размера МРОТ, так же как в 2014 году (подробнее об этом: https://kontur.ru/qa/121).

Страховые взносы году следует перечислять отдельно в ПФР и на ОМС.

Периодичность уплаты можно выбрать на свое усмотрение — единовременно или частями в течение года. При применении ЕНВД и УСН, конечно, желательно платить взносы поквартально, чтобы налог на них можно было уменьшить. Уплата 1% с суммы превышения дохода в 300 000 руб. производится не позднее 1 апреля следующего года.

КБК для уплаты фиксированных платежей ИП «за себя» 2015 году останутся теми же, что и в 2014 году:

392 1 02 02140 06 1000 160 – КБК для уплаты страховых взносов в ПФР

392 1 02 02101 08 1011 160 – КБК для уплаты страховых взносов в ФОМС

Реквизиты для уплаты взносов можно уточнить в своем управлении ПФР.

Размер страховых взносов «за сотрудников» работающих у ИП в 2015 году не изменится по сравнению с предыдущим годом. Страховые взносы составят 30% от заработной платы.

Что изменится в 2015 году по сравнению с 2014 годом?

1. Должен измениться МРОТ

С 1 января 2015 года МРОТ должен увеличиться на 7,4% и составить 5965 руб. В настоящее время его размер 5554 руб. Увеличение МРОТ неизбежно приведет к увеличению размера фиксированных платежей ИП «за себя», потому что МРОТ является базовым показателем для исчисления взносов.

Если размер дохода ИП не превышает 300 000 руб. за год, то размер страховых взносов в ПФР составит 18 610, 80 руб. (5965 руб. x 26% x 12 мес.).

Размер страховых взносов в ФФОМС в 2015 году = 3650,58 руб. (5965 руб. x 5,1% x 12 мес.).

Если ИП за год заработает более 300 000 руб., то взносы в ПФР начисляются еще дополнительно в размере 1% с суммы превышения, но не более в 2015 году 148 886, 40 руб. (8 x 5965 руб. x 26% x 12 мес.).

2. Изменятся отдельные моменты, касающиеся сдачи отчетности в фонды и администрирования страховых взносов

С 2015 года расчеты по страховым взносам в электронной форме должны подавать в ПФР и ФСС плательщики, у которых среднесписочная численность работников за предшествующий расчетный период составила более 25 человек. Следовательно, работодатели ИП со штатом более 25 человек должны подавать отчеты в фонды в электронном виде.

Определены условия и порядок предоставления отсрочки (рассрочки) по уплате страховых взносов, пеней и штрафов. Отсрочка или рассрочка будут возможны в случаях стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы, непредоставления или несвоевременного предоставления бюджетных ассигнований, сезонного характера работ.

В п. 2 ч. 1 ст. 5 Закона №212-ФЗ уточнено, что ИП смогут не исчислять и не уплачивать взносы за отдельные периоды, в течение которых они не вели свою профессиональную деятельность.

За неполный месяц профессиональной деятельности фиксированный размер взносов определяется пропорционально количеству календарных дней этого месяца.

Это допустимо, например, за период отпуска по уходу за ребенком, при представлении необходимых подтверждающих документов.

Округление суммы страховых взносов снова отменяется.

3. Изменятся условия применения патентной системы для ИП

Нововведения установлены Законом №244-ФЗ от 21 июля 2014 года.

Региональным органам власти представится право выдавать патенты, действующие в одном или нескольких муниципальных образованиях своего субъекта РФ. Таким образом, если с нового года ИП изъявит желание вести деятельность, например, в разных городах одного региона, ему придется приобрести патент в каждом из них.

До изменений патент действовал на территории всего субъекта РФ, в котором он выдавался.

Это изменение не касается только некоторых видов деятельности: оказания услуг по перевозке пассажиров / грузов автомобильным и водным транспортом, розничной торговли через объекты нестационарной торговой сети — разносной и развозной.

С 2015 года не будет минимального размера возможного к получению годового дохода ИП на патенте. В 2014 он составлял 100 000 руб. и подлежал ежегодной индексации. Следовательно, после поправок есть шансы, что для некоторых ИП стоимость патента может снизиться, в том случае если региональные власти установят для патента доход и в меньшей сумме.

ФНС с 2015 года утверждает форму заявления на выдачу патента, теперь она перестает быть произвольной. В случае неправильного оформления заявления в получении патента налоговики смогут отказать.

4. Для физлиц поменяется порядок расчета налога на имущество

Стоит отметить, что с 2015 года в НК РФ появится новая глава 32 под названием «Налог на имущество физических лиц». Налог на имущество будет исчисляться теперь не из инвентаризационной, а из кадастровой стоимости объекта.

Обратите внимание на то, что ИП, применяющие специальные налоговые режимы УСН и ЕНВД, налог на имущество в отношении объектов используемых в предпринимательской деятельности в 2015 году по-прежнему не платят, в отличие от организаций. Для сведения: юридические лица на УСН и ЕНВД с 2015 года являются плательщиками налога на имущество, но на предпринимателей это требование, к счастью, не распространяется.

Ольга Ульянова,

эксперт по вопросам бухгалтерского, налогового и управленческого учетов, финансовый директор и совладелица консалтинговой компании «ЭКВИТИ ОМ» (сервис-паровоз).

Имеет два высших образования — экономическое и юридическое.

Стаж работы в холдинговых структурах, крупных международных компаниях на руководящих позициях (главный бухгалтер, финансовый директор, заместитель генерального директора по бухгалтерскому учету и аудиту, аудитор).

Источник: https://kontur.ru/articles/1324

Сдача отчетности в ПФР

Ежемесячно все работодатели должны перечислять в Пенсионный фонд России (ПФР) страховые взносы на обязательное пенсионное страхование. Работодатели обязаны предоставлять в территориальное подразделение Пенсионного фонда отчетность по страховым взносам на ОПС и сведения персонифицированного учета по каждому своему сотруднику.

За последние несколько лет порядок предоставления отчетностей в ПФР претерпел некоторые изменения. В том числе это связано с изменениями в пенсионной системе: с недавнего времени в нашей стране существуют два вида самостоятельных пенсий — страховая и накопительная, которые ранее были частями трудовой.

В 2016 году была введена новая форма отчетности, которую можно подавать как в бумажном, так и в электронном виде.

Как отчитываться в ПФР за работников?

За своих работников отчитываются все работодатели, которые платят нанятым гражданам заработную плату или другой вид вознаграждения за проделанную работу. Это касается и индивидуальных предпринимателей, у которых числится хотя бы один сотрудник. Для отчетности в Пенсионный фонд Российской Федерации работодатели должны быть зарегистрированы в системе ОПС.

Существует несколько видов специально разработанных форм документов, по которым работодатели передают сведения о своих сотрудниках в Пенсионный фонд России. Также делать это необходимо в определенные сроки.

В какой форме необходимо предоставлять отчеты?

С 2014 года представлять отчеты за каждого из своих работников работодатель должен по единой форме отчетности. В сравнении с предоставлением отчетов в ПФР до 2014 года, единая форма имеет свои преимущества:

- сокращается объем отчетной информации;

- исключаются несоответствия между данными по страховым взносам, которые предоставляет страхователь, и данными по персонифицированному учету.

В единой форме отчетности содержится вся информация об уплате страховых взносов с 2014 года, при этом страховая и накопительная части пенсий не выделяются. Уплата взносов и задолженность по ним за период с 2010 года по 2013 год также имеется в данной форме.

В разделе два появился новый подраздел формы под номером четыре. В нем указываются данные об уплате страховых взносов по дополнительным тарифам, которые зависят от результатов проведения специальной оценки условий труда.

Данная оценка проводится с 2014 года один раз в пять лет. До этого периода учитываются результаты аттестации рабочих мест.

Также в единой форме не указывается сумма уплаченных взносов в индивидуальных сведениях.

Новая ежемесячная форма отчетности 2018 года

В прошлом году Государственной думой РФ был принят Федеральный закон № 385 от 29 декабря 2015 года, который вступил в действие с 1 января 2016 года. В соответствии с ним приостанавливаются отдельные положения законодательных актов и вносятся определенные изменения.

Таким образом, с 01.04.2016 года для страхователей действует новая ежемесячная форма отчетности в Пенсионный фонд. В соответствии с ней все работодатели за каждый месяц обязаны представлять отчетность о каждом своем работнике, в том числе и о лицах, с которыми заключен договор гражданско-правового характера.

То есть кроме официально трудоустроенных работающих граждан в список должны быть включены работники, проходящие испытательный срок, находящиеся в декрете, работающие по совместительству и так далее. Также необходимо отмечать тех граждан, которые уволились или были уволены, но проработали какое-то время в течение отчетного месяца.

В данной новой отчетности должна содержаться следующая информация о застрахованном лице:

- СНИЛС (страховой номер индивидуального страхового счета);

- ФИО (полностью);

- ИНН (при наличии).

Порядок сдачи отчетности

Всем работодателям, а именно организациям и индивидуальным предпринимателям, у которых имеется хотя бы один работник, работающий по трудовому или гражданско-правовому договору, нужно в положенные сроки представлять в Пенсионный фонд РФ отчеты о страховых взносах, которые работодатели уплачивают за своих работников. Для этого разработаны специальные формы.

- Ежеквартальная отчетность по страховым взносам в ПФР и в ФФОМС сдается по форме РСВ-1.

- Самозанятое население (адвокаты, нотариусы, ИП, не имеющие работников, и другие) освобождены от сдачи отчетности. Но главы крестьянских и фермерских хозяйств являются исключением, они обязаны отчитываться в ПФР по форме РСВ-2.

- Ежемесячная отчетность оформляется по каждому работнику по форме СЗВ-М.

Все формы отчетностей имеются в открытом доступе на официальном сайте Пенсионного фонда и являются бесплатными.

Сроки предоставления отчетности в ПФР

Каждый работодатель, у которого имеются рабочие места, обязан ежеквартально в течение года предоставлять единую отчетность в территориальные органы Пенсионного фонда России. Делать это необходимо не позднее 15 числа второго календарного месяца, следующего за отчетным периодом, если отчетность предоставляется в бумажном виде.

Если представление отчетности происходит в форме электронного документа, то сделать это нужно не позднее 20 числа второго календарного месяца, следуемого за отчетным периодом. При этом, если численность работников более 25 человек, то электронный документ должен быть заверен электронно-цифровой подписью.

Так как в нашей стране существуют выходные и нерабочие праздничные дни, предусмотренные законодательством РФ, то последний день срока может выпадать именно на эту дату. В этом случае последним днем срока считается ближайший рабочий день, который следует за выходным или праздничным нерабочим днем.

Так в 2018 году последними датами сдачи отчетности в бумажном виде являются:

- 15 февраля;

- 15 мая;

- 15 августа;

- 15 ноября.

Подавать отчетность в электронной форме в 2018 году следует не позже:

- 20 февраля;

- 20 мая;

- 22 августа;

- 21 ноября.

Парикмахер Зиновьева Елизавета Константиновна с недавнего времени стала индивидуальным предпринимателем.

В торгово-развлекательном центре она арендует небольшую площадь, где имеется специальное оборудование, необходимое для предоставления парикмахерских услуг.

В связи с большим количеством клиентов ИП Зиновьева в конце марта наняла пять человек на должность парикмахеров. Но в конце апреля по личным обстоятельствам один сотрудник уволился по собственному желанию без отработки.

Так как со всеми своими работниками у Елизаветы Константиновны заключен трудовой, либо гражданско-правовой договор, она обязана отчитываться перед Пенсионным фондом РФ:

- ежеквартально по форме РСВ-1;

- ежемесячно по форме СЗВ-М.

В отчете она должна указывать персональные данные всех работников, в том числе и тех, которые работают по совместительству, то есть четырех человек.

Но так как один сотрудник отработал месяц и уволился в конце апреля, то в списке формы СЗВ-М за апрель он также должен быть указан.

Другими словами, в ежемесячной отчетности, которую ИП Зиновьева предоставит в ПФР за апрель, должно быть обозначено 5 человек.

Штраф за несвоевременное предоставление данных

Статьей 19 и 20 Федерального закона № 212 от 24.07.2009 года предусмотрено взыскание средств со счетов плательщика в банках в случае неуплаты или неполной уплаты в установленный срок.

При этом денежные средства снимаются со счетов страхователя в рублях РФ. Но если средств на рублевых счетах недостаточно, то снимают денежные единицы с валютных счетов плательщика.

В этом случае взыскание производится в сумме, эквивалентной сумме платежа в рублях РФ, по курсу Центробанка Российской Федерации.

Если работодатель передаст сведения о работнике позже 10 числа, или данные о застрахованном лице будут неполными или недостоверными, то к страхователю будут применены финансовые санкции в размере 500 рублей за каждого сотрудника.

Таким образом, плательщик может быть оштрафован за:

- непредставление данных о работниках;

- несвоевременное предоставление отчетов в ПФР;

- сведения, в которых содержится ошибка (опечатка);

- предоставление неполных данных о работниках;

- недостоверные сведения.

Решение о взыскании передается плательщику в течение шести дней после дня его вынесения.

Заключение

Все организации без исключения и индивидуальные предприниматели, которые имеют как штат сотрудников, так и одного работника, обязаны ежемесячно уплачивать за них страховые взносы по определенным тарифам.

В подтверждение этого страхователи отчитываются в Пенсионный фонд России, предоставляя отчеты.

В обязательном порядке необходимо передать в ПФР отчетность по формам РСВ-1, которую нужно предоставлять один раз в квартал, и СЗВ-М, которую с апреля 2016 года необходимо отправлять в ПФР каждый месяц. В некоторых случаях могут потребоваться другие формы.

Сделать это можно в бумажном или в электронном виде, но обязательно до установленных сроков. Если в данные переданы позже, или в них содержится ошибка, то работодатели будут оштрафованы.

Ответы онлайн-консультанта на вопросы пользователей

или

Источник: http://pensiology.ru/ops/rabotodatelyam/predostavlenie-otchetnosti-v-pfr/

Налоговая и бухгалтерская отчетность ИП в 2018 году

Отчетность — головная боль всех бизнесменов. Каждый, кто хоть раз варился в этой кухне, знает, как сложно уследить за сроками сдачи всех важных бумаг, а ведь за позднюю сдачу начисляют штрафы и немаленькие.

Правда предпринимателям в этом плане повезло чуть больше, чем юридическим лицам, поскольку отчетность ИП не такая объемная. А на некоторых режимах налогообложения и при удачном стечении обстоятельств можно и вовсе не вести бухгалтерию.

Рассмотрим, как отчитываться перед налоговой.

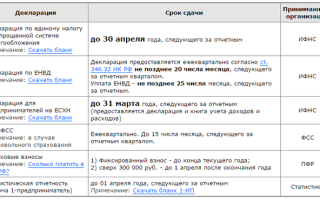

Какую отчетность сдает ИП

Начать следует с классификации отчетных бумаг. Всю налоговую отчетность для ИП можно разделить на 6 категорий, каждую из которых лучше рассматривать по отдельности:

- по обязательным налогам, различным на разных режимах налогообложения;

- за наемный персонал;

- по кассовым операциям;

- по дополнительным налогам, необходимость в уплате которых зависит от специфики бизнеса;

- статистическая;

- нулевая.

Отчетность на разных режимах

Тут все просто: какой налог ИП оплачивает — такую отчетность и сдает. Если совмещает два режима — подает 2 декларации.

Общий режим

ОСНО называют режимом по умолчанию, потому что его присваивают тем лицам, которые не подали ходатайство о выборе другой системы во время регистрации в ЕГРИП. Причем в автоматическом режиме и без оповещения. Оставаться на ОСНО предпочитают не многие, так как это еще и самый сложный режим, на котором не обойтись без помощи грамотного бухгалтера.

ИП на ОСНО уплачивают все виды обязательных налогов. Это и НДФЛ, и НДС, и налог на имущество. А отчетность индивидуального предпринимателя, избравшего ОСНО на 2018 год состоит из 3 позиций:

| Декларация НДС (образец) | По форме КНД 1151001. С 2016 года сдается в электронном формате, ФНС может принять ее и на бумажном носителе, но выпишет за это штраф | До 25 числа месяца, следующего за кварталом |

| Декларация 3-НДФЛ (образец) | Частота сдачи — один раз в год | 30 апреля |

| Декларация 4-НДФЛ (образец) | Как только бизнес принесет первую прибыль, ИП должен подсчитать предполагаемый доход и занести результат в декларацию. По нему налоговики рассчитают сумму авансовых платежей по НДФЛ. | Сдается через месяц после открытия ИП, после этого про этот вид отчетности можно забыть |

Упрощенный режим

Тот, кто предпочел работать на УСН, может вдохнуть полной грудью, поскольку этот режим постарались упростить на славу. Он предполагает сдачу всего одного отчета — декларации КНД 1152017. Срок подачи тоже радует — до 30 апреля каждого года. Почему все так просто?

ИП на упрощенке должен оплатить только один налог и всего один раз в год, а ежеквартально вносит авансовые платежи, рассчитанные самостоятельно.

Налоговики не проверяют правильность авансовых расчетов, полагаясь на добросовестность предпринимателей.

Да и к чему последним химичить, если после подачи декларации все погрешности «всплывут» и разницу между подлежащей к уплате суммой и фактически внесенной придется свести к нулю.

Единый сельхозналог

Перейти на ЕСХН могут лишь те бизнесмены, деятельность которых основана на производстве сельхозпродукции. Притом, 70% всего дохода должна приносить именно эта сфера. Зато им надо сдавать всего одну декларацию КНД 1151059. Срок ее подачи — 31 марта.

Налогоплательщики на ЕСХН не освобождены от заполнения КУДИР, как и все остальные предприниматели. Предоставлять ее в ИФНС надо только по запросу уполномоченного органа.

Единый налог на вмененный доход

На ЕНВД бизнесмены платят налог не по фактическому доходу, а по некоему идеальному. Устанавливает его государство, а региональные власти вводят специальные коэффициенты, чтобы уменьшить размер отчислений. Их можно найти на сайте ФНС.

Вся отчетность ИП на ЕНВД сводится к одной налоговой декларации КНД 1152016, которую необходимо подавать квартально до 20 числа месяца, следующего за отчетным периодом.

Облагать ЕНВД можно далеко не все виды деятельности, поэтому нередко предприниматели совмещают этот режим с другими, а значит и отчетность ведут по двум режимам одновременно. Все было бы хорошо, но вмененка доступна не во всех регионах РФ, к примеру, в Москве ее нет.

Бухгалтерская отчетность ИП, в том числе КУДИР, на вмененном режиме не нужна, однако ее можно вести для упрощения учета.

Патент

ПСН — максимально простая система налогообложения, разработанная только для предпринимателей. Организации не могут купить патент, стоимость которого заменяет сразу все виды налогов и освобождает от сдачи отчетности.

Поскольку перечень видов деятельности для ПСН ограничен, и на нем нельзя нанимать более 10 человек, многие бизнесмены совмещают патент с другими режимами. В таком случае надлежит сдавать и соответствующие отчеты.

Отчетность за работников ИП

Этот вид отчетности ИП без работников предоставлять не должны, и им повезло, так как лица, которые наняли рабочих, сдают немереное число бумаг:

| Сведения о ССЧ | Уведомление о среднесписочной численности наемных сотрудников за прошлый год | 20 января |

| Декларация 2-НДФЛ | Декларация о доходах работников ИП, количество поданных бумаг должно равняться числу сотрудников | 1 апреля (если руководитель не может удержать с физлица подоходный налог, он обязан подать отчет 2-НДФЛ до 1 марта) |

| Расчет 6-НДФЛ | Подается и ежеквартально, и по итогу года |

|

| СЗВ-М | Информация о застрахованных сотрудниках | 15 числа ежемесячно |

| Единый расчет страховых взносов | Сведения обо всех внесенных в пользу наемных работников ИП страховых взносах | 30 числа месяца, следующего за отчетным кварталом |

И еще один нюанс: владельцы фирм с численностью персонала более 25 человек должны отсылать отчет в ФНС в электронном виде, остальные — в бумажном.

Нулевая отчетность ИП 2018

Нулевые отчеты могут сдавать только ИП на упрощенке и общем режиме, так как патент вообще не предполагает сдачу отчетов, а на ЕНВД за налоговую базу принимается вымышленный доход, а не реальный, и нулевых показателей на нем не может быть.

Нулевые отчеты ИП подаются при полном отсутствии денежных переводов как на банковском счете, так и в кассе. Вместо НДС и НДФЛ можно заполнить единую упрощенную декларацию. Срок подачи упрощенного отчета — до 20 числа месяца после отчетного квартала. Это квартальный отчет, зато состоит он всего из 2 листов и может заполняться сразу по нескольким налогам.

На упрощенке тоже сдают нулевую отчетность, правда в таком случае заполняют тот же бланк КНД1152017, но немного по-другому:

- ИП на УСН 6% вносят информацию только в титульный лист, р. 1.1 и р. 2.1.1;

- ИП на УСН 15% вносят сведения в титульный лист, р. 1.2 и р. 2.2.

Отчетность по ККМ

Индивидуальные предприниматели, осуществляющие денежные операции с применением ККМ, обязательно должны соблюдать кассовую дисциплину (ведение кассовой документации, соблюдение лимита денежных средств в кассе).

Однако законодатели сократили количество кассовых отчетов для малого бизнеса, в 2018 году ИП не обязаны вести кассу на равных с ЮЛ и составлять кассовые документы (кассовую книгу, ПКО, РКО).

Снято с них и ограничение в виде лимита на наличие средств в кассе.

Единственное, что по-прежнему закреплено за бизнесменами, — это оформление бухгалтерских платежных ведомостей для подтверждения выдачи заработной платы.

Отчетность ИП в Росстат

Существует и статистическая отчетность. Ежегодно Росстат проводит исследования на основании сведений, полученных от руководителей фирм. Отчитываться перед этим органом должны не все лица, а толькоте, которых выберет Росстат. Он вышлет им соответствующее уведомление с необходимыми формами для заполнения.

Индивидуальный предприниматель, который заинтересовал Росстат, обязан сдать отчетность в срок, обозначенный в уведомлении — месяц, квартал, год. За игнорирование требования можно получить штраф, размер которого указан в статье 13.19 кодекса и варьирует от 10 до 40 тыс. руб.

Остальные предприниматели должны отчитываться перед органом раз в 5 лет. Когда этот срок подойдет, Росстат напомнит об обязанности, выслав извещение с бланками для заполнения.

В перечень обязательных форм статистических отчетов ИП в 2018 году входят:

| 1-ИП | Обязательные сведения о предпринимательской деятельности | 2 марта |

| 1-ИП (торговля) | Сведения о предпринимательстве в сфере торговли | 17 октября |

| ПМ-пром | Данные о производстве продукции субъектами малого бизнеса | Квартальный отчет, который подается до 4 числа |

По ФЗ №402 предприниматели должны предоставлять Росстату бухгалтерский баланс и бумаги о финансовых итогах. Уточнить список можно в подведомственном региональном органе.

Дополнительная отчетность

В зависимости от направленности бизнеса и специфики ведения дел предприниматель может использовать акцизы, биоресурсы, водные ресурсы, полезные ископаемые, транспорт. Все это облагается налогом, и по некоторым из них надо отчитаться.

| Декларация по акцизам | Эту пошлину нужно платить до 25 числа ежемесячно. В особых случаях разрешена оплата один раз в 9 месяцев, полугодие или год | До 25 числа ежемесячно |

| Отчет по водному налогу | Средства нужно перечислить до 25 числа следующего после отчетного периода (квартала) месяца | Ежеквартально до 20 числа |

| Декларация по НДПИ (налогу за добычу полезных ископаемых) | За полезные ископаемые заплатить придется в каждый последний день месяца | До 25 числа ежемесячно |

Налоговая отчетность при закрытии ИП

Рано или поздно все закрываются. Одни из-за расширения бизнеса и необходимости в образовании организации, другие из-за отсутствия прибыли. Как бы там ни было, одним из обязательных пунктов процедуры ликвидации является сдача отчетности ИП. С ее подготовки и следует начинать.

На каждом режиме действуют свои правила сдачи последних бумаг:

- на ЕНВД ИП сдает отчетность до подачи документов о закрытии;

- на УСН — до 25 числа месяца, следующего после ликвидации;

- 3-НДФЛ — в пятидневный срок со дня ликвидации;

- декларация НДС — до 22 апреля за 1 квартал года.

Все отчеты ИП подлежат хранению в течение установленного законодателями срока. За утерю и порчу бумаг придется платить штрафы, размер которых превышает стоимость восстановления.

Источник: https://IP-vopros.ru/vedenie-ip/otchetnost/nalogovaya-i-buhgalterskaya

4 квартал 2015 года — срок сдачи отчетности и уплаты налогов

Полная информация и напоминание — сроки сдачи отчетности за 4 квартал (год) 2015 года, что сдает ООО, ИП , ЗАО из отчетов и все сроки уплаты налогов и взносов.

1 января 2016 года это дата старта компании по составлению и передаче отчетности юридических лиц и индивидуальных предпринимателей в контролирующие органы. Для многих ООО и ИП годовая отчетность является не только подведением финансовых итогов, но и своеобразным испытанием по точному соблюдению всех норм законодательства в периодически меняющейся области бухгалтерского учета.

Срок сдачи отчетности в ФСС за 4 квартал 2015 года на бумаге не позднее 20 января 2016 года, а в форме электронного документа не позднее 25 января 2016 года.

Название отчета — Расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (форма-4 ФСС).

Срок сдачи годовой отчетности в ИФНС за 4 квартал 2015 по видам налоговых деклараций:

- Налоговая декларация по налогу на добавленную стоимость, законом предусмотрена сдача НДС через интернет по ТКС не позднее 25 января 2016 вместе с книгой покупок-продаж;

- Налоговая декларация по налогу на прибыль организаций (отчетный период квартал) не позднее 28 марта 2016;

- Налоговая декларация по налогу на прибыль организаций (отчетный период месяц) не позднее 28 октября, 28 ноября, 28 декабря 2015 года;

- Налоговая декларация по налогу на имущество организаций не позднее 30 марта 2016, в зависимости от условий с рассчитанным налогом по кадастровой или балансовой стоимости объекта недвижимости;

- Расчет платы за негативное воздействие на окружающую среду не позднее 20 января 2016;

- Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения УСН не позднее 31 марта 2016;

- Налоговая декларация по единому налогу на вмененный доход для отдельных видов деятельности ЕНВД не позднее 20 января 2016;

- Единая упрощенная декларация не позднее 20 января 2016;

- Бухгалтерская (финансовая) отчетность не позднее 31 марта 2016;

- Сведения о среднесписочной численности работников за предшествующий календарный год не позднее 20 января 2016;

- Справка о доходах физического лица по форме 2-НДФЛ не позднее 31 марта 2016 г;

- Налоговая декларация по транспортному налогу для организаций представляется не позднее 1 февраля 2016;

- Налоговая декларация по земельному налогу для организаций не позднее 1 февраля 2016.

Срок сдачи отчетности в ПФР за 4 квартал 2015 года на бумаге не позднее 15 февраля 2016 года, а в форме электронного документа не позднее 20 февраля 2016 г.

Наименование отчета — Расчет по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование в Пенсионный фонд Российской Федерации и на обязательное медицинское страхование в Федеральный фонд обязательного медицинского страхования плательщиками страховых взносов, производящими выплаты и иные вознаграждения физическим лицам (форма РСВ-1 ПФР).

В настоящее время к подготовке и передаче отчетов в контролирующие органы привлекаются как бухгалтера из числа работников организации, так и аутсорсинговые бухгалтерские компании. Передача ведения бухгалтерского учёта таким специализированным компаниям абсолютно правомерна и основывается на статьях федерального закона «О бухгалтерском учете».

На упрощенной системе налогообложения (УСН) за 4 квартал 2015 года ООО (ЗАО) необходимо сдать расчет по форме-4 ФСС, декларацию УСН, расчет по форме РСВ-1 ПФР, бухгалтерская (финансовая) отчетность, сведения о среднесписочной численности работников за предшествующий календарный год.

На общей системе налогообложения (ОСНО) за 4 квартал 2015 года ООО (ЗАО) необходимо сдать расчет по форме-4 ФСС, декларацию по НДС, декларацию по прибыли и Расчет по форме РСВ-1 ПФР, бухгалтерская (финансовая) отчетность, сведения о среднесписочной численности работников за предшествующий календарный год.

На упрощенной системе налогообложения (УСН) за весь 2015 года ИП без работников необходимо сдать декларацию УСН, при наличии работников (зарегистрирован в качестве работодателя в ПФР и ФСС) за 4 квартал 2015 еще и расчет по форме-4 ФСС, расчет по форме РСВ-1 ПФР, справку о доходах физического лица по форме 2-НДФЛ, сведения о среднесписочной численности работников за предшествующий календарный год.

На общей системе налогообложения (ОСНО) за 4 квартал 2015 года ИП необходимо сдать декларацию по НДС и декларацию по форме 3-НДФЛ, при наличии работников (зарегистрирован в качестве работодателя в ПФР и ФСС) за 4 квартал 2015 еще и расчет по форме-4 ФСС, расчет по форме РСВ-1 ПФР, справку о доходах физического лица по форме 2-НДФЛ, сведения о среднесписочной численности работников за предшествующий календарный год.

По ЕНВД за 4 квартал 2015 года ИП нужно сдать декларацию по ЕНВД, при наличии работников (зарегистрирован в качестве работодателя в ПФР и ФСС) за 4 квартал 2015 еще и расчет по форме-4 ФСС, расчет по форме РСВ-1 ПФР, справку о доходах физического лица по форме 2-НДФЛ, сведения о среднесписочной численности работников за предшествующий календарный год.

Неукоснительное соблюдение сроков сдачи отчетов ООО и ИП безусловно поможет сохранить ваши деньги от штрафов и пенни, ведь за некоторые нарушения налагаются довольно значительные суммы.

Одним из самых парализующих деятельность предприятия наказанием, применяемых налоговой инспекцией, является блокировка расчетного счета юридического лица или индивидуального предпринимателя в банковском учреждении.

Сроки уплаты налогов и страховых взносов за 4 квартал 2015 года по видам:

- Взносы в внебюджетные фонды за 4 квартал 2015 не позднее 15 октября, 15 ноября, 15 декабря;

- Налог при применении УСН за 2015 необходимо уплатить не позднее 31 марта 2016;

- Налог ЕНВД за 4 квартал 2015 не позднее 25 января 2016;

- Уплата НДС за 4 квартал 2015 не позднее 25 января, 25 февраля, 25 марта 2016 (по 1/3 от суммы налога, начисленного за 4-й квартал);

- Налог на прибыль (отчетный период квартал) не позднее 28 марта 2016;

- Налог на прибыль (отчетный период месяц) не позднее 28 октября, 28 ноября, 28 декабря 2015 года;

- Оплата патента — если срок действия патента меньше 6 месяцев, то в размере полной суммы налога в срок не позднее срока окончания действия патента, если срок действия патента от 6 до 12 месяцев, то в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента;

- Фиксированный платеж за ИП в ПФР для дохода до 300000 руб./ год — не позднее 31 декабря 2015, для дохода свыше 300000 руб./год — не позднее 1 апреля 2016;

- Налог ЕСХН не позднее 25 января 2016 года;

- Налог на имущество не позднее 30 января 2016;

- Плата за негативное воздействие на окружающую среду не позднее 20 января 2016;

- Транспортный налог для организаций устанавливают субъекты РФ, но не ранее 1 февраля 2016;

- Торговый сбор не позднее 25 января 2016;

- Земельный налог для организаций в сроки, установленные актами представительных органов муниципальных образований.

Для информации:

Сроки сдачи отчетности и уплаты налогов за 3 квартал (9 месяцев) 2015, 2 квартал (полугодие) 2015, 1 квартал (3 месяца) 2015, 4 квартал (годовая) 2014, 3 квартал (9 месяцев) 2014.

Бухгалтерское сопровождение ООО, ЗАО и ИП

Бухгалтерская компания

Источник: http://www.buh007.ru/4-kvartal-2015-srok-sdachi-otchetnosti-i-uplaty-nalogov/

Отчетность ИП в 2018 году

Всю отчетность индивидуальных предпринимателей можно разделить на четыре категории:

Примечание: в 2018 году многие ИП для сдачи отчетности используют данную интернет-бухгалтерию.

Отчетность в зависимости от системы налогообложения

Налоговые декларации

В соответствии с выбранной системой налогообложения ИП необходимо сдавать в ИФНС налоговые декларации:

Обратите внимание, что при совмещении налоговых режимов необходимо раздельно по каждой системе налогообложения вести учет, сдавать отчетность и платить налоги.

Книга учета доходов и расходов (КУДИР)

Книгу учета полученных доходов и совершенных расходов (КУДИР) обязаны вести все ИП применяющие УСН, ОСН, ПСН и ЕСХН. С 2013 года было отменено обязательное заверение КУДИР в ИФНС. Однако прошитая и пронумерованная книга должна быть в любом случае (штраф за её отсутствие для ИП составляет 200 рублей).

Индивидуальными предпринимателям на ЕНВД КУДИР вести не нужно, но при этом им необходимо учитывать свои физические показатели (количество квадратных метров, работников и т.д.).

В каком именно виде это делать закон не регламентирует, поэтому все так называемые «Книги ЕНВД», которые настойчиво рекомендуют работники ИФНС, незаконны. Особенно если в них присутствуют такие разделы, как «Доходы», «Расходы» и т.д.

В любом случае, учитывать физические показатели необходимо, поэтому если стоимость такой книги приемлемая (штраф за её отсутствие от 500 до 700 руб.) возможно и стоит её приобрести. Но при этом важно помнить, что в ней необходимо вести только учёт физпоказателей, всю остальную информацию по доходам и расходам туда заносить не нужно.

Более подробно про КУДИР.

Отчетность за работников

Всю отчетность за работников можно разделить на три категории:

- Отчетность в ФНС (Налоговая служба).

- Отчетность в ПФР (Пенсионный фонд).

- Отчетность в ФСС (Фонд социального страхования).

| ФНС | Среднесписочная численность работников | По итогам календарного года не позднее 20 января следующего года |

| Справки 2-НДФЛ | По итогам календарного года не позднее 1 апреля следующего года | |

| Расчеты 6-НДФЛ | По итогам каждого квартала не позднее последнего числа 1-го месяца следующего квартала | |

| Расчет по страховым взносам | По итогам каждого квартала не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом. | |

| ПФР | Отчет по форме СЗВ-СТАЖ(содержит cведения о страховом стаже застрахованных лиц) | По итогам года, в срок не позднее 1 марта года, следующего за отчетным.Первый раз отчет необходимо будет сдать за 2017 год, до 1 марта 2018 года |

| Отчет по форме СЗВ-М(содержит сведения позволяющие отследить работающих пенсионеров) | По итогам каждого месяца не позднее 15 числа следующего месяца | |

| Расчет по форме РСВ-1(содержит сведения по начисленным и уплаченным страховым взносам за работников в ПФР и ФФОМС).С 1 января 2017 года указанный расчет отменили. | По итогам каждого квартала не позднее 20 числа (для электронной формы) и 15 числа (для бумажной формы) 2-го месяца следующего кварталаПоследний раз расчет необходимо было сдать за 2016 год в срок до 15 февраля 2017 года в бумажной форме и до 20 февраля в электронной. | |

| ФСС | Отчет по форме 4-ФССС 1 января 2017 года в указанный расчет включаются сведения только по травматизму и профзаболеваниям | По итогам каждого квартала не позднее 25 числа (для электронной формы) и 20 числа (для бумажной формы) 1-го месяца следующего квартала |

Отчетность по кассовым операциям

Индивидуальные предприниматели, которые осуществляют операции связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции), обязаны соблюдать правила кассовой дисциплины (оформление кассовых документов, соблюдение лимита по кассе и т.д.).

Необходимость ведения кассовой дисциплины не зависит от выбранной системы налогообложения или наличия кассового аппарата.

С июня 2014 года действует упрощенный порядок ведения кассовой дисциплины, который в наибольшей степени коснулся индивидуальных предпринимателей.

Теперь ИП больше не обязаны вести кассу наравне с организациями и оформлять кассовые документы (ПКО, РКО, кассовая книга). Предпринимателям необходимо только формировать документы подтверждающие выплату заработной платы (расчетно-платежные и платежные ведомости).

Также согласно упрощенному порядку – ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Более подробно про кассовую дисциплину.

Отчетность по дополнительным налогам

Некоторые ИП осуществляют виды деятельности, подразумевающие уплату дополнительных налогов и ведение отчетности.

| Земельный налог | Декларация по земельному налогу | Начиная с 2015 года декларацию по земельному налогу сдавать не нужно. ИФНС самостоятельно рассчитывает налог, и направляет в адрес ИП специальное уведомление |

| Водный налог | Декларация по водному налогу | По итогам каждого квартала не позднее 20-го числа 1-го месяца следующего квартала |

| Подакцизный налог | Декларация по акцизному налогу | По итогам каждого месяца не позднее 25-го числа следующего месяца (за прямогонный бензин и денатурированный спирт: не позднее 25-го числа третьего месяца следующего за отчетным) |

| Извещение об уплате авансового платежа в 4-х экземплярах (в том числе один в электронном виде) + копии платежных документов | Не позднее 18 числа текущего месяца | |

| Налог на добычу полезных ископаемых (НДПИ) | Декларация по НДПИ | По итогам месяца не позднее последнего числа следующего месяца |

| Сборы за пользование объектами животного мира | Предоставление в ИФНС сведений о полученных разрешениях на добычу объектов животного мира | Не позднее 10 дней с даты получения разрешения |

| Сборы за пользование объектами водных биологических ресурсов | Предоставление в ИФНС сведений о полученных разрешениях и суммах сбора подлежащих к уплате | Не позднее 10 дней с даты получения разрешения |

| Предоставление в ИФНС сведений о количестве объектов, подлежащих к изъятию из среды обитания | Не позднее 20 числа месяца, следующего за последним месяцем срока действия разрешения | |

| Регулярные платежи за пользование недрами | Предоставление в ИФНС расчета регулярных платежей за пользование недрами | По итогам каждого квартала не позднее последнего дня первого месяца следующего квартала |

Источник: https://www.malyi-biznes.ru/otchetnost-ip/

Изменения для ИП в 2015 году

Как всегда с нового года становятся актуальными поправки в законодательстве, которые коснутся в том числе и индивидуальных предпринимателей. Какие изменения для ИП появятся в 2015 году?

Торговый сбор

ИП, которые занимаются торговлей со складов, стационарной и нестационарной торговлей, организацией розничных рынков, будут платить торговый сбор. Он вводится с 1 июля 2015 года в Москве, Санкт-Петербурге и Севастополе. Фактически к этому готова только столица.

Выплаты рассчитываются исходя из фиксированной суммы за 1 кв.м или один объект торговли. Максимальная ставка ограничена стоимостью патента по аналогичному виду деятельности сроком на 3 месяца, для организаторов розничных рынков — не более 550 рублей за 1 кв.м.

Для объектов стационарной торговли свыше 50 кв.м сбор рассчитывается следующим образом:

Торговый сбор = стоимость патента за 3 месяца ( 50 кв.м) / 50 х количество метров

К примеру, у вас магазин площадью до 50 кв.м, который находится в Москве за МКАД. В этом случае торговый сбор составит 84 000 рублей в год. За такой же магазин в пределах МКАД в год нужно будет заплатить 120 000 рублей, в ЦАО — 240 000 рублей.

Каждый дополнительный метр обойдется в 200 рублей за год. Сбор уплачивается после постановки на учет, не позднее 25 числа месяца, который следует за периодом обложения (поквартально).

Сумму выплат по сбору можно включить в расходы по упрощенке или уменьшить на ее величину налог (Федеральный закон от 29.11.2014 № 382-ФЗ).

Муниципальных образований, не входящих в состав городов федерального значения, это нововведение пока не коснется, поскольку торговый сбор устанавливается только после принятия соответствующего Федерального закона.

Размер фиксированных платежей в ПФР и ФФОМС

Величина страховых взносов в Пенсионный фонд и Фонд обязательного медицинского страхования зависит от минимальной оплаты труда. МРОТ в 2015 году установлен в размере 5965 рублей. Соответственно, взнос в ПФР будет равен 18 610,80 рублей, а в ФФОМС — 3 650,58 рублей. Если по итогам года ваши доходы больше 300 000 рублей, то нужно будет доплатить 1% с доходов, превышающих эту сумму.

Изменились сроки сдачи отчетности в ФСС и ПФР

С 2015 года увеличиваются сроки сдачи форм 4-ФСС и РСВ-1. Форма 4-ФСС предназначена для отчета по взносам на социальное страхование и взносам по травматизму.

В бумажном виде она сдается до 20 января 2015 года. В электронном варианте через интернет срок сдачи увеличивается до 25 числа месяца, следующего за отчетным кварталом.

Поскольку 25 января в 2015 году выходной день, отчетность сдается 26 января.

РСВ-1 — форма для отчета по взносам на обязательное пенсионное и медицинское страхование, в бумажном виде предоставляется так же, как и раньше — не позднее 15 числа второго календарного месяца, следующего за отчетным, то есть 16 февраля 2015 года. При электронной сдаче через интернет срок увеличен на 5 дней, сдавать отчетность нужно 20 февраля 2015 года. Обратите внимание, перечислять страховые взносы при этом необходимо до 15 числа каждого месяца.

Ужесточились штрафы за отсутствие трудового договора

Если работодатель не заключает трудовые договоры с сотрудниками или же заключает договоры только гражданско-правового характера, ему грозит штраф.

Для индивидуальных предпринимателей — от 5 000 до 10 000 рублей, для компаний — от 50 000 до 100 000 рублей.

При повторном нарушении ИП должен будет заплатить 40 000 рублей, организации — до 200 000 рублей. (Федеральный закон от 28.12.2013 № 421-ФЗ)

Декларации по НДС только в электронном виде

Декларации по НДС на бумаге будут считаться несданными. Штраф за нарушение — 5% от суммы налога за каждый просроченный месяц.

Налог на имущество

Источник: http://bigbird.ru/blog/2014/12/izmeneniya-dlya-ip-v-2015-godu

Как сдать отчет в ПФР в 2015 году

Обязанность по сдаче отчетности в ПФР возложена на всех работодателей, зарегистрированных в ПФР в качестве страхователей. Организации сразу встают на учет в ПФР, т.к. у них должен быть как минимум один работник – директор.

В 2015 году отчет по уплаченным и начисленным взносам сдается по форме РСВ-1. Она была утверждена в 2014 году. Скачать бланк для отчета РСВ-1 можно на сайте ПФР. Здесь указываются взносы на пенсионное и медицинское страхование, которые были начислены и оплачены в отношении штатных сотрудников и подрядчиков (физлиц), оказывающих услуги по гражданско-правовым договорам.

ИП сдают отчеты только при привлечении наемной силы. По фиксированным взносам, а также по взносам 1% с доходов выше 300 тыс.р., предпринимателям в 2015 году отчитываться не нужно.

Отчет РСВ-1 состоит из 6 разделов. Заполнять все разделы страхователю не нужно, необходимо учитывать специфику его деятельности.

1 раздел включает расчет по начисленным и уплаченных взносов. Он предназначен для всех страхователей. Подраздел 2.1. заполняют все страхователи по каждому применяемому тарифу страховых взносов, подразделы 2.2.-2.4. предназначены только для тех, кто применяет доптарифы.

3 раздел заполняют все те, кто применяет льготные тарифы. В зависимости от основания для пониженного тарифа, заполняется тот или иной подраздел.

4 раздел предназначен для страхователей, которые доначисляют взносы за предыдущие периоды, либо самостоятельно, либо на основании проверок.

5 раздел для страхователей, оплачивающих деятельность в студотрядах.

6 раздел заполняют те, кто в отчетном периоде выплачивал вознаграждения лицам в рамках трудовых или гражданско-правовых договоров. На каждого сотрудника он заполняется по-отдельности.

Важно обратить внимание, что отчетность необходимо сдавать даже при отсутствии деятельности.

Если ИП уже уволил всех наемных работников, а с учета не снялся, он обязан продолжать сдавать нулевые отчеты. Необходимость предоставления нулевых отчетов возложена и на компании, которые по разным причинам не вели деятельность в течение квартала. Т.е. все без исключения ООО должны предоставлять отчеты в ПФР в установленные сроки.

В нулевом отчете заполняется титульный лист, а также первый и второй разделы с прочерками в соответствующих строках.

Отчетность в ПФР можно передать при личном визите в отделение фонда, по почте заказным письмом с описью вложения, либо дистанционно через интернет. В последнем случае необходимо предварительно заключить с ПФР договор об электронном документообороте.

С 2015 все больше работодателей обязаны будут сдавать отчетность в электронном виде. Теперь такое требование распространяется на все компании и ИП со штатом более 25 человек.

Отчетность в ПФР сдается ежеквартально. Сведения предоставляются накопительным итогом по результатам квартала, полугодия, 3 кварталов и года.

В 2015 году сроки предоставления отчетности будут зависеть от формы ее предоставления. Для тех, кто предоставляет отчетность на бумаге, ее нужно отправить не позднее 15 числа второго месяца, следующего за кварталом. Это 15 мая 2015 года, 15 августа, 15 ноября и 15 февраля.

Для тех, кто отчитывается в электронном виде, предусмотрен дополнительный пятидневный бонус. Им можно предоставлять сведения до 20 числа каждого второго месяца после окончания квартала.

Штраф за несвоевременно сданный отчет в ПФР составляет 5% от страховых взносов за квартал, но не менее 1000 р.

Источник: https://www.kakprosto.ru/kak-909671-kak-sdat-otchet-v-pfr-v-2015-godu

Отчетность в ПФР для ИП без работников

Деятельность индивидуального предпринимателя требует отчетности в налоговой инспекции, Пенсионном фонде, социальной службе. Количество отчетов зависит от статуса предпринимателя, является ли он работодателем или действует без привлечения сотрудников. Изучим информацию о том, нужна ли отчетность в ПФР для ИП без работников? Какие сведения подаются, и в какие сроки?

Часто на начальном этапе деятельности физическое лицо оформляет ИП и занимается всеми делами самостоятельно, без привлечения работников. Регистрироваться в фондах как работодатель ИП не должен.

Но на основании статьи 7 Федерального закона № 167 индивидуальный предприниматель обязан встать на учет в Пенсионном фонде как страхователь и выплачивать фиксированный взнос за себя, чтобы при достижении пенсионного возраста иметь право на пенсионное пособие.

Индивидуальный предприниматель обязан встать на учет в Пенсионном фонде как страхователь и выплачивать фиксированный взнос за себя.

Самостоятельно обращаться в ПФР с документами ИП нет необходимости. При постановке на учет в налоговом ведомстве инспекторы уведомляют все фонды о новом субъекте сами. Эта процедура осуществляется в течение 5 дней с момента включения физического лица в ЕГРИП.

Пенсионный фонд после уведомления из ФНС присваивает физическому лицу регистрационный номер как индивидуальному предпринимателю и информирует об этом. С этого момента ИП обязан делать взносы в ПФР только за себя, если не решит нанять сотрудников.

Обязательными для ИП без работников являются взносы в ФНС и ПФР. Суммы выплат зависят от системы налогообложения, которую ИП выбирает при постановке на учет.

В ПФР эта сумма взносов фиксированная за текущий год при условии дохода, не превышающего 300 000 рублей. Выплаты ИП может производить частями, например ежемесячно, или одной суммой в удобное время.

Обычно индивидуальные предприниматели оплачивают пенсионные взносы в конце календарного года. В 2016 году фиксированная сумма для ИП без сотрудников составляет 23 400 рублей, если доход за год не превысил 300 000 рублей (согласно информации на сайте ПФР).

В 2017 году отчет ИП в ПФР без сотрудников не подается, даже при выплатах за себя. Причем это не зависит от того, на какой системе налогообложения находится физическое лицо. ИП не должен собирать квитанции по платежам и заполнять отчетные документы, чтобы передать все в ПФР лично. Информация в ведомство поступает без участия физического лица, на основании уплаченных взносов.

Информация в ведомство поступает без участия физического лица, на основании уплаченных взносов.

Поэтому предпринимателю, вид деятельности которого не сопряжен с фермерским/крестьянским хозяйством, нет необходимости готовить отчет в Пенсионный фонд по форме РСВ-2. Достаточно уплатить фиксированные взносы вовремя, чтобы не получить штраф. Подробнее можно узнать на сайте ПФР.

Если деятельность ИП – это фермерское хозяйство, то сдача отчетности в ПФР обязательна, даже если предприниматель не является работодателем. По данным ПФ РФ, срок отчета установлен до 1 марта 2018 года. Сдать отчет можно на бумажном носителе или в электронном варианте через портал Пенсионного фонда.

Подведем итоги

Деятельность индивидуального предпринимателя требует внимательности и законопослушности. Тем более Правительство РФ, налоговое ведомство и фонды работают над тем, чтобы сократить предпринимателям волокиту с бумагами и отчетами.

Поэтому ИП без сотрудников нет необходимости подавать отчет в ПФР даже за себя. Достаточно заплатить взносы своевременно, чтобы избежать внеочередных проверок и штрафов. Наиболее пристальное внимание привлекают ИП, ведущие деятельность в сфере фермерства и сельского хозяйства. Только в этом случае требуется отчет в ПФР за себя по форме РСВ-2, актуальной для 2017 года.

Источник: https://zhazhda.biz/base/otchetnost-ip-bez-rabotnikov-v-pensionnyj-fond