На что можно уменьшить налог по УСН 6 процентов?

Расходы, уменьшающие сумму налога на УСН-доходы

Уменьшаем «доходный» УСН на страховые взносы правильно

От чего зависит, какие суммы уменьшают «доходный» налог

Расходы, уменьшающие сумму налога на УСН-доходы

Существуют уменьшающие сумму налога УСН расходы (ст. 346.21 НК РФ). Это платежи, относящиеся:

- к обязательному медстрахованию;

- пенсионному обеспечению;

- страхованию временной нетрудоспособности, за исключением взносов по травматизму и пособий по беременности и родам;

- пособиям по болезни (только первые 3 дня больничного листа);

- расходам по ДМС (при соблюдении норм подп. 3 п. 3.1 ст. 346.21 НК РФ).

Страховые взносы уплачивают юрлица и ИП почти со всех выплат работникам. А ИП без работников платят взносы (за исключением взносов в ФСС) только за себя и в фиксированном размере.

ВАЖНО! Взносы в ФСС за себя ИП платит на добровольной основе.

Если упрощенец платит и торговый сбор, то его сумма также вычитается из налога. При этом уменьшению подлежит часть налога, относящаяся именно к УСН-деятельности.

Уменьшаем «доходный» УСН на страховые взносы правильно

Налог по УСН-доходы можно уменьшить на страховые взносы, уплаченные в том периоде, за который этот налог рассчитывается (и даже на те страхвзносы, что уплачены в счет прошедших периодов).

Поясним на примерах:

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Пример 1

В 1 квартале 2017 года были начислены страхвзносы в размере 20 000 руб. А оплатили их в этом же квартале на 5000 руб. больше (в счет платежей за 2 квартал) — 25 000 руб. К уменьшению УСН можно поставить только 20 000 руб., а 5000 руб. учтем при исчислении налога за полугодие.

Пример 2

В 1 квартале 2017 года начисленные страхвзносы составили 10 000 руб., а оплаченные — 12 000 руб., из которых 2000 руб. — недоимка за 4 квартал 2016 года. К вычету за 1 квартал 2017 года можно поставить всю сумму в 12 000 руб.

ВАЖНО! Не забудьте правило: налог УСН 6% уменьшаем на те страховые взносы, которые относятся к упрощенному виду деятельности. Если нет возможности определить, какие взносы относятся к УСН, их следует распределить пропорционально полученным доходам от разных видов деятельности.

Пример 3

Общая сумма дохода ИП составила 100 000 руб., из них по УСН 6% — 40 000 руб., а 60 000 руб. получено по ЕНВД. Сумма разрешенных к вычету взносов — 5000 руб. Распределить уплаченные взносы между применяемыми режимами не представляется возможным.

К вычету по УСН можно взять:

5 × 40 / 100 = 2 000 руб.

От чего зависит, какие суммы уменьшают «доходный» налог

Когда возникает вопрос, какие взносы уменьшают налог УСН 6%, надо разобраться, кто будет делать вычет.

Если это юрлицо или ИП с работниками, то общая сумма всех расходов, разрешенных к вычету, не может составлять более 50% от УСН-налога. То же самое касается фиксированных платежей ИП за себя.

Пример 4

Сумма исчисленного налога за 1 квартал 2017 года — 1780 руб., а уплаченные взносы — 2300 руб. Тогда к уменьшению за квартал следует поставить сумму:

1780 × 50% = 890 руб.

А в бюджет следует уплатить:

780 − 890 = 890 руб.

Когда ИП работает один, к вычету он имеет право применить всю сумму фиксированных взносов.

Пример 5

Сумма исчисленного УСН-налога ИП без работников за 2017 год — 8900 руб., а сумма платежей в ПФР и ФОМС — 5600 руб.

Тогда уплате подлежит:

8900 − 5600 = 3300 руб.

А вот если сумма налога меньше суммы уплаченных взносов, например 5000 руб., а взносы — 5600 руб., то в уменьшение пойдет сумма взносов, равная налогу (5000 руб.), и в бюджет ничего платить не надо.

***

Расходы, на которые разрешено уменьшать налог на «доходной» упрощенке, приведены в ст. 346.21 НК РФ. При этом следует учитывать, кто применяет упрощенный спецрежим и какие суммы разрешенных к уменьшению расходов были уплачены в периоде, за который производится расчет УСН-налога.

Источник: https://nsovetnik.ru/usn/na-chto-mozhno-umenshit-nalog-po-usn-6-procentov/

Какие взносы уменьшают налог УСН

Инструкция

Каждый месяц работодатель обязан производить отчисления на пенсионное и социальное страхование своих сотрудников. Именно на эти суммы можно уменьшить налог на УСН.

Эти взносы не стоит путать с подоходным налогом (НДФЛ 13%), который работодатель перечисляет за счет сотрудника. В отличие от них, взносы на страхование сотрудников работодатель выплачивает из своего кармана.

К уменьшению налога принимаются суммы взносов на пенсионное (они в общем случае составляют 22% от зарплаты), медицинское (5,1%), социальное страхование в связи с болезнью, материнством и на травматизм (2,9%).

Также можно учесть суммы пособий по болезни, которые были выплачены работникам за счет работодателя. Наконец последней категорией расходов, на которые уменьшается платеж, является добровольные отчисления на страхование работников.

https://www.youtube.com/watch?v=el8rwFKdMW4

Для того чтобы у компании или ИП была возможность уменьшить налог, все страховые взносы должны быть уплачены в расчетном периоде. Это может быть квартал при уплате авансовых платежей, либо год при уплате годового единого налога. Если, например, страховые взносы за март были уплачены в апреле, то уменьшить на них аванс по единому налогу за первый квартал нельзя.

При этом авансовый платеж (налог) не может быть уменьшен более чем на 50%. Т.е.

даже если сумма налога, которая подлежит к уплате, получилась меньше, чем совокупный размер уплаченных взносов, то половину от начисленного налога все равно придется заплатить.

Например, единый налог УСН составил 150 тыс.р., взносы во внебюджетные фонды — 300 тыс.р. Налог можно уменьшить только на 50%, до 75 тыс.р.

У ИП, которые не имеют наемных сотрудников, возможности по уменьшению налогов не ограничены. Такие предприниматели могут уменьшить исчисленный налог УСН или авансовый платеж на 100% на уплаченные страховые взносы в фиксированном размере. Это значит, что если налог получится больше вычета, в налоговую нужно будет доплатить разницу, а если меньше — то платить ничего не нужно.

За первый квартал налог можно уменьшить только за уплаченные за себя платежи в размере 1/4 от установленной суммы, за второй — в размере 1/2 суммы, за третий — 3/4 от суммы и, наконец, всю сумму за год. В 2014 году размер фиксированных взносов в ПФР составит 20 727,53 р.

При этом, если предприниматель уплачивает добровольные взносы в ФСС или Пенсионный фонд, учесть эти платежи он не сможет.

Обратите внимание

Возможность уменьшения налога на взносы предусмотрена для ИП и компаний, которые применяют в своей деятельности УСН с объектом «доходы» (6%). А вот те, которые применяют УСН «доходы минус расходы», таких привилегий не имеют. Зато они могут учесть страховые взносы в составе расходов при определении налогооблагаемой базы.

Полезный совет

[su_quote]

Для того чтобы не допускать переплаты по налогу, необходимо успевать производить уплату страховых взносов в отчетном периоде. Делать отчисления авансом не стоит, так как них все равно нельзя будет уменьшить налог.

Закон позволяет предпринимателям, применяющим упрощенную систему налогообложения, уменьшать уплачиваемые в бюджет налоги на сумму своих фиксированных отчислений во внебюджетные фонды.

Обязательное условие при этом — вы должны сделать взносы в том же квартале, авансовые налоговые платежи по итогам которого оплачиваете.

Второе ограничение — сумма налога может быть уменьшена не более, чем на половину.

Вам понадобится

- — сумма социальных отчислений, которые вы уплатили за квартал;

- — размер налога к оплате за тот же квартал;

- — калькулятор.

Инструкция

Общий размер обязательных социальных отчислений в 2011 году составляет порядка 16 тыс. рублей. Таким образом, при поквартальной оплате вы должны сделать по платежу в каждом квартале, в среднем по 4 тыс. рублей.Вы вправе заплатить больше или меньше.

Закон содержит только два ограничения относительно отчислений во внебюджетные фонды: сумма, которую вы обязаны уплатить в каждый из фондов за год вне зависимости от своего дохода, и крайняя дата, до которой она должна быть внесена целиком — 31 декабря.

Уплатить отчисления в Пенсионный и другие фонды вы можете как перечислением с расчетного счета ИП или любого другого, так и наличными через Сбербанк.Сумма, на которую вы вправе уменьшить налоговые платежи, напрямую зависит от суммы налога, которую вы должны перечислить в бюджет. Например, если ваш налог за квартал составил 8 тыс. рублей, и вы в этом квартале заплатили 4 тыс.

рублей во внебюджетные фонды, сумму налога можете уменьшать ровно вдвое — на 4 тыс. рублей. Соответственно, в качестве налога вы перечисляете в бюджет 4 тыс. рублей вместо 8 тыс. рублей.Для сравнения, стоит рассмотреть вариант, когда отчисления составляют меньше половины суммы налога. Например, вы уплатили во внебюджетные фонды те же 4 тыс.

рублей, а в бюджет должны перевести в виде единого налога в связи с применением упрощенной системы налогообложения 9 тыс. рублей. В этом случае вы вычитаете из суммы платежа все свои отчисления во внебюджетные фонды. Таким образом, если вы заплатили туда 4 тыс. рублей, в бюджет в качестве налога от вас должны поступить 5 тыс. рублей.

Иной вариант, когда произведенные вами отчисления в бюджет превышают 50% от суммы налога. К примеру, вы уплатили во внебюджетные фонды все те же 4 тыс. рублей, а налога у вас по итогам квартала набежало на 6 тыс. рублей. В этом случае просто делите на два сумму налога. И получится, что перечислить бюджет вы при указанной вводной должны 3 тыс. рублей.

При заполнении налоговой декларации не забудьте поквартально отразить в ней все свои страховые взносы во внебюджетные фонды.

На практике большинство использует для формирования декларации различные электронные сервисы или специализированные компьютерные программы, которым необходимо только задать все необходимые сведения, включая социальные отчисления.

Дальше программа или система все посчитает сама, и на выходе вы получите декларацию, отражающую все уменьшения налогов, на которые вы имеете право.

Обратите внимание

https://www.youtube.com/watch?v=4ElbIB4Po0s

Если вы подаете нулевую декларацию, ваш налог при любом раскладе равен нулю, так что уменьшать просто нечего. Но от обязанности делать социальные отчисления это вас не освобождает: пока не зарегистрировали прекращение предпринимательской деятельности, страховые взносы придется делать.

Источники:

- как уменьшить страховых взносах в 2018

Источник: https://www.kakprosto.ru/kak-863612-kakie-vznosy-umenshayut-nalog-usn

Уменьшаем УСН для ИП и ООО

Приветствую новичков в бизнесе! Сегодня мы поговорим о том как можно уменьшить размер налога УСН для предпринимателей и организаций.

Уменьшение налога УСН значительно отличается от уменьшения налога ЕНВД. И разницу Вы сейчас увидите.

Эта тема несомненно волнует многих предпринимателей, ведь если можно уменьшить налог, то какой смысл платить больше ?

Уменьшаем УСН для ИП в 2015 году

Законодательно ИП разрешено уменьшать размер налога УСН на фиксированные взносы которые ИП платит за себя, а так же на страховые взносы которые ИП платит за своих работников. Рассмотрим уменьшение налога УСН для обоих видов: УСН Доходы и УСН Доходы минус Расходы.

Уменьшаем УСН 6% на фиксированные взносы ИП

Фиксированные взносы ИП которые не имеют работников могут уменьшать на все 100% выплаченных взносов.

Не смотря на то что отчетность по УСН 1 раз в год, оплата авансовых платежей происходит ежеквартально и уменьшать Вы можете только из того квартала в котором эти фиксированные взносы были уплачены.

Следует отметить что существует минимальный налог УСН который равен 1% от общего оборота, но к УСН 6% он не имеет никакого отношения и применяется только к УСН Доходы минус расходы.

Уменьшаем УСН 6% на страховые взносы за работников (ИП)

В случае если у предпринимателя есть наемные работники, то уменьшить налог УСН 6% ИП может только на 50% страховых взносов которые ИП выплачивает за своих работников.

Пример: за квартал ИП заплатил за своих работников страховых взносов (ПФР, ФОМС, ФСС) 34000 руб., а авансовый платеж который необходимо оплатить равен 25 000 руб.

Как было сказано выше, при наличии работников ИП может уменьшать налог не более чем на 50%.

В нашем примере несмотря на то, что страховых взносов выплачено 34000 руб., уменьшить авансовый платеж 25 000 Вы имеете право не более чем на 50%, то есть Вам в любом случае придется оплатить налог 12 500 руб. (50%) от авансового платежа который подлежал к уплате.

Пример №2: за квартал ИП заплатил страховых взносов за работников 10 500 руб.

Авансовый платеж подлежащий к уплате составляет 31 000 руб. Как уже известно имея работников ИП имеет право уменьшать налог УСН не более чем 50% от размера налога подлежащего к уплате. Так как 50% от 31 000 — это 15 500 руб., то значит мы можем уменьшить авансовый платеж УСН6% на всю сумму страховых взносов (так как 10 500 руб. это меньше 50% от суммы налога).

В этом случае получаем что авансовый платеж 31 000 руб. — 10 500 руб.= 20 500 руб. — именно эта сумма авансового платежа будет подлежать уплате.

Уменьшение УСН 15% на фиксированные взносы ИП

При спецрежиме УСН 15% (доход-расход) уменьшению подвергается не сам налог, а налоговая база. То есть фиксированные взносы просто вносятся в текущие расходы и просто уменьшают налоговую базу с которой потом будет высчитываться налог 15%.

Уменьшение УСН15% на страховые взносы ИП за работников

Здесь такая же ситуация, страховые взносы за работников вносятся в общие расходы и уменьшают налоговую базу из которой потом будет высчитываться налог УСН 15%.

Что касается уменьшения налога УСН на страховые взносы работников, то тут следует учесть что уменьшать налог УСН можно только на страховые взносы работников которые задействованы в видах деятельности которые у Вас облагаются налогом УСН (часто бывает ситуация когда несколько видов деятельности и несколько налогообложений и в каждом из них работают люди).

Уменьшаем УСН для ООО в 2015 году

В целом с ООО ситуация аналогичная как и ИП, пожалуй отличием является отсутствие фиксированных взносов ИП, но поговорим на эту тему подробнее:

Уменьшение УСН 6% для ООО

Так как форма собственности ООО изначально подразумевает что у Вас есть работники (даже один директор — это тоже работник), то уменьшать налог УСН 6% можно не более 50% от размера налога подлежащего к уплате.

Пример: Размер авансового платежа который необходимо заплатить при УСН 6% = 18 000 руб.,

Размер страховых взносов за работников равен 12 000 руб.

Так как налог(авансовый платеж) в нашем случае можно уменьшить не более чем на 50%, то

размер уменьшения 50% от 18000 = 9000 руб.

Получаем что оплатив страховые взносы 12 000 руб., уменьшаем налог только на 9000 руб. и нам нужно оплатить авансовый платеж УСН 9 000 руб.

Уменьшение УСН 15% (доходы минус расходы) для ООО

Здесь так же как и у ИП уменьшению подвергается не сам налог УСН 15%, а уменьшается налоговая база на всю сумму страховых взносов они вносятся в расходы. После чего с чистой прибыли необходимо будет оплатить налог УСН 15%.

В конце статьи хочу еще раз напомнить про минимальный УСН, Вы в любом случае должны его оплатить государству 1% от общего оборота, пусть даже Вы сработаете в убыток.

В настоящее время многие предприниматели для перехода на УСН, расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

https://www.youtube.com/watch?v=IZAMAulNol8

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом я закончу статью, со всеми вопросами обращаться в комментарии или в группу контакта » Секреты бизнеса для новичка».

Удачного бизнеса! Берегите деньги! пока!

Источник: http://biz911.net/nalogooblazhenie/nalogooblozhenie-usn/umenshaem-usn-dlya-ip-i-ooo/

Уменьшение налога при УСН с объектом «доходы» на величину страховых взносов

Благодаря специальным налоговым режимам, у индивидуальных предпринимателей есть возможность снизить налог на сумму страховых взносов, пособий за счет собственных финансовых ресурсов. Для ИП, работающих на УСН 6%, возможность снижения налоговой нагрузки зависит напрямую от количества работников, либо от их отсутствия.

Принимая во внимания четкие инструкции, указанные в Налоговом кодексе, на практике довольно часто возникают сложности с уменьшением налога на величину страховых взносов, особенно это касается ситуаций, когда на предприятии происходит активная текучесть кадров.

Основные правила

Для ИП с налоговым режимом УСН 6% есть возможность снизить сумму налога или авансового платежа на величину начисленных и уплаченных в бюджет страховых взносов, при этом:

- Для ИП с наемными работниками – разрешается уменьшить налог на величину страховых взносов, но не более чем на 50% суммы налога. Сюда можно включить пособия по временной нетрудоспособности.

- Для ИП без наемного труда – можно уменьшить сумму налога на величину страховых взносов без ограничения.

Таким образом, возможность изменять сумму налога на количество уплаченных страховых платежей зависит от того, есть ли на предприятии работники или нет.

Но на практике довольно часто возникает вопрос с кадрами, особенно, если работники часто увольняются. В этом случае есть свои нюансы расчета налога.

Как уменьшить налог на уплаченные страховые взносы

Бухгалтеры часто задают вопросы о том, как правильно перечислить страховые платежи, чтобы на их сумму можно было уменьшить налог. Взносы перечисляются в бюджет согласно установленным срокам: ежемесячно или ежеквартально. В ФЗ №212 от 24.07.2009 указано, что есть два срока уплаты страховых взносов:

- Предусмотрен для фиксированных взносов, которые никак не зависят от доходов предпринимателя – срок уплаты – не позднее 31 декабря года, за который нужно внести платежи.

- Рассчитан для фиксированных платежей с доходов предпринимателей, превышающих 300 000 рублей за год – срок уплаты – не позже 1 апреля года, следующим за отчетным годом. [1]

Чтобы обеспечить равномерное уменьшение налога на величину страховых взносов по отчетному периоду, рекомендуется платить взносы ежеквартально, чтобы избавить себя от необходимости уплаты полной суммы страховых взносов в конце года.

Нет, не уменьшается. Раньше принимали внимание ФЗ от 24.07.2009 года, считали что и фиксированная, и расчетная суммы, уплаченные с дохода, превышающего 300 тыс.

рублей, являются страховыми взносами[2], даже несмотря но, что по идее эта величина не является фиксированной.

И предприниматель мог уменьшить сумму налога на страховые взносы именно в фиксированном размере, таким образом, требование соблюдается[3].

Источник: http://www.usn-rf.ru/vznosy-v-pfr-i-ffoms/umenshenie-naloga-pri-usn-s-obektom-doxody-na-velichinu-straxovyx-vznosov/

Как ИП на УСН уменьшить налог на страховые взносы?

Наиболее популярный налоговый режим среди ИП — УСН, страховые взносы при этом являются обязательным условием для всех бизнесменов. Не освобождены от них и индивидуальные предприниматели на «упрощенке».

Законодательство дает ИП, работающим на упрощенной системе налогообложения, одно значимое преимущество. Им разрешается уменьшить начисленный налог (и авансовые платежи по нему) на уплаченные отчисления в пенсионный фонд.

В данном случае не важно, на какие именно страховые взносы производится уменьшение, — на уплаченные за себя фиксированные платежи или отчисления на пенсионное обеспечение за работников ИП. Наличие сотрудников не влияет на возможность уменьшать налог на взносы ИП за себя. Тогда как бизнесмены на «вмененке», привлекающие наемных работников, лишены такого права.

Страховые взносы на УСН

Страховые взносы ИП на УСН за себя уплачиваются на общих основаниях. В этом смысле у бизнесменов отсутствуют какие-либо льготы и привилегии перед ИП на общем режиме.

Фиксированные платежи в пенсионный фонд вносятся независимо от полученных доходов.

Даже если предприниматель не будет временно вести бизнес или получит по итогам года убыток, это не освобождает его от обязанности перечислять фиксированные платежи.

Страховые отчисления в ПФР начисляются самозанятому населению исходя из МРОТ (независимо от размера фактически полученной выручки).

В 2017 году правительство решило поддержать малый бизнес и поэтому МРОТ был увеличен совсем незначительно по отношению к уровню 2016 года. Его размер сейчас составляет 7500 р.

Тарифы, по которым начисляются налоги во внебюджетные фонды, следующие: в ПФР — 26%, в ФОМС — 5,1%. Всего по итогам 2017 года всем ИП нужно перечислить в пенсионный фонд 27990 р.

Те бизнесмены, доход которых превысит предельную величину в 2017 году в 300 тыс.р., должны будут дополнительно перевести в ПФР 1% со сверхдоходов.

Законодатели прописали предельный размер отчислений в пенсионный фонд: средства не могут превышать в 2017 году 187 200 р. Больше этой суммы с ИП не взыщут, несмотря на размер его выручки.

Аналогичное количество должны будут заплатить те ИП, которые не предоставят в ФНС декларацию по итогам 2016 года в установленные сроки.

Налоговые взносы по УСН можно уменьшить как на платежи ИП в ПФР с доходов до 300 тыс.р., так и с превышающих данную предельную величину. Возможность уменьшения предусмотрена не только для единого налога по УСН, уплачиваемого по итогам года, но и для авансовых начислений по нему.

Многих предпринимателей интересует, как правильно платить обязательные пенсионные взносы, чтобы уменьшать налоговую базу на УСН.

ИП может уплачивать средства любыми суммами в течение года и с наиболее удобной ему периодичностью (ежемесячно, ежеквартально или единовременно в начале или конце года). Законодательство не ограничивает бизнесмена жесткими рамками.

Главное — успеть заплатить фиксированную часть, обязательную для всех ИП, до 31 декабря. Для платежей с доходов более 300 тыс.р. предельный срок установлен 1 апреля года, следующего за истекшим.

[su_quote]

Важно учитывать, что ИП также обязан перечислять авансы по УСН в итоге каждого квартала.

В обратном случае придется возвращать переплату.

Стоит обратить внимание на основное правило уменьшения: пенсионные взносы должны быть начислены и фактически оплачены. ИП не имеет права уменьшения на отчисления, превышающие фиксированный размер, и на те, которые он по каким-либо причинам не успел перечислить.

Например, чтобы уменьшить авансовый платеж по УСН за полугодие, бизнесмену необходимо заплатить в пенсионный фонд до 30 июня 2017 года.

А как быть ИП, просрочившим пенсионные отчисления? Например, если предприниматели заплатили за 2017 г. только в 2018 г. Могут ли они уменьшить налоговые платежи? Минфин и ФНС РФ солидарны в своей позиции и считают, что ИП вправе уменьшить налог в периоде его фактической уплаты.

Источник: https://moeip.ru/nalog/usn/straxovye-vznosy

Как ИП и ООО уменьшить налог при УСН с объектом налогообложения «Доходы»

В этой статье Вы узнаете:

- о налоговых вычетах на УСН с объектом налогообложения «Доходы»;

- правила уменьшения УСН с объектом налогообложения «Доходы» для организаций;

- правила уменьшения единого налога с объектом налогообложения «Доходы» для коммерсантов с сотрудникам и без.

По общему правилу плательщики УСН, выбравшие в качестве объекта налогообложения «Доходы», не уменьшают налогооблагаемую базу на расходы. Это следует из самой логики расчета налога — учитываются только доходы.

Однако, автором статьи не напрасно был сделан акцент именно на расчете самой налогооблагаемой базы. Ее на расходы уменьшать нельзя.

А вот сам налог, рассчитанный по итогам отчетного (налогового) периода, может быть уменьшен.

«Налоговые вычеты» или суммы, уменьшающие УСН

Итак, пунктом 3.1 статьи 346.21 Налогового кодекса РФ установлено, что налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на суммы:

- суммы страховых взносов, уплаченных в том отчетном (налоговом) периоде, за который начислен единый налог;

- суммы расходов по выплате пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя. По общему правилу, за счет средств работодателя оплачивается первые три дня болезни сотрудника;

- суммы взносов по договорам добровольного личного страхования в пользу работников на случай их заболевания. Этот вид расходов уменьшает УСН если:

- у страховых организаций, с которыми заключены договора, действуют лицензии;

- предусмотренные договорами суммы страховых выплат не превышают размера пособий по временной нетрудоспособности.

Так же как при расчете единого налога на вмененный доходы, указанные расходы могут уменьшать УСН не более чем на 50 процентов. Если размер налоговых вычетов превышает пороговое значение, то сумма вычета ограничивается ровно половиной суммы начисленного налога за отчетный (налоговый период).

Для предпринимателей, работающих без наемных сотрудников свои правила. Об этом ниже.

Уменьшение УСН организациями (ООО)

Организации на УСН, которые рассчитывают и уплачивают единый налог с доходов, вправе уменьшать сумму налога (авансов по нему) на сумму уплаченных страховых взносов.

То есть налог (аванс) можно уменьшать на все те суммы взносов, которые организация перечислила в течение периода, за который она рассчитывает налог или авансовый платеж.

Например, при расчете авансового платежа за девять месяцев 2017 года можно принять к вычету суммы, уплаченные в период в период с 1 января по 30 сентября 2017 года включительно.

Тот факт, что часть вносов может быть уплачено за 2016 год в текущем году значения не имеет.

Отсюда следует вывод о том, что это правило может быть применимо даже в том случае, если организация сменила объекта налогообложения с прошлогоднего «Доходы за вычетом расходов» на «Доходы» для текущего периода.

Кстати, представители финансового ведомства не против того, чтобы организация уменьшала единый налог на сумму доначисленных по итогам проверки страховых взносов. Главное, чтобы эти суммы доначисления были перечислены в периоде, за который уменьшается налог.

А вот пени и штрафы учесть в уменьшение налога нельзя.

- взносы на обязательное пенсионное (медицинское) социальное страхование и страхование от несчастных случаев — 80 000 руб.;

- больничные пособия за счет средств работодателя — 6 800 руб.

Уменьшение УСН коммерсантами (ИП) с наемным персоналом

Коммерсанты-работодатели уменьшают УСН:

- на взносы, уплаченные за сотрудников;

- на взносы, уплаченные «за себя» .

В любом случае общая сумма вычета не может превышать 50 процентов от начисленной суммы единого налога. Перенести неиспользованный остаток сумм на следующий налоговый период коммерсант не может.

Кстати, у предпринимателей с персоналом бывают неоднозначные ситуации. Например, все сотрудницы ИП — женщины находятся в отпуске по уходу за ребенком. В этом случае учитывать страховые взносы можно по правилам для предпринимателей без сотрудников.

Однако, если сотрудница ушла в отпуск по уходу за ребенком в году, за который рассчитывается налог, то придется применять ограничение в 50 процентов.

Уменьшение УСН коммерсантами (ИП) без сотрудников

Предприниматели, работающие в одиночку уменьшают единый налог на всю сумму фиксированных взносов, в том числе и страховые взносы с дохода свыше 300 000 руб. 50-ти процентное ограничение тут не действует.

А если все сотрудники ИП были уволены в середине года? В этом случае применяется 50-ти процентное ограничение от начисленной суммы единого налога.

Ведь то, что сотрудники отработали не полный год, никакого значения не имеет. Это связано с тем, что налоговый период по единому налогу на УСН — календарный год. Налоговую базу по УСН рассчитывают нарастающим итогом с начала года. Поэтому величину расходов, которые уменьшают налог коммерсант сможет определить только по окончании года. А значит необходимо применять ограничение.

Уменьшение УСН при снятии с учета предпринимателя

Финансовое ведомство указывает, что если бизнесмен прекращает деятельность и снимает с себя статус предпринимателя, то единый налог можно уменьшить только на те взносы и выплаты, которые коммерсант заплатил до даты исключения из ЕГРИП.

Например, если предприниматель снялся с учета в марте, а взносы заплатил в апреле, то учесть их при расчете единого налога нельзя.

Источник: https://delovoymir.biz/kak-ip-i-ooo-umenshit-nalog-pri-usn-s-obektom-nalogooblozheniya-dohody.html

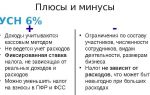

Усн «доходы» 6% уменьшение налога на взносы 2018

Упрощенная система налогообложения «Доходы» — самая популярная статья в налоговом режиме у представителей малого бизнеса.

По-другому «УСН 6 процентов», а называется так потому что содержит в себе эта УСН «Доходы» 6% уменьшение налога на взносы в 2018.

Но даже и эту сумму можно уменьшить за счет некоторых страховых взносов, которые индивидуальные предприниматели и работодатели оплачивают. Это уменьшение можно просто рассчитать в нормативном плане.

Нормативная база

С начала стоит разобраться в теории, из-за которой налогоплательщики могут снизить УСН с 6 процентов в 2018 для ИП вплоть до 0. Такое возможно при упрощенной системе налогообложения, благодаря существованию статьи 346.21 НК РФ.

Сама статья гласит: «Налогоплательщики, выбравшие в качестве объекта налога доходы, уменьшают сумму налога (авансовых платежей по налогу) …».

Реализуемо это через разнообразные страховые отчисления, так что через эти взносы можно уменьшить налог по УСН.

Как это работает: предприниматель в течении отчетного года отправляет страховые взносы, а при составлении отчетности работают эти отчисления, как уменьшение налога.

Налоговый период для ИП на УСН — один календарный год, отчетный период — первый квартал, полугодие и 9 месяцев, по прошествии которых необходимо рассчитать и заплатить авансовые платежи, то есть налоги также с уменьшением при УСН на страховые взносы. Сроки уплаты — до 25го числа того месяца, который идет за отчетным. Всё это собирается и хранится в налоговой базе доходов.

Возникают разнообразные вопросы: «Как вообще всё это работает?», «Как сократить, на что можно уменьшить налог УСН?», «Может ли на фиксированные взносы действовать подобное?» Разберемся поподробнее: если организации, работающая по УСН «Доходы», в течении отчетного периода оплачивает все необходимые страховые взносы на сотрудников и ИП, то рассчитанный авансовый платеж на торговый сбор, переходит в уменьшенный на величину расходов.

https://www.youtube.com/watch?v=svA87L64QVk

Приведение этих сумм авансовых платежей к уменьшению работает по-разному в зависимости об наличия работников. Их отсутствие может привести к снижению 6% налога до нуля, до упрощенного. Уменьшение налога при УСН при наличии работников же может привести лишь к пятидесятипроцентному даже при всех страховых взносах.

В результате, жизнь индивидуальному предпринимателю упрощает снижение на УСН за сумму страховых взносов общих налогов. Поэтому УСН — отличное решение вкупе со страховыми взносами и отсутствием работников.

Как уменьшить налог на УСН для ИП без работников

Рассмотрим разницу налогов, при наличии сотрудников и без работников. Начнем с предпринимательства без трудовых ресурсов и покажем уменьшение на популярном примере.

Пример

Организация оказывает ремонтные услуги, работает на УСН и заработала за отчетный период 937 000 рублей. Считаем все налоги и взносы.

Сумма шестипроцентного налога — 56 220 рублей. Также есть страховые взносы, которые рассчитываются так: фиксированный взнос 32 385 рублей плюс дополнительный взнос 6 370 рублей, в итоге 38 755.

Получается, общая сумма к оплате за период 38 755 + 56 220 = 94 975 рублей. Но УСН 6% и отсутствие работников позволяет предпринимателю платить лишь авансовые платежи в размере 56 220 рублей, но и это можно уменьшить.

Хоть и существуют установленные сроки оплаты налога для ИП, для уменьшения суммы можно платить отчисления по частям каждый отчетный квартал.

C нарастающим итогом всё это будет выглядеть вот так:

- В первом квартале при доходе 135 000 взносы — 8 000

- В полугодии при доходе 418 000 взносы — 16 000

- За девять месяцев при доходе 614 000 взносы — 24 000

- За календарный год при доходе 937 000 взносы — 38 755

Теперь на этом примере можно узнать начисление и уменьшение налогов за год с учетом взносов.

- Первый квартал: 135 000 * 6% = 8 100 — взносы 8 000, остаток 100 рублей.

- Полугодие: 418 000 * 6% = 25 080 — взносы за полугодие 16 000 и аванс за квартал 100, остаток 8 980 рублей.

- Девять месяцев: 614 000 * 6% = 36 840 — уплаченные взносы 24 000 и авансы 100 + 8 980, остаток 3 760 рублей.

- Год: 937 000 * 6% = 56 220 — взносы 38 755 и авансы 100 + 8980 + 3760, остаток 4 625 рублей.

Действительно сумма, уплаченная в бюджет, составляет всего 56 220, а не 94 975, как это было изначально.

Если бы предприниматель всё же вносил всю сумму в конце отчетного периода целиком, пришлось бы оплачивать каждый период в полном размере, в результате чего возникла бы переплата.

Для возвращения этой суммы, ИП может после сдачи годовой декларации отправить в налоговую заявление о просьбе вернуть или зачислить на счет будущих платежей деньги. Однако, это может привлечь внимание налоговой инспекции, так как такие действия приводят к авансированию бюджета.

Как уменьшать налоговые платежи на УСН ИП с работниками

В случае, если на предприятии есть работники, авансовые платежи, конечно, тоже можно снизить, но лишь на 50 процентов. Но здесь учитываются платежи не только за ИП, но и за работников.

Страховая ставка за работника составляет 30% от заработной платы и страхования:

- Пенсионное — 22%

- Медицинское — 5,1%

- Социальное — 2,9%

Также нужно не забывать о взносах в Фонд Социального Страхования, которые в зависимости от нескольких критериев, составляют от 0,2% до 8,5%.

Для предпринимателей некоторых видов деятельности ставка налога за работников снижена в 2018 году. Конкретно об этом можно узнать в 427 (5) НК РФ. Туда входят многие виды производств, строительство, образование, социальные и персональные услуги, а также некоторые другие. Такие предприятия платят лишь 20% пенсионных взносов страхования за сотрудников.

Разберемся на примере как отличает наличие работников налоговые платежи.

Пример

Индивидуальный предприниматель в 2018 году на УСН с одним работником заработал 1 780 450 рублей.

Взносы и доходы будут выглядит так:

- В первом квартале при доходе 335 000 взносы — 18 000

- В полугодии при доходе 820 000 взносы — 36 000

- За девять месяцев при доходе 1 340 250 взносы — 54 000

- За календарный год при доходе 1 780 450 взносы — 78 790

Налог в этом случае будет 106 827, а взнос за сотрудника — 78 790. С ограничением в 50% налог можно уменьшить до 53 413, даже при том, что взносов уплачено на сумму куда больше. Поэтому не только наличие работников меняет схему, но и льготные ограничения налогообложения.

На этих примерах становится понятно, что разница есть и она влияет на систему платежей, которые необходимы для уменьшения налогов при упрощенной схеме налогообложения.

В итоге, получается, что предприниматель на УСН может пользоваться системой «Доходы» с преимуществом для себя, вне зависимости от работников. Однако, всё нужно делать правильно и по четкой схеме, для обхода возможных нарушений из-за недостаточных знаний в налоговой системе.

Источник: http://inmoney.biz/usn-dohodi-6-umenshenie-naloga-na-vznosi-2018/

Уменьшение налога индивидуального предпринимателя на сумму взносов в ПФР

Каждый ИП уменьшение налога на сумму взносов в ПФР может произвести абсолютно законно, не прибегая к «серым» схемам и сложным процедурам многочисленных исчислений. Но, несмотря на такие смягчения со стороны ФНС, придерживаться установленных правил всё же придётся.

Ощутимое послабление нагрузки на платежи в бюджет предоставлено предпринимателям, работающим самостоятельно, то есть без наёмного персонала. Для бизнесменов со штатом сотрудников предусмотрены несколько иные условия.

Также особые отличия наблюдаются и на упрощенке с различными объектами.

Условия снижения налоговой нагрузки

Не стоит упускать тот факт, что заниженные показатели могут стать звоночком для сотрудников налоговой службы, а предприятие попасть под пристальный контроль.

На основании статьи 346.21НК РФ для ИП предусмотрено уменьшение процентов налога на УСН 6, возможно, даже до нуля.

Налоговым периодом принято считать календарный год, а отчётными: 1 квартал, 6 месяцев и 9 месяцев. Сроки сдачи декларации и уплаты налога должны осуществляться не позже 25 числа текущего месяца в следующем квартале, полугодии и т.д.

Сам по себе упрощённый режим даёт возможность упростить учёт бизнесменам. Основная роль данной системы – снизить налоговую нагрузку на субъекты предпринимательской деятельности.

Существует 2 способа для расчёта налога, зависящие от выбора в пользу объекта налогообложения (на «доходах» или «доходах минус расходы»).

- УСН при ставке 6% на объекте «Доходы». Уменьшениеналога можно осуществлять какза счёт величины уплаченных страховых взносов, так и больничных (первые 3 дня, оплачиваемые предприятием). Причём текущие затраты в расчёте не применяются.

- Ставка 15% на «доходах минус расходы» разрешает учитывать все затраты, если они подтверждённые и разрешаются на упрощёнке. Но, уменьшение минимального налога на суммарный показательвзносов по страхованию не предусмотрено.

Обязательство на упрощённой системе с работниками можно снижать на страховые взносы с заработной платы, перечисленные в фонды.

Стоит отметить, что прошлогодние затраты можно учитывать только при расчёте платежейза год, к авансам данную схему применять нельзя.

С наёмными работниками

Если ИП использует наёмный персонал, он имеет право снизить авансовые платежи и налог на сумму взносов, но не выше чем на 50 процентов. Разрешается учитывать суммы, оплаченные как за сотрудников, так и за себя.

Процент страховых взносов для ИП на УСН составляет величину 30%, в неё входят:

- 2,9 % — социальная страховка;

- 5,1 %- ОМС (мед.страхование);

- 22% — пенсионный фонд (ПФР).

Помимо вышеперечисленных взносов, ИП обязан оплачивать взносы в ФСС, процент которых зависит от применяемого вида деятельности и риска связанного с ней. Ставки варьируются от 0,2 до 8,5%.

Кроме вышеперечисленных взносов, можно учитывать страховые случаи, связанные с болезнью и материнством, а также ДМС.

Для уменьшения налога рассчитывается сумма доходов за отчётный период, причём затраты на «доходах» не берутся во внимание.

Соответственно применяются суммы: поступившие наличные в кассу и безналичные деньги на расчётный счёт ИП.

Из суммарного показателя вычитаются взносы и начисления, уплаченные по факту, после чего проводится уменьшение обязательства на величину не более50% от общего размера.

Рассмотрим пример.

У предпринимателя на УСН с работниками доход за отчётный период (полугодие) составил 900 тыс. руб. Налог — 54000 рублей, квартальный аванс – 18000 рублей, а страховые взносы с зарплаты сотрудников – 9000 рублей.

Сумма, подлежащая оплате, рассчитывается из вышеприведённых показателей на основании формулы:

54000-18000-9000=27000 рублей.

[su_quote]

В итоге, величина снизилась на 50%.

Другой пример: бизнесмен заработал 3млн рублей,6% (ставка) от этой суммы составляют 180000 руб. Взносы по страхованию за работников уплачены в сумме – 192000 руб. Но уменьшить полученную величину в 180000 рублей можно только на 90000 руб.

Без использования наёмного персонала

К процессу снижения допускается не только сумма уплаченных взносов, но и 1 процент от дохода.

Но каждому предпринимателю нужно знать, на какиефиксированные взносы можно уменьшатьналогна предприятии с УСН без наёмных сотрудников.

К фиксированным взносам относятся:

- минимальная величина взносов по ОМС и пенсионному страхованию, которые бизнесмен заплатил за себя;

- взносы в ПФР при превышении ограничения в размере 300.000 рублей.

При осуществлении расчёта по налогу или авансовому платежу принимать во внимание необходимо только расходы, приходящиеся на фиксированные взносы, то есть:

(доход за отчётный год (период)х ставка на упрощенке) учитывая вычет из полученной суммы оплаченных взносов и авансовых отчислений по налогу.

Рассмотрим пример.

У предпринимателя без наёмного персонала доход за квартал составил 200000 рублей, ИП перечислил взносы за себя в размере 10000 рублей (четверть минимального сбора по налогу).

Рассчитаем:

20000 х 6%-10000=1200 рублей нужно платить по налогу.

Или другой пример.

Предприниматель уплатил за год обязательство в размере 12000 рублей с дохода 200000 рублей. Страховые отчисления составили 14500 рублей, а это значит, что единый налог на упрощенке оплате не подлежит.

Уменьшение налога на УСН с объектом доходы

Доходы ИП не всегда могут повлиять на величину обязательства. И не все поступления можно причислять к доходам предпринимателя: пополнение расчётного счёта из личных средств ИП, возврат долга или платежей по ошибочным или невыполненным обязательствам, а также заёмные деньги.

Налог на упрощёнке можно снизить на сумму страховых взносов с соблюдением важных условий:

- Предприниматели с наёмным персоналом вправе уменьшить налог на страховые взносы не более чем на 50%.

- ИП, ведущие деятельность без работников могут снизить налог полностью.

- Взносы необходимо оплачивать в период расчёта.

Предпринимателям на УСН с объектом доходы лучше выбрать оплату взносов за квартал в 2018 году. Авансовые платежи упрощенцам равномерно снизят налоговую нагрузку, а также предотвратят появление переплаты в конце года.

В 2018 году Налоговый Кодекс позволяет предпринимателям на УСН (доходы) с работникамиуменьшать единый налог на уплаченные взносы.

.Взносы должны быть начислены и уплачены. Переплату учитывать нельзя, только в следующем за отчётным периодом можно применять.

Уменьшение налога на УСН с объектом доходы минус расходы

Предприниматели, работающие на режиме «доходы минус расходы» снижают налоговую нагрузку другим методом. Выплаты по страхованию и ПФР включают в статью расходов предприятия.

Работает схема по следующему принципу: обязательные страховые взносы, уплаченные за предпринимателя и работников относятся к статье затрат и включаются в общие расходы предприятия. При расчёте налога отчисления увеличивают затратную часть, за счёт чего налоговая база уменьшается. С рассчитанной величины обязательства и производится конечный расчёт (15%).

Страховые взносы учитываются одинаково и не зависят от объекта налогообложения. Налоги в размере 15%, начисленные на зарплату относятся к затратам. Но, страховые взносы при «упрощёнке» 1% от дохода уменьшению не подлежат.

Во всех остальных ситуациях, рассчитывая налог из доходов можно снизить налогооблагаемую базу.

Кроме взносов, ИП на УСН «доходы минус расходы» могут снижать налог и на другие затраты, перечень которых регламентируется Налоговым Кодексом.

Разрешённые статьи расходов:

- покупка, обслуживание и ремонт ОС (основных средств);

- расходы на почтовые услуги;

- таможня;

- командировочные;

- обслуживание расчётно-кассовой техники;

- затраты на бухгалтерские услуги;

- величина налога на добавленную стоимость от приобретённых товаров/услуг;

- аренда (оплаты, получение платежей);

- заработная плата сотрудников;

- материальные расходы;

- прочее.

Соответственно, существенно снизить налоговую прибыль можно учитывая все статьи расходов.

Ознакомиться с полным перечнем можно в Налоговом Кодексе РФ (статья 346.16).

Допустим, предприниматель получил выручку за прошедший год – 1,5 млнрублей, расходы составили 1,3 млн рублей. Единый налог = (1,5 млн рублей – 1,3 млн рублей) х 0,15. Налоговое обязательство приравнивается к 30000 руб.

ИП заплатил минимальный размер 15000 рублей (1,5 млн рублей х 0,01), величина которого выше суммы единого. Значит, в текущем году после начисления налога предприниматель может учесть 15 тысяч руб.

(30 тысяч рублей — 15 тысяч рублей).

Также налог на УСН можно снизить и за счёт убытков прошлогодних периодов. Единый налог соответствовал размеру 0, значит, из суммы налогового обязательства нужно вычесть толькоминимальный налог, уплаченный в прошедшем году.

Убыток в 2015 году составил 40 тысяч рублей, минимальное налоговое обязательство – 50 тысяч руб., в 2016 году

Не только ИП, но и организации в лице юридических лиц могут работать на упрощенке.

Снижение рассчитанной величины осуществляется на общих основаниях.

Предприниматели без наёмного персонала вправе уменьшать налог на сумму взносов по страхованию полностью, тогда как предприниматель на УСН с объектом «доходы» может снизить налоговую нагрузку на 50% и не более.

ИП на «доходах, уменьшенных на размер расходов» может снижать обязательство в полном объёме, при условии, что они являются начисленными и оплаченными в отчётном периоде.

Источник: https://tvoeip.ru/nalogi/umenshenie-na-summu-vznosov-v-pfr

Ип вправе уменьшить налог на страховые взносы

Мы рассмотрим порядок расчета суммы налога для предпринимателей, которые работают и применяют такие налоговые режимы, как ЕНВД и УСН. А именно, стоит обратить внимание на порядок уменьшения суммы исчисленного налога на страховые взносы. Как ИП сможет уменьшить свой налог на сумму уплаченных страховых взносов?

Чтобы разобраться в порядке расчета, возьмем для примера две системы налогообложения – это ЕНВД и упрощенную систему налогообложения.

ИП на УСН – порядок уменьшения налога на страховые взносы

Всех индивидуальных предпринимателей можно «разделить» на два типа: предприниматели, которые работают сами, без привлечения наемных работников, и предприниматели, которые наняли на работу сотрудников и заключили с ними трудовые договоры. Иными словами, ИП с работниками и ИП без работников.

И вот от того, работает предприниматель сам или нанял сотрудников, будет зависеть порядок расчета суммы налога.

1) Предприниматель работает на «упрощенке» (объект налогообложения «Доходы») и нанял на работу сотрудников, платит им заработную плату.

В этом случае, на основании пункта 3.1 статьи 346.21 НК РФ, каждый предприниматель вправе уменьшить свой налог на следующие суммы:

– взносов на обязательное пенсионное, социальное и медицинское страхование, взносов «на травматизм». Эти взносы ИП обязан ежемесячно платить с суммы начисленной работникам заработной платы;

– расходы на выплаты «больничных листов» (если у предпринимателя заболел работник), но только за те дни, которые оплачиваются за счет работодателя (не за счет Фонда социального страхования);

– платежи по договорам добровольного страхования в пользу работников на случай их болезни, но только за те дни, которые оплачиваются за счет средств работодателя.

Как говорит нам Налоговый кодекс далее, сумму налога можно уменьшить на вышеперечисленные расходы, но не более, чем на 50%.

Например, сумма налога (авансового платежа) по УСН составила 8500 рублей, а сумма уплаченных страховых взносов по зарплате работников составила 12 400 рублей. Как нам уменьшить? Мы видим, что 8500 меньше, чем 12 400 рублей, поэтому ½ часть или 50% от 8500 рублей = 4250 рублей. Именно на 4250 рублей мы будем уменьшать наш налог по УСН.

Нельзя рассчитывать 50% или ½ часть от 12 400 рублей. Многие ИП делают ошибку, рассчитывая именно так: ½ от 12 400 = 6200 рублей. И берут эти 6200 и на них уменьшают налог 8500, это ошибка.

Сама сумма налога не может быть сокращена более, чем на 50%. Это надо помнить.

Какой следует вывод? Если предприниматель работает на «упрощенке» с объектом налогообложения «Доходы» и нанял на работу сотрудников, он в любом случае будет платить налог (авансовый платеж), если у него была выручка.

2) Предприниматель работает на «упрощенке» (объект налогообложения «Доходы») сам, без привлечения сотрудников.

В этом случае он вправе сократить сумму налога или авансового платежа на ту сумму страховых взносов «за себя» (фиксированный платеж), которые он фактически заплатил в отчетном периоде. И сократить он имеет право на полную сумму.

Давайте рассмотрим пример: Петров Иван работает июль, август и сентябрь 2017 года и его выручка за три месяца составила 365 000 рублей.

В период третьего квартала 2017 года он решил не платить фиксированный платеж по страховым взносам, думая оплатить его в декабре сразу за весь год (так вправе делать предприниматели).

Получается, что платежей по страховым взносам у него не было. Может ли он на какую-нибудь сумму сократить свой начисленный авансовый платеж по УСН?

Нет, не может, потому что он не платил ничего. Налог будет равен 6% от 365 000 рублей = 21 900 рублей. И эту сумму надо будет заплатить по итогам третьего квартала 2017 года.

Если бы наш Петров Иван платил страховые взносы, например, в сумме 10 000 рублей, тогда он имел возможность уменьшить 21 900 на 10 000 рублей, и ему оставалось бы заплатить в бюджет 11 900 рублей.

ИП на ЕНВД – порядок уменьшения налога на страховые взносы

Порядок уменьшения налога по ЕНВД точно такой же, как и при упрощенной системе. Также мы должны «разделить» предпринимателей на два типа – с работниками и работающие сами.

1) Предприниматель работает на ЕНВД и нанял на работу сотрудников, платит им заработную плату.

В этом случае, на основании пункта 2.1 статьи 346.32 НК РФ, каждый предприниматель вправе уменьшить свой налог на следующие суммы:

– взносов на обязательное пенсионное, социальное и медицинское страхование, взносов «на травматизм». Эти взносы ИП обязан ежемесячно платить с суммы начисленной работникам заработной платы;

– расходы на выплаты «больничных листов» (если у предпринимателя заболел работник), но только за те дни, которые оплачиваются за счет работодателя (не за счет Фонда социального страхования);

– платежи по договорам добровольного страхования в пользу работников на случай их болезни, но только за те дни, которые оплачиваются за счет средств работодателя.

[su_quote]

Сумму налога можно уменьшить на вышеперечисленные расходы, но не более, чем на 50%.

Например, сумма налога по ЕНВД составила 7800 рублей, а сумма уплаченных страховых взносов по зарплате работников составила 15 000 рублей. Как нам уменьшить налог?

Надо 7800 /2 = 3900 рублей. Мы видим, что 7800 меньше, чем 15 000 рублей, поэтому ½ часть или 50% от 7800 рублей = 3900 рублей. Именно на 3900 рублей мы будем уменьшать наш налог по ЕНВД.

2) Предприниматель работает на ЕНВД сам, без привлечения сотрудников.

В этом случае он вправе сократить сумму налога или авансового платежа на ту сумму страховых взносов «за себя» (фиксированный платеж), которые он фактически заплатил в отчетном периоде. И сократить он имеет право на полную сумму.

Хочу обратить внимание на Письмо Минфина от 26 июля 2017 г. N 03-11-0947718, в котором финансовое ведомство рассказывает о том, а как же уменьшать налог, если предприниматель ведет несколько видов деятельности и совмещает одновременно две системы налогообложения: УСН и ЕНВД?

Минфин пишет, что согласно пункту 8 статьи 346.18 и пункту 7 статьи 346.26 НК РФ налогоплательщики, совмещающие применение УСН и системы налогообложения в виде ЕНВД, обязаны вести раздельный учет доходов и расходов, имущества, обязательств и хозяйственных операций по разным специальным налоговым режимам.

В случае невозможности распределения расходов при исчислении налоговой базы по налогам, исчисляемым по разным специальным налоговым режимам, эти расходы распределяются пропорционально долям доходов в общем объеме доходов, полученных при применении указанных специальных налоговых режимов. В аналогичном порядке следует распределять суммы уплаченных страховых взносов.

Friend me:

Источник: http://moy-nalog.ru/ip-vprave-umenshit-nalog-na-strahovy.html