Как рассчитать проценты за просрочку возврата налога

НК РФ предусматривает, что излишне уплаченные суммы налогов, сборов, страховых взносов пени и штрафов должны быть возвращены налогоплательщику в течение 1 месяца со дня получения от него заявления на возврат (п. 6 ст. 78 НК РФ). Если этот срок нарушен, то согласно п. 10 ст. 78 НК РФ ИФНС должна вернуть переплату с процентами. Рассмотрим, каков порядок расчета таких процентов.

Правила исчисления процентов

Как определить ставку рефинансирования

Правила расчета дней просрочки

Уточнение суммы процентов налоговым органом

Итоги

Правила исчисления процентов

Правила исчисления процентов на сумму переплаты, не возвращенную в срок налоговым органом, установлены пп. 2, 5 ст. 6.1, пп. 6, 10, 12 ст. 78 НК РФ.

Подробнее о содержании ст. 78 НК РФ читайте в статье «Ст. 78 НК РФ (2017): вопросы и ответы».

Для расчета процентов можно использовать следующую формулу:

Ставка рефинансирования (%)

Пнв = Снв × ——————————————— × Днв,

КДГ

где:

Пнв – сумма процентов, которую налоговый орган должен начислить в связи с нарушением срока возврата переплаты;

Снв – сумма переплаты, срок возврата которой нарушен;

КДГ – число дней в году (365 или 366 в високосный год);

Днв – число календарных дней нарушения срока возврата переплаты.

Начисление процентов, так же как и возврат переплаты по налогу, делается в рублях (п. 13 ст. 78 НК РФ).

Как определить ставку рефинансирования

Для исчисления процентов применяется ставка рефинансирования Банка России, которая действовала в дни нарушения срока возврата переплаты (абз. 2 п. 10 ст. 78 НК РФ).

Ставка рефинансирования (учетная ставка) до 2016 года устанавливалась Центральным банком Российской Федерации отдельно от ключевой ставки, введенной в сентябре 2013 года.

С 2016 года ставка рефинансирования приравнена к ключевой ставке, и в связи с этим размер ее существенно вырос.

Информацию о размере ставки рефинансирования (ключевой ставки) можно узнать в справочной информации.

ОБРАТИТЕ ВНИМАНИЕ! Если за время нарушения срока возврата переплаты ставка рефинансирования изменялась, то за каждый период действия соответствующей ставки проценты рассчитываются отдельно.

Пример

Сумма переплаты по налогу на прибыль составляет 18 617 987,48 руб.

Организация написала в инспекцию заявление о возврате переплаты 11.01.2017.

Источник: http://nalog-nalog.ru/vozvrat_i_zachet_nalogov/vozvrat_nalogov_penej_shtrafov/kak_rasschitat_procenty_za_prosrochku_vozvrata_naloga/

Проценты за просрочку возврата налога

Возврат налога в 2017–2018 годах подчиняется тем же общим правилам, что действовали ранее. В данной рубрике собраны материалы, призванные помочь вам в таком не слишком легком деле, как налоговый возврат.

Когда есть право на возврат налога

Всего ситуаций, когда можно претендовать на возврат налога, 3:

- Вы переплатили в бюджет.

- Налоги неправомерно взыскала ИФНС.

- У вас есть право на получение вычета.

В зависимости от ситуации различается и порядок действий по возврату налога. Что предпринять в каждой из них, вам расскажут материалы данной рубрики.

Возврат излишне уплаченного налога

Итак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты.

И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога, но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и скачать образец заявления на возврат налога можно в этой статье.

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

А все спорные вопросы, связанные с налоговой переплатой, вам поможет разъяснить материал «Ст. 78 НК РФ (2017): вопросы и ответы».

Особенности возврата излишне взысканных сумм

Излишне взысканные суммы являются следствием налоговых доначислений, которые впоследствии оказываются незаконными. Например, вас проверили, доначислили налог и пени, а возможно, и штраф. Вы все это уплатили, а затем успешно обжаловали доначисления в суде. У вас есть все основания вернуть то, что взыскано не по закону.

Для возврата налогов в такой ситуации применяются правила ст. 79 НК РФ, которые отличаются от возврата переплаты следующим:

- Подать заявление на возврат налога вы можете не только в инспекцию, но и сразу в суд.

- Для возврата налога налогоплательщик подает в налоговый орган заявление – срок для его подачи увеличен с 1 месяца до 3 лет. С какой даты увеличены сроки на подачу заявления, узнайте изпубликации.

- У налоговиков есть 10 дней с момента получения заявления для принятия решения о возврате излишне взысканного налога.

- Суммы возвращаются с процентами в любом случае, а не только при нарушении срока возврата.

Форма заявления на возврат излишне взысканных сумм та же, что и для возврата переплаты. О ней читайте здесь.

Если в результате применения вычета бюджет остался должен вам некую сумму, вы вправе ее вернуть. Такая ситуация может сложиться у плательщиков:

Возврат вычетов по НДС (его возмещение) происходит по особому сценарию, который прописан в ст. 176 НК РФ.

Ответы на некоторые спорные вопросы по возврату налога на добавленную стоимость можно найти в этом материале.

Если же вам нужны подробности, обратитесь к нашей рубрике «Возмещение НДС».

Аналогичная процедура для вычетов по акцизам предусмотрена ст. 193 НК РФ.

Возврат вычета по НДФЛ зависит от того, где вы его получаете:

- в ИФНС — в этом случае действуют общие правила ст. 78 НК РФ;

- на работе — тогда возврат налога должен происходить с учетом ст. 231 НК РФ.

Текст этой статьи и комментарии к ней ищите здесь.

Заявление на возврат налога: образец

Мы кратко рассмотрели все возможные ситуации с возвратом налога. Они разные, но у них есть один обязательный атрибут — заявление.

Документ важен потому, что только посредством его подачи налогоплательщик может потребовать назад суммы, которые переплатил в казну по собственной воле или помимо нее. Не будет заявления — не будет и возврата.

Подача такого заявления запускает возвратный механизм, а также сроки, в которые налоговики должны успеть завершить процедуру, чтобы не навредить бюджету. А значит, от вас требуется правильно его составить и вовремя подать. А помогут вам в этом материалы нашего сайта, например:

nalog-nalog.ru

Проценты по договору займа между юридическими лицами

Проценты по договору займа между юридическими лицами — это один из ключевых моментов сделки, связанной с привлечением заемных средств. Обо всех нюансах определения, расчета и выплаты процентов по займу расскажет предлагаемая статья.

Пункт 1 статьи 807 ГК РФ устанавливает, что займодавцу при заключении соглашения о займе необходимо передать заемщику деньги или вещи, которые тот впоследствии должен возвратить в полном объеме.

Таким образом, из положений данного пункта следует, что юридически существенными условиями займовой сделки являются вопросы о предмете займа (деньгах или вещах) и необходимости возвратить имущество, взятое в долг.

В то же время о необходимости выплаты компенсации займодавцу за пользование его имуществом, то есть уплате процентов по договору займа,в пункте 1 статьи 807 ГК РФ речи не идет. Следовательно, займовая сделка, согласно требованиям статьи 432 ГК РФ, будет считаться заключенной, даже если в тексте договора вопрос о процентах сторонами не урегулирован.

Данный вывод прямо подтверждается положением пункта 1 статьи 809 ГК РФ, определяющего, что указание на необходимость выплаты процентов в тексте договора может отсутствовать.

Однако практика взаимоотношений хозяйствующих субъектов придает вопросам определения размера процентов по договору займаи их уплаты ключевое значение, поскольку основная цель коммерческой организации — это получение прибыли. Следовательно, все тонкости определения величины и порядка выплаты процентов должны быть тщательно отражены в тексте соглашения между юридическими лицами.

Проценты за пользование займом по статье 809 ГК РФ

Пункт 1 статьи 809 ГК РФ указывает, что займодавец, передав заемщику деньги, приобретает право на получение процентов за пользование ими, если иное не определено в соглашении сторон. Таким образом, денежный заем для организации предполагается возмездным во всех случаях, когда в тексте соглашения прямо не указано, что он беспроцентный.

Отсутствие договоренности по поводу процентов в тексте соглашения не делает его автоматически беспроцентным, о чем прямо говорится в статье 809 ГК РФ.

В данной ситуации будет лишь действовать обозначенный в пунктах 1 и 2 статьи 809 ГК РФ порядок их определения.

Согласно положениям указанных пунктов, заемщику необходимо будет выплачивать проценты каждый месяц пользования средствами займодавца в сумме, определяемой на основе ставки рефинансирования ЦБ РФ на момент перечисления платежа либо его части.

Однако стоит упомянуть и о специальном случае, когда предметом займа являются не деньги, а вещи. В такой ситуации, согласно пункту 3 статьи 809 ГК РФ, при отсутствии между сторонами договоренности по вопросу процентов договор автоматически предполагается беспроцентным.

Проценты при досрочном возврате займа

Статьи 809 и 810 ГК РФ тесно связывают с процентами по договору другое ключевое (но юридически несущественное) условие соглашения — срок погашения долга.

Согласно пункту 1 статьи 810 ГК, заем может быть срочным (с фиксированной датой возврата) или бессрочным (в этом случае займодавцу о дате погашения долга следует уведомить заемщика за 1 месяц либо в иной срок, обозначенный в договоре).

Важно помнить, что в зависимости от необходимости выплаты процентов будет определяться возможность возвратить заем досрочно. Так, согласно статье 810 ГК РФ, если заем является беспроцентным, то заемщик вправе возвратить его досрочно по своему желанию.

В то же время, если сделка между организациями предполагает выплату процентов, возврат долга досрочно возможен лишь с одобрения займодавца. Подобное ограничение определяется соблюдением его финансовых интересов, так как при досрочном возврате займа он получит меньшую сумму возмещения за пользование своими деньгами, чем рассчитывал при заключении сделки.

Пункт 4 статьи 809 ГК РФ гласит, что при досрочном возврате займа заемщику требуется выплатить проценты до даты фактического возврата займа включительно.

Таким образом, возможность погашения процентного займа досрочно будет определяться исключительно финансовым интересом заимодавца, который вправе дать разрешение на досрочное погашение, тем самым недополучив часть предполагаемого дохода, либо не дать такого разрешения в целях получения всей суммы процентов по договору.

Максимальный размер процентов, минимальная процентная ставка, изменение (уменьшение или увеличение) платы за пользование займом

При составлении соглашения о займе организации необходимо помнить, что нормами ГК РФ предельный размер процентов за пользование средствами заимодавца не определяется. Данную позицию также подтверждают положения статьи 12.

1 закона «О микрофинансовой деятельности…» от 02.07.

2010 № 151-ФЗ, которые определяют, что ограничения по кратности размера процентов по отношению к основной сумме займа (по предельному размеру процентов) существуют только в отношении граждан-заемщиков и не распространяются на организации.

Источник: http://pred64.ru/article-12864/

Как вернуть (зачесть) переплату по налогам, пеням, штрафам

Чтобы вернуть переплату по налогу на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его утверждена приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90.

Заявление можно передать в инспекцию на бумажном носителе или в электронном виде (с усиленной квалифицированной подписью по телекоммуникационным каналам).

Подать заявление можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Ситуация: может ли налоговая инспекция отказать в возврате ЕНВД (единого налога при упрощенке)? Отказ мотивирован тем, что действие статьи 78 Налогового кодекса РФ не распространяется на спецрежимы.

Нет, не может.

Единые налоги, которые платят организации, применяющие специальные налоговые режимы, являются федеральными (п. 7 ст. 12 НК РФ). Поэтому возвращать возникающую по ним переплату налоговая инспекция должна на общих основаниях.

Перед тем как вернуть сумму переплаты, инспекция направит ее на погашение недоимок (если они есть) по другим налогам (пеням, штрафам) (п. 6 ст. 78 НК РФ). Предварительно по инициативе инспекции или организации может быть проведена сверка расчетов с бюджетом.

Решение о возврате

Решение о возврате переплаты инспекция должна принять в течение 10 рабочих дней со дня получения заявления, если сверка расчетов не проводилась. Или же со дня подписания акта сверки, если сверка была. Такой порядок предусмотрен пунктом 8 статьи 78 Налогового кодекса РФ.

Инспекция обязана известить организацию о согласии на возврат или отказе в возврате в течение пяти дней со дня принятия решения (п. 9 ст. 78 НК РФ).

Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 3 марта 2015 г. № ММВ-7-8/90.

Срок возврата

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ситуация: может ли налоговая инспекция задержать возврат переплаты по налогу более чем на один месяц?

Да, может. Но лишь на период камеральной проверки декларации, по которой возникла переплата.

Чтобы вернуть излишне уплаченную сумму, инспекторы сначала проведут камеральную проверку декларации, по которой возникла переплата. А максимальный срок камеральной проверки – три месяца (п. 2 ст. 88 НК РФ).

Поэтому если организация подала заявление о возврате переплаты одновременно с декларацией, по которой возникла переплата, то срок возврата может увеличиться до четырех месяцев. Проценты за просрочку в пределах этого срока налоговая инспекция платить не обязана.

Аналогичная точка зрения отражена в письме Минфина России от 15 мая 2008 г. № 03-03-06/1/317 и пункте 11 письма Президиума ВАС РФ от 22 декабря 2005 г. № 98.

Проценты за несвоевременный возврат

Организация вправе получить сумму переплаты с начисленными на нее процентами, если инспекторы вернули деньги позже срока. В таком случае инспекторы принимают решение о возврате переплаты с процентами и отправляют поручение на возврат в территориальное управление Казначейства России (п. 8 ст. 78 НК РФ).

То есть переплату с процентами за задержку выплатит территориальное управление Казначейства России (п. 11 ст. 78 НК РФ). А налоговые инспекторы лишь контролируют правильность расчета процентов, и если есть ошибка, то в течение трех дней они поручают территориальному управлению Казначейства России доплатить недостающую сумму (п. 12 ст. 78 НК РФ).

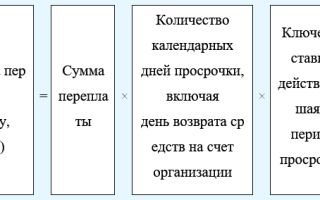

Сумму процентов можете проверить по формуле:

| Проценты за задержку возврата переплаты по налогу (сбору, пеням, штрафу) | = | Сумма переплаты | × | Количество календарных дней просрочки, включая день возврата средств на счет организации | × | Ставка рефинансирования, действовавшая в период просрочки | : | Количество календарных дней в году |

Такой порядок расчета процентов установлен пунктами 10 и 14 статьи 78 Налогового кодекса РФ и разъяснен в постановлениях Президиума ВАС РФ от 21 января 2014 г. № 11372/13, от 24 декабря 2013 г. № 11675/13.

Чтобы получить проценты, организация не обязана дополнительно обращаться в инспекцию. На основании заявления о возврате налога инспекция должна самостоятельно рассчитать сумму процентов за задержку. Это подтверждает ВАС РФ в определении от 27 июля 2010 г. № ВАС-9664/10.

Пример возврата излишне взысканной суммы налога с процентами

1 апреля налоговая инспекция принудительно взыскала с организации недоимку по транспортному налогу в сумме 100 000 руб.

Инспекция поручила одновременно двум банкам, в которых у организации открыты расчетные счета, перечислить сумму недоимки в бюджет.

Поскольку на обоих счетах было достаточно средств для погашения недоимки, оба банка перечислили в бюджет указанную в поручении сумму 100 000 руб.

После того как банковские выписки были обработаны, бухгалтер организации обнаружил, что взыскание недоимки произошло дважды. Чтобы вернуть переплату, 15 апреля организация подала в налоговую инспекцию заявление о возврате излишне взысканной суммы.

Излишне взысканный налог поступил на расчетный счет организации 22 апреля. Одновременно с этим налоговая инспекция начислила организации проценты. Сумма процентов за 21 календарный день (с учетом 22 апреля) составила:

100 000 руб. × 21 дн. × 11% : 366 дн. = 631 руб.

Ситуация: как рассчитываются проценты при возврате переплаты по налогу? Организация перечислила налог добровольно по решению инспекции, но затем оспорила решение в суде.

Решение зависит от того, по какой причине возникла переплата.

Если организация сама излишне перечислила налоги, то проценты полагаются за каждый день просрочки по истечении одного месяца с момента, когда инспекция получила заявление от организации о возврате (п. 6 ст. 78 НК РФ). Например, когда переплата возникла из-за неправильного расчета налога в декларации, такую сумму следует рассматривать как излишне уплаченную.

Если инспекция взыскала излишнюю сумму налогов, то проценты начисляют за весь период, начиная со дня, следующего за днем взыскания, по день фактического возврата излишне взысканной суммы (п. 5 ст. 79 НК РФ).

То есть когда инспекция по ошибке доначисляет налог, его сумма считается излишне взысканной. При этом к взысканию приравниваются и такие случаи, когда организация платит налог самостоятельно, но основанием для уплаты является не налоговая декларация, а решение инспекции.

Например, когда организация перечислила сумму налога (пеней, штрафа) по решению инспекции, а затем оспорила это решение в суде. Если суд признает решение неправомерным, то инспекция должна будет вернуть уплаченные суммы как излишне взысканные.

То есть вместе с процентами за весь период, пока деньги находились в бюджете.

В рассматриваемой ситуации инспекция должна начислить проценты по второму варианту. То есть за период со дня уплаты излишне начисленной суммы по день возврата этой суммы из бюджета.

Правомерность такого подхода подтверждается постановлениями Президиума ВАС РФ от 24 декабря 2013 г. № 11675/13, от 24 апреля 2012 г. № 16551/11 и окружной арбитражной практикой (см., например, постановления Арбитражного суда Центрального округа от 31 июля 2015 г. № Ф10-2276/2015, от 19 ноября 2014 г.

№ А35-5236/2013, ФАС Уральского округа от 13 апреля 2012 г. № Ф09-2747/12, Московского округа от 25 апреля 2013 г. № А40-101307/12-20-529, от 16 февраля 2012 г. № А40-54626/11-99-247, Северо-Кавказского округа от 22 июня 2011 г. № А32-27735/2010, Северо-Западного округа от 9 сентября 2008 г.

№ А05-992/2008).

Ситуация: сколько календарных дней в году берется для расчета процентов за задержку возврата переплаты по налогам (сборам, пеням, штрафам)?

Проценты определяют из расчета 365 или 366 дней в году.

Дело в том, что проценты за несвоевременный возврат излишне уплаченных (взысканных) налогов представляют собой не что иное, как компенсационную выплату за просрочку платежа. По сути это аналог пеней, которые начисляются за каждый календарный день просрочки исполнения обязательств (п. 3 ст. 75, п. 10 ст. 78 НК РФ).

В законодательстве могут использовать разную продолжительность календарного года. Например, по Гражданскому кодексу РФ проценты за пользование чужими денежными средствами определяют из расчета 360 дней в году.

В налоговом законодательстве нет особых правил, которые устанавливают продолжительность календарного года при расчете процентов.

А значит, нужно исходить из реальной продолжительности календарного года (365 или 366 дней).

При этом проценты должны быть начислены за фактическое количество дней, на которое был задержан возврат, включая день, когда средства поступили на банковский счет плательщика.

Приведенный порядок следует применять и при задержке возврата излишне взысканных налогов (п. 5 ст. 79 НК РФ), и при просрочке возврата НДС (п. 10 ст. 176 НК РФ).

Правомерность такого подхода подтверждается постановлением Президиума ВАС РФ от 21 января 2014 г. № 11372/13 и письмом Минфина России от 29 октября 2014 г. № 03-02-08/54846.

Раньше контролирующие ведомства настаивали на том, что рассчитывать проценты за несвоевременный возврат нужно исходя из расчета 360 дней в году (Методические рекомендации, утвержденные приказом ФНС России от 25 декабря 2008 г. № ММ-3-1/683, письма Минфина России от 14 января 2013 г. № 03-02-07/1-7 и ФНС России от 8 февраля 2013 г.

№ НД-4-8/1968). Но после выхода постановления Президиума ВАС РФ Минфин России скорректировал свою позицию. Изменения внесут и в Методические рекомендации налоговой службы. Инспекции должны руководствоваться выводами ВАС РФ (письмо Минфина России от 7 ноября 2013 г.

№ 03-01-13/01/47571), поэтому прежний алгоритм расчета (исходя из 360 дней) более не актуален.

Пример возврата переплаты по налогу на счет организации

Организация в феврале текущего года (после подачи декларации по транспортному налогу за предыдущий год) выяснила, что при расчете транспортного налога была завышена сумма налога из-за применения неверно рассчитанного коэффициента использования транспортного средства. Сумма завышения составила 13 077 руб. В связи с этим бухгалтер подал уточненную декларацию по транспортному налогу за предыдущий год, отразив в ней уменьшенную сумму налога.

На момент подачи уточненной декларации недоимок по налогам (сборам, пеням, штрафам) у организации нет. Поэтому переплату по транспортному налогу было решено вернуть на счет организации. Бухгалтер составил заявление на возврат переплаты.

Налоговая инспекция вернула переплату в мае текущего года. Поскольку задержка была обусловлена камеральной проверкой уточненной декларации, проценты на сумму переплаты не начислялись.

Ситуация: может ли налоговая инспекция отказаться платить проценты, если она не вернула переплату вовремя из-за недостатка средств в бюджете?

Нет, не может.

Раз организация подала заявление на возврат, то в течение месяца после этого инспекция обязана его исполнить (п. 6 ст. 78 НК РФ). А если она вернет переплату позже срока, то организация вправе получить проценты (п. 10 ст. 78 НК РФ). Каких-либо дополнительных условий для начисления такой компенсации в законодательстве нет.

Поэтому факт того, что в бюджете не было средств для выплаты процентов, – не может быть причиной для отказа.

Аналогичного мнения придерживается и Минфин России в письме от 1 августа 2007 г. № 03-02-07/2-136.

Ситуация: может ли налоговая инспекция зачесть проценты, которые должна перечислить организации за поздний возврат переплаты, в счет будущих платежей по налогам (сборам)?

Нет, не может.

В законодательстве лишь предусмотрено, что инспекция должна выплатить проценты, если возвращает переплату позже срока (п. 10 ст. 78 НК РФ). То есть позже одного месяца со дня, когда она получила заявление от организации (п. 6 ст. 78 НК РФ).

О возможности зачитывать проценты в счет уплаты налогов или сборов в законодательстве не говорится (письмо Минфина России от 26 мая 2006 г. № 03-02-07/1-132). Поэтому налоговая инспекция должна возвратить всю сумму процентов на расчетный (лицевой) счет организации (п. 10 ст. 78 НК РФ).

Излишне взысканные налоги

Если с организации была излишне взыскана сумма налога, пеней или штрафа, то ее можно вернуть. Правда, если у организации есть недоимка по налогам и сборам, то сначала инспекция направит излишне взысканные суммы на погашение недоимки. А оставшуюся сумму вернет организации. Об этом сказано в пункте 1 статьи 79 Налогового кодекса РФ.

Для возврата сумм нужно подать в инспекцию заявление.

Заявление можно направить:

Срок подачи заявления – в течение одного месяца со дня, когда организация узнала об излишнем взыскании. Если этот срок пропущен, то взыскать переплату можно только через суд. Обратиться в суд с исковым заявлением организация может в течение трех лет. Такие правила установлены пунктами 2 и 3 статьи 79 Налогового кодекса РФ.

Если налоговая инспекция самостоятельно обнаружит излишне взысканные суммы, то в течение 10 дней она обязана известить об этом организацию (п. 4 ст. 79 НК РФ).

Ситуация: может ли налоговая инспекция погасить задолженность по пеням, используя для этого излишне взысканные суммы налога? Организация не давала согласие на такой зачет, а срок принудительного взыскания пеней истек.

Нет, не может.

Организация может вернуть излишне взысканную сумму налога. Но если у нее есть недоимка по пеням, то прежде налоговая инспекция может зачесть переплату (полностью или частично) в счет погашения этой недоимки. При этом инспекторы будут руководствоваться статьей 78 Налогового кодекса РФ. Это следует из положений пункта 1 статьи 79 Налогового кодекса РФ.

В данной ситуации зачет без согласия организации означает принудительное взыскание недоимки по пеням. Однако инспекция вправе взыскать пени только в определенные сроки и не позднее. А именно в течение двух месяцев с момента истечения срока для уплаты пеней по требованию инспекции.

Если двухмесячный срок пропущен, инспекция может обратиться в арбитражный суд. Для подачи иска в суд тоже есть временные ограничения – не позднее шести месяцев после истечения срока для уплаты недоимки.

Шестимесячный срок для обращения в арбитражный суд (если инспекция не пропустила срок по уважительным причинам) является пресекательным, то есть не подлежащим восстановлению. Это следует из положений пункта 3 статьи 46 Налогового кодекса РФ.

По истечении пресекательного срока инспекция больше не вправе взыскать пени принудительно.

Если срок принудительного взыскания пеней истек, налоговая инспекция не вправе погашать недоимку по пеням ни за счет денежных средств (имущества) организации, ни за счет излишне взысканных (уплаченных) налогов.

Аналогичные разъяснения содержатся в письме Минфина России от 15 декабря 2008 г. № 03-02-07/1-511 и пункте 3 определения Конституционного суда РФ от 8 февраля 2007 г. № 381-О-П. Такой же позиции придерживаются арбитражные суды (см., например, постановление Президиума ВАС РФ от 24 октября 2006 г.

№ 5274/06, определение ВАС РФ от 2 октября 2008 г. № 12563/08, постановления ФАС Западно-Сибирского округа от 2 июля 2008 г. № Ф04-3949/2008(7400-А81-26), Московского округа от 26 мая 2009 г. № КА-А40/4480-09, Волго-Вятского округа от 26 мая 2008 г. № А29-6029/2007, Восточно-Сибирского округа от 14 мая 2008 г.

№ А78-6810/07-Ф02-2068/2008).

Аналогично налогам организация может вернуть или зачесть суммы страховых взносов (пеней, штрафов). Подробнее об этом см. Как вернуть (зачесть) переплату по взносам на обязательное пенсионное (социальное, медицинское) страхование.

Источник: http://NalogObzor.info/publ/obshhie_voprosi_nalogooblozhenija/kak_vernut_zachest_pereplatu_po_nalogam_penjam_shtrafam/34-1-0-2367

Как рассчитывать проценты за несвоевременный возврат НДС, если суд отменил решение инспекции об отказе в возмещении налога

Суд отменил решение инспекции об отказе в возмещении НДС. После этого налогоплательщик представил в инспекцию заявление о возврате налога.

С какого момента в описанной ситуации начисляются проценты за нарушение срока возврата НДС? Ответ можно найти в недавно опубликованном письме ФНС России от 27.08.15 № СД-4-15/15120@.

Налоговики считают, что проценты нужно начислять со дня, следующего за окончанием месяца, прошедшего со дня получения инспекцией заявления.

Напомним, что с 1 октября 2013 года срок, в течение которого налоговики должны вернуть НДС, зависит от того, когда налогоплательщик подал заявление о возврате. От этой даты зависит и момент, с которого должны начисляться проценты при несвоевременном возврате налога (см. «В НК РФ внесены изменения, касающиеся регламента проверок, штрафов и принудительного взыскания налогов»).

Так, если заявление о зачете (возврате) НДС подано до вынесения инспекцией решения о возмещении, то зачет (возврат) осуществляется по правилам, установленным статьей 176 НК РФ. При нарушении сроков возврата налога проценты начисляются с 12-го дня после завершения камеральной проверки (п. 10 ст. 176 НК РФ).

Если же заявление о зачете (возврате) НДС подано после вынесения инспекцией решения о возмещении, то зачет (возврат) происходит по правилам статьи 78 НК РФ. Из этой статьи следует, что проценты за несвоевременный возврат начисляются по истечении месяца с даты, когда налогоплательщик представил заявление о возврате (п. 6, 10 ст. 78 НК РФ).

А как быть в ситуации, если заявление о возврате налога представлено после отмены судом решения инспекции об отказе в возмещении налога? С какого момента начисляются проценты в таком случае? В Федеральной налоговой службе считают, что в этой ситуации возврат НДС осуществляется по правилам, установленным статьей 78 Налогового кодекса.

Соответственно, проценты начисляются по истечении месяца с момента подачи заявления о возврате налога.

При этом чиновники отмечают, что суды по данному вопросу высказывали противоположную позицию. В пункте 29 постановления Пленума ВАС РФ от 30.05.

14 № 33 указано: если суд признает отказ налогового органа в возмещении НДС неправомерным, то проценты рассчитываются в порядке, предусмотренном статьей 176 НК РФ. То есть, начиная с 12-го дня после окончания камеральной проверки, по итогам которой должно было быть вынесено решение о возмещении налога.

Но в налоговом ведомстве отмечают, что данный вывод суда распространяется только на те решения о возмещении НДС, которые были вынесены до 1 октября 2013 года.

Источник: https://www.buhonline.ru/pub/news/2015/12/10513

Расчет процентов за несвоевременный возврат налогов

ПЕРВЫЙ СТОЛИЧНЫЙ ЮРИДИЧЕСКИЙ ЦЕНТР

г. Москва, Лубянский проезд, д. 5, стр. 1

(495) 649-11-65; (985) 763-90-66

Как известно, если инспекция нарушит срок возврата излишне уплаченного налога, не вовремя возместит НДС или неправомерно взыщет налог, она должна вернуть положенную сумму вместе с процентами.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

До сих пор эти проценты рассчитывались так:

— применялась расчетная ставка, равная 1/360 ставки рефинансирования ЦБ РФ, действовавшей в период нарушения срока возврата (возмещения) налога, за каждый календарный день просрочки. То есть для расчета процентов число дней в году считалось равным 360 (если иное не установлено соглашением сторон, обязательными для них правилами или обычаями делового оборота);

— период просрочки считался по день, предшествующий дате фактического возврата налога (поступления денег на счет налогоплательщика). С этим был согласен и ВАС.

Однако в первой половине текущего года высшие арбитры обнародовали два Постановления, в которых высказана принципиально иная позиция.

ВАС решил, что при расчете суммы процентов за несвоевременный возврат налога должны применяться следующие правила.

1. Ставку рефинансирования ЦБ нужно делить на фактическое количество календарных дней в году — 365 или 366, если год високосный.

Обоснование простое — в НК не сказано, что для целей расчета таких процентов число дней в году и в месяце принимается равным соответственно 360 и 30.

Кроме того, проценты должны начисляться по тем же правилам, что и пени. А они, в свою очередь, начисляются за каждый календарный день просрочки.

2. В период просрочки включается день зачисления денег на расчетный счет налогоплательщика, поскольку «в этот день имеются как незаконное удержание налоговым органом налоговых платежей, так и исполнение им обязанности по их возврату…».

Таким образом, формула расчета процентов должна выглядеть следующим образом:

Отметим, что обновленная формула менее выгодна налогоплательщикам, чем прежняя. Ведь очевидно, что число, деленное на 365 (366), меньше, чем-то же число, поделенное на 360.

Однако ощутить разницу смогут лишь те, у кого внушительная сумма налога к возврату (возмещению) либо очень длительный период просрочки.

Зато те налогоплательщики, которым деньги вернули на день позже положенного срока, теперь вправе рассчитывать на проценты за этот день, а раньше им не полагалось вообще ничего.

* * *

Самое интересное, что вплоть до середины 2013 г. налоговики и так считали проценты, исходя из 365 (366) дней, но потом изменили формулу расчета. Как они сами признают, к этому их вынудила сложившаяся арбитражная практика.

Однако, по всей видимости, им придется вернуть прежнюю формулу, перенастроив программу, подсчитывающую проценты. Ведь проигнорировать позицию ВАС налоговики не могут.

Источник: http://portal-law.ru/raschet-procentov-za-nesvoevremennyy-vozvrat-nalogov/

Проценты за несвоевременный возврат налогов

Если инспекторы невовремя возвращают организации или предпринимателю переплату по налогам или сборам они должны за это заплатить. Проценты начисляют до тех пор пока переплату не вернут. О нюансах начисления процентов – в нашей статье.

В каких случаях начисляются проценты

При нарушении месячного срока на возврат средств на сумму излишне уплаченного налога, не возвращенную в установленный срок, начисляются проценты за каждый календарный день нарушения срока возврата (п.

10 ст. 78 Налогового кодекса РФ). Сделать это можно только через суд.

В соответствии с пунктом 11 статьи 78 кодекса правила указанных статей применяются в отношении авансовых платежей, сборов, пеней и штрафов.

Начисление процентов производится не только в отношении излишне уплаченных налогов, но и в отношении излишне уплаченных пеней, штрафов и авансовых платежей по налогам (п. 14 ст. 78 Налогового кодекса РФ).

Когда обращаться в суд

Обратиться в суд с иском о взыскании процентов за несвоевременный возврат можно в течение трех лет со дня, когда компании стало известно о нарушении своего права. В данном случае действует общий срок исковой давности, установленный статьей 196 Гражданского кодекса РФ.

Чиновники нередко настаивать, что заявление с требованием взыскать проценты надо подать в течение трех месяцев со дня, когда компании стало известно о нарушении срока возврата налогов. При этом они ссылаются на статью 198 Арбитражного процессуального кодекса РФ. И если три месяца пропущены, о процентах можно забыть. Однако это не так.

Дело в том, что трехмесячный срок установлен для обращения в суд с иском о признании незаконными действий или бездействия налоговых органов в случае, если налогоплательщик полагает, что они:– не соответствуют закону или иному нормативно-правовому акту;– нарушают права и законные интерес фирмы в сфере предпринимательства;– незаконно возлагают обязанности;– создают иные препятствия для предпринимательства.

Требования о взыскании процентов за несвоевременный возврат налоговых платежей и возмещении расходов в связи с неправильными действиями налогового органа хотя и вытекают из публичных правоотношений, однако имеют имущественный характер и не подпадают под категорию дел, рассматриваемых по правилам главы 24 Арбитражного процессуального кодекса, в том числе с применением статьи 198 Арбитражного процессуального кодекса. С учетом того, что Арбитражным процессуальным кодексом не установлены особенности рассмотрения требований о взыскании процентов и связанного с этим возмещения расходов и исходя из положений статьи 189 Арбитражного процессуального кодекса указанные требования должны рассматриваться по правилам искового производства. Это признают и суды. Пример, постановления ФАС Северо-Западного округа от 29 января 2007 г. по делу № А52-870/2006/2.

Надо ли подтверждать отсутствие задолженности?

Чиновники возвратят налог лишь в том случае, если у фирмы нет недоимки по нему. То есть обращаясь с иском в суд, надо позаботиться о том, чтобы этот факт был подтвержден актом сверки с налоговой инспекцией.

От этого зависит сумма, которая причитается к возврату или возмещению и как следствие размер процентов. Кроме того, сам спор затянется, поскольку суд вынужден будет откладывать рассмотрение дела до выяснения этого обстоятельства.

Добавим, что если в течение срока начисления процентов у организации возникнет недоимка по налогам, на размер процентов это никак не повлияет.

Как справедливо отметил ФАС Московского округа сумма налога (речь шла об НДС), которая подлежит возврату, и на которую начисляются проценты, является фиксированной и изменению не подлежит (постановление от 25 мая 2004 г., 31 мая 2004 г. № КА-А40/4110-04).

За какой период считают проценты

Проценты за несвоевременный возврат рассчитываются после истечения месяца со дня подачи заявления и по день фактического возврата денежных средства на счет налогоплательщика. Однако, по мнению чиновников, проценты должны считаться с даты вступления в силу решения суда, которым их обязали вернуть налог.

Однако такой подход неверен, поскольку он противоречит действующему законодательству. И с этим согласны арбитражные суды. В качестве примера можно привести постановление ФАС Московского округа 20 августа 2007 г. по делу № КА-А41/8297-07.

Это решение не единственное.

Поддерживают столичных коллег и судьи ФАС Восточно-Сибирского округа от 29 мая 2008 г. № А33-15219/07-Ф02-2062/08).

Как считать проценты?

Проценты начисляют за каждый день опоздания с платежом исходя из ставки рефинансирования за каждый день просрочки. Резонно возникает вопрос: сколько дней надо брать в расчет: 365 (366) или 360?Для этого стоит обратиться к приказу ФНС России от 15 сентября 2005 г. № САЭ-3-19/446@.

Этим документом утвержден Информационный ресурс результатов работы по зачетам и возвратам. Так вот, в пункте 3.2.7 приведена формула расчета процентов за несвоевременный возврат излишне уплаченных налогов. В ней ставка рефинансирования делится на 365 дней или 366 дней (если год високосный).

Судьи считают, что нужно применять общий порядок расчета процентов, определенный постановлением Пленума Верховного Суда РФ и Высшего Арбитражного Суда РФ от 8 октября 1998 г. № 13/14. Там сказано, что проценты рассчитываются исходя из 1/360 ставки рефинансирования Центрального банка РФ.

Например, к такому выводу пришел ФАС Северо-Западного округа в постановлении от 25 сентября 2006 г. № А56-50475/2005. Поскольку в Налоговом кодексе РФ конкретный порядок не предусмотрен, в расчет можно брать 360 дней. Однако не исключено, что налоговики с вами не согласятся. Ведь они будут ориентироваться на свой Информационный ресурс.

На первый взгляд может показаться, что цена вопроса для налогоплательщиков небольшая. Однако при значительных суммах задолженности и длительных сроках задержки возврата суммы могут набегать весьма существенные.

Итак, формула расчета процентов выглядит так:

Сумма Сумма, не Ставка рефинансирования . Количествопроцентов = возвращенная х Банка России, действовавшая : 360 дн. : 100 % х днейв срок в течение периода начисления просрочки

процентов

Если ставка рефинансирования менялась, то считать проценты нужно раздельно по каждому периоду, в течение которого действовала та или иная ставка (п. 3.2.7 Информационного ресурса результатов работы по зачетам и возвратам. Об этом же сказано в письме Минфина России от 1 августа 2007 г. № 03-02-07/2-136).

Пример

14 апреля 2008 года организация представила в налоговую инспекцию уточненный декларацию по налогу на прибыль за 2007 год. К декларации было приложено заявление на возврат переплаты по налогу в сумме 140 000 руб. Поскольку недоимки по налогам у организации не имелось, сумму переплаты налоговики возвратили на расчетный счет налогоплательщика. Однако это произошло только 28 июля 2008 года.

В данном случае установленный Налоговым кодексом РФ месячный срок для возврата переплаты по налогу был нарушен. Поэтому инспекторы должны начислить компании проценты за несвоевременный возврат. Срок просрочки согласно статье 6.1 Налогового кодекса РФ составил с 14 мая по 28 июля включительно. То есть 76 дней.

Ставка рефинансирования Центрального банка РФ в этот период составила:– 10,5 процентов годовых (с 29 апреля по 9 июня 2008 года);– 10,75 процентов годовых (с 10 июня по 13 июля 2008 года);– 11 процентов годовых (с 14 июля 2008 года).

Таким образом, проценты за просрочку срока возврата налога, которые организация должна получить от налоговой инспекции составят:С 14 мая по 9 июня 2008 года – 1102 руб. (140 000 руб. х 10,5 % : 360 дн. х 27 дн.);С 10 июня по 13 июля 2008 год – 1421 руб. (140 000 руб. х 10,75 % : 360 дн. х 34 дн.);С 14 по 28 июля 2008 год – 642 руб. (140 000 руб. х 11 % : 360 дн. х 15 дн.);Всего 3165 руб.

(1102 + 1421 + 642).В бухгалтерском учете проценты за просрочку возврата налога признаются доходом организации только в том случае, если они признаны должником либо присуждены ему судом (п. 10.2 ПБУ 9/99 #65387;Доходы организации#65403;).

В том отчетном (налоговом) периоде, в котором судом вынесено решение о взыскании процентов или они признаны налоговой инспекцией (имеется документ, подтверждающий это), в учете организации делается проводка:

ДЕБЕТ 76 КРЕДИТ 91

– 3165 руб. – учтены в составе прочих доходов проценты за несвоевременный возврат излишне уплаченного налога на прибыль.

В момент получения процентов в учете организации делается проводка:

ДЕБЕТ 51 КРЕДИТ 76

– 3165 руб. – получены проценты за несвоевременный возврат переплаты по налогу.

Для целей налогообложения прибыли проценты, полученные в соответствии со статьей 78 Налогового кодекса РФ, в состав доходов организации не включаются (подп. 12 п. 1 ст. 251 Налогового кодекса РФ).

Если проценты уплачены налогоплательщику не в полном объеме, налоговый орган должен принять решение о возврате оставшейся суммы процентов. Установлен 3-дневный срок для принятия такого решения. При этом проценты рассчитываются исходя из даты фактического возврата налогоплательщику сумм излишне уплаченного налога.то на основании п. 12 ст. 78 Налогового кодекса РФ

Добавим, что налогоплательщик который изначально подавал заявление о возврате налога, впоследствии вправе изменить его на требование о зачете этого налога, подав соответствующее заявление. В этом случае возврату подлежит разница между суммой переплату и той, которая пошла в зачет.

И если с возвратом такой разницы налоговики тянут, то проценты в этом случае также можно взыскать. К такому выводу приходили и судьи. В качестве примера можно привести постановления ФАС Поволжского округа от 17 января 2006 г. № А65-6520/2005-СА2-11, ФАС Северо-западного округа от 6 марта 2006 г.

№ А56-24772/2005.

И.С. Немчанинов, налоговый консультант ООО «Академия успешного бизнеса»

Журнал «РОСБУХ», июль 2008

Источник: http://www.Sba-Consult.ru/publications/1506/4153/

Пени за неуплату налогов: процентная ставка и сроки оплаты

Пени – это неустойка, которую в денежном эквиваленте нужно выплатить за каждый просроченный день выплат. Эта штрафная санкция применяется в том случае, когда человек или компания из категории налогоплательщиков переходит в разряд должников. Сегодня мы рассмотрим, как и в каком объёме начисляются пени за неуплату налогов.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Пени за неуплату налогов

Пени на налоги: общая информация

В статье №75 HK РФ регламентированы все вопросы, касающиеся пени по налоговым сборам: в каких случаях исчисляется эта штрафная санкция, в каком размере и в каком порядке – принудительном или добровольном.

Закон гласит, что пени выплачивается в том случае, если налогоплательщик вовремя не внёс вменённые ему налоговые платежи, то есть, просрочил выплату.

При этом неважно, была ли с опозданием внесена часть суммы или же весь налоговый сбор.

Также свод законов объясняет, что начисление пени не противоречит и не исключает иной ответственности за нарушение налогового законодательства. Иными словами, даже если человеку назначат дополнительный денежный штраф, обязанность по уплате пени, начисленных за каждый день просрочки, всё равно будет закреплена за должником.

Уплачивая налог, человек должен озаботиться тем, чтобы деньги поступили в казну государства не позднее числа, указанного крайней датой оплаты. Уже со следующего дня начнёт «капать» пени.

Статья 75. Пеня

Начисление пеней происходит не только применительно к платежам налоговым, но и к авансовым выплатам на налоги и сборы. Таким образом, пени обязаны уплачивать не только налогоплательщики, но и агенты по налогам.

Требование об уплате задолженности и пени на неё налоговая инспекция высылает на адрес должника. В письме указана общая сумма долга, срок, в который должен был быть заплачен налоговый сбор, а также размер пени на день, когда требование было отправлено плательщику.

В документе указываются и иные меры по взысканию налогового долга, если человек уплачивать его не намерен.

Отреагировать на полученное требование, то есть, внести в казну государства сумму задолженности, необходимо в течение восьми рабочих дней с момента получение письма.

Отметим, что с 2016 года в силу вступило решение о том, что налоговая вправе направить письмо, информирующее о налоговом долге гражданина, в адрес его работодателя или иного лица, выплачивающего доход (пенсию, стипендию).

Письмо из налоговой приходит в фирменном конверте с указанием всех контактных данных ведомства

Сроки уплаты налогов по закону

В Российской Федерации с 2015 года действует закон, согласно которому фирмы и физлица обязаны уплачивать налоги не позднее, чем 1 декабря года, идущего за периодом отчётности. Соответственно, налоги за 2017 год должны быть уплачены в срок до 1 декабря 2018 года. Эта дата актуальна для всех типов налоговых сборов, включая НДФЛ.

Не позднее, чем за тридцать рабочих дней до указанной даты в адрес налогоплательщика поступает «письмо счастья» — документ, в котором сообщается о необходимости выполнить свою налоговую обязанность перед государством.

В случае, если налогоплательщик не уплатил полную сумму сбора, ему грозит санкция в виде денежного штрафа. В обычном случае необходимо выплатить штраф в размере двадцати процентов от суммы задолженности. Если же налоговые инспекторы имеют основания считать, что плательщик умышленно скрывается от уплаты, штраф вырастет до сорока процентов от суммы долга.

Что будет, если не платить в срок?

Налоговый орган имеет права подать в суд на должника, дабы взыскать сумму задолженности без его согласия. Судебным постановлением может быть предписано списать долг из имущества, укрывающегося от уплаты налогов лица, в том числе снять недостающую сумму с банковских счетов.

Лица, уклоняющиеся от налогов, будут обязаны возместить долг по решению суда

Обращение в суд правомерно в течение трёх лет с момента самого первого требования налоговой погасить задолженность. Возможны два варианта развития событий:

- Если сумма долга не превышает трёх тысяч рублей, представитель налоговой инспекции может подать в суд в течение полугода после истечения вышеназванного трёхлетнего срока.

- Если сумма долга свыше трёх тысяч рублей, налоговый орган может подать в суд спустя полгода после момента, когда сумма задолженности превысила три тысячи рублей.

Кто виноват, если уведомление об уплате налогов не дошло?

Если в указанный срок гражданин или представитель компании не получили налоговое уведомление, разбираться необходимо самостоятельно. Зная, что вы владеете имуществом, облагаемым налоговым сбором или имеете иные обязательства такого рода перед государством, вы самостоятельно должны обеспечить поступление денег в казну.

Неполучение письма из налоговой не является оправдательной причиной неуплаты налогового сбора или просрочки платежа. Если бумага не пришла, плательщик должен обратиться в ФНС по месту регистрации, чтобы уточнить сумму к уплате.

Статья №23 HK РФ гласит, что не позднее 31 декабря года, идущего за налоговым истёкшим периодом, каждый плательщик должен обратиться в налоговую службу и предоставить специалистам информацию о каждом объекте налогообложение, по поводу которого не было получено соответствующее уведомление. Если «письмо счастья» приходило ранее или лицо освобождено от уплаты налога в соответствии с какими-либо льготами, информацию сообщать не нужно.

Статья 23. Обязанности налогоплательщиков

Нововведения 2017 года касательно пени на налоги

С начала 2017 года закон, регулирующий налоговые обязательства, распространился на страховые взносы (медицинские, пенсионные, по нетрудоспособности и декретному отпуску). Соответственно, на указанные виды взносов также рассчитываются пени, в случае несвоевременной уплаты.

Пени начисляется одинаково и для физлиц, и для юрлиц, но по разным процентным ставкам

С осени 2017 года по новым правилам пени стали рассчитываться для фирм, компаний и организаций – лиц юридических. Для них изменилась процентная ставка пени.

Процентная ставка пени

Для физических лиц, включая индивидуальных предпринимателей, пени начисляется по процентной ставке, равной одной трёхсотой ставки рефинансирования Центрального банка страны. Для юридических лиц процентная ставка иная.

Таблица 1. Процентная ставка для юридических лиц

| Фирмы, просрочившие платежи не более, чем на тридцать дней включительно, будут платить пени по ставке в размере одной трёхсотой ставки рефинансирования ЦБ РФ (как и физлица). |

Формула расчёта пени для юрлиц по общему правилу |

| Фирмы, просрочившие налоговые выплаты более, чем на тридцать календарных дней, за период тех самых тридцати дней будут платить по стандартной ставке (1/300 ставки рефинансирования ЦБ РФ), а начиная с тридцать первого дня задолженности – по ставке, равной одной стопятидесятой (1/150), то есть вдвое меньше. |

Формула расчёта пени для юрлиц для первых 30 дней просрочки Формула расчёт пени для юрлиц начиная с 31 дня просрочки |

Рассмотрим на примере. Фирма «Белые росы» обязана выплатить ЕНВД в размере десять тысяч рублей за третий квартал года не позднее, чем 25 октября 2017 года.

Фактически же деньги попали в казну государства только 30 ноября этого же года. Ставка рефинансирования в этот период равнялась 8,5 процентам.

Соответственно, «Белые росы» будут должны заплатить пени в размере 113, 3 рубля. Как получилась эта сумма?

Согласно нововведениям 2017 года, о которых мы упомянули, за первые тридцать дней просрочки формула будет такой: 10 000 рублей задолженность х 8,5% х 1/300 х 30 дней (с 26 октября по 24 ноября). Следующий период считается иначе: 10 000 рублей долга х 8,5% х 1/150 х 5 дней (с 25 по 29 ноября).

Расчёт пеней: формула

Как мы указали выше, пени высчитываются в процентном соотношении от суммы налога, не уплаченной в срок. Классическая формула для расчетов выглядит следующим образом:

Актуальное значение ключевой ставки ЦБ нужно уточнять на период имеющейся задолженности

Далее нужно разобраться с тем, как высчитывать количество дней, в которые платёж был просрочен. Согласно статье №75 налогового кодекса страны, просрочка начинает считаться со дня, следующего за сроком выплаты налогового сбора (даты, когда нужно было заплатить, но этого не произошло) и до дня, предшествующего фактической выплате.

То есть, просрочка основных налоговых платежей в любом случае считается со 2 декабря (как мы помним, крайний срок внесения денег – 1 декабря года, идущего за налоговым периодом). К примеру, человеку нужно уплатить налоговый сбор за 2017 год. Он не сделал этого вовремя, а перечислил деньги 16 марта 2018 года. Количество дней просрочки в его случае – тринадцать.

Соответственно, если бы платёж был просрочен всего на день, пени бы плательщику не грозили.

Не стоит забывать, что пени начисляется и на авансовые налоговые сборы, не перечисленные вовремя. В данной ситуации количество дней просрочки высчитывается индивидуально, в зависимости от графика внесения авансов. Эта информация актуальна только для юридических лиц.

Видео — Как рассчитать пени по налогам по новым правилам?

Когда пени не начисляются?

Существует и несколько моментов, при наступлении которых пени не будет начисляться. К ним относятся:

- Переплата по искомому налогу, покрывающая ещё не внесённый платёж.

- Переплата по искомому налогу, перекрывающая сумму пени.

Переплатой называется сумма налоговых сборов, а также ранее уплаченных штрафов или иных взносов, которые плательщик перечислил в чрезмерном количестве или же налоговый орган взыскал чрезмерно.

В этом случае переплата будет автоматически засчитана вместо недоимки или пени.

Если человек знает о том, что на его счету имеются «лишние» деньги, предпринимать ничего ему не нужно – налоговые органы пересчитают цифры самостоятельно.

Рассмотрим на примере. Иван Сергеевич Семёнов владеет автомобилем «Хонда Фит» 2006 года выпуска, за который ежегодно платит около 900 рублей в качестве транспортного налога.

Если в 2017 году Семёнов заплатит сразу две тысячи рублей, ему не придётся оплачивать налог в 2018 году, соответственно, сумма пени начислена не будет – платёж пройдёт автоматически.

Если же Семёнов заплатил тысячу рублей в 2017 году вместо 900 рублей, а затем просрочил платёж на три месяца, уплачивать пени также не придётся. Почему?

Согласно формуле расчёта, пени будет начислено таким образом: (900 рублей х 8.25% х 1/300 х 16 дней) + (900 рублей х 7.75% х 1/300 х 56 дней) + (900 рублей х 7.5% х 1/300 х 19 дней) и составит 21 рубль 26 копеек, что полностью перекрывается переплатой в 100 рублей.

Подведение итогов

С таким понятием, как пени, граждане России сталкиваются не только применительно к коммунальным платежам, но и при неуплате налогов. Такая санкционная мера предусмотрена законодательством и является обязательной к уплате при просроченных налоговых выплатах.

Если налогоплательщик спохватился вовремя и погасил задолженность перед налоговой службой, сумма пени будет незначительной. Куда опаснее «забывать» про налоги юридическим лицам, которые выплачивают в казну крупные суммы.

Ведь чем больше долг и количество просроченных дней, тем выше будет пеня. Будьте внимательны!

Источник: https://nalog-expert.com/oplata-nalogov/peni-za-neuplatu-nalogov.html