Форма 6 НДФЛ за 1 квартал 2018

Налоговая служба призвана контролировать не только юридические лица, но и физические. Мониторинг доходов населения – это также одна из важнейших задач ФСН, которая позволяет наполнить федеральный и региональные бюджеты страны.

Все работники, легально устроенные на определенные должности, в зависимости от получаемой заработной платы платят налог с доходов физических лиц (в народе называется подоходный налог). Так вот работодатель, выступающий по Налоговому Кодексу налоговым агентом, обязан отчитываться перед ФСН за доходы сотрудников.

В ином случае предусмотрены штрафные санкции. Рассмотрим вопросы заполнения и подачи бланка 6 ндфл за 1 квартал 2018 года (образец далее).

Порядок заполнения 6 ндфл 2018

Начнем с того, что теперь заполнять 6 ндфл за 1 кв 2018 год необходимо по новым правилам. Вернее использовать правила заполнения необходимо старые, но в обязательном порядке необходимо использовать новую форму.

Новая форма имеет не очень существенные изменения – все они представлены на титульном листе данного документа.

Чтобы отличить старую форму от новой, необходимо внимательно изучить код документа: новый код такой справки 15202024, старый же код был 15202017.

Если говорить кратко, то в новой форме произошли только два изменения:

- Это изменения, связанные с появлением новых шифров, которые будут расширять список фактических мест, где будут происходить расчеты по доходу и НДФЛ;

- И необходимость уточнять в документе форму реорганизации или ликвидации предприятия.

Более детально ознакомиться с изменениями, которые коснулись формы 6-НДФЛ в текущем году, можно по ссылке.

Ниже представлен бланк 6 ндфл 2018:

Это новая форма.

По поводу особенностей заполнения, то они существенно не претерпели никаких изменений. Нововведение – это то, что шифры ликвидации и реорганизации теперь должна заполнять компания – правопреемник. Вот и все, а так правила, и алгоритм заполнения остались прежними.

Итак, как заполняем 6 ндфл за 1 квартал 2018? Особых изменений в самой процедуре нет, поскольку документ как состоял из титульного листа и двух разделов, так и остался состоять из таких же элементов.

Некоторые общие правила составления документа:

- Не допускается двусторонняя печать документов и соответственно двустороннее заполнение декларации;

- Заполнение всех полей, в том числе и расчетных, происходит слева направо. При этом первой ячейкой является ячейка крайняя слева, а не справа, как многие думают;

- Если ячейки не заполняются, то есть имеют нулевые значения, то тогда необходимо в первой левой ячейки проставить 0, а во всех остальных ячейках проставить прочерки;

- При этом при заполнении декларации в специальной программе допускается в пустых ячейках не проставлять прочерки. Если же декларация заполняется вручную, то тогда необходимо использовать только черные или синие чернила. Другие цвета не допускаются.

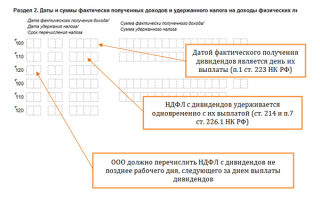

По поводу заполнения именно разделов, то, как уже было сказано, существуют всего два раздела: Раздел 1 «Обобщенные показатели» и Раздел 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ».

Итак, по поводу первого раздела. Есть специальные строки с 010 по 050, где необходимо указывать различные применяемые ставки НДФЛ. Если на предприятии используется только один вид ставки, то тогда все данные проставляются по графе 10. Если есть другие ставки, то тогда по графе с 020 по 050.

По поводу суммы начисленного НДФЛ, то его размер отражается исключительно в строке 040, которая имеет аналогичное название. Но если есть налог, который удерживается с начисленных дивидендов, то тогда такой НДФЛ необходимо указать только в строке 045.

Но НДФЛ может быть начислен, но не удержан. Сумма же удержанного НФДЛ отражается только в строке 070, которая так и называется «Сумма удержанного налога».

Размер налога, который работодатель все-таки не смог удержать (такие случаи также могут встречаться), отражается только по строке 080.

Если говорить об особенностях заполнения второго раздела, то здесь отражаются, прежде всего, даты, когда:

- Доход был начислен работнику;

- Когда такой налог был удержан;

- Когда сумма НДФЛ была перечислена в налоговые органы.

Особенностью порядка заполнения 6 ндфл в 2018 году является также и то, что если у людей дата начисления зарплаты, дата удержания налога и его перечисления одинаковы, то тогда по правилам заполнения допускается указание суммы единым итогом.

6 ндфл за 1 квартал 2018 пример

По поводу сроков подачи заполненной формы за первый квартал, то здесь действуют общие правила подачи: отчетность за квартал подается до последнего дня месяца, который идет за отчетным периодом.

Теперь считаем. Первый квартал включает период с января по март. Следовательно, подать декларацию необходимо до конца апреля, то есть до 30 апреля 2018 года.

Пример заполнения 6 ндфл за 1 квартал можно скачать здесь.

Форма 6 ндфл за 1 квартал 2018

Итак, вопрос о том, как заполнить 6 ндфл за 1 квартал, мы изучили. Сроки также рассмотрели.

Остается единый вопрос: как подавать документ в бумажной или электронной форме? Здесь все зависит от того, сколько человек работает в компании.

Если в первом квартале 2018 работает не более 25 человек, то тогда допустимо отчетность подавать только в бумажном варианте. Если же штат укомплектован людьми более 25 людей, то тогда необходимо подавать только в электронном варианте.

И еще, рассматривая вопрос формы 6 ндфл за 1 квартал 2018, необходимо уточнить: ИП и компании, которые в течение года не платили своим сотрудникам зарплату, и соответственно не удерживали НДФЛ, обязаны подавать такую документацию. Называется этот документ как нулевая декларация 6 НДФЛ.

Источник: https://buhnk.ru/ndfl/forma-6-ndfl-za-1-kvartal/

Заполнение 6-НДФЛ за 1 квартал: примеры, образцы, сроки сдачи

Работодатели, имеющие штат наемных работников, обязаны предоставлять сведения по всем сотрудникам в пенсионный фонд и налоговую инспекцию. Все сведения о доходе представляются раз в квартал. Форма 6-НДФЛ включает сведения не по одному сотруднику, как в справке 2-НДФЛ, а по всему коллективу, имеющему доход от работодателя.

В форму 6-НДФЛ вносятся цифры начислений и выплат всему штатному коллективу. Кроме этого, указываются все начисления и вычеты подоходного налога.

Образцы заполнения 6-НДФЛ

Пустой бланк 6-НДФЛ можно скачать по ссылке.

Скачать несколько образцов заполнения 6-НДФЛ за разные кварталы можно по ссылкам:

- пример 1

- пример 2

- пример 3

- пример 4

- пример 5

Пошаговая инструкция по заполнению 6-НДФЛ на примере

Подавая отчётность в фонды предприятия, предоставляют форму 6-НДФЛ за 1 квартал, полугодие, девять месяцев, год. Правильность заполнения расчета рассмотрим на образце.

Титульный лист

Заполнение начинается с титульного листа — страницы 001.

- Заполняется ИНН и КПП компании.

- Если отчетность предоставляется первый раз, проставляется 000, если вторично подается (корректировочная), то ставится – 001 и т.д.

- Отчетный период и его код для 1 квартала – 21.

- Отчетный год – к примеру 2018 г.

- Указывается налоговый орган, где зарегистрирована организация (как правило, 4 первые цифры ИНН).

Затем заполняется название организации, как указано в учредительных документах.

Если указано ООО «Весна», так и указываем, если во всей документации написано Общество с Ограниченной Ответственностью «Весна», указывается именно так.

Затем прописывается:

- Код муниципальных образований компании (ОКТМО).

- Контактные данные (номер телефона).

- Общее количество листов в текущей форме.

- Если справка заполняется руководителем – 1.

- Если заполняет представитель компании (по доверенности) – 2.

Далее указываем полностью ФИО налогового агента. Сторону налогового органа не трогаем.

В результате первый лист заполнен. Теперь рассмотрим правила заполнения первого раздела за 1 квартал 2018.

Раздел 1

Обязательно внимание обращается на то, что в разделах все данные вносятся по нарастающей, но для начала года эта сумма будет одна.

Подробнее по строкам первого раздела:

- «010» — налоговая ставка удержания подоходного налога.

- «020» — сумма, которая была начислена всему коллективу.

- «025» — итоговая сумма всех начисленных доходов по дивидендам. В следующих налоговых периодах сумма будет указываться по нарастающей.

- «030» — в этом поле указываются налоговые удержания.

- «040» — указывается общая сумма вычетов по всему штату работающих.

- «045» — прописывается 13% налог со всех сотрудников (подоходный налог) общей суммой.

- «050» — заполняют сумму платежа, которая уменьшает вычет налога.

- «060» — штат в числовом измерении.

- «070» — ставится общая сумма за весь год.

- «080» — проставляется сумма дохода, с которой не взимается налог.

- «090» — возвращенный налог.

Раздел 2

Разделы 1 и 2 между собой отличаются существенно. В разделе 1 указываются общие данные за весь отчетный период, а в раздел 2 вносятся сведения за текущий период. К примеру, заполняем строки за 1 квартал следующими значениями:

Пример заполнения формы в 1С за 1 квартал:

Как и любой другой бухгалтерский документ, форма 6-НДФЛ имеет свои сроки сдачи. Когда же прописан срок сдачи отчета?

Сроки сдачи 6-НДФЛ в этом году

6-НДФЛ сдавать нужно ежеквартально, учитывая нерабочие дни (праздники и выходные), которые переносятся на рабочие дни, идущие за выходными и праздничными.

Сроки сдачи в 2018 году:

Организации, имеющие в штате 24 сотрудника, предоставляют 6-НДФЛ на бумажном носителе. Если же штатное расписание превышает 25 человек, то отчетность необходимо предоставлять в электронном виде и отправлять сразу на единый портал гос. услуг.

Не забывайте, что при несвоевременной сдаче 6-НДФЛ на организацию ложится штраф в виде 1000 рублей. Если отчетность была задержана более чем на десять дней, налоговая инспекция имеет право блокировать все счета организации до предоставления формы и оплаты штрафа.

Если справка была заполнена в бумажном варианте, то при сдаче в контролирующий орган сотрудник обязан поставить отметку о принятии документа, эта дата и считается датой сдачи. Если отправляется по почте, то письмо обязательно нужно отправлять с описью. Сотрудник почты также ставит штамп с датой, это число и считается сроком сдачи.

При отправлении в электронном виде письмо считается принятым, когда на электронную почту приходит подтверждение о принятии справки.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/6-ndfl-za-1-kvartal-goda-primeryi-obraztsyi-sroki-sdachi.html

6-НДФЛ за 1 квартал 2018 года: пример заполнения

Отчетность по форме 6-НДФЛ введена Федеральным законом от 02.05.2015 № 113-ФЗ. В целом она не отличается по структуре от обычной декларации – есть титульный лист с общими сведениями об организации и лист с датами и суммами выплаченных доходов, суммами налога и вычетов.

Скачайте верный пример заполнения 6-НДФЛ за 1 квартал 2018 года в формате Excel и обратите внимание на наши комментарии по заполнению разделов 1 и 2.

6-НДФЛ за 1 квартал 2017: состав расчета

В самом простом случае расчет состоит из двух страниц: титульного листа и страницы с разделами 1 и 2. Но часто расчет может включать в себя большее количество страниц.

- Несколько ставок. Для указания ставки предназначена строка 010. По каждой ставке необходимо составить отдельный раздел 1. При этом заполнять строки 060–090 требуется только на первой странице. Всего существуют пять ставок НДФЛ: 13, 35, 30, 15 и 9 процентов.

- Много разных доходов.Для подробного отражения доходов предназначен раздел 2. Складывать доходы в блоках строк 100–140 можно, только если все три даты в строках 100–120 у них совпадают. Каждая страница содержит только пять блоков строк 100–140, а если требуется больше блоков, то для них нужно заводить дополнительные страницы. Поэтому теоретически количество страниц расчета 6-НДФЛ не ограничено.

Заполнять расчет нужно нарастающим итогом с начала года в целых рублях.

Пример заполнения 6-НДФЛ за 1 квартал 2018 года

Пример заполнения раздела 1 6-НДФЛ за 1 квартал 2018 года

Разберем, как заполнять отчетность по строкам.

По строке 010 надо отразить ставку.

Строка 020 предназаначена для начисленных доходов. В ней надо показать все доходы, у которых дата фактического получения по статье 223 НК РФ приходится на первый квартал 2018 года. Неважно, когда доходы реально выплачены.

Важно, что строку 020 надо заполнять только доходами, которые облагаются НДФЛ. Поэтому декретные и детские пособия и прочие освобожденные от налога доходы в этой строке не нужны.

Суточные надо указать только в сумме, превышающей необлагаемые лимиты (п. 3 ст. 217 НК РФ). А вот суммы материальной помощи, подарков и призов, которые также являются частично облагаемыми (п. 28 ст.

217 НК РФ), надо показать полностью.

В строке 025 необходимо указать начисленные доходы в виде дивидендов.

Строка 030 предназначена для вычетов, предоставленных сотрудникам. Обратите внимание: помимо стандартных, социальных и имущественных вычетов, в этой строке надо также отразить необлагаемые суммы материальной помощи, подарков и призов. Ведь у этих выплат есть собственные коды вычетов (приложение 2 к приказу ФНС России от 10.09.15 № ММВ-7-11/[email protected]).

Источник: https://trafixclub.pw/nalogi-i-posobiya/6-ndfl-za-1-kvartal-2018-goda-primer-zapolneniya

Заполнение формы 6-НДФЛ для работодателей с 2016 года

Главная » Налоги и отчетность » Заполнение формы 6-НДФЛ для работодателей с 2016 года

Форма 6-НДФЛ — это новая отчетность для работодателей, которая будет действовать с 2016 года. 6-НДФЛ — это расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Заполнять данный отчет нужно будет по итогам каждого квартала не позднее последнего числа месяца, следующего за отчетным периодом.

| Уважаемые читатели! Статья описывает типовые ситуации, но каждый случай уникальный.Если вы хотите узнать, как решить именно Вашу проблему — воспользуйтесь формой онлайн-консультанта в правом нижнем углу сайта или позвоните по прямым телефонам:+7 (499) 653-60-72 доб.445 — Москва — ПОЗВОНИТЬ+7 (812) 426-14-07 доб.394 — Санкт-Петербург — ПОЗВОНИТЬЗадайте вопрос бесплатно здесь — если вы проживаете в другом регионе.Это быстро и бесплатно! |

Подробнее об отчетности по НДФЛ в 2016 году.

Расчет 6-НДФЛ утвержден Приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450@. Порядок заполнения данного отчета также содержится в приложении к указанному приказу.

В данной статье приведен образец заполнения 6-НДФЛ за 1 квартал 2016 года.

Расчет сдается в электронном виде, если численность работников более 25 человек, в противном случае расчет можно сдать и в рукописном виде.

Если расчет заполняется вручную, то нужно использовать чернила синего или черного оттенка, недопустимы исправления, использование корректирующих средств, нельзя распечатывать расчет с двух сторон одного листа, нельзя листы скреплять, чтобы не повредить их.

Для каждой цифры или буквы заполняется отдельная клетка формы. Заполнять поля нужно слева направо. Пустые клетки заполняют прочерком «-«, если поле предназначено для указания суммы, то следует ставить «0».

Каждый лист должен быть пронумерован, нумерация начинается с 001, далее 002 и т.д.

Сложные моменты в заполнении 6-НДФЛ:

- как отразить отпускные в 6-НДФЛ.

Порядок заполнения формы 6-НДФЛ за 1 квартал 2016 года

Расчет состоит из первой страницы — титульного листа и двух разделов.

Заполнение первой страницы формы 6-НДФЛ:

- вверху пишется ИНН и КПП (для организаций) работодателя;

- номер корректировки — при первичной подаче расчета нужно ставить «000», если расчет корректировался, то при следующей подаче ставится «001», «002» и т.д. в зависимости от номера корректировки;

- период представления — при заполнении формы 6-НДФЛ за 1 квартал нужно ставить 21 (за полугодие — 31, за 9 месяцев — 33, за год — 34 — берется из Приложения №1 к указанному выше Приказу);

- налоговый период — ставятся 4 цифры года, за который подается расчет, в данном случае ставится «2016»;

- налоговые орган — код налогового органа, куда подается заполненная форма 6-НДФЛ;

- код места нахождения — берется из Приложения №2 к Приказу № ММВ-7-11/450@, например, при подаче расчета по месту постановки на учет организации нужно ставит «212»;

- налоговый агент — наименование организации (сокращенное согласно учредительным документам), ФИО ИП, являющегося работодателем (полностью);

- ОКТОМ — согласно общероссийскому классификатору;

- номер телефона — необходимо указать код города и номер телефона для связи с налоговым агентом;

- количество страниц расчета;

- количество приложенных документов.

В разделе «достоверность…» нужно указать, кто подает расчет 6-НДФЛ в налоговую, сам налоговый агент или его представитель.

Заполнение первого раздела формы 6-НДФЛ за 1 квартал 2016 года:

Отражается сумма дохода, выплаченного работникам суммарно за отчетный период, и соответствующий налог.

Если физическому лицу выплачивался доход, облагаемый разными ставками подоходного налога, то для каждой ставки нужно заполнять строки 020-050. Все данные приводятся суммарно по всем физическим лицам.

010 — ставка НДФЛ, которой облагается доход физического лица, для заработной платы это 13%;

020 — доход в первом квартал по всем работникам, в отношении которого применяется указанная ставка;

025 — доход в виде дивидендов за 1 квартал;

030 — сумма стандартных налоговых вычетов;

040 — НДФЛ;

045 — НДФЛ с дивидендов;

050 — сумма авансовых платежей, уменьшающая налог к уплате.

В отношении каждой ставки НДФЛ заполняются указанные строки.

В строках 060 — 090 приводятся обобщенные сведения по всем ставкам.

60 — количество физических лиц, которые получили доход от данного работодателя;

70 — общий удержанный налог по всем ставкам за 1 квартал 2016 года;

080 — неудержанный налог за 1 квартал;

090 — возвращенный налог согласно ст.231 НК РФ

Заполнение второго раздела формы 6-НДФЛ:

100 — дата фактического получения дохода, указанного в строке 130;

110 — дата удержания налога с дохода, указанного в строке 130;

120 — дата, до которой нужно уплатить НДФЛ;

140 — удержанный НДФЛ в дату, указанную в строке 110.

В отношении каждого срока уплаты НДФЛ заполняются строки 100-140.

В отношении заработной платы датой фактического получения дохода признается последний день месяца, за который этот доход начислен. Дата удержания налога — непосредственно день выплаты заработной платы. Перечислить этот налог нужно не позднее дня, следующего за днем выплаты зарплаты.

Нужно ли отражать данные о зарплате и НДФЛ за декабрь 2015 года в расчете за 1 квартал 2016 года?

Источник: http://rabotniks.ru/zapolnenie-forej-s-2016-goda/

6-НДФЛ за 1 квартал 2019 года: образец заполнения, сроки сдачи отчета по новой форме

В 2018 году налоговики изменили форму 6-НДФЛ. С какого периода отчитываться по новому бланку и как заполнить расчет 6-НДФД за 1 квартал 2019 года без ошибок подскажет наша статья. Ниже вы сможете скачать образец заполнения отчета.

Сдавать расчет 6-НДФЛ за первый квартал нужно по форме, утвержденной в 2018 году. Изменения в старый бланк внес приказ от 17.01.2018 № ММВ-7-11/18@. Обновленная декларация вступила в силу с 26 марта 2018 года.

Формально некоторые компании могли отчитаться по новой форме уже за 2017 год, хотя инспекторы принимали и старый вариант отчета. Но при сдаче 6-НДФЛ с первого квартала 2018 года принимают только обновленный расчет.

Обязательно проверьте отчет 6-НДФЛ перед сдачей, за ошибки грозят штрафы!

Срок сдачи 6-НДФЛ за 1 квартал 2019 года

По общему правилу сдать 6-НДФЛ в налоговую инспекцию нужно не позднее последнего дня месяца, следующего за отчетным (п. 2 ст. 230 НК.). Если срок выпал на выходной отчитайтесь в ближайший за ним рабочий день (п. 7 ст. 6.1 НК).

В 2019 году сроки сдачи отчета следующие:

- за 1 квартал – не позднее 30 апреля;

- первое полугодие – не позднее 31 июля;

- девять месяцев – не позднее 31 октября;

- за год – не позднее 1 апреля 2020 года.

Куда сдавать отчет и в каком виде

Отчитайтесь по форме 6-НДФЛ в налоговый орган по месту учета налогового агента (п. 2 ст. 230 НК). Подробнее смотрите в таблице 1 ниже.

Таблица 1. Куда сдавать 6-НДФЛ

| Кто сдает 6-НДФЛ | Куда сдавать 6-НДФЛ |

| Организация/Учреждение | В инспекцию по месту учета |

| Предприниматель | В инспекцию по место жительства |

| Обособленные подразделения | В инспекции по местонахождению обособленных подразделений. При условии, что обособки сами выплачивают доход сотрудникам. |

| Предприниматель на вмененке или патенте | В инспекцию по месту ведения деятельности по ЕНВД или патентной системе налогообложения. |

Компании и ИП могут предоставить 6-НДФЛ в налоговый орган как в электронном виде , так и на бумажном. Как подавать форму зависит от среднесписочной численности работников за предыдущий год (п. 10 ст. 431 НК):

- 25 человек и меньше – в электронном или бумажном виде;

- больше 25 человек – только в электронном виде.

Далее в статье рассмотрим подробнее заполнение формы 6-НДФЛ по каждому разделу.

Правила заполнения 6-НДФЛ

При оформлении 6-НДФЛ руководствуйтесь правилами заполнения. Они утверждены приказом ФНС № ММВ-7-11/450 от 14.10.2015. Расчет заполняйте с нарастающим итогом с начала отчетного года. Используйте данные из регистров налогового учета по НДФЛ.

Если данные из раздела не влезают на один лист отразите их в дополнительных листах. Итоговые показатели раздела покажите на последней странице. Все поля формы с суммовыми значениями должны быть заполнены. Указывайте значения в рублях и копейках для граф, где это требуется ( например поле 020). Если выплат не было укажите в строках «0».

Пройдите учебную программу «Бухгалтер по зарплате» в Школе Главбуха для бюджетных учреждений. Там есть лекции по оформлению материальной помощи, подарков сотрудникам и выходного пособия в 6-НДФЛ.

Для проверки знаний можно пройти тест и после полного прохождения учебной программы Вы получите удостоверение о повышении квалификации.

Порядок заполнения 6-НДФЛ за 1 квартал 2019 года

Расчет 6-НДФЛ состроит из титульного листа и двух разделов:

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Налоговые агенты обязаны внести данные во все листы формы, никаких исключений нет. Частые ошибки в 6-НДФЛ и их решение смотрите в рекомендации Системы Госфинансы.

Титульный лист

В верхней части титульного листа укажите ИНН и КПП компании. Если сдаете 6-НДФЛ по обособленному подразделению, отразите КПП обособки. В последних двух ячейках поля ИНН поставьте прочерки.

В графе «Номер корректировки» отразите «000», если отчет первичный. При отправке уточненной формы укажите корректировочный номер «001», «002» и т. д.

В поле «Отчетный период (код)» покажите квартал за который отчитываетесь. Для каждого периода разный код:

– 21 – для отчета за первый квартал;– 31 – для отчета за первое полугодие;– 33 – для отчета за девять месяцев;

– 34 – за отчета за год.

В графе «Налоговый период (год)» отразите год, за который подаете расчет. При сдаче 6-НДФЛ за первый квартал значение строки будет «2019».

По строке «Представляется в налоговый орган (код)» обьозначьте код налогого органа, куда сдаете форму.

Чтобы заполнить графу «По месту нахождения (учета) (код)» посмотрите коды в приложении 2 к Порядку заполнения 6-НДФЛ. Код зависит от организационно-правовой формы: для ИП укажите значение 120, для организации 214.

В строке «Налоговый агент» напишите краткое наименование организации в соответствии с учредительными документами. Предприниматель всегда указывает полное наименование (например, ИП Иванов Иван Иванович).

Внести данные в графы «Форма реорганизации (ликвидации) (код)» и «ИНН/КПП реорганизованной организации» нужно только в случае, если организация является правопреемником реорганизованной компании.

Коды реорганизации или ликвидации указаны в приложении 4 к Порядку заполнения. Смотрите их ниже в таблице 2.

Таблица 2. Коды форм ликвидации (реорганизации)

| Номер код | Наименование |

| Ликвидация | |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

В подразделе «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» отразите ФИО руководителя организации или представителя налогового агента. Если подписывает представитель, добавьте реквизиты доверенности.

Раздел 1

В разделе 1 покажите сумму начисленных доходов, предоставленных вычетов и размер начисленного и удержанного НДФЛ по всем сотрудникам организации.

В строке 010 покажите налоговую ставку. Если есть выплаты, облагаемые по разным ставкам (13% и 30%), заполните данный раздел отдельно по каждой ставке.

По строке 020 посчитайте доход работников с нарастающим итогом с начала отчетного периода. Включите в 6-НДФЛ все доходы, по которым компания признается налоговым агентом (например, зарплату или премию). Выплаты по ст. 217 НК, необлагаемые подоходным налогом, в расчет не вносите (например, декретное пособие).

В графе 025 отразите выплаченные дивиденды.

В строках 030 и 040 укажите общую величину вычетов и сумму исчисленного НДФЛ по всем работникам. Заполняйте данные с нарастающим итогом с начала года.

В строке 050 укажите сумму фиксированных авансовых платежей по иностранным работникам на патентной системе налогообложения. Сумма авансов не может быть больше общей суммы исчисленного НДФЛ. Об этом сказано в письме ФНС № БС-4-11/3852 от 10.03.2016.

В графе 060 покажите количество физлиц, которым осуществлялись выплаты на протяжении отчетного периода.

По строке 070 посчитайте сумму удержанного НДФЛ по всем работникам.

Если сумму налога исчислили, но не удержали внесите данные в строку 080. Речь идет только о выплатах текущего отчетного периода.

Раздел 2

В разделе 2 отразите даты получения дохода и удержания НДФЛ, предельный срок для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного налога на доходы.

Для заполнения раздела 2 нужно использовать несколько важных правил. Правила следующие:

- отражайте операции в хронологическом порядке;

- показывайте отдельными блоками выплаты с разными сроками уплаты НДФЛ в бюджет. Даже если выплачиваете их в один день. Например, зарплату и отпускные.

- добавляйте в раздел 2 только такие операции, которые относятся к трем последним месяцам отчетного периода. Об этом написано в письме ФНС № БС-3-11/650 от 18.02.2016. Ориентируйтесь на число, не позднее которого вы обязаны перечислить налог в бюджет. Например, для отчета за первый квартал отразите выплаты, по которым предельный срок уплаты НДФЛ выпадает на период с 1 января по 31 марта включительно.

В строке 100 покажите даты фактического получения дохода. Например, для зарплаты – это последний день месяца, за который её начислили.

В строке 110 отразите даты удержания подоходного налога.

В строке 120 укажите даты, не позднее которых нужно перечислить НДФЛ в бюджет. Эти даты отличаются в зависимости от вида выплаты. Для зарплаты — это день, следующий за днем выплаты дохода. А для отпускных и выплат по нетрудоспособности последнее число месяца, в котором производились такие выплаты.

В графе 130 отразите сумму дохода, полученного на дату, которая написана в графе 100. Доход укажите с НДФЛ.

По строке 140 посчитайте сумму удержанного подоходного налога. Для этого умножьте значение строки 130 на ставку.

Образец заполнения 6-НДФЛ за 1 квартал 2019 года

Скачайте пример заполнения отчета 6-НДФЛ за 1 квартал 2019 года.

Нужно ли сдавать нулевой отчет 6-НДФЛ мы рассмотрим ниже в статье.

Переходные выплаты в 6-НДФЛ за 1 квартал

Часто бывает, что выплату начислили в одном квартале, а выплатили в другом. Рассмотрим ниже несколько популярных примеров, как заполнить отчет в таких случаях.

Пример 1. Выплатили зарплату за декабрь в январе

Например, дата выдачи зарплаты 11 января. Зарплату за декабрь и удержанный с неё НДФЛ покажите в отчете за первый квартал 2019 года. НДФЛ добавьте в строку 070, а зарплату отразите в разделе 2. Как заполнить раздел 2 смотрите ниже:

- строка 100 – 31.12.17;

Источник: https://www.budgetnik.ru/art/102752-qqq-09-06-forma-6-ndfl-za-1-kvartal-2019

Пример заполнения 6-НДФЛ за 1 квартал

Отчетность 6-НДФЛ обязан сдавать каждый налоговый агент, который выплачивает доход физическим лицам. Она требует правильного и достоверного заполнения. Необходимо разобраться, что представляет собой эта форма отчетности, изучим пример заполнения за 1 квартал.

Важно учесть при заполнении 6-НДФЛ за 1 квартал

Подают 6-НДФЛ все налоговые агенты, а именно предприятия или предприниматели, от которых физические лица получают доход, согласно договору.

Такая форма отчетности состоит из трех листов: титульный, разделы 1 и 2. Во втором указываются данные за последние 3 месяца. Весь отчет помещается на трех листах, но при необходимости, например, если использовались разные ставки, то каждую надо описывать на отдельном листе.

Особенностью документа является тот факт, что при сдаче отчетности до 25 человек, можно ее подавать в бумажном виде. Но при превышении числа сотрудников, 6-НДФЛ сдается исключительно электронно.

Предоставлять необходимо в налоговую по месту проживания или регистрации. Когда фирма имеет несколько обособленных подразделений, то сдавать 6-НДФЛ нужно отдельно на каждое из них. Причем не имеет значения к одному налоговому органу они относятся или к разным.

Важно проверять отчетность перед тем, как сдавать ее в налоговый орган. Для проверки используются контрольные соотношения, которые можно найти в налоговом законодательстве, в письме ФНС от 10.03.2016г.

Отчетность нужно сдавать в налоговый орган по месту ведения предпринимательства, для обособленных организаций – сдача проходит по месту регистрации, а вот предприниматель должен принести 6-НДФЛ по месту жительства.

Получите 267 видеоуроков по 1С бесплатно:

Правила заполнения 6 НДФЛ за 1 квартал

Заполнять такую форму нужно синей или черной пастой, либо в специальной компьютерной программе. Там, где указаны пустые клетки, ставятся прочерки.

Первым необходимо заполнять титульный лист, где указываются полная информация предприятия или предпринимателя, их реквизиты. Сверху надо проставить ИНН и КПП предпринимателя или организации, или же обособленного подразделения.

Строка о налоговом агенте заполняется обязательно. Тут нужно вписать короткое название, если есть, либо полное название организации, так, как написано в документах. Предпринимателю стоит вписать фамилию, имя и отчество полностью.

Далее строка корректировки заполняется либо под номером 000, либо при сдаче уточненной 6-НДФЛ проставляется число 001, 002 и так далее. Уточненка сдается в том случае, если в первой отчетность были найдены ошибки.

Период предоставления можно заполнить, используя коды из Приложения 1 Правил заполнения. Каждому случаю присваивается свой определенный код. Например, при заполнении первого квартала надо будет указать число 21.

Для того чтобы заполнить налоговый период, нужно указать год, за который подается отчетность. В строке по месту нахождения учета, указываются коды, которые прописаны в Приложении 2. Также существует код по ОКТМО, он прописывается отдельно на каждый код муниципального образования, на котором находится само предприятие.

Первый раздел заполняется с нарастающим итогом. Тут указываются все суммы доходов и вычетов. Его можно поделить на два блока. Строки с 010 по 050 заполняются с указанием общих данных со всеми имеющимися ставками.

Блок 2 содержит строки с 060 по 090, в них указываются общие показатели налога НДФЛ как удержанных, так и не удержанных. Если ставок несколько, то данный блок будет только один.

Второй раздел имеет некоторые особенности. Надо знать, что тут не нужно указывать данные с нарастающим итогом, только за последние 3 месяца. Во втором разделе указываются даты получения прибыли и удержания налога.

Срок сдачи 6 НДФЛ за 1 квартал

Важно понимать, что вовремя сданная 6-НДФЛ избавит компанию или предпринимателя от наложения штрафных санкций. Сдавать ее нужно каждый квартал до последнего дня месяца, который следует за отчетным периодом. Годовую отчетность нужно сдать не позже 01 апреля. Когда срок сдачи выпадает на выходные или праздничные дни, то он переносится на ближайший рабочий день.

В 2017 году максимальным периодом для сдачи 6-НДФЛ у организаций и предпринимателей будет 02.05.2017г.

Образец заполнения 6 НДФЛ за 1 квартал

Рассмотрим пример заполнения 6-НДФЛ Раздел 1:

Образец заполнения 6-НДФЛ Раздел 2:

Тогда, когда доходы не начислялись, не начислялись налоги, сдавать 6-НДФЛ не нужно, потому что организация не считается в данном случае налоговым агентом. Но организация имеет право предоставлять в налоговую службу нулевую 6-НДФЛ.

Источник: https://BuhSpravka46.ru/nalogi/prochie-nalogi/primer-zapolneniya-6-ndfl-za-1-kvartal-2.html

6-НДФЛ за 1 квартал 2018 бланк

Руководствуясь Приказом ИФНС № ММВ-7-11/18, отчет по форме 6-НДФЛ заполняется и сдается уже на новом бланке. Заполнение 6-НДФЛ по новой форме – это обязанность всех налогоплательщиков, выступающих как налоговые агенты. Как правильно составить отчет за 1 квартал, расскажем в нашей редакции.

Что собой представляет 6-НДФЛ?

Для начала давайте рассмотрим особенности данной формы:

- периодичность представления – квартал;

- информация отображается в документе нарастающим итогом с начала периода отчетности (года);

- документ формируется по каждому отдельному обособленному подразделению или филиалу;

- отображает данные по начисленному доходу физлиц, по исчисленному с него налогу, о налоговых вычетах, а также удержанных и перечисленных в бюджет суммах налогового обязательства.

Заполнение 6-НДФЛ за 1 квартал 2018 года и не только подразумевает перенос сумм с одного отчетного периода на другой. Связано это с тем, что фактическая выплата дохода сотрудникам предприятия приходится на конец отчетного периода, а даты удержания налога не всегда совпадают с датами начисления налогового обязательства и выплатой зарплаты.

Еще очень важно заметить, показатели, отраженные в отчете 6-НДФЛ должны быть сопоставимы с показателями других налоговых форм, в частности справок 2-НДФЛ.

Кроме этого 6-НДФЛ за 1 квартал 2018, бланк которого мы представляем вниманию наших читателей, после заполнения должен пройти внутридокументарную проверку.

Для проверки правильности составления документа фискальная служба разработала контрольные соотношения.

Состав 6-НДФЛ

Несмотря на внесенные изменения в бланк налогового документа, состав расчета остался неизменным. Документ состоит:

- Титульный лист.

- Раздел 1. Отчет 6-НДФЛ за 1 квартал 2018, образец заполнения будет представлен читателям, в данном разделе указывает обобщенную информацию о суммах исчисленного, удержанного и уплаченного налогового обязательства.

- Раздел 2. В этом разделе налоговая форма отражает суммы и даты начисленного и выплаченного дохода, также суммы и даты исчисленного с этих доходов и уплаченного в бюджет налогового обязательства.

Информацию о том, каким изменениям подверглась форма 6-НДФЛ 2018 года, можно найти в отдельной нашей консультации. В основном они коснулись предприятий, которые претерпели реорганизацию либо находятся в стадии ликвидации. На Титульном листе документа были добавлены строки для отображения информации о таком предприятии, их заполнение обязаны произвести компании-правопреемники.

Срок представления

Налоговая форма 6-НДФЛ за 1 квартал 2018 года подается в фискальную службу по месту регистрации предприятия или его обособленного подразделения (в случае подачи документа отдельно от головного офиса), либо по месту прописки ИП. Срок подачи документа за 1 квартал 2018 года истекает 3 мая 2018 года. Конечная дата перенесена в связи с попаданием 30 апреля 2018 года на выходной день (статья 6.1 НК РФ).

Общие требования к составлению отчета

Для правильного составления 6-НДФЛ, пример заполнения за 1 квартал представлен ниже, следует руководствоваться Приказом ИФНС № ММВ-7-11/450.

В первую очередь отметим, что если предприятие применяет несколько ставок налогообложения, то Раздел 1 должен составляться отдельно по каждой ставке налога.

В случае, когда предприятие имеет несколько филиалов или обособленных подразделений, то 6-НДФЛ 2018, скачать бланк можно у нас на сайте, составляется отдельно по каждому из них, при этом указывая соответствующие им ОКТМО и КПП. Разъяснения по этому поводу приводятся в Письме № БС-4-11/13984.

После составления формы, указанные данные проверяются путем применения контрольных соотношений, приведенных в Письме № БС-4-11/3852.

Заполнение 6-НДФЛ в 2018 году происходит строго в соблюдении общих требований по составлению налоговой формы. Это такие:

- текстовые и числовые данные заполняются слева направо;

- в строках, где не отражается никакой текстовой информации, проставляются прочерки;

- в ячейках, где необходимо указать количественные или суммовые показатели, но для их отображения нет данных, проставляются прочерки, за исключением первой клеточки строки, в ней указывается значение «0»;

- если 6-НДФЛ заполнение 2018 года будет на бумаге, то распечатывать документ следует только на одной стороне листа, распечатывать отчет с двух сторон запрещено;

- заполнять бумажный вариант отчета можно чернилами черного или синего цвета;

- запрещено использовать различные корректирующие средства для исправления ошибок;

- при заполнении документа не допускается никаких помарок и исправлений;

- если новая форма 6-НДФЛ в 2018 году заполняется в электронном виде, необходимо использовать шрифт Courier New, высота 16-18 пунктов;

- в случае если данные не помещаются на одной странице раздела, то дополнительно заполняются еще листы;

- данные, вносимые в отчетную форму, берутся из регистров налогового учета на предприятии;

- все листы 6-НДФЛ за 1 квартал 2018, пример позволит заполнить документ правильно, должны быть пронумерованы;

- готовый документ обязательно заверяется подписью руководителя компании и печатью организации.

Нюансы при отображении данных в 6-НДФЛ

Важно указать, что доход, начисленный сотрудникам в текущем отчетном периоде, но фактически выданная на руки только в следующем периоде, имеет переходящий характер. В связи с этим обстоятельством образец заполнения 6-НДФЛ в 2018 году отражает полученный доход только в Разделе 1. В Разделе 2 документа эта сумма должна отразиться в следующем квартале, то есть когда будет удержан налог.

Еще один немаловажный нюанс возникает при указании суммы премий работникам.

Инспектора фискальной службы утверждают, что данные выплаты не могут входить в состав основной заработной платы и отражаться вместе с суммой начисленного заработка. Они рекомендуют заполнить 6-НДФЛ за 1 кв.

2018 года отдельной строкой отражая премии. Помимо этого, такой вид дохода относится к категории по факту получаемого, именно этим он отличается от дохода в виде заработной платы.

При некорректно составленном отчете, а также при нарушении сроков сдачи документа к налогоплательщикам применяются штрафные санкции.

Система наказаний за нарушение порядка заполнения и сдачи 6-НДФЛ

По правилам налогового законодательства форма 6-НДФЛ подается в налоговую инспекцию нарастающим итогом с периодичностью в квартал, то есть по результатам:

- 1 квартала;

- полугодия;

- 9 месяцев;

- года.

Форма 6-НДФЛ, образец заполнения за 1 квартал поможет составить документ правильно, сдается в установленные законодательством сроки. Конечная дата сдачи квартального отчета устанавливается на последний день месяца, что наступает за отчетным периодом.

Если эта дата приходится на выходной или праздничный день, то применяется правило статьи 6.1 (перенос срока на следующие рабочие сутки). В случае нарушения сроков подачи налоговой формы к организации будет применен штраф в размере 1 000 рублей. Эта сумма исчисляется за каждый полный (неполный) месяц просрочки.

Отметим, что наложение штрафа не отменяет обязанность представить отчет.

Также наказание грозит в случае представления недостоверной информации и расчетов налогового обязательства. Штрафные санкции по данному нарушению будут составлять 500 рублей.

Источник: https://LawCount.ru/nalog/zapolnenie-6-ndfl-za-1-kvartal-2018/

Как выглядит образец заполнения 6-НДФЛ за 2018 год

В 2018 году все работодатели имеют обязанность в формировании деклараций и стандартной отчетности в новой форме 6-НДФЛ. Это новый проект, которым работодатели начинают пользоваться с прошлого года. Теперь все сведения, которые касаются заполнения и сдачи данной формы, будут размещены на сайте ФНС.

6-НДФЛ должна предоставляться работодателем за квартал, полугодие и 9 месяцев, в отличие от 2-НДФЛ, которая предоставляется раз в году. Отличие также заключается и в том, что в новой форме сведения будут общие по организации, в то время как в 2-НДФЛ они готовятся индивидуально по каждому сотруднику.

Отчитываться перед ФНС должны будут все организации и предприниматели, имеющие рабочих сотрудников. В 2018 году первый отчет по новому формату должен был быть подан за 1 квартал до 1 апреля. Далее сдача документов производится согласно графику, уполномоченному ФНС. Образец заполнения 6-НДФЛ за 2018 год можно найти у нас.

Кто и когда должен сдавать

Любой работодатель обязан сдать в ФНС отчет за четвертый квартал прошлого в том случае, если в это время проводилось начисление или выплата денежных средств в пользу физических лиц. Например, ваша компания работала в первом полугодии. То есть с января по июнь зарплата начислялась и выдавалась, после этого не было заказов и продаж, соответственно, начислений и выплат не производилось.

Нет необходимости сдачи отчета 6-НДФЛ в том случае, если за весь отчетный период не было в организации никаких операций по начислению средств сотрудникам. Также, если у вас на предприятии нет сотрудников, то нулевую форму отчетности сдавать в ФНС не нужно.

Вариации отчета

Данный вид отчетности может быть представлен в ФНС несколькими способами:

- Почтовым переводом.

- Электронно, телекоммуникационными технологиями.

- Через представителя или лично.

В первом случае датой предоставления будет являться дата отправки через почтовый отдел при описи вложения.

Помните, что на бумаге отчетность подается в той ситуации, когда число сотрудников, которые получили доход за налоговый период, составляет меньше 25 человек. Также 6-НДФЛ может предоставляться на бумаге строго в машиноориентированном формате, который должен быть отпечатан на принтере или заполнен от руки.

Отчет должен состоять из следующих фрагментов:

- Титульный лист.

- Раздел 1.

- Раздел 2.

В первом разделе должны указываться обобщенные показатели по предприятию. Второй отдел является более конкретным: здесь работодатель отражает суммы доходов, которые были получены по факту, даты расчета и величины удержанных налогов на доходы.

Образец правильного заполнения 6-НДФЛ за 2018 год

Заполнение декларации начинается с титульного листа. Образец заполнения 6-НДФЛ за 2018 год можно найти у нас, чтобы посмотреть его и проанализировать самостоятельно. В целом, здесь все то же самое, как и на титульниках стандартных налоговых деклараций, поэтому рассмотрим нюансы.

И в строке «По месту нахождения» стоит вписать необходимый код. Таблицу кодов можно найти в Приложении 2 к Порядку заполнения.

Итак, в общем схема заполнения титульного листа выглядит так:

- Указывается ИНН и КПП. У индивидуальных предпринимателей указывается только ИНН.

- Ставится номер корректировки. Первичный отчет содержит номер «000», корректировочный отчет – «001».

- Отражается код периода.

- Ставится код налогового органа и места предоставления. При сдаче отчета в место учета юрлица код «212», для ИП (по месту жительства) – «120».

- Указывается ФИО ИП или наименование юридического лица.

- Ставится код ОКТМО.

- Указывается телефон для связи, количество страниц в документе и листов в приложении при наличии.

Оставшаяся часть титульного листа заполняется по стандарту – слева данные о представителе отчета, правая сторона остается для сотрудника ФНС. Нужно помнить, что если код ОКТМО не единственный, то отчеты по форме 6-НДФЛ должны сдаваться по каждому коду.

Такие ситуации возникают при выплате зарплате рабочим головной организацией и обособленным подразделением, которое находится в другом месте. Здесь нужно будет заполнить два отчета, и сдаваться они должны строго согласно проставленному коду ОКТМО.

Теперь перейдем к разделам. Заполнение может разниться в зависимости от формата выплаты зарплаты: до конца месяца либо при выплате в следующем месяце. Априори зарплата должна выдаваться сотруднику дважды – аванс и оставшаяся часть. В реальности происходит все так: аванс выдается числа 15-17, оставшаяся часть зарплаты – в конце месяца или в начале следующего.

То есть получаются две ситуации: зарплата за месяц выплачивается в этот же месяц или зарплата за текущий месяц может быть выдана на следующий месяц. Важно различие ситуаций на стыке периодов. К примеру, при сдаче отчета за 9 месяцев его показатели в двух ситуациях будут отличны друг от друга.

Если выплачивается зарплата в текущем месяце, то как правильно оформить бланк здесь? Оформление разделов производится так: к примеру, на предприятии работает пять сотрудников с начала 2018 года. Число рабочих не изменялось.

Каждый сотрудник получает зарплату 40000 рублей. Сумма дохода будет равна: 40000*5*9 = 1800000 руб. В виде дивидендов доходы не были начислены.

Также всем сотрудникам были представлены налоговые вычеты на сумму 40000 руб. Отсюда следует, что исчисленный НДФЛ равен: (1800000 – 40000)*0,13 = 228800 руб.

Теперь это построчно стоит прописать в отчете:

| 010 | 13%. При начислении доходов, облагаемых НДФЛ по сторонним ставкам, в отчете стоит заполнить несколько разделов 1. |

| 020 | Сумма доходов сотрудников за 9 месяцев. Ставится 1800000 руб. |

| 030 | Суммы налоговых вычетов. Ставится 40000 руб. |

| 040 | Исчисленная сумма НДФЛ за 9 месяцев. Ставится 228800 руб. |

| 050 | Ставятся прочерки, поскольку дивидендные доходы не были начислены. |

| 060 | Количество сотрудников. Ставится 5 человек. |

| 070 | Итоговая сумма удержанного налога. Ставится 228800 руб. |

При выплате зарплаты в текущем месяце должно выполняться равенство строк: 040=070. Иными словами, сколько налогов на доходы физических лиц было исчислено, столько и должно удерживаться. Если какая-то часть налога по определенным причинам не была удержана, то она должна отражаться в строке 080. И тогда равенство приобретет новый вид: 040=070+080.

Образец заполнения 6-НДФЛ за 2018 год:

Во втором разделе теперь стоит отразить суммы согласно датам.

Необходим учет следующих дат при выплате зарплаты:

- Последнее число месяца, за который происходит начисление зарплаты (дата получения).

- Дата фактической выплаты средств. Если работники должны получить зарплату 30 числа, то перечисление происходит 29. В таком случае дата удержания НДФЛ – 29 число.

- Дата уплаты налога в бюджет. Это день, следующий за днем выплаты. То есть, если перечисление зарплат происходит 29 числа, то дата уплаты налога – 30 число.

Заполнение второго раздела происходит так (на основе нашего примера):

| 100 | Дата получения дохода (30.09). |

| 130 | Месячная зарплата сотрудников (200000). |

| 110 | Дата удержания (29.09). |

| 140 | Сумма НДФЛ за месяц (26000). |

| 120 | Дата уплаты дохода (30.09). |

Во втором разделе тоже есть равенство – 130=020, а 140=070.

Налоговый вычет с начала года остается прежним – 40000 руб. Исчисленный НДФЛ тот же – 228800 руб.

В отчете в первом разделе ставится:

| 010 | 13%. |

| 020 | 1800000 руб. |

| 030 | 40000 руб. |

| 040 | 228800. |

| 050 | Ставятся прочерки. |

| 060 | 5 человек. |

| 070 | 202800 руб. (228800 – 26000). Здесь НДФЛ нужно проставить без налога за сентябрь. Зарплата еще не выплачена, поэтому, налог не удержан. |

В такой ситуации 070 будет меньше, чем 040.

Что касается второго раздела, то и здесь будут изменения в датах:

| Получение доходов для расчета НДФЛ | Последнее число месяца (30.09). |

| Удержание НДФЛ | Дата фактической выплаты зарплаты. Если зарплата выплачивается по 10-м числам, то в банк она перечисляется на день раньше. 10.10.2016 – это понедельник, перечисление нужно производить 07.10. То есть, дата удержания – 07.10. |

| Дата уплаты налога | Дата, следующая за датой выплаты (10.10). |

Заполнить второй раздел нужно будет так:

| 100 | 30.09. |

| 130 | 200000 руб. |

| 110 | 07.10. |

| 140 | 26000 руб. |

| 120 | 10.10. |

Штрафы за опоздания и ошибки

Несвоевременное предоставление декларации карается административным штрафом. Размер его составляет 1000 рублей за каждый месяц просрочки. Априори у ИФНС есть право на блокировку расчетного счета по истечении десяти дней после просрочки, при этом все операции предприятия будут приостановлены. Также ИФНС имеет право оштрафовать за некорректно вписанные даты.

Также налоговая имеет право оштрафовать предприятие за ошибки в отчетности, даже в том случае, если срок сдачи еще не вышел. И лучше на будущее подавать уточняющие документы побыстрее при обнаружении ошибки, чтобы не получить глупый и ненужный штраф.

При этом ИФНС не имеет право на наложение штрафа на предприятие, если была допущена ошибка в декларации, не занижающая сумму налога, или же права сотрудников не были затронуты и ущемлены.

Поскольку декларация данного формата заполняется в виде нарастающего итога, подача уточняющих документов должна производиться за все кварталы в году. Это делается на тот случай, если ошибка допущена была в раннем квартале.

Часто задаваемые вопросы

| Что делать при выдаче зарплаты за декабрь 2018 года в январе 2018 года? | При удержании налога в январе сумма налога по 6-НДФЛ отражается по строке «040» и не отражается в строках «070» и «080».

Что касается декларации за 1 квартал 2018 года, то отражаться будет в строке 070 первого раздела и во втором разделе в качестве самой операции. |

| Что делать при перерасчете зарплаты за декабрь 2018 в январе 2018 года? | Итоговые суммы в этом случае будут отражены после перерасчета в первом разделе 6-НДФЛ за 2018 год и во втором разделе 6-НДФЛ за 1 квартал в 2018 году.

Также нужно будет отразить сумму налога при учете перерасчета в 2-НДФЛ за 2018 год. |

| Что делать, если предприятие встало на учет в новый ИФНС, и есть необходимость подачи 6-НДФЛ? | Карточка данного предприятия «Расчеты с бюджетом» передается в новый орган.

Данные о переплатах и недоимках также передаются в эту компанию. То есть, после постановки на учет предоставляются справки 2-НДФЛ и 6-НДФЛ за периоды постановки на учет по прошлой инспекции ( с указанием ОКТМО по прошлому месту) и после постановки в новой инспекции (указать ОКТМО на новом месте). Скачать образец формы 2-НДФЛ Скачать бланк формы 6-НДФЛ |

Источник: http://buhuchetpro.ru/obrazec-zapolnenija-6-ndfl-za-2016-god/