Ндфл с зарплаты по среднему за дни командировки сроки уплаты

Отказ банка в проведении операции можно обжаловать Банк России разработал требования к заявлению, которое клиент банка (организация, ИП, физлицо) может направить в межведомственную комиссию в случае, когда банк отказывается проводить платеж или заключать договор банковского счета (вклада).

< … Зарплата за апрель: не ошибитесь в дате перечисления НДФЛ из-за майских праздников В нынешнем году первая «порция» майских праздников будет длиться 4 дня (с 29 апреля по 2 мая включительно).

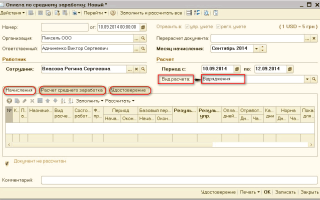

Если в вашей компании день выплаты зарплаты – 1-е или 2-е число, выдать апрельскую зарплату придется досрочно – 28 апреля. В этот же день нужно удержать и зарплатный НДФЛ. < … Главная → Бухгалтерские консультации → Средняя заработная плата Актуально на: 19 декабря 2016 г.

Дни нахождения работника в командировке, включая дни в пути и вынужденной остановки, оплачиваются по среднему заработку (ст.

Средний заработок за командировку выплачиваем в дни выплаты зарплаты

Конкретный размер (норму) суточных, выплачиваемых командированным работникам, каждый работодатель устанавливает самостоятельно в соответствующем локальном нормативном акте (например, в Положении о командировках). Целесообразно отдельно прописать размер суточных для командировок по РФ и отдельно – для командировок за границу.

При этом для загранкомандировок суточные выплачиваются:

- за день выезда из РФ — по нормам для командировок за границу;

- за день въезда в РФ — по нормам для командировок по РФ.

Дата выезда за пределы РФ и въезда подтверждается отметками о пересечении границы в загранпаспорте или по проездным документам (для стан СНГ). ! Обратите внимание: При направлении работника в однодневную командировку (когда день выезда в командировку и день возвращения совпадают) суточные:

- не выплачиваются, если командировка осуществляется в пределах РФ (п.

Оплата служебных командировок и командировочные расходы

ВажноПолучите документы по теме бесплатно Чтобы добросовестно исполнять обязанности налогового агента по отношению к сотрудникам, работодателю необходимо ориентироваться в сроках перечисления НДФЛ в бюджет, установленных законодательством в отношении различных ситуаций.

Пунктом 6 статьи 226 Налогового Кодекса, НДФЛ, исчисленный и удержанный у налогоплательщика, должен быть перечислен в бюджет не позднее дня, следующего за днем выплаты налогоплательщику дохода.

Исключением являются доходы в виде отпускных и пособий по временной нетрудоспособности.

Налог, удержанный при выплате указанных доходов, перечисляется не позднее последнего числа месяца, в котором производились выплаты.

Выплата среднего заработка за период длительной командировки

Командировочные = ЗП : 29,4 дн. *( М + (29,4 дн. : Кдн1[31] * Котр1[21]) * Д Командировочные = ЗП[за 12 мес. 5000*12=60 000] : [29,4] дн. *( М[11 — потому что все 11 месяцев у сотрудника не было исключенных дней] + 29,4 дн. : Кдн1[31] * Котр1[21] * Д[28] )= 4 893,45 р.

- Д — количество календарных дней отпуска.

- М — количество полностью отработанных месяцев в расчетном периоде;

- Кдн1 — количество календарных дней в не полностью отработанных месяцах;

- Котр1 — количество календарных дней в «неполных» месяцах, приходящихся на отработанное время.

Оплата командировок — возмещение затрат Компенсация понесённых лицом расходов в связи с его пребыванием в командировке также регулируется локальными НПА юридического лица, но ограничивается необходимостью оплачивать НДФЛ.

Расчет среднего заработка при командировке

- Приказ о направлении в командировку;

- Командировочное удостоверение с пометкой о приезде и отъезде из каждого места назначения (в том числе и из направившей сотрудника организации) с подписями уполномоченных лиц и печатями соответствующих организаций;

- Авансовый отчёт, в котором подробно описан приход и расход выданных денежных сумм;

- Документы, подтверждающие произведённые сотрудником затраты (билеты, счета, чеки и т.д.) – они наклеиваются на отдельный лист бумаги и прилагаются к авансовому отчёту;

- Табель учёта рабочего времени за период работы, в котором был произведён командировочный выезд, — для расчёта зарплаты за дни выезда.

Далее рассмотрим детально каждую из причитающихся командированному сотруднику выплат с обозначением всех важных нюансов и возможных спорных моментов.

Как оплачивается командировка

ВниманиеПоложения об особенностях направления работников в служебные командировки).

Средний заработок за время командировки рассчитывается в соответствии с Положением об особенностях порядка исчисления средней заработной платы по следующей формуле: СЗ = ЗП рп / Дн рп х Дн ком где:

- СЗ – средний заработок за рабочие дни командировки;

- ЗП рп – выплаты, учитываемые для расчета среднего заработка, начисленные работнику в расчетном периоде (перечень этих выплат установлен п.

2 Положения об особенностях порядка исчисления средней заработной платы);

В качестве расчетного периода принимается период, равный 12 календарным месяцам, предшествующим месяцу начала командировки.

! Обратите внимание: В некоторых случаях расходы на проезд и проживание сотрудника в командировке при более детальном рассмотрении не признаются таковыми, и, соответственно, подлежат обложению НДФЛ и страховыми взносами:

Источник: https://yurburo61.ru/ndfl-s-zarplaty-po-srednemu-za-dni-komandirovki-sroki-uplaty/

Суточные и командировочные расходы в 2018 году: как рассчитать

Командировка — выполнение работником своей трудовой функции вне места расположения организации-нанимателя или того структурного подразделения, которое определено для него трудовым соглашением в качестве рабочего места.

Любая командировка подразумевает повышенные финансовые затраты работника, связанные с перемещением в другой населённый пункт, обустройством в новом, пусть и временном жилье, необходимостью организации питания и бытового обслуживания в малознакомом месте.

Все эти неудобства должны быть в полной мере компенсированы нанимателем — именно поэтому оплата командировки включает в себя сразу несколько статей расходов.

Какие виды выплат устанавливает законодательство для командированного сотрудника?

Командирование предполагает не только сохранение за работником его заработной платы, но и справедливое возмещение всех понесённых в связи с поездкой расходов

Законодательные основы начисления командированному сотруднику выплат содержат статьи 167–168 ТК РФ. Первая из них гарантирует сохранение средней зарплаты за отработанное в командировке время, вторая определяет виды расходов, подлежащие компенсированию:

- затраченные на проезд к месту назначения денежные средства;

- суммы, затраченные на наём жилья;

- суммы, затраченные на обеспечение других потребностей — суточные;

- другие расходы, произведённые по указанию или по согласованию с администрацией.

Проще всего эти выплаты разделить на три группы:

- Заработная плата.

- Суточные.

- Возмещение подтверждённых документально расходов.

Более детально вопросы командирования и оплаты связанных с этим затрат раскрывает утверждённое Постановлением Правительства №749 от 13.10.2008 Положение о командировании (далее — Постановление №749). В то же время наниматели вправе создавать собственные локальны НПА, регулирующие правоотношения в этой сфере с учётом специфики деятельности конкретной компании.

Аванс на командировку: основания и порядок выдачи

Перед поездкой вполне справедливо выдать работнику аванс в сумме предполагаемых затрат — ведь собственных денег ему может и не хватить

В то время как сумма оплаты отработанного времени за период командирования начисляется в конце расчётного периода (календарного месяца) вместе с общей суммой заработка, при необходимости работник может получить аванс ещё до начала поездки — в эту сумму войдут суточные и предполагаемые расходы на проезд и проживание.

Документальные основания для начисления командированному аванса:

- приказ о командировании — распорядительный документ, составленный на бланке формы Т-9 или Т-9а (для одновременного командирования сразу нескольких работников), содержащий сведения о направляемом работнике, пункте назначения, цели поездки, продолжительности поездки и источнике финансирования;

- заявление о выдаче аванса.

Приказ о командировании составляется на бланке унифицированной формы Т-9 или Т-9а

В заявлении работник просит выдать денежные средства под отчёт

Командировочные дни — как оплачиваются дни труда

Находясь в командировке, сотрудник выполняет свою трудовую функцию, поэтому за ним сохраняется его средняя заработная плата

Правила учёта трудового времени и вытекающие из них принципы оплаты труда командированных сотрудников

Главное правило учёта рабочего времени (а именно оно подлежит оплате выплатой под названием «командировочные») — работающий гражданин трудится в командировке по графику отправившей его туда компании.

Соответственно, средняя зарплата сохраняется за ним за все рабочие дни по его обычному графику, а также за время нахождения дороге в эти дни.

Если же специфика командировочного задания предполагает труд в дни, приходящиеся на выходные (объявленные свободными от работы праздничные), он должен быть оплачен исходя из оклада и не менее, чем в двойном размере (ст. 153 ТК).

Как вариант, по желанию командированного вместо оплаты вдвойне вполне приемлемо предоставление дополнительного дня отдыха (тем не менее отработанный день всё равно оплачивается, но в одинарном размере).

На практике достаточно часто возникает ситуация, когда для надлежащего выполнения командировочного задания работник вынужден выехать в пункт назначения в свой выходной день (или возвращаться домой в день, числящийся как выходной).

В связи с тем, что день, когда работающий гражданин не может по своему усмотрению распорядиться своим личным временем, выходным признан быть не может (ст.

106 ТК), оплата такого дня происходит по правилам отработанного выходного (праздничного).

Средний заработок как базовая величина для оплаты командировочных

Средний заработок, как база для расчёта командировочных выплат, не всегда является справедливой мерой затраченных сотрудником сил и времени в командировке.

К примеру, нередки ситуации, когда выплаты, рассчитанные исходя из текущего должностного оклада, в значительной степени превышают те же выплаты, рассчитанные «по среднему».

В связи с этим вполне логично и вовсе не противозаконно дополнить локальный НПА организации условием о доплате сумм командировочных до фактической зарплаты.

Средняя зарплата работника, рассчитываемая в целях определения суммы средств, подлежащей выплате за труд в командировке, устанавливается по общим правилам её исчисления. Порядок определён специальным Положением, утверждённым Постановлением Правительства №922 от 24.12.2007.

Формула расчёта среднедневного заработка такова:

Среднедневной заработок = заработок сотрудника за предшествующий дню расчёта 12-месячный период (состоящий из полных календарных месяцев) за вычетом единовременных и социальных выплат/ количество фактически отработанных дней за этот же период.

Пример расчёта суммы оплаты труда за время командировки

Следует отметить, что порядок расчёта оплаты труда во время командировки не отличается в зависимости от того, направлен ли работник с заданием в пределах РФ или заграницу.

Суточные — сумма денежных средств на удовлетворение основных нужд командированного работника во время поездки

На обеспечение основных потребностей во время поездки, в том числе и на питание, выделяются суточные

Суточные командированному лицу оплачиваются в соответствии со следующими правилами:

- Суточные подлежат начислению за каждый день поездки, включая праздничные, выходные дни, дни, проведённые в дороге или в вынужденной остановке на пути.

- За однодневную командировку по территории РФ суточные не начисляются (это же правило действует, если работник ежедневно возвращается домой), при командировании заграницу с возвращением в тот же день выплачивается половина суточных, положенных к начислению за один день.

- Размер суточных устанавливается локальными НПА компании.

- Суточные за дни пребывания на территории иностранного государства (с момента пересечения государственной границы) выплачиваются в соответствующей иностранной валюте.

- День выезда за пределы РФ оплачивается суточными по нормативу заграничной командировки, день въезда обратно — по нормативам командировки по РФ.

Важно! Отчитываться по расходованию суммы выданных суточных командированный работник не обязан — деньги могут быть потрачены по его усмотрению. Отказаться от суточных нельзя — эта выплата представляет собой гарантию, определённую трудовым законодательством, неотъемлемое право трудящегося гражданина.

Пример расчёта суммы суточных на время заграничной командировки

Оплата понесённых гражданином во время командировки затрат

Отдельной статьёй возмещаются расходы на проезд к месту назначения и оплата жилья в командировке

В соответствии со ст. 168 ТК, перечень обязательных к возмещению затрат командированного лица включает:

- оплату проезда к месту командирования и домой;

- оплату жилья на период командировки;

- оплату других, связанных с командированием трат, произведённых по указанию или с ведома нанимателя.

Этот перечень дополняет пункт 23 Постановления №749, определяющий дополнительные расходы по заграничной поездке, которые обязан возместить наниматель:

- расходы на оформление заграничного паспорта, визы и других выездных документов;

- обязательные консульские и аэродромные сборы;

- сборы за право въезда или транзита автомобильного транспорта;

- расходы на оформление обязательной медицинской страховки;

- иные обязательные платежи и сборы.

В свою очередь, каждая компания вправе устанавливать локальным нормативным актом любые другие категории подлежащих возмещению расходов, а также некоторые ограничения.

К примеру, локальным положением о командировании можно предусмотреть возмещение затрат за пользование транспортом или съёмным жильём не выше определённого класса (это значит, что сумма потраченная на получение услуги более высокого уровня будет оплачена нанимателем лишь частично — в пределах установленных норм).

Следует, однако, помнить о том, что любой «выход» за рамки законодательно установленных норм (имеется в виду установление более льготных условий возмещения расходов работника локальным НПА) влечёт за собой обложение излишне выплаченной суммы НДФЛ.

Нужно ли сотруднику отчитываться о потраченных командировочных

Рассматриваемая категория возмещаемых нанимателем командировочных расходов требует обязательного подтверждения. Специально предназначенный для этой цели документ — авансовый отчёт сотрудника. Он составляется в течение трёх рабочих дней по приезду из командировки, и к нему прилагается вся подтверждающая расходы документация:

- для расходов на проезд: проездные билеты, распечатка электронного билета или посадочного талона (в случае покупки электронного билета); чеки ККТ (если использовались услуги такси); документы, подтверждающие использование личного транспорта сотрудника (если проезд в командировке осуществлялся на личном транспорте сотрудника) и т. д.;

- для расходов по найму жилого помещения: чек ККТ и счёт гостиницы; договор аренды квартиры (комнаты); договор с риэлтерским агентством (если поиск жилья произведён через него), квитанция к приходному кассовому ордеру или чек ККТ, свидетельствующие об оплате услуг агентства недвижимости и т. д.;

- для прочих расходов: документы, подтверждающие оплату услуг связи, списки телефонных вызовов с указанием дат и времени (для расходов на услуги связи); багажная квитанция (для расходов по хранению багажа) и т. д.

Авансовый отчёт составляется на бланке формы АО-1

Налогообложение командировочных выплат

Таблица: удержание из суммы выплаченных командировочных НДФЛ и начисление страховых взносов

Учёт сумм командировочных выплат при определении налоговой базы для исчисления налога на прибыль

Командировочные выплаты учитываются в налоговой базе налога на прибыль при условии их документального подтверждения и установления экономической обоснованности. Порядок учёта таков:

- В составе расходов на оплату труда (пп. 6 п. 1 ст. 346.16, ст. 255 НК РФ) – оплата по среднему заработку за время командировки, а также оплата выходных дней в командировке;

- В составе прочих расходов, связанных с производством и реализацией (пп. 13 п. 1 ст. 346.16 НК РФ, пп. 12 п. 1 ст. 264 НК РФ) – следующие расходы на командировки:

- суточные (в полной сумме, предусмотренной локальным нормативным актом);

- проезд работника к месту командировки и обратно к месту постоянной работы;

- наем жилого помещения, в том числе расходы на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

- оформление и выдача виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

- консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

Таблица: отражение в бухгалтерском учёте

Возмещение командировочных расходов — вопрос многоаспектный хотя бы потому что расходы эти включают в себя множество статей. Достигнуть же наивысшего уровня организации командирования и расчётов с работниками под силу каждому нанимателю — достаточно лишь принять специальный локальный НПА, детально регулирующий соответствующие вопросы на уровне компании.

Источник: https://ipshnik.com/vedenie-ip/buhgalteriya-ip/oplata-komandirovochnyih-rashodov-v-2017-godu-vidyi-vyiplat-i-poryadok-nachisleniya.html

Оплата командировки

Направив сотрудника в другую местность на определенный срок для выполнения производственного задания, работодатель вступает в особые отношения с командированным работником.

Российское законодательство детально описывает возникновение, становление и развитие всех этапов командировки, включающие в себя условия, требования и нормативы.

Есть существенные различия между командировкой и разъездным характером работ:

| Показатели | Командировка | Разъездной характер работ |

| Место выполнения | Вне расположения постоянного места работы | Служебные обязанности постоянно выполняются в пути |

| Периодичность | Разовое поручение | Постоянно в течение длительного времени |

| Длительность | До 40 дней | Срок неограничен |

| Приказ по предприятию | Оформляется на каждое задание | Утверждается один раз в начале трудовой деятельности |

| Документальное оформление | В течение 3 дней после поездки оформляется авансовый отчет | Не требуется |

Нормативная база

Трудовой и Налоговый Кодексы РФ, Постановления Правительства, инструкции, положения и разъяснения Минфина России – вот далеко не полный список нормативных документов, регламентирующих командировочный процесс.

| Трудовой Кодекс РФ | Определяет понятие |

| Налоговый Кодекс РФ | Регламентирует нормы, сроки, условия |

| Постановления Правительства, инструкции Минфина РФ | Устанавливает порядок направления сотрудников, разъясняет изменения и дополнения |

Скачать некоторые документы вы можете здесь:

Трудовой кодекс РФ

Статья 264 НК РФ

Постановление Правительства РФ от 13.10.2008 N 749

Что включается в состав выплат?

Организация, направляя работника на конкретный срок для выполнения производственного задания, обязана компенсировать расходы, связанные с выполнением данного поручения:

- суточные;

- затраты для найма жилого помещения;

- расходы, необходимые для проезда к месту командировки (в оба конца);

- прочие расходы, необходимые для выполнения задания и согласованные с администрацией предприятия.

По среднему заработку или по окладу?

Как оплатить расходы? За командированным сотрудником на постоянном месте работы сохраняется средняя заработная плата.

Алгоритм начисления оплаты работнику, находящемуся в отъезде, прописан нормативными документами и находит отражение во внутренних положениях организации.

Исключением из правил служит вознаграждение за отработанное время в выходные и праздничные дни, которое рассчитывается в повышенном размере от оклада.

Когда возможна доплата к командировочным?

Хотя трудовое законодательство гарантирует сохранение оплаты труда на постоянном месте работы, многие работодатели выплачивают дополнительные надбавки откомандированным работникам.

К установленным законодательно нормам выплаты суточных, организации вправе начислять дополнительные суммы.

Все выплаты, осуществляемые сверх нормы, должны быть прописаны в местных локальных актах.

В Положении о командировках находят отражение следующие вопросы:

- регламент и величина компенсации положенных выплат (суточные, аренда жилья, проездные расходы);

- алгоритм взаимодействия сотрудника и работодателя в различных ситуациях;

- перечень необходимых документов, предоставляемых после командировки;

- описание индивидуальных правил поведения командированных работников;

- прочие дополнительные нормативы, применение которых не ухудшает положение персонала в сравнении с принятыми законодательно.

Все дополнительные условия находят отражение:

- в коллективном договоре;

- в трудовом договоре конкретного сотрудника.

Оплата командировки в 2018 году

Общая схема

Ответ на вопрос «Как оплачивается командировка?» предоставляется в алгоритме действий, утвержденных законодательно.

Возникающая производственная необходимость командировки отображается в письменном решении работодателя по одной из форм:

- приказ (унифицированная форма № Т-9 или Т-9а);

- распоряжение.

Бланки форм можно скачать тут:

Бланк формы Т-9а

Бланк формы Т-9

С 2018 года отменено требование по заполнению командировочных удостоверений, служебных заданий, отчета о командировке и журнал учета командировок.

Факт нахождения сотрудника «по месту требования» в 2018 году подтверждают документы:

- по оплате проезда до места назначения и обратно;

- счет и кассовый чек за использование гостиничного номера

- договор аренды и расписка в получении денежных средств за аренду временного жилья.

Возвратившись на постоянное место работы, сотрудник составляет служебную записку (свободной формы) с указанием фактического срока нахождения в пункте откомандирования, если поездка осуществлялась:

- служебным транспортом;

- личным транспортным средством;

- транспортом, используемым по доверенности.

По окончании командировки сотрудник оформляет авансовый отчет, прилагая все подтверждающие документы (транспортные билеты, квитанции за жилье, путевой лист, документы на расход ГСМ, кассовые и товарные чеки на дополнительные затраты).

Авансовый отчет проходит проверку в экономической службе организации и утверждается руководителем.

Затем производится перерасчет ранее выданных авансовых средств и выводится конечный итог по отчету:

- сотруднику выдается сумма, истраченная сверх полученной раннее;

- работник возвращает в кассу предприятия остаток денежных средств.

За дни нахождения в пункте откомандирования сотруднику производится начисление оплаты труда по среднему заработку.

Основания для выплат

На основании приказа на командировку, в котором указываются следующие данные:

- уставные реквизиты организации;

- номер регистрации и дата документа;

- индивидуальные данные сотрудника, направляемого в командировку;

- цель производственного задания;

- пункт командирования;

- дата прибытия на место;

- общий срок на выполнение поставленной задачи;

- способ передвижения;

- источник финансирования командировки.

Бухгалтерский отдел предприятия производит начисление авансовой суммы на предстоящую командировку. Работник получает причитающуюся ему сумму по расходному кассовому ордеру.

По возвращению сотрудник сдает все полученные чеки, квитанции и прочие подтверждающие документы вместе с авансовым отчетом.

Основанием для дополнительных выплат будет служить перерасчет раннее полученных авансовых сумм с учетом представленных документов.

Оплата дней

Количество времени, необходимое для расчета суточных, определяется по приложенным к авансовому отчету документам.

Даты приезда и отъезда отражены в транспортных билетах, период проживания – в счете гостиницы.

Суточные оплачиваются за каждый день нахождения в командировке, т.е. за календарное количество дней.

Оплата по средней заработной плате производится на основании графика рабочего времени, заполненного принимающей стороной.

Расчет среднего заработка

Труд работника, направляемого в командировку, оплачивается на основании расчета среднего заработка.

Последовательность действий определяется нормативными актами:

- Расчетным путем находится итоговая величина заработной платы, начисленной работнику за 12 месяцев, предшествовавшие периоду командировки.

- Исключаются начисления, которые не могут входить в основную заработную плату (например, оплата за отпуск или расчет по больничному листу).

- Определяется количество дней, фактически отработанных сотрудником, за последний год, исключая периоды болезни, отпуска, командировок и прочих неявок на постоянное место работы.

- Делением величины итогового заработка за последние 12 месяцев на количество дней, отработанных в тот же период, находят размер средней заработной платы.

Учет рабочего времени

Сотрудник, прибывший на место командирования, подчиняется распорядку рабочего времени принимающей стороны.

Следует учесть тот факт, что оплата на основании представленного табеля производится с учетом индивидуального графика сотрудника на основном месте работы.

Суточные

Командированный сотрудник за каждые сутки гарантировано получает фиксированные суммы, подпадающие под понятие «суточных».

В итог количества дней для расчета включаются:

- все дни в пути для прибытия на место назначения и обратно;

- каждый день нахождения по месту назначения, включая выходные и праздничные даты.

Размер суточных за один день законодательно установлен в размере 700 рублей на территории Российской Федерации и 2500 руб. — при заграничных командировках.

Предприятия имеют право выплачивать суточные сверх установленных норм, закрепив свои размеры доплат в локальных актах.

Командированный работник не должен отчитываться по использованным суточным.

Возмещение расходов

Расходы, совершенные в разумных пределах, согласно законодательству, и подтвержденные документально, подлежат денежной компенсации.

Совершенные по согласованию с руководством и закрепленные в Положении о командировках, данные затраты также принимаются администрацией посылающей организации к возмещению.

За время в пути

Согласно приложенным к авансовому отчету первичным документам (авиа-, ж/д- или авто-билеты) сотруднику оплачивается стоимость проезда.

Арбитражная практика свидетельствует, что экономически обоснованные затраты на услуги такси, правомочно включать в оплату проезда.

Питание

В перечне на возмещение командировочных расходов нет отдельной статьи на оплату питания. Эти затраты входят в состав группы «суточные».

В Положении о командировках может быть оговорено условие, когда услуги питания принимаются к оплате без коррекции размера суточных.

В этом случае, стоимость завтрака:

- исключается из расчета налога на прибыль;

- учитывается для налогообложения НДФЛ и страховых взносов.

Проживание

Законодательно нет установленного лимита для оплаты компенсации найма жилого помещения, важным условием при этом служит экономическая выгода произведенных расходов.

В Положении о командировках имеет смысл отметить разрешенную «классность» гостиничных услуг, в зависимости от штатной должности командированного сотрудника.

Оплачиваются ли багаж и страховка?

Хотя страховой сбор, включенный в стоимость проездного билета, не относится к расходам на проезд, но, в то же время включается в налогообложение прибыли, а, значит, может быть принят к оплате.

Включение оплаты стоимости страхового сбор и багажа в перечень принимаемых расходов, утвержденных локальными актами, избавит от возможных проблем.

Нюансы

Командировка – понятие очень емкое и масштабное. И, как бы хорошо не разбирались в данном вопросе, всегда может возникнуть много сомнений.

Если среднего заработка нет (отработан неполный год)

Для расчета средней заработной платы за не полностью отработанный год за основу принимается другой расчетный период, равный фактическому времени работы на данном предприятии. Количество рабочих дней также рассчитывается за этот же временной отрезок.

Если дни выпали на выходные или праздники

Выполнение служебных обязанностей в выходные или праздничные дни оплачивается не менее, чем в 1,5-2 раза от оклада по штатному расписанию.

Следует иметь в виду, что оплата осуществляется только в том случае, если сотрудник действительно работал в эти дни.

По нормативам, закрепленным в Положении о командировках, время в пути, выпавшее на выходной или праздничный день, может быть компенсировано предоставлением отгула с оплатой в 1-нарном размере.

Пример:

Инженер Петров В.П. (ООО «Вымпел» г.Москва) был направлен с 8 июня в командировку в филиал фирмы (г.Пермь) для монтажа технологического оборудования сроком на 10 дней.

Установка и монтаж производились в срочном порядке, поэтому Петров В.П. работал в выходные и праздничные дни 11,12 и 13 июня.

По возвращении в головной офис фирмы инженер написал заявление о предоставлении отгулов за отработанное в праздничные дни время.

Отгулы сотруднику были предоставлены. Оплата за работу в выходные и праздничные дни с 11 по 13 июня была произведена в одинарном размере.

Если командировка за счет принимающей стороны

Организации заключают соглашение в письменном виде, в котором фиксируется факт возмещения командировочных расходов принимающей стороной.

Далее этот же источник финансирования указывается и в приказе на служебную поездку.

Выплаты при сменном графике

Оплата труда по среднему заработку происходит за фактические смены явки, опираясь на график работы сотрудника по основному месту работы.

Дни работы в командировочный период, совпадающие по времени с выходными на постоянном месте работы рассчитываются по ставке выходного дня.

Пример:

Технолог Иващенко Р.И. (ООО «Рост» г. Пенза) был направлен в командировку с 6 июня для проверки работы филиала в г.Ноябрьск сроком на 9 дней. На основном месте работы технолог работал по сменному графику 2/2. 6 и 14 июня – время в пути. 12 июня Иващенко Р.И. не работал, так как у работников филиала был выходной день.

| График работы по основному месту работы на время командировки | Даты |

| Рабочие смены | 6; 7; 10; 11; 14 июня |

| Выходные дни | 8; 9; 12; 13 июня |

За время работы 7, 10,11 июня Иващенко Р.И. было начислена заработная плата по среднему заработку.

Период выполнения трудовых обязанностей 8, 9 и 13 июня было оплачено в двойном размере, согласно Положению о командировках и письменного заявления работника.

Оплата по совместительству

Отправляясь в командировочную поездку, совместитель на другом месте работы оформляет административный отпуск без сохранения заработной платы.

Выплаты сдельщикам

При расчете оплаты командированным сотрудникам, числящимся на сдельной оплате труда, для определения суммы выплаты учитывается среднечасовой заработок.

Если нет подтверждающих документов

Командировка прошла успешно, сотрудник вернулся на основное место работы. При составлении авансового отчета обнаружилось, что многие подтверждающие документы пропали.

Что делать? Нужно попробовать восстановить.

| Утеря подтверждающего документа | Вариант замены |

| Проездные документы | Справка из аэропорта, ж/д вокзала, содержащая информацию о приобретении билета |

| Счет на оплату гостиничного номера | Справка из гостиницы |

| Нет подтверждения срока нахождения в командировочной поездке | Справка (служебная записка) организации, принимающей работника |

В случае невозможности документального подтверждения необходимой информации руководитель предприятия принимает решение принять расходы к учету.

Кроме того, происходит начисление НДФЛ и страховых сборов.

Как оплатить без посадочного талона?

При утере транспортного документа необходимо составить письменный запрос в адрес авиаперевозчика о предоставлении справки, содержащей сведения, подтверждающие перелет.

Если справку получить не удается, расходы на проезд возмещаются сотруднику. Источником финансирования служит чистая прибыль, остающаяся в распоряжении предприятия.

Налоговый учет и страховые взносы

Компенсация расходов по командировочной поездке в налоговом учете относится к прочим расходам. Главный критерий таких расходов – экономическое обоснование произведенных затрат.

Затраты, совершенные в пределах норм:

- уменьшают налогооблагаемую базу при расчете налога на прибыль;

- не влияют на размер начислений НДФЛ и страховых сборов.

Бухгалтерский учет и проводки

Оплата служебных командировок отражается в бухгалтерском учете как расходы от обычных видов деятельности:

- Дт 71 Кт 50 выдан аванс на командировочные расходы

- Дт 20, 26, 44 Кт 71 списываются затраты по командировке.

Главными требованиями компенсации командировочных выплат являются документальное подтверждение совершенных расходов и экономическое обоснование необходимости признания.

Источник: https://kadriruem.ru/kak-oplachivaetsja-komandirovka/