6 ндфл за 1квартал 2016 выплаты 2015

Поскольку впервые сдать расчет 6-НДФЛ предстоит уже за 1 квартал 2016 года, времени на детальный разбор всех нюансов его заполнения остается не так уж много. В связи с этим в настоящей статье предлагаю поставить точки над «i» в вопросах заполнения и представления 6-НДФЛ, с учетом официальных разъяснений контролирующих органов.

Порядок представления 6-НДФЛ Кто должен заполнять Представлять расчет 6-НДФЛ должны все лица, признаваемые налоговыми агентами по НДФЛ в соответствии с законодательством РФ (организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой) (п. 2 ст.

230 НК РФ).

2 ст. 126.1 НК РФ). Ну и, разумеется, эту сумму укажите и в годовом расчете 6-НДФЛ по строке 070. 2. Несмотря на то, что отпускные и больничные за декабрь 2016 года выплачены в декабре 2016 г. и НДФЛ с этих сумм перечислен в бюджет также в декабре 2016 г., отражать их в разделе 2 расчета 6-НДФЛ за 2016 год не следует.

Вопрос 151. 6 ндфл за 1 квартал 2016 года

Действительно, в письме ФНС от 29.11.2016 № БС-4-11/22677 сказано, что НДФЛ с зарплаты за декабрь 2015, выплаченной в январе 2016 г., должен быть отражен в строке 070 раздела 1 расчета 6-НДФЛ за I квартал 2016 г.

Ведь он удержан в январе 2016 при выплате этой зарплаты.

А поскольку раздел 1 расчета 6-НДФЛ заполняется нарастающим итогом с начала года, то эта сумма должна быть отражена и во всех расчетах 2016 года – за 1 квартал, полугодие, 9 месяцев и год.

Отразить ее в расчете за какой-то один период не получится, сразу будут нестыковки. В принципе НДФЛ с декабрьской зарплаты 2015 года в строке 070 раздела 1 расчета 6-НДФЛ можно и не отражать.

Как заполнить форму 6-ндфл за i квартал 2016 года

6 ст. 226 НК РФ налоговые агенты обязаны перечислять суммы исчисленного и удержанного НДФЛ не позднее дня, следующего за днем выплаты дохода налогоплательщику.

При выплате налогоплательщику доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять НДФЛ не позднее последнего числа месяца, в котором производились такие выплаты. Пример.

Онлайн журнал для бухгалтера

Расчет необходимо формировать по всем физическим лицам, которым выплачивались доходы (заработная плата, дивиденды, вознаграждения по договорам ГПХ и т.д.

), за исключением тех физлиц, которым выплачивались только доходы по договорам купли-продажи имущества, а также по договорам, в которых они выступают как ИП (пп. 1 п. 1 ст. 227, пп. 2 п. 1 ст. 228).

Сроки сдачи Расчет по форме 6-НДФЛ представляется налоговым агентом за квартал, полугодие и девять месяцев не позднее 30 апреля, 31 июля и 31 октября соответственно, а за год — не позднее 1 апреля следующего года (Информация ФНС России от 26.11.2015).

Расчет 6-ндфл: инструкция по заполнению

Ее тоже надо указывать нарастающим итогом с начала налогового периода. Именно в эту строчку следует, по мнению ФНС, вписать сумму НДФЛ, если с работниками расчитались в последнем месяце года. Таким образом, ответ на вопрос: «Нужно ли в 6-НДФЛ показывать перечисление НДФЛ за декабрь 2017?» является в этом случае положительным, но имеет свои особенности.

Тем более что за ним следует еще один вопрос: «Нужно ли включать в 6-НДФЛ зарплату за декабрь, выплаченную в январе»? 6-НДФЛ за 1 квартал 2018 года: зарплата декабря выплачена в январе Еще в одном письме ФНС от 25.02.16 № БС-4-11/[email protected] налоговики привели разъяснения о заполнении раздела 2 отчетной формы и рассказали, нужно ли в 6-НДФЛ за 1 квартал 2018 года указывать выплаты за 2017 г.

Расчет по форме 6-НДФЛ будет представляться налоговым агентом за квартал, полугодие и девять месяцев в срок не позднее 30 апреля, 31 июля, 31 октября, а за год — не позднее 1 апреля следующего года.

Форма расчета содержит обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим от него доходы, в том числе о датах и суммах фактически полученных доходов и удержанного с них налога.

Расчет по форме 6-НДФЛ представляется налоговым агентом в электронной форме по телекоммуникационным каналам связи.

При численности физических лиц, получивших доходы в налоговом периоде, до 25 человек данный расчет может быть представлен на бумаге. Об особенностях заполнения формы 6-НДФЛ расскажем сегодня.

Форма 6-НДФЛ Общие положения Форма 6-НДФЛ, Порядок ее заполнения определены Приказом ФНС России от 14.10.2015 N ММВ-7-11/[email protected] (далее — Порядок).

Она состоит из: — титульного листа (стр.

Важно

Форма 6-НДФЛ заполняется по каждому ОКТМО отдельно. Организации, признаваемые налоговыми агентами, указывают код по ОКТМО того муниципального образования, на территории которого находится сама организация или ее обособленное подразделение.

Индивидуальные предприниматели, признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

ИП, применяющие ЕНВД и (или) ПСНО, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности (п.

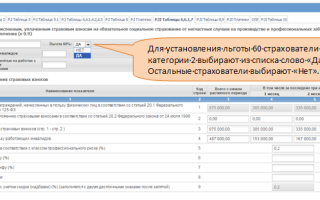

1.10 Порядка). Раздел 1 «Обобщенные показатели» В разд. 1 указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке (п. 3.1 Порядка).

Нужно ли в 6 ндфл за 1 квартал 2016 года указывать выплаты за 2015 г

- строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 НК РФ,

- строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.1 НК РФ,

- строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений пункта 6 статьи 226 НК РФ и пункта 9 статьи 226.1 НК РФ,

- строка 030 «Сумма налоговых вычетов» заполняется согласно значениям кодов видов вычетов налогоплательщика, утвержденным приказом ФНС России от 10.09.2015 N ММВ-7-11/[email protected] «Об утверждении кодов видов доходов и вычетов».

В силу статьи 223 НК РФ датой фактического получения дохода в виде оплаты труда является последний календарный день месяца, за который налогоплательщику была начислена заработная плата в соответствии с его трудовым договором.

Внимание

Если один и тот же работник был уволен и снова принят на работу в течение одного налогового периода, такой работник также должен учитываться как одно лицо.

- строка 070 — общая сумма удержанного НДФЛ (по всем ставкам);

- строка 080 — общая сумма не удержанного НДФЛ (по всем ставкам);

- строка 090 — общая сумма НДФЛ, возвращенная налоговым агентом налогоплательщикам в порядке ст. 231 НК РФ.

! Обратите внимание: Если показатели строк раздела 1 не помещаются на одной странице, то заполняется необходимое количество страниц.

При этом итоговые показатели по всем ставкам по строкам 060-090 заполняются на первой странице раздела. Раздел 2 расчета 6-НДФЛ В Порядке заполнения 6-НДФЛ (Приложение №2 к Приказу ФНС России от 14.10.

2015 № ММВ-7-11/[email protected]) указано, что расчет заполняется нарастающим итогом с начала налогового периода.

Источник: http://viz-net.ru/6-ndfl-za-1kvartal-2016-vyplaty-2015/

6-НДФЛ: если зарплата за декабрь была выдана в декабре?

Как правильно отражать выплату декабрьской зарплаты в декабре в отчете по форме 6-НДФЛ, включать ее в отчет за первый квартал 2017 года или в годовой за 2016 год?

Как известно, зарплата за декабрь часто выплачивается в конце декабря, что не запрещено законом. Как правильно отражать данную выплату в отчете по форме 6-НДФЛ? Включать ее в отчет за первый квартал 2017 года или в годовой за 2016 год? В каких разделах расчета нужно отразить декабрьские выплаты? Разберем эти моменты, чтобы у налоговиков к вам не возникло никаких вопросов.

С помощью возможностей сервиса облачной бухгалтерии Бухсофт вы можете оперативно и грамотно сформировать, а также быстро отправить электронно в Налоговую расчет по форме 6-НДФЛ.

Массовый подход: расчет за декабрь в конце года

Согласно положениям современного законодательства с 3 октября прошлого года в обязанности всех российских работодателей вменена выплата заработной платы каждые 15 дней, то есть раз в полмесяца.

Так, аванс может быть начислен не позднее 30-ого числа месяца расчета, а зарплату при этом нужно выдать до 15-ого числа месяца, наступающего за расчетным.

Такие требования прописаны в части 6 статьи 136 ТК РФ.

Если в вашей организации заведена и закреплена Уставом выплата аванса именно 30 числа, то вторую часть зарплаты за последний месяц года нужно выдать сотрудникам до 13 января 2017 года, так как, 15-ое число выпадает на воскресенье и переносится на ближайший будний день, предшествовавший праздничному или выходному.

Потому многие работодатели довольно часто практикуют выплату декабрьской зарплаты досрочно, в конце декабря, для чего, кстати, нужно издать локальный приказ.

Кроме того, некоторым организациям так и вовсе пришлось рассчитывать работников декабрем в обязательном порядке. Например, если выплата второй части зарплаты выпала на период с 1 по 9 числа, как известно, в январе — это общероссийские праздничные выходные дни, а значит, зарплата должна быть выдана до их наступления.

Что говорится в Законе?

Выплачивая заработную плату в конце декабря, к примеру, в период с 25 по 30 декабря прошлого года, признать данную выплату зарплатой в общем порядке, по сути, нельзя, ведь месяц, за который исчислена эта зарплата, еще не окончился. Получается, что это аванс?

Предположим, компания выплатила работникам вторую часть зарплаты 29 декабря 2016 года.

Согласно положениям пункта 2 статьи 223 НК РФ с этой выплаты не может быть исчислен и удержан подоходный налог, поскольку доходом зарплата будет являться только в последний день месяца, за который была начислена, для декабря — это 31-ое число.

И даже тот факт, что в прошлом году этот день выпал на субботу, не отменяет того, что раньше этого срока налог на доходы физлиц нельзя ни удерживать, ни исчислять. Такие разъяснения изложены в письме налоговиков от 16.05.2016 № БС-3-11/2169.

Нюансы отражения зарплаты за декабрь в 6-НДФЛ

Источник: https://www.BuhSoft.ru/article/688-6-ndfl-esli-zarplata-za-dekabr-byla-vydana-v-dekabre

6-НДФЛ за 4 квартал 2017 год: инструкция по заполнению с примерами

Существует ли универсальная инструкция по заполнению 6-НДФЛ за 4 квартал 2017 года с примерами? Нет, такой инструкции, к сожалению, нет. Поэтому у бухгалтеров возникают самые различные вопросы, требующие расшифровки.

Какие данные должны попасть в расчет по итогам 4 квартала 2017 года? Действительно ли, требуется сдавать расчет 6-НДФЛ за 4 квартал 2017 года по новой форме? Каким документом утвержден новый бланк и где его скачать? Как отразить в расчете зарплату за декабрь, выплаченную в декабре? Как показать зарплату за декабрь 2017 года, выплаченную в январе 2018 года? Как юридическим лицам отразить годовую или квартальную премию? Что делать с отпуском декабря, оплаченным в декабре? Следует ли включать в 6-НДФЛ за 4-квартал 2017 года данные по сентябрьской зарплате, выплаченной в октябре? Давайте посмотрим на конкретные примеры.

Срок сдачи 6-НДФЛ за 4 квартал 2017 года

Расчет по форме 6-НДФЛ сдают в ИФНС по итогам каждого квартала. Срок сдачи – не позднее последнего дня месяца, следующего за кварталом. Однако срок сдачи годовой отчетности по НДФЛ другой. Годовой расчет 6-НДФЛ по итогам 2017 года, по общему правилу, нужно сдавать не позднее 1 апреля года, следующего за отчетным (абз. 3 п. 2 ст. 230 Налогового кодекса РФ).

Если же крайний срок подачи расчета 6-НДФЛ приходится на выходной или нерабочий праздничный день, то отчетность можно сдать в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). 1 апреля 2018 года – это воскресенье. Поэтому годовой расчет 6-НДФЛ за 4 квартал 2017 года нужно направить в ИФНС не позднее 2 апреля 2018 года (это рабочий понедельник).

Кто должен сдать 6-НДФЛ за 4 квартал 2017 года

Сдать годовой расчет по форме 6-НДФЛ за 4 квартал 2017 года должны все налоговые агенты (п. 2 ст. 230 НК РФ). Они считаются, как правило, работодатели (организации и индивидуальные предприниматели), выплачивающие доходы по трудовым договорам. Также налоговыми агентами могут считаться заказчики, выплачивающие вознаграждения исполнителям по гражданско-правовым договорам.

Какие суммы отражают в 6-НДФЛ за 4 квартал 2017 года

В годовой расчет по форме 6-НДФЛ за 2017 гол следует внести все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Однако необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Новая форма 6-НДФЛ в 2018 году: утверждена или нет?

Утверждена ли новая форма расчета 6-НДФЛ с 2018 года? Какой бланк скачивать для заполнения «бумажного» годового расчета 6-НДФЛ за 4 квартал 2017 года? Утвержден ли новый формат, необходимый для сдачи расчета в электронном виде? Подобного рода вопросы всегда возникают перед сдачей очередной налоговой отчетности.

По состоянию на момент подготовки данной статьи (25 января 2018 года) новая форма расчета 6-НДФЛ для заполнения и сдачи в ИФНС за 4 квартал 2017 год утверждена не была.

Поэтому годовой отчет 6-НДФЛ готовьте по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Изменения в этот бланк не вносились. Его вы применяли весь 2017 год.

Бланк расчета 6-НДФЛ за 4 квартал 2017 года включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее поясним особенности заполнения каждого из разделов 6-НДФЛ за 2017 год и ответим на самые неоднозначные вопросы об отражении в отчетности переходящей зарплаты за сентябрь и декабрь 2017 года.

Уже же точно известно, что в 2018 году бланк расчёта по форме 6-НДФЛ налоговики не существенно, но обновят. А вместе с ним – электронный формат, правила заполнения и сдачи в налоговую. С проектом изменений можно ознакомиться здесь:

http://regulation.gov.ru/projects/List/AdvancedSearch#npa=75142

ФНС обновила штрих-коды, ввела поля для правопреемников, которые сдают 6-НДФЛ (в т. ч. уточняющую) за реорганизованную фирму. Поэтому в верхней части титульного листа им нужно приводить ИНН и КПП организации-правопреемника. Последняя также должна фигурировать в основном поле – «Налоговый агент».

Пока эти изменения проходят регистрацию в Минюсте России и не вступили в силу, можно заполнить и сдавать 6-НДФЛ по прежней форме, утвержденной приказом Налоговой службы России от 14 октября 2015 года № ММВ-7-11/450.

Титульный лист

При составлении 6-НДФЛ за 4 квартал 2017 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное).

Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки».

Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если годовой расчет за 2017 год подается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете именно годовой 6-НДФЛ за 2017 год. В графе «Налоговый период (год)» отметьте год, за который сдается годовой расчет, а именно – 2017.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

Раздел 1 расчета 6-НДФЛ за 4 квартал 2017 года

В разделе 1 6-НДФЛ за 4 квартал 2017 года «Обобщенные показатели» показывайте общую за весь год 2017 год сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога.

В раздел 1 расчета включают доходы, вычеты и НДФЛ по ним общими суммами: за I квартал, полугодие, 9 месяцев, год нарастающим итогом с начала 2017 года (п. 2 ст. 230 НК РФ). Поэтому в разделе 1 6-НДФЛ за 4 квартал 2017 года должны найти отражение сводные показатели с 1 января по 31 декабря 2017 года включительно. Сведения для заполнения берите из регистров налогового учета по НДФЛ.

Далее поясним, какие строки обобщенных значений находятся в разделе 1:

| Строка | Что отражать |

| 010 | Ставку НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 020 | Сумму начисленного дохода. |

| 025 | Доходы в виде дивидендов с января по декабрь 2017 года включительно. |

| 030 | Сумму налоговых вычетов. |

| 040 | Сумму исчисленного НДФЛ с начала 2017 года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 045 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом за весь 2017 год: с 1 января по 31 декабря 2017 года. |

| 050 | Сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Однако эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 № БС-4-11/3852). |

| 060 | Общее количество физических лиц, получивших доход, в течение отчетного (налогового) периода. |

| 070 | Сумму удержанного НДФЛ. |

| 080 | Сумму НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до конца 4 квартала 2017 год, но по каким-либо причинам не сделали этого. |

| 090 | Сумму возвращенного НДФЛ (по статье 231 НК РФ). |

Раздел 2 расчета 6-НДФЛ за 4 квартал 2017 года

В разделе 2 годового отчета 6-НДФЛ указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

В разделе 2 6-НДФЛ за 4 квартал 2017 год следует отражать сведения только за последние три месяца (октябрь, ноябрь и декабрь 2017 года). При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога.

Поясним заполнение основных строк в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных пособий и отпускных выплат срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Пример заполнения 6-НДФЛ за 4 квартал 2017 года

Теперь приведем пример заполнения расчета 6-НДФЛ за 2017 год. Он составлен на основании официальной инструкции по заполнению расчета.

Предположим, что в компании 12 сотрудников. За 2017 год начислены зарплата, премии, отпускные и пособия по временной нетрудоспособности в общей сумме 3 584 692,69 руб., предоставлены вычеты – 43 200 руб. НДФЛ со всех выплат – 460 394 руб. Весь НДФЛ удержан и уплачен в бюджет, кроме НДФЛ с зарплаты за декабрь – 37 050 руб.

В январе 2017 года удержан НДФЛ 36 400 руб. с зарплаты за декабрь 2016 года – 283 600 руб., вычет – 3 600 руб. Всего за 2017 год удержан НДФЛ – 459 744 руб. (460 394 руб. – 37 050 руб. + 36 400 руб.).

В 4 квартале 2017 года выплачены:

- зарплата за вторую половину сентября 295 000 руб. – 10 октября. Из нее удержан НДФЛ со всей зарплаты за сентябрь – 69 914 руб. (вся зарплата за сентябрь – 545 000 руб.), вычет – 7 200 руб.;

- зарплата за октябрь 530 000 руб. – 25 октября и 10 ноября, НДФЛ с нее – 67 964 руб., вычет – 7 200 руб.;

- премия за октябрь 258 000 руб. – 10 ноября, НДФЛ с нее – 33 540 руб.;

- пособие нетрудоспособности в связи с болезнью 5 891,54 руб. – 23 ноября, НДФЛ с него – 766 руб. Больничный выдан с 14 по 20 ноября;

- отпускные 33 927,71 руб. – 24 ноября, НДФЛ с них – 4 411 руб. Отпуск – с 28 ноября по 22 декабря;

- зарплата за ноябрь 530 000 руб. – 24 ноября и 8 декабря, НДФЛ с нее – 67 964 руб., вычет – 7 200 руб.;

- аванс за декабрь 250 000 руб. – 25 декабря.

Обратите внимание: премия и зарплата за октябрь включены в один блок строк 100 – 140, т.к. у них совпадают все три даты в строках 100 – 120. Их общая сумма – 788 000 руб., удержанный с нее налог – 101 504 руб. Образец заполнения 6-НДФЛ за 2017 года в таких условиях может выглядеть так:

Далее более подробно разберем некоторые особенности заполнения и переходящих выплат в составе 6-НДФЛ за 4 квартал 2017 года.

Зарплата за декабрь 2017 года выплачена в декабре: как отразить

Самые спорные вопросы в отношении заполнения 6-НДФЛ – это выплаты переходных периодов. С ними сталкиваются, когда зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Подобная неоднозначная ситуация сложилась с зарплатой за декабрь 2017 год.

Дело в том, что одни работодатели зарплату за декабрь выдали до Нового года (в декабре). Другие организации и ИП выплатили зарплату и годовую премию в январе 2018 года.

Как показать декабрьские начисления в отчете, чтобы налоговики приняли 6-НДФЛ с первого раза? Давайте разбираться на конкретных примерах заполнения 6-НДФД за 4 квартал 2017 год.а

Как рекомендует действовать ФНС

Всю зарплату за декабрь 2017 года выплатили работникам в декабре 2017 году? Тогда расчет по форме 6-НДФЛ за 2017 год заполните так:

- сумму начисленной зарплаты за декабрь 2017 года – стока 020;

- сумму исчисленного с зарплаты НДФЛ – строка 040;

- сумму удержанного НДФЛ (строка 070). Дата удержания НДФЛ – это 31 декабря 2017 года.

В разделе 2 расчета 6-НДФЛ за 4 квартал 2017 года данные о зарплате за декабрь не фиксируйте. Их нужно показать в расчете за I квартал 2018 года, поскольку в разделе 2 следует опираться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть выплаченный доход и удержанный налог отразите в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ.

Для зарплаты за декабрь 2017 года, которую выплатили до новогодних праздников, срок уплаты НДФЛ – первый рабочий день после 31 декабря 2017 года, то есть 9 января 2018 года. Объясним почему. Зарплату вы начислите только 31 декабря 2017 года.

Деньги, которые выплатили за декабрь до 31 декабря – это аванс. Зачет начисленной зарплаты в счет аванса можно произвести только 31 декабря 2017 года. Этот день и будет датой фактического получения дохода сотрудниками.

А НДФЛ с зарплаты платят не позже дня, следующего за датой получения дохода.

В разделе 2 расчета 6-НДФЛ за I квартал 2018 год укажите по строкам:

- 100 «Дата фактического получения дохода» – 31.12.2017;

- 110 «Дата удержания налога» – 31.12 2017;

Источник: https://blogkadrovika.ru/6-ndfl-za-4-kv-2017-instrukciya-s-primerami/

Образец заполнения раздела 2 формы 6-НДФЛ, отражающего заработную плату за декабрь 2016 года

Годовая форма 6-НДФЛ.

Ø Годовая форма 6-НДФЛ: кто отчитывается.

Форму 6-НДФЛ подают в инспекции налоговые агенты. Так прописано в п. 2 ст. 230 НК РФ. Так что отчитываться обязаны компании и предприниматели, которые выплачивают физическим лицам доходы, облагаемые НДФЛ. В расчет 6-НДФЛ включают обобщенные данные по всем физлицам за отчетный (налоговый) период. Разбивки по конкретным получателям доходов здесь не приводят.

Ø Годовая форма 6-НДФЛ: когда отчитываться.

Форма 6-НДФЛ ежеквартальная (абз. 3 п. 2 ст. 230 НК РФ). Подавать в ИФНС форму 6-НДФЛ в 2017 году нужно, не позднее последнего числа месяца, следующего за отчетным периодом. Если крайний срок выпадает на выходной или праздник, он переносится на ближайший рабочий день. Это общее правило, которое действует и в этом случае. Сроки сдачи расчета 6-НДФЛ в 2017 году в таблице:

| Период отчета | Крайний срок сдачи отчета |

| 1 квартал 2017 года | 3 мая 2017 года |

| Полугодие 2017 года | 31 июля 2017 года |

| 9 месяцев 2017 года | 31 октября 2017 года |

| 2017 год | 31 января 2018 года |

Ø Годовая форма 6-НДФЛ: как заполнять.

Форма расчета 6-НДФЛ утверждена приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450. Расчет включает два листа: титульный и второй лист, в котором два раздела.

В первом разделе «Обобщенные показатели» приводят общие суммы доходов и налога и заполняют его нарастающим итогом с начала года.

Во втором разделе «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» дается расшифровка по датам выплаты дохода и перечисления НДФЛ в бюджет. Показатели приводят лишь за отчетный период. Поэтому если операцию начали в этом периоде, но не завершили, в раздел 2 она не войдет. Это относится к переходящей зарплате.

Например, зарплата за март, которую Вы начислили в марте, но выплатили в апреле, попадает в расчет 6-НДФЛ за полугодие, а не за 1 квартал 2017 года. Рассмотрим порядок заполнения расчета 6-НДФЛ более подробно.

| Титульный лист. | |

| Период представления. | В эту строку вписывают код периода, за который отчитываются. Коды берут из приложения № 1 к Порядку, утвержденному приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/450. Коды следующие: 21 – 1 квартал; 31 – полугодие; 33 – 9 месяцев; 34 – год; 51 – 1 квартал при реорганизации (ликвидации) организации; 52 – полугодие при реорганизации (ликвидации) организации; 53 — 9 месяцев при реорганизации (ликвидации) организации; 90– год при реорганизации (ликвидации) организации; |

| Налоговый период. | В эту строку вписывают год, в котором подают расчет, – 2017. |

| По месту нахождения (учета). | Код в этой строке зависит от того, в какую инспекцию компания или ИП сдает расчет. ü В отчете, который компания представляет по своему месту учета, нужно вписать код 212. ü А в отчете в инспекцию, в которой состоит на учете обособленное подразделение, – 220. Другие коды можно посмотреть в приложении № 2 к приказу ФНС № ММВ-7-11/450. 120 — По месту жительства индивидуального предпринимателя; 125 — По месту жительства адвоката; 126 — По месту жительства нотариуса; 212 — По месту учета российской организации; 213 — По месту учета в качестве крупнейшего налогоплательщика; 220 — По месту нахождения обособленного подразделения российской организации; 320 — По месту осуществления деятельности индивидуального предпринимателя; 335 — По месту нахождения обособленного подразделения иностранной организации в Российской Федерации. |

| Раздел 2. | |

| Строка 100 | «Дата фактического получения дохода». § Дату записывают согласно ст. 226 НК РФ. Например: ü для зарплаты – это всегда последний день месяца, за который ее начислили; ü для отпускных и больничных – день, когда деньги выдали сотруднику из кассы или перевели на его карту. |

| Строка 110 | «Дата удержания налога». § По этой строке приводят дату, когда компания или ИП должна удержать НДФЛ. По действующим правилам – это день выплаты дохода физлицу (п. 4 ст. 226 НК РФ). Так что если Вы задерживаете выплату зарплаты, впишите в строку 110 день ее фактической выплаты. |

| Строка 120 | «Срок перечисления налога». § В этой строке приводят дату, когда НДФЛ надо перечислить в бюджет по правилам НК РФ, а не тогда, когда это сделали фактически. Например: ü НДФЛ с зарплаты перечисляют в бюджет не позднее следующего дня после выплаты; ü с отпускных и больничных – до конца месяца, когда суммы выдали персоналу. Если срок попадает на выходной или праздник, он переносится на ближайший рабочий день. |

| Строка 130 | «Сумма фактически полученного дохода». § В этой строке напишите доходы физлиц в рублях и копейках. § С аванса по зарплате НДФЛ не удерживают, поэтому на дату получения дохода в виде зарплаты напишите в расчете ее общую сумму за месяц. § Разбивать выплату на аванс и сумму в счет окончательного расчета не нужно. |

| Строка 140 | «Сумма удержанного налога». § Впишите сюда сумму налога, которую должны удержать с дохода. § Не важно, полностью Вы перечислили ее в бюджет или нет. Также не имеет значения, если Вы по ошибке удержали с работника меньше, а к моменту заполнения отчета обнаружили ошибку. |

Ø Важные разъяснения налоговиков про годовую форму 6-НДФЛ в 2017 году.

Отчет 6-НДФЛ за 2016 год форма сложная, порядок ее заполнения не отвечает ни на один конкретный вопрос. Поэтому налоговики в течение прошлого года выпустили больше 60 разъяснений по 6-НДФЛ. Иногда они тоже противоречили друг другу. На примерах ниже покажем, как применять рекомендации налоговиков.

| Ситуация | Разъяснения |

| Зарплату, выданную до 30 декабря 2016 года, отразите в разделе 2. | Если Вы выдали декабрьскую зарплату в декабре, не торопитесь заносить ее в раздел 2 годовой формы 6-НДФЛ. ФНС России советует прежде посмотреть на дату выплаты денег. § Вариант первый — Вы выдали зарплату до 30 декабря, например, 29-го числа. Тогда запишите выплату в разделе 2 годовой формы 6-НДФЛ. Как это сделать, рассмотрим на примере. Пример: ООО «Навигатор успеха» выплатило заработную плату за декабрь 2016 года 29-го числа этого месяца. Начисленная сумма — 165 000 , удержанный НДФЛ — 21 450 . Как бухгалтер отразит выплату в разделе 2 годовой формы 6-НДФЛ: ü Поскольку деньги выдали работникам в 2016 году, бухгалтер запишет декабрьскую зарплату в отдельном блоке раздела 2 годовой формы 6-НДФЛ (смотри образец в конце). ü В разделе 1 формы бухгалтер добавит начисленную сумму в показатель по строке 020, вычеты отразит в строке 030. ü Начисленный и удержанный НДФЛ с заработной платы за декабрь он запишет в строках 040 и 070 годового отчета. § Вариант второй — Вы выдали зарплату 30 декабря, в последний рабочий день 2016 года. Крайний срок уплаты НДФЛ будет 9 января 2017 года. Эту дату Вы укажете в строке 120. Но поскольку срок уплаты наступает в следующем году, налоговики советуют не отражать выплату в разделе 2 формы 6-НДФЛ за 2016 год. Вы запишете ее в разделе 2 следующего отчета, за I квартал 2017 года. Важно! Если Вы удержали налог с декабрьской зарплаты в 2016 году, добавьте сумму НДФЛ в показатель по строке 070 раздела 1 годовой формы 6-НДФЛ. При этом в раздел 1 годовой формы 6-НДФЛ налоговики рекомендуют внести как саму выплату в строку 020, так и в строки 040 и 070 начисленный и удержанный НДФЛ. Ø Ответственность.Даже если Вы отразите выплату от 30 декабря в разделе 2 годового отчета, штрафов не будет. Ведь налоговики налагают санкции только за ошибки, из-за которых бюджет недополучил денег или нарушены права работников. А если Вы записали выплату в форме 6-НДФЛ не за тот период, неточность не повлияла на бюджет и права физлиц. Напомните об этом инспекторам при возможных спорах! Если же Вы сдадите отчет с неверными суммами, штраф составит 500 рублей. |

| Зарплату, выданную в январе 2017 года, в разделе 2 не показывайте. | § Декабрьскую зарплату, выплаченную в 2017 году, в разделе 2 годовой формы 6-НДФЛ не отражайте. И в строке 070 раздела 1 налог с этой выплаты не записывайте. Ведь до конца 2016 года Вы не выдали деньги и не удержали с дохода НДФЛ. И в то же время: ü в разделе 1 отразите начисленную декабрьскую зарплату в строке 020; ü вычеты покажите в строке 030; ü рассчитанный налог — в строке 040. § В разделе 2 Вы покажете выплату в отчете за I квартал 2017 года. И удержанный налог запишете в строке 070 раздела 1. Примечание: выдать декабрьскую зарплату в январе и не нарушить закон Вы могли, только если установили срок выплаты после 8-го числа, например 9-е или 10-е число. Если же дата выдачи заработной платы находится в интервале с 1-го по 8-е число, Вы должны были выплатить декабрьский заработок до нового года. Ведь с 31 декабря 2016-го по 8 января 2017-го были праздники и выходные. А если срок выдачи зарплаты приходится на выходной, выплачивать деньги следует в предыдущий рабочий день (ст. 136 ТК РФ). Ø Ответственность. Поступив иначе, Вы нарушили трудовое законодательство. За это трудовая инспекция вправе оштрафовать: ü фирму на 30 000 — 50 000 рублей; ü руководителя на 10 000 — 20 000 рублей; ü предпринимателя на 1 000 —5 000 рублей. |

| Просроченный НДФЛ запишите как вовремя уплаченный. | § Если Вы перечислили налог после срока или вовсе не уплатили, этот факт в форме 6-НДФЛ не отражайте. Дело в том, что Вы записываете в отчете начисленный и удержанный налоги. ü В строке 110 раздела 2 Вы ставите дату, когда удержали налог. ü А в строке 120 указываете крайний срок уплаты. ü А фактическую дату уплаты и перечисленную сумму налога в отчете не отражайте. § Просрочку показывать в форме 6-НДФЛ не нужно. О ней налоговики узнают сами, когда сравнят даты из строк 120 с Вашими платежами в бюджет из своей базы. Ø Ответственность. За опоздание с уплатой НДФЛ Вам грозят пени и штраф. Пени начислят по ставке, которая равна 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки. А штраф равен 20% от величины не своевременно уплаченного налога. На заметку! С 1 октября 2017 года для фирм ставка пеней с 31-го дня просрочки увеличится до 1/150 ставки рефинансирования. |

| Как заполнить 6-НДФЛ, если налог перечислили после срока. | Пример: ООО «Навигатор успеха» выплатило зарплату за ноябрь 5 декабря 2016 года. Начисленная сумма — 140 000 . Удержанный с зарплаты НДФЛ, равный 18 200 , фирма перечислила только 26 декабря. Как бухгалтер отразит выплату в годовом отчете 6-НДФЛ: ü Поскольку ООО «Навигатор успеха» начислило и выплатило заработную плату в 2016 году, бухгалтер добавит 140 000 в показатель по строке 020. ü А НДФЛ с заработной платы отразит в строках 040 и 070 раздела 1 формы 6-НДФЛ за 2016 год. ü В разделе 2 бухгалтер запишет ноябрьскую зарплату в отдельном блоке. ü Обратите внимание, что в строке 120 бухгалтер поставит крайний срок уплаты — 06.12.2016, а не фактическую дату, когда фирма перечислила налог. (Смотрите образец). § Правильно заполняйте поле 107 платежки, когда перечисляете удержанный из доходов НДФЛ. Ставьте в этом поле месяц, в котором Вы выплатили доход, даже если перечисляете налог после срока. Например, в платежке на НДФЛ с декабрьской зарплаты в поле 107 укажите МС.12.2016. § И на всякий случай делайте сверку хотя бы раз в год перед отчетностью. |

| Сроки уплаты налога с дивидендов у ООО и АО различаются. | § Если Вы выплачивали в 2016 году дивиденды: ü в разделе 1 покажите их вместе с другими доходами по строке 020; ü отдельно запишите дивиденды в строке 025; ü НДФЛ с дивидендов Вы добавите в строку 040 и покажете обособленно в строке 045; ü в разделе 2 укажите в отдельных блоках дивиденды, выплаченные в IV квартале 2016 года. Обратите внимание! При заполнении строки 120 — крайний срок уплаты НДФЛ с дивидендов различается в зависимости от Вашей организационной формы. Важно! Если Вы выплатили дивиденды уже в 2017 году, в отчете 6-НДФЛ за 2016 год их не отражайте. Вы покажете эти доходы в форме 6-НДФЛ за I квартал. |

Источник: https://cyberpedia.su/3x114af.html