Енвд для ооо: налоги, отчетность :

ЕНВД является упрощенным режимом налогообложения, который может применяться как ИП, так и ООО. Эта система обладает многими плюсами, но при ее использовании приходится учитывать много нюансов.

ЕНВД для ООО считается неплохим выбором, так как единый налог заменяет сразу много сборов. Дополнительно уменьшается количество документов, подготавливаемых бухгалтером компании.

Но при этом важно разбираться, при каких условиях разрешается пользоваться режимом, с какими сложностями приходится сталкиваться, а также как перейти на этот режим.

Могут ли компании работать на ЕНВД?

ЕНВД для ООО является разрешенным режимом, хотя для его применения должны соблюдаться определенные требования. Правила использования системы перечисляются в ст. 346.26. Именно региональные власти конкретного региона принимают решение о возможности использования ЕНВД, а также определяют, какие виды деятельности могут подходить для этих целей.

Поэтому не всегда может использоваться для ООО ЕНВД. Розничная торговля считается наиболее распространенным видом деятельности, для которого разрешен этот режим. Дополнительно фирмы могут заниматься ветеринарией, наружной рекламой, предоставлением помещений в аренду, ремонтом автомобилей и другими аналогичными видами деятельности.

Условия перехода

Применение ЕНВД ООО разрешается только при удовлетворении нескольких требований. К ним относится:

- в регионе, где работает организация, разрешается использование данного налогового режима;

- выбранная деятельность подходит под требования системы;

- сама компания не выходит за рамки установленных ограничений, предъявляемых к размеру дохода, количеству работников и других нюансов.

Во многих крупных городах, к которым относится Москва, Санкт-Петербург или Севастополь, разрешено применение ЕНВД для ООО и ИП. За счет использования данного режима значительно упрощается учет на предприятии.

Правила перехода

Если компания принимает решение работать по ЕНВД, то первоначально надо убедиться, что выбранное направление работы и характеристики предприятия подходят под требования режима. Рекомендуется направить представителя компании в местную администрацию, чтобы проверить возможность применения ЕНВД в конкретном регионе.

Если удовлетворяются все условия, то дополнительно проверяются следующие требования:

- в компании не должно работать официально больше 100 человек, причем учитываются не только штатные работники, но и специалисты, трудящиеся по совместительству или по договору ГПХ;

- в капитале предприятия участие сторонних организаций не превышает 25%;

- компания не должна выступать в качестве участника простого товарищества или работать с использованием доверительного договора;

- деятельность фирмы не должна попадать под ЕСХН;

- ООО не должно являться крупнейшим налогоплательщиком, причем сюда относятся предприятия, перечисляющие ежегодно больше 1 млрд руб. в качестве налогов в бюджет.

Только если удовлетворяются все вышеуказанные условия, имеется возможность применять этот налоговый режим предприятию. Наиболее часто ведут ООО торговлю на ЕНВД.

Плюсы системы

Если компания решает пользоваться этим упрощенным режимом для расчета налогов, то у нее появляется много преимуществ. К ним относится:

- значительно снижается количество налогов ООО на ЕНВД, так как с помощью одного сбора заменяется налог на прибыль, налог на имущество и НДС;

- исключением является уплата налога на имущество, если в качестве налоговой базы для недвижимости выступает кадастровая стоимость;

- расчет налога считается простым, поэтому нередко даже начинающие руководители компаний занимаются данным процессом;

- организации на этом режиме могут не пользоваться кассовым аппаратом при работе с наличными средствами, но в этом случае покупателям должны предоставляться товарные чеки или БСО;

- упрощается процедура учета денежных поступлений и расходов предприятия;

- размер налога зависит от физического показателя, поэтому считается достаточно низким, что уменьшает налоговую нагрузку на компании;

- снижается вероятность проведения разных налоговых проверок;

- допускается уменьшать размер налога на страховые взносы за наемных работников.

Дополнительно для аптечных организаций предоставляются определенные льготы по страховым взносам.

Минусы режима

Если ООО применяет ЕНВД, то приходится сталкиваться с некоторыми минусами данной деятельности. К ним относится:

- не получится в течение года осуществить переход на другой режим налогообложения, но исключением является ситуация, когда фирма перестает отвечать требованиям ЕНВД, поэтому в автоматическом режиме она переводится на ОСНО;

- если работает компания сразу в нескольких направлениях, то возникают сложности с совмещением ЕНВД с другими режимами налогообложения, что приводит к необходимости нанимать на работу опытного бухгалтера;

- отчеты приходится сдавать по месту регистрации компании, а не по тому месту, где непосредственно осуществляется ведение деятельности;

- размер налога не зависит от получаемой прибыли, поэтому даже если компания в определенный период времени будет получать убыток, ей все равно придется перечислять фиксированный размер налога;

- предприятия, применяющие ОСНО и уплачивающие НДС, часто отказываются от сотрудничества с фирмами, работающими по ЕНВД, поэтому возникает вероятность потери многих важных контрагентов.

Поэтому перед непосредственным переходом на ЕНВД следует оценить как положительные, так и отрицательные стороны использования такого налогового режима.

Правила расчета налога

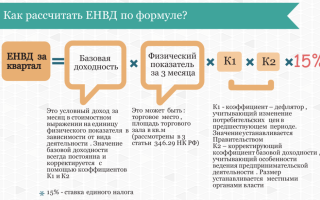

Для расчета налога ООО на ЕНВД требуется пользоваться стандартной формулой. Для этого используется вмененный доход, который рассчитывается на государственном уровне. Он представлен предполагаемой доходностью от конкретного вида деятельности.

Дополнительно во время расчета учитывается физический показатель, который может быть представлен площадью используемого помещения, количеством мест в транспорте для перевозки пассажиров или другими параметрами.

Нередко физическим показателем выступает даже количество официально трудоустроенных работников.

https://www.youtube.com/watch?v=h4qHmohVTKM

Все условия расчета ЕНВД для ООО имеются в НК. В процессе расчета используются следующие показатели:

- базовая доходность, определяемая на государственном уровне, причем это значение регулярно меняется;

- физический показатель конкретного бизнеса;

- коэффициент К1, определяющийся Правительством каждый год;

- коэффициент К2, устанавливающийся местной администрацией, причем его размер может значительно отличаться для разных видов деятельности.

Все вышеуказанные показатели перемножаются, что позволяет получить налоговую базу. Далее она умножается на ставку налога, равную 15%. Полученное значение является ежемесячным размером налога. Так как ЕНВД уплачивается ежеквартально, то этот показатель далее умножается на 3.

Расчет может выполняться самостоятельно, а также с помощью специальных компьютерных программ, выпущенных ФНС. В них достаточно только внести нужные данные, после чего расчет выполняется в автоматическом режиме.

Ведение бухучета

При ЕНВД как вести учет ООО? Этот вопрос интересует каждого предпринимателя, планирующего открытие своей компании. Так как применяется упрощенный режим, то не требуется подготавливать огромное количество бухгалтерских документов. Поэтому компании, работающие по ЕНВД, должны составлять только следующие документы:

- ежеквартально формируется декларация по ЕНВД;

- ведутся регистры;

- составляется книга учета доходов и расходов;

- за всех работников формируются декларации по НДФЛ;

- если в собственности фирмы имеется земля или автомобили, то дополнительно сдаются в ФНС декларации по земельному и транспортному налогу;

- формируются грамотно контракты с разными контрагентами или крупными клиентами;

- сдаются формы в органы статистики;

- ежегодно передается в ФНС справка о средней численности работников на предприятии, на основании которой удается понять, не нарушаются ли требования к компании для использования ЕНВД;

- в ПФ и ФСС сдаются ежегодно отчеты;

- ведутся документы о кадрах и движении финансов.

В 2018 году штрафы за неправильный учет на предприятии считаются достаточно высокими, поэтому к этому процессу надо подходить ответственно. Все вышеуказанные отчеты ООО на ЕНВД считаются простыми в составлении. Но целесообразно все же оформлять в штат опытного бухгалтера, который знает основные правила составления документов.

Правила перечисления страховых взносов

Страховые взносы ООО на ЕНВД являются обязательными платежами. Перечисляются ежемесячно за всех работников средства в ПФ, ФСС и другие государственные фонды.

Каждому работнику дополнительно начисляется зарплата. Нередко компании предпочитают не оформлять официально сотрудников, а в этом случае они сдают нулевую отчетность. Но если трудовая инспекция выявит такое нарушение, то фирма не только будет привлечена к административной ответственности, но и будет начислена неустойка по налогам.

Требуется ли кассовый аппарат?

Только для этого режима налогообложения имеется послабление, позволяющее не пользоваться кассовым аппаратом. Дополнительно применение онлайн-кассы было отложено до 2019 года.

Такие условия являются привлекательными для многих компаний. Наиболее часто выбирается для ЕНВД розничная торговля.

ООО в этом случае освобождается от многочисленных налогов и необходимости формирования сложных отчетов.

Но даже при отсутствии кассового аппарата компании должны предоставлять своим покупателям подтверждения покупок. Для этого используются товарные чеки или БСО, если компания специализируется на оказании разных услуг населению.

Можно ли совмещать с другими режимами?

Если выбирается фирмой ЕНВД, то допускается совмещать данный режим с другими системами налогообложения, к которым относится ОСНО, УСН или патентная система. Но при этом выбранная деятельность должна попадать под ЕНВД.

При совмещении разных режимов появляются сложности с правильным определением доходов и расходов компании. Для этого требуется вести раздельный учет, что нередко приводит к неправильным расчетам.

Это обусловлено тем, что часто применяется единое имущество для работы по разным режимам.

Так как по ЕНВД не учитывается получаемый от работы доход, то большинство поступлений приходится учитывать по другому режиму, что увеличивает налоговую нагрузку на компании.

Как перейти?

Переход на упрощенный режим может осуществляться двумя способами:

- сразу после регистрации компании представитель организации может подать заявление на ЕНВД для ООО в ФНС по месту регистрации для перехода на этот режим;

- если же организация уже работает определенное количество времени, то переход на этот режим допускается исключительно с нового года.

Если во время функционирования компании выявляется, что перестает фирма соответствовать требованиям ЕНВД, то она автоматически переводится на ОСНО.

Не рекомендуется обманывать работников ФНС, так как на основании полученных документов они легко поймут, когда именно были нарушены требования по упрощенному режиму.

Если же будут по-прежнему сдаваться декларации по ЕНВД, то это приведет к привлечению компании к ответственности.

Как прекратить работу по ЕНВД?

Переход и использование данного режима являются добровольными, поэтому если руководитель компании решает прекратить его применение, то выполнить процесс можно в любой момент времени.

Для прекращения деятельности составляется заявление по форме ЕНВД-3. Снимается компания с учета в течение пяти дней, после чего ей направляется соответствующее уведомление. Поэтому для ООО снятие с учета ЕНВД считается простым процессом.

Как снизить размер налога?

Компании могут снизить размер налога на 50%, для чего учитываются перечисленные страховые взносы за работников. Эта возможность используется исключительно при наличии официально трудоустроенных сотрудников.

Дополнительно ИП могут снизить размер сбора на 100% за страховые взносы, уплаченные за себя, если у них нет работников. Предприниматели могут уменьшить налог за счет трат на покупку онлайн-кассы. Такая льгота предлагается в размере 18 тыс. руб.

Срок уплаты налога

Если применяется компанией ЕНВД, то бухгалтер предприятия должен точно знать, когда перечисляются средства и сдаются декларации. В качестве налогового периода выступает квартал, поэтому ежеквартально требуется перечислять сбор.

Налог перечисляется до 25 числа месяца, следующего за последним месяцем отчетного квартала. Декларация сдается до 20 числа этого же месяца. Именно в декларации содержатся сведения о размере сбора.

Если в установленные сроки отсутствует налог, то компания привлекается к ответственности. Она уплачивает штраф в размере 20% от налога, а также за каждый день просрочки взимается неустойка. Это приводит к значительному увеличению суммы, которую в итоге придется перечислить в бюджет.

Если не сдается своевременно декларация, то фирма уплачивает штраф и неустойки. Регулярные нарушения вовсе могут выступать в качестве основания для проведения внеплановой налоговой проверки, поэтому компании должны ответственно подходить к своим налоговым обязательствам.

Заключение

ЕНВД является разрешенным режимом для ООО. Воспользоваться этой упрощенной системой можно только при соответствии многим требованиям.

Компании на этом режиме могут не рассчитывать и не уплачивать большое количество налогов. Упрощается значительно учет, а также размер налога может уменьшаться за счет страховых перечислений.

Источник: https://BusinessMan.ru/envd-dlya-ooo-nalogi-otchetnost.html

Вмененный налог ЕНВД для ИП и ООО | Когда ИП и ООО можно применять режим ЕНВД? — Эльба

Единый налог на вменённый доход (ЕНВД) — система налогообложения, которая подходит только для определённого бизнеса. ЕНВД заменяет сразу несколько налогов: НДС, НДФЛ индивидуального предпринимателя, налог на прибыль ООО и налог на имущество. Налог зависит не от дохода, а от размера бизнеса.

Кто может применять ЕНВД

ЕНВД действует по всей России, кроме Москвы. Вы можете перейти на ЕНВД, если у вас ИП или ООО, в которых не больше 100 сотрудников. Исключение — ООО, где 25% или больше уставного капитала принадлежит другой организации.

Виды бизнеса, попадающие под ЕНВД, устанавливают местные власти. Вот общий перечень, на который они ориентируются:

- Розничная торговля через небольшой магазин до 150 кв.м. Нельзя применять ЕНВД для торговли через интернет-магазин или по каталогам.

- Общественное питание с залом для посетителей не больше 150 кв.м.

- Бытовые услуги населению — ремонт обуви, бытовой техники, пошив одежды и другие услуги в соответствии с распоряжением Правительства.

- Перевозка людей и грузов, если в собственности не больше 20 машин.

- Ремонт, техобслуживание и мойка автомобилей.

- Ветеринарные услуги.

- Сдача в аренду мест на автостоянках.

- Размещение наружной рекламы на рекламных конструкциях — щитах, стендах, табло — и транспорте.

- Сдача в аренду жилья.

- Сдача в аренду земли для торговли и общепита.

- Сдача в аренду торговых мест на рынке или в торговом комплексе, палаток, лотков, а также точек общепита без залов обслуживания посетителей.

Сколько платить

Размер налога на ЕНВД не зависит от доходов. Поэтому вы заранее можете посчитать, сколько придётся платить, и оценить выгоду. Налог рассчитывается по формуле:

Налог за месяц = Базовая доходность х Физический показатель х К1 х К2 х Ставка налога

Базовая доходность — месячный доход, установленный Налоговым кодексом для вашего вида бизнеса.

Физический показатель — размер одного из показателей бизнеса: площадь торгового зала, число работников, количество транспортных средств и т.д. Узнайте, по какому физическому показателю измерять бизнес, в пункте 3 статьи 346.29 Налогового кодекса.

К1 — коэффициент, который ежегодно устанавливает правительство. В 2017 году равен 1,798. В 2018 — 1,868.

К2 — коэффициент, определённый местным законом и не превышающий 1. Найти К2 для вашего бизнеса можно на сайте налоговой вашего региона в разделе «Особенности регионального законодательства».

Ставка налога — от 7,5% до 15%. Пока ни в одном регионе не введена пониженная ставка, поэтому везде применяется 15%.

Налог можно уменьшить на страховые взносы. ИП без сотрудников уменьшают налог полностью на взносы за себя.

ИП с сотрудниками и ООО уменьшают налог не более чем наполовину, и только на страховые взносы за сотрудников по вменённой деятельности, а также на больничные за первые три дня и платежи по ДМС.

С 2017 года ИП с сотрудниками смогут уменьшить налог не только на взносы за сотрудников и больничные, но и на взносы за себя, всё так же соблюдая ограничение в 50% от суммы налога.

Решили, что применять ЕНВД выгодно? Читайте статью о том, как перейти на ЕНВД.

Статья актуальна на 12.12.2017

Источник: https://e-kontur.ru/enquiry/25

Выбираем систему налогообложения ООО: плюсы и минусы

Выбираем систему налогообложения ООО

Открывая новое предприятие, его основатели уже представляют себе основные виды деятельности, планируют обороты компании, количество занятых в ней работников.

Одним из принципиальных моментов является выбор системы налогообложения, оптимальной для ООО в одно-двухлетней перспективе в плане трудозатрат на ведение учета и максимальной легитимной оптимизации налоговых отчислений в бюджет.

Рассмотрим достоинства и недостатки различных систем.

Существуют ограничения в выборе системы налогообложения. В первую очередь рассмотрим причины, по которым та или иная фирма не может выбрать УСН. Их несколько:

- Если при формировании уставного капитала более четверти его принадлежит юридическому лицу (есть некоторые исключения)

- Если у ООО есть представительства или филиалы

- Если стоимость амортизируемого имущества более 100 тысяч рублей

- Если среднегодовая численность сотрудников от 100 человек

- Если сумма дохода за год превышает 60 миллионов 20 тысяч рублей (для 2015 года)

Если в планы учредителей входит хотя бы один из перечисленных пунктов, например, один из них — юридическое лицо, применять УСН не получится.

Допустим, вам по приведенным критериям доступны и основной режим налогообложения, и «упрощенка». На чем остановить выбор?

ОСНО

Плюсы

Являясь плательщиком НДС, вы будете более привлекательны в качестве партнеров для заказчиков, применяющих ОСНО, чем упрощенцы. Это связано с тем, что у ваших контрагентов будет возможность получить вычет по НДС с перечисленных вам платежей за товары или услуги.

У вас не будет ограничений по доходам, штату работающих, имуществу и так далее.

При получении убытка, его можно учесть в будущих периодах, уменьшив на него сумму налога на прибыль.

Минусы

К сложностям системы можно отнести:

Большое количество налогов: НДС, налог на прибыль, на имущество, НДФЛ, платежи в фонды с заработной платы, возможные местные налоги.

Трудоемкость бухгалтерского и налогового учета, сдача полного объема отчетности в налоговые органы и фонды ежеквартально.

УСН

Количество налогов при УСН невелико. Сам налог при УСН, кроме того, вы должны заплатить отчисления с зарплаты сотрудников и НДФЛ. С 2015 года платится налог на имущество с некоторых видов основных средств.

При выборе этой системы нужно определиться с объектом налогообложения. Есть два варианта — «доходы» или «доходы минус расходы». Рассмотрим каждый вариант.

Налог выплачивается в размере 6% от доходов. Эту сумму можно уменьшить на взносы, перечисленные во внебюджетные фонды, но только на половину или менее от суммы налога.

Налоговый учет ведется в Книге учета доходов и расходов.

Плюсы:

- Низкая налоговая ставка

- Несложная система учета, минимальная отчетность

- Отсутствие НДС

- Выгоден для фирм с небольшими расходами (работы, услуги)

Минусы:

- Невыгоден для предприятий, занятых торговлей и производством

Доходы минус расходы

Налог 15% с разницы между доходами и расходами. Перечень расходов закрытый, то есть четко ограниченный. Расходы, не входящие в этот перечень, учесть для уменьшения налога нельзя.

В сравнении с «доходами» ведение учета сложнее.

Плюсы:

- Удобен для торговых организаций розничной и мелкооптовой торговли

- Налоговое бремя невелико по сравнению с ОСНО

Минусы:

- Даже при отсутствии прибыли или убытке придется заплатить минимальный налог — 1% от суммы дохода

Существует такое правило при выборе вида УСН: анализируется соотношение доходов и расходов (плановое для нового предприятия). Если расходы составят 80% и более от доходов, то выгоден метод «доходы минус расходы», при 60% и менее — «доходы».

Предприятиям, занимающимся ВЭД, упрощенка, как правило, невыгодна, ибо она не дает возможности принять к вычету НДС, заплаченный на таможне.

У предприятий есть возможность при изменении ситуации перейти с одной системы на другую, уведомив об этом налоговую инспекцию до конца года.

Источник: http://FBM.ru/kak-sozdat-svojj-biznes/registraciya-biznesa/registraciya-ooo/vybiraem-sistemu-nalogooblozheniya-oo.html

Плюсы и минусы режима ЕНВД для ООО

Отправить на почту

ЕНВД для ООО — очень распространенная система налогообложения. В данной статье рассматриваются условия для применения ЕНВД, особенности расчета единого налога, плюсы и минусы ЕНВД для ООО.

Кто может применять ЕНВД

ЕНВД — достаточно простая система налогообложения, которую ООО может использовать, если в регионе, где оно действует, введен данный налог. При этом должны выполняться следующие условия:

- вид деятельности, которую ведет ООО, подпадает под возможность применения ЕНВД;

- численность персонала в ООО не превышает 100 человек;

- участие в ООО других фирм не превышает 25%;

- ограничения по величине физического показателя, если они имеют место для выбранного вида деятельности ООО, укладываются в рамки, установленные п. 2 ст. 346.26 НК РФ.

Основные принципы применения ЕНВД

Принципы применения ЕНВД для ООО заключаются в следующем:

- Начать использование системы и прекратить его можно с любого месяца года в добровольном порядке. Для этого надо встать и, соответственно, сняться с учета в ИФНС в качестве плательщика ЕНВД.

О том, как встать на учет по ЕНВД, читайте в статье «Постановка на учет в качестве плательщика ЕНВД»

- Величина уплачиваемого при ЕНВД налога, заменяющего НДС, налог на прибыль и на имущество (кроме кадастрового), определяется исходя из величины базовой доходности физического показателя осуществляемого вида деятельности. Базовая доходность установлена законодательно и не зависит от фактических объемов доходов и расходов по виду деятельности.

- При осуществлении нескольких видов деятельности, подпадающих под ЕНВД по разным физическим показателям, расчет сумм налога по ним производится раздельно.

- Фирма, применяющая ЕНВД, обязана вести бухучет, составлять и представлять отчетность. При этом для СМП допускается ведение сокращенного бухучета и упрощение бухотчетности.

- ЕНВД может совмещаться с другими системами налогообложения. В этом случае необходимо организовать раздельное ведение как бухгалтерского, так и налогового учета.

Об особенностях раздельного учета при ЕНВД читайте статью «Как организовать раздельный учет при ЕНВД»

- Плательщик ЕНВД, освобожденный от уплаты налога на прибыль, налога на имущество и НДС, не освобождается от уплаты иных налогов и взносов.

- Представление декларации по ЕНВД и уплата налога осуществляются ежеквартально соответственно до 20 и 25-го числа месяца, следующего за отчетным кварталом.

- При ЕНВД возможно неприменение ККТ.

Как рассчитывается вмененный налог для ООО

Расчет вмененного налога очень прост. Делается он ежеквартально непосредственно в налоговой декларации, в разделе 2, число листов в котором зависит от количества осуществляемых видов деятельности и мест ее осуществления.

Для расчета базы налогообложения необходимы следующие данные:

- Месячная сумма базовой доходности физического показателя соответствующего вида деятельности. Она определяется по таблице п. 3 ст. 346.29 НК РФ.

- Фактическая величина физического показателя для осуществляемого вида деятельности, который может изменяться. Изменение величины физического показателя в расчете считается произошедшим в начала того месяца, в котором фактически произошло изменение.

- Величина действующего в расчетном году коэффициента-дефлятора. Она устанавливается ежегодно на федеральном уровне.

- Величина действующего в регионе осуществления деятельности понижающего коэффициента К2, учитывающего особенности региона. Он устанавливается местными законодательными актами и может меняться в связи с переменой условий осуществления деятельности налогоплательщика. Такое изменение может быть учтено только с начала следующего за изменением условий деятельности отчетного квартала.

Где получить информацию о понижающем коэффициенте по региону, вы узнаете из статьи «Что нужно знать о коэффициенте К2»

- Если налогоплательщик находится на ЕНВД неполный месяц, для этого месяца нужно определить понижающий коэффициент, чтобы учесть долю фактического количества дней применения ЕНВД в этом конкретном месяце. Он будет применен к величине базы, изначально рассчитанной для полного месяца.

Налоговая база за месяц получается путем умножения величины месячной базовой доходности, коэффициента-дефлятора, понижающего регионального коэффициента К2, величины физического показателя за этот месяц и, при необходимости, понижающего коэффициента, учитывающего количество дней применения ЕНВД в этом конкретном месяце.

База для расчета налога определяется как сумма трех баз, рассчитанных раздельно по каждому месяцу квартала. Налог от этой базы рассчитывается путем применения к ней ставки 15%.

Рассчитанную таким образом сумму налога ООО может уменьшить на фактически оплаченные в отчетном квартале платежи во внебюджетные фонды и на некоторые другие расходы, перечень которых приведен в п. 2 ст. 346.32 НК РФ. Сумма уменьшения не может быть больше 50%. Расчет этого уменьшения делается в разделе 3 декларации по ЕНВД.

Подробнее об уменьшении платежа ЕНВД на страховые взносы читайте в статье «Порядок уменьшения ЕНВД на сумму обязательных страховых взносов»

Плюсы и минусы ЕНВД

Положительные стороны режима ЕНВД для ООО заключаются в следующем:

- переход на него прост и достаточно удобен;

- сумма налога ЕНВД сравнительно постоянна и может составлять незначительную долю от получаемых доходов;

- есть возможность существенного сокращения платежа по налогу за счет регионального коэффициента и платежей, позволяющих уменьшить его величину до 50%;

- ЕНВД без проблем совмещается с другими режимами налогообложения;

- можно вести упрощенный бухучет и составлять сокращенную бухгалтерскую отчетность;

- есть возможность не применять ККТ.

Минусами можно считать следующие моменты:

- необходимость ежеквартальной уплаты налога вне зависимости от реального финансового результата работы ООО, что делает нежелательным применение ЕНВД при нерегулярных доходах;

- необходимость постоянного контроля за показателями, разрешающими применение ЕНВД;

- ежегодный рост величины месячной базовой доходности, обусловленный ростом коэффициента-дефлятора;

- перспектива отмены ЕНВД по розничной торговле в связи с возможным введением в регионах торгового сбора;

Подробнее о торговом сборе читайте в статье «Кому платить торговый сбор?»

- необходимость ведения бухучета, никак не связанного с рассчитываемым налогом ЕНВД.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/plyusy-i-minusy-rezhima-envd-dlya-ooo/

Выбираем режим налогообложения | СублиМастер

Вы решили открыть свой бизнес и оформить предприятие так, как предписывает закон.

Вы выбрали между ИП и ООО и определились с видами экономической деятельности. Остался пустяк — выбрать режим налогообложения.

Хотя, возможно, вам и выбирать не придется. Некоторые виды экономической деятельности подпадают только под определенный режим .

Если вы зарегистрировались как индивидуальный предприниматель, то скорее всего вам придется выбирать один из трех возможных режимов налогообложения:

а) Упрощенная система налогообложения (УСН)

б) Единый налог на вмененный доход (ЕНВД)

в) Патентная деятельность

Начнем по порядку.

Упрощенная система налогообложения.

Применение УСН освобождает ИП от уплаты НДФЛ, НДС, налога на имущество физических лиц. Уплата налога по этому режиму действительно проста и удобна. Вам лишь нужно определиться в способе оплаты УСН:

м

— 6% от валового дохода (т.е. всей выручки), либо

— 15% от разницы между доходами и расходами

Во втором случае, вам нужно будет предоставить в налоговую документы, подтверждающие ваши расходы. Поэтому, многие выбирают первый вариант — заплатил 6 рублей с каждой сотни и ни какой головной боли.

Помните, что УСН не освобождает вас от ведения кассовых операций, а так же от уплаты взносов в пенсионный фонд и фонды социального и медицинского страхования.

Плюсы УСН — удобный учет, низкие налоговые выплаты.

Минусы УСН — обязательное наличие кассового аппарата.

Единый налог на вмененный доход.

Вмененным налогом облагаются многие виды деятельности.В основном этоуслуги населению и розничная торговля.Их полный список можно найти в Налоговом кодексе (статья 346.26).

Налог рассчитывается в зависимости от площади, занимаемой фирмой или от количества ее сотрудников. Налог уплачивается, не зависимо от величины вашего заработка, даже если вы в убытках.

Ставка налога различается для разных видов деятельности. Примеры расчетов ЕНВД можно посмотреть здесь.

Плюсы ЕНВД — простой и понятный учет, не обязательное использование кассового аппарата.

Минусы ЕНВД — даже если вы отработали квартал с убытком, налог нужно будет заплатить полностью.

Патентная «упрощенка».

Упрощенная система налогообложения на основе патента — это еще один вариант выбора налогового режима.

Виды деятельности, которые подпадают под патент, перечислены в пункте 2 статьи 346.25.1 Налогового кодекса. Всего их 59. В частности, к ним относятся:

- пошив и ремонт одежды и других швейных изделий

- изготовление и ремонт обуви

- изготовление, сборка, ремонт мебели и других столярных изделий

- фото-, кино- и видеоуслуги

- ремонт бытовой техники, радио- и телевизионной аппаратуры, компьютеров

- ремонт и техническое обслуживание автомобилей

- парикмахерские и косметические услуги

- перевозка пассажиров и грузов на автомобильном и водном транспорте, включая паромную перевозку

- мойка автотранспортных средств

- ремонт квартир и др.

Обратите внимание на пункт «фото-, кино- и видеоуслуги». Возможно, он может подойти под деятельность, связанную с сублимационной печатью.

Проблема в том, что патентная деятельность возможна не во всех регионах России. Поэтому, прежде чем выбирать ее в качестве режима налогообложения, поинтересуйтесь в «своих» налоговых органах — есть ли у вас такая возможность.

Предприниматели, применяющие «упрощенку» на основе патента, не сдают декларацию по единому налогу, не ведут книгу доходов и расходов. Но патент не освобождает предпринимателя от кассовых операций.

Купить патент вы можете сроком на квартал, полугодие, 9 месяцев или год.

Стоимость патента рассчитать просто. Для этого нужно нужно знать размер потенциально возможного годового дохода для соответствующего вида деятельности. Этот размер в разных регионах России может отличаться. Узнав размер годового дохода и умножив его на 6%, вы получите стоимость патента на год по данному виду деятельности.

Плюсы УСНО на основе патента — простота приобретения,возможность оплаты патента частями, не нужно сдавать декларацию.

Минусы УСНО на основе патента — нельзя нанимать работников, обязателен кассовый аппарат, осуществлять деятельность только на территории региона, выдавшего патент.

Мы рассмотрели три режима налогообложения. У каждого есть свои плюсы и минусы. Выбор за вами.

Источник: http://sublimaster.ru/registraciya-v-nalogovoy/vybiraem-rezhim-nalogooblozheniya.html

Выбор системы налогообложения: плюсы и минусы ОСНо

Прежде чем открыть свое ИП или ООО, каждый начинающий предприниматель должен задуматься о выборе наиболее оптимальной системы налогообложения для своего бизнеса. Почему?

От выбора системы налогообложения зависят многие аспекты вашей предпринимательской деятельности. В частности:

- какие налоги Вы будете платить, и в какие сроки;

- количество налогов;

- сложность расчета налогов;

- необходимость ведения учета доходов и расходов;

- учет только доходов или еще и расходов;

- количество сдаваемых отчетов и периодичность их сдачи;

- сможете ли Вы вести учет хотя бы на первых порах сами;

- необходимо ли Вам нанимать бухгалтера или бухгалтерскую фирму;

- расходы на программное обеспечение учета вашей деятельности.

Но многие начинающие бизнесмены даже не задумываются об этом перед открытием своего дела. И только после регистрации, потратив уйму своего времени на поиски нужной информации по налогам, набив шишек, заплатив довольно приличную сумму штрафов, они понимают, что не все так просто, как им казалось в начале пути.

Поэтому систему налогообложения необходимо выбрать еще до регистрации вашего бизнеса в налоговой инспекции. И сделать это не так-то просто.

Существующее в настоящее время многообразие систем налогообложения малого бизнеса ставит предпринимателя перед непростой задачей: «Что же лучше применять?»:

- Единый налог на вмененный доход (ЕНВД).

- Упрощенную систему налогообложения (УСН).

- Патентную систему налогообложения (Патент).

- Единый сельскохозяйственный налог (ЕСХН).

- Общую систему налогообложения (ОСНО).

По умолчанию, сразу после регистрации, если не подавать уведомление в налоговую инспекцию о применении УСНо, каждый ИП и ООО находятся на общей системе. А она является самой сложной!

Общая система налогообложения — это система налогообложения, при которой индивидуальный предприниматель или организация платит все установленные законодательством РФ налоги и сборы. Кроме тех, от уплаты которых ИП или ЮЛ освобождены на законных основаниях.

Какие же налоги придется начислять и уплачивать на ОСНо?

Для ИП:

- Налог на доходы физических лиц (13 %).

- Налог на имущество физических лиц.

- Страховые взносы в ПФР и ФФОМС за себя «любимого».

Для организаций (в частности для ООО):

- Налог на прибыль организаций (20%).

- Налог на имущество организаций (2,2%).

Для ИП и ООО:

- Налог на добавленную стоимость (18 % или 10%)

- Другие налоги, если присутствует объект налогообложения (транспортный, земельный и прочие). Читайте об этом в статье: «Почему надо платить именно эти налоги?»

- Налоги и сборы от зарплаты сотрудников, если Вы их нанимаете.

ООО на ОСНо ведут в обязательном порядке два учета: бухгалтерский и налоговый. Кроме этого организации должны сдавать отчеты в органы статистики.

Источник: http://info-nalog-prosto.ru/traditsionka/vyibor-sistemyi-nalogooblozheniya-plyusyi-i-minusyi-osno/

Выбор системы (режима) налогообложения для ООО и ИП

- Главная

- Журнал

- Свой бизнес

Система налогообложения представляет собой порядок выплаты налогов, взимаемых государством с дохода физического лица или организации. Правильный выбор системы налогообложения позволяет оптимизировать суммы налоговых отчислений в рамках требований закона.

Согласно Налоговому кодексу РФ существует три вида системы налогообложения:

- ОСН – основная система налогообложения;

- УСН – упрощенная система налогообложения;

- ЕНВД – единый налог на вмененный доход.

Выбирая систему налогообложения, в первую очередь необходимо учитывать:

- вид деятельности;

- количество наемных работников;

- годовой объем денежного оборота;

- соотношение уровня доходов и расходов;

- наличие основных средств.

При наличии каких-либо сомнений следует проконсультироваться со специалистами с учетом всех нюансов предполагаемой деятельности. В рамках данной статьи собрана необходимая информация об условиях применения, а также выделены плюсы и минусы каждой системы налогообложения.

Основная система налогообложения (ОСН)

Условия применения. Под действие этой системы налогообложения подпадает любой вид деятельности, который не подпадает под другие виды налогового учета.

Налоги и взносы:

- НДС – 18%, 10% (применяется при реализации особых видов товаров, например, некоторых медикаментов, детских товаров, продуктов питания, печатных изданий), 0% (используется в основном при экспорте товаров);

- налог на прибыль – 20%;

- налог на имущество – 2,2%;

- НДФЛ (на дивиденды учредителя) – 9%;

- местные налоги, при наличии объекта налогообложения (земельный, транспортный и прочие);

- НДФЛ (с фонда оплаты труда) – 13%;

- ПФР (страховой взнос с ФОТ) – 20%;

- ФСС (страховой взнос с ФОТ) – 2,9%;

- ФФОМС (страховой взнос с ФОТ) – 1,1%;

- ТФОМС (страховой взнос с ФОТ) – 2%.

Сдача отчетности и сроки уплаты налогов. Срок уплаты налогов и сдача отчетности по ОСН производится ежеквартально. Что касается сдачи отчетности по страховым взносам, то они происходят ежемесячно, но оплата взносов производится ежеквартально.

Плюсы ОСН:

- широкий спектр деятельности;

- неограниченные возможности развития серьезного, стабильного бизнеса;

- возмещение НДС при определенных видах деятельности (экспорт, импорт товара, лизинг и прочие);

- понесенные производственные расходы и убытки учитываются при расчете налога на прибыль предприятия.

Минусы ОСН:

- обязательное наличие в штате предприятия профессионального бухгалтера для ведения сложного бухгалтерского учета;

- ежемесячная отчетность в ПФР, ФСС, ФФОМС, ТФОМС;

- ежеквартальная отчетность по всем прочим налогам и сборам.

Упрощенная система налогообложения (УСН)

Условия применения:

- количество наемных работников менее 100 человек;

- годовой доход не превышает 60 000 000 рублей;

- если предприятие, ранее зарегистрированное на ОСН, по итогам работы девяти месяцев бюджетного года не превысило доход в сумме 45 000 000 рублей, такое предприятие может перейти на УСН, с обязательной подачей заявления на переход в налоговые органы;

- остаточная стоимость основных фондов менее 100 000 000 рублей;

- вклад в уставный капитал других организаций в совокупности не должен превышать 25%.

Налоги и взносы:

- УСН 6% – ставка налога 6% от общей суммы дохода;

- УСН 15% – ставка налога 15% от общей суммы дохода за минусом расходов (законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков);

- НДФЛ (на дивиденды учредителя) – 9%;

- местные налоги, при наличии объекта налогообложения (земельный, транспортный, прочие);

- НДФЛ (с фонда оплаты труда) – 13%;

- ПФР (страховой взнос с ФОТ) – 14%.

Сдача отчетности и сроки уплаты налогов. Срок уплаты налогов производится ежеквартально. Сдача отчетности по УСН – один раз в год. Что касается сдачи отчетности по страховым взносам в ПФР, то они происходят ежемесячно, оплата взносов – ежеквартально.

Плюсы УСН:

- достаточно невысокие ставки налога;

- отчетность по налогам и сборам – ежегодная;

- бухгалтерский учет ведется путем заполнения Книг доходов и расходов;

- при УСН 6% возможность вести несложный бухгалтерский учет самостоятельно;

- отсутствие ежемесячной отчетности по страховым взносам в ФСС, ФФОМС, ТФОМС.

Минусы УСН:

- невозможность выбора данной системы налогообложения, если вы осуществляете вид деятельности, перечисленный в ст. 346.12 Налогового кодекса, а именно: ломбарды, страховщики, банки, профессиональные участники рынка ценных бумаг, негосударственные пенсионные фонды, инвестиционные фонды и другие;

- невозможность применения УСН, если ваша организация имеет представительства и (или) филиалы;

- предприятие, зарегистрированное на ОСН, может изменить систему налогообложения на УСН только в начале нового календарного года, предварительно подав заявление в налоговую службу в период с 1 октября по 30 ноября предшествующего года;

- при применении УСН 6% налог насчитывается на весь полученный денежный доход, без учета понесенных расходов;

- при применении УСН 15% налог рассчитывается с учетом полученных доходов и понесенных расходов, но с обязательным представлением первичной документации на расходную часть. В таком случае усложняется бухгалтерский учет и требуется помощь квалифицированных специалистов.

Единый налог на вмененный доход (ЕНВД)

Условия применения. В обязательном порядке применяется при осуществлении определенных видов хозяйственной деятельности, перечень которых утверждается местными органами власти.

Налоги и взносы:

Сумма налога по ЕНВД рассчитывается по формуле: БЗ х К1 х ФПО х К2 х 15% = сумма налога по ЕНВД, где:

- БЗ – базовая доходность (установленная законом РФ по каждому конкретному виду деятельности);

- К1 – коэффициент-дефлятор, устанавливаемый ежегодно Правительством РФ;

- ФЗО – физический показатель организации (площадь торгового помещения, количество наемных работников и так далее);

К2 – коэффициент, устанавливаемый местными органами власти;

- НДФЛ (с фонда оплаты труда) – 13%;

- ПФР (страховой взнос с ФОТ) – 14%.

Сдача отчетности и сроки уплаты налогов. Ежеквартальная уплата налогов и сдача отчетности. Что касается сдачи отчетности по страховым взносам в ПФР, то они происходят ежемесячно, оплата взносов – ежеквартально.

Плюсы ЕНВД:

- упрощенное ведение бухгалтерского и налогового учета;

- фиксированная сумма налога;

- возможное сочетание УСН, ОСН по другим видам осуществляемой деятельности;

- уменьшение НДФЛ на сумму страховых взносов в ПФР.

Минусы ЕНВД:

- фиксированная сумма налога, даже в случае получения гораздо меньшего дохода предприятием;

- установленные Налоговым кодексом лимиты физических показателей, что ведет к невозможности применения ЕНВД. Например, торговые площади при розничной торговле не должны превышать 150 кв. м., количество продаваемых машин в автосалоне не должно превышать двадцати и прочее;

- постановка на налоговый учет в ФСН по месту осуществления непосредственной производственной деятельности.

Резюме

Если вы, уважаемые читатели, все еще в раздумье и не знаете, какой системе налогообложения отдать предпочтение, напоследок разрешите дать вам несколько рекомендаций:

- УСН 6% преимущественно используют организации, которые оказывают различные услуги (работы).

- УСН 15% используется небольшими производственными или торговыми предприятиями.

- ЕНВД применяется при очень ограниченных видах деятельности.

- ОСН – достаточно популярная и широко используемая система налогообложения, обусловленная лишь ведением сложного бухгалтерского учета.

Неправильный выбор системы налогообложения в последующем чреват чрезмерной уплатой налогов и сборов!

© Татьяна Назаренко, МирСоветов

Прикрепленные файлы

Источник: https://BBF.ru/magazine/5/3322/

Плюсы и минусы ЕНВД

Система налогообложения ЕНВД имеет одно неоспоримое преимущество: освобождение от «обычных» налогов, что в большинстве случаев позволяет фирмам снизить налоговое бремя.

Одного этого оказалось вполне достаточно, чтобы предприниматели ринулись корректировать свою деятельность, дабы попасть в ряды счастливчиков-спецрежимников. Вместе с тем не стоит забывать, что от многих обязательств налоговое законодательство не освобождает даже «вмененщиков».

Что входит в понятие «розница»

Выбрав себе путь розничного торговца, коммерсант должен взять на заметку само определение данного вида деятельности и постараться придерживаться этой формулировки. Итак, согласно статье 346.

27 Налогового кодекса, «розничная торговля – предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи».

При этом стоит иметь в виду, что для возможности уплачивать ЕНВД необходимо осуществлять деятельность в торговых структурах: в стационарной либо нестационарной. Так, под первой понимается торговая сеть, расположенная в предназначенных для реализации продукции зданиях, строениях, сооружениях, подсоединенных к инженерным коммуникациям.

Что же касается нестационарной, то к ней относится сеть, функционирующая на принципах развозных и разносных продаж. Исходя из государственного стандарта ГОСТ Р 51303-99 «Торговля. Термины и определения» (утвержден постановлением Госстандарта от 11 июля 1999 г.

№ 242-ст), под развозной торговлей понимается розничная реализация, осуществляемая вне стационарной сети с использованием специализированных или специально оборудованных для этого транспортных средств, а также мобильного оборудования, применяемого только в комплекте с автомобилем (письмо Минфина от 8 февраля 2005 г. № 03-06-05-04/29).

Для того чтобы предупредить сомнения инспекторов по поводу того, что деятельность осуществляется именно в торговых структурах, коммерсанту нужно иметь соответствующие доказательства, то есть договор аренды площади, план занимаемого помещения, экспликации и т. д. (постановление ФАС Северо-Западного округа от 10 ноября 2006 г. № А52-1354/2006/2).

Причем, как отмечают эксперты журнала «Практическая бухгалтерия», стационарная точка должна быть оснащена специальным оборудованием для выкладки, демонстрации продукции, проведения денежных расчетов; контрольно-кассовыми узлами, рабочими местами и проходами для покупателей (постановление ФАС Северо-Западного округа от 11 декабря 2006 г.

по делу № А26-5259/2006-28).

Режимное комбинирование

Одна из самых распространенных ошибок «вмененщиков»: при комбинировании традиционного и специального режимов они не уделяют должного внимания тому, как распределять в этой ситуации торговую площадь. Например, в одном помещении может осуществляться реализация товаров, как подпадающая, так и не подпадающая под ЕНВД.

Следует знать, что физический показатель для «вмененщиков» имеет огромное значение, поэтому предпринимателю все же не помешает прописать во внутренней документации (в учетной политике) принцип деления площади, а также составить план торгового зала и указать, какая его часть относится к тому или иному налоговому режиму.

Единственное, что может стать камнем преткновения между компанией, поделившей площадь, и инспекцией – сам способ распределения территории. В связи с этим многие споры «о разделе площади» решаются в суде, хотя у арбитров по данному вопросу нет однозначного мнения.

Так, некоторые признают за организацией право определять физпоказатель пропорционально выручке, получаемой непосредственно от деятельности, облагаемой ЕНВД (постановление ФАС Западно-Сибирского округа от 26 сентября 2006 г. № Ф04-6332/2006 (26714-А67-32) по делу № А67-19204/05).

Другие служители Фемиды настаивают на том, что данный метод противоречит положениям статьи 346.27 Налогового кодекса и определять «вмененную» торговую площадь нужно согласно правоустанавливающим документам и экспликациям (постановление ФАС Центрального округа от 19 декабря 2006 г. № А62-3565/06).

Поэтому в связи с неоднозначностью судейских решений вмененщикам ничего иного не остается, как действовать на свой страх и риск.

Игнорируете кассу?

Еще одно слабое место организаций, применяющих ЕНВД, – контрольно-кассовая техника. Ведь «вмененщик», как правило, платит фиксированный налог независимо от суммы прибыли. В связи с этим некоторые фирмы почему-то решают, что использовать в своей работе ККТ нецелесообразно.

Мол, сокрытие выручки путем неприменения кассовых аппаратов не имеет смысла, ведь на платежи в бюджет выручка не влияет. Это убеждение ошибочное, что не раз доказывалось судьями. Ярким примером может послужить постановление ФАС Западно-Сибирского округа от 17 октября 2006 г.

№ Ф04-6887/2006(27524-А45-7) по делу № А45-8685/06-23/214. Арбитры указали на то, что в соответствии с пунктом 1 статьи 2 Закона от 22 мая 2003 г.

№ 54-ФЗ применять ККТ в обязательном порядке должны все организации и ИП, которые осуществляют наличные денежные расчеты и (или) расчеты с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг.

Уплата НДС

«Вмененным» компаниям следует уяснить для себя еще один немаловажный момент. Освобождение фирмы в определенных ситуациях от уплаты НДС согласно статье 346.26 Налогового кодекса еще не означает, что она совершенно не должна его уплачивать.

Простой пример: при предоставлении в аренду на территории России госимущества и объектов, принадлежащих муниципалитетам, органами госвласти и органами местного самоуправления налоговая база определяется как сумма арендной платы с учетом налога (п. 3 ст. 161 НК). В данной ситуации налоговыми агентами признаются арендаторы указанных объектов.

м

Они, в свою очередь, обязаны исчислить, удержать из доходов, уплачиваемых арендодателю, и уплатить в бюджет соответствующую сумму (постановление ФАС Дальневосточного округа от 1 ноября 2006 г. № Ф03-А59/06-2/3857 по делу № А59-7210/05-С11). И даже если фирма применяет ЕНВД, ничего не поделаешь. Выполнить обязанности агента по НДС все же придется.

Источник: http://bishelp.ru/business/buhuchet-nalogi/plyusy-i-minusy-envd