Острые вопросы при подаче уточненных налоговых деклараций

Екатерина Колесникова,

Советник государственной гражданской службы РФ 3 класса

Специально для компании «Такском»

Уточненная декларация в обязательном порядке подается по любому налогу в случае, когда налогоплательщик самостоятельно обнаружил в ранее представленной декларации ошибку, которая привела к занижению суммы налога к уплате, а также при применении налогоплательщиком упрощенной системы налогообложения, в случае если организация продала основное средство до истечения срока, установленного п. 3 ст. 346.16 НК РФ. Во всех остальных случаях и неточностях в представленных данных подача уточненной налоговой декларации является правом налогоплательщика, но никак не его обязанностью.

Уточненная декларация представляется по той же форме, по которой представлялась первоначальная декларация. В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально корректны.

При этом не стоит забывать, что если допущенная ошибка привела к занижению суммы налога к уплате, а срок уплаты уже прошел, то перед тем, как подать уточненную декларацию, следует заплатить не только сумму самой недоимки (дельту между уточнёнными и первоначальными данными по налогу), но и сумму начисленных за соответствующий период пеней.

В противном случае, на налогоплательщика будет наложен штраф в размере 20% от суммы неуплаченного в срок налога.

Также возможно, что предварительная уплата причитающихся сумм не сможет освободить от ответственности (если налоговый орган обнаружит ошибку раньше налогоплательщика, либо будет назначена выездная налоговая проверка), Давайте разберем конкретные ситуации, которые могут возникнуть в действительности.

Какие есть сроки для подачи уточненных деклараций?

На практике широко распространено мнение, что подать «уточненку» можно только за период, не превышающий трехлетний срок. Однако это не совсем соответствует действительности. Согласно п. 1 ст.

81 НК РФ при обнаружении налогоплательщиком в поданной им декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную декларацию в порядке, установленном в данной статье. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока. Однако в соответствии с п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ.

Таким образом, подача «уточненки» может быть осуществлена за пределами 3-летнего срока, а вот возврат излишне уплаченного налога возможен только в пределах этого срока. Данное правило применяется и в отношении возврата (зачета) излишне уплаченных авансовых платежей (п. 14 ст. 78 НК РФ).

Итак, основания для возврата переплаты наступают с даты представления налогоплательщиком уточненной декларации за соответствующий год, но не позднее срока, установленного для ее представления в налоговый орган. Такой вывод сделан в Постановлении Президиума ВАС РФ от 28.06.2011 №17750/10.

Таким образом, заявление о возврате суммы излишне уплаченного налога может быть подано налогоплательщиком в течение 3-х лет, начиная с даты фактического представления налоговой декларации за соответствующий налоговый период, но не позднее срока, установленного для ее представления в налоговый орган (т.е. срок может быть только более ранним, чем законодательно установленный). Дата фактического представления налоговой декларации подтверждается отчетом оператора, через которого сдается налоговая отчетность в электронном виде.

Определяем, грозит ли нам ответственность за представление «уточненки»?

Законодательством поощряется намерение налогоплательщиков (плательщиков сборов, налоговых агентов) самостоятельно выявлять допущенные ими искажения в отчетности и устранять их. Так, п. 3 и п. 4 ст. 81 НК РФ предусматривают условия освобождения от налоговой ответственности при сдаче «уточненки» к доплате, если соблюдаются следующие условия:

- когда уточненная декларация представляется после истечения срока подачи декларации, но до истечения срока уплаты налога, при условии, что уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки;

- когда уточненная декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, при условии, что одновременно соблюдаются следующие требования:

— уточненная декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период;

— до представления уточненной декларации налогоплательщик уплатил недостающую сумму налога и соответствующие ей пени.

Источник: http://112buh.com/novosti/2017/ostrye-voprosy-pri-podache-utochnennykh-nalogovykh-deklaratsii/

7 правил идеальной «уточненки»

25.08.2011

«Практическая бухгалтерия»

Горячая пора сдачи отчетности миновала, самое время исправлять ошибки. Как известно, в день представления деклараций в налоговую начинается камеральная проверка. Представленные данные инспекторы проверяют в течение трех месяцев, это входит в их служебные обязанности и не требует специального решения (п. 2 ст. 88 НК РФ).

Вместе с тем инспекторы обязаны прекратить камеральную налоговую проверку, если до ее окончания налогоплательщик представит уточненную декларацию в порядке статьи 81 Налогового кодекса. В отношении прежней декларации прекращаются все действия инспекторов. При этом начинается новая камеральная проверка уточненной декларации (п. 9.1 ст. 88 НК РФ).

Мы выделим семь основных моментов, на которые стоит обратить внимание, подавая уточненную налоговую декларацию.

1. Различать обязанность и право

Налоговым кодексом предусмотрены случаи, когда налогоплательщик обязан подать уточненную декларацию и когда он имеет на это право. Так, если обнаружилась ошибка или неточность, которая привела к занижению суммы налога, то подать «уточненку» вы обязаны. Если же сумма налога не занижена, то уточнить данные — ваше право (п. 1 ст. 81 НК РФ). Воспользоваться этим правом или нет, решаете вы сами.

Принимая решение, не следует забывать, что период, за который вы представите «уточненку», будут проверять. Выездную проверку могут назначить, даже если ошибка допущена больше чем три года назад (п. 4 ст. 89 НК РФ). Иногда переплата в бюджет менее убыточна для фирмы, чем результаты лишней выездной проверки.

Переплату возвращают или зачитывают в счет предстоящих платежей по решению налоговой инспекции на основании заявления налогоплательщика. В Налоговом кодексе возврат переплаты не поставлен в зависимость от представления уточненной налоговой декларации.

Решение о зачете суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась (п. 4 ст. 78 НК РФ).

Вернуть переплату обязаны в течение одного месяца со дня получения письменного заявления от налогоплательщика (п. 6 ст. 78 НК РФ). Если при этом есть недоимки по иным налогам соответствующего вида или задолженности по пеням, а также штрафам, подлежащим взысканию, переплату возвращают только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено Налоговым кодексом (п. 6, 7 ст. 78 НК РФ).

Таким образом, чтобы вернуть переплату по налогам, подавать «уточненку» не обязательно, но на практике налоговики отказываются производить зачет или возврат без нее. Они аргументируют отказ тем, что излишнюю уплату налога может подтвердить только декларация. Так что без «уточненки» вернуть переплату скорее всего не получится.

Ошибка, которая привела к занижению суммы налога, выбора не оставляет — подать «уточненку» вы обязаны.

2. Обращать внимание на срок подачи

От того, в какой момент подана уточненная налоговая декларация, зависит, будут последствия в виде штрафов или нет. Своевременно обнаруженная ошибка и поданная «уточненка» помогут избавить фирму от санкций. Штрафа можно избежать если:

— уточненная налоговая декларация представляется в налоговый орган до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации (п. 2 ст. 81 НК РФ);

— уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога (п. 3 ст. 81 НК РФ);

— уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога (п. 3 ст. 81 НК РФ);

— уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал о назначении выездной налоговой проверки (п. 3 ст. 81 НК РФ).

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в двух случаях (п. 4 ст. 81 НК РФ):

— уточненная налоговая декларация представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

— уточненная налоговая декларация представлена после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Если ситуация сложилась таким образом, что избежать штрафов все же не удалось, то есть шанс уменьшить их как минимум наполовину.

В статье 112 Налогового кодекса обозначены обстоятельства, которые могут послужить основанием для смягчения ответственности налогоплательщика.

В подпункте 3 пункта 1 этой статьи сказано, что такими обстоятельствами могут быть и не указанные в статье, если смягчающими ответственность их признал суд.

Опасный момент. Чтобы вернуть переплату по налогам, формально подавать «уточненку» не обязательно, но на практике налоговики отказываются производить зачет или возврат без нее. Они аргументируют отказ тем, что излишнюю уплату налога может подтвердить только декларация. Так что без «уточненки» вернуть переплату скорее всего не получится.

При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению не меньше чем в два раза по сравнению с размером, установленным соответствующей статьей Налогового кодекса (п. 3 ст. 114 НК РФ).

Обращаем ваше внимание на то, что статьей 114 Налогового кодекса установлен только минимальный предел смягчения санкции.

Своим решением суд по результатам оценки обстоятельств (например, характера совершенного правонарушения, количества смягчающих ответственность обстоятельств, личности налогоплательщика, его материального положения) вправе уменьшить размер взыскания и более чем в два раза или вовсе отменить санкции (п. 19 постановления Пленума Верховного Суда РФ N 41, Пленума ВАС РФ N 9 от 11 июня 1999 г.).

В качестве смягчающих ответственность могут послужить следующие обстоятельства:

— самостоятельное обнаружение и исправление ошибки при исчислении налога путем подачи уточненной налоговой декларации;

— отсутствие вредных последствий для бюджета;

— признание вины;

— отсутствие умысла.

3. Следить за формой

Формы отчетности изменяются чаще, чем нам хотелось бы. При подготовке «уточненки» обратите внимание, по какой форме была представлена первичная декларация, уточненная должна ей соответствовать.

Уточненная налоговая декларация (расчет) представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

Таким образом, если форма документа с момента подачи первичной налоговой декларации изменилась, то подавать «уточненку» по новой форме нельзя.

4. Ставить номер на титульном листе

Во всех основных формах налоговых деклараций есть графа «Вид документа». Отчитываясь по налогу впервые, в этой графе вы ставите цифру «1».

Составляя уточненную налоговую декларацию, не забывайте изменить этот код. Каждая последующая «уточненка» начинается с цифры «3» в этой графе, через дробь ставится ее порядковый номер: 1 — первая уточненка, 2 — вторая, 3 — третья и т.д.

5. Не зачитывать налоги самостоятельно

Часто получается так, что приходится одновременно подавать две уточненные декларации, в одной из которых отражен излишне уплаченный налог, а в другой недоимка. И тогда многие бухгалтеры, доплачивая налог, самостоятельно уменьшают его на сумму переплаты.

Этого делать нельзя, даже если оба налога подлежат уплате в бюджет одного уровня. Если и недоимка и переплата по одному и тому же налогу, многие рискуют и уменьшают доплату налога на сумму переплаты.

Пытаясь подстраховаться, они отправляют в налоговую пояснительное письмо и заявление о зачете. Такой риск оправдан не всегда.

Зачет сумм излишне уплаченных федеральных налогов и сборов, региональных и местных налогов действительно производится по соответствующим видам налогов и сборов, а также по пеням, начисленным по соответствующим налогам и сборам.

Об этом сказано в пункте 1 статьи 78 Налогового кодекса.

При этом процедура зачета и возврата происходит хоть и на основании заявления налогоплательщика, но по решению налоговой инспекции, а налоговики возвращают деньги с меньшим рвением, чем берут.

Обнаружив переплату, вы можете провести совместную сверку расчетов по налогам, сборам, пеням и штрафам. По результатам сверки с налоговой будет составлен акт по форме, утвержденной приказом ФНС России от 20 августа 2007 г.

N ММ — 3 — 25/494@. Этот акт вам могут вручить, направить по почте заказным письмом или передать в электронном виде по телекоммуникационным каналам связи в течение следующего дня после дня составления такого акта (подп. 11 п. 1 ст.

32 НК РФ).

Затем нужно подать заявление о зачете в свою инспекцию. Если у вас есть обособленные подразделения, то заявление вы можете подать как по месту постановки на учет головной организации, так и по месту нахождения обособленного подразделения (письмо ФНС России от 19 ноября 2010 г. N ЯК — 37 — 8/15939).

Не факт, что сразу после этого налоговая примет решение о зачете излишне уплаченной суммы налога. С той же вероятностью в зачете вам могут отказать, и тогда придется добиваться справедливости через суд.

Принимая решение, налоговые органы должны руководствоваться Методическими рекомендациями по ведению информационного ресурса результатов работы по зачетам и возвратам (утв. приказом Минфина России и ФНС России от 25 декабря 2008 г. N ММ — 3 — 1/683@).

Но даже Минфин не отличается постоянством в своих рекомендациях. Взять, к примеру, возможность зачета между налогом на прибыль и НДФЛ. В 2008 году зачитывать разрешали, а с 2009 года нельзя (письма Минфина России от 2 октября 2008 г. N 03 — 02 — 07/1 — 387, от 20 ноября 2009 г. N 03 — 02 — 07/1 — 515, от 23 ноября 2010 г. N 03 — 02 — 07/1 — 543).

Так что самостоятельно зачитывать не советуем.

6. Подавать «уточненки» за все последующие периоды

Ошибка в декларации по НДС, ЕНВД или акцизам обойдется «уточненкой» за один отчетный период.

По этим платежам нужно отчитываться отдельно за каждый период, и корректировка по одному из них не повлияет на другой.

Таким образом, если вы ошиблись, допустим, во II квартале, то нужно подать уточненную налоговую декларацию только за II квартал. Расчет за III и IV квартал не изменится, по ним «уточненку» подавать не нужно.

По налогам, база по которым рассчитывается нарастающим итогом, одной «уточненкой» не обойдешься. Ошибка, выявленная в одном из прошлых периодов, которая изменила налоговую базу, изменит и сумму ежемесячных авансовых платежей в следующем за ним отчетном периоде.

Поэтому, составляя уточненную налоговую декларацию по тому периоду, в котором обнаружена такая ошибка, нужно понимать, что «уточненки» придется подавать по всем последующим отчетным периодам до конца года, в котором совершена ошибка.

А если ошибка в расчете налога на имущество, то корректировать нужно с периода совершения ошибки до последней декларации включительно.

7. Отслеживать влияние на другие налоги

Результатом переплаты или недоимки по одному налогу может стать недоимка или переплата по другому налогу. Исправление показателей отчетности по сумме налога в этом случае соответственно может привести к недостоверности отчетности по другому налогу. Тогда придется подать «уточненку» и по другому налогу. Разобраться в этой зависимости поможет памятка в виде таблицы.

Таблица

Влияние недоимок и переплат по налогу на другие налоги

| Название налога, на который повлияла ошибка | Переплата (+) или недоимка ( — ) по налогу | Влияние на другие налоги |

| Налог на прибыль | + | Не влияет |

| — | Не влияет | |

| НДС, кроме ставки 0% | + | Возможно, недоплачен налог на прибыль |

| — | Если вы не учли какие — то сделки, то, возможно, недоплачен или переплачен налог на прибыль | |

| Налог на имущество | + | Недоплачен налог на прибыль |

| — | Переплачен налог на прибыль | |

| Транспортный налог | + | Недоплачен налог на прибыль |

| — | Переплачен налог на прибыль |

Итак, ошибки выявлены и исправлены, налоги и пени уплачены, уточненная налоговая декларация составлена. Идеальная «уточненка» подается в налоговую в комплекте с пояснительным письмом и платежкой об уплате налога и пеней.

Источник: http://taxpravo.ru/analitika/statya-148309-7_pravil_idealnoy_utochnenki

Как правильно подать корректирующую налоговую декларацию · Энциклопедия начинающего предпринимателя

Прошел апрель, а с ним и декларационные компании за 2012 год и 1 квартал 2013 года. 2013 год принес налогоплательщикам много изменений в налоговое и пенсионное законодательство, как приятных, так и не очень.

Любое нововведение грозит нам неизбежными ошибками в заполнении налоговых деклараций.

И если Вы обнаружили, что не правильно заполнили отчетность, то данная статья расскажет Вам о том, как правильно подать корректирующую, или как ее еще называют, «измененную» декларацию.

Понятие «налоговая декларация» и «внесение изменений в налоговую декларацию» раскрывает, как это не трудно догадаться, часть первая Налогового кодекса РФ, а именно — статьи 80 и 81 главы 13 кодекса.

Если у Вас нет кодекса под руками, то ознакомиться с самой последней его редакцией можно в некоммерческой интернет-версии КонсультантПлюс.

Напомню, что в первой части НК РФ рассматриваются общие моменты налогового законодательства: понятие налога, сроки уплаты, налоговая ответственность и т.д., а во второй — непосредственно сами налоги: НДС, НДФЛ, УСН, ЕНВД и другие.

В данном случае нас больше всего интересует статья 81 НК РФ «Внесение изменений в налоговую декларацию», в которой говорится кто обязан подать уточненную налоговую декларацию, а кто может сделать это по своему желанию:

Как видно из пункта 1 статьи 81 НК РФ если Вы обнаружили ошибку в заполнении декларации и эта ошибка занизила сумму налога к уплате, то Вы обязаны подать корректировку. Если же ошибка не приводит к занижению налога, то подавать измененную декларацию не обязательно.

Итак, допустим Вы нашли серьезную ошибку в декларации и надо доплатить налог. Здесь возможны 3 ситуации, которые мы рассмотрим на примере годовой декларации 3-НДФЛ за 2012 год, срок подачи которой — 30 апреля — недавно прошел. Срок уплаты НДФЛ по данной декларации закреплен за 15 июля 2013 года.

Таким образом, теоретически Вы могли найти ошибку до подачи декларации, например в марте, после подачи декларации — в июне, и после срока уплаты налога — в августе этого года.

В первом и скорее всего во втором случае ничего страшного не произойдет. Подавайте корректировку и никаких штрафных санкций налоговая инспекция к Вам не применит. Правда пункт 3 статьи 81 говорит, что ответственности не будет, если:

но на практике это встречается крайне редко, так как массовые сокращения сотрудников налоговых органов в 2011 — 2012 г.г. и большой объем работы привели к увеличению срока проверки декларации до 3-х месяцев.

Рассмотрим третий случай: сроки подачи декларации и уплаты налога прошли, ошибка в заполнении декларации есть, налог доплачивать надо, но налоговики пока об этом не знают. Смотрим, что в кодексе говорится по этому поводу:

Иными словами, чтобы избежать ответственности, необходимо:

- заплатить налог в полном объеме!

- заплатить пени по налогу!!

- и только после этого подавать корректирующую декларацию!!!

Стоит отметить, что нормами налогового законодательства не запрещено одновременное исполнение обязанности по уплате налога (пени) и представлению уточненной декларации, то есть в течение одного календарного дня.

В случае, если Вы не заплатите даже пени, не говоря уже о налоге, то Вас точно привлекут к налоговой ответственности в соответствии со статьей 122 НК РФ, а именно дадут штраф в размере 20 процентов от доначисленной суммы налога.

Заполнить корректирующую декларацию не сложно: на титульном листе необходимо поставить «1» в поле номер корректировки как это указано на рисунке:

и далее заполняете декларацию уже с правильными данными.

Если у кого будут вопросы по данной теме, задавайте их ниже в комментариях. И главное — не забудьте — 5 мая на нашем сайте начнется конкурс в честь майских праздников, окончания декларационной компании и просто весеннего настроения! Приглашаются все!!!

Источник: http://slob-expert.ru/razyasneniya-zakonodatelstva/kak-pravilno-podat-korrektiruyushhuyu-nalogovuyu-deklaraciyu/

Алгоритм подачи уточненных деклараций в ИФНС: сначала производим доплату, потом — отчитываемся

Основные правила о том, как грамотно подавать уточненные формы деклараций, утверждены в ст. 81 Налогового кодекса России. На практике бухгалтера сталкиваются с массой вопросов о том, как происходит сдача уточненной декларации, и какие налоговые последствия в этом случае могут наступить для компании.

Причины подачи корректирующих сведений в ФНС

Если в процессе формирования первичного отчета были указаны недостоверные данные, обязательно подаем уточненную декларацию. При этом под недостоверными данными понимаются следующие суммы:

- неправильная величина расходов;

- не соответствующая действительности доходная база;

- неверный финансово-хозяйственный результат;

- суммы, не соответствующие данным первичного учета, лицевых счетов и т.д.

Таким образом, уточненная декларация подается в следующих случаях:

- в первичном отчете неверно указаны коды: ОКТМО, ИНН/КПП, КБК;

- отчет отправлен с арифметическими ошибками;

- неверное указание налогового периода или даты отчетности;

- при заполнении декларации нарушен законом определенный порядок.

Нюансы подачи уточняющих сведений

Некоторые ошибки или опечатки первичного расчета могут повлечь за собой наложение на налогоплательщика административного взыскания.

Пример: компания «Ольга» при подаче декларации по НДС за 2 квартал 2016 года неверно указала налоговый период – 1 квартал 2016 года.

Инспекция не нашла декларации за нужный период и налогоплательщик был оштрафован на сумму 500 руб. (непредставление обязательной отчетности – ст. 15.5 КоАП РФ).

Индивидуальный предприниматель, прекративший свою деятельность, но подавший в прошлом налоговом периоде декларацию с неверными данными (например, сумма налога для перечисления в бюджет была умышленно занижена), обязан подать в ФНС уточненный расчет и уплатить недоимку. Об этом говорится в письме Минфина России № 03-04-05/10-2 от 10 января 2013-го года.

Срок подачи уточненной декларации может быть разным:

- предельный срок отчетной кампании по данному налогу еще не истек;

- отчетная дата давно прошла.

Первый вариант не оборачивается для плательщика налогов никакими налоговыми последствиями, при подаче уточняющих сведений за прошлые периоды играет роль факт обнаружения ошибки в учете (самостоятельно или в ходе выездной проверки ФНС).

Немного об ответственности. Для налогоплательщика не предусмотрена ответственность за подачу уточняющих деклараций, равно как за их число. В любом случае алгоритм действий бизнесмена следующий:

- обнаружил ошибку в первично поданном отчете;

- доплатил в бюджет сумму недоимки;

- подал уточненку.

Если плательщик сам обнаружил в расчете недостоверные данные, его не накажет налоговая инспекция. Также ему удастся избежать штрафа, если по итогам этого налогового периода у него была выездная налоговая проверка и камеральщики не обнаружили данной ошибки в учете.

Налогоплательщик, добровольно перечисляющий в бюджет недоимку и пени, может не переживать о наложении штрафа (при условии соблюдения порядка расчетов с казной: заплатил – отчитался). На это указывает пункт 4 ст. 81 НК Российской Федерации.

Подача уточненных деклараций по самым популярным налогам

Уточненная декларация по НДС может быть подана как за текущий, так и за прошедшие налоговые периоды. Если плательщик в уточняющем отчете занижает сумму налога к уплате, к нему обязательно направится выездная проверка.

Стоит заметить, что в ходе этой проверки инспекторы проверяют не только переплаченный в казну налог, но и все остальные налоги тоже – правильность их начисления, полноту уплаты, соблюдение законом определенных сроков.

Камеральная же проверка проводится инспекторами после каждой подачи декларации по НДС.

Форма бланка для уточненной декларации по НДС – актуальная на тот налоговый период, когда выявлены искажения информации. Доплата налога и грамотно рассчитанных пеней выполняется ДО подачи корректирующего отчета в ФНС. Если уточненка подается с суммой уменьшенного налога, переплату можно учесть в счет будущих перечислений. Для этого компания подает в инспекцию соответствующее заявление.

Если срок перечисления НДС в бюджет не истек, рассчитывать пени не надо.

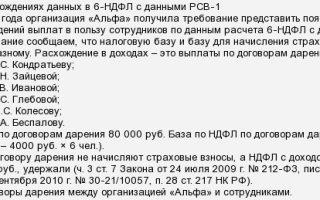

Введенный с 2016г. квартальный отчет формы 6-НДФЛ может нуждаться в корректировке.

Это может произойти, если бухгалтер сам обнаружил неточность или после налоговой проверки, когда инспекторы прислали требование подать уточненную декларацию.

Иногда организация путает коды ОКТМО и по другому административному округу проходят начисления, требующие уплаты. Чтобы аннулировать отправленные в ФНС данные, требуется уточненная декларация НДФЛ.

Пример: фирма «Иволга» при сдаче отчета 6-НДФЛ указала ОКТМО соседнего региона. Чтобы исправить ошибку, компании придется подать декларацию по верному ОКТМО и нулевой отчет по неправильно указанному коду. При этом в налоговый орган придется написать сопроводительное письмо, объясняющее причину аннулирования первичного документа.

При формировании уточненки в специальном окне титульного листа «номер корректировки» проставляется 001. Порядок действий в данном случае определен пунктом 2.2 Порядка, который утвердил Приказ налогового ведомства РФ № ММВ-7-11/450 от 14.10.2015г. Если компания подаст уточняющие сведения самостоятельно, ей удастся избежать штрафа в 500 рублей.

Уточненная отчетность по налогу на прибыль

Уточненная декларация по налогу на прибыль подается в том случае, когда период искажения сведений может быть определен документально.

Если период допущения ошибки неизвестен, уточненка не требуется – налоговая база и величина налога корректируются в текущей декларации.

Если налог на прибыль в конечном итоге оказывается переплаченным в бюджет, у организации есть несколько вариантов действий:

- сдать уточненную форму декларации (добровольное право налогоплательщика);

- исправить обнаруженную ошибку в учете и отразить данные в ткущей отчетности;

- не предпринимать никаких шагов, если искажение сведений незначительное.

Данные варианты поведения налогоплательщика отражены в письме ФНС № КЕ-4-3/3807 от 11 марта 2011г. и абзаце 3 п.1 статьи 54 НК РФ, а также в абзаце 2 п.1 статьи 81 вышеупомянутого кодекса.

Источник: http://nebopro.ru/algoritm-podachi-utochnennyx-deklaracij-v-ifns-snachala-proizvodim-doplatu-potom-otchityvaemsya/

Компания получила запоздавшие документы — как исправить налоговую отчетность

Наконец-то отчетность сдана, финансовый год закрыт и бухгалтер вздыхает с облегчением. Но не тут то было. Контрагенты или сотрудники начинают приносить запоздавшие документы, которые надо было учесть уже в сданной декларации. Ситуация до боли знакомая почти каждому бухгалтеру. Рассмотрим, как исправить ее с наименьшими потерями.

С налоговой точки зрения неучтенные документы – это ошибка. И исправление ее зависит от того, какой документ вы получили – от покупателя или от поставщика. В первом случае придется скорректировать доходы, а во втором – расходы.

По основному порядку неточность в декларации компания должна исправить уточненкой. Однако корректировка уже сданного отчета – лишняя работа. Да и к тому же уточненки всегда вызывают повышенное внимание инспекторов.

А уж если налоговики получают отчет с суммой налога к уменьшению, то наверняка запросят пояснения. Такое право контролерам дает пункт 3 статьи 88 НК РФ.

В некоторых случаях Налоговый кодекс разрешает не отправлять уточненки, а дает возможность провести все корректировки в текущем отчете. Понять, как исправить неточности в расчете НДС и прибыли в конкретной ситуации, поможет таблица.

Как учесть опоздавшие документы в декларации по прибыли и НДС

| Ситуация | Решение |

| Пришли с опозданием документы, подтверждающие расходы | Учесть входящий НДС по расходам компания вправе и сегодняшним днем, если не прошло три года с даты поставки (п. 1.1 ст. 172 НК РФ). Исправить ошибку в расчете прибыли также можно в текущем отчете. Но при условии, что в том периоде, когда организация должна была учесть эти расходы, она получила прибыль (п. 1 ст. 54 НК РФ) |

| Не учтены доходы или из-за ошибки завышены расходы | Скорректировать неучтенные доходы или лишние расходы можно только уточненкой. Это следует из пункта 1 статьи 54 НК РФ. Ведь такая ошибка занижает базу как по прибыли, так и по НДС |

| Компания признала лишний доход | Так как из-за ошибки компания налог на прибыль переплатила, корректировки можно провести в текущем отчете. Но неточность в НДС поправлять придется уточненкой |

Возникли неточности в учете расходов

На практике среди опоздавших документов чаще всего попадаются именно накладные и акты от поставщиков. Если документы подтверждают расходы, которые компания ранее не учла, то, как правило, провести бумаги можно в текущем периоде без подачи уточненок.

Вычет НДС по опоздавшим счетам-фактурам компания вправе перенести на следующий квартал. Наконец-то с 2015 года эта ситуация решилась однозначно. Право принять к вычету НДС в течение трехлетнего срока после поставки теперь законодательно закреплено в пункте 1.1 статьи 172 НК РФ.

Главное правильно отсчитать три года. Допустим, товары организация приняла на учет 1 марта 2015 года. Тогда право вычета сохраняется за ней до 1 марта 2018 года (п. 3 ст. 6.1 НК РФ). Но новые порядки действуют только с 2015 года.

Если счет-фактура был выписан раньше, то на него правила статьи 172 НК РФ не распространяются. В этом случае налоговики могут быть против того, чтобы компания применяла вычет за пределами того квартала, когда она получила товары. Тем не менее НДС можно перенести на будущее.

Это подтверждает Пленум ВАС РФ в постановлении от 30 мая 2014 г. № 33.

Учесть в текущей декларации по прибыли опоздавшие расходы разрешает пункт 1 статьи 54 НК РФ. Там сказано, что ошибку нужно исправлять в том периоде, когда она возникла. Однако если она привела к переплате налога, то неточность можно поправить и в текущей декларации.

А неучтенные расходы всегда приводят к тому, что налог на прибыль компания перечисляет в бюджет больше чем положено. Но есть важная деталь: если в том периоде, когда компания должна была признать расходы, убыток, придется подавать уточненку. Ведь если организация получила убыток, то налог она вовсе не платила.

Значит, пункт 1 статьи 54 НК РФ работать уже не будет.

В текущем отчете вовремя неучтенные затраты покажите среди тех, к которым они относятся. Например, в составе расходов на оплату труда, амортизацию или материальные затраты. Такой порядок Минфин России объяснил в письме от 18 января 2012 г. № 03-03-06/4/1.

Теперь в новой форме декларации по прибыли, утвержденной приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600, появились новые строки для ошибок прошлого года, исправленных в текущем периоде. И начиная с отчета за 2015 год ранее неучтенные расходы нужно фиксировать в строках 400–403 приложения № 2 к листу 02 декларации.

ПРИМЕР 1

Как показать ошибки прошлого периода в текущей декларации по прибыли

В апреле 2015 года бухгалтер получил от поставщика два акта на выполненные работы. Первый датирован 2013 годом, и его сумма – 60 000 руб. А второй документ выписан в 2014 году на сумму 10 000 руб. В декларации по прибыли за I квартал 2015 года бухгалтер покажет эти расходы так:

– 60 000 руб. – по строке 402;

– 10 000 руб. – по строке 401.

А их общую сумму в 70 000 руб. отразит в строке 400 (см. образец ниже).

Чиновники считают, что исправить ошибки в декларации можно только в течение трех лет (письмо Минфина России от 7 декабря 2012 г. № 03-03-06/2/127). Такое условие прямо не прописано ни в одном пункте Налогового кодекса, но именно столько времени есть у компании, чтобы зачесть переплату по налогам согласно пункту 7 статьи 78 НК РФ.

Организация может не исправлять ошибки, которые привели к переплате налога. Это является ее правом, а не обязанностью.

Стоит ли корректировать отчет, если неучтенный расход не привел к существенной переплате налога на прибыль? Лучше принять совместное решение с руководством организации.

Ведь когда инспектор получит декларацию по прибыли с заполненными строками 400–403, возможно, он захочет проверить, действительно ли эти расходы компания не признала ранее. Тогда к вопросам со стороны налоговиков следует подготовиться.

После сдачи отчетности выяснилось, что расходы по ошибке были завышены? Вариант только один – сдать уточненку. Ведь из-за искажения возникла недоимка по налогу. По этой же причине НДС по лишним расходам скорректировать можно также только уточненкой.

Нужно исправить ошибки в доходах

Отправить уточненки по прибыли и НДС в инспекцию нужно и в том случае, если после сдачи отчетов у вас на руках вдруг появились документы, подтверждающие ранее не учтенные доходы. А чтобы инспекторы не оштрафовали компанию, перед отправкой отчетов оплатите недоимку по налогу и пени.

Если перечислить в бюджет только недоимку, а пени оставить без внимания, налоговики могут выписать штраф в размере 20 процентов от ее суммы. Даже при условии, что недоимка была погашена на дату уточненного отчета. Поэтому лучше не рисковать и накануне оплатить обе суммы. Тем более что рассчитать пени не составит труда.

Для этого сумму недоимки умножьте на 1/300 ставки рефинансирования. А затем полученную величину умножьте на количество календарных дней просрочки (п. 4 ст. 75 НК РФ). Отсчет календарных дней начните со следующего дня после установленного срока уплаты налога, а закончите датой погашения недоимки.

Тот день, когда вы отправили платежку в банк, в расчет не берите (п. 3 ст. 45 НК РФ).

Рекомендация лектора

Исправив ошибки, проверьте лимиты по нормируемым расходам

Допустим, вы отражаете ранее неучтенные нормируемые расходы в текущем периоде. Тогда проверьте, укладываются ли они в норматив того года, к которому изначально относились. Ведь признать можно только ту часть расходов, которая не превышает лимит прошлого года.

Кроме того, лучше посчитать, вписываются ли расходы и в текущие нормативы. Инспекторы обычно и на это обращают внимание.

Среди затрат текущего года доля нормируемых высока, и есть вероятность, что из-за старых расходов вы можете в лимит текущего года не уложиться? Тогда их лучше привести в уточненке.

Кстати, не запутайтесь в лимитах, если переносите расходы на оплату труда или доходы. Опоздавшую зарплату для расчета лимита представительских расходов текущего года не учитывайте. А если уменьшаете или увеличиваете доходы, не забудьте пересчитать норматив по расходам на рекламу.

ПРИМЕР 2

Как рассчитать пени, если компания подает уточненку

В апреле 2015 года бухгалтер обнаружил, что по ошибке в декларации по прибыли за прошлый год не были учтены доходы в сумме 100 000 руб. В результате ошибки компания недоплатила в бюджет налог в размере 20 000 руб. (100 000 руб. × 20%).

20 апреля бухгалтер перечислил недоимку и пени. Таким образом, с доплатой налога компания опоздала на 20 дней (с 31 марта по 19 апреля 2015 года). Поэтому сумма пеней составила 110 руб. (20 000 руб. × 8,25% × 1/300 × 20 дн.).

А как быть, если компания по ошибке отразила в декларации по прибыли и НДС лишний доход? Допустим, организация по согласованию с заказчиком выставила документы в прошлом году, а теперь контрагент требует провести документы текущей датой.

В таком случае есть возможность исправить неточность в расчете прибыли в текущем отчете и не подавать уточненку. Так как в этом случае лишние доходы завысили налог на прибыль прошлого года. А раз так, то можно использовать правила пункта 1 статьи 54 НК РФ.

В декларации сумму уменьшения дохода покажите по строке 301 приложения № 2 к листу 02 в составе убытков прошлых налоговых периодов, выявленных в текущем отчетном периоде.

Это следует из части VII Порядка заполнения документа, утвержденного приказом ФНС России от 26 ноября 2014 г. № ММВ-7-3/600.

Показывать доход по строке 101 приложения № 1 к листу 02 как доход прошлых лет, выявленный в отчетном периоде, неправильно. Так как здесь нужно зафиксировать только те суммы, период возникновения которых определить нельзя.

А вот по НДС придется подать уточненку. Даже несмотря на то, что в результате такой ошибки налог вы переплатили. Показывать корректировки в текущем квартале нельзя. Это идет вразрез с правилами книги продаж, утвержденными постановлением Правительства РФ от 26 декабря 2011 г. № 1137.

Ведь в этом случае в книге продаж отчетного периода нужно было бы отразить аннулированный счет-фактуру со знаком «минус». А правила ведения документа этого не предусматривают.

Чтобы внести коррективы в учет НДС, нужно заполнить дополнительные листы книги прошлого года и, соответственно, отправить инспекторам уточненный расчет.

Вопрос участника

– В декларации по прибыли прошлого года есть ошибки как в расходах, так и в доходах. И получилось так, что компания не учла часть расходов, а доходы занизила. Но в результате налог на прибыль мы переплатили. Можно не подавать уточненку за прошлый год и исправить все ошибки в текущем отчете?

– Пересчет в текущем периоде сделать не получится. Если в одной декларации несколько ошибок, но у них разные налоговые последствия, исправляйте их отдельно. Зачет провести между ними нельзя. Чиновники из Минфина России в письме от 28 июня 2010 г. № 03-03-06/4/64 придерживаются именно такой позиции. Отправьте инспекторам уточненку за прошлый год с исправленными суммами доходов и расходов

| Follow Alinga |

Узнайте больше об Alinga Consulting Group

Аудит и Налогообложение Юридические услуги Бухгалтерский учет и расчет заработной платы

Есть вопросы? Спросите эксперта!

Источник: http://www.acg.ru/kompanija_poluchila_zapozdavshie_dokumenty_kak_ispravit_nalogovuju_otchetnost

Четыре главных изменения 2014 в камеральных проверках

С 2014 года начали действовать поправки в Налоговый кодекс РФ, которые расширяют права налоговых инспекторов при камеральных проверках. Теперь они чаще будут запрашивать у компаний пояснения и подтверждающую первичную документацию.

1. Пояснения на камералках

Инспекторы вправе требовать пояснения, если компания представила уточненку с переплатой, которой менее двух лет. Теперь это законное право налоговиков.

2. Документы на камералках

На камеральной проверке уточненки, в которой заявлена переплата старше двух лет или спустя два года увеличен убыток, инспекторы могут запросить документы.

3. Компания получила убыток

Инспекторы вправе требовать пояснения к любой убыточной декларации. Вопросы могут касаться только размера убытков, а не планов по выходу из кризиса.

4. Сроки представления

Пояснения, которые инспекторы требуют в связи со своими новыми правами, надо представить в течение пяти рабочих дней (п. 3 ст. 88 НК РФ). А документы — в течение 10 рабочих дней (п. 3 ст. 93 НК РФ).

Скоро еще изменится: в 2015 году инспекторы смогут требовать счета-фактуры и первичку, если найдут противоречия между отчетностью по НДС самой компании и декларациями по НДС ее контрагентов. Либо если противоречия возникнут в журналах учета счетов-фактур.

Компания сдала декларацию с убытком

Инспекторы вправе затребовать: только пояснения.

На камеральных проверках убыточных деклараций инспекторы будут запрашивать пояснения о том, откуда у компании возник убыток в таком размере. Теперь это прямо предусмотрено в пункте 3 статьи 88 Налогового кодекса РФ. Причем требовать пояснения проверяющие смогут как по итогам налогового периода, так и по итогам квартала, полугодия и 9 месяцев.

По сути, то же самое инспекторы делали и ранее на убыточных комиссиях. Теперь это стало их законным правом, но только на камералках. Однако налоговики на комиссиях обычно предлагают еще и убрать убыток из отчетности, а также перечислить конкретные мероприятия, которые компания планирует провести, чтобы выйти на прибыль.

Более того, требуют документально подтвердить обоснованность отрицательного финансового результата, и судьи их в этом нередко поддерживают (постановление ФАС Дальневосточного округа от 27 марта 2013 г. № Ф03-917/2013). Но ничего из этого инспекторы не вправе требовать от вас на камералках. Только пояснения о размере убытка.

Представить пояснительную записку нужно в течение пяти рабочих дней (п. 3 ст. 88 НК РФ). В ней необходимо обосновать, откуда взялся убыток. Например, образовался из-за того, что определенные доходы компании уменьшились или какие-либо расходы увеличились. Дополнительная информация необязательна.

Но можно заранее исключить все вопросы инспектора к убыточной отчетности. Достаточно сразу приложить к ней сопроводительное письмо. Если в нем компания пояснит причины убытка, возможно, у инспекторов не будет не только дополнительных вопросов, но и вас потом не вызовут на убыточную комиссию.

Либо чтобы не привлекать повышенное внимание налоговиков, можно показать в декларации хотя бы небольшую прибыль. Для этого компании обычно увеличивают доходы, например, за счет денежных средств, полученных от учредителя с долей в уставном капитале не более 50 процентов. Или по возможности переносят какие-либо расходы на следующий период.

Компания сдала уточненку с налогом к уменьшению

Инспекторы вправе затребовать: только пояснения, если с момента сдачи первоначальной декларации прошло менее двух лет. Пояснения или документы, если прошло более двух лет.

Если компания сдает уточненку с налогом к уменьшению, то права инспекторов будут разными. Все зависит от того, сколько времени прошло со сдачи первоначальной декларации: меньше двух лет или больше.

Срок сдачи первичной декларации истек менее двух лет назад

С этого года инспекторы в рамках камералки вправе запрашивать пояснения, если компания представила уточненную декларацию, в которой уменьшила сумму налога к уплате (п. 3 ст. 88 НК РФ).

Передать пояснения в инспекцию необходимо в течение пяти рабочих дней после того, как компания получила требование налоговиков.

Дополнительно к пояснениям можно приложить выписки из регистров налогового и бухгалтерского учета, первичные и другие документы (п. 4 ст. 88 НК РФ). Но это право компании, а не обязанность.

Иногда представить документы либо сразу приложить к уточненке пояснения выгодно самой компании. Ведь чем быстрее налоговики разберутся в причинах переплаты, тем быстрее они примут решение о ее зачете или возврате. И тем меньше поводов у них будет для отказа.

Кстати, есть ситуации, когда организация обязана предоставить инспекторам именно документы. Например, если ИФНС требует их, ссылаясь на ошибки или противоречия в уточненной декларации. Или на то, что данные этой отчетности не соответствуют другим сведениям, которыми располагает инспекция (п. 3 ст. 88 НК РФ).

Скажем, если показатели декларации расходятся с выписками по расчетному счету. Или с документами, которые налоговики получили от контрагентов компании в рамках встречной проверки (см. постановление Президиума ВАС РФ от 15 марта 2012 г. № 14951/11).

Но даже если объявленные расхождения ошибками не являются, советуем пояснить это налоговикам. Допустим, когда речь идет о различиях между налоговой и бухгалтерской отчетностью. Или выручкой в декларации по НДС и доходами в прибыльной отчетности.

Во-первых, судьи могут поддержать требования налоговиков представить бумаги (постановление ФАС Западно-Сибирского округа от 10 сентября 2013 г. по делу № А27-21708/2012). Во-вторых, пояснения ускорят решение вопроса о зачете или возврате переплаты.

Другая ситуация: компания уменьшила налог и представила уточненку спустя два года после того, как истек срок сдачи первичной декларации. Тогда налоговики имеют полное право запросить уже не только пояснения, но и документы (п. 8.3 ст. 88 НК РФ). Точно такое же правило действует для «двухлетней» уточненной декларации, в которой компания увеличила сумму убытка.

При этом инспекторы могут запросить только те документы, которые подтверждают изменение показателей по сравнению с первоначальным отчетом. К примеру, если бухгалтер уменьшил размер доходов, требовать документы по расходам налоговики не должны.

Документы надо передать в течение 10 рабочих дней после того, как поступил запрос налоговиков (п. 3 ст. 93 НК РФ). Если компания не успевает подготовить документы, нужно сообщить об этом в инспекцию в течение следующего рабочего дня после того, как получено требование. Возможно, налоговики продлят срок передачи бумаг.

Важная деталь

Документы надо передать в течение 10 рабочих дней после того, как поступил запрос налоговиков.

А как подсчитать эти два года? В Налоговом кодексе сказано, что со дня, установленного для подачи первоначальной декларации. Допустим, в январе 2014 года компания уточняет декларацию по НДС за IV квартал 2011 года. Ее крайний срок сдачи — 20 января 2012 года. Именно с этого дня и надо считать два года.

Получается, что если компания уточняет эту отчетность, например, 17 января 2014 года, то два года еще не истекли. Значит, инспекторы вправе запросить только пояснения. А вот если уточненка будет представлена всего через несколько дней — 21 января 2014 года — тогда уже будет считаться, что два года прошли. Следовательно, налоговики вправе потребовать от компании документы.

Поэтому, если вы не готовы представить первичные документы, счета-фактуры, договоры с контрагентами и другие бумаги, подтверждающие правомерность уменьшенного налога или увеличенного убытка, стоит просчитать момент подачи уточненки с точностью до дня. Как видите, разница в один-два дня может стать решающей.

Кстати, если компания в прошлом периоде завысила доходы или ошибочно не учла какие-либо расходы при расчете налога, уточненную декларацию можно вообще не составлять.

Дело в том, что в результате таких недочетов у компании возникает переплата налога. А ошибки, из-за которых компания перечислила в бюджет лишнюю сумму налога, можно исправить в текущей отчетности (п. 1 ст. 54 НК РФ).

Но это относится только к налогу на прибыль.

По НДС, налогу на имущество, упрощенному налогу, ЕНВД любые недочеты нужно корректировать в уточненных декларациях. Правила расчета этих налогов либо формы деклараций по ним не позволяют учесть в текущей отчетности показатели прошлых периодов.

Источник: http://www.ordis.ru/stati/item/912-chetyre-glavnykh-izmeneniya-2014-v-kameralnykh-proverkakh.html