Декларация по налогу на прибыль в 2018 году: заполнение и сдача

Налог на прибыль — один из самых существенных сборов, за счет которого пополняется российский бюджет.

Ежегодно процент со своей прибыли платят в казну юридические лица на общей системе налогообложения, не забывая отчислять авансы каждый месяц или квартал.

Отчитываются плательщики перед государством в форме налоговой декларации по налогу на прибыль. Разберемся в тонкостях ее заполнения за 2017 год.

Кто сдает декларацию по налогу на прибыль

В соответствии со статьей 246 НК РФ декларацию предоставляют плательщики налога:

- российские юридические лица;

- зарубежные фирмы, работающие в РФ через постоянное представительство;

- зарубежные фирмы, получающие доходы от источников в РФ;

Период отчетности по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года. Отчетные периоды:

- 1-й квартал;

- полугодие;

- 9 месяцев;

- год.

Прибыль считают нарастающим итогом с начала года.

Сроки сдачи декларации в 2018 году

Плательщики налога на прибыль делятся на две категории:

- те, кто отчисляет авансы ежеквартально;

- те, кто уплачивает авансы ежемесячно.

Сдавать декларации поквартально вправе компании, доход которых за предшествующие 4 квартала не больше 15 млн. рублей (лимит повышен в 2016 году с 10 млн. рублей). Остальные фирмы уплачивают авансы раз в месяц из фактической прибыли, потому отчетность заполняют тоже каждый месяц.

Представим сроки сдачи декларации по налогу на прибыль в 2018 году в виде таблиц.

Ежеквартальная отчетность

| Период | Срок |

| 1-й квартал 2018 | до 28 апреля |

| полугодие | до 28 июля |

| 9 месяцев | до 30 октября |

| 2017 год | до 28 марта 2018 |

Ежемесячная отчетность

| 1 мес. 2018 | до 28 февраля |

| 2 мес. 2018 | до 28 марта |

| 3 мес.2018 | до 28 апреля |

| 4 мес.2018 | до 29 мая |

| 5 мес. 2018 | до 28 июня |

| 6 мес. 2018 | до 28 июля |

| 7 мес. 2018 | до 28 августа |

| 8 мес. 2018 | до 28 сентября |

| 9 мес. 2018 | до 30 октября |

| 10 мес. 2018 | до 28 ноября |

| 11 мес. 2018 | до 28 декабря |

| 2018 год | до 29 января 2019 |

Особенности заполнения налоговой декларации по налогу на прибыль

Последняя актуальная форма декларации по налогу на прибыль утверждена Приказом ФНС России от 19 октября 2016 г. N ММВ-7-3/[email protected]. Изменения по сравнению с прежней формой декларации она претерпела значительные. Порядок заполнения декларации по налогу на прибыль — в приложении к приказу. В конце 2017 года налоговики успели утвердить новый бланк, в который добавили:

- новые штрих-коды на всех страницах декларации;

- код вида дохода 3 в разделе Б листа 03 (для доходов по облигациям, облагаемым налогом на прибыль по ставке 15%);

- сведения о сделке, по которой организация произвела самостоятельную, симметричную или обратную корректировку.

Поправки в бланк не успели вступить в силу, поэтому налогоплательщики будут применять их при отчете за 1 квартал 2018 года. За 2017 год нужно отчитаться по прежней форме.

Действующая декларация по налогу на прибыль состоит из:

- титульного листа (лист 01);

- подраздела 1.1 Раздела 1;

- листа 02;

- приложения N 1 и N 2 к листу 02.

Это обязательная часть.

Остальные приложения и страницы заполняются при наличии условий:

- подразделы 1.2 и 1.3 Раздела 1;

- приложения N 3, N 4, N 5 к листу 02;

- листы 03, 04, 05, 06, 07, 08, 09

- приложения N 1 и N 2 к декларации.

Важные нюансы декларации по налогу на прибыль

- Титульный лист содержит сведения для правопреемников реорганизованных компаний — они указывают ИНН и КПП, присвоенные до реорганизации. Коды форм реорганизации и код ликвидации указаны в Приложении N 1 к Порядку заполнения декларации.

- 2 дополнительных листа — 08 и 09. Лист 08 заполняют организации, которые скорректировали (занизили) свой налог на прибыль из-за использования цен ниже рыночных в сделках с зависимыми контрагентами. Раньше эта информация размещалась в Приложении 1 к л. 02.

- Лист 09 и Приложение 1 к нему предназначены для заполнения контролирующими лицами при учете доходов контролируемых иностранных компаний.

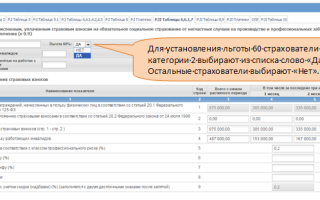

- Лист 02 содержит поля для кодов налогоплательщика, в том числе, для нового кода налогоплательщика «6», который указывают резиденты территорий опережающего социально-экономического развития. Также в нем появились строки для торгового сбора, уменьшающего платеж, и поля, заполняемые участниками региональных инвестиционных проектов.

- В листе 03 указана действующая ставка с дивидендов 13%. В разделе «Б» в поле для вида дохода теперь проставляются коды:

- «1» — если доходы облагаются по ставке, предусмотренной пп. 1 п. 4 ст. 284 НК РФ;

- «2» — если доходы облагаются по ставке, предусмотренной пп. 2 п. 4 ст. 284 НК РФ.

- В листе есть строчки 241 и 242 для отражения отчислений на формирование имущества для уставной деятельности и страхового резерва, строк для отражения убытков — текущих или переносимых в будущее, на этом листе нет

- Для отражения внереализационного дохода после самостоятельной корректировки налоговой базы по контролируемым сделкам предназначен отдельный лист 08.

- В Приложении 2 к тому же листу есть поле для указания кодов налогоплательщиков.

Пошаговый образец заполнения декларации по налогу на прибыль

Разберем на примере, как заполнить декларацию по налогу на прибыль за 2017 год по строкам.

Титульный лист

Титульный лист заполняется данными об организации:

- ИНН, КПП, название вписывают полностью, свободные ячейки всегда заполняются прочерками.

- Номер корректировки. Если декларация сдается в первый раз, ставят 0. При внесении изменений в сведения каждая уточненная декларация нумеруется — 001, 002, 003 и т.д.

- Код отчетного периода. Зависит от того, за какой квартал или месяц сдается декларация. При сдаче годового отчета у налогоплательщиков, использующих разные системы отчисления авансов, коды тоже различаются.

При уплате квартальных платежей:

| I квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| год | 34 |

При уплате ежемесячных платежей:

| 1 месяц | 35 |

| 2 мес. | 36 |

| 3 мес. | 37 |

| 4 мес. | 38 |

| 5 мес. | 39 |

| 6 мес. | 40 |

| 7 мес. | 41 |

| 8 мес. | 42 |

| 9 мес. | 43 |

| 10 мес. | 44 |

| 11 мес. | 45 |

| год | 46 |

- Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность. На примере Межрайонная инспекция ФНС России № 4 по СПб.

- Код по месту учета.

| крупнейшего налогоплательщика | 213 |

| российской организации | 214 |

| обособленного подразделения российской организации, имеющего отдельный баланс | 221 |

| иностранной организации | 245 |

| объекта недвижимого имущества (если для него установлен отдельный порядок исчисления и уплаты налога) | 281 |

- Код вида экономической деятельности. На примере Код ОКВЭД 52.24.1 — Розничная торговля хлебом и хлебобулочными изделиями.

- Также впишите телефонный номер, ФИО плательщика или представителя, количество листов и дату сдачи декларации.

Раздел 1 Подраздел 1.1

Для нашего примера заполним 1 раздел построчно:

- 010 — код муниципального образования, на территории которого расположена фирма.

- 030 и 060 — указываем КБК для перечисления сумм в федеральный бюджет и бюджет региона. КБК можно посмотреть здесь.

- 040 и 070 — суммы к доплате, разбитые по бюджетам. Рассчитываются они так: прибыль за год минус прибыль за 9 месяцев умножить на ставку:

- в федеральный бюджет — 79560 рублей (строка 040);

- в региональный бюджет — 450840 рублей (строка 070).

Подраздел 1.2 Раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Для нашего примера его не используем.

Подраздел 1.3 Раздела 1 Дивиденды

Заполняют фирмы при уплате налога на прибыль с дивидендов.

Лист 02 — расчет налога

Заполненный Лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

- 010 — суммируем все доходы от продаж;

- 020 — внереализационные доходы (в сумме);

- 030 — расходы, связанные с реализацией;

- 040 — внереализационные расходы;

- 050 — убытки, не учитываемые в целях налогообложения (заполняется при наличии);

- 060 — сумма прибыли (посчитать по строкам: 010 + 020 – 030 – 040), в нашем примере итог 13 532 000 рублей;

- 070 — доходы, которые исключаются из прибыли (если такие есть);

- 080–110 — заполняются в зависимости от специфики деятельности, наличия не облагаемых налогом доходов, льгот или убытков;

- 120 — налоговая база;

- 140–170 — налоговые ставки (в 4 квартале 2017 следует расчитывать по ставкам 3% и 17%);

- 180 — сумма налога (указываем сумму за год, а не сумму к доплате);

- 190 — сумма в федеральный бюджет;

- 200 — сумма налога в местный бюджет.

В продолжение Листа 02 нужно вписать авансовый платеж прошлого периода. Информацию о его сумме берут из отчетности за 9 месяцев 2017 года. Так как мы заполняем отчетность за год, а налог считают нарастающим итогом, то, чтобы уплатить в бюджет положенную сумму (строка 180), нужно доплатить остаток. За этот период к доплате:

79560 рублей — в федеральный бюджет (строка 270);

450840 рублей — в бюджет субъекта (строка 271).

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируйте доходы по строкам:

- 010 — вся выручка за год.

Затем детально:

- 011 — выручка от продажи товаров своего производства;

- 012 — выручка от продажи приобретенных товаров.

Остальные строки заполняются при наличии условий.

Далее, итоговые показатели:

- 040 — сумма всех реализационных доходов;

- 100 — внереализационные доходы.

Приложение 2 к листу 02

Приложение 2 конкретизирует расходы.

Строки 010–030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми.

- 010 — расходы на реализацию товаров собственного производства;

- 020 — прямые расходы, связанные с реализацией товара оптом и в розницу;

- 030 — стоимость товаров, которые были приобретены для перепродажи, как часть расходов;

- 040 — косвенные расходы (сумма). В следующих строках они перечисляются детально;

Предположим, что косвенный расходы ООО «ВЕСНА» состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

- 041 — суммы налогов и сборов;

- 042 — расход в виде капитального вложения размером 10% от суммы.

Остальные поля в нашем случае остаются пустыми.

- 080 — расходы, связанные с реализацией основного средства, а именно, остаточная стоимость (сведения переносим из строки 350 Приложения 3 к листу 02);

- 130 — сумма вышеперечисленных расходов.

Отдельно указываются расходы на амортизацию:

- 131, 132 — суммы амортизации, учитываемые в отчетном периоде.

Остальные поля в Приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложение 3 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

- продает амортизируемое имущество;

- продает непогашенную дебеторскую задолженность;

- несет расходы на обслуживание производства;

- имело доходы или расходы по договорам доверительного управления имуществом;

Источник: http://ppt.ru/nalogi/pribyl/declaraciya

Декларация ЕНВД: образец заполнения, порядок, бланк, пример

Для ЕНВД, с его до предела упрощенной системой отчетности, важнейшим документом является подающаяся раз в квартал декларация. И тем более не стоит усложнять себе жизнь ошибками при ее заполнении. Особенно сейчас, после некоторых внесенных изменений.

Заполнение декларации ЕНВД

Декларацию подают все плательщики вмененного налога, включая:

О важных нюансах заполнения декларации по ЕНВД расскажет видеоролик ниже:

Правила и требования

При заполнении бланка декларации надо учитывать те требования, которые предъявляет при этом ФНС, закрепив их приказом по своему ведомству:

- Записи можно выполнять вручную или на оргтехнике.

- При компьютерном наборе применять шрифт набора Courier New. Размер от 16 до 18.

- Использовать только печатные заглавные символы.

- Цвет заполняемых знаков, может быть синим (фиолетовым) или черным.

- Заполняются строки с лева на право, начиная с крайней клеточки. На оставшихся незаполненными местах ставятся прочерки.

- Вносимые в декларацию параметры округляются до целых значений по математическим правилам. Коэффициенты для расчетов К1 и К2 до трех знаков.

- Не забывать о нумерации страниц.

- Запрещается сшивать или скреплять декларацию при ее сдаче.

- Исправления, затирка и помарки не допускаются.

- Заполнение бланков – одностороннее.

Скачать бланк декларации вы можете бесплатно здесь.

https://www.youtube.com/watch?v=kt4L9tLq7ig

Образец заполнения декларации ЕНВД

Код документа

Это одно из изменений, коснувшихся декларации ЕНВД с нового года. Теперь:

- Код титульного листа – 029 140 15.

- Раздела 1-го – 029 140 22.

- Раздела 2-го – 029 140 39.

- Раздела 3-го – 029 140 46.

Коды, необходимые для заполнения формы можно найти в приложениях к приказу о порядке заполнения. Это коды:

Порядок заполнения

Декларация включает следующие части:

- Титульный лист.

- Раздел 1-ый.

- Раздел 2-ой.

- Раздел 3-ий.

И заполнение ведется последовательно:

- 2-ой раздел. ЕНВД по родам деятельности.

- 3-ий раздел. С расчетом суммы за период отчета.

- 1-ый раздел. Суммы к уплате из вышеперечисленных частей декларации.

- Титульный лист заполняется или в начале, или в конце.

Заполнение декларации на примере показано в этом видео:

Образец

Титульный лист заполняется так:

- Вверху заполняются строки с ИНН и КПП (исключительно для компаний).

- Ниже строкой вносится номер корректировки (при первичной подачи 0), код налогового периода (из приложения 1) и год.

- Следующую строку занимают коды: налоговой и места учета (тоже из приложений).

- Далее три строки – фамилия и полные инициалы плательщика налога или название из учредительских документов для компании.

- Под ними ОКВЭД.

- Следующая строка заполняется при необходимости. Это код реорганизации и новые ИНН/КПП.

- Контактный телефон.

- Еще ниже указывают число страниц в документе.

Нижняя часть листа состоит из двух частей. Слева:

- Слева указывается тот, кто подает декларацию и подтверждает сведения: налогоплательщик (1) или его представитель (2).

- Ниже полные инициалы или название организации.

- Подпись, дата.

- Документ, подтверждающий правомочность (при необходимости).

Далее раздел 1. В него вносится размер подлежащего уплате налога:

- Вверху так же заполняются строки с ИНН и КПП (компаниям).

- Далее последовательно идут коды ОКТМО по каждому показателю, которые вставляются в строку 010.

- А ниже, в строке 020 вся сумма по данному коду, вычисляемая из соответствующих данных разделов 2 (строки 110) и 3 (строки 010).

- Эти строки чередуются до конца страницы.

- И внизу, как подтверждение подпись и дата.

По разделу 2 непременно заполняется отдельная страница по каждому роду деятельности и месту его расположения. В нее вносится:

- Строки с ИНН и КПП (для компаний).

- Затем код вида деятельности.

- Полный почтовый адрес, включая индекс, код субъекта, населенный пункт, улицу и номер дома. Это занимает шесть строк.

- Под ними – код ОКТМО.

А ниже идет собственно расчет:

Следующий блок – определение налоговой базы. Он включает (построчно):

- Налоговую базу с расчетом по календарным дням в первом месяце (строка 070).

- Во втором месяце (строка 080).

- В третьем месяце (строка 090).

- Всего на весь квартал (строка 100).

- Ставку для расчета (строка 105).

- Сумму налога (строка 110) по данному виду/месту деятельности.

В разделе 3 идет речь о расчетах «вмененки» по налоговым периодам:

- Строки с ИНН и КПП (для компаний) вверху.

- 005-ая строка с указанием признака налогоплательщика.

- 010-ая – сумма, составленная из значений 110-ых строк всех подаваемых листов раздела 2.

- 020-ая строчка – сумма расходов фирмы, в том числе и страховых.

- 030-ая строка – фиксированная сумма страховок для ИП.

- 040-ая строка содержит значение размера ЕНВД к оплате за налоговый период (квартал).

Нулевая отчетность

А вот если предприниматель не занимался никакой деятельностью по тем видам работ, которые попадают под ЕНВД, то так называемую «нулевую» декларацию, он не подает. Это вызвано тем, что параметры для расчета дохода по данному налогу назначаются государством и обязательны к выплате.

А если дохода нет, то и налог не платится. Причем подачу нулевой декларации ФНС может расценить как нарушение и иметь последствия.

Декларация при закрытии

Если предприниматель или компания заканчивают свою деятельность, собираются сниматься с учета, и доходов больше не предвидится, то на это надо будет отразить в декларации. И тогда декларация подается в целом, как обычно, но с некоторыми изменениями, указывающими на ликвидацию фирмы. Это касается следующих кодов:

- При работе с титульным листом меняется коды отчетных налоговых периодов. В зависимости от квартала (1 – 4) это будут цифры 51, 54, 55, 56.

- Там же, но чуть ниже, вписывается код ликвидации (0).

Но возможен еще вариант неожиданной ликвидации, до конца отчетного квартала. И в этом случае декларацию необходимо подавать за весь квартал. Но, чтобы не переплачивать надо:

- Во 2-ом разделе, в расчетах для получения суммы налога, в показателях тех месяцев, когда деятельность компании не велась, в столбике с величиной физических показателей поставить цифру 0.

И не забудьте заполнить ЕНВД-3 (для организаций) или ЕНВД-4 (для ИП).

Об оформлении декларации через специальную программу расскажет это видео:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/envd/zapolneniye-deklaratsii.html

Порядок и образец заполнения 6-НДФЛ

С 1 января 2016 года налоговая служба получила новый инструмент отчетности. Данная форма утверждена приказом №ММВ-7-11/450 от 14.10.2015 года ФНС Российской Федерации. Чтобы понять как настоящий документ оформляется, требуется детально рассмотреть образец заполнения 6-НДФЛ.

Оформление раздела №1

Данный раздел в воображении можно распределить на два подраздела. Как показывает порядок заполнения 6-НДФЛ, в основной блок включены строки 010 – 050. В них записывается по отдельности каждая ставка налогового удержания. То есть, в них нужно вписать данные по ставке 13% и по ставке30%. В графе 010 обязательно подтверждается ставка налогового сбора, по какой предоставляется информация.

https://www.youtube.com/watch?v=PoNf4mdFLjo

В строчке 020 отображается общая доходная цифра по той ставке, указанной в строчке 010. В графе 030 отображаются все налоговые вычеты, такие как стандартные, профессиональные, социальные имущественные.

Сюда должны быть включены согласно статье №217 Налогового кодекса доходы, которые не подлежат обложению НДФЛ.

В строки 040-045, как показывает пример заполнения 6-НДФЛ, вписывают сумму процентов и НДФЛ вычтенного из полученного результата.

Строки 060 – 090 относятся ко второму подразделу. В него вписывают цифры один раз независимо от количества ставок. В графе 060 указывают информацию о числе лиц, заработавших прибыль, попадающую под налоговый сбор. Если работник получает зарплату по нескольким налоговым ставкам, в подразделе он считается, как одно лицо.

Информация в разделе №2

Если внимательно рассмотреть образец заполнения формы 6-НДФЛ, то можно определить что в разделе №2 распределяют прибыль по датам. Там указывают дату приобретения дохода, дату исчисления НДФЛ и дату перевода исчисляемых на налог денег.

Для правильного заполнения следует соблюдать нюансы:

- строка 100 наполняется по правилам, указанным в статье 223 НК Российской Федерации (для заработной платы и командировочных);

- в строку 110 включают информацию с учетом пунктов 4 и 7 статьи 226 главного Налогового документа РФ;

- в графе 120 вписывают дату, до которой обязан быть перенаправлен НДФЛ (согласно п.6 статьи 226 и пункта 9 статьи 226.1 НК РФ).

Подсчитанная сумма прибыли без удержания НДФЛ вписывается в графу 130. А в строчке 140 вписывается число удержанного налога из указанного дохода. Строчки 100 – 140 содержат данные по каждой дате перечисления налогового сбора. Это касается двух и более доходов, полученных в один период времени.

Источник: http://blanki.biz/fns/poryadok-i-obrazec-zapolneniya-6-ndfl/

Инструкция по заполнению декларации по УСН

Заполнение налоговой декларации по УСН: общие моменты

Титульный лист

Разделы 1.1 и 1.2: основные требования к заполнению

Разделы 2.1.1 и 2.1.2 (УСН «доходы» при ТС): примеры требований к заполнению

Раздел 2.2: порядок заполнения строки 230 и прочие нюансы

Раздел 3 декларации по УСН (указание кодов видов поступлений и прочие нюансы)

Заполнение налоговой декларации по УСН: общие моменты

Декларация, о которой идет речь, заполняется по форме, введенной приказом ФНС России от 26.02.2016 № ММВ-7-3/99@. Тем же приказом утверждена и инструкция по заполнению деклараций по УСН.

Главное отличие обновленной формы от предыдущих бланков — возможность отразить сведения о торговом сборе (далее — ТС) как о самостоятельной разновидности платежа в бюджет и одновременно как об инструменте для налогового вычета. Такие сведения фиксируются в разделе 2.1.2 документа.

ВАЖНО! В разделе 2.1.2 отчета отражаются суммы ТС, применяемые в уменьшение исчисленного налога, то есть только при схеме УСН «доходы». Суммы ТС применяются к вычету только по торговому виду деятельности.

Указанный бланк декларации УСН в 2018 году будет действовать, если не будут опубликованы более новые форматы отчета.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Все суммовые показатели в отчете отражаются в рублях без копеек (которые округляются в большую сторону начиная с 50 коп.).

Декларация сдается в бумажном или электронном виде на выбор. Во втором случае у плательщика должна быть квалифицированная ЭЦП для налоговой отчетности.

Мы подобрали для вас отличные сервисы электронной отчетности!

Срок сдачи документа — 31 марта (для юрлиц) или 30 апреля (для ИП) года, идущего за отчетным. Кроме того, декларация сдается:

- до 25 числа месяца, идущего за тем, когда деятельность по УСН прекращена по инициативе хозяйствующего субъекта;

- до 25 числа месяца, идущего за отчетным периодом, в котором хозяйствующий субъект утратил право на применение УСН.

Изучим теперь подробнее порядок заполнения налоговой декларации по УСН.

Титульный лист

При заполнении титульного листа нужно иметь в виду, что:

- В поле «Налогоплательщик» указывается его полное наименование — в соответствии с учредительными документами, а также наименование в латинской транскрипции, если оно утверждено.

- Код вида хозяйственной деятельности выбирается по новому ОКВЭД — ОК 029-2014. Выбирается основной код по уставу фирмы. Если есть сомнения, то можно запросить в ФНС выписку из реестров хозяйствующих субъектов (ЕГРЮЛ или ЕГРИП) и использовать код, отраженный там в качестве основного.

- В поле «Номер корректировки» указывается номер, на единицу больше отраженного в первичной декларации (предыдущих корректировочных декларациях).

- Если налогоплательщик — юридическое лицо, то в документе указывается код налогового органа, в котором фирма прошла государственную регистрацию. Дело в том, что подведомственная ему территория считается местом нахождения налогоплательщика (п. 2 ст. 54 ГК РФ).

- Если налогоплательщик — ИП, то в документе указывается код ИФНС, которому подведомственна территория, на которой проживает предприниматель. Если он переезжает в другое место, то ИФНС по новому региону проживания ИП в порядке межведомственного взаимодействия информируется об этом (п. 4 ст. 22.2 закона «О государственной регистрации ИП и юрлиц» от 08.08.2001 № 129-ФЗ). Отчетность нужно будет направлять туда.

- Если декларация сдается доверенным лицом, то в поле «С приложением документов» будет указан как минимум 1 прилагаемый лист — доверенность на представителя налогоплательщика.

Теперь — о порядке заполнения декларации по УСН в части основных ее разделов.

Разделы 1.1 и 1.2: основные требования к заполнению

Раздел 1.1 заполняется только при схеме УСН «доходы» с учетом следующих особенностей:

- При ведении деятельности по одному и тому же месту учета код ОКТМО указывается только в поле 010. В полях 030, 060 и 090 ставятся прочерки. Но если место учета менялось, то:

- в поле 010 ставится ОКТМО, действующий на момент окончания 1 квартала;

- в поле 030 — ОКТМО, действующий на момент окончания полугодия;

- в поле 060 — ОКТМО, действующий на момент окончания 9 месяцев;

- в поле 090 — ОКТМО, действующий на момент окончания года.

- Суммы исчисленных авансов за отчетные периоды (и налога за год) указываются за вычетом страховых взносов и ТС, уплачиваемых за соответствующие периоды.

Суммы авансов показываются, только если они в результате уменьшения на взносы и ТС равны нулю либо положительны. Если подсчитанные суммы принимают отрицательное значение, то в декларации проставляются прочерки.

Раздел 1.2 заполняется только при схеме УСН «доходы минус расходы» с учетом:

- рассмотренных выше особенностей, касающихся указания кодов ОКТМО;

- указанного выше правила об отражении в декларации только чисел, равных 0 или положительных.

Отметим, что заполнение разделов 1.1 и 1.2 на практике осуществляется только после того, как произведены расчеты по разделам 2.1.1 (2.1.2 — при уплате ТС) и 2.2.

Разделы 2.1.1 и 2.1.2 (УСН «доходы» при ТС): примеры требований к заполнению

Разделы 2.1.1 и 2.1.2 заполняются только при УСН «доходы» и с учетом того, что:

- Вне зависимости от величины ставки по УСН в каждом из периодов, суммы доходов и исчисленного налога (строки 110–113, 130–133) формируются нарастающим итогом.

- При прекращении деятельности по УСН в строке 113 декларации указывается доход, равный тому, который был получен (нарастающим итогом) в последнем отчетном периоде ведения деятельности.

- При прекращении деятельности в строке 123 указывается ставка, равная той, что применялась в последнем отчетном периоде ведения деятельности.

- В строках 140–142 указываются:

- страховые взносы, перечисленные в государственные фонды в рамках отчетного периода (включая добровольные взносы);

- больничные, уплаченные за счет работодателя.

Уплачены взносы могут быть и за предыдущий отчетный период или даже несколько периодов (при погашении недоимки) — это не имеет значения. Абсолютно то же правило действует при отражении авансов по ТС в разделе 2.1.2 (строки 150–152).

- В строке 143 указываются страховые взносы, уплаченные в рамках налогового периода. Это могут быть погашенные недоимки за предыдущие периоды. То же правило действует при отражении годового ТС в разделе 2.1.2 (строка 153).

Таким образом, взносы и ТС рассматриваются в качестве вычетов полностью синхронно — в контексте фактических выплат в течение отчетного периода или года.

ВАЖНО! В разделе 2.1.2 отражаются сведения о доходах и налоге только по торговому виду деятельности. Хозяйствующий субъект должен вести учет таких доходов и налогов отдельно от тех, что характеризуют другие виды деятельности.

Раздел 2.2: порядок заполнения строки 230 и прочие нюансы

Данный раздел заполняется только при УСН «доходы минус расходы» с учетом следующих особенностей:

- Если деятельность по УСН прекращена, то при заполнении строк 213 (доходы за год) и 223 (расходы за год) отражаются данные по последнему отчетному периоду ведения деятельности.

- Аналогично: в строке 243 (налоговая база за год) в случае прекращения деятельности по УСН отражается сумма по последнему отчетному периоду ведения деятельности, уменьшенная на убыток в предыдущем периоде — отражаемый в строке 230 декларации по УСН.

- В строке 253 (убытки за год) в случае прекращения деятельности отражаются убытки за последний период ведения деятельности.

- В строках 260–263 отражаются ставки, действовавшие на момент окончания отчетных периодов и года. Если налогоплательщик утратил право на УСН либо прекратил деятельность по данной системе, то в строке 263 указывается ставка по последнему периоду наличия права на УСН (ведения деятельности).

- В строке 273 (исчисленный налог за год) при прекращении деятельности по УСН указывается величина налога за последний отчетный период деятельности.

Раздел 3 декларации по УСН (указание кодов видов поступлений и прочие нюансы)

Данный раздел заполняют только те налогоплательщики, которые получали финансовую поддержку на благотворительную деятельность либо целевое финансирование. При работе с разделом нужно иметь в виду, что:

- Коды видов поступлений в декларации по УСН отражаются в разделе 3 в соответствии с Приложением № 5 к Порядку заполнения декларации по приказу ММВ-7-3/99@.

- В раздел переносятся сведения по полученным в предыдущем году, но не израсходованным целевым средствам (при условии, что срок их применения не истек или не установлен).

При заполнении раздела 3 декларации по УСН рекомендуется отражать последовательно:

- Перенесенные с прошлого года суммы по неиспользованным целевым средствам.

По данным суммам указываются (при наличии срока их использования):

- дата получения (графа 2);

- размер (графа 3).

Если срок пользования целевыми средствами не истекает и по итогам года, за который составляется декларация, то их размер указывается также в графе 6.

- Целевые средства, полученные в отчетном или налоговом периоде, за которые составляется декларация.

По данным средствам указываются:

- в графе 2 — даты получения;

- в графе 3 — суммы;

- в графе 5 — срок использования;

- в графе 6 — суммы целевых средств с неистекшим сроком пользования:

- в графе 4 — суммы целевых средств, использованные по назначению;

- в графе 7 — суммы, использованные не по назначению.

Впоследствии суммы, отраженные в графе 7, включаются во внереализационные доходы плательщика.

https://www.youtube.com/watch?v=k77DWMDARDI

В графе «Итого по отчету» суммируются только данные по графам 3, 4, 6, 7.

Пример заполнения декларации по УСН — доходы вы можете скачать по ссылке ниже.

Скачать образец

***

Декларация по УСН заполняется по-разному в зависимости от применения схемы уплаты налога: «доходы» или «доходы минус расходы». Отдельные нюансы имеет отражение в документе сведений о торговом сборе и о целевом финансировании. В 2018 году форма декларации по УСН может использоваться та же, что введена приказом ММВ-7-3/99@.

Источник: https://nsovetnik.ru/usn/instrukciya-po-zapolneniyu-deklaracii-po-usn/

Декларация по УСН за 2017 год: бланк, образец, порядок заполнения

О своих полученных доходах и произведенных расходах упрощенцы сообщают в налоговую инспекцию посредством заполнения специальной декларации. Именно об этом документе расскажем в статье, объясним нюансы расчета показателей на примере декларации по УСН за 2017 год.

Отчетные сроки и форма декларации

Сдают декларацию по УСН как частные предприниматели, так и юридические лица. Делать это нужно всего лишь раз в год. Сроки сдачи декларации по УСН за 2017 год:

- ИП должны подать декларацию до 3 мая (срок сдвигается из-за праздничных дней)

- компании должны отчитаться перед ИФНС до 2 апреля (срок сдвигается из-за выходных дней).

Декларация по УСН включает титульный лист и шесть разделов. Но каждая компания заполняет свой набор разделов. Компании и ИП с объектом «доходы» заполняют все листы декларации, кроме 1.2, 2.1.2, 2.2. Раздел 3 заполняется при наличии соответствующих данных.

Объект «доходы минус расходы» обязует отчитывающееся лицо заполнить титульный лист, разделы 1.2, 2.2 и 3 (если есть целевое финансирование).

Как заполнить декларацию, подробно поясняет Приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@. Форма декларации по УСН за 2017 год также утверждена указанным приказом.

Декларация по УСН — скачать бланк

Отчетность в ФНС в срок и без ошибок!

Дарим доступ на 3 месяца в Контур.Экстерн!

Попробовать

В каком виде сдается декларация по усн

Декларация по УСН сдается на бумаге или электронно.

Самый простой и надежный способ сдать декларацию — отправить ее электронно. Но в таком случае ваша фирма должна быть подключена к документообороту с контролирующими органами.

Если нет договора со спецоператором, можно отправить документ почтой.

И еще один способ, которым чаще всего пользуются ИП, — это личное посещение инспектора. Налоговая декларация по УСН сдается в кабинет по приему отчетности. В знак подтверждения приема декларации по УСН инспектор ставит отметку о ее принятии и дату.

Нулевая отчетность

Если упрощенцы не вели деятельность и не имели доходов в течение года, они должны сдать в налоговую инспекцию нулевую декларацию.

Штрафы за непредставление декларации

За непредставление отчетности предусмотрены штрафные санкции. Штраф за нарушение сроков или непредставление декларации составляет 1 000 рублей (ст. 119 НК РФ).

Также нарушение сроков подачи декларации или ее непредставление может повлечь штраф в размере 300–500 рублей на должностное лицо организации (ст. 15.5 КоАП РФ).

Пример заполнения декларации по УСН

Образец заполнения декларации УСН за 2017 год

ООО «Детали» под руководством директора Виталия Михайловича Лещина в 2017 году заработало:

в I квартале — 25 000 рублей;

во II квартале — 18 000 рублей, т. е. за полугодие суммарный доход составит 43 000 (25 000 + 18 000);

в III квартале — 68 000 рублей, т. е. за 9 месяцев доход составил 111 000 (25 000 + 18 000 + 68 000);

в IV квартале — 78 000 рублей, т. е. за год ООО «Детали» заработало 189 000 (25 000 + 18 000 + 68 000 + 78 000).

Данные по взносам:

- За I квартал начислено 2 100 рублей.

- За II квартал — 2 100 рублей (нарастающим итогом 4 200 рублей).

- В III квартале начислено 1 400 рублей (нарастающим итогом 5 600 рублей).

- И в последнем квартале года начислено взносов на сумму 2 500 рублей (итого за год 8 100 рублей).

Все доходы бухгалтер компании отразит в разделе 2.1.1 (именно этот раздел заполняет ООО «Детали», так как работает на УСН с объектом «доходы»). Тут же производится расчет налога. Указываются взносы.

Обратите внимание, что в декларации взносы указываются не в полной сумме — они не должны быть выше половины исчисленного налога. Так, в первом квартале налог равен 1 500 рублей, а уплачено взносов 2 100 рублей. Половина взносов составит 1 100 рублей, а половина налога — 750 рублей.

То есть налог можно уменьшить на взнос только в размере 750 рублей. Поэтому в строке 140 раздела 2.1.1 бухгалтер укажет 750.

На основании раздела 2.1.1 нужно заполнить раздел 1.1.

Строка 020: стр. 130 раздела 2.1.1 — стр. 140 раздела 2.1.1 = 1 500 — 750 = 750.

Строка 040: стр. 131 раздела 2.1.1 — стр. 141 раздела 2.1.1 = 2 580 — 1 290 = 1 290. Из полученной суммы нужно вычесть ранее начисленный авансовый платеж (стр. 020 раздела 1.1): 1 290 — 750 = 540.

По аналогии заполняются строки 070 и 100.

Источник: https://www.kontur-extern.ru/info/deklaraciya-po-usn

Нулевая декларация(отчетность): УСН, ЕНВД, ОСНО

Ниже в таблице представлена обязательная отчетность

УСН

Образец нулевой декларации УСН

пример и бланк нулевой налоговой декларации

Образец заполнения нулевой декларации УСН вы сможете получить воспользовавшись бесплатным сервисом Калькулятор деклараций УСН.

Вам необходимо только выбрать объект налогообложения(доходы — доходы-расходы), а также ставку налога, остальные поля оставьте равными нулю.

При УСН доходы-расходы в декларации вы можете показать расход и перенести его на следующий период. В готовой декларации вам нужно будет только заместо полей отмеченных , вписать свои данные

Образец нулевой КУДиР

Даже при нулевом УСН, у ИП(или организации) должна быть нулевая книга доходов и расходов: Нулевая КУДиР — образец. Заверять ее в налоговой — по желанию, но многие ИФНС требуют.

Как заполнить нулевую отчетность УСН?

Стр.1 декларации заполняется стандартно: вашими данными. Стр. 2 декларации: ставите прочерки во всех строках кроме 001, 010 и 020. Стр. 3 декларации: ставите прочерки во всех строках кроме 201.

Сроки сдачи нулевой декларации УСН

Раз в год. Для ИП — до 30 апреля. Для организаций — до 31 марта. Для закрываемых компаний и ИП необходимо предоставить декларацию даже за неполный год.

Авансовых платежей при нулевом доходе делать не нужно.

Штрафы за предоставление нулевой декларации, нулевого отчета по упрощенке не предусмотрены. За предоставление не в срок — 1000 руб.

Еще раз напомню, с помощью онлайн-бухгалтерии можно бесплатно сделать и отправить отчетность УСН в налоговую.

ЕНВД

Образец нулевой декларации ЕНВД

пример и бланк нулевой налоговой декларации

Образец заполнения нулевой декларации ЕНВД вы не найдете. Т.к. этот налог платится при деятельности подпадающей под ЕНВД. 28.05.

09 вышло разъяснение Минфина о том что нельзя подавать нулевые декларации, либо корректировать их коэффициент на число нерабочих дней.

Нет деятельности ЕНВД? Тогда налогоплательщик снимается с учета как плательщик ЕНВД, но при этом он может перейти на УСН со следующего месяца (Образец заявления на УСН — Форма 2621_1.xls).

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате три месяца в подарок.

Вы имеете право не платить ЕНВД за календарный месяц, но при условии что в этом месяце вы не вели деятельность ни одного дня. Также необходимо снятся с учета ЕНВД, для этого заполняете форму ЕНВД-4.xls для ИП или ЕНВД-3.xls для Организаций.

Сформировать декларацию вы сможете с помощью Калькулятора деклараций ЕНВД.

Штрафы за предоставление нулевой декларации, нулевого отчета по вмененке не предусмотрены, у вас просто не примут нулевую декларацию. Хотя некоторые налоговые всё же принимают «нулевые» ЕНВД, несмотря на то что МИНФИН считает такие декларации неправомерными. За предоставление не в срок — 1000 руб.

Как заполнить нулевую отчетность ЕНВД

Совсем нулевую декларацию вы подавать не сможете, однако можете исключить из нее один или два месяца(если сниметесь с учета на это время). Тогда в строке 050, 060 или 070 раздела 2 калькулятора ЕНВД вы пишете ноль.

Сроки сдачи и уплаты декларации ЕНВД

Срок уплаты налога ЕНВД: I кв. — до 25.04, II кв. — до 25.07, III кв. — до 25.10, IV кв. — до 25.01

Срок сдачи декларации ЕНВД: I кв. — до 20.04, II кв. — до 20.07, III кв. — до 20.10, IV кв. — до 20.01

Единая (упрощенная) налоговая декларация

ОБЯЗАТЕЛЬНА для ИП и Организаций на ОСНО у которых за квартал по кассе и расчетному счету не было движений и не было никаких объектов налогообложения(земли, автомобилей и пр.) — обязаны сдавать Единую (упрощенную) налоговую декларацию.

Образец Единой (упрощенной) налоговой декларации

пример и бланк нулевой налоговой декларации

Образец заполнения Единой (упрощенной) налоговой декларации.XLS

Как заполнить Единую (упрощенную) налоговую декларацию?

Измените, на свои, значения выделенные в декларации . Нужно заполнить только стр.1 декларации, стр.2 — для физ.лиц без ИНН.

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться. КПП только для организаций, для ИП — прочерки

С помощью этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате три месяца в подарок.

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. С 2014 года нужно указывать ОКТМО.

В декларацию включаются все «нулевые» налоги. Они должны располагаться в таком же порядке как и главы в части 2 НК. Для ИП:

- Налог на добавленную стоимость — гл.21

Для организаций:

- Налог на добавленную стоимость — гл.21

- Налог на прибыль организаций — гл.25

НДФЛ не может быть включен в деклараци Единую (упрощенную) налоговую декларацию.

https://www.youtube.com/watch?v=5Yj06Z2WQeA

Для организаций к Единой (упрощенной) налоговой декларации обязательно сдается бухгалтерская отчетность: баланс и отчет о прибылях и убытках.

Налоговый (отчетный) период: 3 — для квартала(НДС), 0 — для года

Для налога, налоговый период по которому — квартал, в соответствующей ячейке (графа 3) указывается значение налогового периода — 3. В графе 4 — номер квартала, за который представляется декларация:

— за I квартал — 01;

— II квартал — 02;

— III квартал — 03;

— IV квартал — 04.

Если налоговый период по налогу — календарный год, а отчетными периодами признаются квартал, полугодие и девять месяцев, в графе 3 в соответствующей ячейке отражается значение налогового (отчетного) периода:

— за квартал — 3;

— полугодие — 6;

— 9 месяцев — 9;

— год — 0.

Сроки сдачи Единой (упрощенной) налоговой декларации

I кв. — до 20.04, II кв. — до 20.07, III кв. — до 20.10, IV кв. — до 20.01

Не забывайте что вы обязаны будете отчитываться по всем налогам по отдельности как только у вас будут движения по кассе, расчетному счету либо появятся объекты налогообложения(земля, автомобили и пр.).

НДС

Необходима для ИП и Организаций на ОСНО

Образец нулевой декларации НДС

пример и бланк нулевой налоговой декларации

Образец заполнения нулевой декларации НДС.XLS

С помощью этого онлайн-сервиса для ИП или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате три месяца в подарок.

Как заполнить нулевую отчетность НДС?

Измените, на свои, значения выделенные в декларации . Нужно заполнить только стр.1 и стр.2 в декларации НДС

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться. КПП только для организаций, для ИП — прочерки

По месту нахождения (учета) (код): Код 400 всегда в декларации НДС. Это значение кода означает, что декларация представляется по месту постановки на учет налогоплательщика.

Налоговый период (код): 21 — I квартал, 22 — II квартал, 23 — III квартал, 24 — IV квартал (при ликвидации — 51-I, 54-II, 55-III, 56-IV кв.)

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК НДС у всех одинаковый.

Сроки сдачи нулевой декларации НДС

I кв. — до 20.04, II кв. — до 20.07, III кв. — до 20.10, IV кв. — до 20.01

Штрафы за предоставление нулевой декларации, нулевого отчета по НДС не предусмотрены. За предоставление не в срок — 1000 руб.

3-НДФЛ

Необходима для ИП на ОСНО

Образец нулевой декларации 3-НДФЛ

пример и бланк нулевой налоговой декларации

Новая форма для 2017 года (для отчетности за 2016,2017,2018 год). Декларация 3-НДФЛ.XLS(все листы)

Новая форма для 2016 года (для отчетности за 2015 год). Декларация 3-НДФЛ.XLS(все листы)

Новая форма для 2015 года (для отчетности за 2014). Декларация 3-НДФЛ.XLS(все листы)

Старая форма для отчетов за 2010 год Образец заполнения нулевой декларации 3-НДФЛ.XLS(за 2010).

Как заполнить нулевую отчетность 3-НДФЛ?

Измените, на свои, значения выделенные в декларации . Нужно заполнить только стр.1 и стр.2 в декларации 3-НДФЛ и оставить пустыми раздел 1, раздел 6, лист А, лист Б, листы В, Г1, Ж1.

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

Коды категории налогоплательщика: Код 720 — ИП; Код 730 — нотариус; Код 740 — адвокат; Код 760 — иное физическое лицо; Код 770 — ИП глава крестьянского (фермерского) хозяйства

Код страны: Код 643 — Россия.

Код вида документа: Код 21 — паспорт.

Налоговый период (код): 34(при ликвидации-50).

Поиск почтовых индексов, ОКАТО и кодов ИФНС

С помощью этого онлайн-сервиса для организаций и ИП на ОСНО можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате три месяца в подарок.

Сроки сдачи нулевой декларации 3-НДФЛ

Раз в год, до 30 апреля. Для закрываемых ИП необходимо предоставить декларацию даже за неполный год.

Штрафы за предоставление нулевой декларации, нулевого отчета по 3-НДФЛ не предусмотрены. За предоставление не в срок — 1000 руб.

ИП одновременно с 3-НДФЛ должен предоставить в налоговую 4-НДФЛ.

В 4-НДФЛ пишется сумма предполагаемого дохода на год.

В случае значительного (более чем на 50%) увеличения или уменьшения доходов в текущем налоговом периоде индивидуальные предприниматели обязаны представить новую декларацию 4-НДФЛ

4-НДФЛ.XLS образец 55 кб. Новая форма на 2011 год. Исправьте данные в форме на свои.

Налог на прибыль

Необходима для Организаций на ОСНО

Образец нулевой декларации Налога на прибыль

пример и бланк нулевой налоговой декларации

xls 892 кб. Новая форма с 2017(за отчетность 2016-2018 года). Со всеми страницами(не все нужны)(приказом ФНС от 19 октября 2016 г. № ММВ-7-3/572)

852 кб. Новая форма с 2015 года. Со всеми страницами(не все нужны)

873 кб. Новая форма с декабря 2014. Со всеми страницами(не все нужны)

2 мб. Новая форма с декабря 2013(действует для 14 и для 15 года). Со всеми страницами(не все нужны)

Образец заполнения нулевой декларации Налога на прибыль.XLS(новый бланк с 2012 года)

Образец заполнения нулевой декларации Налога на прибыль.XLS(старый бланк с 2011 года по октябрь 2012 года)

Как заполнить нулевую отчетность Налога на прибыль?

Заполняется только Титульный лист, Раздел 1 (1.1, 1.2) и Лист 02.

Налогоплательщики, не исчисляющие ежемесячные авансовые платежи налога на прибыль организаций, Подраздел 1.2 Раздела 1 (стр.3) не представляют.

Измените, на свои, значения выделенные в декларации

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться.

По месту нахождения (учета) (код): 213 – по месту учета крупнейшего налогоплательщика; 214 – по месту нахождения российской организации; 221 – по месту нахождения обособленного подразделения российской организации, имеющего отдельный баланс; 245 – по месту постановки на учет в налоговом органе иностранной организации; 281 – по месту нахождения объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога).

С помощью этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате три месяца в подарок.

Коды ОКАТО для каждого региона свои, впишите свой ОКАТО. КБК Налога на прибыль у всех одинаковый.

Форма реорганизации, ликвидация (код):для преобразования — «1», для слияния — «2», для разделения — «3», для присоединения — «4», для разделения с одновременным присоединением — «5» или прочерк.

Сроки сдачи нулевой декларации Налога на прибыль

I кв. — до 28.04, II кв. — до 28.07, III кв. — до 28.10, IV кв. — до 28.03

Налоговый период (код) (нарастающим итогом): 21 — I квартал, 31 — Полугодие, 33 — 9 месяцев, 34 — Год. При ликвидации — 50.

Штрафы за предоставление нулевой декларации, нулевого отчета по Налогу на прибыль не предусмотрены. За предоставление не в срок — 1000 руб.

Нулевой баланс

Необходим Организаций на ОСНО

Образец нулевого баланса

пример и бланк нулевого баланса

Источник: http://ipipip.ru/nulevaia-deklaracia.php