Налоговики стали чаще проверять обоснованность крупных премий менеджерам :: Экономика :: РБК

Налоговики стали тщательнее проверять целесообразность выплат компаниями крупных премий сотрудникам, из-за которых сокращаются выплаты по налогу на прибыль. Судебная практика пока в пользу компаний, но возможен разворот

Фото: Артем Геодакян/ТАСС

Пристальное внимание к премиям

Налоговые органы стали чаще обращать внимание на случаи, когда компании выплачивают своим сотрудникам крупные суммы, вычитая их из налогооблагаемой базы, рассказали РБК несколько юристов.

Речь идет не только о премиях, но и о бонусах при приеме на работу, премиях к профессиональным праздникам, говорит руководитель юридического департамента «МЭФ-Аудит» Александр Овеснов. Эти суммы компании включают в расходы, что приводит к снижению налога на прибыль.

«Наши клиенты, у которых проходят налоговые проверки, говорят, что проверяются выплаты, компенсации на жилье и на транспорт, компенсации на аренду жилья — все, что можно учитывать в расходах при расчетах налога на прибыль», — говорит партнер юридической компании Taxology Алексей Артюх.

Налоговые органы сопоставляют размер таких выплат с прибылью компании в том же периоде, с выплатами, которые получали другие работники либо те же работники в предыдущие периоды. Суммы, которые налоговики пытаются оспорить (при включении премий в расходы), варьируются от 300–500 тыс. до 10 млн руб.

и больше в зависимости от размера компании и количества сотрудников, уточняет управляющий партнер адвокатского бюро «Деловой фарватер» Роман Терехин.

Кроме того, налоговые инспекторы иногда стремятся получить НДФЛ с оплаты питания или аренды жилья для ценного работника: по Налоговому кодексу все суммы таких платежей должны включаться в налоговую базу по НДФЛ и с них должен быть удержан налог, добавляет он.

Судебный паритет выравнивается

Исторически «атаки налоговых органов на выплаты сотрудникам» были связаны с двумя видами претензий, рассказывает старший юрист налоговой практики Goltsblat BLP Анна Зеленская. «Это, во-первых, придирки к формальному несоответствию замысловатым требованиям Налогового кодекса к зарплатным расходам, которые зачастую привязываются к ограничениям в трудовом законодательстве».

В частности, в статье 270 Налогового кодекса есть список расходов, которые нельзя вычитать из налогооблагаемой базы. Это премии работникам за счет средств специального назначения или целевых поступлений, компенсаций при переезде (подъемных) и ряд других. Суммы вознаграждений вычитаются, только если выплачены на основаниях, прописанных в трудовых договорах или контрактах.

Кроме того, существуют «известные проблемы и ограничения при учете в налоговых целях расходов, которые составляют часть обычного компенсационного пакета для топ-менеджмента», иногда компании пытаются оформить выплаты этих сумм как премию, говорит Зеленская.

В год несколько десятков споров компаний с налоговиками по таким поводам доходят до суда и в целом решаются в пользу налогоплательщиков, говорит управляющий партнер Taxadvisor Дмитрий Костальгин, но роста числа таких споров он не видит.

В основном такие дела велись в Московском округе, поскольку в регионах редки выплаты крупных сумм помимо оклада, добавляет Александр Овеснов: «В каком-то смысле это новелла последних двух-трех лет, но если раньше решения судов были в пользу налогоплательщиков, то сейчас «паритет» начинает как минимум выравниваться».

Дело о премиях

Два опрошенных налоговых консультанта обращают внимание на дело управляющей компании «Капиталъ», которая с июня 2015 года пытается оспорить в суде решение Межрайонной ИФНС России №50.

«Дело УК «Капиталъ» сильно отличается от стандартной практики по премиям в худшую сторону. В этом деле оценивалась целесообразность выплаты премий, чего не может делать ни суд, ни налоговый орган.

И такой подход может крайне негативно сказаться на дальнейшем развитии практики», — не исключает Костальгин.

Компания выплатила двум менеджерам премии — всего 21,97 млн руб. — и учла эти расходы при расчете налога на прибыль.

Налоговые органы в ходе проверки пришли к выводу, что выплата этих премий является экономически нецелесообразной и что компания на эту сумму недоплатила налог на прибыль, и предписали выплатить недоимку, начислив пени и штраф.

Также налоговиками были уменьшены на 12,59 млн руб. убытки, исчисленные компанией по налогу на прибыль за 2011 год.

Как следует из судебных материалов, налоговая решила, что премии не были выплачены сотрудникам за производственный результат.

Документов, подтверждающих достижение «высоких производственных результатов», компания не представила, и выплаты «являлись перераспределением расходов внутри группы компаний».

В материалах говорится, что результаты доверительного управления средствами НПФ компании (они стали источником для выплаты премии) были убыточными, а деятельность одного из премированных менеджеров привела к потере активов по сделкам с офшорной компанией Lorteck Ltd.

Компания же руководствовалась двумя статьями НК — 252-й и 255-й. В них прописано, что учитывать расходы при расчете налога можно в случае, если они обоснованы, экономически оправданы и их оценка выражена в денежной форме.

А в расходы налогоплательщиков на оплату труда включаются любые начисления работникам «в денежной и (или) натуральной форме», стимулирующие начисления и надбавки, компенсации в связи режимом работы, премии, расходы на содержание этих работников, «предусмотренные нормами законодательства РФ, трудовыми договорами, (контрактами) и (или) коллективными договорами». Компания подчеркивала, что выплата премий сотрудникам проводилась на основании трудовых договоров, приказов о премировании, положения об оплате труда и материальном поощрении работников, а также перечня производственных результатов сотрудников.

В итоге суд первой инстанции встал на сторону компании, однако в апелляции она проиграла, а кассационную жалобу Арбитражный суд Московского округа оставил без удовлетворения.

Представитель УК «Капиталъ» сообщил РБК, что в рамках отведенного законом срока компания рассматривает возможности дальнейших действий. «Мы удивлены, что налоговая инспекция берется определять, заслуживает ли менеджер коммерческой структуры выплаченного ему вознаграждения. Тем более если с этого вознаграждения были своевременно уплачены все налоги», — говорится в комментарии компании.

Новый тренд

Судебная практика по аналогичным делам противоречива. Но в основном она складывается таким образом, что премии учитывают в расходах по налогу на прибыль, если удается доказать их экономическую обоснованность, говорит Роман Терехин.

В целом, по его словам, при достаточных законных основаниях и при наличии грамотно составленных документов выплаты премий, бонусов и специальные услуги для топ-менеджеров компаний не вызывают никаких претензий со стороны налоговых органов.

Но при халатном отношении к документации налоговики успешно оспаривают занижение доходов на размер премий, добавляет Терехин.

«Мы видим, что несколько лет назад можно было сослаться на приказ о поощрительной выплате [и проблем с налоговой не было] и зачесть такие выплаты в расходах. Но сейчас налоговики смотрят на экономическую обоснованность таких выплат. Это может означать, что в практике возможен поворот», — не исключает Артюх.

При этом суды отклоняли претензии налоговиков, если они основаны только на том, что выплата топ-менеджерам, по их мнению, чрезмерна по сумме, добавляет Зеленская: «Для признания экономической обоснованности выплат имеет значение лишь то, что они направлены на получение дохода, то есть связаны с основной деятельностью работодателя, а никак не с тем, в каком размере произведена выплата».

Представитель ФНС не стал комментировать судебную практику.

Источник: https://www.rbc.ru/economics/09/08/2016/57a9cfc89a7947640d65d3e3

Взносы и НДФЛ с премий к юбилею, премии и отпускные

Трудовой кодекс РФ предусматривает несколько оснований для выплаты премий работникам. Прежде всего это премирование в рамках принятой в учреждении системы оплаты труда.

Согласно части 1 статьи 129 Трудового кодекса РФ, премия в качестве стимулирующей выплаты входит в состав заработной платы сотрудника. Кроме этого работодатель вправе в различных формах поощрять тех работников, которые добросовестно исполняют свои трудовые обязанности (ст.

191 Трудового кодекса РФ). По такому основанию, как правило, выплачиваются премии к праздникам, в том числе профессиональным (отраслевым), дням рождения (в частности, к юбилеям).

Премии по случаю юбилея работников не увязываются напрямую с результатами их трудовой деятельности. А если и увязываются, то чаще всего вызывают у ревизоров и иных проверяющих дополнительные вопросы.

Документальное оформление

Выплату разовых премий, в частности по случаю юбилея сотрудника, работодателю целесообразно предусмотреть во внутренних документах учреждения. А именно:

- в трудовом договоре (ст. 57 Трудового кодекса РФ);

- в коллективном договоре (ст. 135 Трудового кодекса РФ);

- в отдельном локальном нормативном документе, например в положении об оплате труда или о премировании (ст. 8, 135 Трудового кодекса РФ).

Кроме того, в указанных документах может быть установлен конкретный порядок определения размеров премий к юбилеям и их максимальные размеры.

Перечень премируемых работников определяет руководитель (иное уполномоченное им должностное лицо) путем издания письменного приказа (распоряжения). Основанием для его издания является представление.

Это, как правило, докладные или служебные записки уполномоченных должностных лиц учреждения (заместителей руководителя, начальников структурных подразделений и т. д.). В приказе о премировании указываются: Ф. И. О.

поощряемого, структурное подразделение, в котором он трудится, его должность (специальность, профессия), мотив поощрения (в данном случае – к юбилею), вид поощрения (премия) и конкретная сумма (цифрами и прописью).

Приказ подписывается руководителем учреждения (или уполномоченным им должностным лицом). Затем он должен быть доведен до сведения премируемого работника (объявлен ему) под подпись.

Взносы и НДФЛ с премий к юбилею

Премия работнику по случаю юбилея – это его доход. Поэтому НДФЛ с премий к юбилею необходимо удержать. Причем со всей начисленной суммы. К тому же данная выплата не поименована в статье 217 Налогового кодекса РФ, содержащей перечень доходов, освобождаемых от обложения НДФЛ.

Теперь поговорим о страховых взносах. По общему правилу объектом обложения страховыми взносами признаются все выплаты и вознаграждения, начисляемые плательщиками страховых взносов в пользу физических лиц в рамках трудовых отношений (ч. 1 ст. 7 Федерального закона от 24 июля 2009 г.

№ 212-ФЗ; далее – Закон № 212-ФЗ). Премия к юбилею – это разовая выплата. Она не связана с выполнением сотрудником его трудовых обязанностей. Однако ее выплата производится в рамках именно трудовых отношений (ст. 16 Трудового кодекса РФ).

Следовательно, эта премия является частью оплаты труда работника.

Однако такие выплаты необходимо классифицировать исключительно как стимулирующие, связанные с оплатой труда. Они должны быть предусмотрены соответствующими локальными документами учреждения. Отметим, что для целей определения базы для начисления страховых взносов не имеет правового значения тот факт, что премия выплачивается по случаю юбилея сотрудника.

Кроме того, в статье 9 Закона № 212-ФЗ премии не указаны в качестве сумм, не подлежащих обложению страховыми взносами. Значит, в базу для начисления страховых взносов включаются выплаты работникам учреждения, имеющие характер поощрения за труд, в том числе премии по случаю юбилеев. К данному выводу пришел Президиум ВАС РФ в постановлении от 25 июня 2013 г. № 215/13.

Включение премий в средний заработок

В соответствии с пунктом 2 Положения об особенностях порядка начисления средней заработной платы, утвержденного постановлением Правительства РФ от 24 декабря 2007 г. № 922, при определении средней заработной платы (например, для расчета отпускных или командировочных) учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у данного работодателя.

При этом выплаты социального характера и иные выплаты, не относящиеся к оплате труда, в частности материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха, в расчет не принимаются (п.

3 Положения № 922). Московский городской суд в апелляционном определении от 8 июля 2013 г. № 11-13403/13 указал, что премия по случаю юбилея сотрудника учреждения также не должна включаться в расчет среднего заработка.

А вот в силу пункта 2 статьи 14 Федерального закона от 29 декабря 2006 г.

№ 255-ФЗ в средний заработок, исходя из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, ежемесячное пособие по уходу за ребенком, включаются все виды выплат и иных вознаграждений в пользу застрахованного лица, на которые начислены страховые взносы в ФСС России в соответствии с Законом № 212-ФЗ.

К тому же «юбилейные» премии признаются объектом обложения страховыми взносами и учитываются при расчете среднего заработка, исходя из которого начисляется, в частности, пособие по временной нетрудоспособности.

Г. Каспаров,

эксперт по бюджетному учету

Источник: https://vashbugalter.ru/vznosy-i-ndfl-s-premij-k-yubileyu-premii-i-otpusknye/

Денежные премии: оформление, учет, налогообложение

«Бухгалтерия и кадры», 2008, N 8

Денежные премии: оформление, учет, налогообложение

Многие работодатели включают в положение о системе оплаты труда, коллективные или трудовые договоры условия о разнообразных премиях и поощрениях, которые в той или иной ситуации обязуются выплачивать работникам. Ну а бухгалтеру нужно не допустить ошибку в учете и налогообложении этих выплат.

Любая премия — это поощрение работника. А поощрить человека можно и за текущие трудовые успехи, и, к примеру, за то, что он много лет работает в компании и празднует юбилейную дату.

Можно и просто выразить свое доброе отношение к хорошему работнику и выплатить ему некую сумму денег в качестве поздравления с каким-то важным для него событием — окончанием института, днем свадьбы, рождением ребенка…

Вероятно, единственный работник, для кого эмоциональная сторона вопроса отходит на второй план, — бухгалтер. Ему важно не ошибиться в учете и налогообложении премий. А для этого четко различать, к какому виду относится каждая премиальная выплата.

Какие бывают премии

Премии, выплачиваемые организацией, можно разделить на два вида: премии за производственные результаты (стимулирующие и поощрительные) и премии непроизводственного характера (поощрительные и поздравительные) (ст. 191 ТК РФ).

К первому виду относятся премии, которые выплачиваются за труд (например, ежемесячные, квартальные, за перевыполнение плана, экономию материалов и т.д.). Они являются частью системы оплаты труда (зарплатой). Ведь согласно ст. 129 ТК РФ заработная плата — это все выплаты в пользу работника за выполнение им своих трудовых обязанностей.

Ко второму виду относятся премии к праздничным и памятным датам компании и сотрудников, к профессиональным праздникам и т.п. Такие разовые выплаты зарплатой не являются. Признаки, по которым различают эти два вида премий в практической жизни, приведены в таблице:

| Nп/п | Признак | Стимулирующая или поощрительная премия (часть заработнойплаты) |

Поздравительная или поощрительная премия (не

является заработной платой)

Как учесть премии

Премии производственного и непроизводственного характера в бухгалтерском учете отражают по-разному (см. таблицу 2). Премии, выплачиваемые как часть заработной платы, относят на себестоимость. При начислении в бухгалтерском учете делают проводку:

Дебет одного из счетов учета затрат (20, 25, 26, 28, 44) Кредит 70 «Расчеты с персоналом по оплате труда»

— начислена производственная премия сотрудникам.

| Стимулирующая или поощрительная премия (часть заработнойплаты) | Поздравительная или поощрительная премия (не является заработнойплатой) | |

| Бухгалтерскийучет | Учитывается в составе расходов на оплату труда по обычным видамдеятельности | Учитывается в составе прочих расходов, если выплачивается в текущем периоде. Относится на счет нераспределенной прибыли прошлых лет, если выплачивается по решениюсобственника из специального фонда |

Источников непроизводственных выплат может быть два: прибыль отчетного периода, полученная от текущей деятельности организации, и нераспределенная прибыль прошлых лет.

Если премию по решению учредителей или по приказу директора, имеющего на это полномочия, выплачивают из прибыли отчетного года, то сумму выплаты нужно отнести к прочим расходам (п. 11 ПБУ 10/99).

Учет непроизводственных выплат можно вести как на счете 70 «Расчеты с персоналом по оплате труда», так и на счете 73 «Расчеты с персоналом по прочим операциям» — по решению компании, закрепленному в учетной политике для бухгалтерского учета. В бухгалтерском учете оформляют проводку:

Дебет 91 «Прочие расходы» Кредит 70 (73)

— учтена непроизводственная премия в составе прочих расходов.

Прибылью, оставшейся у организации после уплаты всех налогов, распоряжаются собственники организации. Решение о выплате премий из прибыли, как правило, принимают по окончании отчетного года. В бухгалтерском учете делают проводку:

Дебет 84 «Нераспределенная прибыль (непокрытый убыток)» Кредит 70 (73)

— выплачена непроизводственная премия работникам.

В налоговых расходах непроизводственные премии не учитывают. Поэтому между бухгалтерским и налоговым учетом образуются постоянные разницы. Их отражают в бухучете, если организация применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (Приказ Минфина России от 19 ноября 2002 г. N 114н).

Какие налоги начисляют при выплате премий

Трудовым договором в соответствии с действующей в организации системой оплаты труда работнику устанавливается заработная плата.

Системы оплаты труда и премирования устанавливаются коллективным договором, соглашениями, внутренними локальными нормативными актами (ст. 135 ТК РФ).

Разовые, «поздравительные» премии, как правило, в такие документы не включают. Но многие организации это делают, что ведет к определенным налоговым последствиям.

Налог на прибыль

Производственные премии являются расходами на оплату труда. Их экономическая обоснованность очевидна: человек перевыполнил план, сэкономил материалы. И за это получил премию.

Важно, чтобы во внутренних документах о премировании за труд были прописаны конкретные критерии, которых должен достичь работник, чтобы получить вознаграждение, и соответствующие суммы («за что», «сколько»). Не следует применять расплывчатые формулировки, например «за добросовестное выполнение служебных обязанностей».

Ведь это является одним из условий трудового договора, и за это работник получает зарплату. Поэтому есть риск того, что проверяющие по налогу на прибыль такие премии исключат из налоговых расходов. На что нужно обратить особое внимание?

Многие организации считают, что если все премии, на которые может рассчитывать сотрудник (и непроизводственные тоже!), включены в коллективный или трудовой договор, то их смело можно относить на расходы.

Обосновывают это тем, что перечень выплат, которые являются расходами на оплату труда, открыт (п. 25 ст. 255 НК РФ). А для признания расходов на оплату труда ст. 255 «Расходы на оплату труда» Налогового кодекса требует, чтобы выплаты производили на основе договоров.

Ошибка такого подхода в том, что в отрыве от других статей Кодекса ст. 255 рассматривать нельзя.

Источник: https://hr-portal.ru/article/denezhnye-premii-oformlenie-uchet-nalogooblozhenie

Премии к юбилеям и разовые премии можно учесть в расходах, если оговорить заранее

По итогам выездной проверки ИФНС сделала вывод о том, что общество в нарушение п. 1 ст. 252, п. 2 ст. 255, п. 49 ст. 270 НК РФ включило в состав расходов на оплату труда за 3 года:

- единовременные выплаты ко Дню юбилейной даты (Дню рождения) работников в сумме 2,9 млн рублей;

- единовременные выплаты в размере 4,2 млн рублей.

В обоснования своей позиции инспекция указала следующее.

Выплаты из первой группы не связаны с конкретными результатами труда, носили разовый характер и были обусловлены только таким обстоятельством, как достижение юбилейного возраста.

Однако расходы в виде выплат в связи со знаменательными и персональными датами не связаны с производственными результатами и не должны учитываться в составе расходов на оплату труда, даже если они предусмотрены трудовым или коллективным договором.

Выплаты из второй группы также не соответствуют требованиям ст. 252 НК РФ, так как они не связаны непосредственно с режимом работы или условиями труда, имеют единовременный характер, не рассчитываются пропорционально фактически отработанному времени и, как следствие, не могут учитываться в целях налогообложения.

Суды трех инстанций отклонили эти претензии.

Спорные премии выплачены работникам в соответствии с их трудовой деятельностью.

В ходе проверки не установлено обстоятельств, свидетельствующих о том, что спорные премии выплачивались не работникам компании либо их выплата производилась на производственные или иные нужды, не связанные с трудовыми взаимоотношениями.

В совокупности коллективные договоры, трудовые договоры, дополнительные соглашения к ним, приказы о выплате премий, а также то обстоятельство, что премии выплачивались работникам за высокие достижения в труде, свидетельствуют о том, что начисление премий производилось в соответствии с условиями трудовых правоотношений.

Исходя из этого, суды пришли к выводу о том, что спорные вознаграждения произведены в связи с выполнением работниками трудовых функций и входят в установленную обществом систему оплаты труда. Поэтому компания не нарушила НК РФ, списав их в расходы по налогу на прибыль.

ПОСТАНОВЛЕНИЕ Арбитражного суда Московского округа от 25.07.2016 № Ф05-10072/2016

Документ включен в СПС «Консультант Плюс»

почти одновременно Арбитражный суд Московского округа вынес аналогичное решение в отношении другой организации.

Она выплачивала единовременного вознаграждения ко Дню юбилейной даты Работников: 50-летию и каждому последующему десятилетию. Причем чем продолжительнее стаж, тем больше была и выплата.

В суде компания объяснила, что поставила эти выплаты в зависимость от продолжительности трудовых отношений между ней и работником для дополнительной мотивации работников, закрепления кадров, создания и сохранения стабильного, высококвалифицированного трудового коллектива.

Судьей согласились, что экономическая целесообразность в этом есть (Постановление от 10.08.2016 № Ф05-10182/2016).

Источник: https://www.v2b.ru/reviews/premii-k-ubileyam-i-razovye-premii-mozhno-uchest-v-rashodah-esli/

Что такое премия к юбилею и каков порядок её начисления? Образец приказа, служебной записки и ходатайства

Обоснованное премирование работников признано самым действенным стимулом к улучшению результата труда. Это относится и к премиям, начисленным к личному празднику работника.

Такие приятные поощрения способны создать и укрепить атмосферу хорошего настроения внутри коллектива.

Как подмечено многими работодателями, благодарный сотрудник намного эффективнее и качественнее выполняет свою работу, не пренебрегая трудовыми обязанностями.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Определение премии к юбилею

Премия к юбилею считается разовой мотивирующей выплатой в связи с нетрудовым поводом, определяемой статьей 129 ТК РФ, как составляющей частью заработной платы работника.

Это требует регулирования ее назначения в отдельном Положении о премировании (статья 135 ТК РФ), коллективном соглашении (статья 135 ТК РФ) или индивидуальном контракте (статья 57 ТК РФ). Выплачивают поощрение в юбилейную дату (обычно 20, 30, 40, 50, 55 и далее каждые 5 лет).

Как рассчитывается размер?

ВНИМАНИЕ! Поощрение может назначаться в процентах от суммы оклада сотрудника или в конкретной денежной сумме. Формат процента от оклада удобен отсутствием необходимости индексирования прописанной в документе величины.

Указание вилки нижнего и верхнего предела суммы позволяет дифференцировать премии в зависимости от возраста и величины оклада сотрудника.

Порядок начисления

Порядок начисления такой премии несложен, но требует слаженных действий работников нескольких подразделений.

Оформление и ведение личных дел сотрудников является одной из основных функций отдела кадров. Как правило, именно кадровик отслеживает памятные даты работников и запускает механизм начисления премии к юбилею.

Подготовка бумаг

Выплата поощрения сотруднику предусматривает документальное оформление для дальнейшего налогообложения. Статья 252 НК РФ требует документального обоснования трат компании, необходимо подтверждение в виде ссылки на пункт колдоговора или трудового соглашения, регламентирующего поощрения.

Выдача средств сотруднику

Система выплаты поощрения должна соответствовать статье 191 ТК. Премиальные выплаты, не имеющие отношения к трудовому процессу, могут выплачиваться непосредственно в день юбилея, а не с остальной частью заработной платы.

Статья 191 ТК РФ. Поощрения за труд

Работодатель поощряет работников, добросовестно исполняющих трудовые обязанности (объявляет благодарность, выдает премию, награждает ценным подарком, почетной грамотой, представляет к званию лучшего по профессии).

Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине. За особые трудовые заслуги перед обществом и государством работники могут быть представлены к государственным наградам.

Оформление процедуры

Оформления поощрения предполагает следующие этапы:

- составление служебной записки с предложением о поощрении сотрудника, сути и величине назначаемой премии;

- согласование суммы выплаты с бухгалтерией на предмет наличия ее к конкретной дате;

- передача бумаги на рассмотрение главе компании;

- оформление приказа о премировании на основании подписанной служебной записки, как требует Постановление Госкомстата РФ №1 (январь 2004 года);

- торжественное поздравление работника;

- подтверждение факта ознакомления с бумагой (роспись);

- внесение записи о премировании в документы учета личного состава компании.

Ходатайство

Цель ходатайства о назначении выплаты к юбилею – побуждение руководства к выплате премии. Учитывая отсутствие шаблона, оно пишется в свободной форме следующей структуры:

- название «Ходатайство о премировании №»;

- число, месяц, год подачи бумаги;

- сведения о представляемом к премии сотруднике (пример: Андреев В.В., экспедитор, непрерывно работает в ООО «Парма» 10 лет, все это время был надежным профессиональным сотрудником, примером для коллег, принимал участие в обучении молодежи);

- мотив премирования (пример: за безукоризненную работу и к 55-летию);

- вид и размер поощрения (пример: предлагаю поощрить В.В. Андреева денежной премией в размере 15 000);

- подпись ходатайствующего (пример: начальник отдела Р.Н. Сорокин).

Для ходатайства характерен расширенный подход к мотиву премирования. В документе подчеркиваются личные и профессиональные качества работника, особые заслуги.

Скачать образец ходатайства о премировании сотрудника в связи с юбилеем

Служебная записка

ВНИМАНИЕ! Вариантом документа, адресованного директору с просьбой о премировании юбиляра, является служебная записка. Она может быть подана начальником подразделения или председателем профсоюза организации.

Служебная записка пишется по следующему образцу:

- «шапка», отражающая реквизиты руководителя предприятия, которому она адресована, и данные о составителе;

- название документа в середине листа «Служебная записка о премировании»;

- текст записки, включающий предложение о поощрении в виде премии (пример: за 15 лет старший инспектор Семенкевич Е.А. зарекомендовала себя грамотным и исполнительным специалистом, что подтверждено премиями и грамотами со стороны руководства. Прошу за безукоризненный труд и в связи с 50-летием наградить Семенкевич Е.А. золотым знаком отличия компании и премией согласно коллективному договору);

- дата подачи записки;

- подпись составителя (пример: начальник кадровой службы Цой А.В.).

Скачать образец служебной записки о премировании сотрудника в связи с юбилеем

Положение

Положение о премировании (статья 135 ТК) не относится к обязательным документам компании, но часто разрабатывается ввиду своей полезности:

- удобнее принять единый документ, регламентирующий систему поощрений, не перегружая контракты сотрудников;

- факт наличия бумаги о премиях стимулирует работников к повышению улучшению результатов работы;

- Положение служит документальным обоснованием и подтверждением трат на поощрение сотрудников, позволяющих сократить сумму, облагаемую налогом на прибыль.

Положение определяет порядок начисления стимулирующих выплат:

- условия премирования;

- размеры выплат;

- перечень сотрудников, попадающих под действие документа;

- периодичность, сроки и источники выплат;

- порядок выдачи поощрений;

- лиц, ответственных за принятие решения о стимулировании;

- правила депремирования.

Скачать образец положения о премировании сотрудников

Приказ о поощрении

СПРАВКА! Приказ о премировании сотрудника издается на основании поданного представления и содержит отметку о принятом решении и срок исполнения. С приказом должен быть под роспись ознакомлен юбиляр.

Для составления приказа разработана форма Т-11, но допустимо издавать его и в свободной форме, указав:

- дату и место составления;

- данные юбиляра;

- причины премирования (пример: за долголетний и добросовестный труд и в ознаменование юбилея);

- вид поощрения (пример: приказываю объявить благодарность с внесением записи в трудовую книжку и премировать в размере 20 000 рублей);

- основание приказа (пример: на основании ходатайства о поощрении от 22.06.2012г. №12);

- подпись руководителя с расшифровкой.

Скачать образец приказа о премировании сотрудника (по форм Т-11)

Финансовый учет дохода

Праздничная выплата требует отражения во многих учетных документах компании.

Бухгалтерия

Статья 136 ТК и Указание Банка России №3210-У предлагают следующие варианты учета:

- Т-49 или Т-53;

- расходному кассовому документу КО-2;

- безналичным расчетом.

При учете поощрения бухгалтерией имеет значение, за счет чего она выдана. Чаще всего такие поощрения относят к расходам случайного характера (п.11 ПБУ 10/99) и проводят так:

Дебет 91-2 Кредит 70 – начислена премия за счет прочих расходов.

Стимулирующие начисления к юбилею, отнесенные на счет прибыли компании, которая осталась после всех отчислений, требуют следующего проведения:

Дебет 84 Кредит 70 – начислена премия за счет чистой прибыли.

Налогообложение

ВАЖНО! Поскольку выплаченная сотруднику премия представляет часть его дохода, то требуется удержание подоходного налога (статья 208 НК).

Премии не входят в траты на оплату труда работника, поэтому сумму для обложения налогом учитывают в месяц, соответствующий выдаче (так требует статья 223 НК).

Разовую премию относят к накладным расходам, поэтому налогообложение прибыли учитывается, когда сумму перечисляют получателю (статьи 272 и 318 НК).

Страховые выплаты

Статья 20.1 закона №125-ФЗ указывает на обязательность страховых взносов с трудовых начислений.

Поскольку все вопросы работников компании регулируются трудовым договором, то поощрение к празднику попадает под данное определение.

Возможна и альтернативная точка зрения.

Контраргументом в споре о том, имеет ли выплаченная премия отношение к работе, будет то, что размер премии к юбилею не зависит ни от должности, ни от объемов и качества выполненной работы. Судебная практика по этому поводу неоднозначна, заочно определить результат слушания дела в данном случае не представляется возможным.

Стоит ли включать в средний заработок?

Суммы, начисленные к юбилейным датам, считаются разовыми премиями. Они не относятся к трудовым поощрениям и не учитываются в расчете средней заработной платы.

Заключение

Вопросы, связанные с оформлением, бухучетом и налогообложением поощрений, выданных к юбилею, требуют особого внимания и работы нескольких подразделений компании.

Источник: https://101million.com/buhuchet/raschety-s-personalom/premirovanie/k-yubileyu.html

Премии сотрудникам из прибыли: Бухгалтерский учет и налогообложение

Премии сотрудникам из прибыли: Бухгалтерский учет и налогообложение

За счет чего можно выплачивать премии

Статьей 129 Трудового кодекса РФ предусмотрено, что в состав заработной платы работника включается:

- вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы;

- компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера);

- стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Премии могут выплачиваться за счет:

- себестоимости продукции (работ, услуг);

- прибыли.

Организация обязана разработать систему премирования (ст. 135 ТК РФ) и утвердить ее локальным нормативным актом.

Премии, начисляемые за выполнение трудовых обязательств и в соответствии с системой премирования, установленной в организации, выплачиваются за счет себестоимости.

Существуют также премии, начисляемые за счет средств специального назначения или целевых поступлений.

Фонды специального назначения и или целевых поступлений

Отчисление части средств чистой прибыли в специальный фонд отражается внутренней записью по счету 84 «Нераспределенная прибыль (непокрытый убыток)», например по дебету субсчета 84-1 «Прибыль до распределения» и кредиту субсчета 84-2 «Фонд специального назначения» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Данная запись производится на дату принятия общим собранием участников общества решения об утверждении отчетности.

Пример. Создание фонда специального назначения

Общество с ограниченной ответственностью произвело отчисления в специальный фонд на осуществление социальных выплат в сумме 150 000 руб. (5% чистой прибыли истекшего года).

Отчисления в специальный фонд на осуществление социальных выплат предусмотрены уставом общества и производятся при утверждении участниками годовой отчетности организации.

В учете Организации отчисления в специальный фонд на осуществление социальных выплат в сумме 150 000 руб. (5% чистой прибыли истекшего года) следует отразить следующим образом:

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Чистая прибыль истекшего года направлена на формирование специального фонда на осуществление социальных выплат |

84-1 |

84-2 |

150 000 |

Решение общего собрания участников, Бухгалтерская справка-расчет |

Фонд поощрения создан в Организации по решению ее участников из прибыли

Если уставом общества предусмотрено направление части чистой прибыли на формирование фонда потребления, то для обобщения информации о создании данного фонда организация к счету 84 может открыть отдельный субсчет (аналитический учет по счету 84 организуется таким образом, чтобы обеспечить формирование информации по направлениям использования средств).

Пример. Создание фонда поощрения

По итогам финансово — хозяйственной деятельности организации (ООО) за 2017 г. по данным бухгалтерского учета получена балансовая (до налогообложения) прибыль в сумме 100 000 руб.

Начисленная сумма налога на прибыль за 2017 г. составила 28 800 руб., в том числе за IV квартал – 6 720 руб.

Отчетными периодами по налогу на прибыль организаций признаются первый квартал, полугодие и девять месяцев календарного года.

Согласно уставу общества организация производит отчисления в фонд потребления (для материального поощрения работников) в размере 10% от суммы чистой прибыли.

Общее собрание участников общества проведено в марте 2018 года.

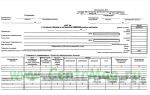

В учете Организации операции по направлению прибыли в фонд потребления следует отразить следующим образом:

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Отражено начисление налога на прибыль за IV квартал |

99 |

68/Налог на прибыль |

6 720 |

Бухгалтерская справка-расчет |

|

Отражено списание заключительными оборотами декабря суммы чистой прибыли отчетного года (100 000 — 28 800) |

99 |

84-1 «Нераспределенная прибыль (непокрытый убыток) отчетного года |

71 200 |

Бухгалтерская справка |

|

Отражено направление чистой прибыли на формирование фонда потребления (71 200 х 10%) |

84-1 «Нераспределенная прибыль (непокрытый убыток) отчетного года |

84-5 «Фонд потребления» |

7 120 |

Выписка из протокола собрания участников общества, Бухгалтерская справка-расчет |

Учет премии из средств специального назначения

К средствам специального назначения относят:

— прибыль организации или

-фонды поощрения работников, создаваемые из прибыли.

Учет премии за счет прибыли

К премиям, выплачиваемым за счет прибыли, можно отнести премии к юбилею работника, общегосударственным или профессиональным праздникам.

Расходы, произведенные организацией на выплату таких премий, отражаются в бухгалтерском учете организации по дебету счета 91 «Прочие доходы и расходы», субсчет 91–2 «Прочие расходы», в корреспонденции с кредитом счета 70 «Расчеты с персоналом по оплате труда» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная приказом Минфина России от 31.10.2000 г. № 94н).

Учет премии из фонда поощрения

Если же премия выплачивается из фонда поощрения, созданного в организации по решению ее участников из прибыли, то расходы отражаются по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонд поощрения работников», в корреспонденции с кредитом счета 70 «Расчеты с персоналом по оплате труда».

В любом случае с премий удерживается налог на доходы физических лиц (НДФЛ), так как в налоговую базу для удержания данного налога включаются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ).

Налоговый учет

Налог на прибыль

Согласно п. п. 21, 22 ст. 270 НК РФ при определении налоговой базы не учитываются расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов), а также на премии, выплачиваемые работникам за счет средств специального назначения или целевых поступлений.

Таким образом, в соответствии с п. 22 ст. 270 Кодекса при определении налоговой базы по налогу на прибыль организаций не учитываются расходы в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений.

Применение ПБУ 18/02

Премии в бухгалтерском учете включаются в состав расходов, а в налоговом учете — нет.

В результате этого у организации возникают постоянная разница и соответствующее ей постоянное налоговое обязательство (ПНО) (абз. 2 п. 4, п. 7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

Возникновение ПНО отражается записью по дебету счета 99 «Прибыли и убытки», субсчет «Постоянные налоговые обязательства», и кредиту счета 68.

Единый налог при УСН

В соответствии с пп. 6 и 7 п. 1 ст. 346.16 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщиками, применяющими упрощенную систему налогообложения, при определении налоговой базы могут учитываться расходы на оплату труда, а также страховые взносы на обязательное пенсионное страхование.

Согласно п. 2 ст. 346.16 и ст. 255 Кодекса к расходам на оплату труда относятся в том числе стимулирующие начисления и надбавки, премии и единовременные поощрительные начисления, предусмотренные трудовыми договорами (контрактами) и (или) коллективными договорами.

При этом следует иметь в виду, что на основании п. 22 ст. 270 Кодекса при определении налоговой базы не учитываются расходы в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений.

В связи с этим расходы на выплату работникам премий из фонда материального поощрения, созданного за счет средств учредителя организации, при определении налоговой базы учитываться не должны.

Страховые взносы

Согласно главе 34 НК РФ предусмотрены исчисление и уплата (перечисление) страховых взносов в Пенсионный фонд РФ на обязательное пенсионное страхование, Фонд социального страхования РФ на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, Федеральный фонд обязательного медицинского страхования (далее — страховые взносы).

Страховые взносы уплачиваются с выплат и иных вознаграждений в пользу работников вне зависимости от того, учитываются такие выплаты в уменьшение налогооблагаемой прибыли или нет.

Аналогичное положение установлено и Федеральным законом от 24.07.98 г. № 125-ФЗ«Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (ст. 20.1).

Источником начисления страховых взносов является тот же источник, за счет которого начислена премия, т. е. либо счет 91 «Прочие доходы и расходы», субсчет 91–2 «Прочие расходы», либо счет 84 «Нераспределенная прибыль (непокрытый убыток)», субсчет «Фонд поощрения работников».

При этом суммы данных страховых взносов учитываются в составе расходов для целей исчисления налога на прибыль, несмотря на то что не включается в расходы для целей налогообложения сама сумма премии, на которую эти взносы начислены (письмо Минфина России от 7.04.11 г.№ 03-03-06/1/224).

Таким образом, расходы в виде страховых взносов на обязательное пенсионное, социальное и медицинское страхование, в том числе начисленных на выплаты, не принимаемые в состав расходов по налогу на прибыль организаций, учитываются в составе прочих расходов на основании п.п. 1 п. 1 ст. 264 НК РФ.

Пример:

В организации осуществлена выплата премий сотрудникам за счет фонда поощрения работников, созданного из прибыли, накануне профессионального праздника.

Общий размер премий составил 300 000 руб.

Премии перечисляются на банковские счета работников.

В учете Организации премии, выплачиваемые работникам в честь профессионального праздника, следует отразить следующим образом:

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Начислены премии за счет фонда поощрения |

84 |

70 |

300 000 |

Расчетная ведомость |

|

Начислены страховые взносы (300 000 x 30,2%)* |

84 |

69 |

90 600 |

Бухгалтерская справка-расчет |

|

Удержан НДФЛ с премий (300 000 x 13%) |

70 |

68/НДФЛ |

39 000 |

Регистр налогового учета (Налоговая карточка) |

|

Выплачены премии (300 000 — 39 000) |

70 |

51 |

261 000 |

Выписка банка по расчетному счету |

* Общая сумма страховых взносов рассчитана исходя из следующих тарифов:

— на обязательное пенсионное страхование — 22% (п. 1 ст. 426 НК РФ);

— обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 2,9% (п. 2 ст. 426 НК РФ);

— обязательное медицинское страхование — 5,1% (п. 3 ст. 426 НК РФ).

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний при определении общей суммы страховых взносов рассчитаны с применением тарифа 0,2%.

Пример:

В организации осуществлена выплата премии сотруднику за счет прибыли, к его юбилею.

Общий размер премии составил 100 000 руб.

Премии перечислена на банковской счет работника.

В учете Организации премию, выплаченную к юбилею работника, следует отразить следующим образом:

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Начислены премии за счет прибыли |

91-2 |

70 |

100 000 |

Расчетная ведомость |

|

Начислены страховые взносы (100 000 x 30,2%)* |

91-2 |

69 |

30 200 |

Бухгалтерская справка-расчет |

|

Начислено ПНО (100 000 руб. х 20%) |

99 |

68/ПНО |

20 000 |

Бухгалтерская справка-расчет |

|

Удержан НДФЛ с премий (100 000 x 13%) |

70 |

68/НДФЛ |

13 000 |

Регистр налогового учета (Налоговая карточка) |

|

Выплачены премии (100 000 – 13 000) |

70 |

51 |

87 000 |

Выписка банка по расчетному счету |

* Общая сумма страховых взносов рассчитана исходя из следующих тарифов:

— на обязательное пенсионное страхование — 22% (п. 1 ст. 426 НК РФ);

— обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 2,9% (п. 2 ст. 426 НК РФ);

— обязательное медицинское страхование — 5,1% (п. 3 ст. 426 НК РФ).

Страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний при определении общей суммы страховых взносов рассчитаны с применением тарифа 0,2%.

Ведущий аудитор Бурсулая Т.Д.

ООО «РАЙТ ВЭЙС»

Источник: https://www.praktik-rw.ru/praktika-ucheta/343-premii-sotrudnikam-iz-pribyli-bukhgalterskij-uchet-i-nalogooblozhenie