Налогообложение беспроцентного займа сотруднику — Адвокатское бюро

Следом в центре « Заявление». Основная часть заявления содержит саму просьбу, а именно « Прошу Вас предоставить мне займ на сумму…» и прописываете в числовом формате сумму денежных средств, которую хотите попросить.

Нелишним будет указать также на какие цели просьба и срок заключения договора (год, полтора, два или больше). Укажите как вы собираетесь выплачивать долг, какими суммами вам это удобно будет делать (минимальные платежи).

Чаще на практике используется частичное взымание долга с заработной платы сотрудника в бухгалтерии при формировании очередной выплаты зарплатного месяца. В конце текста слева внизу указывается дата составления заявления и справа ваша подпись с инициалами.

Потом нужно зарегистрировать его у секретаря канцелярии. Остается только ждать решения от руководства.

Важно

Обязанность заемщика возвратить сумму займа Цели кредита Займ сотруднику от организации может выдаваться на личные нужды или определенные мотивы.

Закон не содержит ограничений на использование полученных таким способом средств.

Ссуда от работодателя выдается на следующие цели:

- возведение дома или приобретение участка под застройку;

- строительство гаража;

- покупка машины;

- строительство или приобретение готового жилья;

- покупка электроники и другие бытовые приобретения;

- отдых и лечение;

- оплата образования.

Если займ выдан на определенные цели, кредитор вправе запросить у заемщика бумаги, подтверждающие целевое расходование средств.

Выдача беспроцентного займа сотруднику компании

Его следует продолжать вычитать из доходов работника, пока не будет исчерпана вся сумма налога. Кроме того, налогообложению подлежит и прощенная задолженность, но уже по ставке 13 %.

В итоге, организации придется удерживать из доходов работника налог с размера прощенного долга, налог с финансовой выгоды, налог с доходов, выплачиваемых физ.

лицу.

Если компании соглашаются выдать одному из своих работников кредит, то в большинстве случаев он будет безвозмездным, либо с минимальной процентной ставкой.

Внимание

Это выгодно для сотрудников и стимулирует их к хорошей работе.

Компания выдает займы сотрудникам: нюансы налогообложения

Если заемщик не оплачивает долг вовремя, то кредитор может потребовать выплаты всего размера долга единовременно. Кроме этого, стандартным соглашением кредита предусматриваются разные типы штрафов, которые вступят в силу в ситуации невыполнения либо неправильного выполнения своих обязанностей заемщиком.

Все изменения в соглашение кредита вносятся по согласию двух сторон и подтверждаются подписанием других договоров в добавок к главному соглашению кредитования.

Как выдать беспроцентный займ сотруднику в 2018 году

Все данные о нем есть в кадровой службе организации.

Договор займа между юрлицом и гражданином оформляется только в письменном виде. Подтверждает наличие соглашения и его положения расписка сотрудника либо другой документ, свидетельствующий о передаче определенной суммы или имущества. Например, акт передачи.

В соглашении нужно указать данные сторон, их права, обязанности, ответственность, основные условия сделки, достигнутые при предварительной договоренности, подписи заемщика и кредитора. Компания ставит печать на документ.

Для каждой стороны оформляется один экземпляр документа. При значительной сумме ссуды следует составить график ее погашения в качестве приложения к договору.

Работодателям необходимо знать, можно ли удерживать часть средств из зарплаты заемщика, если он добровольно не погашает задолженность. Такой вариант допустим, если прописан в договоре.

Выдача беспроцентного займа сотруднику: условия и налоговые последствия

Расчет материальной выгоды Материальная выгода по полученному кредиту появится у сотрудника: Если процентная ставка по кредиту ниже 2/3 ставки рефинансирования Которая действует на день выплаты процентов (по кредитам в рублях) Если ставка по нему ниже 9 процентов в год (по кредитам в валюте) Данная ситуация может появиться при выдаче кредита иностранцу При безвозмездном кредите — Материальная выгода рассчитывается по формуле: (2/3 * 8,25% * размер кредита) * (действительное число дней пользования займом / 365).

Часто задаваемые вопросы Многие сотрудники и кредиторы, оформляя безвозмездный заем, задаются вопросами — какие могут быть налоговые последствия при заключении соглашения и может ли предприятие списать долг сотруднику. Возможные налоговые последствия Предприятие – кредитор, так же как и заемщик должны выплатить в пользу государства определенные налоги.

Порядок выдачи займа сотруднику от организации

Должна облагаться налогом (13%) и сама сумма долга со дня прощения, выраженного в виде уведомления о прощении долга или в виде соглашения о дарении денег (ст. 210, 224 НК РФ). Итого в случае прощения долга из заработка работника удерживается налог:

- с суммы долга (прощенного);

- с выгоды от сэкономленных процентов на дату прощения;

- на доходы, выплачиваемые физическому лицу (НДФЛ).

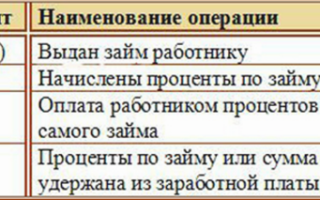

В этом случае общая сумма удержанных налогов также не должна превышать 50% выплачиваемого дохода. Проводки По бухгалтерскому учету все виды расчетов с сотрудниками (кроме заработной платы и сумм подотчета) отражаются на счете 73, а расчеты по кредитам – на субсчете 73-1.

Проводки по счетам при кредитовании работника выглядят следующим образом:

- в момент выдачи займа — Дебет сч.73-1 / Кредит сч.50 («Касса») или сч.

Проводки при выдаче беспроцентного займа сотруднику

Не смотря на это в большинстве случаев, руководитель предоставляет валюту в долг на непродолжительный период, не более чем на 1 год. Однако он имеет право продлить срок действия договора, на время, которое посчитает необходимым.

Чтобы подтвердить, что полученная валюта была потрачены с конкретной целью, и с заработной платы заёмщика не следует удерживать налог с материальной выгоды, заёмщику необходимо подготовить своему руководителю уведомление из налогового органа.

Но чтобы его получить, заёмщику в обязательном порядке придётся подтвердить целевое расходование денег.

Как оформить беспроцентный займ сотруднику Возможность получения беспроцентного займа есть у любого заёмщика.

Главное, чтобы сторонам удалось добиться полного согласия с дирекцией. У компаний также не имеется законодательных ограничений, оказывающих влияние на предоставление кредита.

Займ сотруднику без процентов

Прощение долга сотрудника по договору займа В некоторых случаях работодатель может пойти навстречу сотруднику и простить ему долг по договору займа, например, в связи с тяжелым материальным положением.

Существует, как минимум, два варианта оформления такого решения: через соглашение сторон о прощении долга либо по договору дарения.

Если прощение долга оформляется соглашением:

Источник: http://advokat-kramarenko.ru/nalogooblozhenie-besprotsentnogo-zajma-sotrudniku/

Поможем, чем сможем: выдача займа сотруднику

Кредиты нынче дороги и по карману далеко не каждому работнику.

Поэтому нередки ситуации, когда работодатель идет навстречу финансовым потребностям и выдача займа сотруднику происходит на льготных условиях – под низкие проценты или совсем без них.

О чем нужно не забыть, заключая договор займа с работником? Как отразить операции в бухгалтерском учете? На эти вопросы вы найдете ответы в этой статье.

Договор займа

Сначала вспомним, какие особенности характерны для договора займа. По этому договору заимодавец передает в собственность заемщику денежные средства или другие вещи, для которых характерны родовые признаки (п.1 ст.807 ГК). Заемщик должен вернуть заимодавцу такую же сумму денег или равное количество вещей аналогичного рода и качества.

Договор займа могут заключать как юридические, так и физические лица. В нашей статье мы рассмотрим ситуацию, когда организация предоставляет займ своему сотруднику денежными средствами. Поскольку заимодавец здесь – юрлицо, то договор должен быть заключен в письменном виде (п.1 ст.808 ГК).

Выдача займа сотруднику может происходить в двух видах:

— займ с выплатой процентов за пользование заемными средствами;

— беспроцентный займ.

Во втором случае обязательно, чтобы в договоре было прописано условие, что займ является беспроцентным. Если такую формулировку вы не сделаете, то проценты по договору вам придется рассчитать, исходя из ставки рефинансирования (п.1 ст.809 ГК), которая действует в день уплаты всего долга или его части.

Условия договора, как и в какие сроки будет происходить возврат основной суммы долга и уплата процентов по нему (если займ процентный) согласуется сторонами.

Сумма долга может перечисляться частями ежемесячно, или же вся сумма может быть внесена в день окончания срока займа. Впрочем, допустим любой график погашения, который вам удобен.

Нередко стороны договариваются, что погашение суммы долга и начисленных процентов будет производиться из заработной платы.

Если порядок выплаты процентов вами в договоре не оговорен, то они должны начисляться ежемесячно до дня погашения долга (п.2 ст.809 ГК). Если вы «забыли» прописать в договоре срок возврата займа, то долг должен быть возвращен не позже чем через 30 календарных дней с момента предъявление требования о возврате (п.1 ст.810 ГК).

Выдача займа

Для учета займов, выданных сотрудникам, предназначен счет 73 «Расчет с персоналом по прочим операциям», субсчет «Расчеты по предоставленным займам». Займ денежными средствами может быть выдан работнику:

— из кассы наличными деньгами по расходному кассовому ордеру (Дебет 73 – Кредит 50);

— переводом на банковский счет сотрудника (Дебет 73 – Кредит 51).

Важно! Использовать наличную денежную выручку для выдачи займов работникам из кассы не разрешается (письмо ЦБ РФ от 04.12.2007г. №190-Т). Сначала выручку нужно сдать в банк, потом снять со счета необходимую для выдачи сотруднику сумму, и затем выдать их из кассы. Не хотите заморачиваться – перечисляйте по безналу.

Возврат займа

Денежные средства по займу могут быть возвращены:

— наличными деньгами в кассу по приходному кассовому ордеру (Дебет 50 – Кредит 73);

— внесением на расчетный счет организации (Дебет 51 – Кредит 73);

— удержанием из заработной платы (Дебет 70 – Кредит 73).

В первом случае ККТ использовать не нужно (письмо ФНС от 08.09.2005г. №22-3-11/1695@)

Полученные по займу проценты относятся к прочим доходам (п.7 ПБУ 9/99) и отражаются в бухгалтерском учете ежемесячно, по окончании каждого отчетного периода:

Дебет 73 – Кредит 91 – начислены проценты по договору займа.

Проводка при получении процентов аналогична проводке при возвращении суммы основного долга: Дебет 50, 51, 70 – Кредит 73.

Если при пользовании займом у работника возникает материальная выгода, то необходимо начислить НДФЛ такой проводкой:

Дебет 70 – Кредит 68.

Увольнение сотрудника

Если сотрудник, который получил займ, увольняется, то его задолженность переводится со счета 73 на другой счет:

— на 58 счет – если договор займа является процентным (учитывается в дальнейшем как финансовое вложение, п.2 ПБУ 19/02);

— на 76 счет – если договор займа является беспроцентным.

Для составления такой проводки составляется бухгалтерская справка-расчет, которая должна содержать все обязательные для первичной документации реквизиты.

Налоговый учет

В налоговом учете организации выдача сотруднику займа и возврат суммы основного долга не отражается в составе доходов и расходов. А полученные проценты по займу включают в состав внереализационных доходов (п.6 ст.250 НК).

Если организация работает по методу начисления, то проценты увеличивают налоговую базу в день начисления процентов по договору. При этом примите во внимание такие правила:

— если по условиям договора сотрудник выплачивает проценты более чем за один отчетный период, то они начисляются ежемесячно на протяжении всего срока действия договора 9по ставке, действующей на конец месяца). Проценты включаются в налоговую базу отчетного периода, к которому они относятся;

— если договор займа прекращается до окончания отчетного периода, то проценты начисляются и включаются в состав внереализационных доходов в последний день действия договора (п.6 ст.271, п.4 ст.328 НК).

Об обратной ситуации – предоставлении беспроцентного займа от учредителя – читайте здесь .

А в вашей организации есть возможность получения займа на льготных условиях сотрудникам? Поделитесь, пожалуйста, в комментариях!

Источник: http://pommp.ru/buhgalterskiy-uchet/pomozhem-chem-smozhem-vyidacha-zayma-sotrudniku/

Займ сотруднику организации (предприятия) – в 2018 году, проводки, выдача, образец договора, как оформить,по бухучету, налогообложение

Займ сотруднику организации считается удобной формой «вербовки» квалифицированных кадров. Работники и служащие организаций ценят тех работодателей, которые готовы обеспечить их не только работой, но и материальными благами типа жилья, автомобиля и др., выдаваемых в кредит.

Главное достоинство этой взаимовыгодной схемы– отсутствие процентов по договору ссуды или маленькие проценты по соглашению займа. Но обо всем поподробнее.

Понятие ссуды

Понятие «ссуда» часто подменяется другими словами. Тем не менее, это – ни кредит, ни займ. В данном случае вещь передается в пользование безвозмездно, то есть практически даром. О процентах речи не идет.

В качестве примеров можно привести:

- ссуды, выдаваемые военнослужащим на приобретение жилья в долгосрочной перспективе;

- денежные средства, предаваемые гражданам в кассе взаимопомощи:

- субсидии, выдаваемые на развитие малого и среднего бизнеса.

По гражданскому кодексу, главе 36, статье 689, ссудодатель передает вещь во временное, безвозмездное пользование ссудополучателя. Условия договора ссуды:

- 1 условие. Имущество не хранится, а им активно пользуются;

- 2 условие. Ссудополучатель обязан вернуть вещь в том же состоянии.

Бесплатность ссуды – вот главное отличие термина от займа. Когда владелец имущества требует уплатить вознаграждение за пользование чужим имуществом, то между двумя сторонами заключается договор кредита, аренды или соглашение о займе. Займ предполагает выплаты процентов, комиссий, штрафов. Чаще всего эти суммы рассчитываются посуточно.

Сроки погашения процентов оговариваются в кредитном договоре. График платежей не допускается нарушать. В то же самое время, безвозмездная сделка по предоставлению ссуды может быть бессрочна.

Другие особенности и кардинальные отличия ссуды от займа:

| Характеристики | Ссуда | Займ |

| Что передается по договору? | Жилье, транспортное средство, бытовая техника, природные объекты | Определенная сумма в денежном эквиваленте |

| Плата за пользование | Не устанавливается или выдается в форме беспроцентного кредита | Устанавливается в процентах за день, месяц пользования |

| Срок действия соглашения | До тех пор, пока работник работает «на благо» предприятия: может быть бессрочным | Строго регламентируется от 1 года до 5 лет, зависит от суммы |

Видео: Нюансы налогообложения

Требования к работнику и к организации

Оказывается, что выдача займов – это не прерогатива МФО, банков. Даже работодатель имеет право поддержать» своего сотрудника в трудную жизненную минуту кредитными средствами при условии, что он является оформленным юридическим лицом или ИП.

Момент передачи денег считается датой соглашения. Проценты устанавливаются строго индивидуально, по возможностям работодателя и по желаниям ссудополучателя-работника.

Это может быть решено на Наблюдательном совете, общем собрании акционеров, общем собрании участников общества (ООО).

Для каких целей может быть выдан займ сотруднику организации

В основном в качестве займа, выдаваемого от предприятия, используются денежные средства, которые должны быть потрачены приобретение жилья.

Из каждого правила должна быть исключения. Ссудные денежные средства от компании выдаются и на покупку транспортного средства. Как известно. Автомобиль – это не роскошь, а средство передвижения. А как удобно доехать до здания заводоуправления на новеньком авто!

Как сотруднику составить заявление?

Как оформить займ, подскажет главный бухгалтер. Для этого нужно заполнить заявление на имя руководителя. В документе указывается:

- на что планируется расходоваться сумма займа;

- каков ее размер;

- какую часть займовых сумм предполагается вычитать из ежемесячной заработной платы;

- планируемый срок погашения задолженности.

Необходимые документы

Для сотрудника, оформляемого займ на рабочем месте, не нужно предоставлять никаких документов.

Размер и сроки выплаты

Соглашение составляется в произвольной форме. Образец можно взять из Интернета. В нем иногда даже не оговариваются некоторые условия. Но это не означает, что в соглашении нет порядка по срокам и порядку выплат.

Некоторые условия «по умолчанию» буквально означают:

| В договоре отсутствует | Предполагается |

| В договоре отсутствует описание процентной ставки | Процентная ставка равна ставке рефинансирования на момент возврата части займа |

| Не установлены сроки по выплатам | Сроки уплаты процентов устанавливаются раз в месяц. Если займодатель потребует, то ссудополучатель обязан вернуть деньги в течение 30 дней после предъявления требования. |

| Не описаны правила досрочного погашения займовых сумм | Беспроцентная сумма погашается срочно. Процентный займ полностью уплачивается после уведомления ссудодателя (п.2 ст. 810 ГК РФ) и через 30 дней |

Оформление договора

Договор займа на предприятии не является условной офертой. Одна из сторон договора может изменить условия по причинам тяжелого материального положения.

Как происходит получение денег?

Получение денежных средств происходит в кассе работодателя. Также бывает, что компания заключает трехсторонний договор, и деньги переводятся сразу на счет застройщика или займополучателя.

Налогообложение

Для целей налогообложения важно понимать, что облагается НДФЛ, а что – нет, что входит в налоговую базу по налогу на прибыль.

Сюда не входят:

Займы, выдаваемые на приобретение жилья и земельных участков для целей строительства. Наоборот, с этих ссуд можно получить налоговые вычеты (если они ни разу не выдавались)

Сюда входят:

- Экономия, которая остается на процентах. Для расчета экономии определяется, была ли материальная выгода. Она обозначается, если сумма процентов больше чем 2/3 ставки рефинансирования.

- Материальная выгода от процентов по ипотечному кредитования. Это происходит, когда ссудополучатель сначала заключает договор с банком, а потом согласует вопрос с своим работодателем. При таком порядке займ не считается целевым.

- Сумма процентов. Она включается в базу налога на прибыль. Учет осуществляет на конец отчетного периода.

Налог на прибыль

Налог на доходы физических лиц

Если работодатель пожелает заключить с ссудополучателем договор дарения, то у сотрудника возникает доход.

Как отражается по бухучету займ работника предприятия?

В основном займовые суммы остаются на счете 73.1. «Расчеты с персоналом по прочим операциям, Расчеты по займам».

Проводки по дебету и кредиту счетов зависят от операции и выглядят следующим образом:

| Операция | Дебет | кредит |

| Выдача | 73.1 | 50 |

| Начисление процентов | 73.1 | 91.1 |

| Погашение займовой суммы | 50 или 51 или 70 | 73.1 |

Ну, а, если работодатель готов предоставить беспроцентный займ, который впоследствии заменяет на договор дарения, то это просто «окрыляет». Пусть сбываются мечты!

Источник: http://biznes-delo.ru/zajmy/zajm-sotrudniku-organizacii.html

Беспроцентный займ сотруднику в 2018 — налогообложение

Возможность получения беспроцентного займа есть у любого заёмщика. Главное, чтобы сторонам удалось добиться полного согласия с дирекцией. У компаний также не имеется законодательных ограничений, оказывающих влияние на предоставление кредита.

Оформляется займ на покупку жилья на основе стандартного кредитного договора.

В документе указывается следующая информация:

- дата и место подписания соглашения;

- полная информация участников договора (название компании, юридический адрес, банковские и паспортные данные работника, адрес его места жительства и прописка);

- размер предоставленного кредита и сроки его погашения;

- ответственность участников, их обязанности по договору и обязанности;

- другие условия договора, которые были достигнуты в результате переговоров участников;

- подписи участников и печать компании, которая предоставила беспроцентный кредит.

К договору прикладывается график оплаты долговых обязательств. Этот документ разрабатывается при больших долгах, из-за чего погасить их одним платежом невозможно. При разработке графика оплаты не оказывает влияние срок кредитования, на который распространяется кредитная договорённость.

Заёмщик может возвращать заёмные средства одним из следующих способов:

- денежным переводом указанной в графике суммой либо её части на расчётный счёт предприятия. Номер счёта и другая необходимая информация выдаётся сотруднику заранее в момент оформления сделки;

- оплата в кассу компании;

- удержание денежной суммы с заработной платы работника.

Если в кредитном соглашении чётко определён какой-либо вариант оплаты задолженности, то займодавец не имеет права по собственной инициативе взимать валюту иным способом.

Так, нередко в договорах указывается условие о том, что сотрудник обязан погашать кредит каждый месяц небольшими частями. Даже если он нарушит условия, из-за чего у него возникнет несколько просрочек подряд, работодатель не имеет права удерживать соответствующую сумму с заработной платы сотрудника.

Налогообложение

Подобный способ кредитования достаточно выгоден для сотрудника с материальной точки зрения. Здесь происходит значительная экономия на процентной ставке, о чём подробно рассказывается в подп. 1 п. 1 ст. 212 НК РФ.

Начисление размера налога осуществляется налоговыми сотрудниками нарастающим итогом с самого начало налогового срока в конце каждого месяца. Агент обязательно отображает уже задержанную в предыдущем периоде налогового периода размера налога.

Налоговые агенты должны задержать начисленный размер налога только из числа доходов сотрудника, в том числе и их размера заработной платы, при их фактической оплате. Вместе с тем этот размер не должен превышать 50% от размера выплат.

Когда же законодательство запрещает налогоплательщику получать обозначенный имущественный вычет, даже если он уже был осуществлён немного ранее, его доход, предоставленный в форме материальной выгоды, на основании ст. ст. 224 НК РФ, должен облагаться по тарифу в 35%.

Если целью получения денег являлось не новое строительство и не покупка недвижимости, берётся во внимание ставка в размере 34%. База, облагаемая НДФЛ по завышенному тарифу, запрещено снижать на налоговые вычеты. Об этом подробно рассказывается в п. 4 ст. 210 НК РФ.

Если доход сотрудника выражается в иностранной валюте, деньги пересчитываются в рублях, используя постановления Центрального банка России.

Прощение

Для работника размер прощённого долга является экономически выгодным. Более того, в момент выявления налоговой базы по НДФЛ необходимо обращать внимание на все доходы сотрудника, которые были им получены как в натуральной, так и в денежной форме либо право на распоряжение которыми у него не появлялось. Налоговый кодекс предусмотрел это в п. 1 ст. 210 НК РФ.

Следовательно, у работника появляется доход в размере предоставленного от компании прощённого займа. Эта сумма также облагается по ставке 13%.

Бесспорно, беспроцентный займ сотруднику компании обладает огромным списком достоинств, в сравнении с классическим кредитованием в банке. Ведь намного выгоднее и комфортнее оформить ссуду в долг у работодателя. Так, сотрудник может оплачивать долг по мере своих возможностей, без выплаты штрафов и оплаты процентов.

Отзывы о займе 30000 рублей онлайн срочно на карту без отказа можно найти на этой странице.

С образцом договора займа между физическими лицами под залог автомобиля ознакомьтесь тут.

Источник: http://finbox.ru/besprocentnyj-zajm-sotrudniku/

Бухучет операций по выдаче займов работникам

Согласно условиям договоров, заключаемых между нанимателем и работниками, займы могут быть процентными или предоставляться на беспроцентной основе .

Наниматель может выдавать займы своим работникам как в наличной, так и безналичной формах .

При предоставлении займа своему работнику наниматель обязан исчислить и уплатить подоходный налог с физических лиц (далее – подоходный налог)по ставке 13%. Подоходный налог перечисляется в бюджет за счет средств нанимателя не позднее следующего за днем выдачи займа дня .

По мере погашения работником займа ранее уплаченная сумма подоходного налога подлежит возврату нанимателю. Размер возвращаемой суммы рассчитывается пропорционально погашенной задолженности по соответствующему договору. Наниматель самостоятельно осуществляет возврат подоходного налога за счет общей суммы подоходного налога, удержанного с доходов физических лиц .

Обратите внимание!

В некоторых случаях с сумм выданного займа работнику наниматель не исчисляет и не уплачивает подоходный налог .

Страховые взносы в ФСЗН и Белгосстрах при выдаче займа работнику не начисляются .

В бухгалтерском учете выданные займы работникам отражаются на счете 73 «Расчеты с персоналом по прочим операциям» субсчет 73-1 «Расчеты по предоставленным займам» .

Подоходный налог, исчисленный при выдаче займа работнику, отражается на счете 68 «Расчеты по налогам и сборам» субсчет 68-4 «Расчеты по подоходному налогу» .

Так как подоходный налог не удерживается у работника, а перечисляется за счет средств нанимателя, его начисление отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» .

При возврате займа указанные суммы сторнируются пропорционально погашенной сумме задолженности.

Проценты, причитающиеся нанимателю по условиям договора займа, ежемесячно учитываются в составе доходов по инвестиционной деятельности . Такие проценты отражаются по кредиту счета 91 «Прочие доходы и расходы» субсчет 91-1 «Прочие доходы» в корреспонденции с дебетом субсчета 73-1 «Расчеты по предоставленным займа» .

Операции по предоставлению денежных займов возмездного характера не облагаются НДС .

При расчете налога на прибыль проценты, причитающиеся нанимателю по договору займа, включаются в состав внереализационных доходов на дату их признания в бухгалтерском учете .

Бухгалтерские операции, отражающие выдачу займа работнику

| Содержание операций | Дебет | Кредит |

| Выдан заем работнику | 73-1 | 50,51 |

| Исчислен подоходный налог при выдаче займа работнику | 76 | 68-4 |

| Перечислен в бюджет подоходный налог, исчисленный при выдаче займа работнику (не позднее дня, следующего за днем выдачи займа) | 68-4 | 51 |

Бухгалтерские операции, отражающие возврат работником ранее полученного займа

| Содержание операций | Дебет | Кредит |

| Работник возвратил заем | 50, 51 | 73-1 |

| Пропорционально погашенной задолженности отражен возврат ранее исчисленного подоходного налога при выдаче займа работнику | СТОРНО | |

| 76 | 68-4 |

Бухгалтерские операции по учету процентов

| Содержание операций | Дебет | Кредит |

| Начислены проценты по займу, выданному работнику | 73-1 | 91-1 |

| Получены проценты по выданному работнику займу | 50, 51 | 73-1 |

Источник: https://ilex.by/buhuchet-operatsij-po-vydache-zajmov-rabotnikam/

Материальная выгода и ндфл беспроцентный займ ооо проводки

Если у организации есть свободные денежные средства, она может выделить их часть на предоставление займа другой организации, физическому лицу или своему работнику. Материальная поддержка своих сотрудников — распространенная практика.

Работник может получить заем на более выгодных условиях, чем в банке. В свою очередь, работодатель с помощью займов может повысить лояльность персонала, что положительно скажется на деятельности организации в целом.

Как безошибочно оформить договор займа с работником, какие налоги придется заплатить, какими проводками отразить операции займа — читайте в нашей статье. Контур-Норматив.

Договор займа с работником: материальная выгода, налоги и проводки Руководитель организации вправе предоставить сотруднику заем на его личные нужды. Заем может быть процентным и беспроцентным. От условий договора займа зависит расчет налога на прибыль и НДФЛ.

Ошибка 404

Если невозвращенная сумма займа оформляется договором дарения:

- В данном случае у сотрудника также возникнет доход, облагаемый НДФЛ по ставке 13%, однако появится и право на налоговый вычет в размере 4 000 руб.с сумм подарков.

- 1 ст. 7

- Как и в случае с прощением долга по соглашению, «подаренная» сотруднику сумма невозвращенного займа не включается в состав расходов для целей налогообложения.

Таким образом, выгоднее и для работодателя и для работника прекратить обязательства по договору займа через договор дарения.

Проводки при выдаче беспроцентного займа сотруднику

ВажноИз статьи Вы узнаете: 1. Как правильно оформить предоставление заемных средств работникам.

2.ВниманиеКаков порядок налогообложения и бухгалтерского учета займов работникам.3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами.

Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д.

Таким образом, для работников выгода от получения таких займов очевидна.

Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов.

Ндфл с материальной выгоды по займу

Сотруднику можно предоставить заем только в рублях (ст.

9

Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

Если не определен срок возврата займа, сотрудник обязан вернуть его по требованию организации в течение 30 дней ( п.

1 ст. 810

2 ст. 810

ГК РФ). Займы можно выдавать сотрудникам в любом размере.

Если сумма займа равна или превышает 600 тысяч рублей, то такой заем подлежит обязательному контролю со стороны банка.

Источник: http://zenavoin.ru/materialnaya-vygoda-i-ndfl-besprotsentnyj-zajm-ooo-provodki/

Проводки по начислению процентов по займу полученному

Начисление процентов по договору займа: проводки. Что надо знать бухгалтеру, если компания заключила договор займа, какие проводки составить.

Компания в роли заимодавца

Начнем с типовых проводок для ситуации, когда ваша компания предоставляет заем контрагенту. Кроме того, рассмотрим налоговые последствия этой сделки.

Передача денег заемщику

Начисление процентов по договору займа: проводки. Начнем с того, что на ту сумму, которую вы передаете заемщику, начислять НДС не нужно (подп. 15 п. 3 ст. 149 Налогового кодекса РФ ). В расходах для целей налогового учета переданные деньги тоже не отражайте ( п. 12 ст. 270 кодекса).

В бухучете займы, по которым ваша компания будет получать доход в виде процентов, надо показать на счете 58 (п. 2, 3 ПБУ 19/02). А беспроцентные займы можете учитывать на счете 76. При этом сделайте проводку:

ДЕБЕТ 58 субсчет «Предоставленные займы» (73 субсчет «Расчеты по предоставленным займам», 76) КРЕДИТ 51 (50)

— предоставлен заем.

Начисление процентов по договору займа: проводки

На сумму процентов составляйте счета-фактуры с пометкой «Без НДС». Иначе контролеры могут взыскать с вашей компании штраф в размере 10 000 руб. Либо 30 000 руб. если счета-фактуры ваша компания не выписывала в течение двух или более кварталов. Данная санкция установлена в статье 120 Налогового кодекса РФ.

При расчете налога на прибыль начисленные проценты включайте во внереализационные доходы компании ежемесячно. А также на дату, когда контрагент возвращает заем. Такие правила установлены в пункте 6 статьи 250 и пункте 6 статьи 271 Налогового кодекса РФ.

В бухгалтерском учете проценты по договору займа признавайте в доходах равномерно. То есть независимо от того, когда ваша компания фактически получит эти суммы от контрагента. Так поступать рекомендуют чиновники из Минфина России в письме от 24 января 2011 г. № 07-02-18/01. Начисление процентов по договору займа проводки:

ДЕБЕТ 76 (73 субсчет «Расчеты по предоставленным займам») КРЕДИТ 91 субсчет «Прочие доходы»

— начислены проценты по займу;

ДЕБЕТ 51 (50, 70) КРЕДИТ 76 (73 субсчет «Расчеты по предоставленным займам»)

— получены проценты от заемщика (удержаны из зарплаты, если заем выдан работнику).

Если вы выдали заем физлицу под небольшой процент, вам придется считать НДФЛ с материальной выгоды по ставке 35 процентов.

Какую сделать запись в бухучете, если заимодавцем является работник? То есть у вас есть возможность удержать НДФЛ:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— начислен НДФЛ с материальной выгоды.

Возврат займа

Когда контрагент возвращает вам долг, дохода у вашей компании не возникает. Об этом сказано в подпункте 10 пункта 1 статьи 251 Налогового кодекса РФ.

В бухучете сделайте следующую проводку:

ДЕБЕТ 51 (50, 70) КРЕДИТ 58 субсчет «Предоставленные займы» (73 субсчет «Расчеты по предоставленным займам», 76)

— возвращена контрагентом сумма займа.

Если вы выдали беспроцентный заем работнику, при его возврате удержите НДФЛ с материальной выгоды:

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— начислен НДФЛ с материальной выгоды.

Компания в роли заемщика

Начисление процентов по договору займа: проводки, если компания в роли заемщика. Теперь разберем, какие проводки сделать в учете и как рассчитывать налоги, если компания получает заем от кредитора.

Получение займа

Поступившие денежные средства в виде займа в доходы не включайте (подп. 10 п. 1 ст. 251 Налогового кодекса РФ ).

В бухучете для займов, срок которых не превышает года, используйте счет 66. Если же денежные средства ваша компания получила на период более 12 месяцев, их сумму учитывайте на счете 67. Таким образом, проводка будет следующей:

ДЕБЕТ 51 (50) КРЕДИТ 66 (67) субсчет «Расчеты по основной сумме займа»

— получен заем.

Начисление процентов по договору займа: проводки

В налоговом учете проценты по займам относите на внереализационные расходы. Но в пределах лимита. Его размер равен ставке рефинансирования, увеличенной на коэффициент 1,8 (п. 1.1 ст. 269 Налогового кодекса РФ ). Это мы по умолчанию берем самый распространенный случай: вы нормируете проценты по обязательствам, ориентируясь на ставку Банка России, и заем получили в рублях.

Учитывать проценты в расходах нужно ежемесячно, а также на дату, когда ваша компания возвращает заем контрагенту. Такие правила установлены в пункте 8 статьи 272 кодекса.

Если вы выплачиваете проценты учредителю или другому физлицу, удерживайте НДФЛ по ставке 13 процентов.

Для целей бухучета начисленные проценты отражайте в составе прочих расходов. Это следует из пункта 7 ПБУ 15/2008. Начисление процентов по договору займа проводки:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 66 (67) субсчет «Расчеты по процентам по займу»

— начислены проценты по договору займа;

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

— удержан НДФЛ (если компания выплачивает проценты физлицу);

ДЕБЕТ 66 (67) субсчет «Расчеты по процентам по займу» КРЕДИТ 51 (50)

— уплачены проценты по договору займа.

Исключением являются займы, которые ваша компания получает, чтобы приобрести или построить инвестиционный актив. Проценты по ним нужно включать в стоимость этого имущества. Впрочем, малые предприятия вправе относить на прочие расходы проценты по любым займам.

Возврат займа

Сумму займа, которую ваша компания перечислила контрагенту, в расходы включать не нужно. В бухучете возврат денег отразите следующим образом:

ДЕБЕТ 66 (67) субсчет «Расчеты по основной сумме займа» КРЕДИТ 51 (50)

— возвращена сумма займа контрагенту.

Дорогой коллега, в августе «Главбух» стоит дешевле!

Успейте оформить подписку на журнал «Главбух» выгодно, осенью цены вырастут !

Быстрее нажимайте на кнопку «Распечатать счет»

Начислены проценты по краткосрочному кредиту — проводка

Понятие краткосрочного кредита в бухгалтерском учете

Кредитные средства— это один из видов обязательств компании. Подробно обо всех возможных обязательствах читайте здесь .

Все полученные кредиты организации можно классифицировать по нескольким признакам. Рассмотрим одну из классификаций схематично.

Изучим эту схему подробнее:

- Краткосрочными признаются кредиты, срок возврата которых не превышает 1 год (365 дней). Для учета таких кредитов ПБУ 15/2008 «Учет расходов по займам и кредитам» и планом счетов бухгалтерского учета (утвержден приказом Минфина России от 31.10.2000 № 94н) предусмотрен счет 66 «Расчеты по краткосрочным кредитам и займам».

Получение кредита в бухгалтерских проводках отражается так: Дт 51, 52, 50 (расчетный, валютный счета, касса) Кт 66 «Краткосрочные займы».

Для возврата средств оформляется обратная проводка: Дт 66 Кт 51, 52, 50.

- Долгосрочные кредиты выдаются на срок более 1 года. Для их учета планом счетов предусмотрен счет 67 «Расчеты по долгосрочным кредитам и займам».При этом будет формироваться такая проводка: Дт 51, 52, 50 (расчетный, валютный счета, касса) Кт 67 «Долгосрочные займы».

Есть 2 способа учета такого кредита:

- кредит учитывается с момента поступления и до момента возврата на счете 67 как долгосрочный;

- по истечении 365 дней до возврата кредита его можно переквалифицировать в учете как краткосрочный и перевести на счет 66.

Конечно, такие нюансы учета лучше сразу прописать в учетной политике для того, чтобы избежать лишних вопросов налоговиков и аудиторов.

- Кредит беспроцентный. Это означает, что за пользование кредитом компания не платит никаких дополнительных сумм. Это достаточно скользкий момент с точки зрения налоговых органов, так как у компании-кредитора отсутствует доход в виде получения процентов по выданному займу, а у компании-должника есть некая выгода по той же причине.

- Ну и наконец, процентный кредит, когда кредит выдается за определенную плату в виде процентов от суммы кредита.

Начисление процентов по краткосрочному кредиту: проводки

Расходы по содержанию процентного кредита в бухгалтерском учете отражаются в зависимости от направления кредита (п. 7 ПБУ 15/2008)

Таким образом, проводки будут зависеть от цели кредита.

Проценты за пользование коммерческим кредитом включены в стоимость материала (п. 6 ПБУ 5/01)

ВАЖНО! Проценты отражаются в составе прочих расходов равномерно в течение всего срока кредита. Даже если договором предусмотрен иной график платежей, в бухгалтерском учете необходимо начислять данные расходы на последнее число каждого месяца (п. 8 ПБУ 15/2008).

Для начисления процентов в учете используют такую формулу:

П = S × С / 365 × 30 (28, 29, 31),

где: S — сумма кредита;

С— процентная ставка, указанная в договоре;

30 (28, 29, 31) — количество дней в месяце.

Если ваша компания использует кредит для строительства какого-либо объекта, то для учета процентов в стоимости такого объекта надо помнить о следующем: если работы приостанавливаются на срок более 3 месяцев, то проценты перестают включаться в стоимость такого актива, а относятся в состав прочих расходов (п. 11 ПБУ 15/2008). Проценты снова включаются в стоимость активов после возобновления работы над проектом.

Отражение процентов по кредиту в бухгалтерском учете: пример

Рассмотрим, как правильно должны быть составлены проводки и начислены проценты по кредиту в бухгалтерском учете.

Компания «СтройМастер» использует для пополнения оборотных активов кредитные средства, взятые в банке на 10 месяцев под 10% годовых. Сумма — 4 млн руб. Договор заключен 01.03.2016.

Одновременно компанией уже 2 года выплачивается кредит, который был использован на строительство нового объекта основных средств. Строительство еще не закончено. Сумма —3 млн руб. под 8% годовых.

Рассмотрим начисление процентов по этим договорам в марте 2016 года:

- Договор на пополнение оборотных средств заключен сроком на 10 месяцев. Соответственно, для учета будем использовать счет 66 (для краткосрочных займов): Дт 51 Кт 66 — 4 000 000 руб. (учтено получение краткосрочного кредита).

Сумма процентов в день составит: 4 000 000×10%/365= 1095,89 руб.

Проценты к начислению в марте: 1 095,89 × 31= 33972,60 руб.

Проводка: Дт 91.2 «Прочие расходы» Кт 66.2 «Проценты по краткосрочным кредитам»— 33 972,60 руб.

- Кредитный договор, целью которого было вложение в инвестиционный актив, судя по срокам существования в компании, должен быть квалифицирован как долгосрочный и учитываться на счете 67 (для долгосрочных кредитов).

Сумма процентов в марте: 3 000 000 × 8% / 365 × 31= 20 383,56 руб.

Для таких процентов по кредиту проводка будет следующая: Дт 08 Кт 67.2 «Проценты по долгосрочным займам»— 20 383,56 руб. (проценты по долгосрочному кредиту, используемому для инвестиционного проекта, включены в стоимость внеоборотного актива).

Начисление процентов в учете — та часть бухгалтерской работы, которая осуществляется, как правило, ежемесячно и влияет на формирование корректного финансового результата. Действующее законодательство позволяет нам отражать плату за пользование кредитом в расходах, и задача бухгалтера — не ошибиться в расчете текущих расходов по кредиту.

Начисление процентов по полученным займам

Получение займа часто сопровождается обязанностью уплачивать проценты за его использование в течение определенного промежутка времени. В определенных ситуациях они нормируются.

Проценты по полученным займам отражают записью по дебету счета прочих расходов 91.2 и кредиту 66 (краткосрочный займ) или 67 (долгосрочный займ) счетов. Их начисляют каждый месяц при методе начисления, если срок займа больше года. При кассовом методе – в день перечисления процентов.

Если задолженность является контролируемой (заем предоставлен иностранной организацией, владеющей 20% уставного капитала, или аффилированным лицом этой организации), процент рассчитывается делением процентной ставки за отчетный или налоговый период на коэффициент капитализации на последнюю отчетную дату. Данная величина не может превысить предельный уровень (ст. 269 НК РФ).

При выдаче займа в иностранной валюте возникает необходимость учета курсовых разниц. При кассовом методе такая ситуация невозможна.

Типовые проводки в бухучете

При строительстве объектов недвижимости, проценты по займу включаются в их первоначальную стоимость:

После окончания строительства делают запись:

Если процентная ставка превышает норматив по контролируемой задолженности, тогда возникает отложенное налоговое обязательство, которое нужно отразить по:

Пример проводок при займе от юридического лица

Фирме предоставлен денежный заем сроком на 11 месяцев по ставке 12% годовых в сумме 350 000 руб.

Источники: http://www.glavbukh.ru/art/21987-naglyadnaya-pamyatka-dlya-dogovora-zayma-provodki-i-raschety, http://nalog-nalog.ru/buhgalterskij_uchet/vedenie_buhgalterskogo_ucheta/nachisleny_procenty_po_kratkosrochnomu_kreditu_provodka/, http://saldovka.com/provodki/kredity-i-zaymy/nachislenie-protsentov-po-poluchennyim-zaymam.html

Источник: http://buhnalogy.ru/provodki-po-nachisleniyu-protsentov-po-zajmu-poluchennomu.html

Выдача работнику беспроцентного займа за счет средств организации

От редакции: в связи с участившимися вопросами относительно налогообложения заемных средств, выданным работникам, приводим в номере цельный материал на данную тему. Несмотря на то, что материал взят из журнала для бюджетников, он совершенно замечательно и понятно написан, а так как автор почти не приводит бюджетные проводки, будет полезен и работникам внебюджетной сферы.

Поможем работнику деньгами

«Бюджетный учет», 2007, № 8

Не секрет, что в бюджетной сфере заработные платы невелики. Поэтому многие сотрудники нуждаются в денежном займе. Имеет ли право учреждение предоставлять такую помощь? И если да, то каков порядок учета?

Сразу скажем: учреждение может выдавать займы сотрудникам за счет внебюджетных источников (в части использования средств за счет чистой прибыли), если предоставление указанных ссуд предусмотрено нормами законодательства Российской Федерации, регулирующими использование внебюджетных источников бюджетных учреждений.

Расходы на указанные цели должны быть утверждены главным распорядителем в смете доходов и расходов учреждения и отражаться на счете 2 207 01 000 «Расчеты с дебиторами по бюджетным кредитам, предоставленным юридическим и физическим лицам, резидентам Российской Федерации» с отнесением на подстатью 540 «Увеличение задолженности по бюджетным кредитам» экономической классификации расходов бюджетов Российской Федерации.

Оформляем

С сотрудником, которому дают в долг, нужно заключить договор займа. Основные требования к такому документу указаны в гл. 42 Гражданского кодекса.

По договору займа одна сторона (заимодавец) передает в собственность другой стороне (заемщику) деньги или другие вещи, определенные родовыми признаками, а заемщик обязуется возвратить заимодавцу такую же сумму денег (сумму займа) или равное количество других полученных им вещей того же рода и качества (п. 1 ст. 807 ГК РФ). Договор займа считается заключенным с момента передачи денег или других вещей.

В договоре следует отразить: сумму и валюту долга, порядок и срок возврата денежных средств (возврат будет производиться частями или сразу в полном объеме; сумма будет вноситься в кассу или удерживаться из зарплаты), размер и порядок уплаты процентов, если заем не беспроцентный * (ежемесячно или в полном объеме в момент возврата основного долга).

* Как правило, учреждения предоставляют своим работникам беспроцентный заем. Обратная ситуация крайне редка. Поэтому далее в статье будет рассмотрено предоставление именно беспроцентного займа.

В соглашении можно прописать, что сотрудник возвращает долг частями. Это удобно и для заемщика, и для учреждения. Ведь такой пункт дает последнему право на дополнительный контроль.

Если должник пропустит один из сроков, заимодавец вправе потребовать досрочно вернуть всю оставшуюся сумму (п. 2 ст. 811 ГК РФ). Кроме того, стоит предусмотреть, что деньги выдаются на определенные цели.

Это еще одна возможность подстраховаться, поскольку целевой заем может быть взыскан досрочно (п. 2 ст. 814 ГК РФ).

НДС

При выдаче денежного займа НДС платить не нужно (пп. 15 п. 3 ст. 149 НК РФ). Однако если заем выдают в натуральной форме (товары, материалы и т.п.), ситуация несколько меняется. Однозначного ответа на вопрос, как быть в этом случае с НДС, до сих пор нет. Есть мнение, что НДС начислять нужно. Ведь по договору займа вещи передают в собственность (п. 1 ст.

807 ГК РФ). А передача права собственности на ценности — это их реализация (п. 1 ст. 39 НК РФ), которая является объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ). Такую точку зрения высказывали чиновники (Письмо Минфина России от 29 апреля 2002 г. № 04-02-06/1/71). Как видите, Письмо не новое, но никаких более «свежих» разъяснений пока не выходило.

Другие специалисты полагают, что при «натуральном» займе НДС в бюджет перечислять не нужно. Логика рассуждений такова. Для признания операции реализацией одновременно должны выполняться два условия (п. 1 ст. 39 НК РФ):

1) осуществление перехода права собственности на какое-либо имущество от одного лица к другому лицу;

2) наличие факта возмездности либо безвозмездности сделки.

Но заем в натуральной форме — это предоставление вещей на время. Передача вещей по товарному займу осуществляется на возвратной, а не на безвозвратной основе.

ЕСН, НДФЛ

Если заем беспроцентный, у сотрудника возникает материальная выгода от экономии на процентах (пп. 1 п. 1 ст. 212 НК РФ). ЕСН в данной ситуации платить не нужно.

Ведь экономию нельзя квалифицировать как выплату в пользу сотрудника или вознаграждение по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг. Значит, в этой ситуации п. 1 ст.

236 Налогового кодекса неприменим (Письмо Минфина России от 2 апреля 2007 г. № 03-04-06-01/101).

А вот НДФЛ с материальной выгоды заплатить придется. Согласно п. 1 ст. 226 Налогового кодекса российские организации, от которых (или в результате отношений с которыми) налогоплательщик получил доходы, обязаны исчислить, удержать и уплатить НДФЛ с вышеозначенных доходов.

Это нужно сделать при фактической выплате займа (п. 4 ст. 226 НК РФ). Если учреждение помимо выдачи займа осуществляет выплату работнику каких-либо других доходов (например, заработной платы), удерживаемая сумма налога не может превышать 50 процентов суммы выплаты.

Заметим, обязанности налогового агента возложены на организации ст.

226 Налогового кодекса, и для их исполнения не требуется получения доверенностей от физических лиц на удержание и перечисление налога в бюджетную систему Российской Федерации (Письмо Минфина России от 31 мая 2006 г. № 03-05-01-04/140).

Внимание! При заполнении справки о доходах по форме 2-НДФЛ в разд. 3 (графа «Код дохода») доход в виде материальной выгоды, полученной от экономии на процентах за использование налогоплательщиком заемных средств, отражают по коду:

— 2620, если материальная выгода получена от экономии на процентах за пользование целевыми займами на приобретение жилья;

— 2610, если материальная выгода получена от экономии на процентах по другим видам займов.

С суммы материальной выгоды налог удерживают по ставке 35 процентов (п. 2 ст. 224 НК РФ). Исключение составляют лишь те случаи, когда сотрудник берет целевой заем на строительство или покупку жилья и у него имеются документы, подтверждающие целевое использование таких средств. Здесь применяется ставка 13 процентов (Письмо от 14 ноября 2005 г.

№ 03-05-01-04/356). Для подтверждения целевого использования таких средств налогоплательщик должен представить документы в соответствии с перечнем, приведенным в пп. 2 п. 1 ст. 220 Налогового кодекса.

Это документы, подтверждающие право собственности на жилой дом или долю (доли) в нем (при строительстве или приобретении жилого дома или доли в нем), договор о приобретении квартиры, комнаты, доли (долей) в них или прав на квартиру, комнату в строящемся доме, акт о передаче квартиры, комнаты, доли (долей) в них налогоплательщику или документы, подтверждающие право собственности на квартиру, комнату или долю (доли) в них (при приобретении квартиры, комнаты, доли (долей) в них или прав на квартиру, комнату в строящемся доме).

Базу, облагаемую НДФЛ по повышенной ставке, нельзя уменьшить на налоговые вычеты (п. 4 ст. 210 НК РФ).

Порядок расчета материальной выгоды прописан в п. 2 ст. 212 Налогового кодекса.

При получении дохода в виде материальной выгоды, выраженной как экономия на процентах за пользование заемными (кредитными) средствами, полученными от учреждения, налоговая база определяется как превышение суммы процентов за пользование заемными (кредитными) средствами, выраженными в рублях, исчисленной исходя из трех четвертых действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора. При беспроцентном займе налоговая база определяется как сумма процентов, исчисленная исходя из трех четвертых ставки рефинансирования, установленной Банком России, действующей на дату получения заемных средств, и оставшейся части долга по займу. При расчете материальной выгоды берется ставка рефинансирования Банка России, которая действовала на дату выдачи займа работнику. Все последующие изменения ставки в расчете матвыгоды не учитываются.

Датой фактического получения доходов в виде материальной выгоды является день уплаты работником процентов по полученным заемным (кредитным) средствам (пп. 3 п. 1 ст. 223 НК РФ). При беспроцентных займах фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты возврата заемных средств.

Пример 1. 1 августа 2007 г. Городская больница № 5 предоставила своему сотруднику заем в сумме 30 000 руб. на 3 месяца. На момент выдачи денег ставка рефинансирования Банка России составляла 10 процентов годовых. В августе — 31 календарный день, в сентябре — 30, в октябре — 31.

Сумма материальной выгоды составит:

(30 000 руб. x 3/4 x 10% : 365 дн. x 92 дн.) = 567 руб. 12 коп.;

НДФЛ за октябрь составит:

198 руб. 49 коп. (567 руб. 12 коп. x 35%).

Пример 2. 1 августа 2007 г. Городская больница № 5 предоставила своему сотруднику заем в сумме 30 000 руб. на 3 месяца. Согласно договору сотрудник должен ежемесячно возвращать треть долга (10 000 руб.). На момент выдачи денег ставка рефинансирования Банка России составляла 10 процентов годовых.

Сумма материальной выгоды работника в августе составит:

(30 000 руб. x 3/4 x 10% : 365 дн. x 31 дн.) = 191 руб. 10 коп.;

Налог на доходы с матвыгоды за август составит:

66 руб. 89 коп. (191 руб. 10 коп. x 35%).

В сентябре материальная выгода равна:

(20 000 руб. x 3/4 x 10% : 365 дн. x 30 дн.) = 123 руб. 29 коп.

В сентябре нужно удержать НДФЛ в сумме 43 руб. 15 коп. (123 руб. 29 коп. x 35%).

Материальная выгода за октябрь:

(10 000 руб. x 3/4 x 10% : 365 дн. x 31 дн.) = 63 руб. 70 коп.;

НДФЛ = 22 руб. 30 коп.

Пример 3. Сотруднику выдали заем в 100 000 руб. 18 декабря 2007 г. Погасить сразу всю сумму надо 15 февраля 2008 г.

Материальная выгода за 2007 г.:

100 000 руб. x 3/4 x 10% : 365 дн. x 14 дн. = 287 руб. 67 коп.

НДФЛ за 2007 г.:

287 руб. 67 коп. x 35% = 100 руб. 68 коп.

Материальная выгода за январь и февраль 2008 г.:

100 000 руб. x 3/4 x 10% : 366 дн. x 45 дн. (31 + 14) = 922,13 руб.

В феврале 2008 г. из заработной платы сотрудника нужно вычесть НДФЛ в сумме 922,13 руб. x 35% = 323 руб.

Напоследок

Иногда учреждение оформляет выдачу денег как подотчетные суммы. Оно и понятно: никакой материальной выгоды при этом не возникает, НДФЛ удерживать не придется. Однако не следует забывать некоторые правила.

Во-первых, сотрудник должен быть назван в перечне лиц, которые имеют право получать деньги под отчет. Во-вторых, если работник не отчитается по выданным суммам в срок, эти деньги инспекторы будут рассматривать как полученный доход, придется заплатить НДФЛ со всей «подотчетной» суммы.

Поэтому в день, когда истекает срок возврата денег, можно провести по кассе их приход. Затем оформить выдачу под отчет с новым сроком возврата. Помимо этого нелишним будет показать небольшой расход «подотчетной» суммы. К примеру, на покупку канцтоваров.

К авансовому отчету в этом случае сотрудник должен приложить чеки и другие подтверждающие покупку документы.

А.Ю.Ильина, редактор-эксперт журнала «Бюджетный учет»

Источник: http://www.pravowed.ru/weekly/2007/37/24