Ос до 100000 рублей в налоговом учете и бухгалтерском 2018

Если, согласно ее положениям, ОС при принятии к учету не может стоить менее 40 000 руб.

, то любой компьютер стоимостью, не превышающей данный лимит, должен быть отнесен на счета материально-производственных запасов и в момент отпуска в эксплуатацию учтен за балансом, например на самостоятельно открытом счете 012 «Оборудование в эксплуатации» (с детализацией по месту хранения или пользования). Если же ваша учетная политика позволяет учесть в составе ОС любой актив, соответствующий требованиям ПБУ 6/01 вне зависимости от его стоимости, то недорогие компьютеры могут быть смело отнесены на счет 01 «Основные средства». При этом учет основных средств стоимостью менее 40 000 руб. ничем не будет отличаться от учета объектов, имеющих более высокую стоимость. Итоги Порядок отражения ОС стоимостью до 100 000 руб.

Учет основных средств стоимостью до 100000 рублей

Таким образом, с 1 января 2016г.

Учет ос стоимостью до 100000 рублей

ВниманиеТо есть списать стоимость актива можно раз в год, либо чаще. Сейчас амортизация ежемесячная (п. 19 ПБУ 6/01). По новым правилам у организаций появятся и новые обязанности не реже, чем раз в год проверять и при необходимости корректировать срок полезного использования активов.

Согласно ПБУ 06/01, начислить ее надо с 1-го числа месяца, следующего за месяцем, в котором средство поставили на учет (п. 21 ПБУ 6/01). По стандарту со дня, как объект будет полностью готов к использованию. Это может быть любой день недели, месяца, квартала или года.

Основные отличия нового ПБУ от правил налогового учета основных средств смотрите в таблице 1.

Стандарт основных средств: расхождения в бухгалтерском и налоговом учете.

Покупаем основные средства стоимостью менее 100000 рублей

Соответственно, любой актив, который оценивается на эту сумму и меньшей, списывается в налоговом учете единовременно в момент его принятия к учету в качестве объекта ОС.

О способах списания стоимости ОС в НУ читайте в материалах: Учет основных средств в бухгалтерских и налоговых регистрах Итак, до 2016 года в обоих видах учета порог стоимости принятия ОС был един: все, что стоило 40 000 руб. и меньше, учитывалось в составе малоценного имущества. Теперь порядок немного другой.

Наглядно это видно на схеме: Таким образом, в налоговом учете появляются временные разницы при приобретении ОС стоимостью более 40 000 руб., но не выше 100 000 руб.

ВажноПример Компания ООО «Техника» в мае 2018 года купила моющий пылесос стоимостью 80 000 руб. без НДС. Стоимость консультационных услуг, оказанных компании по приобретению данного оборудования, составила 4 000 руб.без НДС.

Источник: http://www.audit-it.

ru/articles/account/ Может ли организация для целей налогообложения прибыли установить что стоимость имущества до 40 000 рублей включительно списывается единовременно в полной сумме в момент ввода его в эксплуатацию, а имущество, стоимостью более 40 000 рублей (до 100 000 руб.

включительно), списывается в качестве материальных расходов в течение срока их полезного использования, установленного в бухгалтерском учете? До 1 января 2016г. амортизируемым имуществом признавалось имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 000 рублей (п.1 ст.256 НК РФ).

С 1 января 2016г. стоимостной критерий для признания имущества амортизируемым был увеличен на 60 000 рублей и теперь составляет более 100 000 рублей.

Таким образом, с 1 января 2016г.

К примеру, компьютер за 34 000 рублей можно классифицировать как МПЗ и списать на затраты в день начала его использования (счета 20, 25,26, 44) без начисления амортизации.

Если компания приняла на учет основное средство, его стоимость следует равномерно погашать, начисляя амортизацию. Делать это нужно регулярно раз в месяц. Компании, которые имеют право на упрощенные способы ведения бухучета, могут сами установить период начисления амортизации (месяц, год и т. п.).

Бухгалтеры могут списывать стоимость основного средства тремя способами (п. 19 ПБУ 6/01):

- линейным;

- способом уменьшаемого остатка;

- способом списания стоимости по сумме чисел лет срока полезного использования.

Какой бы способ не был выбран, специалист по учету основных средств обязан руководствоваться правилами, закрепленными в учетной политике.

Вернуться назад на Бухгалтерский учет 2018Основные средства (ОС) – это имущество компании, которое она использует в 2018 году более 12 месяцев для производства продукции, оказания услуг или выполнения тех или иных работ. Чтобы понять, что относится к основным средствам, в первую очередь посмотрите на срок его использования.

Он должен быть более 12 месяцев. Помимо срока полезного использования оценивают и характер использования объекта. Основными средствами можно признать имущество, которое: • будут использовать в производственной или управленческой деятельности организации или для передачи в аренду;• не собираются перепродавать;• способно приносить доход в будущем.

Чиновники планировали внести изменения по основным средствам и их учету в 2018 году, но рассмотрение правок отложили.

Такое право ей представлено пп.3 п.1 ст.

254 НК РФ, где сказано, что при списании имущества, не являющегося амортизируемым имуществом, в течение более одного отчетного периода налогоплательщик вправе самостоятельно определить порядок признания материальных расходов в виде стоимости такого имущества с учетом срока его использования или иных экономически обоснованных показателей. Таким образом, налогоплательщик вправе не признать стоимость такого имущество единовременно в полной сумме в составе материальных расходов, а списывать на материальные расходы в течение срока их полезного использования. Закрепить такой порядок необходимо в учетной политике. Данная норма не запрещает одновременно сочетать разные варианты списания стоимости не амортизируемого имущества.

Для бухгалтерского и налогового учета она разная. В бухучете актив признается основным средством, если его стоимость свыше 40 000 рублей. В налоговом учете стоимость приобретения основных средств – более 100 000 рублей (п.

5 ПБУ 6/01, п. 1 ст. 256 НК РФ). Основные средства в бухгалтерском учете – это имущество, которое используют в производстве, при оказании услуг, работ и для управленческих нужд. Такое определение в 2018 году можно сделать из ПБУ 6/01 «Учет основных средств». Основные средства организации принимают к учету на счете 01 «Основные средства» по их первоначальной стоимости.

Если же срок использования актива менее 12 месяцев, то его отражают на счете 10 «Материалы» и списывают на затраты сразу после передачи их в производство. Менять первоначальную стоимость компания не вправе. Но чиновники предусмотрели исключение в таком порядке учета ОС. Как это происходит? Давайте посмотрим на проводки.

Первый вариант ДЕБЕТ 26 или 44 — КРЕДИТ 60 или 71(материальный объект не выполняющий условия ОС, сразу списывается на расходы) И одновременно делается следующая проводка ДЕБЕТ МЦ (забалансовый счет — не имеет корреспонденции) Что такое счет МЦ? Это вспомогательный счет для таких ситуаций. Посмотрите как он выглядит в плане счетов.

Второй вариант ДЕБЕТ 10 — КРЕДИТ 60 или 71(материальный объект не выполняющий условия ОС, приходуется как прочий материал) ДЕБЕТ 26 или 44 — КРЕДИТ 10(списывается на расходы) И одновременно делается следующая проводка ДЕБЕТ МЦ (забалансовый счет — не имеет корреспонденции) Третий вариант ДЕБЕТ 10 — КРЕДИТ 60 или 71(материальный объект не выполняющий условия ОС, приходуется как прочий материал) С течением времени, списывается на расходы и попадает на МЦ. Когда списать на расходы, предприятие само решает.

Однако такие разницы могут и не возникнуть, если организация предпримет определенные действия, а именно, внесет изменения в учетную политику для целей налогообложения прибыли. Такое право ей представлено пп.3 п.1 ст.

254 НК РФ, где сказано, что при списании имущества, не являющегося амортизируемым имуществом, в течение более одного отчетного периода налогоплательщик вправе самостоятельно определить порядок признания материальных расходов в виде стоимости такого имущества с учетом срока его использования или иных экономически обоснованных показателей.

Таким образом, налогоплательщик вправе не признать стоимость такого имущество единовременно в полной сумме в составе материальных расходов, а списывать на материальные расходы в течение срока их полезного использования. Закрепить такой порядок необходимо в учетной политике.

Источник: http://11-2.ru/os-do-100000-rublej-v-nalogovom-uchete-i-buhgalterskom-2018/

Департамент общего аудита по вопросу сближения учета основных средств с 2016 года

03.02.2016

Ответ

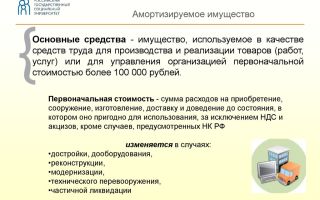

В соответствии с новой редакцией пункта 1 статьи 256 НК РФ амортизируемым имуществом в целях настоящей главы признаются имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности (если иное не предусмотрено настоящей главой), используются им для извлечения дохода и стоимость которых погашается путем начисления амортизации. Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 рублей.

При этом согласно пункту 1 статьи 257 НК РФ (в редакции действующей с 01.01.16) под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 рублей.

Нематериальными активами признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них), используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течение длительного времени (продолжительностью свыше 12 месяцев) (пункт 3 статьи 257 НК РФ).

Таким образом, с 01.01.16 в целях главы 25 НК РФ объектами основных средств, НМА признается имущество стоимостью более 100 000 рублей.

В свою очередь, ни в ПБУ 6/01[2] аналогичные изменения внесены не были.

Соответственно, согласно пункту 5 ПБУ 6/01 активы, в отношении которых выполняются условия, предусмотренные в пункте 4 настоящего Положения[3], и стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов. В целях обеспечения сохранности этих объектов в производстве или при эксплуатации в организации должен быть организован надлежащий контроль за их движением.

Таким образом, в целях бухгалтерского учета основными средствами могут признаваться активы, стоимостью более 40 000 рублей.

ПБУ 14/2007 не устанавливает стоимость актива, при достижении которой он может быть признан НМА.

Следовательно, нематериальным активом признается любой актив, удовлетворяющей критериям, установленным пунктом 3 ПБУ 14/2007[4] независимо от его стоимости.

Учитывая приведенные положения нормативно-правовых актов, приобретение имущества или НМА стоимостью менее 100 000 рублей, повлечет расхождение в бухгалтерском и налоговом учете.

Рассмотрим возможность сближения бухгалтерского и налогового учета, приобретенных активов, стоимостью менее 1000 000 рублей.

Основные средства

Как было указано выше, в целях налога на прибыль основным средством признается имущество стоимостью более 100 000 рублей и сроком полезного использования более 12 месяцев.

В целях бухгалтерского учета основным средством признается актов со сроком полезного использования более 12 месяцев. При этом организация может установить, что к основным средствам относятся активы стоимостью более 40 000 рублей.

Соответственно, расхождение в порядке учета стоимости имущества возникает в отношении объектов стоимость более 40 000 и менее 100 000 рублей.

Возможность самостоятельного изменения организацией установленного ПБУ 6/01 лимита стоимости объектов основных средств, не предусмотрено. Однако, по нашему мнению, Организация может внести соответствующие положения в учетную политику по налоговому учету.

Как следует из положений главы 25 НК РФ имущество стоимостью более 100 000 рублей признается амортизируемым имуществом, т.е. имущество, стоимость которого, учитывается в составе расходов через амортизацию.

Все иное имущество учитывается в расходах единовременно в полном объеме.

Возможность учета аналогичным образом, объектов стоимостью менее 100 000 НК РФ, прямо не установлена. Вместе с этим, следует отметить следующее.

В соответствии с подпунктом 3 пункта 1 статьи 254 НК РФ к материальным расходам, в частности, относятся расходы на приобретение инструментов, приспособлений, инвентаря, приборов, лабораторного оборудования, спецодежды и других средств индивидуальной и коллективной защиты, предусмотренных законодательством Российской Федерации, и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. В целях списания стоимости имущества, указанного в настоящем подпункте, в течение более одного отчетного периода налогоплательщик вправе самостоятельно определить порядок признания материальных расходов в виде стоимости такого имущества с учетом срока его использования или иных экономически обоснованных показателей.

Таким образом, статья 254 НК РФ предусматривает возможность налогоплательщиком самостоятельно установить порядок списания в расходы стоимость имущества, не признаваемого амортизируемым.

Поскольку такой порядок разрабатывается самостоятельно, по нашему мнению, налогоплательщик вправе установить порядок аналогичный тому, который действует в отношении амортизируемого имущества, т.е.

через амортизацию в течение более одного отчетного периода.

При этом Организация может уставить, что указанный порядок применяется в отношении объектов имущества сроком полезного использования более 12 месяцев и стоимостью более 40 000 рублей.

Таким образом, самостоятельно разработанный Организацией порядок учета в расходах имущества (ТМЦ) стоимостью более 40 000 рублей и сроком полезного использования более 12 месяцев, по нашему мнению, позволит сблизить в отношении рассматриваемых активов бухгалтерский и налоговый учет.

Указанный порядок должен быть зафиксирован в учетной политике Организации.

Нематериальные активы

Как было указано выше, нематериальным активом признаются объекты исключительных прав сроком использования более 12 месяцев и стоимостью более 100 000 рублей.

Соответственно, объекты, признаваемые амортизируемыми списываются через начисление амортизации. Объекты, не удовлетворяющие указанным выше требованиям, учитываются в составе расходов единовременно в полном объеме. Иных вариантов учета НК РФ не предусматривает.

В свою очередь, в бухгалтерском учете объектами НМА признаются объекты исключительных прав сроком использования более 12 месяцев, независимо от их стоимости.

Соответственно, при приобретении исключительных прав, стоимостью выше 100 000 рублей, в налоговом и бухгалтерском учете будет применяться разный порядок списания.

При этом ни НК РФ, ни ПБУ 14/2007 не предусматривают вариантов сближения бухгалтерского и налогового учета.

Коллегия Налоговых Консультантов, 02 февраля 2016 года.

[1] Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденное Приказом Минфина РФ от 30.03.01 № 26н.

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-sblizheniya-ucheta-osnovnykh-sredstv-s-2016-goda.html

Амортизация ОС с 2016 г

На семинаре лектор дал рекомендацию — в учетной политике для налога на прибыль отразить, что затраты на материальные ценности, стоимостью от 40 тыс. до 100 тыс.

со сроком использования более 12 месяцев, включаются в расходы равномерно в течение срока его использования. Ссылку дал на статью 254 НК РФ.

Что это даст право по прежнему начислять амортизацию на объекты ОС, стоимостью до 100 тыс.руб. Правомерно ли так поступить?

Ваш вопрос от 22.12.2015 «»

Отвечает Андрей Бурьянов, эксперт

В первую очередь описанный порядок распространяется только на налоговый учет, то есть правила расчета налога на прибыль, и к бухгалтерскому учету относиться не будет.

В налоговом учете имущество, стоимость которого списывается равномерно через амортизационные отчисления, называется амортизируемым. К амортизируемому в настоящее время относится имущество, которое удовлетворяет следующим требованиям:

— находится у учреждения на праве собственности ( на праве оперативного управления);

— используется для получения дохода;

— имущество планируется использовать более 12 месяцев;

— стоимость имущества превышает 40 000 рублей (в отношении имущества, введенного в эксплуатацию с 1 января 2011 года).

Такие правила установлены пунктом 1 статьи 256 Налогового кодекса РФ.

С 1 января 2016 года указанный лимит стоимости по амортизируемому имуществу изменится и составит 100 000 рублей ( п. 6 ст. 2 Закона от 08.06.2015 № 150-ФЗ). Новый лимит будет применяться только к тому имуществу, которое введено в эксплуатацию начиная с 1 января 2016 года. На имущество, введенное ранее, новый лимит не распространяется.

Следовательно, с 1 января 2016 года вновь вводимое в эксплуатацию имущество стоимостью до 100 000 рублей амортизации для целей налогового учета не подлежит. Причем даже в том случае, если его срок полезного использования превышает 12 месяцев.

Стоимость такого имущества списывается в порядке, предусмотренном для списания материальных расходов.

Амортизируемое имущество стоимостью от 40 000 до 100 000 рублей, которое было введено в эксплуатацию до 2016 года, продолжает амортизироваться в прежнем порядке.

Порядок списания материальных расходов описан в статье 254 Налогового кодекса РФ.

В ней предусмотрено, что имущество, которое не является амортизируемым, организация может списывать в расходы при расчете налога на прибыль одним из двух способов по своему выбору: либо единовременно в момент ввода в эксплуатацию, либо равномерно в течение срока его использования или на основании иных экономически обоснованных показателей. При этом формально это не будет являться амортизацией имущества.

Таким образом, предусмотреть в учетной политике в 2016 году равномерное списание имущества стоимостью от 40 000 до 100 000 рублей со сроком полезного использования более 12 месяцев будет правомерно.

Обоснование

Источник: https://www.budgetnik.ru/qa/2125460-amortizatsiya

Учет основных средств (ОС) до 100 тыс. руб

С 2016 года лимиты стоимости основных средств скорректированы. Учет имущества до 100 000 рублей имеет ряд особенностей, а в налоговом и бухгалтерском учете могут возникать разницы. Как без ошибок вести учет таких средств, на что обратить внимание, расскажем в статье.

Лимиты стоимости

В бухгалтерском учете имущество стоимостью до 40 000 рублей можно на законных основаниях списать на затраты единовременно (ПБУ 6/01). Это значит, что его не надо учитывать на счете 01 и амортизировать.

Совсем иначе дело обстоит в налоговом учете. Основные средства дороже 100 000 рублей нужно амортизировать, все, что дешевле, придется списать сразу на затраты (п. 1 ст. 256 НК РФ). Такое правило применимо лишь к имуществу, введенному в эксплуатацию после 31.12.2015.

Подытожим правила учета основных средств.

1.ОС до 40 000 рублей

Бухучет: можно списать на затраты сразу в составе МПЗ или поставить на учет как основное средство и начислять амортизацию.

Налоговый учет: списать сразу при вводе в эксплуатацию на затраты.

2.ОС от 40 000 до 100 000 рублей

Бухучет: поставить на учет как основное средство и начислять амортизацию.

Налоговый учет: списать сразу при вводе в эксплуатацию на затраты.

3.ОС дороже 100 000 рублей

Бухучет: поставить на учет как основное средство и начислять амортизацию.

Налоговый учет: поставить на учет как основное средство и начислять амортизацию.

https://www.youtube.com/watch?v=IC7ThmPtDug

Как видим, правила налогового и бухгалтерского учета ОС безоговорочно совпадают, если имущество дороже 100 000 рублей. Сравнять налоговый и бухгалтерский учет можно и при покупке ОС дешевле 40 000 рублей, списав имущество единовременно на затраты.

Во всех остальных случаях возникнут временные разницы (ПБУ 18/02).

Однако в налоговом учете неамортизируемое имущество до 100 000 рублей можно списывать частями (пп. 3 п. 1 ст. 254 НК РФ). Но в таком случае безопаснее списывать аналогичным образом имущество стоимостью и до 40 000 рублей, и стоимостью от 40 000 до 100 000 рублей.

Учет временных разниц на примере

Как учесть разницы, возникающие в учете, рассмотрим на примере.

ООО «Стена» в январе 2018 года купило монитор. В этом же месяце монитор введен в эксплуатацию в отделе кадров. Стоимость монитора за вычетом НДС составляет 51 300 руб. Срок полезного использования 36 месяцев. Согласно учетной политике в бухгалтерском учете монитор является основным средством, а в налоговом учете — малоценным имуществом.

Дебет 01 Кредит 08 — 51 300 — монитор введен в эксплуатацию.

Дебет 68 Кредит 77 — 10 260 (51 300 × 20 %) — отражено отложенное налоговое обязательство (ОНО).

Начиная с февраля и в течение 36 месяцев бухгалтер ООО «Стена» будет делать проводки:

Дебет 44 (26, 25 и т. д.) Кредит 02 — 1 425 (51 300: 36) — начислена амортизация в феврале.

Дебет 77 Кредит 68 — 285 (1 425 × 20 %) — погашено отложенное налоговое обязательство.

Приобретая имущество, важно знать нюансы его учета. Ошибки могут привести к неверному исчислению налога на прибыль. Неверные проводки могут привести к искажению учета и отчетности. Действуйте согласно правилам учетной политики, НК РФ и утвержденным ПБУ, тогда у проверяющих не возникнет вопросов.

Отчетность в налоговую в срок и без ошибок!

Дарим доступ на 3 месяца в Контур.Эктерн!

Попробовать

Источник: https://www.kontur-extern.ru/info/uchet-osnovnyh-sredstv-do-100-tys-rub

«Малоценные» основные средства в 2016 году

Новый 2016 год принес немало изменений в законодательстве. Одно из них коснулось налогового учета «малоценных» основных средств. Согласно поправкам в абз.1 п.1 ст.256 НК РФ и абз.1 п.1 ст.257 НК РФ, внесенным Федеральным законом от 08.06.2015 г. № 150-ФЗ, стоимость таких объектов теперь может достигать 100 000 рублей. Но обо всем по порядку.

Итак, с 1 января 2016 года в налоговом учете изменился один из критериев признания имущества амортизируемым, а именно лимит стоимости. Если в 2015 году он составлял 40 000 руб., то в 2016 году увеличился до 100 000 руб.

То есть амортизируемые основные средства, введенные в эксплуатацию в 2016 году, не должны стоит меньше 100 000 руб.

Это правило распространяется и на те активы, которые были куплены в 2015 году, но поступили в эксплуатацию в 2016 г.

Стоит заметить!

В отношении имущества, которое организация начала использовать еще в 2015 году, применяется старый лимит – 40 000 руб.

Объекты с первоначальной стоимость ниже максимального значения (100 000 руб.) амортизировать не надо (абз.1 п.1 ст.256 НК РФ). В соответствии пп.3 п.1 ст.254 НК РФ затраты на их поступление необходимо списать на материальные расходы. Налоговый кодекс предоставляет организациям возможность выбрать вариант списания:

- единовременно при передаче в эксплуатацию;

- постепенно (к примеру, к течение срока полезного использования).

Выбор конкретного варианта должен быть отражен в учетной политике для целей налогообложения прибыли.

В бухгалтерском учете максимальное ограничение по стоимости для «малоценных» основных средств осталось на прежнем уровне – 40 000 руб. (абз.4 п.5 ПБУ 6/01 «Учет основных средств», утвержденного Приказом Минфина России от 30.03.2001 г. № 26н (далее – ПБУ 6/01)).

Организация может установить и меньшее значение (например, 12 000 руб. или 20 000 руб.). Имущество стоимостью ниже утвержденного лимита учитывается в составе материально-производственных запасов (МПЗ). Более подробную информацию о бухгалтерском учете «малоценного» имущества читайте в статье Приобретение основных средств.

Часть 2: приобретение «малоценного» имущества. Бухгалтерский учет.

Помните!

На основании абз.4 п.5 ПБУ 6/01 организация вправе не устанавливать лимит вовсе и все объекты, удовлетворяющие признакам п.4 ПБУ 6/01, принимать к бухгалтерскому учету в качестве основных средств вне зависимости от стоимости.

Очевидно, что новые налоговые изменения усложняют учетный процесс. Из-за различий в порядке бухгалтерского и налогового учета недорогих имущественных объектов возникают расхождения, что влечет необходимость применения ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. Приказом Минфина России от 19.11.2002 г. № 114н).

Пример.

В январе 2016 г. торговая организация «РусАйс» (ООО) приобрела морозильную ларь по цене 84 960 руб., в т. ч. НДС (18%) – 12 960 руб. Доставка осуществлялась компанией-поставщиком и ее стоимость уже включена в общую цену товара.

В этом же месяце объект был принят в состав основных средств и введен в эксплуатацию. Приказом руководителя установлен срок полезного использования (СПИ) имущества продолжительностью 6 лет или 72 месяца (4-я амортизационная группа).

Справочные данные:

1) организация находится на общей системе налогообложения (ОСНО); 2) в соответствии с учетной политикой ООО «РусАйс» для целей бухгалтерского учета: — амортизация по всем основным средствам начисляется линейным способом; — срок полезного использования определяется по Классификации основных средств, включаемых в амортизационные группы (утверждена Постановлением Правительства РФ от 01.01.2002 № 1);

3) в соответствии с учетной политикой ООО «РусАйс» для целей налогообложения прибыли расходы на приобретение имущества стоимостью менее 100 000 руб. и сроком полезного использования более 12 месяцев учитываются единовременно при вводе к эксплуатацию.

Источник: http://yarbuh76.ru/buhgalterskii-uchet/-malocennye-osnovnye-sredstva-v-2016-god.html

Амортизация имущества в налоговом учете. Что изменилось в 2016 году? (Лунина О.)

Дата размещения статьи: 01.05.2016

На определенные виды имущества автономного учреждения в бухгалтерском и налоговом учете начисляется амортизация. С 1 января 2016 г. произошли некоторые изменения относительно начисления амортизации в целях налогового учета. Какие это изменения и каков общий порядок начисления амортизации с точки зрения налогового законодательства, рассмотрим в статье.

Имущество, подлежащее и не подлежащее амортизации

В налоговом учете при исчислении налога на прибыль в рамках приносящей доход деятельности стоимость амортизируемого имущества учитывается в расходах не сразу, а постепенно — через ежемесячную амортизацию (п. 2 ст. 259 НК РФ).

В целях налогового учета амортизируемым признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб. Кроме этого, данное имущество должно использоваться организацией для извлечения дохода (п. 1 ст. 256 НК РФ). К такому имуществу относятся основные средства и нематериальные активы.

Не подлежат амортизации следующие виды амортизируемого имущества (ст.

256):- имущество некоммерческих организаций, полученное в качестве целевых поступлений или приобретенное за счет средств целевых поступлений и используемое для осуществления некоммерческой деятельности;- имущество, приобретенное (созданное) за счет бюджетных средств целевого финансирования;- объекты внешнего благоустройства (объекты лесного хозяйства, объекты дорожного хозяйства, сооружение которых осуществлялось с привлечением источников бюджетного или иного аналогичного целевого финансирования, специализированные сооружения судоходной обстановки) и другие аналогичные объекты;- приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства;- имущество, приобретенное (созданное) за счет средств целевого финансирования (пп. 14 п. 1 ст. 251 НК РФ), поступившее безвозмездно государственным и муниципальным образовательным учреждениям (пп. 22), а также имущество, полученное в виде безвозмездной помощи (содействия) в порядке, установленном Федеральным законом от 04.05.1999 N 95-ФЗ (пп. 6);- приобретенные права на результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, если по договору на приобретение указанных прав оплата должна производиться периодическими платежами в течение срока действия названного договора.Пунктом 3 ст. 256 НК РФ предусмотрены случаи исключения амортизируемых основных средств из состава амортизируемого имущества. Речь идет о следующих основных средствах:- переданных (полученные) по договорам в безвозмездное пользование, за исключением основных средств, переданных в безвозмездное пользование органам государственной власти и управления и органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям в случаях, если эта обязанность налогоплательщика установлена законодательством РФ;- переведенных по решению руководства организации на консервацию продолжительностью свыше трех месяцев;

— находящихся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев, за исключением тех, которые продолжают использоваться налогоплательщиком в деятельности, направленной на получение дохода.

К сведению. При расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации, а срок полезного использования продлевается на период нахождения объекта основных средств на консервации.

Определение стоимости амортизируемого имущества

Основные средства. С точки зрения налогового учета основными средствами считается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 100 000 руб. (п. 1 ст. 257 НК РФ).

Обратите внимание! Данный стоимостный критерий (100 000 руб.) распространяется на объекты амортизируемого имущества, приобретенные начиная с 1 января 2016 г. (п. п. 7 и 8 ст. 2 Федерального закона от 08.06.2015 N 150-ФЗ).

Ранее (до 1 января 2016 г.) к основным средствам, подлежащим амортизации, относилось имущество стоимостью от 40 000 руб., что было сопоставимо с нормами бухгалтерского учета, так как в силу п. 92 Инструкции N 157н на объект недвижимого и движимого имущества стоимостью свыше 40 000 руб.

амортизация начисляется в соответствии с рассчитанными в установленном порядке нормами. Кроме этого, в бухгалтерском учете начисляется амортизация и на объекты стоимостью от 3000 до 40 000 руб. только в размере 100% при вводе таких объектов в эксплуатацию.

———————————

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 N 157н.

К сведению. В бухгалтерском учете к основным средствам относятся материальные объекты имущества со сроком полезного использования более 12 месяцев независимо от их стоимости (п. 38 Инструкции N 157н).

Источник: http://lexandbusiness.ru/view-article.php?id=7378

Новые поправки в налоговом законодательстве, касаемые амортизируемого имущества

Изменения в налоговом законодательстве с 1 января 2016 года — увеличена в 2,5 раза стоимость амортизируемого имущества

Очередной Федеральный закон № 150-ФЗ, принятый 8 июня этого года, внес целую серию поправок в Налоговый кодекс. Часть из них коснулась амортизируемого имущества, а именно его стоимости. Согласно документу она увеличена в 2,5 раза.

Обратите внимание, что на сайте bufsoft.ru вы можете воспользоваться удобным онлайн сервисом подготовки налоговой декларации по имуществу.

Что считать амортизируемым имуществом?

Сама по себе амортизация является одним из легальных способов уменьшения налогооблагаемой базы. Согласно существующим правилам, уменьшить доход можно на сумму расходов, связанных с производством, а также реализацией готовой продукции. Суммы начисленной амортизации как раз таки и являются частью таких расходов.

Этот механизм позволяет со временем списывать полную стоимость имущества, признаваемого амортизируемым.

Таковым признается далеко не все имущество, а только отвечающее определенным требованиям, а именно:

- быть собственностью организации;

- использоваться для получения доходов;

- иметь срок полезного использования не менее года;

- иметь определенную первоначальную стоимость.

Если раньше первоначальная стоимость амортизируемого имущества не должна была быть менее 40 тысяч рублей, то обсуждаемый законопроект увеличил ее в 2,5 раза.

Уже с 1 января 2016 года амортизируемым будет признаваться имущество, первоначальная стоимость которого не ниже 100 тысяч рублей. При условии, что оно введено в эксплуатацию не позднее начала 2016 года.

Что считать основными средствами?

Все амортизируемое имущество делится на несколько категорий:

- основные средства;

- нематериальные активы;

- капитальные вложения, а именно — неотделимые улучшения арендованных объектов.

Остановимся подробнее на первом пункте, что же именно считать основными средствами?

Налоговый кодекс определяет их, как часть имущества, используемую в процессе производства и реализации готовых товаров, а также для управления компанией.

В данном случае также имущество должно иметь срок полезного использования такого имущества должен быть более года, а стоимость пока может начинаться от 40 тысяч рублей. Здесь также 1 января следующего года станет датой актуализации увеличения стоимость основных средств с привычных 40 до 100 тысяч рублей. И опять речь идет лишь об имуществе, введенном в эксплуатацию после 1 января 2016 года.

Как теперь учитывать расходы?

Так как с 1 января все имущество, введенное в эксплуатацию непосредственно в 2016 году, дешевле 100 тысяч уже не будет являться амортизируемым, расходы на него больше нельзя будет учитывать.

Затраты на покупку такого имущества могут быть учтены, как материальные расходы согласно подпункту 3 пункта 1 статьи 254 Налогового кодекса. Что касается имущества, которое было сдано в эксплуатацию до 1 января 2016 года, оно будет амортизироваться также, как и раньше. Даже если его стоимость намного меньше заявленных 100 тысяч.

Источник: https://www.BuhSoft.ru/article/282-stoimost-amortiziruemogo-imushchestva-i-osnovnyh-sredstv-uvelichena