Не удержан НДФЛ за прошлый год. Что делать?

Если вы не удержали НДФЛ с доходов физлица, например, НДФЛ с уволенного, то по окончании года подайте в налоговую инспекцию сведения о тех физических лицах, которым был выплачен доход, а налог — не удержан. Многие бухгалтеры спрашивают: если не удержан НДФЛ за прошлый год, то что делать? В этом случае нужно заполнить справку по форме 2-НДФЛ, и в ней в поле «Признак» нужно указать цифру 2.

Подать такую справку в инспекцию нужно в течение первого календарного месяца, следующего за отчетным годом, то есть в течение января. В 2016 году крайний срок подачи 2-НДФЛ с признаком 2 — не позднее 1 февраля 2016 года. В эти же сроки о невозможности удержать налог и о его сумме нужно известить и гражданина — получателя дохода.

Обратите внимание, что представление справки о невозможности удерждать НДФЛ с доходов уволенного не освобождает компанию и ИП от представления обычной 2-НДФЛ с признаком 1. Такую справку нужно подать не позднее 1 апреля 2016 года. При этом в справке в поле «Признак» проставляется цифра 1.

Когда удержать НДФЛ с доходов за прошлый год не удается

Выплачивая гражданам какие-либо доходы, вы выступаете налоговым агентом, поэтому должны удержать НДФЛ и перечислить его в бюджет (п. 1 ст. 226 НК РФ). При выплате денег проблем с удержанием НДФЛ обычно не возникает. Ведь прежде чем выдать нужную сумму, вы изымаете из нее налог.

А вот если человек от вас получает доход в натуральной форме (например, подарок дороже 4000 руб., оплата жилья и т. п.), удерживать НДФЛ не из чего. Тогда налог нужно удержать из ближайшей денежной выплаты, например из зарплаты (п. 4 ст. 226 НК РФ, письмо ФНС России от 02.12.2010 № ШС-37-3/16768@). Но тут есть ограничение — удержать более 50% выплаты за один раз нельзя (п. 4 ст. 226 НК РФ).

Если заработка за прошлный год не хватило, вы переносите часть налога на следующий месяц и далее в пределах календарного года. Однако может быть и так, что человеку, кроме «натурального» дохода, вы больше ничего не выплачивали. Или же его доходов не хватило, чтобы полностью закрыть долг перед бюджетом. Тогда вам нужно по окончании года оформлять справку 2-НДФЛ на неудержанную сумму налога.

Как проинформировать ИФНС о неудержанном НДФЛ за прошлый год

По общему правилу тем «упрощенцам», кто не перечислил вовремя НДФЛ за работников, грозит штраф в размере 20% от суммы недоимки (ст. 123 НК РФ). А также пени за каждый день просрочки (п. 3, 4 и 7 ст. 75 НК РФ).

Поэтому если у вас в 2015 году были работники, с которых вы не смогли удержать налог, нужно уведомить об этом инспекцию не позднее 1 февраля 2016 года (п. 5 ст. 226 и ст. 216 НК РФ). Тогда наказывать вас за неисполнение обязанностей налогового агента не будут.

Но это правило касается лишь тех случаев, когда вы реально не имели возможности удержать налог.

Если же вы просто забыли удержать НДФЛ из денежной выплаты сотруднику либо не перечислили его в бюджет, ответственность никто не отменит. И здесь вам нужно не справку 2-НДФЛ о невозможности удержать налог в инспекцию подавать. А быстрее гасить свой долг перед бюджетом, пока ваше нарушение не обнаружилось по результатам проверки.

Но вернемся к случаю, когда налог не был удержан в силу объективных причин. Тогда, чтобы проинформировать об этом налоговиков, заполните обычную справку по форме 2-НДФЛ (п. 2 приказа ФНС России от 17.11.2010 № ММВ-7-3/611@).

В поле «Признак» впишите цифру 2, она означает, что справку вы подаете именно из-за того, что не удержали НДФЛ. В разделы 3 «Доходы, облагаемые по ставке __ %» и 5 «Общие суммы дохода и налога по итогам налогового периода по ставке __ %» заполните только данные о недоимке.

Такой порядок следует из Рекомендаций по заполнению справок 2-НДФЛ, утвержденных указанным выше приказом. Также можно приложить к справке пояснительную записку.

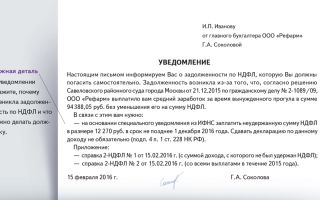

ООО «Атлант» 31 декабря 2015 года подарило сотруднице, работающей заведующей магазином, часы стоимостью 16 000 руб. После этого никаких выплат сотрудникам ООО «Атлант» уже не делало, поскольку год закончился. Поэтому и удержать НДФЛ с дохода, полученного сотрудницей в натуральной форме, не удалось. Сумма неудержанного НДФЛ составляет 1560 руб. [(16 000 руб. – 4000 руб.) × 13%].31 декабря бухгалтер компании сделал следующие проводки:ДЕБЕТ 73 КРЕДИТ 41— 16 000 руб. — передан подарок сотруднице;ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 73— 16 000 руб. — отражена стоимость подарка в составе прочих расходов.Поскольку НДФЛ с дохода в натуральной форме не был удержан, бухгалтер подготовил справку 2-НДФЛ с признаком 2, в которой отразил стоимость подарка. Образец представлен ниже. К справке бухгалтер приложил пояснительную записку следующего содержания: «Сообщаем о невозможности удержать НДФЛ с доходов Суворовой Светланы Яковлевны (ИНН 773382243436) за 2015 год в сумме 1560 руб. в связи с тем, что доход был выплачен в натуральной форме, после этого никакие выплаты за 2015 год не производились. Справка о доходах по форме 2-НДФЛ от 15.01.2015 № 20 за 2015 год в соответствии с пунктом 5 статьи 226 НК РФ прилагается».В бухгалтерском учете ООО «Атлант» отражено только получение работницей дохода. А поскольку НДФЛ не был удержан, на его сумму проводки не делались. Размер задолженности по налогу можно узнать из специального налогового регистра по НДФЛ, в котором отражены суммы доходов и фактически удержанного НДФЛ (п. 1 ст. 230 НК РФ). Как оформить такой регистр, читайте во врезке-подсказке на странице 87.Заработная плата заведующей магазином за 2015 год составила 700 000 руб. Не позднее 1 апреля 2016 года бухгалтеру нужно подать еще одну справку по форме 2-НДФЛ с признаком 1. В ней нужно будет указать всю сумму дохода за год (зарплата и стоимость подарка) — 716 000 руб. (700 000 руб. + 16 000 руб.). А в строку 5.7 «Сумма налога, не удержанная налоговым арентом» вписать 1560 руб.

Образец 2 НДФЛ с признаком 2, когда не удержан НДФЛ с работника |

Источник: https://www.26-2.ru/art/182448-qqe-15-m10-esli-ne-uderjali-ndfl-iz-dohodov-fizlitsa

Сообщаем в налоговую о неудержанном НДФЛ правильно

Чтобы предоставить в ИФНС информацию о неудержанном налоге, достаточно заполнить справку стандартной формы (2-НДФЛ), которая соответствует положению приказа ФНС РФ N ММВ-7-3/611 от 17 ноября 2010 года.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

В противном случае налоговики имеют право наложить штраф в размере двухсот рублей за каждую не правильно оформленную справку (ст. 126 НК РФ).

В соответствующем документе формы 2-НДФЛ, в которой вам нужно предоставить информацию о неудержанном налоге, поставьте в поле «Признак» значение «2».

В третьем разделе укажите те суммы дохода, с которых НДФЛ не удержан. Помните о том, что в справках с признаком «2» необходимо обязательно предоставлять информацию лишь о тех доходах, с которых НДФЛ не удерживался. Сумма исчисленного налога должна быть указываться в строке 5.3. Эту же информацию без каких-либо изменений перенесите в строку 5.7.

Если клиент получил от вашей компании лишь доходы без удержания НДФЛ, то для перестраховки лучше всего заполнить и сдать две справки (первая – с признаком «2» не позднее конца января, вторая – с признаком «1» до 1 апреля).

Инспекторы настоятельно рекомендуют всем плательщикам налогов: справка с признаком «1» имеет обобщенные данные, поэтому её нужно представить всем людям, которые получили доходы от компании (в соответствии с рекомендациями Министерства финансов РФ – Положение N 03-04-06/8-290 от 27 октября 2011 г.).

В противном случае налоговики могут наложить штрафные санкции компанию. Это решение затем можно оспорить в судебном порядке. В частности, в пользу компании было принято Постановление ФАС Уральского округа (Постановление N Ф09-9209/13 от 24 сентября 2013 г).

Судьи пришли к выводу, что человек не имел доходов, с которых удерживали НДФЛ, то одной справки с признаком «2» вполне достаточно. Если же на протяжении календарного года человек выплачивал ещё и доходы, с которых был удержан налог, то информацию о них необходимо отразить ещё в одной справке – с признаком «1». То есть, отчитаться следует дважды.

Для примера: компания не смогла со стоимости приобретённых подарков удержать НДФЛ. В декабре 2013 года ЗАО «Мир» подарило сувенир своему бывшему сотруднику, который вышел на пенсию два года назад. Стоимость подарка – 4720 рублей (НДС – 720 рублей).

Согласно законодательству, подарки, стоимость которых превышает 4 тысячи рублей, подпадают под НДФЛ. В процессе его расчёта необходимо брать стоимость с учётом НДС (ст. 211 НК РФ, п. 1.). Но, так как пенсионер получил доход в натуральной форме, то невозможно удержать НДФЛ.

Бухгалтер компании подготовил на бывшего работника соответствующую справку формы 2-НДФЛ, указав в ней значение «2». В результате НДФЛ составил 94 рубля.

Источник: http://www.usn-rf.ru/nalogi-i-pravo/soobshhaem-v-nalogovuyu-o-neuderzhannom-ndfl-pravilno/

Удержание НДФЛ

Бухгалтер ошибся в исчислении НДФЛ — не удержал налог из заработка работника или удержал не в полной сумме. Что нужно сделать в этом случае, вы узнаете из статьи.

Организации, индивидуальные предприниматели, нотариусы и адвокаты, которые осуществляют выплаты физическим лицам, обязаны правильно и своевременно рассчитать, удержать и перечислить в бюджет НДФЛ (подп. 1 п. 3 ст. 24 НК РФ). Эти обязанности возложены на них как на налоговых агентов. Форма 3-НДФЛ образец заполнения вы можете найти перейдя по ссылке.

Ответственность налоговых агентов за не удержание НДФЛ

За невыполнение своих обязанностей налоговые агенты привлекаются к налоговой ответственности. Так, за неправомерное неудержание (неполное удержание) налога на доходы физических лиц согласно статье 123 Налогового кодекса налагается штраф в размере 20% от суммы, подлежащей удержанию, а за несвоевременное перечисление налоговый агент должен уплатить пени (п. 1 ст.

75 НК РФ). Пени рассчитываются за каждый календарный день просрочки в процентах от неуплаченной суммы НДФЛ. В отношении доходов в виде заработной платы исчисление периода просрочки начинается со дня, следующего за днем получения (перечисления) денежных средств для выплаты дохода.

Процентная ставка пени равна 1/300 ставки рефинансирования ЦБ РФ, действующей в период просрочки.

Что можно сделать для минимизации потерь от применения налоговых санкций? Только одно — постараться исправить ошибку.

Перечень и последовательность действий, производимых с целью исправления ошибки, приведшей к недоплате НДФЛ в бюджет, зависит от того, возможно ли удержание дополнительной суммы налога данным налоговым агентом или такой возможности у него нет.

Удержание НДФЛ: возможности налогового агента

Наличие возможности налогового агента удержать ставка НДФЛ из доходов физического лица определяется несколькими условиями.

Во-первых, между налогоплательщиком и налоговым агентом существуют договорные взаимоотношения, предполагающие выплату дохода. То есть работник не уволен, а продолжает трудиться и получать зарплату, исполнитель по гражданско-правовому договору исполняет согласованный объем работ за вознаграждение и т. д.

Во-вторых, договором предусмотрена выплата налоговым агентом дохода налогоплательщику в денежной форме, то есть вознаграждение осуществляется не только в натуральной форме.

В-третьих, сумма дохода, подлежащего выплате, достаточна для удержания НДФЛ. Соотношение суммы начисленных выплат, из которой удерживается налог, и суммы налога регулируется Налоговым кодексом. Сумма НДФЛ не должна превышать 50% суммы выплаты (п. 4 ст. 226 НК РФ).

В-четвертых, не завершены расчеты между налоговым агентом и физическим лицом по налоговому периоду, из доходов которого следует удержать НДФЛ. Например, заработная плата, начисленная за декабрь, выплачивается в январе следующего года.

В период до дня ее выдачи налоговый агент имеет возможность удержать НДФЛ. Позже этой возможности уже нет. Такой вывод следует из положений пунктов 3 и 4 статьи 226 Налогового кодекса.

Если обстоятельства складываются иным образом — из четырех выше перечисленных условий хотя бы одно не выполняется, налоговый агент не имеет возможности удержать НДФЛ из доходов налогоплательщика.

Пятый случай — смерть налогоплательщика, когда налоговый агент не имеет возможности удержать НДФЛ, в данной статье мы рассматривать не будем. Если налогоплательщик умирает, налог не может быть удержан. На основании статьи 44 Налогового кодекса в связи со смертью налогоплательщика обязательства по уплате НДФЛ прекращаются.

Рассмотрим порядок действий налогового агента, не полностью удержавшего НДФЛ с доходов физического лица.

Налоговый агент может удержать НДФЛ из доходов физического лица

Если налоговый агент на момент обнаружения недоплаты НДФЛ сохраняет договорные отношения с физическим лицом, выплачивает ему доходы в денежной форме, величина выплат удовлетворяет условиям пункта 4 статьи 226 Налогового кодекса и расчеты по налоговому периоду, к которому относится ошибка, не завершены, налоговый агент обязан удержать не полностью удержанный НДФЛ, перечислить его в бюджет, начислить пени и уплатить их. При этом налоговому агенту придется оформить ряд документов.

Фиксируем ошибку в бухгалтерской справке

В первую очередь факт выявления ошибки необходимо отразить в бухгалтерской справке. Может возникнуть вопрос, зачем создавать дополнительные бумаги? Постараемся ответить.

Прежде всего бухгалтерская справка нужна самому бухгалтеру как документ, описывающий факт, имеющий значение для бухгалтерского и налогового учета, для контроля взаимодействия между налогоплательщиком и налоговым органом.

Также она может потребоваться в случае проведения налоговой проверки для восстановления истории событий по исправлению ошибки, доказательства, что ошибка действительно обнаружена и исправлена самим налоговым агентом, а не налоговым инспектором.

На основании бухгалтерской справки производится доначисление НДФЛ, осуществляются дополнительные расчеты с налогоплательщиком и бюджетом, вносятся исправления в регистры бухгалтерского и налогового учета. Рассмотрим содержание бухгалтерской справки в данном случае. В этом документе следует:

- описать суть ошибки, дату, когда она была допущена, и ее причину;

- дать правильный вариант расчета НДФЛ и зафиксировать дату осуществления пересчета;

- обозначить сумму НДФЛ, которую необходимо доначислить;

- указать, с каких доходов налогоплательщика и когда будет произведено удержание доначисленной суммы НДФЛ;

- привести расчет суммы пеней за просрочку перечисления налога в бюджет;

- установить дату перечисления в бюджет недоимки и пеней по НДФЛ;

- предложить корректирующие записи для регистров налогового и бухгалтерского учета.

Составление бухгалтерской справки рассмотрим на примере.

Пример 1

В межрасчетный период 18 января 2011 года менеджеру по продажам ООО «Пирамида» Н.Г. Галушко была выплачена доплата к пособию по временной нетрудоспособности, предусмотренная системой оплаты труда на предприятии, в сумме 4530,77 руб. По ошибке бухгалтера эта сумма не была включена в состав облагаемого дохода работницы за январь 2011 года.

Заработная плата за вторую половину января была выплачена 5 февраля 2011 года. С суммы доплаты к пособию по временной нетрудоспособности не был начислен и не был удержан налог в сумме 589 руб.

Ошибка обнаружена 28 февраля 2011 года, когда работнице была выдана материальная помощь на приобретение лекарственных средств. Приказом директора материальная помощь назначена в сумме 1200 руб. Необходимо составить бухгалтерскую справку.

Решение

Образец бухгалтерской справки смотрите ниже.

Образец бухгалтерской справки об удержании НДФЛ

Уведомлять ли налогоплательщика?

Согласно части 1 статьи 136 Трудового кодекса при выплате заработной платы работодатель обязан в письменной форме извещать каждого работника о составных частях заработной платы, причитающейся ему, а также о размерах и об основаниях произведенных удержаний и, конечно, об общей денежной сумме, подлежащей выплате. Это извещение осуществляется путем выдачи работнику расчетного листка. Его форма утверждается работодателем (ч. 2 ст. 136 ТК РФ).

Готовить специальный документ, уведомляющий работника об ошибке, которая устраняется в течение налогового периода, не имеет смысла. Налоговое законодательство не вменяет налоговому агенту такой обязанности.

Отдельное уведомление об удержании из начисленного дохода недоимки по НДФЛ может понадобиться для информирования физического лица, не связанного с налоговым агентом трудовыми отношениями. Например, когда получатель дохода — исполнитель по гражданско-правовому договору. Ему может быть направлена просто копия бухгалтерской справки.

Вправе ли налогоплательщик воспротивиться удержанию недоимки и заплатить ее самостоятельно?

Если налоговый агент имеет возможность удержать исчисленный налог, то обязан это сделать. Налогоплательщик не вправе решать вопрос о самостоятельной уплате НДФЛ, если это прямо не указано в Налоговом кодексе.

Платим НДФЛ и пени

Разберемся, как при погашении задолженности по НДФЛ составить платежные документы.

Платежное поручение на уплату НДФЛ. Поля платежного поручения заполняются в порядке, который установлен приказом Минфина России от 24.11.2004 № 106н.

В поле 101 (верхняя правая часть бланка) указывается двузначный показатель статуса налогоплательщика. При перечислении НДФЛ указывается код 02 — налоговый агент.

В поле 104 (нижняя часть бланка) отражается показатель кода бюджетной классификации (КБК) в соответствии с классификацией доходов бюджетов РФ.

В поле 105 указывается значение кода ОКАТО муниципального образования в соответствии с Общероссийским классификатором объектов административно-территориального деления, в котором находится налоговый агент.

В поле 106 указывается основание платежа: ТП — платежи текущего года.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

В поле 107 указывается налоговый период, за который доплачивается налог в случае самостоятельного обнаружения ошибки в расчете налога и добровольной уплаты доначисленного НДФЛ. Например, МС.01.2011 — месячные платежи за январь 2011 года.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

В поле 108 платежного поручения проставляется ноль (0).

В случае добровольного погашения задолженности по истекшим налоговым периодам при отсутствии требования об уплате налогов (сборов) от налогового органа (значение показателя основания платежа равно ЗД) в поле 109 платежного поручения проставляется ноль (0).

В поле 110 платежного поручения указывается показатель типа платежа: НС — уплата налога или сбора.

Платежное поручение на уплату пени. При перечислении пени за просрочку платежа применительно к нашему примеру в платежном поручении следует указать соответствующий КБК, в поле 106 «Основание платежа» — ТП, в поле 107 «Налоговый период» — МС.01.2011, в поле 108 и 109 проставляются нули, в поле 110 «Тип платежа» — ПЕ.

Образец оформления платежного поручения

Отметим, что, если налоговому агенту удалось исправить допущенную ошибку и удержать НДФЛ в полной сумме, придется уплатить только пени, от штрафа он освобождается.

Дополнительные записи в регистрах налогового учета НДФЛ

С 2011 года налоговые агенты обязаны вести учет доходов физических лиц, исчисленного и удержанного налога в новом регистре налогового учета. Причем его форма должна быть разработана налоговым агентом самостоятельно.

Перечень информации, которая должна быть отражена в регистрах налогового учета по НДФЛ, приведен в пункте 1 статьи 230 Налогового кодекса.

В № 1 журнала «Зарплата» за этот год опубликован образец налогового регистра по учету НДФЛ — налоговая карточка. В № 2 дан порядок ее заполнения. В этом налоговом регистре будут показаны исправления, касающиеся ошибок, допущенных в расчете НДФЛ в 2011 году.

После проведения исправительных операций их необходимо отразить в регистре налогового учета НДФЛ.

Перечисление недоимки произведено в течение налогового периода. Показатели указываются в графах тех месяцев, когда проведены операции. Покажем это на примере.

Пример 2

Воспользуемся данными примера 1. Налоговая база за январь 2011 года занижена на 4530,77 руб. — на сумму доплаты к пособию по временной нетрудоспособности. Недоимка по НДФЛ в сумме 589 руб. образовалась в январе 2011 года, выявлена в феврале, перечислена в марте. Необходимо отразить операции в карточке налогового учета, разработанной по образцу из журнала «Зарплата», № 1, 2011.

Решение

Дополнительные записи на сумму доплаты к пособию по временной нетрудоспособности 4530,77 руб. должны быть показаны в графе «Январь»:

- в таблице 7 «Доходы, облагаемые по ставке 13%»;

- в таблице 9 «Сумма облагаемых доходов»;

- в таблице 11 «Облагаемая база».

Доначисление НДФЛ в сумме 589 руб. покажем в графе «Январь» таблицы 12 «НДФЛ по ставке 13%», там же укажем дату доначисления — 28.02.2011.

Источник: https://www.Zarplata-online.ru/art/131518-ndfl-ne-uderjan-kak-ispravit-oshibku

Сообщение в налоговую о неудержании ндфл

Исправляем 2-НДФЛ бывшим работникам

Расширен перечень видов госконтроля, при которых применяется риск-ориентированный подход. Теперь в этот список включены и проверки за соблюдением требований трудового законодательства, проводимые трудинспекцией.

Согласно действующей редакции ТК, зарплату сотрудникам нужно выдавать в срок не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Минтруд напоминает: на выплату премий это правило не распространяется.

Налоговая служба изменила свою позицию, касательно заполнения поля 101 «Статус плательщика» в платежках на перечисление страховых взносов.

Теперь юрлицам рекомендуется использовать статус «01», а ИП – «09». О том, как отразить в расчете 6-НДФЛ призы, матпомощь, а также выплаченные в конце декабря зарплату и отпускные, рассказывает специалист налоговой службы. С 01.01.2018 года страховые взносы на случай временной нетрудоспособности и в связи с материнством нужно уплачивать в ИФНС.

А за возмещением пособий, как и раньше, необходимо обращаться в ФСС.

Налоговики опасаются возникновения большого количества невыясненных платежей из-за ошибок, допущенных в платежках на уплату страховых взносов. Ведь поменялись КБК и реквизиты получателя платежа. При увольнении работникам надо выдать справки по форме 2-НДФЛ.

Иногда ошибки в этих справках впоследствии обнаруживают сами бухгалтеры, а иногда — и бывшие работники.

Часто это случается, когда они начинают заполнять декларацию 3-НДФЛ для возврата налога из бюджета. Такое возможно, если сумма предоставленных вычетов больше суммы исчисленного налога. К примеру, у работника было право на имущественный вычет, в результате чего организация предоставила вычет и на доходы, которые ошибочно были учтены как облагаемые НДФЛ.

Для исправления такой ошибки вам нужно в новой справке 2-НДФЛ показать правильную сумму облагаемого дохода. Соответственно, изменится и сумма предоставленного вычета. В бухгалтерском учете никаких проводок делать не придется, ведь сумма НДФЛ не изменится.

Если вы уже сдали справки 2-НДФЛ на работников в свою инспекцию, то, сдавая новую (исправленную) справку, укажите в ней абз. 8 разд. I Рекомендаций, утв. Приказом ФНС от 17.11.2010 № ММВ-7-3/[email protected] (далее — Рекомендации).

- в поле «от _______» — дату составления новой (исправленной) справки.

- в поле «№ _______» — номер ранее представленной в инспекцию (ошибочной) справки;

К этой справке лучше приложить сопроводительное письмо, в котором нужно указать причины изменения показателей. Один экземпляр исправленной справки отдаете бывшему работнику.

Если же вы еще не представили в инспекцию справки 2-НДФЛ на работников за 2012 г.

то просто представьте правильную справку по уволенному работнику вместе с другими справками 2-НДФЛ. И второй ее экземпляр выдайте самому работнику.

Источник: https://zybleva.ru/soobszenie-v-nalogovuju-o-neuderzhanii-ndfl-26602/

Что сообщить в инспекцию о неудержанном НДФЛ

В какой срок надо сообщать в инспекцию о неудержанном налоге? И какие штрафы за непредставление этих сведений?

Сообщить о неудержанном НДФЛ за 2013 год надо не позднее 31 января 2014 года по форме 2-НДФЛ (п. 5 ст. 226 НК РФ, п. 2 приказа ФНС России от 17.11.10 № ММВ-7-3/611@). За нарушение срока возможен штраф 200 рублей за каждую непредставленную справку (ст. 126 НК РФ).

Необходимо сдать в инспекцию 15 справок о неудержанном НДФЛ. Можно ли сдать сведения на бумаге или сообщить надо только в электронной форме?

Компания вправе подать сведения о неудержанном НДФЛ и на бумаге. Условие о численности сотрудников касается только справок 2-НДФЛ о доходах сотрудников и удержанном налоге, то есть сведений с признаком 1 (п. 2 ст. 230 НК РФ).

Сведения с признаком 2 о неудержанном НДФЛ можно сдать на бумаге, флешке или дискете, а также по интернету (п. 3 Порядка, утв. приказом ФНС России от 17.11.10 № ММВ-7-3/611@).

Поскольку других условий нет, компания вправе сама выбрать удобный для себя вариант.

Компания выдала бывшему работнику подарок стоимостью 10 000 рублей. Удержать налог было невозможно. Какую сумму надо включить в справку 2-НДФЛ с признаком 2?

В справку с признаком 2 надо включить доход в 6000 рублей. С подарков стоимостью менее 4000 рублей налог на доходы платить не надо (п. 28 ст. 217 НК РФ). Поэтому считать НДФЛ необходимо с дохода за вычетом льготной суммы. Эту же сумму надо включить в справку 2-НДФЛ.

Компания подала на «физиков», которые не являются сотрудниками организации, справки 2-НДФЛ с признаком 2. Надо ли сдавать эти же справки с признаком 1?

Это не обязательно, но безопаснее отчитаться еще раз. Если «физик» получил только натуральный доход, то уведомление с признаком 2, направленное в инспекцию, уже включает данные обо всех его доходах. А значит, повторно отчитываться по ним не надо. В то же время с этой позицией не согласны инспекторы на местах.

Они требуют отчитаться дважды. Первый раз — сдать справку 2-НДФЛ как сообщение о невозможности удержать НДФЛ с признаком 2 (п. 5 ст. 226 НК РФ). Второй раз — составить справку 2-НДФЛ как на обычного получателя дохода компании. Иную позицию удается защитить только в суде (постановление Семнадцатого арбитражного апелляционного суда от 18.06.

13 № 17АП-5556/2013-АК).

Компания не смогла удержать НДФЛ с сотрудника, который уже уволился. Надо ли сообщить ему о невозможности удержать налог и какие штрафы возможны, если не сообщить?

Да, надо сообщить бывшему сотруднику о невозможности удержать с его дохода НДФЛ и о сумме неудержанного налога. Об этом прямо сказано в пункте 5 статьи 226 НК РФ. Оповестить «физика» необходимо в те же сроки, что и налоговую инспекцию.

То есть не позднее 31 января года, следующего за налоговым периодом, в котором компания выплатила доход. Формы уведомления налогоплательщика о невозможности удержать с него НДФЛ в кодексе не определены. Сказано только, что сделать это надо письменно.

Поэтому компания может направить «физику» справку 2-НДФЛ или письмо в произвольном виде. Но если уведомление не отправить, никакие штрафы для компании не установлены.

Источник: https://www.gazeta-unp.ru/articles/7793-chto-soobshchit-v-inspektsiyu-o-neuderjannom-ndfl

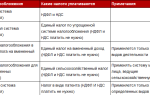

НДФЛ, что это такое и какие налоги в него входят

Как мы знаем, НДФЛ — это налог на доход физлиц, уплачиваемый с общего дохода физического лица. Исходя из текста 207-ой статьи НК России данный налог должны уплачивать граждане страны, относящиеся к налоговым резидентам. Назовём их основными плательщиками налогов среди физлиц.

Помимо них налогом на доход облагаются и люди, не являющиеся резидентами нашей страны, но притом зарабатывающие в Российской Федерации.

Недаром тема нашей сегодняшней статьи «НДФЛ, что это такое и какие налоги в него входят?» — мы постараемся ответить на поставленный выше вопрос максимально подробно и сделаем всё возможное, чтобы не создать новых.

Что составляет НДФЛ

Для начала предлагаем понять, кем являются налоговые агенты и зачем они вообще нужны.

Прежде всего, налоговые агенты являются налогоплательщиками, просто относятся к отдельной категории. Пожалуй, лучшее определение для налоговых агентов – посредники между государственными органами и налогоплательщиками.

В качестве такого агента может выступить любое юр. лицо или индивидуальный предприниматель. Агенты обязаны вести расчёт, удержание и следить за своевременной уплатой налогов.

Происходит это лишь в одном единственном случае, если налогоплательщик получает от агента прибыль.

В обязанности агентов также входит перечисление налога сразу после его внесения.

Иными словами, как только денежные средства выплачиваются для выплаты НДФЛ (вне зависимости от того в наличной или безналичной форме), их необходимо перечислить в соответствующие органы в максимально сжатые сроки, в тот же день.

У агентов особая формула расчёта налога. Он нарастает с самого начала года и оплачивать его нужно в конце каждого месяца. Уплачивается по месту регистрации гражданина в качестве агента.

Сроки на уплату НДФЛ

Исходя из текста 223-ей статьи Налогового Кодекса России датой получения налога является:

- День произведения выплаты дохода или, когда денежные средства были перечислены на счёт получателя;

- В случае с получением дохода в так называемой натуральной форме, то он приравнивается к дате получения;

- Что касается процентов с выданных займов, кредитов, ипотеки и ценных бумаг, то в данном случае принято считать дату получения налога со дня выгоды, принесённой благодаря данным вложениям.

Наверное, у Вас возник вопрос, что же такое эти доходы в натуральной форме? Ими могут быть признаны те доходы, которые выручены с товаров, услуг или продажи имущества. Для подсчёта конечного налога берётся их среднерыночная стоимость. Она определяется благодаря 3-му пункту 105-ой статьи Налогового Кодекса страны.

Ставки по НДФЛ

Базовой процентной ставкой для подоходного налога является тринадцать процентов. От неё принято отталкиваться. Однако, сразу скажем, что существуют определённые виды дохода, облагающиеся большей или меньшей процентной ставкой. Всё зависит от конкретных условий и сферы:

- Ставкой в 35% облагаются не только выигрыши, но и денежные призы, полученные участием в лотерее;

- 30-типроцентная ставка ожидает нерезидентов страны, получающих прибыль от источников, расположенных внутри неё;

- 15-типроцентный налог ждёт всё тех же нерезидентов России, получающих дивиденды от участия в предпринимательстве;

- Самая низкая процентная ставка, а именно 9%, полагается резидентам страны, но лишь в том случае, если прибыль является дивидендами.

Льготы на уплату налога

Во всех сферах налогообложения есть определённые льготы. Одни предоставляются гражданам, относящимся к какой-либо категории (пенсионеры, военнослужащие и так далее), другие – в зависимости от сферы. Более подробно об этом сказано в 217-ой статье всё того же Налогового Кодекса. К таким доходам относятся:

- Разнообразные пособия, полученные со стороны государства. К примеру, пособие для ухода за ребёнком до тех пор, пока ему не исполнится полтора года. Для подтверждения данного дохода необходима справка с места работы (касается официально трудоустроенных женщин), либо справка из регионального органа соцзащиты (касается неработающих дам);

- Пенсии людей наряду с доплатами к ним. Сейчас мы говорим именно о трудовых пенсиях. Чтобы подтвердить данную льготу нужно будет предоставить соответствующую справку Пенсионному Фонду по месту жительства. Тоже самое касается пенсий по инвалидности;

- Так называемые компенсационные выплаты, устанавливаемые российским законодательством. К примеру, компенсирование материального вреда в виду причинения вреда здоровью и прочее.

Основные вычеты, которые предоставляются на уровне государства

В законодательстве нашем страны предусмотрены определённые вычеты для граждан, доход которых не облагается налогом. К ним можно отнести:

- соц. вычеты;

- стандартные;

- имущественные;

- профессиональные.

Что касается стандартных вычетов из дохода, то они регулируются исходя из 218-ой статьи Налогового Кодекса страны и предоставляются следующим категориям граждан:

- людям, которые имеют отношение к радиации. Иными словами, получили вследствие облучения травмы, болезни и так далее;

- людям, имеющим детей. В законе есть вычет за первого ребёнка в семье, размером в тысячу четыреста рублей. На второго — распространяется идентичная сумма, тогда как на третьего и последующих – три тысячи. Более подробно можете прочесть об этом в четвёртом пункте упомянутой выше статьи.

Ндфл для военнослужащих и героев

У всех категорий граждан разные размеры выплат. К примеру, люди, побывавшие в Чернобыле, получают вычет равный трём тысячам рублей, тогда как граждане, пожертвовавшие костный мозг другим людям – по пятьсот рублей.

Предлагаем рассмотреть случаи, когда гражданину полагается получение социального вычета по налогам:

- Если им было сделано пожертвование в соц. органы (дома престарелых и детдома). Вычет предоставят на всю сумму пожертвований;

- Если им было оплачено обучение себе или своим детям (не достигшим совершеннолетия) в средне-специальных или высших учебных заведениях. В данном случае ситуация с вычетом аналогична – его предоставляют на всю сумму, но не больше, чем пятьдесят тысяч ежегодно (согласно второму пункту 219-ой статьи Налогового Кодекса) и лишь в том случае, если у учебного заведения имеется лицензия на выдачу дипломов;

- Если им были оплачены мед. услуги, оказанные члену семьи (супруг, несовершеннолетние дети). К тому же полагается вычет расходов на лекарства, чтобы провести медицинское лечение. Следует учесть тот факт, что вычет будет предоставлен лишь в одном случае, если денежные средства потратили на приобретение лекарств, соответствующих перечню. Вычет равняется сумме фактических расходов;

- Если им вносились денежные средства по договору негосударственного страхования пенсий на свою пенсию, или на дополнительные взносы на её накопительную часть.

Как только налоговый период истечёт (по умолчанию равен одному году), у гражданина появится право на подачу налоговой декларации по предоставлению всевозможных вычетов. Декларацию необходимо предоставить вместе с документами, подтверждающими расходы физлица. Лишь при наличии всех необходимых документов Вам предоставят полный социальный вычет.

Что касается имущественного налогового вычета, то он предоставляется из прибыли, полученной физлицом от продажи имущества из своей собственности (220-ая статья НК РФ).

Для данной цели, имуществом признаётся не только недвижимость (и её доли), но и доли в уставном капитале юр. лица.

Однако, вычет смогут предоставить при условии, что физлицо владело недвижимостью не меньше трёх лет, а общая сумма сделки была больше миллиона рублей.

Исходя из текста 221-ой статьи Налогового Кодекса РФ, профессиональные налоговые вычеты могут быть предоставлены:

- гражданам страны, у которых имеется официально зарегистрированное индивидуальное предпринимательство (также относится к адвокатам и нотариусам). У всех расходов должно быть документальное подтверждение. В случае, если необходимые документы отсутствуют, то налоговый вычет приравняют к 20% от суммы дохода, получаемого ИП от своей деятельности;

- гражданам, работающим по гражданско-правовому договору;

- гражданам, получившим денежное вознаграждение за авторство или изобретения.

Рассмотрим несколько примеров расчёта по вычетам

Если у работника двое детей не достигших совершеннолетнего возраста, а среднегодовой доход за последнее время равен почти 315 тысячам рублей, вычет на первых двух детей составит тысячу четыреста рублей.

Подсчёты основаны на 4-ом пункте 218-ой статьи Налогового Кодекса России. Иными словами, 2800 рублей у работника с двумя детьми не подлежат обложению НДФЛ.

Исходя из простейших математических подсчётов, за год облагается налогами не 315 тысяч рублей, 281 400. Подсчёты следующие: 315 000 — (2 800 * 12) = 281 400 рублей.

Давайте рассмотрим пример соц. вычета. У родителя годовой доход равен 250 тысячам рублей. За обучение своего ребёнка в средне-специальном учебном заведении он отдал 38 тысяч.

Получается, что НДФЛ в данном случае, исходя из данных по доходу, составил бы 250 000 * 13% = 32 500 рублей. Однако, конечный налоговый вычет будет меньше, учитывая налоговый вычет с суммы за обучение ребёнка 38 000 * 13% = 4 940 рублей.

Иными словами, родителю вернётся эта сумма, а государству в качестве НДФЛ он уплатит 32 500 – 4 940 = 27 560 рублей.

И последний на сегодня пример: по профессиональному вычету. Индивидуальным предпринимателем был произведён расход на сумму в 70 000 рублей — имеется документальное подтверждение этому. В случае, если общий доход за это время равен 215 000 рублей, можно получить вычет с документально подтверждённых расходов в 215 000 – 70 000 = 145 000 рублей.

Отчётность по НДФЛ

Сдать отчёт по налогу нужно не позднее тридцатого апреля наступающего года.

Однако, следует учитывать тот факт, что ИП наряду с нотариусами и адвокатами, должны платить так называемые авансовые платежи.

За первое полугодие они оплачиваются до 15-го июля, за третий квартал не позже 15-го октября, и за четвёртый не позднее 15-го января. Авансовые платежи необходимо уплачивать по уведомлениям, рассылаемым налоговой инспекцией.

Налоговые агенты, представляя справки по форме 2-НДФЛ, должны выполнять перед государством сразу две обязанности:

- отчитываться о суммах начисленного и уплаченного налогов;

- “доставлять” в налоговую необходимые сведения о гражданах, которые не уплатили налог по тем или иным причинам.

В двух вышеперечисленных случаях в налоговую необходимо предоставить справку. Основное отличие заключается в коде, указанном в графе «Признак». В случае удержания налогам там будет проставлена цифра «1», в обратном – цифра «2». Неудержанная сумма по НДФЛ будет прописана в строке «5.7».

Хотим напомнить, что должностные лица предприятий за неуплату НДФЛ могут попасть под административную ответственность. Исходя из 122-ой статьи НК, если вовремя не уплатить налог, будет начисляться пеня, равна трёхсотой части ставки по рефинансированию.

Источник: https://bankiclub.ru/nalogi/ndfl-chto-eto-takoe-kakie-nalogi-v-nego-vhodyat/

Штраф за неудержание НДФЛ и последствия для компании

Лицо, осуществляющее фактическую уплату прямых налогов за доходы физических лиц, обязано предоставлять в территориальную инспекцию, в соответствии с местом своей регистрации, данные о доходах этих лиц за минувший период, которым является календарный год.

Вам актуальна оптимизация налогов компании? Тогда этот материал для Вас! В соответствии со ст.230 НКРФ информация указывается также о начисленных, удержанных и перечисленных на бюджетные счета суммах прямого налога.

Все эти данные показываются в справке в соответствии с формой 2-НДФЛ. Предъявляться данная справка должна регулярно каждый год до 1 апреля следующего календарного года.

Но, начиная с 2016 года, фактическим плательщикам налога необходимо предоставлять данные ежеквартально.

Если сдать отчётность позже

В том случае, если агентом будет предоставлена необходимая отчётность позже указанного периода, к нему применяются штрафные санкции в сумме 200руб за одну неподанную справку, и в той же сумме за каждый последующий неподанный документ. Данная мера предусмотрена пунктом один ст.126 НКРФ. Также эту информацию подтверждает и УФСН по городу Москва в своём письме за номером 28-11/037306от 17 04 2008 года.

Если по определённым причинам лицо, являющееся фактическим плательщиком, не может удержать начисленную сумму налога, необходимо осуществить информирование, как налогоплательщика, так и территориальную инспекцию по месту регистрации о факте невыполнимости нормы по удержанию налога с указанием его суммы. Для этого агенту предоставляется срок в течение месяца от даты закрытия налогового периода, в котором и произошли данные обстоятельства.

К примеру, в ситуации, когда после увольнения сотрудника с предприятия в текущем году, выяснилось, что была удержана сумма налога не в полном объеме, работодатель, выступающий агентом, обязан информировать «свою» территориальную инспекцию до окончания января месяца 2016 года.

Образец того, каким должно быть уведомление, принято в соответствии с приказом ФНС за номером ММВ-7-3/611@от 17 ноября 2010 года. По факту это та же справка 2-НДФЛ, но с одним отличием, на которое необходимо обратить особое внимание.

При подаче стандартной отчётности в графе «признак» проставляется цифра «1», а в случае представления справки с информированием о невыполнимости нормы по удержанию налога, в этом же поле проставляется цифра «2».

Данная процедура прописана в разделе два в рекомендациях к заполнению указанной справки.

Когда на сотрудника, который был уволен, работодатель уже ранее заполнял форму 2-НДФЛ, то после уточнённого перерасчёта, оформляется новая справка, где ставится отметка «1». При этом стоит указать номер той справки, которая подавалась раньше, но уже с новой датой.

Также, для информирования бывшего работника о неосуществимости нормы по удержанию налога, используется та же справка 2-НДФЛ с отметкой «2», как и при извещении инспекции. Поскольку подпункт 4 п1 ст228 НКРФ предусматривает, что ответственность за начисление и уплату перекладывается на физическое лицо, чей доход облагается, если агент не в состоянии выполнить эту обязанность.

Но работодателю необходимо помнить о вероятности применения к нему штрафной санкции, предусмотренной ст.123 НКРФ, в размере 20% от суммы, которую необходимо было перечислить в бюджет, когда агент имел возможность осуществить взыскание, но не сделал этого.

Данная санкция может быть применена, если на период осуществления расчёта с уволенным сотрудником задолженность по налогу уже была известна, но работодатель её не удержал. При этом к ответственности агент привлекается, даже если информировал налоговый орган о невозможности осуществить удержание.

Также к работодателю, как фактическому плательщику, может, помимо штрафных санкций, применяться и пеня, в соответствии с пунктом семь ст75НКРФ.

Источник: http://buh-galtera.net/shtraf-za-neuderzhanie-ndfl/

Подача сведений в налоговой о неудержании ндфл — obpotrebnadzor.ru

Невозможность удержать НДФЛ: как сообщить в налоговую

Организация не всегда имеет возможность удержать у работника всю сумму НДФЛ. Чаще всего такая ситуация возникает при выдаче зарплаты в натуральной форме, вручении подарка или оплате питания и иных услуг. В подобных ситуациях компания обязана своевременно сообщить о невозможности удержать НДФЛ в инспекцию и самому гражданину.

И сообщить им сумму неудержанного налога.

Итак, если в 2015 году при выплате дохода физическому лицу компания не смогла удержать НДФЛ, она обязана письменно уведомить об этом инспекцию и получателя дохода не позднее 1 марта 2018 года (п.

5 ст. 226 НК РФ )

Неделя бератора «УСН на практике»

Если в ходе проверки налоговики обнаружат нарушения, предусмотренные в Налоговом кодексе, они вправе фирму или предпринимателя оштрафовать, иначе говоря, привлечь их к налоговой ответственности .

Сначала они направят фирме требование о добровольной уплате налогов и налоговых санкций. Требование об уплате налога будет направлено налогоплательщику не позднее трех месяцев со дня выявления недоимки.

Порядок возмещения (возврата) НДФЛ при покупке квартиры

С 2014 года порядок возврата 13 процентов от покупки квартиры немного изменился: теперь имущественный вычет можно использовать несколько раз (при приобретении нескольких объектов недвижимости) в пределах 260 000 рублей, что составляет 13% от максимальной суммы вычета на объект(ы) недвижимости, которая не может превышать 2 млн руб.

Многократный возврат НДФЛ при покупке квартиры смогут совершить лишь те налогоплательщики, которые не использовали данную налоговую льготу ранее, поскольку до 2014 года таким вычетом можно было воспользоваться лишь 1 раз в жизни, независимо от стоимости объекта.

Как штрафуют налоговых агентов за нарушения по НДФЛ

Налог на доходы физических лиц — платеж, который предприятиям — налоговым агентам приходится уплачивать чаще всего. Поэтому неудивительно, что возникает много вопросов и ошибок, связанных с перечислением данного налога.

Рассмотрим наиболее распространенные виды нарушений в части начисления, удержания, уплаты и подачи отчетности по НДФЛ, и проанализируем, какие штрафные санкции грозят за такие нарушения.

Как отчитаться о неудержанном НДФЛ в 2018 году

В какой срок и по какой форме надо отчитаться о неудержанном НДФЛ, можно ли отчитаться о неудержанном НДФЛ в 2018 году на бумаге, куда подавать справки 2-НДФЛ — ответы на эти и другие вопросы есть статье. Мы также привели образец заполнения справки по форме 2-НДФЛ при невозможности удержания НДФЛ налоговым агентом.

О полученном доходе и неудержанном налоге надо сообщить в инспекцию по форме 2-НДФЛ (утв.

приказом ФНС России от 17.11.2010 № ММВ-7-3/[email protected])

Ответственность за непредставление, несвоевременное представление сведений в налоговые органы и внебюджетные фонды (Сильвестрова Т

Проект Федерального закона «О внесении изменения в Уголовный кодекс Российской Федерации» устанавливает уголовную ответственность за похищение человека с целью вступления в брак.

По мнению авторов законопроекта неурегулированность данного вопроса создает реальную угрозу внесудебного разрешения конфликта, в результате чего могут пострадать невиновные (например, родственники похитителя или похищенной).

Подача сведений в налоговой о неудержании ндфл

Если работодатель не удержал по любым причинам из зарплаты работника НДФЛ, то нужно сообщить об этом в налоговую инспекцию.

Сообщение сдается по форме 2-НДФЛ. 2-НДФЛ о невозможности удержать налог за 2015 год нужно подать в свою инспекцию до 1 марта 2018 года. Дубликат сообщения о невозможности удержать налог нужно вручить или направить по почте самому работнику.

Об этом сказано в пункте 5 статьи 226 НК РФ. Обратите внимание, что в статье пойдет речь о заполнении справки 2-НДФЛ с признаком 2.

Плательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица — налоговые резиденты РФ*(1), а также не являющиеся налоговыми резидентами Российской Федерации, но получающие доходы от источников в Российской Федерации.

Удержания из заработной платы работников организации подразделяются на осуществляемые по инициативе работодателя либо самого работника и обязательные.

Основным видом обязательных удержаний является налог на доходы физических лиц.

НДФЛ: Ответственность налогового агента

Организация или индивидуальный предприниматель могут выступать налоговым агентом по НДФЛ в случае выплаты дохода физическим лицам, например, в виде заработной платы по заключенным трудовым договорам; вознаграждений по гражданско-правовым договорам; арендных платежей за арендованное у физического лица имущество.

Налоговыми агентами в перечисленных случаях признаются все организации и индивидуальные предприниматели, в том числе и те, которые применяют специальные режимы налогообложения.

Источник: http://obpotrebnadzor.ru/podacha-svedenij-v-nalogovoj-o-neuderzhanii-ndfl-86097/