Обязателен ли ИНН в справках 2НДФЛ?

Индивидуальный номер налогоплательщика (ИНН) присваивается каждому физическому лицу либо организации, учреждению, которые обязаны уплачивать в бюджет налоги или взносы.

Решение о введении таких номеров было призвано устранить путаницу в учете внесенных сумм при совпадении фамилии, имени и отчества физических лиц или наименований организаций, являющихся юридическими лицами.

Чтобы упорядочить и облегчить учет, индивидуальный номер присваивается один раз и не меняется ни при каких обстоятельствах: переезде, перемене фамилии и так далее.

Законодательно присвоение любому налогоплательщику индивидуального номера закреплено НК, ст.84, п.7.

Для того, чтобы его получить, нужно принести в инспекцию заявление о присвоении ИНН, в котором указать:

- фамилию, имя и отчество;

- пол;

- полное наименование места своего рождения;

- число, месяц и год своего рождения;

- паспортные данные – серия, номер, дата и место выдачи;

- сведения о своем гражданстве.

В течение пяти дней с момента предоставления такого документа гражданина обязаны поставить на учет и выдать свидетельство определенного образца.

Порядок постановки на учет прописан в приказе ФНС России от 29.06.2012 N ММВ-7-6/435@ Федеральной налоговой службы РФ.

Почему у работодателя может не быть этой информации?

При оформлении на новое место работы человек обязан принести туда определенные документы.

Все они перечислены в Трудовом кодексе:

- паспорт либо другой документ, который удостоверяет личность работника;

- трудовую книжку, если у человека это не первое место трудоустройства, и он не совместитель;

- СНИЛС;

- для военнообязанных – военный билет;

- диплом или свидетельство об образовании, если по должностной инструкции это необходимо.

Могут потребоваться еще дополнительные документы, но свидетельство о постановке на учет в налоговом органе не указано и в дополнительном списке.

Поэтому новый работодатель не может потребовать предоставления свидетельства и не может отказать в приеме, даже если работник сообщит об отсутствии ИНН. Можно только предложить ему пройти процедуру учета и предоставить копию документа или сообщить свой номер.

Где отмечается номер в справке?

Налоговый кодекс РФ требует от всех налоговых агентов, каковыми являются работодатели по отношению к своим работникам, предоставлять сведения о начисленных и удержанных суммах подоходного налога по окончании налогового периода.

Налоговым периодом для НДФЛ является календарный год.

В нем утверждена форм 2НДФЛ и порядок заполнения. Во втором разделе — «Данные о физическом лице-получателе дохода», первое поле называется «ИНН Российской Федерации». Сюда и должен быть внесен номер, присвоенный работнику.

Обязательно ли нужно его указывать?

До недавнего времени на вопрос о том, обязательно ли нужно указывать ИНН, не было однозначного ответа.

У организаций, сдававших отчетность по электронным каналам связи, незаполненное поле не считалось ошибкой и поводом для отказа в приемке.

Но 23 ноября 2015 г. Федеральная налоговая служба издала письмо, где рекомендовала внести изменение в программы приемки. Документ 2НДФЛ без ИНН работника признавались ошибочными, в приеме их работодателю должно быть отказано.

Многие работодатели попали в трудное положение.

Хотя письмо налоговой службы является рекомендацией и не может отменять приказ Минфина, разработчики стали менять программы, справки, без указания ИНН, отказывались автоматически, а за каждую несданную вовремя справку грозил штраф 200 руб.

Можно ли сдавать 2-НДФЛ без ИНН в 2018 году?

Для разрешения создавшейся ситуации ФНС РФ распространила новое письмо от 27 января 2016г., где четко разъяснила правила, которых будут придерживаться все инспекции при приемке справок:

- ИНН указывается только в случае предоставления работником документа;

- при отсутствии у работодателя документа поле может остаться пустым, и такая справка пройдет формально-логический контроль в программе приема ФНС;

- передающая сторона получит предупреждение о том, что указаны не все сведения, но справка будет принята.

Таким образом, с 2018 г. ИНН в справках 2НДФЛ не обязателен.

Действительна ли справка?

Справка 2НДФЛ без ИНН физического лица является действительной и всегда была таковой.

Письма ФНС направлены на то, чтобы принимались максимально возможные меры для указания номеров, это упрощает учет и позволяет избежать ошибок.

Можно ли и где найти данные по паспорту или другим реквизитам?

Внесение в программу начисления заработной платы ИНН сотрудника намного упростит и работу бухгалтера, и взаимоотношения с инспекцией. Поэтому можно попытаться узнать ИНН работника на официальном сайте ФНС.

На странице сервиса «Узнай свой ИНН» нужно заполнить раздел «Сведения о заявителе», указав:

- фамилию, имя, отчество;

- дату и место рождения;

- серию, номер, дату и место выдачи паспорта.

Нажав кнопку «Отправить запрос», через несколько секунд вы получите ответ.

Что делать, если сам сотрудник не знает номер?

На сайте налоговой службы работодатель может не получить сведений, если, например, человек не получал свидетельство.

Можно сообщить ему, что, если он попросит справку 2НДФЛ для оформления кредита или ипотеки, банк, получив документ без указания ИНН, может отказать в предоставлении займа.

Как быть, если данные указаны неверно?

Может сложиться ситуация, когда работник сообщил номер без предоставления документов, а он принадлежит другому лицу, или допущена ошибка при написании.

Иногда бухгалтеры, чтобы справка гладко прошла проверку при приеме, вписывают в поле ИНН произвольные символы.

Нужно быть осторожными, не вписывать ничего лишнего и от работника требовать предъявления документа, сохранять копии свидетельств работников, распечатки ответов на запросы с сайта ФНС.

Перед тем, как сдать справки, следует тщательно проверить все номера.

На сегодняшний день предоставление работником сведений об ИНН не является обязательным, работодатель может без них обойтись.

В справке 2НДФЛ нужно правильно указать паспортные данные, другие сведения о работнике, чтобы налоговая инспекция могла правильно идентифицировать налогоплательщика.

Источник: http://buhdzen.ru/nalogi/ndfl/mozhno-li-sdavat-2-ndfl-bez-inn/

Штраф за непредоставление 2-НДФЛ — подделка, последствия, судебная практика

Если не соблюдать правило по сдаче справки 2-НДФЛ, установленное действующим законодательством РФ, то последствия могут быть довольно серьезны.

Общие сведения ↑

Аббревиатура НДФЛ расшифровывается довольно просто – налог на доходы с физических лиц. То есть из справки, оформленной по форме 2-НДФЛ, можно узнать всю информацию о доходах конкретного физического лица.

Типовая справка обязательно должна содержать следующие разделы:

- полную информацию о работодателе, являющимся налоговым агентом (все реквизиты, официальное наименование);

- все данные касательно работника (фамилия, имя и отчество, а также иные данные, необходимые для отчетности);

- доход, облагаемый ставкой, величина которой составляет 13% (подоходный налог);

- различного рода вычеты, маркируемые соответствующим цифровым кодом;

- вся сумма получаемых физическим лицом доходов, на которые составляет справка.

Кто сдает

Сдают справку подобного рода в налоговые службы по месту регистрации все организации, не зависимо от формы собственности и видов деятельности, выплачивающие заработную плату наемным работникам.

Также под действие закона, обязывающего облагать налогом доходы физических лиц, подпадают индивидуальные предприниматели.

Независимо от того, какое количество работников нанято и в каком размере выплачивается заработная плата.

Обязаны отчитываться о начисленном или удержанном НДФЛ:

- все организации, являющиеся резидентами Российской Федерации;

- нотариусы, ведущие свою практику частным образом;

- адвокаты, создавшие свои собственные адвокатские кабинеты;

- различного рода иностранные подразделения крупных компаний, если какой-либо плательщик налога на доходы физических лиц получил от них прибыль в любой форме.

Под действие подпадают иностранные компании независимо от того, являются ли они постоянными представительствами, или же нет.

Не требуется подавать сведения по физическим лицам, получающим заработную плату от налоговых агентов, в следующих случаях:

- Выплаты осуществляются работникам, обязанным самостоятельно уплачивать налог на доходы физических лиц (нотариусы, адвокаты – согласно ст. №227 НК РФ).

- Физическим лицом были получены доходы, не облагаемые никаким налогом (перечислены в ст. №217 НК РФ).

Во всех остальных случаях работодатель обязан подавать справку 2-НДФЛ в установленный законодательством срок. Иначе к нему будут применены штрафные санкции согласно соответствующим статьям КоАП.

Сроки сдачи

Очень важно помнить о том, что различного рода коммерческие предприятия, использующие УСН и выплачивающие ЕНВД также в обязательном порядке должны отчитываться в установленной форме.

Сроки сдачи 2-НДФЛ различаются в зависимости от того, с какой целью это делается:

- Налоговая декларация (по форме 2-НДФЛ) подается в соответствующие органы не позже 1 апреля того года, который следует за отчетным (ст. №230 НК РФ).

- Если в рассматриваемой форме справка подается для оформления вычета по заявлению, то представлять её необходимо не позже 1 апреля.

- Если вычет необходим в организации, то сдавать в налоговую справку можно в течение года — достаточно получить уведомление из налоговой и предоставить его по месту работы.

Следует соблюдать сроки сдачи справки в форме 2-НДФЛ. Так непредставление сведений карается довольно серьезными штрафами.

Нормативная база

Выплата налога на доходы физических лиц осуществляется согласно действующему законодательству. Имеется довольно обширная нормативная база, она регламентирует размер данного налога. А также форму отчетности (справку 2-НДФЛ в том числе).

Данный приказ полностью соответствует положениям, присутствующим в п. 2 и п. 3 ст. №230 НК РФ. Основные его положения включаются в себя:

- утвержденную на законодательном уровне форму справки № 2-НДФЛ (образец имеется в специальных приложениях и рекомендациях);

- утвержденный формат справки по форме 2-НДФЛ в электронном виде (основой является XML);

- рекомендацию налоговым агентам сообщать своевременно в налоговые службы о невозможности осуществить удержание налога.

Какой штраф за несвоевременную сдачу 2-НДФЛ ↑

Согласно действующему законодательству, предоставлять отчетность в налоговые органы необходимо в строго установленные сроки.

Ответственность

Согласно действующему законодательству, все налоговые агенты, обязанные представлять справку 2-НДФЛ и осуществлять иную бухгалтерскую отчетность, несут ответственность согласно законодательству РФ.

Налагается денежный штраф, если были выявлены нарушения следующего рода:

- справки предоставлены не по всем физическим лицам, которым была выплачена заработная плата;

- справки по какой-либо причине не были предоставлены вовсе.

Согласно этому пункту, с виновного лица взыскивается штраф. Размер его может варьироваться в довольно широких пределах, в зависимости от последствий, а также иных обстоятельств, предшествующих нарушению законодательства.

Также под действие данной статьи КоАП подпадают физические лица, ведущие предпринимательскую деятельность (к ним относятся юристы и адвокаты).

Однако величина штрафа, накладываемого в этом случае, существенно больше. Варьируется он также в иных пределах и измеряется сотнями рублей.

Штраф за несвоевременную сдачу отчетности может быть довольно большим, его выплата может сильно ударить по карману.

Но гораздо более неприятным событием станет появление в бухгалтерии организации налоговиков для осуществления бухгалтерского аудита.

Так как в первую очередь камеральным проверкам подвергаются проштрафившиеся налоговые агенты.

Несмотря на серьезность и обязательность предоставления справки по форме 2-НДФЛ, она все же не может приравниваться к налоговой декларации.

Размер штрафа

При нарушении сроков подачи справки 2-НДФЛ в налоговые органы предприятие обязано выплатить штраф. Размер его устанавливается законодательством Российской Федерации – ст. №15.6 КоАП.

Размер штрафа привязан к юридическому статусу лица или организации, не соблюдающей сроки подачи сведений, необходимых для налогового контроля за коммерческой деятельностью, получаемыми доходами:

| Описание ситуации | Нормативное обоснование |

| На граждан накладывается штраф, размер которого может составлять сумму от 100 до 300 руб. | ст. №15.6 п.1 КоАП |

| С должностных лиц взыскивается штраф, размер которого составляет от 300 до 500 руб. | ст. №15.6 п.1 КоАП |

| На должностные лица, работающие в органах власти или местного самоуправления, дипломатических представительствах, консульствах, налагается штраф в размере от 500 до 1000 руб. | ст. №15.6 п.2 КоАП |

| а юристов и адвокатов распространяется действие отдельного нормативного акта – штраф для них также составляет 500-1000 руб | ст. №15.6 п.1 КоАП |

В судебной практике нередко возникают прецеденты, когда в непредставлении отчетности по НДФЛ признается виновным не гражданское или должностное лицо, а налоговый агент.

КБК при уплате

Если же по какой-либо причине налоговому агенту или иному лицу, обязанному представлять справку 2-НДФЛ в налоговые органы, не удалось сделать это вовремя, необходимо выплатить штраф в установленном законодательством размере.

После того, как организация получает письменное уведомление о начисленном штрафе, следует перечислить всю необходимую сумму в бюджет, воспользовавшись обозначенным КБК в полученном письме.

Оплачивать штрафы желательно уже после того, как налоговым агентом в соответствующие налоговые органы была представлена справка 2-НДФЛ.

Во избежание различного рода казусов, связанных с переплатой или недоплатой денежных средств. Штраф за непредставление 2-НДФЛ в 2018 году не изменился, его величина осталась прежней.

Рекомендации ↑

Очень важно помнить, что штрафы организациям, допустившим ошибку в оформлении справки 2-НДФЛ, не начисляются.

Им достаточно просто подать «уточненную» 2-НДФЛ с внесенными в неё изменениями. Если по каким-то причинам организация не смогла представить справку вовремя, то также можно оформить «уточненную» 2-НДФЛ.

При этом необходимо уплатить все причитающиеся налоги и пени по ним. Это даст возможность избежать наложения штрафов.

К сожалению, сотрудники Минфина зачастую не согласны с тем, что штраф будет отсутствовать. Все зависит от налоговой службы, перед которой отчитывается налоговый агент.

Важно помнить о том, что наличие «уточненных» справок рассматриваемого типа облегчает налоговикам-аудиторам проведение различного рода проверок.

Так как они будут в первую очередь обращать внимание на тех работников, по которым данные поданы небыли или были поданы неверно.

Поэтому при возникновении необходимости пересдачи справки НДФЛ следует перепроверить всю бухгалтерскую отчетность. Конечно же, лучше просто не нарушать закон.

И тогда искать в нем лазейки не потребуется. Таким образом, можно сэкономить большое количество времени, а также денег.

Источник: http://buhonline24.ru/nalogi/ndfl/2-nfdl/shtraf-za-nepredostavlenie-2-ndfl.html

Не приняли 2-НДФЛ: как поступить

Любую отчетность, сдаваемую в налоговую, ответственные инспекторы подвергают тщательной проверке. Так, если при принятии 2-НДФЛ выяснится, что что-то заполнено неверно, ее не примут. Если же их было несколько, часть документации могут забрать, а остальные вернуть обратно. Как же действовать, если не приняли справку 2-НДФЛ?

Двойная проверка

Справка 2-НДФЛ проходит несколько этапов проверки. Они показаны в таблице.

| № | Когда | Что происходит |

| 1 | В момент принятия документов налоговиками | Ответственные лица внимательно просматривают справки. Им необходимо убедиться, что налоговый агент заполнил все обязательные поля. Проверяют и структуру отображаемых данных. Если все соответствует нормам, справку ИФНС принимает. |

| 2 | Непосредственная проверка содержания | Всю информацию изучают комплексно. Нередко какие-то ошибки находят только в этот момент, так как изначально проверяется соответствие только нормам заполнения, а не фактологические данные. |

Если в справке выявлены несоответствия уже на первом этапе, значит справку 2-НДФЛ не приняли на законных основаниях.

В случае отсутствия ошибок налоговая инспекция забирает документ для дальнейшей проверки. Независимо от дальнейшей судьбы справки, она считается поданной в соответствии с установленным ФНС порядком.

Что предпринять, когда не приняли справку 2-НДФЛ

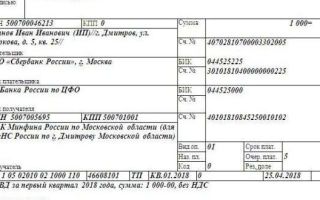

Во время проверки сдаваемых налоговыми агентами справок 2-НДФЛ ответственные лица составляют соответствующие протоколы приема. В них налоговики отображают информацию о том, какие из сдаваемых справок отклонены и какова причина отказа. Основная часть такого протокола выглядит так:

Далее налоговому агенту, а точнее – ответственному за сдачу отчетности лицу, необходимо внимательно изучить протокол. Посмотреть, что нужно переделать. После этого справки составляют заново с внесенными изменениями. Принятые 2-НДФЛ переписывать заново не надо, ведь они уже сданы в налоговую службу.

Кроме переделанных справок придется составить еще и реестр. Причем его отсутствие может послужить причиной отказа в приеме документов и штрафа в размере 200 рублей (ст. 126 НК РФ).

Также см. «Реестр справок 2-НДФЛ: сводим данные для ИФНС».

Если справки с исправлениями сданы поздно

Внесение исправлений требует времени, потому сдавать справки лучше заранее. Когда не приняли справку 2-НДФЛ, отклоненные экземпляры нужно переделать и вновь сдать в налоговую службу до отчетной даты. Если сроки будут нарушены, за каждую несвоевременно принесенную справку налоговому агенту придется уплатить штраф. Он равен 200 рублям.

Если же изначально сдать справки хотя бы на несколько дней пораньше, то внести исправления можно будет вовремя.

Также см. «Срок сдачи 2-НДФЛ: важные даты».

ПРИМЕР

Налоговый агент сдал 12 справок 2-НДФЛ, шесть из которых инспекция не приняла. Предприниматель вносит исправления, но сдать отчетность с обновленными данными вовремя не успевает. В этом случае ему придется уплатить штраф в общей сумме – 1200 рублей.

Если после приемки справок в них найдены ошибки

Одна сторона медали – когда сразу не приняли справку 2-НДФЛ. Другая – когда уже после приемки справок налоговые инспекторы могут обнаружить, что одна или несколько 2-НДФЛ заполнены неверно. Например, при сверке информации может оказаться, что указанный в отчете ИНН принадлежит совсем не тому лицу, по которому был подан документ о доходах.

В такой ситуации на налогового агента наложат штраф в размере 500 рублей за каждую такую справку. Причиной тому будет указание сведений, оказавшихся недостоверными.

Также см. «Примут ли 2-НДФЛ без ИНН».

ПРИМЕР

Если при заполнении справок в четырех из них были сделаны ошибки в ИНН, то заплатить налоговому агенту придется уже 2000 рублей (500 × 4).

Когда нашли ошибку сами

Если налоговый агент сам нашел в своих справках ошибки, он может избежать необходимости платить штраф. Это реально только в том случае, когда в ИФНС будет отправлена откорректированная справка. Подать ее нужно прежде, чем несоответствие будет выявлено налоговиками.

Источник: https://buhguru.com/ndfl/ne-prinyali-2-ndfl.html

Какие бывают штрафы за 2-НДФЛ: за несвоевременную сдачу, за непредоставление, за недостоверные сведения

Каждый работающий гражданин может не заботиться об уплате налога на полученные доходы при выполнении своих обязанностей на работе. Эти налоги обязаны уплачивать работодатели, так как они являются налоговыми агентами. Они же обязаны отчитываться в налоговую за каждого работника и кроме этого работодатели должны извещать о внесенных в бюджет платежах за своих работников.

Но все-таки, некоторые группы граждан должны предоставлять в налоговую инспекцию сведения о полученных доходах самостоятельно. Эта категория имеет такие же обязанности и правила уплаты налогов, как и налоговые агенты. За несвоевременную уплату или сокрытие налогов частные лица попадают под штрафные санкции.

Штраф за несвоевременную сдачу 2-НДФЛ

Своевременная уплата налогов не повлечет за собой никаких штрафов, поэтому каждый налогоплательщик обязан знать сроки и условия, как подачи сведений о налогах, так и о сроках их уплаты. Если даже налогоплательщик оплатил налог, но не полностью, с него все равно возьмут штраф как за неуплату НДФЛ.

Сроки, в которые обязаны укладываться налоговые агенты и самостоятельные налогоплательщики, указаны в ст. 226 Налогового Кодекса.

Кроме того, что налоговые агенты обязаны правильно начислять и удерживать из зарплаты налоговые суммы, так необходимо еще и соблюдать сроки их уплаты в бюджет.

В противном случае, предприятиям налогоплательщикам грозит штраф на сумму 20% от суммы которая должна быть уплачена государству.

В случае, когда сотрудник получил заработную плату в виде оплаты натуральной продукцией или в виде материальных ценностей удержать налог будет невозможно. В данной ситуации необходимо известить налоговую инспекцию о том, что вычет налога невозможен.

Если налог не будет выплачен вовремя, то налогоплательщику грозят ежедневные пени (ст.75 п. 7 НК) в сумме 1/300 ставки рефинансирования.

Организации и их руководители привлекаются кроме налоговой, еще и к административной и уголовной ответственности в случае если это нарушение обнаружили проверяющие органы во время контроля предприятия.

Штрафные санкции за несдачу отчетности по НДФЛ описаны в этом видео:

Санкции за непредоставление справки

Работодатели, имеющие наемных сотрудников, считаются налоговыми агентами и поэтому в их обязанность входит предоставление в установленные законом сроки справок 2-НДФЛ за своих работников. А также вести бухгалтерский учет на предприятии согласно требованиям законодательства.

Если все-таки, в силу разных причин, организация не смогла предоставить сведения по всем работникам или не отчиталась совсем, то здесь должны налагаться денежные взыскания с должностных лиц. Величина такого взыскания довольно высокая и зависит от степени нарушения.

- Например, на должностное лицо возможно наложение штрафа в размере 300-500 рублей.

- Если такой сотрудник работает в органах местного самоуправления, то штраф уже составит 500 – 1000 рублей.

- В случае, когда штрафные санкции налагаются на физическое лицо, размер их может быть от 100 до 300 рублей.

Ошибки и корректировка

Если в процессе сдачи отчетности или при собственной проверке налоговый агент обнаружит неправильно поданные сведения, он вправе предоставить в налоговую корректирующую 2-НДФЛ.

- В случае, когда это будет сделано до проверяющих служб, то штраф налагаться не будет. Но если такие неточности будут обнаружены при камеральной проверке, штрафа избежать не получится.

- Он составит сумму 500 рублей за каждую неправильно поданную информацию.

Следует помнить, что существуют варианты, когда можно сократить размер финансового взыскания. Это всевозможные технические ошибки, допущенные не специально, неимение задолженности по другим налогам, социальный статус предприятия и другие.

Штраф за недостоверные данные в 2-НДФЛ — тема видео ниже:

Ответственность за невыдачу справки

Работодатель обязан выдать справку сотруднику на руки в день его увольнения с работы. Но если работник продолжает работать, то в этом случае налоговым кодексом не предусмотрены сроки выдачи данной справки. Но трудовой кодекс все-таки оговаривает сроки выдачи документа работнику, если от него поступило заявление. Это должно занимать не более 3-х дней со дня приема заявления.

Налоговая не вправе наказывать работодателя за несвоевременно выданную справку. А вот трудовая инспекция как раз имеет полномочия привлечь к административной ответственности работодателя. Для этого работнику необходимо обратиться с заявлением в трудовую инспекцию за защитой своих прав.

В некоторых организациях бухгалтерия практически сразу после отчетного периода самостоятельно выдает своим сотрудникам данные документы. Работник вправе сам далее распоряжаться ею по своему усмотрению. А другие практикуют хранение данных документов в архиве предприятия и выдают работникам на руки их только после обращения работника с заявлением о выдаче справки 2-НДФЛ.

Про возможность взыскания за ошибки в 2-НДФЛ расскажет этот видеоролик:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndfl/1-i-2/shtraf.html