Увеличение доли в уставном капитале общества

Увеличение уставного капитала общества с ограниченной ответственностью влечет повышение номинальной стоимости долей у всех или у некоторых его участников. Но всегда ли это означает появление у таких участников налогооблагаемого дохода?

Уставный капитал общества с ограниченной ответственностью определяет минимальный размер его имущества, гарантирующего интересы кредиторов. Уставный капитал составляется из номинальной стоимости долей участников общества.

Об этом говорится в пункте 1 статьи 14 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» (далее — Закон № 14-ФЗ).

Согласно пункту 1 статьи 16 этого закона стоимость вклада каждого учредителя общества в уставный капитал не может быть меньше номинальной стоимости его доли.

Таким образом, доля каждого отдельного участника в уставном капитале общества формируется за счет его вклада.

Это могут быть деньги, ценные бумаги, другие вещи или имущественные права либо иные права, имеющие денежную оценку (п. 1 ст. 15 Закона № 14-ФЗ).

Правила оценки вкладов в уставный капитал содержатся в пункте 2 той же статьи. Доля в уставном капитале, которую участник получает за счет своего вклада, оценивается тремя способами:

- в виде номинальной стоимости доли (она определяется в рублях);

- размера доли, определяемого в процентах или в виде дроби. Он соответствует соотношению номинальной стоимости доли участника и уставного капитала общества;

- действительной стоимости доли. Она равна части стоимости чистых активов общества, пропорциональной размеру доли участника.

Размер доли каждого участника общества, а также ее номинальная стоимость должны быть указаны в уставе организации. Это требование пункта 2 статьи 12 Закона № 14-ФЗ.

Номинальную стоимость доли в уставном капитале следует отличать от действительной, которая в учредительных документах не фиксируется.

Действительная доля соответствует части стоимости чистых активов общества, пропорциональной размеру доли в уставном капитале, принадлежащей конкретному участнику (п. 2 ст. 14 Закона № 14-ФЗ).

Эта доля рассчитывается при необходимости в случаях, указанных в Законе № 14-ФЗ.

Итак, номинальная стоимость доли каждого участника — произведение величины уставного капитала общества и размера доли данного участника. Она равна (или меньше) стоимости вклада участника в уставный капитал общества. Допустим, уставный капитал равен 10 000 руб.

Общество создано двумя участниками. Поскольку доля первого участника составляет 30% уставного капитала, то номинальная стоимость его доли равна 3000 руб. (10 000 руб. ? 30%). Доля второго участника — 70% , а ее номинальная стоимость — 7000 руб. (10 000 руб. ? 70%).

Способы увеличения уставного капитала общества

Причины увеличения уставного капитала общества могут быть разными. Например, это практикуется для большего доверия к обществу со стороны его контрагентов, для снижения величины кредитного риска, оцениваемого банком при предоставлении обществу кредита.

Кроме того, для получения права на осуществление определенных видов деятельности законодательством установлено обязательное условие о более высокой минимальной величине уставного капитала.

В частности, для страховых организаций минимальный размер уставного капитала определяется в зависимости от вида осуществляемого страхования, но не может быть меньше 30 млн. руб. На это указано в статье 25 Закона РФ от 27.11.

92 № 4015-1 «Об организации страхового дела в Российской Федерации». Бывает, что уставный капитал увеличивается вследствие появления новых участников общества и соответственно внесения ими вкладов.

Статья 17 Закона № 14-ФЗ допускает три способа увеличения уставного капитала общества с ограниченной ответственностью:

- за счет имущества самого общества;

- дополнительных вкладов его участников;

- вкладов третьих лиц, принимаемых в общество (если это не запрещено уставом организации).

Заметим, что увеличение уставного капитала возможно только после его полной оплаты. Устав общества может ограничивать максимальный размер доли участника общества, а также возможность изменения соотношения долей участников. Основание — пункт 3 статьи 14 Закона № 14-ФЗ.

Поскольку уставный капитал общества составляется из номинальной стоимости долей всех его участников, очевидно, что его увеличение влечет за собой повышение номинальной стоимости доли одного или нескольких из них.

Но сказанное не относится к случаю, когда уставный капитал растет за счет вкладов третьих лиц. Ведь это связано с принятием в общество одного или нескольких новых участников и внесением ими вкладов в уставный капитал (п. 2 ст. 19 Закона № 14-ФЗ).

Номинальная стоимость долей старых участников общества при этом не меняется.

https://www.youtube.com/watch?v=8x6cFk6fv8A

С увеличением уставного капитала за счет имущества самого общества возрастает номинальная стоимость долей сразу всех его участников. Размер долей участников остается прежним. Номинальная стоимость долей возрастает пропорционально размеру долей (п. 3 ст. 18 Закона № 14-ФЗ).

Пример 1

Уставный капитал ООО «Альфа» равен 10 000 руб. Общество создано двумя участниками, их доли составляют 40 и 60% соответственно. То есть номинальная стоимость доли участника № 1 — 4000 руб. (10 000 руб. ? 40%), а участника № 2 — 6000 руб. (10 000 руб. ? 60%).

Допустим, что общее собрание участников ООО «Альфа» приняло решение увеличить уставный капитал общества за счет его имущества (нераспределенной прибыли прошлых лет). Уставный капитал увеличен до 50 000 руб. Последствия увеличения уставного капитала ООО «Альфа» для номинальной стоимости долей участников ООО «Альфа» представлены в табл. 1.

| Участник № 1 | 40% | 20 000 руб. (50 000 руб. ? 40%) |

| Участник № 2 | 60% | 30 000 руб. (50 000 руб. ? 60%) |

Вариант, когда уставный капитал общества увеличивается за счет дополнительных вкладов его участников, может иметь последствия для номинальной стоимости долей как всех, так и отдельных участников.

Ведь увеличение уставного капитала возможно за счет дополнительных вкладов всех участников общества или за счет вкладов отдельных участников.

[su_quote]

В любом случае номинальная стоимость доли каждого участника может возрасти на сумму, не превышающую стоимость его дополнительного вклада (п. 1 ст. 19 Закона № 14-ФЗ). Если дополнительные вклады вносят все участники, то номинальная стоимость долей увеличивается у всех.

Причем номинальная стоимость доли каждого участника увеличивается исходя из единого для всех участников соотношения между стоимостью дополнительного вклада и суммой, на которую повышается номинальная стоимость доли.

Пример 2

Воспользуемся условиями примера 1. Предположим, что общее собрание участников ООО «Альфа» приняло решение увеличить уставный капитал общества до 50 000 руб. за счет дополнительных вкладов участников. Дополнительные вклады участники вносят пропорционально размеру их долей в уставном капитале ООО «Альфа».

То есть участник № 1 вносит вклад в сумме 16 000 руб. (40 000 руб. ? 40%), а участник № 2 — 24 000 руб. (40 000 руб. ? 60%). Единое для всех участников соотношение между стоимостью дополнительного вклада и суммой, на которую увеличивается номинальная стоимость доли, равно 1.

Последствия такого увеличения уставного капитала для участников ООО «Альфа» приведены в табл. 2.

| Участник № 1 | 40% | 20 000 руб. (4000 руб. + 16 000 руб.) |

| Участник № 2 | 60% | 30 000 руб. (6000 руб. + 24 000 руб.) |

Когда дополнительные вклады вносят отдельные участники или один участник, номинальная стоимость долей увеличивается только у них. В такой ситуации номинальная стоимость доли каждого участника общества, подавшего заявление о внесении дополнительного вклада, тоже возрастает на сумму, равную или меньшую стоимости его дополнительного вклада (п. 2 ст. 19 Закона № 14-ФЗ).

Пример 3

Воспользуемся условиями примера 1. Допустим, общее собрание участников ООО «Альфа» приняло решение об увеличении уставного капитала за счет дополнительного вклада участника № 2. Уставный капитал возрос до 50 000 руб.

Номинальная стоимость доли участника № 2 увеличивается на сумму, равную сумме его дополнительного вклада (40 000 руб.).

Последствия такого дополнительного вклада для номинальной стоимости и размера долей участников ООО «Альфа» проиллюстрированы в табл. 3.

| Участник № 1 | 8% | 4000 руб. |

| Участник № 2 | 92% | 46 000 руб. (6000 руб. + 40 000 руб.) |

При любом способе увеличения уставного капитала необходимо решение общего собрания участников общества. Увеличение уставного капитала (и номинальной стоимости долей участников) требует отражения в учредительных документах общества.

Предположим, что уставный капитал увеличен за счет дополнительных вкладов участников. Тогда изменения в учредительных документах общества приобретают силу для его участников и третьих лиц со дня государственной регистрации этих изменений.

Она проводится органом, осуществляющим госрегистрацию юридических лиц (п. 1 и 2 ст. 19 Закона № 14-ФЗ).

Если уставный капитал и номинальная стоимость долей участников увеличиваются за счет имущества самого общества, момент, когда изменения в учредительных документах приобретают силу, определяется так же. Основание — пункт 4 статьи 12 Закона № 14-ФЗ.

Налоговые последствия увеличения номинальной стоимости доли для участников общества

Для целей законодательства о налогах и сборах доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (ст. 41 НК РФ). Экономическая выгода определяется в соответствии с главами 23 и 25 Налогового кодекса.

Значит, если номинальная стоимость доли участника увеличивается в результате внесения им дополнительного вклада, никакой экономической выгоды у данного участника не возникает. Дело в том, что номинальная стоимость доли возрастает на сумму, не превышающую размер его дополнительного вклада.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Налоговые последствия для участника общества возникают тогда, когда номинальная стоимость его доли повышается в результате увеличения уставного капитала за счет имущества самого общества.

В таком случае расходы на увеличение номинальной стоимости долей участников несет общество.

Так, из всех примеров, рассмотренных выше, налогооблагаемый доход участников общества возникает только в примере 1.

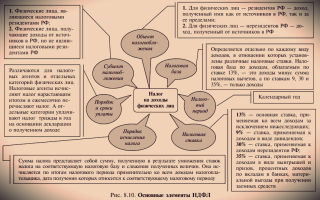

Участник общества — физическое лицо

Определяя налоговую базу по НДФЛ, налогоплательщик учитывает все доходы, полученные им как в денежной, так и в и натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. Об этом говорится в пункте 1 статьи 210 НК РФ.

При увеличении номинальной стоимости доли в уставном капитале общества за счет имущества последнего у участника — физического лица возникает доход в натуральной форме (подп. 1 п. 2 ст. 211 НК РФ). Он равен разнице между новой и первоначальной номинальной стоимостью его доли в уставном капитале общества.

В статье 217 Кодекса содержится закрытый перечень необлагаемых доходов физических лиц. В пункте 19 этой статьи установлено, что не подлежат налогообложению доходы, полученные от организаций их участниками в результате переоценки основных фондов (средств) в виде разницы между новой и первоначальной номинальной стоимостью их имущественной доли в уставном капитале.

Таким образом, доход физического лица в виде повышения номинальной стоимости его доли в уставном капитале общества освобождается от обложения НДФЛ, только если уставный капитал увеличивается за счет той части добавочного капитала общества, которая сформирована в результате положительной переоценки основных средств.

Напомним, что согласно действующему порядку ведения бухгалтерского учета сумма дооценки основных средств в результате переоценки зачисляется в добавочный капитал организации. Это установленно в пункте 15 ПБУ 6/01 «Учет основных средств».

В бухгалтерском учете общества увеличение уставного капитала по данному основанию отражается проводкой по дебету счета 83 «Добавочный капитал» в корреспонденции с кредитом счета 80 «Уставный капитал».

Таково требование Инструкции по применению Плана счетов.

Источник: https://www.RNK.ru/article/68378-red-uvelichenie-doli-v-ustavnom-kapitale-obshchestva

Об увеличении уставного капитала

На годовом общем собрании участников, после утверждения годовой бухгалтерской отчетности, было принято решение увеличить уставный капитал за счет имущества Общества (части полученной чистой прибыли).

Образуется ли доход у учредителей (физических лиц) в результате увеличения их долей после увеличения уставного капитала.

Будет ли являться доходом предприятия увеличение уставного капитала за счет нераспределенной прибыли.

Контролирующие органы квалифицируют положительную разницу между первоначальной и новой номинальной стоимостью долей учредителей как налогооблагаемый доход, полученный в натуральной форме. Датой получения такого дохода считают дату регистрации увеличения уставного капитала организации.

Организация обязана удержать НДФЛ непосредственно при выплате доходов, но поскольку в денежной форме доходы, возникшие при увеличении уставного капитала, учредителям не выплачиваются, удержать налог нужно при выплате других денежных доходов (например, дивидендов). Если и такие выплаты не производятся, удержать НДФЛ невозможно.

Об этом нужно уведомить налоговую инспекцию. Учредитель должен будет самостоятельно рассчитать и заплатить НДФЛ с полученных доходов.

Однако есть ряд решений арбитражных судов, которые говорят о том, что доход у владельцев долей появится лишь тогда, когда они реализуют свои доли, иные основания для признания доходов у учредителей законодательством не предусмотрены.

Увеличение уставного капитала за счет имущества общества доходом организации не является.

Обоснование

Из рекомендации

Как оформить и отразить в бухучете и при налогообложении увеличение уставного капитала за счет собственного имущества в ООО

Источниками увеличения уставного капитала за счет имущества могут быть:

– добавочный капитал общества;

– нераспределенная прибыль прошлых лет;

– фонды, создаваемые обществом в соответствии с уставом (например, фонд развития).

При увеличении уставного капитала за счет имущества общества пропорционально увеличивается номинальная стоимость долей всех его участников. При этом размеры самих долей участников не меняются. На действительную стоимость долей участников увеличение уставного капитала общества также не влияет.

Сумма, на которую увеличивается уставный капитал, не должна превышать разницу между стоимостью чистых активов и суммой уставного капитала и резервного фонда организации.

[su_quote]

Такие правила установлены в абзаце 2 пункта 2 статьи 14, пунктах 2 и 3 статьи 18 Закона от 8 августа 1998 г. № 14-ФЗ.

При увеличении уставного капитала за счет имущества общества налоговая база по налогу на прибыль у организации не возрастает. В результате такой операции никакой экономической выгоды и, соответственно, налогооблагаемых доходов организация не получает (ст. 41 НК РФ).

Из рекомендации «Как оформить и отразить в бухучете и при налогообложении увеличение уставного капитала за счет собственного имущества в ООО»

Из рекомендации

С каких выплат удерживать НДФЛ

Ситуация: нужно ли удержать НДФЛ с разницы между первоначальной и новой номинальной стоимостью долей (акций) учредителей организации. Разница образовалась при увеличении уставного капитала за счет нераспределенной прибыли

Да, нужно.

НДФЛ не облагаются доходы учредителей, полученные от увеличения номинальной стоимости их долей (акций), если уставный капитал изменился за счет переоценки основных средств (п. 19 ст. 217 НК РФ).

Если к увеличению номинальной стоимости долей (акций) привело увеличение уставного капитала за счет нераспределенной прибыли, эта льгота не применяется. С суммы полученных доходов НДФЛ необходимо удержать на общих основаниях (ст.

209, п. 1 ст. 210, п. 1 ст. 226 НК РФ).

Образовавшаяся положительная разница между первоначальной и новой номинальной стоимостью долей (акций) учредителей квалифицируется как налогооблагаемый доход, полученный в натуральной форме.

Дата фактического получения такого дохода определяется как день его выплаты (передачи) (п. 1 ст. 223 НК РФ).

Таким днем при увеличении номинальной стоимости долей (акций) можно считать дату регистрации увеличения уставного капитала организации.

На основании пункта 4 статьи 226 Налогового кодекса РФ организация обязана удержать НДФЛ непосредственно при выплате доходов.

Поскольку в денежной форме доходы, возникшие при увеличении уставного капитала, учредителям не выплачиваются, удержать налог организация сможет только при выплате других денежных доходов (например, дивидендов). Если и такие выплаты не производятся, удержать НДФЛ невозможно.

Об этом нужно уведомить налоговую инспекцию (п. 5 ст. 226 НК РФ). Учредитель должен будет самостоятельно рассчитать и заплатить НДФЛ с полученных доходов (ст. 228 НК РФ).

Аналогичные разъяснения содержатся в письмах Минфина России от 13 июня 2013 г. № 03-04-05/22035 и ФНС России от 5 марта 2012 г. № ЕД-2-3/150.

Главбух советует: есть аргументы, которые позволяют не удерживать НДФЛ с учредителей при увеличении уставного капитала за счет распределенной прибыли организации. Они заключаются в следующем.

Нераспределенная прибыль, за счет которой увеличивается уставный капитал, является собственностью общества.

Поэтому при увеличении уставного капитала за счет нераспределенной прибыли доходы у учредителей не образуются – увеличивается лишь номинальная стоимость их долей (акций).

Это следует из положений статьи 18 Закона от 8 февраля 1998 г. № 14-ФЗ и статьи 28 Закона от 26 декабря 1995 г. № 208-ФЗ.

Оценка номинальной стоимости доли (акций) учредителей необходима исключительно для определения размера уставного капитала, который является собственностью общества. Поэтому понятие «номинальная стоимость» является условной категорией, а не фактической оценкой стоимости доли (акций) учредителей.

Таким образом, при увеличении уставного капитала общества за счет нераспределенной прибыли размер долей учредителей (и, соответственно, объем их прав) не изменяется.

В данном случае выплата (передача) дохода учредителям в смысле статьи 223 Налогового кодекса РФ не происходит. Следовательно, объект обложения НДФЛ у них отсутствует.

Поэтому у налогового агента не возникает обязанности по удержанию НДФЛ.

Доход (действительная экономическая выгода) у владельцев долей (акций) появится лишь тогда, когда они реализуют свои доли (акции). Иные основания для признания доходов у учредителей законодательством не предусмотрены.

Такую точку зрения подтверждают арбитражные суды (см., например, постановления ФАС Московского округа от 26 февраля 2009 г. № КА-А41/1046-09, Волго-Вятского округа от 2 июня 2008 г. № А29-5650/2007, Северо-Западного округа от 23 апреля 2008 г. № А26-3819/2007, от 26 марта 2008 г. № А66-5098/2007, Уральского округа от 28 мая 2007 г. № Ф09-3942/07-С2).

Из рекомендации «С каких выплат удерживать НДФЛ»

Источник: https://www.Zarplata-online.ru/qa/142243-ob-uvelichenii-ustavnogo-kapitala

Как отразить в учете увеличение уставного капитала ООО за счет собственного имущества

Участники (участник) общества вправе принять решение об увеличении уставного капитала за счет собственного имущества организации. Такое решение может быть принято:

- общим собранием участников (если у общества более одного участника). В этом случае решение принимается большинством (не менее 2/3) голосов (если уставом общества не установлено иное соотношение);

- единственным учредителем (участником).

Решение об увеличении уставного капитала общества оформите соответственно:

- протоколом общего собрания участников;

- решением единственного учредителя (участника).

Решение об увеличении уставного капитала общества за счет его имущества может быть принято только на основании данных бухгалтерской отчетности за год, предшествующий году принятия такого решения.

Это следует из пункта 2 статьи 17, пункта 1 статьи 18, подпункта 2 пункта 2 статьи 33, пункта 6 статьи 37 и статьи 39 Закона от 8 февраля 1998 г. № 14-ФЗ.

Будьте внимательны: все ООО, в том числе с единственным участником, обязаны заверить у нотариуса принятое решение об увеличении уставного капитала. Таковы требования пункта 3 статьи 17 Закона от 8 февраля 1998 г. № 14-ФЗ (письмо ФНС России от 24 февраля 2016 г. № ГД-3-14/743@).

Источники увеличения УК

Источниками увеличения уставного капитала за счет имущества могут быть:

- добавочный капитал общества;

- нераспределенная прибыль прошлых лет;

- фонды, создаваемые обществом в соответствии с уставом (например, фонд развития).

При увеличении уставного капитала за счет имущества общества пропорционально увеличивается номинальная стоимость долей всех его участников. При этом размеры самих долей участников не меняются. На действительную стоимость долей участников увеличение уставного капитала общества также не влияет.

Сумма, на которую увеличивается уставный капитал, не должна превышать разницу между стоимостью чистых активов и суммой уставного капитала и резервного фонда организации.

Такие правила установлены в абзаце 2 пункта 2 статьи 14, пунктах 2 и 3 статьи 18 Закона от 8 августа 1998 г. № 14-ФЗ.

Пример, как определить номинальную стоимость долей участников и максимальной суммы, на которую может быть увеличен уставный капитал общества за счет его собственного имущества

Размер уставного капитала организации составляет 100 000 руб., из которых первый участник оплатил 80 000 руб. (размер его доли – 80% уставного капитала), а второй участник – 20 000 руб. (размер его доли – 20% уставного капитала). Резервного фонда организация не имеет.

За предшествующий год стоимость чистых активов организации составила 300 000 руб.

Действительная стоимость долей участников общества составляет: – первого участника – 240 000 руб. (300 000 × 80%);

– второго участника – 60 000 руб. (300 000 × 20%).

В текущем году организация приняла решение об увеличении уставного капитала за счет нераспределенной прибыли прошлых лет на 100 000 руб. Данная сумма не превышает разницу между стоимостью чистых активов и суммой уставного капитала общества (100 000 руб. < (300 000 руб. – 100 000 руб.)).

После увеличения уставный капитал организации равен 200 000 руб. (100 000 руб. + 100 000 руб.).

[su_quote]

Номинальная стоимость долей участников общества увеличилась пропорционально и составила: – 160 000 руб. (80 000 руб. + 100 000 руб. × 80%) – у первого участника;

– 40 000 руб. (20 000 руб. + 100 000 руб. × 20%) – у второго участника.

Размеры долей участников общества остались прежними: – 80 процентов (160 000 руб. : 200 000 руб. × 100%) – доля первого участника;

– 20 процентов (40 000 руб. : 200 000 руб. × 100%) – доля второго участника.

Действительная стоимость долей участников общества также не изменилась: 240 000 руб. – у первого и 60 000 руб. – у второго.

Внесение изменений в устав

При увеличении уставного капитала в устав организации нужно внести изменения. Решение о внесении изменений в устав принимает общее собрание участников (единственный учредитель). Изменения нужно зарегистрировать в налоговой инспекции.

Это предусмотрено пунктом 4 статьи 12, статьями 13, 39 Закона от 8 февраля 1998 г. № 14-ФЗ, статьей 2 Закона от 8 августа 2001 г. № 129-ФЗ, абзацем 2 пункта 1 Положения, утвержденного постановлением Правительства РФ от 30 сентября 2004 г. № 506.

Документы на госрегистрацию подайте в течение месяца со дня принятия решения об увеличении уставного капитала.

Заявление о госрегистрации изменений в уставе должно подписать лицо, которое осуществляет функции единоличного исполнительного органа общества (например, генеральный директор). В заявлении подтверждается, что увеличение уставного капитала произведено в соответствии с требованиями законодательства.

Это прописано в пункте 4 статьи 18 Закона от 8 февраля 1998 г. № 14-ФЗ.

За госрегистрацию изменений в уставе нужно заплатить госпошлину (ст. 3 Закона от 8 августа 2001 г. № 129-ФЗ, подп. 1, 3 п. 1 ст. 333.33 НК РФ). Ее размеры приведены в таблице.

Бухучет

В бухучете увеличение уставного капитала отразите на дату госрегистрации изменений, внесенных в устав организации. Связано это с тем, что сумма отраженного в бухучете уставного капитала должна соответствовать его размеру, зафиксированному в учредительных документах организации (письмо Минфина России от 21 марта 2007 г. № 07-05-12/03).

В зависимости от источника увеличения уставного капитала сделайте в учете проводку:

Дебет 83 Кредит 80

– отражено увеличение уставного капитала за счет средств добавочного капитала общества;

Дебет 84 Кредит 80

– отражено увеличение уставного капитала за счет средств нераспределенной прибыли общества.

Госпошлину за регистрацию изменений в уставе включите в состав прочих расходов (п. 11 ПБУ 10/99). На сумму уплаченной госпошлины сделайте в учете записи:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– перечислена госпошлина в бюджет;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– отнесена на прочие расходы стоимость госпошлины.

Пример увеличения уставного капитала за счет средств добавочного капитала организации. Решение об увеличении уставного капитала принято общим собранием участников. У общества два участника – российские организации

Размер уставного капитала ООО «Торговая фирма «Гермес»» составляет 300 000 руб., из которых первый участник оплатил 180 000 руб. (размер его доли – 60% уставного капитала), а второй участник – 120 000 руб. (размер его доли – 40% уставного капитала).

5 сентября протоколом общего собрания участников утверждено решение об увеличении уставного капитала за счет добавочного капитала организации, ранее сформированного в результате дооценки основных средств, на 200 000 руб. Эта сумма не превышает разницу между стоимостью чистых активов и суммой уставного капитала общества. Резервного фонда организация не создавала.

3 октября «Гермес» подал документы на госрегистрацию изменений в уставе организации. За подачу заявления о госрегистрации организация оплатила госпошлину в размере 800 руб.

8 октября увеличение уставного капитала организации было зарегистрировано.

После увеличения уставный капитал организации составил 500 000 руб. (300 000 руб. + 200 000 руб.).

Номинальная стоимость долей участников общества увеличилась пропорционально и составила: – 300 000 руб. (180 000 руб. + 200 000 руб. × 60%) – у первого участника;

– 200 000 руб. (120 000 руб. + 200 000 руб. × 40%) – у второго участника.

Размеры долей участников общества остались прежними: – 60 процентов (300 000 руб. : 500 000 руб. × 100%) – доля первого участника;

– 40 процентов (200 000 руб. : 500 000 руб. × 100%) – доля второго участника.

Бухгалтер организации сделал в учете следующие проводки.

3 октября:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– 800 руб. – перечислена госпошлина за регистрацию изменений в уставе.

8 октября:

Дебет 83 Кредит 80

– 200 000 руб. – отражено увеличение уставного капитала за счет добавочного капитала организации;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– 800 руб. – отнесена на прочие расходы госпошлина за регистрацию изменений в уставе.

С суммы разницы между первоначальной и новой номинальной стоимостью долей участников – физических лиц, которая образовалась в результате увеличения уставного капитала, нужно удержать НДФЛ (п. 19 ст. 217, ст. 209, п. 1 ст. 210, п. 1 ст. 226 НК РФ).

Пример увеличения уставного капитала за счет средств нераспределенной прибыли организации. Решение об увеличении уставного капитала принято единственным учредителем – физическим лицом

5 сентября единственным учредителем ООО «Торговая фирма «Гермес»» А.В. Львовым (он же является генеральным директором организации) принято решение об увеличении уставного капитала общества за счет нераспределенной прибыли прошлых лет на 100 000 руб.

Эта сумма не превышает разницу между стоимостью чистых активов и суммой уставного капитала общества. Резервного фонда организация не создавала.

3 октября «Гермес» подал документы на госрегистрацию изменений в уставе организации. За подачу заявления о госрегистрации организация оплатила госпошлину в размере 800 руб.

8 октября увеличение уставного капитала организации было зарегистрировано.

В октябре Львову была начислена зарплата. Прав на вычеты по НДФЛ у сотрудника нет. НДФЛ с суммы увеличения номинальной стоимости доли Львова в уставном капитале общества удерживается на общих основаниях.

Бухгалтер организации сделал в учете следующие проводки.

3 октября:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– 800 руб. – перечислена госпошлина за регистрацию изменений в уставе.

8 октября:

Дебет 84 Кредит 80

– 100 000 руб. – отражено увеличение уставного капитала за счет нераспределенной прибыли общества;

Дебет 91-2 Кредит 68 субсчет «Государственная пошлина»

– 800 руб. – отнесена на прочие расходы госпошлина за регистрацию изменений в уставе.

НДФЛ с суммы увеличения номинальной стоимости доли Львова в уставном капитале общества бухгалтер удержал в момент выплаты зарплаты за октябрь:

Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ»

– 13 000 руб. (100 000 руб. × 13%) – удержан НДФЛ.

Налог на прибыль

При увеличении уставного капитала за счет имущества общества налоговая база по налогу на прибыль у организации не возрастает. В результате такой операции никакой экономической выгоды и, соответственно, налогооблагаемых доходов организация не получает (ст. 41 НК РФ).

В то же время у организаций – участников ООО при увеличении номинальной стоимости долей возникает внереализационный доход (сумма увеличения). С такого дохода необходимо заплатить налог на прибыль по ставке 20 процентов (п. 1 ст.

284 НК РФ). Минфин России пояснил, что льгота, предусмотренная подпунктом 15 пункта 1 статьи 251 Налогового кодекса РФ для участников акционерных обществ, в данном случае не применяется (письмо от 25 августа 2011 г. № 03-03-06/1/518).

Ситуация: нужно ли удержать налог на прибыль из доходов участника – иностранной организации, которые он получил из-за того, что уставный капитал увеличили за счет собственного имущества?

Да, нужно.

При увеличении уставного капитала за счет имущества общества пропорционально увеличивается номинальная стоимость долей всех его участников. При этом размеры самих долей не меняются.

При выплате доходов иностранным организациям, не имеющим в России постоянных представительств, российские организации признаются налоговыми агентами по налогу на прибыль. В этом случае налогом на прибыль облагаются доходы, полученные от российской организации.

Это следует из пункта 4 статьи 286, пункта 1 статьи 309, пункта 1 статьи 310 Налогового кодекса РФ.

При увеличении уставного капитала за счет имущества общества никаких выплат иностранной организации-участнику не происходит. В то же время увеличивается номинальная стоимость доли участника в уставном капитале общества. В этом случае доходом является сумма такого увеличения.

[su_quote]

Законодательство не содержит норм, исключающих такие суммы из состава налогооблагаемых доходов. Такая норма предусмотрена только для акционерных обществ (подп. 15 п. 1 ст. 251 НК РФ).

В связи с этим при увеличении уставного капитала ООО у участника возникает внереализационный доход в размере увеличения номинальной стоимости его доли в уставном капитале общества. В этом случае организация должна выступить в качестве налогового агента и удержать налог на прибыль.

Такой вывод следует из писем Минфина России от 30 мая 2013 г. № 03-03-06/1/19742, от 9 ноября 2011 г. № 03-03-06/1/732, от 12 марта 2010 г. № 03-04-06/2-30.

Совет: есть аргументы, позволяющие не удерживать налог на прибыль из доходов участника – иностранной организации, которая не осуществляет деятельность в России через постоянное представительство, полученных им при увеличении номинальной стоимости доли в уставном капитале общества. Они заключаются в следующем.

Доходом признается экономическая выгода в денежной или натуральной форме (ст. 41 НК РФ).

При увеличении уставного капитала за счет имущества организации размер долей участников и объем их прав не изменяется (п. 3 ст. 18 Закона от 8 февраля 1998 г. № 14-ФЗ).

То есть экономической выгоды и, соответственно, налогооблагаемого дохода у иностранной организации-участника при таком увеличении не возникает.

Налогооблагаемый доход у иностранного участника может возникнуть, например, при дальнейшей продаже своей доли в уставном капитале (ст. 41, подп. 5 п. 1 ст. 309 НК РФ).

Следовательно, сумма разницы между новой и первоначальной номинальной стоимостью долей иностранного участника при расчете налога на прибыль не учитывается. Ранее такую же точку зрения высказывали и представители налоговой службы (см., например, письмо УФНС России по г.

Москве от 30 июня 2005 г. № 20-12/46422). Однако с выходом более поздних писем финансового ведомства руководствоваться этими разъяснениями организации не стоит. При проверке налоговая инспекция может не согласиться с таким подходом.

Тогда свою позицию организации придется отстаивать в суде.

В арбитражной практике есть пример судебного решения, принятого в пользу организации (см., например, постановление ФАС Поволжского округа от 16 февраля 2009 г. № А65-11409/2006).

Сумму госпошлины, уплаченную за внесение изменений в устав, включите в состав прочих расходов (подп. 1 п. 1 ст. 264 НК РФ, письмо УФНС России по г. Москве от 26 июня 2006 г. № 20-12/56686). При методе начисления сумму госпошлины учтите в момент ее начисления (подп. 1 п. 7 ст. 272 НК РФ). При кассовом методе – по мере ее уплаты в бюджет (подп. 3 п. 3 ст. 273 НК РФ).

УСН

Для организаций, применяющих упрощенку, увеличение уставного капитала за счет имущества общества не влияет на налоговую базу по единому налогу, поскольку фактически организация не получает никаких доходов.

В то же время при увеличении номинальной стоимости долей у организаций-участников ООО возникает внереализационный доход (сумма увеличения).

Минфин России пояснил, что льгота, предусмотренная подпунктом 15 пункта 1 статьи 251 Налогового кодекса РФ для участников акционерных обществ, в данном случае не применяется (письмо от 25 августа 2011 г. № 03-03-06/1/518).

Организации, которые платят единый налог с разницы между доходами и расходами, могут включить в состав расходов сумму госпошлины, уплаченную за регистрацию изменений в уставе (подп. 22 п. 1 ст. 346.16 НК РФ). Сделать это нужно в момент перечисления госпошлины в бюджет (п. 2 ст. 346.17 НК РФ).

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому увеличение уставного капитала за счет имущества общества на расчет налоговой базы не влияет.

ОСНО и ЕНВД

Поскольку уплата госпошлины за регистрацию изменений в уставе одновременно связана с деятельностью организации на общей системе налогообложения и с деятельностью, облагаемой ЕНВД, сумму сбора нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ). Подробнее об этом см. Как по налогу на прибыль учесть расходы при совмещении ОСНО с ЕНВД.

В расходы по налогу на прибыль включите только сумму госпошлины, относящуюся к деятельности организации на общей системе налогообложения (подп. 1 п. 1 ст. 264 НК РФ).

Источник: http://NalogObzor.info/publ/uchet_i_otchetnost/uchet_kapitala/kak_otrazit_v_uchete_uvelichenie_ustavnogo_kapitala_ooo_za_schet_sobstvennogo_imushhestva/39-1-0-997

Ндфл при увеличении уставного капитала | «гарант-сервис» г. липецк

По мнению Минфина России, в результате увеличения уставного капитала за счет нераспределенной прибыли, у акционеров (участников) — физических лиц возникает облагаемый НДФЛ доход.

Однако можно ли считать данную точку зрения бесспорной?

Минфин России издал очередное письмо *(1), в котором изложил свою позицию относительно налогообложения доходов акционеров — физических лиц — при увеличении уставного капитала общества (далее — УК) за счет нераспределенной прибыли.

Акционерным обществом был задан вопрос о порядке налогообложения НДФЛ в ситуации, когда увеличение УК было произведено обществом путем увеличения номинальной стоимости акций. В ответе же финансовое ведомство привело разъяснения об обложении НДФЛ доходов в виде акций, полученных при увеличении УК за счет нераспределенной прибыли.

По мнению чиновников, у акционеров — физических лиц — возникает подлежащий налогообложению доход в натуральной форме в виде дополнительно распределенных между акционерами акций. Попробуем разобраться, что же имело в виду Министерство финансов и как это соотносится с положениями действующего законодательства.

Имеет ли место доход?

Позиция, изложенная в рассматриваемом письме, аргументирована так. При определении базы по НДФЛ необходимо учитывать все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды*(2).

К доходам в натуральной форме относится, в частности, полученное от организаций имущество, в том числе ценные бумаги*(3).

При этом только доходы в виде акций (или иных имущественных долей в уставном капитале), дополнительно полученных в результате переоценки основных фондов (средств), рассматриваются как доходы, не подлежащие налогообложению НДФЛ*(4).

Таким образом, Минфин делает логичный вывод, что дополнительно распределенные между акционерами акции при увеличении уставного капитала общества за счет нераспределенной прибыли являются доходом, полученным в натуральной форме, и, следовательно, подлежат обложению НДФЛ.

В письме специалисты финансового ведомства также отметили следующие два момента.

1. В результате дополнительной эмиссии акций при увеличении УК за счет собственного имущества каждому акционеру бесплатно распределяются акции пропорционально количеству принадлежащих ему акций.

И хотя при этом доля участия каждого акционера в уставном капитале общества не изменяется, однако увеличивается совокупный объем принадлежащих акционеру имущественных прав, закрепленных в ценных бумагах (например, прав на получение дивидендов), а также стоимость самого имущества налогоплательщика в виде принадлежащих ему ценных акций. 2.

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки в той мере, в которой такую выгоду можно оценить, и определяемая в целях уплаты НДФЛ в соответствии с главой 23 Налогового кодекса*(5).

Таким образом, учитывая упомянутые выше положения статьи 210 Кодекса, у акционера возникает доход, подлежащий налогообложению НДФЛ. При этом датой получения дохода является дата внесения соответствующих сведений в реестр акционеров.

В обоснование своей позиции финансовое ведомство также сослалось на определение Конституционного Суда РФ*(6). Кроме того, аналогичное мнение излагалось Минфином России и ранее*(7).

Напомним, что УК может быть увеличен за счет имущества общества (в том числе за счет нераспределенной прибыли) двумя различными способами*(8): — увеличением номинальной стоимости акций;

— размещением дополнительных акций.

Основное различие между указанными вариантами увеличения уставного капитала состоит в применении различного порядка эмиссии ценных бумаг. В первом случае имеет место конвертация акций прежней номинальной стоимости в акции новой номинальной стоимости*(9). При этом согласно пункту 5.3.

[su_quote]

4 Стандартов эмиссии акции прежнего выпуска (конвертируемые) погашаются (аннулируются). Во втором случае, очевидно, происходит размещение среди акционеров общества дополнительных акций в количестве, пропорциональном количеству принадлежащих каждому акционеру акций*(10).

Таким образом, Минфин России несколько упростил себе задачу, исказив смысл задаваемого вопроса.

Момент возникновения дохода

Это второй ключевой вопрос, который был затронут в письме Минфина России от 27 февраля 2012 года.

В данном случае необходимо учесть предыдущие письма финансового ведомства, в которых выражена следующая позиция: при увеличении УК за счет нераспределенной прибыли путем увеличения номинальной стоимости акций моментом возникновения дохода у акционера — физического лица является день регистрации увеличения уставного капитала общества.

Как известно, акционер общества не имеет права собственности на имущество созданной организации, но имеет по отношению к ней обязательственные права, удостоверяемые акцией*(11).

Изменение номинальной стоимости акций, принадлежащих акционеру, не изменяет ни принадлежащую ему долю в уставном капитале общества, ни объем принадлежащих акционеру прав в отношении общества.

Данный вывод с необходимостью вытекает из положения о том, что каждая обыкновенная акция общества предоставляет акционеру — ее владельцу — одинаковый объем прав*(12).

Изменение номинальной стоимости привилегированных акций в рамках процедуры увеличения уставного капитала не сопровождается изменением типа акций*(13). Учитывая положения пункта 2 статьи 32 Закона об акционерных обществах, следует признать, что и изменения принадлежащих владельцам привилегированных акций прав в рассматриваемом случае не происходит.

Поэтому говорить о том, что в момент регистрации увеличения УК путем увеличения номинальной стоимости акций у акционеров возникает какая-либо экономическая выгода, по меньшей мере, необоснованно, поскольку увеличение номинальной стоимости акции не влечет возникновения у акционера каких-либо дополнительных прав. Кроме того, в отношении налогообложения дохода от реализации ценных бумаг*(14), а также дохода в виде дивидендов*(15) предусмотрены специальные правила.

Ссылка финансового ведомства на определение Конституционного Суда РФ N 81-О-О от 16 января 2009 года в рассматриваемом случае, по мнению автора, неприменима.

В данном определении Конституционный Суд РФ указал, что физические лица должны уплачивать НДФЛ в случае получения ими дополнительных акций в связи с увеличением уставного капитала акционерного общества за счет нераспределенной прибыли.

Однако даже в этой ситуации Конституционным Судом РФ не рассматривался вопрос о моменте возникновения обязанности по исчислению и уплате НДФЛ.

Оценка ситуации и налоговые риски

Судебная практика арбитражных судов немногочисленна и противоречива. Так, например, в пользу налогоплательщика высказывались суды Московского и Северо-Западного округов*(16).

Их позиция была обоснована тем, что до реализации акционером акций, номинальная стоимость которых увеличилась вследствие увеличения капитала за счет имущества общества, у налогоплательщика отсутствует объект налогообложения.

Однако следует признать, что в свете указанного выше определения Конституционного Суда РФ, риски принятия решений в аналогичных ситуациях не в пользу налогоплательщика существенно возрастают.

Об этом свидетельствует постановление ФАС Северо-Кавказского округа, в котором суд пришел к выводу, что организация должна исчислить НДФЛ с дохода участника от увеличения номинальной стоимости его доли за счет чистой прибыли на дату регистрации уставного капитала*(17).

Аргументация суда в указанном деле такова: данный вид дохода не поименован в перечне не подлежащих налогообложению доходов, который указан в статье 217 Налогового кодекса. Аналогичная позиция изложена в постановлении ФАС Восточно-Сибирского округа*(18).

При этом в каждом из указанных постановлений суды ссылались на позицию Конституционного Суда РФ, игнорируя тот факт, что в определении N 81-О-О рассматривалась ситуация с увеличением уставного капитала общества путем распределения дополнительных акций, а не путем увеличения номинальной стоимости акций.

На основании сказанного можно сделать следующие выводы: увеличение УК путем увеличения номинальной стоимости акций не приводит к возникновению у акционеров — физических лиц — какого-либо дохода, подлежащего налогообложению в соответствии с положениями действующего законодательства.

Однако данный подход с высокой вероятностью приведет к спорам с налоговой инспекцией, и компании придется отстаивать свою позицию в суде.

При этом предсказать исход данного спора вряд ли возможно, учитывая намечающуюся тенденцию в арбитражных судах установить одинаковый подход в части налогообложения вне зависимости от того, каким образом увеличивается уставный капитал — путем увеличения номинальной стоимости или путем размещения среди акционеров дополнительных акций.

В заключение стоит заметить, что в случае, когда увеличение УК производится путем размещения среди акционеров дополнительных акций, позиция Минфина представляется частично обоснованной: акционеры действительно безвозмездно получают имущество в виде дополнительно размещаемых обществом акций.

Но поскольку доля акционера в уставном капитале не изменяется, то говорить о получении какой-либо экономической выгоды в данном случае не приходится. Например, очевидно, что пакет акций в размере пяти процентов имеет одну цену вне зависимости от того, сколько акций входит в данный пакет.

Аналогичным образом обстоит дело с дивидендами: их размер, причитающийся акционеру, владеющему пятью процентами акций общества, при прочих равных условиях, будет одинаков. Единственная переменная в данном случае — это размер прибыли, причитающейся на одну акцию: чем больше количество акций, тем меньше прибыли на одну акцию.

[su_quote]

Однако, учитывая приведенную позицию Конституционного Суда РФ, мнение финансового ведомства, а также имеющуюся практику арбитражных судов, вероятность того, что суды (не говоря уже о налоговых органах) поддержат налогоплательщика и подтвердят отсутствие у него дохода, очень низкая.

Источник: http://garant48.ru/articles/asd101012/