Является ли доходом страховая выплата по ОСАГО и облагается ли налогом: нюансы для физических и юридических лиц

Получая какой-либо доход, согласно законодательству, мы должны заплатить налог. Но во всех ли случаях он уплачивается, а именно платится ли он при получении страховых выплат по ОСАГО?

В данной статье рассмотрим, особенности налогообложения для граждан и юридических лиц, является ли страховая выплата по ОСАГО доходом, нужно ли платить НДФЛ, порядок действий для организаций и в каких случаях уплата налога не требуется.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что это такое?

Страховые выплаты по ОСАГО – это деньги, которые получает владелец автомобиля, пострадавший в аварии не по своей вине, в качестве возмещения, необходимые, чтобы оплатить ремонт или покупку новой машины в случае её полной гибели.

При этом выплаты осуществляются за счёт средств страховой компании виновника аварии, поскольку полис ОСАГО предусматривает страхование не своего автомобиля и даже не чужого, а ответственность владельца полиса перед другими участниками дорожного движения, которая может наступить из-за его неверных действий, повлекших ДТП.

Особенности налогообложения

Чтобы разобраться, облагается ли налогом страховая выплата, давайте для начала определимся, какие здесь могут быть случаи и особенности.

- Во-первых, законодательство в области налоговых правоотношений в общем виде предусматривает два вида налогоплательщиков:

- физические лица, то есть мы с вами;

- юридические лица, которыми являются предприятия.

- Во-вторых, учитывая, что страховые возмещения, поступая к нам, увеличивают имеющийся у нас капитал, они признаются доходом физического или юридического лица.

- В-третьих, договор ОСАГО со страховщиком может заключить как физическое лицо, так и предприятие, имея на балансе транспортные средства. Соответственно, и страховые выплаты могут получать и физические, и юридические лица, которые признаются доходом и служат причиной возникновения объекта налогообложения.

Значит, плательщиками могут быть как физические, так и юридические лица. Поэтому вид налога зависит от категории субъекта. А налог может взиматься только тот, объект налогообложения по которому рассчитывается исходя из суммы дохода.

Однако то обстоятельство, что появляется доход и объект налогообложения, не означает, что в любом случае должен быть уплачен налог, ввиду того что существует множество преференций, и не все доходы в итоге являются налогооблагаемыми.

Для граждан

Физические лица уплачивают налог на доходы (НДФЛ), порядок начисления и уплаты которого регламентирован главой 23 Налогового кодекса России. Так, кодекс устанавливает, что:

- страховые выплаты относятся к доходам (статья 208);

- данные возмещения не подлежат налогообложению как выплаты по договорам обязательного страхования (статья 213).

Таким образом, физические лица не должны уплачивать НДФЛ со страховых выплат по ОСАГО.

Индивидуальные предприниматели не являются юридическими лицами, поэтому на них распространяются те же правила, которые установлены для физических лиц. Следовательно, НДФЛ с таких доходов они также не перечисляют.

Для юридических лиц

С юридических лиц взимается налог на прибыль, суть которого такова, что объект налогообложения определяется как разница между доходами и расходами. Положения о порядке обложения этим налогом закреплены главой 25 НК РФ. В частности, установлено, что:

- в состав внереализационных доходов входят суммы возмещения убытков и ущерба (статья 250);

- статьёй 251 обозначен исчерпывающий перечень доходов, не учитываемых при определении налоговой базы, в котором отсутствуют суммы возмещения ущерба;

- к внереализационным расходам приравниваются убытки от аварий и чрезвычайных ситуаций (статья 265).

Таким образом, страховые выплаты по ОСАГО входят в состав доходов предприятия, а траты на устранение последствий повреждения корпоративного транспортного средства входят в состав расходов.

Учитывая, что налогом на прибыль облагается только разница между доходами и расходами, то:

- если убытки больше полученного возмещения или равны ему, налог на прибыль не будет взиматься;

- если убытки окажутся меньше возмещения, то облагаться будет только часть страховой выплаты, которая превышает значение полученных убытков.

Является ли доходом?

Вне зависимости от того, на какие цели и по какой причине происходит поступление денежных средств, это является увеличением экономических выгод, а значит, учитывается в качестве дохода, кроме случаев, прямо оговоренных в законодательных актах. И страховые выплаты не стали исключением:

- на основании статьи 208 НК РФ они признаются доходом в целях налогообложения налогом на доходы физических лиц;

- согласно статье 250 НК РФ они также приходятся доходом в целях обложения налогом на прибыль организаций.

Однако следует учитывать, что не с любого дохода взимаются налоги.

Нужно ли платить НДФЛ?

Доходы физических лиц облагаются НДФЛ в соответствии с принципами, отражёнными в главе 23 НК РФ. Налоговая ставка по данному налогу применяется в размере 13%. Однако исходя из сути норм статьи 208 НК РФ, страховые выплаты по ОСАГО, выплаченные в пользу граждан, не должны облагаться налогом, а значит, ничего платить не нужно.

Ввиду этого, гражданам не стоит беспокоиться о том, каким образом платить налог.

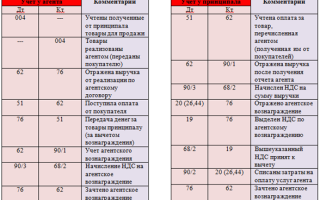

Порядок действий для организаций

Хозяйствующие субъекты не всегда исчисляют налог на прибыль с сумм, полученных в качестве возмещений по договорам ОСАГО. Облагается не полный размер выплат, а исключительно разница между суммой страховой выплаты и фактическими затратами на восстановление автомобиля или покупку нового в случае его полной гибели.

Ставка налогообложения установлена в размере 20%. Например, если:

- сумма страхового возмещения по ОСАГО составила 50 тыс. руб.;

- а фактические расходы на починку машины сложились в размере 45 тыс. руб.;

- то объектом налогообложения по налогу на прибыль будет признаваться разница в размере 5 тыс. руб.;

- а налоговый платёж составит 1 тыс. руб.

Налог со страховых выплат подлежит уплате в том же порядке, как и при получении других видов доходов. Момент уплаты зависит от того, какой метод используется при признании доходов и расходов:

- при методе начисления не имеет значения, когда фактически поступили денежные средства, и когда осуществлены затраты на ремонт машины. Они должны признаваться в тот момент, в котором они имели место. Поэтому налог должен быть перечислен в бюджет сразу без ожидания получения денег;

- при кассовом методе платить следует только после того, как страховая выплата поступит на счёт компании.

Также при начислении и уплате рассматриваемого обязательного платежа следует действовать согласно правилам, установленным статьёй 286 НК РФ. Так, налог на прибыль платится путём перечисления ежемесячных авансовых платежей, рассчитанных исходя из налогооблагаемой прибыли и ставки.

Когда уплата не требуется?

Гражданин, пострадавший в ДТП не по своей вине, получая страховое возмещение на восстановление повреждённого автомобиля или приобретение нового взамен не подлежащего восстановлению, не обязан уплачивать какой-либо налог (о том, когда потерпевший может рассчитывать на выплату по ОСАГО, рассказано тут).

Увеличение средств, которыми он владеет, в связи с поступлением выплаты, является доходом. Однако налогообложению такой доход не подлежит.

Хозяйствующий субъект не имеет обязательств перед бюджетом только в том случае, если на ремонт затрачено не меньше, чем получено от страховщика.

Процесс налогообложения включает в себя множество нюансов. Поэтому важно следовать положениям, закреплённым Налоговым кодексом, и обращать внимание на разъяснения Минфина, налоговой службы. Кроме того, помочь разобраться в особенностях налогообложения может изучение судебной практики.

Источник: https://AvtoGuru.pro/strahovanie/osago/vyplaty/nalog.html

Получили страховку? — заплатите налог. Да, а вы как думали? — бортжурнал Лада 2114 РобинГУД 2009 года на DRIVE2

В последнее время замечаю что выросло кол-во постов о судебных тяжбах со страховыми и иже с ними делами по поводу выплаты после ДТП. Причины ДТП мы опустим, т.к.

они вполне объяснимы, логичны и в общем-то с ними мало что можно сделать, да и не об этом я хотел рассказать.

А хотел я рассказать о том, что после получения страховой выплаты дела Ваши еще не закончены, более того, они могут стоить Вам еще некоей, вполне определенной суммы, как минимум 1т.р.

Пишу сей пост основываясь не на своем опыте, а на письме, которое пришло от одного очень хорошего сайта, на новости которого я подписан. Там вообще много чего крайне полезного для автомобилистов. Текст привожу как есть, без изменений, с сохранением оригинальной орфографии и пунктуации. В общем читайте до конца, это действительно нужно знать каждому автомобилисту!

Вот эта контора приносит реальную пользу обществу. И дело не в том, что они отлично ведут бухгалтерию. Не в том, что там за смешные деньги может заполнить декларацию, не отрывая известного места от стула, любой житель России, где бы он ни находился.

А дело в том, что это единственное место, откуда, при желании, уходят, точно зная, почему именно так, а не иначе необходимо поступать. Ну, во всяком случае, мне неизвестны другие места, где желающим знать и понимать всё объясняют.

Кому как, а мне это очень нужно.

Но для нас с вами сегодня главное не это, а то, что именно из этой полезной конторы приходят всяческие интересные новости о том, что нас ждёт в недалёком будущем и о том, что нам делать в некоторых интересных ситуациях во времени настоящем. Впрочем, вы, если тут иногда бываете, уже видели подобные публикации в разделе «Автомобиль и закон». Очередная — перед вами и готова «нанести» кое-какую пользу.

В вышеупомянутую полезную контору недавно (раньше такого не случалось) стали обращаться люди с просьбой заполнить декларацию по случаю получения извещения от налоговой о необходимости уплатить…

…В этом месте прошу особого внимания, ибо в них было…

…требование подать декларацию и уплатить налог с суммы страховой выплаты по ОСАГО, а также уплатить штраф за неподачу декларации. И, что характерно, на совершенно законных основаниях. И как вам такое нравится?

Поелику тут как-то машины замешаны, мне об этом было рассказано. Сначала я был просто удивлён и возмущён такой несуразицей. Потом подумал, что должен быть какой-то способ не платить, и попросил копии документов. Чтобы посмотреть формулировки и статьи, на которые налоговики ссылаются. Интересно же, да и надо бы разобраться.

Как только появился очередной «счастливчик», копии документов были у меня на руках. Более всего интересным в них оказалось то, что сумма налога была исчислена неверно. Как ни считай, а она должна была быть либо больше, либо меньше.

Как выяснилось позже, мне специально был подсунут именно этот комплект, чтобы я тоже поломал голову. Вдруг да пойму, в чём дело. Но не понял. Также, любопытно было то, что мужчина, который пришёл с этими бумагами, предпочёл просто заплатить.

Он не пожелал разбираться, хотя ему было предложено сделать всё бесплатно. Сказал, что не те деньги.

Вообще-то, дальше планировалось расписать, что в российском законодательстве на эту тему сказано. Всё уже найдено и даже слегка осмыслено. Но сейчас некогда всё это привести в удобочитаемое состояние, а народ с этими проблемами в описанной выше конторе продолжает появляться.

Стало быть, проблема в ближайшее время не рассосётся. А где гарантия, что завтра у меня или у вас не наступит страховой случай? Нет такой гарантии. Посему мы поговорим не о теории, а о практике. О том, что предлагается делать, исходя из того, что рекомендуют налоговики.

С ними, конечно, первым делом посоветовались.

Что делать

Вообще-то, по закону вы обязаны декларировать любые выплаты, а страховщики действительно обязаны подавать сведения в налоговую о страховых выплатах. И они, таки, стали это делать.

Если вы по решению суда получили сумму большую, чем вам насчитала страховая, и не подали декларацию или не включили в неё сумму выплаты по страховке, то, однозначно, ждите «письма счастья» из налоговой. Оно придёт.

Но и в других случаях, на всякий случай, ждите. А чтобы не платить, придётся слегка подготовиться (пусть и постфактум).

Вот вам списочек того, что надо делать, чтобы иметь возможность вместо денег послать в налоговую инспекцию письмо.

Сохраните все документы, подтверждающие факт ДТП. Включая фото и видеоматериалы, если они есть.Не забудьте получить на руки и сохранить калькуляцию от страховой.Если был ещё и суд, который вы выиграли, то храните судебные бумаги.

Обзаведитесь документами (чеки, заказ-наряды, фотографии…), подтверждающими тот факт, что полученная выплата была полностью потрачена на ремонт автомобиля. Особенно это актуально, если был суд. Можно, конечно, вместо этого потом экспертизу сделать, если дело будет того стоить. Но, из моей практики…, зная место падения, солому надо стелить сразу.

В момент падения это будет несколько сложнее и дороже обойдётся.Срок исковой давности — три года. Поэтому храните документы не менее 4-х лет.

Если вам всё-таки пришла бумага с налогом и штрафом, то в ответ пишите пояснение, приложив к нему копии (оригиналы себе оставьте) документов, подтверждающие тот факт, что никакого дохода не случилось, так как все полученные деньги, без остатка, были потрачены на ремонт.

И не забудьте прямо попросить отреагировать на ваше письмо уведомлением (официальный ответ) о результате его рассмотрения. Они и так обязаны, но лучше потребовать письменно. Отправляйте заказным письмом с уведомлением о вручении. Если понесёте лично, то не забудьте поставить отметку на своём экземпляре письма.

Отметка — это штамп с датой, ФИО и подписью исполнителя (того, кто принял), а также номером входящего документа.

Полагаю, — такие «письма счастья», это часть широкой государственной программы по наполнению бюджета любыми путями. Но если в вашем ответном письме будет документальное подтверждение того, что дохода не случилось, и из него будет ясно, что вы готовы к борьбе (все бумаги в наличии), то от вас, скорее всего, отстанут. Результат вам должны сообщить письменно.

И имейте в виду, что 1 000 рублей штрафа вы, скорее всего, заплатите.По закону вы обязаны были подать декларацию, указав сумму полученного дохода до 30 апреля года, следующего за годом получения этого дохода. К этой декларации надобно прилагать копии документов, подтверждающих, как доходы, так и расходы.

Если же у вас возникает доход и, соответственно, налог к уплате, то вы должны уплатить его не позднее 15 июля года, следующего за годом, в котором был получен доход.Избежать штрафа можно только в том случае, если вы подавали какую-то декларацию вообще. Получали, быть может, налоговый или социальный вычет вычет либо отчитались по ОСНО в качестве предпринимателя и т. п.

Тогда просто сдаётся уточнённая декларация. Причём, вы обязаны её сдать. Не сдадите — ваше дело уйдёт к приставам.

Вот так всё у нас, оказывается, интересно.

Достало, конечно, это всё. Мало того, что огрёб неприятностей, связанных с ДТП, так ещё и налог требуют с выплаты! Неприятно. Несправедливо. Но, что имеем…

По крайней мере, теперь понятно, что делать, чтобы обезопасить себя с этой стороны. Собирайте бумажки, храните и не платите. И декларации подавайте, как надо и в срок. А если не знаете, что и как надо, то, во избежание…, проконсультируйтесь в той полезной контре, про которую говорится в начале поста. Ссылка вверху есть. Кстати, к читателям этого блога там отношение особое.

13.01.2016

Однако, поступили разъяснения из налоговой.

Ежели вы тихо и печально получили то, что вам насчитала страховая, то декларировать этот доход вы не должны. Однако, документы от страховой (калькуляцию и прочее), а также документы, подтверждающие факт выплаты, если есть, хранить всё же стоит.

Если же вы получали выплату через суд или поручили это дело специально обученным людям (по сути, если вы продали долг), которые судились-рядились вместо вас, то декларировать доход вы обязаны. И налог заплатить вы обязаны. Если, конечно, у вас нет документов, подтверждающих расходы на ремонт на всю сумму выплаты.

В общем, — судились, а декларацию не подали? — ждите письма и готовьте, на выбор, бумаги или деньги. Причём, декларацию подать вы должны независимо от вашего выбора (бумаги или деньги). Не судились? — даже декларировать ничего не надо.

Информация взята отсюда

Источник: https://www.drive2.ru/l/9504641/

13% от страховых выплат платить или…?

Март 19 15:00 2016 by Андрей Борисов

Наиболее частыми случаями получения страховых выплат после ДТП являются выплаты по ОСАГО и КАСКО. Но не все случаи возмещения ущерба по страховым случаям декларируются как доход.

Итак, вы получили выплату от страховой компании по ОСАГО. С размером выплаты вы можете соглашаться или не соглашаться, но это уже другая тема. В данном случае вы уже получили компенсацию, после чего,

и присылает справку по форме 2-НДФЛ, в которой указывает полученную вами компенсацию как доход.

Заявляя таким образом, что вам ещё нужно оплатить 13 процентов в качестве налога с полученной компенсационной выплаты.

Кроме того, страховая организация направляет в налоговые органы данную информацию, обосновывая компенсационную выплату как ваш доход и рекомендуя отчитаться перед ИФНС о своих доходах по форме 3-НДФЛ.

На деле это незаконно и необоснованно, так как выплаты физическим лицам, имеющие характер возмещения причиненного им ущерба, материальных и моральных потерь по решению суда согласно Федеральному Закону РФ от 07 февраля 1992 года № 2300-1 «О защите прав потребителей»,

В соответствии с действующим ФЗ от 25.04.02 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» договор ОСАГО относится к договорам обязательного страхования.

Налоговое законодательство при определении налоговой базы учитывает доходы, полученные налогоплательщиком в виде страховых выплат, за исключением выплат, полученных: по договорам обязательного страхования, по договорам добровольного страхования жизни, а также по договорам добровольного личного страхования, предусматривающим выплаты на случай смерти, причинения вреда здоровью и (или) возмещения медицинских расходов застрахованного лица (за исключением оплаты стоимости санаторно-курортных путевок).

В силу пункта 3 статьи 217 НК РФ все виды установленных законодательством компенсационных выплат не подлежат налогообложению.

Поскольку вы не получали налогооблагаемого дохода, у страховщика не возникла предусмотренная пунктом 5 статьи 226 НК РФ обязанность сообщать о таком доходе налоговому органу.

Соответственно, действия страховой компании нарушают законодательство о налогах и сборах в Российской Федерации.

Обращаясь в суд после получения такого письма от страховой компании, вы к тому же вправе требовать с ответчика взыскать расходы на оплату представителя и оплату госпошлины. В суде вы заявите требования об обязании страховой компании исключить доход из налогооблагаемой базы и выдать уточненную справку по форме 2-НДФЛ. ИФНС указывается третьим лицом.

Обращаясь в ИФНС, необходимо заявление, в котором вы должны указать, что выплата произведена по возмещению ОСАГО и соответственно никакие 13% от полученной суммы уплачивать не требуется, о чем свидетельствует ст. 213 Налогового Кодекса РФ. К заявлению приложить копии всех документов по ДТП и копию полиса ОСАГО.

С КАСКО немного по-другому. В этом случае заключается договор добровольного имущественного страхования и

Так, согласно пункту 4 ст. 213 Налогового Кодекса РФ, «по договору добровольного имущественного страхования (включая страхование гражданской ответственности за причинение вреда имуществу третьих лиц и (или) страхование гражданской ответственности владельцев транспортных средств) при наступлении страхового случая

— гибели или уничтожения застрахованного имущества (имущества третьих лиц) как разница между суммой полученной страховой выплаты и рыночной стоимостью застрахованного имущества на дату заключения указанного договора (на дату наступления страхового случая — по договору страхования гражданской ответственности), увеличенной на сумму уплаченных по страхованию этого имущества страховых взносов;

— повреждения застрахованного имущества (имущества третьих лиц) как разница между суммой полученной страховой выплаты и расходами, необходимыми для проведения ремонта (восстановления) этого имущества (в случае, если ремонт не осуществлялся), или стоимостью ремонта (восстановления) этого имущества (в случае осуществления ремонта), увеличенными на сумму уплаченных по страхованию этого имущества страховых взносов.

Обоснованность расходов, необходимых для проведения ремонта (восстановления) застрахованного имущества в случае, если ремонт (восстановление) не производился, подтверждается документом (калькуляцией, заключением, актом), составленным страховщиком или независимым экспертом (оценщиком).

Обоснованность расходов на произведенный ремонт (восстановление) застрахованного имущества подтверждается следующими документами:

1) договором (копией договора) о выполнении соответствующих работ (об оказании услуг); 2) документами, подтверждающими принятие выполненных работ (оказанных услуг);

3) платежными документами, оформленными в установленном порядке, подтверждающими факт оплаты работ (услуг).

При этом не учитываются в качестве дохода суммы возмещенных страхователю или понесенных страховщиками расходов, произведенных в связи с расследованием обстоятельств наступления страхового случая, установлением размера ущерба, осуществлением судебных расходов, а также иных расходов, осуществленных в соответствии с действующим законодательством и условиями договора имущественного страхования».

Согласно статье 41 НК РФ доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая в соответствии с главами «Налог на доходы физических лиц» и «Налог на прибыль организаций» данного Кодекса; при этом пунктом 1 статьи 208 предусмотрено, что может относиться к доходам от источников в Российской Федерации для целей обложения налогом на доходы физических лиц.

Поэтому, руководствуясь вышеуказанной нормой,

если таковые производились.

Так, в случае гибели (уничтожения) авто доходом будет разница между страховым возмещением и рыночной стоимостью застрахованного автомобиля на дату заключения договора со страховой компанией.

Плюс уплаченная страховая премия КАСКО (стоимость полиса). Например, вы приобрели в автосалоне автомобиль за 600 000 рублей, полис КАСКО обошелся в 40 000 рублей.

После чего его угнали, он сгорел, не важно.

Если страховка будет больше — то как раз сумма, большая 640 000 рублей, облагается как НДФЛ по ставке 13%.

В случае если пострадало только «железо» в ДТП, то необходимо из полученной компенсации вычесть затраты на ремонт, подтвержденные документально, прибавив стоимость покупки полиса КАСКО. Здесь как раз излишняя разница облагается НДФЛ по ставке 13 %.

Так что обязанность декларировать доход по выплатам КАСКО всё равно остаётся.

Резюмируя вышеизложенное, нужно дополнить, что все выплаты физическим лицам, имеющие характер возмещения причиненного им ущерба, материальных и моральных потерь именно по решению суда согласно Закону Российской Федерации «О защите прав потребителей», являются компенсационными и не относятся к доходам, в связи с чем не подлежат включению в налогооблагаемый доход.

Удачи на дорогах!

Источник: https://amsrus.ru/2016/03/19/13-ot-strahovyh-vyplat-platit-ili/

Облагаются ли НДФЛ страховые выплаты по ОСАГО и КАСКО?

Страховые выплаты — включая ОСАГО и КАСКО — поименованы в перечне доходов, учитывающихся при определении налоговой базы. И хотя выгода при получении страховки порой не столь очевидна, игнорировать ее не стоит.

Страховые выплаты при наступлении страхового случая упомянуты в перечне доходов физлиц, которые могут быть получены от российских источников на территории РФ и иностранных организаций за пределами РФ и являются объектами налогообложения НДФЛ (подп.2 п.1 ст.208, подп.2 п.3 ст.

208 НК РФ).

Однако при определении дохода, подлежащего налогообложению, Налоговый кодекс разделяет страховые выплаты, полученные по договорам обязательного страхования в соответствии с законодательством, и страховые выплаты, полученные по договорам добровольного имущественного страхования.

В соответствии с действующим законом от 25.04.02 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» ОСАГО относится к договорам обязательного страхования. НДФЛ с выплат по договору ОСАГО при наступлении страхового случая потерпевшие платить не должны в силу положений подпункта 1 пункта 1 статьи 213 НК.

Что касается страхования КАСКО, то здесь заключается договор добровольного имущественного страхования. Возмещенный ущерб по полису КАСКО подлежит обложению НДФЛ на основании пункта 4 статьи 213 НК. В этом же пункте описаны особенности обложения.

Так, в случае гибели (уничтожения) авто доходом будет разница между страховым возмещением и рыночной стоимостью застрахованного автомобиля на дату заключения договора со страховой компанией. Плюс уплаченная страховая премия КАСКО (стоимость полиса).

Пример: Рыночная стоимость угнанного автомобиля составляет 500 тыс. рублей, полис КАСКО обошелся в 50 тыс. рублей. Если страховая выплата будет меньше или равна 550 тыс. рублей, то платить НДФЛ не придется. Если страховка будет больше — сумма превышения облагается НДФЛ по ставке 13%.

Если имеет место только повреждение, то чтобы определить доход необходимо из суммы выплаты, полученной от страховой компании, вычесть стоимость ремонта, увеличенного на страховую премию. Положительная разница облагается НДФЛ.

Если ремонт произведен, расходы подтвердят следующие документы:

- договор на выполнение работ (оказание услуг);

- акт выполненных работ;

- документы, подтверждающие факт оплаты.

Если ремонт не производился, понадобится заключение страховщика или независимого оценщика, которое подтвердит обоснованность расходов на ремонт.

Не будут считаться доходами страхователя возмещенные страховой компанией:

- расходы, связанные с расследованием обстоятельств наступления страхового случая;

- судебные расходы;

- иные расходы, осуществленные в соответствии с законодательством и условиями договора страхования.

Вообще, страховка предназначена для компенсации убытков от страхового случая, и ситуации, когда сумма страховки превышает полученный ущерб, крайне редки.

Если все же сумма выплаты превысила, допустим, предполагаемую стоимость ремонта автомобиля, то обязанность по исчислению, удержанию и перечислению в бюджет НДФЛ с такого дохода возлагается на страховую компанию как на налогового агента.

Если этого не произошло — обязанность исчисления, уплаты и декларирования доходов целиком ложится на физлицо-получателя страховой выплаты (подп.4 п.1 ст.228, п.1 ст.229 НК РФ).

Источник: http://nalogfaq.ru/stavki-ndfl/oblagayutsya-li-ndfl-strahovyie-vyiplatyi-po-osago-i-kasko.html

Налог с продажи автомобиля: 5 советов, как избежать налогооблажения

Почему это происходит, знает практически каждый автолюбитель. Налог с продажи авто обязаны заплатить те собственники, которые владели им менее 3 лет или 36 календарных месяцев. Продажа транспорта, который был в собственности у одного гражданина менее этого срока, рассматривается государством, как получение финансовой выгоды. И соответственно, должно облагаться подоходным налогом.

В каких случаях платится налог при продаже автомобиля?

Каждому собственнику перед продажей своего автомобиля можно порекомендовать:

- Определить срок владения ТС. Отсчёт срока владения движимым имуществом начинается со дня подписания договора, по которому оно было приобретено. Если с этой даты прошло 36 (тридцать шесть) полных календарных месяцев и одни сутки, то продажа этого автомобиля не будет облагаться налогом. А если планируемая продажа будет произведена до истечения этого срока, автовладелец будет обязан заплатить в бюджет государства 13% от дохода.

- Определиться с продажной ценой. Платить налоги будут только владельцы тех авто, стоимость которых при продаже, больше стоимости при его покупке. То есть разница цен должна быть со знаком плюс. Именно с этой прибыли и платится налог.

- Просчитать сумму налога, чтобы понять, целесообразно ли совершать сделку по продаже.

Когда доход с продажи автомобиля не будет облагаться налогом?

Вопрос: «Как не платить налог с продажи автомобиля?» актуален для любого владельца, который собирается расстаться со своим автотранспортом. Согласитесь, вряд ли есть такой продавец авто, который бы старался сделать так, чтобы заплатить налог с продажи как можно больше. Всех без исключения автовладельцев интересует тема снижения налогообложения. Об этом подробнее.

Длительность владения

Итак, чтобы не платить налог с продажи автомобиля нужно дождаться, когда исполнится три полных года с момента его покупки. Датой покупки будет считаться день, когда был подписан обеими сторонами (продавцом и покупателем) договор купли-продажи. После того, как пройдёт налогооблагаемый период, можно продавать свой автомобиль без оглядки на налоговую службу.

Доход отсутствует

В тех случаях, когда три года ещё не прошло, а цена реализации транспортного средства равна или меньше цены его покупки, подоходный налог не платится. Это обусловлено тем, что фактического дохода продавец не получил, а продал своё имущество в убыток.

В качестве доказательств такой бесприбыльной сделки у продавца должны быть в наличии договоры, по которым был куплен и продан этот автотранспорт, а также платёжные документы и акты приёма-передачи имущества.

После продажи бывшему собственнику нужно будет отчитаться перед фискальным органом с помощью специальной декларации и отразить в ней факт отсутствия прибыли.

Стоимость автомобиля

Не все автовладельцы осведомлены о том, с какой суммы не берётся подоходный налог в 2018 году. Речь идёт о необлагаемой налогом сумме ¼ миллиона рублей, с помощью которой можно уменьшить или вовсе избежать налогообложения.

Если продать свой автомобиль за цену, равную или менее 250000 рублей, до истечения срока владения им 3 лет, то на законных основаниях можно не уплачивать налог. Но при этом сохраняется обязательство подать декларацию и отчитаться перед государством о произошедшей продаже имущества. Необходимо заполнить соответствующую графу отчётного документа о стоимости автомобиля.

Налоговый кодекс Российской Федерации предоставляет возможность снизить налоговую базу при продаже любого транспорта, передвигающегося по земле, воде или воздуху, всем налогоплательщикам, двумя законными методами: с помощью налогового вычета и уменьшения своего дохода на сумму расходов. Для каждой продажи можно использовать только один из этих способов.

Предоставление налогового вычета

Каждый продавец, который имел в своём владении автотранспорт менее 36 календарных месяцев, имеет право воспользоваться налоговым вычетом.

Налоговый вычет – это лимитированная государственными законами сумма в 250000 рублей, на которую можно уменьшить свою прибыль от продажи ТС. Причём, если гражданин реализует несколько транспортных средств, то их стоимость суммируется, а сумма налогового вычета остаётся прежней.

Пример № 1

Ольга Валентиновна была собственником автомобиля 30 месяцев и продала его за 277000 р. Расчёт налога на доходы физических лиц (НДФЛ) будет происходить по формуле:

(277000 – 250000) * 13% = 3510 рублей.

Пример № 2

Ольга Валентиновна, помимо автомобиля за 277000 рублей, реализовала второе транспортное средство – квадрацикл, за 263000 рублей (также менее 3 лет в собственности), то расчёт налога будет произведён таким образом:

(277000 + 263000) – 250000 = 37700 рублей.

Уменьшение дохода на сумму расходов

Российское законодательство позволяет использовать метод снижения дохода от продажи авто на ту сумму, которая была потрачена на приобретение следующего «железного коня». Как правило, этим способом пользуются автовладельцы, которые покупают и продают транспорт по цене гораздо превышающий 250 тыс. рублей.

Для того чтобы полноправно можно было применить этот метод, у налогоплательщика должны быть документы, подтверждающие факты продажи и покупки ТС, платёжные документы с обеих сделок (чеки, расписки, счёт) и документы, подтверждающие факты приёма-передачи имущества (акты).

Отсутствие какого-либо из вышеперечисленных документов может послужить поводом для отказа со стороны ФНС РФ.

Пример № 1

Ольга Сергеевна, владеющая автомобилем 2 года и 9 месяцев, осуществила сделку и выручила за него 2260000 рублей. Сразу за продажей, она осуществила покупку более новой модели авто за 2500000 рублей. НДФЛ она платить не будет, так как сумма покупки превышает сумму продажи:

(2260 000 – 2500 000) * 13% = 0 рублей.

Пример № 2

Если бы ситуация складывалась другим образом, и Ольга Сергеевна продала бы авто за 2500000 рублей, а купила бы за 2260000 рублей, то рассчитывать на полное освобождение от уплаты НДФЛ она не могла бы. Расчёт налога:

(2500000 – 2260000) * 13% = 31200 рублей.

При этом методе снижения доходности сделки по купле-продаже ТС используются ТОЛЬКО расходы, потраченные на приобретение автотранспорта. При этом расходы, которые были потрачены на его содержание, ремонт любой сложности, на неотделимые улучшения во внимание не берутся.

Вариант налогового вычета выбирают автовладельцы, которые продают и покупают автотранспорт в пределах 250 тыс. рублей и немного выше. А для тех собственников ТС, которые занимаются более дорогостоящими сделками, целесообразно применять метод «доходы минус расходы».

Обязательно ли подавать декларацию?

Налоговая декларация 3-НДФЛ (КНД 1151020) – это установленная форма отчётности перед государством, которая подаётся в подразделение налоговой инспекции по месту постоянной или временной регистрации граждан, которые получили доход от реализации движимого и недвижимого имущества.

Автомобиль в собственности более 3 лет

Если продана автомашина, которой продавец владел больше трёх лет, то у него не возникает обязательств отчитываться перед государственным фискальным органом в продаже и подавать налоговую декларацию.

Диаметрально противоположная ситуация складывается для всех бывших собственников автомобилей, которые были проданы до истечения облагаемого налогом периода в 36 месяцев. Подача декларации о доходах является обязательной для всех продавцов.

Важно сделать отчётный документ и подать его в срок до последнего дня апреля в ФНС по месту постоянного пребывания.

Сделать это можно лично (или через официального представителя), дистанционно (по почте РФ или онлайн через сайт налоговой инспекции РФ).

Стоимость автомобиля

При продаже автомобиля, который прослужил своему последнему хозяину меньше трёх лет, предоставление отчёта по форме КНД 1151020 — это обязанность, которую отменить нельзя. При этом стоимость, за которую было реализовано имущество, не имеет значения. Декларацию нужно подавать в любом случае, даже если:

- автомобиль продан за цену = 250000 рублей или меньше;

- автомобиль продан за цену меньше цены его покупки;

- автомобиль продан за цену больше цены его покупки;

- при расчёте налога используется метод уменьшения дохода на сумму расходов, и дохода нет;

- при расчёте налога используется метод уменьшения дохода на сумму расходов, и дохода есть.

Советы по заполнению декларации

Декларацию можно заполнить в виде бумажного документа рукописно или на компьютере. Для удобства заполнения целесообразно воспользоваться бесплатной обучающей программой «Декларация». Она доступна для всех пользователей на официальном сайте ФНС РФ.

Правила заполнения:

- при рукописном заполнении используйте только ручки синего или чёрного цвета. Заполненный карандашом или цветными чернилами документ не принимается;

- писать нужно заглавными печатными буквами;

- числовые поля заполняются слева направо, начиная с первой ячейки;

- исправления не допускаются;

- пустые графы заполняются прочерками;

- при заполнении на компьютере используйте только шрифт «Courier New», размер от 16 до 18;

- страницы должны быть пронумерованы, начиная с 001;

- суммы указываются с копейками, при этом более 50 копеек округляются до рубля;

- каждый заполненный лист, кроме титульного, должен быть лично подписан;

- при распечатке и заполнении следите за корректным изображением штрих-кода. Скреплять листы в том месте, где расположен штрих-код нельзя;

- сведения, указанные в декларации, должны быть подтверждены документами, которые оформляются в виде одного приложения.

Какие сведения указать в декларации?

Для декларации полученного дохода от реализации транспортного средства нужно заполнить шесть страниц: два титульных листа, разделы «А», «Е», а также разделы под номерами 1 и 6. Данный документ заполняют все резиденты и нерезиденты РФ, прожившие на территории России более полугода и продавшие свои ТС.

Титульные листы вмещают в себя личные сведения о налогоплательщике, его контактах (адрес, телефон) и все данные о проданном движимом имуществе.

Раздел «А» требует подробно изложить данные о договоре купли-продажи, цену договора (стоимости проданного ТС), а также данные о покупателе (со слов заявителя),

В разделе «Е» происходит наглядный расчёт НДФЛ с учётом налогового вычета, если таковой применяется.

Разделе «1» нужен для отражения размера налога и размера прибыли от продажи ТС.

Раздел «6» отражает окончательную сумму подоходного налога налогоплательщика, которая подлежит уплате в государственный бюджет.

Отдельным реестром составляется список приложений, который, как правило, состоит из: договоров купли-продажи ТС, передаточных актов и платёжных документов. При наличии оригиналов этой документации и копий, в качестве приложений к налоговой декларации, у заявителя не возникает проблем с налоговым вычетом или применением метода снижения налога «доход минус расход».

Сроки подачи декларации

Эта форма отчёта предоставляется в текущем году за доходы, полученные в предыдущем отчётном году. То есть в 2019 году необходимо будет подать декларацию по поводу совершенных сделок в 2018 году.

Крайний срок подачи документа в 2018 году — 3 мая. Но, исходя из того, что месяц май начинается, как правило, с праздничных дней, то фактически по-прежнему срок подачи ограничивается 30 апреля.

Не дожидаться крайнего срока для сдачи декларации, а если так случилось, лучше отправить документ по почте РФ. В этом случае, дата отправки письма (лучше всего заказного, с описью вложений и уведомлением о вручении) будет являться датой подачи декларации.

Статья 119 НК РФ предусматривает наложение административной ответственности и штрафа в денежном выражении на каждого продавца транспортного средства, который не подал декларацию вовсе и (или) несвоевременно выполнил требование государства. Штрафные санкции начнут начисляться уже с 4 мая. Размер штрафа — 5% от суммы, указанной в декларации, но более 1/3 части от суммы, указанной в декларации, и не менее одной тысячи рублей.

Заключение

Любого человека, который собирается продавать автомобиль или уже его продал, интересуют два денежных вопроса: «Нужно ли платить налог при продаже автомобиля?» и «Какой налог с продажи автомобиля, придётся заплатить в казну государства?»

Подлежит ли сумма, полученная от продажи автомобиля, налогообложению зависит:

- от периода владения им (до или после трёх лет). Любая продажа авто в период первых трёх лет владения, будет расценена государством, как коммерческая сделка, а вырученные деньги будут доходом. Подача декларации и уплата подоходного налога по ставке 13% будет обязательной;

- от цены продажи. Необлагаемая сумма в 250000 рублей и использование законных методов уменьшения налогового бремя становится для многих автовладельцев «спасательным кругом» от налогов.

Все продавцы автомобилей и других транспортных средств (водного, наземного, воздушного способа передвижения), которые осуществляют продажи в период до истечения трёхлетнего срока владения, должны предоставить в налоговую инспекцию по месту прописки специальную декларацию.

Сделать это нужно даже в том случае, если как такой прибыли от сделки не было получено. Это нужно отразить в отчётном документе и подать его не позднее первых чисел мая. При этом нужно помнить, что отчёт подаётся в текущем году за предыдущий год. Декларацию можно составить и подать самостоятельно или с помощью специалистов.

Также отослать документ в ФНС РФ можно дистанционными способами – по почте России или через сайт www.nalog.ru.

Оценка статьи:

(2

Источник: https://AutoiZakon.ru/nalogi/nalog-s-prodazhi-avtomobilya

Налоговый вычет при покупке автомобиля — можно ли получить возврат налога | Юридические Советы

Последнее обновление Июнь 2018

Не редкость сегодня услышать: «Купил квартиру? А налог вернул?». Да, это удобно, выгодно. Кто же от этого откажется? Сначала мы долго привыкали к имущественному налоговому вычету на жилье, казалось все сказками, однако сегодня каждый риэлтор, да и простой покупатель и продавец знают, что такое возврат НДФЛ при покупке жилья и тонкости этого вопроса.

Достаточно часто сегодня можно услышать вопрос, а существует ли налоговый вычет на покупку автомобиля (машины)? Автомобили — это товар дорогой и социально статусный, автомобилеоброт в стране огромный. На сегодняшний день налажены и кредитные, и страховые отношения.

С покупкой жилья все понятно: при покупке недвижимости стоимостью до 2 млн. рублей, налогоплательщик может вернуть до 260 тысяч рублей (13% от стоимости приобретенной квартиры или дома) см. как получить имущественный налоговый вычет.

А вот возврата НДФЛ при покупке автомобиля не существует. Автотранспортное средство — это имущество, и следовательно, налоговый вычет следует искать в списке имущественных вычетов. Однако этот вычет предоставляется налогоплательщику только:

- На приобретение квартиры, жилого дома (любого объекта жилой недвижимости или доли в них).

- На строительство объекта жилой недвижимости, а также приобретение земельных участков под это строительство.

- На погашение % по кредитам на приобретение или строительство жилья и земельного участка под это строительство.

Продажа автомобиля

А вот что есть в законодательстве по поводу налогового вычета в случае продажи автомобиля:

- Если автомобиль был в собственности более 3 лет (36 месяцев от даты договора), то гражданин освобождается от уплаты налога.

- При продаже автомобиля, бывшего в собственности менее 3 лет, гражданин должен подать декларацию по форме 3-НДФЛ (иначе штраф 1000 руб) с указанием стоимости продажи машины. В случае продажи автомобиля дороже, чем было потрачено на покупку (документально подтверждено), с разницы продавец должен уплатить НДФЛ в размере 13% (см. как рассчитать и уплатить налог при продаже автомобиля менее 3 лет в собственности).

- Продажа автомобиля стоимостью до 250 000 рублей не подлежит налогообложению. То есть даже если гражданин получил прибыль от продажи машины, но цена продажи менее 250 тыс. рублей, такая сумма является налоговым вычетом и не подлежат налогообложению. Но, декларацию 3- НДФЛ подать следует в любом случае, если автомобиль был в собственности менее 3 лет.

Пример: если гражданин продал машину за 300 тысяч рублей, но документов, подтверждающих ее покупку нет, он может воспользоваться таким вычетом в 250 тыс. рублей и уплатить 13% с 50 тыс. руб (300 — 250=50), если есть подтверждающие документы, к примеру, покупка за 270 тыс, то 13% рассчитываются с 30 тыс. руб. (300-270=30).

Почему нет налогового вычета при покупке машины?

Или законодатель недооценивает роль автомобиля в современной жизни, его влияние на развитие транспортной системы, или считает автомобили роскошью, а не необходимостью. Да, и переход права собственности такой же сложный как с жильем: та же регистрация, те же госпошлины, очереди и пр.

Кстати сказать, и стоимости сопоставимы. Не редки сделки по равноценному обмену автомашины на квартиру или наоборот. Но факт остается фактом и еще раз твердо его подчеркнем: имущественного налогового вычета на покупку автомобиля законодательством не предусмотрено.

Если у Вас есть вопросы по теме статьи, пожалуйста, не стесняйтесь задавать их в комментариях. Мы обязательно ответим на все ваши вопросы в течение нескольких дней. Однако, внимательно прочитайте все вопросы-ответы к статье, если на подобный вопрос есть подробный ответ, то ваш вопрос опубликован не будет.

Источник: http://juresovet.ru/vozvrat-naloga-pri-pokupke-avtomobilya-sushhestvuet-li-nalogovyj-vychet/

Какими налогами облагается страховая выплата

Компенсация материального вреда физическому лицу не облагается налогом на доходы физических лиц — НДФЛ.

В соответствии со ст.

41 Налогового кодекса доходом признается экономическая выгода в денежной или натуральной форме.

При получении страховой выплаты потерпевший не получает экономическую выгоду в денежной или натуральной форме, он получает денежную сумму для возмещения убытков в связи с наступлением страхового случая.

ОСАГО.

Налоговый кодекс статья 213. Особенности определения налоговой базы по договорам страхования

1. При определении налоговой базы учитываются доходы, полученные налогоплательщиком в виде страховых выплат, за исключением выплат, полученных:

1) по договорам обязательного страхования, осуществляемого в порядке, установленном законодательством Российской Федерации;

Данные положения также относятся к компенсационным выплатам от Российского союза автостраховщиков (РСА).

Выплата по ОСАГО не облагается НДФЛ, т.к. ОСАГО относиться к обязательному виду страхования.

КАСКО.

В соответствии со ст.

929 Гражданского кодекса по договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

Если страховая выплата получена по решению суда значит размер вреда подлежащего взысканию со страховой компании установлен судом, именно в том размере, в каком это необходимо для восстановления поврежденного имущества.

При добровольной выплате страхового возмещения страховщик определяет размер убытков в соответствии с ФЗ «Об организации страхового дела», т.к. определить размер убытков это его обязанность.

Целью страхования автомобиля по договору КАСКО, то есть от рисков повреждения (ущерба) и хищения (угона) является возмещение его владельцу стоимости восстановительного ремонта автомобиля, в случае его повреждения, либо стоимости утраченного автомобиля, в случае его хищения или такого повреждения автомобиля, когда его восстановление технически невозможно либо экономически нецелесообразно. Цель страховой выплаты приведение имущества в первоначальное (доаварийное) состояние, а не получение дохода.

Компенсация морального вреда, штрафные санкции и неустойка.

Суммы штрафов и неустойки, получаемых физическим лицом на основании решения суда, за несоблюдение в добровольном порядке удовлетворения требований потребителя, выплачиваемых организацией, в соответствии с Законом Российской Федерации от 07.02.1992 N 2300-1 «О защите прав потребителей», в статье 217 Налогового Кодекса не поименованы, и, следовательно, такие выплаты не подлежат освобождению от обложения налогом на доходы физических лиц.

Сумма денежных средств, выплачиваемая на основании судебного решения в возмещение морального вреда, причиненного организацией физическому лицу, является компенсационной выплатой, предусмотренной пунктом 3 статьи 217 Кодекса, и на этом основании не подлежит обложению налогом на доходы физических лиц.

Обзор практики рассмотрения судами дел, связанных с применением главы 23 Налогового кодекса Российской Федерации, утвержден Президиумом Верховного Суда Российской Федерации 21 октября 2015 года.

7. Производимые гражданам выплаты неустойки и штрафа в связи нарушением прав потребителей не освобождаются от налогообложения. Выплачиваемая гражданину денежная компенсация морального вреда налогом не облагается.

Вступившим в законную силу решением суда со страховой организации в пользу гражданина взыскана предусмотренная Законом Российской Федерации от 07.02.

1992 No 2300-1 «О защите прав потребителей» неустойка за нарушение срока выплаты страхового возмещения, штраф за отказ в добровольном удовлетворении требования потребителя о выплате страхового возмещения, а также денежная компенсация морального вреда (пункт 6 статьи 13, статья 15 и пункт 5 статьи 28 Закона).

Исполнив решение суда, страховая организация направила в налоговый орган справку по форме 2-НДФЛ, в которой указала выплаченные во исполнение судебного акта суммы в качестве дохода, полученного гражданином, налог с которого не мог быть удержан при выплате.

Полагая, что включенные в облагаемый налогом доход суммы не подлежат налогообложению, гражданин обратился в районный суд с заявлением к страховой организации о признании незаконными её действий в качестве налогового агента.

Суд первой инстанции заявленные требования удовлетворил.

Поскольку суммы неустойки и штрафа, предусмотренные Законом Российской Федерации «О защите прав потребителей», по своей правовой природе представляют собой меру ответственности страховой организации за нарушение прав потребителя, они не связаны с доходом гражданина.

Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика, плательщика сборов (пункт 7 статьи 3 НК РФ), а следовательно, при отсутствии в главе 23 Кодекса прямого указания об отнесении таких выплат к облагаемым доходам налог при их получении гражданином взиматься не должен.

Выплаты физическим лицам, призванные компенсировать в денежной форме причиненный им моральный вред, также не относятся к экономической выгоде (доходу) гражданина, что в соответствии со статьями 41, 209 НК РФ означает отсутствие объекта налогообложения.

Судебная коллегия областного суда, признав правильными выводы суда в отношении налоговых последствий выплаты денежной компенсации морального вреда, не согласилась с выводами суда первой инстанции, сделанными в отношении неустойки и штрафа.

Предусмотренные законодательством о защите прав потребителей санкции, носят исключительно штрафной характер. Их взыскание не преследует цель компенсации потерь (реального ущерба) потребителя.

Поскольку выплата сумм таких санкций приводит к образованию имущественной выгоды у потребителя, они включаются в доход гражданина на основании положений статей 41, 209 НК РФ вне зависимости от того, что получение данных сумм обусловлено нарушением прав физического лица.

(По материалам судебной практики Пермского краевого суда, Свердловского областного суда, Ставропольского краевого суда, Челябинского областного суда).

Источник: http://kzpa66.ru/oblagaetsya-li-strahovaya-vyplata-nalogom-ndfl.html