Договор аренды недвижимости: варианты формирования арендной платы и учет

Договор аренды недвижимости является, пожалуй, одним из самых распространенных видов договоров в предпринимательской деятельности. Многие компании арендуют офисы, технику, основные средства. Но чаще всего, говоря об аренде, юридические лица и предприниматели сталкиваются с арендой недвижимости. Однако договор аренды имеет множество особенностей.

Общие положения договора аренды

Согласно статье 606 ГК РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Если договор заключается на срок до 11 месяцев или на неопределенный срок, то такой договор не регистрируется. Заключенными после государственной регистрации считаются долгосрочные договоры аренды.

Если в договоре аренды указано, что размер арендной платы устанавливается по соглашению сторон, условие об арендной плате считается существенным (постановление ФАС Московского округа от 02.09.2008 N КГ-А40/7717-08 по делу N А40-4022/08-77-53).

В Гражданском кодексе установлено несколько вариантов установления арендной платы. Арендная плата устанавливается за все арендуемое имущество в целом или отдельно по каждой из его составных частей в виде:

1) определенных в твердой сумме платежей, вносимых периодически или единовременно;

2) установленной доли полученных в результате использования арендованного имущества продукции, плодов или доходов;

3) предоставления арендатором определенных услуг;

4) передачи арендатором арендодателю обусловленной договором вещи в собственность или в аренду;

5) возложения на арендатора обусловленных договором затрат на улучшение арендованного имущества.

Однако на практике чаще всего встречаются следующие виды арендной платы:

— в виде твердой суммы платежей;

— в виде твердой суммы и переменной части.

Вместе с тем, очень важно установить порядок определения арендной платы в договоре. Дело в том, что если в договоре аренды содержится ссылка на приложение, в котором указан размер арендной платы, но само приложение не подписано, договор согласно п. 1 ст. 432 ГК РФ может быть признан незаключенным (постановление ФАС Московского округа от 02.09.2008 N КГ-А40/7717-08).

Конечно, некоторые суды приходят к мнению о том, что если данное условие не согласовано, то арендатор в соответствии с п. 1 ст. 614 ГК РФ должен вносить арендную плату в порядке, на условиях и в сроки, обычно применяемые при аренде аналогичного имущества при сравнимых обстоятельствах (Определение ВАС РФ от 23.09.2009 N ВАС-9266/08).

Но и в этом случае компании придется доказывать свою правоту в суде.

В этой связи, данное условие договора является очень важным. Рассмотрим виды арендной платы.

Твердая сумма арендных платежей

Арендная плата в форме твердых фиксированных платежей вносится путем осуществления наличных и безналичных расчетов (гл. 46 ГК РФ). Согласование размера арендной плату производится путем указания размера арендной платы в рублях (п. 1 ст. 317 ГК РФ).

Данный вариант является наиболее удобным и для арендодателя и для арендатора, поскольку арендная плата учитывается ежемесячно, равными частями и отсутствуют риски необходимости доказывания перед налоговой при увеличении или уменьшении арендной платы.

В части налогообложения арендные платежи признаются расходами. Арендные платежи за арендуемое имущество для целей налогообложения прибыли признаются прочими расходами, связанными с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

Сумму НДС, предъявленную арендодателем, организация имеет право принять к вычету при наличии счета-фактуры арендодателя (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Также расходы в виде арендных платежей может признать налогоплательщик, применяющий упрощенную систему налогообложения в день перечисления денежных средств на счета в банках или внесения в кассу.

По мере перечисления арендной платы на расходы относится также «входной» НДС, предъявленный арендодателем (пп. 4 и 8 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ).

Если же арендатор уплачивает арендную плату авансом, то арендная плата не учитывается в расходах.

Амортизацию по полученному в аренду основному средству арендатор не начисляет (п. 50 Методических указаний по бухгалтерскому учету основных средств).

В бухгалтерском учете недвижимость у арендатора будет учитываться на забалансовом счете 001. У арендодателя, недвижимость так и будет учитываться на 01 счете. Приведем пример учета помещения и арендной платы у арендатора, применяющего УСН.

| Дебет | Кредит | Сумма (руб.) | Операция, основание |

| 001 | — | 12 000 000 | Отражена стоимость помещения, переданного по договору аренды на основании договора, инвентарной карточки и акта |

| 20 | 76 | 236 000 | Отражены расходы на аренду помещения в виде арендной платы на основании договора аренды, счета арендодателя |

| 76 | 51 | 236 000 | Произведена оплата по договору аренды, документальным основанием будет являться выписка банка |

| 001 | 12 000 000 | Помещение возвращено владельцу по акту приемки-передачи |

У арендодателя доходы будут также учитываться на 76 счете. Для учета расчетов с арендатором может использоваться счет 76 «Расчеты с разными дебиторами и кредиторами» (Инструкция по применению Плана счетов).

Приведем пример учета арендной платы у арендодателя.

| Дебет | Кредит | Сумма (руб.) | Операция, основание) |

| 76 | 91-1 | 236 000 | Отражен доход в виде арендной платы за текущий месяц на основании договора, бухгалтерской справки |

| 91-2 | 68-1 | 36 000 | Отражена сумма НДС, предъявленная арендатору на основании счета-фактуры |

| 51 | 76 | 236 000 | Получена арендная плата |

Вместе с тем, чаще встречается арендная плата состоящая из двух частей – постоянной и переменной.

Арендная плата в виде твердой и переменной части

Часто встречается вариант, когда договором предусматривается арендная плата, состоящая из двух частей: основная арендная плата и переменная арендная плата. Переменная часть арендной платы определяется как доля арендатора в расходах на ремонт, уборку, отопление, электроснабжение, охрану, связь, озеленение и др. При этом все подтверждающие документы предоставляются арендодателем.

При этом в дальнейшем переменная часть арендной платы будет являться для арендодателя расходом, поскольку коммунальные платежи арендодатель уплачивает за арендатора.

Но стоит отметить, что для включения коммунальных платежей в расходы арендодатель должен иметь первичные документы, подтверждающие оплату коммунальных услуг и сумму понесенных им затрат (п. 2 ст. 346.16, п. 1 ст. 252 НК РФ).

Сумма возмещения коммунальных услуг, то есть переменная часть не будет учитываться в составе доходов, так как при ее получении не возникает экономической выгоды (ст. 41 НК РФ).

Приведем пример отражения переменной части в виде стоимости коммунальных услуг

| Дебет | Кредит | Сумма (руб.) | Операция, основание |

| 76 | 60 | 52 000 | Отражена переменная часть, стоимость коммунальных услуг, предъявленных к возмещению арендатору на основании договора аренды, счетов коммунальных служб, бухгалтерской справки |

| 60 | 51 | 52 000 | Перечислена оплата поставщикам коммунальных услуг на основании выписки банка по расчетному счету |

| 51 | 76 | 52 000 | Получены денежные средства от арендатора на основании договора аренды, выписки по расчетному счету |

Для арендатора вся сумма арендной платы, включая твердую и переменную часть, будет отнесена на расходы на дату перечисления оплаты арендодателю (п. 2 ст. 346.17 НК РФ).

В отношении НДС следует отметить, что налог будет начислять на всю сумму арендной платы.

В данном случае налоговая база в целях исчисления суммы НДС арендодателем определяется исходя из суммы арендной платы, состоящей из основной (постоянной) и дополнительной (переменной) частей. Данный вывод подтверждается Письмом ФНС РФ от 04.

02.2010 N ШС-22-3/86@ «По вопросу применения налога на добавленную стоимость при оказании услуг по предоставлению в аренду недвижимого имущества».

При этом арендатор может принять всю сумму НДС к вычету. Основанием для применения налоговых вычетов по налогу на добавленную стоимость является:

— наличие надлежащим образом оформленного арендодателем счета-фактуры;

— приобретение услуги для осуществления операций, признаваемых объектами налогообложения;

— принятие приобретенной услуги на учет;

— наличие первичных учетных документов на приобретенную услугу.

Если арендатор применяет упрощенную систему налогообложения, то данную сумму НДС он может учесть в расходах на основании пп. 8 п. 1 ст. 346.16 НК РФ.

На практике могут и иные варианты взаиморасчетов между арендатором и арендодателем.

Зачет арендной платы и затрат на содержание имущества

Часто бывает так, что арендатора устраивает помещение, его расположение, но помещение требует ремонта. Арендодатель же, в свою очередь, не может самостоятельно за свой счет произвести капитальный или текущий ремонт.

В этой связи стороны прописывают в договоре соответствующее условие о зачете арендной платы и затрат на ремонт помещения. В соответствии со ст. 410 ГК РФ обязательство может быть полностью или частично прекращено зачетом встречного требования. Возможность проведения взаимозачета установлена и в судебной практике.

Так, в постановлении ФАС Западно-Сибирского округа от 11.03.

2011 по делу N А03-15638/2009 прендатор или суд при рассмотрении дела может произвести зачет суммы арендной платы и стоимости ремонта арендуемого имущества, поскольку его обязанность по перечислению арендной платы и обязанность арендодателя по возмещению стоимости ремонта помещений представляют собой гражданско-правовые денежные обязательства, которые являются однородными.

Вместе с тем, затраты на ремонт в счет арендной платы возможно признать только в том случае, если это прямо предусмотрено договором аренды. Дело в том, что согласно гражданскому кодексу затраты на капитальный и текущий ремонт несет арендодатель (п. 1 ст. 616, п.2 ст.616 ГК РФ).

У арендодателя

| Дебет | Кредит | Сумма (руб.) | Операция, основание |

| 91-2 | 76 (ремонт) | 152 000 | Отражена стоимость ремонта помещения, произведенного арендатором на основании акта о приеме-сдачи, договора |

| 76 (аренда) | 91-1 | 32 000 | Начислена арендная плата на основании договора, счета |

| 76 (ремонт) | 76 (аренда) | 120 000 | На основании положений договора отражен зачет стоимости ремонта в счет выплаты арендной платы |

У арендатора учет также будет осуществляться на 76 счете.

В отношении НДС следует отметить, что и на стоимость арендной платы будет начисляться НДС, и на стоимость ремонта. Стоимость выполненных работ по капитальному или текущему ремонту арендованного офисного помещения включается в налоговую базу по НДС (пп. 1 п. 1 ст. 146, п. 1 ст. 154 НК РФ).

Еще одним вариантом учета арендной платы является внесение арендной платы в натуральной форме.

Внесение арендной платы в натуральной форме

Стороны могут договориться о том, что арендатор вносит арендную плату в натуральной форме. Например, арендатор арендует часть склада и в замен этого предоставляет арендодателю логистические услуги, включающие в себя перевозку, погрузо-разгрузочные работы, а также таможенное оформление груза.

По общему правилу, арендная плата подлежит внесению в натуральной форме, если договором установлен один из следующих ее видов:

— передача имущества в собственность;

— передача имущества в аренду;

— оказание услуг;

— выполнение работ.

Расходы по арендной плате признаются не ранее исполнения встречного обязательства по передаче товара, услуг, имущества в собственность своему контрагенту.

Источник: https://cornaudit.ru/publikatsii/aktualnaya-bukhgalteriya/dogovor-arendy-nedvizhimosti-varianty-formirovaniya-arendnoy-platy-i-uchet-173

Как стороны договора могут менять арендную плату в налоговых интересах

Н ередко договор аренды заключается между дружественными компаниями для перераспределения налоговой нагрузки или для возврата дорогостоящих активов, выведенных на хранителя.

При этом арендатор уменьшает свою налогооблагаемую прибыль на сумму арендной платы, а владелец объекта увеличивает ее на ту же сумму.

Если обе стороны применяют общий режим налогообложения, то аналогичная ситуация сложится и с НДС.

Если же собственник актива применяет упрощенный режим налогообложения, то в целом группа компаний снизит свою налоговую нагрузку.

Чтобы эффективно применять эти способы в течение длительного времени, сторонам необходим действенный механизм варьирования размера арендной платы в зависимости от текущей ситуации.

Способы, которые позволяют изменять размер арендной платы

Согласно пункту 2 статьи 614 ГК РФ, арендная плата может быть установлена не только в твердой сумме, но и в переменных величинах. Чаще всего на практике используют следующие варианты.

Арендная плата в размере доли продукции или доходов, полученных от использования арендованного объекта. Если дружественные компании планируют перенести прибыль на льготный режим, выгоднее закрепить в договоре зависимость арендной платы от прибыли арендатора, полученной от использования объекта. Это допускается подпунктом 2 пункта 2 статьи 614 ГК РФ.

При этом удобнее, чтобы арендная плата рассчитывалась поквартально, а не ежемесячно. В этом случае арендатору проще определить размер своей потенциально налогооблагаемой прибыли и рассчитать размер арендной платы. При ежемесячном расчете трудоемкость и вероятность ошибки намного больше, поскольку для большинства налогоплательщиков отчетным периодом по налогу на прибыль является квартал.

При проверке этот вариант может вызвать подозрения налоговиков в том, что компания-арендатор умышленно переводит на дружественного партнера с льготным режимом налогообложения всю свою прибыль, а вовсе не оплачивает услуги аренды. Поэтому менее рискованно использовать в качестве базы расчета арендной платы не прибыль, а выручку арендатора. Либо в полном объеме, либо только от определенных операций, в зависимости от типа арендуемого имущества.

Но здесь возможны ситуации, когда в разные периоды времени на льготный режим будет передана излишняя или недостаточная сумма прибыли, что снизит эффект налоговой оптимизации.

То же самое касается и иной базы для варьирования размера арендной платы, отличной от налогооблагаемой прибыли. Например, фонд оплаты труда, натуральные показатели отгрузки со склада, машино-часы работы оборудования, пробег транспортных средств и т. п.

Эти показатели на практике применяются, но не для целей налогового планирования.

К примеру, в постановлении Федерального арбитражного суда Московского округа от 11.11.08 № КГ- А40/9522-02-1,2 был рассмотрен спор, где фигурировала арендная плата, зависящая от объема выпущенной продукции.

Временная скидка в связи с определенными обстоятельствами. Возможность варьировать арендную плату может пригодиться и в иных обстоятельствах. Предположим, арендатор предлагает сделать ремонт арендованного объекта, но за счет арендодателя. Оформить это можно двумя способами.

Первый – зачесть стоимость ремонта в счет арендной платы. В этом случае арендодатель, как обычно, исчислит НДС с полной стоимости аренды и примет к вычету налог по ремонтным работам, которые для него выполнил пользователь объекта.

Арендатору же придется отразить НДС по выполненным работам.

Конечно, если речь идет о дружественных компаниях на общей системе налогообложения, никаких проблем в этом нет – арендатор заплатит налог в бюджет, а арендодатель примет его к вычету. Однако если компании независимые или же арендодатель применяет спецрежим и не платит НДС, у одного из участников сделки возникает дополнительная налоговая нагрузка.

Второй вариант – временно снизить арендную плату на стоимость ремонта. Здесь никакого зачета не происходит. При этом обязанность ремонта, согласно договору, должна быть возложена на арендатора. В противном случае он не сможет учесть расходы на ремонт, а арендодателю может быть доначислен налог на прибыль, исходя из стоимости безвозмездно полученной услуги.

В этом варианте собственник объекта исчислит НДС и налог на прибыль исходя из уменьшенной арендной платы. У арендатора никаких дополнительных доходов не возникнет.

Возможность такого более выгодного для пользователя варианта подтверждена постановлениями федеральных арбитражных судов Северо-Западного от 11.02.10 № А26-3172/2009, Поволжского от 04.04.06 № А65-15431/2005-СА1-29 округов.

В итоге экономия заключается в том, что арендатор не платит лишний НДС, а арендодатель – налог на прибыль.

Оформляется такая скидка обычно дополнительным соглашением, где и прописывается ее размер и период действия. Если она предоставляется не чаще одного раза в год, то нарушения положений ГК РФ нет. Однако при более частом предоставлении скидки могут возникнуть риски, как и при обычном изменении арендной платы.

Изменение платы путем заключения дополнительного соглашения. Отличие этого варианта от предыдущего заключается в том, что здесь изменение платы касается всего оставшегося периода действия договора. Формально изменять плату чаще одного раза в год запрещено пунктом 3 статьи 614 ГК РФ.

Однако в силу пункта 3 статьи 2 ГК РФ гражданское законодательство не применяется к налоговым и другим финансовым и административным отношениям, если иное не предусмотрено законодательством.

Следовательно, нарушение сторонами требования ГК РФ не изменять ставку чаще одного раза в год не должно влиять на налогообложение, если никто из заинтересованных сторон не оспаривает это условие сделки.

Хотя скорее всего эту позицию придется доказывать уже в суде.

Источник: https://www.NalogPlan.ru/article/2052-kak-storony-dogovora-mogut-menyat-arendnuyu-platu-vnalogovyh-interesah

Как сформулировать условие об оплате в договоре аренды недвижимости — Объединенные консультанты ФДП

Как сформулировать условие об оплате в договоре аренды недвижимости

Принцип свободы договора позволяет установить механизм определения размера арендной платы, удобный арендатору и арендодателю. Это может быть и фиксированная сумма, уплачиваемая ежемесячно, и сумма, включающая возмещение расходов на обслуживание арендованным объектом. В последнем случае формулировка договорного положения требует особого внимания.

Порядок, условия и сроки внесения арендной платы определяются договором аренды (п. 1 ст. 614 ГК), а при их отсутствии применяются порядок, условия и сроки платы, обычно применяемые при аренде аналогичного имущества при сравнимых обстоятельствах. Похожее правило установлено и в п.

3 ст. 424 ГК РФ для цены договора: при ее отсутствии в текста соглашения исполнение договора должно быть оплачено по цене, которая при сравнимых обстоятельствах обычно взимается за аналогичные товары, работы или услуги.

Но при заключении договора аренды недвижимости это правило применению не подлежит, поскольку арендная плата является его существенным условием договора аренды недвижимости (ст. 432 ГК РФ).

При отсутствии согласованного сторонами в письменной форме условия о размере арендной платы договор аренды недвижимости считается незаключенным (ст. 654 ГК РФ).

Условия об арендной плате должны быть сформулированы таким образом, чтобы можно было точно определить, в какие сроки и в каком размере арендатор обязан совершать соответствующие платежи. В договоре может быть установлен твердый размер арендной платы или порядок (механизм) ее исчисления. В последнем случае условие об арендной плате также будет считаться согласованным.

Размер арендной платы может изменяться по соглашению сторон в сроки, предусмотренные договором, но не чаще одного раза в год, если иное не предусмотрено договором (п. 3 ст. 614 ГК РФ).

Изменение размера арендной платы в соответствии с предусмотренным договором механизмом не является изменением договора аренды, и, следовательно, не подпадает под ограничения, о которых говорилось выше (п. 11 информационного письма Президиума ВАС РФ от 11.01.2002 № 66, далее — Информационное письмо № 66).

Например, условие об индексации арендной платы в зависимости от инфляции указанному ограничению не противоречит, хотя и меняется размер арендной платы, порядок ее исчисления остается неизменным.

В договоре лучше предусмотреть последствия утраты арендодателем статуса плательщика НДС

Источник: https://www.fdp.ru/fdp/smi/id-19

Департамент Общего аудита по вопросу НДС с переменной части арендной платы

20.04.2016

Ответ

Общие положения

В соответствии со статьей 606 ГК РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Пунктом 1 статьи 614 ГК РФ предусмотрено, что Арендатор обязан своевременно вносить плату за пользование имуществом (арендную плату).

Порядок, условия и сроки внесения арендной платы определяются договором аренды. В случае, когда договором они не определены, считается, что установлены порядок, условия и сроки, обычно применяемые при аренде аналогичного имущества при сравнимых обстоятельствах.

Согласно пункту 2 статьи 614 ГК РФ арендная плата устанавливается за все арендуемое имущество в целом или отдельно по каждой из его составных частей в виде:

1) определенных в твердой сумме платежей, вносимых периодически или единовременно;

2) установленной доли полученных в результате использования арендованного имущества продукции, плодов или доходов;

3) предоставления арендатором определенных услуг;

4) передачи арендатором арендодателю обусловленной договором вещи в собственность или в аренду;

5) возложения на арендатора обусловленных договором затрат на улучшение арендованного имущества.

Стороны могут предусматривать в договоре аренды сочетание указанных форм арендной платы или иные формы оплаты аренды.

Таким образом, порядок определения размера арендной платы устанавливается сторонами в договоре аренды.

В соответствии с разделом 3 договора аренды арендная плата за помещения складывается из суммы постоянной и переменной составляющей. Постоянная составляющая представляет собой фиксированную сумму. Переменная составляющая представляет собой платежи за потреблённую электроэнергию, водоснабжение и пользование канализацией, теплоснабжение и иные услуги, которыми будет пользоваться арендатор.

Расчёт переменной составляющей производится на основании расценок, указанных в Приложении № 2 к договору.

В Приложении № 2 указано, что расценки на потреблённую электроэнергию устанавливаются на основании показаний счётчика в соответствии с тарифами ОАО «Мосэнергосбыт», за водоснабжение и пользование канализацией на основании показаний счётчика в соответствии с тарифами ОАО «Мосводоканал», за дезинфекционные работы и уборку помещений на основании заявки по согласованным расценкам, за вывоз ТБО по установленной ставке и фактическому потреблению.

Таким образом, в рассматриваемой ситуации арендная плата по договору аренды состоит из двух частей: постоянная (фиксированная) и переменная части.

Постоянная часть – это непосредственно плата за площадь арендуемых помещений (здания), т.е. плата за аренду.

Переменная часть арендной платы представляет собой расходы на коммунальные услуги, потребленные арендатором в расчетном периоде, а также эксплуатационные услуги, и определяется на основании счета Арендодателя исходя из показаний приборов учета (либо на основании отдельного расчета пропорционально арендуемой площади).

По нашему мнению, установление данного порядка расчета арендной платы не противоречит требованиям действующего законодательства.

Вопросы. 1. Имеет ли право ООО перевыставлять арендатору (ОАО) счета-фактуры на коммунальные платежи с учетом того, что договора со снабжающими организациями заключено напрямую с Арендодателем?

2. Имеет ли право Арендодатель облагать НДС переменную арендную плату?

3. Имеет ли право Арендатор принять к вычету НДС по счетам-фактурам на коммунальные платежи, компенсируемые Арендодателю?

Согласно подпункту 1 пункта 1 статьи 146 НК РФ реализация услуг по предоставлению имущества в аренду признается объектом налогообложения НДС. При этом в соответствии с пунктом 1 статьи 154 НК РФ налоговая база определяется как стоимость услуг, исчисленная из цен, установленных договором.

В соответствии с пунктом 3 статьи 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

В рассматриваемой ситуации вся сумма арендной платы (постоянная и переменная) является оплатой услуг арендодателя по предоставлению имущества в аренду. В связи с этим арендодатель со всей суммы арендной платы обязан исчислить НДС и выставить арендатору счет-фактуру. При этом выделять в счете-фактуре отдельной строкой величину переменной арендной платы не обязательно.

Источник: https://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-po-voprosu-nds-s-peremennoy-chasti-arendnoy-platy.html

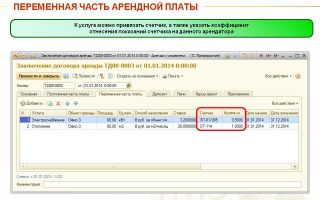

Переменная часть арендной платы

Величина арендной платы определяется договорными условиями, однако, п. 3 ст. 614 ГК РФ устанавливается непозволительность изменения суммы арендных выплат чаще 1 раза в год. Существует качественное отличие между понятиями: твердый размер и твердая сумма.

Изучая информационные письма Президиума ВАС РФ, можно столкнуться с прецедентом. 11.01.2002 г. № 66 «Обзор практики решения споров, связанных с арендой»: применяя п. 3 ст. 614 ГК РФ понимают так, что условия договора стационарны, они предусматривают твердый размер арендной платы или метода ее начисления.

К примеру, арендодатель меняет арендную плату ежеквартально с учетом процента инфляции. Это не является корректировкой условий договора размера арендной платы, а принимается как исполнение этих условий.

Если договором предусмотрена арендная плата в эквиваленте иной валюты, то применяется индексация, связанная с вариацией курса. С учетом возможной инфляции скачок курса валюты не означает, что арендной платы изменилась (п. 3 ст. 614 ГК РФ).

В состав арендных платежей могут включаться возмещаемые расходы. В данном случае налоговый вычет не может сделать арендатор (письма Минфина России), но, и собственнику не удастся налоговый вычет НДС, ведь коммунальные и прочие услуги получает не он, а арендатор.

Замечательная идея — комбинированная арендная плата постоянная и переменная. Арендатор получает возможность налоговых вычетов с НДС.

К примеру, условиями договора прописана арендная сумма из двух составных частей: постоянной и переменной. При этом плата прописана не в виде твердого платежа, а рассчитывается ежемесячно.

Получается, что сторонами достигнуто соглашение о сумме платы как условии ее расчета, переменная часть арендной платы зависит от фактического потребления на коммунальные услуги, использованные арендатором.

Формально периодическое изменение величины арендной платы в процессе расчета ее переменной составляющей не может восприниматься как коррекция условий договора аренды.

Требования статьи 171 и статьи 172 НК РФ устанавливают возможность вычета по НДС тех сумм, которые были уплачены в качестве арендного взноса.

Если в состав арендного взноса вписана сумма коммунальных платежей, то в соответствии со ст. 614 ГК РФ описывается фиксированная ее часть, как плата за использование арендуемого помещения.

Расчет переменной части арендной платы производится как сумма коммунальных платежей, отнесенных на долю арендатора в соответствии с договорными условиями. Обязательно – наличие подтверждающих платежек.

Источник: https://arendaexpert.ru/peremennaya-chast-arendnoj-platy/

Договор аренды недвижимости: арендная плата и учет | «Онлайн-Сервис» г. Архангельск

Договор аренды недвижимости является одним из самых распространенных видов договоров в предпринимательской деятельности. Однако договор аренды имеет множество особенностей. Рассмотрим их в статье.

По договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование*(1).

Государственной регистрации подлежит договор аренды, заключенный на срок не менее года*(2).

Законодательно предусмотрено, что условие о размере арендной платы для договора аренды здания (помещения) или сооружения является существенным*(3).

Арендная плата устанавливается за все арендуемое имущество в целом или отдельно по каждой из его составных частей в виде:

— определенных в твердой сумме платежей, вносимых периодически или единовременно; — установленной доли полученных в результате использования арендованного имущества продукции, плодов или доходов; — предоставления арендатором определенных услуг; — передачи арендатором арендодателю обусловленной договором вещи в собственность или в аренду; — возложения на арендатора обусловленных договором затрат на улучшение арендованного имущества. Однако на практике чаще всего встречаются следующие виды арендной платы: — в виде твердой суммы платежей;

— в виде твердой суммы и переменной части.

https://www.youtube.com/watch?v=0Kz_7-3JLD4

Вместе с тем очень важно установить порядок определения арендной платы в договоре. Дело в том, что, если в нем содержится ссылка на приложение, в котором указан размер арендной платы, а само приложение не подписано, договор может быть признан незаключенным*(4).

Твердая сумма арендных платежей

Арендную плату в форме твердых фиксированных платежей вносят наличным или безналичным путем в рублях*(5).

Напомним, что расчеты наличными в России между компаниями, а также между компанией и ИП в рамках одного договора могут производиться в размере, не превышающем 100 000 рублей*(6).

Фиксированная сумма является наиболее удобным и для арендодателя, и для арендатора, поскольку плата учитывается ежемесячно, равными частями.

Такие платежи для целей налогообложения прибыли признают прочими расходами, связанными с производством и реализацией*(7).

Сумму НДС, предъявленную арендодателем, фирма имеет право принять к вычету при наличии счета-фактуры *(8).

Также расходы в виде арендных платежей может признать фирма-«упрощенец» в день перечисления денежных средств на счета в банках или внесения в кассу. По мере перечисления арендной платы на расходы относится также «входной» НДС, предъявленный арендодателем*(9).

Амортизацию по полученному в аренду основному средству арендатор не начисляет*(10).

В бухгалтерском учете недвижимость у арендатора будет учитываться на забалансовом счете 001. У арендодателя недвижимость так и будет находиться на 01 счете. Приведем пример учета помещения и арендной платы у арендатора, применяющего УСН.

Пример Компания арендует помещение за 236 000 руб. в месяц. Оплата производится ежемесячно. Стоимость помещения составляет 12 000 000 руб. Дебет 001 — 12 000 000 руб.

— отражена стоимость помещения, переданного по договору аренды на основании договора, инвентарной карточки и акта; Дебет 20 Кредит 76 — 236 000 руб.

— отражены расходы на аренду помещения в виде арендной платы на основании договора аренды, счета арендодателя; Дебет 76 Кредит 51

— 236 000 руб. — произведена оплата по договору аренды, документальным основанием будет являться выписка банка;

Кредит 001 — 12 000 000 руб. — по окончании срока аренды помещение возвращено владельцу по акту приемки-передачи.

У арендодателя доходы будут также учитываться на 76 счете. Приведем пример учета арендной платы у арендодателя.

Пример

Компания учитывает доходы по аренде в составе прочих доходов и расходов, поскольку сдача имущества в аренду не является предметом деятельности фирмы. Такие доходы учитывают на счете 91-1 «Прочие доходы и расходы».

Дебет 76 Кредит 91-1 — 236 000 руб. — отражен доход в виде арендной платы за текущий месяц на основании договора, бухгалтерской справки; Дебет 91-2 Кредит 68-1 — 36 000 руб. — отражена сумма НДС, предъявленная арендатору на основании счета-фактуры; Дебет 51 Кредит 76

— 236 000 руб. — получена арендная плата.

Арендная плата в виде твердой и переменной части

Часто встречается вариант, когда договором предусматривается арендная плата, состоящая из двух частей: основной и переменной. Переменную часть определяют как долю арендатора в расходах на ремонт, уборку, отопление, электроснабжение, охрану, связь, озеленение и др. При этом все подтверждающие документы предоставляются арендодателем.

Переменная часть платы будет являться для арендодателя расходом, поскольку коммунальные платежи он уплачивает за арендатора. Для этого у него на руках должны быть первичные документы, которые подтверждают оплату коммунальных услуг и сумму затрат*(11).

При этом следует учитывать, что переменную часть арендодателю не нужно учитывать в составе доходов, поскольку экономической выгоды у него не возникает, так как арендатор возмещает ему стоимость расходов исключительно в своих интересах*(12).

Приведем пример отражения переменной части в виде стоимости коммунальных услуг у арендодателя.

Пример Арендатор уплачивает кроме арендной платы коммунальные платежи в сумме 52 000 руб. Дебет 76 Кредит 60 — 52 000 руб.

— отражена переменная часть, стоимость коммунальных услуг, предъявленных к возмещению арендатору на основании договора аренды, счетов коммунальных служб, бухгалтерской справки; Дебет 60 Кредит 51 — 52 000 руб.

— перечислена оплата поставщикам коммунальных услуг на основании выписки банка по расчетному счету; Дебет 51 Кредит 76

— 52 000 руб. — получены денежные средства от арендатора на основании договора аренды, выписки по расчетному счету.

Для арендатора на УСН вся сумма арендной платы, включая твердую и переменную часть, относится на расходы на дату перечисления оплаты арендодателю*(13).

В отношении НДС следует отметить, что налог начисляют на всю сумму арендной платы. В данном случае налоговая база в целях исчисления суммы НДС арендодателем определяется исходя из суммы арендной платы, состоящей из основной (постоянной) и дополнительной (переменной) частей*(14).

При этом арендатор может принять всю сумму НДС к вычету. Основанием для этого является:

— наличие надлежащим образом оформленного арендодателем счета-фактуры; — приобретение услуги для осуществления операций, признаваемых объектами налогообложения; — принятие приобретенной услуги на учет;

— наличие первичных учетных документов на приобретенную услугу.

Если арендатор применяет упрощенную систему налогообложения, то данную сумму НДС он может учесть в расходах*(15).

Риски применения такого варианта заключаются в следующем. Компенсация арендатором стоимости коммунальных услуг приводит к образованию экономической выгоды у арендодателя*(16).

Риски возникают и в части возмещения НДС. При применении переменной части арендодатель не вправе перевыставлять арендатору счет-фактуру.

Часто в отношении коммунальных платежей не соблюдается одно из основных условий принятия сумм налога к вычету — необходимость наличия счета-фактуры*(17).

В некоторых письмах Минфин России настаивает на невозможности принять к вычету НДС и в случае перевыставления счета-фактуры*(18). Аналогичные выводы не в пользу компании делают и судьи*(19).

Кроме того, возможны споры с энергоснабжающими фирмами, которые стоят на той позиции, что, кроме них, выставлять счета потребителям другие потребители не вправе.

Если же коммунальные расходы не входят в состав арендной платы, наличие у арендатора копий счетов фирмы, поставляющей коммунальные услуги, выставленные арендодателю, снижает налоговые риски предъявления претензий налоговыми органами и энергоснабжающими организациями.

Зачет арендной платы и затрат на содержание имущества

Часто бывает так, что арендатора устраивает помещение, его расположение, но помещение требует ремонта. Арендодатель же, в свою очередь, не может самостоятельно за свой счет произвести капитальный или текущий ремонт.

В этой связи стороны прописывают в договоре условие о зачете арендной платы и затрат на ремонт помещения.

Согласно Гражданскому кодексу *(20) обязательство может быть полностью или частично прекращено зачетом встречного требования.

Вместе с тем затраты на ремонт в счет арендной платы возможно признать только в том случае, если это прямо предусмотрено договором аренды. Дело в том, что согласно Гражданскому кодексу затраты на капитальный и текущий ремонт несет арендодатель*(21).

Рассмотрим пример у арендодателя.

Пример В договоре аренды прописано, что в случае проведения ремонта арендатором арендная плата может быть зачтена в уменьшение стоимости ремонта до полного ее погашения. Арендатор произвел ремонт на сумму 177 000 руб. (в т.ч. НДС 27 000 руб.), размер арендной платы в месяц — 38 940 руб. (в т.ч. НДС 5940 руб.).

Предоставление имущества в аренду не является предметом деятельности компании. Арендодатель делает записи в учете: Дебет 91-2 Кредит 76 (ремонт) — 150 000 руб. (177 000 — 27 000) — отражена стоимость ремонта помещения, произведенного арендатором на основании акта о приеме-сдаче, договора; Дебет 19 Кредит 76 — 27 000 руб.

— отражен «входной» НДС по ремонту; Дебет 68 Кредит 19 — 27 000 руб. — принят к вычету НДС по ремонту; Дебет 76 (аренда) Кредит 91-1 — 38 940 руб. — начислена арендная плата; Дебет 91/2 Кредит 68 — 5940 руб. — начислен НДС на стоимость арендной платы; Дебет 76 (ремонт) Кредит 76 (аренда) — 38 940 руб.

— частично погашена задолженность перед арендатором за проведенный ремонт.

Ежемесячно фирма будет списывать начисленную арендную плату в уменьшение задолженности по ремонту до полного погашения.

У арендатора учет также будет осуществляться на 76 счете.

В отношении НДС следует отметить, что и на стоимость арендной платы будет начисляться НДС, и на стоимость ремонта. Стоимость выполненных работ по капитальному или текущему ремонту арендованного офисного помещения включается в налоговую базу по НДС*(22).

Внесение арендной платы в натуральной форме

Стороны могут договориться о том, что арендатор вносит арендную плату в натуральной форме.

Например, фирма арендует часть склада и взамен этого предоставляет арендодателю логистические услуги, включающие в себя перевозку, погрузо-разгрузочные работы, а также таможенное оформление груза.

По общему правилу, арендная плата подлежит внесению в натуральной форме, если договором установлен один из следующих ее видов:

— передача имущества в собственность; — передача имущества в аренду; — оказание услуг; — выполнение работ.

Расходы по арендной плате признаются не ранее исполнения встречного обязательства по передаче товара, услуг, имущества в собственность своему контрагенту.

В части уплаты и начисления НДС сложилась неоднозначная ситуация. Дело в том, что существует различное мнение в отношении возникновения обязанности налогового агента в случае уплаты арендных платежей в неденежной форме.

В одном из своих писем Минфин указал, что при уплате арендной платы в неденежной форме обязанности налогового агента не возникает*(23). Вместе с тем суд более осторожно указал, что при уплате НДС в неденежной форме обязанность налогового агента возникает, если согласно договору налог не входит в сумму арендной платы*(24).

Однако ранее суды указывали, что при уплате арендной платы в неденежной форме возникает обязанность налогового агента*(25).

Условия последующего выкупа помещений

В договоре аренды также может быть установлено условие о последующем выкупе арендованного имущества. Оно переходит в собственность арендатора по истечении срока аренды или до его истечения при условии внесения арендатором всей обусловленной договором выкупной цены.

Расходы по арендной плате с последующим выкупом учитываются в расходах для целей налогообложения. У арендодателя в этом случае также появляются доходы, отражаемые в налоговом и бухгалтерском учете.

Особое условие выкупа не влияет на налогообложение НДС. По общему правилу, предоставление имущества в аренду с последующим выкупом в целях исчисления НДС рассматривается как возмездное оказание услуг.

Операции по реализации на территории РФ признаются объектом обложения НДС*(26).

Источник: https://arkh-garant.ru/articles/as180313-2/

Налоговые последствия договора аренды: о чем часто забывают бухгалтеры

Налоговые последствия договора аренды: о чем часто забывают бухгалтеры 29.04.

2018 16:04

Положения договора аренды интересуют не только стороны, заключившие этот договор, но и третьих лиц: внимательнее всего читают договор представители налоговых органов в поисках пункта, за который можно зацепиться. В данной статье мы рассмотрим, на какие аспекты следует обратить внимание при подготовке договора аренды недвижимого имущества.

На нормативном уровне законодатель многие важные аспекты договора оставляет на усмотрение сторон, добавляя каждой норме фразу: «если иное не установлено договором».

Поэтому все условия договора должны быть четко сформулированы, чтобы инспектор не мог трактовать ту или иную норму во вред сторонам договора. Налоговые последствия даже, казалось бы, простого договора аренды порой могут быть плачевны для фирмы или предпринимателя. Мы подготовили пять советов, которые помогут сформулировать договор аренды так, чтобы обезопасить себя от проблем с налоговой.

Совет № 1. Проверьте права арендодателя

Решив заключить договор аренды, в первую очередь, рекомендуется проверить права арендодателя на предоставление имущества в аренду. Так как отсутствие такого права может повлечь не только выселение из арендуемого помещения, в силу признания договора ничтожным, но и претензии со стороны налоговых органов о неправомерности включения арендной платы в расходы.

Если арендодатель является собственником, то требуйте свидетельство о праве собственности или выписку из ЕГРП.

Если же ваш арендодатель сам является арендатором данного помещения, тщательно изучите уже заключенный договор аренды и ищите условие о субаренде.

Если субаренда договором предусмотрена, то лучше подстраховаться, получив письменное согласие собственника на сдачу в субаренду. Тогда принятие арендной платы в расходную часть будет законным.

Расходы в договоре аренды – это самый актуальный вопрос. Чтобы не разбираться с ним в судах, следует закрепить соответствующие условия в договоре.

Совет № 2. Обоснуйте включение аренды в расходы

Согласовывайте и прописывайте в договоре, как именно будет подтверждаться обоснованность включения в расходы арендных платежей.

Ни в налоговом, ни в гражданском законодательстве нет четкого указания на то, что арендные платежи должны подтверждаться ежемесячными актами. Поэтому часто возникает вопрос: составлять ли эти акты? Ответ прост: акт нужен, но в случае, если обязанность составления такого акта предусмотрена договором.

Источник: https://prof-idc.ru/novosti-1/news_post/nalogovyye-posledstviya-dogovora-arendy-o-chem-chasto-zabyvayut-bukhgaltery

Подводные камни аренды, или что нужно предусмотреть при заключении договора аренды

Договор аренды (имущественного найма) регулирует правоотношения арендатора и арендодателя при передаче имущества и защищает их в случае неисполнения обязательств одной из сторон. Поэтому очень важно правильно установить в договоре все необходимые условия.

Договору аренды будет посвящено три статьи. В них специалисты 1С:ИТС расскажут о том, какие подводные камни существуют при заключении и исполнении договора и как их обойти без потерь для себя. Будут рассмотрены как юридические, так и налоговые аспекты договора.

В первой статье подробно будут проанализированы условия заключения договора аренды, которые имеют одинаковое значение для обеих сторон договора. В двух последующих статьях расскажем о налоговых последствиях при заключении данного договора для арендодателя и арендатора.

Содержание<\p>

Что такое договор аренды и в какой форме он должен быть заключен?

По договору аренды одна сторона (арендодатель) передает другой стороне (арендатору) имущество за вознаграждение во временное владение и пользование или во временное пользование (ст. 606 ГК РФ). При этом перехода права собственности на это имущество к арендатору не происходит, за исключением случаев, когда договором предусмотрено право выкупа.

Если договором не предусмотрена плата за пользование имуществом, то такой договор признается договором ссуды (безвозмездного пользования имуществом). Данный вид правоотношений регулируется нормами главы 36 ГК РФ.

Нормы, относящиеся к договору аренды, применяются в этом случае лишь частично.

Арендодателем по договору аренды может быть собственник имущества либо иной законный владелец, которого сам собственник или закон уполномочил сдавать это имущество в аренду (ст. 608 ГК РФ). Таким образом, лицо, имеющее доверенность от имени собственника на право сдачи имущества в аренду, может быть арендодателем.

Арендатором может быть любой дееспособный гражданин, индивидуальный предприниматель или юридическое лицо.

Закон позволяет заключать договор аренды и в устной форме, однако в большинстве случаев используется письменная форма, поскольку она позволяет подробнее согласовать все условия договора и исключает многие разногласия сторон в процессе его исполнения.

Договор аренды заключается в письменной форме, если:

Нужно ли регистрировать договор аренды?

Договор аренды подлежит обязательной государственной регистрации, если объектом аренды является недвижимое имущество или предприятие (п. 2 ст. 609, ст. 658 ГК РФ).

Из этого правила есть исключения. Так, например, не подлежат государственной регистрации заключенные на срок менее одного года (п. 2 ст. 651 ГК РФ, п. 2 ст. 26 Земельного кодекса РФ):

- договоры аренды и субаренды земельных участков;

- договоры аренды зданий или сооружений.

Относительно договоров аренды транспортного средства с экипажем и без экипажа закон также оговаривает, что они не подлежат государственной регистрации (ст. 633, 643 ГК РФ).

В гражданском законодательстве не решен вопрос о том, нужно ли регистрировать договор аренды нежилого помещения.

С одной стороны, все нежилые помещения являются частью зданий и сооружений, а с другой — они прямо не перечислены наряду с этими объектами.

Этот вопрос получил разъяснение только в Информационном письме Президиума ВАС РФ от 01.06.2000 № 53. По мнению арбитров, к договорам аренды нежилых помещений применяются те же правила, что и к договорам аренды зданий и сооружений. Поэтому договор аренды нежилого помещения необходимо регистрировать, только если он заключен на год и более.

Источник: https://buh.ru/articles/documents/14991/

Порядок исчисления налога на добавленную стоимость с арендной платы, состоящей из постоянной и переменной частей

10 (250)- 2010

ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГА НАДОБАВЛЕННУЮ СТОИМОСТЬ С АРЕНДНОЙ ПЛАТЫ, СОСТОЯЩЕЙ ИЗ ПОСТОЯННОЙ И ПЕРЕМЕННОЙ ЧАСТЕЙ

И. С. МИЛАКОВА, начальник отдела налогов и права Департамент аудита, Независимая консалтинговая группа «2КАудит — Деловые Консулътацит/Morison International

письме ФНС России от 04.02.

2010 № ШС-22-3/86@ «По вопросу применения налога на добавленную стоимость при оказании услуг по предоставлению в аренду недвижимого имущества» разъяснен порядок исчисления налога надобавленную стоимость (НДС) с сумм арендной платы, состоящей из постоянной и переменной частей.

При заключении договора аренды сторонам следует обратить особое внимание на порядок компенсации арендодателю коммунальных услуг, потребляемых арендатором. От способа организации расчетов за данные услуги будет зависеть порядок обложения НДС сумм возмещения и применения налоговых вычетов.

Федеральная налоговая служба рассмотрела разные варианты расчетов по оплате электроэнергии, газа, водоснабжения, телефонной связи и иных коммунальных услуг, а также разъяснила порядок принятия к вычету НДС по данным услугам как арендодателем, так и арендатором. Наиболее распространенный способ оплаты коммунальных услуг — это включение их в состав арендной платы.

В рассматриваемом письме отмечено, что арендная плата может состоять из двух частей: основной (плата за арендуемую площадь) и дополнительной (возмещение затрат арендодателю на коммунальное обслуживание предоставленных в аренду помещений).

В этом случае арендодатель вправе применить вычет сумм НДС, которые предъявлены ему коммунальными службами. Арендодатель выставляет арендатору счет-фактуру, в одной или двух строках которого указывается отдельно постоянная и переменная величина арендной платы.

На основании такого счета-фактуры арендатор при

приобретении услуг по аренде недвижимости для осуществления операций, облагаемых НДС, может принять сумму налога к вычету в общеустановленном порядке. Данную позицию поддерживают и арбитражные суды.

Другой вариант оплаты арендатором коммунальных услуг — это заключение посреднического договора на приобретение арендодателем коммунальных услуг, услуг связи, а также услуг по охране и уборке помещений.

В такой ситуации арендодатель обязан уплатить НДС со стоимости своего вознаграждения (п. 1ст. 156 Налогового кодекса РФ (НК РФ).

ФНС России разъяснила, что на основании счета-фактуры, выставленного арендодателем на стоимость коммунальных услуг, суммы НДС арендатор может принять к вычету. Следует отметить, что мнения судов по данному вопросу расходились.

Источник: https://cyberleninka.ru/article/n/poryadok-ischisleniya-naloga-na-dobavlennuyu-stoimost-s-arendnoy-platy-sostoyaschey-iz-postoyannoy-i-peremennoy-chastey