Отчет о среднесписочной численности в 2018 году: срок сдачи

Большинство российских работодателей обязаны сдавать отчеты о среднесписочной численности, срок сдачи которых четко регламентирован положениями законодательства.

При этом нарушение срока сдачи отчета о среднесписочной численности, в том числе вновь созданной организации, может повлечь за собой штрафы и иные неприятные последствия для предприятия.

Поэтому в интересах каждого работодателя узнать, когда необходимо сдавать отчеты о среднесписочной численности сотрудников в 2018 году.

С точки российского законодательства, отчет от среднесписочной численности в 2018 году имеет строго определенные сроки сдачи. При этом правовое регулирование этого вопроса является достаточно прозрачным. Так, нормативные документы и акты, которые следует знать российскому работодателю, в рассматриваемом контексте выглядят следующим образом:

- Приказ Росстата №772 от 22.11.2017. Рассматривает конкретные принципы, соответственно которым проводится расчет среднесписочной численности организации. Именно этим порядком надлежит пользоваться российским работодателям.

- Статья 6.1 НК РФ. Эта статья устанавливает общие принципы, соответственно которым исчисляются сроки сдачи отчетности, в том числе и в отношении среднесписочной численности. Так, она регулирует ситуации, в которых окончательные сроки приходятся на выходные и праздничные дни, что может быть актуально для поиска решения рассматриваемого вопроса.

- Статья 80 НК РФ. Регламентирует общий порядок подачи отчетов о среднесписочной численности, в том числе разграничивает возможность их подачи в бумажной либо электронной форме. Кроме этого, ее положения регламентируют и сроки сдачи среднесписочной численности в целом, актуальные и на 2018 год.

- Статья 126 НК РФ. Рассматривает ответственность субъектов хозяйствования за нарушение сроков сдачи среднесписочной численности. В 2018 году такая ответственность предполагает взыскание небольшого денежного штрафа с работодателей.

- Статья 15.6 КоАП РФ. Регулирует также привлечение к ответственности должностных лиц организации, которые оказались виновны в нарушении сроков сдачи среднесписочной численности. Санкции данной статьи предусматривают административный штраф, налагаемый на конкретных сотрудников или руководителя.

- Приказ ФНС №ММ-3-25/174@ от 29.03.2007. Естанавливает конкретный вид формы, в которой должна подаваться среднесписочная численность. Использовать иные бланки работодателям недопустимо.

Более подробно о том, как рассчитать среднесписочную численность сотрудников, зачем она нужна и что представляет собой это определение, можно прочитать в отдельной статье.

Срок сдачи среднесписочной численности в 2018 году – когда и куда должен подаваться отчет

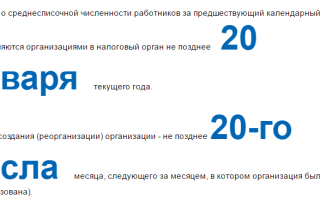

Вышеприведенные законодательные нормативы прямо устанавливают конкретные сроки подачи отчета о среднесписочной численности. Так, положения статьи 80 НК РФ предусматривают, что за прошедший год отчет о средней численности сотрудников в штате организации должен подаваться до 20 января следующего года.

Таким образом, в 2018 году срок сдачи среднесписочной численности по итогам 2017 года предусматривал подачу документов до 22 января включительно, так как 20 и 21 число были выходными днями.

За 2018 год отчет по среднесписочной численности работников необходимо сдать в территориальное отделение ФНС, к которому прикреплено предприятие до 21 января включительно – 20 число также является выходным днем.

Отчет о среднесписочной численности должен включать в себя данные по ней за каждый полный месяц прошедшего года. Соответственно, до 1 января сдавать его нельзя – он должен подаваться только после того, как отчетный год будет окончен.

Вышеозначенный порядок подачи отчетной документации предполагает его применение только в отношении действующих субъектов хозяйствования.

Для вновь созданной организации срок сдачи среднесписочной численности определяется иным образом.

Так, при создании субъекта хозяйствования у его руководителя или ответственного за подачу отчетности лица, например – главного бухгалтера или заместителя главбуха, есть обязанность сдать среднесписочную численность быстрее.

Так, сроки устанавливаются следующим образом – отчет по численности работников должен быть предоставлен в ФНС до 20 числа месяца, следующего после месяца, когда был создан рассматриваемый субъект хозяйствования. Тоже самое касается и случаев, когда у организации изменялся собственник, либо она проходила процедуру слияния, реорганизации или разделения.

Как и в случае с подачей среднегодовой численности работников, сроки сдачи в данной ситуации могут переноситься на следующие за выходными числа, если 20 число приходилось на праздничные дни или выходные.

Как уже было упомянуто ранее, на работодателей и руководителей субъектов хозяйствования, нарушивших установленные сроки сдачи среднесписочной численности, законодательство налагает определенные санкции.

При этом, данные санкции являются крайне мягкими и практически не ощутимы для большинства субъектов хозяйствования.

Так, штраф, предусмотренный налоговой службой составляет 200 рублей за не поданный вовремя документ.

Должностное же лицо, из-за которого подача документов оказалась несвоевременной, может быть подвергнуто административному взысканию- на него может быть наложен отдельный штраф в размере от 300 до 500 рублей. А если причиной подачи стала ошибка рядового сотрудника, не обличенного должностными полномочиями, например – курьера, то размеры налагаемого на него штрафа составят всего от 100 до 300 рублей.

Административное взыскание в данном случае налагается исключительно на физические лица. Соответственно, даже если предприятие подверглось штрафу со стороны налоговой службы, оно не считается подвергнутым административному взысканию, что может быть важно в контексте наличия или будущего совершения иных административных правонарушений в рамках ведения хозяйственной деятельности.

(29

Источник: https://delatdelo.com/organizaciya-biznesa/srok-sdachi-otcheta-o-srednespisochnoj-chislennosti-v-2018-godu.html

Сведения о среднесписочной численности работников: образец заполнения, бланк

Одним из важных показателей, который необходимо регулярно определять, является сведения о среднесписочной численности работников.

В первую очередь, на его основании происходит отнесение хозяйствующего субъекта к одной из групп ведения бизнеса, в соответствии с количеством работающих там людей.

Поэтому, списочная численность указывается на многих отчетах, подающихся в ФНС и органы статистики.

Кто должен предоставлять сведения о среднесписочной численности

Среднесписочная численность это информация о том, какое количество в среднем сотрудников работало в компании в определенный промежуток времени.

Этот показатель нужно рассчитывать в каждом хозяйствующем субъекте, который привлекает наемных работников. При этом при его определении можно брать совершенно различные промежутки времени — один месяц, три (квартал), весь год и т. д.

Однако несмотря на период, за который необходимо произвести расчет, методика для всех случаев применяется одна и та же.

бухпроффи

Внимание! Предпринимателям не обязательно отправлять сведения о среднесписочной численности работников. Однако это правило действует только в том случае, если ИП не привлекает наемных сотрудников. Данное положение вступило в силу с 2014 года.

Одним из основных способом использования показателя является разделение субъектов бизнеса по их размеру. Средняя численность является одним из критериев, позволяющих применять льготные режимы налогообложения, предусмотренные законодательством. Также на основе него производится расчет многих других важных статистических данных. Например, средняя зарплата.

Сроки сдачи отчета среднесписочной численности в 2018 году

Исходя из ситуации, при которой подается отчет о численности, выделяют три срока:

- На общих основаниях для действующих организаций и предпринимателей — до 20 января идущего за отчетным года. Если эта дата приходится на выходной либо праздник, то сдача передвигается вперед на ближайший рабочий день; Таким образом в 2018 году форму необходимо предоставить до 22 января.

- Среднесписочная численность работников при открытии ООО также обязательна к расчету, как и для давно действующих. Только в этом случае по закону произвести расчет и предоставить сведения нужно до двадцатого числа идущего далее месяца после внесения сведений в ЕГРЮЛ. После этого новые организации должны на общих основаниях подать сведения о среднем числе сотрудников по завершении года. Таким образом, форма КНД 1110018, содержащая среднюю численность, подается ими дважды за первый год.

- Если происходит закрытие предпринимательства либо юридического лица — отчет необходимо отправить в день исключения из реестра.

Куда сдается отчетность

Законодательство определяет, что отчет о среднесписочной численности организации подают в ту ФНС, которые действуют в месте их размещения. Если компания состоит из внешних подразделений или филиалов, то все данные объединяются в один отчет, который отправляет головная компания.

Предприниматели, у которых есть наемные работники, должны отправить отчет форма КНД 1110018 по адресу их регистрации либо прописки.

бухпроффи

Важно! Если предприниматель занимается деятельностью на территории другой ФНС, чем та, где был принят на учет, то подавать сведения о средней численности ему необходимо все равно по месту получения регистрационных документов.

Способы сдачи сведений

Этот отчет можно формировать и отправлять как на бумажном бланке, так и при помощи специальных компьютерных программ.

Установлено несколько способов, при помощи которых можно отправить отчет в ФНС:

- Самостоятельно подать инспектору заполненный бумажный бланк, либо попросить своего представителя, для которого оформлена соответствующая доверенность. При этом сам отчет должен быть составлен в двух копиях, на одной из которых ставится отметка о приеме, а второй остается в ФНС;

- При помощи заказного письма с описанным вложением;

- При помощи специального оператора связи в электронном виде. Для этого способа необходимо иметь квалифицированную электронную подпись.

В некоторых регионах инспектор при сдаче бумажного варианта просит также предоставлять флешку с записанным на нее файлом отчета.

Бланк и образец отчета о среднесписочной численности сотрудников по форме КНД 1110018 в 2018 году

Как заполнить отчет по форме КНД 1110018

Внесение данных в отчет форма КНД 1110018 является несложным. Однако предварительно необходимо произвести расчет самого показателя средней численности. Подробнее как сделать расчет описано ниже.

В верхней части бланка проставляется ИНН и КПП субъекта, который сдает бланк, а также номер страницы. Поскольку это титульный лист, то здесь ставится «001».

Если отчет заполняется организацией, то у нее в ИНН содержится только 10 цифр, и оставшиеся в конце две незаполненные клетки нужно прочеркнуть. У предпринимателей нет кода КПП — они это поле не заполняют, а также прочеркивают.

Далее нужно записать словами название инспекции, в которую отправляется бланк, и проставить ее цифровой код.

Ниже указывается полное название организации либо Ф.И.О. предпринимателя. Делать это нужно без сокращений.

Следующим этапом записывается дата, на которую подаются сведения о численности:

- Если отчет сдается планово, то обычно тут проставляется 1 января года, в котором подается бланк.

- Если же это происходит по причине создания либо ликвидации, то здесь тогда указывается 1 число месяца, который идет за месяцем организации (ликвидации).

Ниже под датой записывается показатель численности. Лишние клетки прочеркиваются.

Дальше отчет разделяется на две части, необходимо заполнять только левую:

- Если его сдает сам руководитель, то записывается его Ф.И.О., ставится дата отправления и личная подпись руководителя;

- Если отчет сдает предприниматель, он ставит свою роспись и дату отправления, при этом ФИО в поле не заполняется;

- Если отчет отправляется представителем, то необходимо внести полные Ф.И.О. лица, или же название организации, подпись и дату подачи. Также ниже заносятся реквизиты доверенности на подачу отчета. Ее же необходимо прикрепить к отчету в качестве приложения.

Как рассчитать среднесписочную численность работников

Обычно определением этого показателя на предприятии занимается бухгалтер, или кадровый работник.

В связи с тем, что средняя численность имеет большое значение, к ее вычислению нужно подходить ответственно, чтобы обеспечить максимальную точность расчета. Ведь на его основании будет определяться, к примеру, право на использование льготного режима. Кроме этого, контролирующий орган сам может его перепроверить.

Первоначальную информацию для расчета нужно получать из документов по учету рабочего времени, оформленных приказов на прием, перевод, увольнение работников и других.

Компьютерные программы по ведению кадрового либо бухгалтерского учета дают возможность произвести расчет автоматически. Однако в этом случае все равно нужно проверить источники информации, используемые в этом случае.

Сотрудник, которому поручено рассчитать показатель, должен понимать весь алгоритм его определения, для того, чтобы в любой момент времени он мог перепроверить полученные данные.

Шаг 1. Рассчитать численность на все дни месяца

На первом этапе ответственный сотрудник должен определить количество работников, которые выполняли трудовые обязанности в компании каждый день каждого месяца. Для рабочего дня этот показатель формируется из количества людей, с которыми на этот день заключены трудовые соглашения, включая всех тех, кто находится на больничном, либо в командировочной поездке.

Из расчета выбрасываются:

- Оформленные по совместительству, у которых это не основное место работы;

- Выполняющие работы по договорам подряда;

- Работницы, которые находятся в декрете, либо отпуске по уходу за малышом;

- Сотрудники, у которых подписанное соглашение предусматривает сокращенный рабочий день. Однако если короткий день определен на законодательном уровне, то такого работника нужно включать в расчет.

Для выходных и рабочих дней численность в этот день принимается по количеству сотрудников в идущий перед ним рабочий день. Это значит, что если трудовое соглашение было прекращено в пятницу, то это работник будет еще участвовать в определении средней численности в субботу и воскресенье.

бухпроффи

Внимание! Если у организации в этот день не было ни одного наемного работника с действующим трудовым соглашением, то численность за него принимается как «1» – в любом случае, необходимо учитывать директора, который закреплен в регистрационных документах, даже если ему зарплата не начисляется.

Шаг 2. Определение количества сотрудников, которые работают полный день, за каждый месяц

Этот показатель рассчитывается путем сложения числа работников, которые имеют контракты на каждый день месяца, и затем деления результата на общее число дней месяца.

РаботП=(День1+День2+..+День31)/Число дней месяца,

Где Д1, Д2 и т. д. – количество оформленный работников в каждый день этого месяца.

Например: В месяце 30 дней. С 1 по 14 число работало 21 человек, с 15 по 21 число — 18 человек, с 22 по 31 число — 19 человек.

Численность работников за этот месяц будет составлять: (14х21 + 7х18 + 10х19)/31 = 19,67 человек.

бухпроффи

Внимание! По правилам расчета итоговый результат нужно округлить до второй цифры после запятой.

Шаг 3. Определение средней численности сотрудников с частичной занятостью

В первую очередь на данном этапе считается число часов, приходящихся на трудовую деятельность работающих с неполной занятостью за календарный месяц. При этом действует правило о том, что количество часов в отпуске или на больничном равняется числу часов в предшествующий день работы.

После этого можно произвести расчет среднего числа таких занятых. С этой целью полученное выше значение необходимо разделить на число часов работы за этот месяц, которое определяется как произведение дней работ на рабочие часы.

РАБч=ЧАСнеп/(РАБДН*РАБЧЧАС), где

РАБч — среднесписочная численность частично занятых работников;

ЧАСнеп — количество часов, которое фактически приходится на работу частично занятых работников.

РАБДН – число дней работы в месяце (норма);

Источник: https://buhproffi.ru/otchetnost/svedeniya-o-srednespisochnoj-chislennosti.html

Сведения о среднесписочной численности работников вновь созданного ООО (организации)

Сведения о среднесписочной численности работников (СЧР) — это один из первых отчётов только что созданного ООО. Бланк отчётности выглядит простым, тем не менее, сдача СЧР вызывает массу вопросов, на которые мы дадим ответы в этой статье.

Кто должен сдавать сведения о количестве работающих

Если судить по названию, сдавать сведения о среднесписочной численности работников должны только работодатели.

Но Министерство финансов считает, что отчитываться должны все компании, в том числе недавно организованные, в штате которых ещё нет сотрудников. Из письма Минфина РФ от 4 февраля 2014 г.

№ 03-02-07/1/4390: «…не предусмотрено освобождение организаций, не имеющих работников, от представления в налоговые органы в установленный срок сведений о среднесписочной численности работников».

Перечислим, кто обязан сдавать отчёт о среднесписочной численности:

- только что зарегистрированные юридические лица, независимо от наличия персонала;

- индивидуальные предприниматели-работодатели;

- организации, заключившие трудовые договоры;

- организации, которые не имеют сотрудников в штате.

Таким образом, не сдавать эти сведения вправе только ИП без работников, все остальные бизнесмены обязаны отчитаться.

Кого включать в численность для отчёта

Расчёт среднесписочной численности в 2018 году производится согласно Указаниям, утвержденным приказом Росстата от 22.11.2017 № 772. В Указаниях перечислены категории работающих, которых включают в численность для отчёта, и тех, которые в расчёте не учитываются.

Много споров возникает по поводу внесения в СЧР информации об единственном учредителе, который работает без трудового договора и не получает зарплату. Надо ли учитывать его в количестве работающих, ведь он выполняет административные функции по руководству ООО? Нет, не надо, по этому вопросу есть четкий ответ в пункте 78 (ж) Указаний.

Среднесписочная численность рассчитывается только в отношении персонала, принятого по трудовому договору.

В этом главное отличие этого показателя от отчётов в фонды, где учитывают ещё и работников, оформленных по договору гражданско-правового характера.

При этом срок работы по трудовому договору значения не имеет, в сведения СЧР вносят всех, кто выполняет постоянную, временную или сезонную работу. Отдельно учитывают тех, кто оформлен на полную ставку и тех, кто отрабатывает неполный рабочий день.

Подробнее: Как рассчитать среднесписочную численность работников

В общем случае среднесписочная численность определяется путем сложения количества работников списочного состава за каждый месяц отчётного года и деления полученной суммы на 12. Итоговый результат указывают в целых единицах, т.к. он означает количество работающих человек в штате.

Срок сдачи СЧР в 2018 году

Срок сдачи сведений о среднесписочной численности установлен статьей 80 НК РФ. Согласно ей сдать эту форму надо не позднее 20 января текущего года за предыдущий календарный год.

Но срок сдачи отчёта о среднесписочной численности новых организаций (юридических лиц, которые только что созданы или реорганизованы) — не позже 20-го числа месяца, следующего за тем, в котором организация была зарегистрирована или реорганизована.

Например, создание ООО произошло 10 января 2018 года, следовательно, сдать сведения о среднесписочной численности вновь созданной организации надо не позднее 20 февраля 2018 года. Далее компания отчитывается в общем порядке, т.е. за 2018 год отчёт о количестве работающих сдать нужно до 20 января 2019 года включительно.

Если срок сдачи нарушен, ООО будет оштрафовано по статье 126 НК РФ на сумму 200 рублей. Кроме того, возможно административное наказание должностного лица (главбуха или директора) на сумму от 300 до 500 рублей по статье 15.6 КоАП РФ.

Важно: сведения о среднесписочной численности работников новой организации хоть и сдаются в ИФНС, но не являются налоговой декларацией, поэтому налоговики не вправе заблокировать расчётный счет ООО из-за опоздания со сроками сдачи.

Бланк отчёта

Источник: https://www.regberry.ru/malyy-biznes/svedeniya-o-srednespisochnoj-chislennosti-rabotnikov

Отчёт о среднесписочной численности работников

Вы используете неактуальную версию браузера!

Ваша версия браузера не поддерживает современные технологии, поэтому некоторые страницы могут отображаться некорректно. Предлагаем Вам скачать самые современные браузеры. Они бесплатны, легко устанавливаются и просты в использовании.

- Chrome

- Mozilla Firefox

- Opera

- Internet Explorer

Нет, спасибо!Кстати, Вам не обязательно все это знать!Сервис «Моё дело» сделает все сам.Что — прям все сам?Отчёт о среднесписочной численности работников Гусарова Юлия 123123123

Сведения о среднесписочной численности – отчёт, который подаётся ежегодно всеми организациями, а также индивидуальными предпринимателями с наёмными работниками.

Для чего нужно сдавать отчётность?

От размера среднесписочной численности персонала зависят, в частности, способ представления отчётности в налоговые органы, расчёты по страховым взносам во внебюджетные фонды, а также некоторые иные права налогоплательщика. Не стоит путать понятия «среднесписочная численность» и «средняя численность» работников.

Сроки предоставления сведений

Установлены следующие сроки сдачи сведений о среднесписочной численности работников:

- не позднее 20 января текущего года (за предшествующий год) – организациям (в общем случае) и индивидуальным предпринимателям, привлекавшим в предшествующем году наемных работников;

- не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована), – вновь созданным или реорганизованным организациям (при этом по итогам года создания (реорганизации) сведения также подаются – в общий срок).Впервые зарегистрированные ИП (привлекавшие в отчетном периоде наемных работников) подают сведения о среднесписочной численности в общий срок – только по итогам года (не позднее 20 января).

При этом, в отличие от индивидуальных предпринимателей, не имеющих работников, законодательством о налогах и сборах не предусмотрено освобождение организаций (включая вновь созданные), не имеющих работников, от представления данных сведенй

Подавать сведения о среднесписочной численности нужно в налоговую инспекцию по месту нахождения организации (месту жительства индивидуального предпринимателя, привлекавшего в отчетном периоде наемных работников).

Способы сдачи отчётности

Как сдать отчёт о среднесписочной численности? Возможны следующие варианты.

- Отчёт можно сдать самостоятельно, скачав бланк в интернете и заполнив его вручную. Готовый отчёт можно лично представить в инспекцию или отправить почтой.

- Сведения о среднесписочной численности работников можно сформировать и сдать через интернет не выходя из дома, воспользовавшись возможностями сервиса «Моё дело».

С «Моё дело» все отчёты будут сданы вовремя – налоговый календарь напомнит вам сроки сдачи. Сформировать отчёты также не составит труда – большинство форм заполняется в сервисе автоматически, вам необходимо лишь проверить правильность указанных данных.

Узнать подробнее про:

- Бланк КНД 1110018

- Сведения о численности

- Отчет в РОССТАТ

Бесплатный

пробный доступ

Источник: https://www.moedelo.org/otchjot-o-srednespisochnoj-chislennosti-rabotnikov

Среднесписочная численность при открытии ООО

На законодательном уровне требование о предоставлении этого отчета закреплено в п. 3 стат. 80 НК РФ.

Для чего эти сведения необходимы контрольным госорганам? В первую очередь, информация о численности персонала за прошлый год помогают обосновать формат подачи деклараций и других форм в ФНС, ФСС и ПФР.

Если у компании показатель ССЧ превышает 100 чел., отчитываться придется только в электронном виде. Если значение – менее 100 чел., допускается также и бумажная отчетность.

Кроме того, расчет численности бизнеса позволяет обосновать правомерность использования спецрежимов. К примеру, ведение хоздеятельности на упрощенке разрешено, если показатель не превышает 100 чел.

ССЧ при открытии ООО – обязательна для всех предприятий вне зависимости от правового статуса общества и видов ОКВЭД. Причем эта норма верна и в отношении предпринимателей. Правда, в последнем случае имеются исключения.

Если у ИП нет наемных сотрудников, заполнять и подавать этот отчет не требуется.

Когда и куда сдается среднесписочная численность при открытии ООО

Информационные сведения о среднесписочной численности вновь созданной организации предоставляются в территориальное подразделение ИФНС по месту регистрации налогоплательщика. Общая периодичность сдачи таких данных – годовая. При этом документ сдается по итогам года прошедшего в срок до 20-го января года будущего.

Но если фирма только что зарегистрирована, новая организация сведения о среднесписочной численности подает до 20-го числа последующего за месяцем открытия календарным месяцем.

Указанное требование распространяется и на реорганизованные предприятия. Юрлица подают форму вне зависимости от наличия или отсутствия у них заключенных трудовых договоров.

ИП – только при оформлении трудовых взаимоотношений с наемным персоналом.

К примеру, за 2017 год отчитаться нужно было до 22-го января. По нормам п. 7 стат. 6.1 НК срок немного сдвинулся из-за совпадения утвержденной даты подачи (20-ое января) с выходным днем – субботой. Допустим, фирма зарегистрирована 19-го июня 2018 г. В этом случае отчитаться требуется до 20-го июля. А если этой же датой зарегистрирован ИП без наемных специалистов, сведения подавать не нужно.

Среднесписочная численность работников при открытии ООО – порядок заполнения

Типовая форма отчета утверждается налоговыми органами. Актуальный бланк действует по Приказу ФНС России № ММ-3-25/174@ от 29.03.07 г. Документ не менялся с момента разработки, потому что представляет собой простой вид отчетности с минимальными данными.

Среднесписочная численность вновь созданной организации, образец размещен ниже, заполняется по общим правилам. В расчете показателя учитываются те работники, с которыми у фирмы заключены трудовые договора.

Если в компании числится только один сотрудник, он же директор, его необходимо включить в расчет показателя.

Если же в организации не нанято ни одного специалиста, а имеется только учредитель, с которым не подписан трудовой контракт, показатель численности будет «0».

Порядок вычислений в 2018 г. численности (как списочной, так и среднесписочной) регулируется Росстатом в Приказе № 772 от 22.11.17 г.

Здесь определено, какие категории персонала не включаются в расчеты (внешние совместители; лица, привлеченные по ГПД; женщины в декрете и др.); какие включаются (находящиеся на больничных, в командировках, надомники и пр.).

Также в Приказе приведен алгоритм математических вычислений для показателей за квартал, месяц, год (полный или нет).

Источник: https://raszp.ru/spravochn/srednespisochnaya-chislennost-dlya-vnov-sozdannyh-organizaciy.html

Отчет о среднесписочной численности в 2018 году сроки сдачи

Всем компаниям и предпринимателям, которые вели свой бизнес с привлечением наемного персонала в 2017 году, в срок не позднее 22 января 2018 года нужно подать в свою налоговую инспекцию бланк «Сведения о среднесписочной численности работников за предшествующий календарный год». Кроме того, в течение 2018 года этот бланк должны сдавать вновь созданные фирмы.

Скачать таблицу со сроками сдачи отчетности в 2018 году по всем налогам и взносам>>>

В какие сроки отчитываться по численности за 2017 год в 2018 году

Сроки сдачи сведений о среднесписочной численности сотрудников в ИФНС приведены в пункте 3 статьи 80 НК РФ.

По итогам отработанного года форму подают за истекший год не позднее 20 января.

Это один из самых первых отчетов в период годовой отчетной кампании. Раньше будет только СЗВ-М за декабрь (крайняя дата – 15 января). Правда, этот отчет можно для удобства сдать и досрочно в декабре, если, конечно, есть уверенность, что данные по сотрудникам не изменятся. ПФР допускает сдачу этого ежемесячного отчета заранее.

Срок сдачи отчета по численности за 2017 год перенесен

В 2018 году в январе 20-е число приходится на нерабочую субботу, поэтому отчет за 2017 год можно сдать в ближайший рабочий день – понедельник 22 января (п. 7 ст. 6.1 НК РФ).

Но до последнего дня рекомендуем не затягивать. Тем более, в те же сроки – до 20-го января включительно, то есть с учетом выходных – до 22 января нужно представить в фонд соцстраха форму 4-ФСС за 2017 год.

Поэтому работы будет много.

В течение 2018 года вновь созданные (реорганизованные) компании обязаны представить сведения о численности не позднее 20-го числа по итогам месяца, в котором юрлицо создано (реорганизовано).

Например, если фирма основана в январе 2018 года, то первый раз подобную форму бухгалтер должен подать не позднее 20 февраля 2018 года. Если месяц рождения компании – апрель 2018 года, то форма подается не позднее 21 мая (с учетом выходных) и т. д.

Кто вправе не представлять отчет о численности

Сведения за истекший год относят (направляют) в налоговую все компании поголовно. А также ИП, которые вели свой бизнес не одни, а с работниками, принятыми на основании трудовых договоров. Если никакого персонала у коммерсанта в 2017 году не было, трудился он один, то об этом отчете можно забыть – он не сдается.

В случае, когда дело зарегистрировано на компанию в течение 2018 года, первый отчет о численности (с особенностями заполнения) нужно подать уже в следующем месяце. О точных сроках мы рассказали выше. Предпринимателей данная норма не касается. Она применима только в отношении компаний. ИП, если и подают Сведения, то только при наличии работников и только по итогам отработанного года.

Что будет, если бланк не сдать

За просрочку сдачи сведений налогоплательщика могут оштрафовать на 200 руб. (п. 1 ст. 126 НК РФ). Также возможно денежное наказание для должностного лица – штраф от 300 до 500 руб. (п. 1 ст. 15.6 КоАП РФ).

Санкции, прямо скажем, невелики. Но лишние проблемы с контролирующими органами точно никому не нужны. Поэтому сроки разумно не нарушать. Тем более показатель среднесписочной численности вам все равно придется считать – он часто нужен в бухгалтерской работе. В том числе для целей составления и сдачи налоговой и другой отчетности.

Источник: https://www.Zarplata-online.ru/art/160874-otchet-o-srednespisochnoy-chislennosti-v-2018-godu-za-2017-srok-sdachi