Как зарегистрировать онлайн-кассу в налоговой

Благодаря поправкам к 54-ФЗ порядок работы с кассовой техникой заметно изменился, как и процесс регистрации ККТ в налоговой.

Целые категории предпринимателей, которые раньше были освобождены от использования ККТ, должны будут поставить кассу на учет в налоговом органе в 2018 или следующем году. Это не так сложно, как кажется.

Ниже мы расскажем, как зарегистрировать онлайн-кассу в налоговой, и дадим пошаговую инструкцию регистрации ККТ для тех, кого коснулось изменение закона или кто впервые открывает собственный бизнес.

Нововведения нужно учесть уже при выборе кассы. С 2017 года необходима современная техника — с фискальным накопителем и возможностью передавать данные онлайн. Подходящие модели включены в Государственный реестр ККТ, который ведет ФНС. Проверьте, есть ли в нем касса, которую вы выбрали для покупки.

Требования закона теперь включают в цепочку передачи данных новое обязательное звено — оператора фискальных данных (ОФД). Именно через него информация будет поступать в ФНС. С 1 июля 2017 использование ККТ без ОФД невозможно (кроме списка исключений). Поэтому сразу после покупки новой техники подключитесь к одному из утвержденного ФНС списка ОФД.

Итак, вы приобрели ККТ и выбрали оператора. Теперь можно приступать к регистрации онлайн-кассы в налоговой.

Сделать это можно разными способами: загрузить документы через интернет или подать в налоговую «по старинке» — принести лично, передать через представителя по нотариально заверенной доверенности или отправить почтой.

Постановка кассового аппарата на учет в налоговой обязательна и бесплатна — никто не имеет права брать с вас деньги за регистрацию как таковую, только за посреднические услуги. Посредниками могут стать представители ЦТО или ОФД: их сотрудники за плату сделают все за вас. Но если вы не планируете обращаться за помощью к специалистам, то справитесь и самостоятельно.

Проще всего будет зарегистрировать онлайн-кассу через интернет: весь процесс происходит в личном кабинете налогоплательщика на сайте nalog.ru. Не понадобится ни собирать и заполнять бумажные документы, ни нести кассовый аппарат в налоговую для осмотра и фискализации: вы просто введете нужные данные в веб-форму.

Регистрация онлайн-кассы в налоговой: пошаговая инструкция

Вот как выглядела раньше пошаговая инструкция по регистрации ККТ в налоговой: Шаг 1. Заключение договора с ЦТО. Шаг 2. Подготовка необходимых документов. Шаг 3. Подача документов в ИФНС. Шаг 4. Осмотр и фискализация кассы в ИФНС.

Шаг 5. Получение карточки регистрации ККМ.

Сейчас добавился новый пункт:

Шаг 6. Заключение договора и регистрация кассы в ОФД.

При желании вы можете действовать по такому сценарию, но сравните, насколько все проще, если проводить регистрацию ККТ онлайн. Предварительное заключение договора с ЦТО по закону больше не требуется, шаги упрощены, а главное — все можно сделать дистанционно. Раньше процедура растягивалась на несколько дней, а теперь занимает минуты, и не нужно приходить в ИФНС и приносить туда кассу.

В результате получаем новый порядок регистрации кассы онлайн в ФНС и ОФД: Шаг 1. Подача заявления на регистрацию кассы в ИФНС через личный кабинет налогоплательщика онлайн на сайте nalog.ru.

И сразу же — получение регистрационного номера ККТ. Шаг 2. Самостоятельная фискализация. (В нашем примере использована утилита для регистрации ККТ АТОЛ.) Шаг 3.

Получение карточки регистрации ККТ из ФНС.

Шаг 4. Регистрация кассы в личном кабинете ОФД.

Сценарий 1. Регистрация кассы в ИФНС через личный кабинет

Регистрация ККТ осуществляется через личный кабинет налогоплательщика на сайте налоговой nalog.ru. Для этого вам понадобится действующая электронная подпись (КЭП), выпущенная на имя ИП или генерального директора ООО. И не забудьте заранее выбрать ОФД — в процессе регистрации вы обязаны его указать.

Шаг 1. Подача заявления на регистрацию ККТ и получение регистрационного номера ККТ

На главной странице личного кабинета откройте вкладку Учет контрольно-кассовой техники.

На этой странице содержится вся информация о всех ККТ, которые зарегистрированы на данное юрлицо с данной КЭП. Чтобы зарегистрировать новую ККТ, нажмите кнопку Зарегистрировать ККТ и выберите Заполнить параметры заявления вручную.

Здесь же вы можете загрузить самостоятельно заполненное заявление о регистрации ККТ (форма по КНД-1110061) (скачать бланк). Тогда вам не придется заполнять онлайн-форму.

В первую очередь нужно заполнить адрес непосредственной установки. Нажмите кнопку Выбрать адрес. Заполните открывшуюся форму. Индекс подставится автоматически. В поле Наименование места установки ККТ опишите место более подробно. Затем введите информацию о модели своей ККТ. Нажмите кнопку Выбрать модель ККТ и выберите модель из списка.

После выбора модели появится поле ввода заводского номера ККТ. Этот номер можно посмотреть в паспорте ККТ, а также на шильдике, который находится на корпусе ККТ. Введите номер в поле и нажмите кнопку Выбрать.

https://www.youtube.com/watch?v=IC7ThmPtDug

При вводе серийного номера и номера фискального регистратора в кабинете налогоплательщика происходит автоматическая проверка на включение в Государственный реестр ККТ. Если номер введен неправильно (или если устройство не включено в реестр), будет показано сообщение об ошибке.

Затем выберите модель фискального накопителя и введите его заводской номер, который указан в его паспорте. Здесь также работает автоматическая проверка.

Следующий этап — выбор оператора фискальных данных. Если ваша деятельность не совпадает с перечисленными в полях видами деятельности, оставьте поля пустыми и выберите ОФД из выпадающего списка. ИНН ОФД заполнится автоматически.

Нажмите кнопку Подписать и отправить. Появится предупреждение о том, что будет использована цифровая подпись.

Чтобы узнать информацию о состоянии заявления на регистрацию, пройдите по ссылке или откройте раздел Информация о прохождении документов, направленных в налоговый орган. Здесь отображаются все документы, которые отправлялись с данной КЭП. Проверьте статус документа Заявление о регистрации.

Когда заявление будет обработано, на главной странице кабинета налогоплательщика снова войдите в раздел Учет контрольно-кассовой техники.

Здесь появилась запись о том, что ККТ присвоен регистрационный номер. Чтобы просмотреть параметры ККТ, кликните на присвоенный номер.

Чтобы просмотреть и скачать уведомление о присвоении регистрационного номера, перейдите на вкладку История заявлений и скачайте PDF-документ.

Шаг 2. Фискализация. Утилита для регистрации ККТ (АТОЛ)

После присвоения регистрационного номера касса должна пройти фискализацию. При регистрации онлайн вы сможете провести ее самостоятельно. Для этого понадобятся данные, которые присутствовали в заявлении, поэтому заранее в отдельных окнах откройте детальную информацию по ККТ и уведомление о присвоении регистрационного номера.

Запустите утилиту фискализации. Ее предоставляет производитель фискального регистратора: в примере использована утилита для регистрации ККТ АТОЛ.

Если ККМ подключена по USB, то она определится сама. Если под другим интерфейсом — зайдите в настройки и укажите параметры подключения. Нажмите Зарегистрировать.

Проверьте дату и время. Если они отличаются от времени на компьютере, то проведите синхронизацию. Если совпадают — нажмите Далее для перехода на вкладку ввода параметров.

Теперь понадобятся документы, о которых говорилось выше: информация по ККТ и уведомление о присвоении регистрационного номера. Чтобы данные полностью совпадали, скопируйте их из документов и вставьте в соответствующие поля.

Впишите параметры вашего ОФД. Нажмите Далее.

На следующей вкладке укажите систему налогообложения. Можно выбрать сразу несколько вариантов. Нажмите Далее.

Проверьте правильность введенной информации. Если есть ошибка, нажмите Назад и внесите правки. Если все в порядке, нажмите Выполнить.

Происходит регистрация ККТ. Отчет о регистрации будет напечатан на чеке.

Вернитесь в личный кабинет налогоплательщика на сайте nalog.ru. Нажмите кнопку Завершить регистрацию. Заполните открывшуюся форму Отчет о регистрации ККТ. Используйте данные отчета, напечатанного на чеке при фискализации кассы.

Внимание! Закон дает всего одни сутки на то, чтобы после фискализации внести фискальный признак в личный кабинет налогоплательщика. Время и дата в форме должны точно совпадать с чеком.

Проверьте данные и нажмите кнопку Подписать и отправить.

После регистрации карточка ККТ будет доступна в личном кабинете налогоплательщика в разделе «Информация о прохождении документов, отправленных в налоговый орган».

Шаг 3. Карточка регистрации ККТ

После регистрации кассы в личном кабинете налогоплательщика в разделе Информация о прохождении документов, направленных в налоговый орган, напротив вашей кассы появится электронная карточка регистрации ККТ. С этого момента касса легализована, а работа с ней законна. Датой регистрации в ФНС считается дата выдачи карточки.

Карточка подписывается усиленной квалифицированной электронной подписью. В нее вносятся изменения при изменении указанных при регистрации параметров, а также при замене фискального накопителя. При покупке подержанной кассы карточка регистрации ККТ передается новому владельцу.

При необходимости в ИФНС можно получить бумажный экземпляр. Если карточка повреждена или утеряна — выдается дубликат. При этом не назначается штрафов.

Шаг 4. Регистрация кассы в ОФД

После получения карточки регистрации работа с кассой уже законна, но еще невозможна: она пока не передает данные в ОФД (в договоре с ОФД, который вы уже заключили, нет регистрационной информации о конкретной кассе). Чтобы запустить онлайн-передачу данных, нужно зарегистрировать кассу в ОФД. Это финальный шаг, и он очень простой.

Войдите в личный кабинет вашего ОФД.

Откройте вкладку ККТ, выберите Подключить ККТ.

В открывшемся окне Регистрация ККТ заполните все поля.

Всю информацию возьмите из отчета о регистрации, который был напечатан на предыдущем шаге.

В поле Внутреннее наименование ККТ можно присвоить ФР произвольное имя.

Нажмите Сохранить. Появится сообщение об успешной регистрации кассы в ОФД.

Сценарий 2. Как зарегистрировать кассу в ИФНС

Хотя делать все онлайн гораздо проще и удобнее, регистрация ККТ в налоговой «по старинке», через отделение ФНС, по-прежнему возможна и легальна.

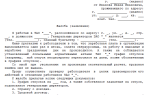

Внимание! Используйте распечатанный бланк заявления по форме КНД-1110061 (скачать бланк). Заявление по форме КНД-1110021 (старого образца) не содержит полей, необходимых для ввода полной информации об онлайн-кассе (например, модели и номера ФН). Поэтому оно не подходит для регистрации ККТ.

Скачать бланк заявления по форме КНД-1110061

Скачать образец заполнения заявления по форме КНД-1110061

Если вы собираетесь регистрировать кассу через отделение ФНС, не забудьте взять с собой паспорта ККТ и ФН, а также документ, подтверждающий ваши полномочия в организации. Закон не обязывает предоставлять эти документ, но они могут понадобиться для правильного оформления регистрации кассового аппарата в налоговой.

На сегодняшний день закон предусматривает общую систему регистрации контрольно-кассовой техники.

Раньше регистрация кассового аппарата в налоговой для ООО осуществлялась по месту установки кассы, для ИП — по месту прописки предпринимателя. А сейчас вы можете обратиться в любую ИФНС.

Регистрация кассового аппарата для ИП и организаций происходит одинаково: вы можете подать заявление в любой налоговый орган.

Срок регистрации ККМ в ИФНС от даты подачи заявления составляет 5 рабочих дней: согласно пп. 7 и 11 ст. 4.2 закона от 22.05.2003 № 54-ФЗ карточка регистрации ККТ выдается налоговой по истечении этого срока со дня подачи заявления на регистрацию.

Старый способ постановки на учет — когда вы приносите документы в ИФНС и потом в назначенный сотрудниками день приносите туда же кассу для осмотра и фискализации — по-прежнему действителен, его не отменили. Но регистрировать кассу намного удобнее через интернет. Возможность удаленной постановки на учет — одно из заметных преимуществ новой системы применения ККТ.

Источник: https://www.moysklad.ru/poleznoe/izmenenija-v-54-fz/kak-zaregistrirovat-onlayn-kassu-v-nalogovoy/

Регистрация онлайн-кассы (ККТ) в налоговой инспекции: пошаговая инструкция

Новая редакция закона №54-ФЗ предусматривает два способа регистрации ККТ в налоговой инспекции. Но вот, каким из них можно воспользоваться для перехода на онлайн-кассы?

Узнайте точный порядок регистрации Вашей онлайн-кассы у нас!

Оставьте номер телефона, мы перезвоним Вам и ответим на вопросы!

Как можно зарегистрировать ККТ

На данный момент законодательно утверждены 2 способа постановки контрольно-кассовой техники на учет:

1. Новый порядок

Он прописан в статье 4.2 закона №54-ФЗ (новая редакция от 15.07.2016 г.) и предусматривает:

- либо заполнение заявления на бумажном носителе и его подачу в любой территориальный налоговый орган. При этом карточку регистрации контрольно-кассовой техники выдадут уже в своей налоговой инспекции – по месту регистрации предприятия;

- либо подачу заявления через личный кабинет ККТ. При этом дублировать на бумаге поданное через данный ресурс заявление не нужно. Личный кабинет ККТ находится на сайте ФНС РФ. Фактически он интегрирован в Личный кабинет налогоплательщика, и доступ к нему осуществляется в автоматическом режиме – при авторизации организации или предпринимателя на сайте. Однако чтобы выполнить регистрационные действия понадобится усиленная квалифицированная электронная подпись (КЭП). Без нее никакие документы даже приниматься не будут.

Видеоинструкция — как подключить онлайн-кассу за 5 шагов:

2. Старый порядок возможен до 31 января 2017 года

Прежний порядок, который прописан в законе №54-ФЗ (в редакции до 15 июля 2016 года). Данный порядок разрешен п. 3 статьи 7 закона №290-ФЗ и действует до 31 января 2017 года включительно. Эти правила были утверждены Правительством РФ в Постановлении №470 от 23.07.2007 года.

Однако, как заявляют в территориальных налоговых органах:

- регистрировать по старому порядку, который действовал до 15 июля 2016 года, можно исключительно кассовые аппараты старого образца (не онлайн-кассы). И сделать это можно только до 31 января 2017 года включительно;

- онлайн-кассы и модернизированные под онлайн-кассы модели ККТ подлежат регистрации уже по новому порядку. Но стоит помнить, что с 01 февраля 2017 года для регистрации кассового аппарата уже потребуется договор с оператором ОФД (п. 4 статьи 7 закона №290-ФЗ). До этого момента, как утверждает сам налоговый орган и закон №290-ФЗ, постановку на учет ККТ можно провести и без наличия такого договора. Причем, услуги оператора ОФД – платные. И пока их стоимость составляет ориентировочно 3 тысячи рублей в год.

СКБ Конур также оказывает услуги по передаче фискальных данных через ОФД — .

21 августа 2017 г. вступил в силу приказ ФНС России от 29.05.

2017 № ММВ-7-20/484@ «Об утверждении форм заявлений о регистрации (перерегистрации) контрольно-кассовой техники и снятии контрольно-кассовой техники с регистрационного учета, карточки регистрации контрольно-кассовой техники и карточки о снятии контрольно-кассовой техники с регистрационного учета, а также порядка заполнения форм указанных документов и порядка направления и получения указанных документов на бумажном носителе» ().

Ознакомиться с Приложениями к Приказу ФНС России от 29.05.2017 № ММВ-7-20/484@ можно ЗДЕСЬ (файл word).

С учетом того, что реальные сроки поставки фискальных накопителей до конечного потребителя составляют от 30 и более, предпринимателям будет полезно знать следующую информацию.

30.05.2017 на сайте nalog.ru опубликовано разъяснение Минфина в каких случаях не штрафуют за неприменение онлайн-кассы (картинка кликабельна):

«…

Вместе с тем, ФНС России сообщает, что при наличии обстоятельств, указывающих на то, что организации и индивидуальные предприниматели приняли все меры по соблюдению требований законодательства РФ о применении ККТ (например, заключили договор с изготовителем фискальных накопителей о поставке фискального накопителя), то они к ответственности не привлекаются. (Взаимосвязи положений частей 1 и 4 статьи 1.5, части 1 статьи 2.1 Кодекса РФ об административных правонарушениях).

Источник: https://online-kassa.pro/zakon/registratsiya-kkt-v-nalogovoj.html

Как проводится проверка ККТ налоговой инспекцией?

Надзор в сфере применения ККТ

Проверка применения ККМ

Проверка документов на ККТ

Проверка ККТ на соответствие установленным требованиям

Полномочия проверяющих при проверке ККМ

Права владельцев проверяемых кассовых аппаратов

Оформление результата проверки

Ответственность за нарушение порядка использования ККТ

Надзор в сфере применения ККТ

В соответствии с п. 2 ст. 7 закона «О применении контрольно-кассовой техники…» от 22.05.2003 № 54-ФЗ (далее — закон № 54-ФЗ) при проведении контроля в сфере использования кассовых аппаратов налоговые органы:

- осуществляют мониторинг расчетов с использованием ККТ;

- проводят анализ полученных данных мониторинга;

- проверяют использование ККТ;

- проводят удаленные проверки операторов фискальных данных;

- проверяют соблюдение правил оформления и выдачи кассовых чеков и других подтверждающих документов, в том числе путем осуществления контрольной закупки.

- выносят предписания об устранении выявленных нарушений.

Результатом проверки ККТ налоговой является установление факта соблюдения или несоблюдения проверяемыми пользователями кассовых аппаратов правил применения ККТ. При выявлении нарушений виновные привлекаются к административной ответственности. Административный регламент осуществления надзора и контроля утвержден приказом Министерства финансов РФ от 17.10.2011 № 132н (далее — Регламент).

Проверка применения ККМ

Проверка правил использования кассовых аппаратов включает в себя следующие процедуры:

- Проверку выдачи кассовых чеков и иных подтверждающих документов. Указанная проверка включает в себя в том числе контрольную закупку товара, его оплату наличными или с помощью банковской карты в целях установления факта выдачи (невыдачи) подтверждающего документа. Максимальный срок выполнения данного этапа проверки составляет 1 рабочий день. Контрольная закупка регулируется ст. 16.1 закона «О защите прав юридических лиц и индивидуальных предпринимателей…» от 26.12.2008 № 294-ФЗ (далее — закон № 294).

- Рассмотрение документов на ККТ. Проводится после окончания проверки выдачи чеков. Сотрудники налоговой службы рассматривают и проверяют документацию по использованию кассы.

- Проверка соблюдения правил регистрации и использования ККТ. Проверяется соответствие кассовой техники, кассовых чеков и других подтверждающих документов установленным правилам.

Общий срок проведения проверки устанавливается руководителем налоговой инспекции и не может превышать 20 рабочих дней (п. 19 Регламента). Далее расскажем о последних 2 процедурах более подробно.

Проверка документов на ККТ

Данная процедура производится открыто с предъявлением сотрудниками налоговой службы пользователям кассовых аппаратов поручения на проведение проверки и своих служебных удостоверений. При проведении проверки проверяющие рассматривают:

- журнал кассира;

- акты о возврате денежных средств клиентам;

- распечатки отчетов из фискальных накопителей;

- бланки строгой отчетности и другие документы;

- паспорт ККТ, договор с оператором фискальных данных, документацию, связанную с приобретением, регистрацией, ремонтом, модернизацией техники, заменой фискальных накопителей.

Перечень приведен в п. 29 Регламента.

Запрошенные документы представляются пользователем ККТ в виде оригиналов или заверенных копий. При этом проверяющие не могут требовать нотариального заверения копий документов.

Проверка ККТ на соответствие установленным требованиям

При осуществлении контроля сотрудниками налоговой службы в обязательном порядке проверяется:

- цельность корпуса без следов вскрытия или разрушения, что исключает возможность изменения средств учета;

- наличие модели ККТ и фискального накопителя в специальном реестре (подробнее читайте в статье Какие онлайн-кассы входят в реестр ККТ согласно 54-ФЗ?);

- соответствие заводских и регистрационных данных кассового аппарата;

- исправность ККМ, в том числе возможность печати кассовых чеков и некорректируемую сохранность данных о произведенных расчетах;

- соответствие реквизитов, отпечатанных на чеке, требованиям, установленным в ст. 4.7 закона № 54-ФЗ;

- соответствие реквизитов бланков строгой отчетности и других подтверждающих документов установленным требованиям;

- соответствие времени печати чека, указанного на нем, реальному времени;

- соответствие фактического места установки ККТ данным, представленным при ее регистрации.

Для определения наличия возможности вносить корректировки или фальсифицировать документы, необходимые для полного учета расчетов, проводится проверка реквизитов, отпечатанных на чеке, в соответствии с документацией на применяемую модель кассы. В случае, когда необходимы технические или другие специальные знания, могут привлекаться эксперты.

Результатом процедуры станет установление фактов соблюдения или несоблюдения проверяемым владельцем ККТ требований к ККТ, порядку или условиям ее применения.

Полномочия проверяющих при проверке ККМ

В соответствии с п. 7 Регламента сотрудники налоговой службы при осуществлении проверки использования ККТ имеют право:

- запрашивать и получать различные необходимые сведения, пояснения и документы письменно или посредством размещения запроса в кабинете ККТ;

- осуществлять беспрепятственный доступ к ККТ, в том числе к данным, хранящимся на фискальном накопителе;

- получать документацию от проверяемого пользователя ККТ;

- проводить контрольные закупки в целях проверки выдачи кассовых чеков и других документов, подтверждающих прием денежных средств;

- взаимодействовать с органами внутренних дел РФ;

- выносить предписания об устранении выявленных нарушений и привлекать виновных к административной ответственности.

Права владельцев проверяемых кассовых аппаратов

Права владельцев ККТ во время их проверки в общем виде оговариваются в ст. 21–24 закона № 294.

Применительно к узкой ситуации пользователи и владельцы проверяемых кассовых аппаратов в соответствии с п. 9 Регламента имеют право:

- на личное присутствие при осуществлении проверки;

- дачу пояснений и объяснений по предмету проверки;

- получение от сотрудников налоговой службы информации о предмете и сроках проведения проверки;

- получение результатов проверки (акта, составленного по результатам проверки);

- выражение несогласия с результатами проверки или действиями (бездействием) сотрудников налоговой инспекции при осуществлении проверки;

- обжалование действий (бездействия) проверяющих как во внесудебном (руководителю налогового органа, осуществлявшего проверку), так и в судебном порядке.

В рамках досудебного порядка проверяемые лица могут обратиться с жалобой устно или письменно, в том числе можно отправить электронное обращение на сайт ведомства.

В жалобе в обязательном порядке следует указать название органа, куда направляется сообщение, суть обращения и обратный адрес, по которому должен быть направлен письменный ответ.

Срок рассмотрения жалобы составляет 30 дней с момента ее регистрации.

Оформление результата проверки

По результатам проведения проверки составляется соответствующий акт на бумажном носителе в 2 экземплярах. Все исправления в нем должны быть оговорены и заверены подписи указанных выше лиц. Обязательными атрибутами акта являются:

- Дата его оформления.

- Полное название владельца проверяемой ККМ, его ИНН и КПП, адрес местонахождения.

- Ф. И. О. сотрудников налогового органа, проводивших проверку.

- Перечень документации, полученной сотрудниками налоговой службы в ходе проверки.

- Дата, когда проверочные действия начались, и дата, когда они были завершены.

- Запись об отсутствии выявленных нарушений или детально изложенные, подкрепленные документально факты нарушений. В последнем случае необходимо также сделать ссылку на нормативные акты, положения которых были нарушены. При выявлении фактов нарушения законодательства о ККТ сотрудники налогового органа возбуждают производство по делу об административном нарушении.

Акт подписывается сотрудниками налоговой службы, осуществившими проверку, и проверяемым лицом. Последнее может изложить свои замечания непосредственно в акте или в отдельном документе. Если лицо уклоняется от подписания акта или вообще отсутствует при проведении проверки, в акте делается соответствующая запись и документ направляется по почте заказным письмом.

Ответственность за нарушение порядка использования ККТ

Ответственность за неправильное применение ККТ и нарушение обязанностей проверяемой стороны установлена ст. 14.5 Кодекса Российской Федерации об административных правонарушениях. П. 4 названной статьи предусматривает наказание:

- за применение техники, не соответствующей требованиям закона № 54-ФЗ;

- нарушение порядка регистрации ККТ, сроков и условий ее перерегистрации;

- нарушение порядка и условий применения ККТ.

В виде:

- предупреждения или адм. штрафа от 1 500 до 3 000 руб. на должностных лиц;

- предупреждения или адм. штрафа от 5 000 до 10 000 руб. на юрлиц.

Такой же размер наказания устанавливает п. 5 данной статьи за непредставление документов по запросам налоговой инспекции или просрочку в их предоставлении.

П. 6 рассматриваемой статьи предусматривает ответственность:

- за ненаправление покупателю кассового чека или бланка строгой отчетности в электронной форме;

- невыдачу указанных документов на бумажном носителе.

В виде:

- предупреждения или адм. штрафа в размере 2 000 руб. на уполномоченных лиц;

- предупреждения или 10 000 руб. адм. штрафа на юрлиц.

Об ответственности за неприменение ККТ читайте в статье Грозят ли штрафы за неприменение онлайн-кассы в 2017 году?

***

Итак, проверка правильности использования кассовых аппаратов проводится сотрудниками налоговой службы путем контрольной закупки, рассмотрения документации, связанной с эксплуатацией ККТ.

Кроме того, изучаются сами кассовые аппараты на предмет цельности их корпуса, исправности, правильности выдачи (отправки) отчетных документов.

В случае выявления нарушений виновные привлекаются к административной ответственности.

Источник: https://rusjurist.ru/kkt/kak_provoditsya_proverka_kkt_nalogovoj_inspekciej/

Он-Лайн ККТ. Новый порядок применения. Последняя актуальная информация

Новый порядок применения контрольно-кассовой техники

Торгово-сервисный центр “Сампо-Сервис” рад приветствовать Вас на страницах информационной статьи, приуроченной к внедрению нового, современного и технологичного порядка применения контрольно-кассовой техники. Переход на новый порядок поддержан Президентом России В.Путиным, который поручил минимизировать или свести к нулю расходы бизнеса.

Конечно же, как и любое нововведение, переход на новый порядок вызывает много вопросов и хлопот: зачем и кому это нужно, как, когда и что делать, куда обращаться?

Зачем нужен новый порядок?

Чтобы легализовать оборот торговли и услуг, упростить жизнь предпринимателям и государству, снизив нагрузку на них, поднять на качественно иной уровень защиту покупателя, при этом более эффективно достигать целей, для которых предназначено в конечном счете применение кассовых аппаратов.

Что дает новый порядок? Во-первых, транспарентность расчетов. Полный и своевременный учет выручки в целях налогообложения. Это особенно актуально в та-ких высокорисковых сферах экономики как торговля и услуги. В-вторых, комфортные условия ведения бизнеса.

Удобство и простота применения для предпринимателя и государства за счет создания бесконтактной системы администрирования.

В-третьих, защиту прав потребителя. Возможность получать и хранить электронные чеки, быстро и удобно проверять их легальность.

Наши налоги

Не секрет, что кассы «скручиваются».

Это происходит во многом из-за того, что расчеты, хранимые в кассе, передаются в налоговый орган только раз в год и только на физическом носителе.

Это несет целый ряд негативных последствий: позволяет недобросовестным предпринимателям массово не показывать выручку и приводит к серьезным налоговым потерям бюджета, ограничивает налоговый орган в возможности реализовывать риск ориентированный подход, тем самым создавая нагрузку на добросовестный бизнес, ухудшает конкурентные условия ведения бизнеса.

Онлайн торговля

Действовавшая система уже не обеспечивала потребности стремительно развивающейся сейчас онлайн торговли, которая требует поиска новых практичных форм учета расчетов в сети Интернет, учитывающих особенности дистанционной торговли, оплаты электронными средствами платежа, при этом удовлетворяющих интересы продавцов, потребителей и государства.

Новое регулирование

Президент подписал новый закон. Этот закон действительно реформирует сформировавшуюся на протяжении последних 20 лет систему, используя самые современные технические решения и, по признанию специалистов и экспертов, дает стимул к дальнейшему развитию отечественных IT-технологий. В основе закона: аккумулирование информации о расчетах в облаке.

С помощью различных кассовых аппаратов: от сложных компьютерных систем до личного смартфона, которые можно зарегистрировать через личный кабинет на сайте ФНС России. Строгая система операторов фискальных данных и экспертных организаций. Без навязывания технического обслуживания.

Четкие и понятные правила непосредственно в законе, минимум под-законных актов.

Плавные сроки перехода.

Основные положения закона

Передача информации о расчетах через операторов фискальных данных в ФНС России. Возможность осуществления всех регистрационных действий с ККТ и иного юридически значимого документооборота по вопросам применения ККТ через личный кабинет на сайте ФНС России.

Изготовление кассовых чеков и бланков строгой отчетности исключительно кассовыми аппаратами с возможностью их направления в электронной форме на абонентский номер или электронную почту покупателя. Бланк строгой отчетности приравнен к кассовому чеку.

Применение кассовых аппаратов при оказании услуг, а также плательщиками единого налога на вмененный доход и патента. Применение фискального накопителя (аналог электронной контрольной ленты защищенной) с возможностью его самостоятельной замены 1 раз в 3 года плательщиками ЕНВД и патента, а также сферы услуг.

Предельные сроки применения фискального накопителя законом не ограничены. Техническое обслуживание не обязательно для регистрации кассового аппарата в ФНС России. Экспертиза произведенных кассовых аппаратов и технических средств операторов фискальных данных.

Поэкземплярный учет ФНС России произведенных кассовых аппаратов и фискальных накопителей в форме реестров. Возможность применения ККТ в автономном режиме при определенных условиях.

Новые формы контрольных мероприятий, возможность запроса в банках информации по счетам в ходе оперативных проверок.

Онлайн торговля

При оплате картой в сети Интернет чек направляется покупателю только в электронной форме. Продавец не должен распечатывать чек и нести расходы по его доставке покупателю.

Ответственность

Административная ответственность теперь более справедливая! Исключена «уравниловка» – теперь размер штрафа будет исчисляться исходя из суммы неучтенной выручки. При этом предусмотрен упрощенный прядок привлечения к административной ответственности, и даже отказ от привлечения в случае добровольного сообщения пользователем о допущенном нарушении.

Преимущества бизнеса

На наш взгляд, самое главное преимущество, которые предприниматели получат от новой системы, это создание бесконтактной системы администрирования кассовой техники, которая максимально исключает общение с представителем налогового органа и значительно экономит трудозатраты и время.

А время — это деньги! Не менее важным представляется создание среды доверия между добросовестным предпринимателем и налоговыми органами. При оперативном получении информации о расчетах и их автоматизированном риск-анализе необходимость в проверках попросту отпадает.

Если заглянуть более глубоко, то мы увидим эффект в сфере конкуренции! Ведь если один предприниматель работает честно и платит все налоги, а второй обманывает государство, то второй за счет «экономии» может снижать издержки и тем самым получать нечестное конкурентное преимущество. В новой системе это будет сделать довольно сложно.

Излишне говорить о том, что предприниматель получает своего рода инструмент самоконтроля, который позволяет следить за своими оборотами и соответствующими показателями в режиме реального времени.

А кто не хотел использовать свой личный телефон или планшет в работе кассы? Новый порядок предоставит и такую возможность!

В центре внимания—потребитель!

Благодаря тому, что каждый кассовый чек формируется в электрон-ной форме и фиксируется в «облаке», у потребителя есть уникальная возможность получить и хранить свои кассовые чеки в электронной форме, что может пригодиться для получения налоговых вычетов и бюджетирования личных и семейных расходов.

Кроме этого, теперь покупатель может проверить выданный ему чек и стать немножко налоговым инспектором. Все это можно будет сделать с помощью бесплатного мобильного приложения, очень удобного и простого в использовании.

Получить чек можно при совершении покупки непосредственно на электронный адрес (если у кассового аппарата есть такая техническая возможность) или через ссылку, которую направит продавец на номер мобильного телефона покупателя по его требованию.

Если покупателю не нужно получать чек в электронной форме, ему распечатают бумажный чек, по которому он впоследствии сможет найти электронную форму такого чека и сохранить его. Чтобы каждый раз не диктовать свой номер телефона или адрес электронной почты, в мобильном приложении можно сформировать уникальный идентификатор покупателя в виде штрих-кода.

Такой штрих-код на экране телефона можно предъявить для считывания кассиру. А чтобы убедиться в добросовестности продавца, любой покупатель может легко и просто проверить легальность выданного ему чека и, в случае обнаружения нарушения, тут же через мобильное приложение направить жалобу в ФНС России.

Для проверки достаточно будет с помощью камеры мобильного теле-фона считать QR-код чека, который должен печататься в обязательном порядке на каждом чеке.

Переходные периоды

Закон предусматривает плавный и поэтапный переход на новый порядок. Итак, если предприниматель, который был обязан применять ККТ, не спешит и хочет оттянуть неизбежное, то вплоть до 1 июля 2017 года он может работать «по-старому».

Однако ему надо помнить, что с 1 февраля 2017 года он не сможет зарегистрировать или перерегистрировать ККТ «по-старому», поэтому ему нужно будет провести все необходимые регистрационные действия до 1 февраля 2017 года. После 1 июля 2017 года «старый» порядок прекращает свое действие.

А еще через год, 1 июля 2018 году, мы будем рады видеть в рядах пользователей ККТ предпринимателей, которые сейчас не обязаны применять ККТ, а именно: плательщики ЕНВД и патента, а также занятых в сфере услуг.

Надо сказать, что многие из таких предпринимателей сейчас добровольно применяют кассовые аппараты, так как это удобно для внутреннего учета и снижает риск злоупотреблений со стороны персонала.

А пока не наступили определенные законодателем сроки, можно подумать о применении нового порядка в добровольном режиме. Тем более что ответственность за его нарушение в добровольном режиме отсутствует.

С чего начать?

Со специализированного раздела на сайте ФНС России Nalog.ru. И, в первую очередь, уделить немного времени и начать ознакомление с новым законом. Последовательность шагов примерно следующая: 1) установить, предусмотрена ли законом обязанность применять ККТ и если да, то когда именно такая обязанность наступит.

Это зависит от вида деятельности или применяемого режима налогообложения. 2) установить, подлежат ли модернизации применяемые кассовые аппараты или нет; эту информацию можно узнать на сайте ФНС России, на сайте производителя ККТ или у центра технического обслуживания.

3) определить целесообразность модернизации или покупки новой ККТ исходя из стоимости и количества требуемых единиц ККТ. 4) снять с регистрации ККТ, которая подлежит модернизации, «по-старому» порядку.

5) обратиться в центр технического обслуживания или непосредствен-но к производителю для модернизации ККТ в целях приведения ее в соответствие новым требованиям или покупки новой ККТ. 6) заключить договор с оператором фискальных данных. Их перечень можно найти на сайте ФНС России.

7) осуществить регистрацию модернизированной ККТ через личный кабинет на сайте ФНС России. 8) если применяется много единиц ККТ, то предварительно целесооб-разно определить график модернизации (покупки) ККТ и ее снятия с регистрации с целью обеспечения бесперебойной работы. 9) применять ККТ!

10) не забыть получить вычет, если он Вам полагается.

Источник: http://www.sampokkm.ru/onlain-kassy-noviy-poryadok-primeneniya