Совмещение УСН и патента в 2018 году

Индивидуальный предприниматель не обязательно должен заниматься чем-либо одним, закон разрешает ему, при желании и возможностях, совмещать несколько видов деятельности. При этом бывает так, что для какой-то деятельности удобнее одна система налогообложения, а для другого ее вида – другая.

Предприниматель вправе самому выбирать, какой режим применять. Можно ли совмещать несколько специальных режимов для осуществления уплаты налогов? Некоторые друг с другом – можно.

Внесем ясность в вопросы предпринимательского совмещения упрощенной системы уплаты налогов и предпринимательства по патенту.

Право на совмещение УСН и ПСН

Для того, чтобы совмещать указанные системы, не должно быть запрета на применение ни одной из них.

УСН подходит почти для любых видов деятельности, кроме требующих патента. А ПСН с января 2013 года бизнесмены могут использовать для той деятельности, которая предусматривает наличие патента (ее виды перечислены в п. 2 ст. 346.43, ст. 346.45 НК РФ).

Специалисты Министерства финансов РФ сообщили в информационном обращении «Об изменениях в специальных налоговых режимах», что в случае, если предприниматель использует один налоговый режим, то по другому виду деятельности, которую перевели на патент, ему разрешается параллельно использовать патентную налоговую систему.

Особенности совмещения

Практика использования УСН и ПСН одним предпринимателем имеет ряд нюансов, основанных на законодательных тонкостях.

Предпринимательство по регионам

Многое зависит от того, в одном или нескольких субъектах РФ предприниматель ведет свой бизнес, потому что патентное налогообложение «курируют» местные фискальные органы.

- Одна деятельность – один регион. Бизнесмен может, оставаясь налогоплательщиком по упрощенной системе, перевести этот вид своего бизнеса на патентный налог. Для сохранности за собой режима УСН ему придется сдавать по этому виду «пустую» налоговую отчетность.

- Более 1 вида деятельности в одном субъекте РФ. При таком расположении бизнеса предприниматель имеет право до истечения годичного срока поменять свою налоговую систему на патентную по тем видам бизнеса, которые ее предусматривают, а по всем другим остаться на УСН.

- Один бизнес в различных регионах. ИП дается год на то, чтобы изменить систему налогов на патентную по этой деятельности в одном любом регионе по его выбору, а в остальных остаться на «упрощенной». В тех субъектах РФ, где ПСН по этому виду деятельности не применяется, придется пользоваться УСН.

Когда совмещение невозможно

Поскольку и «упрощенка» и ПСН представляют собой специальные режимы, каждый из них имеет законодательно установленные лимиты, нарушение которых лишает предпринимателя возможности их использовать.

Общие ограничения

К обеим системам налогообложения не вправе прибегать бизнесмены, чьи показатели суммарных доходов и количества наемного персонала выходят за разрешенные рамки.

Лимит по доходам

Спецрежимы введены для поддержки малого и среднего бизнеса, поэтому в их отношении действует лимит на предельную сумму доходов за отчетный период.

Как упрощенную систему, так и патент не положено разрешать крупным предпринимателям, чей совокупный доход за налоговый период окажется больше, чем 60 млн. руб. Если доход за год превысит эту сумму, то предприниматель утратит возможность пользоваться спецрежимами УСН и ПСН.

Когда эти два режима сочетаются, то доход следует учитывать совокупно.

То есть прибыль, полученная по видам предпринимательства, подлежащим УСН, суммируется с доходом от «патентной» деятельности, и эта сумма не должна выходить за пределы указанных 60 млн. руб.

ОБРАТИТЕ ВНИМАНИЕ! Что касается УСН, то для определения суммы доходов действует индексация (умножение на коэффициент-дефлятор), который Правительство (Министерство экономики и развития России) устанавливает каждый год.

Таким образом, лимит может оказаться не в 60 млн., а несколько больше этой суммы. Для ПСН такой операции не предусмотрено. Суммарная величина, допустимая для совмещения обоих режимов, может быть выше за счет индексации при УСН.

Если превышение лимита имело место, то уже с начала «прибыльного» квартала удачливого бизнесмена, получившего такой высокий доход, лишат возможности пользоваться «упрощенкой», и с этого времени он будет считаться вновь зарегистрированным, то есть подлежащим общей налоговой системе.

То же самое касается ПСН: как только сумма доходов достигнет 60 млн.руб., право на использование патента утратится, и придется платить налоги по общей системе, пересчитав платежи с начала года выдачи патента.

ВАЖНО!

Источник: https://assistentus.ru/usn/sovmeshchenie-s-psn/

Усн плюс псн: «доходный» ограничитель (ремчуков с.)

Дата размещения статьи: 11.10.2017

Налоговый кодекс дает индивидуальным предпринимателям возможность совмещать применение «упрощенки» и патентной системы налогообложения. Однако для этого ИП должен укладываться в установленный лимит по доходам. Причем таковой в 2017 году определяется по-новому.

Сам по себе размер доходов, полученных индивидуальным предпринимателем в рамках ПСН, на величину его налоговых обязательств никоим образом не влияет — «патентный» налог рассчитывается и уплачивается исходя из потенциально возможного к получению дохода, который в зависимости от вида деятельности определяется законом субъекта РФ (п. 7 ст. 346.

43 НК). Однако от того, сколько фактически ИП «заработает», зависит возможность применения ПСН. Согласно подпункту 1 пункта 6 статьи 346.45 Налогового кодекса (далее — Кодекс) если с начала календарного года доходы ИП от реализации по всем видам предпринимательской деятельности, в отношении которых используется ПСН, превысят 60 млн руб.

, предприниматель считается утратившим право на применение данного спецрежима с начала налогового периода, на который ему был выдан патент. Именно поэтому на ИП, применяющих ПСН, возложена обязанность вести налоговый учет (п. 1 ст. 346.53 НК).Обратите внимание! Нормами главы 26.

5 Кодекса индексация предельного размера доходов от реализации на коэффициент-дефлятор в рамках применения индивидуальными предпринимателями ПСН не предусмотрена.

«Патентные» доходы

В рамках ПСН учет доходов от реализации ведется в специальной Книге учета доходов. Ее форма и Порядок заполнения утверждены Приказом Минфина от 22 октября 2012 г. N 135н.Отметим, что эту Книгу надо вести отдельно по каждому полученному патенту.

Порядок определения, признания и учета доходов от реализации при патентной системе налогообложения установлен пунктами 2 — 5 статьи 346.53 Кодекса.

Так, дата получения дохода определяется как день:1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо, по его поручению, на счета третьих лиц, — при получении дохода в денежной форме;2) передачи дохода в натуральной форме — при получении дохода в натуральной форме;3) получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом.При использовании покупателем в расчетах за приобретенные им товары (работы, услуги), имущественные права векселя датой получения дохода признается дата оплаты векселя (день поступления денежных средств от векселедателя либо иного обязанного по указанному векселю лица) или день передачи ИП указанного векселя по индоссаменту третьему лицу.Если ИП возвращает ранее полученные авансы, то на сумму возврата уменьшаются доходы того налогового периода, в котором произведен возврат.В любом случае в графе 4 отражаются только доходы от реализации, полученные в рамках деятельности, которая указана в патенте. Доходы, полученные по иным видам деятельности, налоги по которым уплачиваются в рамках иных режимов налогообложения, включая «упрощенку», здесь не считаются.

Совмещение с УСН: новый поворот

При совмещении ПСН с иными режимами налогообложения, в том числе и с «упрощенкой», Кодекс предписывает вести учет имущества, обязательств и хозяйственных операций в соответствии с порядком, установленным в рамках соответствующего режима налогообложения.

При этом, если речь идет о совмещении ПСН и УСН, то для определения названного лимита по доходам следует учитывать доходы от реализации по обоим спецрежимам (абз. 5 п. 6 ст. 346.45 НК).

Иными словами, для целей применения ПСН лимит по доходам при совмещении с «упрощенкой» определяется путем сложения доходов от реализации, полученных по каждому имеющемуся патенту, и доходов от реализации, которые поступили от «упрощенной» деятельности. Если полученная сумма меньше 60 млн руб., то ИП вправе применять «патентный» спецрежим.

В противном случае, то есть при превышении данного лимита, ИП утрачивает право на применение ПСН и считается перешедшим на УСН (или общий режим налогообложения, если заодно будет утрачено и право на «упрощенку»). На это обращает внимание Минфин в письме от 8 июня 2017 г. N 03-11-09/35718 (см. также письмо ФНС от 15 июня 2017 г. N СД-4-3/11331@).

«Упрощенный» лимит

[su_quote]

Необходимо учитывать, что «упрощенка» также является специальным налоговым режимом. И для целей ее применения опять же установлен лимит по доходам. Правда, он значительно больше, чем «патентный» ограничитель по доходам. Так, в рамках УСН предприниматель может заработать за налоговый период 150 млн руб. (п. 4 ст. 346.13 НК).

Отличие состоит еще и в том, что при определении предельного размера доходов «упрощенцы» учитывают как доходы от реализации, так и внереализационные доходы. А если ИП совмещает «упрощенку» с ПСН, то «посчитать» нужно и доходы от реализации, полученные по всем видам «патентной» деятельности, которые ведет ИП.

К сведению! Увеличение ограничения по доходам для применения патентной системы налогообложения в настоящее время пока не планируется (см. письмо Минфина от 20 мая 2016 г. N 03-11-12/29101).Пример. Индивидуальный предприниматель с 1 января 2017 г. применяет «упрощенку».

Также с 1 января 2017 года им приобретен патент по виду деятельности «Сдача в аренду (наем) жилых и нежилых помещений, дач, земельных участков, принадлежащих индивидуальному предпринимателю на праве собственности». Срок действия патента с 1 января 2017 года по 31 декабря 2017 года.

В октябре 2017 года доходы от реализации, исчисленные нарастающим итогом с 1 января 2017 года, превысили 60 млн. руб. В связи с этим ИП считается утратившим право на применение ПСН с начала налогового периода, на который был получен патент.

Порядок корректировки налоговых обязательств ИП зависит от того, был ли превышен лимит по доходам, установленный для целей применения УСН. Если доходы ИП меньше 150 млн. руб., то ему следует пересчитать налоговые обязательства в рамках «упрощенки».

P.S.

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/24988

Совмещение по одному виду деятельности псн и усн

Случаи, когда патентная система налогообложения может совмещаться с УСН Сфера применения УСН регулируется п. 3 ст. 346.12 НК РФ, в котором представлен список видов деятельности, не подпадающих под упрощенную систему налогообложения.

По видам деятельности, не включенным в указанный перечень, использование УСН возможно, но с учетом ограничений по выручке и количеству работников. Область применения ПСН, наоборот, представлена списком деятельности, по которым она разрешена (п. 2 ст. 346.43 НК РФ).

Этот перечень может пополняться дополнительными видами деятельности на основании законодательных актов, принятых субъектами РФ (подп. 2 п. 8 ст. 346.43).

Поэтому при планировании перехода на ПСН по определенным видам деятельности следует ознакомиться не только со списком из НК РФ, но и с дополнительным перечнем региона, в котором ведется предпринимательская деятельность. Пример ИП Максимов М. М.

Внимание

ИП Максимально допустимая численность наемных работников по всем видам деятельности,чел. 100 подп. 15 п. 3 ст. 346.12 15 п. 5 ст. 346.43 100 (из них 15 — по ПСН) Максимально допустимая величина доходов за налоговый (отчетный период), млн руб. 60, с корректировкой на дефляционный коэффициент п.

4 ст. 346.13 60 подп. 1 п. 6 ст. 346.45 60, с корректировкой на дефляционный коэффициент Безусловно, необходимо учитывать и другие условия, ограничивающие применение УСН и ПСН (ст. 346.12–346.13, 346.45 НК РФ). Подробнее об УСН читайте в статье «Порядок применения упрощенной системы налогообложения».

Об особенностях ПСН читайте в статье «Патентная система налогообложения для ИП (нюансы)».

Правила совмещения усн и патента (примеры)

Важно

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < … При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам.

Но будьте внимательны: порядок оплаты «детского» больничного остался прежним! < …

Ип-совмещение режимов усн и псн один вид деятельности

Как упрощенную систему, так и патент не положено разрешать крупным предпринимателям, чей совокупный доход за налоговый период окажется больше, чем 60 млн. руб. Если доход за год превысит эту сумму, то предприниматель утратит возможность пользоваться спецрежимами УСН и ПСН.

руб.

ОБРАТИТЕ ВНИМАНИЕ! Что касается УСН, то для определения суммы доходов действует индексация (умножение на коэффициент-дефлятор), который Правительство (Министерство экономики и развития России) устанавливает каждый год.Таким образом, лимит может оказаться не в 60 млн., а несколько больше этой суммы.

Для ПСН такой операции не предусмотрено.

Особенности совмещения усн и патентной системы

Предприниматель обязан уведомить налоговую инспекцию об изменении налогового режима в срок до 10 дней;

- возможность вновь воспользоваться ПНС у бизнесмена возникнет не раньше, чем в следующем календарном году.

Пример #2. Бизнесмен в 2016 г. применяет по двум видам деятельности УСН, а по одному виду в январе был оформлен патент.

В июне по причине неуплаты патента возможность применения ПСН утеряна. С начала 2квартала, то есть с 1 апреля бизнесмен обязан пересчитать налоговые платежи по тому виду деятельности, по которому был оформлен патент, по условиям общей системы налогообложения.

Как только предприниматель сообщит в налоговую службу об отказе от ПНС, по всем доходам можно будет применять упрощенную систему налогообложения.

Совмещение усн и патента в 2017 году

Источник: http://law-uradres.ru/sovmeshhenie-po-odnomu-vidu-deyatelnosti-psn-i-usn/

Совмещение УСН и ПСН: по одному виду деятельности, по разным, для ИП, взносы в ПФР

Предприниматель имеет возможность совмещать разные системы налогообложения, в частности упрощенную (УСН) и патентную (ПСН). Это распространяется не только на тех, кто ведет несколько видов деятельности.

На ПСН ИП может перейти на протяжении года может, сохраняя вместе с тем УСН. В данной статье мы рассмотрим как происходит совмещение УСН и ПСН по видам деятельности для ИП, какие взносы в ПФР необходимо уплачивать.

Совмещение систем налогообложение по виду деятельности и расположению

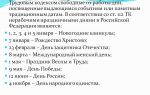

В таблице ниже представлены возможность совмещение различных систем налогообложения для ИП по числу видов деятельности и региональному размещению.

| Число видов деятельности | Региональное размещение бизнеса | Совмещение систем |

| Один | Одновременно в нескольких регионах страны | В одном регионе можно применять ПСН, а в остальных — УСН |

| Несколько | В одном регионе | По некоторым видам деятельности можно перейти на ПСН, по остальным применять УСН |

| Один | В одном регионе | На протяжении года бизнесмен имеет возможность воспользоваться ПСН, вместе с тем сохраняя упрощенную |

Как перейти на спецрежимы и совмещать их?

Патентная система налогообложения разрешена для индивидуальных предпринимателей одновременно с другими системами, предусмотренными налоговым кодексом РФ (см. → заявление на патент: образец заполнения). Предприниматель, начисляющий налоги по УСН, имеет возможность на протяжении года по некоторым видам своей деятельности перейти на ПСН.

Если предприниматель в календарном году применял упрощенную систему, а по некоторым видам деятельности – патентную, то по завершении налогового периода он должен сдать декларацию по УСН.

В этой декларации доходы рассчитываются отдельно от тех, по которым применяется патентная система.

На рисунке ниже рассмотрены требования к переходу на УСН для ИП и ООО, налоговые ставки и преимущества и недостатки спецрежима ⇓

Преимущества использования патента в деятельности в инфографике

На рисунке ниже в инфографике рассмотрены ключевые преимущества использования патентной системы налогообложения (ПСН) в деятельности ИП ⇓

Ограничения при использовании спецрежимов для ИП

Каждый из этих специальных налоговых режимов можно использовать только при условии соблюдения бизнесменом определенных правил, нарушив которые он теряет возможность их применять.

| Ограничения | УСН | ПСН |

| Величина дохода | Да | Да |

| Средняя численность работников | Да | Да |

| Остаточная стоимость основных фондов | Да | Нет |

Какой размер доходов должен быть у ИП?

Когда налогоплательщик применяет упрощенную систему налогообложения, то в его обязанности вменено отслеживание размера дохода в отчетном году. Если он превысит 60000000 рублей, предприниматель теряет право на УСН.

В том квартале, в котором были допущены превышения, налогоплательщик не может рассчитывать налог по упрощенке. Такое же ограничение касается и ПСН.

Как только величина дохода, полученного от той деятельности, которая переведена на патент, превысит 60000000, бизнесмен лишается возможности использовать ПСН.

Если предприниматель совмещает оба режима, то доходы определять придется в отдельности по каждому из них. Но как только совокупный доход превысит установленный лимит, право применения УСН и ПСН прекращается.

Например, на 2016 г. определено значение коэффициента 1, 329. Таким образом, предельная величина дохода по упрощенке в 2016 г. составляет 79740000 рублей (1,329*60000000). По ПСН размер дохода не индексируется.

Пример #1. Предприниматель в 2016 г. применяет по двум видам деятельности УСН, а по одному виду в январе был оформлен патент. В период с 01 января по 01 сентября 2016 г. получен доход по УСН 50000000 рублей, а по ПСН 30000000 рублей.

Если рассчитывать доход индивидуально по каждой деятельности, то предел не превышен. Но совокупный доход больше установленного значения, поэтому с 01 июля 2016 г. (с начала квартала) утрачивается право на специальные налоговые режимы.

Право на специальные режимы налогообложения по принципу доходности может быть утрачено не одновременно. Предприниматель может потерять возможность пользоваться ПСН, но продолжать применять УСН. В таком случае по всей деятельности ему можно перейти на упрощенную системы.

Ограничения по численности рабочих

Следующим критерием, определяющим право на одновременное применение специальных налоговых режимов индивидуальным предпринимателем, является средняя численность работников в отчетном периоде:

- 100 человек для УСН;

- 15 человек для ПСН по всем патентам не зависимо от их количества.

И для патентной, и для упрощенной системы к отчетному периоду приравнивается календарный год. Исключение составляет патент меньшим сроком действия. В этом случае отчетный период равен сроку действия патента. Это означает необходимость раздельного учета численности персонала по каждому налоговому режиму.

Источник: http://online-buhuchet.ru/sovmeshhenie-usn-i-psn-dlya-ip/

Совмещение ПСН с другими режимами налогообложения в 2017 году

Патентная система налогообложения — налоговый режим, созданный непосредственно с целью упрощения отчетности предпринимателей. Им могут воспользоваться ИП, которые заняты в видах деятельности из списка, фигурирующего в законе, он может дополняться самостоятельно субъектами нашего государства.

Работать на этой системе ИП получает право после выдачи соответствующего документа под названием патент.

С какими системами можно совмещать патент, с какими нет и почему

ИП имеет право заниматься различными направлениями деятельности.

Как же поступить, если по одной деятельности приобрести и использовать патент можно, а по другой — нет? Возможно сочетание патента с общей, упрощенной системой и ЕНВД, о чем говорит 346.43 статья НК РФ.

При этом стоит учитывать, что предельный размер по максимального дохода и количества сотрудников будет касаться всей работы ИП.

В случае, когда ведется несколько направлений на УСН, можно какие-либо перевести на патент, а остальные оставить на упрощенке.

Налоговым кодексом не запрещается использование патента и других систем одновременно. Если планируется приобретение патента на один определенный вид деятельности — здесь все вполне понятно.

Но можно ли совместить патент с другими системами по одной разновидности деятельности? Эксперты Минфина многократно отмечают, что это применимо только для: перевозки грузов и пассажиров автомобильным/водным транспортом, розничной торговли, размещения в аренду находящегося в собственности предпринимателя недвижимого имущества и оказания услуг общественного питания. Также возможно использование патента и другой системы, если объекты находятся не в одном и том же регионе.

Доходы и расходы при применении ПСН и другими систем одновременно: необходим раздельный учет

Для разделения этих показателей по каждой системе используются отдельные книги учета. Например, при использовании упрощенной системы 15%, бизнесмен уменьшает налоговую базу на общую сумму документально подтвержденных расходов, касаемых данной деятельности, а там, где используется патент — доходы показывает отдельно.

Некоторые расходы могут быть общими, например, зарплата работникам и аренда помещения. При невозможности разделить расходы, они учитываются по каждой системе пропорционально полученному доходу. То же самое касается страховых взносов предпринимателя и за себя, и за работников.

Например, ИП совмещает патент, вмененную систему и упрощенку доходы минус расходы. Он платит за аренду используемого помещения, в патентной деятельности работают два сотрудника, и один на упрощенке. В совокупном доходе доля УСН составляет 30%, по патенту 10%, по ЕНВД 60%.

Следовательно, расходы нужно распределить следующим образом.

[su_quote]

К ЕНВД относятся 60% расходов на аренду. Начисленный налог по данному режиму разрешено уменьшить на 50% взносов предпринимателя на себя, поэтому делить их пропорционально доходу нет смысла.

УСН: сюда относим оставшиеся 50% взносов за себя, 30% расходов по аренде, зарплату и взносы, уплачиваемые за работника, занятого в данной деятельности. На эти сумму можно уменьшить доходы при расчете налоговой базы.

К деятельности по патенту относим зарплату и взносы двух работников, 10% аренды. Но на данном режиме уменьшить налог нельзя, сумма патента является фиксированной на применяемый налоговый период.

Как разъясняет Минфин РФ, если предприниматель отчитывается по упрощенке или ЕНВД , то среднее число сотрудников, привлеченных в качестве наемных за всю длительность налогового периода предельно должно составлять до 100 человек. А среднее число работников, занятых в деятельности на патенте должна быть до 15 человек за весь отрезок времени, на который приобретен патент.

При этом для упрощенки налоговым периодом является год, для ЕНВД — квартал, но если срок действия патента — месяц, полгода или любое другое количество месяцев менее года, то этот период является для ПСН отчетным. Иными словами, по разным системам длительность налогового периода может отличаться.

Для того, чтобы не потерять право использования патента предприниматель обязан отслеживать число работников отдельно по каждой налоговой системе.

И контролировать, чтобы среднее число сотрудников не превосходило сто человек за налоговый период, но при этом не имеет значения, один патент оформлен или несколько — среднее число привлекаемых по деятельности на патенте не должно составлять более пятнадцати.

Как учитывать доходы при совмещении патента и других систем, чтобы не потерять право его применения

Необходимо, чтобы доход за весь период умещался в цифру 60 миллионов рублей по обеим используемым системам, иначе утрачивается право использования ПСН. Надо отметить, что при сочетании патента и упрощенки суммарно учитываются доходы от реализации. А если ИП совмещает патент и вмененную систему, то доходы от различной деятельности не складываются.

Например, ИП приобрел патент на розничную торговлю и параллельно на упрощенке 6% занимается субарендой помещения. Доход от торговли составил за год 23 млн рублей, от субаренды 6 млн. Соответственно, совокупный доход в пределах нормы, позволяющей использовать патент.

Если доход превысит лимит, то вместо патента придется отчитываться по общему режиму. В случае если ведется какая-либо деятельность на упрощенке, тогда вместо патента автоматически устанавливается упрощенка т. к. общий и упрощенный режим вместе не применяются.

Тот же предприниматель заработал 12 млн. рублей за год, занимаясь торговлей, а по субаренде доход составил 58 млн. Следовательно, общий доход составил 70 млн., и патент он использовать не может. Помимо уплаченной стоимости патента ему необходимо заплатить 6% от полученного от торговли дохода.

Применение патентной системы позволяет значительно сократить отчетность, уплачиваемые налоги по количеству и общей сумме, упростить деятельность ИП в целом.

При грамотном сочетании ПСН с другими режимами, предприниматель может оптимизировать налогообложение по каждому виду деятельности.

Главное при использовании спецрежимов — это подобрать наиболее выгодный для каждого вида деятельности и вовремя отслеживать, чтобы показатели не превышали установленных ограничений.

Внимание! Подготовку и сдачу отчетности вы можете доверить онлайн-сервису «» — Интернет-бухгалтерия для малого бизнеса.

Сервис автоматически формирует отчетность, проверяет ее и отправляет в электронном виде.

Вам не надо будет лично посещать налоговую инспекцию и фонды, что, несомненно, сэкономит не только время, но и нервы. Получить бесплатный доступ к сервису прямо сейчас вы можно по .

Источник: https://delovoymir.biz/sovmeschenie-psn-s-drugimi-regimami-nalogooblozheniya-v-2017-godu.html

Патентная система налогообложения (ПСН) 2018

ЕНВД, УСН, ОСНО, ПСН, ЕСХН: для кого-то это ничего не значащий набор букв, а для предпринимателя — прямое указание на то, какой в итоге, будет его налоговая нагрузка. О том, как можно сравнивать системы налогообложения, чтобы законным путем снизить выплаты в бюджет при ведении бизнеса, читайте в статье «Системы налогообложения: как сделать правильный выбор?»

А тем, у кого все же останутся вопросы или тем, кто хочет получить совет от профессионала, мы можем предложить бесплатную консультацию по налогообложению от 1С:

Если Вы посчитали упрощенную систему налогообложения 2018 выгодной и удобной для себя, то Вы можете подготовить заявление о переходе на УСН (УСН Доходы или УСН Доходы минус расходы) абсолютно бесплатно:

Создать заявление на УСН бесплатно

В чем суть патентной системы налогообложения

ПСН трудно назвать полноценной системой налогообложения, потому что у нее нет сложной процедуры учета и отчетности. Патентная система налогообложения — это единственный режим, налоговая декларация по которому не сдается, а расчет налога производится сразу при оплате патента.

Суть этого льготного налогового режима заключается в получении специального документа — патента, который дает право на осуществление определенной деятельности.

Получить, а точнее, приобрести патент можно на срок от одного до двенадцати месяцев в любой местности, где он действует. Это может быть очень удобно, если вы хотите какое-то небольшое время (месяц-два) опробовать мелкий бизнес, чтобы выяснить потребительский спрос и перспективы его развития в выбранном регионе.

Патентная система налогообложения: плюсы и минусы

Предлагаем сразу ознакомиться с особенностями патента, чтобы не загружать излишней информацией тех наших пользователей, которым он неинтересен или не подходит.

Плюсами патентной системы налогообложения можно назвать:

- Сравнительно невысокую (но далеко не всегда!) стоимость патента.

- Возможность выбрать срок действия патента – от одного до двенадцати месяцев.

- Возможность приобрести несколько патентов в разных регионах или на разные виды деятельности.

- Нет налоговой отчетности в виде декларации, а значит, нет и бюрократических проволочек, связанных с ее сдачей и последующей проверкой.

- Страховые взносы ИП 2018 за работников в размере 20% от начисленных им сумм платить надо только на пенсионное страхование. На медицинское страхование и соцстрах за работников взносы не сдаются. Такая льгота не распространяется на патенты по видам деятельности: розничная торговля, общепит и сдача в аренду недвижимости.

- Список разрешенных для патента видов деятельности, указанных в статье 346.43 НК РФ, местные власти могут только дополнить, а не сократить, как на ЕНВД. Так, например, в Москве ЕНВД не действует, а патент для работы в столице купить можно, что является отличным способом уменьшить налоговую нагрузку.

К минусам патентной системы налогообложения можно отнести:

- Патент могут приобретать только индивидуальные предприниматели, организации на этом режиме работать не могут.

- Виды деятельности, которые можно осуществлять на патенте, ограничены услугами и розничной торговлей в небольших магазинах.

- Ограничения по количеству работников здесь самые строгие из всех налоговых режимов — средняя численность не должна превышать 15 человек, при этом учитывают все виды предпринимательской деятельности, которыми занимается ИП.

- При выборе такого вида деятельности как розничная торговля или общепит, площадь зала торговли или обслуживания ограничивается 50 кв. м, что в три раза меньше, чем на ЕВНД.

- Несмотря на то, что стоимость патента рассчитывается, исходя из потенциально возможного годового дохода, по каждому патенту надо вести специальную книгу учета доходов для этого режима. Делается это для того, чтобы доходы от деятельности по всем полученным предпринимателем патентам не превышали лимит в 60 млн. рублей в год.

- Стоимость патента надо оплачивать в период его действия, не дожидаясь конца налогового периода, то есть налог платят не по итогам деятельности, а как бы в режиме предоплаты.

- Стоимость патента нельзя уменьшить за счет выплаченных страховых взносов, как это возможно сделать на УСН или ЕНВД. Правда, если индивидуальный предприниматель совмещает патентную систему налогообложения с другим режимом, то при расчете единого или вмененного налога он может учесть выплаченные страховые взносы, но только за себя. Расходы по страховым взносам за работников, занятых в патентной деятельности, учесть нельзя никак.

Подробнее: Предельная величина базы для начисления страховых взносов в 2018 году

Первоисточником, к которому мы обратимся за дальнейшими разъяснениями, является глава 26.5 НК РФ «Патентная система налогообложения».

Патентная система налогообложения: разрешенные виды деятельности

Если сравнить список видов деятельности, разрешенных на ПСН, с таким же списком для ЕНВД, то можно заметить явное сходство – оба этих режима ограничиваются определенным перечнем услуг и розничной торговлей (с оговорками).

Подробнее: Виды деятельности, попадающие под патент в 2018 году для ИП

Производственная деятельность в чистом виде для этих режимов не предусмотрена, но разрешены так называемые услуги производственного характера.

Для патентной системы налогообложения такие услуги включают в себя и сам процесс изготовления, например, ковров и ковровых изделий, колбас, валяной обуви, гончарных изделий, бондарной посуды, изделий народного промысла, сельхозинвентаря, очковой оптики, визитных карточек и даже деревянных лодок. Можно сказать, что патент во многом близок к ремесленничеству или мелкому ручному производству.

Что касается конкретики в отношении отдельного вида услуги, то для ПСН она выражена более четко – в ст. 346.43 НК РФ первоначально были указаны 47 видов предпринимательской деятельности, а в 2018 году их количество составляет 63. Розничная торговля и услуги общепита для патента разрешены на площадях торгового зала или зала обслуживания, не превышающих 50 кв. м.

Если вам нужна помощь с подбором кодов ОКВЭД, соответстсвующих перечисленным видам деятельности в 2018 году, рекомендуем воспользоваться услугой бесплатного подбора.

Последнее, о чем стоит сказать относительно видов деятельности для патента – это право субъектов РФ расширять на своей территории разрешенный список дополнительными видами бытовых услуг.

Ограничения для патентной системы налогообложения

Ограничений для ПСН немного:

- приобретать патент могут только индивидуальные предприниматели;

- численность работников ИП по всем видам предпринимательской деятельности (т.е. не только по патентным) не должна превышать 15 человек;

- патентная система налогообложения не применяется в рамках договоров товарищества или доверительного управления имуществом;

- предприниматель теряет право на патент, если с начала года его доходы, по видам деятельности, на которые получен патент, превысили 60 млн. рублей. Если ИП совмещает режимы УСН и ПСН, то доходы от реализации учитывают суммарно по двум режимам.

Территория действия патента

До 2015 года регионом для патентной системы налогообложения признавался субъект РФ — республика, край или область.

Можно предположить, что доход предпринимателя на ПСН, оказывающего услуги в областном или краевом центре, должен быть больше, чем доход предпринимателя в районном центре или поселке этого же региона.

Стоимость же патента для них была одинакова, но и действовал он на всей территории данного региона.

Закон № 244-ФЗ от 21.07.14 внес изменения в ст. 346.43 и 346.45 НК РФ, согласно которым с 2015 года регионом для патентной системы налогообложения является муниципальное образование, кроме патентов на автоперевозки и развозную (разносную) розничную торговлю.

С одной стороны, благодаря этому изменению, расчет стоимости патента стал более справедливым – дороже в центрах регионов и ниже в малонаселенных пунктах. Но с другой стороны, действие патента теперь ограничивается территорией только этого муниципального образования.

Как рассчитать стоимость патента

Стоимость патента, так же, как и на ЕНВД, представляет собой фиксированную сумму, что может быть выгодным при значительных доходах, но не слишком выгодным, если доходы невелики.

Налоговая ставка на патентной системе налогообложения равна 6%, а налоговой базой, с которой рассчитывают стоимость патента, является потенциально возможный годовой доход (ПВГД).

Устанавливается такой доход региональными законами.

Верхняя планка дохода ограничена 1 млн. рублей, а с 2015 года ограничение минимального дохода снято. Для расчета ПСН также вводится понятие коэффициента-дефлятора – в 2018 году он равен 1,481. Таким образом, в 2018 году потенциально возможный годовой доход для патентной системы налогообложения в общем случае может быть указан в пределах 1 481 000 рублей.

Но и это еще не все. Регионы имеют право увеличивать максимальный размер потенциально возможного годового дохода до десяти раз! ПВГД может быть увеличен:

- до трех раз — для автотранспортных услуг, техобслуживания и ремонта транспорта;

- до пяти раз — по всем видам патентной деятельности в городах с населением свыше одного миллиона человек;

- до десяти раз — для сдачи в аренду недвижимости, розничной торговли и общепита.

При расчете стоимости патента в некоторых случаях учитывают и такие показатели, как численность работников, площадь торгового зала или зала обслуживания, количество транспортных средств, арендная площадь.

✐Пример ▼

Рассчитаем стоимость патента в 2018 году для оказания парикмахерских и косметических услуг предпринимателем без работников в г. Липецке. Согласно региональному закону, потенциально возможный годовой доход в этом случае составляет 225 тыс. рублей.

Годовая стоимость патента равна 225 000 рублей * 6% = 13 500 рублей. Стоимость патента в месяц составит 13 500 рублей / 12 месяцев = 1 250 рублей.

Если парикмахер приобретает патент на три месяца, то стоить он будет, соответственно, 1 250 рублей * 3 месяца = 3 375 рублей.

[su_quote]

Если этот предприниматель решит нанять работников, то при их количестве не более 5 человек ПВГД составит уже 500 тыс. рублей, а стоимость патента на один месяц 2 500 рублей.

Узнать стоимость патента можно с помощью нашего калькулятора, а можно самостоятельно найти в Интернете региональные законы по патентной системе налогообложения. Эти законы устанавливают для своих территорий потенциально возможный годовой доход для разрешенных на патенте видов деятельности.

Источник: https://www.regberry.ru/nalogooblozhenie/patentnaya-sistema-nalogooblozheniya

Как ИП на ЕНВД добавить УСН в 2018 году

Совмещение ЕНВД и УСН для ИП в 2018 году по-прежнему доступно и позволяет бизнесменам регулировать уровень налоговой нагрузки. Тема перехода к одновременному использованию нескольких режимов актуальна для предпринимателей, которые планируют диверсификацию направлений деятельности. С чем придётся столкнуться при переходе и может ли ИП совмещать УСН и ЕНВД с патентом?

Из теории налогообложения

Чтобы разобраться в совмещении режимов УСН и ЕНВД потребуется изучить основы налогообложения у ИП, понять, как посчитать ставку налога:

- единый налог на вменённый доход – специальная форма, подразумевающая начисление налога на установленный доход. Применение доступно для ограниченного количества направлений деятельности. Главной особенностью является факт, что плательщиком осуществляется фиксированный платёж процента (равен 15), независимо от количества направлений деятельности. Заменяет несколько налогов. Даёт возможность снизить размер платежей и избавиться от бумажной волокиты с отчётностью;

- упрощённая система налогообложения – спецрежим, подразумевающий выплату 6 или 15 процентов, в зависимости от схемы: «доходы» или «доходы минус расходы». Главным отличием от единого налога является тот факт, что применяется к ИП, не зависит от направления деятельности, т. е. предприятию в целом. Основным документом для отчётности является Книга Учёта Доходов и Расходов (КУДиР).

Чтобы переход на упрощённую форму состоялся необходимо соответствовать критериям:

- Основные средства (в том числе нематериальные активы) стоят менее 100 млн р.

- Количество сотрудников до 100 человек.

- Годовой доход менее 150 млн р.

Для ИП на ЕНВД установлено пороговое значение дохода до 300 т. р., при превышении уплачивается 1% от суммы сверх лимита.

Что нужно для совмещения режимов

У ИП на «вменёнке» возникает вопрос, как добавить УСН (УСН дополнить ЕНВД), какие действия необходимо совершить. Актуальность перехода к совмещению двух систем налогообложения возникает в ситуации, когда предприниматель планирует начать деятельность, применение по которой ЕНВД (или УСН) невозможно.

Примером является предприниматель, оказывающий услуги в области ремонта автотранспорта и, в целях увеличения качества сервиса обслуживания, а также роста прибыли, добавить розничную торговлю запчастями. Объёмы планируются маленькие, как и наценка. В подобной ситуации переход на УСН «доходы минус расходы» будет выгоднее, чем использование «вменёнки».

Начало применения УСН возможно с началом календарного года. Обязательно уведомить фискальные органы посредством заявления (подать необходимо до конца текущего года). После чего УСН будет применена ко всем видам деятельности, за исключением тех, что облагаются ЕНВД.

При обратной ситуации (добавлении к УСН ЕНВД), необходимо проанализировать:

- действует ли «вменёнка» на местности, где ведёт бизнес предприниматель;

- наличие в перечне разрешённых направлений деятельности своего вида (п.2 ст. 346.26 НК РФ);

- нет ли ограничений к использованию.

Чтобы оценить потенциально возможный размер экономии, потребуется провести сравнительный анализ реальных налоговых выплат с возможными обязательствами после перехода на ЕНВД.

Уведомление о переходе на УСН или ЕНВД носит информационный характер, дожидаться согласия или одобрения не требуется.

Особенности отчётности при совмещении УСН и ЕНВД

Если ИП совмещает ЕНВД и УСН, требуется ведение раздельного учёта по каждому режиму. Отчётность сдаётся в регламентированные законодательством сроки по каждой из форм налогообложения: ЕНВД – ежеквартально, УСН – однократно за год, до 30 апреля.

Особое внимание необходимо уделить распределению доходов и расходов ИП на ЕНВД и на УСН, так как от этого зависит размер налога.

Что нужно знать о распределении доходов:

- УСН – налогооблагаемая база зависит от выбранной формы: «доходы», «доходы за минусом расходов». Информация о поступлениях и расходах отображается в КУДиР;

- ЕНВД – учитывается вменённый доход, рассчитанный из физических показателей (количество работников, занимаемая площадь) и базового уровня доходности. Независимо от того, что доход по ЕНВД регламентирован, необходимо знать этот показатель для расчёта расходов;

- приходы на счёт, косвенно связанные с предпринимательской деятельностью (например, неустойки, судебные издержки), учитываются в той системе, в которой первоначально предполагался доход.

Законодатели рекомендуют учитывать все доходы, т. е. реализационные и внереализационные. По УСН сведения берут из КУДиР, по ЕНВД из бухучёта. Важно, что доходы должны быть не только начислены, но и получены.

В подобных случаях распределение осуществляется прямо пропорционально объёму доходов, полученных от каждого вида деятельности на обоих спецрежимах.

УСН подразумевает ограниченный перечень издержек, но часть из них разрешено списать на нормируемые расходы (реклама, ДМС, представительские).

По «вменёнке» размер издержек не оказывает влияния на уровень налога (исключение составляют взносы в ПФР и фонд медицинского страхования).

И УСН, и ЕНВД позволяют уменьшить размер налога за счёт страховых взносов:

- до 100% – для ИП без работников;

- до 50% – для ИП-работодателей.

Распределение взносов осуществляется также пропорционально доходам от деятельности. Так, если в доходе ИП 80% принадлежит выручке по УСН, то именно из них осуществляется вычет 80% взносов. Остальные 20% – ЕНВД. Это относится только для взносов «лично за себя». Взносы за сотрудников уменьшают только доходы от того направления, в рамках которого они задействованы.

Подробная информация содержится в таблице:

| Персонал | УСН «доходы» + ЕНВД | УСН «доходы минус расходы» + ЕНВД |

| Без наёмного персонала | 100% по одному из режимов или разделить на два | УСН – уменьшает расходы, ЕНВД – вменённый налог |

| Персонал на УСН | УСН – снижение на 50%, ЕНВД – снижение на фиксированный взнос «за себя» | |

| Персонал на ЕНВД | ЕНВД – снижение не более 50%, УСН – взносы «за себя» без ограничений | |

| Работники на УСН+ ЕНВД | не более 50% снижения от взносов |

Применение пониженных тарифов по взносам доступны только тем предпринимателям, которые находятся на УСН и сфера деятельности которых относятся к производственному или социальному направлению.

Для таких налогоплательщиков установлен тариф страховых взносов – 20% (на обязательное пенсионное страхование).

В случае если ИП находится на ЕНВД и УСН одновременно, но вид основной деятельности, относящийся к указанным выше отраслям, находится на ЕНВД, предприниматель теряет право на применение сниженных тарифов.

Общими для обеих форм является отчётность по персоналу: расчёт по страховым взносам, информация о среднесписочной численности, 2-НДФЛ, 4-ФСС, СЗВ-СТАЖ, СЗВ-М.

Совмещение УСН и патента

Законодательство не ограничивает предпринимателей одним видом деятельности, позволяя работать в нескольких направлениях и выбирать режимы налогообложения. Упрощённая система налогообложения наиболее распространена среди предпринимателей, сочетается практически со всеми видами деятельности. В свою очередь, патент доступен ограниченному количеству направлений бизнеса.

Совмещение УСН и патента для ИП в 2018 году имеет ряд тонкостей, основанных на налоговом законодательстве:

- Патентная форма налогообложения регулируется властью регионального уровня, важную роль играет место ведения деятельности. Так, если один бизнес ведётся в нескольких регионах, у предпринимателя есть один год, чтобы добавить патент по этому бизнесу в одном любом регионе на выбор, в остальных будет применена «упрощёнка».

- Обязательно соблюдение лимитов: по количеству сотрудников, выручке, стоимости основных средств.

Налоговый период этих спецрежимов длится календарный год, но патент выдаётся и на меньшие сроки. Поэтому при совмещении режимов налоговый период устанавливается на срок действия патента. НК РФ не устанавливает регламент учёта расходов.

Рекомендуется действовать аналогично порядку при совместном применении «упрощёнки» и «вменёнки», т. е. ведение учёта осуществлять раздельно. При невозможности такого разделения, расходы распределяются пропорционально заработанным доходам по каждому из режимов. Важно: учёт доходов и расходов по вменённому налогу или патенту не осуществляется при «упрощёнке».

Регламент распределения уплаченных страховых взносов также законом не установлен. Поэтому ИП, которые применяют два спецрежима, разрешено снижение на размер суммы страховых взносов только «упрощённого» налога. Патент оплачивается в полном объёме.

Правильное использование возможности совмещения налоговых режимов поможет уменьшить налоговые платежи. Однако процедура совмещения – это сложная задача, с точки зрения ведения учёта, требует точных расчётов, чёткого распределения доходов и расходов.

Источник: https://tvoeip.ru/nalogi/sistemy/sovmeschenie-envd-i-usn

Фиксированные взносы ИП при совмещении налоговых режимов

Каждый предприниматель должен оплачивать ежегодно фиксированные платежи за себя в ПФР и на ОМС. При этом не имеет значение ведется деятельность или нет – платить нужно всегда, за исключением лишь некоторых случаев. Что если предприниматель совмещает несколько режимов налогообложения, как правильно на суммы фиксированных платежей уменьшить налоги?

Куда и как платятся фиксированные платежи с 2017 года?

Важным изменением в фиксированных платежах ИП в 2017 году стал тот факт, что они теперь платятся не напрямую в ПФР и ОМС, а в вашу налоговую инспекцию. Одновременно с этим был изменен КБК, поэтому по старым реквизитам заплатить уже нельзя. Контролирующую функцию за взносами, таким образом передали в ФНС.

Если раньше было понятно, что платежи уплачиваются в ПФР и ФСС, то куда же теперь их платить, если ИП ведет деятельность не по месту регистрации и как быть, если есть наемные работники?

Если деятельность ведется по месту регистрации, то вопросов не возникнет, а вот если ИП зарегистрирован в одной налоговой, а отчитывается, например, по ЕНВД в другую налоговую по месту ведения деятельности, куда необходимо оплачивать взносы?

Итак, куда платить фиксированные платежи:

- ИП ведет деятельность по месту, где он был зарегистрирован в качестве предпринимателя – фиксированные платежи за себя он платит в свою налоговую.

- Если ИП зарегистрирован в одной налоговой, а ведет деятельность не в своем районе и сдает отчетность в другую налоговую, в этом случае фиксированные платежи за себя ИП платит в ту налоговую, где он был зарегистрирован в качестве индивидуального предпринимателя.

- Если у ИП есть наемные работники и он также ведет деятельность не в своем районе, то платежи за себя платятся по месту регистрации. При этом платежи за работников уплачиваются в налоговую по месту регистрации предпринимателя, не зависимо от применяемого налогового режима. Данное разъяснения указаны в письме ФНС № бс-4-11/3748 от 01.03.17.

Внимание! Более подробно как рассчитываются фиксированные платежи ИП, их размер, а также новые КБК описаны в отдельной статье.

Взносы ИП за себя при совмещении ЕНВД и УСН

Налоги можно уменьшить на сумму перечисленные платежей в ПФР и на ОМС, как за работников, так и за самого ИП. При совмещении налоговых режимов необходимо правильно рассчитать, как распределяться доли взносов. В соответствии со ст. 346.18 п. 8 НК налогоплательщики должны вести раздельный учет, если они совмещают несколько налоговых режимов.

Что нужно учесть:

- Есть ли наемные работники или нет. Если их нет, то налоги можно уменьшить на сумму перечисленные фиксированных платежей за предпринимателя в полном объеме, а вот есть работники есть, то лишь на 50%.

- Необходимо определить доли, на которые будут уменьшаться налоги – фиксированные взносы ИП платежи делятся в соответствии с полученным доходом по каждому виду деятельности.

Как определяются доли? Разберем на примере:

Предположим ИП на УСН 6% без работников получил доход за первый квартал от продажи запасных частей в размере 350 тыс. рублей, налог составил 21 000 рублей.

Доход автосервиса, который применяется ЕНВД составил 252 439 рублей – сумму берем расчетную. В первом месяце было штате 3 сотрудника, во втором 4, а в третьем 6. С зарплаты сотрудников были перечислены взносы в размере 7000 рублей.

Внимание! По ЕНВД мы берем не фактически полученную прибыль, а расчетную, которая указывается в строке 100 раздела 2 декларации по ЕНВД.

Первым делом посчитаем величину фиксированных платежей:

- В данном примере, считаем, что взносы ИП за себя оплачивает ежеквартально, т.е. исходя их установленной на 2017 год суммы получим 6997,50.

- Так как у нас 2 системы налогообложения, то мы складываем доход по УСН и доход по ЕНВД (тут берем доход исходя из базовой доходности, а не реально полученный), получим 350 000 + 252 439 = 602 439 . Рассчитываем 1% с суммы свыше 300 тыс. рублей. (602 439 – 300 000) * 1% = 3024,39 рублей.

- Общая сумма взносов ИП за себя составила: 6997,5+3024,39= 10 021,89 за работников 7000 рублей.

Как распределить платежи:

- Общий доход 602 439, из них на ЕНВД приходится 41,90% (252 439/602 439*100) общего дохода, тогда на УСН 100% – 41,90% = 58,10%.

- Распределяем доли фиксированных платежей: УСН можно уменьшить ими на сумму 10 021,89 *58,10% =5 822,72. Остаток, в размере 10 021,89 – 5 822,72 = 4199,17 уменьшит ЕНВД.

Уменьшим налоги:

- УСН без работников налог составил 21000. Уменьшим его на сумму платежей ИП в ПФР и на ОМС: 21 000 – 5822,72. Таким образом налог к уплате составит 15 177,28 .

- ЕНВД с работниками, уменьшим на сумму платежей за работников и ИП за себя, но не более чем на 50%. Получим 37866 – 4199,17 – 7000 = 26 666,83.

Важно! В новой декларации по ЕНВД, которая действует, начиная с первого квартала 2017 года можно уменьшить налог при наличии работников, как на сумму взносов за работников, так суммы перечисленных и ИП за себя.

Вопрос: Патентная система налогообложения не предполагает уменьшение рассчитанного налога на сумму фиксированных платежей. В то время, как при УСН это сделать можно. Как быть в этом случае, распределять ли платежи, как было описано ранее?

Ответ: Согласно письма ФНС России № ГД-4-3/3512 от 28.02.2014 сумму налога по УСН можно уменьшить на всю сумму платежей ИП, если нет наемных сотрудников. Сумма не распределяется по указанному выше принципу.

Фиксированные платежи и несколько точек по ЕНВД

Если у предпринимателя есть несколько точек применяющих систему налогообложения в виде вмененного налога, то необходимо применять выше указанный принцип. Т.е. определить доли дохода каждой точки у уменьшить сумма налога в процентном отношении от полученной прибыли каждой точкой.

(1

Источник: https://infportal.ru/buhuchet/fiksirovannye-vznosy-ip-pri-sovmeshhenii-nalogovyh-rezhimov.html