Этапы обложения суточных страховыми взносами в 2018 году

При направлении кадров организации в служебные командировки, им необходимо выплачивать суточные. К таким поездкам, согласно Трудовому кодексу, относятся те, в которых сотрудник выполняет служебные поручения за пределами своего основного места работы. Оно указывается как адрес организации-работодателя в трудовом договоре.

Оплата суточных производится для того, чтобы покрыть расходы, связанные с проживанием. К таковым можно отнести питание. Но подтверждать документально, к примеру, чеками, затраты не требуется.

В суточные не входят оплаты таких аспектов командировок, как:

- проезд;

- проживание;

- дополнительные затраты, необходимые для выполнения служебной деятельности.

В случае, если договор предусматривает наличие разъездного типа работ, то начисление суточных производить не нужно. То же самое касается и командировок, которые длятся не более одних суток. Но если компания в таком случае все же решила выплатить суточные — то при оформлении их необходимо обложить НДФЛ, а также страховыми взносами.

Законные основания

Согласно действующему законодательству, суточные, размер которых указан в локальном нормативном акте или же коллективном договоре, не требуют обложения страховыми взносами. Объяснить это можно действием статьи Трудового кодекса № 168, которая предусматривает определение в указанных бумагах суммы возмещения расходов, которые могут быть связаны со служебными поездками.

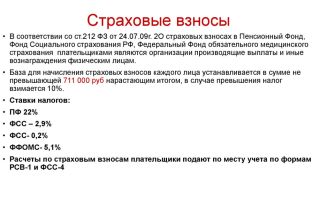

Администрирование порядка расчетов, а также уплаты страховых взносов, исключая те, что производятся «на травматизм», с 2018 года осуществляется Федеральной налоговой службой. В результате такого изменения в Налоговом кодексе появилась новая глава № 34 «Страховые взносы».

В указанной главе можно найти, что в командировочных поездках суточные не облагаются страховыми взносами, которые предусматривает пункт 3 в статье 217 НК РФ. Последний гласит о том, что к доходам, которые не требуют налогообложения, относятся суточные, которые имеют размер меньше 700 рублей при нахождении на территории страны, и менее 2,5 тысяч — за границей.

Упомянутые взносы «на травматизм» не попадают под управление налогового законодательства. Кроме того, они также не внесены в изменения в статье 20.2 ФЗ, которая предусматривает перечень выплат, не облагаемых взносами. Поэтому производить их начисление необходимо на ту часть суточных, которая превышает сумму, что фиксируется в локальном акте или же коллективном договоре.

Также при назначении суточных стоит обратить внимание на два правительственных постановления. В первом (№ 93) содержится информация, предусматривающая норму суточных, а также некоторые их особенности. Второй из них, № 729 включает в себя возмещение затрат, возникших в командировках у сотрудников бюджетных организаций.

Общие моменты

Норматив суточных по разным регионам нашей страны действует общий. Это означает, что в текущем году ограничений на суточные в различных регионах России нет.

В прошлом, 2018 году также лимитов по суточным введено не было.

Нормы и учет

В 2018 году командировочные могут иметь любой размер, вне зависимости, отправляется ли работник за границу или же остается на территории РФ. Другими словами: нормирование для суточных при поездках или командировках работников не производится.

Вся сумма, потраченная на суточные для работников, принимается в расходах по УСН.

Но не стоит забывать, что обложение суточных страховыми взносами в 2018 году все же происходит только начиная с сумм, указанных в третьей части статьи № 2018 НК РФ.

Соответственно, если выплаты будут производиться в размерах, превышающих те, что указаны в данном пункте — то сумма превышения должна быть обложена НДФЛ.

Что изменилось

В текущем году изменения коснулись страховых взносов, рассчитанных для ПРФ, ФСС и ФОМС. Как было указано выше, сейчас их администрируют налоговые органы.

Новый правовой акт в пункте 2 статьи 422 НК содержит правила с измененной нормой, содержащей отсылку к некоторым ограничениям. В их пределах можно не производить суточные начисления. В случае же превышения данного периода автоматически появляется необходимость перечисления страховых взносов.

Объекты, базы и суммы

В НК РФ предусматривается, что страховыми взносами для индивидуальных предпринимателей и других фирм облагаются выплаты, а также прочие виды вознаграждений для физлиц.

Последние, согласно ФЗ, должны подлежать обязательному соцстрахованию:

-

- По договорам гражданско-правового характера, а также в рамках отношений трудового характера, чей предмет ‒ оказание каких-либо услуг или исполнение определенных работ.

- По договорам авторского заказа, но только для авторов произведений.

- По договорам, отчуждающим исключительное право на научные труды, литературные произведения, а так же лицензионным:

- издательским договорам;

- договорам, предоставляющим права на пользованием произведениями литературы и пр.

В том числе, различные вознаграждения, которые могут начисляться по договорам в пользу авторов произведений фирмам, управляющим правами на коллективной основе.

База для страховых выплат и их исчисления для плательщиков определяются работодателем в конце каждого месяца как общая сумма всех выплат, а также других вознаграждений, которые начисляются по отдельности для каждого физического лица после начала расчетного периода. В данную базу не вносятся те выплаты, которые не подлежат обложению страховыми взносами.

Когда становятся сверхурочными

Возникновение понятия сверхнормативные суточные происходит в том случае, если работодатель выплачивает работнику сумму, которая превышает норму, установленную законодательством.

Не стоит забывать о расходах, которые также должны оплачиваться работодателем, но не входят в суточные:

-

-

- на проезд;

- на проживание (оплата за жилплощадь на время командировки);

- на другие нужды, которые могут возникнуть вследствие удаленного нахождения сотрудника от собственного дома.

-

Однако, после преодоления указанного в законе предела суточные переходят в сверхнормативные, и их часть начинает облагаться страховым налогом. В случае, если обложение не будет произведено, может возникнуть довольно сложная ситуация, которая может перерасти в судебное разбирательство.

В разрезе налогов

Обложение суточных страховыми взносами в 2018 году начинается после того, как они преодолевают установленные законодательством ограничения в 700 или 2,5 тысячи рублей, в зависимости от места нахождения работника.

Дата осуществления выплат совпадает с днем начисления суточных. А вот датой получения служит день, в который будет утвержден авансовый отсчет.

Это означает, что суточные, превышающие установленную норму, включаются в базу для исчисления взносов страхового характера в том месяце, был утвержден расчет по авансу.

Последний сотрудник должен предоставить в течение трех дней после возвращения с поездки по работе.

Сверхнормативные суточные облагаются НДФЛ, однако, исключением являются случаи, когда их выплата производится в последние сутки текущего месяца, авансовый отчет которого был уже утвержден. При этом удержанный налог все же должен быть перечислен, но уже на следующий день после выплаты дохода.

В 2018 году суточные, при расчете налога на прибыль, не нормируются и списываются компанией в размере, который предусматривается внутренними документами, такими как:

- коллективный договор;

- положение о командировках;

- другие акты нормативно-правового характера.

Командировочные расходы необходимо учесть как иные расходы, которые связаны с производством или распространением.

Когда происходит обложение суточных страховыми взносами в 2018 году

В Федеральном Законе № 212 прописано что страховой взнос начисляется при любых выплатах в пользу физического лица, в том числе и вознаграждения. В перечень таких перечислений входят и сверхурочные суточные выплаты. Также есть закон, предусматривающий лимиты, после преодоления которых суточные становятся сверхнормативными.

Последние не согласны с таким условием и считают, что даже однодневные суммы необходимо облагать налогом. ВАС РФ же, напротив, относят такого рода выплаты к компенсационным и считают, что однодневные сточные облагать страховым взносом не нужно.

Порядок расчёта

Порядок расчета суммы страховых взносов регламентируется налоговым законодательством.

Сумма страховых взносов (С), которая подлежит выплате по месту расположения фирмы, рассчитывается следующим образом:

Где:

| ОС | Общая сумма взносов, которую выплачивает организация в целом. |

| СС | Совокупная сумма взносов, которая должна быть выплачена по месту расположения обособленных подразделений. |

При этом выплата страховых взносов осуществляется не позже середины месяца, следующего за расчетным.

Источник: https://buhuchetpro.ru/oblozhenie-sutochnyh-strahovymi-vznosami/

Порядок обложения страховыми взносами суточных

Источник: https://www.audit-it.ru/articles/personnel/

Комментарий к Определению ВС РФ от 11.08.2017 № 310 КГ17-10343.

Командировки, суточные, страховые взносы

В Верховном суде очередной раз рассматривался вопрос об алгоритме обложения страховыми взносами «суточных», выплачиваемых при направлении работника в однодневную командировку (комментируемым Определением ВС РФ от 11.08.2017 № 310-КГ17-10343 отказано в передаче кассационной жалобы отделения ФСС для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ).

Кроме того, в названном деле анализировался вопрос о порядке обложения страховыми взносами суточных, выплачиваемых работникам в двойном размере (в случае, когда день возвращения работника из многодневной командировки совпадал с днем направления его в новую командировку).

Рассмотрим эти вопросы по порядку (более детальную информацию можно найти в решениях кассационной (Постановление АС ЦО от 11.04.2017 по делу № А14-1608/2016) и апелляционной инстанций (Постановление Девятнадцатого арбитражного апелляционного суда от 27.01.2017 по тому же делу).

Налоговики, впрочем, с этим не согласны. Например, в Письме от 14.09.2017 № БС-4-11/18312@ они указали, что сложившаяся арбитражная практика по делам с аналогичными фактическими обстоятельствами, принятая на основании норм Федерального закона № 212-ФЗ, в настоящее время применению налоговыми органами не подлежит.

Часть 1. Однодневные командировки

Сначала поясним, почему слово «суточные» мы взяли в кавычки. Дело в том, что согласно ст.

168 ТК РФ под суточными понимаются дополнительные расходы, связанные с проживанием вне места постоянного жительства.

Поскольку при однодневных командировках работник ежедневно возвращается домой, выплачиваемые суммы суточными признаваться не могут (Постановление Президиума ВАС РФ от 11.09.2012 № 4357/12).

Читайте также

- Облагаются ли «суточные», выплачиваемые работникам, направляемым в однодневные командировки, страховыми взносами?

- Страховые взносы не начисляются на сумму возмещения расходов при разъездной работе

- Гарантии и компенсации для вахтовиков (2 часть)

- Гарантии и компенсации для вахтовиков (1 часть)

- Однодневная командировка: нюансы учета и налогообложения

Более того, в п.

11 Положения об особенностях направления работников в служебные командировки[1] прямо сказано: при командировках в местность, откуда работник исходя из условий транспортного сообщения и характера выполняемой в командировке работы имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются. Таким образом, называть суточными фиксированные суммы денежных средств, выплачиваемые при направлении работников в однодневные командировки, некорректно. Между тем в практике организаций зачастую они именуются именно так.

Из материалов дела

Организация не включала в облагаемую страховыми взносами базу «суточные», выплачиваемые сотрудникам при однодневных командировках.

Претензии проверяющих

Представители ФСС посчитали, что фиксированные суммы денежных средств, выплачиваемые работникам при направлении их в однодневные командировки, должны облагаться страховыми взносами. Их мнение совпадает с позицией Минтруда (см., например, Письмо от 01.04.2015 № 17-3/В-156).

При отсутствии документального подтверждения целевого использования производимых работникам при однодневных командировках выплат, связанных с командировкой, теряется их непосредственно компенсационный характер, и, соответственно, данные суммы подлежат обложению страховыми взносами в общеустановленном порядке.

Более свежих разъяснений чиновников на этот счет нам найти не удалось.

Позиция арбитров

Судьи согласны с тем, что спорные выплаты не являются суточными. По их мнению, исходя из направленности и экономического содержания спорные суммы могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя.

Арбитры высказываются так:

спорные выплаты являются компенсационными и установлены в целях возмещения работникам иных дополнительных расходов и затрат, связанных с исполнением ими трудовых функций, не входят в систему оплаты труда и не облагаются страховыми взносами (постановления АС ЗСО от 14.08.2017 по делу № А27-21148/2016, АС ПО от 01.11.2016 по делу № А06-2724/2016, АС СЗО от 23.08.2016 по делу № А13-6584/2015, АС УО от 29.07.2016 по делу № А60-41778/2015, Определение ВС РФ от 07.04.2017 № 310-КГ17-3888).

Делаем выводы

Наличие обширной судебной практики показывает, что данный вопрос живо интересует проверяющих.

Скорее всего, в случае, если они выявят, что организация не начисляет страховые взносы на так называемые суточные, выплачиваемые работникам, направляемым в однодневные командировки, страховые взносы ей будут доначислены.

В то же время многочисленная арбитражная практика показывает, что правда на стороне страхователей. Так что если организация не побоится обратиться в суд, шанс выиграть дело высокий. Как поступать – решать вам.

Часть 2. Суточные, выплачиваемые в двойном размере

Из материалов дела

В отдельных случаях у организации возникала необходимость вернувшихся из служебной командировки водителей вновь направлять в служебную командировку в тот же день. В адрес данных работников производились соответствующие выплаты в размере, установленном для выплаты суточных.

Претензии проверяющих

Организация занизила базу для начисления страховых взносов на сумму дважды оплаченных суточных.

Позиция арбитров

Выплаты, произведенные работникам, вернувшимся из служебной командировки и вновь направленным в этот день в служебную командировку (дважды оплаченные суточные), по своему характеру и содержанию не являются оплатой труда, а представляют собой компенсацию, направленную на возмещение дополнительных затрат работников, постоянная работа которых имеет разъездной характер.

Данные выплаты установлены локальным нормативным актом и производятся вне зависимости от трудового результата. Поскольку при служебной командировке работник направляется в поездку по инициативе работодателя и в его интересах, расходы на проезд, проживание, суточные осуществляются именно в интересах работодателя, а не работника.

Такие расходы представляют собой компенсационную выплату по возмещению затрат работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы.

Экономическая выгода у работника может возникнуть только тогда, когда в качестве исключения из установленных правил ему выплачивается сумма в больших размерах, чем предусмотрено организацией в коллективном договоре или локальном нормативном акте.

Делаем выводы

В данном деле организация выиграла суд – невключение в базу для начисления страховых взносов сумм дважды оплаченных суточных признано судом правомерным. Отметим, что данная ситуация достаточно нестандартна, поэтому риск получения претензии проверяющих высок.

[1] Утверждено Постановлением Правительства РФ от 13.10.2008 № 749.

командировки суточные ФСС

Источник: https://otchetonline.ru/art/kadry/65896-poryadok-oblozheniya-strahovymi-vznosami-sutochnyh.html

Облагаются ли суточные НДФЛ и страховыми взносами?

При направлении персонала в командировочные поездки работодатель обязан не только возместить физлицам затраты на проезд и проживание, но и выдать суточные. Точный размер для таких сумм предприятия вправе утверждать самостоятельно в ЛНА или же коллективных договорах. При этом можно установить нормативную величину или повышенную.

Чтобы понять, облагаются ли суточные страховыми взносами, необходимо знать, в каком размере возмещает работодатель эти расходы командировочному лицу. Если возникает превышение законодательно утвержденной нормы, идет речь о сверхнормативных выплатах. Если расчеты осуществляются в пределах лимитов, говорят о том, что суточные выдаются по нормативу.

А как облагаются суточные НДФЛ и страховыми взносами? Ответ можно найти в стат. 217 и 422 НК. В п. 2 стат. 422 сказано, что при выдаче работникам сумм на командировки не облагаются взносами по страхованию следующие виды суточных (по п. 3 стат. 217):

- В пределах 700 руб. – для поездок внутри России.

- В пределах 2500 руб. – для зарубежных поездок.

Как сверхнормативные суточные облагаются страховыми взносами в 2018 году?

Мы выяснили, что сверхнормативные суточные облагаются страховыми взносами. Прямое указание на эту обязанность дают стат. 422 и 217 НК. В каком порядке начислять взносы с обозначенных видов выплат? В первую очередь, чтобы обосновать свои затраты и правильность расчета налогов, налогоплательщик должен утвердить в ЛНА предприятия величину суточных по российским и зарубежным поездкам.

Затем перед началом командировки сотруднику выдаются суточные, исходя из предполагаемой длительности поездки и на основании распоряжения руководителя.

Окончательные расчеты осуществляются в трехдневный срок от даты возвращения физлица. Предположим, инженер направлен в г. Москву в командировку с 14 по 18 мая. Величина суточных в фирме утверждена в размере 1500 руб.

Взносы с сумм сверх норм (1500-700 = 800 руб. х 5 дн. = 4000 руб.) начисляются так:

- В ОПС – 4000,00 х 22 % = 880 руб.

- В ОСС на ВНиМ – 4000,00 х 2,9 % = 116 руб.

- В ОМС – 4000,00 х 5,1 % = 204 руб.

Как облагаются НДФЛ суточные сверх нормы

Равно как суточные сверх нормы в 2018 году облагаются страховыми взносами, так и начисление подоходного налога с таких сумм является обязательным для всех работодателей. Нормативное основание содержится в п. 3 стат. 217 НК.

Здесь в состав облагаемых доходов не включены 700 руб. по российским поездкам; 2500 руб. – по зарубежным. А на суточные свыше 700 рублей страховые взносы и НДФЛ начисляются. Так же, как и на суммы свыше 2500 руб.

для зарубежных поездок.

Продолжим прошлый пример. Предположим, инженер не использует никаких вычетов по НФДЛ и налог рассчитывается с его вознаграждения по тарифу в 13 %. Тогда, с командировочных выплат придется удержать:

- 4000,00 х 13 % = 520 руб.

- Сумма к выдаче «на руки» – 1500,00 х 5 дн. – 520 руб. = 6980 руб.

Сведения о величине превышения суточных выплат бухгалтер обязан отразить в ф. 6-НДФЛ. При этом не нужно приводить полную величину выплат, указывается только превышение. В разд. 2 по стр.

100 вносится последнее число месяца утверждения авансового отчета; в стр. 110 – приводится фактическое число расчетов с командировочным по суточным; а по стр.

120 – вносится следующий за днем удержания подоходного налога день.

Однодневные командировки – начисление с суточных страховых взносов и НДФЛ

В соответствии с п. 11 Постановления № 749 от 13.10.08 г. если у сотрудника имеется возможность вернуться к месту своего проживания (постоянного), по таким поездкам суточные не выдаются.

Обоснованно это тем, что подобные командировки признаются однодневными.

Но работодатель вправе предусмотреть выдачу сотрудникам иных сумм, связанных со служебными поездками – на питание, проезд и прочие нужды.

С таких компенсаций начислений по взносам на страхование делать не нужно при условии наличия у физлица подтверждающих документов.

Если же никаких обоснований понесенным затратам у сотрудника нет, придется удержать налоги с выплат сверх лимитов. В этом случае страховые взносы на сверхнормативные суточные, а также НДФЛ, начисляются по правилам, приведенным выше.

Когда выплаты осуществляются в пределах действующих норм, взносы и подоходный налог уплачивать не требуется.

К примеру, менеджер предприятия был направлен в командировку в Чехию на один день. Размер суточных для зарубежных поездок у работодателя равен 2500 руб.

По однодневным зарубежным командировкам выдается 1250 руб. С этой суммы не требуется начислять взносы по страхованию, а также НДФЛ.

Факт нахождения работника в командировке подтверждается билетами, обоснование поездки содержится в приказе руководителя.

Как определить величину суточных при расчетах в валюте

А как рассчитываются страховые взносы с суточных в 2018 году при зарубежных командировках? Некоторые предприятия по таким поездкам могут выплачивать суммы в валюте, а не российских рублях. Чтобы определить, с какой суммы необходимо начислить налоги, предварительно потребуется пересчет выплат. На какую дату выполняются расчеты?

Источник: https://raszp.ru/strakhovanie/sverkhnormativnye-sutochnye-oblagayutsya-strahovimi-vznosami-2018.html

Однодневная командировка: возмещение расходов, обложение НДФЛ и страховыми взносами

Однодневная командировка: возмещение расходов, обложение НДФЛ и страховыми взносами

В соответствии со статьей 166 Трудового кодекса РФ (ТК РФ), служебной командировкой признается поездка работника по распоряжению компании на определенный срок для выполнения служебного поручения вне места постоянной работы.

При направлении работника в служебную командировку в силу статьи 167 ТК РФ за ним сохраняется место работы (должность) и средний заработок, а также возмещаются расходы, связанные с поездкой (статья 168 ТК РФ), в том числе:

– расходы на проезд;

– расходы на наем жилого помещения;

– дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

– иные расходы, произведенные работником с разрешения или ведома работодателя (телефонные переговоры, оплата услуг такси, расходы, связанные с обменом валюты, и др.).

Данный перечень расходов является открытым и определяется коллективным договором или локальным нормативным актом (приказом руководителя / положением о командировках).

Срок командировки определяется работодателем. Он зависит от объема, сложности и других особенностей служебного поручения (абзац 1 пункта 4 Положения об особенностях направления работников в служебные командировки, утвержденного постановлением Правительства РФ от 13.10.08 № 749 (далее по тексту – Положение)).

Командировка может быть как однодневной, так и длительной. Вместе с тем она не может быть бессрочной, поскольку согласно ст. 166 ТК РФ командировкой считается служебная поездка на определенный срок, установленный для выполнения работником конкретного служебного поручения. Максимальный срок служебной командировки законодательством не установлен.

В соответствии с указанной выше статьей 168 ТК РФ работнику возмещаются дополнительные расходы, связанные с проживанием вне места постоянного жительства, а именно – суточные. Суточные выплачиваются за каждый календарный день поездки.

Случай направления работника в командировку на один день с возвращением из нее в тот же день имеет свои особенности.

Напомним, что в 2005 году норма пункта 15 Инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 07.04.1988г.

№ 62 «О служебных командировках в пределах СССР» (далее по тексту – Инструкция №62), в соответствии с которой при командировках в такую местность, откуда командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства, суточные (надбавки взамен суточных) не выплачиваются, стала предметом рассмотрения в Верховном Суде Российской Федерации (далее по тексту – ВС РФ). Решением ВС РФ от 4 марта 2005 г. № ГКПИ05_147 заявление о признании недействительным первого предложения пункта 15 Инструкции №62 «О служебных командировках в пределах СССР» оставлено без удовлетворения. При этом в обоснование своей позиции высший судебный орган привел следующие аргументы.

Из содержания статей 167, 168 ТК РФ следует, что суточные имеют своей целью покрытие личных расходов работника на срок служебной командировки, поскольку средний заработок работнику на время командировки сохраняется, проезд работника к месту командировки и обратно к месту постоянной работы оплачивается, возмещаются расходы по найму жилого помещения. Выплату же суточных работнику законодатель обусловил с проживанием работника вне места постоянного жительства более 24 часов. В сутках 24 часа, данное обстоятельство является общепризнанным и не нуждается в силу статьи 61 Гражданского процессуального кодекса РФ в доказывании.

Ситуация не изменилась и после введения 28 октября 2008 года Положения об особенностях направления работников в служебные командировки, утвержденным постановлением Правительства РФ от 13.10.

08 № 749 в соответствии со статьей 166 ТК РФ.

Данный нормативный документ не обязывает компанию выплачивать суточные, если работник возвращается домой в тот же день, когда он был направлен в командировку (пункт 11 Положения).

Согласно пункту 11 Положения выплата суточных обязательна за исключением случаев, когда работник имеет возможность ежедневно возвращаться домой, и такое решение принимает руководитель в каждом отдельном случае. При этом учитываются следующее:

— расстояние до места командировки и условия транспортного сообщения;

— характер выполняемого задания;

— возможность создания работнику условий для отдыха.

Однако если работник по окончании рабочего дня по согласованию с руководителем организации остается в месте командирования, то ему следует возместить расходы по проживанию.

Ранее в пункте 15 Инструкции №62 было указано, что работник может в этой ситуации остаться в месте командирования по своему усмотрению, теперь же ему требуется согласовать это с руководителем (это касается только командировок по России).

При однодневных зарубежных командировках согласно пункту 20 Положения суточные в иностранной валюте выплачиваются в размере 50% от установленной в организации нормы расходов на выплату суточных на загранкомандировки.

При исчислении налога на прибыль следует обратить внимание на выплаты суточных при однодневных командировках.

Согласно подпункту 12 пункта 1 статьи 264 налогового кодекса Российской Федерации (далее по тексту – НК РФ) к прочим расходам, связанным с производством и реализацией, относятся расходы на командировки, в том числе и суточные.

Как уже было указано ранее, при командировках в местность, откуда работник может ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются (пункт 11 Положения).

Арбитражный суд Уральского округа в своем постановлении от 30.01.

2015 № Ф09-9855/14 по делу №А60-15139/2014 принял позицию налоговых органов в части не правомерности включения «однодневных» суточных в состав расходов в целях налогообложения прибыли.

Источник: https://centrnp72.ru/news/977-odnodnevnaja-komandirovka-vozmeschenie-rashodov-oblozhenie-ndfl-i-strahovymi-vznosami.html

Страховые взносы при однодневных командировках

Комментарий к Постановлению АС ЗСО от 04.07.2016 по делу № А67- 6704/2015.

Облагаются ли «суточные», выплачиваемые работникам, направляемым в однодневные командировки, страховыми взносами?

Подобный вопрос анализировался в Постановлении АС ЗСО от 04.07.2016 по делу № А67-6704/2015. Забегая вперед, отметим, что суд принял сторону организации, признав решение Управления ПФР о доначислении страховых взносов на спорные суммы (так называемые суточные) неправомерным. Но обо всем по порядку.

Нормативная база

В соответствии с п. 2 ст. 9 Федерального закона от 24.07.

2009 № 212‑ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» при оплате плательщиками страховых взносов расходов на командировки работников как в пределах территории РФ, так и за ее пределамине подлежат обложению страховыми взносами:

1. Суточные;

2. Фактически произведенные и документально подтвержденные целевые расходы:

- на проезд до места назначения и обратно;

- сборы за услуги аэропортов, комиссионные сборы;

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа;

- расходы на наем жилого помещения;

- расходы на оплату услуг связи;

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта, сборы за выдачу (получение) виз, а также расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Пунктом 11 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.

2008 № 749, определено, что при командировках в местность, откуда работник исходя из условий транспортного сообщения и характера выполняемой в командировке работы имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются.

Анализируем понятие «суточные»

Вместе с тем нередко в локальных нормативных актах организации предусмотрена выплата так называемых суточных работникам, направляемым в однодневные командировки. Насколько это правомерно и подлежат ли обложению страховыми взносами эти суммы – вопрос спорный.

Трудовой кодекс понятие «суточные» трактует так: дополнительные расходы, связанные с проживанием вне места постоянного жительства (ст. 168 ТК РФ).

Поскольку при однодневных командировках работник возвращается домой, у него не возникает дополнительных расходов, связанных с проживанием, следовательно, исходя из буквального прочтения законодательной нормы спорные выплаты, предусмотренные внутренними документами организации, не могут признаваться суточными.

Аналогичная правовая позиция изложена в Постановлении Президиума ВАС РФ от 11.09.2012 № 4357/12 (ст. 168 ТК РФ):

Выплаченные суммы не являются суточными в силу определения, содержащегося в трудовом законодательстве, однако исходя из их направленности и экономического содержания могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных с разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника.

Из материалов дела

Приказом организации об установлении норм суточных по предприятию определено, что для сотрудников, направляемых в служебные командировки, предусматривается выплата суточных в размере 700 руб., а при осуществлении последними однодневных командировок – компенсационная выплата в размере 700 руб.

По мнению организации, поскольку условия труда при разъездном характере работы связаны с определенными неудобствами и дополнительными расходами для работника, в том числе с удорожанием питания в пути, вне места нахождения предприятия, работодатель обязан компенсировать работнику понесенные расходы. Организация посчитала, что спорные суммы фактически представляют собой возмещение расходов, связанных со служебной командировкой, не являются доходом работника, в связи с чем не подлежат обложению страховыми взносами.

Мнение проверяющих – прямо противоположенное.

| Денежные средства, выплаченные организацией своим работникам при направлении их в служебные командировки сроком на один день, представляют собой возмещение в установленном размере расходов работника, вызванных необходимостью выполнять трудовые функции вне места постоянной работы, поэтому они не подлежат обложению страховыми взносами своим взносами | Выплаты, начисленные в виде суточных за нахождение в однодневной командировке, не соответствуют критериям, установленным п. 2 ст. 9 Федерального закона № 212-ФЗ и подлежат обложению страховыми взносами согласно указанному закону в общем порядке |

Стоит отметить, что мнение проверяющих неслучайно. Например, Минтруд в Письме от 01.04.2015 № 17-3/В-156 давал следующие пояснения:

в случае если данные выплаты признаются возмещением документально подтвержденных расходов, вызванных необходимостью выполнять трудовые функции, такие выплаты не облагаются страховыми взносами на основании пп. «и» п. 2 ч. 1 ст.

9 Федерального закона № 212‑ФЗ, устанавливающего, что не подлежат обложению страховыми взносами все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в установленных пределах норм), связанных, в частности, с выполнением физическим лицом трудовых обязанностей;

при отсутствии документального подтверждения целевого использования производимых работникам при однодневных командировках выплат, связанных с командировкой, теряется их непосредственно компенсационный характер и, соответственно, данные суммы подлежат обложению страховыми взносами в общеустановленном порядке.

Аналогичный подход, по мнению чиновников, следует применять в отношении обложения тех или иных выплат страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Но, как мы указывали выше, арбитры в комментируемом споре заняли сторону организации: оспариваемые выплаты, произведенные обществом в проверяемом периоде, не являются суточными в силу определения, содержащегося в трудовом законодательстве, однако исходя из их направленности и экономического содержания могут быть признаны возмещением иных расходов, связанных со служебной командировкой, произведенных в разрешения или ведома работодателя, в связи с чем не являются доходом (экономической выгодой) работника. Денежные средства («суточные»), выплаченные организацией своим работникам при направлении их в служебные поездки сроком на один день, представляют собой возмещение в установленном размере расходов работника, связанных с необходимостью выполнять трудовые функции вне места постоянной работы, а значит, они не подлежат обложению страховыми взносами.

Аналогичная позиция изложена в постановлениях АС ВВО от 02.03.2016 по делу № А82-7569/2015, от 12.03.2015 по делу № А17-5140/2014.

Что ж, какой из двух представленных позиций следовать, организация должна решить самостоятельно.

Источник: https://4auditors.ru/strahovyie-vznosyi-pri-odnodnevnyih-komandirovkah/

Однодневные командировки, страховые взносы и НДФЛ

ПФР привлек юридическое лицо к ответственности за занижение страховых взносов. По их мнению на выплаты работникам при командировках на один день, следовало начислять страховые взносы. Общество подало в суд.

В соответствии с п. 2 ст. 9 Закона 212-ФЗ суточные и иные целевые выплаты при командировках по России и за её пределами не подлежат обложению страховыми взносами .

ФАС Центрального округа в своем постановлении от 22.11.2013 г.

№ А36-1454/2013 указал на то, что выплаты суточных в случае, если командировки однодневные, по своему экономическому содержанию являются одним их способов возмещения расходов работникам, выполняющих свои трудовые обязанности вне места основной работы. Фактически выплаченные «суточные» не превышали размер, установленный в локальном нормативном акте Общества, поэтому не облагаются страховыми взносами .

Статьей 168 ТКРФ определено, что при направлении в служебную командировку работодатель обязан возмещать работнику расходы по проезду, по найму жилого помещения; дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные); иные расходы, произведенные работником с разрешения или ведома работодателя. При этом порядок выплат и размеры возмещения таких расходов должен быть прописан в локальном нормативном акте или в коллективном договоре.

Ранее Президиум ВАС РФ в Постановлении от 11.09.2012 N 4357/12 указал, что компенсационные выплаты работникам при их направлении в командировку на один день не соответствуют определению суточных, которое содержится в ст. 168 ТК РФ.

Однако работодатель должен компенсировать иные расходы сотрудника, связанные с исполнением трудовых обязанностей, совершенные с согласия или ведома работодателя. Президиум ВАС РФ решил, что выплаты работникам взамен суточных можно признать компенсационными, не являющимися доходами работника.

В данном Постановлении Президиума ВАС вопрос решался о начислениях на такие выплаты НДФЛ и было признано, что подоходным налогом такие выплаты не облагаются.

ФАС Центрального округа сослался на Постановление Президиума ВАС и указал, что поскольку законодательные основы при начислении страховых взносов и НДФЛ схожи, выплаты работникам при однодневных командировках не должны облагаться страховыми взносами.

При этом ФАС Центрального округа при рассмотрении материалом дела обратил внимание, что командировочные удостоверения на работников были оформлены на один день.

Источник: https://acscon.ru/polezno-znat-vsem/71-polezno-znat-vsem/dlya-yurlits-ip/74-odnodnevnye-komandirovki-straxovye-vznosy-i-ndfl

Налог на прибыль страховые взносы при однодневных командировках

04.12.2013

В некоторых случаях командировки работников компании занимают всего один день. Однако предприятие все равно выплачивает им за этот день суточные. Надо ли такие суточные облагать налогом на доходы физических лиц (НДФЛ) и страховыми взносами?

Данный вопрос законодательством полностью не урегулирован.

В ст. 168 Трудового кодекса Российской Федерации (ТК РФ) установлена обязанность работодателя возмещать работнику расходы, связанные со служебными командировками (ст. 168).

Порядок направления работников в командировки определен Постановлением Правительства Российской Федерации от 13 октября 2008 г. N 749 «Об особенностях направления работников в служебные командировки» (далее – Постановление № 749). В п.

11 Постановления № 749 установлено, что при командировках в местность, откуда работник исходя из условий транспортного сообщения и характера выполняемой в командировке работы имеет возможность ежедневно возвращаться к месту постоянного жительства, суточные не выплачиваются.

Вопрос о целесообразности ежедневного возвращения работника из места командирования к месту постоянного жительства в каждом конкретном случае решается руководителем организации с учетом дальности расстояния, условий транспортного сообщения, характера выполняемого задания, а также необходимости создания работнику условий для отдыха.

В решении Верховного суда Российской Федерации от 04.03.

2005 N ГКПИ05-147 установлено, что суточные имеют своей целью покрытие личных расходов работника на срок служебной командировки, поскольку средний заработок работнику на время командировки сохраняется, проезд работника к месту командировки и обратно к месту постоянной работы оплачивается, возмещаются расходы по найму жилого помещения. Выплату же суточных работнику законодатель обусловил с проживанием работника вне места постоянного жительства более 24 часов.

Таким образом, учитывая, что при однодневной командировке (длится не более 24 часов) работники не только могут, но и должны вернуться из командировки в тот же день, суточные при таких командировках не выплачиваются. Тем более, что сущность суточных – это компенсация дополнительных расходов, связанных с проживанием вне места постоянного жительства (ст. 168 Трудового кодекса Российской Федерации).

В то же время если в соответствии с коллективным договором или локальным нормативным актом организации работникам, направляемым в командировки в местность, откуда они имеют возможность ежедневно возвращаться к месту своего постоянного жительства, выплачиваются суточные, то их сумма является доходом работника и соответственно облагается налогом на доходы физических лиц (ст. 210 Налогового кодекса Российской Федерации (НК РФ)).

Аналогичного мнения придерживаются и арбитры (Постановления ФАС Северо-Кавказского округа от 19.05.2009 по делу N А32-2910/2008-29/78-56/247,

Источник: https://www.fcaudit.ru/blog/nalog-na-pribyl-strakhovye-vznosy-pri-odnodnevnykh-komandirovkakh/

Ндфл с суточных сверх нормы в 2018 году

Понятие сверхнормативных суточных

Суточные, суммы которых превышают:

- 700 руб. в день на территории РФ,

- 2 500 руб. в день вне территории РФ,

являются сверхнормативными; их обязательно необходимо подтвердить и обосновать первичными документами. Однако эти суммы учитываются только для расчета НДФЛ.

О том, какие требования предъявляются к первичным документам и каковы последствия их нарушения, читайте в статье«Признавая расходы, позаботьтесь о документах»

Принятые и утвержденные суммы расходов в регламенте по командировкам принимаются к учету при определении финансового результата предприятия и в итоге при расчете налога на прибыль (подп.

12 п. 1 ст. 264 НК РФ).

Обращаем внимание на то, что с утвержденных размеров суточных взносы начислять не нужно (ч. 2 ст. 9 закона № 212-ФЗ).

Нужно ли облагать суточные взносами?

В 2018 году, чтобы понять, какие доходы не облагаются страховыми взносами, нужно обращаться к статье 422 Налогового кодекса. Именно эта статья содержит закрытый перечень позиций.

И это важно. Поясним, почему.

Если вдруг задумались, какие начисления не облагаются страховыми взносами и в ст. 422 НК РФ не нашли упоминания соответствующих сумм из вашего случая, значит на них все же придется начислить взносы.

Сразу скажем, что в отношении выплат, которые не облагаются страховыми взносами, глобальных изменений не произошло. Их состав достаточно однообразен у разных компаний и ИП, поэтому они практически зеркально перешли из Закона о страховых взносах № 212-ФЗ в новую главу 34 «Страховые взносы» НК РФ.

Также см. «Новая глава о страховых взносах в НК РФ с 2017 года».

Некоторые суммы, не облагаемые страховыми взносами, стоят несколько особняком от всех вышеперечисленных. Их заведомо не включают в базу по взносам (см. таблицу ниже).

Всю сумму суточных отразите расчете по страховым взносам по строке 030 подраздела 1. 1 приложения 1 к разделу 1.

Сумма суточных в пределах норматива страховыми взносами не облагается. Поэтому отразите ее по строке 040 подраздела 1.

1 приложения 1 к разделу 1. Аналогично отразите по строкам 030 и 040 подраздела 1.

2 и по строкам 020 и 030 приложения 2. Таким образом, в облагаемую базу по строке 050 попадет только облагаемая часть суточных (письмо ФНС от 08.08.2017 № ГД-4-11.15569).

В подразделе 3.2.1 раздела 3 сумму суточных отразите:

- по строке 210 укажите всю сумму суточных (в пределах норм и сверх норм);

- в строку 220 включите только облагаемую сумму, то есть сверх норм.

Налоговики хотят, чтобы компаний сдавали уточненные расчеты по страховым взносам в 2018 году. Это касается тех организаций, которые не полностью указали в отчете необлагаемые выплаты или не указали вовсе. В частности – не включили в отчет суточные (письмо ФНС от 24.11.2017 № ГД-4-11/23829).

Согласно ч. 2 ст. 9 закона «О страховых взносах…» от 24.07.2009 № 212-ФЗ суточные не должны облагаться страховыми взносами.

Источник: https://straxovka.top/obyazatelnoe-strahovanie/sutochnye-sverkh-normy-oblagay/

Облагаются ли суточные ндфл и страховыми взносами в 2018

Здесь нужно обратить внимание на пункт 2 статьи 709, пункт 2 статьи 975 и статью 783 ГК РФ, регламентирующие появившиеся в рамках гражданско-правового соглашения расходы работника. Подпункт «ж» п. 2 ч. 1 ст.

9 Закона No 212-ФЗ предписывает не начислять страховые взносы на эти затраты. Обязательство подтверждать затраты документально и обговаривать условия компенсации командировочных в соглашении между работником и работодателем закон не отменяет.

Вопрос No3: Можно ли считать суточными расходы на командировку, если предусмотрена поездка в местность, откуда сотрудник может по окончании рабочего дня уезжать домой? Ответ: Нет.

В случае, когда работник может возвращаться по месту постоянного жительства по окончании каждого командировочного рабочего дня, суточные вообще выплачиваться не должны. Оцените качество статьи.

Вся сумма, потраченная на суточные для работников, принимается в расходах по УСН.

Но не стоит забывать, что обложение суточных страховыми взносами в 2018 году все же происходит только начиная с сумм, указанных в третьей части статьи № 2018 НК РФ.

Соответственно, если выплаты будут производиться в размерах, превышающих те, что указаны в данном пункте — то сумма превышения должна быть обложена НДФЛ.

Внимание

Что изменилось В текущем году изменения коснулись страховых взносов, рассчитанных для ПРФ, ФСС и ФОМС. Как было указано выше, сейчас их администрируют налоговые органы. Для методов их начисления теперь предусмотрена отдельная глава в Налоговом кодексе.

До этого они были в подчинении закона «О страховых взносах…», который в данный момент утратил свою силу. В нем было указано, что от налогов избавляются любые суточные, все зависимости от их размеров.

Суточные сверх нормы: страховые взносы и налогообложение

< … Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя. Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < …

Онлайн журнал для бухгалтера

В данном случае компенсация при зарубежных поездках является обязательной и начисляется в размере 50 % от установленной суммы в локальных документах компании, а при выездах внутри РФ сумма начислений может быть установлена компанией самостоятельно по желанию руководства. НДФЛ и другие удержания с суточных Пункт 3 ст. 217 НК РФ регулирует суммы начислений, которые не подлежат обложению налогом. Для служебных поездок по России сумма составляет 700 рублей, для заграничных — 2500 рублей.

В некоторых случаях руководство компании принимает решение об увеличении суммы оплаты.

В этом случае разница сумм между назначенной руководством и определенной государством облагается НДФЛ и обязательными страховыми выплатами, определяемыми НК РФ.

Отчет по суточным в командировке Важно отметить, что неподотчетные суммы, выплаченные сотруднику, должны быть отображены в авансовом отчете.

Этапы обложения суточных страховыми взносами в 2018 году

Облагаются ли сверхнормативные суточные «несчастными» взносами Однако помимо взносов, переданных в ведение налоговой службе, существует еще один вид взносов — на страхование по травматизму (т. н. несчастные взносы). Правила их начисления регулирует закон «Об обязательном социальном страховании…» от 24.07.

1998 № 125-ФЗ, которого изменения, произошедшие с 2017 года со всеми иными страховыми взносами, не коснулись. Текст п. 2 ст. 20.

2 закона № 125-ФЗ позволял не облагать «несчастными» взносами суточные до 2017 года, и в 2017-2018 годах у плательщиков этих взносов по-прежнему есть право не начислять их на суточные, выдаваемые за время нахождения в служебных поездках как на территории РФ, так и за границей.

И это освобождение не ставится в зависимость от величины суточных. Таким образом, взносы на страхование по травматизму на сверхнормативные суточные в 2018 году начислять не нужно.

Облагать ли ндфл суточные при разъездном характере работы?

Достаточно указать в ЛНА, что в отдельных случаях суточные могут быть выплачены работникам в бОльшем размере. А непосредственно перед командировкой прописать конкретную сумму, к примеру, в приказе на командировку. При таких обстоятельствах суточные сверх норм страховыми взносами также можно не облагать.

За пределами территории РФ (заграничная командировка) 2500 руб. Соответствующие поправки в НК РФ уже приняты (п. 8 ст. 2, п.

Суточные при командировках в 2018 году

Зарегистрировать организацию можно будет по адресу почтового отделения Минэкономразвития подготовил законопроект, вносящий изменения в правила регистрации юрлиц. Так, в частности, в качестве адреса места нахождения компании можно будет использовать адрес отделения почтовой связи.

< … Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках.

А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников. < …

Нужно ли выплачивать страховые взносы с командировочных

Объяснить это можно действием статьи Трудового кодекса № 168, которая предусматривает определение в указанных бумагах суммы возмещения расходов, которые могут быть связаны со служебными поездками.

В итоге, если в договорах указывается выплата суточных в размере, к примеру, 2 тысяч рублей — то данная сумма должна быть выплачена полностью, без вычета каких-либо взносов.

Администрирование порядка расчетов, а также уплаты страховых взносов, исключая те, что производятся «на травматизм», с 2018 года осуществляется Федеральной налоговой службой.

В результате такого изменения в Налоговом кодексе появилась новая глава № 34 «Страховые взносы». В указанной главе можно найти, что в командировочных поездках суточные не облагаются страховыми взносами, которые предусматривает пункт 3 в статье 217 НК РФ.

Облагаются ли суточные страховыми взносами

Важно

Когда происходит обложение суточных страховыми взносами в 2018 году В Федеральном Законе № 212 прописано что страховой взнос начисляется при любых выплатах в пользу физического лица, в том числе и вознаграждения. В перечень таких перечислений входят и сверхурочные суточные выплаты. Также есть закон, предусматривающий лимиты, после преодоления которых суточные становятся сверхнормативными.

Но есть одно, довольно спорное условие. Так, если командировка длится только один день — то суточные не облагаются налогами вовсе. В отношении данного правила до сих пор ведутся споры между ВАС РФ и ФСС. Последние не согласны с таким условием и считают, что даже однодневные суммы необходимо облагать налогом.

ВАС РФ же, напротив, относят такого рода выплаты к компенсационным и считают, что однодневные сточные облагать страховым взносом не нужно. При нахождении на территории России необлагаемый предел составляет 700 рублей, а за границей сумма должна быть эквивалентна 2500 рублей.

База для страховых выплат и их исчисления для плательщиков определяются работодателем в конце каждого месяца как общая сумма всех выплат, а также других вознаграждений, которые начисляются по отдельности для каждого физического лица после начала расчетного периода.

В данную базу не вносятся те выплаты, которые не подлежат обложению страховыми взносами. Когда становятся сверхурочными Возникновение понятия сверхнормативные суточные происходит в том случае, если работодатель выплачивает работнику сумму, которая превышает норму, установленную законодательством.

В разрезе налогов Обложение суточных страховыми взносами в 2018 году начинается после того, как они преодолевают установленные законодательством ограничения в 700 или 2,5 тысячи рублей, в зависимости от места нахождения работника.

В случае, когда работник отправляется в командировку, помимо суточных, работодатель обязан восполнять его затраты, которые так или иначе будут связаны с самой поездкой. Их размеры устанавливаются в локальном акте или же в коллективном договоре.

В новой главе Налогового кодекса РФ, под номером 34, о страховых взносах изложены правила, согласно которым производятся выплаты и начисления взносов. Дата осуществления выплат совпадает с днем начисления суточных. А вот датой получения служит день, в который будет утвержден авансовый отсчет.

Источник: https://law-uradres.ru/oblagayutsya-li-sutochnye-ndfl-i-strahovymi-vznosami-v-2018/