Стандартный налоговый вычет на ребенка в 2018 году | Юридические Советы

Последнее обновление Март 2018

Содержание:

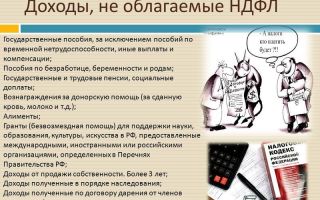

Стандартный налоговый вычет (в дальнейшем СНВ) — это арифметическая операция по вычитанию определенной суммы из дохода налогоплательщика, которая не подлежит налогообложению НДФЛ по ставке 13%.

Доходом следует понимать все денежные средства, полученные гражданином за налогооблагаемый период (год). В зависимости от источников доходов могут применяться различные ставки налогообложения. Что касается СНВ, то при представлении такого вычета учитываются только те доходы, которые облагаются процентной ставкой 13.

Налоговый кодекс вычеты на детей относит к категории СНВ. В статье мы постарались собрать исчерпывающую информацию о налоговых вычетах на детей в 2017 году и в 2018 году.

Кто имеет право на СНВ на ребенка?

В силу п.п. 4 п. 1 ст. 218 НК РФ вычет применителен в отношении:

- родителей

- усыновителей

- опекунов и иных лиц, приравненным к вышеуказанной категории в соответствии с семейным законодательством

Такие статусы подразумевают официальное признание, то есть сведения, содержащиеся в свидетельстве о рождении, актах органов опеки и попечительства, судебных решениях о признании отцовства и пр. Законодатель также определяет и возрастную категорию детей, в соответствии с которой допустим вычет:

- до 18 лет

- если ребенок проходит очное обучение в учебном заведении (в том числе и за границей) — до 24 лет, или является аспирантом, интерном, ординатором, курсантом

- кроме того, независимо от возрастных категорий отдельно предусматривается вычет на детей-инвалидов.

У многих родителей возникает вопрос — а возможно ли получение такого вычета, если ребенок учится в магистратуре? Ответ — да, согласно Кодекса об образовании, сегодня высшее образование разделяют на 2 ступени.

Причем 2 ступень (магистратура) не рассматривается как получение 2 высшего образования и поэтому, если ребенку нет 24 лет, и он обучается в магистратуре, его родители имеют право на получение СНВ, но при условии, что это получение образования происходит впервые на 2 ступени ВУЗа.

Размер вычета в 2015 году

Вычет на ребенка можно учитывать только до того месяца, в котором доход нарастающим итогом с начала года у налогоплательщика превысил 280 тысяч рублей. Размер СНВ дифференцирован:

- На первого ребенка – 1400 рублей (код 114) в 2015-16 году, с 2017 (код 126)

- На второго – 1400 рублей (код115) — (код 127)

- На третьего и более по 3000 рублей (код 116) — (код 128)

- На ребенка-инвалида — 3000 (код 117) — (код 129)

- Следует учитывать, что вычет в указанных размерах имеет право получить каждый родитель по отдельности.

- Либо если один родитель откажется в пользу другого, то соответственно тот, в чью пользу был сделан отказ, имеет право на двойной вычет.

- На двойной имеет право и единственный родитель, опекун или попечитель. Арифметически это выглядит так: у родителя-одиночки два ребенка, его вычет будет равен 5600 (1400х2+1400х2).

Размер вычета в 2016, 2017, 2018 году

С 1 января 2016 года внесены некоторые изменения, а именно:

- Увеличен максимальный размер заработной платы, до достижения которой возможно применение вычета — 350 000 руб.

- Дети — инвалиды до 18 лет — с 3000 до 12 000 рублей, в том числе инвалиды 1, 2 группы, учащиеся очной формы обучения до 24 лет -для родителей и усыновителей (код 129)

- Дети- инвалиды до 18 лет — 6000 рублей, в том числе инвалиды 1, 2 группы, учащиеся очной формы обучения до 24 лет — для опекунов и попечителей (код 129).

СНВ на ребенка остаются прежними в размере:

- 1400 руб./месяц – на первого ребенка (код 126)

- 1400 руб./месяц – на второго ребенка (код 127)

- 3000 руб./месяц – на 3 и каждого последующего ребенка (код 128)

Источник: http://juresovet.ru/standartnyj-nalogovyj-vychet/

Правила расчета и льготы по подоходному налогу в 2018 году

Подоходный налог является одним из самых известных налогов в нашей стране. Он затрагивает всех работающих граждан. Отсюда и такое пристальное внимание к нему. От размера НДФЛ зависит бюджет многих российских семей.

Каждый месяц из официальной зарплаты удерживается подоходный налог в размере 13%. Он высчитывается с любых доходов. Хотя и здесь тоже есть исключения, но обо всем по порядку.

1. Годовой доход

Его можно получить, сложив суммы всех начислений заработной платы, которые были переведены на счет гражданина в течение отчетного года.

Существуют отдельные виды начислений, имеющие минимальное значение, с которого налог не взимается. Кроме того, предусмотрена льгота по подоходному налогу в 2018 году.

Рассчитать НДФЛ вы можете самостоятельно или с помощью специальной компьютерной программы. Ежегодно выпускается новая версия.

2. Льготы

Любой гражданин РФ вправе воспользоваться стандартными и социальными льготами, предусмотренными действующим законодательством. Речь идет не только об ежемесячных льготах. Многим известно об имущественной льготе. Но ее можно использовать для уменьшения налоговой ставки только один раз.

3. Льгота по подоходному налогу в 2018 году

начала нынешнего года в законодательстве РФ произошли изменения, затронувшие зарплаты граждан. Раньше этот налог уплачивался физлицами в обязательном порядке и составлял 13%. Сама ставка никак не зависела от размера зарплаты. Теперь все изменилось.

Еще несколько лет назад отсутствовала необходимость в занижении заработной платы сотрудника, ведь она не влияла на налоговую ставку. Поскольку НДФЛ является основным видом налогов в России, то внесение даже самых незначительных его изменений может затронуть налоговую систему в целом.

Процесс взимания данного налога управляется статьей № 207 НК РФ. В ней четко прописаны все объекты, подлежащие налогообложению.

Стоит отметить, что за последние годы налоговая система нашей страны вышла на качественно новый уровень. Это говорит о стабильности российской экономики. Льгота по подоходному налогу в 2018 году предусмотрена не только для обычных граждан, но и для владельцев собственного бизнеса (ИП).

С 2018 года органы налоговой службы будут брать в расчет совокупный размер доходов. К примеру, если вы получаете более 512 000 рублей, то НДФЛ будет взиматься с вас в размере 23%.

Какими же льготами могут воспользоваться россияне в этом году? Правительство разработало новый законопроект, согласно которому подоходный налог не будет взиматься с социально значимых доходов. К их числу относятся президентские гранты, выделенные ученым на проведение важных исследований.

Освобождаются от этого налога и безработные граждане, состоящие на учете в местных центрах занятости и получающие финансовую помощь от государства. Льгота по подоходному налогу в 2018 году распространяется на субсидии, выданные фермерам.

На ее получение также могут рассчитывать многодетные семьи, которые приобрели или собираются приобрести земучастки, находящиеся в собственности у государства или муниципалитета. И еще один важный момент. Если оплата лечения физлица производится за счет работодателя или бюджета, то эти суммы освобождаются от НДФЛ.

Работники МинФина считают, что не стоит накладывать какие-либо ограничения на суммы, связанные с доходами в виде подарков, предназначенных для социально незащищенных граждан. В ближайшее время необходимо упорядочить процесс налогообложения выплат, производимых в связи с прекращением полномочии лиц, занимающих выборные должности.

4. Социальные льготы

Такими льготами каждый месяц могут пользоваться следующие категории граждан:

- Военнослужащие, участвовавшие в Афганской войне (размер льготы составляет 500 рублей);

- Одинокие родители (отец или мать-одиночка) (размер льготы – 2000 рублей);

- Родители ребенка-инвалида (размер льготы – 2000 рублей).

К социальным льготам также относятся суммы, которые были потрачены родителями на обучение детей, собственное лечение в российских клиниках или за границей. Для получения льготы в данном случае нужно представить официальные документы, подтверждающие затраты. Это могут быть чеки, счета и справки.

Оформить льготу с позапрошлого года можно прямо в бухгалтерии предприятия, где вы работаете. Хотя обращения в налоговую инспекцию по месту жительства еще никто не отменял.

Важно учитывать тот момент, что социальные льготы предназначены лишь для уменьшения базы налога и могут применяться лишь один раз в году.

5. Имущественные льготы

С помощью такой льготы вы сможете уменьшить сумму налога один раз при покупке квартиры или строительстве частного дома. Она также отнимается от годового дохода во время проведения расчета НДФЛ. Законодательство позволяет использовать имущественную льготу несколько лет подряд.

Источник: http://waytop.ru/lgota_po_podoxodnomu_nalogu.html

Платят ли пенсионеры налог на имущество

Налог на имущество в этом году вырастет примерно на 18%. Об этом свидетельствуют данные расчетов аналитиков, опубликованные после принятия законопроекта, предложенного Минфином.

Повышение планируется «растянуть» на пять лет – до 2020 года. Такой поэтапный переход к новому принципу налогообложения увеличит за пятилетку налог для жителей столицы до 6500 тысяч рублей.

В регионах сбор будет на уровне 2000 рублей за год.

Плательщики имущественного сбора

«Новоиспеченный» налог на имущество с 2015 года коснется практически каждого жителя страны. Этому сбору теперь посвящена целая глава в НК.

Налогообложение затронет практически всю недвижимость, дачи, гаражи и даже незавершенное строительство.

Кардинально поменялись и принципы исчисления сумм: отныне будет использоваться кадастровая (по сути, рыночная) стоимость объекта, что увеличит суммы налога в несколько раз.

Налог на имущество в 2015 году по-прежнему отменен для пенсионеров, инвалидов и других категорий лиц, но не в отношении всего имущества. Платят ли пенсионеры налог на имущество? Да, если имеют более одной квартиры, гаража, комнаты.

Плательщиками выступают физлица, предприятия и организации, владеющие имуществом. Освобождены от уплаты налога на имущество такие граждане:

- ветераны боевых действий, ВОВ;

- пенсионеры;

- Герои Советского Союза и РФ;

- инвалиды (первая и вторая группа);

- «чернобыльцы».

Имущественный сбор – региональный тип налога. Поэтому и его основные принципы определяются местной властью. Она устанавливает размер ставок, категории льготников (не отменяя «федеральных» указаний): многодетные семьи, например.

В законодательстве указано, что пенсионерами, претендующими на освобождение от налога на имущество, признаются лица, получающие пенсию на территории РФ. Условия ее назначения в законе не оговариваются.

Пенсия назначается лицам, которые достигли 55 лет (женщины) или 60 лет (мужчины).

Некоторые граждане имеют право досрочно выйти на заслуженный отдых: подземные рабочие, трудящиеся на производстве с вредными условиями, в некоторых областях сельского хозяйства.

На какое имущество распространяются льготы?

Не подлежит уплате сбор за следующие виды имущества:

- жилые дома;

- комнаты или квартиры;

- здания, помещения, которые используются в творческой деятельности – студии, галереи, выставочные залы и так далее;

- гараж;

- машино-место;

- дачные или садовые домики площадью не более 50 метров.

Льготы по налогу на имущество для пенсионеров не действуют в отношении недвижимости, которая оценена в 300 млн рублей и более. Для применения скидки предъявляются требования и к собственно имуществу:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (499) 455 09 86 (Москва)Это быстро и бесплатно!

- оно не может быть задействовано в предпринимательской деятельности;

- у фактического владельца должно быть на руках право собственности.

Коренным изменением этого года можно считать поправку, согласно которой налог с пенсионеров не будет взиматься только за одну единицу имущества. За все остальное придется платить в полном объеме. Единственная возможность уменьшить налоговое бремя, воспользоваться специальным вычетом.

Налоговый вычет как дополнительная льгота

Вычет – уменьшение базы по налогу на какое-либо значение – сумму, объем. В отношении имущественного налога устанавливаются такие вычеты:

- для отдельной комнаты уменьшение базы возможно на 10 метров площади;

- для квартиры вне зависимости от количества комнат – 20 метров;

- для частного дома – 50 метров.

Льготы пенсионерам по налогу на имущество физических лиц выделяются только по одному виду имущества. Но в то же время дополнительно могут воспользоваться вычетом – а это уже двойная выгода.

Примечательно, что при начислении льгот совершенно не учитываются основания для их получения.

Даже если пенсионер является еще и инвалидом, и «чернобыльцем», скидки будут действовать на одну имущественную единицу.

https://www.youtube.com/watch?v=IC7ThmPtDug

Муниципальные органы власти, кроме категорий льготников и размера ставок налога, могут самостоятельно определять объем вычетов. Федеральные показатели могут быть как уменьшены, так и увеличены. К примеру, владельцы частных домов – пенсионеры Ямало-Ненецкого АО, являющиеся льготниками, могут рассчитывать на уменьшение базы на 75 метров квадратных при уплате налога на имущество.

Как получить льготу пенсионеру?

Для получения скидок и вычетов, пенсионер должен обратиться в ФНС по месту жительства. От пенсионера потребуются такие документы для получения скидки по налогу на имущество:

- паспорт заявителя;

- пенсионное удостоверение;

- заявление о льготировании;

- документы на имущество – техпаспорт, кадастровый паспорт;

- правоустанавливающие документы.

Пенсионер самостоятельно выбирает одну единицу имущества, на которую будет распространяться льгота. Подать заявление необходимо до ноября текущего года, чтобы уже в следующем воспользоваться правом на скидку.

Если пенсионер не подаст заявления, сотрудники ФНС самостоятельно выберут имущество, на которое будет распространяться налог. Как правило, для скидки используется наиболее «дорогостоящее», на которое начисляется самый большой сбор. Должен ли пенсионер платить налог на имущество, можно также узнать в территориальном отделе ФНС.

Изменения в законодательстве пока что затронули только недвижимость. Земельные участки будут в 2015 году облагаться сбором по прежним принципам. Первоначально Минфин выступил с предложением полной отмены льгот по имущественному сбору для инвалидов и пенсионеров. Однако законопроект поддержки не нашел и решено было оставить льготы только в отношении одной единицы имущества отдельного вида.

Налог на недвижимость для пенсионеров. Платят ли пенсионеры налог на недвижимость?

Сегодня мы рассмотрим такую животрепещущую тему, как налог на недвижимость для пенсионеров. И вообще все, что касается системы налогообложения в отношении пожилых людей. Этот вопрос крайне важен.

И он волнует большинство населения. Ни для кого не секрет, что у людей, ушедших на заслуженный отдых, имеются определенные привилегии в России.

Но действуют ли они в отношении недвижимости, собственности и имущества?

Надо ли платить

Вообще, если какие-то налоговые извещения приходят на ваш адрес, их действительно нужно платить. Не всегда, но часто. Дело в том, что налог на недвижимость для пенсионеров можно условно разделить на несколько категорий лиц. И очень часто многие платежи не имеют имеют исключений в отношении пожилых людей.

Что это значит? Все очень просто: когда приходит платежка, ее следует оплачивать. Но помните, если у вас есть льгота или освобождение от уплаты, согласно установленным в регионе правилам, придется заявить о них в налоговые органы. Иначе можно платить и не знать, что с вас взимают плату незаконно. Какие есть налоги на недвижимость? Кто может не платить их?

Льготники вечные

Начнем с того, что очень часто налог на недвижимость для пенсионеров имеет место быть неоплаченным. Ведь многие пожилые люди просто относятся параллельно к одной из обязательных категорий льготников, которые вообще освобождаются от уплаты большинства взносов на недвижимость и собственность.

Чаще всего это инвалиды 1 и 2 групп. Такие граждане полностью освобождаются от внесения денежных средств в казну государства за недвижимость. Поэтому данный факт необходимо учесть.

Далее, организации, занимающиеся транспортировкой и перевозкой лиц с ограниченными возможностями. Многодетные семьи довольно часто также освобождаются от налогов на недвижимость. Ветераны и герои Советского Союза — очередные льготники.

В конце концов, участники вооруженных действий относятся к данной категории лиц.

Платят пенсионеры налог на недвижимость? Если они относятся от одной из вышеперечисленных категорий, то нет. Это 100 %. А вот все остальные случаи придется рассматривать в индивидуальном порядке.

Транспортный налог — огромный вопрос для многих. Порой от него пытаются увильнуть многие налогоплательщики. Обратите внимание, что это региональный платеж. А значит, точные правила в отношении него будут установлены исключительно в каждом субъекте свои собственные.

Источник: http://pravootveta.ru/platyat-li-pensionery-nalog-na-imushhestvo/

ISSN 1996-3955 ИФ РИНЦ = 0,618

1Корнева Е.В. 1 Мхитарян Р.А.

11 ФГБОУ ВПО «Владивостокский государственный университет экономики и сервиса»Налог на имущество организаций занимает одно из важных мест в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога на основе зарубежного опыта, а также изменений, ожидаемых в области замены налога на имущество юридических и физических лиц, а также земельного налога на налог на недвижимость.налог на имущество организаций1. Налоговый кодекс Российской Федерации. Часть вторая [Текст]: федеральный закон Российской Федерации от 5 августа 2000 г. № 117-ФЗ (в ред. от 30.07.2010 № 242-ФЗ) // Собрание законодательства РФ. – 2000. – № 32. – Ст. 3340; Российская газета. – 2012. – 3 августа. – С. 327.2. Березин М.Ю. Развитие системы налогообложения имущества [Текст]: учебное пособие / М.Ю. Березин – M.: Инфотропик Медиа, 2011. – 184 с.3. Березин М.Ю. Современная теория налогообложения имущества [Текст] / М.Ю. Березин // Вестник Института экономики РАН. – 2011. – № 3. – С.15.4. Березин М.Ю. Новый налог на недвижимость в российской налоговой системе / М.Ю. Березин // Финансы. – 2011. – № 4. – С. 5-20.5. Березин М.Ю. Некоторые проблемы в системе налогообложения имущества в России [Текст] / М.Ю. Березин // Финансы и кредит. – 2010. – № 19. – С. 9.6. Налоговый кодекс РФ, часть первая, от 31 июля 1998 года № 146-ФЗ // Справочно-правовая система «Консультант Плюс».7. Ковтун Е. Минимизация налога на имущество // Директор-инфо. 2003. № 36.8. Налоговое право России: Учебник / Под ред. Л.В. Сальниковой, И.Д. Еналеевой. – М.: Юстицин форм, 2005.9. Шилкин С.А. Анализируем схемы минимизации налога на имущество// Главх.бух. 2005. № 5.10. Налог на имущество организаций. Комментарий к главе 30 НК РФ (постатейный)/Зимин А.В. – М.: ТК Велби, Издательство Проспект, 2005.11. Меньков А. Оптимизация налога на имущество предприятий//Финансовый директор. 2003. № 6.12. Алиев Б.Х. Налоги и налогообложение: Учебное пособие/Под ред.Б.Х. Алиева. – М.: Финансы и статистика, 2004.13. URL: http://www.cbr.ru.14. URL: http://www.consultant.ru.15. URL: http://www.garant.ru.

На современном этапе развития налоговой системы России, наблюдается тенденция к увеличению видов налогов, более подробной регламентации прав и обязанностей субъектов налогового права при их реализации. Налог на имущество организаций занимает одно из важных мест в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога на основе зарубежного опыта, а также изменений, ожидаемых в области замены налога на имущество юридических и физических лиц, а также земельного налога на налог на недвижимость.

Налог на имущество организаций является основным налогом субъектов Российской Федерации, поэтому он, наряду с налогом на прибыль, налогом на добавленную стоимость, другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, требует особого подхода при его рассмотрении.

Введение налога на имущество:

– задачи, связанные с освобождением от неиспользуемого имущества для организаций и предприятий;

– финансовые показатели, которые обеспечивают бюджеты регионов для определенных расходов.

На самом деле, данный налог сложно обозначить как налог, приносящий доходы. Возможно, это связано с произвольной, часто расширительной трактовкой терминологии закона, что приводит к грубым ошибкам и налоговым правонарушениям.

Налог на имущество организаций устанавливается Налоговым кодексом и законами субъектов Российской Федерации, и с момента введения в действие обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку, порядок и сроки уплаты налога, форму отчетности по налогу. Так же при установлении этого налога, могу быть установлены льготы, которые тоже учитываются при уплате налога.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента (ст. 380 НК РФ).

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Плательщиками налога являются организации, которые имеют в собственности имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ.

Объектом налога на имущество являются движимое и недвижимое имущество, оно может находиться как в собственности у предприятия, а также может быть под временным владением.

Так же плательщиками данного налога, могут быть иностранные банки, российские банки, которую осуществляют свою деятельность, имеющие свою имущественную недвижимость в экономической зоне РФ.

Для иностранных банков, осуществляющих деятельность на территории Российской Федерации через постоянные представительства, в качестве объекта налогообложения выступают объекты движимого и недвижимого имущества, относящиеся к основным средствам.

Налоговая база по налогу на имущество организаций (в том числе банков) устанавливается как среднегодовая стоимость имущества, определяемая исходя из его остаточной стоимости.

В отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельность на территории Российской Федерации, в качестве налоговой базы признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Налоговым периодом является календарный год, отчетными – квартал, полугодие и девять месяцев календарного года.

Льготы по налогу на имущество – это освобождение отдельных категорий налогоплательщиков от уплаты налога, полностью либо частично. Лица, которым могут быть предоставлены льготы являются юридические и физические лица.

Налоговые льготы могут быть предоставлены как по одному, так и по нескольким налогам и сборам. Налогоплательщики имеют право отказаться от данной привилегии, либо могут приостановить процесс предоставления льгот на один или несколько налоговых периодов. Ст.

381 НК РФ установлены налоговые льготы по уплате налога на имущество организаций.

Установление дифференцированных размеров налоговых ставок по отдельным категориям как имущества, так и налогоплательщиков отнесено к компетенции органов субъектов Российской Федерации.

Несомненно, что налог на имущество может значительно увеличить налоговую нагрузку предприятия, особенно если существенную часть его имущества составляют дорогостоящие основные средства или нематериальные активы.

Однако большинством льгот по налогу на имущество, установленных законодательством, могут воспользоваться лишь фирмы, которые занимаются специфическими видами деятельности. Несмотря на все это, актуальным является процесс оптимизации налогообложения.

Начало этому берет налоговое планирование и подразумевает в этом целостную разработку ситуационных схем оптимизации налоговых платежей и организацию системы налогообложения для своевременного анализа налоговых последствий различных управленческих решений.

При этом, налоговая оптимизация может быть как перспективной, еще ее называют стратегической, так и по отдельным операциям. Многие налогоплательщики путают налоговую оптимизацию с уклонением от уплаты налогов, что не следует делать, потому что это совершенно разные вещи.

Уклонение от уплаты налогов – это нелегальный путь уменьшения налоговых обязательств, основанный на уголовно наказуемом сознательном использовании методов сокрытия учета доходов и имущества от налоговых органов, а также искажения бухгалтерской и налоговой отчетности.

Налоговое же планирование заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия.

В условиях жестокой фискальной политики российского государства на фоне продолжающего экономического кризиса и сокращения материального производства налоговое планирование позволяет предприятию выжить.

Под налоговым планированием понимаются способы выбора «оптимального» сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства.

Не может быть оспорено и право каждого субъекта предпринимательской деятельности выбирать любые предусмотренные законом правовые формы хозяйственной деятельности таким образом, чтобы обеспечить наиболее приемлемый для данного предприятия режим налогообложения и оптимальный уровень налоговых платежей.

Планирование налоговых платежей в рамках налогового планирования позволит предприятиям более эффективно управлять имеющимися ресурсами.

Задача налогового планирования – организация системы налогообложения для достижения максимального финансового результата при минимальных затратах. Комплексное налоговое планирование является частью финансового планирования на предприятии.

Оптимизация налогообложения предприятия, разработка отдельных схем минимизации налогов применительно к конкретному виду деятельности или определенной организационно-правовой форме позволит сократить налоговые платежи и освобожденные средства можно инвестировать, например, в развитие бизнеса.

Эффективность приобретает налоговое планирование на этапе, когда формируется организация бизнеса, так как наилучшим методом является изначально грамотный подход определения организационно-правовой формы предприятия, места регистрации и ее организационной структуры.

Организация налогового планирования в процессе функционирования предприятия необходима при оформлении договорных отношений с поставщиками и заказчиками, осуществлении хозяйственных операций и т. д.

Налоговое планирование является неотъемлемой частью процесса создания, реорганизации, ликвидации предприятия, преобразования, слияния и т. п.

Проблема оценки недвижимости, как основной части механизма формирования налогооблагаемой базы налога на объекты недвижимого имущества, в настоящее время стоит особенно остро и обсуждается на всех уровнях власти.

Существующая сейчас методика расчета инвентаризационной стоимости имущества дает в результате цифры, не соответствующие действительности, отличающиеся в десятки и более раз от ценовых показателей рынка недвижимости, необходимость замены инвентаризационной стоимости на рыночную цену при определении налоговой базы налога на объекты недвижимого имущества напрашивается сама собой.

Недопустимо существование в разных регионах России разных методологий оценки недвижимости для целей налогообложения, дробящих единое экономическое пространство и вносящих путаницу в деятельность налоговых органов. При таком ходе дел будет невозможно объективно оценивать результаты работы механизма имущественного налогообложения.

Будет невозможна работа уполномоченных оценщиков в других регионах. Модель оценки недвижимости должна быть установлена на федеральном уровне с законодательным закреплением в соответствующем федеральном законе. Внедрение повсеместно единых стандартов оценки позволит создать единую систему оценки на всей территории РФ на основе рыночных показателей.

Этому будет способствовать создание единого кадастра объектов недвижимого имущества, объединяющего в себе информацию об объектах недвижимости и земельных участках. Кадастр должен содержать достоверную, полную и детальную информацию об объекте недвижимого имущества и его собственнике.

Кроме того, чтобы новый налог заработал, нельзя забывать и еще об очень важном моменте – пока что в России нет точного представления о количестве объектов, потенциально подпадающих под налог. Каждый год налоговые инспекции выявляют сотни строений, прошедших техническую инвентаризацию и незарегистрированных в БТИ.

Громадное количество зданий вообще не имеет инвентаризационной стоимости. Такая ситуация сложилась в результате отсутствия в стране организации, способной создать единую систему учета и оценки недвижимости. Корректирующая оценка недвижимости в целях налогообложения может проводиться как ежегодно, так и с определенной периодичностью.

Одним из путей реализации государственного контроля является путь выполнения контрольной функции налогов на имущество, которая состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями региональных и местных властей в финансовых ресурсах.

Контрольная функция налогов состоит в возможности качественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах.

Налоговая оптимизация по какому-либо налогу – это, в сущности, решение математической задачи.

На первом этапе определяется сущность этого налога, то есть определяются все условия, при которых возникает обязанность уплачивать этот налог. После этого определяются направления, по которым возможно уменьшение налога либо назначение определенных льгот.

Далее, исходя из этих направлений, рассматриваются все способы (применение договоров, учетной политики, разных категорий налогоплательщиков, льгот, разных ставок по налогу и т.д.), по которым возможна оптимизация налога.

Итогом этой работы является выбор только тех способов оптимизации, которые позволяют уменьшить совокупное налогообложение налогоплательщика в зависимости от принятой им стратегии.

Налог на имущество является одним из самых проблемных для налогоплательщика обременений, и сложность его оптимизации заключается в том, что он является «прямым» налогом, то есть обложение им не предусматривает возможности уменьшения его на суммы каких-либо вычетов.

В сущности, очевидно, что данный налог является достаточно высоким. Так, организация, обладающая основными средствами на сумму 100 млн. рублей обязана (если не брать в расчет амортизацию) уплачивать по большинству субъектов РФ 2,2 млн. рублей в год с данного имущества.

При этом отягощает данный налог и тот факт, что он взыскивается и с транспортных средств, что не вполне справедливо по отношению к налогоплательщику, уплачивающему с них еще и транспортный налог. По сути, это двойное налогообложение одних и тех же объектов налогового учета.

В связи с изложенным, оптимизация данного налога является на сегодняшний день единственным эффективным способом его снижения.

Библиографическая ссылка

Корнева Е.В., Мхитарян Р.А. НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙ. ПРОБЛЕМЫ И ПУТИ РЕШЕНИЯ // Международный журнал прикладных и фундаментальных исследований. – 2015. – № 2-1. – С. 138-141;

URL: https://applied-research.ru/ru/article/view?id=6390 (дата обращения: 12.09.2018).

Источник: https://applied-research.ru/ru/article/view?id=6390

Возврат подоходного налога при строительстве частного дома. Налоговый кодекс РФ :

Уже давно известно, что приобретение квартиры дает право на возмещение государством части потраченных средств.

При этом не все в курсе, что можно получить также возврат подоходного налога при строительстве частного дома.

Таким образом, удается «посидеть сразу на двух стульях»: построить дом своей мечты и вернуть часть денежных средств, затраченных на строительство. Порядок такого возмещения установлен статьей № 220 НК РФ.

Кому вернут налоги за построенный дом

Право на возврат подоходного налога при строительстве частного дома имеют не все желающие. Собственно, условий немного, всего три. Для того чтобы осуществить подобную процедуру, нужно:

- быть гражданином РФ или иметь право официально проживать и работать на территории государства не менее чем 183 дня в году;

- быть официально трудоустроенным и отчислять из своего заработка соответствующий налог на доходы;

- собрать все необходимые документы и подать их на рассмотрение и проверку в налоговую инспекцию.

Когда вычет не предоставят

Существуют также условия, при которых возврат подоходного налога при строительстве частного дома не производится. Например, такие:

- вы не оформили строительство официально;

- все или некоторые платежи оплачивались за счет бюджетных или дотационных средств;

- право на возврат налога было использовано ранее;

- вы не строили дом «с нуля», а приобрели объект неоконченного строительства;

- ваше трудоустройство неофициально, вы получаете зарплату «в конверте»;

- отсутствуют документы, подтверждающие расходы;

- вы оплачивали услуги, к примеру, родственникам.

Важно! Если вы приобретаете недострой и все же рассчитываете на возврат НДФЛ, то в договоре должно быть четко указано, что приобретаемое жилье признано объектом незавершенного строительства, непригодно для жилья и нуждается в доработке.

Что включается в расходы на строительство

Если планируете получить возврат подоходного налога при строительстве частного дома, обязательно сохраняйте все документы, способные подтвердить ваши расходы. В затраты могут включаться:

- чеки и платежки за строительные и отделочные материалы;

- квитанции за оплату разработки проектной документации и сметы;

- выписка из банковского счета за покупку недостроя;

- копии договоров на оказание строительных услуг и выполнение отделочных работ;

- платежи коммунальным предприятиям за проведение и подключение коммуникаций (свет, вода, газ, канализация).

Внимание! Все стройматериалы должны относиться к возведению именно дома. Если вы приобрели, например, бревна для возведения бани, эти деньги не будут входить в расчетную сумму.

Налоговый вычет при строительстве дачи

Если вы решили получить налоговый вычет за возведенную дачу, нужно учитывать некоторые тонкости. Налоговый кодекс РФ прямо указывает на тот факт, что возмещение НДФЛ можно получить только за постройку жилого дома. Это значит, что если у вас в документах будет указано, что велось строительство дачи или садового дома, получить часть своего НДФЛ обратно будет проблематично.

Чтобы сложностей не возникло, в документах должно быть указано именно «жилой дом». Причем помещение должно соответствовать этому названию, то есть иметь основные помещения и подсобные. Стоит помнить, что имущественную льготу можно оформить не только на строение, но и на земельный участок.

Возможен ли льготный вычет при условии долевого строительства

Если вы строите для себя не дом, а квартиру, то речь, скорее всего, ведется про долевое строительство. Возврат подоходного налога для вас также возможен. Тут в расходы можно включить следующие пункты:

- разработка и составление проекта и сметы;

- приобретение материалов для строительства;

- затраты на отделочные работы и само строительство;

- прокладка нужных коммуникаций.

При участии в долевом строительстве стоит быть особенно внимательным. Иногда возникают сложности:

- если с момента подписания договора о долевом строительстве до дня сдачи помещения в эксплуатацию прошло более трех лет, возвращать НДФЛ, скорее всего, потребуется через суд;

- иногда застройщик вместо договора о долевом строительстве заключает какой-либо иной вид соглашения — в этом случае процедура возврата НДФЛ сильно осложняется.

Бывают ситуации, когда возникают сложности с получением права собственности на построенное жилье. Связано это может быть, например, с недобросовестностью компании-застройщика; если затягивать с этим вопросом, можно потерять значительную часть средств, подлежащих возмещению, из-за инфляции.

Документы

Чтобы вся процедура прошла максимально быстро и просто, нужно внимательно подготовить все документы. Для возврата подоходного налога вам понадобятся:

- договор на приобретение участка под застройку или куплю-продажу недостроя;

- любые счета, квитанции, чеки, расписки, банковские выписки, подтверждающие сумму ваших расходов;

- акты приема-передачи работ, выполненных строительными фирмами или сотрудниками коммунальных служб (за строительство, подведение коммуникаций, отделку и так далее).

Также понадобятся и другие бумаги:

- заявление на возврат подоходного налога;

- заявление о возврате налога, уплаченного вами;

- декларация по установленной форме 3-НДФЛ;

- заверенная ксерокопия всех страниц гражданского паспорта;

- 2–НДФЛ (это справка о доходах с места официальной работы).

Особенности возврата НДФЛ

Налоговый кодекс РФ, точнее статья 88, требует, чтобы камеральная проверка была выполнена в срок не более 90 дней со дня подачи декларации. Это значит, что за три месяца будет тщательно изучена не только она, но и все документы, к ней приложенные.

Спустя указанное время налоговый инспектор примет решение о возврате НДФЛ и уведомит налогоплательщика о результатах проведенной проверки. Если все документы в порядке, он будет возвращен. В противном случае бумаги вернут на доработку. Вам придется либо исправить недочеты, либо оспорить решение в суде.

Несколько нюансов имеет и сам возврат подоходного налога. В новой редакции, действующей с 2014 года, есть некоторые изменения, существенно облегчающие жизнь россиян. Например, если раньше льгота предоставлялась лишь однажды и не зависела от стоимости жилья, то теперь порядок выплат устанавливается с привязкой не к жилью, а к его цене.

В общем случае налогоплательщик имеет право на возмещение 13% от понесенных затрат. При этом максимальная сумма, с которой возмещается НДФЛ, не может превышать 2 миллионов рублей.

То есть во сколько бы ни обошлось налогоплательщику строительство нового дома, самое большее, что он сможет возвратить, — 260 тысяч российских рублей. А вот если фактическая стоимость жилья была меньше 2 млн, недостающую сумму можно «добрать» в следующий раз, при строительстве еще одного жилья.

Таким образом, домов можно построить сколько угодно, но общая сумма возвращенного НДФЛ не превысит 260 тысяч.

Еще одна новация касается жилья, приобретенного (построенного) в браке. Теперь законодатель уравнивает в правах обоих супругов. На налоговый вычет по НДФЛ могут претендовать как муж, так и жена. Так что семья получит совокупный вычет из общей суммы 4 миллиона рублей.

Варианты возврата НДФЛ

Чтобы получить обратно свой НДФЛ, можно пойти двумя путями. Первый — обратиться в налоговую инспекцию. Туда нужно предоставить для рассмотрения полный пакет документов. О том, какие именно бумаги понадобятся, было сказано выше.

Срок возврата подоходного налога в этом случае занимает не менее трех месяцев.

После того как будет принято решение, в налоговый орган нужно дополнительно представить реквизиты расчетного счета, на который будут переведены денежные средства.

Второй способ — обратиться к своему работодателю. Для этого нужно пойти в ИФНС с заявлением о необходимости получения вычета. Одновременно с этим требуется предоставить налоговикам все документы, указанные выше. Исключение составляет лишь декларация.

Форму 3-НДФЛ в этом случае подавать нет необходимости. После получения ответа от налоговиков его нужно отнести в бухгалтерию предприятия, где вы работаете, и написать там соответствующее заявление. Все дальнейшие расчеты — забота бухгалтеров.

Теперь НДФЛ с вашей зарплаты не будет удерживаться до тех пор, пока вы не выберете всю сумму льготы.

Источник: https://BusinessMan.ru/new-vozvrat-podoxodnogo-naloga-pri-stroitelstve-chastnogo-doma-nalogovyj-kodeks-rf.html

Налоговый вычет за квартиру — при продаже, покупке, на ремонт, срок давности

Льготы предоставляются в виде вычета, получаемого в заявительном порядке через региональные отделения ИФНС.

Понятие «вычет» обозначает уменьшение суммы налоговой базы – стоимости продажи или приобретения имущества на сумму предоставляемой законодательством льготы.

Основные моменты ↑

Величина налоговой льготы различается в зависимости от вида сделки. При продаже налогоплательщик имеет право применить вычет в 1 млн. рублей, при покупке – на 2 млн. рублей.

Недвижимость не должна участвовать в получении дохода от предпринимательской деятельности.

Налогоплательщики, приобретшие жилое имущество с участием государственных программ «молодая семья», «материнский капитал» не имеют возможности применить льготу.

Для получения налогового вычета при покупке квартиры 3-НДФЛ подается в любом периоде, при продаже – в году, следующим за периодом получения доходов.

При отсутствии обязанности по уплате налога (при владении более 3-х лет) налогоплательщик освобождается от необходимости подавать декларацию.

Кто имеет право?

Право на вычет получают физические лица, приобретающие или реализующие личное имущество.

Имеются отличия в вычетах при покупке и продаже имущества:

- Льготу при продаже можно применить вне зависимости от уплаченного ранее НДФЛ. Налогоплательщик заявляет вычет для уменьшения суммы налога к уплате при подаче декларации 3НДФЛ.

- Вычет при покупке оформляется в виде возврата налога и может применяться только при наличии облагаемых НДФЛ доходов. Возврат налога осуществляется на основании заявления, дополненного декларацией, оправдательными документами.

Воспользоваться правом на имущественный вычет при покупке жилья имеет возможность любой из супругов вне зависимости от собственника, указанного в договоре и свидетельстве.

При продаже доли, оформленной на ребенка, налогоплательщик-родитель подает декларацию от имени несовершеннолетнего. Право на вычет в 1 млн. рублей сохраняется.

Привязка НДФЛ

Получение права на вычет подтверждается декларацией 3-НДФЛ. В случае получения доходов необходимо указывать только данные относительно проданного имущества.

Сумма вычета соотносится только на полученные прочие доходы и не влияет на налогообложение от обычного вида деятельности.

Иной порядок заполнения декларации возникает при покупке квартиры или доли в ней. Налогоплательщик может получить имущественный вычет в виде возврата ранее уплаченного в бюджет НДФЛ.

Нормативная база

Налоговый вычет на квартиру ↑

Необходимо разделять порядок предоставления вычета на проданную квартиру и приобретаемое имущество.

Отличия имеются:

- в порядке представления декларации, что при продаже является обязательным требованием.

- по суммам вычета.

- кратности представления льготы.

Законодательство предоставляет возможность применить оба вычета одновременно, в одной декларации.

Продажа квартиры

Сумма, полученная лицом при продаже квартиры или доли в жилом имуществе, облагается налогом с доходов.

В соответствии со п.1 ст.220 НК РФ налогоплательщик имеет право применить имущественный вычет, сумма которого зависит от параметров:

- Времени пользования имуществом. При владении жилой собственностью более 3-х лет вычет предоставляется в полном объеме.

- Вида собственности. Продажа квартиры, находящейся в пользовании менее 3-х лет льготируется на сумму в 1 миллион рублей (для прочего имущества вычет установлен в размере 250 тысяч рублей).

- Способа продажи долевого имущества при наличии нескольких собственников.

При увеличении величины долей в квартире и изменении срока владения на часть собственности не подлежит обложению продаваемая доля, бывшая в собственности более 3-х лет.

Продажа доли в квартире имеет налогообложение, аналогичное обложению дохода от реализации полной стоимости.

Сумма вычета может быть изменена:

| Условие | Описание |

| При продаже доли каждым из владельцев отдельно | Бывший собственник доли имеет право на применение вычета в размере 1 млн. рублей |

| В случае продажи имущества в виде единого объекта | При наличии нескольких собственников сумма вычета делится пропорционально процентному соотношению долей |

При приобретении (покупка)

Дата заключения договора купли-продажи не учитывается; собственнику необходимо доказать факт исполнения обязательств.

Реализация вычета состоит в следующем:

- покупатель жилого имущества предоставляет декларацию 3-НДФЛ в региональную ИФНС;

- к отчетной форме прилагаются документы, подтверждающие приобретение имущества и справка о полученных доходах 2-НДФЛ;

- в отношении налогоплательщика проводится камеральная проверка подтверждения права на вычет.

При вынесении положительного решения лицо получает сумму на счет, указанный в заявлении.

Общая величина вычета при покупке квартиры или доли в ней составляет 2 миллиона рублей и проценты, уплачиваемые по ипотечному договору кредитования.

Сумма может быть получена в течение нескольких налоговых периодов по НДФЛ. При недостаточности налога, предварительно уплаченного в бюджет, остаток переносится на будущие налоговые периоды.

Получение сумм имущественного вычета можно оформить:

- в ИФНС по окончанию налогового периода по НДФЛ;

- по месту работы на основании извещения, выдаваемого ИФНС.

Применение налогового вычета при покупке квартиры у работодателя предваряется камеральной проверкой документов налогоплательщика.

Бухгалтерия организации-работодателя применит налоговую льготу при выплате ежемесячных доходов. Выдача документа налогоплательщику производится один раз в год.

При смене работы лицо не сможет применить льготу на новом месте трудоустройства. Налог, взимаемый с доходов до получения уведомления или после смены рабочего места, можно вернуть через отделение ИФНС.

На отделку квартиры (ремонт)

Законодательство позволяет применить имущественную льготу при приобретении квартиры или доли в ней в сумме фактически произведенных расходов.

Условием предоставления вычета служит обязательная ссылка в договоре на состояние квартиры. В одном из пунктов необходимо указать, что имущество приобретается без отделки. При отсутствии ссылки вычет не предоставляется.

Необходимо точно следовать формулировке НК РФ. Если в законе указано понятие «отделка», изменять его на слово «ремонт» не допускается.

В состав расходов по отделке квартиры включаются стоимость материалов и ремонтных работ. Для получения льготы необходимо представить доказательную базу:

- Платежные документы приобретения материалов с наличием данных продавца.

- Договор, акт выполненных работ, смета (перечень проведенных работ), документы оплаты за проведенные работы.

Состав проводимых отделочных работ не содержится в НК РФ, но определяется в соответствии с классификатором ОКВЭД. Перечень сметных работ должен полностью совпадать с указанными видами.

Для проведения работ необходимо привлекать организации или ИП, имеющие право проведения строительной деятельности с включением вида ОКВЭД в учредительные документы.

Общая сумма, затраченная на отделку, входит в предельную стоимость вычета. Предоставляемого при покупке – 2 миллиона рублей.

При аренде

Длительные соглашения на срок от года подлежат регистрации в палате. Арендодатель обязан ежегодно подавать декларацию о полученных доходах по форме 3-НДФЛ и осуществлять платежи налога в бюджет.

Получатель арендной платы не имеет законодательных льгот, в том числе и предоставления ему имущественного вычета.

При дарении

В случае приобретения имущества и последующего дарения право на имущественный вычет не утрачивается. Иной случай возникает при получении объекта в дар.

При приватизации

Приватизация жилого имущества гражданам производится на бесплатной основе. Собственник имущества не несет расходов по приобретению недвижимости. Производится регистрация прав и получение свидетельства.

Вопрос возникает только при продаже приватизированного имущества. Подсчет срока пользования для получения льготы возникает только с момента регистрации ее в ЕГР и получении свидетельства.

Нюансы в оформлении ↑

Налогоплательщик должен внимательно подходить к оформлению документов. В бумагах не должно быть нестыковок по объекту, платежным документам и данных налогоплательщика.

В декларации, подаваемой лицом, указываются все необходимые данные:

- сведения о налогоплательщике согласно паспортным данным;

- указание периода, сумм полученных доходов и понесенных расходов.

В составе данных договора необходимо четко следовать условиям. Если указание по порядку уплаты содержит безналичный способ, то изменять этому нельзя.

Только в случае заключения дополнительного соглашения между сторонами будет признано законным способом существования нового варианта оплаты при проверке инспектором ФНС.

Использование остатка неполученного полностью вычета сопровождается подачей декларации и полного пакета документов.

В составе бумаг должны присутствовать данные по первой части вычета и объекту, в отношении которого применялась льгота.

Подача декларации может производиться:

- лично, в отделении ИФНС.

- через официально оформленного представителя. Для физических лиц действие от их имени необходимо подтверждать нотариально.

- по почте, с оформленным реестром документов и уведомлением о вручении.

Оптимальным вариантом служит личное представление. При подаче декларации инспектор может увидеть недочеты и позволить их исправить на месте.

Срок давности

Применение имущественного вычета не имеет ограничения по факту его применения. Воспользоваться льготой налогоплательщик может в любом периоде.

Имеется срок исковой давности к получению НДФЛ из бюджета – 3 года. Возврат налога при покупке можно производить не ранее, чем возникло право.

Видео: имущественный налоговый вычет при покупке квартиры

Если налогоплательщик приобрел право на льготу в 2010 году, то вычет в 2018 году может производить по НДФЛ с доходов за 2013, 2012, 2011 года, а за 2010 год возврат налога невозможен.

О наличии срока давности необходимо помнить при возврате сумм процентов по кредиту, которые могут возникать в более позднем периоде. Подача льготы может производится и до полного расчета с банком.

Льготу при продаже имущества налогоплательщик заявляет сразу при подаче декларации о полученных доходах. Заявка на вычет в более позднем периоде без соотношения к обязательствам невозможна.

Сколько раз можно получить

Имущественный вычет налогоплательщику предоставляется:

- один раз в жизни при покупке жилой недвижимости.

- неоднократное количество раз при продаже собственности.

При обращении за льготой в более позднем периоде действует законодательство, принятое в году, за который заявляется вычет.

Данное правило касается также изменения сумм вычета по кредитным процентам и переносу остатка вычета при покупке жилья.

В 2018 году была изменения сумма вычета, касающаяся процентов по ипотеке. Если до указанного года можно было заявить всю сумму по договору кредитования, то после начала 2018 года было введено ограничение в 3 млн. рублей.

Исключения составляют договора, заключенные до даты изменения. Налогоплательщики имеют право использовать полную сумму процентных обязательств по договору.

Возможен ли вычет на вторую квартиру?

Возникают случаи, при которых налогоплательщик не использовал полностью льготу при покупке квартиры или доли в ней.

Начиная с 2018 года, имущественный вычет привязали к налогоплательщику, а не объекту недвижимости. При возникновении остатка неиспользованного вычета непогашенная часть переносится на другой объект.

В составе объектов, к которым может применяться остаток вычета, может быть вторая квартира, прочие объекты недвижимости.

Право на использование остатка льготы может применяться только к объектам, приобретенным после 1 января 2018 года и при отсутствии ранее заявляемой льготы.

Если квартира продается неработающему (пенсионеру)

Законодательство предоставило налоговое послабление для нетрудоустроенных пенсионеров, приобретших жилье. Отсутствие облагаемого НДФЛ дохода делает сложным применение вычета в виде возврата налога.

Для неработающих пенсионеров допускается использовать НДФЛ, уплаченный за 3 года, предшествующих наступлению пенсионного возраста.

Отмена вычета за квартиру ↑

ИФНС не всегда выносит положительное решение. При проведении камеральной проверки могут быть выявлены обстоятельства:

- Отсутствие полного пакета необходимых документов.

- Оформление сделки с участием взаимозависимых лиц.

- Приобретение имущества с целью получения дохода от ведения предпринимательской деятельности.

- Повторное обращение за льготой.

В случае получения данных, противоречащих НК РФ, ИФНС имеет право отказать налогоплательщику в вычете.

Для получения вычета необходимо ответственно подходить к составлению документов.

Инспектора налоговых органов проверяют бумаги достаточно тщательно и имеют значительный опыт в определении нестыковок.

Имущественные вычеты позволяют уменьшить налоговое бремя при продаже жилой недвижимости и вернуть часть уплаченного налога с доходов при покупке квартиры.

Законодательство предоставило льготы для упрощения реализации жилищного вопроса населением. Условие для получения вычета – подтверждение документально декларации 3 НДФЛ.

Исключение составляют налогоплательщики, реализующую собственность, бывшую во владении более 3-х лет. Вычет категории лиц предоставляется безусловно и заочно.

Применение одновременно обоих вычетов разрешено законом и часто применяется в практике налогообложения доходов при продаже имущества.

Источник: http://buhonline24.ru/nalogi/nalogovyj-vychet/nalogovyj-vychet-za-kvartiru.html