Считаем базу по НДС и вычеты, когда цена в валюте или в у. е. | Журнал «Главная книга» | № 21 за 2011 г

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 21 октября 2011 г.

Содержание журнала № 21 за 2011 г.Письмо Минфина России

от 21.09.2011 № 03-07-11/248Текст рассмотренного в статье Письма Минфина России можно найти: раздел «Финансовые и кадровые консультации» системы КонсультантПлюс (информационный банк «Финансист»)

Мы не рассматриваем ситуацию, когда товары (работы, услуги) оплачиваются авансом.

Вычет НДС у покупателя

В Письме Минфин сообщил, что если по отгруженным начиная с 1 октября товарам счет-фактура выставлен в валюте или в у. е., то покупатель рассчитывает вычет исходя из курса на день принятия товаров на учет, а не на день отгрузки продавцом. Очевидно, эти две даты могут не совпадать, ведь нередко право собственности на товары переходит к покупателю позже их отгрузки.

Вместе с тем в НК РФ не сказано, исходя из какого курса нужно рассчитать сумму вычета. Если счет-фактура выставлен в рублях, то все понятно: покупатель принимает к вычету ту сумму НДС, которую указал в счете-фактуре продавец. А как быть, если счет-фактуру продавец выставил в иностранной валюте или в у. е.? НК РФ по-прежнему это допускаетп. 7 ст. 169 НК РФ. Тут возможны два подхода.

ПОДХОД 1. Покупатель вправе заявить к вычету ровно столько, сколько должен начислить с реализации продавец. Ведь только эта сумма является налогом. А все, что свыше, — это не налог, поскольку не подлежит начислению у продавца с этой реализации.

Таким образом, вычет НДС покупатель должен рассчитать так же, как рассчитывает базу продавец — исходя из курса ЦБ РФ на дату отгрузки (подробнее об определении базы у продавца см. ниже).

Эту дату вы можете взять, например, из товарной накладнойподп. «б» п. 2, п. 4 ст. 9 Федерального закона от 21.11.

96 № 129-ФЗ «О бухгалтерском учете» — на дату счета-фактуры ориентироваться нельзя, ведь его могут выставить в течение 5 дней с момента отгрузкип. 3 ст. 168 НК РФ.

ПОДХОД 2. Минфин, как видим, допускает, что покупатель примет к вычету не ту сумму НДС, которую начислил при отгрузке продавец, а иную — определенную по курсу на день принятия товара к учету.

В обоснование своего подхода Минфин сослался на то, что право на вычет возникает в момент принятия покупки на учет (при наличии счета-фактуры)п. 1 ст. 172 НК РФ. Заметим также, что аналогичный порядок установлен Налоговым кодексом для расчета вычета по товарам (работам, услугам), приобретаемым за иностранную валютуп. 1 ст. 172 НК РФ.

Разъяснения Минфина могут быть как выгодны покупателю, так и нет: если курс после отгрузки вырос, то счет-фактура в у. е. позволит ему поставить к вычету больше, чем начислил продавец, а если упал — заставит «вычесть» меньше. А когда счет-фактура составлен в рублях, то колебания курса на вычет не влияют: вы заявите к вычету сумму НДС, рассчитанную по курсу на дату отгрузки.

Причем в своем Письме Минфин не уточнил, какой курс должен взять покупатель — ЦБ РФ или тот, что установлен договором для расчетов (а он может отличаться от установленного Центробанком, например, в договоре указан курс ЦБ РФ + 3%). На наш взгляд, у покупателя нет оснований рассчитывать свой вычет исходя из курса ЦБ РФ, нужно взять курс, установленный в договоре (так называемый договорной курс). С этим согласны в Минфине.

ВИХЛЯЕВА Елена НиколаевнаСоветник отдела косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России

Но счет-фактура в у. е. или в инвалюте может быть выставлен продавцомп. 3 ст.

168 НК РФ или получен вами позже принятия товаров на учет.

Курс на какой день тогда нужно взять для расчета суммы вычета: на дату принятия на учет, либо на день, которым датирован счет-фактура, либо на день его получения? Об этом в Письме Минфина ничего не сказано.

На наш взгляд, в любом случае нужно взять курс на дату принятия на учет, даже если вычет вы будете заявлять в следующем периоде — в том, на который попадает дата составления или получения счета-фактуры. Так думают и в Минфине.

ВИХЛЯЕВА Елена Николаевна

Минфин России

База НДС у продавца

Открытым остается вопрос о том, как продавцу рассчитать налоговую базу, если договором для расчетов установлен курс, хоть и привязанный к курсу Центробанка, но отличающийся от него. Сформулировано это может быть по-разному, например:

- цена составляет 100 у. е. (без НДС), 1 у. е. равна 1,03 евро, оплата — по курсу ЦБ РФ на дату платежа. Установленный ЦБ РФ курс евро на день отгрузки — 43 руб.

Что будет базой по НДС: 100 х 1,03 евро х 43 руб/евро или же 100 х 1 евро х 43 руб/евро?

На наш взгляд, верным является первый вариант, ведь в п. 4 ст. 153 НК РФ прямо сказано, что при определении налоговой базы по установленному на дату отгрузки курсу ЦБ РФ пересчитывают не только валюту, но и условные единицы. И если по договору такая единица равна, например, 1,03 евро, то именно 1,03 евро вы и должны умножить на установленный ЦБ РФ курс евро при определении налоговой базы;

- цена составляет 100 евро, оплата — по курсу ЦБ РФ на дату платежа, увеличенному на 3%. Установленный ЦБ РФ курс евро на день отгрузки — 43 руб.

Что будет базой по НДС: 100 евро х 43 руб/евро х 103% или же 100 евро х 43 руб/евро?

По нашему мнению, верный вариант — второй. Ведь договорной курс установлен только для расчетов между сторонами, а при определении налоговой базы НК РФ предписывает брать курс ЦБ РФп. 4 ст. 153 НК РФ.

Правда, налоговики могут рассуждать и иначе: определяя договорной курс, вы фактически установили цену в условной единице, которая представляет собой 1,03 евро по курсу ЦБ РФ. А значит, базу вы должны рассчитать исходя из договорного курса.

А вот как ответили на эти вопросы в Минфине.

ВИХЛЯЕВА Елена Николаевна

Минфин России

Так что, скорее всего, и налоговики вряд ли позволят экономить на НДС, начисляя его по курсу ЦБ, а не по договорному курсу, который обычно больше центробанковского.

Вместе с тем в случаях, когда цена выражена в валюте и оплачивается по договорному курсу, отличающемуся от курса Центробанка, п. 4 ст. 153 НК РФ дает вам все основания брать для расчета базы именно курс ЦБ РФ.

Поэтому если вы не хотите дарить бюджету лишние деньги и готовы идти в суд, то у вас есть неплохие шансы на успех.

Кстати, можно предположить, что, попадись налоговикам сделка с ценой в валюте и договорным курсом меньше центробанковского, они тут же вспомнят о том, что п. 4 ст. 153 НК РФ прямо предписывает определять базу по курсу ЦБ РФ и никак иначе.

Какую сумму НДС указать в платежке

Итак, по мнению Минфина, начисленный НДС у продавца и подлежащий вычету НДС у покупателя могут различаться (в случаях, когда счет-фактура выставлен в валюте или у. е., а покупатель принимает товар на учет позже его отгрузки продавцом). Возникает вопрос: какую из этих двух сумм налога указать в платежке при перечислении денег? Ни ту ни другую, считают в Минфине.

ВИХЛЯЕВА Елена Николаевна

Минфин России

Впрочем, какая бы ни была указана в платежке сумма НДС, она никак не повлияет ни на размер налога у продавца, ни на величину вычета у покупателя — ведь и то и другое начисляют независимо от факта оплаты.

Однако расхождение этих величин с указанным в платежке НДС способно вызвать вопросы у налоговиков, которые при проверках изучают выписки банка. Поэтому, вполне возможно, вам придется писать для инспекции пояснения о причине расхождений.

Чтобы избежать этого, лучше не указывать в платежке сумму НДС, а просто помечать, что он входит в перечисляемую сумму, например, так: «В том числе НДС по ставке 18%».

Суммовые разницы в части НДС у обеих сторон договора

Разница между суммой НДС, определенной по курсу на день платежа, и суммой налога:

- начисленной при отгрузке продавцом;

- принятой к вычету покупателем,

представляет собой суммовую разницу.

А суммовые разницы в части НДС, напомнил в том же Письме Минфин, в расчете базы НДС и вычетов не участвуют. Их следует учитывать при расчете налога на прибыль в составе внереализационных доходов и расходовп. 4 ст. 153, п. 1 ст. 172, ст. 250, ст. 265 НК РФ.

Попутно он указал, что пункт Закона № 245-ФЗ, добавивший это правило в НК РФ, вступит в силу 1 октября 2011 г. Письмо Минфина датировано сентябрем.

А уже в октябре в финансовом ведомстве нам разъяснили, что суммовые разницы в части НДС можно будет учитывать при расчете налога на прибыль только с 1 января 2012 г. (см. , 2011, № 20, с. 4).

Ведь закон об изменениях в НК РФ вступает в силу не ранее 1-го числа очередного налогового периода по соответствующему налогуп. 1 ст. 4 Федерального закона от 19.07.2011 № 245-ФЗ, а для налога на прибыль это 2012 г.

Как уточнили в Минфине, указание в Письме на вступление изменений в НК РФ в силу 1 октября касается только тех положений этого пункта, которые затрагивают НДС.

ВИХЛЯЕВА Елена Николаевна

Минфин России

Итак, не стоит рассчитывать на то, что комментируемое Письмо Минфина убережет вас от пеней и штрафовп. 8 ст. 75, подп. 3 п. 1 ст. 111 НК РФ, если вы в IV квартале станете учитывать суммовые разницы при расчете налога на прибыль, а в вашей инспекции решат, что это можно делать только с 2012 г.

Правда, как мы уже говорили в предыдущем номере на с. 5, с налоговиками в таком случае все равно можно будет поспорить. Ведь правило о списании в доходы и расходы суммовых разниц в части налога является неотъемлемой частью поправок в регулирующую НДС гл. 21 НК РФ и закреплено именно в ней. А значит, оно начало действовать вместе с этими поправками 1 октября 2011 г.

***

Подход Минфина может привести к тому, что по одной и той же реализации у продавца будет начислена одна сумма НДС, у покупателя поставлена к вычету другая, а в платежке и вовсе указана третья.

А избавиться от суммовых разниц в части налога поможет особое условие о НДС в договоре. При его составлении лучше, как мы советовали в предыдущем номерена с.

48, указать, что товар оплачивается по согласованному сторонами курсу на день перечисления денег, а НДС исчисляется от той стоимости товара, которая является для продавца налоговой базой — то есть от стоимости, пересчитанной в рубли по курсу на дату отгрузки.

Источник: http://GlavKniga.ru/elver/2011/21/364-schitaem_bazu_nds_vicheti_kogda_tsena_valute_v_u_e.html

НДС: определение курса при расчетах в иностранной валюте

Валютной операцией между резидентом и нерезидентом признается приобретение резидентом у нерезидента (либо наоборот) валютных ценностей, валюты РФ и внутренних ценных бумаг на законных основаниях, а также использование валютных ценностей, валюты РФ и внутренних ценных бумаг в качестве средства платежа. В свою очередь, под валютными ценностями понимаются иностранная валюта и внешние ценные бумаги.

Следовательно, если расчеты по сделкам купли-продажи идут в иностранной валюте, то речь идет о договорах, заключенных с нерезидентами.

Если договор составлен в иностранной валюте, то для целей обложения НДС организация-продавец должна произвести пересчет своей валютной выручки в рубли. Дело в том, что в соответствии с правилами гл. 21 НК РФ налоговая база по НДС определяется исключительно в рублях, на что указывает ст. 153 НК РФ.

Пунктом 1 данной статьи установлено, что налоговая база при реализации товаров (работ, услуг) определяется налогоплательщиком в соответствии с гл. 21 НК РФ в зависимости от особенностей реализации произведенных им или приобретенных на стороне товаров (работ, услуг).

В сделках с нерезидентами такой особенностью является использование в расчетах иностранной валюты.

Согласно п. 3 ст.

153 НК РФ при определении налоговой базы выручка (расходы) налогоплательщика в иностранной валюте пересчитывается в рубли по курсу Банка России на дату, соответствующую моменту определения налоговой базы при реализации (передаче) товаров (работ, услуг), имущественных прав, установленному ст.

167 НК РФ, или на дату фактического осуществления расходов. При этом налоговая база при реализации товаров (работ, услуг), предусмотренных п. 1 ст. 164 НК РФ, в случае расчетов по таким операциям в иностранной валюте определяется в рублях по курсу Банка России на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг).

Анализируя ст. 153 НК РФ, можно отметить, что в целях НДС определение курса иностранной валюты при расчетах в валюте особых проблем не вызывает: пересчет всегда осуществляется исходя из официального курса валюты, установленного Банком России. А вот момент определения курса валюты для целей исчисления НДС поставлен в зависимость от вида применяемой ставки налога.

Если обложение товаров (работ, услуг) производится по ставке налога 10% или 18% (в зависимости от того, по какой ставке облагаются налогом реализуемые товары), то пересчет валютной выручки производится налогоплательщиком на момент определения налоговой базы, то есть на дату получения аванса или отгрузки в зависимости от того, какое событие наступило раньше.

Пример 1. Российская компания оказывает рекламные услуги представительству иностранной организации, расположенному в РФ. Стоимость контракта на рекламные услуги составляет 5900 евро (в том числе НДС — 900 евро). Рекламные услуги оказаны в мае 2013 г., оплата за них поступила в июне 2013 г.

Предположим, что курс евро по отношению к рублю составил:

- на дату подписания акта оказанных услуг — 40,52 руб. за евро;

- на дату оплаты — 41,61 руб. за евро.

Определение места реализации рекламных услуг зависит от места деятельности покупателя (пп. 4 п. 1 ст. 148 НК РФ).

Так как рекламные услуги оказаны постоянному представительству иностранной организации, расположенному в РФ, то услуги по рекламе считаются оказанными на российской территории, а значит, российская компания обязана исчислить налог и заплатить его в бюджет.

Согласно договору оплата осуществляется после оказания услуг по рекламе, в силу чего моментом определения налоговой базы выступает дата подписания сторонами акта на оказание рекламных услуг. На основании п. 1 ст.

153 НК РФ именно на эту дату российская сторона должна пересчитать валютную выручку, полученную ею от нерезидента.

В бухгалтерском учете операции, связанные с оказанием услуг по рекламе, начислением и уплатой налога, отражаются следующим образом:

май 2013 г.

Дт 62 Кт 90-1 — 239 068 руб. (5900 евро x 40,52 руб.) — отражена выручка от оказания рекламных услуг;

Дт 90-3 Кт 68 — 36 468 руб. (900 евро x 40,52 руб.) — начислен НДС к уплате в бюджет;

июнь 2013 г.

Дт 52 Кт 62 — 245 499 руб. (5900 евро x 41,61 руб.) — получена оплата от нерезидента;

Дт 62 Кт 91-1 — 6431 руб. (5900 евро x (41,61 руб. — 40,52 руб.)) — учтена в составе прочих доходов положительная курсовая разница;

июль 2013 г.

Дт 68 Кт 51 — 36 468 руб. — уплачен НДС в бюджет по данным декларации за II квартал 2013 г.

По-другому ситуация выглядит, если реализация товаров (работ, услуг), облагаемых по ставке 10% или 18%, осуществляется за валюту на условиях предварительной оплаты. В этом случае налогоплательщику придется уже дважды пересчитывать свою валютную выручку: первый раз на дату получения авансового платежа, второй — на дату отгрузки.

Напомню, что согласно п. 14 ст.

167 НК РФ если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг) или день передачи имущественных прав, то на день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившего ранее аванса также возникает момент определения налоговой базы. Следовательно, на эту дату налогоплательщик должен определить сумму налога, начисленного уже с реализации товаров (работ, услуг).

Пример 2. Российская компания оказывает рекламные услуги постоянному представительству иностранной организации, расположенному в РФ.

Стоимость контракта на рекламные услуги составляет 5900 евро (в том числе НДС — 900 евро), при этом услуги оказываются на условиях предварительной оплаты.

Предварительная оплата услуг поступила от нерезидента в апреле 2013 г., рекламные услуги оказаны в мае 2013 г.

Курс евро по отношению к рублю составил:

- на дату получения предварительной оплаты — 40,17 руб. за евро;

- на дату подписания акта на оказание услуг по рекламе — 40,52 руб. за евро.

Исходя из условий первый раз моментом определения налоговой базы по НДС у российской организации является дата получения предварительной оплаты услуг.

Следовательно, пересчет валюты производится в рубли на дату получения предварительной оплаты, и определяется сумма «авансового» налога исходя из полученной предварительной оплаты услуг и расчетной ставки.

Второй раз организация определяет налоговую базу уже на дату подписания акта на оказанные услуги исходя из контрактной стоимости услуг и прямой ставки налога. На дату подписания акта на оказание рекламных услуг российская организация на основании п. 8 ст. 171 НК РФ и п. 6 ст.

172 НК РФ применяет вычет по сумме налога, уплаченного в бюджет с полученного аванса.

В бухгалтерском учете организации — исполнителя услуг эти хозяйственные операции отражаются следующим образом:

апрель 2013 г.

Дт 52 Кт 62 — 237 003 руб. (5900 евро x 40,17 руб.) — поступила предварительная оплата от нерезидента на валютный счет;

Дт 76 Кт 68 — 36 153 руб. (237 003 руб. x 18/118) — начислен НДС с авансового платежа, полученного в иностранной валюте;

май 2013 г.

Дт 62 Кт 90-1 — 237 003 руб. (5900 евро x 40,17 руб.) — отражена бухгалтерская выручка исходя из курса, действующего на дату получения аванса.

Источник: http://www.pnalog.ru/material/nds-kurs-raschety-inostrannaya-valyuta

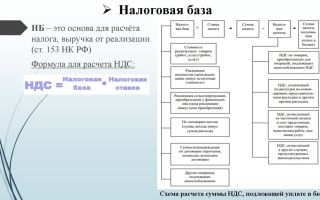

Налоговая база по НДС и порядок ее определения

Под обложение НДС попадают все операции по передаче товаров, услуг, имущественных прав, проводимые возмездно, то есть за плату, а также некоторые безвозмездные операции, определяемые НК РФ. Рассмотрим порядок определения и момент определения налоговой базы по НДС.

Как определяется налоговая база по НДС

В соответствии с НК РФ, существуют несколько видов объектов, подлежащих обложению НДС:

- операции реализации, в том числе, безвозмездные, производимые на территории РФ;

- строительно-монтажные работы для собственных нужд;

- передача продукции, товаров, имущественных прав на территории России;

- операции на основе комиссионных, агентских и поручительских договоров;

- ввоз товаров на территорию страны, и др.

В базу для НДС включаются:

- стоимость товара по рыночной цене;

- сумма полученных авансов.

Понятие рыночной цены означает, что его цена должна соответствовать «вилке» цен на идентичные товары. Чаще всего, указанная в договоре цена по умолчанию считается рыночной.

Особенности определения налоговой базы

В зависимости от вида деятельности организации, существуют нюансы в формировании налоговой базы по НДС.

https://www.youtube.com/watch?v=vxROj5RDbms

Для компаний, занимающихся продажей покупных товаров, налоговую базу НДС по операциям подлежащим налогообложению можно определить по формуле:

Получите 267 видеоуроков по 1С бесплатно:

У предприятий, реализующих товары собственного производства, схема усложняется за счет возникновения затрат на покупку сырья, расходные материалы и т. д. Здесь возникают вычеты НДС по приобретению у поставщиков, уменьшающие базу налогообложения.

При раздельном учете НДС, то есть при облагаемых и необлагаемых операциях и (или) применении различных ставок налога, налоговая база формируется отдельно по каждому виду операций, относящихся к определенной категории.

Для СМР и работ для собственного пользования налоговой базой считается совокупная стоимость всех работ и товаров. Обязательное условие при этом — расходы на собственные нужны не должны уменьшать базу по налогу на прибыль.

При ввозе товаров на таможенную территорию РФ в качестве базы для расчета налога принимается:

- таможенная стоимость ввозимых товаров. Определяется в соответствии с требованиями Таможенного кодекса РФ;

- таможенные пошлины;

- акцизы для подакцизных товаров.

В случае проведения операций в пользу третьих лиц, к которым относятся операции по агентским, комиссионным и договорам поручительства, налоговая база по НДС определяется как сумма дохода в виде агентских вознаграждений, дополнительного дохода, превышения возмещения затрат над фактическими, и т. д.

Момент определения налоговой базы

Моментом возникновения налоговой базы по НДС является момент, когда произошло одно из событий:

- отгрузка товара покупателю;

- передача имущественных прав;

- для товаров, которые не транспортируются — переход собственности;

- оплата (полная или частичная) в счет будущих поставок, и др.

Например, оплата покупателем товара, который еще фактически не отгружен, означает возникновение обязательств по начислению в бюджет НДС с аванса.

Если организация выполняет работы для собственных нужд (допустим, СМР), то моментом возникновения налоговой базы считается последнее число налогового периода. Для экспортных операций момент возникновения — последний день квартала, в котором были собраны все документы.

Пример определения налоговой базы по НДС при проведении СМР для собственных нужд

Если предприятие производит работы (товары, услуги), предназначенные для собственного потребления, то моментом возникновения налоговой базы является непосредственно момент передачи продукции (оказания услуг).

Следовательно, 700руб. * 10 стульев = 7 000руб. — фактическая стоимость выпущенных стульев. Эта сумма не включается в расходы с точки зрения налога на прибыль, то есть появляется объект налогообложения по НДС.

https://www.youtube.com/watch?v=vxROj5RDbms

Для того чтобы вычислить базу для обложения НДС, берем стоимость, по которой стулья реализовывались в прошлом периоде: 1000руб. * 10 стульев = 10 000руб.

Вычисляем сумму НДС, подлежащую уплате: 10 000 * 18 % = 1 800руб.

Источник: https://BuhSpravka46.ru/nalogi/nds/nalogovaya-baza-po-nds-i-poryadok-ee-opredeleniya.html

Договоры в инвалюте и у. д. е.: налоговая база по НДС

Источник: http://www.klerk.ru/buh/

Порядок расчета налоговой базы по договорам, оплата по которым производится в иностранной валюте определен в п. 3 ст. 153 НК РФ. А в следующем за ним пункте говорится об особенностях исчисления НДС по договорам, номинированным в иностранной валюте, но оплачиваемым в рублях. «Работе» этих двух пунктов, а также их сравнению и посвящен наш материал.

Рассматриваемые ситуации должны иметь (по максимуму) равные условия. В наибольшей степени для обозначенных целей подходит договор на выполнение работ (оказание услуг), в качестве исполнителя которых выступает российская организация.

Например, по одному из договоров стоимость работ (услуг), определенная в иностранной валюте, оплачивается в российских рублях в сумме, эквивалентной иностранной валюте.

По другому оплата работ (услуг) производится в иностранной валюте, причем без нарушений валютного законодательства[1] (то есть речь пойдет о договоре с иностранным контрагентом – заказчиком работ, услуг, местом реализации которых признается территория РФ).

А вот экспортные операции с нулевой налоговой ставкой НДС (второе предложение п. 3 ст. 153 НК РФ[2]) затрагивать не будем.

Для простоты рассмотрим две ситуации: оплата работ (услуг) на условиях стопроцентной предоплаты и без таковой. Материал представим в виде конкретных вопросов сопровождающихся примерами.

Договор в инвалюте – оплата в инвалюте

…при стопроцентной предоплате

Вопрос 1

Российская организация оказывает иностранному контрагенту услуги по техническому обслуживанию оборудования, находящегося на территории РФ, после оплаты таковых. Как правильно определить налоговую базу по НДС и сопроводить операцию НДС-документами?

Местом реализации работ (услуг) признается территория РФ, если работы (услуги), в частности монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание, связаны непосредственно с находящимся на территории РФ движимым имуществом (пп. 2 п. 1 ст. 148 НК РФ).

Согласно п. 1 ст. 153 НК РФ налоговая база при реализации товаров (работ, услуг) определяется налогоплательщиком в соответствии с гл. 21 НК РФ в зависимости от особенностей реализации произведенных им или приобретенных на стороне товаров (работ, услуг).

Пунктом 3 той же статьи предусмотрен пересчет выручки в иностранной валюте в рубли по курсу ЦБ РФ на дату, соответствующую моменту определения налоговой базы при реализации (передаче) товаров (работ, услуг), имущественных прав, установленному ст. 167 НК РФ. Это, как известно, наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

- день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, при получении предоплаты российская организация исчисляет на эту дату по банковскому курсу валюты сумму НДС (п. 3 ст. 153, пп. 2 п. 1 ст. 167 НК РФ). Указанная операция должна найти отражение в книге продаж (в том налоговом периоде, в котором возникло налоговое обязательство[3]), для чего выписывает себе на полученную предоплату «авансовый» счет-фактуру.

Если по условиям сделки обязательство выражено в иностранной валюте, в силу п. 7 ст. 169 НК РФ счет-фактура может быть также составлен в инвалюте[4].

Однако в соответствии с п. 9 Правил ведения книги продаж[5] стоимостные показатели книги продаж указываются в рублях и копейках, за исключением показателя, отражаемого в графе 13а, в случаях реализации товаров (работ, услуг), имущественных прав за иностранную валюту.

В этой графе отражается итоговая стоимость продаж, включая НДС, в иностранной валюте, а в случае получения предоплаты – полученная сумма предоплаты, включая НДС, тоже в иностранной валюте. В графе 12 указываются наименование и код валюты (пп. «п», «р» п.

7 Правил ведения книги продаж).

Таким образом, на дату получения предоплаты в иностранной валюте в книге продаж регистрируется «авансовый» счет-фактура на сумму, пересчитанную в рубли по курсу на эту дату.

К сведению

В декларации по НДС сумма полученной предоплаты и НДС, исчисленный с этой суммы, отражаются по строке 070 разд. 3 в графах 3 и 5 соответственно (п. 38.4 Порядка заполнения декларации[6]).

На день отгрузки товаров (выполнения работ, оказания услуг) или на день передачи имущественных прав в счет поступившей ранее оплаты (частичной оплаты) также возникает момент определения налоговой базы (п. 14 ст. 167 НК РФ), что приводит к обязанности вновь исчислить НДС по соответствующему курсу валюты[7].

В целях установления момента определения налоговой базы по НДС днем выполнения работ (оказания услуг), то есть днем отгрузки, следует признавать дату подписания акта сдачи-приемки работ (услуг) заказчиком[8].

«Отгрузочный» счет-фактуру (на сумму выручки, пересчитанной в рубли на дату оказания услуг) организация регистрирует в книге продаж. «Авансовый» НДС при этом подлежит вычету (п. 8 ст.

171 НК РФ) в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий) (п. 6 ст. 172 НК РФ).

В целях применения налогового вычета, исчисленного с полученной предоплаты, налогоплательщик регистрирует в книге покупок счет-фактуру на «авансовый» НДС (п. 22 Правил ведения книги покупок[9]).

К сведению

Декларация по НДС при этом заполняется так: в графах 3 и 5 строки 010 разд. 3 следует отразить налоговую базу и сумму НДС, пересчитанные в рубли на дату отгрузки (оказания услуг) (п. 38.1 Порядка заполнения декларации). Сумма НДС, исчисленная с предоплаты, отражается в графе 3 строки 170 разд. 3 декларации (п. 38.13).

Кроме того, сведения из книги продаж приводятся в разд. 9 декларации по НДС, который заполняется налогоплательщиками (налоговыми агентами) во всех случаях, когда возникает обязанность по исчислению НДС в соответствии с НК РФ (п. 47 Порядка заполнения декларации).

Сведения из книги покупок, в свою очередь, отражаются в разд. 8 декларации, который заполняется налогоплательщиками (налоговыми агентами, за исключением указанных в п. 4 и 5 ст. 161 НК РФ) в случаях возникновения права на налоговые вычеты за истекший налоговый период в порядке, установленном ст. 172 НК РФ (п. 45 Порядка заполнения декларации).

А теперь рассмотрим сказанное на примере.

Пример 1

Российская организация 25.06.2016 получила от иностранной компании аванс в счет оказания услуг в размере 11 800 долл. На эту дату курс валюты по данным ЦБ РФ составил 65,5 руб./долл.

Источник: https://otchetonline.ru/art/buh/56872-dogovory-v-invalyute-i-u-d-e-nalogovaya-baza-po-nds.html

НДС: расчеты в иностранной валюте — Институт профессиональных бухгалтеров Московского региона

С.Ю. Овчинникова, О.В. Монако, эксперты службы Правового консалтинга ГАРАНТ

Российская организация оказывает иностранной организации услуги в сфере туризма на территории России. Оплата от иностранной организации поступает в долларах США. Каков порядок определения налоговой базы по НДС у продавца после оказания услуг в конце месяца, если оплата частично или полностью была осуществлена в начале месяца?

В соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ объектом обложения НДС признается реализация товаров (работ, услуг) на территории РФ.

Место оказания услуг определяется в порядке, установленном статьей 148 НК РФ. Если услуги в сфере туризма фактически оказываются на территории РФ, то на основании подпункта 3 пункта 1 статьи 148 НК РФ местом реализации работ (услуг) признается территория РФ.

При определении налоговой базы по НДС выручка налогоплательщика в иностранной валюте пересчитывается в рубли по курсу ЦБ РФ на дату, соответствующую моменту определения налоговой базы при реализации (передаче) товаров (работ, услуг), имущественных прав, установленному статьей 167 НК РФ (п. 3 ст. 153 НК РФ).

Пунктом 1 статьи 167 НК РФ установлено, что моментом определения налоговой базы является наиболее ранняя из следующих дат:

1) день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

2) день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Таким образом, при получении предоплаты в иностранной валюте организация должна исчислить НДС с суммы полученной иностранной валюты, пересчитанной в рубли по курсу ЦБР на дату ее получения, по расчетной ставке (п. 4 ст. 164 НК РФ).

Одновременно пунктом 14 статьи 167 НК РФ предусмотрено, что в случае, если моментом определения налоговой базы является день оплаты, частичной оплаты предстоящих поставок товаров (выполнения работ, оказания услуг), то на день отгрузки товаров (выполнения работ, оказания услуг) в счет поступившей ранее оплаты, частичной оплаты также возникает момент определения налоговой базы.

Таким образом, на дату оказания услуг организация должна исчислить НДС со стоимости оказанных услуг по курсу ЦБР, действующему на эту дату, по ставке, установленной пунктом 3 статьи 164 НК РФ.

При этом на основании пункта 8 статьи 171 и пункта 6 статьи 172 НК РФ суммы НДС, исчисленные налогоплательщиком с сумм оплаты (частичной оплаты), полученных в счет предстоящего оказания услуг, при соответствующем оказании услуг подлежат вычетам (письма Минфина России от 04.10.2012 № 03-07-15/130 (направлено ФНС России для сведения и использования в работе письмом от 22.10.2012 № ЕД-4-3/17797@), от 22.06.2012 № 03-07-08/160, ФНС России от 24.09.2012 № ЕД-4-3/15921).

Обратите внимание, что при определении налоговой базы по работам (услугам), выполненным (оказанным) в счет полученной оплаты (частичной оплаты), к вычету у российской организации принимается сумма НДС, исчисленная на дату получения оплаты (частичной оплаты), независимо от курса иностранной валюты, действующего на дату выполнения работ (оказания услуг) (письмо Минфина России от 16.03.2011 № 03-07-08/68). То есть к вычету принимается именно сумма НДС, исчисленная на момент получения аванса, и не имеет значения, что она не совпадает с суммой НДС, исчисленной на момент отгрузки (поскольку курс валюты по отношению к рублю изменился).

Иными словами, при получении организацией от заказчика оплаты (частичной оплаты) в счет предстоящего оказания услуг в иностранной валюте налоговая база по НДС пересчитывается в рубли дважды: сначала на дату поступления полной или частичной оплаты, затем – на дату оказания услуг. При последующей оплате корректировка налоговой базы по НДС не производится. Аналогичный вывод изложен в письмах Минфина России от 26.08.2008 № 03-07-08/205, УФНС России по г. Москве от 30.09.2010 № 16-15/102343.

Рассмотрим на примере, как рассчитать налогооблагаемую базу и сумму налога на добавленную стоимость при получении от заказчика полной или частичной предоплаты.

Пример

Российская организация (исполнитель) заключила договор на оказание услуг с иностранной организацией. Цена сделки определена в долларах США (USD). Стоимость услуг по условиям договора равна 118 000 USD (в том числе НДС – 18 000 USD).

Рассмотрим две ситуации:

1) продавец получил предоплату в счет предстоящего оказания услуг в размере 50% 2 ноября 2012 года, акт об оказании услуг был подписан 30 ноября 2012 года, оставшиеся 50% покупатель оплатил 4 декабря 2012 года

2) продавец получил предоплату в размере 100% 2 ноября 2012 года, акт об оказании услуг был подписан 29 ноября 2012 года.

Курс доллара США по данным ЦБР составил:

- на 2 ноября 2012 года – 31,37 руб./USD;

- на 30 ноября 2012 года – 31,06 руб./USD;

- на 29 ноября 2012 года – 31,14 руб./USD;

- на 4 декабря 2012 года – 30,84 руб./USD.

Ситуация 1

С полученной предоплаты (02.11.2012) в размере 1 850 830 руб. (59 000 USD х 31,37 руб.) исчисляется НДС к уплате 282 330 руб. (1 850 830 руб. х 18 : 118).

На дату подписания акта об оказанных услугах (30.11.2012) продавец, следуя нормам пункта 3 статьи 153 и пункта 14 статьи 167 НК РФ, должен снова определить налоговую базу для целей исчисления НДС.

Налоговая база на дату подписания акта составит:

3 106 000 руб. (100 000 USD х 31,06 руб.).

Сумма НДС, соответствующая налоговой базе на дату подписания акта:

559 080 руб. (3 106 000 руб. х 18%).

При этом сумма НДС, ранее исчисленная с суммы предоплаты (282 330 руб.), может быть принята к вычету.

Сумма (в размере оставшейся оплаты), полученная исполнителем 04.12.2012, составила:

1 819 560 руб. (59 000 USD х 30,84 руб.). При этом налоговая база по НДС не корректируется.

Отметим, что налоговая база по НДС на дату оказания услуг не совпадает с суммой дохода от реализации для расчета налога на прибыль, определяемой в соответствии с главой 25 НК РФ.

Ситуация 2

С полученной предоплаты (02.11.2012) в размере 3 701 660 руб. (118 000 USD х 31,37 руб.) исчисляется НДС к уплате 564 660 руб. (3 701 660 руб. х 18% : 118%).

На дату оказания услуг (29.11.2012) исполнитель также определяет налоговую базу для целей исчисления НДС.

Налогооблагаемая база на дату оказания услуг составит:

3 114 000 руб. (100 000 USD х 31,14 руб.).

Сумма НДС, подлежащая уплате в бюджет, составит: 560 520 руб. (3 114 000 руб. руб. х 18%).

При этом сумма НДС, ранее исчисленная с суммы предоплаты (564 660 руб. руб.), также может быть принята к вычету.

В этом случае налоговая база по НДС при реализации услуг также не совпадает с доходом от реализации услуг, исчисленным для целей налогообложения прибыли.

Источник: http://www.ipbmr.ru/?page=vestnik_2013_2_ovchinnikova

Как определить налоговую базу НДС, если сделки заключены в валюте?

Из письма в редакцию:

«Наша организация применяет общую систему налогообложения, исчисляет и уплачивает НДС ежемесячно. Мы реализуем произведенную продукцию по договорам, предусматривающим оплату:

– в белорусских рублях эквивалентно определенной сумме в долларах США по курсу, установленному Нацбанком на дату оплаты;

– в долларах США эквивалентно евро по курсу, установленному Нацбанком на дату оплаты.

Мы провели следующие операции.

1. Заключен договор, согласно которому стоимость отгружаемой продукции указана в долларах США с оплатой в белорусских рублях по курсу, установленному Нацбанком на день оплаты.

По договору предварительная оплата не была предусмотрена, однако покупатель осуществил предварительную оплату по курсу, действующему на дату этой предварительной оплаты.

Отгрузка продукции осуществлена в этом же отчетном периоде, но на день ее отгрузки курс доллара США, установленный Нацбанком, был ниже курса, установленного Нацбанком на дату предварительной оплаты.

Мы определили налоговую базу НДС в белорусских рублях исходя из курса, установленного Нацбанком на дату отгрузки продукции, так как на эту дату приходится момент ее фактической реализации.

2. Отгружена продукция, которая облагается НДС по ставке 10 %. Согласно договору предусмотрена оплата в белорусских рублях по курсу Нацбанка на день оплаты. Стоимость продукции составила 2 000 долл.

США, которую покупатель оплатил в белорусских рублях после ее отгрузки. При этом курс иностранной валюты повысился по сравнению с днем отгрузки на 100 неденоминированных рублей.

На образовавшуюся положительную разницу налоговой базы НДС в размере 200 000 неденоминированных рублей была также применена ставка НДС в размере 10 %.

3. 6 мая 2016 г. отгружена продукция по договору, которым была предусмотрена ее стоимость в размере 10 000 долл. США и оплата в российских рублях по курсу, установленному Центробанком России на дату оплаты. Оплата поступила 6 июня 2016 г.

Курс доллара США на 6 мая 2016 г. составил 20 000 бел. руб., курс российского рубля за 1 долл. США, установленный Центробанком России, – 65 рос. руб. Курс российского рубля, установленный Нацбанком на дату оплаты, составил 309 бел. руб.

(все курсы приведены условно).

Мы рассчитали налоговую базу НДС в белорусских рублях исходя из курса доллара США, установленного Нацбанком на момент отгрузки продукции, т.е. на момент ее фактической реализации.

Правильно ли мы определили налоговую базу НДС в этих ситуациях?

Елена Николаевна, главный бухгалтер»

Налоговая база НДС по договорам, предусматривающим оплату в белорусских рублях эквивалентно иностранной валюте

Сразу отмечу, что Вы допустили ошибку, определив налоговую базу НДС в белорусских рублях исходя из курса, установленного Нацбанком на дату отгрузки продукции.

Ее следовало определить исходя из курса, установленного Нацбанком на дату предварительной оплаты продукции, и вот почему.

По договорам, в которых сумма обязательств выражена в белорусских рублях эквивалентно сумме в иностранной валюте, налоговую базу НДС при реализации товаров определяют в белорусских рублях по официальному курсу, установленному Нацбанком на момент фактической реализации товаров, а в случаях, когда дата определения величины обязательства предшествует моменту фактической реализации или совпадает с моментом фактической реализации, – в подлежащей оплате сумме в белорусских рублях (п. 6 ст. 97 Налогового кодекса Республики Беларусь; далее – НК).

Дату определения величины обязательства определяют в соответствии с п. 5 ст. 31 НК.

Справочно: под датой определения величины обязательства по договору понимают дату, на которую в соответствии с законодательством или соглашением сторон определяются:

– подлежащая оплате сумма в белорусских рублях по обязательствам по такому договору, выраженным в белорусских рублях в сумме, эквивалентной сумме в иностранной валюте;

– или подлежащая оплате сумма в иностранной валюте по обязательствам, выраженным в иностранной валюте в сумме, эквивалентной сумме в иной иностранной валюте (п. 5 ст. 31 НК).

Момент фактической реализации товаров определяют как приходящийся на отчетный период день отгрузки товаров независимо от даты проведения расчетов по ним, если иное не установлено гл. 12 НК (п. 1 ст. 100 НК).

Поскольку дата определения величины обязательства (дата оплаты) предшествует моменту фактической реализации (дате отгрузки) продукции, то налоговую базу НДС определяют в подлежащей оплате сумме в белорусских рублях, т.е. в сумме стоимости продукции в долларах США по курсу Нацбанка на дату получения оплаты.

Так как курс Нацбанка на дату предварительной оплаты был выше курса на дату отгрузки, то в налоговой декларации по НДС нужно отразить бóльшую сумму налоговой базы НДС в белорусских рублях.

Чтобы исправить допущенную ошибку, в бухгалтерском учете организации необходимо сделать запись:

Д-т 90 – К-т 68

– отражается сумма НДС, исчисленная от увеличения налоговой базы НДС.

Увеличение налоговой базы НДС в связи с изменениями курсов иностранных валют

Во втором случае Вы поступили верно, применив ставку НДС в размере 10 % к суммам, увеличивающим налоговую базу НДС в связи с ростом курса. Приведу доказательства.

Напомню, что ставку НДС в размере 10 % применяют в т.ч. при увеличении налоговой базы на суммы, указанные в части второй п. 6 ст. 97 НК (подп. 1.2 п. 1 ст. 102 НК).

Как уже было отмечено в предыдущем случае, по договорам, в которых сумма обязательств выражена в белорусских рублях эквивалентно сумме в иностранной валюте, налоговую базу НДС при реализации товаров определяют в белорусских рублях по официальному курсу, установленному Нацбанком на момент фактической реализации товаров, а в случаях, когда дата определения величины обязательства предшествует моменту фактической реализации или совпадает с моментом фактической реализации, – в подлежащей оплате сумме в белорусских рублях. Дату определения величины обязательства определяют в соответствии с п. 5 ст. 31 НК.

В случаях, когда момент фактической реализации предшествовал дате определения величины обязательства, налоговую базу увеличивают (уменьшают) на сумму разницы, возникающей между подлежащей уплате суммой в белорусских рублях и суммой налоговой базы, определенной в белорусских рублях на момент фактической реализации товаров.

Указанная сумма разницы увеличивает (уменьшает) налоговую базу в том отчетном периоде, в котором получена плата за товары, а в случае прекращения обязательства по иным основаниям – в котором прекращено обязательство (полностью или в соответствующей части) (часть вторая п. 6 ст. 97 НК).

Таким образом, налоговую базу по НДС, определенную в белорусских рублях на момент фактической реализации (на дату отгрузки), нужно увеличить на 200 000 руб. (2 000 × 100) и применить к этой сумме ставку НДС в размере 10 %.

Налоговая база НДС по договорам, предусматривающим оплату в иностранной валюте эквивалентно иной иностранной валюте

В третьем случае Ваша организация неверно рассчитала налоговую базу НДС в белорусских рублях только исходя из курса доллара США, установленного Нацбанком на момент отгрузки продукции |*|.

* Информация об определении налоговой базы НДС при реализации с оплатой в иностранной валюте

Верно то, что на момент фактической реализации продукции следовало определить налоговую базу в белорусских рублях исходя из курса доллара США, установленного Нацбанком на момент отгрузки продукции.

Однако надо было пересчитать налоговую базу НДС в белорусских рублях на дату оплаты исходя из суммы, поступившей в российских рублях, и курса, установленного за российский рубль в белорусских рублях.

В случае превышения налоговой базы НДС, рассчитанной на момент поступления оплаты, над налоговой базой, определенной на момент отгрузки, ее нужно увеличить на сумму этого превышения. Объясню почему.

По договорам, в которых сумма обязательств выражена в иностранной валюте эквивалентно сумме в иной иностранной валюте, налоговую базу НДС при реализации товаров определяют на момент фактической реализации товаров в иной иностранной валюте путем пересчета с применением официальных курсов, установленных Нацбанком на эту дату.

Если же дата определения величины обязательства предшествует моменту фактической реализации или совпадает с моментом фактической реализации, то налоговую базу определяют в подлежащей оплате сумме в иностранной валюте.

При этом налоговую базу, определенную в иностранной валюте (иной иностранной валюте), пересчитывают в белорусские рубли по официальному курсу, установленному Нацбанком на момент фактической реализации товаров. Дата определения величины обязательства определяется в соответствии с п. 5 ст. 31 НК.

В случаях, когда момент фактической реализации предшествовал дате определения величины обязательства, налоговую базу увеличивают (уменьшают) на сумму разницы, возникающей между суммой в белорусских рублях, исчисленной путем пересчета подлежащей уплате суммы в иностранной валюте по официальному курсу Нацбанка, и суммой налоговой базы в белорусских рублях, определенной на момент фактической реализации товаров.

Пересчет подлежащей уплате суммы в иностранной валюте и увеличение (уменьшение) налоговой базы на сумму разницы производят в том отчетном периоде, в котором получена плата за товары, а в случае прекращения обязательства по иным основаниям – в котором прекращено обязательство (полностью или в соответствующей части) (п. 7 ст. 97 НК).

Таким образом, на момент фактической реализации (6 мая 2016 г.) следовало определить налоговую базу исходя из курса доллара США, установленного Нацбанком.

Налоговая база НДС составит 200 000 000 руб. (10 000 × 20 000). При получении оплаты в размере 650 000 рос. руб. (10 000 × 65) следует определить налоговую базу НДС в белорусских рублях по курсу Нацбанка на дату оплаты. Она составит 200 850 000 руб. (650 000 × 309).

Из этого следует, что налоговую базу НДС в белорусских рублях следует увеличить на 850 000 руб. (200 850 000 – 200 000 000) и указать ее в налоговой декларации по НДС |*|.

* Комментарий о форме и порядке заполнения налоговой декларации по НДС

Чтобы исправить допущенную ошибку, в бухгалтерском учете организации необходимо сделать запись:

Д-т 90 – К-т 68

– отражается сумма НДС, исчисленная от увеличения налоговой базы НДС.

Обращаю Ваше внимание, что неуплата или неполная уплата плательщиком суммы налога влечет наложение штрафа на юридическое лицо в размере 20 % от неуплаченной суммы налога, но не менее 10 базовых величин (ч. 1 ст. 13.6 Кодекса Республики Беларусь об административных правонарушениях).

Надеюсь, мои разъяснения помогли Вам.

Искренне ваша, Ольга Павловна

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/kak-opredelit-nalogovuyu-bazu-nds-esli-s-0

По какому курсу валюты пересчитать налоговую базу по НДС при экспорте?

Наша организация произвела продажу на экспорт товара в Китай во 2-м квартале, по условию договора право собственности на него переходит в порту покупателя, договор в юанях, оплата после перехода права собственности. В момент отгрузки мы выставили счет-фактуру на 0% в юанях и отразили отгрузку на 45 бухсчете.

Затем когда мы собрали пакет документов по экспорту для подтверждения 0 ставки в 3-м квартале отразили в декларации по НДС выручка для целей НДС посчиталась по курсу на дату отгрузки и отразилась в декларации НДС в книге продаж на сумму 1631200 руб, а когда перешло право собственности то на счете 90 отразилась уже по другому курсу 1715100 руб.

Возникла разница в базах, нет ли ошибки?

Отвечает Лариса Морозова, эксперт по налогам и сборам.

Величина налоговой базы по НДС по экспортным операциям рассчитывается в рублях по курсу на дату отгрузки товаров (п. 3 ст. 153 НК РФ). Если оплата в валюте поступает после даты отгрузки, то курсовые разницы при определении налоговой базы не учитываются – она останется неизменной.

Для целей бухгалтерского учета и налогообложения прибыли выручка признается на дату реализации, т.е. на момент перехода права собственности (п. 12 ПБУ 9/99, пункт 1 статьи 39 НК РФ). Именно на эту дату берется курс ЦБ для пересчета выручки в валюте, если по условиям договора не предусмотрена предварительная оплата (пункт 9 ПБУ 3/2006, пункта 8 статьи 271 НК).

Этим объясняются расхождения в сумме выручки для исчисления НДС и налоги на прибыль и отражения в бухучете.

Обоснование

1. Из рекомендации

Ольги Цибизовой, заместителя директора департамента налоговой и таможенной политики Минфина России

Как платить НДС при экспорте

Налоговая база

Когда нужно определять налоговую базу по НДС при экспорте

Если экспортер применяет нулевую ставку НДС, налоговую базу нужно определять в последний день квартала, в котором собран полный пакет документов, предусмотренных статьей 165 Налогового кодекса РФ. Это следует из положений пункта 9 статьи 167 Налогового кодекса РФ.

По какому курсу валюты пересчитать налоговую базу по НДС при экспорте

Величину налоговой базы рассчитайте в рублях по курсу на дату отгрузки товаров (п. 3 ст. 153 НК РФ). Такой порядок применяется даже в том случае, если в счет поставки товаров на экспорт от покупателя получена 100-процентная предоплата. Такие разъяснения содержатся в письме Минфина России от 12 сентября 2012 г.

№ 03-07-15/123 (доведено до сведения налоговых инспекций письмом ФНС России от 3 октября 2012 г. № ЕД-4-3/16657). С авансов, полученных в счет предстоящих экспортных поставок, НДС не начисляйте (абз. 4 п. 1 ст. 154 НК РФ).

Если оплата в валюте поступает после даты отгрузки, то курсовые разницы при определении налоговой базы не учитывайте – она останется неизменной.

2. Из рекомендации

Олега Хорошего, начальника отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России

Как отражать в бухучете валюту и валютную выручку

Если право собственности переходит на дату отгрузки (другую дату, отличную от даты оплаты) и договором предусмотрена последующая оплата, сделайте следующие проводки.

На дату перехода права собственности:

Дебет 62 Кредит 90-1

– отражена выручка от продажи товара.

На дату оплаты:

Дебет 52 субсчет «Транзитный валютный счет» Кредит 62

– отражена оплата покупателем товара;

Дебет 52 субсчет «Текущий валютный счет» Кредит 52 субсчет «Транзитный валютный счет»

– валюта перечислена на текущий валютный счет.

Такой порядок следует из пункта 12 ПБУ 9/99 и Инструкции к плану счетов (счета 52, 62, 90-1).

3. Из рекомендации

Олега Хорошего, начальника отдела налога на прибыль организаций департамента налоговой и таможенной политики Минфина России

Как оценить в налоговом учете выручку от реализации товаров (работ, услуг, имущественных прав)

Как в налоговом учете определить размер выручки от реализации в иностранной валюте или условных единицах

Порядок определения размера выручки зависит от того, была ли получена предоплата.

Если предоплаты не было, выручку определяйте в рублях по официальному курсу ЦБ на дату реализации. Если выручка выражена в условных единицах, привязанных к иностранной валюте, пересчитайте ее в рубли по курсу, согласованному сторонами. Это следует из положений пункта 8 статьи 271 НК.

Если реализации имущества предшествует получение аванса, выручку нужно пересчитывать только в той части, которая поступает продавцу после реализации. Сумму полученного аванса не пересчитывайте. Включайте ее в состав выручки:– в сумме, рассчитанной по официальному курсу ЦБ на дату поступления аванса, – если обязательство в валюте;

– в сумме, рассчитанной по курсу, согласованному сторонами на дату поступления аванса, – если обязательство в условных единицах по согласованному курсу.1

Такой порядок определения суммы выручки следует из совокупности норм абзаца 3 статьи 316, пункта 11 статьи 250 и пункта 8 статьи 271 НК.

Источник: https://www.26-2.ru/qa/253445-po-kakomu-kursu-valyuty-pereschitat-nalogovuyu-bazu-po-nds-pri-eksporte