Перечень расходов, которые учитываются при расчете ЕСХН

Перечень расходов ЕСХН ограничен Налоговым кодексом и требует тщательного контроля при исчислении сельхозналога. Какие расходы разрешено учитывать и какие нюансы при этом могут возникнуть, расскажем в нашем материале.

Расходы при применении ЕСХН: общие требования к признанию

Первый пункт «расходного» перечня: как учесть расходы на основные средства?

Затраты на приобретение молодняка

Командировочные затраты при ЕСХН

Расходы на кулер и воду: возможно ли их признание при расчете сельхозналога?

Как учитывать потери от засухи при ЕСХН?

Итоги

Расходы при применении ЕСХН: общие требования к признанию

Величина сельхозналога определяется сельхозтоваропроизводителем исходя из полученных доходов, уменьшенных на произведенные расходы, перечень которых строго регламентирован Налоговым кодексом.

В обобщенном виде указанный перечень представлен 44 позициями. Помимо того, что законодатель разрешает учесть при расчете сельхозналога только отдельные виды расходов, к ним предъявляются еще и жесткие требования, невыполнение которых делает невозможным их признание в качестве расхода при ЕСХН.

Расходы ЕСХН должны быть (п. 3, подп. 2 п. 5 ст. 346.5 НК РФ):

- обоснованными;

- подтвержденными;

- оплаченными.

Под обоснованными расходами следует понимать выраженные в денежной форме, обусловленные экономической необходимостью затраты.

Подтвержденными считаются затраты, оформленные в соответствии с требованиями действующего законодательства.

Требования к признанию расходов при расчете сельхозналога аналогичны требованиям к расходам упрощенцев (коммерсантов и ИП, применяющих упрощенную систему налогообложения) — те же условия обоснованности, подтвержденности и оплаченности при ограниченности «расходного» перечня.

Изучайте «расходные» нюансы упрощенцев с материалами нашего сайта:

В указанный перечень ЕСХН попали следующие расходы сельхозтоваропроизводителей:

- на приобретение и поддержание в работоспособном состоянии ОС и НМА;

- на аренду и лизинг имущества;

- на покупку рассады, семян, удобрений, биопрепаратов и др. материалов;

- на выплату зарплаты, компенсаций и пособий;

- на страхование (обязательное и добровольное);

- суммы НДС по включаемым в расходы МПЗ;

- на уплату процентов по кредитам и займам;

- на обеспечение пожарной безопасности;

- иные расходы по п. 2 ст. 346. 5 НК РФ.

Нюансы признания отдельных расходов ЕСХН рассмотрим в следующих разделах.

Первый пункт «расходного» перечня: как учесть расходы на основные средства?

Возглавляет перечень разрешенных при расчете сельхозналога расходов комплекс затрат, связанных с ОС. В частности, расходы по:

- приобретению;

- изготовлению;

- сооружению;

- созданию;

- достройке;

- дооборудованию;

- реконструкции;

- модернизации;

- техническому перевооружению.

Признание таких затрат ЕСХН отличается от ОСНО тем, что:

- амортизация не начисляется;

- списание оплаченных затрат на ОС производится по особым правилам (п. 4, подп. 2 п. 5 ст. 346.5 НК РФ).

Это не означает, что расходы на ОС можно учесть при расчете сельхозналога единовременно и в полной сумме — принцип равномерного распределения затрат действует и в данном случае, но период такого распределения разный.

Если ОС приобретено в период применения ЕСХН, его стоимость признают в расходах с момента ввода в эксплуатацию до истечения налогового периода. Такой же алгоритм применяется, если ОС приобретено до перехода на ЕСХН и срок его полезного использования (СПИ) менее 3 лет.

Для признания в расходах стоимости ОС, приобретенных до перехода на ЕСХН, которые служат более 3 лет, действует иной порядок.

Если СПИ имущества от 3 до 15 лет, расходы на их приобретение учитываются при расчете сельхозналога в течение 3 лет в разных пропорциях от стоимости ОС:

- 1-й год — 50%;

- 2-й год — 30%;

- 3-й год — 20%.

А если СПИ ОС превышает 15 лет, его стоимость списывается равными долями в течение первых 10 лет применения ЕСХН.

Подробнее изучить нюансы признания расходов по ОС при применении спецрежимов можно, ознакомившись со статьей «Порядок покупки основного средства при УСН (нюансы)».

Затраты на приобретение молодняка

Если применяющие ЕСХН сельхозтоваропроизводители приобретают молодых животных (молодняк птицы, мальков рыбы) с целью последующего формирования основного стада, осуществленные в связи с этим расходы учитываются в полной сумме при расчете сельхозналога — подп. 32 п. 2 ст. 346.5 НК РФ.

Учитываются и иные предусмотренные перечнем, связанные с приобретением и выращиванием молодняка расходы. К примеру:

- «зарплатные» затраты (по занятым выращиванием молодняка работникам);

- оплата кормов;

- расходы на приобретение иных материалов, связанных с содержанием и выращиванием молодняка.

При этом обнаруженная при инвентаризации молодняка недостача не может уменьшать налогооблагаемую базу по сельхозналогу, поскольку такого расхода нет в налоговом перечне «разрешенных» расходов ЕСХН.

Как учитываются недостачи при иных режимах налогообложения, узнайте из материалов нашего сайта:

Командировочные затраты при ЕСХН

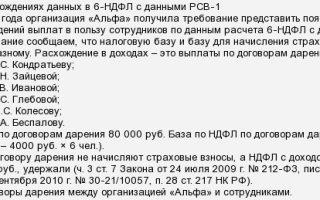

Расходы сельхозтоваропроизводителя, связанные с выполнением трудовых обязанностей во время служебных поездок, поименованы в подп. 13 п. 2 ст. 346.5 НК РФ.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Учитываемые при расчете сельхозналога командировочные расходы можно разделить на 5 групп:

- транспортные (проезд сотрудника к месту командировки и обратно);

- гостиничные (проживание командировочного);

- суточные (либо полевое довольствие);

- обеспечительные (связанные с оформлением виз, паспортов и др.);

- вспомогательные (сборы за право въезда, аэродромные сборы и др.).

Данные расходы уменьшают ЕСХН в полной сумме, если подтверждены документально и оплачены.

Для каждой группы вышеуказанных расходов существует свой обязательный «документально-подтверждающий» набор бумаг:

- проездные документы: распечатка маршрут-квитанции и посадочные талоны (авиаперелет), железнодорожный билет или купон электронного билета (поезд), путевой лист и чеки (автомобиль) и др.;

- оплата проживания: чек ККМ и счет гостиницы, договор аренды квартиры и документы (копии) о праве собственности на квартиру и ИНН (при аренде у физлица) и т. д.;

- иные издержки: оплата парковки (чек), мойка автомобиля (квитанция) и др.

Такие привычные для коммерсантов командировочные бумаги, как служебное задание и командировочное удостоверение, больше не являются подтверждающими документами в целях налогового учета, однако могут использоваться для внутренних контрольно-управленческих целей.

Расширяйте запас знаний по учету командировочных расходов с материалами нашего сайта:

Расходы на кулер и воду: возможно ли их признание при расчете сельхозналога?

На первый взгляд, налогоплательщики уже привыкли к мысли, что расходы на обеспечение нормальных условий труда, к которым относится приобретение кулера и воды для работников, беспроблемно уменьшают базу при расчете налога на прибыль. Однако для спецрежимов, к которым относится ЕСХН, данный вопрос решается по-другому.

Дело в том, что перечень допустимых при ЕСХН расходов не содержит такой вид затрат — расходы на обеспечение нормальных условий труда. Данное обстоятельство не позволяет расходы на приобретение кулера и воды учесть при расчете сельхозналога.

Источник: http://nalog-nalog.ru/esxn/perechen_rashodov_kotorye_uchityvayutsya_pri_raschete_eshn/

Какие расходы учитываются при ЕСХН в 2018

Единый сельхозналог определяется путем уменьшения величины дохода на расходы, регламентированные Налоговым кодексом. В статье расскажем, какие расходы учитываются при ЕСХН в 2018, рассмотрим подробно все статьи и расчеты.

Законодательно учесть расходы можно только при их соответствии следующим условиям:

- расходы должны быть экономически обоснованными;

- они должны быть подтвержденными;

- они должны быть оплаченными;

- входить в перечень расходов, утвержденных для уменьшения налоговой базы.

- Экономически обоснованными расходы признаются тогда, когда они необходимы для производства.

- Подтвержденными считают те расходы, оформление которых проведено в соответствии с законодательством.

- Под понятием «оплаченные» понимают ситуацию, когда по данным затратам долг перед поставщиком полностью покрыт, то есть задолженность перед поставщиком погашена.

Расходы, учитываемые при расчете ЕСХН

Налоговым кодексом (ст.346.5) предусмотрен ограниченный перечень расходов, которые сельхозпредприниматель сможет учесть при расчете налога. И далеко не все затраты в этот перечень войдут. Рассмотрим основные из них:

- покупка ОС и НМА, а также их поддержание в рабочем состоянии;

- аренда и лизинг имущества;

- покупка молодняка скота, птицы, мальков рыбы;

- материальные расходы, в том числе покупка семян, удобрений, рассады, биопрепаратов и т.д.;

- страхование;

- НДС по тем суммам, которые включаются в расходы МПЗ;

- проценты по займам и кредитам;

- на приобретение участка сельхозназначения;

- от падежа животных и кур;

- расходы по обеспечению пожарной безопасности;

- на проведение независимой оценки квалификации сотрудников.

Полный перечень затрат представлен в ст. 346.5 НК РФ. Затраты на оценку квалификации, а также подготовку и переподготовку кадров включать в состав затрат стало возможным недавно. Данная статья включена в перечень расходов только в 2017 году. Читайте также статью: → «Правила учета грантов при УСН, ЕСХН, примеры проводок, налоги».

Расходы по основным средствам

С начала 2007 года сельхозорганизации расходы по ОС и НМА учитывают с того момента, как эти объекты вводят в эксплуатацию. Применимо это к тем объектам, приобретены которые были в период применения данного спецрежима. Это значит, что стоимость этих объектов в расходы включается частями до конца того года, в котором они были куплены.

Остаточная стоимость ОС, приобретенных ранее учитывается в расходах в зависимости от того, сколько составляет их срок полезного использования. Определяется он в соответствии с Классификатором ОС, включаемых в амортизационные группы.

Расходы на платежи по лизингу

Рассмотрим статью расходов в виде платежей по лизингу. У кого именно на балансе находится имущество не имеет значения. При передаче имущества лизингополучателю, то есть плательщику ЕСХН, выкупная стоимость его включается в состав расходов в том периоде, в котором была произведена оплата.

Особенностью учета этих материальных затрат в составе расходов является то, что учитываются они в составе расходов в момент оплаты. Другими словами, либо в момент списания средств со счета организации, либо оплаты из кассы, либо другого способа погашения задолженности. При оплате процентов по кредитным и заемным средствам используется такой же порядок учета.

Расходы на страхование в сельском хозяйстве

Сельхозпроизводители как никто другой зависят от погодных условий. В засушливый год предприниматели могут потерять большую часть урожая, а иногда и весь полностью.

Для того, чтобы снизить риск непредвиденных потерь в результате погодных условий, предприниматели могут страховать свой будущий урожай, например, от засухи.

Затраты по страховке сельхозпроизводитель вправе включить в расходы для уменьшения налога. Тогда выплаты по страховке учесть нужно будет в качестве внереализационного дохода.

Помимо страхования от засухи, сельхозпроизводитель может уменьшить налоговую базу и на другие виды затрат по добровольному страхованию. Например, страхование ОС, транспорта, груза, запасов и т.д.

Читайте также статью: → «Бухгалтерский учет страхования: проводки, документы, налоги».

Расходы на молодняк и животных

Кроме затрат на приобретение самого молодняка, например, молодого животного для формирования стада, либо мальков рыб, в расходы при расчете налога включаются также следующие затраты:

- зарплата специалистам, занимающимся непосредственно выращиванием молодняка;

- затраты на корма;

- прочие затраты, напрямую связанные с выращиванием молодняка.

Но, нужно иметь ввиду, что недостача, полученная при потерях молодняка, уменьшить налоговую базу не может.

Материальные расходы и затраты

Одним из пунктов перечня расходов идут материальные расходы. Они включают в себя такие затраты, как покупка рассады, семян, кормов, медикаментов, средств защиты растений и др. Данные затраты учитываются в полной их стоимости после факта их оплаты, независимо от того, в какой период они передаются в производство.

Расходы на приобретение участка сельхозназначения

Для расходов, связанных с приобретением имущественных прав на участок земли сельхозназначения, порядок учета установлен особый. Если для других затрат расходы признаются сразу, то затраты по покупке участка распределяются в расходы равномерными частями в течение минимум 7 лет.

Принять данные расходы к вычету можно только после оплаты, а также при наличии подтверждающих документов о госрегистрации участка, либо о том, что документы на регистрацию уже поданы. Подтверждающим документом выступает расписка от органов, занимающихся регистрацией данных прав.

Расходы от падежа скота

Проблема, когда на сельхозпредприятии происходит падеж животных и птицы, либо их вынужденный убой также предусмотрена в Налоговом кодексе. В пределах установленных норм, расходы от потери животных при падеже можно учесть при расчете единого налога. Данные нормы устанавливает и утверждает Правительство РФ. Читайте также статью: → «Налоги на корову и домашний скот 2018».

Законодательная база для расчетов

Рекомендуется изучить следующие документы:

| Законодательный акт | Содержание |

| Ст. 346.5 НК РФ | «Порядок определения и признания доходов и расходов» |

| П.1 ст.252 НК РФ | О том, что расходы должны быть обоснованными и подтвержденными |

| Постановление Правительства РФ №431 от 10.06.2010 | «О нормах расходов в виде потерь от вынужденного убоя птицы и животных» |

Ответы на распространенные вопросы

Вопрос №1. Можем ли мы учесть в расходах молоко, которое идет на откорм молодняка? Эти затраты относятся к кормам?

Если для откорма молодняка Вы используете молоко, произведенное на своем предприятии, то его нельзя учесть в данных затратах. А если молоко Вы приобретаете у сторонней организации, то его можно отнести к материальным затратам.

Вопрос №2. Помимо своего транспорта, в нашем хозяйстве мы используем и арендованный транспорт. Можем ли мы уменьшить налог на сумму страховки арендованного транспорта?

Можете. В данном случае не имеет значение принадлежит ли транспорт производителю, либо он арендован у сторонней организации. Главное, чтобы соблюдались основные условия учета затрат. В конкретном случае все условия соблюдены.

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/kakie-rasxody-uchityvayutsya-pri-esxn/

Какие расходы разрешено учитывать при ЕСХН

- 1 Перечень расходов

- 2 Приобретение прав на земельные участки

Расходы, которые организация может учесть при расчете ЕСХН, должны быть:

- экономически обоснованны (п. 3 ст. 346.5, п. 1 ст. 252 НК РФ);

- документально подтверждены (п. 3 ст. 346.5, п. 1 ст. 252 НК РФ);

- оплачены (подп. 2 п. 5 ст. 346.5 НК РФ);

- поименованы в перечне, приведенном в пункте 2 статьи 346.5 Налогового кодекса РФ.

Перечень расходов

Порядок признания и перечень расходов, уменьшающих налоговую базу по ЕСХН, в целом аналогичны порядку признания и перечню расходов, уменьшающих налоговую базу по единому налогу при упрощенке. В частности, правила, установленные для упрощенки, можно применять при списании:

Единственным видом расходов, правила признания которых при применении ЕСХН и при упрощенке различаются, являются расходы на приобретение покупных товаров. Такие расходы уменьшают налоговую базу:

- по ЕСХН – сразу после оплаты приобретенных товаров поставщику (абз. 4 подп. 2 п. 5 ст. 346.5 НК РФ);

Кроме того, существуют отдельные виды расходов, которые законодательство позволяет учитывать только при применении одного из этих налоговых режимов.

В отличие от упрощенки при определении налоговой базы по ЕСХН организация вправе учитывать:

1) расходы на обеспечение мер техники безопасности и расходы, связанные с содержанием здравпунктов, находящихся на территории организации (подп. 6.1 п. 2 ст. 346.5 НК РФ);

2) расходы на добровольное страхование (подп. 7 п. 2 ст. 346.5 НК РФ):

- транспорта (в т. ч. арендованного) и грузов;

- основных средств производственного назначения (в т. ч. арендованных), нематериальных активов, объектов незавершенного капитального строительства (в т. ч. арендованных);

- товарно-материальных запасов, урожая сельхозкультур и животных;

- другого имущества, которое используется в деятельности, направленной на получение доходов;

- рисков при выполнении строительно-монтажных работ;

- ответственности за причинение вреда, если добровольное страхование является условием деятельности организации в соответствии с международными требованиями;

3) расходы на питание работников, занятых на сельхозработах (подп. 22 п. 2 ст. 346.5 НК РФ);

4) расходы на питание экипажей морских и речных судов (подп. 22.1 п. 2 ст. 346.5 НК РФ);

5) расходы на информационно-консультативные услуги (подп. 25 п. 2 ст. 346.5 НК РФ);

6) расходы в виде штрафов (пеней, санкций) за нарушение договоров, уплаченных по решениям суда, а также расходы на возмещение причиненного ущерба (подп. 28 п. 2 ст. 346.5 НК РФ);

7) расходы на подготовку специалистов (при условии, что с обучающимися заключены договоры на обучение, предусматривающие их работу в организации в течение не менее трех лет по специальности после окончания обучения) (подп. 29 п. 2 ст. 346.5 НК РФ);

8) расходы на приобретение имущественных прав на земельные участки. При этом неважно, засеяна земля сельхозпродукцией или нет (подп. 31 п. 2 ст. 346.5 НК РФ, письмо Минфина России от 10 февраля 2014 г. № 03-11-11/5154);

9) расходы на приобретение молодняка скота и птицы, продуктивного скота, мальков рыбы (подп. 32 п. 2 ст. 346.5 НК РФ);

10) расходы на содержание вахтовых и временных поселков, связанных с сельхозпроизводством по пастбищному скотоводству (подп. 33 п. 2 ст. 346.5 НК РФ);

11) расходы, связанные с участием в торгах (конкурсах, аукционах), проводимых при реализации заказов на поставку сельхозпродукции (подп. 41 п. 2 ст. 346.5 НК РФ);

12) расходы в виде потерь:

- от падежа птицы и животных в пределах норм, утвержденных постановлением Правительства РФ от 15 июля 2009 г. № 560 (подп. 42 п. 2 ст. 346.5 НК РФ);

- от вынужденного убоя птицы и животных в пределах норм, утвержденных постановлением правительства РФ от 10 июня 2010 г. № 431 (подп. 42 п. 2 ст. 346.5 НК РФ).

Потери, вызванные чрезвычайными ситуациями, по этой статье расходов не учитываются;

13) суммы портовых сборов, расходы на услуги лоцмана и иные аналогичные расходы (подп. 43 п. 2 ст. 346.5 НК РФ);

14) расходы в виде потерь от стихийных бедствий, пожаров, аварий, эпизоотий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением и ликвидацией их последствий (подп. 44 п. 2 ст. 346.5 НК РФ);

15) таможенные платежи, уплачиваемые при вывозе товаров с территории России и не подлежащие возврату (подп. 11 п. 2 ст. 346.5 НК РФ).

В то же время в отличие от упрощенки при определении налоговой базы по ЕСХН организация не вправе учитывать:

1) расходы на патентование и оплату правовых услуг по получению правовой охраны результатов интеллектуальной деятельности (подп. 2.2 п. 1 ст. 346.16 НК РФ);

2) расходы на НИОКР (подп. 2.3 п. 1 ст. 346.16 НК РФ);

3) расходы на оказание услуг по гарантийному ремонту и обслуживанию (подп. 25 п. 1 ст. 346.16 НК РФ);

4) расходы на обслуживание ККТ (подп. 35 п. 1 ст. 346.16 НК РФ);

5) расходы по вывозу твердых бытовых отходов (подп. 36 п. 1 ст. 346.16 НК РФ).

Ситуация: можно ли при расчете ЕСХН включить в расходы сумму выданных авансов?

Ответ: нет, нельзя.

Организации, применяющие ЕСХН, определяют доходы и расходы кассовым методом (п. 5 ст. 346.5 НК РФ). При кассовом методе расходы можно признать при одновременном выполнении следующих условий:

- организация понесла затраты;

Если организация, применяющая кассовый метод, перечислила аванс в счет предстоящей поставки товаров (выполнения работ, оказания услуг), то учесть их при расчете ЕСХН она не вправе. Дело в том, что при перечислении аванса выполняется (полностью или частично) лишь второе из названных условий – оплата расходов.

Однако сами расходы в момент перечисления аванса не возникают. Их можно будет признать лишь в тот момент, когда поставщик (исполнитель) выполнит свое встречное обязательство (отгрузит товары, выполнит работы, окажет услуги), что будет подтверждено первичными документами (накладными, актами приемки выполненных работ и т. п.).

Это следует из положений подпункта 2 пункта 5 статьи 346.5 Налогового кодекса РФ.

Таким образом, оснований для того, чтобы включить незакрытые авансовые платежи в расчет налоговой базы по ЕСХН, у покупателя (заказчика) нет.

Приобретение прав на земельные участки

Расходы на приобретение земельных участков (в т. ч. засеянных сельхозпродукцией) при расчете ЕСХН учитывайте равномерно в течение срока, определенного организацией, но не менее семи лет (абз.1 п. 4.1 ст. 346.5 НК РФ).

Затраты на приобретение имущественных прав на земельные участки включайте в состав расходов равными долями (в последние дни отчетных (налоговых) периодов) при соблюдении следующих условий:

- факт подачи документов на госрегистрацию приобретенных прав документально подтвержден (у организации есть расписка территориального подразделения Росреестра в получении документов);

- приобретенные земельные участки используются в предпринимательской деятельности.

Такой порядок предусмотрен абзацами 2, 3, 4 пункта 4.1 статьи 346.5 Налогового кодекса РФ. Аналогичные разъяснения содержатся в письме Минфина России от 10 февраля 2014 г. № 03-11-11/5154.

Пример отражения в бухучете и при налогообложении расходов на приобретение имущественных прав на земельный участок

ЗАО «Альфа» – плательщик ЕСХН приобретает земельный участок сельскохозяйственного назначения для выращивания сельхозпродукции.

Стоимость участка – 7 000 000 руб. «Альфа» перечислила эту сумму продавцу участка 13 мая.

20 мая стороны подписали акт приема-передачи, а 3 июня «Альфа» подала документы на госрегистрацию права собственности на участок (у организации есть расписка территориального подразделения Росреестра в получении документов).

В этот же день была уплачена госпошлина за регистрацию права собственности в размере 1000 руб. Свидетельство о праве собственности на участок «Альфа» получила 28 июня.

В бухучете «Альфы» земельный участок отражается в составе основных средств по первоначальной стоимости в сумме фактических затрат на его приобретение (абз. 2 п. 5, п. 7, 8 ПБУ 6/01). В учетной политике для целей налогообложения «Альфа» установила срок признания расходов на приобретение земельного участка – 7 лет.

В бухучете «Альфы» сделаны следующие записи.

В мае:

Дебет 60 Кредит 51

– 7 000 000 руб. – оплачена стоимость приобретенного земельного участка;

Дебет 08 Кредит 60

– 7 000 000 руб. – отражены затраты на приобретение земельного участка.

В июне:

Дебет 68 субсчет «Государственная пошлина» Кредит 51

– 1000 руб. – перечислена госпошлина за регистрацию права собственности на земельный участок;

Дебет 08 Кредит 68 субсчет «Государственная пошлина»

– 1000 руб. – отражена сумма госпошлины за регистрацию права собственности на земельный участок;

Дебет 01 Кредит 08

– 7 001 000 руб. (7 000 000 руб. + 1000 руб.) – включен в состав основных средств приобретенный земельный участок.

При расчете ЕСХН бухгалтер «Альфы» учел расходы на приобретение земельного участка равными долями в течение семи лет начиная с июня.

При расчете авансового платежа за первое полугодие в состав расходов бухгалтер включил часть затрат на приобретение земельного участка в сумме 500 071 руб. (7 001 000 руб. : 7 лет : 2).

Ситуация: как учитывать расходы на приобретение права на заключение договора аренды земли? Организация применяет ЕСХН.

Равномерно в течение срока, определенного организацией, но не менее семи лет.

Возможность организации учитывать расходы на приобретение права на заключение договора аренды земли при расчете ЕСХН предусмотрена подпунктом 31 пункта 2 статьи 346.5 Налогового кодекса РФ.

Однако порядок учета этих расходов главой 26.1 Налогового кодекса РФ не установлен. Такой порядок установлен лишь в отношении затрат на приобретение имущественных прав на земельные участки (п. 4.1 ст. 346.

5 НК РФ).

Из буквального толкования положений подпункта 31 пункта 2 статьи 346.5 Налогового кодекса РФ следует, что расходы на приобретение имущественных прав на земельные участки и расходы на приобретение права на заключение договора аренды земли – это разные виды затрат. Тем не менее письмом от 22 июля 2008 г.

№ 03-11-04/1/15 Минфин России разъяснил, что расходы на приобретение права на заключение договора аренды земли следует учитывать в том же порядке, что и расходы на приобретение имущественных прав на земельные участки. То есть равномерно в течение срока, определенного организацией, но не менее семи лет.

Если организация будет придерживаться разъяснений Минфина России, то при учете расходов на приобретение права на заключение договора аренды земли нужно соблюдать и другие условия для признания этих затрат, предусмотренные пунктом 4.1 статьи 346.5 Налогового кодекса РФ.

Если организация решит списывать эти расходы по-другому (например, единовременно), то не исключено, что в ходе налоговой проверки инспекция признает это решение неправомерным. В таком случае организации придется отстаивать свою позицию в суде. Арбитражная практика по этому вопросу пока не сложилась.

Пример отражения в бухучете и при налогообложении расходов на приобретение права на заключение договора аренды земельного участка

ЗАО «Альфа» – плательщик ЕСХН приобрело на аукционе право на заключение договора аренды земельного участка сроком на 50 лет. Участок предполагается использовать для выпаса скота. Стоимость права заключения договора – 2 550 000 руб. «Альфа» перечислила эту сумму организатору торгов 13 мая.

20 мая был заключен договор аренды и подписан акт приема-передачи участка. 3 июня «Альфа» подала документы на госрегистрацию права аренды (у организации есть расписка территориального подразделения Росреестра в получении документов).

В этот же день была уплачена госпошлина за регистрацию договора в размере 1000 руб.

В бухучете «Альфы» затраты на приобретение права на заключение договора аренды земельного участка отражаются на счете 97 «Расходы будущих периодов». В течение срока действия договора аренды эти затраты ежемесячно списываются равными долями на счет 20 «Основное производство».

При расчете ЕСХН бухгалтер учитывает расходы на приобретение права на заключение договора аренды земельного участка согласно разъяснениям Минфина России (письмо от 22 июля 2008 г. № 03-11-04/1/15). В учетной политике для целей налогообложения «Альфа» установила срок признания расходов на приобретение прав на заключение договора аренды земельного участка – 10 лет.

В бухучете «Альфы» сделаны следующие записи.

В мае:

Дебет 60 Кредит 51

– 2 550 000 руб. – оплачена стоимость приобретенного права на заключение договора аренды земельного участка;

Дебет 97 Кредит 60

– 2 550 000 руб. – отражены расходы на приобретение права на заключение договора аренды земельного участка.

В июне:

Дебет 68 субсчет «Расчеты по госпошлине» Кредит 51

– 1000 руб. – уплачена госпошлина за регистрацию договора аренды земельного участка;

Дебет 97 Кредит 68 субсчет «Расчеты по госпошлине»

– 1000 руб. – отнесена на расходы будущих периодов сумма госпошлины за регистрацию договора аренды земельного участка.

Начиная с июня ежемесячно до окончания срока аренды бухгалтер «Альфы» списывал на затраты часть стоимости права на заключение договора:

Дебет 20 Кредит 97

– 4252 руб. ((2 550 000 руб. + 1000 руб.) : 50 лет : 12 мес.) – списана часть стоимости права на заключение договора аренды земельного участка.

При расчете ЕСХН бухгалтер «Альфы» учел расходы на приобретение права аренды земельного участка равными долями в течение 10 лет начиная с июня.

При расчете авансового платежа за первое полугодие в состав расходов бухгалтер включил 127 550 руб. ((2 550 000 руб. + 1000 руб.) : 10 лет : 2).

Источник: http://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/eskhn/kakie_raskhody_razresheno_uchitivat_pri_eshn/10-1-0-279

Расходы, учитываемые при ЕСХН

Налогоплательщики ЕСХН могут уменьшить полученные ими доходы на следующие расходы:

1) Расходы на приобретение, сооружение и изготовление основных средств, а также на их:

— достройку;

— дооборудование;

— реконструкцию;

— модернизацию;

— техническое перевооружение основных средств.

2) Расходы на приобретение нематериальных активов, создание нематериальных активов самим налогоплательщиком (с учетом положений п. 4 и абзаца шестого пп.2 п.5 настоящей статьи).

3) Расходы на ремонт основных средств (в том числе арендованных).

4) Арендные (в том числе лизинговые) платежи за арендуемое (в т. ч. принятое в лизинг) имущество.

5) Материальные расходы, включая расходы на приобретение семян, рассады, саженцев и другого посадочного материала, удобрений, кормов, лекарственных препаратов для ветеринарного применения, биопрепаратов и средств защиты растений.

6) Расходы на оплату труда, выплату компенсаций, пособий по временной нетрудоспособности в соответствии с законодательством РФ.

6.1) Расходы на обеспечение мер по технике безопасности, предусмотренных нормативными правовыми актами РФ, и расходы, связанные с содержанием помещений и инвентаря здравпунктов, находящихся непосредственно на территории организации.

7) Расходы на обязательное и добровольное страхование, которые включают страховые взносы по всем видам обязательного страхования, в том числе:

— страховые взносы на обязательное пенсионное страхование;

— обязательное социальное страхование на случай временной нетрудоспособности

и в связи с материнством;

— обязательное медицинское страхование;

— обязательное социальное страхование от несчастных случаев на производстве

и профессиональных заболеваний.

А также расходы по следующим видам добровольного страхования:

— добровольное страхование средств транспорта (в том числе арендованного);

— добровольное страхование грузов;

— добровольное страхование основных средств производственного назначения (в том числе арендованных), нематериальных активов, объектов незавершенного капитального строительства (в том числе арендованных);

— добровольное страхование рисков, связанных с выполнением строительно-монтажных работ;

— добровольное страхование товарно-материальных запасов;

— добровольное страхование урожая сельскохозяйственных культур и животных;

— добровольное страхование иного имущества, используемого налогоплательщиком при осуществлении деятельности, направленной на получение дохода;

— добровольное страхование ответственности за причинение вреда, если такое страхование является условием осуществления налогоплательщиком деятельности в соответствии с международными обязательствами РФ или общепринятыми международными требованиями.

8) Суммы налога на добавленную стоимость (НДС) по приобретенным и оплаченным налогоплательщиком товарам (работам, услугам), расходы на приобретение (оплату) которых подлежат включению в состав расходов в соответствии с настоящей статьей.

9) Суммы процентов, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов), а также расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа в порядке, предусмотренном ст. 46 НК РФ.

10) Расходы на обеспечение пожарной безопасности в соответствии с законодательством РФ, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности.

11) Суммы таможенных платежей, уплачиваемые при ввозе (вывозе) товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщикам в соответствии с таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле.

12) Расходы на содержание служебного транспорта, а также расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов в пределах норм, установленных Правительством РФ.

13) Расходы на командировки, в частности на:

— проезд работника к месту командировки и обратно к месту постоянной работы;

— наем жилого помещения. По этой статье расходов подлежат возмещению также расходы работника на оплату дополнительных услуг, оказываемых в гостиницах (за исключением расходов на обслуживание в барах и ресторанах, расходов на обслуживание в номере, расходов за пользование рекреационно-оздоровительными объектами);

— суточные или полевое довольствие;

— оформление и выдачу виз, паспортов, ваучеров, приглашений и иных аналогичных документов;

— консульские, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, за пользование морскими каналами, другими подобными сооружениями и иные аналогичные платежи и сборы.

14) Плата нотариусу за нотариальное оформление документов. При этом такие расходы принимаются в пределах тарифов, утвержденных в установленном порядке.

15) Расходы на бухгалтерские, аудиторские и юридические услуги.

16) Расходы на опубликование бухгалтерской (финансовой) отчетности, а также на опубликование и иное раскрытие другой информации, если законодательством РФ на налогоплательщика возложена обязанность осуществлять такое опубликование (раскрытие).

17) Расходы на канцелярские товары.

18) Расходы на оплату услуг связи. Почтовые, телефонные, телеграфные и др. подобные услуги.

19) Расходы, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных.

20) Расходы на рекламу производимых (приобретаемых) и (или) реализуемых товаров (работ, услуг), товарного знака и знака обслуживания.

21) Расходы на подготовку и освоение новых производств, цехов и агрегатов.

22) Расходы на питание работников, занятых на сельскохозяйственных работах.

22.1) Расходы на рацион питания экипажей морских и речных судов.

23) Суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах, за исключением суммы ЕСХН, уплаченной в соответствии с настоящей главой.

24) Расходы на оплату стоимости товаров, приобретенных для дальнейшей реализации (уменьшенные на величину расходов, указанных в подпункте 8 настоящего пункта), в том числе расходы, связанные с приобретением и реализацией указанных товаров, включая расходы по хранению, обслуживанию и транспортировке.

25) Расходы на информационно-консультативные услуги.

26) Расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе в порядке, предусмотренном п. 3 ст. 264 НК РФ.

27) Судебные расходы и арбитражные сборы.

28) Расходы в виде уплаченных на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также расходы на возмещение причиненного ущерба.

29) Расходы на подготовку в образовательных учреждениях среднего профессионального и высшего профессионального образования специалистов для налогоплательщиков.

Указанные расходы учитываются для целей налогообложения при условии, что с обучающимися в указанных образовательных учреждениях физическими лицами заключены договоры (контракты) на обучение, предусматривающие их работу у налогоплательщика в течение не менее трех лет по специальности после окончания соответствующего образовательного учреждения.

30) Расходы на приобретение имущественных прав на земельные участки, включая расходы на приобретение права на заключение договора аренды земельных участков при условии заключения указанного договора аренды, в том числе:

— на земельные участки из земель сельскохозяйственного назначения;

— на земельные участки, которые находятся в государственной или муниципальной собственности и на которых расположены здания, строения, сооружения, используемые для сельскохозяйственного производства.

31) Расходы на приобретение молодняка скота для последующего формирования основного стада, продуктивного скота, молодняка птицы и мальков рыбы.

32) Расходы на содержание вахтовых и временных поселков, связанных с сельскохозяйственным производством по пастбищному скотоводству.

33) Расходы на выплату комиссионных, агентских вознаграждений

и вознаграждений по договорам поручения.

34) Расходы на сертификацию продукции.

35) Периодические (текущие) платежи за пользование правами на результаты интеллектуальной деятельности и средствами индивидуализации (в частности, правами, возникающими из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности).

36) Расходы на проведение (в случаях, установленных законодательством РФ) обязательной оценки в целях контроля за правильностью уплаты налогов в случае возникновения спора об исчислении налоговой базы, а также расходы на проведение оценки имущества при определении его рыночной стоимости в целях залога.

37) Плата за предоставление информации о зарегистрированных правах.

38) Расходы на оплату услуг специализированных организаций по изготовлению документов кадастрового и технического учета (инвентаризации) объектов недвижимости (в том числе правоустанавливающих документов на земельные участки и документов о межевании земельных участков).

39) Расходы на оплату услуг специализированных организаций по проведению экспертизы, обследований, выдаче заключений и по предоставлению иных документов, наличие которых обязательно для получения лицензии (разрешения) на осуществление конкретного вида деятельности.

40) Расходы, связанные с участием в торгах (конкурсах, аукционах), проводимых при реализации заказов на поставку продукции, указанной в п. 3 ст. 346.2 НК РФ.

41) Расходы в виде потерь от падежа и вынужденного убоя птицы и животных в пределах норм, утверждаемых Правительством РФ, за исключением случаев стихийных бедствий, пожаров, аварий, эпизоотий и других чрезвычайных ситуаций.

42) Суммы портовых сборов, расходы на услуги лоцмана и иные аналогичные расходы.

43) Расходы в виде потерь от стихийных бедствий, пожаров, аварий, эпизоотий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением и ликвидацией их последствий.

Порядок учёта основных средств и нематериальных активов

1) Расходы на:

— приобретение — сооружение — изготовление — достройку — дооборудование —

— реконструкцию — модернизацию — техническое перевооружение

основных средств, в период применения ЕСХН принимаются в учёт — с момента ввода этих основных средств в эксплуатацию.

2) В отношении приобретенных (созданных самим налогоплательщиком) нематериальных активов в период применения ЕСХН — с момента принятия этих нематериальных активов на бухгалтерский учет;

3) В отношении приобретенных (сооруженных, изготовленных) основных средств, а также приобретенных (созданных самим налогоплательщиком) нематериальных активов до перехода на ЕСХН стоимость основных средств и нематериальных активов включается в расходы в следующем порядке:

3.1.) в отношении основных средств и нематериальных активов со сроком полезного использования до трех лет включительно:

— в течение первого календарного года применения ЕСХН;

3.2.) в отношении основных средств и нематериальных активов со сроком полезного использования

от 3 до 15 лет включительно:

— в течение первого календарного года применения ЕСХН — 50 % стоимости;

— второго календарного года — 30 % стоимости;

— третьего календарного года — 20 % стоимости.

3.3) в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет:

— в течение первых 10 лет применения ЕСХН — равными долями от стоимости основных средств и нематериальных активов.

При этом в течение налогового периода данные расходы принимаются равными долями.

В случае, если налогоплательщик перешел на уплату ЕСХН с момента постановки на учет в налоговых органах, стоимость основных средств и нематериальных активов принимается по первоначальной стоимости этого имущества, определяемой в порядке, установленном законодательством РФ о бухгалтерском учете.

В случае, если налогоплательщик перешел на уплату ЕСХН с иных режимов налогообложения, стоимость основных средств и нематериальных активов учитывается в порядке, установленном п. 6.1 и п.9 ст. 346.6 НК РФ.

Порядок признания расходов ЕСХН

Расходами налогоплательщика признаются затраты после их фактической оплаты.

Оплатой товаров (работ, услуг) и (или) имущественных прав признается:

прекращение обязательства налогоплательщика — приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с:

— поставкой этих товаров;

— выполнением работ;

— оказанием услуг;

— передачей имущественных прав.

При этом расходы учитываются с учетом следующих особенностей:

1) Материальные расходы, (в том числе расходы по приобретению сырья и материалов, включая расходы на приобретение семян, рассады, саженцев и другого посадочного материала, удобрений, кормов, лекарственных препаратов для ветеринарного применения, биопрепаратов и средств защиты растений), а также расходы на оплату труда — признаются в момент погашения задолженности путем:

— списания денежных средств с расчетного счета налогоплательщика;

— выплаты из кассы;

— при ином способе погашения задолженности — в момент такого погашения.

Аналогичный порядок применяется в отношении оплаты процентов за пользование заемными средствами (включая банковские кредиты) и при оплате услуг третьих лиц.

2) Расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, в том числе расходы, связанные с приобретением и реализацией указанных товаров, включая расходы:

— по хранению;

— обслуживанию;

— транспортировке

учитываются в составе расходов после их фактической оплаты;

3) Расходы на уплату налогов и сборов признаются в размере, фактически уплаченном налогоплательщиком.

При наличии задолженности по уплате налогов и сборов расходы на ее погашение учитываются в составе расходов в пределах фактически погашенной задолженности в те отчетные (налоговые) периоды, когда налогоплательщик погашает указанную задолженность.

4) Расходы на:

— приобретение (сооружение, изготовление) — достройку — дооборудование —

— реконструкцию — модернизацию — техническое перевооружение

основных средств, а также расходы на приобретение (создание самим налогоплательщиком) нематериальных активов, учитываемые в порядке, предусмотренном п. 4 ст. 346.5 НК РФ, отражаются в последнее число отчетного (налогового) периода в размере уплаченных сумм.

Указанные расходы учитываются только по основным средствам и нематериальным активам, используемым при осуществлении предпринимательской деятельности.

5) При выдаче налогоплательщиком векселя продавцу в оплату приобретаемых:

— товаров;

— работ;

— услуг;

— имущественных прав

расходы учитываются после оплаты указанного векселя.

При передаче налогоплательщиком продавцу векселя, выданного третьим лицом в оплату приобретаемых:

— товаров;

— работ;

— услуг;

— имущественных прав

расходы учитываются на дату передачи указанного векселя за приобретаемые товары, работы, услуги и (или) имущественные права.

Указанные расходы учитываются исходя из цены договора, но не более суммы долгового обязательства, указанной в векселе.

Источник: https://ip-spravka.ru/rasxody-uchityvaemye-pri-esxn

Расходы учитываемые ЕСХН (единый сельскохозяйственный налог) в 2017 году — принимаемые

ЕСХН – это специальная схема налогообложения. Нормативное регулирование осуществляется Главой 26.1. НК РФ (далее также – Кодекс).

Положения настоящей Главы устанавливают понятие спецналога, кто может использовать этот режим, определение налоговой базы, ставки и др. Рассмотрим, какие расходы учитываются и не учитываются при данном спецрежиме.

Понятие с/х налога установлено в ст. 346.1. Кодекса.

Так, в силу положений ч. 1 настоящей статьи, рассматриваемый спецрежим предназначен только для с/х товаропроизводителей. Нормы закона исключают применение спецрежима для иных категорий налогоплательщиков.

Так, организации, перешедшие на ЕСХН, могут не уплачивать:

- налог на прибыль;

- налог на имущество организаций;

- НДС (кроме НДС, который подлежит уплате при ввозе товаров в РФ).

Все остальные налоговые сборы, такие как, например, земельный, транспортный налог, водный и др., уплачиваются налогоплательщиками ЕСХН в обычном порядке.

Кто обязан платить

О том, кто обязан платить сельскохозяйственный налоговый сбор, говорится в ст. 346.2. Кодекса.

Так, согласно ч. 1 данной статьи, платить налог обязаны:

- организации и ИП, являющиеся сельхозтоваропроизводителями;

- и перешедшие на сельхозналог в установленном порядке.

Ч. 2 регламентирует, кто является сельхозтоваропроизводителями:

- юрлица и бизнесмены, которые производят продукцию с/х назначения, осуществляют ее обработку, реализуют ее, но при условии, что доходы от продажи с/х продукции не менее 70 % от их общей суммы;

- юрлица и бизнесмены, которые оказывают услуги производителям с/х продукции, к примеру, те, кто подготавливает поля для дальнейшего посева с/х культур или же опрыскивает культуры, обрезает деревья, перегоняет или пасет скот и др.;

- садоводческие, огороднические, животноводческие потребительские кооперативы и товарищества, в случае, если доля от реализации с/х продукции составляет более 70 % от общей прибыли;

- рыбохозяйственные и рыболовецкие организации (градо- или поселковообразующие).

Порядок перехода

Порядок перехода на ЕСХН прописан в ст. 346.3. Кодекса.

Так, согласно нормам статьи, существует два способа регистрации в качестве плательщика налога по спецрежиму:

- переход при первичной регистрации в качестве юрлица или предпринимателя;

- переход при уже осуществляемой деятельности на другом режиме обложения.

Если деятельность уже ведется, то порядок предусмотрен ч. 1 указанной статьи. Переход является добровольным и осуществляется посредством подачи уведомления по форме КНД 1150007, утвержденной Приказом ФНС от 28 января 2013 года № ММВ-7-3-/41@.

Уведомление подается по:

- для организаций – по месту их нахождения;

- для предпринимателей – по месту жительства.

Для тех, кто регистрируется как организация или ИП впервые, предусмотрен иной порядок. Уведомление нужно подавать по той же форме, что и для уже действующих юрлиц или ИП (КНД 1150007) в тот налоговый орган, который указан в свидетельстве о регистрации.

Сроки подачи

Сроки подачи уведомления о переходе регламентируются ст. 346.3. Кодекса и различаются в зависимости от того, переходит ли на ЕСХН уже действующее или вновь регистрируемое лицо.

Вновь регистрируемые фирмы и ИП могут сдать уведомление в течение 1 месяца после постановки на учет и выдачи свидетельства.

Статья 346.5 НК РФ

В силу ст. 346.4. Кодекса, объект обложения по с/х налогу – это доходы, которые уменьшены на величину расходов.

Таким образом, чтобы определить, сколько нужно заплатить в бюджет, нужно знать, что относится к расходам, а что – к доходам.

Ст. 346.5. поясняет, что относить к доходам при ЕСХН, что – к расходам, и как все это рассчитать.

Так, в отношении плательщиков ЕСХН учет доходов общий – то есть как и для лиц, находящихся на иных режимах налогообложения.

В ст. 248 Кодекса сказано, что к доходам относятся:

- от реализации товаров, услуг;

- внереализационные.

Те доходы, которые указаны в ст. 251 Кодекса, не учитываются плательщиками ЕСХН при определении базы.

Отдельно для налогоплательщиков с/х налога ст. 346.5. Кодекса предусматривает перечень расходов, на которые можно уменьшить базу:

- расходы, учитываемые ЕСХН, связанные с приобретением или изготовлением ОС, в том числе, расходы на достройку, дооборудование;

- расходы на покупку НМА, создание НМА силами предприятия;

- расходы на осуществление ремонта ОС;

- арендные и лизинговые платежи;

- расходы на оплату трудовой деятельности, выплату компенсаций по временной нетрудоспособности;

- материальные расходы, такие как траты на покупку семян, рассады, саженцев и иного посадочного материала.

С полным перечнем расходов, учитываемых при ЕСХН, можно ознакомиться здесь.

Как учитываются основные средства и нематериальные активы

Правила учета ОС и НМА:

- траты на покупку, сооружение, достройку ОС учитываются с момента ввода таких ОС в эксплуатацию;

- приобретенные или созданные самим плательщиком налога НМА учитываются с момента принятия таких НМА на бухучет.

Порядок учета ОС и НМА, приобретенных или созданных до перехода на ЕСХН:

| Разновидность ОС и НМА | Когда подлежат учету в составе расходов |

| Полезное использование до 36 мес. | В течение 1-го года нахождения на сельхозналоге |

| От 36 мес. до 15 лет | В течение 1-года нахождения на сельхозналоге – 50 % стоимости; 2-го – 30 %; 3-го – 20 % |

| Больше 15 лет | В течение 10 лет нахождения на сельхозналоге |

Признание расходов учитываемых при ЕСХН

Расходы – это фактически уплаченные средства за товары, услуги или работы.

Особенности признания расходов:

| Вид расходов | Как признаются |

| Материальные (покупка семян, рассады и др.) | Когда будут списаны средства с расчетного счета с/х предприятия, или выплачены из кассы, или иным образом |

| Расходы по оплате товаров, купленных для целей дальнейшей реализации | После фактической уплаты |

| Расходы на уплату налоговых платежей | Признаются в фактически уплаченном размере |

| Расходы на приобретение, достройку, дооборудование и др. | Отражаются на последнее число отчет. периода в размере уплаченных сумм |

| Если налогоплательщик выдает продавцу вексель | Признаются после оплаты векселя |

Покупка молодняка

П. 32 ч. 2 ст. 346.5. Кодекса регламентирует, что расходы, понесенные налогоплательщиком, на покупку молодняка скота для целей дальнейшего формирования основного стада, молодняка птицы или рыбных мальков, уменьшают налогооблагаемую базу для расчета ЕСХН в полном объеме.

Уменьшают базу и сопутствующие этому расходы:

- зарплата обслуживающему молодняк персоналу;

- стоимость кормов;

- иные расходы, связанные с выращиванием и обслуживанием молодняка.

Командировочные

П. 13 ч. 2 ст. 346.5. указывает, что командировочные расходы уменьшают налоговую базу.

К ним относятся:

- оплата транспортировочных расходов;

- аренда квартиры;

- оплата суточных;

- оформление и выдача виз, загранпаспортов, приглашений;

- транзитные, аэродромные, консульские и иные аналогичные сборы.

Кулер и вода

Расходы на обеспечение условий труда работников нельзя отнести к тем, которые уменьшают базу для исчисления. В частности, это подтверждает и Письмо Минфина № 03-11-11/53315 от 6 декабря 2013 года. Правда, этот документ предназначен для УСН, однако отметим, что по аналогии закона позиция Минфина вполне справедлива и для сельхозпроизводителей.

Потери от засухи

П. 44 ч. 2 ст. 346.2. Кодекса гласит, что потери от засухи также уменьшают базу налогового сбора.

Предприниматель может застраховать посевы по договору имущественного страхования, причем размер страховой премии можно также вычесть из доходов, чтобы уменьшить налоговое бремя (п. 7 ч. 2 этой же статьи).

Правила заполнения налоговой декларации

В силу ст. 346.10. Кодекса, декларацию нужно подавать:

- не позже 31 марта года, который следует за отчетным;

- не позднее 25 числа мес., который следует за мес. снятия с учета в качестве плательщика ЕСХН.

Форма декларации по КНД – 1151059. Скачать шаблон для заполнения декларации можно по данной ссылке.

Декларация состоит из 4 страниц и заполняется по стандартным правилам:

- либо от руки, либо на компьютере;

- если от руки, то шариковой ручкой с синей или черной пастой;

- буквы – только заглавные печатные;

- в каждой клетке – один символ;

- поля нельзя оставлять пустыми – нужно ставить прочерки.

Сельхозналог для крестьянско-фермерских хозяйств

Ч. 5 ст. 346.1. Кодекса регламентирует, что все правила, которые предусмотрены Главой 26.1., распространяются также и на крестьянско-фермерские хозяйства.

Фермеры обязаны также вести книгу учета приходных и расходных операций для определения налоговой базы. Документ нужно предоставлять только по требованию – обычно это случается во время выездных или камеральных налоговых проверок.

Источник: http://autoexpertnost.ru/kakie-rashody-uchityvajutsja-pri-eshn/