Представительские расходы в 2018 году

Для любой фирмы важны налаженные партнерские отношения. Сами по себе они такими не станут, работа над ними – важная часть управленческой стратегии предприятия. В ходе проведения переговоров происходят встречи представителей, собрания, приемы. Затраты на эти мероприятия составляют серьезную расходную статью.

Налоговые органы очень внимательно относятся к проверке этого вида затрат, поэтому стоит тщательно контролировать их учет и правильно оформлять документально.

Разберемся, какие именно траты могут быть отнесены к данному виду расходов, а какие списать на этот счет не получится, какие документы могут служить подтверждением и как правильно отразить эту статью в бухгалтерском и налоговом учете. Рассмотрим также современные законодательные изменения относительно представительских расходов и тенденции на ближайшее будущее.

Представительские расходы: что говорит закон

Представительские расходы (ПР)– термин из Налогового кодекса. Их нормы приводятся в пп. 22 п. 1 и п. 2 ст. 264 НК РФ. Определение представительским расходам дается исходя из этих норм.

Представительскими будут считаться траты на официальный прием, сопровождение и сервис для уполномоченных лиц других компаний, а также тех, кто намеревается присутствовать на заседании совета директоров, правления или других руководящих органов.

Факторы, не имеющие значения для определения ПР

- Место проведения. Не является значимым, где именно организован прием: в помещении фирмы или в баре либо ресторане. Исключения составляют развлекательные заведения другого формата – к ним ПР не относятся.

- Время проведения. Рабочее время, вечернее, выходной ли день выбраны для даты мероприятия, расходы все равно остаются представительскими.

- Статус участников. К участникам-контрагентам относят как физических, так и должностных лиц, ими могут быть не только представители руководства других фирм, но и клиенты.

- Результат встречи. Не имеет значения также исход представительского мероприятия. Было ли принято положительное решение о сотрудничестве, заключены договора, или же участники разошлись ни с чем, средства на мероприятие были потрачены и могут быть признаны.

- Количество участников также не определяет представительские расходы.

Этот фактор может повлиять только на размер трат, но если он не выходит за установленную норму, значения этот показатель не имеет.

Траты, которые можно и нельзя счесть представительскими

В НК РФ обозначены особые категории расходов, которые с точки зрения налогообложения правомерно счесть представительским. К ним относятся следующие траты:

- Оплата организации официального мероприятия по приему гостей из других фирм. Таким мероприятием может быть:

- завтрак;

- обед;

- выездное заседание.

- Буфетный сервис, сопровождающий указанное мероприятие по приему.

- Трансфер участников до места приема и обратно.

- Вознаграждение за труд внештатного переводчика, если он был приглашен присутствовать на мероприятии.

ОБРАТИТЕ ВНИМАНИЕ! Затраты на продукты и алкоголь также включены в эту группу затрат.

ВНИМАНИЕ! Если в штате организации имеется свой переводчик, расходы на приглашенного со стороны специалиста налоговики могут не счесть представительскими. Свою правоту фирма может попытаться доказать в суде, убедив его, что квалификация или спецификация штатных переводчиков не отвечает задачам представительского мероприятия.

По мнению ФНС, перечень представительских расходов закрытый, его нельзя расширять.

Неправомерно учитывать как представительские расходы:

- обеспечение отдыха и питания в санаториях, пансионатах, других развлекательных заведениях (за исключением ресторанов и баров);

- средства на развлекательную программу для участников;

- стоимость экскурсий;

- деньги на цветы для гостей, памятные сувениры и т.п.;

- финансы на оформление зала для мероприятия;

- медицинские траты, если они потребовались;

- проезд и проживание гостей;

- оплата визовых услуг участников;

- траты на корпоративные мероприятия (Новый год, 8 марта, юбилеи и пр.);

- любое финансовое взаимодействие с руководством структурных подразделений и филиалов своей же фирмы (представительские расходы – по умолчанию только для «чужих»).

Критерии отнесения расходов к представительским

Понятие «официальный прием и обслуживание», через которые в НК дано определение представительских расходов, в свою очередь, не имеет однозначного толкования в законодательных документах.

Поэтому их можно толковать с расширительным значением.

Из-за этого нередко возникают ситуации, когда формально и по факту расходы могут оказаться представительскими, но в законодательном смысле налоговые органы считают иначе.

Чтобы не возникло споров с налоговиками, решать которые возможно лишь в арбитражном суде, рекомендуется при определении расходов пользоваться критериями, обозначенными в Налоговом кодексе и предписаниях Министерства финансов РФ (в частности, Приказе Минфина РФ от 15 марта 2000 года № 26н):

- Прием и обслуживание должны быть организованы с целью установления или поддержки сотрудничества, к обоюдной выгоде сторон.

- Мероприятия должны быть строго официальными (так, банкет в ресторане, даже если он проводится с партнерами, не будет сочтен официальным, в отличие от делового завтрака или обеда). Официальность мероприятия может быть подтверждена программой вопросов, подлежащих обсуждению в его ходе.

- Затраты должны быть обоснованы, то есть оправданы с экономической точки зрения.

- Каждая статья расходов должна иметь документальное подтверждение.

В спорных случаях следует обратиться к арбитражной практике. В суде представительскими сочтут расходы, удовлетворяющие одному из двух условий:

- прямо названы таковыми в соответствующем пункте Налогового кодекса РФ;

- их разрешено включить в представительские отдельными нормативными актами налоговой службы или Министерства финансов РФ.

Документы для подтверждения представительских расходов

Несмотря на законодательное требование документального подтверждения представительских расходов, не выработано единого стандарта или перечня таких бумаг. Можно сказать, что наличие официальных бумаг обязательно, но форма их не унифицирована. Этот вопрос решается учетной политикой самой организации. В качестве таких актов могут выступать:

- приказ директора о проведении мероприятия по представительству – обязательно указать цель, дату, время и место организации приема, перечислить контрагентов, принимающих участие, а также привести имена ответственных и контролирующих лиц;

- программа будущего мероприятия – не будет действительной без приказа, в ней основные этапы представительской встречи нужно привязать к конкретным датам и времени;

- смета мероприятия – роспись расходов по конкретным статьям (транспортной, буфетной и др.), лучше создать ее на каждый этап отдельно, обязательно утвердить у руководства;

- отчет о проведенном мероприятии – составляется ответственным лицом, указанным в приказе, в нем отражаются все те же позиции, что и в приказе, плюс конкретный достигнутый результат каждого этапа (особенно если в ходе мероприятия были заключены какие-либо официальные договоры, подписаны документы);

- акт на списание данного вида расходов – несет информацию о точной сумме по всем видам представительских затрат (этот документ нужно заверить не только у руководителя, но и у главбуха);

- платежные документы, которые подтверждают расходы: чеки, счета-фактуры, акты выполненных работ и др.

ДЛЯ ИНФОРМАЦИИ! В случае рассмотрения спора в арбитражном суде приоритет будут иметь организации, которые озаботились как предварительными подтверждающими документами (приказ, смета, программа), так и итоговыми (отчет, акт).

Нормирование представительских расходов

Закон не разрешает тратить в представительских целях бесконтрольные суммы, потом списывая их, тем самым снижая базу налога на прибыль. Установлен жесткий лимит для данного вида затрат. Запрещено тратить в качестве представительских средства в размере свыше 4% от фонда оплаты труда на данный отчетный период (п. 2 ст. 264 НК РФ).

Поскольку с течением времени расходы на оплату труда растут, увеличивается и предельное значение представительских расходов. Если, к примеру, в 1 квартале представительских мероприятий не проводилось или денег затрачено на них было меньше нормы, то в остальных кварталах можно будет «разгуляться» – учесть больше средств по этой статье. Естественно, речь идет только об итогах текущего года.

Высчитывать необходимую сумму ограничений по представительским расходам допустимо одним из 3 способов.

1 способ – квартальный. При заполнении декларации налога на прибыль в конце каждого квартала производят учет представительских расходов, принимая во внимание фонд оплаты труда за этот квартал.

Этот способ удобнее для фирм с кассовым методом определения доходов и расходов.

При превышении представительских расходов в период квартала образуется отложенное налоговое обязательство, которое может быть сторнировано по итогам года.

2 способ – годичный. Годовые бюджеты фирм обычно не слишком отличаются.

Это позволяет при планировании следующего года сразу отвести примерные 4% от фонда оплаты труда прошлого года на представительские расходы, а затем разделить эту сумму на кварталы.

Ненормативных затрат при этом способе не будет, но придется постоянно проводить корректировку запланированных и фактических показателей.

3 способ – должностной. Фирма устанавливает, какие должностные лица могут быть ответственными за представительские мероприятия и какие максимальные суммы они могут на это истратить. Важно, чтобы расходы были осуществлены исключительно на заявленные цели. Необходима будет проверка на соответствие 4%-ному лимиту.

Роль представительских расходов в базе налога на прибыль

Представительские расходы вычитаются из сумм, составляющих чистую прибыль предприятия, тем самым уменьшая налоговую базу. При этом входной НДС также вычитается. Если в следующих отчетных периодах расходы укладываются в 4-процентный лимит, НДС с них также может быть принят к вычету.

Именно по этой причине «ломаются копья» относительно признания или непризнания различных расходов представительскими. Даже если организация мероприятия по факту потребовала издержек, не включаемых в представительские расходы Налоговым кодексом, их нельзя включить в эти затраты для снижения налогооблагаемой базы.

НАПРИМЕР. ООО «Кассандра» организовало встречу с представителями других организаций для обговаривания условий сотрудничества. На это мероприятие было затрачено 140 тыс. руб. Из этих средств на прием-обед было затрачено 70 тыс. руб.

, на буфетное обслуживание – 25 тыс. руб., на провоз участников к месту обеда и обратно на фирму – 20 тыс. руб., на посещение представления в театре – 10 тыс. руб., на экскурсию по памятным местам города – 15 тыс. руб.

, на цветы и сувениры для участников – 45 тыс. руб.

На представительские расходы в этом случае можно списать только 115 тыс. руб., то есть сумму расходов на прием, буфетное обслуживание и транспорт. Остальные средства в размере 25 тыс. руб. должны быть выплачены из чистой прибыли после вычисления суммы налога.

ОБРАТИТЕ ВНИМАНИЕ! Представительские расходы принимаются к вычету только у налогоплательщиков, использующих общую систему налогообложения. В ст. 346.

16 НК РФ приведен перечень расходов, на которые может уменьшать базу плательщик, работающий по УСН – представительские расходы в этом перечне отсутствуют.

Предприниматели, «сидящие» на льготных системах налогообложения, могут использовать на представительские траты только средства из чистой прибыли (разницу между доходами и расходами).

Представительские расходы и бухучет

Если для налогового учета очень важно определение категории «представительские расходы», то в бухгалтерском учете они отдельно не выделяются. Они проводятся как затраты по обычным видам деятельности, а именно:

- материальные затраты;

- амортизационные;

- связанные с оплатой труда и соцвыплатами;

- прочие.

Логичнее всего отнести представительские расходы к категории «прочие». П. 8 ПБУ 10/99 говорит о том, что организация сама вправе формировать их перечень для целей бухучета. В зависимости от особенностей деятельности фирмы, эти расходы можно отразить как общехозяйственные или расходы на продажи. При этом может осуществляться корреспонденция со счетом учета расчетов или матценностей.

Проводки таких расходов будут осуществляться по счетам 26 (в основном для промышленных организаций) или 44 (чаще используют торговые фирмы):

- дебет 26 «Общехозяйственные расходы» или 44 «Расходы на продажу», кредит 60 «Расчеты с поставщиками и подрядчиками» – приняты к учету услуги или работы, имеющие отношение к представительским расходам;

- дебет 26 «Общехозяйственные расходы» или 44 «Расходы на продажу», кредит 10 «Материалы» – списаны материальные ценности для представительского мероприятия (например, продукты, напитки, алкоголь).

НАПРИМЕР. ООО «Артаболена» платит авансовые отчисления по налогу на прибыль каждый месяц, считая их по факту прибыли. За 11 месяцев 2016 года расходы на оплату труда в ООО «Артаболена» составили 300 тыс. руб. Представительские расходы (без НДС) за эти 11 месяцев составили 13 тыс. руб.

Рассчитывая годовой налог на прибыль, ООО «Артаболена» может учесть представительские расходы в размере не более 4% от 300 000 руб., то есть 12 000 руб. Таким образом, получается сверхнорматив по представительским расходам в размере 1 тыс. руб. С точки зрения налогообложения, это будет постоянной разницей, диктующей постоянное налоговое обязательство.

Проводка будет выглядеть так:

- дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Расчеты по налогу на прибыль» – 24% от 1000 руб. – 240 руб. – отражение постоянного налогового обязательства.

В последний месяц 2016 года расходы на оплату труда в ООО «Артаболена» составили 35 тыс. руб., значит, за год они составят 300 000 + 35 000 = 335 000 руб. В этот месяц представительских мероприятий не проводилось.

Значит, сумма соответствующих расходов осталась неизменной – 13 000 руб. НК РФ позволяет учесть представительские расходы в размере 4% от 335 тыс. руб., то есть 13 400 руб.

Поэтому, несмотря на перерасход в течение года, по его итогам ООО «Артаболена» уложилась в норматив по представительским расходам. В бухучете будет записано:

- дебет 99, субсчет «Постоянные налоговые обязательства», кредит 68, субсчет «Расчеты по налогу на прибыль» – сумма ранее начисленного налогового обязательства в 240 руб. сторнирована.

Источник: https://assistentus.ru/buhuchet/predstavitelskiye-rashody/

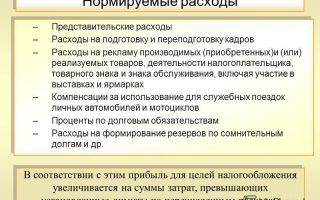

Учет нормируемых расходов для целей налогообложения

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Не все расходы организации можно учесть при расчете налоговой базы по налогу на прибыль полностью. Существуют затраты, которые уменьшают базу частично, в пределах установленных норм. В учете таких расходов есть свои особенности.

Рисунок 1.

Ведя разговор об учете принимаемых нормируемых расходов для целей налогообложения, следует остановиться на проблеме вычета по НДС. Налог на добавленную стоимость можно принять к вычету, если выполняются следующие условия:

- товары, работы или услуги приобретены для дальнейших операций, облагаемых НДС;

- товары, работы, услуги оприходованы;

- наличие счета-фактуры от поставщика.

Замечание 1

С $2015$ года из пункта $7$ статьи $171$ НКРФ исключен второй абзац, по которому НДС по расходам нормируемым, учитываемым при расчете налога на прибыль, подлежат вычету в пределах нормативов. На сегодняшний день, в пределах нормативов к вычету относится НДС только с представительских расходов, которые относятся к нормируемым.

Нормы для расходов указаны в Налоговом кодексе и в постановлениях Правительства Российской Федерации. Возможно установление норм в особом порядке.

К расходам, нормируемым в соответствии с Налоговым кодексом, относятся:

- затраты на рекламу,

- добровольное страхование работников,

- создание резерва по сомнительным долгам,

- представительские расходы,

- проценты по заемным средствам,

- затраты, связанные с реализацией продукции СМИ и книг.

Подпункт $28$ пункта один статьи $264$ НКРФ гласит, что предприятия в прочие расходы, уменьшающие базу по налогу на прибыль, включают затраты на рекламу.

В пункте четыре этой же статьи определено, что расходы на рекламу могут уменьшать налоговую базу только в пределах одного процента выручки от реализации. Но это относится не ко всем рекламным затратам.

Не нормируются для целей налогообложения расходы:

- на рекламу через СМИ и телекоммуникационные сети;

- световую и прочую наружную рекламу, включая изготовление рекламных стендов и щитов;

- участие в выставках, экспозициях, ярмарках;

- оформление витрин, комнат образцов, выставок-продаж, демонстрационных залов;

- изготовление рекламных брошюр и каталогов;

- уценку товаров, полностью или же частично утративших свои качества при экспонировании.

Все прочие расходы на рекламу являются нормируемыми. Данные затраты нельзя списывать до момента, пока не определена сумма выручки от реализации. Нормируемые расходы на рекламу списываются после окончания квартала или месяца, в зависимости от отчетного периода. Затраты в пределах установленной нормы включаются в налоговую базу.

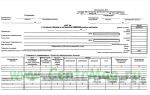

Приведенная ниже схема поможет понять, как учитывать рекламу в СМИ для целей налогообложения.

Рисунок 2.

Расходы, произведенные сверх норм не учтенные в одном отчетном периоде, можно признать в следующем отчетном периоде (в течении года). Согласно пп. $22$ пункта $1$ ст. $264$ НКРФ, представительские расходы входят в состав прочих расходов.

К ним относятся затраты, обусловленные проведением официальных приемов и обслуживанием представителей сторонних предприятий, участвующих в переговорах. Официальный прием – это завтрак, обед или другое аналогичное мероприятие.

К представительским расходам относятся также затраты, связанные с приемом и обслуживанием участников заседаний руководящего органа компании и официальных лиц принимающей стороны.

Расходы на доставку участников к месту встречи и обратно, обслуживание во время переговоров, оплата услуг стороннего переводчика — все это представительские расходы.

В составе расходов на представительские цели можно учесть стоимость спиртных напитков, которые приобретены для проведения официального мероприятия, но только при условии, если они подтверждены документально и экономически обоснованны. Оплату проживания в гостинице участников встречи нельзя включать в состав представительских расходов для целей налогообложения по налогу на прибыль. Не относятся к представительским и расходы на развлечения, отдых, профилактику или лечение заболеваний.

Замечание 2

[su_quote]

Согласно пункту $2$ статьи $264$ НКРФ, все виды представительских расходов нормируемые. Их стоимость включается в налоговую базу в сумме, не превышающей $4\%$ от суммы расходов на оплату труда за отчетный период. Расходы на представительские цели учитываются в следующем порядке.

Расходы на оплату труда рассчитываются нарастающим итогом с начала года и умножаются на четыре процента. Полученный результат сравнивается с суммой представительских расходов за тот же период.

Представительские расходы в рамках четырех процентов расходов на оплату труда за отчетный период включаются в налоговую базу.

Справка-расчет по нормируемым расходам может выглядеть следующим образом:

Рисунок 3.

Учет процентов по заемным средствам определен в статье $269$ НКРФ. Для учета в налоговой базе процентов необходимо определить способ расчета суммы процентов, включаемые в расходы. Существует два способа:

- исходя из средней ставки процентов,

- исходя из ставки рефинансирования Банка России.

Первый способ может использоваться налогоплательщиками, предполагающими взять одновременно несколько кредитов или займов. Второй способ имеют право применять все налогоплательщики. Выбранный способ учета процентов необходимо отразить в учетной политике.

В соответствии с пунктом $16$ ст. $255$ НКРФ затраты на добровольное пенсионное, медицинское страхование и на личное страхование сотрудников учитываются в налоговой базе в составе расходов на оплату труда. Взносы по добровольному страхованию включаются в расходы только по следующим договорам:

- долгосрочного страхования жизни, при сроке действия договора не менее пяти лет;

- негосударственного пенсионного обеспечения, если учет пенсионных взносов ведется на именных счетах участников негосударственных пенсионных фондов, с выплатой пенсии до окончания средств на именном счете участника, но в течение не менее $5$ лет;

- добровольного пенсионного страхования, если предусмотрена пожизненная выплата пенсий;

- добровольного личного страхования сотрудников, со сроком действия не менее $1$ года и если предусмотрена оплата страховщиками медицинских расходов;

- добровольного личного страхования на случай смерти или утраты трудоспособности в результате исполнения им трудовых обязанностей.

Для включения обозначенных взносов в расходы существуют определенные условия:

- страховая организация должна иметь лицензии на ведение соответствующих видов деятельности;

- расходы на добровольное страхование могут уменьшать налогооблагаемую базу в размере, в совокупности не превышающем двенадцати процентов суммы расходов на оплату труда.

- для взносов по договорам медицинского страхования, включаемых в расходы, лимит составляет только шесть процентов суммы расходов оплаты труда;

- взносы по договорам страхования, которые заключаются на случай смерти или утраты трудоспособности, в расходах не могут превышать пятнадцати тысяч рублей на одного работника.

Помимо фактических расходов налогоплательщики имеют право уменьшать налоговую базу на сумму начисленных резервов. Правила учета данных расходов определены в статье $266$ НКРФ.

Замечание 3

Сомнительным долгом считается дебиторская задолженность, которая возникла в результате реализации товаров, работ или услуг и не погашенная в установленные в договоре сроки, не обеспеченная при этом залогом, поручительством или банковской гарантией.

Отчисления в резервы по сомнительным долгам входят в состав внереализационных расходов.

Резерв по сомнительным долгам может быть использован только на покрытие убытков от безнадежных долгов, то есть тех долгов, по которым истек срок исковой давности или нет возможности их изъять.

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Компании, которые реализуют периодические печатные издания, в составе прочих расходов учитывают затраты на бракованные, утратившие товарный вид или недостающие экземпляры. Но такие расходы не могут превышать семи процентов стоимости всего тиража определенного номера периодического печатного издания.

Периодические печатные издания можно списать, если они не проданы до выхода следующего номера, непериодические издания только после истечения двух лет со дня выхода в свет, календари только после 1 апреля года, к которому они относятся.

Указанные расходы нормируются, и не могут превышать 10% стоимости тиража данного номера периодического издания или книжной продукции.

Источник: https://spravochnick.ru/buhgalterskiy_uchet_i_audit/uchet_normiruemyh_rashodov_dlya_celey_nalogooblozheniya/

Представительские расходы документальное оформление 2018

Затраты на представительские мероприятия продолжают оставаться одними из самых спорных. Уж такова их юридическая природа. Что к ним относится? Как они нормируются? Поможем снизить налоговые риски, расскажем как оформить в 2018 году и приведем образец проводок.

Мероприятия

При налогообложении можно учитывать представительские расходы. Документальное оформление в 2018 году при этом продолжает оставаться необходимостью. В эту категорию входят затраты на проведение следующих мероприятий:

- Ведение переговоров с партнерами компании или клиентами. Сюда причисляют и контрагентов — потенциальных или ныне сотрудничающих с фирмой.

- Заседания органов высшего руководства организации – совета директоров, председателей правления, наблюдательного совета.

Общепринятые разрешенные затраты

Совершая представительские расходы, документальное оформление необходимо только для официальных затрат, к которым причисляют такие:

- Проведение официальных приемов, встреч и заседаний (учитываются завтраки, обеды и другие аналогичные траты), проходящих как на территории организации, так и вне ее (рестораны, гостиницы). В эту категорию входят траты на алкогольные напитки.

- Транспортные расходы на доставку гостей к месту проведения мероприятия и обратно.

- Услуги и затраты на буфет.

- Оплата работы переводчиков, которые не состоят в штате компании.

Стоп-затраты

При налогообложении нельзя учесть такие статьи расходов:

- Любые развлекательные (экскурсии, боулинг, бильярд и пр.) и оздоровительные (бассейны, фитнес-залы, сауны) мероприятия для сотрудников и клиентов, деловых партнеров.

- Затраты на проживание и оплату проезда для лиц, прибывших из других населенных пунктов.

- Приобретение презентов, подарков, наград и дипломов, вручаемых участникам.

Документальное оформление 2018

Чтобы подтвердить представительские расходы, оформление документов первичного учета необходимо для налогообложения. Туда входят все накладные и акты. Кроме этого, следует составлять отчет о прошедшем мероприятии, который утверждает руководитель компании. В отчете прописывают следующие пункты:

- Место и дата проведения мероприятия.

- Программа, согласно которой мероприятие было проведено.

- Полный состав участников со стороны принимающих и приглашенных.

- Величина затрат на проведение события.

Проводя оформление представительских расходов, в документе необходимо указывать, были ли заключены в процессе какие-либо сделки с партнерами. Такой документ послужит подтверждением того факта, что все затраты были сопряжены с организацией представительского раута.

Перед тем как как оформить представительские расходы, состоящие из вышеперечисленных отчетов, желательно позаботиться о двух дополнительных документах:

- Приказе на проведение представительского мероприятия, подписанном руководителем. В нем должны ясно отражаться цель события, которое вызвало подобные затраты, а также перечень сотрудников компании, которые будут принимать в нем участие.

- Смете расходов, подтвержденной личной подписью руководителя.

Представленные образцы демонстрируют, как правильно оформить представительские расходы. Их можно использовать на любом предприятии РФ.

Приказ о проведении официального мероприятия

Смета на представительские расходы

Отчет о проведении официальной встречи

Представительские расходы на командировку

К представительским расходам командированного сотрудника можно отнести затраты:

- на официальный прием и (или) обслуживание (в т. ч. буфетное) представителей других организаций, а также официальных лиц самой организации;

- на транспортное обеспечение доставки к месту проведения представительского мероприятия и (или) заседания руководящего органа и обратно;

- на оплату услуг переводчиков (не состоящих в штате организации) во время представительских мероприятий.К представительским расходам не относятся расходы на организацию развлечений, отдыха, профилактики или лечения заболеваний.

Такие правила установлены пунктом 2 статьи 264 Налогового кодекса РФ.

Чтобы обосновать представительские расходы в командировке, достаточно двух документов:

- отчет о представительских расходах, который утвердил руководитель организации;

- авансовый отчет.

К двум отчетам сотрудник прикладывает первичные документы, например кассовые чеки, акты и прочее. Такие требования содержаться в письмах ФНС России от 8 мая 2014 № ГД-4-3/8852, Минфина России от 10 апреля 2014 № 03-03-РЗ/16288.

Проводки

В бухучете представительские расходы в полном объеме спишите на затраты по обычным видам деятельности (п. 5, 7 ПБУ 10/99). Проводки следующие:

Дебет 26 (44) Кредит 71

– отражены представительские расходы;

Дебет 19 Кредит 71

– учтен НДС по расходам, понесенным через подотчетное лицо.

Источник: https://buhguru.com/nalog-na-pribyl/predstavitelskie-rashodyi.html

Нормируемые расходы при расчете налога на прибыль

При расчете налога на прибыль в расходы, которые учитываются при расчете налоговой базы, включаются экономически обоснованные и документально подтвержденные затраты. Сделать это можно в случае, если они произведены в ходе деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Однако некоторые виды затрат компания не может включить в расчет налоговой базы в полном объеме. Такие расходы называются нормируемыми.

К ним, в частности, относятся:

- потери от недостачи и порчи при хранении и транспортировке МПЗ (подп. 2 п. 7 ст. 254 НК РФ);

- страхование жизни, негосударственное пенсионное обеспечение, пенсионное и личное страхование (п. 16 ст. 255 НК РФ);

- расходы на компенсацию за использование для служебных поездок личных легковых автомобилей и мотоциклов (подп. 11 п. 1 ст. 264 НК РФ);

- расходы на рацион питания экипажей морских, речных и воздушных судов (подп. 13 п. 1 ст. 264 НК РФ);

- плата государственному или частному нотариусу за нотариальное оформление (подп. 16 п. 1 ст. 264 НК РФ);

- расходы на содержание вахтовых и временных поселков, включая все объекты жилищно-коммунального и социально-бытового назначения, подсобных хозяйств и иных аналогичных служб, в организациях, осуществляющих свою деятельность вахтовым способом или работающих в полевых (экспедиционных) условиях (подп. 32 п. 1 ст. 264 НК РФ);

- расходы на замену бракованных, утративших товарный вид в процессе перевозки или реализации и недостающих экземпляров периодических печатных изданий в упаковках (подп. 43 п. 1 ст. 264 НК РФ);

- потери в виде стоимости бракованной, утратившей товарный вид, а также нереализованной продукции СМИ и книжной продукции (для налогоплательщиков, которые производят и выпускают СМИ и книжную продукцию), а также расходы на списание и утилизацию бракованной, утратившей товарный вид и нереализованной продукции СМИ и книжной продукции (подп. 44 п. 1 ст. 264 НК РФ);

- представительские расходы (п. 2 ст. 264 НК РФ);

- рекламные расходы (п. 4 ст. 264 НК РФ);

- проценты по кредитным или заемным средствам (подп. 2 п. 1 ст. 265, ст. 269 НК РФ);

- убыток от реализации или уступки права требования до наступления срока платежа (п. 1 ст. 279 НК РФ).

Нормативы могут быть установлены:

- в виде фиксированных сумм (например, компенсация за использование транспортного средства сотрудника);

- в процентном отношении от установленного показателя (например, фонда оплаты труда и или выручки). В этом случае расчет необходимо производить по итогам каждого отчетного периода по налогу на прибыль нарастающим итогом (п. 7 ст. 274, п. 2 ст. 285 НК РФ).

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерн

Попробовать

Другие статьи по теме «Налоги»

Сдаем нулевые декларации

Декларация по УСН

Налог на прибыль

НДС

Кто обязан платить НДС?

До какого числа нужно подать декларацию по НДС?

Когда представить к вычету счета-фактуры, полученные в начале квартала?

Как платить НДС по операциям, не подлежащим налогообложению

Как установить место реализации товаров, работ, услуг

Как учитывать НДС организации, которая получила освобождение от уплаты этого налога

Как организации (ИП) на ОСНО не платить НДС

Как вести книги покупок, книги продаж и журналы учета счетов-фактур

Когда нужно восстановить НДС, принятый к вычету

Как восстановить НДС по основным средствам и нематериальным активам

Как возместить НДС, пользуясь заявительным порядком

Как возместить НДС в общем порядке

Как учитывать входной НДС компании на упрощенке

В каких случаях нужно выполнять обязанности налогового агента

Как заплатить НДС налоговому агенту

Как налоговому агенту принять НДС к вычету

Как налоговому агенту составить счет-фактуру

Как рассчитать НДС налоговому агенту

Как принять к вычету НДС при перечислении аванса поставщику (исполнителю)

Как начислить НДС при получении аванса от покупателя (заказчика)

На что обратить внимание при получении счета-фактуры

В каких случаях нужно выставить счет-фактуру покупателю

Как оформить счет-фактуру посреднику, который реализует товары (работы, услуги) заказчика

Как сдать декларацию по НДС

Как снизить риски при подаче декларации по НДС с 2015 года?

НДФЛ

КБК

Другие платежи

Источник: https://kontur.ru/spravka/109-normiruemie_rashodi

Нормируемые расходы в налоговом и бухгалтерском учете

Далеко не все расходы можно учесть в налоговой базе по налогу на прибыль в полном объеме. Есть затраты, которые уменьшают базу только частично, в пределах норм. В учете каждого такого расхода есть свои нюансы.

Буква закона

Налоговый вычет по нормируемым расходам

Говоря об учете нормируемых расходов для целей исчисления налога на прибыль, нельзя не остановиться на проблеме вычета по НДС. Напомним, что НДС по товарам, работам или услугам можно принять к вычету, если выполнены следующие условия (п. 2 ст. 171 и п. 1 ст. 172 НК РФ):

- товары (работы, услуги) приобретены для операций, признаваемых объектами налогообложения по НДС;

- товары (работы, услуги) оприходованы;

- есть счет-фактура от поставщика.

Однако в пункте 7 статьи 171 НК РФ содержится еще одно условие. Если расходы для исчисления налога на прибыль учитываются в пределах норм, НДС по этим расходам также подлежит вычету в размере, соответствующем нормам.

Нормы для одних расходов указаны в Налоговом кодексе (как правило, в процентах от определенного показателя), для других — в постановлениях Правительства РФ (в виде фиксированных величин). В отдельных случаях нормы устанавливаются в особом порядке. Расскажем о наиболее распространенных видах нормируемых расходов и их учете.

Нормы, установленные Налоговым кодексом

К расходам, нормы по которым установлены Налоговым кодексом, относятся затраты на рекламу, добровольное страхование работников, создание резерва по сомнительным долгам, представительские расходы, проценты по заемным средствам, а также затраты, связанные с реализацией продукции СМИ и книг.

Расходы на рекламу

Согласно подпункту 28 пункта 1 статьи 264 НК РФ организации в составе прочих расходов, уменьшающих базу по налогу на прибыль, учитывают затраты на рекламу производимых, приобретенных и реализуемых товаров, а также работ, услуг, деятельности, товарного знака и знака обслуживания.

В пункте 4 той же статьи зафиксировано, что расходы на рекламу могут уменьшить налоговую базу только в пределах 1% выручки от реализации, определяемой в соответствии с 249-й статьей НК РФ. Правда, относится это не ко всем видам рекламных затрат.

Так, не нормируются для целей налогообложения расходы:

- на рекламные мероприятия через СМИ (в том числе объявления в печати, по радио и телевидению) и телекоммуникационные сети;

- световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- участие в выставках, ярмарках, экспозициях; оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов; изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах (работах, услугах), товарных знаках и знаках обслуживания или о самой организации; уценку товаров, полностью или частично потерявших свои качества при экспонировании.

Все остальные расходы на рекламу нормируются. Поясним, как нужно учитывать данные затраты. Списывать их до того момента, пока неизвестна сумма выручки от реализации, нельзя.

Вопрос о том, можно ли учесть нормируемые расходы на рекламу, решается после окончания отчетного периода по налогу на прибыль (квартала или месяца).

Определив норму, бухгалтер сравнивает ее с фактическими расходами, которые подлежат нормированию. Затраты в пределах нормы включаются в налоговую базу.

Как поступить с расходами, которые произведены сверх норм? Налоговым периодом по налогу на прибыль согласно пункту 1 статьи 285 НК РФ является календарный год. Налоговая база рассчитывается нарастающим итогом с начала года. Поэтому до окончания налогового периода расходы, не учтенные в одном отчетном периоде, можно признать в следующем отчетном периоде.

Представительские расходы

Как сказано в подпункте 22 пункта 1 статьи 264 НК РФ, представительские расходы учитываются в составе прочих расходов.

К ним относятся затраты, связанные с проведением официального приема и обслуживанием представителей других организаций, участвующих в переговорах с целью установления и поддержания сотрудничества.

Понятие «официальный прием» раскрыто в пункте 2 указанной статьи. Это завтрак, обед или иное аналогичное мероприятие.

В том же пункте представительские расходы детализированы.

К ним, в частности, относятся не только затраты, связанные с официальным приемом и (или) обслуживанием представителей других организаций, но также участников, прибывших на заседания совета директоров (иного руководящего органа фирмы), и официальных лиц принимающей стороны.

Расходы на транспортное обеспечение доставки участников к месту проведения мероприятия и обратно, буфетное обслуживание во время переговоров, оплата услуг переводчика, не состоящего в штате, — все это также представительские расходы.

Можно ли учесть в составе представительских расходов стоимость спиртных напитков, приобретенных для проведения официального мероприятия? Да, можно. Но при условии, что такие затраты соответствуют критериям, установленным в пункте 1 статьи 252 НК РФ. Иначе говоря, если они документально подтверждены и экономически обоснованны.

Источник: https://www.RNK.ru/article/68367-red-normiruemye-rashody-v-nalogovom-i-buhgalterskom-uchete

Отражение представительских расходов в налоговом учете

Представительские расходы, которые так или иные возникают у любой уважающей себя компании при соблюдении делового этикета и взаимодействии с настоящими и будущими партнерами, должны быть должным образом отражены в обоих видах учета: бухгалтерском и налоговом. Делается это для корректировки налогооблагаемой базы организации и в целях соблюдения требований налогового и иного законодательства.

Оформление представительских затрат

К представительским расходам относится величина затрат, понесенных организацией для проведения официальных мероприятий, но только во время проведения деловых переговоров.

Это могут быть как затраты на обслуживание мероприятия (банкет или обеспечение необходимой канцелярией), так и издержки, связанные с необходимостью доставки участников переговоров к месту их проведения.

Участники мероприятия — это или руководители компаний как будущих, так и настоящих партнеров, так и высшее руководство одной компании (члены Совета директоров). Для начала ваш бухгалтер из всех видов издержек должен выбрать те, которые относятся к представительским по действующему законодательству 2014 года.

Необходимость обоснования экономической целесообразности

Для того чтобы затраты вашей компании признали в инспекции УФНС, одних только документов, подтверждающих статус затрат, недостаточно. Потребуется еще и обосновать их экономическую целесообразность. Что это такое и как это оформить?

Экономическая обоснованность — это положительная взаимосвязь между понесенными представительскими издержками и ростом финансовой выгоды компании, заключающейся в увеличении объемов продаж товаров или услуг (естественно, в зависимости от специфики деятельности).

Такие расходы могут быть понесены не только в поддержку уже существующих договоров, например для их пролонгации, но и для налаживания деловых контактов с перспективой на заключение новых контрактов.

То есть проведение переговоров будет считаться экономически обоснованным в том случае, если компании-организатору удастся доказать свою положительную от их проведения выгоду.

Так могут ли налоговые органы отказать в уменьшении базы налогообложения, если контракт все таки заключен не был? Теоретически могут, и на практике такие случаи, увы, не редкость.

Например, мероприятие было проведено во втором квартале 2014 года, а договор будет заключен в лучшем случае в следующем году.

Компания имеет право провести издержки отчетным периодом, но налоговики могут и отказать в уменьшении базы налогообложения.

В этом случае компании поможет арбитраж, который зачастую выносит решение не в пользу налоговиков. Суд чаще всего руководствуется тем, что выгода может быть и отложенной, и мероприятие даст какой-то конкретный результат через некоторый промежуток времени.

Чтобы не довести дело до разбирательства, важно сразу же правильно оформить свои понесенные затраты по нужным статьям.

Представительские расходы в случае невозможности подтверждения экономической целесообразности в отчетном налоговом периоде (отчет по ним ведется именно в том периоде деятельности, когда они были понесены), относятся не на счет прочих расходов, а включаются в состав внереализационных. [goo_mid]

На основании статьи 265 НК РФ (статья 25 пункт 1 подпункт 11) указывается, что такая деятельность, как проведенное официальное мероприятие, в настоящее время не дала ожидаемого положительного результата. Потребуется и составление дополнительного акта, в котором будет указана вся сумма понесенных издержек с разбиением по элементам затрат. Подписать его обязан только руководитель компании.

Норматив затрат и его контроль

Статья 264 НК РФ определяет величину представительских расходов как 4 процента от суммы всех затрат налогоплательщика, понесенных на оплату труда работников компании в отчетном периоде.

Так как такой вид затрат, как оплата труда, величина непостоянная и в течение одного периода постоянно изменяется, то и единую сумму представительских расходов сразу обозначить нельзя — она тоже будет величиной непостоянной.

Для контроля этого показателя составляется так называемая бухгалтерская справка. Этот документ должен включать в себя информацию о виде расходов, норме принятых к налоговому учету расходов и информацию об их оплате.

В каждой графе обязательно указывайте документ, подтверждающий понесенные расходы (платежная ведомость, авансовый отчет). Справка формируется нарастающим итогом.

То есть сначала вы формируете первый отчетный период, затем второй и так далее.

Подитогом каждого отчетного периода должна стать сумма расходов и предельный высчитанная норма. Естественно, сумма представительских расходов может быть как меньше так и ниже, чем эта расчетная норма, но налоговые органы примут к учету лишь ту сумму, которая в этот норматив укладывается и не превышает установленных законом 4% от затрат на оплаты труда.

Составление бухгалтерской справки обязательно и в том случае, если размер представительских издержек превышает расчетную норму от суммы расходов на оплату труда работников.

Затраты на оплату труда должны определяться на основании положений статьи 255 Налогового Кодекса РФ и рассчитываться за тот период, в котором проводятся представительские издержки. Период — это кварталы или помесячно — в зависимости от того, с какой частотой компания перечисляет авансовый платеж за прибыль. Расчет ведется нарастающим итогом с начала текущего года.

Разница между налоговой и бухгалтерской прибылью

Виды разниц

Как же быть с появляющейся разницей в величинах прибыли, принимающейся отдельно в каждом из видов чета? Ведь бухгалтерский учет не устанавливает каких-либо процентных или фиксированных рамок для величины представительских издержек?

Разница в прибыли, возникающая при несоответствии представительских расходов и того, какой получилась норма, может быть двух видов — постоянной и временной.

Постоянная разница — это тот случай, когда налогоплательщик понес определенные затраты, которые можно списать на бухгалтерский учет, но из-за некоторых обстоятельств (например, утеря платежных документов или наличие таких документов, которые не признаются налоговиками в качестве платежных) их нельзя считать уменьшающими налогооблагаемую базу.

[su_quote]

Другими словами, если представительские расходы имели место быть, но подтвердить их так, как требуют налоговики нельзя, то разница в прибыли останется навсегда, то есть будет постоянной и неизменной. Истратили средства организации на мероприятие, но не можете это подтвердить? Ждите появления постоянной разницы в прибыли в отчетном периоде.

Временная разница — это когда в налоговом и бухгалтерском учете не совпадает момент признания доходов и расходов. То есть в нашем примере, когда налогоплательщик может учитывать и текущие представительские расходы в конкретном размере, и расходы за предыдущие периоды — при изменении затрат на оплату труда и, ведь в этом случае меняется и норма.

Временная разница также может быть двух видов — налогооблагаемая (прибыль по бухучету на текущий момент признается в размере большем, чем по налоговому) и вычитаемая (когда прибыль по бухучету получается в размере меньшем, чем в налоговом учете).

Пример расчета временной разницы

Если за первый квартал 2014 года величина представительских затрат была в размере 10000 рублей, а 4% (норматив к отражению в налоговом учете) от расходов на оплату труда — 8000 рублей, то разница в 2000 рублей не может быть признана уменьшающей налогооблагаемую базу, и она-то и будет признаваться временной разницей. Списание ее в налоговом учете первого квартала 2014 года будет невозможно. Причем разница будет вычитаемой, ведь прибыль в бухгалтерском учете будет меньше, чем в том же налоговом.

Провести ее в следующем периоде можно следующим образом. Величина, требуемая к доначислению, определяется перемножением излишней суммы и налоговой ставки, то есть в указанном примере это будет 2000*24%=480 рублей. Сумма в 480 рублей будет называться отложенным налоговым активом. Его отражают на 09 счете, и он входит в бухгалтерский баланс.

Провести его можно тогда, когда сумма в 4% от понесенных издержек на оплату труда будет больше, чем представительские расходы, тогда мы сможем вычесть временную разницу из налогооблагаемой базы.

Заключение

Представительские затраты нормируются государством только в налоговом учете. Тем не менее, проводки выполняются в каждом отчетном периоде и важно выполнять их правильно.

Поэтому для соблюдения налогового законодательства разобраться с видами и причинами возникновения временных и постоянных разниц, и правильностью их отражения в проводках должен не только профильный бухгалтер, но и непосредственный руководитель организации.

Перед тем, как истратить средства компании на проведение мероприятия обязательно составьте смету, в который укажите реальную возможность отнесения издержек к представительским. Правильно оформляйте понесенные расходы.

Источник: http://CleverBuh.ru/buxgalterskij-i-nalogovij-uchet/otrazhenie-predstavitelskix-rasxodov-v-nalogovom-uchete/