Как пытаются обмануть проверочную программу по НДС

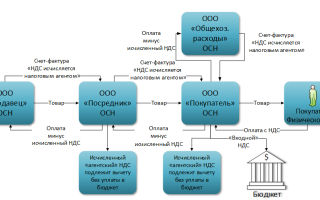

Однодневка — транзитер — покупатель. Такие цепочки инспекторы отслеживают и, если видят расхождения в отчетности контрагентов, запрашивают пояснения.

Однодневки подают уточненки с НДСк уплате в той сумме, которую покупатель поставил к вычету. Но по факту ничего не перечисляют. Компании думают, что на этом все заканчивается, ведь расхождений больше нет.

А на самом деле тщательная проверка только начинается.

Все декларации по НДС загружаются в единую базу. Затем программа ФНС сверяет каждый счет-фактуру в декларации поставщика и покупателя. Цель — выявить налоговые разрывы, когда покупатель заявил вычет, а поставщик не начислил налог.

Сейчас на камералках по НДС инспекторы в первую очередь проверяют цепочки из трех и более звеньев

Разрывы могут быть в результате ошибки у поставщика или покупателя. Добросовестные компании исправят ошибки, и вопросов у налоговиков не будет.

Другой вид разрывов возникает по сделкам с однодневками. Здесь возможно два способа. Первый — рискованный, его уже используют редко: покупатель приобретает напрямую у однодневки фиктивные товары или услуги.

Второй способ — товар реальный, но цена завышена за счет фиктивных перепродавцов — транзитеров. У таких транзитеров нет явных признаков однодневки. Например, они отвечают на запросы налоговиков, сдают ненулевую отчетность, арендуют помещение.

Руководитель транзитера может на проверке подтвердить сделки с покупателем. Таким образом, компании пытаются усложнить налоговикам проверку вычетов. Но инспекторы об этом знают, поэтому сейчас на камералках по НДС ищут цепочки из трех звеньев и более.

Главная задача — определить, кто получает выгоду от схемы, и снять у него вычеты.

Начинают с деклараций всех участников цепочки. Если однодневка не отчиталась или сдала нулевку, а ее покупатель-транзитер применил вычеты, то запросят пояснения по расхождениям. Однодневка сдает декларацию по той операции, по которой покупатель заявил вычеты. Но налог по факту не платит. В итоге формально расхождения в программе устранены, но бюджет денег так и не получил.

Компании считают, что раз расхождения устранены, то налоговики цепляться не будут. Это заблуждение. Инспекторы не прекращают налоговый контроль после того, как получают уточненку или первичную декларацию от однодневки.

Они проверяют реальность сделки по всей цепочке и, как правило, обнаруживают новые расхождения. Результатом, который устроит чиновников, должна быть уточненка покупателя-выгодоприобретателя.

В ней он должен убрать вычеты в сумме, которую не заплатила однодневка.

Таким образом, риски углубленных проверок для компаний, которые строят схему с однодневками, растут. Плюс для компаний в том, что камералка ограничена трехмесячным сроком. Поэтому налоговики могут не успеть доказать схему.

Но если общая сумма возможных доначислений НДС и налога на прибыль по фиктивным сделкам значительна, инспекторы назначат выездную ревизию. Средняя цена выездной проверки за девять месяцев 2016 года равна 14,6 млн руб.

Но в зависимости от региона средняя цена колеблется от 1,9 млн до 71,8 млн руб.

Источник: http://cc34.ru/novosti/item/356-kak-pytayutsya-obmanut-proverochnuyu-programmu-po-nds

КонсультантПлюс Краснодар — Банки будут высчитывать НДС в ваших платежках. Узнайте, кто попадет под подозрение

27.02.2018

Чтобы банкам было проще выявлять клиентов-юрлиц и ИП, уклоняющихся от налогов и отмывающих преступные доходы, Центробанк разработал специальную методичку, согласовав ее с ФНС.

Вы попадете под подозрение, если в ваших платежках не будет фигурировать НДС, вы совершаете платежи в адрес Почты России и переводите деньги на карты физлиц.

Зарплата на карту физлица, да еще без НДС? Подозрительно…

Как банки будут анализировать операции по вашим счетам и кто попадет «в разработку» – расскажем.

Методичка – в помощь

ЦБ разработал Методические рекомендации о подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма № 5-МР от 16.02.2018.

Цель методички – помочь банкам выявить клиентов с сомнительными операциями. Речь идет о тех, кто отмывает доходы, полученные преступным путем, не платит налоги и таможенные платежи, выводит средства из РФ.

Оценка деятельности клиентов будет производиться с использованием критерия признака уплаты налогов, в частности НДС.

Что это значит? Банкам необходимо выявлять клиентов, по счетам которых уплата налогов не осуществляется или осуществляется в незначительных размерах, не сопоставимых с масштабом деятельности владельца счета.

Составляя методичку, ЦБ ориентировался как на результаты своей надзорной деятельности, так и на информацию, полученную в рамках информационного взаимодействия с ФНС.

Приход с НДС, расход без НДС

В результате анализа кредитными организациями операций по банковским счетам отдельных клиентов может быть выявлено, что преобладающая часть денежных средств зачисляется на банковские счета клиентов с выделением НДС, а списывается клиентами в пользу контрагентов без НДС.

Это плохо, отмечает ЦБ. По информации ФНС, указанные операции зачастую совершаются клиентами в целях реализации схем, направленных на уход от уплаты НДС, либо намеренное занижение размера таких налога, в том числе схем, предусматривающих получение налогоплательщиком оснований для вычета и последующего возмещения НДС.

Что делать банкам

ЦБ предписывает банкам еженедельно анализировать операции клиентов на предмет соотношения объема денежных средств, поступивших на банковский счет клиентов с учетом НДС, и денежных средств, списанных с банковского счета клиентов без учета НДС.

Если все поступления на счет клиента идут с НДС, а все списания без НДС, то сумма НДС, подлежащего уплате в бюджет, должна составлять:

10% дебетового оборота по операциям, облагаемым по ставке НДС 10%;

18% дебетового оборота по операциям, облагаемым по ставке НДС 18%;

от 10% до 18% дебетового оборота по операциям, облагаемым по разным ставкам НДС.

| Поступления на счет с НДС | Списания со счета без НДС | Ставка НДС | Доля НДС, подлежащего уплате в бюджет (в % от оборота по счету) |

| 100% | 100% | 10% | 10% |

| 18% | 18% | ||

| 10% и 18% | от 10 до 18% |

С кого начнут

На начальном этапе применения настоящих методических рекомендаций ЦБ предлагает банкам уделять повышенное внимание тем операциям по счету клиента, при совершении которых доля платежей, связанных с зачислением денежных средств с НДС, в общем объеме зачислений денежных средств на банковский счет клиента составляет более 70%, а доля платежей, связанных со списанием денежных средств с НДС, составляет менее 30% в общем объеме списания денежных средств с банковского счета клиента.

|

В дальнейшем при анализе платежей с учетом НДС и без учета НДС по банковским счетам клиента соотношение таких платежей кредитная организация может изменять с учетом оценки риска клиента, масштаба и характера его деятельности.

Подозрительные переводы

В методичке приводится список переводов со счета клиентов без НДС, которые вызывают подозрение. Предположительно, такие платежи преследуют цель – неуплату налогов.

В число таких платежей входят:

- переводы денежных средств на счета филиалов ФГУП «Почта России»;

- переводы денежных средств на счета платежных агентов и банковских платежных агентов;

- переводы денежных средств юрлицами со своих банковских счетов на банковские счета физлиц, операции по которым совершаются с использованием банковских карт;

- переводы денежных средств на счета лиц, осуществляющих туроператорскую и турагентскую деятельность и иную деятельность по организации путешествий (туристическая деятельность).

Кто наиболее подозрителен

Банки будут присматриваться ко всем клиентам, которые проводят платежи без НДС и платят в бюджет НДС в сумме, меньшей, чем указано в рекомендациях ЦБ. Но некоторые виды бизнеса больше других будут подозревать в уклонении от уплаты налога при вышеназванных условиях.

К кому у банков будет повышенное внимание:

- сельскохозяйственная сфера и сферы торговли лесоматериалами, строительными материалами, в том числе при экспорте зерновых культур, растительных масел, рыбы (ракообразных и моллюсков), лесоматериалов, а также поступление сельскохозяйственного сырья, лесоматериалов во внутреннюю переработку, где клиенты, как правило, специализируются на перепродаже сельскохозяйственных культур, рыбы (ракообразных и моллюсков) лесоматериалов, строительных материалов и имеют основным либо дополнительным видом деятельности «Торговля оптовая зерном, необработанным табаком, семенами и кормами для сельскохозяйственных животных» (ОКВЭД 46.21), «Торговля оптовая прочими пищевыми продуктами, включая рыбу, ракообразных и моллюсков» (ОКВЭД 46.38), «Торговля оптовая лесоматериалами, строительными материалами и санитарно-техническим оборудованием» (ОКВЭД 46.73);

- переводы денежных средств в сфере оказания грузовых транспортных услуг автомобильным транспортом (ОКВЭД 49.4);

- переводы денежных средств в сфере строительства (раздел F по ОКВЭД);

- переводы денежных средств в сфере оптовой торговли металлоломом, включая лом черных и цветных металлов;

- переводы денежных средств в сфере предоставления персонала;

- переводы денежных средств в сфере торговли драгоценными металлами и драгоценными камнями, ювелирными изделиями из них и ломом таких изделий.

Последствия

Итак, банк выяснил, что клиент платит слишком маленький НДС, либо не платит его вообще. Что дальше?

А дальше банк должен провести анализ взаимосвязей таких клиентов с другими своими клиентами, в адрес которых производятся перечисления.

Банк будет запрашивать у перечисленных клиентов документы (их надлежащим образом заверенные копии), подтверждающие уплату клиентом НДС либо подтверждающие отсутствие оснований для уплаты НДС за налоговый период, в отношении которого запрошена информация.

Что будет, если клиент запрошенные банком документы не представит или у банка появится подозрение в их достоверности? В этом случае рекомендуется отказывать в приеме от клиента платежек через интернет-банк, в случае, если такое право предусмотрено в договоре кредитной организации с клиентом.

Кроме того, такие же действия банка предусмотрены для клиентов, по которым в ЕГРЮЛ внесена запись о недостоверности сведений о юрлице.

Вместе с тем ЦБ рекомендует возобновлять обслуживание клиента с использованием технологии дистанционного доступа к банковскому счету (включая интернет-банкинг) при условии предоставления клиентом запрошенных кредитной организацией документов, на основании которых банк сможет сделать вывод об отсутствии у него подозрений в том, что целью совершения операции является легализация (отмывание) доходов, полученных преступным путем, уход от налогообложения, а также отсутствия в ЕГРЮЛ записей о недостоверности сведений о данном клиенте.

P.S

В методичке ЦБ пояснил банкам, что уплата налогов и иных обязательных платежей в размере ниже обозначенного Банком России уровня не является единственным определяющим фактором для «автоматического» признания факта совершения клиентом сомнительных операций.

Источник: www.klerk.ru

Источник: http://www.cons.ru/news/5491-banki-budut-vyschityvat-nds-v-vashikh-platezhkakh-uznajte-kto-popadet-pod-podozrenie

Банки будут высчитывать НДС в ваших платежках. Узнайте, кто попадет под подозрение

Чтобы банкам было проще выявлять клиентов-юрлиц и ИП, уклоняющихся от налогов и отмывающих преступные доходы, Центробанк разработал специальную методичку, согласовав ее с ФНС.

Вы попадете под подозрение, если в ваших платежках не будет фигурировать НДС, вы совершаете платежи в адрес Почты России и переводите деньги на карты физлиц.

Зарплата на карту физлица, да еще без НДС? Подозрительно…

Как банки будут анализировать операции по вашим счетам и кто попадет «в разработку»– расскажем.

Методичка – в помощь

ЦБ разработал Методические рекомендации о подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма № 5-МР от 16.02.2018.

Цель методички – помочь банкам выявить клиентов с сомнительными операциями. Речь идет о тех, кто отмывает доходы, полученные преступным путем, не платит налоги и таможенные платежи, выводит средства из РФ.

Оценка деятельности клиентов будет производиться с использованием критерия признака уплаты налогов, в частности НДС.

Что это значит? Банкам необходимо выявлять клиентов, по счетам которых уплата налогов не осуществляется или осуществляется в незначительных размерах, не сопоставимых с масштабом деятельности владельца счета.

Составляя методичку, ЦБ ориентировался как на результаты своей надзорной деятельности, так и на информацию, полученную в рамках информационного взаимодействия с ФНС.

Приход с НДС, расход без НДС

В результате анализа кредитными организациями операций по банковским счетам отдельных клиентов может быть выявлено, что преобладающая часть денежных средств зачисляется на банковские счета клиентов с выделением НДС, а списывается клиентами в пользу контрагентов без НДС.

Это плохо, отмечает ЦБ. По информации ФНС, указанные операции зачастую совершаются клиентами в целях реализации схем, направленных на уход от уплаты НДС, либо намеренное занижение размера таких налога, в том числе схем, предусматривающих получение налогоплательщиком оснований для вычета и последующего возмещения НДС.

Что делать банкам

ЦБ предписывает банкам еженедельно анализировать операции клиентов на предмет соотношения объема денежных средств, поступивших на банковский счет клиентов с учетом НДС, и денежных средств, списанных с банковского счета клиентов без учета НДС.

Если все поступления на счет клиента идут с НДС, а все списания без НДС, то сумма НДС, подлежащего уплате в бюджет, должна составлять:

10% дебетового оборота по операциям, облагаемым по ставке НДС 10%;

18% дебетового оборота по операциям, облагаемым по ставке НДС 18%;

от 10% до 18% дебетового оборота по операциям, облагаемым по разным ставкам НДС.

| Поступления на счет с НДС | Списания со счета без НДС | Ставка НДС | Доля НДС, подлежащего уплате в бюджет (в % от оборота по счету) |

| 100% | 100% | 10% | 10% |

| 18% | 18% | ||

| 10% и 18% | от 10 до 18% |

С кого начнут

На начальном этапе применения настоящих методических рекомендаций ЦБ предлагает банкам уделять повышенное внимание тем операциям по счету клиента, при совершении которых доля платежей, связанных с зачислением денежных средств с НДС, в общем объеме зачислений денежных средств на банковский счет клиента составляет более 70%, а доля платежей, связанных со списанием денежных средств с НДС, составляет менее 30% в общем объеме списания денежных средств с банковского счета клиента.

| Поступления с НДС в общем объеме поступлений | Списания с НДС в общем объеме списаний | |

| Когда вам гарантировано повышенное внимание банка | 70% | 30% |

В дальнейшем при анализе платежей с учетом НДС и без учета НДС по банковским счетам клиента соотношение таких платежей кредитная организация может изменять с учетом оценки риска клиента, масштаба и характера его деятельности.

Подозрительные переводы

В методичке приводится список переводов со счета клиентов без НДС, которые вызывают подозрение. Предположительно, такие платежи преследуют цель – неуплату налогов.

В число таких платежей входят:

- переводы денежных средств на счета филиалов ФГУП «Почта России»;

- переводы денежных средств на счета платежных агентов и банковских платежных агентов;

- переводы денежных средств юрлицами со своих банковских счетов на банковские счета физлиц, операции по которым совершаются с использованием банковских карт;

- переводы денежных средств на счета лиц, осуществляющих туроператорскую и турагентскую деятельность и иную деятельность по организации путешествий (туристическая деятельность).

Кто наиболее подозрителен

Банки будут присматриваться ко всем клиентам, которые проводят платежи без НДС и платят в бюджет НДС в сумме, меньшей, чем указано в рекомендациях ЦБ. Но некоторые виды бизнеса больше других будут подозревать в уклонении от уплаты налога при вышеназванных условиях.

К кому у банков будет повышенное внимание:

- сельскохозяйственная сфера и сферы торговли лесоматериалами, строительными материалами, в том числе при экспорте зерновых культур, растительных масел, рыбы (ракообразных и моллюсков), лесоматериалов, а также поступление сельскохозяйственного сырья, лесоматериалов во внутреннюю переработку, где клиенты, как правило, специализируются на перепродаже сельскохозяйственных культур, рыбы (ракообразных и моллюсков) лесоматериалов, строительных материалов и имеют основным либо дополнительным видом деятельности «Торговля оптовая зерном, необработанным табаком, семенами и кормами для сельскохозяйственных животных» (ОКВЭД 46.21), «Торговля оптовая прочими пищевыми продуктами, включая рыбу, ракообразных и моллюсков» (ОКВЭД 46.38), «Торговля оптовая лесоматериалами, строительными материалами и санитарно-техническим оборудованием» (ОКВЭД 46.73);

- переводы денежных средств в сфере оказания грузовых транспортных услуг автомобильным транспортом (ОКВЭД 49.4);

- переводы денежных средств в сфере строительства (раздел F по ОКВЭД);

- переводы денежных средств в сфере оптовой торговли металлоломом, включая лом черных и цветных металлов;

- переводы денежных средств в сфере предоставления персонала;

- переводы денежных средств в сфере торговли драгоценными металлами и драгоценными камнями, ювелирными изделиями из них и ломом таких изделий.

Последствия

Итак, банк выяснил, что клиент платит слишком маленький НДС, либо не платит его вообще. Что дальше?

А дальше банк должен провести анализ взаимосвязей таких клиентов с другими своими клиентами, в адрес которых производятся перечисления.

Банк будет запрашивать у перечисленных клиентов документы (их надлежащим образом заверенные копии), подтверждающие уплату клиентом НДС либо подтверждающие отсутствие оснований для уплаты НДС за налоговый период, в отношении которого запрошена информация.

Что будет, если клиент запрошенные банком документы не представит или у банка появится подозрение в их достоверности? В этом случае рекомендуется отказывать в приеме от клиента платежек через интернет-банк, в случае, если такое право предусмотрено в договоре кредитной организации с клиентом.

Кроме того, такие же действия банка предусмотрены для клиентов, по которым в ЕГРЮЛ внесена запись о недостоверности сведений о юрлице.

Вместе с тем ЦБ рекомендует возобновлять обслуживание клиента с использованием технологии дистанционного доступа к банковскому счету (включая интернет-банкинг) при условии предоставления клиентом запрошенных кредитной организацией документов, на основании которых банк сможет сделать вывод об отсутствии у него подозрений в том, что целью совершения операции является легализация (отмывание) доходов, полученных преступным путем, уход от налогообложения, а также отсутствия в ЕГРЮЛ записей о недостоверности сведений о данном клиенте.

P.S

В методичке ЦБ пояснил банкам, что уплата налогов и иных обязательных платежей в размере ниже обозначенного Банком России уровня не является единственным определяющим фактором для «автоматического» признания факта совершения клиентом сомнительных операций.

Источник: http://kroosp.ru/banki-budut-vyschityvat-nds-v-vashih-platezhkah-uznajte-kto-popadet-pod-podozrenie/

Как не прослыть обнальщиком

Если вы предприниматель, любой банк может внезапно заблокировать доступ к счету.

Причина — подозрение в обнале. Но дело не в вас, дело в Центробанке.

Илья Аноним

сотрудник Тинькофф-банка

Россия борется с обналом и уходом от налогов. Существует целая индустрия обнала, и ЦБ постоянно ищет способы ее переиграть.

На нынешнем витке в борьбу включены банки: они обязаны блокировать любые операции, которые похожи на обнал. Под санкции банка могут попасть даже честные предприниматели: достаточно случайно провести несколько подозрительных операций.

В этой статье — как не стать случайной жертвой борьбы закона с хитростью.

Чтобы не подводить своих клиентов, банки вынуждены самостоятельно следить за подозрительными операциями. Для этого во всех банках есть отдел финмониторинга. Что именно и как мониторить, им говорит Центробанк.

Расскажем, что делать честным предпринимателям, чтобы их не посчитали обнальщиками.

Если ваша фирма работает с подозрительными компаниями, ее могут посчитать транзитером — частью цепочки по обналичиванию средств. Поэтому, прежде чем начать работу с новым поставщиком или клиентом, убедитесь в его надежности.

Подозрительно: контрагент находится по адресу массовой регистрации. Проверьте, сколько компаний зарегистрировано по адресу контрагента — проще всего сделать это на сайте ФНС. Вбейте в поисковик адрес и посмотрите, что за здание там расположено: если это не бизнес-центр и там зарегистрировано 15 фирм, то это адрес массовой регистрации.

Подозрительно: директор компании числится директором во многих других фирмах. Директора тоже можно проверить на сайте налоговой.

Очень подозрительно: у контрагента много арбитражных дел, исполнительных листов за неуплату налогов и исков от контрагентов за неисполнение обязательств. Проверяйте в картотеке арбитражных дел.

Всё и сразу можно проверить на сайте налоговой в разделе ЕГРЮЛ, в сервисах «Мое дело-бюро», «Спарк», «Контур-фокус». Если вы уже клиент «Тинькофф-бизнеса», проверить компанию можно прямо в личном кабинете.

В личный кабинет «Тинькофф-бизнеса» сразу подтягиваются данные из всех справочников, чтобы проверять контрагентов. С этим товарищем всё в порядке

Когда отправляете платеж, подробно описывайте его назначение: основание, дату, НДс. Если нет описания платежа, финмониторинг может начать расследование.

Если у банка возникнут подозрения в подлинности договоров или счетов, вас попросят их предоставить.

Обычно на предоставление дают хотя бы один рабочий день, за это время собрать документы реально, если они рядом. Сложнее, если оригиналы на подписи у контрагента.

Но чаще всего для подтверждения достаточно фотографий. Можно попросить контрагента сфотографировать документы на телефон и переслать.

Чтобы предупредить вопросы, подробно описывайте платежи и держите под рукой оригиналы или сканы договоров.

| Оплата по договору | Оплата по договору № 3005/16 от 06.07.2016, счет № 2134 от 19.04.2017 за колбасную продукцию. В т. ч. НДс (18%) 21 355-93 Р. |

| Авансовый платеж | Авансовый платеж за административный сбор по договору № 98/2017 от 01.01.2017. В т. ч. НДс (18%) 318-36 Р |

| Предоплата | Предоплата по договору генобязательство № STPCSI 1069/122113 от 12.12.2016 за терминальные услуги. Без налога (НДс). |

Подозрительно

Оплата по договору

Надежно

Оплата по договору № 3005/16 от 06.07.2016, счет № 2134 от 19.04.2017 за колбасную продукцию. В т. ч. НДс (18%) 21 355-93 Р.

Подозрительно

Авансовый платеж

Надежно

Авансовый платеж за административный сбор по договору № 98/2017 от 01.01.2017. В т. ч. НДс (18%) 318-36 Р

Надежно

Предоплата по договору генобязательство № STPCSI 1069/122113 от 12.12.2016 за терминальные услуги. Без налога (НДс).

Например, компания говорит государству: «Буду заниматься реставрацией произведений искусства» — поэтому выбирает «Деятельность в области художественного творчества» — код 90.03.

Надежно: ни у кого не возникнет вопросов, если такая компания получит деньги за реставрацию картины или антикварного столика из музейной коллекции. Эта деятельность соответствует зарегистрированным оквэдам.

Подозрительно: если придут деньги за абстрактные «финансово-консультационные услуги», проверка начнется наверняка. Еще налоговая может оштрафовать на 5000 Р за неправильное предоставление данных.

Как только ИП начинает снимать со счёта все деньги, к нему приходят с проверкой. ИП чаще всего задействованы как концевые звенья цепи обнала, поэтому здесь к ним особое внимание.

Подозрительно:ИП получает 300 тысяч и на следующий день снимает все деньги в банкомате.

В «Тинькофф-бизнесе» ИП могут бесплатно переводить до 150 000 рублей ежемесячно на собственную карту Tinkoff Black и получать кэшбэк за покупку колбасы. Но если каждый день вы получаете по 150 тысяч и тут же переводите на свою карту, после чего обналичиваете в банкомате — финмониторинг может заволноваться.

Компании обязаны платить налоги и взносы. Банки обязаны за этим следить.

Но есть нестыковка: компании могут открыть счета в нескольких банках и чисто теоретически платить налоги с любого из них — законом не запрещено.

Но следят за налогами все банки одновременно: каждый хочет, чтобы вы платили именно через него. В итоге, если у вас счета в двух банках, а платите вы налоги только с одного, второй банк начнет вас подозревать.

Безопасно: платить налоги параллельно со всех счетов. Например, с одного — подоходный, а с другого — взносы.

Иметь несколько счетов для бизнеса в нескольких банках — это хорошее дело. Если у одного из банков отзовут лицензию, заморозятся не все деньги.

Нормально: платить налоги и взносы с одного счёта и держать под рукой копию платежки, чтобы в случае чего показать ее финмониторингу.

Существует рекомендуемый ЦБ минимум налогов — 0,9% от оборота. Этот минимум отслеживает банк. Если за квартал вы заплатили налогов менее 0,9% оборота, с вами свяжутся.

Если компания или предприниматель работают с физическими лицами, то они почти всегда являются налоговым агентом и должны удержать и перечислить в налоговую НДФЛ за физлицо. Если вы отправите деньги физлицу, но не заплатите налог в течение суток — начнутся вопросы.

Банк не сразу блокирует обслуживание за подозрительные операции. Обычно процедура выглядит так:

- Специально обученный робот ловит подозрительные транзакции и выдает отчет.

- Живой аналитик смотрит на операции и решает, подозрительные они или нет. Если подозрения есть, открывается расследование.

- Сотрудник банка связывается с предпринимателем, чтобы запросить подтверждающие документы: счета, по которым идет оплата, копии договоров. Банки дают от 1 до 10 дней, чтобы предприниматель прислал нужные документы — обычно достаточно их сфотографировать и прислать фото. Если сомнений в честности нет, то расследование закрывают.

- Если предприниматель никак не ответил на запрос банка или не показывает документы, то блокируется дистанционное обслуживание счёта — нельзя будет зайти через интернет-банк и вывести деньги.

- Чтобы разблокировать обслуживание, предпринимателю достаточно предоставить запрошенные документы в банк. Если документов не будет, деньги так и останутся лежать на счете, но забрать их можно будет только после контакта с банком.

Финмониторинг работает, чтобы защищать всех клиентов банка от отзыва лицензии. Поэтому сотрудники никогда не блокируют обслуживание счёта без разбора, а реальные санкции начинаются, только когда предприниматель начинает скрываться. Случайно обслуживание счетов не блокируется.

- Проверяйте контрагентов.

- Подробно описывайте платежи.

- Работайте по своим оквэдам.

- Не снимайте все наличные.

- Платите налоги.

- Не занимайтесь обналом.

Источник: https://journal.tinkoff.ru/obnalichka/

Банки выявили новые схемы уклонения от уплаты НДС

ЦБ выпустил новые рекомендации для банков по выявлению операций с целью уклонения от налогов. Банкам предлагается отслеживать сомнительные операции клиентов, анализируя движение по их счетам на предмет уплаты исходящего НДС. Это значит, что под пристальное внимание попадут компании, по счетам которых платежи поступают с уплатой НДС, а списания проходят без учета НДС.

Как отслеживают схемы

Теперь, если поступления на счет клиента идут с НДС, а списания — без НДС, возрастают риски приостановления банком операций и блокировки счета.

ЦБ обязал банки обратить внимание на компании и предпринимателей, если зачисление платежей с НДС составляет более 70 процентов, а списание — менее 30 процентов от общего объема. В зависимости от ставки налог, подлежащий уплате в бюджет, будет составлять от 10 до 18 процентов дебетового оборота по операциям.

Срочно к прочтению!

Вы уже знаете, какой тип стратегии подходит вашему бизнесу? Мы подготовили 4 шаблона, которые помогут в разработке стратегии. Подробнее здесь >>

ЦБ перечислил в Методических рекомендациях основные виды подозрительных списаний без НДС. К ним относятся переводы:

- на счета филиалов ФГУП «Почта России»;

- на счета платежных агентов и банковских платежных агентов;

- на карточные счета физических лиц юридическими лицами со своих банковских счетов;

- на счета лиц, занимающихся туроператорской, турагентской и иной турдеятельностью.

Отслеживаться будут в том числе и схемы, предусматривающие получение оснований для вычета и возмещения НДС. Например, компания, фактически приобретающая товары или услуги с НДС, получает право на вычет независимо от факта их оплаты. Товары компания не оплачивает, накапливая кредиторскую задолженность, а позже уходит в процедуру банкротства.

Большую часть выручки при этом она перечисляет в адрес компаний, применяющих специальные налоговые режимы и не платящих НДС. В итоге подлежащий уплате налог минимален, а деньги выводятся из компании.

Как отразится на бизнесе

Фактически любые платежи без НДС отправят компании и предпринимателей в зону риска. То есть даже операции, связанные с платежами за аренду помещений или транспорта, будут проверяться банками. Своими рекомендациями ЦБ вводит налоговую нагрузку по НДС по конкретным отраслям экономики, игнорируя нормы НК.

Опасения вызывает подход сотрудников банка к данным действиям и отсутствие специалистов, способных верно проанализировать действия предприятия или ИП. Такая ситуация приведет к прекращению обслуживания банками и расторжению договора с рядом клиентов.

Участятся запросы из банков с требованиями пояснений. Предпринимателям стоит частично еженедельно оплачивать НДС для демонстрации банку благонадежности держателя счета.

Источник: Методические рекомендации Банка России от 16.02.2018 № 5-МР «О подходах к управлению кредитными организациями риском легализации (отмывания) доходов, полученных преступным путем, и финансирования терроризма»

Когда документ вступил в силу: 16 февраля 2018 года

Для кого актуально: генеральный директор

Источник: https://www.gd.ru/articles/9792-banki-vyyavili-novye-shemy-ukloneniya-ot-uplaty-nds

Новые признаки сомнительных компаний: НДС

Банки останавливают сомнительные переводы компаний, блокируют счета и заносят компании в черный список. Так бывает, когда они подозревают компании в обналичивании нечестных денег. Почитайте об этом в других наших статьях:

Как выйти из черного списка,

Правила 115-ФЗ,

Новые правила проверки компаний,

Что делать, чтобы банк не закрыл счет.

Центробанк выпустил новые методические указания для банков. Теперь они касаются НДС. Рассказываем, чем это грозит компаниям и какие требования надо соблюдать, чтобы не попасть под подозрение банков.

Появились новые методические рекомендации для банков. Они касаются компаний, которые платят НДС.

Компании платят НДС на общей системе налогообложения с товаров, которые продают. А НДС по платежам поставщикам они могут зачесть. Это называется вычетом НДС. Как правильно зачесть НДС, описывает Налоговый кодекс.

ООО «Ромашка» покупает запчасти у ООО «Тюльпан» и продает их ООО «Лютик».

«Ромашка» покупает запчасти по 350 рублей, вместе с НДС 18%. НДС составляет 53,39 рублей.

«Лютик» платит 500 рублей за запчасть, в НДС 18%. Эти деньги приходят на счет «Ромашке». НДС составляет 76,27 рублей.

«Ромашка» должна заплатить в налоговую по НДС: 76,27 − 53,39 = 22,88 рублей.

Некоторые компании устраивают с НДС налоговые схемы. Например, есть транзитная компания, она не торгует реальными товарами и не предоставляет услуги. Она нужна, чтобы переводить через себя деньги. Компания получает платежи с НДС, а отправляет деньги ИП без НДС, а те выводят себе наличные деньги. Сама компания налоги не платит.

Налоговая считает такие схемы незаконными. Новые методические рекомендации касаются таких и похожих ситуаций.

Что будут делать банки

Банки будут проверять переводы клиентов и выявлять компании, которые специально занижают налог по НДС. Вот какие операции выглядят подозрительно:

- деньги пришли на счет с НДС, а оплата идет компаниям, которые работают без НДС;

- 70% входящих платежей проходит с НДС, а исходящих платежей с НДС менее — 30%;

- платежи уходят на счета Почты России, частным лицам на банковские карты, платежным агентам и на виртуальные кошельки, на счета туристических компаний.

Новые требования не означают, что компаниям теперь запрещено получать деньги на счет с НДС, а отправлять партнерам без НДС. В этом не обязательно злой умысел, чтобы уйти от налогов. У компании может быть такая особенность бизнеса. И никто не запрещает ей так работать и дальше.

Главное — соблюдать требования по оплате НДС. У НДС есть ставки 0%, 10% и 18%. Компании работают по одной ставке или сразу по нескольким. Значит, НДС должен составлять 10% или 18% от от дебетового оборота в объеме приобретения продукции, если она работает по одной из ставок, или от 10% до 18%, если работает по двум.

На кого банки будут обращать внимание

Банки не будут подозревать каждую компанию, у которой 70% входящих платежей с НДС, а исходящих с НДС — меньше 30%. Они будут оценивать сферу деятельности, размер компании, ее налоговую нагрузку, особенности платежа и только потом делать выводы.

По статистике чаще всего компании занижают НДС в таких сферах:

- сельское хозяйство,

- торговля лесом,

- экспорт зерна и рыбы,

- оптовая торговля зерном, лесом, строительными материалами, семенами и кормами для животных, рыбой, ракообразными, моллюсками, устрицами, металлическим ломом;

- грузовые перевозки,

- предоставление персонала;

- строительство;

- торговля драгоценными металлами и камнями, ювелирными изделиями, их ломом.

Банки более внимательно следят за такими компаниями.

Чем грозит

Если у банка появятся подозрения, что компания специально занижает НДС, он может попросить у компании подтверждающие документы: договоры с партнерами, налоговые декларации, счета-фактуры, акты. Банк будет проверять документы, а если сомнения не исчезнут, попросит разъяснения.

Если клиент откажется предоставить документы или они покажутся недостоверными, банк может отказать в переводе и закрыть счет. Банк возобновит платежи, когда клиент докажет, что платит налоги правильно.

Как действовать

Банки могут остановить любой перевод и попросить по нему подтверждения. Вот как можно себя обезопасить:

- считать, сколько платите по НДС от своего оборота. Должно быть 10% от дебетового оборота в объеме приобретения продукции, если работаете по ставке 10%, и 18%, если по ставке 18%;

- сохранять все документы, которые подтверждают, что вы работаете с настоящими поставщиками и клиентами: договоры, счета-фактуры, акты;

- если банк остановил перевод, как можно скорее предоставить ему подтверждающие документы. Ругаться или молчать не поможет. Банк обязан проверять переводы, поэтому запрашивает информацию. Как только поймет, что перевод не вызывает сомнения, можно будет продолжить операции по счету.

Самое главное для банка, что компания платит на уровне средней налоговой нагрузки в своей сфере, а значит — работает честно.

Еще один способ обезопасить себя — подключить услугу «Белый бизнес». Сервис рассчитывает риски, которые описаны в 115-ФЗ:

- считает налоговую нагрузку и предлагает доплатить налоги, если их не хватает;

- проверяет репутацию партнеров и предупреждает, если переводить платеж партнеру рискованно;

- оценивает скорость ухода денег со счета.

Всего 17 критериев. Сервис показывает уровень риска и дает рекомендации, как его снизить. Это помогает вести бизнес непрерывно: узнать о рисках не когда счет уже заблокирован, а когда это только потенциальная опасность. Подключить сервис могут клиенты любых банков.

Источник: https://delo.modulbank.ru/all/new-demands

НДС: просто о сложном

При слове «НДС» у любого, даже опытного бухгалтера, возникает некий трепет. И на то есть объективные причины, ведь это один из самых сложных налогов, исчисление и уплату которого регламентируют множественные нормативные документы. Попробуем сегодня разобраться в основах НДС.

Налог на добавленную стоимость относится к косвенным, по той причине, что его фактическим плательщиком является конечный потребитель. Если совсем просто сказать, то в конечном результате НДС опочивают обычные потребители, приобретающие товары в магазине, заказывающие какие-либо услуги или работы. Разберемся, как же так происходит?

НДС представляет собой «добавленную» стоимость или если еще проще, то наценку в установленном законодательством процентном отношении к производимым товарам, оказываемым услугам и выполняемым работам. Причем, «добавленная» стоимость нарастает на каждом этапе.

Наглядный пример

Чтобы разобраться в «хитросплетениях» этого коварного налога, надо для себя уяснить его механизм и его смысл.

Для того чтобы представить себе всю цепочку, разберем этот момент на конкретном примере. Для этого проследим все этапы производства и последующей реализации, например, шампуня.

Первым этапом является предприятие, которое поставляет сырье для завода по производству косметических средств, т.е. при реализации сырья образовалась первая «добавочная» стоимость, которую производитель включил в цену реализации.

Далее завод по производству косметических средств произвел шампунь, упаковал его и продал торговому предприятию.

Теперь цена продукта сложилась из стоимости приобретенного сырья, затрат и процента плановой прибыли завода и НДС, который был добавлен производством на «свою» часть в цене.

Естественно, что торговое предприятие сделало наценку на шампунь и также добавило на нее НДС. А теперь шампунь попал на торговый прилавок, потребитель его купил и оплатил стоимость с учетом НДС всех этапов. Каждый из участников этой цепочки оплатил свою часть НДС в бюджет, а возместил его путем включения в цену реализации.

А теперь представим этот же наглядный пример, в цифрах, и предположим, что:

- Стоимость сырья — 118 рублей (в этой стоимости НДС по ставке 18% составляет 18 рублей);

- Цена реализации шампуня на заводе для торгового предприятия – 236 рублей (в этой стоимости НДС по ставке 18% составляет 36 рублей);

- Цена реализации шампуня в торговом предприятии – 302 рубля (в этой стоимости НДС по ставке 18% составляет 46 рублей).

Являясь первоисточником, производитель сырья для шампуня оплатит в бюджет НДС в размере 18 рублей со всей суммы реализации.

Завод по производству косметики уже сможет принять к вычету сумму «входного» НДС с сырья 18 рублей, а значит, к уплате будет НДС (36 – 18) = 18 рублей.

Теперь торговое предприятие, оно примет к вычету сумму НДС в размере 36 рублей, предъявленную косметическим заводом в счет-фактуре по НДС, а соответственно, оплатит в бюджет 10 рублей (46 – 36).

А теперь, согласно представленной теории выше, у нас путем уплаты НДС каждым участником цепочки должна получится сумма этого налога в конечной цене товара.

Сумма НДС в конечной цене товара 46 рублей = 18 рублей (поставщик сырья) + 18 рублей (косметический завод) + 10 рублей (торговое предприятие).

С сутью этого налога разобрались, а теперь с полным пониманием дела можем переходить к аспектам законодательства, которые регулируют его уплату.

Плательщики и объект налогообложения

Плательщиками НДС являются организации и предприниматели, выбравшие форму налогообложения ОСНО. Объектом начисления данного налога являются следующие операции в соответствии с нормами 146 статьи НК РФ:

- Реализация работ, товаров и услуг, предметов залога и передача имущественных прав на территории РФ;

- Передача для собственных нужд работ, товаров и услуг на территории РФ;

- Выполняемые для собственных нужд строительно-монтажные работы;

- Ввоз на территорию РФ товаров.

В случае ввоза товаров, плательщиками НДС становятся предприниматели и организации, применяющие и иные формы налогообложения, кроме ОСНО.

Ставки НДС

Размеры ставок НДС регламентирует 164 статья НК РФ. Всего есть три ставки:

- 18% — это самый большой размер и установлен он для большинства объектов налогообложения;

- 10% — эта ставка распространяется на основную часть продовольственных товаров, а также детских товаров;

- 0% — это ставку применяют экспортеры, которые документально подтвердили факт совершения экспортной сделки, предоставив необходимый комплект документов в налоговые органы.

Вычеты

При исчислении налога базой налогообложения является вся сумма выручки, но мы же помним принцип этого налога, который заключается в добавочной стоимости, формируемой на каждом этапе. Так вот для того, чтобы плательщик НДС перечислял в бюджет именно свою «добавочную» стоимость и существует вычет.

Вычет – это сумма «входного» НДС, т.е. НДС, уплаченный вами при приобретении услуг, товаров и работ, в ходе осуществления вашей коммерческой деятельности. Вычетам посвящена 171 статья НК РФ.

Вернемся к нашему примеру с молоком. Для молочного завода сумма «входного» НДС – это НДС с сырья от с/х предприятия. Т.е. взяв в качестве базы налогообложения свою выручку за реализованный продукт, и рассчитав с нее НДС, к вычету будет принята сумма НДС, уплаченная при приобретении сырья.

Таким образом, к уплате будет предназначен НДС только с той части выручки, которая образовалась на самом заводе.

То же самое произойдет и в торговом предприятии, начислив НДС с выручки за проданное молоко, оно примет к вычету сумму НДС молочного завода, а, соответственно, к уплате придется только сумма НДС с торговой наценки.

Порядок уплаты

Сроки и периодичность уплаты НДС установлены статьей 174 НК РФ.

Отчетным периодом признается квартал и произвести перечисления в бюджет данного налога необходимо не позднее наступления 20 числа того месяца, который сразу же следует за прошедшим кварталом.

Для первого квартала года – это 20 апреля, для второго – 20 июля, для третьего – 20 октября, а для четвертого – 20 января уже следующего календарного года.

Возмещение НДС

Бывает и такая ситуация, когда сумма исчисленного НДС меньше, чем сумма НДС к вычету. В таком случае вы получаете право на возмещение образовавшейся разницы. Для этого надо подать в налоговые органы декларацию по установленной форме, пройти камеральную проверку, и если в ее результате сумма к возврату будет подтверждена, то вам вернут на расчетный счет, положенный к возмещению НДС.

Порядок осуществления возмещения НДС регламентирует 176 статья НК РФ.

Источник: http://MoneyMakerFactory.ru/articles/NDS-prosto-o-slozhnom/

Ндс — для чайников. что это такое простыми словами

НДС — три буквы, которые определённо слышал каждый из нас. Даже если вы никак не связаны с нишами бизнеса, аббревиатуру можно встретить в любом чеке при походе в магазин. Но что это такое, и почему оно есть везде, куда не посмотри, знают далеко не все.

И даже если задаться таким вопросом, то простая расшифровка сокращения — «налог на добавленную стоимость» вообще может ни о чём не сказать, кроме разве того, что это опять какой-то налог. А меж тем, знать это нужно.

Ведь касается НДС абсолютно каждого, даже если вы простой менеджер по продажам или труженик предприятия.

Самое простое, что нужно знать изначально — налог этот накладывается на любой товар и на любую услугу, которая продаётся фирмой по цене хоть чуть-чуть выше её себестоимости. В таком варианте, НДС будет вычисляться исходя из разницы между себестоимостью продукта и его ценой при продаже.

Откуда взялся НДС

Почти сто лет назад (двадцатые годы двадцатого века) налог на добавленную стоимость пришёл на смену бытующему тогда налогу с продаж. До этого налог брался со всей выручки.

И предпринимателям было сложно, ведь приходилось совершать постоянные одинаковые платежи, которые совсем не учитывали возможный доход. Они базировались только на голой выручке, а не прибыли.

Но на территории Российской Федерации НДС был введён только лишь в 1992 году.

На сегодняшний день ставка налога в России составляет всем известные восемнадцать процентов. Она распространяется за некоторым исключением на большинство товаров и услуг.

Но существуют и другие её варианты. Так, ставкой в 10 процентов, например, облагаются медицинские препараты, детские товары и некоторые продукты сферы питания.

А вот продукт на экспорт (вывоз) вообще этим налогом не облагается.

Кто платит НДС

В голове обывателя может родиться схема, предполагающая, что его этот налог совсем не касается. Ну платит себе предприниматель, и пусть платит. Но это ошибочное мнение.

Потому что в реальности всю сумму этого налога оплачивает в итоге сам покупатель.

Чтобы понять, почему же так происходит, обратимся к простенькому примеру и посмотрим какие этапы проходит формирующийся налог на добавленную стоимость.

- Некая компания заказывает у сторонней фирмы материал для изготовления собственного товара. Эта компания, когда оплачивает материал, платит сумму денег фирме. И на эту сумму денег будет накладываться НДС.

- Дальше, компания производит из материала товар и садится думать (образно уж), какая же цена этого товара. То есть, сколько потрачено денег на его изготовление. Здесь пока НДС не рассчитывается. Узнаётся только, во сколько обошлись затраты. Размер налога при этом тоже рассчитывается, но записывается в «налоговый кредит».

- Дальше, компании нужно определиться, сколько будет стоить товар для конечного покупателя. Здесь складывается себестоимость товара, подсчитываются акцизы, вписывается та доля, которая после продажи пойдёт на прибыль и уже прибавляется НДС. То есть он уже будет входить в стоимость товара, которую заплатит при покупке потребитель.

- Когда товар в определённом количестве продан, компания сядет подсчитывать прибыль. Из полученных денег высчитывается 18 процентов налога, которые уже оплатил покупатель. И эти деньги уходят на налоговые обязательства по оплате НДС.

Вот такая простая схема, которая показывает, что цена товара в магазине уже включает в себя налог на добавленную стоимость. И если бы его не учитывалось, товар бы стоил меньше.

Расчёт НДС

Для понимания всего процесса, снова обратимся к примеру.

Открыли мы точку, где будут продаваться джинсы. Чтобы что-то продать, нужно сначала это произвести или купить. В нашем случае, мы находим фирму, которая продаёт джинсы оптом. И тратим 100 тысяч рублей на покупку партии товара, где одна пара джинсов обходится в 10 тысяч рублей (дорогие джинсы получаются, но для примера сойдёт). То есть мы приобрели 10 единиц товара.

В эти 100 тысяч рублей, которые были потрачены на товар, уже вошёл НДС 18 процентов. Так как реализацию нам джинсов совершил их поставщик, который уже включил в стоимость этот налог, ведь он его должен будет оплатить государству за то, что продаёт товар выше себестоимости. Соответственно, мы оплатили эти проценты за него.

Эту сумму мы рассчитываем как входящий взнос или вычет. И нам нужно будет иметь доказательства, что оплачивали мы джинсы с уже включённым НДС. Поэтому важно иметь один из подтверждающих документов — это либо счёт-фактура, либо чек, либо накладная, где отдельно сумма налога указывается. Вот почему на всех подобных документах мы можем встретить строчку с НДС.

Далее, когда мы сами формируем цену, по которой будем сбывать в розницу уже наши джинсы, эту сумму НДС мы убираем из цены за товар.

И следующий НДС, которым будет облагаться уже наша продажа, будет рассчитываться из полученной суммы.

То есть мы складываем наши затраты на товар (туда будет входить не только себестоимость, но и другие наши расходы, которые мы несём во время организации продажи) без НДС и уже к этой сумме прибавляем 18 процентов.

Формулы расчёта НДС

Предварительно отметим, что формулы для расчёта налогов не так просты, особенно для человека, не привыкшего иметь дело с математическими уравнениями. Поэтому существует не один калькулятор, который сам вам высчитает НДС или сумму без НДС.

Найти их можно на просторах сети интернет, на специализированных сайтах. Учиться пользоваться им не нужно, там всё предельно просто — есть пара полей для ввода суммы и всё.

Для тех, же кто хочет разобраться в алгоритме просчёта процента налога, разберём формулы подробнее.

Формула расчёта НДС

Возьмём известную нам сумму и обозначим её буквой «Х». Чтобы понять, сколько будет составлять налог НДС, воспользуемся простой формулой:

НДС=Х*18/100

То есть, если наша сумма товара равна 100 тысячам рублей, то НДС, на неё начисляемый станет равен, исходя из формулы, 18 000 рублям. Столько мы заплатили, покупая товар у поставщика, чтобы обеспечить ему оплату его налога на добавленную стоимость.

Ещё раз, если мы хотим купить джинсы на сумму 100 000 рублей, то либо заплатим 118 000 рублей, потому что нужно будет включать туда ещё и НДС (это делает поставщик), либо заплатим 100 000 рублей с уже включённым НДС, и по факту купим меньшее количество товара.

Потому что на самом деле цена будет составлять 84745 руб., 76 коп., а ещё 15254,24 коп. — это цена НДС на эту сумму, которая уже включена в счёт для нас поставщиком.

Можете открыть любой калькулятор НДС в интернете и проверить расчёт, а мы пока перейдём как раз к формуле, которая покажет нам почему получается 118 тысяч.

Формула расчёта суммы с НДС

Сумма — Х.

Сумма с налогом — Хн.

Хн = Х+Х*18/100

Либо

Хн=Х*(1+18/100)=Х*1,18

То есть от нашей суммы 100 000 рублей сумма с НДС будет равна 118 000 рублей. Это мы уже описали выше, то есть если хотим купить 10 пар джинсов, то придётся заплатить на самом деле 118 тысяч, а не 100, ведь поставщик включит в счёт НДС.

Формула расчёта суммы без НДС

Сумма с НДС = Хн. Требуется понять, чему будет равна сумма Х — сумма без НДС. Для понимания формулы, вспомним вторую формулу, которая рассчитывала сумму с налогом. И вводим обозначение самого налога — это будет Y. Y, если НДС равен 18 процентам = 18/100. Тогда формулы будут выглядеть так:

Хн = Х+Y*Х

Либо

Хн = Х*(1+Y)

Отсюда получаем, что Х = Хн/ (1+Y) = Хн / (1+0,18) = Хн / 1,18

Мы хотим купить товара на сумму 100 000 рублей, но так, чтобы в эту цифру уже входил НДС, и при этом понять, сколько составит рублей истинная сумма, которую мы платим за товар, а не за налог. Пользуемся расчётом: Сумма без НДС (Х в данном случае) = 100 000 рублей (Хн) / 1,18 = 84 745 рублей с копейками.

То есть, если действительно нам одна пара джинсов обходится без НДС в 10 тысяч рублей, то заплатив всего 100 000 рублей мы сможем приобрести у поставщика не более чем 8 пар (денег чуть-чуть останется). Либо же, если мы всё-таки потратили 100 000 рублей и купили именно 10 пар, а НДС был уже учён в этой сумме, то значит пара джинсов стоит 10 000 рублей с уже включённым в неё НДС.

Налоговый кредит и налоговое обязательство

Мы посмотрели на формулы, но, сколько же должно быть заплачено нами в бюджет этого налога, спросите вы. Давайте «добьём» тему с джинсами и решим этот вопрос, а заодно разберёмся с такими составляющими понятиями налога на добавленную стоимость, как кредит и обязательство.

Купили мы всё-таки джинсов на 118 000 рублей. Из которых 18 тысяч заплатили как НДС для поставщика. У нас есть от этого поставщика счёт-фактура на нашу партию джинсов, где чёрным по белому написано, что цена товара без НДС — 100 000 рублей, сумма НДС — 18 000 рублей, а общая стоимость — 118 000 рублей.

Далее, цифру НДС при расчётах мы отложили и запомнили как налоговый кредит.

Налоговый кредит — эта та сумма, на которую можно будет в конце отчётного периода сделать налоговый вычет из налогового обязательства — то есть уменьшить сумму налога, оплачиваемого нами в бюджет. А то, что мы должны будет оплатить в бюджет и есть — налоговое обязательство.

Смотрим дальше на джинсы.

В реальности мы будем из суммы в 118 000 рублей для формирования своей цены вычитать уплаченный нами уже НДС. То есть сумма составит те самые 100 тысяч рублей.

Допустим, включив все остальные фактора себестоимости и затрат, да прибавив процент желаемой прибыли, мы получили цену в 200 000 рублей. Именно за столько и будут проданы наши джинсы в нашем магазине конечному потребителю.

И именно с этой суммы будет вычитываться наше налоговое обязательство — то есть налог, который мы должны заплатить в бюджет.

От 200 тысяч рублей, по формуле или калькулятору выходит, что НДС равен 36 000 рублей. Это наше налоговое обязательство.

Но! У нас ведь есть ещё документы, которые подтверждают наш налоговый кредит в 18 000 рублей (то есть то, что мы уже заплатили 18 тысяч в виде налога на добавленную стоимость). А значит, мы из 36 тысяч можем вычесть 18 уже выплаченных.

Итого получим 18 тысяч рублей, которые мы будем платить после продажи всех 10 пар джинсов (допустим, это произошло за один отчётный период).

В бюджет от нас с 200 тысяч рублей 18 000 пошли в виде налога. Но не нужно забывать, что наш поставщик также заплатил свои 18 тысяч в бюджет, которые получил от нас во время покупки джинсов изначально.

Виды НДС

Как уже было сказано выше, существует ряд товаров и услуг, на которые не накладывается данный налог. Поэтому можно говорить о существовании нулевой ставки. Это экспорт товара, продукты космической ниши бизнеса, ниши перевозки газа и нефти и некоторые другие виды товаров. Регулирует список таких позиций 164-ая статья налогового кодекса РФ.

Также существует список товарных наименований, которые подлежат обложению налогом в десять процентов. Это в основном продукты сферы питания — мясо, овощи, молочные продукты. Также туда относят детскую одежду, детскую мебель и другое. Опять же, список немаленький, лучше с ним ознакомиться лично в налоговом кодексе, если этот вопрос вас заинтересовал.

Ну и ставка 18 процентов — самая популярная. Её вы можете повстречать почти везде.

Операции подлежащие обложению НДС

- Импорт любого товара

- Любые работы по строительству зданий без заключения договора подряда

- Передача услуг и товаров для личного применения, затраты на что не учитываются при расчёте налога.

С каких процессов не взимается ндс

- Работа органов госвласти, которая относится к прямым её обязанностям.

- Процесс покупки и приватизации муниципальных и госпредприятий.

- Инвестирование.

- Реализация земельных участков.

- Передача денег предприятиям, работающим на некоммерческой основе.

Способы начисления НДС

- Вычитание. В этом варианте налог накладывается на полную сумму выручки, а уже из этой суммы высчитывается НДС, подлежащий уплате за покупку материалов для товара или услуги.

- Сложение.

В этом случае НДС накладывается по фиксированной ставке по базе налогообложения. Её складывают из добавленной стоимости каждого вида продаваемого товара.

Так, как второй вариант сложен для реализации, потому что зачастую таких отдельных наименований чрезвычайно много, первый вариант применяется гораздо чаще.

Отчётность по НДС

Вроде бы стало немного понятнее, что же из себя представляет налог на добавленную стоимость, откуда он берётся, как высчитывается и кто его платит. Однако за него ведь нужно ещё отчитываться в органы ФСН. Давайте разбираться, как это делается.

Первое, что нужно знать — отчитываться нужно ежеквартально. Причём по срокам — до 25 числа послеотчётного месяца. В ином случае ждут некрасивые штрафы.

Важно! Если вы отправляете отчёт по НДС почтой, то учитывайте обозначение даты подачи — это дата, которая будет стоять в штампе на письме.

Пример: От отделения почты, где вы отправляли заказное письмо с декларацией до самой налоговой посылка шла 10 дней. Отправили 18-ого, пришло 28-ого. Будет ли считаться, что вы подали отчёт не в установленный срок? Ответ — нет. Ведь 18-ое число будет значиться на штампе письма.

Налоговые вычеты

В случае налога на добавленную стоимость, вычетами считается та сумма налога, которая предъявляется к оплате поставщиком товара. На эту цифру и будет уменьшен налог, который пойдёт в бюджет от вас.

Но есть свои нюансы, которые нужно знать и понимать. Это касается условия принятия налоговой этих вычетов. Нужно, чтобы было соблюдено три правила:

- Сам товар, который был вами приобретен с целью последующей продажи, облагается НДС.

- У фирмы имеются все подтверждающие документы, в том числе и правильно оформленная счёт-фактура.

- Товар, который был приобретён, прошёл через процедуру бухучёта.

И только после выполнения этих условий, фирма сможет в конце налогового периода принять в качестве вычета целиком сумму платежей. Естественно, если все процедуры были налогооблагаемыми.

Счёт-фактура

В этом документе будет отражены несколько сумм. Во-первых, — стоимость товара без НДС. Во-вторых, конечная сумма с учётом НДС.

Счёт-фактура предоставляется на проданный товар клиенту. Сделать это нужно в течение 5 дней. Вся документация подшивается и отмечается в книге продаж.

Бывает так, что проверка выносит решение, вычеркнуть все высчитанные вычеты и начислить неуплаченный НДС. Такое может произойти, если в счёт-фактуре допущены ошибки. А допустить их не так и сложно, ведь счёт-фактуру оформляет контрагент, а не налогоплательщик.

Итог

Знать, что такое НДС — важно для любого. Уметь его рассчитывать — важно для тех, кто непосредственно занимается заполнением документов и сдачей отчётности в налоговое ведомство. С непривычки делать это по формулам сложно и муторно.

Поэтому для проверки себя и своих контрагентов существует множество электронных ресурсов, где можно найти калькулятор НДС, который вычислит вам его за два клика.

Главное, помните, что внимательность — важная составляющая в деле об НДС, а опаздывать со сдачей отчётности в налоговую никак нельзя.

О «Возмещение НДС» можете прочитать здесь.

Источник: http://businessmens.ru/article/nds—dlya-chaynikov-chto-eto-takoe-prostymi-slovami