Как зарегистрировать ИП самостоятельно – пошаговая инструкция

Если вы решили открыть свой бизнес и остановились на такой форме собственности, как индивидуальный предприниматель, то вам потребуется инструкция к действию.

С одной стороны процесс регистрации вы можете доверить юристам и часть действий они могут сделать за вас, а с другой стороны, при вашем желании вы вполне сможете это сделать самостоятельно – выбор за вами, а мы как опишем, как зарегистрировать ИП.

Как зарегистрировать ИП

После того, как вы определились с организационно-правовой формой вашего бизнеса и ваш выбор пал на индивидуального предпринимателя, а не организацию, то вам следует определить ваши дальнейшие шаги.

С одной стороны вы можете сэкономить деньги и зарегистрировать все самостоятельно, а с другой стороны воспользоваться специальными онлайн сервисами или услугами юриста, последние могут увеличить ваши расходы примерно на 2-5 тысяч рублей.

Общую смету расходов мы оговорим в конце статьи.

Фактически у вас есть несколько вариантов ваших действий:

- Регистрация ИП через интернет – для этого можно воспользоваться официальным сервисом налоговой или же осуществить данную операцию через сайт Государственных услуг.

- Лично предоставить заявление в налоговую.

- Воспользоваться услугами онлайн сервиса или поручить это дело юристам.

- Еще один вариант – это зарегистрировать индивидуального предпринимателя через МФЦ своего района.

Сразу отметим, что при регистрации предпринимателя, в отличие от ООО вам необходимо будет указывать адрес по вашей прописке и подавать документы в ту налоговую инспекцию, которая отвечает за ваш район, иначе вы рискуете получить отказ в регистрации.

Отметим еще пару нюансов или как говорят Лайфхака:

- При регистрации необходимо будет оплатить государственную пошлину в размере 800 рублей, однако можно ее не оплачивать в том случае, если вы станете на учет в центр занятости в качестве безработного. Но, с одной стороны вы сэкономите денег, а с другой стороны вы увеличите время и добавите лишних действий при открытии предпринимателя.

- Если у вас нет ИНН, то вы можете сначала сдать в налоговую необходимые документы для его получения, и осуществлять регистрации имея данный номер, но это увеличит сроки. Однако при регистрации индивидуального предпринимателя вам автоматически присвоят ИНН, поэтому вы сэкономите свое время.

Итак, опишем как открыть свой бизнес и вести его, в качестве индивидуального предпринимателя.

Открыть ИП самостоятельно – пошаговая инструкция 2017

Шаг 1. Выбор налоговой системы

Прежде чем отвечать на вопрос, как зарегистрировать ИП, вам необходимо на первом этапе определиться с налоговой системой, которую вы будете применять.

Источник: https://ip-on-line.ru/otkrytie-biznesa/registratsiya-ip-poshagovaya-instruktsiya.html

Как зарегистрировать ИП в 2018 году: подробная пошаговая инструкция

Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Данная пошаговая инструкция подробно описывает процедуру государственной регистрации ИП. С ее помощью вы получите наиболее полное представление о том, как открыть ИП в 2018 году, сэкономите свое время на поиск необходимой информации, а также узнаете о бесплатных онлайн-сервисах, значительно упрощающих процесс регистрации ИП.

1. Выбираем способ регистрации ИП

Существует два способа, чтобы открыть ИП:

- Самостоятельная регистрация ИП. Достаточно легкая процедура, которая, по сути, заключается в подготовке нескольких простых документов. Кроме этого, начинающим предпринимателям даст ценный опыт взаимодействия с работниками налоговой службы.

- Платная регистрация ИП через специализированную компанию. Подходит тем, кто хочет сэкономить свое время и не желает самостоятельно вникать в процесс государственного оформления ИП.

| Государственная пошлина за регистрацию ИП | 800 руб. | от 800 до 5000 руб. |

| Открытие расчетного счета (необязательно) | 0-2000 руб. | |

| Изготовление печати (необязательно) | 500-1000 руб. | |

| Нотариальная доверенность для представителя (необязательно) | 1000-1500 руб. |

Примечание: часть из вышеперечисленных расходов можно вернуть, если вы состоите на учете в центре занятости как безработный.

Платно открыть ИП через специализированную фирму

Стоимость платного оформления ИП зависит от региона, но обычно составляет от 1 000 до 5 000 рублей. Государственная пошлина за регистрацию ИП в данную сумму не входит. Услуги по изготовлению печати и открытию расчетного счета иногда могут не предоставляться или осуществляться за дополнительную плату.

| Самостоятельная регистрация ИП | Полезный опыт в подготовке документов и общении с государственными инстанциями.Экономия денежных средств на платных услугах юридических компаний. | Возможный отказ в регистрации из-за ошибок в подготовленных документах. Как следствие – потеря времени и денег (800 рублей).НО, при соблюдении данной инструкции и внимательной подготовке документов риск отказа сводится к 0. |

| Платная регистрация ИП через юридическую фирму | Риск отказа в регистрации фирма-регистратор берет на себя.Подготовка, подача и прием документов из налоговой службы возможны без вашего участия. | Дополнительные расходы.Передача личных данных посторонним лицам.Вы будете плохо разбираться в процедуре регистрации ИП. |

2. Подбираем коды деятельности ОКВЭД

Перед подготовкой документов необходимо подобрать из справочника ОКВЭД коды видов деятельности, которыми вы предположительно займетесь после регистрации ИП.

На практике коды ОКВЭД принято выбирать с запасом. Даже если вы точно не уверены будете ли заниматься данной деятельностью или нет, то её все же следует внести в список.

По ним вам не придется дополнительно платить налоги и сдавать отчетность, так как эти факторы напрямую зависят только от выбранный системы налогообложения.

Тем не менее, при необходимости вы всегда можете добавить коды ОКВЭД уже после открытия ИП.

Хотя законом не установлено никаких ограничений по максимальному количеству кодов ОКВЭД, не рекомендуется указывать их более 57 штук в заявлении на регистрацию ИП (столько помещается на одном его листе). При этом в нем можно указывать только коды ОКВЭД состоящие минимум из 4-х цифр.

Один из выбранных кодов необходимо выбрать в качестве основного. Фактически от него зависит только право на применение пониженных ставок при уплате страховых взносов за работников (при условии, что у ИП официально будут сотрудники и данный вид деятельности будет приносить не менее 70% дохода).

Обратите внимание, нельзя вести деятельность без указания кода ОКВЭД, так как её могут приравнять к незаконному предпринимательству.

3. Подготавливаем необходимые документы

Заявление на регистрацию ИП

Заявление по форме Р21001 является основным документом, необходимым для регистрации индивидуального предпринимателя (скачать бланк). Подробную инструкцию по заполнению, а также образцы заявления 2018 года вы можете посмотреть на этой странице.

Будьте внимательны, на этапе подготовки документов заявление подписывать не нужно. Это потребуется сделать при подаче документов в присутствии налогового инспектора (нотариуса – если будете регистрировать ИП через представителя).

Чаще всего отказывают в регистрации ИП именно из-за ошибок допущенных при заполнении заявления. Чтобы не оказаться в подобной ситуации, мы рекомендуем заполнять заявление через специализированные бесплатные сервисы.

Квитанция на оплату госпошлины

В 2018 году госпошлина за регистрацию ИП, как и в 2017 году, составляет 800 рублей. Сформировать квитанцию, а также оплатить её через Интернет, можно при помощи этого сервиса на официальном сайте ФНС. Там же вы сможете распечатать её в бумажном виде и оплатить в любом удобном отделении Сбербанка.

Сохраните квитанцию, подтверждающую оплату. Она вам понадобится при проверке документов в налоговой инспекции. Вообще хранить её вы не обязаны, но не все инспекторы ИФНС об этом знают, поэтому лучше в такой ситуации перестраховаться и взять квитанцию с собой.

Более подробно про оплату госпошлины.

Заявление о переходе на УСН

Очень важно выбрать правильную систему налогообложения, так как от неё будет зависеть размер уплачиваемых налогов и количество сдаваемой отчетности.

Большинству начинающих предпринимателей рекомендуется применять упрощенную систему налогообложения (УСН), так на ней можно заниматься практически всеми видами деятельности, и она является наиболее простой в понимании и выгодной в применении.

Заявление о переходе на УСН можно подать сразу вместе с другими бумагами на регистрацию ИП или сделать это в течение 30 календарных дней уже после создания ИП. Оформить заявление о переходе на УСН вы можете также при помощи нашего сервиса.

Номер ИНН

Чтобы открыть ИП у вас должен быть ИНН. Если его нет, то дополнительно потребуется заполнить заявление на его получение и отдать в ИФНС одновременно с другими документами на регистрацию.

Примечание: во многих налоговых инспекциях заявление на получение ИНН подавать не нужно, а номер присваивают автоматически на основании данных, указанных в документах на регистрацию ИП. Поэтому лучше уточните этот момент в вашей ИФНС.

4. Проверяем собранные документы для регистрации ИП

Итоговый комплект должен включать в себя:

- Заявление на регистрацию ИП (форма Р21001) – 1 экз.

- Оригинал квитанции госпошлины с отметкой об оплате.

- Заявление о переходе на УСН (если планируете применять УСН) – 2 экз. (для Москвы — 3 экз.).

- Оригинал паспорта + ксерокопии всех страниц (даже пустых).

- Копия свидетельства ИНН (необязательно, но в некоторых ИФНС могут попросить).

Более подробно про документы для открытия ИП.

5. Подаем документы в налоговую инспекцию

Собранные документы необходимо подать в регистрирующую ИФНС по месту жительства ИП или по адресу временной регистрации, если у предпринимателя нет постоянной прописки. Адрес и контактные данные вашей налоговой инспекции, вы можете узнать при помощи этого сервиса.

Если будущий ИП подает бумаги лично, ему необходимо:

- Передать комплект документов сотруднику ИФНС.

- В присутствии сотрудника расписаться в заявлении на регистрацию ИП.

- Получить расписку, подтверждающую сдачу документов (с подписью, печатью и датой, когда нужно будет прийти за готовыми документами ИП).

- Взять один экземпляр уведомления о переходе на УСН с датой, подписью и печатью сотрудника ИФНС (он может потребоваться для подтверждения вашего перехода на УСН).

Для подачи бумаг через представителя или отправки по почте необходимо заверить и прошить у нотариуса заявление по форме Р21001 и копию всех страниц паспорта. Дополнительно представителю необходимо сделать нотариальную доверенность. При отправлении документов по почте их нужно посылать ценным письмом с описью вложения и уведомлением по адресу ИФНС.

6. Получаем документы зарегистрированного ИП

В указанную инспектором дату вам необходимо самостоятельно прийти в налоговую инспекцию за готовыми документами (в 2018 году срок регистрации ИП не должен превышать 3 рабочих дней). При себе необходимо иметь паспорт и расписку. Представителю дополнительно потребуется доверенность.

Примечание: если вы не сможете прийти за документами в указанный день, то их отправят по почте.

В случае успешной регистрации инспектор должен вам выдать:

В некоторых ИФНС дополнительно могут сразу выдать:

Обязательно проверьте информацию в полученных документах. При обнаружении ошибок сразу обратитесь к сотруднику, который выдал вам бумаги для составления протокола разногласий. Если ошибки были допущены по вине регистрирующей налоговой, они должны их оперативно и бесплатно исправить.

Обратите внимание, с 1 января 2017 года ФНС прекратила выдачу свидетельства регистрации ИП в бумажной форме. Вместо этого теперь налоговая оформляет Лист записи ЕГРИП по форме №Р60009, который имеет такую же юридическую силу, как и ранее выдаваемое свидетельство о госрегистрации.

Примечание: выписку из ЕГРИП, начиная с 30 июня 2015 года, выдают только в электронном виде на основании письменного запроса в ИФНС.

7. Постановка на учет в фондах

Налоговая инспекция самостоятельно отправляет сведения о вновь зарегистрированных ИП в Пенсионный фонд и Росстат. Свидетельства о постановке на учет в фондах вам должны выдать вместе с документами ИП или отправить по почте.

Если этого не произошло вы можете лично посетить соответствующий фонд и получить необходимые бумаги. Подробнее об этом читайте на страницах — постановка на учет в ПФР и Роспотребнадзор (регистрация в Роспотребнадзор необходима только для некоторых видов деятельности) и получение кодов статистики в Росстате.

Примечание: если вы планируете официально нанимать сотрудников, то больше не нужно регистрироваться в ПФР как работодатель.

С 1 января 2017 года для работодателей-ИП отменен заявительный порядок постановки на учет.

Регистрация и снятие с учета в ПФР может осуществляться на основании сведений, содержащихся в ЕГРЮЛ, ЕГРИП и ЕГРН и вовсе необязательно подавать дополнительные документы (письмо от 31 января 2017 г. № БС-4-11/1628@ ).

Для постановки на учет в ФСС ИП должен подать заявление о регистрации в качестве работодателя не позднее 30 календарных дней с момента найма первого сотрудника.

Другая полезная информация

Также вам может пригодиться подробная информация об:

Возможные причины отказа в регистрации ИП

Отказать в оформлении ИП в 2018 году могут по следующим причинам:

- Подготовлен неполный комплект документов.

- Указаны неверные данные, есть ошибки или опечатки.

- Пакет бумаг подан в ошибочную ИФНС.

- ИП был признан банкротом меньше года назад.

- Не истек запрет на ведение предпринимательской деятельности.

В случае получения отказа в регистрации по вине заявителя, оплаченная госпошлина не возвращается. Если отказ необоснованный или случился из-за ошибки инспекторов ИФНС, то его можно обжаловать в вышестоящий налоговой орган или через суд. Как правило, подобные дела выигрывают ИП, но не каждый готов этим заниматься из-за 800 рублей.

Источник: https://www.malyi-biznes.ru/registraciya-ip/

Как самому зарегистрировать ИП в налоговой службе

Вы планируете осуществлять коммерческую деятельность? В таком случае необходимо зарегистрироваться в установленном порядке в качестве индивидуального предпринимателя.

Эту услугу предоставляет множество посреднических компаний. Но возможна и регистрация ИП самостоятельно.

Эта статья поможет вам узнать, как самому быстро, без ошибок и с минимальными денежными и временными затратами зарегистрировать ИП в налоговом органе.

Содержание:

Характерные отличия ИП

Прежде чем ответить на вопрос, как зарегистрировать ИП самостоятельно, необходимо определиться с особенностями этой формы ведения бизнеса.

У вас не получится выбрать название, так как ИП осуществляет свою деятельность в качестве физического лица. Во всех документах будет фигурировать ваша фамилия и инициалы. Однако вы сможете использовать зарегистрированный должным образом товарный знак.

Наиболее значимым отличием ИП, как организационно-правовой формы, является тот факт, что предприниматель полностью ответственен за все совершаемые им бизнес-операции своим личным имуществом. При этом во многих случаях открытие индивидуального предприятия обосновано тем, что это менее затратный и более простой способ организовать собственный бизнес, нежели, например, регистрация юр. лица.

Если взвесив все «за» и «против», вы пришли к выводу, что такая форма осуществления деятельности вам подходит, предлагаем следовать изложенной далее пошаговой инструкции регистрации ИП самостоятельно.

Команда сайта Мир Бизнеса рекомендует всем читателям пройти Курс Ленивого Инвестора, на котором вы узнаете как навести порядок в личных финансах и научиться получать пассивный доход. Никаких заманух, только качественная информация от практикующего инвестора (от недвижимости до криптовалюты). Первая неделя обучения бесплатная! Регистрация на бесплатную неделю обучения

Инструкция для тех, кто планирует зарегистрироваться как ИП самостоятельно

Процесс государственной регистрации предпринимательской деятельности условно можно разделить на несколько блоков:

- выбор кодов деятельности;

- заполнение заявления установленного образца;

- оплату госпошлины;

- поиск инспекции;

- подготовка и предоставление документов;

- получение Свидетельства о регистрации в качестве ИП.

При условии выполнения всей последовательности действий правильно, проблем с получением статуса индивидуального предпринимателя не возникнет.

Выбор кодов деятельности

Если вас интересует регистрация ИП самостоятельно в 2017 году, то, с чего следует начать ее осуществление – решить, какой вид деятельности вам подходит для предпринимательских целей. Когда вы точно знаете, чем хотите заниматься, следует сопоставить свои бизнес-идеи с кодами видов деятельности по ОКВЭД. Последние обязательно указываются в регистрационном заявлении.

Теоретически, вы можете указать до 57 кодов ОКВЭД на листе А заявления. На практике, если есть необходимость, то можно прикрепить и дополнительные листы, внося большее количество кодов. При этом основной вид деятельности стоит указывать в самом начале.

Коды в заявление вписываются в формате как минимум 4-значного числа, то есть вид деятельности нужно конкретизировать.

Заполнение заявления

Чтобы зарегистрироваться как ИП самостоятельно, важно правильно заполнить заявление формы Р21001.

Это можно сделать на компьютере с помощью специального сервиса. Например, вы сможете подготовить все необходимые документы и быстро зарегистрировать бизнес через сервис «Мое дело». В этом случае вам понадобится только паспорт и ИНН (при наличии).

Если же вы не являетесь гражданином России, необходимо дополнительно использовать вид на жительство (ВНЖ), в ряде случаев допускается разрешение на временное проживание (РВП).

В регистрационной форме указывается информация:

- данные паспорта гражданина РФ (либо ВНЖ/РВП);

- личные и контактные данные;

- виды деятельности, выбранные для предпринимательства.

Заполненное заявление следует собственноручно подписать. При личном обращении заявление подписывается ручкой с черными чернилами. В случае отправки документов через интернет проставляется электронная цифровая подпись.

Оплата денежного сбора

Прежде чем передать заполненное и подписанное заявление в налоговую инспекцию, следует оплатить пошлину за регистрацию ИП. Это можно сделать одним из следующих способов:

- на официальном сайте ФНС;

- в банке, используя составленный заранее платежный документ.

В регистрации могут отказать, если при оплате были допущены ошибки. При этом внесенные средства не возвращаются. Узнайте, как оплатить госпошлину за регистрацию ИП правильно и быстро.

Поиск нужной инспекции

Как самому зарегистрировать ИП в налоговом органе? Для этого необходимо найти свою инспекцию. Регистрацию проводят по месту официальной прописки. Если же ее нет, зарегистрироваться можно по месту пребывания.

Чтобы правильно определить регистрирующий орган, советуем перейти на сайт ФНС РФ www.nalog.ru и воспользоваться специальным сервисом.

В крупных городах функция регистрации хозяйствующих субъектов, как правило, возлагается на отдельную инспекцию. Так, если вас интересует регистрация ИП в Спб, то вам стоит обратиться в Межрайонную ИФНС №15 по ул. Красного Текстильщика, 10-12 «О».

Подача документов

Если индивидуальный предприниматель гражданин РФ, регистрация самостоятельно не вызовет сложностей и обойдется в минимальную сумму (величина госпошлины – 800 руб.). Для прохождения стандартной регистрационной процедуры потребуется не слишком много документов:

- вышеупомянутое заявление Р21001;

- копия российского паспорта;

- квитанция об оплате сбора.

Иная ситуация – регистрация ИП иностранным гражданином. Для этих целей потребуются следующие дополнительные бумаги:

- документы, разрешающие пребывание нерезидента в стране, о которых уже говорилось ранее (ВНЖ или РВП);

- нотариальный перевод иностранного паспорта.

Собранный пакет можно передать в ФНС двумя основными способами – лично или удаленно. Для этого могут использоваться следующие варианты обращения:

- непосредственно в инспекцию;

- в многофункциональный центр;

- по почте с описью вложения и объявленной ценностью;

- посредством интернета.

Когда документы будут получены сотрудником ФНС, вам вручат расписку с перечислением всего того, что вы предоставили и ссылкой на ответственное лицо.

Получение регистрационных документов

Если вы собираетесь зарегистрировать ИП самостоятельно, пошаговая инструкция позволит вам выполнить все правильно. Согласно данным ФНС России на сайте www.nalog.ru, срок регистрации занимает не более 3 рабочих дней. Но по закону он может доходить до 5 суток.

По прошествии указанного времени необходимо вновь посетить налоговую инспекцию. Не забудьте взять с собой расписку и паспорт. Вы получите следующий пакет документов:

- лист записи из ЕГРИП;

- Свидетельство о присвоении ИНН, если ранее вы его не получали;

- Свидетельство о регистрации ИП.

После получения всех этих бумаг вы должны внимательно проверить личные данные, которые в них содержатся. Если обнаружится ошибка, сразу же обратитесь к инспектору. Ее исправят оперативно и бесплатно. В дальнейшем это будет сделать сложнее.

(Пока оценок нет)

Загрузка…

Источник: https://mir-biz.ru/otkrytie-biznesa/kak-samomu-zareg-ip/

Как самостоятельно зарегистрировать ИП

Индивидуальный предприниматель (ИП) — это человек, который занимается бизнесом официально, но без образования юридического лица. Ему не обязательно вести бухучёт и открывать счёт в банке, но предпринимательские риски ложатся на личное имущество.

ИП может стать любой дееспособный гражданин (кроме госслужащих и военных). Процедура довольно простая.

Как зарегистрировать ИП

1. Определитесь с видами деятельности

Печёте торты? Ремонтируете автомобили? Загляните в Общероссийский классификатор видов экономической деятельности (ОКВЭД) и найдите код, соответствующий роду ваших занятий.

Коды ОКВЭД нужно внести в заявление на регистрацию ИП: один основной и несколько дополнительных.

Дополнительные коды пригодятся, если вы решите расширить или перепрофилировать бизнес. Зарабатывать тем, что не попадает под указанные при регистрации коды, незаконно.

Для занятия некоторыми видами деятельности (медицина, перевозка пассажиров и так далее) необходима лицензия, а ряд сфер для ИП закрыты. Например, индивидуальные предприниматели не вправе торговать алкоголем и производить лекарства.

2. Выберите систему налогообложения

От неё зависит размер налогов и количество отчётности. Поэтому определиться с ней лучше ещё до открытия ИП.

В настоящее время в России действует пять налоговых режимов.

- Общая система налогообложения (ОСН или ОСНО). Предполагает уплату НДС (18%), НДФЛ (13%) и налога на имущество (если оно есть). Это одна из самых сложных систем — без бухгалтера не обойтись. Подойдёт предпринимателям, планирующим сотрудничать с крупными организациями.

- Упрощённая система налогообложения (УСН). Позволяет выбрать объект налогообложения: доходы (тогда ставка налога составит 6%) или доходы минус расходы (ставка будет от 5 до 15% в зависимости от региона). Это наиболее простая и удобная для новичков система. Но пользоваться ей могут только ИП, у которых меньше ста сотрудников, а годовая прибыль не превышает 60 миллионов рублей.

- Патентная система налогообложения (ПСН). Введена специально для ИП, у которых меньше 15 работников и прибыль не более 60 миллионов рублей в год. Действует только для отдельных видов деятельности. Предприниматель просто покупает патент на срок от 1 до 12 месяцев и ведёт книгу учёта доходов и расходов — никаких регулярных платежей и деклараций.

- Единый налог на вменённый доход (ЕНВД). Применим только для избранных видов деятельности (статья 346.26 Налогового кодекса РФ) и не во всех регионах. ЕНВД не зависит от прибыли. Налог рассчитывается по специальной формуле, на которую влияет масштаб бизнеса (площадь торгового зала, количество работников и так далее).

- Единый сельскохозяйственный налог (ЕСХН). Ещё одна упрощённая система без НДС, налога на прибыль и имущество. Подойдёт для тех, кто выращивает, обрабатывает или продаёт сельскохозяйственную продукцию.

При регистрации ИП автоматически вступает в силу ОСН. Перейти с неё на УСН или ЕСХН можно в течение 30 дней, на ПСН — в течение 10, а на ЕНВД — 5 дней. Если опоздать, придётся ждать нового отчётного периода.

3. Подготовьте пакет документов

Для обращения в Федеральную налоговую службу (ФНС) потребуется:

- Заявление по форме Р21001.

- Квитанция об уплате госпошлины.

- Паспорт + его копия.

- Заявление о переходе на УСН, ПСН, ЕНВД или ЕСХН (опционально).

- ИНН (если отсутствует, его присвоят при регистрации ИП).

Подать документы в налоговую можно лично или через представителя по доверенности, а также отправить заказным письмом с описью вложения. В последнем случае копию паспорта и заявление на регистрацию ИП необходимо заверить у нотариуса.

4. Составьте заявление на регистрацию ИП

Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя (форма Р21001) — самый важный документ во всём пакете. Из-за ошибок в нём чаще всего отказывают в открытии ИП.

Заявление нужно заполнять заглавными буквами на компьютере (шрифт — Courier New, размер — 18 пт) или чёрными чернилами и печатными буквами от руки. На первом листе укажите Ф. И. О.

, пол, дату и место рождения, ИНН (если есть). На втором — адрес регистрации и паспортные данные.

Код своего субъекта РФ и код документа, удостоверяющего личность, можно посмотреть в требованиях к оформлению документов, а почтовый индекс — на сайте «Почты России».

Боитесь запутаться в требованиях и наделать ошибок? Воспользуйтесь одним из бесплатных сервисов подготовки документов. Таких в интернете сейчас много.

5. Оплатите госпошлину

Для этого на сайте ФНС есть сервис «Уплата госпошлины». Сначала выберите вид платежа. Впишите Ф. И. О. и адрес плательщика. В квитанции автоматически появятся реквизиты нужной налоговой инспекции.

Теперь нужно указать способ оплаты. Для наличного расчёта распечатайте и оплатите квитанцию в любом банке.

Для безналичной оплаты обязательно нужен номер ИНН. Оплатить онлайн можно через кошелёк QIWI или банк-партнёр ФНС.

6. Подайте документы на регистрацию в налоговую

Индивидуальный предприниматель может строить бизнес по всей России, но открывать ИП придётся по месту регистрации (прописки).

Подать документы на регистрацию ИП можно лично, посетив налоговую инспекцию или МФЦ, или удалённо:

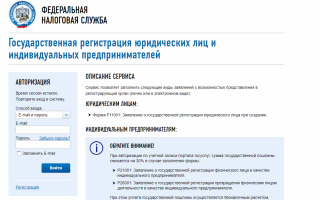

- Через сервис «Подача электронных документов на государственную регистрацию юридических лиц и индивидуальных предпринимателей» (потребуется электронная подпись).

- Через сервис «Подача заявки на государственную регистрацию индивидуальных предпринимателей и юридических лиц».

Последний способ самый простой. Сходить налоговую придётся всего один раз, чтобы забрать документы об открытии ИП.

7. Получите документ о регистрации ИП

Через 3 рабочих дня вам выдадут лист записи в Едином государственном реестре индивидуальных предпринимателей (ЕГРИП). В нём будет указан основной государственный регистрационный номер индивидуального предпринимателя (ОГРНИП).

Обязательно проверьте данные в полученных документах. Если найдёте ошибку, попросите инспектора составить протокол разногласий.

8. Встаньте на учёт во внебюджетных фондах

Налоговая инспекция должна уведомить Пенсионный фонд (ПФР) и Росстат о появлении в России нового индивидуального предпринимателя.

Свидетельство о постановке на учёт в ПФР и коды статистики вам выдадут при получении листа ЕГРИП или отправят по почте. Если этого не произошло, обратитесь в местное отделение Пенсионного фонда самостоятельно.

Встать на учёт в Фонд социального страхования (ФСС) нужно в течение 30 дней с момента найма первого сотрудника.

9. Сделайте печать, откройте банковский счёт, купите кассовый аппарат

Всё это необязательно и сильно зависит от вида деятельности, но:

- Документы, скреплённые печатью, имеют больший вес в сознании клиентов и партнёров.

- Рассчитываться с контрагентами и платить налоги намного удобнее в безналичной форме через расчётный счёт ИП.

- В большинстве случаев нельзя принимать наличку от клиентов без выдачи чека.

Вот и всё. Девять несложных шагов, и вы индивидуальный предприниматель!

Источник: https://lifehacker.ru/registraciya-ip/

Как зарегистрировать ИП: пошаговая инструкция 2017 для самостоятельного открытия ИП

Идея дозрела, и вы готовы запустить план в действие. Твердо определились, что предпринимателем вам быть и желательно в официальном статусе. Теперь, чтобы открыть свое дело и начать самостоятельный путь, нужно зарегистрироваться. Самый простой вариант – регистрация ИП.

- Статус индивидуального предпринимателя позволяет вам вести свой бизнес без регистрации юридического лица.

- Возможности сотрудничества с организациями, которые, переводя вам деньги по безналу, смогут списывать их в расходы.

- Возможность регистрации собственного товарного знака.

- Индивидуальный предприниматель, как любая коммерческая организация, вправе использовать наемный труд.

- Официальный статус ИП означает, что вы признаны государством и оно гарантирует благоприятные условия для вашей деятельности (невмешательство, правовая защита).

- Избавление от налогов на доходы физических лиц (НДФЛ), снижение платежей в Пенсионный фонд России (ПФР) и Фонд социального страхования (ФСС).

- обязательная отчетность;

- налогообложение;

- выполнение квалификационных требований;

- имущественная ответственность.

Пакет документов для регистрации ИП в 2017 году не так уж велик:

2. Определите код ОКВЭД

Теперь вам предстоит зашифровать выбранный вами род бизнеса, другими словами, выбрать код деятельности из ОКВЭД (Общероссийский классификатор видов экономической деятельности). Он включает в себя список зашифрованных кодов всех видов деятельности, которые используются в бизнесе.

Код включает в себя определенный набор цифр, по которому можно определить, чем конкретно занимается предприниматель. Структура кода:

- 11.1 – подкласс;

- 11.11 – группа;

- 11.11.1– подгруппа;

- 11.11.11 – вид.

Пример:

- 15.8 – производство прочих пищевых продуктов;

- 15.84 – производство какао, шоколада и сахаристых кондитерских изделий;

- 15.84.1 – производство какао;

- 15.84.2 – производство шоколада и сахаристых кондитерских изделий.

При регистрации ИП вам важно точно определиться, какими видами деятельности будет заниматься ваша компания (использовать можно несколько кодов). Код, указанный вами первым, считается первоочередным. Он будет определять величину страхового тарифа Фонда социального страхования (ФСС).

Страховые взносы налагаются на все выплаты работникам в рамках трудовых отношений. Потом это станет гарантией, что вам возместят убытки, если ваш сотрудник заболел или служащая вышла в декрет.

Другими, помимо указанных, видами деятельности вам заниматься нельзя. Каждому виду соответствует своя система налогообложения, которая может меняться в зависимости от региона, где вы зарегистрировали бизнес.

При регистрации достаточно указать только четыре цифры кода. Излишне детальная кодировка сузит вариации вашей деятельности. То есть если вы обозначите код 15.84.

1 (производство какао), то реализовывать шоколад и сахаристые кондитерские изделия в рамках своего бизнеса вы уже не сможете, поэтому достаточно оставить код 15.84.

Каждому виду ОКВЭД соответствует своя система налогообложения, которая может меняться в зависимости от региона, где вы зарегистрировали бизнес.

Свой код из ОКВЭД вы можете найти здесь. В дальнейшем вы можете добавить или заменить коды своей деятельности, написав соответствующее заявление в налоговую инспекцию.

3. Подайте заявление в налоговую

Регистрировать будущий бизнес вам предстоит в инспекции Федеральной налоговой службы (ИФНС) – территориальном органе налоговой службы РФ. Вы можете сделать это, отправившись туда лично, или, если по каким-то причинам вам это не удается, отправить доверенное лицо с вашими документами. Но документы должны быть нотариально заверены.

В заявлении, состоящем из 5 страниц, указывается Ф. И. О., контактные (телефон и e-mail) и паспортные данные, коды ОКВЭД и ИНН. Для заполнения используется форма Р21001.

Будьте внимательны: писать требуется печатными буквами, четко, без ошибок, строго по форме. Вы заполняете заявление бесплатно – сами (сидя в налоговой за компьютером по специальным программам) или с помощью сотрудников налоговой за определенную плату. Обычно там предоставляется такая услуга.

4. Выберите систему налогообложения

Можете сразу или в течение 30 дней после регистрации составить заявление для установления определенного режима налогообложения для вашего ИП:

I. Упрощенная система налогообложения (УСН).

Самый популярный режим среди представителей малого бизнеса. Отличается простотой ведения отчетности. При УСН платится единый налог, заменяющий уплату налога на имущество, прибыль и НДС. Включает два типа налогообложения, один из которых вы должны выбрать: УСН в виде 6% от всего дохода или УСН в виде 15% от разницы между доходами и расходами.

II. Единый сельскохозяйственный налог (ЕСХН).

Распространяется на изготовителей сельскохозяйственных товаров. При использовании данной системы ИП освобождаются от уплаты налога на имущество, НДС и НДФЛ.

III. Единый налог на вмененный доход (ЕНВД).

В 2018 году он все так же является необязательным режимом. Возможность применения ЕНВД регулируется местными нормативными актами.

При расчете этого налога используются физические показатели (торговые площади, количество рабочих мест, торговых точек и так далее), для которых устанавливается примерный возможный доход.

Этот параметр определяется исходя из условной прибыли в расчете на один месяц.

IV. Патентная система налогообложения.

Патентная система введена в 2013 году. Ее могут выбрать индивидуальные предприниматели, у которых средняя численность наемных рабочих за налоговый период не превышает 15 человек.

Суть системы в том, что вы приобретаете патент на определенный срок, заменяющий уплату некоторых налогов (на доходы физических лиц и имущество, в некоторых случаях – НДС).

Предприниматель может взять патент только на один из видов своей деятельности, при этом другие будут облагаться налогом в ином порядке.

После подачи необходимых документов возьмите расписку об их принятии налоговой инспекцией. Там же будет указана дата выдачи вам пакета документов вновь зарегистрированного ИП.

Сколько стоит регистрация ИП?

- Стоимость госпошлины на регистрацию – 800 рублей.

- Помощь юриста (если сами не справитесь) в оформлении заявления – около 300 рублей.

Документы, получаемые после регистрации

На регистрацию нового ИП уходит не менее 5 рабочих дней. Время выдачи документов будет указано в расписке, которую вы сразу получите. Если вы не можете забрать их лично, документы могут отправить почтой.

На регистрацию нового ИП уходит не менее 5 рабочих дней. Время выдачи документов будет указано в расписке, которую вы сразу получите.

После регистрации вас как ИП получите следующие бумаги:

- Свидетельство о государственной регистрации физического лица в качестве индивидуального предпринимателя (ОГРНИП).

- Свидетельство о постановке вас как физического лица на учет в налоговом учреждении.

- Выписка из единого государственного реестра индивидуальных предпринимателей (ЕГРИП).

Важные моменты

- Теперь, когда вы стали полноценным бизнесменом, нужно помнить главное правило: всегда уплачивать налоги, вести документацию и отчетность.

- После регистрации вы вправе открыть свой расчетный счет в банке для безналичных операций – это значительно упростит взаимодействие с другими компаниями.

- Закажите собственную печать. Она будет важным подтверждением подлинности связанных с вашей деятельностью операций.

Печать обойдется в сумму до 1000 рублей. Заказать ее можно в любой типографии или фирме, занимающейся печатями, штампами, значками.

- Если ваш бизнес предполагает наличный расчет или оплату с помощью банковских карт, купите кассовый аппарат.

Помните, что регистрация возможна лишь по месту прописки, хотя сам бизнес вы можете вести где угодно. Однако сдавать декларацию нужно будет в ИФНС по месту регистрации.

Регистрация другими способами

Помимо подачи документов в налоговый орган лично, вы можете выбрать разные способы регистрации своего бизнеса.

Регистрация ИП через МФЦ (многофункциональный центр)

Лично или через представителя по доверенности. Полное название органа – муниципальный центр предоставления государственных и муниципальных услуг.

МФЦ призван “разгрузить” остальные муниципальные органы, предоставляя те же услуги населению.

Нужно просто узнать адрес МФЦ в вашем населенном пункте и, собрав все документы (перечень их в любом случае не меняется), отправиться туда для регистрации. Более подробно читайте в нашей статье «Регистрация ИП через МФЦ».

Регистрация ИП через портал госуслуг

Плюсы:

- Для подачи документов не нужно простаивать в очереди в налоговой;

- Вся необходимая предпринимателю информация собрана в одном месте;

- Инструкция расписана по шагам, оформление предельно просто;

- Никаких переплат, достаточно только уплатить госпошлину.

Минусы:

- Длительное подтверждение вашей персоны;

- Такие заявки могут теряться, не отображаться в налоговой;

- Заполнять форму нужно оперативно, длительность сессии ограничена (особенно при ОКВЭД);

- Технические неполадки (сбой в системе, отключение света, поломка вашего ПК и пр.).

Порядок регистрации:

- Зайдите на портал госуслуг. Услугами здесь пользоваться могут физические и юридические лица, имеющие личный кабинет. Ресурс имеет мобильную версию, поэтому вы можете зарегистрироваться через телефон.

- Зарегистрируйтесь в “Личном кабинете”. При завершении регистрации вам присвоят код активации, получить который вы сможете или на e-mail, или в отделении “Ростелеком”. Ждать код придется примерно две недели. Если это слишком долго, вы можете завести электронную подпись (стоит примерно 2,5 тысячи рублей) и пользоваться ей в течение календарного года. Наличие такой подписи облегчит идентификацию физического лица электронной системой.

- Получив код активации, выбирайте вкладку “Услуги”, где вы найдете раздел “Министерство финансов Российской Федерации”, подраздел “Федеральная налоговая служба”, услугу “Государственная регистрация физического лица в качестве индивидуального предпринимателя”, там подробно будет указано, что нужно для регистрации ИП.

- Заполните форму Р21001 на открывшейся странице. Будьте внимательны, информация должна быть точна и корректна!

- Отсканируйте необходимые документы (паспорт, квитанцию об уплате госпошлины, заявление о регистрации в форме Р21001), на сайте есть подробная инструкция подачи электронных документов.

- Прикрепите к заявлению отсканированные и заверенные электронной подписью (или нотариусом) документы в виде архива.

- Через несколько дней на вашу почту придет уведомление из ФНС. Взяв с собой квитанцию об уплате, паспорт и документ, удостоверяющий место жительства (если этих сведений нет в паспорте), вы забираете готовые документы о вашей регистрации в качестве индивидуального предпринимателя.

Регистрация ИП на сайте Федеральной налоговой службы (ФНС)

Зарегистрировать ИП и уплатить госпошлину можно так же виртуально — на сайте налоговой службы. Там же вы можете выбрать свой код ОКВЭД и систему налогообложения. Процедура так же проста и понятна, как в первом случае:

- Выбираете на сайте раздел “Индивидуальные предприниматели”, затем подраздел “Регистрация индивидуального предпринимателя” (он указан первым в списке услуг).

- В разделе “Жизненные ситуации” выбираете вкладку “Я хочу подать заявление на регистрацию ИП” (также – первый пункт).

- На открывшейся странице подробно описан список необходимых документов и пошаговая инструкция их подачи в налоговый орган. В пункте №3 о способах подачи документов вы нажимаете на вкладку “удаленно”.

- Найдите кнопки “Подать документы”. Одна из них нужна для подачи электронных документов, другая – для заполнения заявки на регистрацию (форма Р21001). Для электронной регистрации вам потребуется нажать на обе кнопки и далее следовать инструкции на появившихся страницах. Для того чтобы заполнить форму, вам нужно зарегистрироваться на сайте, оставив свои данные. Для подачи электронных документов вам придется отсканировать подготовленные вами бумаги.

Зарегистрировать ИП и уплатить госпошлину можно так же виртуально — на сайте налоговой службы. Там же вы можете выбрать свой код ОКВЭД и систему налогообложения.

Отправьте документы в ФНС по почте (с объявленной ценностью и описью вложения). В пределах территории Москвы документы можно направить и получить через DHL Express и Pony Express.

Причины отказа в регистрации

- Неправильные данные или ошибки и опечатки при заполнении документов.

- Отсутствие всех необходимых документов или неправильный перечень.

- Место подачи документов неправильное.

- Вы признаны банкротом менее года назад.

- Существует приговор на запрет ведения вами предпринимательской деятельности, и его срок еще не вышел.

Изменения порядка регистрации в 2018 году

В 2018 году не изменился сам принцип подачи документов и их список, но ужесточаются формы наказания за те или иные промахи:

- Если подлинность собранных вами документов вызывает сомнение, процесс регистрации может быть приостановлен на срок не более 30 дней.

- Если вы уже нарушали законодательство в предпринимательской деятельности, вам могут отказать в регистрации.

- При первом предоставлении неправильных сведений накладывается штраф от 5 до 10 тысяч рублей.

- Вы несете ответственность за использование подставных лиц, для доказательства которого достаточно заявления подставного директора.

Если вы прошли все вышеупомянутые этапы и на руках есть документы о регистрации, то можем вас поздравить. Впереди вас ждет увлекательное путешествие в мир бизнеса, новые проекты и свершения!

Источник: https://zhazhda.biz/base/registraciya-ip

Пошаговая инструкция открытия ИП

Как зарегистрировать ИП самостоятельно? Мы подготовили пошаговую инструкцию по открытию ИП, которую вы сможете повторить без труда!

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Разберемся в пошаговой инструкции по регистрации ИП.

Шаг 1. Определяемся с деятельностью, которой будем заниматься в качестве индивидуального предпринимателя

Чтобы начать предпринимательскую деятельность, надо не просто предполагать, а еще и понимать, чем вы намерены заниматься, какие услуги предоставлять и для кого их будете реализовывать.

Для этого и существует процедура определения вида деятельности в соответствии с Общероссийским классификатором видов экономической деятельности (ОКВЭД), коды которого вписываются в ваше Свидетельство об ИП и вносятся в ЕГРИП.

Шаг 2. Определяемся с режимом налогообложения (УСНО, ЕНВД, УСН Патент). «Лучше УСН»

Сразу заметим, что на первых порах лучшим решением будет УСНО (если вы еще не определились окончательно с этим вопросом). Объяснений этому два. Во-первых, с 2014 года все индивидуальные предприниматели получили право не вести в обязательном порядке ЕНВД в качестве налогового режима.

Поэтому и, во-вторых, более выгодным является режим упрощенной системы налогообложения, когда деятельность облагается по факту получения выручки и не требуется сразу перечислять в бюджет сбор, исходя из будущей прибыли, которую можно только прогнозировать.

Важно также определиться какой вид УСН выбрать.

О том, что вы будете вести УСНО, налоговую надо уведомить либо заранее, либо сразу в процессе регистрации, чтоб вас не обложили ЕНВД по умолчанию. Для этого нужно заполнить соответствующую форму заявления о переходе (ведении) на УСНО.

Шаг 3. Разбираемся в личных документах: имеем ли на руках Свидетельство об ИНН физического лица

Несмотря на то, что такое явление как индивидуальный номер налогоплательщика (ИНН) в нашей стране существует с 1996 года, до сих пор встречаются люди, не имеющие персональную налоговую идентификацию как таковую.

На самом деле введение ИНН было делом нужным и важным.

И если бы не путаница, которую устроили с одновременным запуском своих программ идентификации Пенсионный фонд и Фонд социального страхования, то идея с ИНН имела бы позитивные перспективы.

Отвлекаясь, отметим, что каждый гражданин РФ, имеющий намерение вести коммерческую деятельность, обязательно должен быть идентифицирован как налогоплательщик.

Поэтому, если у вас отсутствует ИНН, то, заполнив соответствующее заявление о присвоении вам идентификационного номера, необходимо пройти с ним в налоговую инспекцию по месту жительства и оформить необходимые бумаги. Процесс присвоения ИНН занимает сутки.

Шаг 4. Оформляем заявление на регистрацию ИП по форм №Р-21001

Процесс оформления Заявления очень подробно описан в статье «Документы для регистрации ИП». Здесь лишь отметим еще раз то, насколько важно быть предельно внимательным и очень точно вписывать все сведения из всех документов.

Любая неточность или ошибка позволяют регистратору не рассматривать ваше заявление, а вам «возвращаться на круги своя» при повторном оформлении документов.

Поэтому будет лучше, если в процессе заполнения вас будет консультировать человек, разбирающийся в организационных и юридических тонкостях этой процедуры.

Если вы будете сдавать документы на регистрацию самостоятельно, то заверять у нотариуса вашу подпись не обязательно. В противном случае это надо сделать. Стоить подобная процедура будет 400 рублей.

Не забудьте прошить и пронумеровать все заполненные листы Заявления.

Шаг 5. Оплачиваем госпошлину за регистрацию ИП

800 рублей надо перечислить в бюджет в качестве пошлины за регистрацию вас как частного предпринимателя. Реквизиты, по которым надо произвести платеж, можно узнать в вашей налоговой инспекции, в которой вы будете регистрироваться.

Помните, что госпошлина не возвращается ни при каких случаях. Поэтому, если вы допустите ошибки при заполнении документов, то вам при повторной сдаче придется перечислять ее вновь.

Чтоб определиться, сколько стоит открыть ИП, нужно сложить несколько величин:

- госпошлина — 800 рублей;

- оплата услуг нотариуса — 800 рублей;

- стоимость вашего рабочего времени — 36 часов*100 рублей = 3600 рублей.

В сумме — 5200 рублей.

Шаг 6. Оформляем доверенность у нотариуса на Заявителя (при необходимости)

Если вы по каким-то причинам не сможете посетить налоговую для сдачи документов на открытие ИП, тогда нотариальная доверенность на лицо-заявителя — это то, что нужно для открытия ИП. Он по вашей доверенности возьмет на себя все вопросы регистрации вас как частного предпринимателя. Как уже было сказано выше, стоимость подобной доверенности может колебаться в пределах 300-500 рублей.

Посетить нотариальную контору придется и в случае отправки документов по почте в уведомительном формате. Нотариус также должен будет заверить копию вашего паспорта.

Шаг 7. «Сдаемся» в налоговую

После того, как все документы собраны и тщательно проверены, можно ехать в налоговую инспекцию и сдать бумаги на регистрацию ИП самостоятельно.

Перед сдачей подготовьте документы: распределите их в определенном порядке друг за другом, чтоб оперативно передавать регистратору каждый бланк.

Последовательность, в соответствии с которой надо разложить бумаги, обычно вывешивается в залах ожидания в налоговой инспекции.

Шаг 8. Получаем документы о регистрации ИП

После успешной сдачи вы на руки получаете от регистратора расписку о приеме ваших документов. Через пять рабочих дней можно по этой расписке приехать за получением готовых:

- Свидетельства о госрегистрации физ. лица в качестве ИП;

- Выписки из ЕГРИП;

- Уведомления о постановке на учет физ. лица в налоговом органе;

- Уведомление о регистрации физ. лица в территориальном органе ПФ;

- Уведомление из Росстата.

Если это случилось — примите наши поздравления — теперь вы знаете, как зарегистрировать ИП самостоятельно.

Шаг 9. Оформляемся в ПФ и ФСС

В том случае, если вам не выдали Уведомлений о постановке на учет в ПФР и ФСС, необходимо будет в трехдневный срок после того, как открыто ИП, самостоятельно сделать это. Приехать в местное отделение ПФР и ФСС и получить документы, уведомляющие о вашей приписке к этим органам.

Шаг 10. Изготавливаем печать и открываем расчетный счет в банке

Это не совсем то, что нужно для открытия ИП. Однако наличие счета у предпринимателя очень сильно упрощает дальнейшую работу и развитие бизнеса.

Вот и все. Именно такой будет пошаговая инструкция открытия ИП.

Когда нам могут отказать?

Обидно бывает, если нам отказывают и для того, чтоб об этом «торжественно» сообщить, выдерживают (абсолютно по закону) срок пять дней. И когда мы идем в налоговую за документами, нам сухо заявляют, что мы не имеем право на регистрацию, потому что. И тут могут быть причины двух типов.

Первый тип (встречается чаще всего) — мы сделали ошибку или допустили неточность при заполнении документов или подали неверные сведения о себе. В этом случае нам придется заново проходить процесс оформления и сдачи на регистрацию документов.

Второй тип ошибок связан с проблемами правового характера. Если вы:

- имеете непогашенную судимость;

- уже регистрировались ранее;

- вас признали банкротом менее года назад;

- представили не все документы, задекларированные в Заявлении,

то вам однозначно откажут в регистрации ИП.

Источник: http://MoyaFirma.com/registraciya-biznesa/poshagovaya-instruktsiya-otkrytiya-ip.html

Регистрация ИП в налоговой инспекции

Будущих предпринимателей волнует большое количество вопросов: какие документы нужно подготовить, сколько времени займет процедура, как узнать куда обращаться, чтобы зарегистрировать ИП и кто выдает свидетельство. На самом деле процедура оформления проще, чем кажется.

Порядок действий

Чтобы получить свидетельство о регистрации индивидуального предпринимателя нужно выполнить несколько действий:

- Подготовить пакет документов.

- Узнать какие виды экономической деятельности существуют и выбрать подходящую.

- Выбрать систему налогообложения.

- Получить и оплатить квитанцию на госпошлину.

- Отнести все документы в налоговую (ФНС) и узнать через сколько дней нужно прийти для получения ответа.

- По истечении положенного срока получить свидетельство.

- На усмотрение самого предпринимателя открыть расчетный счет и сделать печать.

Оформить ИП можно самостоятельно или воспользовавшись услугами специальных фирм-посредников. Первый способ дешевле, но занимает больше времени в случае неправильного заполнения заявления и других возможных ошибок.

При втором способе придется оплачивать услуги посредника, но документы гарантировано будут собраны и заполнены правильно. Проволочек с исправлением ошибок не будет.

Подготовка документов

Для регистрации ИП будущему бизнесмену нужно 4 документа:

- Заявление.

- Паспорт.

- Копия паспорта.

- Квитанция об уплате госпошлины.

Заполнение заявления

Больше всего ошибок допускают при заполнении формы Р21001.

Оформить заявку можно от руки или на компьютере. Информация, которую предоставляет гражданин, не должна нести ошибочных сведений и неточностей. Исправления категорически запрещены, поэтому при любой ошибке придется переписывать бумагу.

В заявлении указывают код ОКВЭД, который определяет вид деятельности будущего предпринимателя. Узнать какой классификатор подходит отрасли бизнесмена можно в специальном справочнике.

Готовый документ заверяют подписью в присутствии сотрудника ФНС или нотариуса.

Выбор системы налогообложения

Будущий предприниматель может выбрать упрощенную систему налогообложения, если его бизнес будет удовлетворять ряду условий:

- количество сотрудников не больше 100 человек;

- доход за год работы предприятия не превысит 60 млн рублей;

- сумма стоимости основных средств не выше 100 млн рублей.

В таком случае к указанным документам нужно добавить заявление о переходе на УСН по форме №26.2-1.

Оформление заявки

Документы передают в отделение налоговой инспекции по месту регистрации. В ряде случаев допустимо оформление в ФНС по месту пребывания.

Узнать реквизиты и адрес отделения можно на сайте налоговой службы.

Существует 4 способа предоставить документы:

- Прийти и принести лично.

- Отправить по почте.

- Оформить заявку через интернет.

- Воспользоваться услугами посредника.

В первом случае заверять копии у нотариуса не нужно, но сотрудник ФНС попросит предъявить оригиналы, чтобы самостоятельно утвердить подлинность бумаг. При заочном оформлении дубликаты заверяют у юриста.

От того каким способом вы воспользуетесь напрямую зависит сколько денег вы потратите на процедуру регистрации.

Первый и третий способы самые дешевые, а второй и четвёртый потребуют дополнительных денежных трат.

Получение свидетельства

Сколько дней понадобиться для изготовления свидетельства зависит от того, есть у будущего бизнесмена ИНН или нет. Если ИНН на руках, то документы о регистрации ИП ФНС выдает гражданину по истечении 5 рабочих дней. Необходимость изготовить идентификационный номер налогоплательщика увеличивает время ожидания еще на 5 дней.

Налоговая инспекция выдает предпринимателю:

- Свидетельство о государственной регистрации;

- Выписку из реестра ИП;

- Три уведомления:

- о постановке на учет в налоговой службе;

- о постановке на учет в ПФР;

- о присвоении кодов статистики.

Исправление ошибок сотрудников налоговой

При получении бумаг важно убедиться в отсутствии ошибок. В противном случае предприниматель рискует получить обвинение в предоставлении недостоверной информации и быть наказанным штрафом.

Внимательно проверьте всю информацию, содержащуюся на свидетельстве о регистрации физического лица в качестве ИП и в выписке из ЕГРИП (Ф.И.О.

, паспортные данные, дата рождения, адрес регистрации), виды экономической деятельности.

Допустить ошибки мог как сам гражданин при заполнении документов, так и сотрудник инспекции при их оформлении. Если ошибки допущены вами, то скорее всего, будет вынесен отказ в регистрации и придётся проходить процедуру повторно. Но чаще всего опечатки допускаются инспекторами или сотрудниками отдела ввода информации.

Чтобы устранить технические ошибки, которые были допущены инспекторами необходимо:

- указать инспектору на наличие ошибки,

- инспектор проверит факт, что неточность допущена именно налоговым сотрудником,

- составит карточку замечаний, в которой укажет информация о допущенной ошибке.

В тот же день ошибку вам никто не исправит и новые документы не выдаст. Для получения исправленных документов придётся явиться в налоговую инспекцию через 5 дней.

Срок действия свидетельства

Статус индивидуального предпринимателя присваивается гражданину бессрочно, поэтому свидетельство о регистрации ИП не имеет срока действия. Сдать документ можно только после полного закрытия бизнеса.

Печать индивидуального предпринимателя

В статусе ИП можно работать без печати. Однако она понадобится:

- как дополнительный инструмент защиты документов;

- для открытия расчетного счета.

На момент оформления свидетельства ИП в налоговой наличие печати необязательно, так как регистрировать ее не нужно.

Подведем итоги. Зарегистрировать ИП можно самостоятельно или через посредника. Переход на УСН можно осуществить при оформлении ИП или позже.

Регистрацию осуществляют в отделении Федеральной налоговой службы по прописке. Узнать в какое отделение идти можно на сайте ФНС. Можно зарегистрировать ИП без печати, но лучше ее все-таки сделать. Регистрировать печать в налоговой инспекции не нужно.

Статус индивидуального предпринимателя подтверждается бессрочным свидетельством.

Источник: http://IPprof.ru/otkrytie-ip/registraciya/kak-zaregistrirovat-ip-v-nalogovoj.html

Регистрация ИП самостоятельно: пошаговая инструкция и образцы бланков

Чтобы налоговая служба не задавала вопросов об источнике доходов физического лица, не имеющего официального работодателя, целесообразно инициировать открытие ИП, доходы которого станут обоснованием жизнеобеспечения и источником пополнения счетов в пенсионном и государственных фондах. Зарегистрировать индивидуальное предпринимательство достаточно просто, если соблюдать ряд обязательных действий в определенной последовательности.

Предварительные действия при открытии ИП

Решив зарегистрировать ИП самостоятельно следует определится с формой выплат в государственный бюджет, которые определяются содержанием одной из существующих систем налогообложения физических лиц, имеющих собственную специфику:

- ЕНВД (единый налог на вмененный доход) – представляет собой такую систему налогообложения физических лиц в качестве индивидуальных предпринимателей, которая основана не на том сколько денег заработано, а на каком-либо измеримом количественном параметре, характеризующем деятельность (площадь помещений, количество станков и т.п.). Для некоторых регионов РФ ЕНВД ранее был установлен в качестве обязательной формы оплаты налоговых сборов, но по состоянию на 2018 год подобная безальтернативность исключена.

- УСН или упрощенная система налогообложения, которая может применяться независимо или в сочетании с ЕНВД, для организаций с численностью работающих не более 100 человек и фиксированным размером годовой выручки, повышающейся в зависимости от отчетного периода. Применяя УСН, работодатель с небольшим штатом персонала, в зависимости от характера осуществляемой деятельности, может пользоваться налоговыми льготами и платить 15%, 10%, 7% или 5%. Применимость УСН ограничивается не только тем сколько человек работают и оборотом работодателя, но и видом деятельности, который он осуществляет. Наиболее высокодоходные сферы деятельности, не требующие большого числа работников (страховщики, нотариусы, ломбарды и т.п.), не могут подключить упрощенную систему платежей в бюджет.

- В качестве альтернативы УСН или вмененного налога можно зарегистрировать патент, который позволяет ежегодно платить определенную сумму (разную для дифференцированных видов деятельности) и получать такую прибыль, сколько сможет обеспечить бизнес. Ограничением для работодателя при выборе патента в качестве системы налогообложения является конкретный род занятий и годовой приток наемных работников не более 15 человек. Если показатель притока персонала будет превышен, оформить патент для физического лица будет невозможно и придется искать альтернативу.

Открытие ИП требует конкретных направлений деятельности, которыми будет заниматься физическое лицо на правах предпринимателя, скрывающимися под унифицированными кодами ОКВЭД.

Сопоставив имеющиеся варианты с планами на развитие бизнеса, следует выбрать и зарегистрировать один основной вид деятельности, который следует выбирать по принципу наибольшей прибыли, то есть процесс приносящий больший доход следует оформить в качестве основного.

Помимо явного источника прибыли любой бизнес имеет скрытый потенциал способный пополнять бюджет, проанализировав подобные возможности на стадии бизнес-планирования, необходимо зарегистрировать еще 4 – 7 дополнительных видов деятельности.

Как оформить заявление

Удаленная самостоятельная регистрация ИП в текущем году гораздо проще, чем существовавшая ранее система, требовавшая непосредственного посещения МФЦ или налоговой, заполнения бланков по образцу на стенде и ожидания в очередях. Сегодня государственная регистрация ИП может быть инициирована на официальном сайте налоговой службы, а посещение территориального отдела потребуется только для того, чтобы заиметь подтверждающие документы.

Форма р21001 является стандартизованным бланком, образец заполнения которого можно найти на сайте ФНС или по месту обращения (налоговая или МФЦ), включающим следующие блоки данных:

- личную информацию физического лица (ФИО, дату и место рождения, гражданство) – 1 страница формы;

- информация о месте обитания и стандартный перечень данных удостоверения личности (номер, дата и т.п.) – страница 2 формы р21001;

- выбранные ранее коды ОКВЭД – страница 3 формы;

- способ контакта с заявителем (телефон) и получения готовых документов – страница 4 формы.

Оплата процедур

Открытие ИП может сопровождаться несколькими расходами, в частности:

- госпошлина за регистрацию ИП составляет 800 рублей и должна быть оплачена обязательно;

- печать для физических лиц в качестве предпринимателей не обязательна, а зная сколько она стоит (от 500 до 1500 рублей) желание отказаться от неё становится понятным;

- документы для регистрации ИП может оформить и подать нотариус, услуги которого могут обойтись от 400 до 5000 рублей, в зависимости от того необходимо ли будет представительство в негосударственных фондах и госучреждениях;

- открытие расчетного счета потребует еще от 500 до 3000 рублей, а сумма может быть повышена в зависимости от того, сколько денег будет положено на расчетный счет.

Имея в наличии заявление о регистрации ИП и подтверждение оплаты пошлины, можно говорить о готовности зарегистрировать физическое лицо в качестве индивидуального предпринимателя. До того момента, как открыть ИП остается всего один шаг – подать заявление, зарегистрировать бизнес и получить обратную связь в виде регистрационных документов.

Дополнительно может потребоваться реализация следующих процедур:

- регистрация ИП в ПФР – выполняется автоматически после того, как пройдена государственная регистрация физического лица в качестве предпринимателя. Информация в пенсионном фонде появляется путем передачи из ФНС и в дополнительных действиях самого предпринимателя не нуждается.

- регистрация ИП в ФСС нужна для тех лиц, которые выступают в качестве работодателя и имеют хотя бы одного наемного работника.

Результаты регистрации индивидуального предпринимателя

После государственной регистрации физического лица в качестве предпринимателя ему обязаны выдать ряд документов, в том числе:

- Свидетельство ОГРНИП установленного образца.

- Выписку из ЕГРИП.

- Уведомление о постановке на учет (образец по форме 2-3-Учет).

- Уведомление о регистрации в негосударственных фондах.

После получения всех перечисленных документов можно говорить о том, что государственная регистрация в качестве индивидуального предпринимателя завершена.

- Как получить, восстановить или узнать свой ИНН

Источник: https://BusinessXXL.ru/registraciya-ip/

Регистрация ИП самостоятельно в 2018 году

Регистрация ИП самостоятельно — достаточно простое дело. Настолько простое, что если вы один раз сами зарегистрируете ИП, то удивитесь тому, что юридические фирмы за такую пустяковую услугу берут от 2000 до 5000 рублей, не считая госпошлины. Ниже пошаговая инструкция открытия ИП.

Постановка на учёт в качестве индивидуального предпринимателя обойдётся вам в 800 рублей — это стоимость госпошлины. Заказывать печать и открывать расчётный счёт в банке — необязательно, но если вам это необходимо, то придётся потратить ещё от 350 до 3000 рублей. Таким образом, получается:

Регистрация ИП бесплатно возможна только в том случае, если вы состоите на учёте в центре занятости в качестве безработного. Но для экономии нервов и времени, конечно, предпочтительнее платный вариант.

Открытие ИП производится по месту жительства (по адресу прописки, указанной в паспорте). Однако можно зарегистрировать ИП и по месту пребывания (по адресу временной регистрации), но только при условии, что в паспорте у вас нет постоянной прописки.

Регистрация ИП без ИНН. Если у вас нет ИНН, то он будет вам автоматически присвоен при открытии ИП. Когда будете получать регистрационные документы, вместе с ними вам выдадут и свидетельство ИНН.

Шаг 1 — выбор системы налогообложения

Налоговый режим следует выбирать исходя из того вида деятельности, которым будете заниматься. Проанализировав рынок по вашей нише, прикиньте приблизительные доходы / расходы, рассчитайте сумму налога к уплате по формуле каждого режима и выбирайте самый выгодный вариант.

1) Общая система налогообложения (ОСНО).

Это стандартная система налогообложения. При регистрации ИП в налоговой вы автоматически становитесь плательщиком ОСНО, а также при потере права пользоваться каким-либо специальным налоговым режимом (УСН, ЕСХН, ЕНВД, патент) вы также автоматом переходите на ОСНО.

ОСНО — самый тяжёлый налоговый режим по налоговой нагрузке и количеству отчётности. На этом режиме необходимо уплачивать налог на прибыль, налог на имущество и налог на добавленную стоимость (НДС). В основном только по трём причинам есть резон находиться на этой системе:

— Вам необходимо быть плательщиком НДС

— Ваша деятельность попадает под льготы по налогу на прибыль

— Невозможность находиться на нужной вам системе налогообложения (например, количество сотрудников свыше 100 человек или доходы за год более 80 млн. руб).

2)

Упрощённая система налогообложения (УСН).

Начинающие предприниматели предпочитают в основном именно эту систему налогообложения. Это достаточно выгодный для уплаты налога режим и удобный в отчётности. На выбор 2 вида УСН:

1) доходы * ставка 6 %

2) (доходы минус расходы) * ставка 15 %

В связи с введением налоговых каникул ставка по налогу может быть понижена вплоть до 0%, всё зависит от вашего вида деятельности и региона РФ.

Плюс ещё в том, что вы налог УСН можете уменьшить:

• Если нет работников — на все 100% уплаченных «за себя» страховых взносов в ПФР.

• Если есть сотрудники – то не более, чем на 50 %, на сумму страховых платежей «за себя» и за своих работников.

3) Единый налог на вменённый доход (ЕНВД).

Этот налоговый режим популярен среди предпринимателей, занимающихся розничной торговлей, общественным питанием и оказанием бытовых услуг.

Основное преимущество ЕНВД в том, что при расчёте налога учитывается не фактически полученный вами доход, а потенциально возможный, который вы якобы можете получить от определённых видов деятельности.

Причём этот устанавливаемый потенциальный доход зависит от таких физических показателей, как, например, размер торговой площади, количество работников или транспортных средств.

Поэтому получается, что на ЕНВД если доход растёт — сумма налога не меняется. Но также и при убытках сумма налога остаётся неизменной.

Ставка налога равна 15%. Но с 01.10.2015 года региональные власти получили право устанавливать для налогоплательщиков ЕНВД пониженную ставку в пределах от 7,5 до 15 % в зависимости от вида деятельности (п. 2 ст. 346.31 НК РФ)

Уменьшить налог ЕНВД вы можете следующим образом:

• Если нет работников — на все 100% уплаченных «за себя» страховых взносов в ПФР.

• Если есть сотрудники – то не более, чем на 50 %, на сумму страховых платежей за работников. Уменьшать налог на сумму страховых взносов «за себя» — нельзя.

4)

Единый сельскохозяйственный налог (ЕСХН).

Это специальный налоговый режим для производителей сельскохозяйственной продукции (продукция растениеводства, сельского и лесного хозяйства, животноводства, в т.ч. выращивание и доращивание рыб).

Важно заметить, что речь идёт о производстве сельхозпродукции, поэтому те, кто осуществляет только её первичную и последующую обработку, — не вправе применять ЕСХН.

Ставка налога 6%. Формула: Налог ЕСХН = (доходы — расходы) * 6%.

5) Патентная система налогообложения (ПСН).

Это специальный налоговый режим, на котором приобретается патент сроком действия от 1 до 12 месяцев (на выбор), дающий право на осуществление определённого вида деятельности.

Стоимость патента — это и есть налог, который уплачивается практически сразу после перехода на этот налоговый режим, либо частями, в зависимости от срока действия патента. При этом уровень ваших доходов, так же, как и на ЕНВД, — не имеет значения: доходы растут – стоимость патента не меняется, работаете в убыток – также платите фиксированную цену.

При расчёте стоимости патента используется налоговая ставка 6%, но в связи с введением налоговых каникул ставка может быть понижена вплоть до 0%, всё зависит от вашего вида деятельности и региона РФ.

Также предоставляется льгота на страховые взносы за работников в ПФР (20% вместо 30%), но не для всех видов деятельности.

Если вы выбрали УСН или ЕСХН, рекомендуется подавать уведомление о переходе на одну из этих систем налогообложения одновременно с документами на регистрацию ИП. Крайний срок подачи такого заявления — 30 дней с момента постановки на учёт в налоговой. В противном случае, если вы не уложитесь в указанный срок, то по умолчанию останетесь на общей системе налогообложения.

Шаг 2 — выбор кодов оквэд

Коды вашего вида деятельности, указываемые в заявлении на регистрацию. В их количестве вас никто не ограничивает, оно зависит от направлений бизнеса, поэтому не нужно бояться указать что-то лишнее. Но при этом лучше исходить из того, чем конкретно будете заниматься сейчас и, возможно, в перспективе.

ОКВЭД основного вида деятельности вы можете вписать только один, остальные — дополнительные. Ещё важный момент: коды должны содержать не менее 4х цифр (то есть ОКВЭД вида 52.2 будет некорректным).

Читайте подробнее — Выбор ОКВЭД.

Шаг 3 — заполнение заявления

В этом разделе сможете скачать заявление на регистрацию ИП по форме Р21001, а также найдёте подробную пошаговую инструкцию по его заполнению вместе с образцом. Оно подаётся по месту вашей регистрации (согласно прописке, указанной в паспорте).

Важный момент: заявление подписывается только в присутствии налогового инспектора, если подаёте документы лично. Если за вас по доверенности подаёт представитель — то подпись на заявлении ставится в присутствии нотариуса.

Читайте подробнее — Заполнение заявления.

Шаг 4 — уплата госпошлины

Как уже было сказано, госпошлина за регистрацию ИП стоит 800 рублей. Берите паспорт, приходите в Сбербанк и кассир всё сделает. Или можно произвести уплату на сайте ФНС России.

Читайте подробнее — Уплата госпошлины.

Шаг 5 — заявление на усн

На этом шаге вы заполняете заявление о переходе на ту систему налогообложения, которую выбрали. Почему указали УСН? Потому что это самый распространённый выбор новоиспечённых предпринимателей.

В вашем случае это также может быть заявление на ЕСХН или ЕНВД и патент (при определённом условии). Но если вы решили работать на Общей системе налогообложения, то пропускайте этот шаг, потому что на ОСНО вы становитесь автоматически при регистрации.

Читайте подробнее — Заявление на УСН.

Шаг 6 — регистрация в налоговой

На этом шаге в налоговую инспекцию сдаются все необходимые документы для регистрации ИП:

- Заявление о государственной регистрации физлица в качестве ИП (форма Р21001) – 1 экземпляр. Если подаёте лично – то прошивать не надо.

- Паспорт (оригинал и копия всех страниц). По поводу прошивать страницы копий или нет: в каких-то регионах — да, в каких-то — необязательно. Но в любом случае прошивка не является ошибкой.

- Копия ИНН (при наличии. Если нет, выдадут при регистрации).

- Оплаченная квитанция госпошлины.

- Заявление о переходе на УСН (при необходимости) — 2 экземпляра.

После сдачи вам выдадут расписку в получении документов, на которой будут указаны дата и время, когда нужно будет прийти и забрать бумаги, подтверждающие госрегистрацию в качестве ИП.

Читайте подробнее — Регистрация в налоговой.

Шаг 7 — регистрация в фондах

Имеется в виду регистрация ИП в ФСС в качестве работодателя. То есть, если вы собираетесь нанимать сотрудников или уже наняли, то этот шаг для вас обязательный. В противном случае — пропускайте его. Что касается постановки на учёт в ПФР в качестве ИП, то это сделает за вас налоговая даже если Вы будете нанимать работников.

Но имейте в виду, что с наличием работников на вас накладываются обязательства по сдаче соответствующей отчётности:

Читайте подробнее — Регистрация в фондах.

Шаг 8, 9, 10 — кассовый аппарат, печать, расчётный счёт

Эти шаги, как и предыдущий, не являются обязательными. Всё зависит от вида и масштаба вашей предпринимательской деятельности. Изучите эти разделы и решите для себя, что для вас является необходимым. Но давайте кратко пройдёмся по ситуациям, когда разрешается не иметь кассовый аппарат:

1)

Источник: https://ip-spravka.ru/registraciya-ip

Как ИП зарегистрироваться самостоятельно — инструкция

Отправить на почту

Как зарегистрировать ИП без лишних хлопот? Какие нужны для этого документы, какие способы регистрации существуют и какова последовательность действий? Рассмотрим это в нашем материале.

Зачем ИП нужна регистрация?

Действующее законодательство разрешает физлицу заниматься самостоятельной предпринимательской деятельностью, не создавая при этом юрлицо, но требует обязательной регистрации в качестве предпринимателя (п. 1 ст. 23 ГК РФ, ст. 11 НК РФ).

Исключением здесь будут физлица, занятые в области сельского хозяйства с созданием КФХ (п. 5 ст. 23 ГК РФ). При отсутствии регистрации сделки, осуществленные физлицом, будут расцениваться как совершенные предпринимателем (п. 4 ст. 23 ГК РФ, ст. 11 НК РФ.

Таким образом, для того чтобы предпринимательство физлица было законным и не создавало ненужных проблем, ему необходимо встать на учет в качестве предпринимателя.

Деятельность ИП в целом подчиняется тем же требованиям законодательства, которые действуют для юрлиц, если они не содержат специальных оговорок (п. 3 ст. 23 ГК РФ). По ряду параметров статус ИП делает ее более комфортной:

- не нужно формировать уставный капитал;

- необязательно арендовать офис;

- можно не вести бухучет;

- доступны упрощенные варианты налогового учета.

Но есть и моменты негативного характера:

- по невыполненным обязательствам придется ответить всем принадлежащим ИП имуществом (ст. 24 ГК РФ);

- существуют ограничения по доступным для ИП видам деятельности;

- при отсутствии деятельности не снятому с учета ИП всё равно придется платить страховые взносы на ОПС и ОМС.

При этом и поставить ИП на учет, и снять его с этого учета проще, чем юрлицо.

О страховых взносах, уплачиваемых ИП, читайте в материале «Страховые взносы за год — какую сумму платить?».

Порядок процедуры регистрации предпринимателя

В чём заключается процедура регистрации предпринимателя и как зарегистрировать ИП (пошаговая инструкция — 2018) самостоятельно?

Перед тем как активировать процесс регистрации, будущему ИП нужно:

- оценить свои шансы на возможность отказа в регистрации;

- принять решения:

- о планируемых видах деятельности и выборе основного из них;

- о том, каким образом будет осуществляться подача документов;

- подготовить необходимые документы;

- уплатить госпошлину за услуги госрегистрации;

- направить документы в регистрирующий орган (его роль выполняет ИФНС по месту жительства ИП; о том, какая инспекция конкретно по региону, можно узнать на сайте ФНС).

Саму регистрацию осуществит налоговый орган в течение 3 рабочих дней после подачи комплекта документов (п. 3 ст. 22.1 закона «О государственной регистрации…» от 08.08.

2001 № 129-ФЗ), внеся сведения о вновь зарегистрированном предпринимателе в Единый госреестр ИП (ЕГРИП).

Предприниматель при этом получит свидетельство о регистрации в качестве ИП, лист записи из ЕГРИП и (если у него не имелось ранее ИНН) свидетельство о постановке на учет налоговом органе.

https://www.youtube.com/watch?v=swjG0rgTmPI

Одновременно налоговый орган направит данные ИП в ПФР для регистрации его там в качестве плательщика взносов за себя и в Росстат для присвоения кодов статистики.

Не может быть зарегистрировано в качестве ИП лицо (п. 4 ст. 22.1 закона № 129-ФЗ):

- уже имеющее такой статус;

- признанное судом в отношении ранее осуществлявшейся предпринимательской деятельности:

- банкротом — в течение 5 лет после завершения продажи имущества или прекращения производства по делу о банкротстве (п. 2 ст. 216 закона «О несостоятельности…» от 26.10.2002 № 127-ФЗ);

- лишенным права занятия такой деятельностью — в течение срока, установленного судом;

- имеющее судимость по ряду оснований, если планируемая деятельность имеет отношение к работе с несовершеннолетними.

Ограничения в возможности регистрации имеют (п. 1 ст. 22.1 закона № 129-ФЗ):

- несовершеннолетние — они могут заниматься предпринимательством при согласии на это их законных представителей (родителей, опекунов, попечителей), при вступлении в брак или признании их судом полностью дееспособными (подп. «з»);

- иностранцы и лица без гражданства — им необходимо подтвердить право постоянного или временного проживания в РФ (подп. «е»).

О том, чем подтверждается вид пребывания иностранца в РФ, читайте в статье «Страховые взносы с иностранцев в 2017–2018 годах».

Несоответствие вышеперечисленным требованиям повлечет за собой отказ в регистрации. Госпошлина при этом возвращена не будет.

Документы для регистрации и госпошлина в 2018 году

В набор документов для регистрации ИП в обязательном порядке войдут:

- заявление, составленное по форме, утвержденной приказом ФНС России от 25.01.2012 № ММВ-7-6/25@ (приложение № 13);

- копия документа, удостоверяющего личность заявителя;

- квитанция об уплате госпошлины.

Об удостоверяющих личность документах читайте здесь.