Пример отражения отпускных выплат в отчетности

Каждый наемный работник обязан уходить в отпуск, продолжительностью 28 календарных дней. В некоторых случаях, ему положены и дополнительные дни.

Начисление

Вне зависимости от применяемой системы налогообложения и от продолжительности законного отдыха, работодатель должен его оплачивать.

Эти выплаты относятся к тем доходам трудящихся, которые облагаются подоходным налогом. Рассчитываются эти выплаты по правилам исчисления среднего заработка для оплаты.

Следовательно, работодатель выступает в роли налогового агента и в его обязанности входит начисление и удержание обязательного сбора.

Кроме того, работодателю необходимо ежеквартально отчитываться о начислениях и удержаниях по отчету НДФЛ 6. Все значения показываются нарастающим итогом.

Теперь необходимо правильно указать дату удержания налога. Согласно ст. 226 НК РФ, это последний день месяца, в котором и произошло начисление такого дохода налогоплательщику.

Но это крайний срок перечисления НДФЛ с отпускных! По общему правилу, дата перечисления отпускных начислений, так же как и пособия по нетрудоспособности, равна дате фактического получения дохода – это день, когда сотрудник получил деньги и расписался в соответствующей ведомости. А дата удержания – не позднее следующего дня.

Все отчеты по НДФЛ, как правило, формирует программа. Для правильного отражения всех выплат и начислений, необходимо корректно ввести первоначальные данные. За этим нужно внимательно следить! Тогда у налоговых инспекторов не возникнет вопросов при проверке отчетности. Если отпускные не попадают в 6 НДФЛ, необходимо проверить настройки.

Пример заполнения

Для наглядности необходимо привести пример заполнения 6 НДФЛ по отпускным, выплаченным конкретному работнику в определенный момент.

В мае текущего года, 2 сотрудника ушли в отпуск с 15. 05. Им были выплачены следующие суммы:

- Работник Р. – 24 690 рублей;

- Работник Г. – 29 874 рубля.

- Соответственно, был исчислен подоходный налог в размере:

- Сотрудник Р. – 3 209, 7 рублей;

- Сотрудник Г. – 3 883, 62 рубля.

По итогам полугодия всем трудящимся (их 5 человек) этой компании выплатили 2 456 910 рублей, были применены налоговые вычеты в сумме 45 630 рублей, и начислен налог – 313 466,4 рубля, а удерживается по факту – 286 466, 4 рубля. Дата получения сотрудниками денег – 06 число каждого месяца, согласно локальному акту.

Заполнять образец отчетности по отпуску в 6 НДФЛ нужно так:

| Номер соответствующей строки | Показатель |

| Раздел 1 | |

| 010 | 13% |

| 020 | 2 456 910 + 24 690 + 29 874 = 2 511 474 |

| 030 | 45 630 |

| 040 | 313 466, 4 + 3 209, 7 + 3 883, 62 = 320 559, 72 |

| 050 | |

| 060 | 5 |

| 070 | 286 466, 4 |

| Раздел 2 | |

| Март | |

| 100 | 31. 03 |

| 110 | 06. 03 (нужно ставить дату, согласно положению о выплате) |

| 120 | 07. 03 |

| 130 | 256 354 (сумма всех выплат трудящимся) |

| 140 | 33 326, 02 (НДФЛ с этих выплат) |

| Апрель | |

| 100 | 30. 04 |

| 110 | 06. 05 |

| 120 | 07. 05 |

| 130 | 269 587 |

| 140 | 35 046, 31 |

| Май (НДФЛ с отпускными) | |

| 100 | 15. 05 |

| 110 | 15. 05 |

| 120 | 31. 05 |

| 130 | 24 690 + 29874 = 54 564 |

| 140 | 3 209, 7 + 3 883, 62 = 7 093, 32 |

| Май (данные по выплаченной зарплате) | |

| 100 | 30.05 |

| 110 | 06.06 |

| 120 | 07.06 |

| 130 | 315 102 |

| 140 | 40 963, 26 |

Так выглядит пример заполнения по отпускным в 6 НДФЛ:

Когда делать выплаты

По общим нормам, налоговые агенты обязаны произвести следующие денежные траты за отдых:

- Отдельно от заработной платы. Законом установлено: произвести выплату в полном объеме не позднее чем за 3 календарных дня до момента ухода работника в предполагаемый отпуск. Поэтому отражать в 6 НДФЛ эту сумму надо в отдельных строках в разделе 2 по отпускным выплатам;

- вместе с вознаграждением за труд. При таких действиях, они также указываются отдельно в отчете в соответствующих строках. Объясняется это тем, что при единой дате выплаты НДФЛ будет разный в момент оплаты.

Если работник увольняется

Каждый наемный трудящийся имеет право самостоятельно принимать решения относительно своей «трудовой» судьбы. Если он решает прекратить с этим работодателем трудовые отношения, то последний не имеет права ему помешать.

Но, он должен произвести следующие выплаты:

- Заработную плату за неоплаченные дни с начала календарного месяца и до момента увольнения;

- компенсацию за те дни отпуска, которые данный работник не успел использовать в текущем рабочем году;

- выходное пособие, если оно предусмотрено трудовым или коллективным договором, или иным локальным нормативным актом.

Компенсация и выплата дохода за неиспользованные дни своего отдыха не является тем доходом, который относится к категории «по оплате труда», но и к отпускным ее тоже отнести нельзя. Поэтому, согласно ст. 223 НК РФ, датой получения данной прибыли трудящимся является дата фактического перечисления на банковский счет или получения на руки.

В ст. 140 ТК РФ сказано, что все средства перед увольнением физического лица должны быть выплачены в его последний рабочий день. Эта дата указана в заявлении на увольнение и отражена в соответствующем приказе.

Если данный сотрудник, по каким-либо уважительным причинам, не может лично получить указанные выплаты, то сумма должна быть выплачена не позднее следующего дня после получения работодателем от работника письменного требования.

Правила удержания НДФЛ по отпускной компенсации точно такие же, как и при удержании его с зарплаты. Работодатель обязан это сделать не позднее дня, следующий за датой получения увольняющимся трудящимся всех причитающихся ему денег.

Надо правильно отразить эту компенсацию в отчете. В разделе 1:

- Эту сумму необходимо добавить ко всем выплатам, которые были произведены в данном отчетном периоде. Это число отражается по строке 020;

- сумма исчисленного и удержанного налога, соответственно, добавляется по строкам 040 и 070.

В разделе 2 не нужно делать градацию отдельно по компенсации и отдельно по заработной плате. Все значения необходимо отразить суммарно в строках 130 – 140.

Бывают ситуации, когда надо произвести перерасчет по отпускным в 6 НДФЛ. Перерасчет при выплате может произойти в следующих случаях:

- Бухгалтер допустил счетную ошибку, и в отчет попали неверные сведения по отпускным выплатам. Например, пересчитывают средний заработок. Для внесения исправлений нужно подать уточненный отчет. Сделать это нужно немедленно, пока не истек срок сдачи, тогда никаких налоговых последствий для работодателя не будет. Так может произойти доплата отпускных или удержание;

- законные основания. Например, отзыв данного работника из отпуска(перенос отпуска) или больничный отпуск, учебный отпуск. Тогда «уточненку» можно не подавать, а все необходимые сведения включить в отчет того периода, в котором и был произведен перерасчет.

Заключение

Необходимо следить за тем, чтобы отпускные были правильно отражены в отчетности, а сама отчетность сдана в установленные сроки. В противном случае, работодателя могут ожидать неблагоприятные налоговые последствия за предоставление изначально неверных сведений.

Пример отражения отпускных выплат в отчетности Ссылка на основную публикацию

Источник: https://ndflexpert.ru/6/otpusknye-v-6-ndfl-primer-zapolneniya.html

Какие именно даты нужно указывать в 6-НДФЛ

Несмотря на то, что в новой форме 6-НДФЛ всего лишь пара разделов, его заполнение вызывает у бухгалтеров много вопросов. На ее составление уходит много времени. Сама ФНС трижды меняла контрольные соотношения, которыми ее контролирует.

Ранее предприниматели и юридические лица производили начисления и выплаты заработков своим сотрудникам и налогов с них раз в год. Теперь составление и сдача этих сведений обязательна для всех поквартально. Причем, информация отражается не на каждого работника, как в справках 2-НДФЛ, а в целом по всему штату организации в одном отчете.

Главные уточнения

Заполнение по новой форме

Основной для составления Расчета 6-НДФЛ являются сведения регистров налогового учета. Он состоит из двух разделов.

Первый раздел, в свою очередь, условно делится на два блока. В нем отражаются обобщенные показатели. К первому блоку относятся строки 010-050. Они заполняются раздельно по каждой налоговой ставке.

Так, если в компании имеются работники-резиденты и нерезиденты, вся группа строк заполняется дважды: сначала по ставке 13%, затем по ставке 30%.

В строке 010 отмечается ставка налога: 13, 15, 30, 35 процентов.

Во втором блоке отражаются даты и суммы, полученных сотрудниками доходов по факту и удержанный с них налог на доходы физических лиц. В отличие от первого раздела, заполняемого нарастающим итогом, здесь содержатся показатели только за последние три месяца.

Помимо сведений о выплаченных персоналу доходах второй раздел показывает информацию, относящуюся к вычетам по НДФЛ.

Процедура заполнения второго раздела имеет особенности. Во-первых, вносимые показатели представляются в виде дополнения к предыдущим отчетам. Например, в Расчете за полугодие будет отражаться информация за второй квартал, а в документе за 9 месяцев – за третий квартал.

Итоговое обобщение производится идентично. Если у сотрудников совпали даты выплат доходов и вычета, показатели с идентичными датами обобщаются.

При составлении отчетности важно знать, какие даты указывать в 6-НДФЛ. Каждая из них имеет свои особенности. Налоговый кодекс требует перечисления НДФЛ в бюджет в рамках установленного срока, окончание которого приходится на вечер следующего дня за днем осуществления выплаты средств.

Однако, имеются исключения из этого правила, на основе которых проставляемая в строке 120 дата должна соответствовать следующим положениям:

- при отражении стандартных выплат, предусмотренных ст. 226 НК РФ, соответствовать дню, следующему после дня, отраженного в строке 110;

- при внесении сумм по больничным и отпускам – соответствовать последнему дню месяца, в котором произведена их выплата;

- при совпадении дня перечисления налога с праздничной датой смещаться на первый рабочий день, следующий за нерабочим днем.

Таким образом, второй раздел формы 6-НДФЛ оформляется по общим правилам. Единственное, что важно учесть, — нюансы по переносу дат перечисления налога в отдельных ситуациях.

Куда и когда сдавать

С 1 января 2018 года налоговых агентов обязали сдавать Расчет 6-НДФЛ в дополнение к форме 2-НДФЛ. Главное различие данных документов в сроках сдачи. Первый необходимо представлять поквартально. Такое новшество введено в целях усиления контроля за правильностью проведения расчетов и своевременностью перечисления в бюджет подоходного налога.

По общему правилу граждане представляют отчеты по месту своего проживания, а предприятия – по юридическому адресу.

Однако, имеются и исключительные ситуации:

| Налогоплательщик | Место представления отчетности |

| Индивидуальные предприниматели и юридические лица | ИФНС по месту регистрации |

| Индивидуальные предприниматели на ПСНО или ЕНВД | ИФНС по месту регистрации как плательщиков ПСНО или ЕНВД |

| Компании с обособленными подразделениями | ИФНС по месту действия подразделений. Отчеты должны составляться раздельно по подразделениям, даже в случае их регистрации в одной инспекции. Когда подразделения фактически расположены на одной территории, но зарегистрированы в различных ИФНС, расчеты сдаются в инспекции, зарегистрировавшие их |

Случаи при увольнении

Сложности в составлении отчета связаны с несовпадением сроков перевода налога и выплат работающему персоналу. Число увольнения становится датой выплаты дохода и фиксируется в строке 100.

Иногда работодатели рассчитываются с сотрудниками до дня фактического увольнения. К примеру, заранее может быть выплачена компенсация за неиспользованный работником отпуск. В таком случае и НДФЛ необходимо удержать раньше. Вместе с тем, закон требует осуществления расчетов именно в день увольнения.

В форме 6-НДФЛ предусмотрены определенные особенности: в строке 100 отражается последний рабочий день увольняемого специалиста, а в 110 – число выдачи ему средств от работодателя. В итоге выходит, что дата в 100 строке позже, чем в 110. Такое отражение не противоречит закону и не доставит проблем при представлении отчета.

В случае расторжения договора по соглашению сторон работнику полагается выходное пособие. Такой доход не подлежит налогообложению, если его размер не больше трех средних зарплат. Следовательно, отражать его в Расчете не обязательно.

При превышении размера выходного пособия установленных пределов, его нужно отразить. Дата получения средств и удержания с них налога в такой ситуации будет числом осуществления выплаты сотруднику этих средств.

Какие даты советуют указывать в 6-НДФЛ

В ходе заполнения второго раздела необходимо руководствоваться следующими законодательными положениями:

- дата фактического поступления средств работнику определяется на основании ст. 223 НК — Статья 223. Дата фактического получения дохода;

- день перевода налога в государственный бюджет отражается с учетом ст. 226 НК;

- перенесение сроков представления отчета регулируется ст. 6.1 НК.

В строке 100 Расчета 6-НДФЛ указывается дата выплаты заработанных средств, подлежащих обложению НДФЛ.

Такие выплаты бывают трех видов:

| Зарплата в денежном выражении | Вписывается дата последнего дня месяца, в котором произведена выплата. Важно знать, что фактические выплаты, начисленные в последнем месяце отчетного периода, и выплаченные в новом квартале, отражаются в следующем Расчете. |

| Поступления в натуральном выражении | Указывается дата получения ценностей по факту. |

| Доходы в виде финансовой выгоды | В отчете датируются последним числом каждого месяца экономии. |

Строка 110 предназначена для отражения даты удержания НДФЛ с фактически выплаченных сотруднику средств. Для правильного датирования налоговых удержаний следует руководствоваться днем фактического поступления дохода работникам. Закон требует удерживать НДФЛ в день выплаты заработка по факту.

Важно помнить, что с аванса подоходный налог необходимо удерживать лишь, когда его выдача пришлась на последнее число месяца. С октября 2018 года выдача заработка и аванса осуществляется по новым правилам: аванс выплачивается не позже 15 числа после даты выдачи зарплаты. Более поздняя выплата зарплаты или аванса грозит работодателю немалым штрафом – в 50000 рублей.

В строке 120 пишется дата перевода подоходного налога в бюджет. Этой информации налоговые органы уделяют пристальное внимание, поскольку по ней видно, произошло ли поступление НДФЛ.

Дата перечисления налога – это день, до которого необходимо произвести налоговый платеж. По общему правилу ее считается число, следующее за днем выплаты сотрудникам причитающихся средств с учетом правил по переносу праздничных и выходных дат. Однако, стоит помнить об имеющихся исключениях. К примеру, по выплате пособий по болезни или отпускных.

Внимание! С 2018 года действуют новые сроки перечисления подоходного налога. Так, НДФЛ с заработной платы необходимо заплатить не позже даты, следующей за днем ее фактической выдачи.

Дополнительные рекомендации

Расчет 6-НДФЛ сдается так же, как и 2-НДФЛ в бумажном виде или электронной версии. Первый вариант возможен при штатной численности компании не более 24 единиц. Второй способ используется при превышении числа сотрудников данного предела, т.е. 25 и более человек.

В таблице представлена информация о том, какие даты указывать в 6-НДФЛ по строкам 100-120:

| Назначение выплаты | Номер строки | ||

| 100 | 110 | 120 | |

| На отпуск | Дата осуществления | Дата осуществления | Последнее число месяца |

| Пособие по болезни | |||

| Матпомощь | Дата осуществления | Дата осуществления | Дата, следующая за датой произведения выплаты |

| Переплата за работу сверхнормы | Последнее число месяца, в котором утвержден авансовый отчет | Ближайшая дата произведения выплаты в денежном эквиваленте | Рабочий день, следующий за датой осуществления выплаты |

| Неподтвержденные расходы по командировке | |||

| Выплаты по гражданским договорам | Дата осуществления | Дата осуществления | Дата, следующая за датой произведения выплаты |

| Доходы в виде дивидендов | |||

| Выплаты при увольнении |

Часто задаваемые вопросы

| Нужно ли указывать в 6-НДФЛ информацию по выплате компенсаций за неиспользованный отпуск и заработную плату раздельно? | Если суммы выплачивались одновременно, то в отчете их не следует разделять, поскольку подоходный налог с них будет перечисляться в один день. |

| Как показать в форме 6-НДФЛ выплату больничного, произведенную 5 октября, за сентябрь? | В связи с тем, что фактически пособие выплачено в четвертом квартале, ее сумму не нужно отражать в отчетности за прошлый период. В дальнейшем ее нужно будет показать в годовом отчете в строках 020 и 040. |

| Организация арендует о своего сотрудника помещение. Оплата начисляется по месяцам, а производится поквартально до 15 числа следующего квартала. Как такие операции отразить в Расчете? | Поскольку фактически сотрудник получает доход один раз в квартал, то отражать его необходимо в отчете соответствующего налогового периода. Например, за апрель-июнь сведения необходимо внести в отчет за 9 месяцев. |

| Каким образом отразить в Расчете сведения о выплате зарплаты 29 января в связи с тем, что 31 января – день выдачи зарплаты, определенный коллективным договором, выпал на воскресенье? | В строке 100 проставляете 31 января, 110 – 29 января, 120 – 1 февраля. В последней строке указывается крайняя дата, предусмотренная для перечисления налога. Согласно НК – это число, следующее за датой фактического платежа. Поскольку она выпала на выходные, необходимо проставить ближайший рабочий день. |

| Допускается ли отражение в одной строке отпускных и матпомощи? | Не допускается. Доходы необходимо указать в разных блоках. Матпомощь к отпускным выплатам не является их частью. Сроки, установленные для перечисления налога с нее и с отпускных, различаются. Следовательно, и даты в строке 120 будут разные. |

Источник: http://buhuchetpro.ru/kakie-daty-ukazyvat-v-6-ndfl/

Дата удержания налога в 6-НДФЛ

Одним из важнейших показателей в отчете 6-НДФЛ является дата удержания налога. При этом у работодателей довольно часто возникают трудности, связанные с ее определением. Одной из причин этого является наличие разных видов доходов и причин отражения их в отчете. В статье рассмотрим, каким образом указывается дата удержания налога в 6-НДФЛ.

Форма 6-НДФЛ

Организации и предприниматели в своей деятельности привлекают наемных работников. Исключение составляют только ИП, работающие самостоятельно, без привлечения наемного труда. Остальные бизнесмены выплачивают своим работникам заработную плату. Они являются налоговыми агентами по НДФЛ, обязаны удержать с дохода работника налог и своевременно перечислить его в бюджет.

Кроме того, они даже обязаны предоставлять в налоговый орган соответствующие отчеты, одним из которых является отчет по форме 6-НДФЛ. До недавнего времени отчет сдавался только раз в год в формате 2-НДФЛ, а 2016 года появилась форма 6-НДФЛ, предоставлять которую в ИФНС необходимо за каждый квартал.

Данная форма включает в себя сведения об удержанному и перечисленному в бюджет НДФЛ в целом по компании.

Сдавать такой отчет в налоговую обязаны все налоговых агенты, уплачивающие физлицам доходы.То есть касается эта обязанность не только организаций, но и физлиц (включая ИП, нотариусов и адвокатов).

Сроки сдачи 6-НДФЛ в 2018 году

Отчет по форме 6-НДФЛ в ИФНС предоставляется в следующие сроки:

- До 30 апреля 2018 года – за 1 квартал 2018 года;

- До 31 июля 2018 года – за полугодие 2018 года;

- До 31 октября 2018 года – за 9 месяцев 2018 года;

- До 1 апреля 2019 года – за 2018 год.

Несмотря на то, что указанные сроки штрафов могут не являться для компании существенными, то следует также помнить о том, что при просрочке в более чем 10 дней налоговики вправе заблокировать расчетный счет налогоплательщика. А это уже для компании окажется более существенным наказанием.

Для того, чтобы определиться с датой удержания налога в форме 6-НДФЛ, обратиться следует к Налоговому кодексу (ст. 226 НК РФ).

В качестве даты удержания НДФЛ понимают дату фактической выплаты дохода, то есть с суммы дохода налоговые агенты и удерживают налог.

Даже если доход физлицо получает не деньгами, то НДФЛ все равно необходимо удержать и налог в этом случае будет иметь денежное выражение. Удержание налога происходит за счет иных доходов, получаемых работником в денежной форме.

Когда информация отражается в 6-НДФЛ

В первую очередь следует помнить, что за некоторыми исключениями любой доход филица подлежит обложению налогами.

При выплате заработной платы работнику в первый раз работодатель получает статус налогового агента.

В этом случае его обязанностью является рассчитать и удержать с зарплаты работника НДФЛ, а также отразить этот процесс в отчетных документах. В качестве основания для исчисления и удержания НДФЛ рассматриваются:

- выплата зарплаты;

- отпускные и больничные и иные выплаты;

- подарки, выдаваемые работникам;

- расчеты, проводимые по актам выполненных работ с подрядчиками;

- выплаты за определенные виды работ по совместительству;

- беспроцентные или низкопроцентные займы.

При начислении любого из указанных видов дохода, в расчете 6-НДФЛ нужно будет внести о них запись.

В каких случаях удерживается налог с дохода физлица

Основными доходами с которого удерживается НДФЛ являются заработная плата, подарки сотрудникам и т.д.

НДФЛ с заработной платы

В соответствии с НК РФ, информация по заработной плате в отчете должна указываться не позднее крайнего числа месяца, за который производится расчет. При этом выдача зарплаты возможна не в тот же день, а уже на следующий, то есть в следующем месяце. Налог с зарплаты удерживается уже в тот день, когда заработная плата выдается работнику (наличными или перечисляется на карту).

Аванс обложению НДФЛ не подлежит, в 6-НДФЛ указывается только дата его выплаты и сумма.

Расчет налога производится с полной суммы заработной платы – с той, которую указывают в конце месяца. Таким образом, вычет НДФЛ происходит с этой же суммы по окончании срока.

НДФЛ по гражданско-правовому договору

При заключении с работником ГПД (гражданско-правовой договор), расчет производится по итогу выполненных работ с соответствии с составленным актом.

В этом случае временные рамки по расчету устанавливаются не месяцами а положениями договора. Если оплата производится в несколько этапов, то это не будет считаться авансами, а значит каждая операция подлежит обложению НДФЛ.

Все данные подлежат отражению в 6-НДФЛ. При этом заполняются следующие строки:

- исчисление;

- удержание;

- выдачи;

- перечисление в госорган.

Одной из особенностей таких расчетов считается то, что дата удержания и выдачи должны совпадать, при этом исчисление возможно раньше по сроку. Уплата налога в бюджет возможна только после того, как подрядчику будет перечислена положенная выплата и удержан налог.

Подарок сотруднику

Если обратиться к НК РФ, то практически любой доход физлица облагается налогом. Не являются исключением и доходы, полученные в натуральной форме от работодателя. Отражается ли стоимость полученного подарка в 6-НДФЛ будет зависеть от:

- стоимости подарка, выраженного в денежном эквиваленте;

- даты получения;

- возможности удержания НДФЛ.

При этом следует помнить, что существуют случаи, при которых подарок не подлежит обложению НДФЛ. Это возможно с том случае, если подарок по стоимости не превышает 4000 рублей.

Однако, существуют и иные факторы, позволяющие не удерживать с подарка налог. Например, работодатель не может удержать налог в календарном году.

В этом случае на следующий год обязанность не переходит.

Дата, когда НДФЛ исчислен, доход в виде подарка получен и налог удержан могут не совпадать. Предположим, что сотруднику был подарен электрический чайник. При таком подарке налог нужно будет удержать со следующей заработной платы. Если до окончания календарного года никаких выплат работодатель не производит, то с полученного дохода НДФЛ удержать невозможно.

Второй раздел 6-НФДЛ содержит следующие даты для заполнения:

- стр. 100 – дата фактического получения дохода (например, если речь идет о выплате зарплаты, то указывается последнее число расчетного месяца);

- стр. 110 – дата удержания налога;

- стр. 120 – сроки уплаты налога.

Как правило, датой уплаты налога в бюджет является следующий после выплаты вознаграждения день. Однако, для отдельных выплат установленные иные условия. Например, если речь идет об отпускных или больничных выплатах, то налог следует перечислить не позднее крайней даты того месяца, в котором производилась выплата (Читайте также статью ⇒ Как сдать корректировки по 2-НДФЛ и 6-НДФЛ).

Дата получения дохода

Для того, чтобы понять какую именно дату указать в 6-НДФЛ по строке 100 обратимся в ст. 223 НК РФ:

| Доход | Дата получения |

| Заработная плата | Последнее число месяца, за который выплачивается зарплата |

| Доход, выдаваемый в денежной форме (за исключением заработной платы) | Дата выплаты дохода из кассы или перечисления а карту |

| Доход в натуральной форме | Дата выдачи дохода в натуральной форме |

| Доход, полученный от экономии на процентах по заемным средства | Последнее число каждого месяца в течение всего периода времени, на который были представлены заемные средства |

Дата удержания налога

В качестве даты удержания НДФЛ указывается дата, в которую фактически физлицу выплатили доход. Налоговый агент (работодатель) удерживает исчисленную сумму налога из доходов при их выплате (ст. 226 НК РФ).

Срок уплаты налога

Дата, в которую налоговый агент перечисляет НДФЛ в бюджет – не позднее дня, следующего за днем выдачи дохода. Однако, если обратиться к отпускным и пособиям по временной нетрудоспособности, то НДФЛ в бюджет перечисляется не позднее последнего числа того месяца, в котором данная выплата производилась.

Также следует помнить, что в стр. 120 указываются только рабочие дни. Это означает, что если день, который следует за днем выплаты дохода (последнее число месяца) является выходным, то в качестве даты уплаты налога будет указываться следующий рабочий день (Читайте также статью ⇒ Как налоговая проверяет 6-НДФЛ).

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: http://online-buhuchet.ru/data-uderzhaniya-naloga-v-6-ndfl/

Даты отпускных в 6-НДФЛ – об одной популярной ошибке

Подробности Буданова Виктория : 21 июля 2017

Ох, уж этот 2 раздел в отчете 6-НДФЛ. Сколько всего написано и сказано тем не менее каждый квартал к нам обращаются пользователи с одной очень неприятной и очень распространённой ошибкой.

Думаю, многие из вас сталкивались с ситуацией, когда во втором разделе суммы «разбегаются» по двум разным блокам строк. Т.е. один блок строк с пустой 130 строкой, а другой – с пустой 140 строкой.

В своей новой статье я рассмотрю эту ошибку на примере начисления и выплаты отпускных в программах 1С: Зарплата и управление персоналом 8. А так как в редакциях 2.5 и 3.

1 проблема решается по-разному, то и примеры будем разбирать на разных программах с разными настройками.Итак, начнем с программы 1С: ЗУП 8, редакция 3.1.

1 июня сотруднику был начислен отпуск и в тот же день выплачен. Но обстоятельства немного изменились и выплату отпускных перенесли на 02.06. И вроде бухгалтер везде поменял даты, тем не менее, при заполнении 6-НДФЛ во втором разделе его поджидает вот такая печалька:

Да, многим взгрустнулось, глядя на эти два блока во втором разделе. Ну что ж. Давайте посмотрим на документы. Итак, мы помним, что раздел 2 «рисуется» двумя видами документов: начислением и выплатой. В нашем случае сначала откроем документ Отпуск. Здесь важной является Дата выплаты дохода. У нас она равна 02.06

Теперь откроем документы выплаты, т.е. Ведомость. И вроде дату в документе мы тоже изменили, никаких других дат здесь нет и на первый взгляд документ заполнен верно. Почему же суммы разбежались?

А вот теперь, небольшой секрет. В этом документе спрятана еще одна дата. Это дата получения дохода. Где ж ее найти? Давайте кликнем левой кнопкой мыши на сумме НДФЛ:

В результате откроется вот такое окно, в котором и прячется та самая Дата получения дохода.

Такая ситуация возникала потому, что мы правили дату документа выплаты после того, как он уже был сформирован. Т.е. сначала программа автоматически заполняет все верно.

А вот после наших правок, надо все внимательно перепроверить.

Итак, дату получения дохода можно поправить в этом открывшемся окне или в документе Ведомость нажать на кнопку Обновить налог.

При нажатии этой кнопки дата получения дохода автоматически изменится. Когда сотрудников в ведомости несколько, то удобнее конечно воспользоваться именно этой возможностью. После этого можно опять кликнуть по сумме НДФЛ и убедиться что дата изменилась.

После всех манипуляций возвращаемся в отчет 6-НДФЛ, перезаполняем и вуа-ля, наша ошибка в разделе 2 устранена.

А теперь рассмотрим ту же ситуацию в программе 1С: Зарплата и управление персоналом редакция 2.5. И в этой программе возможны два варианта возникновения и устранения такой ошибки в зависимости от настроек параметров учета.

Итак, на закладке Предприятие открываем настройки Параметров учета:

Далее переходим на закладку Расчет зарплаты. И здесь важным является настройка При начислении НДФЛ принимать исчисленный налог к учету как удержанный.

Установка этого флажка означает, что начисление и удержание в программе НДФЛ осуществляется одновременно. Т.е. в момент начисления НДФЛ сразу же происходит удержание, и эти сведения попадают в раздел 2 отчета 6-НДФЛ.

Итак, у нас начислен отпуск 02.06.17. Все данные в документе рассчитаны автоматически.

В расчете 6-НДФЛ отпускные отражены вот так:

Вернемся еще раз в начисление отпуска и посмотрим, какие движения по регистру НДФЛ расчеты с бюджетом делает этот документ:

Мы видим, что документ делает движения по регистру со знаком «плюс» – начисление НДФЛ и со знаком «минус» – удержание НДФЛ:

А теперь у нас изменились обстоятельства и выплату отпускных надо перенести на 01.06. Обычно бухгалтер поступит следующим образом: откроет документ начисление отпуска и поменяет дату выплаты дохода.

В этом случае ситуация в разделе 2 стала очень некрасивой:

Тут нас посещает замечательная идея, что надо изменить дату документа начисления отпуска:

Однако, честно вам признаюсь, что это никак не повлияло на заполнение раздела 2. Т.е. ситуация с «разбежавшимися» по разным блокам суммами не изменилась. Где же еще в этом документе «прячется» дата, влияющая на заполнение декларации. Все просто. Надо перейти на закладку Оплата и здесь есть еще одна дата получения дохода:

Изменив эту дату и перезаполнив 6-НДФЛ убедимся, что все в порядке с заполнением раздела 2:

А теперь рассмотрим этот же пример, при другой настройке расчета зарплаты, т.е. со снятым флажком При начислении НДФЛ принимать исчисленный налог к учету как удержанный.

При такой настройке документ Начисление отпуска делает движение в регистре НДФЛ расчеты с бюджетом только по начислению НДФЛ:

А удержание делается документом Зарплата к выплате, и именно этот документ делает движение в регистре со знаком «минус», т. е. фиксируется удержание налога:

Пока в программе все документы заполнены автоматически и последовательно. Поэтому в разделе 2 отпускные заполнены правильно:

А теперь поменяем в документе Начисление отпуска все даты, как в предыдущем случае.

Перезаполняем декларацию 6-НДФЛ и видим, что раздел все равно заполнен неверно. Даты в строках 100 и 110 различны:

Теперь нам остается только изменить дату документа выплаты отпуска. В отличие от программы редакции 3.1 в этом документе только одна дата и никаких пересчетов и обновлений НДФЛ тут нет.

Теперь остается только перезаполнить отчет 6-НДФЛ и убедиться, что ошибка устранена:

Вот и весь «секрет» дат отпускных в отчетности 6-НДФЛ. Конечно, многие из вас скажут: как все сложно и какая «непонятливая» программа.

Но ведь на самом деле все эти проблемы возникли вследствие того, что после того как в программе были автоматически заполнены все документы мы начинаем их править ручками. Да еще и как правило задним числом.

К сожалению, в этом случае для правильного заполнения 2 раздела придется немного «попотеть» и проанализировать все даты во всех исправляемых нами документах.

Надеюсь моя статья поможет вам справиться с одной из самых распространённых и самых неприятных ошибок отчетности 6-НДФЛ.

С вами была Виктория Буданова. Спасибо что Вы с нами. Успешных вам отчетных кампаний. Подписывайтесь на нашу рассылку, вступайте в группы в соц.сетях и будьте в курсе наших новостей.

| Руководитель службы заботыБуданова Виктория |

Подписывайтесь на наш канал в Telegram

Адрес канала<\p>

Далее переходим на закладку Расчет зарплаты. И здесь важным является настройка При начислении НДФЛ принимать исчисленный налог к учету как удержанный.

Социальные кнопки для Joomla Создано: 21 июля 2017 11690

Источник: https://vc-bsoft.ru/konsalting/interesnye-stati/1s-zarplata/500-daty-otpusknykh-v-6-ndfl-ob-odnoj-populyarnoj-oshibke

Какие даты указывают в 6-НДФЛ

При подготовке налоговой отчетности одной из важных задач – правильное проставление дат в 6-НДФЛ, так как инспекторы проверяют их в обязательном порядке. Для грамотного формирования отчета нужно детально разобраться во всех нюансах. Далее в том числе о них.

Чем руководствоваться

- ст. 223 НК РФ – день получения дохода (по факту);

- ст. 226 НК РФ – сроки отчисления налога в бюджет;

- ст. 6.1 НК РФ – перенос срока оплаты;

- письмо налоговой службы № БС-4-11/8568.

На какие позиции нужно обратить внимание? В расчете есть три значимые даты:

- фактическое получение денежных средств, облагаемых подоходным налогом;

- удержание подоходного налога с поступлений в адрес человека;

- отчисление сумм налога в бюджет.

Как заполнить даты в 6-НДФЛ

Дату отражают в строке 100 второго раздела. Согласно законодательству, она отличается в зависимости от вида дохода:

- Зарплата.

Указывают последний день месяца, в котором она начислена. Например, расчет за первый квартал должен показывать оплату труда за январь-март. Правда, если средства были частично начислены в марте, но фактически выплачены целиком позже (в апреле), расчет налога делают уже в 6-НДФЛ за второй квартал. Также см. «Заполняем строки в расчете 6-НДФЛ». - Натуральная форма.

Необходимо проставить число, по состоянию на которое совершена непосредственная передача каких-либо ценностей, благ. - Извлечение материальной выгоды.

Датой получения признается последний день каждого месяца на протяжении всего периода экономии.

Какие даты ставить при удержании НДФЛ

Особенно важно правильно указывать дату удержания подоходного налога, которая находится в строке 110 второго раздела отчетности. Так, не имеет значения, в каком периоде сделано начисление. Средства на налог как бы «замораживаются» в день фактического получения лицом дохода.

Также см. «Дата фактического получения дохода в 6-НДФЛ».

На практике бывают ситуации, когда доходы частично поступают в одном отчетном периоде, а полностью предоставлены – в другом. Тогда НДФЛ удерживают только после их получения по факту.

Какие даты указывать в форме 6-НДФЛ для срока уплаты

В строке 120 второго раздела расчета указывают день – обычно крайний для отчисления налога. Инспекторы обязательно обращают на него внимание, ведь от поставленной даты зависит, произошло ли нарушение. Также см. «Заполняем Раздел 2 в 6-НДФЛ».

Имейте в виду: в 2016 году срок изменился! При получении стандартных доходов последним считается день, следующий за их поступлением.

ПРИМЕР

Если зарплата за сентябрь 2016 года выдана сотрудникам 10 октября, оплатить налог нужно не позднее 11 октября.

Исключение предусмотрено при выплате больничных и отпускных денег: в подобных случаях последний срок переходит на последнее число месяца, в котором они были произведены. Причем, учитывают только будни.

Когда деньги выдают перед праздником или выходными, расчет с бюджетом возможен разрешен при наступлении первого рабочего дня.

ПРИМЕР

ООО «Солярис» выдала сотрудникам 29 декабря 2016 года аванс в сумме 287 000 руб., а окончательный расчет в размере 390 000 руб. был сделан 10 января 2017 года. [Какие даты указывать] в декларации за I квартал в части поступления доходов и удержания налога?

Решение

- В первом разделе отчетности необходимо в стр. 100 указать дату – 29.12.2016 (для 287 000 руб.).

Источник: https://buhguru.com/ndfl/kakie-daty-ukazyvayut-v-6-ndfl.html

Отпускные в форме 6-НДФЛ

Отпускные и пособия по листкам нетрудоспособности попадают в форму 6-НДФЛ, потому что облагаются подоходным налогом. В отличие от зарплаты, выплачиваемой дважды в месяц, сроки их перечисления установлены следующим образом:

- Для отпускных – не позднее, чем за 3 дня до старта оплачиваемого отдыха сотрудника.

- Для больничных – выплата с ближайшей зарплатой, осуществляемая после представления работником надлежащим образом оформленного листка нетрудоспособности.

Законодатели разводят во времени перечисление самих отпускных и пособий по болезни и уплату НДФЛ с них. Бухгалтер обязан перевести налог в бюджет не позднее крайнего дня месяца, когда сотрудник получил соответствующую сумму. По зарплатам, премиям и прочим трудовым доходам НДФЛ переводится не позже дня, следующего за отправкой средств по безналу или выдачей из кассы.

Сдвинутые сроки перечисления подоходного налога с отпускных – основная причина, почему в 6-НДФЛ эти доходы показываются обособленно от иных трудовых поступлений персонала.

Как корректно показать отпускные в 6-НДФЛ?

Согласно разъяснениям ФНС, в форме показываются только фактически выплаченные отпускные. Начисленные, но реально не переведенные суммы, включать в отчет не нужно.

В первом разделе отпускные показываются следующим образом:

- В строке 20 – включаются в совокупные доходы персонала за отчетный период.

- В строке 40 – включаются в совокупный размер начисленного подоходного налога.

- В строке 60 – указывается общее число сотрудников, которые получали разные виды трудовых доходов, отпускные, больничные.

- В строке 70 – прописывается совокупный НДФЛ со всех видов выплат персоналу, перечисленный в бюджет.

Во втором разделе отчета отражается информация об операциях, совершенных за последние 3 месяца отчетного периода. Применительно к отпускным бухгалтеру нужно указать:

- В строках 100, 110 – прописывается день фактической отправки отпускных сотруднику.

- В строчке 120 – указывается последний день месяца, являющийся «дедлайном» для перечисления подоходного налога. Если эта дата попадает на выходной или праздник, то переносится на следующий за ним рабочий день.

- В строчке 130 – пишется величина отпускных, включая подоходный налог.

- В строке 140 – проставляется величина НДФЛ.

Если последний месяц квартала заканчивается выходным или праздником, отпускные, уплаченные за эту 30-ти-дневку, не нужно отражать во втором разделе отчетной формы. Они увеличивают значения первого раздела, а во второй включаются уже в следующем квартале.

Например, если 31 декабря выпадает на субботу или воскресенье, отпускные будут отражены в разделе 2 отчета 6-НДФЛ за 1-й квартал следующего года.

Компенсация неиспользованного отпуска и 6-НДФЛ

Согласно положениям ст. 127 ТК РФ, при увольнении сотрудника работодатель обязан выплатить ему компенсацию за все дни отпуска, не использованные до ухода. Это единственный вид компенсации при расчете персонала, который по законодательству облагается подоходным налогом.

Деньги за неиспользованные отпускные дни перечисляются одновременно с заработной платой за фактически отработанный период. Соответственно, НДФЛ с них уплачивается в бюджет не в последнюю дату месяца, а не позднее дня, следующего за выдачей расчета.

В первом разделе 6-НДФЛ компенсация отпуска отражается так же, как и выплата отпускных. Во втором разделе эта сумма указывается в тех же строках и той же дате, что и заработная плата. Прописывать ее отдельно нет необходимости.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: https://raszp.ru/nalogi/ndfl/kak-otrazit-v-forme-6-ndfl-otpusknye.html

Как в 6 ндфл отразить отпускные

При наступлении срока проведения расчетов обязательных налогов в отчетный период у многих предпринимателей и управляющих организацией возникает множество вопросов, в их числе, как в 6-НДФЛ отразить отпускные, оплаченные сотрудникам за период действия конкретного квартала. Указывают эту пункт доходов в форму отчетности обязательно, иначе нарушителя может ожидать строгое наказание.

Нужно обязательно указывать в общем доходе отпускные суммы, выплаченные сотрудникам в указанный период. Они идут отдельным пунктом в новой отчетной форме. База для начисления обязательных страховых взносов включает в себя отпускные выплат сотрудникам официально зарегистрированной организации.

Заполнение новой формы 6-НДФЛ осуществляется на основании суммарных доходов, начисленных и выплаченных всем действующим сотрудникам, предоставленных обязательных налоговых выплат.

Все текущие формы регистров обязательного налогового учета и порядок указания в них важных аналитических данных налогового учета формируются действующим налоговым агентом самостоятельно.

Они должны содержать следующие важные позиции:

- Точные сведения, по которым можно распознать налогоплательщика;

- Разновидность выплачиваемых налогоплательщику доходов и предоставленных обязательных налоговых выплат, а также расходов и текущих сумм, направленных на сокращение общей налоговой базы, на основе кодировки видов доходов;

- Общие суммы оплаченного дохода и точные даты их выплат;

- Официальный статус налогоплательщика;

Точные даты официального удержания и дальнейшего перечисления обязательного налога в действующую бюджетную систему РФ, точные реквизиты оплаченного документа. Модифицированная версия 6-НДФЛ содержит 2 основных раздела:

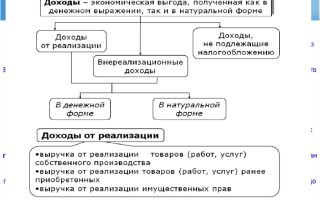

- «Обобщенные показатели», тут отражаются обобщенные по всем действующем физическим лицам суммы начисленных доходов, просчитанного и удержанного налога с нарастающим итогом в начале отчетного налогового периода на основании определенной налоговой ставки;

- «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», этот пункт требует указания точных дат фактического получения действующими физическими лицами дохода и удержания обязательного налога, установленные сроки его перечисления, а также здесь содержатся обобщенные суммы полученных сотрудниками доходов и удержанного налога.

Для отражения выплаченных отпускных необходимо изучить второй раздел новой отчетной формы.

Правильное заполнение формы 6-НДФЛ в плане сумм оплаченных отпускных

Общие положения отражения этого вида дохода таковы:

- Точную дату фактического получения такого вида дополнительных доходов, это, по сути, дата перечисления средств на действующих карт-счет;

- Удержание начисленной суммы налога агенты обязаны производить сразу из доходов налогоплательщика в момент их фактической выплаты;

- Перечислить в федеральный бюджет прописанные и удержанные суммы налогов агент должен не позднее рабочего дня, следующего сразу за днем их фактической выплаты.

В отношении дохода по форме оплаты фактического труда предусмотрено особое положение, на основании которого дата фактического получения подобного вида дохода считается последним днем месяца, за который было начислен заслуженный доход за выполненные трудовые обязанности с учетом действующего трудового договора.

Величина среднего заработка, которая сохраняется на период заслуженного ежегодного отпуска, не считается законной оплатой труда на этот период, ведь отпуск считается временем заслуженного отдыха, действующий работник не выполняет в это время никаких трудовых обязанностей.

Обязательное удержание НДФЛ с заслуженных отпускных также необходимо производить в дату их указанной выплаты. Точные даты, отраженные в строках № 100 и 110 2 раздела новой формы 6-НДФЛ, должны быть полностью идентичны.

Согласно приказу ФНС о правильном порядке заполнения усовершенствованной формы 6-НДФЛ, предусмотрено отдельное заполнение строк 100-140 в плане указания различных видов доходов, обладающих идентичной датой получения, но различными сроками перечисления обязательного НДФЛ.

Это значит, что крайний срок отчислений НДФЛ с заслуженных отпускных определен как последнее число месяца, когда фактически был произведена выплата ежегодных отпускных. Именно эту дату необходимо в точности отразить в 120-й строке нужного раздела №2, это относится к пункту «Суммы отпускных выплат».

Практический пример

Источник: https://cryptopilot.ru/kak-v-6-ndfl-otrazit-otpusknye.html