Платят ли ИП налог на имущество при УСН в 2018 году

Когда ИП на УСНналог на имущество в 2018 году не выплачивается согласно установленным законодательством нормам.Индивидуальные предприниматели и компании, осуществляющие свою деятельность по упрощённой системе налогообложения, освобождаются от уплаты некоторых видов налогов. Несмотря на это существует ряд исключений.

При наличиив собственности участка земли должен обязательно оплачиваться земельный налог. В случаи, если бизнесмен владеет транспортным средством, то он также облагается налогом, независимо от выбранной системы налогообложения. Более подробно с этим пунктом можно ознакомиться в НК РФ — статья 358.

Когда нужно выплачивать имущественный налог?

В начале декабря 2016 года произошло обновление формы книги по «Учётному ведению доходов и расходов», которая использовалась предпринимателями добровольно. Начиная с 1 января 2018 года, данная форма стала обязательной для всех, кто находится на УСН.

Обновление произошло из-за того, что многие оплачивали торговые сборы. Благодаря этому появился ещё один раздел, который должны заполнять налогоплательщики имеющие доходы.

Налог на имущество в 2018 году для ИП на УСН выплачивается преимущественно тогда, когда оно используется для осуществления деятельности предпринимателя. Но стоит учитывать, что каждое правило имеет исключение. К числу имущества относятся объекты недвижимости, для которых устанавливается кадастровая цена согласно соответствующим нормам налогового кодекса.

Таким образом, физические лица, прошедшие регистрационный процесс и выбравшие организационной формой ИП оплачивают налог:

- На имущественные объекты, не используемые для ведения деятельности.

- Использование в работе объектов имущества, имеющих кадастровую стоимость.

В процессе работы у собственника бизнеса могут возникнуть сложности. В момент выплаты налога на имущество при УСН у ИП в 2018 году отсутствует разделение на собственную и используемую в работе недвижимость. Бизнесмен считается собственником всех объектов, которые используются им или нет для ведения деятельности. В налоговых органах другая информация отсутствует.

В ФНС существуют данные, что физическое лицо имеет в собственности ряд объектов, на основании чего ему направляются уведомления о необходимости внести оплату до начала декабря календарного года.

Подача заявления на использование имущественного объекта

Если выплачивается налог на имущество, то у ИП на УСН в 2018 году есть возможность использовать льготные условия, о чём содержит информацию НК РФ — статья 407.

От обязанности выплачивать имущественный налог освобождаются:

- Несовершеннолетние дети, относящиеся к сиротам и оставшиеся без родительского попечения.

- Признанные на законодательном уровне многодетные семьи.

- Лица, которые имеют на иждивении детей-инвалидов, кроме тех, кого полностью обеспечивает государство.

Для использования льгот в ФНС должен быть предоставлен пакет документов, который является подтверждением.

На основании Федерального закона, индивидуальные предприниматели, которые только прошли регистрационный процесс и начали работу, имеют право воспользоваться нулевой налоговой ставкой продолжительностью до двух налоговых периодов. Данные «каникулы» освобождают собственника бизнеса от некоторых обязательных отчислений. Под нулевую ставку попадает налог на прибыль и имущество, НДС. Всё остальное предприниматель должен заплатить.

Стоит учитывать, что подобные льготы предусмотрены не для всех, для их получения нужно соответствовать определённым критериям:

- ИПзарегистрировано первый раз. Применять в работе налоговые «каникулы» могут только новички. Запрещено ликвидировать старый бизнес, открывать новый и после этого претендовать на льготные условия.

- Для системы налогообложения используется патент либо УСН. Остальные системы не котируются в данном случае.

- Бизнес должен быть открыт согласно одной из трёх сфер: производственная, научная, социальная.

Льготы используются одинаково не на всей территории России. Рассчитывать на получение можно только тогда, когда они приняты местной властью на региональном уровне.

Налоговый регламент

Обязанность по выплате налогов на имущество для ИП на УСН появились не с 2018 года, а в момент возникновения прав собственности. Оплата платежей осуществляется на основании уведомлений, которые поступают из налоговой инспекции. Налог рассчитывается за определённый период: 3, 6 и 9 месяцев. Также заполняется отчётная декларация за прошедший год, которая предоставляется ФНС.

К списку объектов, которые включаются в кадастровый список, относятся:

- Помещения, предназначенные под офисы.

- Торговые центры.

- Помещения, относящиеся к категории заведений общественного питания.

- Объекты, предназначенные для бытового обслуживания.

Кадастровая стоимость максимально приближена к рыночным ценам, благодаря чему увеличивается и стоимость выплачиваемого налога. Оценка недвижимости осуществляется один раз каждые пять лет.

Оценочные расчёты публикуются Росреестром на официальном сайте. Если какая-то недвижимость у собственника бизнеса не относится к кадастровому списку, то налог рассчитывают по средней остаточной годовой цене.

На законодательном уровне предусмотрены две ставки:

- 6% от размера полученного дохода путём реализации готовой продукции и предоставленных услуг;

- 15% от чистой прибыли, после вычета всех налогов и расходов.

Доходами считаются все те средства, которые отражены бухгалтерскими отчётами.

Перечень расходов указан в Налоговом кодексе –статья 346.16. Данный список не может иметь изменения от органов власти в конкретном регионе.

Как рассчитать размер налога?

Выплаты по налогам осуществляются предпринимателем на специальный расчётный счёт.Платежи обязательно должны вноситься к концу календарного года. В некоторых случаях предусмотрена авансовая система ежеквартально.

Когда регистрация бизнеса осуществляется не в начале года, а в любой другой отчётный момент, то начисления происходят с момента начала деятельности.

Начисления в социальные фонды начинаются после того, как сведения об ИП поступают в государственный реестр, а прекращаются они только после ликвидации бизнеса.

Каждый бизнесмен может самостоятельно рассчитать стоимость налога, для этого нужно знать:

- Налоговую базу в зависимости от размера получаемой прибыли.

- Ставку по налогам.

- Период начислений и оплаты.

В момент легализации бизнеса собственник должен указать систему налогообложения. Если этого не будет сделано, то оплата взносов происходит на общих условиях. Начисления по ОСНО происходят до тех пор, пока предприниматель не напишет заявление в налоговую инспекцию о переходе: на упрощённую систему(УСН), единый налог (ЕНВД), патент (ПСН).

Претендовать на УСН можно, если ответственно подойти к выбору кода ОКВЭД для будущей организации. Это обусловлено тем, что не все сферы деятельности можно перевести на упрощёнку.

Патент характерен только для ИП. Получить разрешение можно не по всем видам деятельности, согласно НК РФ –статья 346.43. Сформированный список может изменяться в зависимости от законодательных органов местного самоуправления и региональной структуры.

Чтобы провести расчёт ставки наимущественный налог используется формула: БД х ФП х К1х К2 х 15%.

Где:

- БД – ежемесячный доход, расчёт которого осуществляется на основании Налогового кодекса –статья 346.26.

- ФП – физические показатели, которые можно узнать в той же статье, что и БД.

- К1 – коэффициент, который утверждается российским правительством один раз в год.

- К2 – корректирующий показатель определяют на основании региональных норм.

Каким способом узнать кадастровую стоимость недвижимости?

У любой организации недвижимость отражается с помощью счетов No01 или No03.

Чтобы уточнить, относится ли список имущества собственника бизнеса к кадастровому перечню, необходимо сделать официальный запрос через налоговую инспекцию.

Также можно уточнить интересующую информацию через региональный Росреестр. Для этого понадобится запросить выписку из кадастра на оценочную стоимость объектов.

Для некоторых регионов бывают моменты, когда стоимость на недвижимость утверждена ещё в 2013 году, а действует она до 2018 года, до сегодняшнего дня с внесением некоторых корректировок. Когда объект попадает в список, то остаётся в нём на всё время.

Когда от 30% общей площади всего здания отводится и используется под офисные помещения, то его принято считать административно-деловым центром. Здание облагается налогом в соответствии со статьёй 378.2 пункт 3 Налогового кодекса российской Федерации.

м

Когда собственник помещения считает, что его имущество включает кадастровый список по ошибке, то он может оспорить этот факт в судебном порядке и добиться его исключения.

Чего ожидать к 2018 году?

Если с налоговым режимом на период 2017 года всё было понятно, то чего ждать к 2018 году? На первоначальном этапе произошли изменения по льготам на всё движимое имущество. Об этом упоминается в ФЗ РФ –статья 335.

На начало 2018 года имущество, которое относили к движимому, не облагалось налогами. Произойдёт это, если закон примут все отдельные регионы на территории России. Также планируется повышение налоговой ставки на 1,1 процент.

С 2018 года будут вводиться льготы на инновационное оборудование, которое имеет высокую эффективность. Тут может допускаться освобождение от налоговых взносов.

Раньше граждане, которые совершали сделки купли-продажи с недвижимостью в период 2017 года, полностью освобождались от налоговых выплат до сегодняшнего дня, но только при условии, что объект находился в собственности больше, чем на протяжении трёх лет. Теперь срок увеличивается на два года. В противном случае обязательным является выплата 13% от общей суммы совершённой сделки.

Данный закон касается всех тех, кто оформил права собственности, начиная с 2016 года. Для лиц, которые приобретали объекты недвижимости раньше, действует льготный период на прежних условиях – три года.

С нового года планируется оплата пошлины с объектов, которые до этого не требовали этого. К ним отнесут недвижимость, которая была получена в собственность и оформлена в дар.

Предприятия и организации, которые используют для работы упрощённую систему, должны внимательно проверять информацию о начислении налога после кадастровой оценки недвижимости. Если обратиться к статистике, то можно понять, что присутствует большой процент нарушений в результате объявления завышенной цены.

Такие нарушения в большинстве случаев происходят потому, что застройщик предоставляет не соответствующие технические характеристики для возводимого объекта. Ещё одна причина –это когда строение не соответствует заявленным функциям.

Например, бывают случаи, когда в качестве объекта недвижимости выступает помещение под склад, которое имеет небольшую площадь, а кадастровые органы фиксируют в документах его как большой развлекательный центр. Доказать совершённую ошибку самостоятельно практически невозможно. Придётся привлекать в помощь квалифицированного специалиста. Любых изменений в документах можно добиться только в судебном порядке.

Подобные случаи происходят часто, судебная практика с этим знакома.

После процесса кадастровая организация проводит расчёт и возвращает часть средствпредпринимателю и вносит изменения в документы относительно здания.

Независимо оттого, была совершена ошибка или нет, собственник бизнеса должен оплачивать ту сумму, которая указана. Если этого не будет сделано, то к нему могут быть применены штрафные санкции.

Для большинства случаев стоимость налога формируется на начало года, также указывается последняя дата совершения платежа. Если предприниматель совершает нарушение и не вносит платёж до указанного срока, то в отношении его могут применяться штрафные санкции размером 20% от общей стоимости налога. При умышленной просрочке платежа штраф увеличивают до 40%.

Источник: https://tvoeip.ru/nalogi/usn-na-imuschestvo

Налог на имущество ИП

Индивидуальный предприниматель (ИП) должен платить налог на имущество. Но некоторые бизнесмены в 2018 году освобождены от этой обязанности . Какие системы налогообложения позволяют не перечислять налог на собственность? Как его рассчитать? Куда отчитываться? Читайте в нашей статье.

Налог на имущество собирается в бюджеты городов и других населенных пунктов. Порядок и правила взимания фискального платежа регулируются гл.

32 Налогового кодекса и законами конкретного муниципального образования. Налог на имущество собирается в бюджет городов, поселков. Порядок и правила взимания фискального платежа регулируется гл.

32 Налогового кодекса и законами муниципального образования.

Должен ли платить налог на имущество ИП в 2018 году?

С 2015 года в налоговом законодательстве произошли изменения по имущественному сбору для предпринимателей. Ранее взнос платили только коммерсанты, находящиеся на общей системе налогообложения (ОСНО). Теперь и частники на специальных режимах обязаны делать отчисления за объекты, входящие в региональный кадастровый список коммерческой недвижимости.

В 2018 году некоторые местные власти ввели льготы по налогам на ряд объектов. Например, если площадь и стоимость помещения коммерческой недвижимости меньше, чем прописано в кадастре, то собственник освобождается от имущественных взносов.

Виды имущества физлиц и ИП, облагающиеся налогом

Итак, за что придется заплатить в бюджет?

- Физическое лицо платит за недвижимость, используемую для личных нужд: дом, квартиру, дачу, гараж, и др строения. Исключение – общие помещения в многоквартирных домах.

- Индивидуальный предприниматель работающий на ОСНО платит налог за все объекты, которые использует для ведения бизнеса.

- ИП на спецрежиме платит за имущество, включенное в региональный кадастровый перечень. Согласно п. 1 ст. 378.2 НК РФ, городские власти вносят туда всю коммерческую недвижимость (административные и торговые центры, офисные здания, помещения общепита и бытового обслуживания, парковки у БТЦ, недострой).

Кадастровый список составляют и постоянно обновляют власти того муниципалитета, где расположен объект. Прежде, чем его сформировать, необходимо принять на местном уровне соответствующие юридические акты (законы, постановления и прочее). Затем оценить всю недвижимость, которая войдет в перечень коммерческих объектов.

Ошибки властей при определении принадлежности недвижимости к коммерческому сектору можно оспорить в суде. Но пока не доказано обратное, налогоплательщик обязан перечислять налог в местный бюджет.

Как рассчитать налог на имущество ИП при ОСНО

Размер отчислений в бюджет собственник узнает из уведомлений от ИФНС, которые приходят на электронную почту или в личный кабинет на сайте госуслуг. Самостоятельно делать расчеты и сдавать отчетность по налогу на имущество не нужно, поскольку ИП в этом вопросе приравнены к физлицам.

Узнать ставку, действующую в вашем городе, можно на сайте ФНС. Налог рассчитывается на основании площади и кадастровой или остаточной среднегодовой стоимости имущества.

Налог на имущество ИП на УСН

Платит ли ИП налог на имущество при УСН? Да, если его собственность входит в региональный список коммерческих объектов. Если в списке нет вашей собственности. платить не нужно. Это условие относится и к другим льготным режимам – ЕНВД и ПНС.

Зачастую, трудно определить, какое имущество используется в бизнесе, а какое нет (и тем более доказать это в суде). Тем более, что в налоговой все имущество ИП зарегистрировано как личная собственность человека. В результате ИФНС начисляет платежи на всю недвижимость. Чтобы этого избежать, необходимо написать заявление о предоставлении льготы.

Налог на имущество ИП на ЕСХН

Бизнесмены на ЕСХН освобождены от налога на недвижимость. Это единственная система налогообложения, позволяющая не платить за собственность, вне зависимости от того, включено ли оно в региональный перечень коммерческих объектов или нет.

Платит ли ИП налог на имущество, если сдает его в аренду? Если индивидуальный предприниматель сам арендует недвижимость, то налоговых платежей не отчисляет. Но если частник сдает в аренду свою недвижимость, то обязан платить с нее налоги. Это правило действует только для ОСНО. Платить имущественный сбор за сданное внаем имещуство не требуется на спецрежимах (УСН, ЕНВД, патенте).

Обязан ли ИП сдавать отчетность по налогу на имущество?

Предприниматели, так же как и физические лица, не сдают отчетность по налогу на имущество. Его размер рассчитывает ФНС и присылает квитанции налогоплательщику.

Налог платится по присланным уведомлениям в срок до 1 декабря года, следующего за отчетным. Например, внести платеж за 2017 год собственник обязан не позднее 1 декабря 2018 года. Если коммерсант не уложился в отведенный период, ему начислят пени, а затем штраф – от 20 до 40 процентов от неуплаченной суммы.

Итак, уплата налога на имущество зависит от режима налогообложения. На общей системе его платят все.

На льготных режимах, которыми часто пользуются «ипэшники», делать отчисления необходимо только в том случае, если собственность включили в кадастр коммерческих объектов. В каждом регионе свои перечни, свои налоговые ставки и льготы.

На практике разделить личную и коммерческую недвижимость сложно, потому лучше самостоятельно уведомить налоговую о назначении имущества.

Источник: https://www.business.ru/article/982-nalog-na-imushchestvo-ip-v-2018-godu

Налог на имущество ИП на ОСНО, УСН, ЕНВД, ЕСХН, ПСН в 2018 году

Практически у всех индивидуальных предпринимателей есть имущество, поэтому вопрос о необходимости уплаты налога на имущество возникает довольно часто. Когда надо платить этот налог, какое именно имущество будет им облагаться? Надо ли сдавать отчетность и, если надо, то в какие сроки и куда? Как заполнять декларацию? Ответы на все эти вопросы вы узнаете из нашей статьи.

Должен ли ИП платить налог на имущество?

Ответ на этот вопрос кроется в системе налогообложения, применяемой индивидуальным предпринимателем.

Если ИП применяет:

- ОСНО (основная система налогообложения), то платить налог на имущество надо;

- УСН (упрощенная система налогообложения), то от уплаты налога на имущество предприниматель освобожден, за исключением случаев, когда недвижимость оценена по кадастровой стоимости;

- ЕНВД (единый налог на вмененный доход), то от уплаты налога на имущество предприниматель освобожден, за исключением случаев, когда недвижимость оценена по кадастровой стоимости;

- ЕСХН (единый сельскохозяйственный налог), то платить налог на имущество не надо;

- ПСН (патентная система налогообложения), то от уплаты налога на имущество предприниматель освобожден, за исключением случаев, когда недвижимость оценена по кадастровой стоимости.

Какое имущество ИП облагается налогом?

Налогом на имущество облагаются те объекты, которые индивидуальный предприниматель использует в своей деятельности.

Обратите внимание, что ИП платят налог на имущество физлиц, но в отношении имущества, используемого при осуществлении предпринимательской деятельности и попавшего в перечень, для которого налог уплачивается по кадастровой стоимости, необходимо ориентироваться на региональные списки по налогу на имущество организаций, так как для ИП отдельные кадастровые списки не составляются и не утверждаются.

Если ваше имущество, используемое в предпринимательской деятельности, в списках значится, то ничего самостоятельно индивидуальный предприниматель не должен. Сотрудники налоговой рассчитают сумму и пришлют вам платежку.

Если имущества в списках, которые должны быть опубликованы на сайте региональных правительств в декабре (перед наступлением нового года), вы не нашли, и применяемая система налогообложения освобождает от налога на имущества, то платить его не надо.

Если же вы применяете ОСНО, имущества в кадастровых списках не нашли, то для расчета налога надо использовать среднегодовую стоимость имущества. Ставка налога при этом устанавливается местным законодательством, но не может составлять более 2,2%.

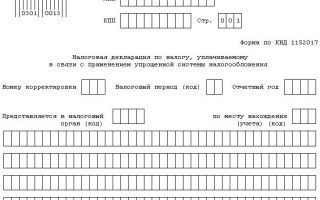

По какой форме ИП должен сдавать декларацию по налогу на имущество?

Индивидуальные предприниматели не обязаны составлять и сдавать декларацию по налогу на имущество.

Как уже говорилось выше, налог уплачивается на основании уведомления (как и налог на имущество физических лиц), полученного из налоговой инспекции.

Источник: https://delovoymir.biz/nalog-na-imuschestvo-ip-v-2018-godu.html

Налог на имущество ИП 2018 — на УСН, на ОСНО, ЕНВД, платит ли

Физические и юридические лица, владеющие различным имуществом, обязаны отчислят за него определенные льготы в региональный бюджет. Однако закон периодически претерпевает различные поправки и изменения и в связи с этим у многих граждан возникает вопрос: платят ли налог на имущество ИП в 2018 году.

Общие сведения

Предприниматель обязан уплачивать имущественный налог, если у него в собственности находится имущество. Однако если имущество является арендованным, уплата за него налога не предусмотрена, так как в этом случае оно состоит в активе другой компании.

Налогооблагаемое имущество должно находиться на территории РФ. Если в собственности ИП находится недвижимость за границей, налог на неё не взимается.

Если предприниматель применяет общий режим налогообложения, он обязан уплачивать имущественный налог вне зависимости от того как он использует недвижимое имущество для ведения предпринимательской деятельности или сугубо личных целях.

Следует знать, что так как налог на имущество является местным, региональные власти вправе устанавливать различные поправки и дополнения в законы об этой выплате.

Если у ИП в собственности находится недвижимость, которую он не использует для предпринимательской деятельности, он уплачивает налог на общих основаниях как физическое лицо. В этом случае основными объектами налогообложения являются жилые помещения и транспортные средства.

Закон

Порядок уплаты имущественного налога ИП, а также предоставление данной категории граждан льгот, регламентирует НК РФ.

Налог на имущество ИП

ИП обязан уплачивать налог на имущество с того момента, когда у него возникает право собственности на объект. Расчет суммы налога берут на себя работники ФНС.

Предпринимателям за месяц до окончания налогового периода обязано прийти уведомление с информацией о сроках и сумме уплате налога.

Объектами налогообложения для данной категории граждан являются:

- офисные и торговые деловые центры;

- заведения общественного питания;

- точки бытового обслуживания.

Платит ли?

Все предприниматели, имеющие в своей собственности налогооблагаемое имущество, обязаны уплачивать за него налог в бюджет субъекта РФ.

На УСН

Налог на имущество ИП на УСН платят лишь за некоторые объекты, список которых можно уточнить в п. 3 ст. 346 НК РФ. За объекты недвижимости, не приносящие гражданину доход, предприниматель платит налог в качестве физического лица.

Для работы по этой системе ИП должен выполнять ряд требований:

- объем получаемого дохода не должен превышать 60 млн. рублей;

- работающих на предпринимателя граждан не должно быть более 100 человек;

- остаточная стоимость имущества не должна быть более 100 млн. рублей.

На ЕНВД

В этом случае предприниматель освобождается от уплаты налога за объекты, которые используются в спецрежиме, за редким исключением. Если объект не входит в налогооблагаемую базу, денежные средства за него не вносятся. За недвижимость, используемую в некоммерческих целях, ИП платит налог в качестве физического лица.

Как правило, данной системой пользуются предприниматели, сфера деятельности которых ограничивается оказанием услуг и розничной торговлей.

На ОСНО

При совмещении ИП ОСНО и уплату по ЕНВД, имущественный налог не платится за объекты, которые используются в рамках спецрежима, за исключением случаев, указанных в законе.

В этом случае объектами налогообложения являются:

- используемые в рамках общей системы налогообложения объекты для ведения предпринимательской деятельности;

- объекты, используемые в некоммерческой деятельности.

Также у предпринимателя нет необходимости доказывать, в каких целях используется имущество, т.к. работники ФНС периодически самостоятельно проводят проверки по данному вопросу.

Патент

ИП на патенте не уплачивают налог за объекты, находящиеся в рамках спецрежима, за исключением прописанных в законе случаев.

Если недвижимость используется предпринимателем в личных целях, он платит налог за нее в качестве физического лица.

Для подтверждения использования имущества в данном режиме ИП необходимо подать заявление и определенный пакет документов в налоговое отделение.

Размер

Расчетом суммы налога занимаются работники ФНС. Однако ИП, как, впрочем, и любой гражданин, имеет право самостоятельно произвести расчёт и проверить правильность начисления суммы налога.

При этом предпринимателю либо физическому лицу необходимо знать:

- инвентаризационную и кадастровую стоимость своего имущества, а также его точный перечень;

- сроки нахождения имущества в собственности;

- размер ставок по налогу, которые действуют в данном регионе;

- наличие прав на получение льготы;

- коэффициент дефлятор.

При ошибке расчёта имущественного налога в ФНС, гражданин имеет право подать заявление на перерасчет суммы налога. Однако эта операция может быть произведена лишь за 3 прошедших года.

Порядок взимания платежа

За установленный законом срок до окончания налогового периода предпринимателю должно прийти уведомление из налоговой службы с указанием суммы уплаты налога.

Сроки оплаты

После получения уведомления гражданин обязан в срок до 1 декабря года, который является налоговым периодом, внести в региональный бюджет требуемые финансовые средства.

Уплатить налог можно, лично посетив банковское отделение или же воспользовавшись возможностями электронных ресурсов.

Есть ли льготы?

Освобождаются от уплаты налога предприниматели, в собственности которых находятся следующие виды имущества:

- расположенные на территории других государств объекты собственности;

- находящееся в арендном пользовании;

- входящее в состав природных фондов;

- объекты атомной и ядерной промышленности;

- объекты космической отрасли;

- ледокольные суда;

- гидротехнические сооружения.

ИП льготы предоставляются в качестве физического лица.

На частичное или полное освобождение от уплаты имущественного налога могут рассчитывать следующие категории граждан:

- Герои России и Советского Союза;

- Кавалеры ордена Славы всех степеней;

- участники боевых действий;

- участники ликвидаций последствий химических аварий;

- инвалиды различных групп;

- лица пенсионного возраста.

Более полный список лиц, которые могут претендовать на получение льгот, можно посмотреть в ст. 407 НК РФ.

Не следует забывать, что так как налог на имущество относится к региональным выплатам, власти субъектов РФ имеют право самостоятельно дополнять или изменять список категорий населения, которым полагаются льготы. К примеру, в большинстве регионов от уплаты налога освобождаются также многодетные семьи, и иные группы людей, требующие повышенной социальной поддержки.

Налоговые послабления могут быть предоставлены лишь по тому имуществу, которое не используется для ведения предпринимательской или иной коммерческой деятельности.

Ознакомиться со списком категорий граждан, которым предоставляются льготы, можно путем личного обращения в налоговый орган или же на сайте ФНС.

м

Для получения льготы гражданину потребуется предоставить в налоговое отделение документы, подтверждающие право на их получение.

На видео о налоге на имущество ИП

Источник: https://realtyurist.ru/nalog-na-imushhestvo/nalog-na-imushhestvo-ip/

Как ИП не платить налог на имущество: налоговые льготы

Добавлено в закладки: 0

Можно ли ИП не платить налог на имущество? В 2014 году в законодательство, регулирующее вопросы налогообложения был внесен ряд изменений. Поэтому попробуем разобраться, как сегодня происходит начисление налога и кто обязан его платить.

Плательщики и налоговая база

До 2015 года бизнесмены на упрощенке были освобождены от обязанности уплаты налога на недвижимость, используемую в коммерческой деятельности. Однако с тех пор ситуация изменилась. Платит ли ИП налог на имущество при специальных налоговых режимах сегодня? Да, но только в отношении некоторых объектов недвижимости.

После внесения изменений в закон у частников, которые на УСН, ЕНВД или на патенте появилась обязанность уплаты сбора на недвижимость. От уплаты отчислений освобождены лишь организации, ведущие сельскохозяйственную деятельность и являющиеся плательщиками единого сельхозналога.

Перечень имущества, которое облагается налогом:

Отдельно отметим безвозмездную аренду недвижимости и как ведется налогообложение в этом случае.

На видео: Декларация по налогу на имущество организаций 2017

Нужно ли ИП платить налог на имущество во всех случаях? Нет.

Налоговая база должна отвечать нижеприведенным условиям:

В других случаях ИП не платит налог на имущество, используемое в коммерческой деятельности.

На видео: Налог на недвижимость

Что делать предпринимателю

Налог на имущество относится к региональным сборам. Поэтому налоговая база может быть определена не для всех субъектов федерации.

Предпринимателю необходимо проверить следующую информацию:

- Существует ли нормативный акт региональной власти? Компетентный орган обязан составить список объектов с определенной кадастровой стоимостью.

- Вышеуказанный перечень размещается на официальном портале органа власти. Он должен быть доступен для ознакомления до начала налогового периода. Другими словами, список учтенных объектов в 2017 году должен был появиться на сайте максимум в декабре. В Москве он утвержден в 2014 году.

- Список объектов приводится конкретный, указывается кадастровый номер, адрес и код. По перечню легко ориентироваться и необходимо проверить, есть ли там интересующие помещения.

Как видно, ИП на УСН платят налог на имущество только в случае его нахождения в перечне учтенной недвижимости.

На видео: Как правильно рассчитать налог на недвижимость

Порядок уплаты налога

Как происходит уплата отчислений? Налоговый Кодекс разрешает принимать дифференцированные ставки органам власти, но они не могут превышать двух процентов. Для некоторых сооружений, преимущественно обслуживающих пути сообщения, установлено более низкое значение.

Пример расчета платежа с кадастровой стоимости. Допустим, в Москве у частника есть офис в деловом центре. Его площадь составляет 10 м2, всего комплекса – 300 м2. Кадастровая стоимость здания – 60 млн руб. Сумма платежа составит: 60 000 000 × 10/300 × 2% = 40 000 руб.

Отчетным периодом считается год, а оплата происходит в уведомительном порядке. Частники должны внести платеж до 1 декабря следующего года.

Региональные субъекты могут обязать производить авансовый платеж индивидуальных предпринимателей ежеквартально. В этом случае величину налога делят на количество отчетных периодов.

В вышеприведенном примере необходимо каждый квартал вносить платеж в размере 10 000 руб.

Должен ли ИП платить налог на имущество личного пользования? Да. Граждане, у которых есть в собственности квартира, жилая постройка, гараж на общих основаниях делают отчисления в бюджет.

На видео: Налог на имущество организации. Формула расчета

Платить ли за недвижимость которая в аренде

Надо ли ИП платить налог на имущество, если он сдает его в аренду? Нет. В 2016 году Минфин России в своем письме разъяснил, что предприниматель, использующий упрощенный налоговый режим, отчисления с имущества делать не обязан.

Если сдача в аренду недвижимости является одним из направлений деятельности хозяйствующего субъекта, доходы облагаются единым налогом. Отчисления с имущества не взимаются.

Чтобы не платить налог необходимо соблюдение таких условий:

Факт использования нужно подтвердить.

Для этого следует предоставить в ФНС:

- заявление с просьбой об освобождении от уплаты отчислений;

- документы, которыми подтверждается использование имущества в деятельности (соглашение о сдаче в аренду, платежные поручения, деловая переписка).

Если предприниматель использовал помещения для ведения хозяйственной деятельности не с начала года, налог на имущество физических лиц платится за период, когда оно эксплуатировалось в личных целях. Начисления на недвижимость, переданную для предпринимательства, не производятся с момента уведомления налогового органа.

Нужно ли платить налог, если ИП использует часть помещения? В этом случае расчет происходит пропорционально, в зависимости от доли используемой площади. Уведомить налоговый орган о том, что имущество не используется в личных целях желательно до того, как был пересчитан платеж за недвижимость.

На видео: Расчет налога на недвижимое имущество по кадастровой стоимости

Источник: https://biznes-prost.ru/kak-ip-ne-platit-nalog-na-imushhestvo.html

Налог на имущество ИП в 2017 году: какие налоги платить с продажи имущества предпринимателю

Очень часто ИП используют при ведении своего бизнеса личное имущество.

Никаких запретов в этом вопросе нет, а какие-то особые границы, отделяющие личное имущество физлица от его других объектов его имущества как ИП, отсутствуют.

Вопросы начинают возникать, когда ИП решает продать свое имущество, и главным из этих вопросов остается следующий: какой налог с дохода, полученного от продажи, имущества ИП должен заплатить в госбюджет?

Вопрос этот довольно сложен, так тут следует учесть и использование объекта имущества в бизнесе, и его особенности, и срок владения, и вид деятельности ИП, и возможность применить вычеты.

Считается, что продавать какое-либо имущество как физлицо выгоднее, чем как ИП. Но свой статус продавца как обычного гражданина, а не бизнесмена придется подтверждать.

Ситуаций может быть несколько, мы рассмотрим основные моменты.

Итак, представьте себе, вы — ИП, который продает какое-либо личное имущество, например, дачу.

Как быть в этом случае? Во-первых, так как сделка носит единоразовый характер и явно осуществляется в личных целях, то продажа объекта имущества не имеет ничего общего с предпринимательством.

Во-вторых, в такой ситуации, вы будете обязаны перечислить с продажи объекта НДФЛ, но эта норма действует, если вы владели объектом период, составляющий менее 5 лет (это касается объектов, которые приобретены по договору купли-продажи).

Если срок владения не достиг 5 лет, то вы будете должны сдать декларацию 3-НДФЛ и перечислить налог в размере 13%. Следует также помнить, что в этой ситуации при расчете налога вы вправе применить имущественный вычет, которые уменьшит итоговую базу для расчета налога.

Отметим еще такой момент: теперь сумма продажи имущества не может быть ниже 70% от кадастровой стоимости объекта. Ранее многие при продаже имущества, чтобы не платить налог, намеренно занижали цену продажи. Если этот факт будет обнаружен, то в расчет налоговой базы будет приниматься во внимание сумма в виде 70% от кадастровой стоимости, а не заниженная цена, указанная вами в договоре.

Если вы владели объектом более 3 лет, то платить налог вам не требуется.

Продается имущество предпринимателя

Продажа имущества ИП будет классифицирована как предпринимательская сделка, если будет выполняться хотя бы одно из следующих условий:

- объект применялся в ведении бизнеса, в личных целях использован не был;

- если объект был поставлен на учет как основное средство, по которому ежемесячно делались амортизационные отчисления (актуально для общего режима) или стоимость относилась на расходы (актуально для упрощенки);

- если характеристики объекта фигурируют в бухгалтерских документах (например, на автомобиль выписывались путевые листы или адрес недвижимости проставлялся в накладных при продаже товара) – это явно будет свидетельствовать в пользу того, что объекта напрямую был использован в бизнесе;

- если доход от объекта имущества включался в декларацию в числе доходов в рамках деятельности бизнесмена (например, когда объект сдавался в аренду);

- если продажа объектов имущества данного типа включена в коды ОКВЭД, характеризующие деятельность ИП и отраженные в ЕГРИП;

- если ранее ИП при использовании спецрежима был освобожден от уплаты налога на имущество по данному объекту (подавал заявление в соответствующие государственные органы).

Если вы используете УСН-Доходы, то с суммы выручки от продажи имущества платится налог по ставке 6%, используемой для этого режима.

С УСН-Доходы минус расходы дело обстоит гораздо сложнее. Если имущество было ранее учтено как товар, то доходы от продажи уменьшаются на сумму, за которую вы его приобретали. Если объект был принят на учет как основное средство, а его стоимость уже отнесена на расходы, то налог платится со всего дохода от продажи.

Кроме того, для этой ситуации характерен еще один не очень приятный для ИП момент.

Если срок полезного использования по объекту, который вы продаете, превышает 15 лет, а вы его использовали менее 10 лет (аналогично, если срок менее 15 лет и объект эксплуатировался менее 3 лет), то при продаже такого объекта имущества придется пересчитывать налоги за все время, что вы пользовались этим имуществом.

Что это означает? Это означает, что вам придется исключать расходы на покупку объекта из расходов, рассчитывать амортизацию за период эксплуатации, доначислять и уплачивать налоги (плюс пени), а также составлять и сдавать уточненные декларации. Получается, что ничего приятного в этой ситуации нет, а продажа имущества обернется дополнительными проблемами.

Если вы используете ОСНО, то при реализации имущества придется платить и НДФЛ, и НДС. НДФЛ, как обычно, считается по ставке 13% с суммы, которая равна доходу от продажи, уменьшенному на остаточную стоимость объекта.

Если расходы по объекту невозможно документально подтвердить, то есть остаточную стоимость невозможно рассчитать, то из дохода разрешается вычесть профессиональный вычет (составляет 20% от полученных доходов).

НДС следует уплатить по расчетной ставке, равно 18/118.

Аналогичный порядок уплаты налогов при реализации имущества действует и для тех ИП, которые используют ЕНВД или патентную систему налогообложения и не подавали заявления на переход на УСН.

Что это значит? Если вы совмещаете ЕНВД и УСН, или патент и УСН, то налог с продажи имущества платится согласно требованиям по упрощенке.

Если заявления на УСН вы не писали, то ИП на ЕНВД или патенте, продающие имущество, платят налоги с его продажи согласно с требованиями к общему режиму.

Когда ИП закрыто

Часто в жизни встречается еще и такая ситуация: вы уже закрыли ИП и теперь по истечении некоторого периода времени решили продать имущество, которое раньше использовали для ведения бизнеса.

Платить налоги с суммы выручки от продажи имущества в этом случае вам придется как ИП, причем такое развитие событий наименее предпочтительно.

Никаких льгот и вычетов, характерных для простых физлиц вы не имеете, иные правила уменьшения базы по налогу, характерные для перечисленных выше режимов, также для вас уже не доступны, так как ИП закрыто. НДФЛ в размере 13% необходимо будет заплатить со всей суммы выручки от продажи.

м

В этом случае рекомендуется рассмотреть возможность продажи имущества до того, как вы закроете ИП, так это будет более привлекательным для вас вариантом.

Читайте также

Источник: http://IDeiforbiz.ru/nalog-na-imyshestvo-ip-v-2017-gody-kakie-nalogi-platit-s-prodaji-imyshestva-predprinimatelu.html

Ип налог на имущество в 2018 году

С 2018 года грядет ряд законодательных налоговых поправок по отношению к имуществу малого и среднего бизнеса. Пересмотрят методику выявления рыночной цены нежилой и коммерческой собственности, вслед за этим меняется кадастровая оценка.

Со стороны федеральных властей для поддержки малого, среднего бизнеса и небольших организаций организуются разные привилегии. Данное направление сейчас очень актуально и требует постоянных инвестиций и льгот.

В конце 2017 – начале 2018 года сложилась непростая ситуация, из-за которой приняли решение снять для предпринимателей-налогоплательщиков льготы по упрощенке и вмененке. Но это огорчило не всех, некоторые не попали в этот перечень «лишенные поблажек».

Под закон, который введут на начало 2018 года, попадут организации, владеющие собственностью следующего рода:

Для всех остальных с 2018 года ничего не изменится, также упрощение снимут для физических лиц. Несмотря на это, стоит обратить внимание еще на некоторые моменты:

С 2018 года малые предприятия ощутят тяжесть удара по кошельку кризисного периода. Возрастет цена коммерческих помещений и арендная плата.

Несмотря на то, что Министерство финансов мало делает комментариев по этому поводу. Понятно, что они возьмут на карандаш методику вычисления кадастровой стоимости нежилой и коммерческой собственности.

Основные принципы определения налогового бремени на имущество сделают и у физических лиц, но изменится размер процента. Индивидуально будет решаться вопрос о сохранении льгот администрацией региона.

По закону кадастровая стоимость пересматривается не ранее чем через 2 года с даты последних изменений. В 2018 году владельцам малого и среднего бизнеса стоит внимательнее следить за проектами новых законов, поскольку последние изменения вводились в 2017 году, а проект датируется 2016.

Если компания имеет на своем балансе недвижимое и движимое имущество, то по закону она официально считается налогоплательщиком.

Рассматривая российские организации, отметим, что налогом облагается имущество, учитываемое и находящееся на балансе предприятия в качестве основных средств.

Что касается иностранных организаций, здесь облагается налогом также движимое и недвижимое имущество, включая полученное согласно концессионному соглашению.

При оплате налога на имущество в 2018 году также действует налоговая льгота для организаций. Но воспользоваться ей может не каждый, под такую привилегию попадают следующие категории малого и среднего бизнеса:

- ОСНО (основная система налогообложения), то платить налог на имущество надо;

- УСН (упрощенная система налогообложения), то от уплаты налога на имущество предприниматель освобожден, за исключением случаев, когда недвижимость оценена по кадастровой стоимости;

- ЕНВД (единый налог на вмененный доход), то от уплаты налога на имущество предприниматель освобожден, за исключением случаев, когда недвижимость оценена по кадастровой стоимости;

- ЕСХН (единый сельскохозяйственный налог), то платить налог на имущество не надо;

- ПСН (патентная система налогообложения), то от уплаты налога на имущество предприниматель освобожден, за исключением случаев, когда недвижимость оценена по кадастровой стоимости.

Источник: http://expressreshenie.ru/ip-nalog-na-imushhestvo-v-2018-godu/

Как рассчитать налог на имущество физических лиц и ИП в 2018 году: срок уплаты, ставки, особенности при УСН и ОСНО

Право владеть имуществом гарантируется в РФ законом. Собственник волен дарить, продавать, сдавать в аренду, передавать в залог принадлежащую ему недвижимость. Владельцы недвижимого имущества, будь то физические лица или ИП, должны исполнять правила, установленные государством. В частности, они обязаны рассчитать и уплатить соответствующий налог.

Как начислять налог на имущество физических лиц

Отношения собственности предусматривают приобретение прав и обязанностей. Каждый, кто оформил владение имуществом, будет платить деньги за эту собственность. Это прямой платёж в казну.

Кто должен платить

Гражданин имеет обязательства перед бюджетом, если приобрёл дачу, дом, гараж, квартиру, комнату, место для машины. Налог теперь взимается и за недостроенный дом. Владелец заплатит за единый комплекс, в котором предусмотрена жилая часть. Иные помещения, строения, сооружения также облагаются налогом.

Среди собственников недвижимого имущества — физические лица, которые не зарегистрированы предпринимателями. И те, кто ведёт бизнес без создания юридического лица.

Гражданам и индивидуальным предпринимателям следует разобраться, в каких случаях начисляются налоги на их имущество

Начислят ли налог на имущество индивидуальному предпринимателю

Гражданским кодексом РФ предусмотрено право на индивидуальную предпринимательскую деятельность. Статус ИП приобретается после регистрации в органе налоговой службы. Каждый ИП выбирает схему уплаты налогов.

Индивидуальный предприниматель будет применять упрощённую систему налогообложения (УСН) после подачи в налоговую службу заявления об этом.

Если заявление относительно использования специального режима не подавалось, ИП останется на общей системе налогообложения (ОСНО).

Порядок начисления налога на имущество ИП на ОСНО

Общая система подразумевает начисление и уплату налогов, сборов, обязательных платежей, установленных действующим законодательством. При общей системе налогообложения налог на имущество (НИ) предприниматель уплачивает как гражданин по правилам, предусмотренным для физических лиц, а также как юридическое лицо по соответствующим стандартам.

При этом следует принять во внимание, что предпринимателю придётся уплатить налог на имущество юрлиц только при одновременном соблюдении трёх условий:

- оно должно быть в собственности либо хозяйственном ведении ИП;

- оно обязано учитываться в бухучёте в качестве основного средства;

- оно используется исключительно в деятельности ИП, направленной на извлечение прибыли.

Как посчитать налог на имущество ИП на УСН

УСН привлекает ИП тем, что здесь нет громоздких отчётов, а правила ведения учёта и уплаты налогов простые и понятные.

Индивидуальные предприниматели на упрощённой системе уплаты налогов платят за недвижимость, которая принадлежит им на правах личной собственности.

Льготный режим предусматривает, что ИП освобождается от уплаты соответствующего налога на недвижимое имущество, которое используется в бизнесе.

Чтобы предприниматель мог правильно исчислить налог на имущество физических лиц, следует различать личную и коммерческую недвижимость

Способ расчёта налога на недвижимость

Физическое лицо не делает расчёт платежа в казну самостоятельно. Сумму к уплате начисляет орган налоговой службы. Гражданин получает извещение с указанием суммы и срока оплаты. Расчёт величины платежа в бюджет для собственника недвижимости зависит от правильного определения стоимости имущества.

Как узнать, сколько нужно заплатить в бюджет

Налоговой базой по рассматриваемому налогу считается стоимость имущества. Ранее для этих целей использовалась оценка БТИ. С 2016 года осуществлён переход к использованию кадастровой оценки недвижимого имущества. Стоимость собственности граждан теперь становится приближенной к рыночной величине.

Оценка недвижимого имущества действует в течение пяти лет и пересматривается в дальнейшем. Расчёт с использованием кадастра увеличивает сумму денежных средств, начисленных для уплаты налога на имущество. Доступ к сведениям о кадастровой стоимости открыт в интернете.

Для целей начисления налога на имущество предусмотрены вычеты из кадастровой оценки (ст.403 НК РФ):

- для квартиры — 20 кв. м.;

- для комнаты — 10 кв. м.;

- для дома — 50 кв. м.;

- стоимость единого комплекса уменьшается на 1 млн руб.

Как определяется сумма

Поясним сказанное выше конкретными примерами. Владельцы квартиры площадью 18 кв. м. не будут платить налог на недвижимость. А если в собственности есть квартира 40 кв. м., то заплатить надо будет за 40–20 = 20 (кв. м.).

Где посмотреть процентные ставки

Ставки рассматриваемого налога установлены в ст. 406 НК РФ. Они исчисляются в процентах от кадастровой оценки:

- 0,1% в отношении жилья, в том числе недостроенного, мест для машины, подсобных построек площадью менее 50 кв. м., помещений, гаражей, нераздельного имущественного комплекса, где предусмотрено жильё;

- 2% для недвижимости, оценка которой оказалась больше 300 млн рублей, а также объектов, которые включены в специальный перечень субъекта.

- 0,5% для другого недвижимого имущества.

Платёж рассчитывается в порядке, предусмотренном в ст. 408 НК РФ.

Н = (Н1 — Н2) Х К + Н2

Здесь:

- Н — сумма налога к уплате;

- Н1 — произведение кадастровой стоимости и ставки налога;

- Н2 — произведение инвентаризационной стоимости и ставки налога;

- К — корректировочный коэффициент, зависящий от типа недвижимости.

Определение Н1 на примере:

- площадь квартиры составляет 60 кв. м.;

- кадастровая оценка квартиры — 2 млн 400 тыс. руб.;

- стоимость за единицу площади 2 400 000 : 60 = 40 тыс. руб./ кв. м.;

- площадь для начисления платежа: 60 – 20 = 40 кв. м.;

- стоимость для расчёта налога 40 x 40 000 = 1 600 000 руб.;

- ставка — 0,1%;

- сумма для уплаты = п.6 х п.5 = 0,1% х 1 600 000 = 1 600 руб.

Для целей приведённой выше формулы Н1 = 1 600 рублей.

В случае применения кадастровой оценки впервые понадобится значение Н2.

К примеру, инвентаризационная стоимость составляет 240 тыс. рублей. Ставка предусмотрена в ст. 406 НК РФ в размере 0,1%.

Н2 = 240 тыс. руб. Х 0,1% = 240 рублей.

Платёж в первый год будет начисляться с учётом коэффициента 0,2.

Н = (1600–240) Х 0,2 + 240 = 512 рублей.

Календарный год — период, за который начисляется налог.

Через год коэффициент станет 0,4. Ещё через год — 0,6. Потом 0,8. Владельцу недвижимости даётся пять лет, чтобы перейти к оплате 0,1% кадастровой стоимости площади, за которую начисляется платёж.

Коэффициент, используемый при расчёте налога на имущество, будет увеличиваться на 0,2% в течение ближайших 5 лет

Начисляется ли НИ на квартиру в ипотеке

Граждане, оформившие ипотечный кредит, далеко не всегда знают, подлежит ли обложению налогом их недвижимость.

Чтобы разобраться в этом вопросе, следует учесть, что гражданин, приобретающий жильё по ипотеке, становится её собственником (п. 1 ст. 6 Закона от 16 июля 1998 г. № 102-ФЗ).

Банк-кредитор является только залогодержателем недвижимости, права собственности на неё у него нет (п. 1 ст. 1 вышеуказанного закона).

Всё, что вы хотели узнать о льготах

Категории граждан, для которых предусмотрены льготы относительно уплаты налога на имущество, перечислены в ст. 407 НК РФ. Это пенсионеры, инвалиды, ветераны боевых действий, участники войны, Герои Российской Федерации и другие.

Льгота предоставляется на выбор для каждого вида недвижимого имущества. Пенсионер, владеющий тремя квартирами и двумя дачами, получит льготу на одну квартиру и одну дачу. За две квартиры и дачу будет уплачиваться начисленный налог.

Гражданин вправе указать конкретную недвижимость для освобождения от уплаты налога. Это делается до 1 ноября текущего года. Соответствующее заявление направляется в налоговую службу почтой либо через личный кабинет на сайте. Но проблем не возникнет, даже если обращение не поступит. Налоговым органом будет предоставлена льгота на то имущество, где получилась наибольшая сумма для оплаты.

Таблица: нормативные акты, на основании которых устанавливаются региональные льготы физическим лицам

Как должен уплачиваться налог в 2018 году

В 2018 году налог нельзя не платить, даже если информация касательно имущества в налоговую службу не подавалась.

Тем, кто до конца 2016 года сообщил сведения о недвижимом имуществе, будут сделаны начисления только за 2016 год. В остальных случаях налоговый орган будет начислять платёж за три календарных года или с даты оформления собственности.

В интересах владельцев недвижимого имущества отследить получение извещения на уплату налога. Отсутствие уведомления — это сигнал к посещению налоговой службы. Если Вы сообщения по уплате налога не получили, то лучше предоставить документы на недвижимость в налоговый орган.

Срок уплаты НИ на недвижимое имущество

Обязательства по оплате возникают со дня получения налогового уведомления. В 2018 году налоговая служба обязана до октября направить извещения, с указанием реквизитов платежа, суммы и срока уплаты.

Соблюдение сроков оплаты гарантированно убережёт вас от штрафов и пени. До 20% суммы платежа останутся в личном кармане, если заплатить налог на имущество физических лиц до 1 декабря 2018 года.

Куда приходить для оплаты налога

Перечислить сумму в бюджет можно в любом отделении банка, для проводки платежа не забудьте захватить с собой квитанцию. Если у вас есть доступ в интернет-банк, идти никуда не придётся: платёж можно совершить онлайн с любого мобильного устройства.

Значение налога на имущество состоит в том, чтобы формировать местный бюджет.

Новации в отношении налога в 2018 году позволят увеличить поступления, а собранные средства будут расходоваться на программы по развитию образования и медицины, улучшению инфраструктуры в городе, посёлке, деревне.

Однако если вам приходит квитанция на оплату налога, не стоит сразу бежать в банк. Существуют законные основания уменьшить сумму НИ за счёт использования региональных льгот и налоговых вычетов.

Источник: https://ipshnik.com/nalogi-i-nalogooblozhenie-ip/kak-rasschitat-nalog-na-imushhestvo-fizicheskih-lits.html