Роль налогового агента в системе налогообложения РФ

Определение понятия «налоговый агент» представлено в статье 24 НК РФ. Из неё следует, что налоговый агент – юридическое лицо, на которое возложены обязанности по контролю над своевременными отчислениями в бюджет РФ и их объемом.

Таким образом российское законодательство указывает на существование каждого налогового агента в двух ролях: он следит за уплатой всех необходимых налогов, а с другой – является представителем интересов налогоплательщика.

Использование налоговых агентов целесообразно как для государства, так и для налогоплательщика, так как позволяет и тем, и другим избежать многих издержек.

Стоит отметить, что организация, выполняющая функции агента, уплачивает налоги не за свою деятельность, а за деятельность другого налогоплательщика (работников предприятия и/или юр. лица).

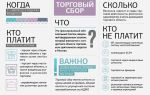

Стать налоговым агентом может любое лицо, которое относится (по виду деятельности) к одной из следующих категорий:

- Приобретающие товары/услуги у лиц, не состоящих на НУ.

- Реализующие товары, принадлежащие лицам, не состоящим на НУ.

- Арендующие государственное имущество (федеральное или субъектов Российской Федерации).

- Занимающиеся покупкой госимущества, которое не принадлежит госорганизациям.

- Осуществляющие реализацию имущества, имеющего особый статус (конфискованное, бесхозяйное и т. п.).

Налоговым агентом признается юридическое лицо (ООО, ЗАО и др.) или ИП во время выплат физическим лицам заработной платы и других видов дохода в денежной форме. Таковыми признаются:

- Организации, зарегистрированные в России, или иностранные, имеющие в РФ официальное представительство.

- ИП.

- Адвокаты и нотариусы, которые получают прибыль от частной практики.

В случае с выплатой налога на прибыль налоговым агентом становится лицо, которое должно удержать часть прибыли с целью передачи в бюджет Российской Федерации средств от следующих статей:

- Выплаты дивидендов индивидуальным акционерам/компаниям-держателям акций.

- Выплата организациям, которые не зарегистрировали постоянное представительство в России и, в связи с этим, не состоящие на учёте в ФНС.

Согласно Налоговому кодексу Российской Федерации правами и обязанностями налогового агента являются:

- Удержание определённой части прибыли юридических и физических лиц с целью передачи их в бюджет РФ в установленные законодательством сроки.

- Выдача средств физическим и юридическим лицам после уплаты налогов.

- В случае работы налогового агента с иностранными гражданами, не стоящими на учете в ФНС, или компаниями, не имеющими представительства в России, именно налоговый агент должен переводить доходы после уплаты налогов.

- Своевременно отчитываться в ИФНС.

- Вести учет всех финансовых действий, связанных с профессиональной деятельностью.

- Нести ответственность в случае несвоевременной уплаты налогов в бюджет РФ.

- Составлять счета-фактуры в установленных налоговым законодательством ситуациях, сдавать их в ИФНС.

- Своевременное уведомление налоговой службы в случае, если удержание части дохода не представляется возможным (например, если в качестве дохода налогоплательщик получил некое имущество).

Порядок работы

Работа налогового агента зависит от того, какой из налогов необходимо уплатить в государственную казну.

Не позднее 20 числа месяца, который следует за отчетным периодом выплаты налогов (месяц/квартал, в течение которого были произведены те или иные хоз. операции), происходит уплата НДС в бюджет Российской Федерации.

Если поводом уплаты НДС является продажа имущества должника, то стоит внимательно следить за тем, признан ли должник банкротом или нет. Если должника признали банкротом, то все действия, связанные с передачей имущества, нельзя считать облагаемыми налогом на добавленную стоимость.

Работа налогового агента в случае уплаты налога на прибыль состоит в расчёте суммы необходимых выплат в бюджет и перечисление держателям акций/владельцам долей компании (каждому индивидуально) дивидендов. При этом требуется предоставление в контролирующий орган (ИНФС) одного из следующих документов:

- При выплате средств лицам (юридическим и/или физическим), которые зарегистрированы в Российской Федерации – налоговую декларацию по налогу на прибыль.

- При выплате дивидендов лицам, не имеющим российского гражданства, или иностранным компаниям, не зарегистрировавшим своё официальное представительство в Российской Федерации – специальный налоговый расчёт.

- Обеспечивать сохранность всей отчётной документации в течение установленного законом периода (до 4 лет).

При уплате НДФЛ налоговый агент должен:

- Своевременно отчитываться перед контролирующими органами, если удержание налога невозможно.

- Предоставлять в ИФНС достоверные сведения о размерах доходов физ. лиц и удержанных налогов через подачу справки 2-НДФЛ и расчёта сумм по установленной Приказом ФНС формы №6.

Стоит отметить, что уплата денежных средств в казну должна быть произведена именно из доходов физического лица. Передача средств налогового агента вместо средств вышеупомянутого лица, согласно действующему налоговому законодательству, не допускается.

Также работодатель не имеет права вносить в трудовой договор какие-либо формулировки, намекающие на полную или частичную уплату налоговых сумм за счёт вышеупомянутого агента.

Ответственность налогового агента

За нарушение Налогового кодекса РФ и неисполнение налоговым агентом возложенных на него обязанностей последний может быть привлечён к ответственности в соответствии с действующим законодательством Российской Федерации.

Подобные меры могут быть применены только к юридическим лицам и индивидуальным предпринимателям.

В случае если налоговым агентом неправомерно будут не перечислены необходимые к уплате денежные средства, то он будет оштрафован. Размер установленного штрафа составляет 20% от суммы, которая подлежит передаче в ФНС.

Очевидна возможность принудительного взыскания денежных средств, находящихся на банковских счетах: это может произойти при неуплате установленной суммы налога в срок. При этом, пени и недоимки взимаются с агента во внесудебном порядке, штраф – наоборот.

Стоит отметить, что с налогового агента могут взыскать штраф в размере от 1000 до 5000 рублей за непредоставление в соответствующий контролирующий орган данных о невозможности уплаты налогов, размерах задолженностей, а также утери документов в течение 1 месяца.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/obshaya-sistema/nalogovyj-agent.html

Обязанности налогового агента по налогу на прибыль

Организация на УСН 6%, хочет купить програмный продукт в Америке. Какие налоги надо платить у нас в налоговой, если этот програмный продукт используют в России?

В данном случае у организации не возникает обязанности налогового агента по налогу на прибыль, но организация может быть признана налоговым агентом по НДС (зависит от вида заключенного договора).

Налоговый агент по НДС.

Передача исключительных (неисключительных) прав на использование программы для ЭВМ, приобретаемые российской организацией у иностранной организации на основании лицензионного договора, на территории России не облагается НДС и, соответственно, российская организация в этой ситуации не признается налоговым агентом по НДС (подпункт 1 пункта 1 статьи 146 , пункты 1, 2 статьи 161, статьи 147, 148, подпункт 26 пункта 2 статьи 149 НК РФ).

При этом следует отметить, что сделка по реализации объектов интеллектуальной собственности может быть оформлена договорами, которые не соответствуют требованиям части 4 Гражданского кодекса РФ.

В этих случаях освобождение от обложения НДС по подпункту 26 пункта 2 статьи 149 Налогового кодекса РФ применить нельзя.

Например, при заключении договора подряда на создание объекта интеллектуальной собственности и последующую передачу права пользования на него или при заключении смешанного договора, включающего отдельные элементы лицензионных договоров.

Такие выводы следуют из совокупности норм подпункта 1 пункта 1 статьи 146, подпункта 4 пункта 1 статьи 148, подпункта 26 пункта 2 статьи 149, пунктов 1, 2 статьи 161 Налогового кодекса РФ, части 4 Гражданского кодекса РФ.

Налоговый агент по налогу на прибыль.

Для целей налогообложения прибыли российская организация признается налоговым агентом при выплате доходов иностранной компании, не осуществляющей деятельность через постоянное представительство в России и получающей доходы от источников в РФ. Перечень доходов, полученных иностранной компанией, которые относятся к облагаемым доходам, полученным от источников в Российской Федерации, приведен в пункте 1 статьи 309 Налогового кодекса РФ.

Если действует международный договор (соглашение), заключенный между Российской Федерацией и той страной, где зарегистрирована иностранная компания, тогда доходы, выплаченные российской организацией иностранной компании, не облагаются налогом на прибыль в России. И в этом случае организация освобождается от обязанности налогового агента ( п. 2 ст. 310 НК РФ).

В рассматриваемой ситуации налог на прибыль может быть уплачен на территории США. Такой вывод позволяют сделать пункт 1 статьи 6 и пункты 1,2 статьи 12 Договора между Российской Федерацией и Соединенными Штатами Америки об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 г.

Однако чтобы воспользоваться этой нормой Соглашения, иностранный контрагент должен представить российской организации документы, подтверждающие, что страной его постоянного местонахождения являются Нидерланды.

При получении от иностранного контрагента такого подтверждения исполнять обязанности налогового агента по налогу на прибыль организация не должна.

Обоснование

1.

Из рекомендации

Ольги Цибизовой, начальника отдела косвенных налогов департамента налоговой и таможенно-тарифной политики Минфина России

Кто должен выполнять обязанности налогового агента по НДС

Независимо от того, какую систему налогообложения применяет организация, в случаях, предусмотренных статьей 161Налогового кодекса РФ, она признается налоговым агентом по НДС. Организации, которые освобождены от уплаты НДС по статье 145 Налогового кодекса РФ, тоже должны исполнять обязанности налоговых агентов (п. 2 ст. 161 НК РФ).

Права и обязанности налоговых агентов перечислены в статье 24 Налогового кодекса РФ. О том, должен ли налоговый агент удерживать НДС из доходов, выплаченных в натуральной форме, см. Какие права и обязанности есть у налоговых агентов.

Признание организации налоговым агентом

Организация признается налоговым агентом по НДС:

Ситуация: признается ли российская организация налоговым агентом по НДС, если она приобретает исключительные права на объект интеллектуальной собственности у иностранной организации по договору об отчуждении исключительных прав

Да, признается. Исключение – операции по приобретению патентов (на изобретения, полезные модели, промышленные образцы), компьютерных программ, баз данных, топологий интегральных микросхем и секретов производства (ноу-хау). С таких операций платить НДС не надо.

По общему правилу российская организация будет налоговым агентом по НДС, если приобретет товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете. Это правило действует, если место реализации товаров (работ, услуг) – территория России, а сама реализация облагается НДС.

Такой порядок предусмотрен пунктами 1, 2 статьи 161, статьями 147, 148 Налогового кодекса РФ.

Итак, чтобы установить, должна ли организация исполнять обязанности налогового агента, нужно определить место реализации исключительных прав и проверить, облагается ли эта операция НДС.

Как определить место реализации

Место реализации интеллектуальной собственности определяют по месту деятельности покупателя. В нашем случае покупатель находится в России (абз. 2 и 3 подп. 4 п. 1 ст. 148 НК РФ). Поэтому и местом реализации патентов (на изобретение, полезную модель, промышленный образец, селекционное достижений), лицензий, торговых марок, авторских или иных аналогичных прав будет территория России.

Таким образом, по критерию «место реализации» российская организация, купившая исключительные права на объект интеллектуальной собственности у иностранной организации, признается налоговымагентом по НДС.

Когда реализация исключительных прав НДС не облагается

Есть перечень объектов интеллектуальной собственности, реализация которых не облагается НДС. Этот список приведен в подпункте 26 пункта 2 статьи 149 Налогового кодекса РФ. И он закрытый.

Если приобретают один из тех объектов, которые есть в данном списке, то налоговая база по НДС у иностранной организации не возникает.

А значит, рассчитывать сумму налога и перечислять ее в бюджет российская организация не должна.

При этом под реализацией исключительных прав на объекты интеллектуальной собственности и прав на их использование для целей статьи 149 Налогового кодекса РФ подразумевается:

- продажа исключительных прав по договору об отчуждении исключительного права;

- передача права использования такой собственности по лицензионному (сублицензионному) договору.

А вот реализация исключительных прав на другие объекты интеллектуальной собственности (например, на товарные знаки, патенты на селекционные достижения и др.), а также прав на их использование не освобождена от НДС.

Следовательно, при приобретении таких прав у иностранной компании по договору об отчуждении исключительных прав российская организация обязана исполнить обязанности налоговогоагента по НДС.

А именно рассчитать сумму налога и перечислить ее в бюджет.

Важно: сделка по реализации объектов интеллектуальной собственности может быть оформлена договорами, которые не соответствуют требованиям части 4 Гражданского кодекса РФ.

В этих случаях освобождение от обложения НДС по подпункту 26 пункта 2 статьи 149 Налогового кодекса РФ применить нельзя.

Например, при заключении договора подряда на создание объекта интеллектуальной собственности и последующую передачу права пользования на него или при заключении смешанного договора, включающего отдельные элементы лицензионных договоров.

Такие выводы следуют из совокупности норм подпункта 1 пункта 1 статьи 146, подпункта 4 пункта 1 статьи 148, подпункта 26 пункта 2 статьи 149, пунктов 1, 2 статьи 161 Налогового кодекса РФ, части 4 Гражданского кодекса РФ. Аналогичные разъяснения содержатся в письмах Минфина России от 21 октября 2014 г.

№ 03-07-03/52967, от 1 апреля 2014 г. № 03-07-14/14317, от 9 декабря 2010 г. № 03-07-11/482, от 21 октября 2008 г. № 03-07-08/240, от 7 мая 2007 г. № 03-07-08/100, ФНС России от 15 июля 2009 г. № 3-1-10/501, УФНС России по г. Москве от 30 марта 2012 г. № 16-15/27670, от 11 августа 2009 г. № 16-15/082625.

Если организация приобретает право на единую технологию (например, лицензию на право использования процесса производства), то для целей обложения НДС результаты интеллектуальной деятельности, которые входят в ее состав, следует рассматривать отдельно (изобретение, промышленный образец, ноу-хау и др.). То есть по каждому приобретенному праву применять тот порядок налогообложения, который для него предусмотрен.

2.

Из рекомендации

Елены Поповой, государственного советника налоговой службы РФ I ранга.

Кто должен выполнять обязанности налогового агента по налогу на прибыль

Обязанности налоговых агентов по налогу на прибыль должны выполнять:

Российские налоговые агенты

Российская организация признается налоговым агентом по налогу на прибыль при выплате:

- дивидендов российским организациям (п. 3 ст. 275 НК РФ) и иностранным организациям, имеющим в России постоянные представительства (п. 3 ст. 275, п. 6 ст. 282.1 НК РФ);

- процентов по государственным и муниципальным ценным бумагам российским организациям и иностранным организациям, имеющим в России постоянные представительства (за некоторым исключением) (п. 5 ст. 286 НК РФ);

- иностранным организациям, имеющим в России постоянные представительства, доходов, не связанных с деятельностью этих представительств (п. 4 ст. 286, подп. 1 п. 4 ст. 282, п. 6 ст. 282.1 НК РФ);

- определенных доходов иностранным организациям, не имеющим в России постоянных представительств (п. 1 ст. 309, п. 1 ст. 310 НК РФ).

Ситуация: нужно ли исполнять обязанности налогового агента по налогу на прибыль российской организации-лицензиату, получающей неисключительные права на нематериальный актив от иностранного лицензиара. Права передаются через российского посредника, участвующего в расчетах

Ответ на этот вопрос зависит от того, как действует посредник: от своего имени или от имени иностранной организации. Такие условия стороны прописывают в договоре (ст. 1005 ГК РФ).

Если посредник действует от своего имени, то российская организация-лицензиат не признается налоговымагентом по налогу на прибыль. Обязанности налогового агента должен будет выполнить посредник. Если же посредник действует от имени иностранной организации, то обязанности налогового агента должна исполнить российская организация-лицензиат. Это объясняется следующим.

По общему правилу если российская организация выплачивает доход иностранному контрагенту, у которого нет постоянного представительства в России, то она признается налоговым агентом по налогу на прибыль. Но это при условии, что доход поименован в перечне, приведенном в пункте 1 статьи 309 Налогового кодекса РФ.

Платежи за использование прав по лицензионному договору как раз в числе таких доходов (подп. 4 п. 1 ст. 309 НК РФ). Поэтому организация, которая платит иностранной организации за право пользования объектами интеллектуальной собственности, должна удержать из таких сумм налог на прибыль и в тот же день направить его в бюджет (абз. 1 п. 1 ст. 310 НК РФ).

Именно так нужно поступать в ситуации, когда посредник действует от имени иностранной организации. Поскольку в этом случае российская организация по сути выплачивает доход иностранной организации – хоть и через третье лицо. Налог нужно удержать и направить в бюджет в день перечисления денег посреднику.

А вот в ситуации, когда российская организация-лицензиат ведет расчеты с посредником, действующим от своего имени, исполнять обязанности налогового агента по налогу на прибыль ей не придется. Ведь она не вступает в отношения с иностранной организацией. Все права и обязанности по сделке возлагаются на посредника (п. 1 ст. 1005 ГК РФ). Именно он и должен будет удержать налог.

3. МЕЖДУНАРОДНЫЙ ДОГОВОР ГОСУДАРСТВ ОТ 17.06.1992

Договор между Российской Федерацией и Соединенными Штатами Америки об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал

Статья 6. Прибыль от коммерческой деятельности

1.

Прибыль лица с постоянным местопребыванием в одном Договаривающемся Государстве облагается налогом только в этом Государстве, если только это лицо с постоянным местопребыванием не осуществляет или не осуществляло коммерческую деятельность в другом Договаривающемся Государстве через расположенное там постоянное представительство. Если лицо с постоянным местопребыванием осуществляет или осуществляло коммерческую деятельность, как указано выше, прибыль лица с постоянным местопребыванием может облагаться налогом в другом Государстве, но только в той части, которая относится к имуществу или к деятельности такого постоянного представительства.

Статья 12. Доходы от авторских прав и лицензий

1.

Доходы от авторских прав и лицензий, получаемые лицом с постоянным местопребыванием в одном Договаривающемся Государстве, которое имеет на них фактическое право, облагаются налогом только в этом Государстве.

2.

Термин «доходы от авторских прав и лицензий» при использовании в настоящей статье означает платежи любого вида, полученные в качестве вознаграждения за использование или за предоставление права использования авторских прав на любое произведение литературы, искусства и науки, включая кинофильмы и записи для радиовещания и телевидения и видеокассеты, компьютерной программы, любого патента, товарного знака, чертежа или модели, схемы, секретной формулы или процесса, или за информацию относительно промышленного, коммерческого или научного опыта («ноу-хау»).

Источник: https://www.RNK.ru/question/209379-qqbss-16m4-obyazannosti-nalogovogo-agenta-po-nalogu-na-pribyl

Внимание, налоговый агент! Об обязанностях налогового агента в отношении налога на прибыль

14 марта 2016

Автор: Кочерженко Анна Евгеньевна, консультант по вопросам бухгалтерского учета и налогообложения

Как правило, налог на прибыль уплачивает тот, кто непосредственно прибыль получает – то есть поставщик товаров, работ или услуг.

Однако в случаях, в которых покупатель признается налоговым агентом, происходит обратное – обязанность по уплате налога на прибыль берет на себя покупатель.

Чтобы правильно идентифицировать подобные ситуации рассмотрим условия, при которых организация становится налоговым агентом в отношении налога на прибыль.

Также как и возникновение обязанностей налогового агента по НДС, возникновение у организации обязанностей налогового агента по налогу на прибыль не обусловлено наличием у нее статуса плательщика данного налога. Поэтому налоговыми агентами по налогу на прибыль признаются в том числе и лица, не являющиеся плательщиками налога на прибыль.

Обязанности налогового агента по налогу на прибыль компания исполняет в двух случаях:

- если она выплачивает иностранной организации доходы от источников в РФ, не связанные с постоянным представительством в РФ – на основании пункта 4 статьи 286 Налогового кодекса;

- если, являясь российской организацией, компания выплачивает дивиденды налогоплательщикам – российским организациям – на основании пункта 3 статьи 275, а также пункта 5 статьи 286 Налогового кодекса.

Анализируя первый случай, обратимся к статье 309 Налогового кодекса. Перечень доходов от источников в России, при выплате которых налог на прибыль исчисляет и уплачивает налоговый агент, содержится в п. 1 ст. 309 НК РФ.

| № п/п | Наименование доходов | Основание |

| 1 | Дивиденды, выплачиваемые иностранной организации – акционеру (участнику) российских организаций | Пп. 1 п. 1 ст. 309 НК РФОблагаются по ставке 15% в соответствии с пп. 3 п. 3 ст. 284 НК РФ. |

| 2 | Доходы, получаемые в результате распределения в пользу иностранных организаций прибыли или имущества организаций, иных лиц или их объединений, в том числе при их ликвидации (с учетом положений п. п. 1 и 2 ст. 43 НК РФ) | Пп. 2 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с пп. 1 п. 2 ст. 284 НК РФ. |

| 3 | Процентный доход от следующих долговых обязательств любого вида, включая облигации с правом на участие в прибылях и конвертируемые облигации:- государственные и муниципальные эмиссионные ценные бумаги, условиями выпуска и обращения которых предусмотрено получение доходов в виде процентов;- иные долговые обязательства российских организаций | Пп. 3 п. 1 ст. 309 НК РФОблагаются с учетом особенностей п. 4 ст. 284 НК РФ, по ставкам 15%, 9% или 0%. |

| 4 | Доходы от использования в РФ прав на объекты интеллектуальной собственности.К таким доходам, в частности, относятся платежи любого вида, получаемые в качестве возмещения за использование или за предоставление права использования:- любого авторского права на произведения литературы, искусства или науки, включая кинематографические фильмы и фильмы или записи для телевидения или радиовещания;- любых патентов, товарных знаков, чертежей или моделей, планов, секретной формулы или процесса;- информации, касающейся промышленного, коммерческого или научного опыта | Пп. 4 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с пп. 1 п. 2 ст. 284 НК РФ. |

| 5 | Доходы от реализации акций (долей) организаций, более 50% активов которых состоит из недвижимого имущества, находящегося на территории РФ, а также финансовых инструментов, производных от таких акций (долей), за исключением акций, признаваемых обращающимися на ОРЦБ в соответствии с п. 9 ст. 280 НК РФ | Пп. 5 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с п. 1 ст. 284 НК РФ, либо с пп. 1 п. 2 ст. 284 НК РФ. |

| 6 | Доходы от реализации недвижимого имущества, находящегося на территории Российской Федерации | Пп. 6 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с п. 1 ст. 284 НК РФ либо с пп. 1 п. 2 ст. 284 НК. |

| 7 | Доходы от сдачи в аренду или субаренду имущества, используемого на территории РФ, в том числе:- доходы от лизинговых операций;- доходы от предоставления в аренду или субаренду морских и воздушных судов и (или) транспортных средств, а также контейнеров, используемых в международных перевозках | Пп. 7 п. 1 ст. 309 НК РФОблагаются с учетом особенностей пп. 1 п. 2 ст. 284 НК РФ и пп. 2 п. 2 ст. 284, по ставкам 10%, 20%. |

| 8 | Доходы от международных перевозок (в том числе демередж и прочие платежи, возникающие при перевозках), в том числе:- доходы от перевозок морским, речным или воздушным судном;- доходы от перевозок автотранспортным средством или железнодорожным транспортом | Пп. 8 п. 1 ст. 309 НК РФОблагаются по ставке 10% в соответствии с пп. 2 п. 2 ст. 284 НК РФ. |

| 9 | Штрафы и пени за нарушение российскими лицами, государственными органами и (или) исполнительными органами местного самоуправления договорных обязательств | Пп. 9 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с пп. 1 п. 2 ст. 284 НК РФ. |

| 10 | Доходы от реализации (в том числе от погашения) инвестиционных паев, закрытых ПИФов, относящихся к категории рентных фондов либо фондов недвижимости | Пп. 9.1 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с пп. 1 п. 2 ст. 284 НК РФ. |

| 11 | Иные аналогичные доходы | Пп. 10 п. 1 ст. 309 НК РФОблагаются по ставке 20% в соответствии с пп. 1 п. 2 ст. 284 НК РФ. |

Стоит обратить внимание на то, что на основании пункта 1 статьи 310 Налогового кодекса, при выплате иностранной организации поименованных выше доходов налоговыми агентами выступают не только российские, но и иностранные организации, действующие на территории РФ через постоянное представительство. При каждой такой выплате налоговый агент обязан удержать налог на прибыль.

Анализируя сделки с иностранными контрагентами, необходимо учитывать, что согласно пункту 2 статьи 309 Налогового кодекса, доходы, полученные иностранной организацией от продажи товаров, иного имущества, кроме указанного в подпунктах 5 и 6 пункта 1 статьи 309, а также имущественных прав, осуществления работ, оказания услуг на территории Российской Федерации, не приводящие к образованию постоянного представительства в Российской Федерации, обложению налогом у источника выплаты не подлежат.

Также не признаются доходами от источников в Российской Федерации премии по перестрахованию и тантьемы, уплачиваемые иностранному партнеру.

Рассматривая второй случай, согласно которому компания становится налоговым агентом при выплате дивидендов налогоплательщикам – российским организациям, необходимо помнить о том, что вышеуказанные дивиденды облагаются налогом на прибыль по ставке 13% на основании пп. 2 пункта 3 статьи 284 Налогового кодекса. Также, при соблюдении определенных условий, указанных в пп. 1 пункта 3 статьи 284 НК, к вышеуказанным дивидендам может применяться ставка налога на прибыль 0%.

Расчет налога на прибыль с доходов в виде дивидендов, выплачиваемых российским организациям, налоговый агент отражает в подразделе 1.3 разд. 1 и листе 03 декларации по налогу на прибыль, форма которой утверждена Приказом ФНС России от 26.11.2014 N ММВ-7-3/600@.

Не позднее 28 календарных дней со дня окончания отчетного периода компания – налоговый агент – должна предоставить в налоговую инспекцию расчет, содержащий сведения о суммах выплаченных иностранным организациям доходов и налогах, удерживаемых из выплат иностранным организациям.

Что касается срока уплаты налога, исполняя обязанности налогового агента, компания должна перечислить налог на прибыль в бюджет в соответствии с пунктами 2 и 4 статьи 287 Налогового кодекса – то есть не позднее дня, следующего за днем выплаты дохода – независимо от причин, в результате которых обязанности налогового агента возникли.

В завершение статьи об обязанностях налогового агента по налогу на прибыль хотелось бы добавить, что пренебрежение вышеуказанными обязанностями влечет за собой существенные штрафные санкции, а именно:

- за неисполнение (несвоевременное или неполное исполнение) обязанностей налогового агента – взыскание штрафа в размере 20% от суммы, подлежащей удержанию и (или) перечислению, согласно 123 статье Налогового кодекса,

- в случае неуплаты (несвоевременной уплаты) налога – начисление пени на сумму недоимки на основании статьи 75 Налогового кодекса.

Поэтому, чтобы избежать налоговых санкций, необходимо своевременно анализировать сделки с контрагентами на предмет налогообложения.

А в случае, если хозяйственная операция кажется вам подозрительной и вызывает желание лишний раз проверить, не скрываются ли в ней обязанности налогового агента, система СПС КонсультантПлюс и наши эксперты придут на помощь и помогут развеять любые сомнения.

Источник: https://www.ascon-spb.ru/novosti_i_stati/stati/vnimanie_nalogovyj_agent_ob_obyazannostyah_nalogovogo_agenta_v_otnoshenii_naloga_na_pribyl/

08:32 Как становятся налоговыми агентами по налогу на прибыль и НДС

Налоговое законодательство в некоторых случаях обязывает организации и предприниматели платить налог не только за себя, но и за других лиц. Всем известно, что работодатель является налоговым агентом по НДФЛ.

То есть он обязан удержать налог из их заработной платы и перечислить его в бюджет. Однако перечень случаев, когда налогоплательщик становится налоговым агентом, налогом на доходы физлиц отнюдь не исчерпывается.

В каких еще ситуациях у организации или ИП могут появиться обязанности налогового агента? Давайте разбираться.

Вводная информация

Случаи, когда возникают обязанности налогового агента по НДС *

| Купить товар (работу, услугу) у иностранного лица, не состоящего на учете в налоговых органах РФ | Обязанности агента возникают только при покупке товаров (работ, услуг), местом реализации которых является Россия(п. 1, 2 ст. 161 НК РФ) | Сумма дохода от реализации этих товаров (работ, услуг) с учетом налога. База определяется отдельно при совершении каждой операции по реализации товаров (работ, услуг) | Расчетная ставка (п. 4 ст. 164 НК РФ).Срок уплаты:одновременно с выплатой (перечислением) денежных средств таким налогоплательщикам |

| Заключить посреднический договор с иностранным лицом, не состоящим на учете в налоговых органах РФ | 1. В ваши обязанности по договору входит реализация товаров, работ, услуг, принадлежащих иностранцу2. Вы участвуете в расчетах(п. 5 ст. 161 НК РФ). | Стоимость таких товаров (работ, услуг), имущественных прав с учетом акцизов (для подакцизных товаров) и без включения в них суммы налога | Ставка 18% или 10% в зависимости от предмета сделки.Срок уплаты:тремя равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом, в котором состоялась реализация, и сумма НДС фактически была удержана |

| Арендовать имущество у органов государственной власти и управления или органов местного самоуправления | 1. Имущество должно быть федеральное (субъекта РФ) или муниципальное.2. Арендодателем выступает именно орган власти (местного самоуправления), а не учреждение, за которым закреплено это имущество(п. 3 ст. 161 НК РФ). | Сумма арендной платы с учетом налога. База определяется отдельно по каждому арендованному объекту имущества | Расчетная ставка (п. 4 ст. 164 НК РФ)Срок уплаты:равными долями не позднее 20-го числа каждого из трех месяцев, следующих за налоговым периодом, в котором оплата по договору была перечислена, а сумма налога удержана |

| Купить (получить) имущество у органов государственной власти и управления или органов местного самоуправления | 1. Имущество должно быть федеральное (субъекта РФ) или муниципальное.2. Продавцом выступает именно орган власти (местного самоуправления), а не учреждение, за которым закреплено это имущество(п. 3 ст. 161 НК РФ). | Сумма дохода от реализации (передачи) этого имущества с учетом налога. База определяется отдельно при совершении каждой операции по реализации (передаче) указанного имущества | Расчетная ставка (п. 4 ст. 164 НК РФ)Срок уплаты:равными долями не позднее 20-го числа каждого из трех месяцев, следующих за налоговым периодом, в котором оплата по договору была перечислена, а сумма налога удержана |

| Продать конфискованное, бесхозное, вымороченное имущество, а также клад или скупленные ценности; продать имущество по решению суда | Агентом выступает именно первый продавец. В дальнейшем перепродажа облагается НДС по общим правилам(п. 4 ст. 161 НК РФ). | Цена реализации с учетом акцизов (для подакцизных товаров) | Ставка 18% или 10% в зависимости от предмета сделки.Срок уплаты:тремя равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом, в котором состоялась реализация, и сумма НДС фактически была удержана |

| Купить имущество (имущественные права) банкротов | Решение суда о признании банкротом на момент реализации вступило в законную силу(п. 4.1 ст. 161 НК РФ). | Сумма дохода от реализации имущества с учетом налога. База определяется отдельно по каждой операции по реализации указанного имущества | Расчетная ставка (п. 4 ст. 164 НК РФ).Срок уплаты:тремя равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом, в котором произошла оплата имущества (имущественных прав) и сумма НДС фактически была удержана |

| Не зарегистрировать судно в Российском международном реестре судов в течение 46 дней после получения права собственности на судно | Право собственности на судно должно переходить к заказчику регистрации судна в реестре судовп. 6 ст. 161 НК РФ | Стоимость, по которой это судно было реализовано заказчику, с учетом налога | Ставка 18%.Срок уплаты:тремя равными долями не позднее 20-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом, в котором истекли 46 дней |

Случаи, когда возникают обязанности налогового агента по налогу на прибыль

| Выплатить доход иностранной организации | 1. Доход от источника в РФ.2. Доход не связан с постоянным представительством иностранной организации в РФ(п. 4 ст. 286 НК РФ) | Сумма налога определяется по каждой выплате (перечислению) денежных средств или иному получению дохода | Ставка 20 или 10 процентовв зависимости от вида дохода.Срок уплаты:не позднее дня, следующего за днем выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией |

| Выплатить дивиденды российской организации | п. 3 ст. 275, п. 5 ст. 286 НК РФ | На основании формулы, приведенной в ст. 275 НК РФ. Определяется отдельно по каждому налогоплательщику применительно к каждой выплате | Ставка 0 или 9 процентов в зависимости от срока владения.Срок уплаты:не позднее дня, следующего за днем выплаты |

| Выплатить дивиденды иностранной организации | Налоговая база = сумме выплачиваемых дивидендов. Определяется по каждой такой выплате | Ставка 15 процентов, если международным договором не установлено иное.Срок уплаты:не позднее дня, следующего за днем выплаты |

___________________

* Не учитываются льготы, установленные п. 7 ст. 161 НК РФ в отношении товаров, приобретаемых для проведения XXII Олимпийских зимних игр и XI Паралимпийских зимних игр 2014 года в городе Сочи.

Источник: http://www.taxru.com/blog/2014-10-07-18617

Налоговые агенты

Энциклопедия МИП » Налоговое право » Налогоплательщики » Налоговые агенты

Налоговый агент по законодательству налогоплательщиком не является.

Содержание

Наравне с налогоплательщиками НК Российской Федерации выделяют понятие налогового агента. Налоговыми агентами признаются личности, уполномоченные вычислять, удерживать и оплачивать в госбюджет необходимую сумму налогов по НДФЛ за налогоплательщиков.

Следует сосредоточить внимание на том, что предприятие, выполняющее функции налогового агента, обладает обязательством удерживать налоги по НДФЛ только лишь у персон, являющихся налогоплательщиками, и перечислению их в госбюджет.

Права налоговых агентов

В функции налогового агента входит перечисление налога, высчитанного у налогоплательщика, а никак не оплата налога за счет своих средств.

Если же налоговый представитель провел несвоевременную выплату необходимой суммы налога по НДФЛ, в таком случае по единому закону с него нереально взимать не высчитанную им сумму налога по НДФЛ. В этой ситуации распоряжение об уплате налога обязано являться предоставлено налогоплательщику, а никак не налоговому агенту.

Этот факт сопряжен с тем, что в данном случае обязанным лицом не прекращает быть плательщик. В соответствии с нормами НК Российской Федерации его обязательство по уплате налога является невыполненным, поскольку налоговый агент не высчитал суммы налога.

В том случае, если денежных выплат по НДФЛ в налоговом периоде лицу, выплачивающему налоги, никак не производилось и удерживание суммы налога стало неосуществимым, налоговый агент должен только рассчитать доступную уплате налогоплательщиком необходимую сумму налога по НДФЛ и известить налоговый орган о неосуществимости высчитать налог.

Эта позиция базируется на том, что обязанным лицом считается плательщик, к которому имеет возможность быть предъявлено надлежащее требование об уплате налога в случае неисполнение обязанностей налогового агента.

При этом Пленум ВАС России показал, что тезис о неисполнение обязанностей налогового агента неприменим, деньги выплачивает иностранный гражданин, в связи с неучетом его в российской налоговой и неосуществимостью его налогового администрирования.

Виды налоговых агентов

Налоговыми агентами признаются по 3 налогам — НДФЛ, НДС и налогу на доход.

При выплате физическим лицам вознаграждений по трудовым договорам либо другой прибыли в денежной форме, в том числе по гражданско-правовым соглашениям о необходимости исполнения работ, предложении услуг либо авторским соглашениям, предприятие обязана рассчитать и удержать из их прибыли НДФЛ и перечислить налог в госбюджет.

Налоговым агентом по НДС субъект способен быть, в случае если совершает, в частности, следующие действия:

- арендует муниципальную либо государственную собственность у органов власти;

- получает у зарубежного лица, который не состоит на учете в налоговых органах России, товары, местом реализации каких является территория России.

Налоговым агентом по налогу на доход субъект становится:

- при выплате дивидендов;

- при выплате прибыли зарубежной компании, не обладающей постоянным представителем в Российской Федерации.

Налоговыми агентами имеют все шансы являться физические личности и компании, на каких возложены прямые обязательства по исчислению, удержанию и перечислению отдельных налогов в госбюджет России.

Употребительно же к налогу на доход установлено, что в случае если налогоплательщиком считается зарубежное предприятие, получающее прибыли от источников в России, не сопряженные с ее постоянным представительством в России, в таком случае обязательство по определению суммы налога, удержанию данной суммы из прибыли налогоплательщика и перечислению налога в госбюджет возлагается на российскую компанию либо зарубежную компанию, исполняющую деятельность в России посредством постоянного представительства, выплачивающих положенный доход налогоплательщику.

Налоговыми представителями по налогу на добавочную стоимость признаются органы, компании либо частные коммерсанты, уполномоченные проводить на территории России реализацию конфискованной собственности, собственности, реализуемой по заключению суда, закупленных ценностей, а кроме того ценностей, перешедших по праву наследования стране.

Кроме того учитывается то, что при предоставлении на территории России органами регионального самоуправления в аренду городской собственности налоговая база формируется как совокупность арендной платы с учетом налога налоговым представителем отдельно по любому оплаченному предмету собственности; в этом случае налоговыми представителями сознаются наниматели указанной собственности; на них возлагается обязательство по исчислению, удержанию из денег, уплачиваемых арендодателю, и уплате в госбюджет надлежащей суммы налога.

Налоговые агенты обладают теми же полномочиями, что и налогоплательщики, в случае если другое не предвидено законом.

Налоговые органы несут ответственность за ущербы, доставленные налоговым представителям по причине незаконных операций либо бездействия отмеченных организаций, а равно незаконных операций либо бездействия должностных лиц и иных их сотрудников при выполнении ими должностных обязательств.

Обязанности налоговых агентов

Налоговые агенты обязаны:

1) правильно и вовремя вычислять, удерживать из средств, которые выплачивает налогоплательщик, и перечислять налоги в госбюджет России на надлежащие счета Федерального казначейства;

2) делать письменное уведомление в налоговый аппарат по месту собственного учета о неосуществимости удержать налог и о сумме долга налогоплательщика в течение одного месяца с того момента, как налоговый агент узнал о подобных ситуациях;

3) осуществлять учет начисленных и уплаченных налогоплательщикам прибыли, исчисленных, вычтенных и перечисленных в бюджетную систему России налогов, в том числе по любому налогоплательщику в указанные сроки;

4) показывать в налоговую по месту собственного учета бумаги, нужные для исполнения контроля за точностью исчисления, удержания и перечисления налогов;

5) в течение 4 лет гарантировать безопасность бумаг, нужных для исчисления, удержания и перечисления налоговых сборов. Помимо этого, налоговые агенты имеют все шансы нести и прочие обязанности, предусмотренные законом.

Обязательство по уплате определенного налога лежит на налогоплательщике. Оно обязано являться выполненым им без помощи других, в случае если иное явно не учтено законом.

Вовлечение в отношения налогового агента как раз и считается подобным исключением.

В связи с отмеченным значением налоговых агентов в отношениях по выполнению прямых обязанностей по уплате налогов особого интереса заслуживает правовая точка зрения о моменте выполнения налогоплательщиком этой прямой обязанности.

Налог способен быть оплачен только в денежной форме, иными словами, посредством отчуждения денежных средств налогоплательщика, которые принадлежат ему по праву собственности. При этом обязанности налогового агента пред налогоплательщиком имеют все шансы являться выполнены в неденежной форме.

В связи с этим следует принимать во внимание законную позицию, в соответствии с какой в данном случае, если прибыль, подлежащая обложению налогом по НДФЛ у налогового агента, получена налогоплательщиком в неденежной форме и финансовых выплат в соответствующем налоговом периоде не осуществлялось, у налогового агента не имеется обязательств по высчитыванию налога и в данном случае требуемые сведенья будут представлены налоговым агентом налоговой.

Ответственность за неисполнение обязанностей налогового агента

Если же выплат в налоговом периоде налогоплательщику не проводилось и удерживание суммы налога стало неосуществимым, налоговые агенты обязаны только лишь рассчитать доступную уплате налогоплательщиком необходимую сумму налога по НДФЛ и проинформировать налоговый орган о неосуществимости удержать налог и необходимую сумму налоговой задолженности соответствующего налогоплательщика.

Установленный судебный орган затем указывает, что принудительное выполнение обязательств налогового агента посредством взыскания с него неперечисленных сумм налога, а кроме того определенных сумм пеней допустимо только лишь в том случае, если налоговым представителем сумма налога была все же высчитана у налогоплательщика, однако не перечислена в госбюджет. Исключение из этого правила Высший Арбитражный Суд усматривает в том случае, если налог не был высчитан налоговым представителем при выплате денег иностранному гражданину, не состоящему на налоговом учете в России. В данных условиях аргументированным является взимание с налогового агента не только лишь пеней, однако и суммы самого налога по НДФЛ.

В этой связи интерес представляют несколько правовых позиций разных судебных организаций.

Таким образом, Высший Арбитражный Суд России советовал нижестоящим судам принимать во внимание то, что так как вероятность приостановления операций по счетам в банках связывается с несвоевременным представлением налоговых деклараций, а налоговая декларация может быть показана только лишь налогоплательщиком, надлежащая обеспечительная мера никак не способна быть использована к налоговому агенту в случае нарушения им сроков представления расчетов.

С иной стороны, в этом ведь Постановлении Высший Арбитражный Суд России указал, что зачет либо возврат чрезмерно оплаченных сумм налога и пеней, образующиеся, если была проведена несвоевременная выплата, распространяются кроме того на налоговых агентов, пояснив, что в случае если при анализе дела суд определит, что чрезмерно приведенные налоговым представителем в госбюджет средства не превосходят сумм, вычтенных с налогоплательщика, в таком случае решение о зачете либо о том, чтобы провести возврат данных сумм в пользу налогового агента возможно окажется принятым судом только лишь в 2-ух вариантах:

1) в случае, если возврат налогоплательщику чрезмерно вычтенных с него налоговым агентом сумм по НДФЛ возлагается на него законодательством;

2) в случае если по требованию налогоплательщика либо по своей инициативе налоговый представитель осуществил возврат налогоплательщику безосновательно вычтенную у него необходимую сумму налога по НДФЛ.

Источник: http://Advokat-Malov.ru/nalogoplatelshhiki/nalogovye-agenty.html

Последствия неисполнения обязанностей налогового агента

Налоговые агенты должны перечислять в госбюджет удержанные с доходов налогоплательщиков налоги в порядке, предусмотренном Налоговым кодексом.

Какое наказание «грозит» этим посредникам между налогоплательщиками и государством за неисполнение возложенных на них законом обязанностей? Допустима ли уплата налога за счет средств налоговых агентов?

Налоговыми агентами признаются лица, на которых в соответствии с налоговым законодательством возложена обязанность по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов (п. 1 ст. 24 НК).

Основная обязанность налогового агента состоит в правильном и своевременном исчислении, удержании из средств, выплачиваемых налогоплательщикам, и перечислении в бюджеты налогов (подп. 1 п. 3 ст. 24 НК). Чтобы исполнить эту обязанность, налоговый агент должен иметь возможность удержать налог. А для этого ему необходимо иметь в своем распоряжении денежные средства налогоплательщика.

К другим обязанностям налогового агента относятся, в частности, письменное сообщение в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика, ведение учета начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему налогов (п. 3 ст. 24 НК).

Такие обязанности могут быть возложены только на те организации, которые являются источниками выплаты доходов, подлежащих обложению налогами (например, НДС (ст. 161 НК), НДФЛ (ст. 226 НК), налогом на прибыль (ст. 286 НК)).

В качестве примера рассмотрим некоторые обязанности налогового агента, являющегося источником выплаты доходов, подлежащих обложению налогом на прибыль.

В соответствии с пунктом 4 статьи 286 Налогового кодекса, если налогоплательщиком является иностранная организация, которая получает доходы от источников в нашей стране (не связанные с постоянным представительством в России), обязанность налоговых агентов возлагается на выплачивающую указанный доход налогоплательщику российскую организацию (или иностранную организацию, осуществляющую деятельность в России только через постоянное представительство). При этом налоговый агент определяет сумму налога по каждой выплате (перечислению) денежных средств или иному получению дохода, виды которого представлены в пункте 1 статьи 309 Кодекса (за исключением случаев, предусмотренных п. 2 ст. 310 НК), в валюте выплаты дохода (п. 4 ст. 286, п. 1 ст. 310 НК).

Пунктом 1 статьи 309 Кодекса установлен перечень доходов, полученных иностранной организацией, которые не связаны с ее предпринимательской деятельностью в России наряду с тем, что относятся к доходам иностранной организации от источников в нашей стране и подлежат обложению налогом, удерживаемым у источника выплаты доходов.

Не будем перечислять все 10 подпунктов указанного перечня доходов, а остановимся лишь на следующих из них.

Источник: https://delovoymir.biz/posledstviya_neispolneniya_obyazannostey_nalogovogo_agenta.html

Adblockdetector