Налоговая заблокировала счет: что делать и чего бояться

Предприниматели обязаны платить налоги, сдавать отчетность и отвечать на запросы налоговой, а налоговая обязана всё это вовремя получить. Так налоговая защищает интересы государства.

Право налоговой описывает 11 глава НК

Если предприниматель не платит или не отчитывается по доходам добровольно, налоговая должна его заставить. Один из способов — заблокировать счет компании. Теперь компания не сможет тратить деньги со счета, пока не рассчитается с долгами перед налоговой. Обычно, если платить вовремя и аккуратно, налоговая ничего не блокирует.

Что происходит с деньгами

Налоговая не трогает личные счета. Если провинился индивидуальный предприниматель или компания, налоговая блокирует только счета ИП и компании, а счета физлиц в порядке.

Налоговая разбирается с конкретной компанией или ИП, а не человеком.

У Андрея две компании — «Форева-янг» и «Фридом». Если Андрей не сдаст декларацию для Форева-янга, налоговая заблокирует счета только этой компании, а по второй ничего делать не будет. Зато она вправе блокировать все счета компании. Если у Форева-янга три рублевых счета и один валютный, налоговая заблокирует все.

В редких случаях налоговая блокирует личные счета предпринимателя. Но это только по решению суда и при большом долге, который предприниматель отказывается платить.

По закону налоговая блокирует не сам счет, а деньги на нем, и только в размере долга или штрафа. В зависимости от причины блокировки налоговая блокирует все деньги на счетах или конкретную сумму.

Если Андрей не заплатил 5000 рублей налогов, налоговая заблокирует ровно эту сумму, а потом ее спишет.

Если Андрей не сдал отчетность, налоговая заблокирует все деньги на счете, но списывать ничего не будет. Так налоговая привлекает внимание к срокам.

При блокировке сам счет работает. Если клиент переведет вам деньги за заказ, вы увидите их на счете и получите смс от банка.

Право на оплату — в статье 855 ГК

На заблокированном счете деньгами можно пользоваться частично. Оплачивать личные расходы не получится, зато можно перевести:

- на возмещение вреда жизни и здоровью по исполнительному листу,

- алименты,

- зарплату сотрудникам,

- оплату налогов и взносов.

Очередность оплаты с заблокированного счета описана в законе. Если есть исполнительный лист и надо платить зарплату, сначала вы оплачиваете возмещение по листу, а потом переводите зарплату. Банк не даст выдать зарплату раньше.

Что делает банк

У налоговой нет доступа к счету, поэтому для блокировки нужен банк. Как только налоговая решает, что пора блокировать, она дает поручение банку, и банк всё делает. У банка на это один рабочий день. Причем, закрыть счет и открыть новый в другом банке не получится, это запрещено, и банки соблюдают это правило.

Обязанности банка — в 76 статье НК

Банк не может самовольно снять блокировку, даже если видит, что вы всё оплатили. Он обязан дождаться разрешения от налоговой. Поэтому бесполезно скандалить с банком и присылать ему квитанции об оплате налогов, только нервы потратите.

На разблокировку у банка два дня: в понедельник банк получает разрешение налоговой и до конца вторника обязан разблокировать счет. При этом банк не отвечает за материальные потери компании при блокировке: если компания из-за блокировки не рассчиталась с поставщиком, бесполезно подавать на банк в суд. Чтобы снизить потери клиентов, Модульбанк старается снимать блокировки сразу, день в день.

Как узнать о блокировке счета

Заранее узнать о блокировке счета невозможно, налоговая и банк не станут предупреждать. Вроде как предприниматели сами знают о сроках оплаты и отчетности и должны успевать. Поэтому может случиться так, что вы покупаете ящик шампанского для корпоратива с корпоративной карты, а на кассе оплата не проходит, потому что счет заблокирован.

Если о блокировке никак не узнать заранее, то получится хотя бы узнать о ней как можно скорее. Так не придется отказываться на кассе от шампанского. Есть несколько способов.

Через банк. Проблема в том, что банк не обязан писать клиенту о блокировке счета, по закону достаточно самой блокировки. Поэтому банк может молча заблокировать счет и подождать, пока клиент ее заметит.

Есть банки, которые пишут о блокировке. Например, Модульбанк присылает клиенту смс, сообщение в личный кабинет и письмо. Клиент узнает о блокировке через минуту после самой блокировки и сможет быстро всё исправить.

Узнайте у вашего банка, как он сообщает о блокировке, чтобы не пропустить сообщение.

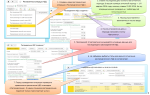

Сервис налоговой

Самим. Чтобы самим узнать о блокировке, подойдет сервис налоговой. Заходите на сайт, выбираете пункт о приостановлениях, вводите данные, и налоговая показывает — есть блокировка или нет:

Если блокировки нет, появится такое сообщение:

Если налоговая заблокировала счет, появится сообщение о приостановлении:

У сервиса есть недостаток. Подписаться на обновления сервиса нельзя, поэтому придется проверять блокировку вручную и по каждому банку, где у вас открыт счет.

Если ваш банк не присылает сообщения о блокировке, заходите на сервис каждый день. Это занимает минуту или пять, зато блокировка не застанет вас внезапно.

По письмам налоговой. Блокировка не должна быть неожиданностью: налоговая сначала присылает письма и уведомления, а уже потом блокирует счет.

Поэтому обращайте внимание на письма от налоговой. Если придет требование оплатить налоги, штрафы или пени, у вас несколько дней на погашение долга, а потом налоговая заблокирует счет. Требование выглядит так:

Спрогнозировать блокировку из-за отчетов и запросов не получится. Единственный способ — помнить сроки сдачи отчетности.

Если живете не по адресу регистрации ИП, попросите родных сообщать вам о письмах. Налоговая присылает требования оплатить налоги на адрес, где зарегистрирована компания или ИП. Если вы регистрировались как ИП в Сочи, а живете в Москве, убедитесь, что ваши родные получат письма и сообщат о них.

Избавиться от блокировки

Избавиться от блокировки можно в два шага: узнать причину и выполнить требования.

Узнать причину можно из постановления от налоговой. В постановлении написано что-то вроде «Согласно пункту 2 статьи 76 НК». Чтобы это расшифровать, придется свериться с 76-й статьей Налогового кодекса и посмотреть значение пункта.

Если банк сам не прислал постановление, попросите прислать. Чаще всего встречаются пункт 2 — о налогах и пункт 3 — о задержке отчетности.

Модульбанк расшифровывает причины сразу:

Второй шаг — сделать то, что просит налоговая. Что конкретно понадобится, зависит от причины блокировки. Если кратко, надо вернуть долг по налогам или передать документы. Выглядит всё просто, но есть нюансы.

Причина 1: Налоги, пени и штрафы

Что нельзя делать — задерживать оплату налога, пени или штрафов.

Для оплаты налогов есть срок. Например, налог за первый квартал надо заплатить до 25 апреля. Если налог задержать, налоговая пришлет письменное требование. Для оплаты пени и штрафов налоговая тоже присылает требования.

На оплату по требованию есть еще восемь дней. Если и этот срок пропустить, деньги на счете заблокируют на сумму долга.

Долг блокируется на каждом открытом счете.

У Андрея компания «Форева-янг». Компания не заплатила НДС вовремя, и теперь налоговая ждет от нее сам налог и пени — 50 000 рублей.

У компании три рублевых счета и один валютный. Налоговая блокирует каждый рублевый счет на 50 000 рублей и на 835 евро — валютный. По факту Андрей должен государству 50 000 рублей, а налоговая заморозила 150 000 рублей и 835 евро.

Как разблокировать. Если причина в налогах, задача — эти налоги заплатить.

Когда счет разблокируется. Максимум через два дня, как налоговая получит подтверждение от банка о списании долга.

Когда налоговая блокирует счет из-за налогов, она сначала просит банк заблокировать сумму долга на счете, потом присылает

инкассовое поручение — сколько надо заплатить и за что. По этому поручению банк списывает деньги. Если нужная сумма на счете есть, деньги списываются автоматически, ничего делать не нужно. Если денег на счете не хватает, счет надо пополнить.

Плохая новость — нельзя заранее сказать, в какой именно банк придет поручение. Если у вас счета в разных банках, поручение может прийти в любой банк.

У Андрея два счета в двух банках: один основной — клиенты переводят на него деньги, второй — запасной. На запасном счете болтается две тысячи рублей.

Если налоговая пришлет поручение на запасной счет, Андрею может не хватить денег для выплаты долга. Тогда придется переводить деньги из одного банка в другой, ждать пока они дойдут до нужного банка, а потом ждать когда банк спишет деньги по поручению и налоговая их получит. На разблокировку может уйти две недели.

Хорошая новость — поручение придет только в один банк, и банк спишет деньги только с одного счета. Так банк и налоговая защищают вас от переплаты.

Совет. Разблокировку можно ускорить. Для этого распечатайте копию платежки об оплате налогов и отнесите ее в налоговую по месту регистрации компании. Налоговая может разблокировать счет в этот же день.

Подстраховаться от блокировки. Проблема с налогами появляется не только из-за задержки. Бывает так: налоговая думает, что вы должны 18 000 рублей, а вы — что 6000 рублей. Вы всё оплатили и уверены, что не о чем волноваться, а это не так.

Проблема появится, если не передать заявление о системе налогообложения при открытии компании. Без заявления налоговая переведет вас на общую систему, а налоги по ней выше, чем на других системах.

Причина 2: Отчетность

Что нельзя делать — задерживать отчетность в налоговую на десять дней.

В расчет идет налоговая декларация, отчет по страховым взносам и НДФЛ. Ошибки в документах допускать можно, за это налоговая не блокирует, но присылает штрафы.

https://www.youtube.com/watch?v=IC7ThmPtDug

Блокируются все деньги на всех счетах

Срок давности — в статье 76 НК, пункт 3

Срок давности нарушения — три года. Если предприниматель задержал отчет в сентябре прошлого года, налоговая может заблокировать счет к майским каникулам. Вместо шашлыков придется разбираться с налоговой.

Как разблокировать. Здесь всё просто: раз налоговая не получила отчетность, передайте ее налоговой. Отправить можно через систему электронного документооборота или занести в налоговую.

Когда счет разблокируется. Максимум через два дня, как налоговая получит отчетность.

Совет. По опыту, налоговая быстрее получает электронную декларацию. Если ведете бухучет без бухгалтера, подключайте интернет-бухгалтерию: например, Эльбу или Мое дело, такие компании помогают отчитываться в электронной форме. Если за бухучет отвечает бухгалтер, убедитесь, что он отчитывается в электронной форме. Так быстрее и надежней.

Подстраховаться от блокировки. Если задержали отчетность на пару дней, позвоните в налоговую и скажите, что перепутали даты и уже все отправили. Налоговая может пойти навстречу и не фиксировать опоздание.

Причина 3: Запросы налоговой

Что нельзя делать — не подтверждать получение запросов от налоговой.

Налоговая отправляет запросы, чтобы что-то выяснить или пригласить в гости. Может узнать, почему нет прибыли в прошлом квартале, обосновать подозрительно низкий налог или количество штатных сотрудников.

Раньше эти запросы приходили только физической почтой, с 2015 года налоговая дублирует запросы через систему электронного документооборота или ЭДО.

О работе с запросами в статье 23 НК, пункт 5.1

Получение запросов надо подтверждать: сформировать электронную квитанцию и отправить обратно в налоговую через ЭДО. Срок подтверждения запроса — шесть дней. Если через шесть дней налоговая не получит квитанцию, еще через десять она накажет.

Блокируются все деньги на всех счетах

Правило не для всех. Если вы работаете на ЕНВД или патенте, не отчитываетесь по НДС или у вас меньше 25 сотрудников и вы на упрощенке, подтверждать получение запроса через ЭДО необязательно.

Как разблокировать. Для налоговой надо отправить подтверждение получения запроса, подтвердить можно даже, если нужный срок пропустили. В зависимости от программы для электронного оборота, подтвердить — это нажать кнопку.

Когда счет разблокируется. Максимум за два дня, как налоговая получит подтверждение запроса.

Совет. Подключайте интернет-бухгалтерию, в которой легко заметить новые запросы от налоговой. Некоторые бухгалтерии подсвечивают даты в личном кабинете и присылают напоминание. Так проще не пропустить нужный срок.

Подстраховаться от блокировки. Совет один — проверять запросы от налоговой каждый день. Проверить и подтвердить — дело на пять секунд, а разбираться с блокировкой — минимум на день.

Если налоговая ошиблась

Налоговая может ошибиться. К примеру, заблокировать счет, хотя долгов по налогам нет, или оставить блокировку дольше, чем разрешено по закону. В таком случае вы вправе оспорить ошибку и получить компенсацию: моральную и денежную.

Денежная компенсация — это 1/300 ставки рефинансирования Центробанка за каждый день блокировки, ставка начисляется на заблокированную сумму. Представим, что ставка рефинансирования — 10%. Если налоговая ошибочно заблокировала 100 000 рублей, она заплатит 33 рубля и только по суду. Поэтому максимум, что вы получите — моральное удовлетворение.

Источник: https://delo.modulbank.ru/all/block

Блокировка счета налоговой инспекцией

03.11.2012

Блокировка расчетного счета налоговой инспекцией

Немало организаций в процессе своей деятельности сталкиваются с проблемой блокировки расчетного счета со стороны контролирующих органов. Понимание причин, повлекших блокировку счетов, и наличие соответствующих знаний для их разблокировки, поможет избежать негативных последствий.

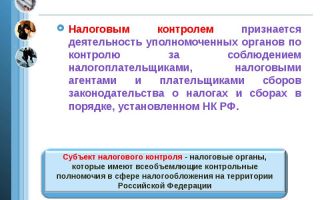

Понятие «блокировка счета» и причины возникновения

Блокировка счета представляет собой приостановление операций по счетам организации или индивидуального предпринимателя в банке. Приостановление операций означает прекращение банком всех расходных операций по счетам налогоплательщика (абз. 2 п. 1 ст. 76 НК РФ).

Блокировка расчетного счета производится банком на основании решения, полученного от налоговой инспекции. Вынести данное решение, согласно п.2 ст.76 НК РФ, налоговая инспекция имеет право лишь в трех случаях:

- Неуплата налога, штрафа, пени.

- Непредставление декларации в установленный срок.

- Вынесение решения по результатам камеральной или выездной налоговой проверки.

Любые иные причины (например, несвоевременная сдача бухгалтерской отчетности, массовая регистрация организаций, либо массовый генеральный директор, и пр.) незаконны и не могут являться основанием для блокировки расчетного счета.

Важный момент: согласно п. 12 ст. 76 НК РФ банк не имеет права открывать организациям (ИП) дополнительные расчетные счета при наличии не отмененного решения налогового органа о приостановлении операций по имеющимся расчетным счетам той же организации (ИП), открытым в этом банке. Разумеется, запрет будет действовать до отмены блокировки расчетного счета налоговой инспекцией.

Рассмотрим подробно каждое из трех оснований приостановления операций по счетам налогоплательщика и порядок отмены решений о приостановлении операций.

Блокировка счета, связанная с неуплатой налога, штрафа, пени

Если налогоплательщик не исполнил требование об уплате налога, пеней или штрафа, то согласно п. 2 ст. 76 НК РФ налоговая инспекция может принять .

Однако предварительно, при выявлении задолженности организации по уплате налога, штрафа или пени, налоговая инспекция обязана направить компании требование об уплате недоимки по тем или иным налогам, либо пени/штрафу. В данном требовании указывается сумма недоимки (пеней или штрафа), основание для взыскания и срок для уплаты.

И только при невыполнении такого требования в установленный срок, налоговый орган может вынести решение о взыскании недоимки (пеней, штрафов) принудительно, путем списания задолженности с банковского счета налогоплательщика. Одновременно с данным решением выносится и решение о приостановлении операций по счетам в банке.

Если налоговый орган нарушил такой порядок и, не выставив предварительно требования о погашении задолженности, вынес решение о приостановлении операций по счету, блокировка будет незаконной п. 3 ст. 46, п. п. 1, 2 ст. 69 НК РФ).

Зачастую на практике бывает так, что требование об уплате налога, штрафа, пени направляется на юридический адрес. Поэтому организация, у которой фактический адрес иной, данное требование получает с опозданием или не получает вовсе.

Соответственно, компания не исполняет его в срок, и узнает о блокировке счета лишь тогда, когда банк сообщает о невозможности совершать операции по счетам.

В данном случае налоговый орган формально не нарушает Закон при вынесении решения о приостановлении операций по расчетному счету.

Поэтому для своевременного предупреждения подобных радикальных мер, необходимо максимально оперативно отслеживать поступающую на юридический адрес корреспонденцию, что обеспечит, в свою очередь, наличие запаса времени, необходимого для проведения сверки и урегулирования разногласий с налоговой инспекцией.

Итак, решение о блокировке либо не дошло, либо проигнорировано. Налоговый орган по истечению срока, определенного в Требовании, в течение 2 месяцев выносит решение о приостановлении операций по счету (п. 3 ст. 46 НК РФ).

После вынесения решения о блокировке счета налоговый орган передает его в банк в электронной форме (п. 4 ст. 76 НК РФ), а копию данного решения направляет налогоплательщику (по юридическому адресу) не позднее следующего рабочего дня после вынесения решения (п. 6 ст. 6.1, абз. 5 п. 4 ст. 76 НК РФ).

Важное уточнение: решение о приостановлении операций по банковскому счету может выноситься исключительно руководителем налогового органа или его заместителем (п. 2 ст. 76 НК РФ).

Если же данное решение подписано другим лицом, на то неуполномоченным (например, руководителем отдела или инспектором), то блокировка счета будет являться незаконной.

С момента получения от налоговой инспекции решения о блокировке счета банк приостанавливает операции по данному счету (п.п. 1, 7 ст. 76 НК РФ) в безусловном порядке (п. 6 ст. 76 НК РФ). Затем в течение трех рабочих дней после получения решения кредитная организация направляет в налоговую инспекцию сведения об остатках денежных средств по счетам (п. 6 ст. 6.1, п. 5 ст. 76 НК РФ).

Источник: https://www.fcaudit.ru/blog/blokirovka-scheta-nalogovoy-inspektsiey/

Блокировка счета налоговой: причины и последствия

Об обеспечении исполнения обязательств, возложенных на налогоплательщиков, говорится в статьях 11 главы НК. При ненадлежащем выполнении или невыполнении обязательств контрольный орган вправе привлечь виновного к ответственности. Кроме того, законодательство закрепляет механизмы принуждения, которые могут использовать налоговики.

Обеспечение выполнения обязательств

О нем говорится в статье 72 Кодекса. В п. 1 нормы установлено, что выполнение обязательств по отчислению сборов и налогов в бюджет может обеспечиваться:

- залогом имущества;

- поручительством;

- пеней;

- наложением ареста на имущество плательщика;

- приостановлением операций по р/с в банке.

Последний способ достаточно широко используется на практике. Связано это с тем, что блокировка расчетного счета налоговой службой – самая неудобная для хозяйствующих субъектов мера.

Актуальность проблемы

Блокировка счета налоговой службой существенно затрудняет ведение бизнеса, поскольку лицо не имеет возможности своевременно рассчитываться с поставщиками и осуществлять иные важные для него платежи. Соответственно, для ИФНС – это одна из наиболее эффективных мер обеспечения.

Блокировка расчетного счета налоговой инспекцией может стать полной неожиданностью для плательщика. Особенно удручающей становится ситуация, когда хозяйствующему субъекту срочно нужны деньги для совершения важной и выгодной сделки.

Общий порядок блокировки

Он предусмотрен в 76 статье НК.

Основанием для блокировки счета налоговой службой выступает решение ее руководителя (либо его заместителя). Этот акт направляется в банки, обслуживающие счета плательщика. Копия решения передается хозяйствующему субъекту под подпись либо другим способом, подтверждающим получение. Акт может быть оформлен как на бумаге, так и в электронной форме.

После получения решения банк должен незамедлительно выполнить предписания и приостановить все операции по счетам клиента. Соответствующее требование закрепляет пункт 7 указанной выше статьи.

В обязанности банка также входит сообщение ИФНС об остатках средств на р/с плательщика.

«Разморозить» счета финансовая организация вправе только после получения соответствующего распоряжения от ИФНС.

Важный момент

Если у хозяйствующего субъекта открыто несколько счетов, и на них достаточно средств для погашения задолженности, пени, штрафов, недоимки, указанных в решении о блокировке, он вправе направить в налоговую службу заявление об отмене постановления о приостановлении операций. В нем лицо указывает реквизиты соответствующих р/с. К заявлению прилагаются выписки, подтверждающие наличие средств.

После принятия пакета документов, ИФНС в двухдневный срок должна принять решение о снятии блокировки со счета. Налоговая служба проверяет полученные сведения, направляя запрос в банк. После подтверждения информации в двухдневный срок производится «размораживание» р/с.

Блокировка счета налоговой: причины

В законодательстве приостановление операций по р/с допускается, если хозяйствующий субъект:

- Не сдал декларацию.

- Не уплатил налог.

Кроме того, блокировка счетов налоговой инспекцией осуществляется с целью обеспечения исполнения решений, принятых по результатам проверки.

Нарушение правил сдачи декларации

Законодательство устанавливает определенные сроки, в которые плательщик должен предоставить отчет в ИФНС. Если в течение 10 дней (рабочих) по истечении предусмотренного периода декларация не сдана, контрольный орган вправе заблокировать счет.

«Размораживание» р/с производится не позднее следующего дня после предоставления отчета плательщиком.

Спорные моменты

В практике имеют место случаи, когда операции по счету приостановлены, а у плательщика обязанность сдать декларацию отсутствует.

Судебные инстанции в таких ситуациях придерживаются следующего подхода. В соответствии с 23 статьей НК, на плательщика возлагается обязанность по предоставлению декларации по налогам, которые он должен отчислять. Отчет подается в ИФНС по адресу регистрации.

Данной обязанности корреспондирует 80 статья Кодекса. В ней говорится, что декларация составляется по каждому отчислению, установленному для плательщика.

Если у хозяйствующего субъекта обязанность выплачивать налог отсутствует, то и оснований для блокировки счета у налоговой службы нет. Из этого следует, что отдельные недочеты в декларации (к примеру, ошибки при заполнении титульного листа, неправильное указание периода) не выступают как основание для приостановления операций по р/с или применения к лицу штрафа по ст. 119.

Невыплата налога

Как установлено в первом пункте 46 статьи НК, при неуплате либо неполном отчислении суммы в срок, установленный законодательством, эта обязанность исполняется в принудительном порядке. ИФНС в таких случаях обращает взыскание на средства, находящиеся на банковских счетах плательщика.

Для применения указанной меры ИФНС принимает соответствующее решение и направляет в финансовую организацию инкассовое поручение на списание долга.

При этом, согласно пункту 7 статьи 46, контрольный орган может приостановить операции по р/с до взыскания всей задолженности.

Нарушения ИФНС

Стоит отметить, что процесс бесспорного взыскания долга – многостадийная и довольно сложная процедура. Нередко налоговые органы допускают процессуальные нарушения в ходе нее. Они, в свою очередь, могут выступать в качестве основания для отмены постановления о взыскании и, следовательно, решения о блокировке счета.

Налоговая служба чаще всего нарушает сроки и порядок предъявления требования, выбирает неверный способ его направления.

Как показывает практика, суды в таких случаях выносят решения в пользу плательщиков.

Направление требования – это начальная стадия процедуры принудительного взыскания. Невыполнение ИФНС порядка, установленного законодательством, существенно нарушает право хозяйствующих субъектов на защиту интересов и свобод, закрепленное Конституцией.

Юристы рекомендуют обращать особое внимание на вид корреспонденции, направленной плательщику.

Как свидетельствует судебная практика, получение хозяйствующим субъектом простого, а не заказного письма с извещением рассматривается инстанциями как грубое нарушение процедуры бесспорного взыскания задолженности в принудительном порядке. Соответственно, оно выступает как безусловное основание для отмены решений, принятых ИФНС.

Блокировка как обеспечительная мера

Как установлено в 7 пункте 101 статьи НК, рассмотрев материалы проверки, руководитель ИФНС (его заместитель) принимает решение о привлечении хозяйствующего субъекта к ответственности за допущенное правонарушение либо об отказе применить к лицу санкцию.

После вынесения постановления уполномоченное лицо контрольного органа может применить к виновному обеспечительные меры. Законодательство допускает это только при наличии достаточных оснований полагать, что в случае их непринятия впоследствии исполнение решения либо взыскание штрафа, пени, недоимки, задолженности с плательщика станет невозможным или весьма затруднительным.

Под достаточными основаниями следует понимать:

- Наличие задолженности по л/с плательщика.

- Неоднократное уклонение от исполнения обязанности по отчислению налога.

- Уменьшение активов предприятия.

- Комплекс обстоятельств, указывающих на получение хозяйствующим субъектом необоснованной выгоды.

Для реализации обеспечительной меры руководитель ИФНС (его заместитель) принимает соответствующее решение. Оно вступает в действие с даты подписания. Решение сохраняет силу до дня исполнения постановления о привлечении виновного субъекта к ответственности или об отказе в этом либо до даты его отмены вышестоящим контрольным органом или судом.

Нюанс

Блокировка счета как обеспечительная мера может применяться после наложения запрета на передачу в залог или отчуждение имущества. При этом его общая стоимость по данным бухучета должна быть меньше совокупной суммы штрафов, недоимки и пеней, подлежащей выплате в соответствии с решением ИФНС.

Кроме того, приостановление счета не допускается, если хозяйствующий субъект не сдал бухгалтерскую отчетность, не предоставил авансовый расчет или не получены документы, запрашиваемые по проверке.

Можно ли проверить блокировку расчетного счета на сайте налоговой?

Можно. С 2014 г. действует специальный сервис, открытый для всех заинтересованных лиц.

Чтобы проверить блокировку счета налоговой службой, необходимо зайти на официальный портал ИФНС. Сервис, которым нужно воспользоваться, имеет следующее наименование: » Система информирования банков о состоянии обработки электронных документов» («БАНКИНФОРМ», если коротко). Несмотря на такое название, проверить блокировку счета налоговой службой может любой желающий.

После выбора указанного сервиса следует поставить точку возле строки «Запрос о действующих решениях о приостановлении». Далее необходимо ввести ИНН плательщика и БИК банковской организации, обслуживающей р/с. Если эти данные неизвестны, то проверить блокировку счета на сайте налоговой службы не получится.

Затем необходимо указать цифры с картинки. Правильно введенные цифры говорят о том, что проверку блокировки счета на сайте налоговой службы осуществляет не робот, а человек. После этого нужно нажать на кнопку «Отправить запрос».

Ответ будет сформирован достаточно быстро. Если было принято решение о блокировке, система покажет дату его вынесения, а также код контрольного органа, оформившего его.

Осуществляя проверку блокировки счета на сайте налоговой службы, необходимо очень внимательно изучить содержание ответа. Нередко в нем присутствуют ошибки и неточности. Наличие данных, не соответствующих действительности, является основанием для оспаривания решения.

Проверить блокировку счета на сайте налоговой службы могут как хозяйствующие субъекты (представители юрлиц или индивидуальные предприниматели), так и служащие банковских организаций.

Достаточно часто этим сервисом пользуются потенциальные партнеры предприятий. Если на сайте налоговой блокировка счета подтверждается, то контрагенты могут пересмотреть решение о сотрудничестве. Эти сведения особенно важны при заключении крупных сделок.

Самому хозяйствующему субъекту целесообразно периодически пользоваться сервисом. Крайне важно проверить блокировку расчетного счета налоговой инспекцией до подписания договора на поставку большого объема товара. Если операции будут приостановлены, субъект не сможет расплатиться за нее.

Это, в свою очередь, приведет к возникновению задолженности.

Списание средств

Необходимо отметить, что блокировка счета не означает приостановление всех расходных операций. Соответствующее положение закрепляет абз. 3 первого пункта 76 статьи НК. Кроме того, субъект может перечислять средства на заблокированный счет. По этому поводу в законодательстве ограничений нет.

В ст. 855 ГК закреплена очередность списания средств. При наличии на р/с суммы, достаточной для погашения всех задолженностей, расчеты осуществляются по мере поступления платежных квитанций. Эта очередность именуется календарной.

Приостановление операций не касается платежей, отчисление которых должно быть произведено до исполнения обязательств по уплате налогов.

Кто еще может «заморозить» счет?

Кроме налоговой инспекции, приостановить операции по р/с вправе Таможенная служба. Эта мера применяется при взыскании задолженности по отчислению таможенных сборов и пеней. Правила блокировки счетов закреплены Приказом ФТС № 2184.

Полномочия по приостановлению операций по р/с возложены и на Федеральную службу финансового мониторинга (Росфинмониторинг).

Стоит сказать, что в случае несвоевременной уплаты страховых взносов или непредоставлении в установленные сроки расчетов по ним счета не будут заблокированы. Законодательством не предусмотрены соответствующие полномочия для внебюджетных фондов.

Исключения из правил

Далеко не каждое решение о блокировке может быть исполнено. Не подлежат выполнению предписания, если:

- Постановление принято неуполномоченной структурой.

- Решение вынесено в отношении счета, который согласно определению, закрепленному 11 статьей НК, под данное понятие не подпадает.

С первым случаем все, в общем-то, ясно. Если постановление вынес неуполномоченный орган, то и оснований для блокировки нет. Со вторым случаем следует разобраться более детально.

Как указано в 11 статье НК, счетом называют текущий (расчетный) счет, открытый в соответствии с договором банковского обслуживания. На него перечисляются и с него расходуются денежные средства владельца.

К этой категории относят счета:

- расчетные;

- текущие (в т. ч. валютные);

- корреспондентские;

- рублевые типа «К» (конвертируемые) и «Н» (неконвертируемые), открытые нерезидентами;

- счета корпоративных карт.

Блокировка не распространяется на счета, открытые в соответствии с другими договорами и сделками: депозитные, аккредитованные, ссудные, транзитные (в т. ч. специальные) валютные.

Неправомерным, согласно пункту первому 126 статьи ФЗ № 127, является приостановление операций по счету налогоплательщика-банкрота.

Если решение о блокировке было оформлено не по установленной законом форме, оно также не может быть исполнено банком. Соответствующий вывод вытекает из содержания 4 пункта 76 статьи Налогового кодекса.

Источник

Источник: https://zakon.temaretik.com/1456727416413358623/blokirovka-scheta-nalogovoj-prichiny-i-posledstviya/

Блокировка счета налоговой службой: способы снятия ареста

Многие фирмы сталкиваются с санкциями налоговиков. Среди них можно выделить также механизм, когда происходит блокировка счета налоговой службой. Деятельность фирмы парализуется, она не в состоянии выплачивать долги, рассчитываться с контрагентами, из-за чего происходит ухудшение финансовых показателей, которое может даже привести к банкротству.

Блокировка счета налоговой службой

Как налоговая блокирует счет?

Арест относится только к денежным средствам компании или ИП, счета физических лиц остаются при этом нетронутыми. Кроме того, при блокировке счет остается рабочим. При переводе средств от клиента смс от банка вы обязательно получите.

За нанесенный ущерб налоговая не отвечает – она уполномочена дать сигнал банку, являясь фискальным органом. У кредитной организации есть один день на реализацию постановления.

Причем самостоятельно принять решение о восстановлении движений по счету банк не вправе, поэтому бесполезно разбираться с сотрудниками. Следует как можно быстрее решить данный вопрос непосредственно с налоговиками.

Для этого необходимо понимать, насколько правомочны их действия, возможно ли продолжение работы при режиме блокировки и т.д.

На разблокировку банку отводится два дня. Допустим, в понедельник поступило требование. Это значит, что до конца вторника сотрудники обязаны позаботиться о снятии ограничивающего режима.

Заранее узнать о том, что организации грозит приостановление движения по счету, как правило невозможно. Отдельные банки могут присылать уведомления, заботясь о нуждах клиентов, но это не является повсеместной практикой.

В целом ни налоговая, ни банк не обязаны сообщать налогоплательщикам о состоянии его финансовых дел. Можно попробовать узнать подробности с в режиме онлайн на сайте Федеральной налоговой службы.

По факту нарушений налоговая инспекция направляет уведомление на адрес налогоплательщика в письменном виде.

Всегда стоит внимательно относиться к таким письмам из ФНС

Почему арестуют счета?

Важно понимать, что привело к подобной ситуации, когда счет организации заблокирован. Так руководство компании сможет выявить незаконные шаги со стороны налоговой и предпринять верные шаги в данном направлении. Распространены блокировки расчетного счета по причине неуплаты налогов, также существуют неденежные нарушения – обе группы имеют свои нюансы.

Если представить условия, при которых производится остановка движения по счету, то их можно объединить в следующий список:

- Организация, либо индивидуальный предприниматель уклонились от выплаты штрафов, пеней, процентных платежей.

- Налоговая декларация не была вовремя представлена организацией/ИП.

- Камеральная или выездная проверка привела к решению об аресте – его сформировали налоговики в результате анализа деятельности фирмы или ИП.

- В инспекции могут попросить дополнительные документы, пояснения по электронной почте, а также уведомить о том, что представителей компании вызывают «на ковер». При отсутствии реакции на действия налоговиков счет заблокируется. На это есть указание в Письме ФНС от 27 января 2015 года. Исключение – небольшой бизнес до 25 сотрудников на УСН, «вмененке» или патенте, при отсутствии отчетности по НДС. Все остальные при получении электронного требования должны отправить квитанцию о получении. Если не сделать этого в течение 16 дней, налоговая полностью заблокирует счет.

Данный перечень является рабочим с 2015 года и содержится в статье 76 НК РФ. Несвоевременность предоставления бухгалтерских документов не является достаточным основанием для приостановления действия расчетного счета.

Есть также некоторые особенности, касающиеся первой группы списка. Налоговый Кодекс в составе статей 46 и 76 не указывают напрямую, что необходимо взыскивать проценты.

Однако в главе 9 сказано, что проценты в этом отношении подобны недоимкам, а наличие неуплаченных недоимок, в свою очередь, влечет за собой блокировку счета.

Поэтому логично будет предположить, что проценты также подчиняются данному правилу.

Приостановка операций производится только после вынесения официального решения о взыскании – сведения об этом также содержатся в статье 76.

Механизм снятия блокировки

Если известны причины, которые привели к санкционированному приостановлению движений по счету компании, нужно придерживаться определенной последовательности действий. Тогда у фирмы есть все шансы снова оказаться «в строю». Есть три основные причины, когда вступает в действие блокировка счета:

- неуплата налогов, штрафов, пеней;

- отсутствие в налоговой необходимых по требованию законодательства деклараций;

- позднее реагирование на требования налоговой предоставить документальные уточнения.

Компания, имеющая задолженность перед бюджетом, должна как можно скорее её ликвидировать. Для того, чтобы расчетный счет заработал, платежки оперативно предоставляются в налоговую вместе с копиями и заявлением на снятие блокировки.

Когда бухгалтер предоставляет декларацию и к ней прикладывает аналогичное заявление, у фирмы вновь появляется возможность оплачивать счета

Внимательно изучите сумму на счете, о которой вас уведомили налоговые органы. Если она не совпадает с теми возможностями, которыми на данный момент располагает организация, следует уведомить об этом сотрудников инспекции, предоставив соответствующее заявление.

Когда инспекторы накладывают арест на расчетный счет по причине отсутствия требуемых документов, следует явиться лично, взяв с собой необходимый пакет, включая пояснения.

Также блокировка снимается в случае ликвидации, банкротства предприятия, либо открытия конкурсного производства (последний пункт указан в официальных документах Минфина и 9-го арбитражного апелляционного суда).

Если представить указанные сведения в общем виде, то действия налогоплательщика сводятся к следующему:

| Не предоставили декларацию | Сдать форму в налоговую | Через 2 рабочих дня после получения ее налоговиками |

| Не внесли налог, не оплатили пеню или штраф | Заплатить долг. Это нужно сделать в течение 8 дней. | Через 2 рабочих дня после того, как на счет налоговой придет нужная сумма. Процесс зачисления может затянуться до 5 дней, поэтому нужно отнести платежку в налоговую, чтобы счет заработал в указанный срок (либо передать через Интернет, что гораздо быстрее) |

| Нет квитанции о получении требования посредством электронных средств связи | Передать квитанцию, либо прийти с готовыми документами и пояснениями | В течение 2 рабочих дней после получения квитанции или пакета документов |

Итак, сначала налогоплательщик должен изучить требование ФНС, затем пойти в банк, выполнить все необходимые требования, предоставив отчетность о своих действиях в инспекцию, и ждать разблокировки, которая последует в установленный законодательством срок.

Можно ли осуществлять операции во время ареста счета?

Налоговое законодательство дает указание на случаи, позволяющие списывать средства с расчетного счета, когда все движения на нем остановлены.

Если организация столкнулась с частичной заморозкой счета, остаток может быть использован для расчетов по обязательствам перед контрагентами и электронных переводов.

Надо понимать, что в случае отсутствия декларации счет полностью блокируется без последующего начисления пеней штрафов

Если речь идет о полной блокировке, со счета можно вести оплату налоговых, страховых обязательств, задолженностей фирмы перед бюджетом, и т.д. Причем в данном отношении действует особый порядок, представленный в статье 855 Гражданского Кодекса.

Сначала удовлетворяются иски по исполнительным документам (решениям суда, имеющим отношение к возмещению вреда, взысканию алиментов), далее – по требованию суда об уплате выходных пособий, вознаграждения труда контрактников, авторов патентов и прочих интеллектуальных ценностей.

Следующая по значимости категория – зарплата сотрудников, занятых в компании на основании трудового договора, требования налоговой закрыть задолженность в отношении сборов, пеней, штрафов, процентных платежей, ликвидация задолженности перед страховыми государственными фондами.

После того, как всё вышеперечисленное будет уплачено, настает черед исполнительных документов по гражданско-правовым спорам, административным штрафам. И, наконец, последний пункт списка – перевод средств в бюджет в счет оплаты налогов (авансов), сборов, страховых взносов.

Незаконные случаи блокировки счета налоговой службой

К сожалению, неправомерная блокировка счетов компании также имеет место быть. Есть общее положение, которое гласит: подавать налоговую отчетность нужно по истечении 10 дней с даты, определенной законодательством. Данное положение распространяется на документы:

- Налоговые декларации.

- Декларации налоговых агентов (в том числе расчет НДФЛ).

- Расчеты страховых взносов (это правомерно, так как с 2017 года оплату взносов в страховые государственные фонды приравняли к оплате налогов).

Тем не менее, иногда налоговая торопится с решением, не дожидаясь десятидневного срока.

Что касается бухгалтерской отчетности, то к срокам ее предоставления нет таких строгих требований. Остановка движений по счету на основании несдачи отчетности в определенную дату является неправомочным. В эту категорию попадает и расчет по авансам, не являющийся декларацией – если его не сдали вовремя, блокировать деятельность организации налоговики не вправе.

Если на следующий день после поступления в инспекцию всех необходимых документов и подтверждений не будет возобновлена активность на расчетном счете, налогоплательщик вправе требовать с представителей налоговых органов уплату процентов.

Денежная компенсация при этом незначительна. Не стоит рассчитывать на большую сумму. Вместо этого позаботьтесь о том, чтобы поддерживать связь с представителями налоговой инспекции, банком и вовремя платить налоги и подавать отчетные сведения.

Нередко сотрудники налоговой совершают ошибку, блокируя счет без детального анализа финансовой ситуации и не дожидаясь решения о запрете на отчуждение имущества. Неправомочность действий налоговиков связана с тем, что перед блокировкой нужно понять, хватит ли активов для погашения задолженности, а уже затем выносить решение, что делать с остатком.

С другой стороны, в судебной практике встречались случаи, когда в подобной ситуации закон был на стороне представителей инспекции

Часто счет блокируется целиком до вынесения официального решения о взыскании по налоговым сборам. Налоговая в этом случае совершает очевидную ошибку, не выяснив, какую именно сумму следует подвергнуть санкциям. В данном случае суды едины во мнении: интересы налогоплательщика не должны ущемляться, если есть свободная сумма, которой он может распоряжаться по своему усмотрению.

Компании-однодневки ведут незаконную деятельность, однако связь с ними не является основанием для закрытия движений по расчетному счету. Судебная практика подтверждает это положение.

Что делать, если компания столкнулась с беззаконием в отношении повседневных платежей и расчетов? Смело несите жалобу в ИФНС. Если это не поможет, придется обращаться в суд с последующим взысканием с налоговиков процентов за каждый день «простоя» организации по ставке рефинансирования ЦБ.

С целью «прессинга» блокировку могут использовать в сомнительных случаях:

- Директор зарегистрирован в данной должности во многих фирмах.

- Компании нет по юридическому адресу.

- Регистрация фирмы наблюдается по адресу, где уже зафиксировано достаточное количество организаций.

- Компания передала в налоговую форму старого образца.

- Имеются подозрения о деятельности фирмы в отношении легализации незаконных финансовых потоков, и т.д.

По нормам законодательства, в налоговой должны предоставить копию решения о блокировке движений на счете – ее можно потребовать на следующий день после того, как налоговая определила необходимость приостановить деятельность.

Но на практике это положение выполняется не всегда, поэтому номер постановления можно узнать в банке и затем обратиться в инспекцию для выяснения всех обстоятельств и причин блокировки. Помните о том, что в инспекции также случаются программные ошибки и не паникуйте раньше времени.

К блокировке могут привести и внутренние сбои компании (программа неверно указала КБК, неверные настройки функций банк-клиента и автоматической подачи электронной отчетности) – нарушения нужно отслеживать и своевременно устранять.

Источник: https://nalog-expert.com/oplata-nalogov/blokirovka-scheta-nalogovoj-sluzhboj.html

Что делать, если банк заблокировал расчетный счет по требованию налоговой инспекции

Если налоговая инспекция приостановила операции компании по расчетным счетам, выясните причину блокировки. Решение подскажет, как снять ограничения и какие документы подготовить.

Подробные рекомендации со ссылками на нормативно-правовую базу – преимущество этого решения. Советы универсальные, пригодятся любой компании.

Если банк заблокировал расчетный счет по требованию налоговой инспекции, выясните причину.

Выполните требования инспекторов или отстаивайте свою позицию в суде.

Какие счета не может заблокировать налоговая инспекция

Налоговая инспекция блокирует как рублевые, так и валютные счета компании (п. 2 ст. 76 НК РФ).

Обратите внимание, налоговые инспекторы не вправе приостановить операции по счетам:

- ссудным;

- депозитным;

- транзитным. Банк открывает их одновременно с валютными счетами независимо от желаний компании (п. 2.1 Инструкции Банка России от 30 марта 2004 г. № 111-И, письма Минфина России от 16 апреля 2013 г. № 03-02-07/1/12722, ФНС России от 21 марта 2013 г. № АС-4-2/4846).

Как снять ограничения с расчетного счета, который заблокировала налоговая инспекция

Налоговая инспекция приостановит операции по расчетному счету, если компания:

- не заплатила налоги, штрафы и пени (подп. 1, 8 ст. 69, п. 2 ст. 76 НК РФ);

- не сдала налоговую декларацию (подп. 1, 3 ст. 76 НК РФ) или отчетность по НДФЛ (подп. 3.2 ст. 76 НК РФ). Обратите внимание, проверяющие органы не могут заблокировать счет, если компания не сдаст бухгалтерскую отчетность;

- не отправила в ФНС России квитанцию о том, что получила запрос на документы или пояснения (п. 5 ст. 23 НК РФ, письмо ФНС России от 27 января 2015 г. № ЕД-4-15/1071);

- нарушила правила электронного документооборота. Сдавать отчетность по телекоммуникационным каналам связи компания должна, если она крупнейший налогоплательщик или в штате числится более 100 сотрудников. Обратите внимание, декларацию по НДС все налогоплательщики сдают в электронном виде через оператора.

По результатам выездной проверки компании могут запретить передавать активы в залог без согласия налоговой инспекции и заблокировать счет (постановление ФАС Поволжского округа от 16 сентября 2010 г. по делу № А12-1588/2010). Если инспекторы решат, что стоимость имущества не покроет долги перед бюджетом (абз. 3 подп. 2 п. 10 ст. 101 НК РФ), расчетные счета используют как обеспечение.

Чтобы снять ограничения со счета, выясните причины блокировки.

Компания не заплатила налоги. Заплатите налоги и отправьте платежки в инспекцию. Проверяющие отменят решение о блокировке через день после того, как увидят документы.Если у компании несколько счетов, сложите остатки по ним. Убедитесь, что денег хватит на налоги и штрафы. Напишите заявление в инспекцию с просьбой возобновить операции по счетам.

В документе укажите названия банков и номера расчетных счетов, с которых налоговая может списать деньги (п. 9 ст. 76 НК РФ). К заявлению приложите банковские выписки. Если выписок не будет, инспекция запросит у банков сальдо по расчетным счетам.

В этом случае налоговые инспекторы снимут ограничения со счетов через два дня после того, как получат заявление и проверят остатки.

Налогоплательщик не сдал декларацию или отчетность по НДФЛ. Передайте декларацию или отчетность по НДФЛ в инспекцию. На следующий день ФНС России снимет ограничения по счетам.

Обратите внимание, инспекторы не вправе блокировать счета, если декларацию не приняли из-за ошибок в оформлении (ст. 119 НК РФ).

Например, бухгалтер опечатался на титульном листе или неправильно указал налоговый период.

Компания не передала квитанцию. Передайте налоговым инспекторам квитанцию о том, что получили письменное требование инспекции. Напишите заявление с просьбой отменить блокировку со счета. ФНС России снимет ограничения через один день после того, как получит документы.

Предприятие нарушает правила электронного документооборота. Если компания должна сдавать отчетность в электронном виде, заключите договор со спецоператором и оплатите его услуги. Выберите оператора самостоятельно или из списка на сайте ФНС России.

У спецоператора проверьте:

- лицензию на услуги в области шифрования информации;

- лицензию на разработку, производство и распространение шифровальных средств;

- сертификат программного обеспечения, который отвечает требованиям нормативных актов ФНС России;

- договор с региональным отделением УФНС России.

Не забудьте получить в удостоверяющем центре сертификат ключа проверки электронной подписи.

Инспекция привлекла компанию к ответственности. Обратитесь в суд. Докажите, что у инспекции нет оснований блокировать деньги. Например, проведите независимую оценку имущества. Если активы стоят больше, чем долг, приложите к ходатайству отчет об оценке.

Что делать, если налоговая инспекция незаконно приостановила операции по расчетному счету

Если инспекторы заблокировали расчетный счет незаконно, подтвердите это документально. Например, соберите выписки из банка с отметкой о дате уплаты налогов.

Если сдаете декларацию в электронной форме, попросите оператора электронного документооборота письменно подтвердить действия бухгалтера – когда и что отправили в налоговую. Обратитесь в суд и попросите приостановить блокировку счета (ч. 3 ст. 199 АПК РФ).

Если судьи сочтут доказательства убедительными, на время судебных разбирательств ограничения снимут.

Какие заявки можно оплатить с заблокированного расчетного счета

С заблокированного счета банк проведет платежи в порядке очереди (п. 2 ст. 855 ГК РФ), если компания:

- возмещает вред жизни и здоровью сотрудника;

- выплачивает выходные пособия и зарплату увольняющимся сотрудникам;

- перечисляет зарплату работающим сотрудникам или погашает задолженность по налогам, сборам и страховым взносам;

- платит деньги по другим исполнительным листам.

Текущие платежи по налогам банк перечислит в пятую очередь.

Обратите внимание, компания не сможет заплатить таможенные пошлины.

что делать, если компания выполнила все предписания, но инспекция не разблокировала расчетный счет

Если налоговая инспекция нарушает сроки и не снимает ограничения со счета, требуйте выплатить компенсацию.

Проценты посчитайте по ключевой ставке за каждый день нарушенных сроков и на всю сумму заблокированных средств (п. 9.2 ст. 76 НК РФ).

Можно ли открыть новый счет, если текущий расчетный счет банк заблокировал по требованию налоговой инспекции?

Если налоговая инспекция заблокировала счет, банк не может открыть компании новый (п. 12 ст. 76 НК РФ). С этой позицией согласны Минфин России (письмо от 12 декабря 2005 г.

№ 03-02-07/1-336) и суды (постановления ФАС Уральского округа от 16 января 2007 г. № Ф09-12006/06-С3, Арбитражного суда Северо-Кавказского округа от 9 ноября 2015 г.

по делу № А32-6060/2015, определение Верховного суда РФ от 20 апреля 2016 г. № 310-КГ16-3020).

Что делать, если банк заблокировал расчетный счет по требованию налоговой инспекции Ссылка на основную публикацию

Источник: https://freelancehack.ru/articles/services/chto-delat-esli-bank-zablokiroval-raschetnyj-schet-po-trebovaniyu-nalogovoj-inspektsii