Перерасчет НДФЛ в 6-НДФЛ: все сложные случаи

Бывают ситуации, когда может понадобиться перерасчет в 6-НДФЛ. Это может происходить в случае корректировки декабрьской зарплаты, либо ошибок работников. Каждый работник бухгалтерии должен знать, как в 6-НДФЛ отразить перерасчет и корректировки.

Когда в организации следует пересчитывать ранее начисленный налог? Как отразить перерасчет НДФЛ в форме 6 НДФЛ, и будут ли применены санкции к организации, расскажем обо всем подробно.

Когда нужно выполнять перерасчет

Агенты исчисляют налог нарастающим итогом с начала отчетного года. Перерасчет отчета 6 может подаваться по следующим причинам:

- счетная или техническая ошибка работника бухгалтерии;

- начисление премии или иных выплат за прошлый период;

- изменение окладов в штатном расписании после отправки работника в отпуск;

- отпускные сотруднику начислены некорректно в связи с дополнительным премированием;

- предоставление сотрудником больничного листа во время отпуска;

- отзыв из отпуска;

- перерасчет в связи с изменением статуса сотрудника, если он стал резидентом РФ или наоборот;

- представление работодателем имущественных вычетов работникам;

- перерасчет в связи с увольнением сотрудника, не отработавшего аванс.

Во всех этих ситуациях происходит не только изменение дохода, но и начисленный НДФЛ. Для этого в декларации необходимо сделать перерасчет и подать документы до того момента, когда расхождения обнаружат налоговики.

Корректировка отчета вследствие сбоя программы

Перерасчет НДФЛ в 6 НДФЛ вследствие технического сбоя программы – это самая простая ситуация, которую исправить совсем несложно. Необходимо оправить в налоговую уточненные расчеты, изменив показатели.

Когда инспекторы получат корректировку, сразу поймут, что к сведению необходимо принимать уточненный перерасчет отчета.

Памятка по заполнению отчета.

Как отразить пересчет отпускных и начисление премии

В случае перерасчета оплаты труда, изменяется среднемесячный заработок в большую или меньшую сторону. Соответственно, изменяются и суммы перечисления дохода и удержанные при выплате НДФЛ.

Порядок уточнения сведений для случаев уменьшения выплат и налогов регламентирован приказом ММВ 7-11/450@ от 14 октября 2015 г. Последовательность действий должны быть следующей:

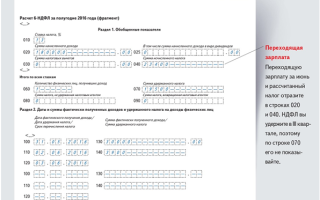

- следует представить уточнение за тот период, когда, например, бухгалтер обнаружил, что зарплата работницы начислена с ошибкой. Необходимо сторнировать ошибочные записи и выполнить перерасчет. Соответственно, показатели в 1 разделе также изменятся в строках начисленного (стр. 020) и перечисленного дохода (стр. 130) и НДФЛ (стр. 040);

- выполнить перерасчет НДФЛ за квартал, в котором проводятся корректировки. Это следует отразить только по стр. 070 и стр. 140. Например, для выплаченных в июле отпускных указывается уточненный подоходный указывается только отчете за 9 месяцев и за год;

- когда суммы излишне удержанных налогов не представляется возможным перезачесть в будущем (например, сотрудник уволился), подоходный, который вернули работнику, необходимо отразить по стр. 090;

- даты по стр. 100, 110, 120 корректировке не подлежат.

Когда происходит перерасчет 020 строки отчета нужно не забыть сопоставить сведения с начислениями и размером страховых взносов.

Пример отражение возврата налога работнику.

Как отразить в отчете доначисление НДФЛ?

Если требуется перерасчет заработка за прошлые кварталы, который повлиял на увеличение отпускных и налогов, в расчете НДФЛ необходимо корректировать стр. 020, 040, 070, 130, 140.

Доплату следует включать в стр. 020 того периода, в котором она была произведена. Это регламентировано в ст. 223 п. 1 подпункт 1 НК.

Нужно ли уточнять 6-НДФЛ в связи с продлением трудового отпуска

Отпуск продлевается в следующих случаях согласно статье 124 ТК:

- если работник болел во время отпуска. Это должно подтверждаться больничным листом;

- сотрудник отозван на исполнение гособязанностей, для которых необходимо освобождение от основной работы;

- иные случаи, предусмотренные законодательными актами.

В данном случае, перерасчет формы делать не нужно, так как начисление отпуска за все дни уже произведено и налог исчислен.

Расчет больничного листка включается в отчет того периода, когда возмещение будет выплачено. Перенос дней отпуска по согласованию с работником возможен на другое время. В данном случае следует сделать перерасчет отпускных и налогов и включить показатели в отчет периода начисления.

Нужно ли уточнять отчет при сокращении отпуска

Работник из отпуска может выйти раньше требуемого срока по нескольким причинам. Одна из них – отзыв по приказу работодателя. В данной ситуации, излишне уплаченный заработок и налоги организация вправе зачесть в счет предстоящих расчетов. Способ внесения корректировочных данных зависит от того, в каком периоде произошел отзыв работника.

Если период отпуска и его прерывание приходятся на один и тот же отчетный период, сумма выплаченных доходов засчитываются как зарплата во втором разделе отчета. Отпускные следует отражать с учетом перерасчета. Если затронут предыдущий период, необходимо подавать уточненный расчет аналогично ситуации уменьшения дохода и НДФЛ.

Пересчет НДФЛ в случае увольнения сотрудника

Рассмотрим ситуацию, когда сотрудник получил аванс 24.07 в размере 7,00 тыс. руб. и не отработал его. С 25.07 он не появлялся на работе и был уволен 4.10 по статье «за прогулы». Датой фактического получения дохода признается последний день – 31.07. При увольнении ему начислили компенсацию — 54 руб. Бухгалтер удержал ее в счет неотработанного аванса.

Фактически, работник остался должен, а компенсация частично покрыла выданный ранее аванс.

Как показать корректировку? При заполнении формы следует придерживаться следующей последовательности:

- субъекты хозяйствования при выплате аванса не удерживают НДФЛ (ст. 223 п. 2 НК). Получением дохода признается последняя дата этого месяца;

- для данной ситуации датой полученного аванса признается 31.07. Этой же датой субъект хозяйствования должен произвести начисление подоходного;

- удержание НДФЛ необходимо произвести при последующих выплатах (ст. 226 п. 4 НК);

- перечисление НДФЛ в казну следует выполнить не позднее следующего рабочего дня (ст. 226 п. 6 и ст. 6.1 п. 7 НК).

Согласно ст. 210 п. 1 абзац 2 НК и ст. 137 ТК, если принято решение об удержании сумм из заработка физлица, это не должно уменьшить налогооблагаемую базу по подоходному налогу. Это означает, что на начисленную компенсацию за неиспользуемый отпуск необходимо начислить подоходный. Однако, поскольку выплаты не было, то удержать его компания не смогла.

Форма 6 НДФЛ заполняется следующим образом:

- за 1-3 квартал следует включить аванс (в 020) и удержанный с него НДФЛ (в 040);

- датой фактического получения дохода признается 31.07, но перечисления сотруднику не было. Соответственно, налог с дохода не удерживался. Строки 070 и 080 в отношении налога с аванса не заполняются (согласно письмам БС-4-11/11886@ от 01 июля 2016 и БС-4-11/12975@ от 19 июля 2016);

- в октябре следует включить компенсацию в 020, начисленный налог с нее в 040 в отчете за год;

- в годовом отчете налог с компенсации в строку 070 и 080 не включается, поскольку выплаты сотруднику не производились. Соответственно, во 2 разделе данные суммы также не отражаются.

Отражение вычета сотруднику

В случае, когда предоставляется вычет по НДФЛ, сумма налога пересчитывается в сторону уменьшения. Это разъяснение есть в письме от 14 января 2015 года ММВ-7-11/3:

- Сумму прибыли сотрудников отражаем по 020;

- вычет — по 030;

- по 040 отражается налог с учетом примененных льгот;

- разницу между перечисленным и исчисленным налогом следует отразить по 090. Это сумма налогообложения, переходящая в статус задолженности, подлежащей возврату на расчетный счет компании.

Изменение статуса сотрудника

Эта ситуация достаточно сложная для внесения изменений в отчет. Физическое лицо может поменять статус «резидента» на «нерезидента» и наоборот. Нюансы, которые могут возникнуть в данной ситуации, разъяснены в ст. 207 п. 2 НК.

Важно учитывать следующие сведения, которые применимы для окончательного изменения статуса. Это убережет от ошибок, которые не повлекут завышение или занижение налога:

- сотрудник получил статус «резидент». Важно, чтобы он был на территории России не менее 183 дней. Только тогда в расчете его можно отражать в новом статусе. НДФЛ должен рассчитываться под 13%, а не под 30%. Например, с января по февраль статус сотрудника – «нерезидент». С марта человек становится резидентом. Расчет за весь год выполняем по ставке 13%. Аналогичным образом следует выполнять расчеты и при изменении статуса на «нерезидент».

- если работник стал резидентом позже, и за год не пробыл в данном статусе 183 дня, его НДФЛ за год необходимо рассчитать по двум ставкам, за каждый период отдельно (30% и 13%).

Данная ситуация разъяснена в письме МФ 03-04-05/41061 от 3 октября 2013 г.

Для периода, когда сотрудник был нерезидентом, налог рассчитывается по ставке 30%, после изменение – по 13%. То есть рассчитывается конкретный доход в конкретном периоде. При заполнении первого раздела отчета доход будет указан в двух строчках, отдельно для каждой налоговой ставки.

Заключение

Перед тем, как в 6 НДФЛ выполнить перерасчет НДФЛ, необходимо провести четкий анализ причин. Возможно, потребуется внесение корректировки только в 1 и 2 раздел формы текущего отчета. Но может возникнуть ситуация, когда уточнение необходимо представить и за прошлые периоды.

Кроме того, это может повлиять и на учет страховых взносов. Поэтому, когда происходит корректировка доходов, необходимо сопоставить всю смежную отчетность.

Источник: https://ndflexpert.ru/6/pereraschet-ndfl-v-6-ndfl.html

Как отразить отпускные в 6-НДФЛ — пример

В соответствии со статьями 37 (пункт 5) Конституции Российской Федерации и 122 Трудового кодекса каждый трудящийся имеет право на ежегодный оплачиваемый отпуск.

И если с юридической точки зрения принципиальных сложностей с оформлением запланированного отдыха не возникает (составляется и утверждается график, после чего работодатель оформляет приказ о предоставлении отпуска работнику, а последний подтверждает ознакомление с ним), то для бухгалтера отражение периода «простоя» в универсальной форме 6-НДФЛ — настоящая проблема.

Причин тому несколько: это и громоздкость заполняемой таблицы, и особенности переноса даты перечисления налога, и, разумеется, большой штат сотрудников, данные о которых следует не пропустить.

Ниже будет приведено несколько примеров заполнения декларации 6-НДФЛ.

Их достаточно, чтобы отразить отпускные в самых распространённых случаях; могут они быть использованы и для решения более сложных вопросов — с непременной корректировкой под текущие условия.

Особенности заполнения декларации 6-НДФЛ

Декларация, или отчёт по форме 6-НДФЛ, — это сводная таблица, в которой приводятся данные о доходах работников предприятия, включая отпускные и выплаты по больничным, в обособленном (для каждого работника в отдельности) или общем (суммарном) виде. Бланк 6-НДФЛ унифицирован, не подлежит изменениям и в настоящее время, согласно общей практике, заполняется в электронном виде.

Декларация по форме 6-НДФЛ направляется в Федеральную налоговую службу четыре раза в год в последний день каждого квартала:

- первого — 31 марта;

- второго — 30 июня;

- третьего — 30 сентября;

- четвёртого — 31 декабря.

Декларация 6-НДФЛ состоит из двух страниц и трёх основных разделов:

- На первой странице приводятся данные организации: полное наименование, идентификационный номер налогоплательщика и КПП, код по ОКТМО, номер телефона, информация о налоговом агенте и его представителе. На той же странице налоговый инспектор подтверждает ознакомление с документом и правильность его оформления.

- На второй странице (в первом разделе) в пронумерованных строках указываются обобщённые показатели: ставка налога на доходы физических лиц, суммарный доход работников за отчётный квартал, начисленный и удержанный НДФЛ и число сотрудников, в отношении которых заполняется отчёт. Во втором разделе (в дублированных строках 100, 110, 120, 130 и 140) бухгалтер должен отразить:

- в позиции под номером 100 — календарную дату (в принятом формате) получения работником дохода (отпускных, выплат по больничному и так далее);

- в позиции под номером 110 — календарную дату (в принятом формате) удержания налога на доходы физических лиц с каждой конкретной суммы;

- в позиции под номером 120 — календарную дату (в принятом формате) перечисления удержанного налога в адрес Федеральной налоговой службы;

- в позиции под номером 130 — размер каждого фигурирующего во втором разделе дохода;

- в позиции под номером 140 — размер удержанного налога в отношении указанного выше дохода.

Источник: https://uvolsya.ru/raznoe/otpusknye-v-6-ndfl-primer-zapolneniya/

Как в декларации 6-НДФЛ отразить отпускные в 2017 году: правила заполнения, какие доходы отражаются, пример

Каждый работодатель платит налог на доходы физических лиц (НДФЛ) с сумм оплаты наёмным работникам. Оплата за время отпуска также облагается НДФЛ. При сдаче отчётности по данному налогу работодатель должен указать и отпускные начисления. Отражение НДФЛ с сумм оплаты отпуска в форме отчётности 6-НДФЛ имеет свои особенности, знать о которых должен каждый бухгалтер.

Что отличает отпускные выплаты по части НДФЛ

Право на ежегодное получение оплачиваемого отпуска имеет по закону каждый наёмный работник (ст.114 ТК РФ). Но до того как работник отправится отдыхать, работодатель обязан выплатить ему отпускные. На эту сумму сотрудник в любом случае может рассчитывать для оплаты своих расходов во время отдыха.

Сумму, которую получит работник перед отпуском, наниматель рассчитает исходя из ряда факторов: в первую очередь, это длительность отпуска (ст. 115 ТК РФ) и размер среднедневного дохода работника за 12 месяцев (Постановление Правительства РФ от 24.12.2007 № 922).

В расчёт принимаются не только основная зарплата, но и начисляемые надбавки, такие как доплата за квалификацию, сложность работы, а также регулярные премии, полученные работником.

Однако не все доходы можно учитывать, начисляя сумму отпускных. Не будут включены выплаты по листам нетрудоспособности, материальная помощь и т. п.

Бывают случаи, когда сотрудник не полностью отработал какой-то месяц (например, он болел и получал оплату по листку нетрудоспособности). За такой месяц средний дневной заработок считают так: делят сумму зарплаты за этот месяц на установленное среднемесячное число календарных дней (29,3) и умножают на дни, отработанные сотрудником в этом месяце.

Зачастую не только работники, но и наниматели сомневаются: правильно ли платить НДФЛ с отпускных? Ведь это не оплата за работу, а что-то вроде пособия. На самом деле они ошибаются. Хотя отпускные не являются платой за выполненную работу, они считаются доходом сотрудника. Поэтому работодатель обязан начислять и уплачивать налог с отпускных (ст. 223 НК РФ).

Оплату за время отпуска выплачивают по крайней мере за 3 дня до ухода в отпуск (ст. 136 ТК РФ). И в тот же день должен быть удержан НДФЛ с суммы отпускных (ст. 226 НК РФ).

Способы выплаты отпускных:

- из кассы работодателя наличными деньгами из кассовой выручки;

- из кассы после получения наличных денег с расчётного счёта в банке;

- путём перечисления с расчётного счёта налогового агента на карточку сотрудника.

От выбранного способа выплаты зависит и последняя допустимая дата перечисления в бюджет суммы НДФЛ:

- если сотрудник получает средства наличными, то перечисление НДФЛ в казну осуществляется в день выдачи денег;

- если отпускные перечисляются на карту работника, то расчёт по НДФЛ работодатель осуществляет в день перечисления средств.

Иногда работнику, уходящему в отпуск, работодатель осуществляет и другие выплаты:

- если сотрудник не желает использовать положенные ему дополнительные дни отпуска (сверх 28 дней), ему начисляется сумма компенсации за эту часть отпуска;

- в фирме установлена дополнительная выплата при уходе в отпуск.

Какой же срок уплаты НДФЛ в казну установлен законодательством для этих дополнительных выплат? Следует помнить, что выплаты в целях НДФЛ не должны считаться отпускными. Поэтому НДФЛ с них нужно уплатить не позднее рабочего дня, следующего за днём выплаты. Причём не имеет значения: выплачивают ли эти дополнительные суммы вместе с основными либо в другое время.

Если работник использует очередной отпуск не в полном объёме, а частями, то НДФЛ каждый раз удерживают с суммы фактически начисленных отпускных

Как отразить отпускные в 6-НДФЛ

В отчётности налоговых агентов по налогу на доходы физлиц существенное место занимает форма 6-НДФЛ. Каждый бухгалтер должен знать, как выглядит и что содержит эта отчётность. Для заполнения формы её можно скачать здесь.

Структура и периодичность сдачи формы

Раздел 1 в 6-НДФЛ отражает итоговую информацию по облагаемым суммам:

- сумма дохода, начисленного сотрудникам (в целом по работодателю);

- сумма исчисленного НДФЛ;

- сумма удержанного НДФЛ.

Суммы нужно указывать накопительно с начала года по каждой ставке НДФЛ в отдельном листе.

Показатели второго раздела по датам и видам удержанного налога:

- день фактического получения дохода (отражается по строке 100);

- день удержания подоходного налога (показывается в строке 110);

- день, не позднее которого по законодательству следует перечислить удержанный налог в ИФНС (строка 120);

- сумма дохода до налогообложения (строка 130);

- сумма удержанного налога (указывается в строке 140).

Начисление отпускных платежей производят, исходя из среднедневного заработка за год, поэтому имеются свои особенности как в расчёте сумм оплаты, так и в порядке удержания НДФЛ и отражения в 6-НДФЛ.

Отпускные, выплаченные отдельно от зарплаты

Для 6-НДФЛ главное отличие отпускных от зарплаты — предельный срок уплаты НДФЛ в казну. Это конец месяца, в котором работнику выплатили отпускные.

Так, если сотрудник получил отпускные в кассе работодателя 15 ноября 2017 года, налог с этой суммы должен быть перечислен не позднее 30.11.2017.

НДФЛ с отпускных не запрещено перечислять и одновременно с выплатой отпускных, но в строке 120 отчёта 6-НДФЛ обязательно нужно проставлять дату последнего дня месяца выплаты отпускных.

Особенность заполнения строк 100–120 формы НДФЛ-6 по отпускным

Если месяц заканчивается выходным или праздничным днём, разрешается НДФЛ перечислять в начале следующего месяца (это должен быть первый рабочий день следующего месяца).

Пример начисления отпускных в декабре

В декабре 2017 года в ООО «Альфа» начислены отпускные:

- И.П. Васильевой — 11.12.2017 – 31000 руб.;

Источник: https://kadrovik.guru/kak-v-6-ndfl-otrazit-otpusknyie.html

Как в 6-НДФЛ отразить отпускные: пример заполнения, дата получения дохода, перерасчет

Каждый работающий человек в нашей стране имеет право на оплачиваемый отпуск. Правильное проведение расчета и выплаты отпускных контролируется органами ФНС. Для этого бухгалтер организации должен четко подать всю информацию в соответствующих формах отчетности.

Новые правила

На сегодняшний день бухгалтера предприятий и ИП заполняют форму НДФЛ-6 согласно требований приказа Министерства финансов РФ 14.10.2015 № ММВ-7-11/450. В 2017 г. не предусмотрено введение изменений в форму касательно отображения данных по выплате сотрудникам отпускных.

Как в 6-НДФЛ отразить отпускные

Рассмотрим порядок отображения отпускных в форме НДФЛ-6.

Отражение отпускных в 6-НДФЛ (образец заполнения)

Форма

Действующая форма содержит 2 раздела. В первом указывается обобщенная информация по начисленным выплатам, а также удержанному НДФЛ на предприятии за отчетный период. Во втором разделе отображаются уже более конкретные данные, а именно:

- ФИО сотрудников, получивших отпускные;

- суммы выплат;

- даты получения сотрудниками дохода от предприятия.

Порядок заполнения

Специалисты советуют начинать заполнять данные в форме со второго раздела, в котором указываются конкретизированные данные.

- Здесь бухгалтер отображает размеры полученных сотрудниками компании (предприятия) денег (строка 100), а также дату получения.

- В строке 130 данного отчета можно увидеть сумму начисленных выплат.

- В строчке 110 отображается дата удержания и перечисления НДФЛ в бюджет.

- Сумма налога прописывается в опции 140.

- Если получается, что налог будет перечислен в бюджет в последний день месяца, то дата перечисления ставится в строке 120.

- В строке 020 раздела 1 бухгалтер по заработной плате вписывает общую сумму начисленного дохода сотрудникам (включаются и отпускные).

- Размер начисленного подоходного налога указывается в строке 040, а удержанного — в 070.

- В графе 030 вписывается сумма налоговых вычетов, начисленных особам за отчетный период.

Пример заполнения

ИНН 44556677889

КПП 234554325 СТР 002

Раздел 1 «Обобщенные показатели»

010 (ставка налога) 13%

Сумма начисленного дохода

| Сумма налоговых вычетов | Сумма исчисленного налога | ||

| 3 050 000,00 | 040 588107,00 | ||

| Количество физических лиц, получивших доход | Сумма перечисленного налога | ||

| 060 10 | 70 588 107,00 | ||

| Даты и суммы фактически полученных доходов | |||

| 100 | 31.01.2017 | 130,00 | 750000 |

| 110 |

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/ndfl/5-i-6/dlya-otpusknyh.html

6-НДФЛ: отпускные с зарплатой

В отдельной консультации мы ответили на вопрос, как в 6-НДФЛ отразить отпускные.

Но в расчете помимо данных выплат, как правило, присутствуют и другие, такие как, заработная плата, премии, больничные и др.

В этой консультации мы подробно рассмотрим, как заполнить форму 6-НДФЛ на отпускные с зарплатой. Причем разберем ситуацию, когда выплачиваются они в один день.

Даты в 6-НДФЛ

Для того, что корректно отразить разные виды выплат в отчетной форме 6-НДФЛ, нужно четко знать, как определяются:

- дата фактического получения дохода;

- дата удержания налога с дохода;

- крайний срок перечисления налога, удержанного с дохода.

Зарплатные даты в 6-НДФЛ

Если говорить о зарплате, то дата фактического получения данного вида дохода отдельно прописана в абз.1 п.2 ст.223 НК РФ – это последний день расчетного месяца. То есть зарплата за январь считается полученной 31.01.ГГГГ, за февраль – 28 (29).02.ГГГГ, за март – 31.03.ГГГГ и т. д. На эту же дату налоговый агент исчисляет НДФЛ с дохода (абз.1 п.3 ст.226 НК РФ).

На основании абз.1 п.4 ст.226 НК РФ исчисленный налог удерживается из «зарплатного» дохода при его фактической выплате. Конкретную дату выдачи заработка устанавливает работодатель, любую, с 1-го по 15-е число месяца, следующего за расчетным, но не позже (ст.136 ТК РФ).

В бюджет НДФЛ перечисляется не позднее дня, следующего за днем выплаты зарплаты (абз.1 п.6 ст.226 НК РФ).

Итак, мы выяснили, что:

- дата фактического получения дохода в виде оплаты труда – это последний день месяца, за который начислена зарплата;

- дата удержания НДФЛ – это дата выплаты зарплаты;

- крайний срок перечисления НДФЛ – это день, следующий за днем выплаты зарплаты.

Отпускные даты в 6-НДФЛ

В отличие от оплаты труда дата фактического получения дохода в виде оплаты отпусков определяется по общему правилу, установленному пп.1 п.1 ст.223 НК РФ, как день выплаты этого дохода физлицу. То есть когда работодатель перечислит работнику отпускные на банковскую карту или выдаст деньги из кассы предприятия, тогда доход считается полученным.

Исчисление и удержание НДФЛ производится в один день – в день выплаты дохода. Это следует из абз.1 п.3 ст.226 НК РФ и абз.1 п.4 ст.226 НК РФ.

А вот крайний срок перечисления налога регулируется отдельной нормой – абз.2 п.6 ст.226 НК РФ. В соответствии с ней НДФЛ с отпускных уплачивается в бюджет не позднее последнего числа месяца, в котором работники получили деньги к отпуску.

Итак, мы выяснили, что:

- дата фактического получения дохода в виде оплаты отпусков – это дата выплаты отпускных;

- дата удержания НДФЛ – это дата выплаты отпускных;

- крайний срок перечисления НДФЛ – это последний день месяца, в котором выплачивались отпускные.

Получается, что предельные сроки уплаты налога с зарплаты и отпускных всегда различаются, даже если эти выплаты производятся в один день. Поэтому в разделе 2 формы 6-НДФЛ доход в виде оплаты труда показывается отдельно от дохода в виде оплаты отпусков.

Отпускные вместе с зарплатой в 6-НДФЛ: пример

Продемонстрируем на примере, как в 6-НДФЛ отразить отпускные вместе с зарплатой.

Пример. В ООО «Лотос» работают два человека:

- генеральный директор – с окладом 50 000 руб.;

- главный бухгалтер – с окладом 35 000 руб.

Главный бухгалтер ежемесячно получает стандартный налоговый вычет на единственного 7-летнего ребенка в размере 1 400 руб.

Общество 5 мая выплатило генеральному директору отпускные в размере 45 000 руб.

Все начисленные в пользу работников выплаты представлены в таблице ниже.

| Месяц начисления дохода | Вид дохода | Сумма начисленного дохода, руб. | НДФЛ с дохода (13%), руб. |

| Январь 2017 | Зарплата | 85 000 | 10 868* |

| Февраль 2017 | Зарплата | 85 000 | 10 868 |

| Март 2017 | Зарплата | 85 000 | 10 868 |

| Апрель 2017 | Зарплата | 85 000 | 10 868 |

| Май 2017 | Зарплата | 52 500 | 6 643 |

| Отпускные | 45 000 | 5 850 | |

| Июнь 2017 | Зарплата | 80 200 | 10 244 |

| ИТОГО: | Х | 517 700 | 66 209 |

НДФЛ исчисляется с учетом предоставленного работнику стандартного налогового вычета: (85 000 руб. – 1 400 руб.) х 13% = 10 868 руб.

В организации установлены следующие сроки выплаты заработной платы:

- за первую половину расчетного месяца – 20 число этого месяца;

- за вторую половину расчетного месяца – 5 число следующего месяца.

ООО «Лотос» заполнило расчет по форме 6-НДФЛ за полугодие 2017 года следующим образом.

Раздел 1 расчета 6-НДФЛ

Заполняется нарастающим итогом с начала 2017 года (в нашем примере до июня 2017 года).

по строке 010 – 13 / указывается ставка, по которой исчисляется и удерживается НДФЛ с доходов физлиц;

по строке 020 – 517 700 / указывается общая сумма дохода (включая отпускные), начисленного физлицам за период январь – июнь 2017 года;

по строке 030 – 8 400 / указывается сумма налоговых вычетов, предоставленных физлицам за период январь – июнь 2017 года;

по строке 040 – 66 209 / указывается НДФЛ, исчисленный с доходов физлиц;

по строке 060 – 2 / указывается количество физлиц, получивших доход (в т. ч. в виде отпускных) по всем налоговым ставкам;

по строке 070 – 55 965 / указывается НДФЛ, удержанный с общей суммы выплаченного физлицам дохода по всем налоговым ставкам за период январь – июнь 2017 года.

Обратите внимание!

Поскольку НДФЛ с зарплаты, начисленной за июнь 2017 года, будет удержан только в июле при ее фактической выплате, значит соответствующая сумма налога не будет включена в показатель строки 070.

Раздел 2 расчета 6-НДФЛ

Заполняется только за последние 3 месяца отчетного периода (в нашем примере за апрель – июнь 2017 года).

Сведения о выплате дохода за март.

Кстати!

Если операция начинается в одном отчетном периоде, а заканчивается в другом, то в разделе 2 формы 6-НДФЛ она отражается в периоде завершения.

А момент завершения операции соответствует периоду, в котором наступает крайний срок уплаты налога.

Таким образом зарплата за март 2017 года, выплаченная в апреле, попадет в отчет за 6 месяцев, а за июнь – только в отчет за 9 месяцев.

по строке 100 – 31.03.2017 / указывается дата получения дохода физлицами; для зарплаты – это последний день месяца, за который она начислена (п.2 ст.223 НК РФ);

Источник: http://yarbuh76.ru/buhgalterskie-konsultacii/6-ndfl-otpusknye-s-zarplatoi.html

Как в 6 НДФЛ отразить отпускные

Как в 6 НДФЛ отразить отпускные – зависит от даты их выплаты и от ситуации с сотрудником (увольняется или нет). Ошибка в сумме или в дате – повод для штрафа или подачи уточненного расчета. Проверьте себя.

Читайте в статье:

Неточности в форме 6-НДФЛ наказуемы – могут оштрафовать и работодателя, и сотрудника, ответственного за подготовку отчета, в том числе директора:

- Работодателя – на 500 р. за каждый расчет.

- Ответственного сотрудника – на сумму от 300 р. до 500 р.

Попробуйте составить, проверить и сдать 6-НДФЛ онлайн.

В ситуации с отпускными форма 6 НДФЛ и правила ее заполнения не детализируют особенности отражения сумм и дат в нестандартных ситуациях. Поэтому приходится брать за основу многочисленные официальные разъяснения, особенно по вопросам указания дат в разделе 2 расчета.

- Скачать бланк 6-НДФЛ.

- Скачать пример 6-НДФЛ за полугодие.

6 НДФЛ: отпускные, дата получения дохода

Такие денежные выплаты для целей НДФЛ считаются полученными в день их выдачи сотруднику. Подробнее о ключевых датах при заполнении 6 НДФЛ читайте в таблице 1.

Таблица 1. 6 НДФЛ: отпускные по датам

| День | Как определить |

| Получение денег на отпуск | День выплаты |

| Расчет НДФЛ | День выплаты |

| Удержание налога | День выплаты |

| Перечисление НДФЛ в бюджет | Последний день месяца выплаты |

Исходя из этих правил по определению дат и оформляется расчет 6-НДФЛ. Вот несколько примеров заполнения формы при нестандартных ситуациях.

- Скачать справочник по заполнению 6-НДФЛ.

Как отразить отпускные в 6 НДФЛ при отдыхе в следующем квартале

В такой ситуации в первом разделе показатели заполняют в периоде выплаты денег, а во второй раздел сведения вносят, если крайний срок уплаты налога в бюджет пришелся на период отчета. Если это нерабочий день, то сведения во второй раздел 6 НДФЛ вносят только по итогам следующего периода по строкам:

- 100 – день выдачи средств;

- 110 — день выдачи средств;

- 120 — последняя дата в месяце выплаты или перенесенный рабочий день с прошлого периода;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

Раздел 1

Раздел 2

Как отразить отпускные в 6-НДФЛ при перерасчете с доплатой

В данном случае в первом разделе отражают выплату с учетом корректировки. Во втором разделе отражают по отдельности изначальные отпускные и доплату – по строкам:

- 100 — дни каждой из выплат;

- 110 – дни каждой из выплат;

- 120 – последняя дата в месяце выплаты;

- 130 – отпускная и доплаченная суммы

- 140 – налог с обеих сумм.

Раздел 1

Раздел 2 за полугодие

Раздел 2 за 9 месяцев

6 НДФЛ: отпускные вместе с зарплатой

Зарплату придется показать в отчете отдельно, так как у нее другие ключевые даты. Читайте о них в таблице 2.

Таблица 2. 6 НДФЛ: отпускные вместе с зарплатой

| День для зарплаты | Как определить |

| Получение денег | Последняя дата месяца |

| Расчет НДФЛ | Последняя дата месяца |

| Удержание налога | Дата выплаты денег |

| Перечисление НДФЛ в бюджет | Следующая дата после дня выплаты денег |

Значит, во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 — день выдачи средств;

- 110 — день выдачи средств;

- 120 — последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

- По заработку:

- 100 — последний день зарплатного месяца;

- 110 — день выдачи зарплатных средств;

- 120 — следующий рабочий день после выдачи зарплатных средств;

- 130 – зарплатная сумма;

- 140 — налог с зарплатной суммы.

Раздел 2

Как отразить отпускные в 6-НДФЛ при отзыве из отпуска

В такой ситуации выплата к отдыху пересчитывается. Ее показывают во втором разделе с учетом корректировки, как и сумму налога. Перечисляют НДФЛ в сумме за минусом излишнего удержания с неиспользованных отпускных дней. Оплату перенесенных дней показывают в расчете в день выплаты денег. В результате во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 — день выдачи средств;

- 110 — день выдачи средств;

- 120 — последняя дата в месяце выплаты;

- 130 — сумма после перерасчета;

- 140 – налог с суммы с учетом перерасчета.

- По заработку по строкам:

- 100 — последний день зарплатного месяца;

- 110 — день выдачи зарплатных средств;

- 120 — следующий рабочий день после выдачи зарплатных средств;

- 130 – зарплатная сумма;

- 140 — налог с зарплаты.

- По переносу по строкам:

- 100 — день выдачи отпускных средств;

- 110 — день выдачи средств;

- 120 — последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 — налог с выданной суммы.

Второй раздел в расчете за полугодие:

Второй раздел в расчете за 9 месяцев:

Как отразить отпускные в 6 НДФЛ при болезни в отпуске

Болезнь не изменяет общие правила фиксации отпускных в расчете, если отпуск продлили на дни заболевания в том же месяце. Отпускная сумма в таком случае не меняется. Во втором разделе бухгалтер запишет:

- По отпускным по строкам:

- 100 — день выдачи средств;

- 110 — день выдачи средств;

- 120 — последняя дата в месяце выплаты;

- 130 – выданная сумма;

- 140 – налог с выданной суммы.

- По больничным по строкам:

- 100 — день выдачи больничных средств;

- 110 — день выдачи больничных средств;

- 120 — последняя дата в месяце выплаты;

- 130 — больничная сумма;

- 140 – налог с больничной суммы.

Как отразить отпускные в 6-НДФЛ при увольнении

Особого порядка для таких выплат не установлено, их фиксируют в расчете по обычным правилам, но отдельно от иных увольнительных сумм.

Отпускные 6 НДФЛ: как отчитаться

Сдать форму за отчетный период нужно к последнему дню следующего за ним месяца. Ближайшие сроки по расчету 6-НДФЛ смотрите в таблице 3.

Таблица 3. Отпускные 6 НДФЛ: как отчитаться

| Период по отчетности в 2018 году | Срок сдачи в инспекцию |

| полугодие | 31.07.18 |

| 9 месяцев |

Источник: https://www.BuhSoft.ru/article/1331-otpusknye-6-ndfl

Даты отпускных в 6-НДФЛ – об одной популярной ошибке

ПодробностиАвтор: Буданова Виктория Опубликовано: 21 июля 2017

Ох, уж этот 2 раздел в отчете 6-НДФЛ. Сколько всего написано и сказано тем не менее каждый квартал к нам обращаются пользователи с одной очень неприятной и очень распространённой ошибкой.

Думаю, многие из вас сталкивались с ситуацией, когда во втором разделе суммы «разбегаются» по двум разным блокам строк. Т.е. один блок строк с пустой 130 строкой, а другой – с пустой 140 строкой.

В своей новой статье я рассмотрю эту ошибку на примере начисления и выплаты отпускных в программах 1С: Зарплата и управление персоналом 8. А так как в редакциях 2.5 и 3.

1 проблема решается по-разному, то и примеры будем разбирать на разных программах с разными настройками.Итак, начнем с программы 1С: ЗУП 8, редакция 3.1.

1 июня сотруднику был начислен отпуск и в тот же день выплачен. Но обстоятельства немного изменились и выплату отпускных перенесли на 02.06. И вроде бухгалтер везде поменял даты, тем не менее, при заполнении 6-НДФЛ во втором разделе его поджидает вот такая печалька:

Да, многим взгрустнулось, глядя на эти два блока во втором разделе. Ну что ж. Давайте посмотрим на документы. Итак, мы помним, что раздел 2 «рисуется» двумя видами документов: начислением и выплатой. В нашем случае сначала откроем документ Отпуск. Здесь важной является Дата выплаты дохода. У нас она равна 02.06

Теперь откроем документы выплаты, т.е. Ведомость. И вроде дату в документе мы тоже изменили, никаких других дат здесь нет и на первый взгляд документ заполнен верно. Почему же суммы разбежались?

А вот теперь, небольшой секрет. В этом документе спрятана еще одна дата. Это дата получения дохода. Где ж ее найти? Давайте кликнем левой кнопкой мыши на сумме НДФЛ:

В результате откроется вот такое окно, в котором и прячется та самая Дата получения дохода.

Такая ситуация возникала потому, что мы правили дату документа выплаты после того, как он уже был сформирован. Т.е. сначала программа автоматически заполняет все верно.

А вот после наших правок, надо все внимательно перепроверить.

Итак, дату получения дохода можно поправить в этом открывшемся окне или в документе Ведомость нажать на кнопку Обновить налог.

При нажатии этой кнопки дата получения дохода автоматически изменится. Когда сотрудников в ведомости несколько, то удобнее конечно воспользоваться именно этой возможностью. После этого можно опять кликнуть по сумме НДФЛ и убедиться что дата изменилась.

После всех манипуляций возвращаемся в отчет 6-НДФЛ, перезаполняем и вуа-ля, наша ошибка в разделе 2 устранена.

А теперь рассмотрим ту же ситуацию в программе 1С: Зарплата и управление персоналом редакция 2.5. И в этой программе возможны два варианта возникновения и устранения такой ошибки в зависимости от настроек параметров учета.

Итак, на закладке Предприятие открываем настройки Параметров учета:

Далее переходим на закладку Расчет зарплаты. И здесь важным является настройка При начислении НДФЛ принимать исчисленный налог к учету как удержанный.

Установка этого флажка означает, что начисление и удержание в программе НДФЛ осуществляется одновременно. Т.е. в момент начисления НДФЛ сразу же происходит удержание, и эти сведения попадают в раздел 2 отчета 6-НДФЛ.

Итак, у нас начислен отпуск 02.06.17. Все данные в документе рассчитаны автоматически.

В расчете 6-НДФЛ отпускные отражены вот так:

Вернемся еще раз в начисление отпуска и посмотрим, какие движения по регистру НДФЛ расчеты с бюджетом делает этот документ:

Мы видим, что документ делает движения по регистру со знаком «плюс» – начисление НДФЛ и со знаком «минус» – удержание НДФЛ:

А теперь у нас изменились обстоятельства и выплату отпускных надо перенести на 01.06. Обычно бухгалтер поступит следующим образом: откроет документ начисление отпуска и поменяет дату выплаты дохода.

В этом случае ситуация в разделе 2 стала очень некрасивой:

Тут нас посещает замечательная идея, что надо изменить дату документа начисления отпуска:

Однако, честно вам признаюсь, что это никак не повлияло на заполнение раздела 2. Т.е. ситуация с «разбежавшимися» по разным блокам суммами не изменилась. Где же еще в этом документе «прячется» дата, влияющая на заполнение декларации. Все просто. Надо перейти на закладку Оплата и здесь есть еще одна дата получения дохода:

Изменив эту дату и перезаполнив 6-НДФЛ убедимся, что все в порядке с заполнением раздела 2:

А теперь рассмотрим этот же пример, при другой настройке расчета зарплаты, т.е. со снятым флажком При начислении НДФЛ принимать исчисленный налог к учету как удержанный.

При такой настройке документ Начисление отпуска делает движение в регистре НДФЛ расчеты с бюджетом только по начислению НДФЛ:

А удержание делается документом Зарплата к выплате, и именно этот документ делает движение в регистре со знаком «минус», т. е. фиксируется удержание налога:

Пока в программе все документы заполнены автоматически и последовательно. Поэтому в разделе 2 отпускные заполнены правильно:

А теперь поменяем в документе Начисление отпуска все даты, как в предыдущем случае.

Перезаполняем декларацию 6-НДФЛ и видим, что раздел все равно заполнен неверно. Даты в строках 100 и 110 различны:

Теперь нам остается только изменить дату документа выплаты отпуска. В отличие от программы редакции 3.1 в этом документе только одна дата и никаких пересчетов и обновлений НДФЛ тут нет.

Теперь остается только перезаполнить отчет 6-НДФЛ и убедиться, что ошибка устранена:

Вот и весь «секрет» дат отпускных в отчетности 6-НДФЛ. Конечно, многие из вас скажут: как все сложно и какая «непонятливая» программа.

Но ведь на самом деле все эти проблемы возникли вследствие того, что после того как в программе были автоматически заполнены все документы мы начинаем их править ручками. Да еще и как правило задним числом.

К сожалению, в этом случае для правильного заполнения 2 раздела придется немного «попотеть» и проанализировать все даты во всех исправляемых нами документах.

Надеюсь моя статья поможет вам справиться с одной из самых распространённых и самых неприятных ошибок отчетности 6-НДФЛ.

С вами была Виктория Буданова. Спасибо что Вы с нами. Успешных вам отчетных кампаний. Подписывайтесь на нашу рассылку, вступайте в группы в соц.сетях и будьте в курсе наших новостей.

| Руководитель службы заботыБуданова Виктория |

Подписывайтесь на наш канал в Telegram

Адрес канала<\p>

Далее переходим на закладку Расчет зарплаты. И здесь важным является настройка При начислении НДФЛ принимать исчисленный налог к учету как удержанный.

Источник: https://vc-bsoft.ru/konsalting/interesnye-stati/1s-zarplata/500-daty-otpusknykh-v-6-ndfl-ob-odnoj-populyarnoj-oshibke

Инструкция по заполнению 6-НДФЛ: общие правила и отражение отпуска

Удержание с зарплаты и отпускных руководитель отражает в унифицированной форме документа 6-НДФЛ, который отличается от 2-НДФЛ исчислением налога со всех доходов работника.

Правила оформления

В 2018 году появился обновленный образец 6-НДФЛ. Изменения внесены, чтобы правопреемник мог вовремя внести показатели и сдать 6-НДФЛ, если компания не успевает это сделать до реорганизации. Также изменился и сам бланк.

Оформление отпуска в 6-НДФЛ за 1 квартал 2018 года:

- Расчет формировать по утвержденному Порядку, заверенному ФНС РФ.

- Сведения брать из утвержденного списка по НДФЛ.

- Внести все числовые показатели. Если сумма равно нулю, то писать “0”.

- Декларацию заверяет руководитель организации.

- Если отчет отправляют по э/п, то его заверяют усиленной электронной подписью.

Титульный лист

При составлении отчета по новому формату документа нужно:

- В верхних строках указать ИНН, КПП, ФИО сотрудника.

- В «Номер корректировки» — отметить «000» при первой сдаче отчетности, а если это очередной отчет, то — «001», «002» (в зависимости от количества корректировок).

- «Период предоставления (код)» — «21».

- Налоговый год — 2018 (указывать текущий год).

- Указать код подразделения ФНС, в который направится отчетность:

- 212 — код регистрационного участка организации;

- 213 — код территориальной регистрации компании, как крупнейшего налогоплательщика;

- 220 — код участка нахождения филиала;

- 120 — для ИП;

- 320 — компаниям с патентным бухучетом.

- В «Достоверность и полнота сведений» указать:

- 1 — при подписании расчета уполномоченным налоговиком или руководителем предприятия;

- 2 — при подписании расчета доверенным представителем.

1 раздел

В «Обобщенные показатели» писать результат сложения всех доходов, которые были зачислены работнику, а также налоговых и удержанных вычетов. Для отражения нормативов за 1 кв 2018 года прописывают все приходы/расходы в период с 1 числа первого месяца 2018 года до 30 марта 2018. Сведения брать из утвержденного регистра. Пояснение граф 1 раздела:

2 раздел

Здесь прописывают:

- даты начисления и списания НДФЛ;

- сроки предъявления отчетности и перенесения средств в бюджет;

- итоги фактически полученных выплат сотрудникам и удержанного налога.

Пояснение граф 2 раздела:

Как отражать отпуск в 6-НДФЛ

Отправляя сотрудников в очередной ежегодный отпуск, эту информацию отражают в налоговом отчете 6-НДФЛ. Это регулирует ст. 122 ТК РФ. Но у каждого вида отдыха есть нюансы в заполнении. Так, отпуск бывает:

- переходящим;

- больничным;

- декретным;

- при увольнении;

- учебным;

- дополнительным.

Иногда сотрудника вызывают с отдыха, эта процедура называется отзыв из отпуска, которую также отражают в 6-НДФЛ. В таком случае работодатель производит корректировку отпуска и делает перерасчет отпускных выплат. Если сотрудник устроен официально, то любой из видов оплачивается руководителем. Соответственно, с этих выплат он уплачивает налог, за который отчитывается перед налоговой службой.

ВАЖНО! Уменьшение отпускных в 2018 году связано с тем, что теперь в расчет не включают: больничные, выплаты материальной помощи, командировочные, другие компенсации транспортных расходов.

Переходящий

Этот отпуск подразумевает под собой деление отдыха на части. Стандартное количество дней составляет 28 дней. Чаще сотрудники делят отпуск на два — по 14 дней.

Но законодательство предполагает и следующий вариант: разбить его на 3 или части. По закону одна из них составляет не менее 14 дней. Например, 4 части = 14 дней (первый) — 8 дней (второй) — 6 дней (третий).

За каждый из них работодатель делает расчет выплат, отражение которого обязательно в 6-НДФЛ.

Правила отражения переходящих отпускных:

- денежный размер отпускных отражают в указанный срок в первом разделе декларации с результатом сложения всех сумм, вне зависимости от периода, на который вышел отпуск;

- во второй раздел вносят «чистые» отпускные с указанием числа, месяца начисления и срока уплаты НДФЛ.

То есть в первом разделе указывают зачисленную сумму, а во втором — дату ее выплаты. Переходящий отпуск в 2017 году отражается в 6-НДФЛ по единым правилам, которые действуют и в текущем 2018 году.

Больничный

Уход с работы по болезни также отражают в 6 НДФЛ, главное, чтобы он облагался подоходным налогом. Так, больничный, связанный с беременностью и родами, налогом не облагается и указывать его в документе не нужно.

Правила указания больничных в 6-НДФЛ:

- 1 раздел — сумму пособия включают вместе с остальными выплатами;

- 2 раздел — дату оплаты больничного, выплаты отражают отдельно от других доходов.

Если сотрудник заболел во время очередного отпуска, то при предъявлении больничного листа, отдых будет продлен. Руководитель переносит оставшиеся дни отдыха на другую дату.

Дни и выплаты по больничным и отпускным отражаются в 6-НДФЛ после предъявления больничного листа. Показать эти данные в 6-НДФЛ можно с помощью перерасчета.

Корректировка данных указывается в строке документа 001 «Корректировка отпуска».

Декретный

Эти пособия не попадают под обложение налогом. Поэтому декретный отпуск не регистрируется в декларации. Также декретные и единовременное пособие не подлежат налогообложению по этой же причине. Такие выплаты в 6-НДФЛ не указывают.

Учебный

Работник, который совмещает учебную и трудовую деятельность, имеет право на предоставление учебного отпуска. Руководитель компании обязан оплатить этот период сотруднику. И доход с отпускных подлежит налогообложению. Поэтому это отражается в 6-НДФЛ.

Дополнительный

Предоставление дополнительных отпусков и порядок их выплат регламентируется ст.116 ТК РФ. Их указывают стандартным способом, с указанием кода дохода 2012. Именно он соответствует дополнительному отпуску.

Отпуск без сохранения заработной платы

Отдых без содержания предоставляется по письменному требованию работника, но после согласования с работодателем.

Но бывают ситуации, когда руководитель обязан дать несколько календарных дней для подобного отдыха. Это регламентирует ст. 128 ТК РФ.

Так как это отгул «за свой счет», то руководитель не делает никаких выплат работнику. Соответственно, этот отдых не подлежит налогообложению и не отражается в 6-НДФЛ.

Пример заполнения 6-НДФЛ

Сначала заполняют Титульный лист.

В первом разделе указывают выплаты физическим лицам, которые засчитаны за отчетный период, а также вычеты и налоги.

А во втором даты и сумму фактического начисления и поступления дохода.

6-НДФЛ — это важный документ в налоговой и бухгалтерской отчетности. Его заполнение не требует серьезных знаний, главное — сосредоточенность, внимание и следование законодательству.

Источник: http://NalogObzor.info/node/3377