Налоговый вычет за онлайн-кассу

Помните, как несколько лет назад предприниматели на ЕНВД и патенте радовались, что их освободили от использования контрольно-кассовой техники вообще? Радость была, как водится, недолгой: закон № 54 ФЗ опять загреб всех под одну гребенку. Теперь всем нужно применять онлайн-кассы — вне зависимости от режима налогообложения.

Бизнес-сообщество удивилось. “Зачем нам передавать данные о выручке в налоговую, если выплаты в бюджет все равно от нее не зависят?” — вопрошали возмущенные предприниматели. Эти вопросы так и остались без ответов. Однако правительство приготовило бизнесу небольшой, но приятный сюрприз.

Плательщикам единого налога на вмененный доход и пользователям ПСН кассу фактически подарят. При ее покупке они имеют право получить налоговый вычет — до 18 тысяч рублей.

О том, как его получить, когда и в какие сроки это делать и кто имеет на эту льготу право — читайте в нашей статье.

Сроки перехода на онлайн-кассы предпринимателей на ЕНВД и патенте

Кстати, сроки перехода на интернет-ККТ для тех, кто платит налоги по ЕНВД и ПСН, тоже оказались максимально отдаленными. Если основная часть предпринимателей давно работают с новыми кассами, то эта категория еще только начинает свой тернистый путь к новому закону. Итак в какие сроки начинают работу на онлайн-кассах ЕНВД и патент:

- Уже сейчас обязаны применять новое оборудование все ИП и юридические лица — регистрация старых касс в настоящее время прекращена. Купить классический кассовый аппарат тоже почти невозможно — они доступны только на вторичном рынке, да и те в основном б/у. Поэтому логично, что если вы только открываете собственное дело или покупаете в свой магазин новый кассовый аппарат — единственным вариантом будет онлайн-касса, другого варианта просто нет.

- С 1 июля 2018 года купить ККТ нового поколения обязаны все ИП на ЕНВД и ПСН, использующие наемный труд. Отметим, что это касается исключительно розничной торговли.

- С 1 июля 2019 года переходят на онлайн-кассы те ИП, кто работает в сфере общественного питания или торговли и те, кто не использует труд наемных работников.

Индивидуальные предприниматели и организации, оказывающие услуги населению, также перейдут на интернет-кассы в только в следующем году — вне зависимости от формы налогообложения. Правда, до этого времени они обязаны выдавать своим клиентам бланки строгой отчетности — БСО.

Как предпринимателям на ЕНВД и патенте получить налоговый вычет при покупке онлайн-кассы

Бизнесмены, приобретающие у государства патент на свой вид деятельности, не сдают налоговые декларации. Поэтому технически оформление налогового вычета в случае с ЕНВД и ПСН будет кардинально отличаться.

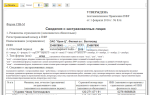

Оформление налогового вычета для плательщиков ЕНВД

Предприниматели, которые платят единый налог на вмененный доход, обязаны сдавать в органы ФНС ежеквартальные декларации. Если в течение отчетного периода или раньше была куплена онлайн-касса, в документе нужно отразить затраты на покупку.

Это касается не только самого кассового аппарата, но и фискального накопителя, программного обеспечения и работ по настройке и регистрации.

К декларации необходимо приложить пакет документов, который мы приведем ниже — он будет общим для ЕНВД и патента.

Оформление налогового вычета для плательщиков ПСН

Как мы писали выше, пользователи патента не сдают налоговые декларации. Поэтому возврат денег производится на основании личного заявления. Загвоздка состоит в том, что официальную форму заявления ФНС на данный момент не разработала. Как же быть? Очень просто — заявление пишется в свободной форме.

В заявлении нужно указать:

- модели кассовых аппаратов;

- регистрационные номера касс, присвоенных при регистрации в налоговой;

- заводские номера онлайн-касс;

- сумму расходов на покупку техники;

- ФИО индивидуального предпринимателя, его ИНН;

- номер патента.

Список документов, которые нужно приложить к заявлению или декларации

Для подтвержения расходов на приобретений онлайн-касс для ЕНВД и ПСН к декларации (заявлению) прикладываются следующие документы:

- кассовый и товарный чек на кассовый аппарат;

- кассовый и товарный чек на фискальный накопитель;

- договор на оказание услуг по настройкам, подключениям и регистрации;

- акт выполненных работ по настройкам, подключениям и регистрации;

- акт выполненных работ по модернизации старой кассы, если устройство подверглось апгрейду.

Документы сдаются в налоговый орган по месту ведения бизнеса. Если куплено несколько кассовых аппаратов, бумаги сдаются на каждую в отдельности.

На какую сумму налогового вычета можно рассчитывать

Согласно Федеральному закону № 349 ФЗ, подписанному президентом Путиным 27.11.2017 года, сумма вычета может составлять до 18 тысяч рублей за каждый кассовый аппарат. Если учесть, что эта сумма сопоставима со средней ценой кассового аппарата, государство фактически дарит онлайн-кассу предпринимателям на ЕНВД и ПСН.

Если сумма налогов за отчетный период превышает 18 тысяч рублей, оставшуюся часть можно перенести на следующий — и так вплоть до полного исчерпания этой суммы. Тоже самое и с патентом. Если купленный патент стоит меньше 18 тысяч, то сначала можно вернуть полную его полную стоимость, а следующий уменьшить на величину остатков.

Сроки действия налоговых льгот

Бизнесмены на ЕНВД и патенте, использующие наемных работников, имеют право на налоговый вычет только в том случае, если кассовый аппарат зарегистрирован до 1 июля 2018 года. Тоже самое касается предпринимателей, работающих в сфере розничной торговли и общественного питания.

У всех остальных индивидуальных предпринимателей право использования налоговой льготы есть еще больше года. Правда, таких немного — это бизнесмены, оказывающие услуги населению и те, кто владеет вендинговыми автоматами. Они должны приобрести и зарегистрировать онлайн-кассу до 1 июля 2019 года.

Важный момент — федеральный закон № 349 ФЗ распространяется только на кассовые аппараты, зарегистрированные в налоговых органах после 1 февраля 2017 года. За технику, поставленную на учет раньше этой даты, получить налоговый вычет не получится.

Закон не распространяется на кассовые аппараты, купленные, но не поставленные на учет в налоговых органах. Как мы писали выше, в заявлении (декларации) нужно указывать индивидуальный регистрационный номер устройства, а он присваивается только при постановке на учет в налоговой. Поэтому нет смысла откладывать с регистрацией, иначе с льготами можно и пролететь.

Бонусы, приготовленные операторами фискальных данных

Все кассовые чеки, пробитые на онлайн-кассе, отправляются прямиком в облачный сервис, предоставляемый операторами фискальных данных, — ОФД. Это промежуточное звено между вами и налоговой. Именно отсюда фискальные документы улетают в ФНС и покупателю, если тот попросит.

Так вот, некоторые операторы предлагают бесплатное обслуживание для предпринимателей на ЕНВД и патенте. Правда, недолго: срок действия большинства предложений — до 1 августа или июля 2018 года. Для того чтобы воспользоваться услугой, нужно соблюсти ряд условий:

- сам кассовый аппарат не должен быть зарегистрирован у оператора ранее;

- нужно зарегистрировать на сайте ОФД личный кабинет, если это не было сделано раньше;

- можно зарегистрировать кассу, ранее передававшую данные через другого ОФД.

Большинство операторов фискальных данных не ограничивают количество кассовых аппаратов, которые будут обслуживаться бесплатно. Поэтому самое время купить новый кассовый аппарат. Сделать это все равно рано или поздно придется, а сейчас есть возможность провернуть переход с максимальными выгодами.

За что предприниматели любят ЕНВД и ПСН

Все просто — при этих налоговых режимах сумма уплаченного налога не зависит от выручки. Вы оплачиваете стоимость патента или налог в фиксированном размере, который зависит от площади помещения и сферы деятельности, а также расположения торговой точки. Если быть до конца честными, есть масса способов занизить платеж ЕНВД — как законных, так и не очень.

К законному способу относится уменьшение платежа на сумму страховых и пенсионных взносов, уплаченных в бюджет в течение отчетного периода. Если взносы превышают сумму налога — то платить ничего не придется. Это касается как взносов на самого индивидуального предпринимателя, так и на его наемных работников, если таковые имеются.

Менее честный способ уменьшить налог — занизить площадь помещения.

Согласно налоговому кодексу, площадь определяется на основании правоустанавливающих документов — договора собственности или аренды, а также справки из БТИ.

Причем в расчет берется только площадь торгового зала — где выставлен товар и обслуживаются покупатели. Большинство предпринимателей ставят эту цифру “от балды” — то есть как можно меньшую.

Договориться с арендодателем, как правило, не проблема — ему абсолютно до фонаря, какой метраж прописан в договоре. Проверяют этот момент очень редко. Особенно это касается небольших магазинчиков — они попросту никому неинтересны. Тем более, о проверках предупреждают заранее и письменно — всегда есть время подготовиться к визиту налоговой.

Другой способ заключается в следующем. Вы снимаете целое помещение или являетесь его владельцем. Можно вписать еще несколько ИП или юрлиц на праве субаренды.

В результате по бумагам вы как будто снимаете в помещении небольшой угол, а все остальное — кто-то другой, кого вы в глаза не видели. Предприниматели на ЕНВД активно используют все эти подходы.

Ставка ЕНВД в целом, мягко говоря, завышена — в центре, например, Нижнего Новгорода, за помещение 20 квадратных метров нужно платить государству 10 тысяч рублей в месяц.

А еще ЕНВД и патент любят за возможность работать без кассового аппарат. Вернее, любили — до принятия 54-го федерального закона, обязывающего применять онлайн-ККТ и эти категории предпринимателей. Что это значит? А то, что государство по каким-то причинам захотело увидеть выручку бизнеса на вмененке и ПСН.

Зачем ему эта информация — можно только гадать. Многие предприниматели не без основания беспокоятся, что это нужно для очередного закручивания гаек. Увидев ваши доходы, правительство может решить, что содрать с вас можно гораздо больше, нежели по ЕНВД или патенту.

Именно по этой причине государство заманивает бизнес в онлайн-отчетность, фактически спонсируя покупку онлайн-касс.

На что нужно обратить внимание при покупке онлайн-кассы

Покупая кассовый аппарат, убедитесь, что выбранная модель есть в реестре Федеральной налоговой службы. Иначе на учет технику не поставить — регистрируются только онлайн-кассы, включенные в реестр. Актуальный список размещен на сайте ФНС.

Тоже самое касается фискальных накопителей к кассовым аппаратам. Они также внесены в реестр налоговой.

Для передачи фискальных данных в налоговую необходимо заключить договор с ОФД. Это организация, уполномоченная налоговой на обработку и хранение фискальных данных. Таких организаций — на данный момент 18. Список действующих ОФД размещен также на сайте ФНС.

Выбор кассового аппарата зависит от вида бизнеса, объемов продаж, номенклатуры товаров и услуг и других факторов. Онлайн-кассы бывают переносные и стационарные, есть большие POS-системы и небольшие смарт-терминалы. Стоимость устройств начинается с 9 000 рублей без фискального накопителя. ФН на 13 месяцев стоит около 6000 рублей.

Годовой договор с оператором фискальных данных обойдется предпринимателю в 3000 рублей. После нехитрых математических подсчетов становится понятно, что стоимость компенсации от государства вполне покроет бюджетную онлайн-кассу.

Торопитесь, пока государство не передумало: кассу покупать все равно придется, а вот с компенсацией можно и опоздать.

Источник: https://onlinekassa.pro/nalogovyy-vychet-za-online-kassu/

Статьи

После вступления в силу поправок к 54-ФЗ о применении контрольно-кассовой техники почти все владельцы бизнеса обязаны перейти на онлайн кассовые аппараты, что, конечно, подразумевает дополнительную статью расходов на приобретение онлайн ККТ и дополнительные расходы.

Но есть и положительный момент в этой ситуации, с 1 января 2018 года в закон были внесены поправки, которые позволяют получить компенсацию — налоговый вычет на покупку онлайн кассы. ИП на ЕНВД и патенте, которые прошли процедуру постановки кассы на учет могут получить денежную компенсацию за покупку кассы. Все остальные компенсацию не получают.

Чтобы получить налоговый вычет, предприниматели, имеющие сотрудников по найму, должны успеть зарегистрировать ККТ и запросить вычет до 1 июля 2018 года. Те же, у кого нет наемных сотруддников могут запросить денежную компенсацию до 1 июля 2019 года. Сумма компенсационных выплат составит максимум 18 000р. Можно уменьшить налог на стоимость каждой кассы, которая у Вас есть.

Важно, что в эту сумму входит не только стоимость самого аппарата, но и подключение, настройка и техобслуживание. Чтобы получить налоговый вычет за покупку онлайн кассы для ИП на ЕНВД необходимо: подать декларацию с прописанными затратами на покупку ККТ в ИФНС, где вы состоите на учёте (необходимо подтвердить затраты приложенными чеками). Налог будет уменьшен на указанную сумму.

Если вы потратили на онлайн-кассы больше, чем ваш ежеквартальный налог, можете уменьшить его на оставшуюся сумму в следующем квартале.

ИП на патенте получат налоговый вычет, когда: в ИФНС будет отправлено уведомление об уменьшении суммы налога (заполняется в произвольной форме, потому что официальная ещё не утверждена) Если налоги за 2018 год Вами уже были проплачены, Вы также можете подать заявление на возврат средств в налоговую службу.

Для этого потребуется отправить в свою налоговую заполненную форму по почте — заказным письмом — средства будут возвращены на счет, с которого производилась оплата налогов.

Далее, Вы можете прочитать интервью с начальником Управления оперативного контроля ФНС России Андреем Владимировичем Будариным, в котором Юлия Русинова (Директор по развитию бизнеса фискальных решений компании АТОЛ) обсуждают популярные вопросы, касательно получения налогового вычета ИП и ООО.

ЮР: Что собой представляет налоговый вычет? И в какой период он может быть использован?

АБ: Налоговый вычет — это уменьшение суммы налога, исчисленного к уплате налогоплательщиком.

Для предпринимателей, осуществляющих розничную торговлю или оказывающих услуги, связанные с общественным питанием, с привлечением наемных работников, налоговый вычет в связи с приобретением онлайн-касс может быть использован для уменьшения суммы ЕНВД или налога на Патент за налоговые периоды 2018 года, но не ранее того периода, в котором была зарегистрирована касса.

Все остальные индивидуальные предприниматели на ЕНВД и Патенте смогут использовать вычет для уменьшения исчисленных налогов в период 2018 — 2019 годов, но также не ранее периода, когда была зарегистрирована касса.

ЮР: Много вопросов возникает по поводу максимальной суммы налогового вычета. Можете пояснить, как будет производиться расчет?

АБ: Сумма, на которую может рассчитывать налогоплательщик, — 18000 рублей. Хочу подчеркнуть, что эту сумму, до 18000 рублей, пользователь вправе получить за каждую единицу контрольно-кассовой техники, которую он зарегистрировал. То есть если он, к примеру, приобрел 5 касс, соответственно сумма вычета может составить до 90000 рублей.

ЮР: Какие установлены условия получения налогового вычета?

АБ: Условие на самом деле одно — своевременная регистрация кассы. Для предпринимателей, осуществляющих розничную торговлю или оказывающих услуги, связанные с общественным питанием, с привлечением наемных работников, смогут получить вычет, если зарегистрируют кассу в период с 1 февраля 2017 года до 1 июля 2018 года.

Все остальные индивидуальные предприниматели на ЕНВД и Патенте смогут получить вычет, если зарегистрируют кассу в период с 1 февраля 2017 года до 1 июля 2019 года.

ЮР: Как сейчас реализована процедура оформления вычета и какие данные необходимо предоставить?

Оформление вычетов для плательщиков ЕНВД будет осуществляться на основе декларации, а для плательщиков Патента — на основании заявления. И в том и в другом случае в документах необходимо будет предоставить определенные сведения о кассе, такие как регистрационный номер, наименование модели, а также сумма понесенных расходов на покупку.

В настоящее время ведется работа по автоматизации процесса получения вычета, но, пока таких механизмов нет, действует порядок, описанный в Федеральном законе № 349, — плательщик может подать заявление на получение вычета в связи с покупкой онлайн-кассы в свободной форме, указав в нем обязательные реквизиты, прописанные в статье 2 вышеназванного закона.

ЮР: Смогут ли получить вычет предприниматели (интернет‑магазины), которые не купили кассу, а взяли ее в аренду?

АБ: Если обратиться к формулировкам Налогового кодекса, то вычет предоставляется именно на расходы, связанные с приобретением ККТ. В эти расходы могут быть включены услуги, сопутствующие приобретению кассы, такие как доставка, настройка, установка, даже, в принципе, услуги операторов фискальных данных.

Но расходы на аренду никак нельзя отнести к расходам на приобретение кассы. Поэтому взятая в аренду касса не может считаться расходом, на который может быть уменьшено налоговое обязательство. Однако при аренде кассы, так же как и при покупке кассы, потребуется приобрести услуги ОФД и ФН.

Вот на эти расходы можно получить налоговый вычет.

ЮР: Еще один из вопросов, интересующих пользователей, — может ли предприниматель полностью использовать сумму вычета, если она превышает сумму налога, исчисленную к уплате?

АБ: Рассмотрим ситуацию на примере плательщика Патента. Так, если у него есть несколько патентов и при исчислении налога по одному из них расходы по приобретению кассы превысили сумму исчисленного налога, то он вправе уменьшить сумму налога, исчисленную уже по другому Патенту, на сумму превышения (то есть использовать остаток вычета).

Приведем пример в цифрах. Предположим, расходы на покупку кассы составили 23000 руб., соответственно максимальная сумма вычета, на которую может быть уменьшен налог, — 18000 руб. У налогоплательщика есть два патента. Налог по первому патенту составил 12000 руб., а налог по второму — 9000 руб.

Таким образом, налогоплательщик может полностью покрыть выплату налога по первому патенту. После уменьшения суммы первого налога от суммы вычета останется 6000 руб., и налогоплательщик может уменьшить сумму налога по второму Патенту (9000 руб.) на этот остаток 6000 руб.

В результате предприниматель полностью использовал вычет, и к уплате налога по двум патентам останется сумма в 3000 руб.

Таким образом, Налоговый вычет за покупку кассы могут получить исключительно ИП на ЕНВД и Патенте. Организации на ЕНВД такого права не имеют!

Также, Федеральная налоговая служба в своем письме от 04.04.2018 № СД-4-3/6343@ опубликовала форму уведомления об уменьшении налога при патентной системе налогообложения на сумму расходов по приобретению кассовой техники. Указанное уведомление подается индивидуальными предпринимателями, которые желают применить налоговый вычет по расходам на онлайн-кассы. Однако уведомление о вычете может быть направлено и в произвольной форме, как сообщалось ранее.

Скачать уведомление об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, на сумму расходов по приобретению контрольно-кассовой техники Вы можете здесь

Источник: http://f-service.su/articles/nalogovyy-vychet-za-onlayn-kassu/

Как получить налоговый вычет за онлайн кассу в 2018 году — Все о финансах

8 (800) 350-23-69 доб. 360

Налоговый вычет за онлайн-кассу призван стимулировать приобретение устройства, помогающего одновременно и передавать необходимую информацию о покупках в ФНС, хранить обработанные чеки и вести учет совершенных сделок.

Онлайн-касса или касса с фискальным накопителем, облегчает ведение учета, избавляя от необходимости вручную обрабатывать чеки и другие первичные документы бухгалтерского учета.

Вычет за приобретение устройства, снижающий сумму налога, могут использовать индивидуальные предприниматели, выбравшие патентную систему налогообложения или ЕНДВ.

Что такое онлайн-касса

Фискальные органы уделяют все больше внимания контролю за розничными платежами.

С 1 января 2018 года вступили в силу поправки к закону № 54-ФЗ, регулирующий применение такого вида контрольно-кассовой техники как онлайн-кассы и возможность получения вычета по налогам при его приобретении.

Она представляет собой устройство, передающее сведения о сделках в ФНС через оператора фискальных данных, с которым предприниматель обязан подписать договор об оказании данного типа услуг.

Большинство моделей касс интегрируются с программами, предназначенными для ведения бухгалтерского и налогового учета (1С, Мой Склад и другими), позволяя сразу вводить информацию о совершенных покупках в базы данных. Среди функций устройства:

- контроль за остатками на складе;

- обработка и передача информации;

- интеграция с весами, расчет цены продукта по его массе.

Нормативно-правовое регулирование вычетов

Для многих бизнесменов введение необходимости приобретения новых технических устройств стало неожиданностью. Вычет при покупке онлайн-кассы для ИП установлен Налоговым кодексом, поправки в который были внесены законом №349-ФЗ.

Это право предоставлено только тем ИП, которые выбрали в качестве системы налогообложения патентную или единый налог на вмененный доход. Для предпринимателей, применяющих ЕНДВ, необходимо обращаться к формулировкам ст. 346.32 НК РФ.

Для ИП на УСН такое право законом не предоставлено.

Решение стимулировать ИП предоставлением возможности единоразово снизить размер платежей в бюджет было принято в связи с тем, что до 2018 года у предпринимателей, применяющих патенты или ЕНВД, не было необходимости обязательно устанавливать ККТ для расчетов с потребителями.

Сроки установки кассы:

- до 01.07.2018 –для ИП, работающих в розничной торговле и сфере общественного питания и имеющих сотрудников, работающих только по трудовым контрактам. Если работники заключили гражданско-правовое соглашение (поручение, подряда, договор на оказание услуг) на ИП это требование по срокам установи и начала работы кассы не распространяется;

Источник: https://vseofinansah.ru/nalogi/nalogovyj-vychet-za-onlajn-kassu

Налоговый вычет за онлайн кассу

На сегодняшний день, возникает достаточно актуальный и часто запрашиваемый вопрос у многих граждан, за что можно получить налоговый вычет и какие документы для этого необходимы. В данной статье мы рассмотрим, так сказать свежий, недавно появившийся в предпринимательстве налоговый вычет за покупку онлайн кассы.

Кому положен вычет

Начать следует всё-таки с того, кому полагается данный вычет.

Несмотря на то, что онлайн кассы по мере их приобретения, в зависимости от сроков перехода, основываясь на законе о применение ККТ, всё больше и больше внедряются в сферу бизнеса, но далеко не все могут уменьшить сумму единого налога.

Рассматривая это как льготу, в данную категорию входят индивидуальные предприниматели, которые ведут свою коммерческую деятельность на ЕНВД и патенте, только эти два налоговых режима позволяют подать заявление на получение налогового вычета за онлайн кассы.

Сумма налогового вычета

На рынке услуг реализации ККТ, стоимость онлайн касс варьируется по-разному, и вернуть часть денежных средств возможно не только за её покупку, но и за сопутствующие, связанные с этим затраты. В список таких затрат входит приобретение фискального накопителя, установка программного обеспечения, услуги по настройке кассы и т.п.

Главное, отразить всё это в своём заявление, когда будете предъявлять его в налоговую инспекцию. Как уже говорилось, цены на покупку ККТ и сопутствующие расходы, могут быть разные, поэтому лимит возврата установлен до 18000 рублей, но за каждую отдельную кассу.

То есть, сколько кассовых аппаратов вы приобрели и потратились на их внедрение, к каждой из них и будет применяться вычет.

ЧИТАТЬ > Обзор онлайн-касс от Мегафон

Сроки получения вычета

Главное условие, уменьшения суммы облагаемого налога на сумму расходов, для ИП работающих на ЕНВД и применяющих патент, это зарегистрировать новые онлайн кассы в период с 1 февраля 2017 года по 1 июля 2018 года для сфер розничной торговли, общественного питания и вендинга, имеющих наемных работников. Такие ИП могут получить вычет только за 2018 год.

ИП занятые в тех же сферах, только без работников, которые по закону обязаны установить и зарегистрировать кассы в период с 1 февраля 2017 по 1 июля 2019, могут уменьшить сумму налога уже за 2018 и 2019 налоговые периоды.

Единственное что, вычет нельзя получить вычет за период, предшествующий сроку регистрации онлайн кассы в реестре ККТ налоговой инспекции, и сроки после которых кончается право на льготу, является последним днём перехода на новые ККТ – это 1 июля 2019 года.

Также действуют поквартальные условия определения суммы налогового вычета.

Если предприниматель зарегистрировал онлайн кассу в 1 квартале налогового периода, то возможно уменьшить налог, на всю сумму в размере не более 18000 рублей.

При покупке и регистрации кассы со 2 или последующих кварталов, сумма вычета будет сокращаться пропорционально каждому кварталу, то есть будет меньше на каждые 4500 рублей.

Как вернуть

Узнав кто, сколько и когда может претендовать на вычет и уменьшить налоги на сумму расходов, опишем детально процесс оформления льготы.

Для индивидуальных предпринимателей определены две формы подачи документов на получения вычета.

Помимо подачи налоговой декларации, предпринимателями предоставляется заявление в простой форме, где необходимо отразить необходимую информацию, главное чтобы в нём были следующие пункты:

- Налоговый период

- ФИО ИП

- ИНН

- Номер и дата патента

- Заводской номер ККТ

- Регистрационный номер, присвоенный ФНС

- Дата регистрации ККТ в налоговой

- Сумма расходов на приобретение ККТ

- Сроки уплаты и сумма уменьшения платежей

Как только заявление будет составлено, его необходимо направить в налоговый орган, это можно сделать как лично в письменном виде, так и в электронном формате, через официальный сайт ФНС nalog.ru, в соответствующем разделе электронных услуг для индивидуальных предпринимателей в личном кабинете.

Далее налоговый инспектор, принявший от вас заявление об уменьшение суммы налога за каждую единицу ККТ, проверит предоставленную информацию на достоверность, после чего, проинформирует о результатах проверки. Если налоговым сотрудником будет выявлен факт нарушения в несоответствии требованиям или допущения ошибки, то заявление ИП будет отклонено.

В таком случае уплатить налог придётся в полной мере, но позже можно будет подать заявление с исправлениями повторно.

ЧИТАТЬ > Онлайн-касса Эвотор

Подведём итоги, что нужно для получения налогового вычета и каким требованиям нужно соответствовать.

- Вы должны быть ИП на ЕНВД или патенте

- Зарегистрировать ККТ в требуемые законодательством сроки ФНС

- Приобретённая касса должна быть включена в новый реестр ККТ

Если все требования соблюдены, то смело можно писать заявление по месту учёта в налоговый орган.

Источник: https://nalogtoday.ru/nalogovyj-vychet-za-onlajn-kassu/

Налоговый вычет за онлайн-кассу

С 1 января 2018 года некоторые предприниматели имеют право на налоговый вычет за онлайн-кассу по закону от 27.11.2017 № 349-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации».

Вычесть расходы на онлайн-кассу из суммы налога разрешено тем индивидуальным предпринимателям, которые применяют патентную систему налогообложения или платят единый налог на вмененный доход.

Таким образом можно вернуть до 18 тысяч рублей на каждую кассу. В сумму вычета можно включить расходы на кассовый аппарат, ОФД, фискальный накопитель, программы и услуги ЦТО.

При покупке нескольких онлайн касс вы получите компенсацию за каждую в пределах установленного лимита. Например, если вы купили одну ККТ за 15 тысяч руб. и вторую за 23 тысячи руб., можете получить два вычета — 15 тысяч руб. и 18 тысяч руб.

Льгота распространяется не на все онлайн кассы. Есть условия, которые обязательно нужно соблюдать:

- налоговый вычет предоставляется только на ККТ, включенные в официальный реестр ФНС.

- кассу обязательно нужно поставить на учет.

Желательно зарегистрировать ККТ сразу после приобретения. Налоговый вычет по онлайн-кассам не распространяется на этап, который был до регистрации ККТ.

ИП на ПСН или ЕНВД в сфере розничной торговли или общественного питания, имеющие сотрудников на трудовых договорах, имеют все шансы получить вычет, если зарегистрировали кассу с 1 февраля 2017 до 1 июля 2018 года. Таким образом, они могут получить налоговый вычет при приобретении онлайн-ККТ только в 2018.

Остальные ИП на ЕНВД и ПСН могут получить вычет, если зарегистрировали ККТ с 1 февраля 2017 до 1 июля 2019 года.

При совмещении патента и ЕНВД налоговый вычет при покупке онлайн-кассы возможно получать лишь только по одному режиму.

Вычет по ЕНВД при покупке онлайн-кассы

При покупке кассы на ЕНВД налоговый вычет нельзя получить за период, который предшествовал регистрации онлайн-кассы. Сумма налога уменьшается при исчислении за налоговые периоды 2018 и 2019 годов, но не раньше периода, в котором был зарегистрирован аппарат. В случае если сумма ЕНВД меньше вычета за онлайн-кассу, то можно перенести остаток на следующие периоды до конца 2019 года.

Налоговый вычет на ККТ для ПСН

Для ИП на ПСН сумма налога уменьшается за периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ. Если затраты превышают лимит, остаток учитывается при начислении налогов за следующие периоды. А если сумма налога оказалась меньше затрат, можно уменьшить патент с других видов деятельности, если для них используется касса.

Как получить налоговый вычет при покупке онлайн-кассы

Чтобы оформить налоговый вычет, индивидуальные предприниматели на ЕНВД обязаны подать налоговую декларацию и отобразить в ней затраты на ККТ. ФНС добавила в декларацию раздел про вычет за кассу. В разделе нужно указать данные кассы и сумму расходов на покупку.

Предпринимателям на ПСН необходимо предоставить в налоговую уведомление об уменьшении суммы платежа по патенту. Не так давно (Письмо Федеральной налоговой службы№СД-4-3/6343@ от 04.04.2018) в ФНС подготовили рекомендуемую форму уведомления для ИП на ПСН. Причем ИП может подать такое уведомление одновременно с заявлением на получение нового патента.

В ФНС предупредили, что форма уведомления рекомендуемая, не обязательно использовать именно ее. Можно направить уведомление и в свободной форме.

В уведомлении в свободной форме нужно обязательно указать:

- ФИО;

- ИНН;

- дату и номер патента;

- сумму вычета и дату уплаты налога;

- название кассы и заводской номер;

- сумму затрат на ККТ.

В случае если вы уже оплатили сумму, из которой желали бы получить вычет за онлайн-кассу, то вам необходимо подать в налоговую заявление о возврате излишне уплаченного налога.

К декларации или уведомлению необходимо прикладывать документ, подтверждающий затраты на покупку кассы, фискального накопителя, программного обеспечения, выполнение работ по их настройке и оказание соответствующих услуг, в том числе — на модернизацию старой кассы.

Документы подаются в налоговую инспекцию, где вы состоите на учете как налогоплательщик и куда уплатили или собираетесь уплатить налог, из которого желаете получить вычет.

Источник: http://resnet.ru/nalogovyj-vychet-za-onlajn-kassu/

Законопроект о налоговом вычете на приобретение онлайн-кассы одобрен Госдумой | IT-компания Простые решения

16 ноября 2017 года

Законопроект принят в третьем чтении и по сути предпринимателям можно рассчитывать на льготы. ИП на ЕНВД и ПСН смогут вернуть до 18 000 рублей из расходов на покупку каждой онлайн-кассы и сопутствующие элементы.

В Госдуме в третьем (финальном) чтении одобрен законопроект №18416-7 «О внесении изменений в часть вторую Налогового кодекса Российской Федерации». Согласно законопроекту ИП на ЕНВД и ПСН, которые приобрели новую контрольно-кассовую технику, имеют право уменьшить сумму единого налога на сумму расходов по покупке кассы.

Что считается расходами?

Это затраты на покупку ККТ, фискального накопителя, необходимого программного обеспечения, услуги по настройке и регистрации контрольно-кассовой техники. Изначально предполагалось, что вычету подлежат исключительно затраты на сам кассовый аппарат. Но в доработанном тексте законопроекта разрешено вычесть также затраты на фискальный накопитель, ПО и прочее расходы.

На какую сумму можно уменьшить налог?

Сумму налога можно уменьшить на сумму расходов по приобретению ККТ, но не более 18 000 рублей на каждый экземпляр кассовой техники. Вычет на указанную сумму будет производиться не из налоговой базы, а из суммы исчисленного налога.

Кто может рассчитывать на вычет?

На вычет могут рассчитывать только индивидуальные предприниматели на специальных налоговых режимах — ПСН и ЕНВД. И только в том случае если они официально зарегистрируют ККТ в ФНС в определенные сроки. После этого они смогут получить льготу при уплате ЕНВД или при оплате патента.

| ИП на ЕНВД: кроме розничной торговли и общепита, в том числе ИП без сотрудников | с 01.02.2017до 01.07.2019 | 2018 и 2019 годы, но не ранее налогового периода, в котором зарегистрирована ККТ |

| ИП на ЕНВД: розничная торговля и общепит с наемными сотрудниками | с 01.02.2017до 01.07.2018 | 2018 год, но не ранее налогового периода, в котором зарегистрирована ККТ |

| ИП на ПСН кроме розничной торговли и общепита, в том числе ИП без сотрудников | с 01.02.2017до 01.07.2019 | Налоговые периоды, которые начинаются в 2018 и 2019 годах и завершаются после регистрации ККТ |

| ИП на ПСН: розничная торговля и общепит с наемными сотрудниками | с 01.02.2017до 01.07.2018 | Налоговые периоды, которые начинаются в 2018 году и завершаются после регистрации ККТ |

Теперь проект закона должен быть направлен в Совет Федерации, а затем — на подпись Президенту РФ. Но в данном случае это скорее формальности. В будущих новостях мы расскажем каким именно образом на практике можно будет получить льготу. Следите за нашими новостями.

Источник: https://pro126.ru/news/detail/index.php?ID=932

Как оформить налоговый вычет за онлайн-кассу

Олег Бахмутский

10.12.2017

27 ноября 2017 года президент подписал 349-Федеральный Закон. В нём указано, кто сможет получить налоговый вычет за покупку ККТ. С 1 января закон вступит в силу. Мы с ним ознакомились и собрали для вас самую важную информацию.

Вычет получат ИП на ЕНВД и патенте

Индивидуальные предприниматели, работающие по ПСН и ЕНВД, смогут вернуть налоговый вычет за контрольно-кассовую технику, которую они купили или модернизировали для подготовки к 54-ФЗ.

Важно вовремя зарегистрировать кассу и успеть получить вычет

Эксперты прогнозируют огромный ажиотаж на онлайн-кассы в 2018 и 2019 году, а налоговая грозит штрафами за невыполнение требований 54-ФЗ. Мы рекомендуем приобрести кассу заранее, чтобы обезопасить ваш бизнес.

Касса должна быть зарегистрирована с 01.02.2017 года до 1.07.2019. ИП на ЕНВД получат вычет во время налоговых периодов 2018 и 2019 годов. ИП на ПСН — после регистрации кассы при расчете налога за тот год, в котором зарегистрировали кассу (2018 или 2019).

Исключение — торговля и общепит с наемными сотрудниками. Эти предприниматели должны зарегистрировать кассу до 1 июля 2018 года. Свои вычеты они получат за налоговые периоды 2018 года.

В эту сумму можно включить затраты на покупку ККТ, фискального накопителя, необходимых программ, стоимость услуг по настройке и модернизации ККТ.

Вычет начисляется только за кассы, входящие в реестр ККТ.

У ип на патенте и енвд работают разные способы оформления вычета

ИП на «вмененке» для оформления вычета подают налоговую декларацию.

ИП на ПСН пишут заявление в письменном или электронном виде (в этом случае нужна электронная подпись). В законе упоминается специальная форма, по которой составляется заявление. К началу декабря она ещё не утверждена. Но в законе говорится, что пока форма не утверждена, заявление составляется в свободном виде.

В заявлении для ПСН нужно указать данные налогоплательщика:

- ФИО;

- идентификационный налоговый номер (ИНН);

- дату и номер патента;

- сумму вычета и дату уплаты налога;

- официальное название модели, номер кассы заводской;

- сколько потратили денег на кассу, ФН, ПО и настройку.

Если сумма налога по патенту меньше вычета, можно разделить вычет на несколько патентов

Это получится, если предприниматель оформил несколько патентов во время налогового периода, в котором зарегистрировал ККТ. Также нужно, чтобы для данных патентов применение онлайн-касс было обязательным.

Если налог по ПСН уже оплачен, то вычет всё равно вернут или учтут при следующих платежах

Для этого надо написать заявление в ФНС с просьбой о возмещении. В течение 10 дней ФНС примет решение о компенсации, затем в течение месяца сделает перерасчет.

Если ИП совмещает ЕНВД и ПСН, то он сможет получить вычет только по одной из этих схем налогообложения.

Как получить решение для 54-ФЗ на специальных условиях

Компенсируйте 100 % затрат на ККТ.

Скачайте бесплатную кассовую программу «Старт» и из интерфейса программы закажите онлайн-кассу Вики Принт 57 Ф с фискальным накопителем на 13 месяцев по специальной цене.

Это решение без доплат и подписок позволит удаленно контролировать работу магазина, следить за статистикой продаж и сделать торговлю удобнее. А в следующем году вы получите вычет и возместите стоимость покупки.

Решение для 54-ФЗ, которое состоит из бесплатной кассовой программы и онлайн-ККТ Вики Принт.

Популярные статьи

o.bakhmutskij@dreamkas.ru

Олег понимает проблемы и специфику небольших магазинов. Знает, как увеличить продажи с помощью автоматизации.

Источник: https://dreamkas.ru/blog/nalogoviy-vichet/

Платишь единый налог ЕНВД — Готовься приобретать кассовый аппарат онлайн с передачей данных в ОФД

Онлайн кассовый аппарат станет неотъемлемой частью любого бизнеса уже в 2018г. Плательщики ЕНВД, ПСН (патент) и предприниматели оказывающие услуги населению, которые сейчас могут не применять Контрольно Кассовую Технику (ККТ) — будут обязаны её применять! За некоторым исключением.

Приветствую, уважаемые читатели! На связи Виталий. Поскольку вне территории интернета на протяжении многих лет я веду свою скромную предпринимательскую деятельность, то пришлось пережить достаточно различных нововведений в области налогообложения.

И вот новый «кульбит» от нашего «главного коллективного разума». Хорошо это или как всегда? Просто в ногу со временем. Попробуем разобраться в предстоящем нововведении.

54-ФЗ новый порядок применения ККТ, — Онлайн касса для ЕНВД

Новая редакция закона вносит серьёзные изменения в привычный порядок применения кассовых аппаратов и требует внедрения нового, инновационного оборудования или серьёзной модернизации старого.

Сама идея в следующем! Онлайн кассовый аппарат для ЕНВД и для всех остальных!!! Практически все, будут обязаны использовать ККТ подключенные через интернет к Оператору Фискальных Данных (ОФД). Им, эти «Гад же ты» будут так сказать в «Прямом эфире» передавать все сведения о кассовых операциях в вашей конторе.

Естественно налоговые органы также смогут получать всю эту информацию, что называется On-line.

Сама касса будет формировать не только бумажный чек, но и его электронный вариант, который ПО ТРЕБОВАНИЮ ПОКУПАТЕЛЯ, продавец ОБЯЗАН отправить ему по СМС или E-mail или воспользоваться специально для этого разработанным приложением для смартфонов.

Но в любом случае, электронный вариант чека будет хранится в «облаке» и покупатель сможет его получить самостоятельно с данных имеющихся на чеке бумажном, например через QR-код который в обязательном порядке будет на чеке.

Чек так же обязан стать более информативным. Т.Е. недостаточно что бы он отображал только лишь сумму покупки, но ещё нужны и наименования всех приобретённых товаров. А это значит что всю номенклатуру нужно забивать в программу ККТ. Что для некоторых видов торговли с постоянно меняющимся ассортиментом, и мелочёвкой- просто ужас!

Одно радует, что для предпринимателей применяющих ЕНВД, УСН, ПСН (за исключением тех кто торгует подакцизными товарами) этот ужас можно отложить до 1 Февраля 2021 г. Те кто попадает под вышеуказанные категории, до этой даты могут не отражать в чеке и не отсылать в ОФД данные о наименовании товара/услуги.

Кого коснётся новый закон правил торговли 54-ФЗ. Сроки перехода на онлайн кассовые аппараты

В этом плане у многих, вначале возникла паника! Потому как казалось, что переход на онлайн кассы коснётся всех, даже бабушек у метро. Дело только во времени. Но нет!

Кого не коснётся: (Перечень исключений)

Если кратко, то основные положения следующие:

- Предприниматели занимающиеся продажей газет, журналов и сопутствующих товаров в газетных киосках.

- Торговля на рынках, ярмарках, выставочных комплексах, за исключением расположенных на их территории магазинов, павильонов и других оборудованных мест, обеспечивающих сохранность товара. Т.Е. помещение не должно быть закрытого типа, вроде магазинчика.

- Ремонт обуви, металлической галантереи, изготовление ключей. — также освобождаются от применения ККТ.

- Ну и в тех местах где подобная торговля технически не возможна, будет продолжаться работа либо без кассы либо со старым кассовым аппаратом.

Причём такие регионы определяет не владелец торговой точки — «Мол у меня интернета нет»- Это не аргумент.

Их определяют законодательные органы и в перечне указывают эти отдаленные, труднодоступные или не имеющие связи местности. Перечень утверждается органом государственной власти субъекта Российской Федерации.

Кого коснётся: ( Всех кто не входит в перечень исключений)

Во первых, всех кто и ранее работал с применением ККТ

С 1 февраля 2017 г. регистрация и перерегистрация касс «По старому» будет уже не возможна.

До 1 июля 2017 г. ещё можно работать по старому порядку, но если ЭКЛЗ заканчивается раньше, то стоит заранее позаботится о модернизации старого или приобретении и регистрации уже нового оборудования. Так как обойтись просто заменой ЭКЛЗ не удастся, ведь после замены нужна перерегистрация, а она будет уже не возможна

А после 1 июля работать со старыми кассовыми аппаратами вообще будет нельзя. (кроме тех кто попадает в исключения)

Во вторых, те чья форма налогообложения позволяла им работать ранее без применения ККТ

Плательщики ЕНВД, Упращёнки -услуги, ПСН (Патент) — Обязаны будут работать с онлайн кассами.

Но у них тоже есть рассрочка!

До 1 Июля 2018 г. можно работать без кассы, а после этой даты они обязаны перейти на использование онлайн кассовых аппаратов. Кстати! Именно для этой категории предпринимателей, кто мог ранее работать без ККТ, полагается налоговый вычет на приобретение новой техники. Не забудьте его получить.

Можно ли использовать старый кассовый аппарат или купить новый

- Для начала нужно определится с тем нужен ли вам онлайн кассовый аппарат. Не попадает ли ваша деятельность в список исключений о котором упоминалось выше.

- Производители готовы «прокачать» некоторые модели своих аппаратов.

Поэтому нужно определить, подлежат ли модернизации применяемые кассовые аппараты или нет, так же выяснить целесообразность модернизации.

Возможно вы решите, что стоит приобрести новый аппарат, который кстати тоже должен быть сертифицирован.

Информация о моделях поддающихся «прокачке» а так же о новых, сертифицированных находится в этом документе

Какой порядок регистрации новых или перерегистрации адаптированных старых ККТ

Далее, если речь идет о старых аппаратах то его сперва нужно снять с учёта в налоговой, отдать в сервис на модернизацию и затем вновь зарегистрировать в налоговой.

После модернизации или приобретения нового ККТ следует обратится к оператору фискальных данных (ОФД) и заключить с ними договор, после чего у вас появится личный кабинет ККТ. Всё это делается через интернет.

Процесс регистрации кассового аппарата упрощается и имеет два пути. Это относится как к новым так и к переделанным ККТ. Для регистрации нет необходимости тащить ККТ в налоговую, он сам всё о себе расскажет через интернет.

Источник: http://blogvp.ru/platish-edinyj-nalog-envd-gotovsya-priobretat-kassovyj-apparat-s-onlajn-s-peredachej-dannyx-v-ofd.html