Порядок начала применения упрощенной системы налогообложения

Порядок начала применения УСН

Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе подать заявление о переходе на УСН в пятидневный срок с даты постановки на учет в налоговом органе и применять УСН с этой даты, указанной в свидетельстве о постановке на учет в налоговом органе.

Уже существующие организации и индивидуальные предприниматели, изъявившие желание перейти на УСН, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на УСН, в налоговый орган по месту своего нахождения (месту жительства) заявление.

При этом организации в заявлении о переходе на упрощенную систему налогообложения сообщают о размере доходов за девять месяцев текущего года, а также о средней численности работников за указанный период и остаточной стоимости основных средств и нематериальных активов по состоянию на 1 октября текущего года.

При подаче заявления налогоплательщик должен выбрать объект налогообложения: «доходы» или «доходы, уменьшенные на величину расходов».

Объект налогообложения может изменяться ежегодно. Объект налогообложения может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения.

В течение налогового периода налогоплательщик не может менять объект налогообложения.

При выборе объекта существует только одно ограничение: налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

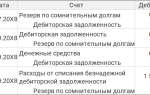

У вновь образованных организаций нет проблем в связи с началом ведения деятельности на УСН, но для уже существующих организаций существуют особенности исчисления налоговой базы (доходов) и признания расходов при переходе на упрощенную систему налогообложения. Кроме того, особый порядок учета применяется для основных средств и нематериальных активов, учтенных на балансе и оплаченных до перехода на УСН, а также при зачете НДС с авансов.

При применении упрощенной системы налогообложения используется кассовый метод признания доходов и расходов.

При кассовом методе датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом. Расходами налогоплательщиков признаются затраты после их фактической оплаты.

Таким образом, для организаций, которые при применении общего режима налогообложения использовали кассовый метод, переход на УСН ничего не изменится.

Организации, которые к моменту перехода на УСН использовали метод начисления при переходе должны выполнить ряд правил, перечисленных в п. 1 ст. 346.25 НК РФ.

Для метода начисления характерны следующие особенности:

· доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав;

· расходы таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

При переходе на УСН организация должна:

Источник: http://oldsmb.economy.gov.ru/content/guide/startbusines/taxes/usn/m,f,793/

Глава 1. упрощенная система налогообложения (усн) как специальный налоговый режим. порядок применения организациями и индивидуальными предпринимателями

ЧАСТЬ I. ОБЩИЕ ПОЛОЖЕНИЯ

Упрощенная система налогообложения – один из пяти действующих в РФ специальных налоговых режимов (п. 2 ст. 18 НК РФ). Он ориентирован на малый бизнес и нацелен на то, чтобы упростить расчет и уплату налогов в предпринимательской деятельности.

Основные особенности этого спецрежима заключаются в следующем.

- “Упрощенка” применяется в добровольном порядке (п. 1 ст. 346.11 НК РФ). Так, вы можете по собственному усмотрению перейти на нее и даже выбрать объект налогообложения для целей уплаты налога в рамках УСН – доходы или доходы минус расходы (п. 2 ст. 346.14 НК РФ) . От того, какому из них вы отдадите предпочтение, будет зависеть размер применяемой вами налоговой ставки (ст. 346.20 НК РФ). Объект налогообложения можно изменять ежегодно (п. 2 ст. 346.14 НК РФ).

——————————–

Это общее правило, из которого п. 3 ст. 346.14 НК РФ сделано исключение. Объект налогообложения “доходы минус расходы” в обязательном порядке применяют следующие категории налогоплательщиков:

– участники договора простого товарищества (договора о совместной деятельности);

– участники договора доверительного управления имуществом.

https://www.youtube.com/watch?v=h4qHmohVTKM

Также вы можете отказаться от упрощенной системы налогообложения.

Однако при переходе на “упрощенку” или отказе от нее необходимо соблюсти установленные законом ограничения и процедуру смены налогового режима. Кроме того, при работе на УСН организации не вправе одновременно использовать другую систему налогообложения (за исключением ЕНВД). А индивидуальные предприниматели могут совмещать УСН как с ЕНВД, так и с патентной системой налогообложения.

Примечание

Подробнее об условиях перехода на УСН и возврата на иной налоговый режим вы можете узнать в гл. 2 “Налогоплательщики. Ограничения и запреты при переходе на УСН. Условия применения УСН (по сумме доходов, числу работников и др.)”.

- “Упрощенка” освобождает налогоплательщиков от уплаты ряда налогов (п. п. 2, 3 ст. 346.11 НК РФ). Например, организации при УСН не платят налог на прибыль, НДС.

Отметим, что налогоплательщики, применяющие УСН, также освобождены от уплаты налога на имущество (п. п. 2, 3 ст. 346.11 НК РФ). Однако с 1 января 2015 г. предусмотрены некоторые исключения:

– для организаций, применяющих УСН, устанавливается обязанность уплачивать налог на имущество в отношении объектов недвижимости, налоговая база по которым определяется как их кадастровая стоимость (п. 2 ст. 346.11 НК РФ, п. 1 ст. 2, ч. 4 ст. 7 Федерального закона от 02.04.2014 N 52-ФЗ);

Источник: http://narodirossii.ru/?p=9883

Упрощенная система налогообложения

Юридические лица, а также индивидуальные предприниматели, начинающие свою профессиональную коммерческую деятельность, могут выбрать один из двух вариантов системы налогообложения: общую либо упрощенную.

Общая система налогообложения предусматривает уплату следующих налогов: налог на добавленную стоимость (НДС), налог на прибыль (налог на доходы физических лиц для ИП), а также налог на имущество.

Упрощенная система налогообложения (УСН) – это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса. Суть данной системы заключается в том, что налогоплательщик выплачивает единый налог, который заменяет ряд налогов в традиционной системе налогообложения.

Объектами налогообложения являются доходы, а также доходы, уменьшенные на величину расходов. Выбранный Вами объект налогообложения, необходимо указать в заявлении о переходе на УСН.

Упрощенную систему налогообложения можно разделить на три группы:

— оплата 6% (объект налогообложения – доходы)

— оплата 15% (объект налогообложения – доходы, уменьшенные на величину расходов)

— патент (для индивидуальных предпринимателей)

Отметим, что с января 2009 года законами субъектов Российской Федерации могут быть применены дифференцированные налоговые ставки – 5-15%.

м

Условия, необходимые для перехода на УСН

- компания не является представителем следующих структур: банки, инвестиционные фонды, страховые организации, негосударственные пенсионные фонды, участники рынка ценных бумаг, ломбарды, производители подакцизных товаров

- компания не ведет следующие виды деятельности: добыча и реализация полезных ископаемых, игорный бизнес

- компания не является участником соглашений о разделе продукции

- выручка налогоплательщика по итогам девяти месяцев работы (в год, когда подается заявление о переходе на УСН) не должна превышать 45 000 000 руб.

- численность сотрудников предприятия не должна превышать 100 человек

- стоимость амортизированных средств нематериальных активов компании – не более 100 000 000 руб.

- у компании нет представительств и филиалов

В чем суть?

Применение упрощенной системы налогообложения организациями предусматривает замену единым налогом уплаты уплату следующих налогов:

- налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 Налогового Кодекса);

- налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с Налоговым Кодексом при ввозе товаров на таможенную территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 Налогового Кодекса;

- налога на имущество организаций;

Компании, работающие по УСН, уплачивают страховые взносы на обязательное пенсионное страхование в соответствии требованиями законодательства РФ.

Остальные налоги уплачиваются в соответствии с общими режимами.

УСН не освобождает от исполнения обязанностей налоговых агентов, предусмотренных Налоговым Кодексом.

Для компаний, которые применяют УСН, действует стандартный порядок ведения кассовых операций, а также порядок предоставления статистической отчетности.

Правила перехода на упрощенную систему налогообложения

На упрощенную систему налогообложения можно перейти с нового года. Для этого необходимо подать заявление в налоговый орган (по месту нахождения Вашей организации) с 1 октября по 30 ноября. При первичной регистрации предприятия рекомендуется подавать заявление о переходе на УСН сразу (в случае, если Вы решили, что будете работать в дальнейшем именно с этой системой налогообложения).

Правила возврата к общей системе налогообложения

У многих возникает закономерный вопрос: есть ли возможность после перехода на УСН вернуться к общей системе налогообложения. Отвечаем: компании, применяющие «упрощёнку», не могут вернуться к стандартному режиму налогообложения до окончания налогового периода.

Но исключения есть в любых правилах. В том случае, если доход компании с начала года превысил сумму 60 000 000 рублей, или стоимость амортизируемого имущества, которое находится в собственности налогоплательщика превысила 100 000 000 рублей, такая компания автоматически переходит на общий режим налогообложения. Среднесписочная численность сотрудников превысила 100 человек.

Отметим, что компании обязаны сообщить в налоговую о переходе на общий режим налогообложения не позднее, чем через 15 дней по истечении квартала, в котором доход превысил установленные показатели.

Перейти на общий режим налогообложения можно с начала календарного года. Налоговый орган необходимо уведомить об этом не позднее 15 января того года, в котором планируется переход на стандартный режим.

После этого компания вправе снова перейти на «упрощенку», но не раньше чем через год после возврата к стандартной налоговой схеме.

Существенным преимуществом использования УСН является сокращение документооборота. Применение данной системы позволяет фиксировать необходимые операции в книге учета покупок-продаж, что очень удобно, доступно и наглядно.

Как заполнить заявление на УСН

Заявление на УСН состоит из шести граф-вопросов, ответ на каждую из которых приблизит вас к заветной цели перейти на упрощенную систему налогообложения. Если в процессе подготовки документов вы столкнулись с вопросом о том, как заполнить заявление на УСН – следующие несколько пунктов должны вам помочь.

В пункте 1 «Полное наименование организации, ОГРН, ИНН/КПП; Ф.И.О.

индивидуального предпринимателя, ОГРНИП, ИНН» указываем всё то, что перечислено в данной графе, но в строгом соответствии с данными учредительных документов.

Если ваша организации находится на стадии регистрации, то многие из указанных данных еще не определены. В таком случае следует вписывать только наименование организации либо, если речь идет об ИП, ФИО предпринимателя.

В графе 2 указываем дату начала применения УСН. Для организаций, решивших перейти на УСН с любой другой системы налогообложения, в этом пункте будет стоять «1 января года следующего за годом подачи заявления». Если речь идет о вновь создаваемых организациях, то для них указываем дату регистрации (подачи документов на регистрацию) организации или индивидуального предпринимателя.

В качестве объекта налогообложения в пункте 3 указываем выбранный вами вариант уплаты единого налога: 1) налоговая ставка 6% (при этом учитываются все доходы налогоплательщика за данный период времени и применяется кассовый метод учета доходов); 2) налоговая ставка 15 % (при этом учитывается доход налогоплательщика за вычетом произведенных им расходов за данный период времени).

Двигаясь дальше в ответе на вопрос «Как заполнить заявление на УСН», переходим к пункту «Размер доходов».

Этот пункт заполняется только юридическими лицами, и здесь следует указывать размер всех полученных доходов от реализации товаров, работ, услуг организации за январь-сентябрь текущего года.

При этом если юридическое лицо зарегистрировано менее года назад (в течение года), в этом случае доход указывается за фактический период работы. Если предприятие осуществляет свою работу по ЕНВД, то необходимо указывать весь доход, полученный со всех видов деятельности фирмы.

Чтобы правильно указать данные в пункте 5 графы «Средняя численность работников», необходимо сложить следующие показатели: — среднесписочную численность работников; — среднюю численность внештатных совместителей; — среднюю численность работников, работающих по договорам гражданско-правового характера.

В заключительном пункте заявления о переходе на УСН «Стоимость амортизируемого имущества» указываем остаточную стоимость основных средств и нематериальных активов компании (ИП данную графу не заполняют).

Так, разобрав заявление по пунктам, мы, надеемся, что совместными усилиями ответили на вопрос о том, как заполнить заявление на усн.

См. также:

Системы налогообложения для ИП Что выбрать: усн 6% и усн 15%?

Рекомендуем сервис по ведению бухгалтерии, облегчающий работу

Источник: http://www.reghelp.ru/usn.shtml

Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка»)

Единый налог при УСН платят компании и предприниматели, которые добровольно перешли на «упрощенку». Для объекта налогообложения «доходы» ставка равна 6%. Для объекта налогообложения «доходы минус расходы» ставка равна 15%. Данный материал, который является частью цикла «Налоговый кодекс «для чайников»», посвящен главе 26.2 НК РФ «Упрощенная система налогообложения».

В этой статье доступно, простым языком рассказано о порядке расчета и уплаты единого «упрощенного» налога, об объектах налогообложения и налоговых ставках, а также о сроках представления отчетности.

Обратите внимание: статьи из этого цикла дают только общее представление о налогах; для практической деятельности необходимо обращаться к первоисточнику — Налоговому кодексу Российской Федерации

Российские организации и индивидуальные предприниматели, которые добровольно выбрали УСН и у которых есть право применять данную систему. Компании и предприниматели, не изъявившие желания перейти на «упрощенку», по умолчанию применяют другие системы налогообложения. Иными словами, переход на уплату единого «упрощенного» налога не может быть принудительным.

Какие налоги не нужно платить при применении УСН

В общем случае организации, перешедшие на «упрощенку», освобождаются от налога на прибыль и налога на имущество. Индивидуальные предприниматели — от НДФЛ и налога на имущество физлиц.

Кроме того, и те и другие не платят налог на добавленную стоимость (за исключением НДС при импорте). Прочие налоги и сборы нужно платить в общем порядке.

Так, «упрощенцы» должны делать платежи на обязательное страхование с зарплаты сотрудников, удерживать и перечислять НДФЛ и пр.

Однако из общих правил есть и исключения. Так, с 1 января 2015 года некоторым «упрощенцам» нужно платить налог на имущество.

м

С указанной даты освобождение от уплаты этого налога не распространяется на объекты недвижимости, в отношении которых база по налогу на имущество определяется как кадастровая стоимость.

К такому имуществу можно отнести, например, торговую и офисную недвижимость (п.1 ст. 378.2, п.3 ст. 346.11 НК РФ).

Где действует «упрощенная» система

На всей территории Российской Федерации без каких-либо региональных или местных ограничений. Правила перехода на УСН и возврата на другие системы налогообложения одинаковы для всех российских организаций и предпринимателей независимо от местонахождения.

Кто не вправе перейти на УСН

Организации, открывшие филиалы, банки, страховщики, бюджетные учреждения, ломбарды, инвестиционные и негосударственные пенсионные фонды, микрофинансовые организации, а также ряд других компаний.

Кроме того, «упрощенка» запрещена компаниям и предпринимателям, производящим подакцизные товары, добывающим и продающим полезные ископаемые, работающим в сфере игорного бизнеса, либо перешедшим на уплату единого сельхозналога.

Ограничения по численности работников, стоимости основных средств и доле в уставном капитале

Не вправе переходить на упрощенную систему организации и ИП, если средняя численность работников превышает 100 человек. Запрет на переход действует также для компаний и предпринимателей, у которых остаточная стоимость основных средств более 150 миллионов рублей.

Кроме того, в общем случае нельзя применять УСН предприятиям, если доля участия в них других юридических лиц больше, чем 25 процентов.

Как перейти на УСН

Организации, не относящиеся к вышеперечисленным категориям, могут перейти на УСН, если их доходы за период с января по сентябрь не превысили 112,5 миллионов рублей.

В случае выполнения данного условия нужно подать уведомление в налоговую инспекцию не позднее 31 декабря, и с января следующего года можно применять «упрощенку».

После 2020 года указанный лимит нужно будет умножать на коэффициент-дефлятор.

Предприниматели, не относящиеся к вышеперечисленным категориям, могут перейти на УСН вне зависимости от величины доходов за текущий год. Для этого им нужно подать уведомление в налоговую инспекцию не позднее 31 декабря, и с января следующего года ИП получит возможность применять упрощенную систему налогообложения.

Вновь созданные предприятия и вновь зарегистрированные ИП вправе применять упрощенную систему с даты постановки на учет в налоговой инспекции. Для этого необходимо подать уведомление не позднее 30 календарных дней с даты постановки на налоговый учет.

Организации и ИП, переставшие быть налогоплательщиками ЕНВД, могут перейти на «упрощенку» с начала того месяца, в котором была прекращена их обязанность по уплате единого «вмененного» налога. Для этого необходимо подать уведомление не позднее 30 календарных дней со дня прекращения обязанности по уплате ЕНВД.

Нарушение сроков подачи заявления на применение УСН лишает компанию или предпринимателя права на применение упрощенной системы.

Как долго нужно применять «упрощенку»

Налогоплательщик, перешедший на УСН, должен применять ее до конца налогового периода, то есть по 31 декабря текущего года включительно. До этого времени добровольно отказаться от УСН нельзя. Сменить систему по собственному желанию можно только с 1 января следующего года, о чем нужно письменно уведомить налоговую инспекцию.

Досрочный переход с упрощенной системы возможен только в случаях, когда компания или предприниматель в течение года потеряли право на «упрощенку». Тогда отказ от данной системы является обязательным, то есть не зависит от желания налогоплательщика.

Это происходит, когда доходы за квартал, полугодие, девять месяцев или год превышают 150 миллионов рублей (после 2020 года указанное значение нужно будет умножать на коэффициент-дефлятор). Также право на УСН теряется, когда перестают выполняться критерии по численности работников, стоимости основных средств или доле в уставном капитале.

Помимо этого, право на «упрощенку» теряется, если организация в середине года попадает в «запретную» категорию (например открывает филиал или начинает производить подакцизные товары).

Прекращение применения «упрощенки» происходит с начала того квартала, в котором утрачено право на нее. Это значит, что предприятие или ИП начиная с первого дня такого квартала должны пересчитать налоги по иной системе. Пени и штрафы в этом случае не начисляются.

Кроме того, при утрате права на упрощенную систему, налогоплательщик должен письменно известить налоговую инспекцию о переходе на иную систему налогообложения в течение 15 календарных дней по окончании соответствующего периода: квартала, полугодия, девяти месяцев или года.

Если налогоплательщик перестал заниматься деятельностью, в отношении которой он применял упрощенную систему, то в течение 15 дней он должен уведомить об этом свою инспекцию.

Объекты «УСН доходы» и «УСН доходы минус расходы». Ставки налога

Налогоплательщик, перешедший на упрощенную систему, должен выбрать один из двух объектов налогообложения. По сути это два способа начисления единого налога. Первый объект — это доходы.

Те, кто его выбрали, суммируют свои доходы за определенный период и умножают на 6 процентов. Полученная цифра и есть величина единого «упрощенного» налога. Второй объект налогообложения — доходы, уменьшенные на величину расходов («доходы минус расходы»).

Здесь величина налога рассчитывается как разница между доходами и расходами, умноженная на 15 процентов.

НК РФ дает регионам право устанавливать пониженную налоговую ставку в зависимости от категории налогоплательщика. Уменьшение ставки может быть введено как для объекта «доходы», так и для объекта «доходы минус расходы». Узнать, какие льготные ставки приняты в вашем регионе, можно в своей налоговой инспекции.

Выбрать объект налогообложения нужно еще до перехода на УСН. Далее выбранный объект применяется в течение всего календарного года. Затем, начиная с 1 января следующего года, можно поменять объект, предварительно уведомив об этом свою налоговую инспекцию не позднее 31 декабря.

Таким образом, переходить с одного объекта на другой можно не чаще, чем один раз в год. Тут есть исключение: участники договора о совместной деятельности или договора доверительного управления имуществом лишены права выбора, они могут применять только объект «доходы минус расходы».

Как учесть доходы и расходы

Налогооблагаемыми доходами при УСН является выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности, например от сдачи имущества в аренду (внереализационные доходы). Список расходов строго ограничен.

В него входят все популярные статьи затрат, в частности, заработная плата, стоимость и ремонт основных средств, закупка товаров для дальнейшей реализации и так далее. Но при этом в перечне отсутствует такой пункт как «прочие расходы». Поэтому налоговики при проверках проявляют строгость и аннулируют любые затраты, которые прямо не упомянуты в списке.

Все доходы и расходы следует учитывать в специальной книге, форма которой утверждена Министерством финансов.

При упрощенной системе применяется кассовый метод признания доходов и расходов. Другими словами, доходы в общем случае признаются в момент поступления денег на расчетный счет или в кассу, а расходы — в момент, когда организация или ИП погасили обязательство перед поставщиком.

Как рассчитать единый «упрощенный» налог

Нужно определить налоговую базу (то есть сумму доходов, либо разность между доходами и расходами) и умножить ее на соответствующую налоговую ставку.

Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году.

Другими словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля.

Налогоплательщики, выбравшие объект «доходы минус расходы» должны сравнить полученную сумму единого налога с так называемым минимальным налогом. Последний равен одному проценту от доходов.

Если единый налог, рассчитанный обычным способом, оказался меньше минимального, то в бюджет необходимо перечислить минимальный налог. В последующие налоговые периоды в составе расходов можно учесть разницу между минимальным и «обычным» налогом.

К тому же те, для кого объектом являются «доходы минус расходы», могут перенести убытки на будущее.

Когда перечислять деньги в бюджет

Не позднее 25 числа месяца, следующего за отчетным периодом (кварталом, полугодием и девятью месяцами), нужно перечислить в бюджет авансовый платеж. Он равен налоговой базе за отчетный период, умноженной на соответствующую ставку, за минусом авансовых платежей за предшествующие периоды.

По окончании налогового периода необходимо перечислить в бюджет итоговую сумму единого «упрощенного» налога, причем для организаций и предпринимателей установлены разные сроки уплаты.

Так, предприятия должны перевести деньги не позднее 31 марта следующего года, а ИП — не позднее 30 апреля следующего года.

При перечислении итоговой величины налога следует учесть все авансовые платежи, сделанные в течение года.

м

К тому же налогоплательщики, выбравшие объект «доходы», уменьшают авансовые платежи и итоговую сумму налога на обязательные пенсионные и медицинские страховые взносы, взносы на обязательное страхование на случай временной нетрудоспосоности и в связи с материнством, на добровольное страхование на случай временной нетрудоспособности работников, а также на выплаты по больничным листам работников. При этом авансовый платеж или итоговую сумму налога нельзя уменьшить более чем на 50 процентов. В дополнение к этому, с 1 января 2015 года введена возможность уменьшения налога на полную сумму уплаченного торгового сбора.

Как отчитываться при УСН

Отчитываться по единому «упрощенному» налогу нужно один раз в год. Компании должны предоставить декларацию по УСН не позднее 31 марта, а предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом. Отчетность по итогам квартала, полугодия и девяти месяцев не предусмотрена.

Налогоплательщики, утратившие право на «упрощенку», должны предоставить декларацию не позднее 25 числа следующего месяца.

Компании и ИП, прекратившие заниматься деятельностью, подпадающей под «упрощенку», должны предоставить декларацию не позднее 25 числа следующего месяца.

Упрощенная система на основе патента

Данная разновидность УСН существовала до 31 декабря 2012 года включительно и предназначалась для индивидуальных предпринимателей. Начиная с 1 января 2013 года патентная «упрощенка» отменена.

Совмещение УСН с «вмененкой» или с патентной системой

Налогоплательщик вправе по одним видам деятельности начислять «вмененный» налог, а по другим — единый налог по УСН. Также возможен вариант, при котором предприниматель по одним видам деятельности применяет «упрощенку», а по другим — патентную систему налогообложения.

В этом случае необходимо вести раздельный учет доходов и расходов, относящихся к каждому из спецрежимов. Если это невозможно, то затраты следует распределять пропорционально доходам от видов деятельности, подпадающих под разные системы налогообложения.

Источник: https://www.buhonline.ru/pub/beginner/2010/9/3724

Упрощенная система налогообложения

Для поддержки малого бизнеса была введена упрощенная система налогообложения (УСНО). Ее особенность заключается в том, что она заменяет часть налогов, уплачиваемых в бюджет предприятием, и упрощает ведение учета и сдачу отчетности малым предприятием.

Впервые упрощенная система налогообложения была введена в России Федеральным законом от 29 декабря 1995 г. N 222-ФЗ, который утратил силу с 1 января 2003 г. в связи с вступлением в силу соответствующей главы в составе части второй Налогового кодекса РФ.

За время применения упрощенной системы налогообложения в нее вносились изменения и дополнения, уточнялись некоторые положения.

С 1 января 2003 г. упрощенная система налогообложения была существенно модернизирована. Некоторые элементы предыдущей версии упрощенной системы налогообложения были сохранены, но был учтен и накопленный за время ее применения опыт.

Именно этим подтверждается актуальность вопросов налогообложения при УСНО, так как развитие малого и среднего предпринимательства становится одним из важнейших направлений экономических преобразований в стране.

Концепция его дальнейшего развития должна предусматривать как создание общих рыночных предпосылок — рыночной инфраструктуры, мотивационного механизма, так и специальную государственную систему поддержки, в частности наличие специальных налоговых режимов.

Упрощенная система налогообложения — специальный налоговый режим, применяемый налогоплательщиками (организациями и индивидуальными предпринимателями) наряду с иными системами налогообложения. Специальный налоговый режим — это налоговый режим с особым порядком исчисления налогов.

Положительная сторона данного налогового режима для налогоплательщиков объясняется существенным снижением налоговой нагрузки по сравнению с общеустановленной системой налогообложения, в уменьшении налогового бремени, упрощении налогового и бухгалтерского учета и отчетности для небольших предприятий и индивидуальных предпринимателей. Тем не менее следует отметить, что в соответствии с опубликованным Письмом Минфина России от 13 апреля 2009 г. N 07-05-08/156 общества с ограниченной ответственностью, применяющие упрощенную систему, все же не могут отказаться от ведения бухгалтерского учета.

Упрощенная система налогообложения для налогоплательщиков существенно снижает налоговую нагрузку по сравнению с общеустановленной системой налогообложения. Данные меры принимаются правительством для стимулирования развития сферы частного предпринимательства, вывода доходов малых предприятий и индивидуальных предпринимателей из теневого в легальный бизнес.

Одна из функций налоговой системы заключается в стимулировании развития перспективных отраслей и сфер экономики. Для выполнения этой функции, помимо основного режима налогообложения, существуют специальные налоговые режимы.

Создание упрощенной системы налогообложения является одной из форм поддержки субъектов малого предпринимательства. В связи с этим, помимо Налогового кодекса Российской Федерации, исходным, базовым нормативным актом, закрепляющим статус субъекта малого предпринимательства, является Федеральный закон от 24 июля 2007 г.

N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации». К сожалению, пока положения указанного Закона напрямую не предусматривают для субъектов малого предпринимательства возможности применения упрощенной системы налогообложения и учета.

Однако нормы Закона закрепляют введение упрощенного порядка предоставления бухгалтерской отчетности.

Понятие и правовое регулирование упрощенной системы налогообложения. Упрощенная система налогообложения (УСНО) — это специальный налоговый режим, который применяется на всей территории Российской Федерации начиная с 1 января 2003 г. наряду с общепринятой системой налогообложения.

Сущность единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения организациями и индивидуальными предпринимателями, заключается в том, что он заменяет уплату целого ряда налогов, устанавливаемых общим налоговым режимом.

В соответствии с п. 1 ст. 4 Федерального закона N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» субъектами малого предпринимательства могут быть внесенные в Единый государственный реестр юридических лиц коммерческие организации, физические лица — индивидуальные предприниматели.

При отнесении субъекта хозяйственной деятельности к малому предпринимательству необходимо учитывать еще ряд обязательных условий, установленных Законом, для признания организации субъектом малого бизнеса:

1.

Суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций (объединений), благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать 25% (за исключением активов акционерных инвестиционных фондов и закрытых паевых инвестиционных фондов).

2. Средняя численность работников коммерческой организации за предшествующий календарный год не должна превышать 100 человек на малом предприятии и 15 человек на микропредприятии.

3. Согласно Постановлению Правительства РФ в от 22 июля 2008 г.

N 556 «О предельных значениях выручки от реализации товаров (работ, услуг) для каждой категории субъектов малого и среднего предпринимательства» максимальный размер выручки от реализации без НДС коммерческой организации за предшествующий календарный год не должен превышать 400 млн руб. на малом предприятии и 60 млн руб. на микропредприятии.

Источник: http://www.pnalog.ru/material/uproshennaya-sistema-nalogooblozheniya-usn