Расчет ЕСХН: налоговая ставка, формула, исходные данные, порядок

Для производителей, у которых доля сельхозпродукции превышает 70% от совокупного размера выручки, имеют право перейти на налоговый режим ЕСХН. В этом случае будет действовать льготный режим налогообложения, который включает в себя пониженную ставку и упрощенный порядок расчета налоговых обязательств.

Ставка ЕСХН

Статьей 346.4 НК РФ регламентировано, что объектом налогообложения по схеме ЕСХН является сумма доходов, уменьшенная на величину произведенных расходов. При относительной простоте указанной схемы, плательщику предстоит самостоятельно произвести расчет не только общей выручки, но и расходных операций.

Налоговый режим ЕСХН предусматривает для субъектов только одну ставку налогообложения – 6%. После расчета и уплаты налога субъекту на режиме ЕСХН предстоит еще рассчитать и перечислить обязательные платежи во внебюджетные фонды за своих работников.

Расчет и уплата ЕСХН описаны в этом видео:

Расчет налога

Порядок расчета налоговых обязательств по ЕСХН регламентирован статьей 346.6 НК РФ. Чтобы рассчитать сумму налога, подлежащего к уплате, необходимо определить показатели доходов и расходов за отчетный календарный год.

Исходные данные

Для расчета ЕСХН субъект этого налогового режима может получить следующими способами:

Книга учета доходов и расходов ведется стандартным кассовым методом, а все операции фиксируются в порядке календарной очередности. Для каждой доходной или расходной операции необходимо иметь подтверждающую первичную документацию. Она может использоваться налоговыми органами для проверки сведений, представленных в декларации по ЕСХН.

Формула

Налоговый режим ЕСХН предусматривает одну из наиболее простых формулу расчета налоговых обязательств: (Доходы – Расходы) х 6%. Указанная формула для расчета налоговых обязательств по своей сути наиболее близка режиму УСН, однако по размеру ставки и итоговому значению налога не имеет себе равных.

Формула для расчета налога ЕСХН — тема видео ниже:

Методика и порядок

Расчет налоговых обязательств на схеме ЕСХН осуществляется в два этапа:

- авансовые платежи – рассчитываются исходя из доходных и расходных показателей на первое полугодие по данным книги учета, при этом применяется также ставка 6%;

- расчет налога по итогам календарного года – заполняется декларация по ЕСХН, рассчитывается сумма налога исходя из годовых показателей доходов и расходов, а их итогового показателя вычитается сумма авансовых платежей.

Расчет и уплата авансовых платежей осуществляется в срок не позднее 25 июля, а подача итоговой декларации и доплата налога должна быть не позднее 31 марта года, следующего за отчетным периодом.

Важное значение имеет правильность определения доходов и расходов. Налоговый режим ЕСХН допускает возможность получить преимущества даже при наличии убытка от сельхоздеятельности.

Если производитель задекларировал убыток по итогам календарного года, этот показатель может быть использован для уменьшения налогооблагаемой базы в последующие годы.

Такая отрицательная разница по доходам и расходам может быть использована следующими способами:

- в счет погашения задолженности по другим налоговым обязательствам федерального уровня;

- в счет будущих выплат по ЕСХН или иным налогам федерального уровня;

- оформить заявления на возврат части авансовых платежей, если по итогам календарного года зафиксирован убыток.

Показатели убытка вносятся в декларацию, эта обязанность возложена на самого налогоплательщика. При наличии убытка сумма налога будет равна нулю, однако субъекту предпринимательской деятельности все равно придется выплатить обязательные сборы во внебюджетные фонды.

Пример расчета

Приведем пример расчета налогового платежа по ЕСХН с учетом авансовых платежей. Для расчета авансового платежа субъект, работающий по ЕСХН, использовал из книги учета следующие данные доходов и расходов:

- доход за первые шесть месяцев – 733 000 рублей;

- расходы на первое полугодие – 470 000 рублей.

Таким образом, размер авансового платежа по ЕСХН будет составлять: (733 000 – 470 000) х 6% = 15 780 рублей (эта сумма должна быть уплачена не позднее 25 июля).

По итогам отчетного периода (календарного года) плательщик внес в декларацию по ЕСХ следующие цифры:

- доходы за календарный год – 1 399 000 рублей;

- расходы за указанный период времени – 927 000 рублей.

Таким образом, расчет итоговой суммы налога на год происходит следующим образом: (1 399 000 – 927 000) х 6% = 28 320 рублей. Поскольку субъект ранее уже уплачивал авансовые взносы в бюджет, их необходимо вычесть при расчете итоговой суммы налогового обязательства за год: 28 320 – 15780 = 12 540 рублей (указанную сумму необходимо оплатить не позднее 31 марта).

Калькулятор

Для удобства налогоплательщиков предусмотрены различные электронные ресурсы, позволяющие самостоятельно рассчитать сумму налоговых обязательств в режиме онлайн. Для использования указанных ресурсов необходимо ввести в форму данные о доходах и расходах субъекта, после чего онлайн-калькулятор представит точное значение платежа.

Необходимо учитывать, что использование онлайн-калькуляторов не устраняет обязанности по расчету налога в декларации по ЕСХН. Однако калькулятор позволяет проверить правильность расчета. Ввиду относительной простоты расчета налога ЕСХН, можно использовать для расчетов практически любой онлайн-калькулятор.

Как рассчитать налог ЕСХН, расскажет видео ниже:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/eshn/raschet-i-nalogovye-stavki.html

Есхн – что это такое?

ЕСХН – это унитарный (единый) сельскохозяйственный налог, которым облагаются все отрасли сельскохозяйственной промышленности, производящие продукцию сельскохозяйственного предназначения. В настоящее время такой сбор претерпел небольшие изменения (изменилась сумма, показатели, расчёт) в связи с сокращением производства сельхоз продукции на предприятиях.

Законодательная база

Контроль за своевренной выплатой унитарного налога на сельскохозяйственную продукцию осуществляется с помощью законодательства, а именно:

- Налогового Кодекса (статья 346)

- Приказов от Министерства Финансов (№ 169, № 159)

- Провозглашений (Деклараций)

- Конституции РФ

- Бюджетного Кодекса

Кто может быть налогоплательщиком ЕСХН?

Налогоплательщиками унитарного сельхозналога могут быть как организации, так и частные лица, которые производят продукты сельскохозяйственного назначения. Кроме этого, к данной категории относятся те, кто занимаются рыбным промыслом, промышленной переработкой продукции растениеводства и животноводства, и другие лица, перешедшие на данный налог.

Объекты налогообложения

Объектами налогообложения для единого сельхозналога, так же как и для других налогов, являются показатели прибыли (дохода) и издержек (расходов). При этом издержки должны быть меньше, чем показатели прибыли.

Для единого сельхозналога объекты налогообложения должны отвечать следующим требованиям:

- полученной прибыли от продажи сельхоз продукции;

- нереализованной прибыли.

Кто не может переходить на ЕСХН?

Перейти на такой налог может любая организация, но на некоторые виды предпринимательской деятельности наложено табу, то есть они не имеют право переходить на ЕСХН:

- предприниматели, которые занимаются реализацией акцизных товаров, так как они имеют свой налог – акциз;

- организации, которые занимаются игровым бизнесом, то есть открывают игровые автоматы, комнаты и т. д.;

- государственные предприятия и организации, так как у них финансирование государственное и налоги совершенно иные.

Декларация ЕСХН

Налоговая служба для контроля налогоплательщиков имеет особый нормативный документ – Декларацию (заявление). Она является официальным документом, который контролирует доходы, полученные за определённый промежуток времени. Кроме этого здесь прописывается информация о скидках и льготах, на которые налогоплательщики могут претендовать после полученного дохода.

Унитарный сельхозналог тоже имеет свою декларацию. Она сдаётся один раз в год в конце первого квартала (в марте 30 или 31 числа либо следующим за ним числом, если официальная дата выпадает на выходной день). Отдаётся она частными предпринимателями и иными организациями, которые занимаются производством с/х продукции. Единая форма декларации утверждена законодательством.

Оформляется заявление (декларация) от руки или в печатном варианте, без ошибок и ярких цветов. Печать заявления должна быть на отдельных листах, которые затем закрепляются степлером или скрепками.

Если декларация оформляется в виде таблицы, то в пустых, не использованных графах пишутся прочерки. Текстовая часть оформляется большими буквами, цены указываются в рублях. Каждая страница подлежит нумерации от 1 и т. д.

В заявлении имеются составные части:

- титульный лист;

- разделы (1, 2, 3).

Заполняется декларация следующим образом.

- Оформляем титульный лист:

- Ставим персональные данные юридического лица или индивидуального предпринимателя. Прописываем коды (в каждой организации они индивидуальны), отчётный период, год. Указываем контактные данные (номер телефона, электронную почту и т. д.). Ставим нумерацию страниц.

- Заполняем боковые части документа. Правая сторона дана для работника налоговой службы, левая – для предпринимателя или иного юридического лица, которое нуждается в декларации.

- Заполняем второй раздел. В строках прописываем прибыль, полученную за год, и издержки. Подсчитываем налоговую базу, ставим процентный налог и подсчитываем сам сельхозналог.

- Заполняем строку убытков. Такая графа заполняется не всегда, только если имеются убытки, а не прибыль. Пишем всю сумму расходов и разбиваем её по годам.

- Заполняем первый раздел. В нем прописываем итоговые данные.

- Заполняем третий раздел. Пишем кодовую информацию, данные человека, на которого заполняется декларация, дату и срок действия заявления, указываем сумму поступивших и израсходованных денежных средств. Деньги, которые были не использованы, указываем тоже. В конце пишем итоговые показатели.

В конце документа ставим дату, подпись и, если имеется, печать. Сдаём декларацию в налоговую службу любым удобным способом (почтой, электронным вариантом, лично в руки). Индивидуальные предприниматели отдают её там, где они прописаны, юридические лица там, где находятся в данный момент.

Прибыль и издержки для вычисления базы налогообложения берут из книги учёта доходов и расходов, которая должна быть у каждого работника налоговой службы.

Ставка ЕСХН

Ставка в налоговой системе подразумевает величину налога на единицу обложения. Процентное значение ставки применяется для вычисления самого налога. Ставка единого сельхозналога равна упрощённому налогу и составляет около 5-6%. Этот показатель распространён по всей территории России, за исключением северной части страны (Крыма и Севастополя).

Во многих регионах установлена ставка 3-4%, которые прописаны в законодательстве. Ранее были зарегистрированы случаи понижения ставки даже до 0,5-0,6%.

В результате такой ставки унитарный сельхозналог считается более выгодным для налогоплательщиков, нежели упрощённое налогообложение или общая система сборов налога.

Как рассчитать ЕСХН?

Унитарный сельхозналог рассчитывается, как правило, в таблице и с помощью математической формулы.

Сначала проводят расчёты для того, чтобы узнать базу налогообложения, то есть из доходов вычитают расходы. Полученное значение подставляют в конечную формулу для расчёта унитарного сельхозналога.

В результате этого мы получаем единый сельхозналог путём умножения базы налогообложения на процентную ставку унитарного сельхозналога (5-6%).

Посмотрев это видео, Вы узнаете, как определять доходы и расходы, которые понадобятся при расчете ЕСХН, а также кто является налогоплательщиком, объектами налогообложения, и когда следует подавать декларацию.

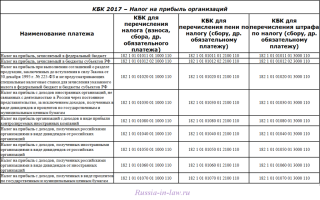

Код бюджетной классификации ЕСХН

Код бюджетной классификации (КБК) представляет собой распределение прибыли, издержек и источников, которые формируют бюджетную составляющую государства. Код бюджетной классификации появился в связи с формированием Бюджетного Кодекса. КБК состоит из 20 цифр, которые распределены на 6 частей.

КБК для налога на сельхозпроизводство включает в себя перерасчёты, долги и недостачи по своим платежам. Код бюджетной классификации для налога на сельхоз продукцию равен 182 1 05 03010 01 1000 110:

- 182 – код государственного органа;

- 1 – кодировка дохода;

- 05 – кодировка платежа или налога;

- 03010 – статьи и подстатьи дохода в книге доходов и расходов;

- 01 – уровень бюджета (регион, федеральный округ и т. д.);

- 1000 – причина внесения государственной пошлины, в нашем случае уплата самого налога;

- 110 – определяет вид оплаты (налоги, не налоги и т. д.).

Сроки уплаты

В соответствии с законодательством РФ промежуток времени для оплаты унитарного сельхозналога равен 25 календарным дням с момента окончания отчётного периода.

Индивидуальные предприниматели и иные лица, занимающиеся производством с/х продукции, должны внести предоплату по данному налогу с 1 числа отчётного месяца до 25, но не позднее.

Основная сумма должна быть внесена в конце последнего квартала следующего года.

Льготы

Унитарный сельхозналог подразумевает льготные условия на следующий перечень услуг:

- использование тракторов и других транспортных средств для работы на сельхозугодиях;

- применение движимого имущества, которое поставлено на учёт компании и причисляется к транспортным средствам;

- земельные участки для выращивания продуктов сельхоз предназначения;

- подсобные хозяйства.

Ответственность за налоговые нарушения

Противоправные действия в отношении уплаты налогов сопровождаются следующими видами ответственности:

- административной (статьями 15 и 16);

- пошлинной или налоговой (статья 108);

- ответственностью органов, которые собирают налоги;

- уголовной ответственностью (статьи 198-199).

Если нарушения носили субъективный характер и противоправные действия были совершены человеком, то ответственность будет следующая:

- ответственность гражданина за несвоевременную уплату налогов;

- обязанность людей, которые отвечают за сбор государственной пошлины и отправку её в казну государства;

- ответственность служащих банка о своевременном перечислении налогов от человека, взявшего кредит и открывшего налоговый счёт.

За нарушение правил налогообложения предусмотрена ответственность, которая выражается в штрафах различного размера, который устанавливается в индивидуальном порядке.

Уголовная ответственность подразумевает лишение свободы на срок от 6 месяцев до 2 лет колонии общего режима.

Плюсы и минусы ЕСХН

Унитарный сельхозналог по сравнению с другими налогами наиболее выгоден, это уже доказано на практике. Положительными чертами ЕСХН являются такие:

- можно самим выбирать систему налогообложения;

- допускается переход из одной системы налогов в другую;

- не возникает сложности во ведении бухгалтерского учёта на предприятии, так как он упрощённый;

- уменьшение других налогов (в количестве).

Отрицательной чертой такого налога является потеря большой суммы денежных средств из бюджета в связи с налогом на добавленную стоимость (НДС), но это касается только крупных сельхозпредприятий.

ЕСХН (видео)

Посмотрев это видео, Вы подробно ознакомитесь с такой системой налогообложения, как единый сельскохозяйственный налог. Узнаете, какие имеет данный вид налога преимущества и особенности.

Унитарный налог на сельхозпродукцию более выгоден, нежели другие виды налогообложения. Он имеет много преимуществ, в том числе и в финансовом плане (процентная ставка, освобождение от других видов налогов и т. д.). Но осуществлять переход на такой вид налога имеют право не все, что даёт большое преимущество тем, кто удостоен этой возможности.

Источник: http://moyaidea.ru/esxn.html

Как рассчитать налог ЕСХН

Доброго времени суток! Рад приветствовать Вас на своем сайте biz911.net (секреты бизнеса для новичка).

Сегодня разговор пойдет о налоге для сельскохозяйственной деятельности ЕСХН, а точнее я напишу статью как правильно производить расчеты налогообложения ЕСХН и приведу примеры расчетов.

Формула налога ЕСХН

Для начала расчетов нам необходима формула ЕСХН:

ЕСХН = Налоговая база * 6%

И, так как видно по формуле размер налога подлежащего к уплате государству составляет 6%.

Давайте теперь разберем, что из себя представляет налоговая база ЕСХН.

Налоговая база ЕСХН = Доходы минус расходы

Вам ничего не напоминает? Кто хоть чуть-чуть изучал системы налогообложения сразу вспомнит про налог УСН Доходы минус расходы 15% (только вот разница в том что на УСН размер налога 15%, а у ЕСХН всего 6%). Честно я просто горд за то что у нас есть такое налогообложение, жаль конечно, что применять его можно только к сельскому хозяйству.

Доходы и расходы необходимо брать из книги КУДиР которая должна вестись на налоге ЕСХН.

Ну а теперь применим наши знания на примере и произведем пробные расчеты ЕСХН:

Примеры расчета налога ЕСХН

Вы уже должны знать, что книга КУДиР ведется кассовым методом, то есть в порядке очередности в нее вносятся все доходы и расходы (расходы обязательно должны быть подтверждены первичными документами).

Расчет налога ЕСХН за отчетный период

Первым расчетом который необходимо сделать, является отчетный период. На ЕСХН он является полугодием и первую оплату налога нужно сделать в виде авансового платежа до 25 июля.

Как понятно, полугодие – это 6 месяцев: январь, февраль, март, апрель, май, июнь.

И именно за эти месяцы должен быть оплачен авансовый платеж ЕСХН.

Предположим, что по книге КУДиР за данные месяцы были такие цифры:

Доход – 1 870 230 руб., а расходов 1 538 654 руб.

Узнаем размер авансового платежа ЕСХН путем расчетов по формуле которую я указывал вначале:

Авансовый платеж ЕСХН за полугодие = (1870 230 – 1 538 654)*6% = 331 576 * 6% = 19 894 руб.

Именно такой авансовый платеж необходимо сделать до 25 июля.

Расчет налога ЕСХН за налоговый период

Налоговым периодом налогообложения ЕСХН является календарный год.

Оплачивать налог ЕСХН за налоговый период необходимо: для организаций до 31 марта года следующего за отчетным, а для ИП до 30 апреля.

Рассчитать размер налога ЕСХН за налоговый период, необходимо следующим образом:

У нас осталось неоплаченное второе полугодие: июль, август, сентябрь, октябрь, ноябрь, декабрь.

Опять обращаемся к книге КУДиР и смотрим какие расходы и доходы были за этот период.

Предположим, что по КУДиР следующие данные:

Доход – 2 675 800 и расход 1 645 859 в этом случае размер налога ЕСХН подлежащего оплате будет таким: (2 675 800 – 1 645 859) * 6% = 1 029 941 * 6% = 61 796 руб.

Как видно из расчетов окончательный размер налога ЕСХН составил 61 796 руб.

Сроки оплаты данной суммы я уже описал перед этим. И в итоге общий размер налога ЕСХН за год составил: 19 894 (авансовый платеж за первое полугодие) + 61 796 руб. (оплата за второе полугодие) = 81 690 руб.

На этом тему расчета налога ЕСХН я закончу, все вопросы задаем в комментарии или в мою группу ВКОНТАКТЕ.

Всем удачного бизнеса! Пока!

Источник: http://biz911.net/nalogooblazhenie/nalogooblozhenie-eskhn/kak-rasschitat-nalog-eskhn/

Единый сельскохозяйственный налог в 2018 году

Значительное число предпринимателей ведут свой бизнес в сфере сельского хозяйства. Для них предусмотрен специальный налоговый режим и соответствующий единый сельскохозяйственный налог. Он имеет множество специфических черт, которые должен учесть предприниматель, планирующий перейти на данный спецрежим или уже находящийся на нем.

Что такое ЕСХН

Единый сельскохозяйственный налог является разновидностью единого налога, оплачиваемого при применении специального режима налогообложения: он заменяет ряд налогов, в частности, налог на добавленную стоимость и налог на прибыль.

Согласно действующему законодательству, переход на ЕСХН возможен только для тех предпринимателей, в доходах которых не менее семидесяти процентов занимают доходы от сельскохозяйственного производства. Применение этого режима носит добровольный характер, и предприниматель вправе сам определить возможность использование его для себя.

С 2013 года заявительный порядок перехода на ЕСХН сменил уведомительный. Напомним, что ранее подавалось заявление о переходе, по результатам рассмотрения которого выносилось решение о возможности использования данного режима заявителем. Теперь порядок перехода изменился, и предпринимателю нет необходимости ждать решения фискальных органов.

Предприниматель должен подать уведомление о переходе на ЕСХН. Закон содержит четкое обозначение сроков, когда это можно сделать:

- для только что зарегистрированных ИП – в течение 30 дней с момента регистрации;

- для действующих предпринимателей – до 31 декабря года, предшествующего переходу на данный налоговый режим.

Важно помнить и о том, что, когда ИП перестает подпадать под критерии, предусмотренные для налогоплательщиков единого сельскохозяйственного налога, он обязан уведомить об этом налоговые органы в течение пятнадцати дней со дня возникновения обстоятельств, препятствующих нахождению на данном режиме.

К содержанию

Отчетность при ЕСХН

Как и любой налоговый режим, единый сельскохозяйственный налог также предусматривает сдачу определенной отчетности. Как и на ином упрощенном режиме налогообложения, в данном случае налоговым периодом признается один календарный год.

При этом предприниматель в течение года по итогам отчетного периода не позднее 25 июля оплачивает авансовый платеж, а сумму налога по итогам года – до 31 марта года, следующего за отчетным.

Необходимо обратить внимание и на то, что отчетность по ЕСХН сдается на основе данных первичного бухгалтерского учета. Поэтому предприниматель должен обеспечить его ведение, а также соответствие документов всем требованиям законодательства.

В частности, предусмотрено ведение книги доходов и расходов, в которой фиксируются все поступления и расходы денежных средств ИП в процессе осуществления им своей деятельности. То есть предприниматель должен использовать кассовый метод учета.

К содержанию

Расчет налога

Вопрос, как рассчитать ЕСХН, определен в действующем законодательстве. Как и при использовании упрощенной системы налогообложения, здесь все предельно просто. Объект налогообложения ЕСХН – доходы, уменьшенные на величину расходов.

При этом в качестве доходов признается вся сумма денежных средств, полученных при осуществлении предпринимательской деятельности, в том числе и не связанной с реализации сельхозпродукции.

Расходы при ЕСХН образуют только те затраты денежных средств, которые признаются расходами на данной системе налогообложения в соответствии с НК РФ.

Причем в некоторых случаях предприниматель обязан подтвердить целесообразность совершения тех или иных трат, в том числе и признаваемых налоговым законодательством расходами.

Данная ставка носит общий характер и одинакова во всех регионах страны. Непосредственно расчет ЕСХН предельно прост, что позволяет предпринимателям самостоятельно осуществлять исчисление суммы налога.

К содержанию

Бланк заявления на ПСН с льготной ставкой

К содержанию

Особенности ЕСХН

Существуют определенные плюсы и минусы, которые необходимо учитывать при рассмотрении возможности перехода на данный режим налогообложения. Поэтому всегда стоит производить предварительную оценку применительно к специфике своего бизнеса.

К несомненным достоинствам можно отнести такие особенности ЕСХН:

- Минимальное количество отчетности.

- Добровольность использования данного режима, а также возможность перехода с ЕСХН на УСН.

- Возможность снижения налоговой нагрузки.

- Оптимальные сроки уплаты, особенно для видов деятельности с ярко выраженной сезонностью.

- Упрощенный порядок ведения бухгалтерского учета.

Однако не лишен единый сельскохозяйственный налог и некоторых недостатков:

- Ограничение расходных статей.

- Необходимость соблюдения ряда условий по ведению деятельности.

Налогоплательщики ЕСХН должны также учитывать ряд нюансов, которые предусматривает законодательство в отношении всех субъектов предпринимательской деятельности.

Например, при использовании наемных сотрудников предприниматель обязан производить выплату подоходного налога с выплачиваемой им заработной платы. Транспортный налог при ЕСХН уплачивается в общем порядке, как и на любом ином налоговом режиме. Напомним, что индивидуальные предприниматели производят уплату данного налога в том же порядке, что предусмотрен для физических лиц.

Сохраняется обязанность платить НДС при ЕСХН в случае совершения внешнеэкономических операций. В данном случае порядок его уплаты регламентируется совместно налоговым и таможенным законодательством.

При совершении налоговых платежей необходимо обратить внимание на КБК для ЕСХН, который отличается от других платежей. На практике нередко предприниматели, особенно недавно перешедшие на данный режим, для платежей используют КБК для единого налога по УСН, в результате чего денежные средства не поступают по назначению.

К содержанию

Заявление на применение ЕСХН: Бланк

К содержанию

Заявление на применение ЕСХН: Пример

К содержанию

Перспективы единого сельскохозяйственного налога

Введение в Налоговый кодекс РФ ЕСХН явилось для многих предпринимателей, работающих в отрасли производства сельхозпродукции, весьма серьезным подспорьем. В частности, данный спецрежим позволил многим субъектам малого бизнеса значительно оптимизировать свои расходы за счет снижения налоговой нагрузки.

Налоговый период при ЕСХН дает возможность предпринимателям, чей бизнес имеет сезонный характер, подготовить к сроку уплаты налога необходимую денежную сумму. Это позволяет не только избежать санкций со стороны налоговых органов, но и произвести более эффективное распределение полученных доходов.

Отметим, что аналоги данного режима есть и в других странах. Например, в Украине предусмотрен фиксированный сельскохозяйственный налог, условия применения которого схожи с российскими. Действуют подобные специальные режимы и в других европейских странах.

В ближайшее время не исключено, что его плательщиков станет больше. Правительство все активней поддерживает малый бизнес в сельском хозяйстве. Поэтому единый сельскохозяйственный налог в 2015-2016 годах по-прежнему будет востребован в предпринимательской среде.

К содержанию

Изменения-2016

В 2016 году наиболее значимым новшеством для участников этого режима налогообложения была отмена учета в составе доходов полученных сумм налога на добавленную стоимость. Эти изменения были внесены ФЗ № 84 от 06.04.2015 года.

Размер уплаченного НДС не будет также включаться в расходы юрлиц при расчете ЕСХН. Главной целью изменений было избежание участниками специального режима двойного налогообложения.

К содержанию

Расчет и уплата ЕСХН: Видео

Источник: http://IPinform.ru/nalogi-iplatezhi/sistemy-nalogooblozheniya/selskoxozyajstvennyj-nalog-esxn.html

Единый сельскохозяйственный налог — сроки и расчеты уплаты

Компании, занимающиеся изготовлением сельхозтоваров и продукции, могут работать по двум налоговым режимам: ЕСХН и общим. В нашей статье мы разберем, что такое единый сельскохозяйственный налог, кто является его плательщиками и как оплачивать взносы в бюджет.

Что такое ЕСХН?

Под этой аббревиатурой понимается система налогообложения, которой пользуются производители сельскохозяйственной продукции и компании, которые отвечают всем требованиям, размещенным в статье 26 НК РФ. При работе по этой системе компании избавляются от необходимости уплачивать НДС, налоги на прибыль и имущество, НДФЛ. Остальные платежи оплачиваются в обычном порядке согласно установленным срокам.

Единый сельскохозяйственный налог

Как и любая налоговая система, единый сельскохозяйственный налог имеет и плюсы, и минусы. Давайте рассмотрим их подробнее, что позволит вам точно определить – стоит ли переходить на данный налог или нет.

Из плюсов работы по ЕСХН стоит отметить такие моменты, как:

- Простота ведения бухгалтерского учета.

- Сокращение количества общих налогов и отчислений.

- Возможность быстро перейти на новую систему, если компания попадает под требования.

Правда, не обошлось и без минусов. Прежде всего, работа по данной системе будет невыгодна компаниям, которые отличаются высоким производственным уровнем, поскольку они теряют сумму НДС, возмещающуюся из бюджета.

Налогоплательщиками в данном случае являются ИП и компании, осуществляющие производство сельскохозяйственных товаров, перешедшие на оплату ЕСХН. В частности, к таким товаропроизводителям можно отнести:

- Различные кооперативы, например, садоводческие или огороднические, которые, согласно федеральному закону № 193, получают доходы при продаже продукции.

- ИП и компании, выполняющие первичную переработку сельскохозяйственной продукции, продающие ее.

- Компании, осуществляющие рыболовство.

Правда, тут есть важный нюанс: доходы от такой деятельности должны составлять не менее 70 % от всего объема, в обратном случае работать по ЕСХН не получится.

Кроме того, если речь идет о компании, которая занимается рыболовством, то у нее должно быть судно в собственности или арендованное по договору.

Кто не может работать по ЕСХН?

Но также есть категории лиц, которые не имеют права работать по данной системе. К ним относят:

- Те, кто производит подакцизный товар.

- Компани, осуществляющие деятельность в игорной сфере.

- Бюджетные учреждения.

- Предприятия, у которых есть филиалы или представительства в иных городах.

Согласно статье 346 НК РФ, величина налоговой ставки составляет от 6 % в зависимости от количества работников компании, объема получаемой прибыли, типа выпускаемой продукции и категории плательщика налога.

При этом субъекты вправе самостоятельно видоизменять размер ставки, ориентируясь на существующее законодательство, которое опирается на тип деятельности и ее объемы.

Расчеты проводятся по такой схеме, как: 25 % от суммы общих налогов делим на площадь земли, выраженной к кадастровой стоимости.

Кроме того, появились некоторые нововведения при порядке вычисления по уплате данного налога. Так, с 1 января 2016 года организации, использующие ЕСХН, могу не учитывать в доходах НДС – это позволит избежать при расчетах двойного налогообложения.

Если используется УСН, уплаченная сумма налога на добавленную стоимость не будет включаться в затраты при вычислении налога. А вот при расчете единого сельскохозяйственного налога из доходов нужно вычесть расходы, после чего полученную сумму нужно умножить на 6 %.

Рассчитывают сумму налога за период я 1 января по 31 декабря отчетного года – более подробно об этом сказано в статье 346 НК РФ. В том случае, если расходы превысят доходы, деятельность будет считаться убыточной, что позволит снизить налоговую базу до величины убытков, понесенных в отчетном времени.

Однако нужно помнить – нельзя сокращаться налоговую базу на более чем 30 %. При превышении сумм их часть переносят на следующий год.

Читайте также! Срок давности по налогам физических лиц — что нужно знать?

Учет в компании, отчетность и сроки подачи деклараций

Все учеты, если компания работает по ЕСХН, должна вести учет кассовым методом.

Согласно статье 346 НК РФ, налогоплательщики обязаны учитывать все показатели деятельности, которые требуются для определения базы, величины налога согласно статье 26 НК РФ.

для этого нужно вести книгу учета доходов и затрат, если мы говорим про индивидуальных предпринимателей. Процедуру заполнения утверждает минфинансов РФ.

Кроме того, в установленном порядке нужно предоставить в налоговые органы декларацию по расчету налога.

Согласно статье 129 ФЗ РФ, сдают бухотчеты не позднее 30 дней с момента завершения отчетного квартала и не позднее трех месяцев с окончания квартального года.

Основной документа – декларация, которая представляет собой письменной заявление плательщика налога о сумме прибыли, количестве затрат, наличии льгот, расчеты суммы налога.

Заполняют и сдают декларацию либо в письменном, либо в электронном виде не позднее 31.03 по окончанию налогового периода либо не позднее 25 с момента окончания календарного года. В том случае, если в течение года компания не вела сельхоздеятельность, то максимум в течение 25 дней с момента окончания деятельности нужно подать декларацию и сообщить о воем желании перейти на ОСНО.

Чем ЕСХН отличается от ОСНО?

В отличие от общего режима, единый сельскохозяйственный налог подразумевает собственный список уплачиваемых в бюджет взносов. Для расчета общей суммы налога, который придется платить компании, нужно сложить такие элементы, как:

- НДС.

- Социальный налог.

- Имущественный налог. Есть возможность получить льготы для имущество, применяемое в качестве хранилищ для продукции.

- Транспортные взносы, правда, данный налог предусматривает получение льготы для сельхозтехники и грузовиков.

- Земельный налог.

- Налог на прибыль, при этом компания может рассчитывать на льготу при продаже сельхозпродукции.

- Водный налог и налог на загрязнение среды.

Читайте также! АСВ официальный сайт ликвидация банков

Кроме того, в отличие от ОСНО, компании, работающие в данном налоговом режиме, будут избавлены от НДС, налога на имущество и налога на прибыли. Если речь идет об ИП, то предпринимателям не нужно оплачивать НДФЛ и НДС. Это – главный отличия от ОСНО.

В случае если предприятие выпускает сельхозпродукцию и отвечаем всем требованиям законодательства, она может перейти на систему ЕСХН. Для этого есть несколько способов.

- После регистрации ИП или юрлица. Нужно просто подать заявку в свою налоговую по месту регистрации.

- В общем порядке. Нужно подать заявку в свой ФНС в период с 20.10 по 31.12.

При этом до конца отчетного года отказаться от использования единого сельскохозяйственного налога нельзя – сначала нужно подать отчетность, уплатить налог, и только до 15 января можно подать заявление о смене режима. Правда, с компании ЕСХН могут снять принудительно, если доля проданных сельхоз товаров составит менее 70 % от общего числа.

Нарушение по уплате и санкции, применяемые к компаниям

В НК РФ очень подробно расписаны как правила налогообложения, так и штрафы за нарушение установленных порядков. Есть несколько основных моментов, которые стоит учитывать:

- В случае, если ИП либо юрлицо изменил свой профиль деятельности или доходы от продажи продукции составили менее 70 % от всей суммы, то такой налогоплательщик автоматически перестает попадать под действие ЕСХН. В таком случае налоги за прошедший период нужно пересчитать в течение 30 дней согласно ОСНО и уплатить по общим правилам.

- В случае проведение пересчета плательщикам начисляются пени за поданные после истечения отчетного полугодия сведения и оплаченные налоги.

Возможно, налогоплательщик, который нарушил правила, снова захочет перейти на уплату по ЕСХН. Однако сделать это он сможет только на следующий год, правда, только в том случае, если при подаче заявления будут соблюдены все требуемые для этого условия.

Источник: http://vesbiz.ru/finansy/edinyj-selskoxozyajstvennyj-nalog.html

Единый сельскохозяйственный налог – ЕСХН

1

Специальный режим налогообложения (спецрежим), который введен для поддержания сельскохозяйственных производителей малых предприятий и ИП, как и при УСН, здесь упрощен учет и отчетность, уменьшено количество налогов. действует на всей территории России. Ему посвящена глава 26.1 НК РФ.

Если вы производите сельскохозяйственную продукцию,то ЕСХН – это оптимальный выбор, ведь при этом режиме вы платите налог всего 6 % от разницы между доходами и расходами.

2

Заменяет три налога:

- Налог на доходы от предпринимательской деятельности (для ИП) и налог на прибыль (для организаций);

- Налог на имущество ФЛ по имуществу, используемому в предпринимательской деятельности и налог на имущество организаций;

- Налог на добавленную стоимость (НДС)

3

Налогоплательщиками считаются организации и ИП, которые являются производителями сельскохозяйственных товаров и которые перешли на уплату ЕСХН.

Сельскохозяйственными товаропроизводителями признаются признаются организации и ИП, которые производят продукцию сельского хозяйства, перерабатывают и реализуют ее, при этом удельный вес данной деятельности должен быть не менее 70 % от общего объема реализации

Если Организация или ИП не производят сельхозпродукцию, а покупают ее, а затем ее перерабатывают и продают, то такой вид деятельности не может быть переведен на ЕСХН.

4

Переход осуществляется добровольно. Перейти можно с начала налогового периода, то есть с 1 января очередного года.

Для перехода нужно направить Уведомление в налоговый орган – для организаций по месту нахождения организации, для ИП – по месту жительства.

Срок подачи Уведомления для действующих организаций и ИП не позднее 31 декабря года, предшествующего году перехода на ЕСХН, форма Уведомления – № 26.1-1.

Вновь созданные организации и ИП в течении 30 дней с даты постановки на учет могут подать Уведомление о переходе. Организации и ИП, не подавшие в установленные сроки Уведомления не имеют права применять ЕСХН

5

Если организации и ИП не производят сельхозпродукцию, а только перерабатывают ее, то они не имеют права применять ЕСХН.

Важное ограничение -это удельный вес сельхозпродукции собственного производства (ее переработка и реализация) должна быть не менее 70% от общего объема реализации.

В случае нарушения условия о доле дохода нужно сообщить в налоговую инспекцию о переходе на ОСНО в течении 15 календарных дней по истечении отчетного (налогового) периода. При этом право на применение считается утраченным с начала налогового периода.

6

Объектом налогообложения по ЕСХН являются доходы, уменьшенные на величину расходов (п.2.ст 346.4 НК РФ)

7

Налоговая база – это денежное выражение дохода, уменьшенное на величину произведенных расходов. Доходы и расходы определяются нарастающим итогом с начала года. Налоговую базу можно уменьшить на сумму убытка, полученного в предыдущих годах (п.5 ст 346.6 НК РФ)

8

Датой получения доходов признается день поступления денежных средств на расчетный счет, в кассу или поступление иного имущества (кассовый метод).

Расходами признаются затраты после их фактической оплаты.

9

Налоговым периодом признается календарный год. Отчетным периодом признается полугодие.

10

Ставка налога и для организаций и для ИП составляет 6% от налоговой базы.

11

Уплата авансового платежа не позднее 25 дней со дня окончания отчетного периода, то есть не позднее 25 июля, сумму налогы по итогам года небходимо уплатить не позднее 31 марта года следующего за истекшим налоговым периодом.

Заполняем и подаем декларацию по ЕСХН также не позднее 31 марта.

12

- КБК для юридических лиц

- Для ИП

15

Ст.119 НК РФ предусмотрена ответственность в виде штрафа от 5 до 30 % от суммы налога, но не менее 1000 руб.

16

Ст. 122 НК РФ предусмотрен штраф за неуплату налога в размере от 20 % и 40%. Данная ответственность наступает в ходе камеральной и выездной налоговой проверки.

17

Допустим, что организация или ИП занимается разведением и продажей гусей.

В таблице приведем данные о доходах и расходах по месяцам.

| Период | Доходы,тыс.руб. | Расходы, тыс. руб. |

| Январь | 100 | 90 |

| Февраль | 120 | 100 |

| Март | 80 | 50 |

| Апрель | 90 | 40 |

| Май | 150 | 70 |

| Июнь | 110 | 50 |

| Итого за 1 полугодие | 650 | 400 |

| Июль | 120 | 100 |

| Август | 110 | 90 |

| Сентябрь | 70 | 40 |

| Октябрь | 80 | 60 |

| Ноябрь | 120 | 80 |

| Декабрь | 130 | 90 |

| Итого за 2 полугодие | 630 | 460 |

| Итого за год | 1280 | 860 |

- Определяем налоговую базу за 1 полугодие: 650 т.р.-400 т.р. = 250 т.р.

- Определяем сумму платежа за 1 полугодие: 250 т.р. *6% = 15 т.р.

- Определяем налоговую базу за год: 1280 т.р.-860 т.р.= 420 т.р.

- Определяем сумму налога за год: 420 т.р.*6% = 25,2 т.р.

- Определяем сумму налога к уплате по итогам года 25,2 т.р.-15 т.р. = 10,2

Сервисы для ИП, ООО и бухгалтеров

Проверка контрагентов онлайн

Интернет-бухгалтерия для малого бизнеса

Регистрация ИП и ООО. Подготовка документов

Нашли ошибку в статье, или хотите дополнить свежей информацией?

Напишите нам, мы обязательно поправим

Источник: https://nalogovaya.ru/article/cpecrezhimy/edinyy-selskokhozyaystvennyy-nalog

Единый сельскохозяйственный налог: что это такое

Российское законодательство предусматривает специализированный налог для индивидуальных предпринимателей и компаний, занимающихся выращиванием и реализацией сельхозпродукции. В данной статье мы разберем, что такое единый сельскохозяйственный налог, как он правильно рассчитывается и кто обязан его платить.

Введение

ЕСХН — это специализированный налоговый режим, который применяется к производителям сельхозпродукции. Он считается единым и заменяет иные виды налогов. Предприятиям или ИП, уплачивающим его, не начисляют налоги на добавленную стоимость, на прибыль, НДФЛ и на имущество.

ЕСХН высчитывается для тех, кто зарабатывает более 70% на производстве СХ продукции

Использовать ЕСХН имеет право любой индивидуальный предприниматель, компания или ООО, получающие доход от ведения СХ деятельности в размере более, чем 0,7 от основного дохода. Под действие ЕСХН также попадают рыбхозы, получающие доход от реализации рыбы и рыбопродуктов более 0,7 от общего количества в случае, если на предприятии работает менее 300 оформленных сотрудников.

Кого не касается действие данного налога? Сюда попадают компании, которые занимаются выпуском акцизных товаров (алкоголь или табак/сигареты), организовывающие азартные игры, а также бюджетные предприятия.

Также под налогообложение ЕСХН не попадают организации или предприниматели, которые не производят продукцию, а только перерабатывают ее или перепродают.

Не действует налог и для тех, чья доля прибыли за счет ведения СХ деятельности меньше 0,7 от общей прибыли.

Что попадает под действие налога

Сельскохозяйственный налог считается из общего количества доходов, с которого вычли имеющиеся расходы. Эта сумма облагается ставкой в размере 6 процентов, но в некоторых регионах она может быть снижена специальным постановлением правительства.

Для того чтобы перевести свое предприятие на ЕСХН, вам следует подать заявление с соответствующими документами в ближайшее территориальное отделение Федеральной налоговой службы.

Обычно это делается в момент регистрации ИП или ООО, чтобы сэкономить время, или же в месячный срок после регистрации.

Если вы не подадите документы в 30-дневный срок, то вас автоматически поставят на основной налог, который считается наиболее невыгодным для начинающих предпринимателей.

Соответственно, вы можете перейти с любого типа налогообложения на ЕСХН, если выполнили основные требования законодательства.

Переход осуществляется раз в год, с 1 января при условии подачи двух заявлений до 31 декабря (то есть если вы вышли на доход от СХ в 70% от общего дохода в сентябре, то подаете заявление и переводитесь только с нового года). Заявление подается в территориальное отделение налоговой инспекции.

Перейти на ЕСХН можно раз в год

Как правильно посчитать

Рассмотрим, как рассчитать ЕСХНправильно, поскольку многие начинающие предприниматели постоянно путаются с этой несложной задачей. Для этого используется такая формула: ЕХСН=Нбx0,06, где Нб — это налоговая база.

Данный термин означает сумму доходов, уменьшенных на размер расходов, и в некоторых случаях, предусмотренных налоговым кодексом, на сумму убытка за предыдущий год.

Примечательно, что если компания фиксировала убыток два и более лет подряд, то они расписываются на налоговую базу в последовательности накопления.

Как видите, в расчете нет ничего сложного, главное — правильно выбирать цифры и данные с отчетности.

Также следует учитывать, что, согласно законодательству, налоговый период для этого термина установлен в один год, тогда как отчетный — 6 месяцев.

Плательщики обязаны оплатить аванс по результатам прошедшего полугодия (отчетного периода) не позже, чем 25 дней после его окончания (то есть с 1 до 25 июля и с 1 по 25 января).

Авансовый платеж непостоянен — он может быть перерасчитан в зависимости от изменившихся доходов и расходов в будущем полугодии или сезоне. За второе полугодие Зайцев заработал 800 000 рублей, затратив при этом 550 000. В этом случае платеж составит (800 000 — 550 000)*0,06=15 000, оплатить которые следует уже после нового года.

Подача отчетности

Итак, вы уже знаете все про ЕСХН, что это такое простыми словамии как он считается. Далее разберем, как правильно подать отчетность.

Декларацию заполняет глава предприятия или ответственное лицо и подает ее в территориальное отделение налоговой инспекции до 31 марта за прошлый отчетный период.

В случае если компания прекращает свою деятельность, то декларация сдается до 25 числа следующего после закрытия месяца (то есть если предприятие официально подало документы на закрытие 1 сентября, то декларацию следует сдать до 25 октября).

Не забывайте вовремя подавать декларации

Чтобы правильно подавать декларацию и рассчитывать необходимые цифры, предприниматель обязан вести КУДиР — книгу учета дохода и расхода. Для ООО также требуется сдача бухгалтерской отчетности согласно требованиям законодательства. Она включает в себя:

- Баланс, заполненный по форме 1.

- Отчетность о финансовых показателях, заполненная по форме 2.

- Отчетность об изменении формы капитала, заполненную по форме 3.

- Отчетность, отражающая движение финансов, заполненная по форме 4.

- Отчетность, подтверждающая, что средства были израсходованы целевым образом, заполненная по форме 6.

- Прочие отчетности и пояснения. Обычно подаются в письменном или печатном виде, могут содержать таблицы.

Также ООО или ИП должны отчитываться за сотрудников, если они официально зарегистрированы. Все расчеты (прием, хранение и выдача наличности) проводятся через онлайн-кассы согласно требованиям законодательства (норма введена в 2017 году).

Нюансы налогообложения

Следует помнить, что ЕСХН это единый налог, но предприниматели могут совмещать его с ЕНВД и ПСН. Для ООО разрешено совмещение исключительно С ЕНВД. При этом нельзя сочетать ЕСХН с упрощенкой или основным видом налогообложения, но разделять учет вполне возможно.

Для этого следует разделить доход/расход, полученный от ведения сельскохозяйственной деятельности, с доходом/расходом, полученным от иного вида деятельности. Обычно данная процедура не вызывает сложностей, особенно то, что связано с доходностью.

У расходов все не так однозначно, поскольку часть расходов можно отнести к двум-трем видам деятельности, к примеру, аренда головного офиса, заработная плата руководителя, экономиста, IT-специалиста или бухгалтера, обслуживающего сразу все направления работы компании.

Как сняться с единого сельскохозяйственного налога

Существует два основных пути снятия:

- Добровольное. Предприниматель или руководство ООО заполняют заявление и подают его в налоговый орган, прося перевести их на другую схему налогообложения.

- Принудительное. Организация или ИП теряют возможность использовать схему налогообложения ввиду ряда причин.

ЕСХН достаточно выгоден, поэтому не стоит с него уходить при работе

Перечислим основные причины, по которым может произойти утрата:

- Объект налогообложения ЕСХН перестал заниматься СХ-производством или уменьшил долю дохода с данной деятельности ниже 70%.

- Предприятие начало выпускать подакцизный товар или организовывать азартные игры.

Отметим, что в случае принудительного лишения компания или ИП переводится на общую схему налогообложения, крайне неэффективную для работы, поэтому лучше до этого не доводить и перейти самостоятельно на упрощенку.

Для этого следует обратиться в налоговую и составить заявление (подается до 15 января).

Перевод осуществляется с того момента, когда предприниматель теряет право на его применение, вернуться назад можно только через календарный год после процедуры снятия.

Мы перечислили основные нюансы сельскохозяйственного налога, рассказали, как рассчитывается ставка ЕСХН и как происходит снятие с данной системы. Главное — не нарушать основные требования, тогда у налоговых органов не будет никаких вопросов и поводов для снятия вас с него.

Источник: http://101biznesplan.ru/spravochnik-predprinimatelya/nalogi/eshn-chto-eto-takoe-prostymi-slovami.html